1с зик настройка облагаемой базы фсс

Обновлено: 05.07.2024

Создал свой вид расчёта "Комиссионное вознаграждение агентам". Как сделать так, чтобы он не облагался только ФСС, а остальными налогами облагался в полном размере.

Вид расчета ФСС -> База , далее убрать нужный расчет из базы.

Если не поможет, то же самое но в конфигураторе.

Короче, я убираю так как вы сказали, но он тогда убирает этот вид расчёта автоматически и у остальных налогов ЕСН.

(2) Я сейчас не помню, в каком именно месте. но есть привязка этих ВРов между собой..просто отвяжи ФСС.

Как отвязать, я что-то не понимаю, может по подробнее

Т.е. не трогая глобальник этот вопрос по другому никак нельзя решить?

(7) Пробовал..Проблем не было. Но это было давно, на 236ом (вроде) релизе..

Descriptor, может вспомнишь как ты редактировал. Вот я открыл модуль Обработки.РедактированиеСпмска. Прошёлся отладчиком. Он короче показывает, что редактирую я ФСС, но ВРдляБазы=ФедБюдж. Т.е. он получается у всех ЕСН редактирует Базу. А как мне оттуда вырвать ФСС.

А чем вид расчета "Оплата по договору подряда" не устраивает?

Т.е. в функции ПолучитьВРДляЗаписиБазы() он проверяет условие: Заголовок = "Редактирование расчетной базы: единого социального налога"; Форма.Заголовок(Заголовок, 0); и возвращает Возврат ВидРасчета.ПФР;

(11) Смотри лучше глСобратьДанныеЕСН().

А если не знаешь, что это такое спросу лучше у бухов, что это за код дохода ЕСН.

(6) Без изменений ГМ: использовать ВидРасчета.ОплатаПоДоговору

Если надо свой вид расчета использовать, то ищи по всем модулям:

ВидРасчета.ОплатаПоДоговору

Gora, я исправил эту функцию, так как Вы мне рекомендовали, всё работает, т.е. из Базы облагаемым ФСС мой вид расчёта переносится в сторону необлагаемых, при этом на другие налоги не влияет, но ФСС всё равно облагается

Lexusss, аВаше предложение какое, выхотите чтобы я правил процедуру глСобратьДанныеДляЕСН прямо в глобальнике?

2(20) Я же говорил что сомневаюсь. Самый быстрый способ что я нашел (но не факт что самый верный) заменить в глобальнике одну строчку

.

..

на

..

в 22 наоборот sorry; (Оплата по окладу заменить на Ваш расчет)

+26 Взносы в печатной форме правильно, неправильно показывает базу :-(

Gora, я правильно тебя понял, что вместо ВидРасчёта.ОплатаПоОкладу пишу ВидРасчёта.ПроизвольнаяДоплата06?

Да. Дело в том что при расчете ФСС используется все равно не база ФСС, а база расчета ЕСН, а там твой расчет сидит, поэтому нужно вручную его оттуда извлечь

Да я знаю, обновление будет нехилое но этот год мне нужно полюбому закрыть.

может всё-таки введёте ДВА ВР? Или и дальше будете модули трепать?

18 колонка - это договора подряда. Мой вид расчёта к этому никакого дела не имеет

>Создал свой вид расчёта "Комиссионное вознаграждение агентам".

Создал свой вид расчёта "Комиссионное вознаграждение агентам, облагаемое ФСС"

Всё равно не понял, т.е. по одному возьмутся налоги , а по другому нет, а мне нужно чтобы облагался полнустью, но не облагался ФСС. Или я что-то не понимаю, поясни

Проблема в том, что при редактировании базы ФСС, автоматически редактируются и другие базы налогов ЕСН. Gora посоветовал кое-что дописать чтобы редактировалась только база ФСС. Редактируется то она стала нормально, но расчёт-то всё равно не тот, всё равно облагается ФСС.

(40) Во упрямый! И чем это тебя ВР "Оплата по договору" не устраивает? Очень хочется велосипед изобрести?

Дата публикации 15.04.2020

Использован релиз 3.1.13

В целях поддержки предпринимательства в условиях неблагоприятной экономической ситуации в связи с угрозой распространения коронавируса принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Право платить взносы по льготным тарифам (в совокупности 15 процентов вместо 30 процентов) получили организации и ИП на том основании, что они относятся к категории малого или среднего предпринимательства. Подробнее об этой категории см. в Бизнес-справочнике.

Пониженные тарифы такие плательщики могут применять не ко всем выплатам в пользу физлиц, а только к той их части, которая превышает федеральный МРОТ, действующий с начала календарного года, по итогам каждого календарного месяца.

На выплаты в пользу физлиц в части, не превышающей МРОТ, взносы начисляются по общим тарифам (ст. 425 НК РФ):

- на пенсионное страхование – 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5,1 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2,9 % или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

На выплаты в пользу физлиц в части, превышающей МРОТ, взносы начисляются по льготным тарифам (ст. 6 Закона № 102-ФЗ):

- на пенсионное страхование – 10 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %.

Для расчета страховых взносов по пониженным тарифам в учетной политике организации (раздел Настройка - Организации - закладка Учетная политика и другие настройки - ссылка Учетная политика) укажите вид тарифа Для субъектов малого и среднего предпринимательства и месяц, с которого этот тариф применяется - апрель 2020 года (рис. 1). Далее нажмите кнопку "Изменились сведения о страховых взносах". Далее при расчете страховых взносов, если общая сумма облагаемого дохода физлица за месяц превышает федеральный МРОТ, суммы в пределах МРОТ относятся к основному тарифу, а все, что свыше - к пониженному (рис. 2). Целиком необлагаемые доходы относятся к основному тарифу.

Оперативно настроим тарифы страховых взносов в 1С:ЗУП. Предоставляем гарантии на услуги!

Протестируйте качество нашей работы - первая консультация по страховым взносам в 1С:ЗУП бесплатно!

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

Тарифы страховых взносов могут настраиваться при первом открытии программы, в реквизитах организации (в учетной политике) – это общие тарифы. Кроме того – отклонения от общих тарифов настраиваются в конкретных начислениях, когда какие-то виды выплат не облагаются взносами на социальное страхование или облагаются частично

Настройка страховых взносов в 1С

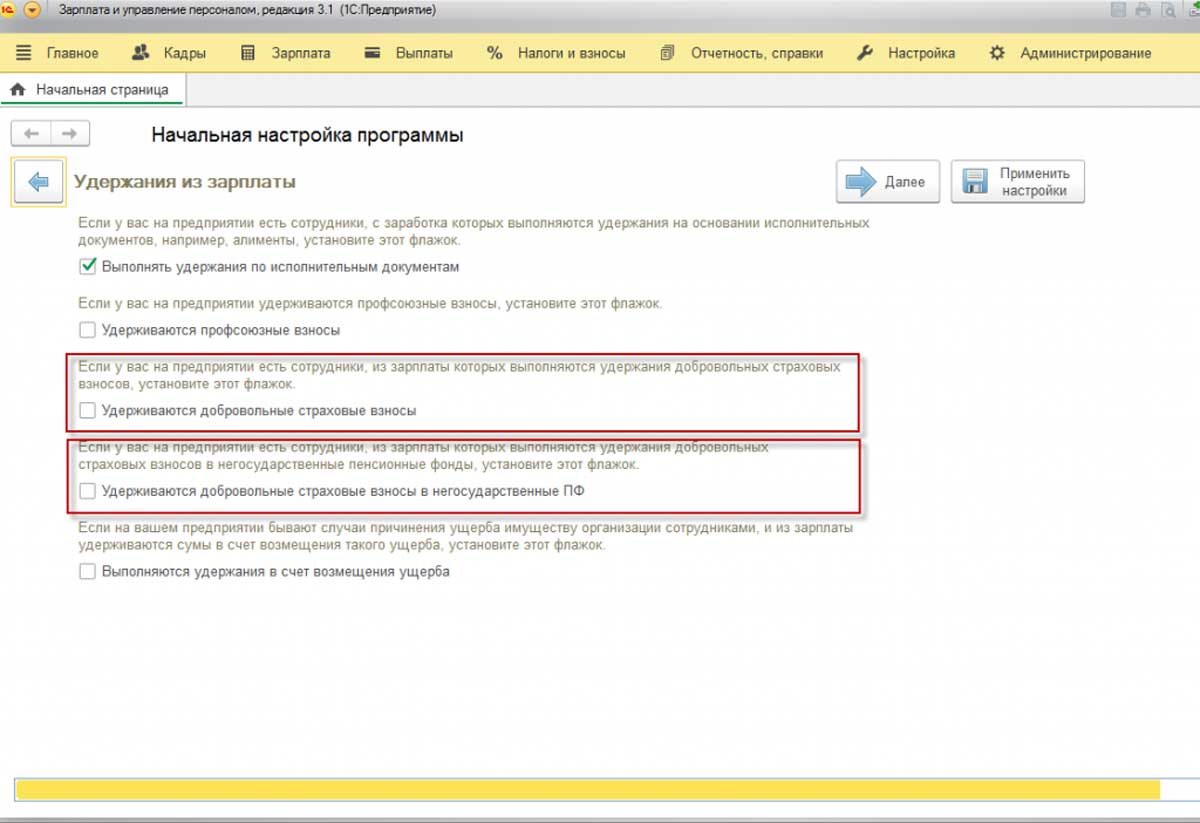

При начальном запуске программы 1С:Зарплата и Управление персоналом 3.1 в обработке «Начальная настройка программы» после того, как мы заполнили наименование нашей фирмы и ИНН, мы можем выбрать, по какому тарифу будут уплачиваться страховые взносы.

Если настройка программы вызывает у вас трудности, обратитесь к нашим специалистам.

В выпадающем списке показаны виды тарифов, которые применяются в настоящее время на различных предприятиях.

Здесь нам нужно выбрать или основной тариф (Рис.3), или пониженный – соответствующий «своему» виду пониженного тарифа.

Посмотреть величину процентов взносов можно через нажатие на «Открыть».

Ниже показаны тарифы организаций на упрощенной системе налогообложения, занимающихся определенными видами деятельности.

Также есть особые категории работников, занятых на вредных производствах или имеющих тяжелые условия труда. Они имеют право на досрочную пенсию, и поэтому страховые взносы с их зарплаты будут немного выше, чем с остальных категорий работающих. Наличие таких работников в нашей организации устанавливается в «Сведениях об организации».

Если в нашей организации есть сотрудники, уплачивающие добровольные страховые взносы в пенсионный фонд или в негосударственные пенсионные фонды, ставим «флажки» согласно Рис.8.

Если мы не отметили «флажками» какие-либо варианты сразу при начальной настройке программы, их можно будет настроить в реквизитах нашего предприятия или в настройках расчета зарплаты (меню «Настройка»-«Реквизиты организации», далее закладка «Учетная политика»).

Работа по определенным должностям (должностям из списка) дает право на досрочное назначение пенсии. В этом случае с работодателя страховых взносов берется больше.

Раньше наличие такой льготной пенсии обуславливалось исключительно названием должности, например, должность электрогазосварщика предполагала занятость во вредных условиях не менее 80% рабочего времени, что подразумевало само собой и досрочную пенсию. Позже ввели такую процедуру, как специальная оценка условий труда, и теперь взносы привязаны к тому, действительно ли существуют вредные условия труда по этой должности на конкретном рабочем месте. Та же должность электрогазосварщика, обеспеченная всевозможными средствами индивидуальной защиты, при этом в цехе, где работают сварщики, со стороны работодателя поддерживаются комфортные условия труда, считающиеся оптимальными или допустимыми, теперь не подразумевает вредности по должности, а значит – и досрочного выхода на пенсию.

Но если условия признаны вредными, работодатель платит взносы, за счет которых будет положена льготная пенсия. Здесь важно помнить, что при отчете в пенсионный фонд о таких взносах, надо проставлять и код условий труда, и код позиции списка. Если вам требуется помощь в настройках страховых взносов, рекомендуем ответственно подойти к данной задаче, чтобы не допускать вопросов со стороны контролирующих органов. Объяснить принцип настроек страховых взносов в 1С:ЗУП и выбрать наиболее оптимальные, вам помогут наши специалисты.

Ставка ФСС от НС и ПЗ

В зависимости от вида деятельности организации ей назначается класс профессионального риска, и фонд социального страхования устанавливает тариф взносов на страхование от несчастных случаев на производстве.

Например, ранее для фармацевтических организаций на специальных налоговых режимах применялась льгота по страховым взносам. Для применения льготы при расчете страховых взносов нужно было в настройках налогов и отчетов указать тариф и признак «Есть фармацевты», а далее повторить этот же признак в карточках выбранных должностей. Данное включение настройки по наличию фармацевтических должностей не имеет истории изменения, но многие организации оставили этот признак, а это неправильно. При отмене данной льготы следует убрать признак.

На сегодня, если организация входит в реестр субъектов среднего и малого предпринимательства, то с апреля 2020 года следует использовать пониженный тариф страховых взносов, указав это в настройках налогов и отчетов. Однако если не убрать признак «Есть фармацевты», то взносы будут рассчитываться без учета изменений. Поэтому, помимо изменения вида тарифа, через историю изменений нужно убрать признак «Есть фармацевты».

Организации, применяющие ЕНВД и занимающиеся фармацевтической деятельностью, имеют право на применение пониженных тарифов в отношении сотрудников именно фармацевтических должностей.

Чтобы это право зафиксировать в программе, надо поставить флажок в настройках учетной политики. После этого в справочнике должностей также появится возможность отметить должности, по которым взносы с работников их занимающих будут считаться по пониженному тарифу.

Для членов экипажей морских судов такой флажок устанавливается для подразделений (подразделение – это конкретное судно). Члены летных экипажей и шахтеры получают дополнительную пенсию, сверх основной. Для того чтобы профинансировать эту пенсию, работодатели платят дополнительные взносы на обязательное пенсионное страхование – 14% за членов летных экипажей, 6,7 % – за шахтеров, но опять же, не за всех, а за сотрудников определенных должностей. Поэтому ставим флажок в учетной политике, а затем в справочнике Должности (в отчете расчета по страховым взносам есть специальные таблицы, которые в этом случае заполняются).

Выбор тарифа производится на закладке «Страховые взносы». В списке выбора видов тарифов отображаются только те, которые могут применяться при выбранных для данной организации параметрах учетной политики (система налогообложения, налоговые режимы):

Список всех видов тарифов со ставками доступен через меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Тариф страховых взносов.

Ставка взносов на обязательное страхование от несчастных случаев и профзаболеваний устанавливается для каждой организации индивидуально, в зависимости от вида деятельности. Поэтому ее необходимо указать вручную в специальной форме (в процентах):

Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Ставка взноса на страхование от несчастных случаев

Кроме того, важны настройки видов расчета (начислений), назначаемых сотрудникам. В них указываются параметры налогообложения взносами для конкретного начисления.

Меню: Зарплата – Сведения о начислениях – Начисления организаций

Вкладка: Зарплата – Основные начисления

Начисление

Начисление всех страховых взносов производится ежемесячно регламентным документом «Начисление налогов (взносов) с ФОТ».Меню: Зарплата – Начисление налогов (взносов) с ФОТ

Вкладка: Зарплата – Начисление налогов (взносов) с ФОТ

При проведении документа программа автоматически начисляет взносы по всем сотрудникам согласно установленным параметрам. Формируются бухгалтерские проводки по Кт субсчетов 69 и Дт тех счетов, на которых отражается зарплата сотрудников. Также формируются движения по регистрам учета страховых взносов. Результат проведения документа:

Существует возможность ручной корректировки начисленных страховых взносов. Для этого в документе «Начисление налогов (взносов) с ФОТ» нужно поставить флаг «Корректировка расчета». Теперь на закладке «Налоги (взносы) с ФОТ» можно редактировать непосредственно суммы страховых взносов и список сотрудников, по которым они начисляются:

Кроме того, на закладке «Налоговая база» можно отредактировать суммы начислений и параметры их налогообложения взносами (после этого потребуется перейти на закладку «Налоги (взносы) с ФОТ» и нажать «Рассчитать»):

Уплата взносов, регистрация выплат и возмещений за счет средств ФСС

Уплата страховых взносов, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».Для того, чтобы уплаченные суммы взносов отразились в отчетности, необходимо зарегистрировать их с помощью документа «Расчеты по страховым взносам».

Меню: Зарплата – Расчеты по страховым взносам

Документ имеет несколько видов операций:

Отражение уплаты взносов в ФСС за февраль 2012:

Предположим, что сотруднику было начислено и выплачено пособие по временной нетрудоспособности за счет средств ФСС. Чтобы расход за счет средств ФСС отразился в отчетности, необходимо ввести документ «Расчеты по страховым взносам» с видом операции «Пособия по страхованию». Документ заполняется вручную, при этом в поле «Вид расчетов» указывается «Расходы по страхованию»:

В случаях, когда было получено возмещение от исполнительного органа ФСС, или расходы по страхованию не были приняты к зачету, вводится документ «Расчеты по страховым взносам» с видом операции «Расходы по страхованию», в поле «Вид расчетов» выбирается соответствующее значение.

Документ с видом операции «Начисление» вводится, если начисление взносов не было отражено «Начислением налогов (взносов) с ФОТ».

Отчетность

Для анализа страховых взносов, начисленных сотруднику, служит отчет «Карточка учета по страховым взносам».Меню: Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ – Карточка учета по страховым взносам

Вкладка: Зарплата – Карточка учета по страховым взносам

В карточке отображаются облагаемые и необлагаемые выплаты сотруднику, база для начисления взносов, суммы взносов.

Регламентированные отчеты в ПФР и ФСС вводятся через форму «Регламентированная и финансовая отчетность».

Меню: Отчеты – Регламентированные отчеты

В данной форме, в разделе «Отчетность в фонды» необходимо выбрать соответствующий отчет:

Сначала открывается форма выбора периода, где нужно указать период формирования отчетов. После этого открывается форма самого отчета. Разделы располагаются на отдельных вкладках. По кнопке «Заполнить» происходит автоматическое заполнение, при этом заполняются все разделы отчета. В некоторых случаях может потребоваться ручной ввод данных в определенных разделах (например, сведения о документе, подтверждающем инвалидность сотрудника, для применения пониженного тарифа и т.п.).

Раздел 1 формы РСВ-1, предоставляемой в ПФР. Отражены начисления и уплата (так как был введен документ «Расчеты по страховым взносам»):

Раздел 1 формы 4-ФСС, предоставляемой в ФСС. Отражены начисления, уплата, расходы на цели обязательного соц. страхования:

Регламентированные отчеты сохраняются в программе. Каждый отчет можно распечатать (кнопка «Печать»), а также сформировать файл для передачи в орган ФСС или ПФР (кнопка «Выгрузка»).

Читайте также: