6 ндфл подписант где заполнить в 1с

Обновлено: 04.07.2024

С 2021 года форма 6-НДФЛ изменилась. Старые отчеты не подходят. нужно было разработать новый отчет, для формы отчета 6-НДФЛ с 2021 года.

Отчет полезен всем компаниям - для проверки правильности заполнения 6-НДФЛ, а также для понимания, как изменились данные в регистрах после того, как сдали 6-НДФЛ.

А особенно отчет полезен большим организациям, имеющим много обособленных подразделений. По каждому обособленному подразделению сдается свой 6-НДФЛ. Когда обособленных подразделений много - сложно проверять правильность сформированных отчетов, также нужно не пропустить ни одного обособленного подразделения. Также можно увидеть отклонения в случаях, когда бухгалтер вручную изменяет данные в отчете 6-НДФЛ.

Данный отчет содержит реестр отчетов 6-НДФЛ, с данными Разделов 1 и 2 этих отчетов. А также к каждому отчету 6-НДФЛ собираются данные из регистров, на основании которых формируется 6-НДФЛ.

В отчет отбираются по одному отчету 6-НДФЛ по каждому обособленному подразделению, или организации (если нет обособленных подразделений) за отчетный период. (Столкнулась с ситуацией, что бухгалтера формируют несколько отчетов и только один из них отправляют в налоговую. Для анализа нужен только тот отчет, который сдали. Идеально - если все "лишние" сформированные отчеты 6-НДФЛ, помечают на удаление. Но так бывает не всегда). Если сформировано несколько 6-НДФЛ для одного КПП/ОКТМО, тогда в отчет для анализа отбираются отчеты по принципу: 1. непомеченные на удаление, 2. последний по виду (Первичный, Корректирующий 1, корректирующий 2. - будет выбран последний из этих отчетов), 3. последний отчет по дате подписи.

В отчете три параметра отчета:

1. "Организация" - если организация не выбрана/не заполнена, тогда отчет формируется по всем организациям, по которым ведется учет зарплаты в базе.

2. "Период отчета" - период, за который нужен реестр отчетов 6-НДФЛ. (это могут быть периоды: 1 квартал, 1 полугодие, 9 месяцев и год). Следует понимать, что период может быть не ранее 2021 года - так как в 2021 году сделали новую форму отчета 6-НДФЛ с новыми правилами заполнения, и именно для этой формы разработан данный отчет.

3. "Все отчеты с начала года" - флажок. Если флажок не установлен, то отчет формируется только по отчетам 6-НДФЛ, соответствующим параметру "Периоду отчета". Если флажок установлен, то отчет будет содержать информацию по всем отчетам с начала года по дату окончания параметра "Период отчета". Например, если параметр "Период отчета" равен с 01/01/2021 по 30/06/2021 и установлен флажок "Все отчеты с начала года", то отчет будет содержать отчеты 6-НДФЛ за 1 квартал 2021 года и отчеты 6-НДФЛ за 1 полугодие 2021 года.

Данные по регистрам собираются за период отчета и группируются по КПП/ОКТМО.

Теперь подробнее о данных в отчете.

Отчет содержит следующие данные из 6-НДФЛ:

Раздел 2: в отчете содержатся все данные всех страниц Раздела 2. В отчете данные Раздела 2 выводятся - по ставкам, как и в отчете 6-НДФЛ.

Раздел 1: в отчете содержатся итоговые данные строк 020 и 030 всех страниц Раздела 1. Так было сделано потому, что страницы Раздела 1 и Раздела 2 не коррелируют друг с другом. Поэтому решила собрать итоги всех страниц Раздела 1. . Хотя, сейчас уже вырисовывается понимание как это можно было еще реализовать.

Сверяются следующие данные отчетов 6-НДФЛ и регистров (всего их 8):

1. 6-НДФЛ Раздел 1 строка (020) НДФЛ удержанный в последнем квартале, итого по всем КБК = РегНак. НДФЛ удержано в период - за последние 3 месяца, итого, (д.б. = 020)

2. 6-НДФЛ Раздел 1 строка (030) НДФЛ возвращенный в последнем квартале, итого по всем КБК = РегНак. НДФЛ возвращено в период - за последние 3 месяца, итого, (д.б. = 030)

3. 6-НДФЛ Раздел 2 строка (110) Сумма начисленного дохода = РегНак. Сумма дохода, (д.б. = 110)

4. 6-НДФЛ Раздел 2 строка (130) Вычеты = РегНак. Вычеты итого, (д.б. = 130)

5. 6-НДФЛ Раздел 2 строка (140) НДФЛ исчисленный = РегНак. НДФЛ исчисленный, итого, (д.б. = 140)

6. 6-НДФЛ Раздел 2 строка (150) НДФЛ Фиксированные авансовые платежи = РегНак. НДФЛ зачет авансовых платежей, итого, (д.б. = 150)

7. 6-НДФЛ Раздел 2 строка (160) НДФЛ удержанный (по дате выплаты дохода) = РегНак. НДФЛ удержанный, итого, (д.б. = 160)

8. 6-НДФЛ Раздел 2 строка (190) НДФЛ возвращенный = РегНак. НДФЛ возвращено при удержании, итого, (д.б. = 190)

Сверяются данные только для группировки КПП + ОКТМО. Если для группировки КПП + ОКТМО есть отклонение в данных 6-НДФЛ и данных в регистрах, то эта группировка КПП + ОКМО тоже выделяется цветом (цвет будет соответствовать цвету, которым выделяется последнее из отклонений).

Следует принимать во внимание тот факт, что при формировании отчета 6-НДФЛ в программе отбираются данные из регистров с учетом Даты подписи. В данном отчете не учитывается Дата подписи - из регистров всегда отбираются все имеющиеся данные на текущий момент. Из-за этого могут быть отклонения в данных в 6-НДФЛ и данных в регистрах.

Отчет содержит много различных данных: доходы, вычеты, облагаемая база, расчетный НДФЛ, сверка расчетного НДФЛ с НДФЛ из отчета 6-НДФЛ, НДФЛ исчисленный, удержанный, возвращенный.

Отчет проверен на версиях ЗУП 3.1.14.587, ЗУП 3.1.18.216. (не было возможности проверить данные по фиксированным авансовым платежам). Если обнаружите ошибку - пишите - будем дорабатывать отчет!

Отчет добавляется в конфигурацию как внешний отчет: Администрирование - Печатные формы, отчеты, обработки - Дополнительные отчеты и обработки - Добавить из файла - выбираете файл с отчетом и настраиваете "Размещение" и "Быстрый доступ" для пользователей.

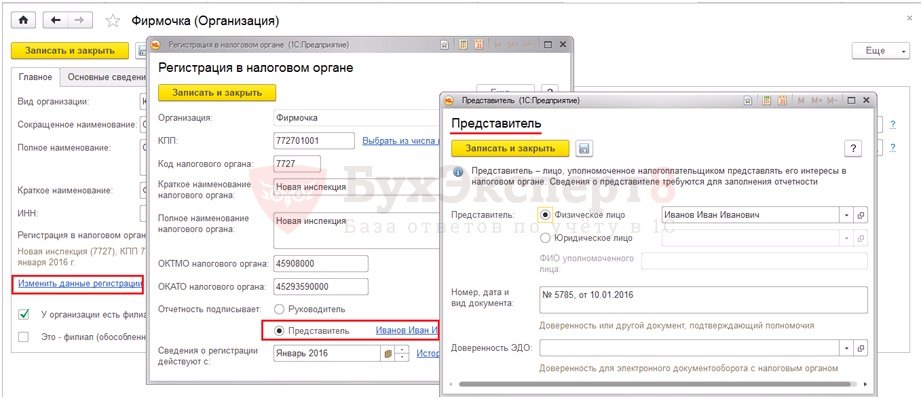

Где в программе нужно заполнить информацию, чтобы на титульном листе 6-НДФЛ заполнялась информация о документе представителя?

Эта информация в ЗУП 3 заполняется в сведениях об организации. На вкладке Главное необходимо перейти по ссылке Изменить данные регистрации и в открывшемся в группе настроек отчетность подписывает выбрать Представитель и заполнить необходимую информацию о представителе:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Минфин разъяснил, как быть ИП-работодателям, совмещающим УСН с ЕНВД: куда.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Выпущен внешний отчет для 6-НДФЛ (с 2021 года) для заполнения.

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

В 2022 году меняются правила выплаты пособий

Заполнение статистической формы №57-Т (ЗУП 3.1.4)

Актуальный и своевременный семинар, помог учесть некоторые моменты в отчете за 2020г.

Наступила очередная пора отчетности, и сегодня мы хотели бы разобрать интересный вопрос: как быть в ситуации, если налоговую отчетность подписывает не руководитель, а его доверенное лицо? Как изменить подписанта и указать представителя налогоплательщика в налоговом органе? Ведь это может быть не только сотрудник вашей организации, но и, например, представитель аутсорсинговой компании. В этом случае необходимо внести это лицо и указать сведения о доверенности, на основании которой это лицо действует. И не всегда пользователь замечает этот небольшой пунктик в программах 1С. Именно о нем мы с радостью вам и расскажем в этой статье.

Как изменить подписанта отчетности в 1С: Бухгалтерии предприятия ред. 3.0?

Известно, что все подписи для автоматической подстановки в документы и отчетность задаются в карточке организации в пункте «Подписи» раздела «Главное» - «Реквизиты организации».

Здесь же задаются ответственные за подготовку отчетов:

• где можно поменять лицо, подписывающее отчетность, и где заполняются данные представителя;

• где формируется доверенность налогоплательщика в 1С.

Шаг 1. В карточке «Организации» разверните пункт «Налоговая инспекция». В нижней части раздела имеется переключатель, определяющий, кто подписывает отчетность:

• или его представитель.

По умолчанию установлено, что право подписи принадлежит руководителю. Для изменения подписанта установите переключатель в положение «Представитель» и нажмите гиперссылку «Заполнить».

Шаг 2. В открывшемся окне укажите данные о представителе, номер, дату и вид документа, подтверждающие его полномочия. В нашем примере это доверенность №185 от 01.09.2021 года, выданная Орловой Людмиле Георгиевне.

Доверенность для электронного документооборота задается в отдельном одноименном поле.

Шаг 3. Для создания доверенности нажмите «Зеленый плюсик» или «Создать».

Шаг 4. Заполните сведения о представителе:

• фамилию, имя, отчество;

• ИНН, гражданство, дату рождения.

Полномочия могут быть не ограничены и ограничены.

Шаг 5. Для ограничения полномочий установите переключатель в соответствующее положение и выберите нужные пункты.

В нашем примере представитель компании Орлова Л.Г. имеет право подписи и представления налоговых деклараций и другой отчетности в налоговый орган.

Можно задать дополнительные ограничения, указав ОКАТО и КПП места сдачи отчетности.

Шаг 6. Подтвердите изменения.

По нажатию «Печать» сформируйте печатную форму доверенности.

Доверенность имеет типовую форму и заполняется на основании введенных пользователем данных.

В том случае, если доверенность нотариально заверяется, установите галочку, подтверждающую данный факт. В результате в форме появится закладка «Нотариус», где вносятся данные нотариуса, заверившего данный документ.

Шаг 7. Заполните данные о представителе и сохраните их по кнопке «Записать и закрыть».

Таким образом в карточке организации установлено, что отчетность подписывает представитель Орлова Л.Г.

Шаг 8. Сформируйте любой отчет. В нашем примере это «Декларация по НДС за 3 квартал 2021 года» по организации ООО «Василек».

В поле подтверждения сведений отчетности указан представитель Орлова Л.Г. и в квадратике отмечен код «2» - представитель налогоплательщика, налогового агента.

Обратите внимание, если у вас имеется ранее сохраненная форма отчета, как на скриншоте ниже, то после настройки подписанта и перезаполнения отчета представитель не изменится.

Необходимо нажать кнопку «Еще» - «Обновить».

Тогда произойдет перезаполнение титульного листа любого отчета в 1С.

Как изменить подписанта отчетности в 1С: ЗУП ред. 3.1?

Рассмотрим, как обстоит дело с настройкой подписей и изменением лица, подписывающим отчетность в 1С: ЗУП.

Настройки подписей ответственных лиц, как и в 1С: Бухгалтерии предприятия, находятся в карточке организации.

Шаг 1. Перейдите в раздел «Настройки» и откройте карточку фирмы в разделе «Организации» (или реквизиты организации в базовой версии).

На закладке «Учетная политика и другие настройки» откройте раздел по гиперссылке «Ответственные лица».

В открывшемся окне вносятся сведения об ответственных лицах организации;

• руководитель кадровой службы;

• ответственный за ВУР.

А где же изменить доверенное лицо, подписывающее отчетность?

Данная настройка также спрятана в карточке организации.

Шаг 2. Откройте закладку «Главное» и перейдите по гиперссылке «Изменить данные регистрации».

Шаг 3. Установите переключатель в разделе «Отчетность подписывает» в положение «Представитель» и нажмите «Заполнить».

Представитель может быть, как физическое лицо, так и юридическое.

В примере ниже, отчетность вместо руководителя ООО «Пончик» подписывает доверенное лицо Маковкин И.С.

Шаг 4. Укажите в качестве представителя, уполномоченного налогоплательщиком, сотрудника организации ООО «Пончик» Маковкина И.С. Ниже зафиксируйте документ, подтверждающий его полномочия – доверенность №185 от 01.09.2021 года.

В случае, если фирму в налоговой представляет сотрудник сторонней организации, занимающийся сопровождением и обслуживанием ООО «Пончик» в области налогов и учета, то переключатель устанавливается в положение «Юридическое лицо» с указанием представителя обслуживающей фирмы.

Шаг 5. Установите переключатель в положение «Юридическое лицо», укажите сопровождающую фирму (если ее нет в справочнике внесите данные о ней) и в поле «ФИО уполномоченного лица» пропишите фамилию сотрудника данной фирмы, который сдает отчетность.

В нашем примере, представителем в налоговой и ответственным за сдачу отчетности выступает фирма «Бух-профи», уполномоченное лицо – Фирсов А.Н.

В программе 1С: ЗУП, как и в 1С: Бухгалтерии предприятия пользователь может сформировать доверенность для электронного документооборота с налоговым органом.

Шаг 6. В нижнем поле нажмите стрелочку выбора и нажмите гиперссылку «Создать» или кнопку «зеленый плюсик».

Шаг 7. На закладке «Представитель» заполните данные уполномоченного лица. Если человек сотрудник организации, установите одноименную галочку.

Для стороннего лица активизируется для заполнения поле ОГРН.

Для перечисления списка полномочий в доверенности нажмите кнопку «Добавить».

Полномочия могут быть неограниченными и ограниченными.

Ограничение полномочий представителя мы рассмотрели на примере 1С: БП – для этого переключатель устанавливается в положение «Полномочия ограничены» и выбираются возможные действия из списка ниже.

Шаг 8. Оставьте переключатель в положении «Полномочия не ограничены» и подтвердите изменения.

Область полномочий установлена – «Все полномочия».

Шаг 9. На закладке «Доверитель» аналогично заполните данные доверителя.

Если доверенность нотариально удостоверяется поставьте одноименную галочку. В результате появится вкладка «Нотариус», на которой также вносится необходимая информация.

Для формирования печатной формы доверенности нажмите «Печать».

После сохранения данных о представителе в карточке регистрации в налоговом органе будет стоять отметка – «Отчетность подписывает» - представитель «Бух-профи», Фирсов А.Н.

При формировании отчетности в программе 1С: ЗУП в поле, подтверждающем полноту и достоверность сведений в отчете, будут указаны данные представителя. В нашем примере это фирма «Бух-профи» и ее сотрудник Фирсов А.Н.

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними. В этой публикации мы поделимся с вами тем «секретным» функционалом программы 1С: ЗУП ред. 3.1, которым с удовольствием пользуемся сами. Кто еще не перешел работать в эту программу – поспешите! Посмотрите, сколько возможностей вы упускаете!

Итак, в программе 1С: Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» - «1С-Отчетность».

С помощью «кнопок-стрелок» задайте период отчета.

Отчет имеет два раздела:

Раздел 1 – «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 – «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ».

• «Сводная справка 2-НДФЛ»;

• Анализ НДФЛ по датам получения доходов;

• Анализ НДФЛ по документам-основаниям;

• Анализ НДФЛ по месяцам;

• Контроль сроков уплаты НДФЛ;

• Начисленные доходы в отчетности по НДФЛ;

• Начисленные и полученные доходы в отчетности по НДФЛ;

• Подробный анализ НДФЛ по сотруднику;

• Проверка раздела 2 6-НДФЛ;

• Регистр налогового учета по НДФЛ;

Сформировать их можно несколькими способами:

1 вариант – в разделе Налоги и взносы» - «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

2 вариант – в разделе «Зарплата» - «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

«Сводная» справка 2-НДФЛ

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе. Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

Перейдите в карточку сотрудника – в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

• новое заявление на стандартные вычеты;

• уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок «+» и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С его помощью легко обнаружить ошибки.

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере – Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

• период получения дохода;

• организацию и филиал;

Суммы в этом отчете, как и во всех других отчетах можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

• Начисленный и выплаченный доход;

• Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание – выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

6-НДФЛ передается электронно. В бумажном виде отчет можно сдать, если численность до 10 человек.

Место сдачи отчета 6-НДФЛ определяет в зависимости от того, какая организационная единица сдает отчет:

С 2020 г. если несколько обособок находятся на территории одного муниципального образования, то можно назначить одно «ответственное» подразделение, которое будет сдавать отчет за всех. Предварительно только необходимо уведомить об этом ИФНС по соответствующей форме.

В отчет 6-НДФЛ попадают данные по рассчитанному и удержанному НДФЛ. Информации по перечисленному НДФЛ в отчете нет.

Как заполнить

Отчет 6-НДФЛ в 1С 8.3 ЗУП создается в сервисе 1С-Отчетность ( Отчетность, справки – 1С-Отчетность ). В форме Видов отчетов можно переключатель установить в положение По получателям и в разделе ФНС выбрать отчет 6-НДФЛ :

Если имеется несколько обособок, то можно сформировать сразу несколько отчетов. Для чего после выбора периода сдачи отчета и организации следует установить галочку Создавать для нескольких налоговых органов и перейти по ссылке Налоговые органы . В новом окне можно галочками отметить нужные ИФНС для формирования отчета 6-НДФЛ :

Раздел 1

В Раздел 1 (Обобщенные показатели) показатели попадают нарастающим итогом. Здесь отражаются данные по суммам рассчитанного дохода и по НДФЛ: исчисленному, удержанному, не удержанному и возвращенному.

В строки с 020-045 суммы включаются по дате, когда доход фактически получен:

Строки включают в себя следующие значения:

В строке 070 отражается НДФЛ, который был удержан до последнего дня квартала, который включается в отчет 6-НДФЛ :

В строке 080 необходимо отражать сумму НДФЛ, которую до конца года невозможно будет удержать с работника:

Чтобы 080 строки содержала корректные данные важно обращать внимание на Дату подписи отчета на Титульном листе :

Она должна быть больше или равна дате выплаты зарплаты за последний месяц, входящий в отчетный период. Если все выплачено на дату, указанную на Титульном листе , то в 6-НДФЛ автоматически строка 080 в 1С 8.3. ЗУП будет нулевой.

Строка 090 предназначена для отражения возвращенного НДФЛ, который до этого был излишне удержан с работника:

Раздел 2

В Разделе 2 (Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц) – выводятся блоки с размерами выплаченных доходов и соответствующе удержанным НДФЛ за последний отчетный квартал.

Блоки, состоящие из строк, содержат следующую информацию:

Попадание блоков по вышеописанным данным в Разделе 2 отчета 6-НДФЛ за конкретный период зависит от даты крайнего срока перечисления налога (строки 120). К какому периоду относится эта дата, в отчет за такой период и попадет блок с перечисленными данными.

Вид дохода определяет:

- дату, когда доход фактически получен

- дату удержания НДФЛ и срок его перечисления

Приведенные в таблице данные как раз демонстрируют эту зависимость:

Например, суммы по отпуску выплачены работнику 20.06.2019 г. По общему правилу НДФЛ с отпускных может перечисляться до последнего числа месяца, в котором они выплачены. Однако 30.06.2019 г. приходится на выходной день, поэтому срок перечисления отодвигается на следующий после выходного рабочий день. Получается, что срок перечисления (т.е. строка 120) – это 01.07.2019 г., уже относится к следующему отчетному периоду.

Поэтому данные в отчете 6-НДФЛ по периодам распределяются следующим образом:

Как формируются данные 6-НДФЛ в 1С 8.3 ЗУП

Учет НДФЛ в 1С 8.3 ЗУП ведется по следующим регистрам:

В 1С 8.3 ЗУП документами, которыми производится начисление доходов ( Отпуск , Больничный лист , Премия , Начисление зарплаты и взносов и т.д.), регистрируется доход и рассчитанный с него НДФЛ. При этом информация попадает в регистры следующим образом:

При проведении Ведомостей… в колонке НДФЛ к перечислению регистрируется сумма удержанного НДФЛ.

Эти данные при проведении документа попадают в такие регистры:

Отчеты для проверки

Отчеты для проверки данных, попавших в отчет 6-НДФЛ , расположены в 1С 8.3 ЗУП в разделе Налоги и взносы – Отчеты по налогам и взносам :

Вот часть из них:

Примеры заполнения

Перейдем к рассмотрению заполнения отчета 6-НДФЛ в 1С 8.3 ЗУП на ряде ситуаций.

Пример 1. Зарплата в 6-НДФЛ

За декабрь 2019 г. начислена зарплата в сумме – 25 000 руб. и выплачивается она 10 января 2020 г. Ведомостью в кассу . С нее исчислен и удержан НДФЛ в сумме – 3 250 руб.:

Дата, когда доход по зарплате получен фактически – это последнее число месяца его начисления. Поэтому зарплатный доход – 25 000 руб. и НДФЛ с него – 3 250 руб. окажутся годовом 6-НДФЛ в Разделе 1 в строках 020 и 040 соответственно.

По причине того, выдаваться декабрьская зарплата будет в 2020 г. (10.01.2020 г.), то и НДФЛ будет удерживаться уже в 2020 г. Поэтому в строку 070 в Раздел 1 за 2019 г. не попадет НДФЛ, удержанный с зарплаты:

Заполнение Раздела 2 будет произведено так, как указано в таблице:

Из-за того, что плановый срок перечисления (строка 120) попадает на 1 квартал 2020 г., то блок декабрьской зарплатой и НДФЛ с нее, отразится в Раздел 2 отчета 6-НДФЛ за 1 кв. 2020 г.

Пример 2. Отпускные в 6-НДФЛ

В июне 2019 г. документом Отпуск сотруднику рассчитаны отпускные в сумме 4 778,20 руб. и НДФЛ с них – 621 руб.:

Выплата начисленного происходит 20.06.2019 г. отдельной Ведомостью в кассу :

Дата, когда получен доход по отпускным, соответствует дате их выплаты. Поэтому отпускные (4 778,20 руб.) и исчисленный с них НДФЛ (621 руб.) попадут в полугодовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

По причине того, что удержание НДФЛ с отпускных наступает в момент их выплаты (20.06.2019 г.), то эта сумма также отразится в полугодовом отчете 6-НДФЛ в строке 070 Раздела 1 .

Заполнение Раздела 2 по отпускным и НДФЛ с них будет произведено так, как указано в таблице:

Из-за того, что планируемый срок перечисления (строка 120) приходится на 3 квартал 2019 г., то блок с отпускными и удержанным с них НДФЛ попадет в Раздел 2 отчета 6-НДФЛ за 9 месяцев 2019 г.

Пример 3. Разовая премия в 6-НДФЛ

В ноябре 2019 г. за этот же месяц документом Премия сотруднику Ёлкину Д.М. рассчитана Премия разовая в сумме 1 000 руб. и НДФЛ с нее – 130 руб.:

10.12.2019 г. заодно с заработной платой за ноябрь 2019 г. произведена выплата премии:

и удержан НДФЛ с нее – 130 руб.:

Для последующей правильной регистрации даты получения дохода для Премии разовой следует перед ее начислением проверить, что в ее параметрах на вкладке Налоги, взносы, бухучет в качестве НДФЛ выбран код 2002, а для поля Категория дохода установлено – Прочие доходы от трудовой деятельности :

В коде НДФЛ 2002 ( Налоги и взносы – Виды доходов НДФЛ ) должен быть взведен флажок Соответствует оплате труда :

Только в этом случае в качестве даты получения дохода для Премии разовой будет регистрироваться дата ее выплаты.

По причине того, что дата, когда фактически получен доход в виде Премии разовой – это даты ее выплаты (10.12.2019 г.), то сумма премии – 1 000 руб. и НДФЛ с нее – 130 руб. попадут в годовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

НДФЛ с премии будет удерживаться в момент ее выплаты (10.12.2019 г.). Следовательно, эта сумма также отразится в годовом отчете 6-НДФЛ в строке 070 Раздела 1 .

В Разделе 2 происходит заполнение блоков по премии по нижеописанным правилам:

По причине того, что плановый срок перечисления НДФЛ (строка 120) приходится на последний квартал 2019 г., то блок с выплаченной Премией разовой и удержанным с нее НДФЛ попадет в годовой отчет 6-НДФЛ в Раздел 2 .

См. также видео: Порядок заполнения Раздела 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и больничных листов

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Читайте также: