Авансовый отчет при усн доходы минус расходы порядок заполнения в 1с

Обновлено: 04.07.2024

Упрощенную систему налогообложения вправе применять ряд организаций и предпринимателей при ведении экономической деятельности. В этой статье мы поговорим о некоторых ключевых моментах применения УСН и рассмотрим основные регламентные операции в 1С: Бухгалтерии предприятия 8 редакции 3.0, связанные с расчетом и отчетностью по единому налогу.

Итак, используя УСН, следует ориентироваться на следующие ключевые моменты:

• Применяемый объект налогообложения;

• Сроки оплаты авансов;

• Сроки налоговой отчетности.

Объектом налогообложения при УСН служит общая сумма «доходов» или сумма «доходов минус расходы» за период. Авансовые платежи рассчитываются по схеме: объект налогообложения, умноженный на ставку УСН, которую применяет плательщик.

По итогам каждого квартала оплачиваются в бюджет авансовые платежи УСН:

• По итогам 1 квартала до 25 апреля;

• По итогам 2 квартала до 25 июля;

• По итогам 3 квартала до 25 октября.

Основной налог по итогам года следует оплатить в соответствии с общим правилом сдачи отчета УСН:

• Для ЮЛ до 31 марта, года наступившего за отчетным;

• Для ИП до 30 апреля, года наступившего за отчетным.

Срок переносится на ближайший рабочий день, если утвержденная дата выпадает на выходной день.

Расчет авансовых платежей в 1С

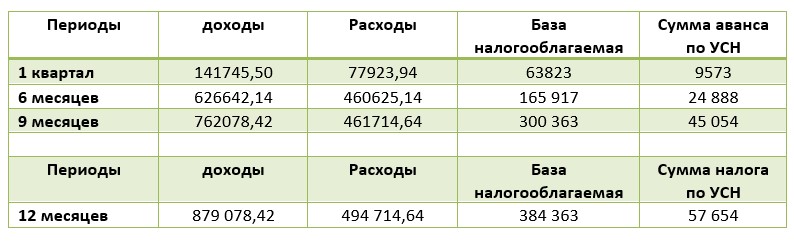

Рассмотрим пример в таблице (данные приведены в рублях). Компания работает на УСН по ставке 15% от объекта «доходы минус расходы». Показатели, рассчитанные нарастающим итогом:

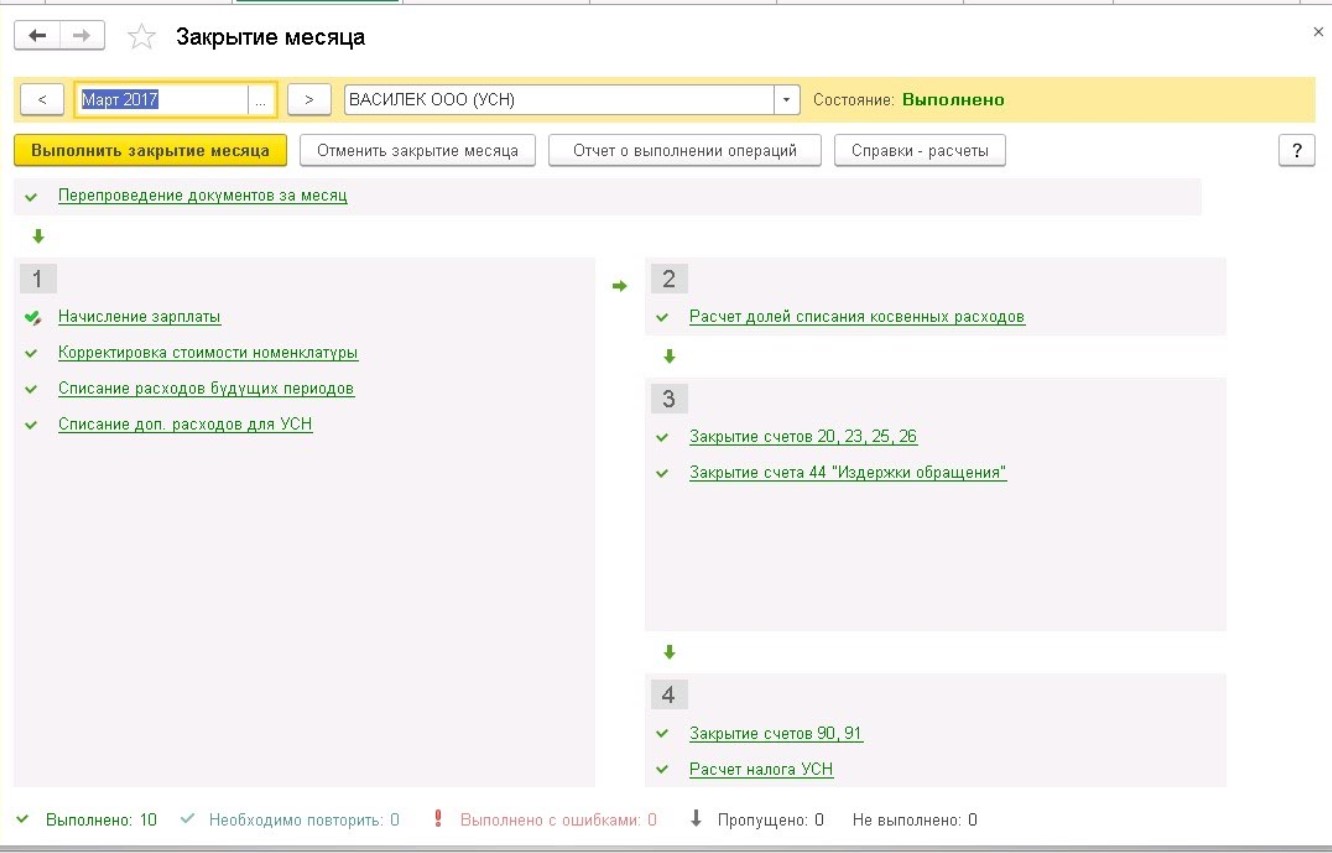

Для автоматического расчета авансов по УСН в 1С: Бухгалтерии используется операция Расчет налога УСН . Она выполняется в ходе процедуры закрытия месяца и формирует сумму авансового платежа последним днем каждого квартала.

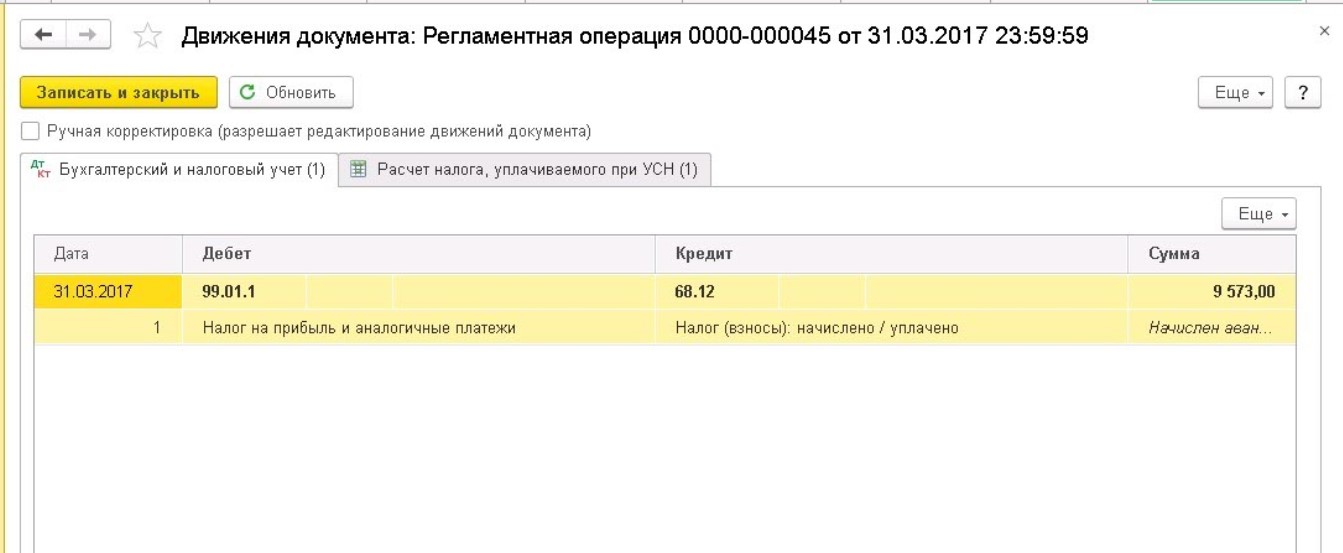

Проводки, сформированные операцией, выглядят так:

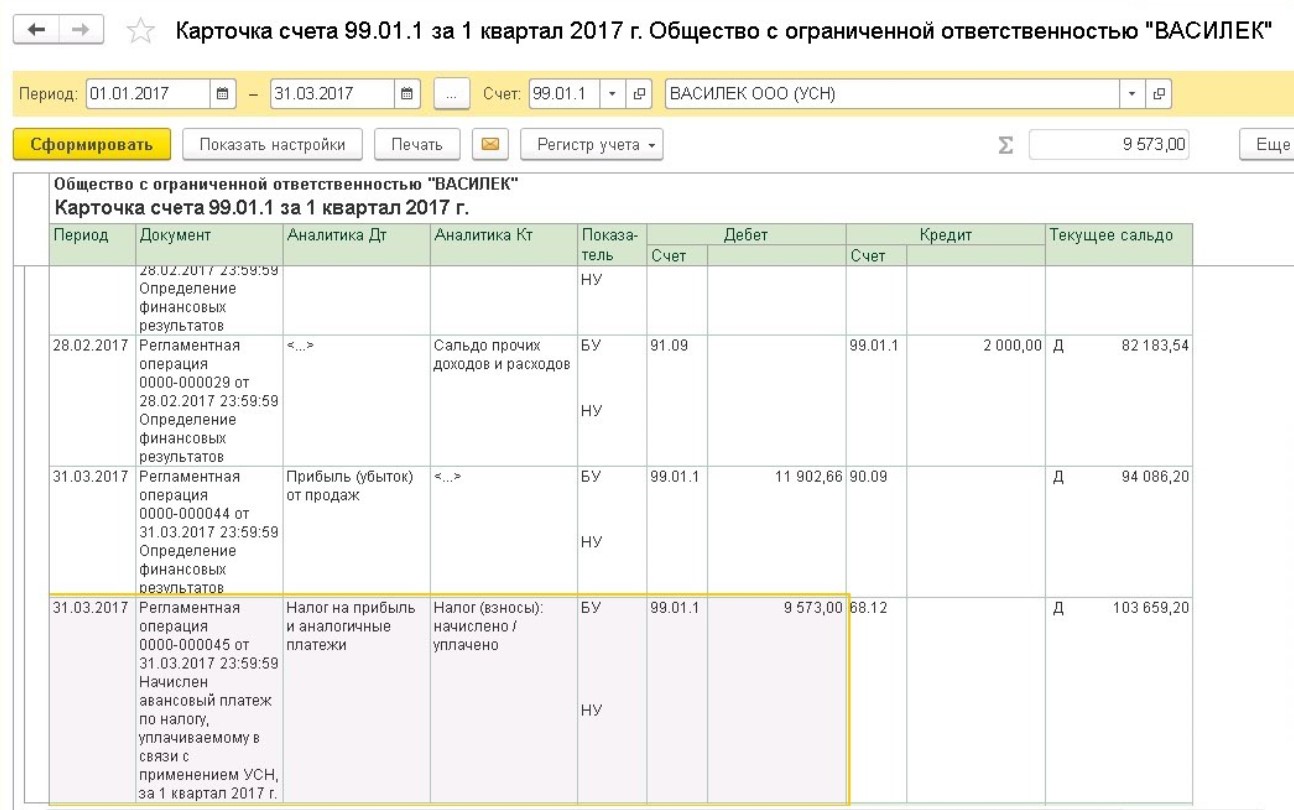

Финансовые результаты и авансовый платеж по УСН по результатам закрытия месяца:

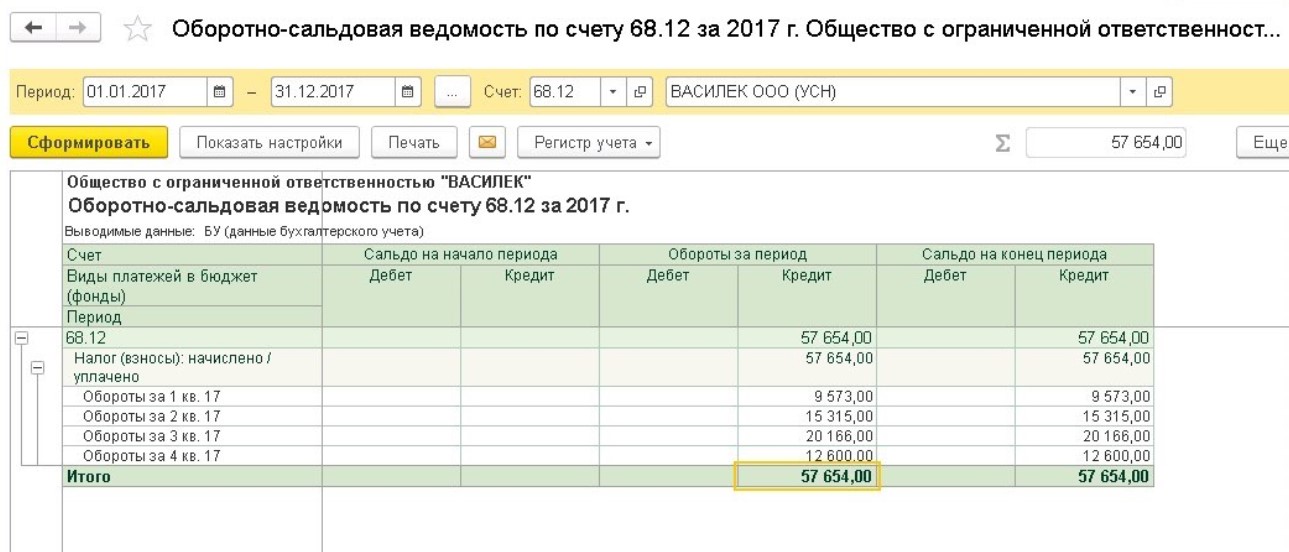

Расчеты по налогу УСН в 1С: Бухгалтерии 3.0 отражены на счете 68.12: по кредиту - суммы начисленные, по дебету - оплаченные:

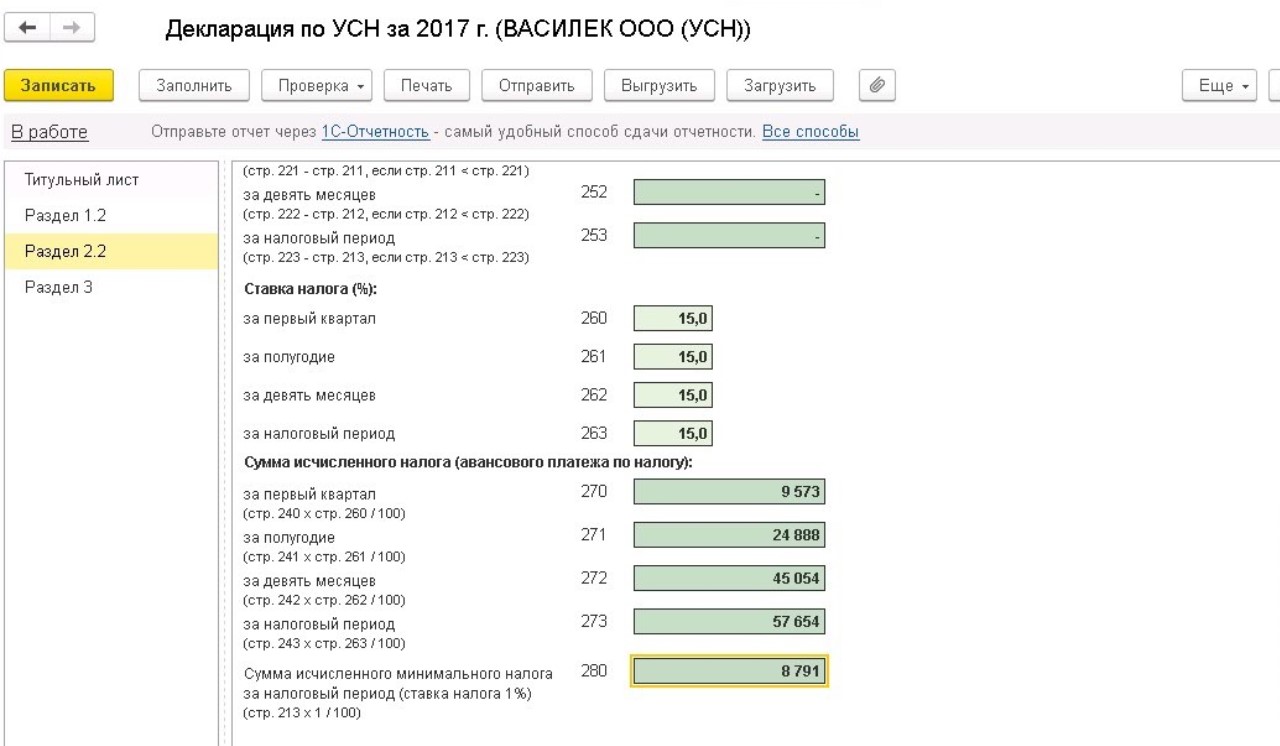

При заполнении декларации по единому налогу бухгалтеру следует обратить внимание на такой нюанс. Сумма авансов по строкам 270-273 раздела 2.2 декларации не корректируется в меньшую сторону на сумму налога, исчисленного в предыдущих периодах, поэтому сумма фактического аванса к оплате поквартально будет отличаться от показателей декларации и выглядит следующим образом:

• В 1 квартале – 9573;

• Во 2-м – 15315 (24888 – 9573);

• В 3-м – 20166 (45054 – 24888);

• По итогам года – 12600 (57654 – 45054).

Далее, бухгалтер обязан рассчитать минимальный налог по ставке 1% от дохода за весь год (не вычитая расходов) и сравнить полученный результат с суммой исчисленного налога УСН за год. Для этого сделаем подсчеты:

• 879078,42 х 1% = 8791

• (879078,42 -494714,64) х 15% = 57654

В нашем случае дополнительных проводок делать не понадобится. Но бухгалтеру следует помнить, что, получив убыток по итогам работы за год, минимальный налог по ставке 1% от всех видов дохода оплачивается не зависимо от финансовых результатов.

Если же сумма налога, исчисленного по ставке 15%, окажется меньше чем по ставке 1%, то необходимо будет доплатить разницу. В этом случае программа, закрывая период, в декабре сформирует проводку в регистре учета на недостающую сумму налога:

Дт 99.01.1 Кт 68.12

Показатель минимального налога УСН отражается в декларации по разделу 1.2 строкой 120 .

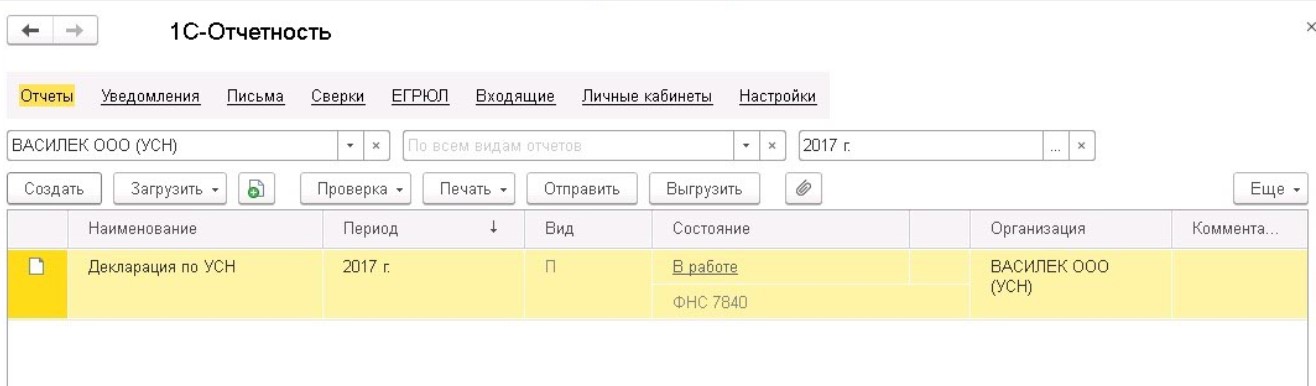

Формирование декларации по УСН в 1С

Для того, чтобы заполнить декларацию, зайдем в меню отчеты, найдем в программе раздел 1С-Отчетность . Откроется реестр созданных отчетов в течение периода. Новую декларацию формируем кнопкой: Создать , и выбираем актуальную версию отчета.

В открывшейся форме декларации данные появляются при нажатии кнопки Заполнить . Обратимся к сведениям в разделе 2.2 строки 280. Здесь находится сумма налога по минимальной ставке УСН 1%, но в нашем случае она не оплачивается, т.к. налог, исчисленный по общим правилам, больше. Итоги авансовых платежей и годового налога, рассчитанных стандартным способом, отражены в строках 270-273 данного раздела.

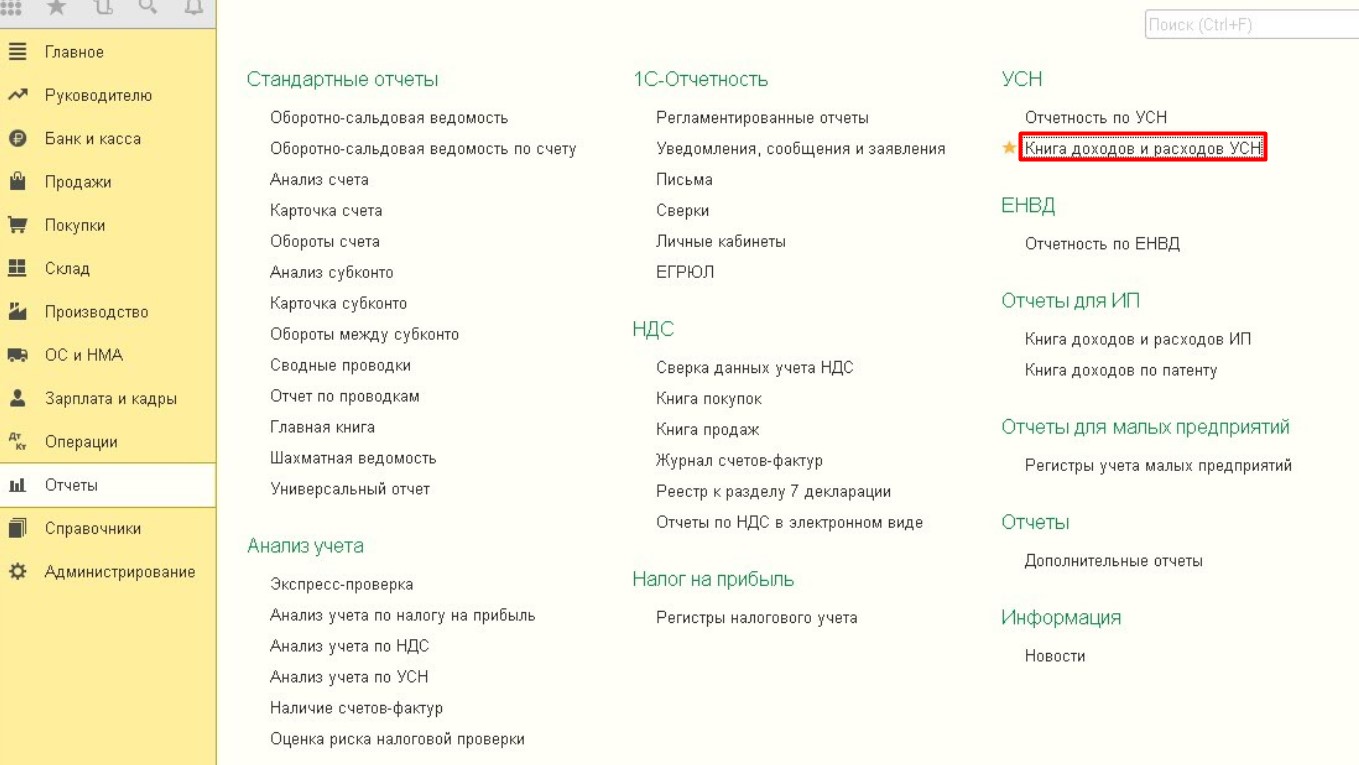

Также в разделе 2.2 содержатся данные о полученных доходах и расходах организации с начала года. Сведения программа берет из сформированной книги доходов и расходов по УСН . Найти книгу можно в общем разделе программы меню Отчеты и далее блок УСН :

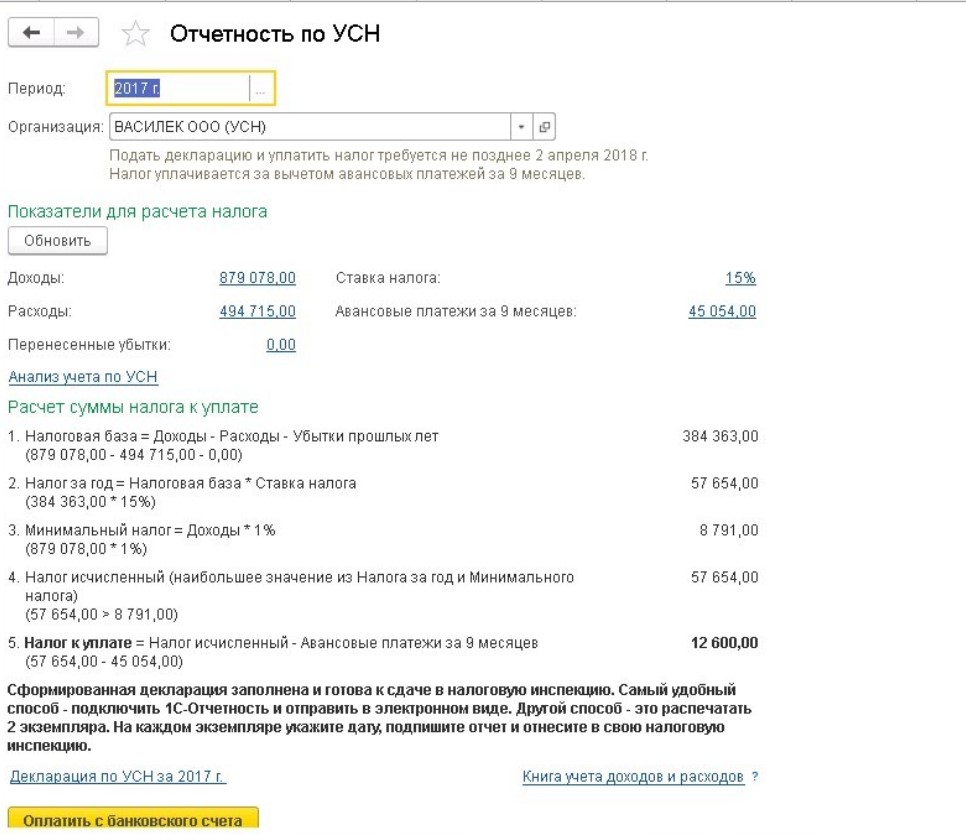

В этом же разделе программы наглядно представлены все необходимые показатели, которые участвуют в формировании декларации. Если бухгалтер уверен в расчетах, то в конце страницы предусмотрена кнопка Оплатить с банковского счета , выделенная ярко-желтым цветом. Здесь же находится ссылка для быстрого перехода к декларации УСН.

Хотелось также обратить внимание на раздел 1.2 декларации, в котором отражаются суммы аванса и общего налога, которые фактически оплатит налогоплательщик в бюджет. В программе учет данных сумм осуществляется на счете 68.12.

Уплата авансовых платежей по налогу должна быть произведена до 25 числа первого месяца, следующего за истекшим кварталом (п. 7 ст. 346.21 НК РФ):

- не позднее 25 апреля,

- не позднее 25 июля,

- не позднее 25 октября.

Из-за того, что 25.04 и 25.07 попадают на выходные дни, сроки перечисления авансов по УСН переносятся на ближайший рабочий день не позднее:

- 26.04.2021 — за 1 квартал,

- 26.07.2021 — за полугодие,

- 25.10.2021 — за 9 месяцев.

Краткая памятка по расчету авансов на УСН «доходы минус расходы»

На схеме представлен алгоритм расчета авансов по УСН «доходы-расходы» в 1С за полугодие: откуда и в какой последовательности берутся данные, где их можно проверить.

Шаг 1. Проверка учета

Проверьте отражение операций в 1С с помощью отчетов:

«Провалитесь» в каждую плашку в отчете и проверьте данные. Их можно сверить с КУДиР.

Шаг 2. Проверка начисления авансов

В разделе Операции — Закрытие месяца — Расчет налога при УСН — за июнь 2021:

- проверьте начисления авансовых платежей по УСН в 1С:

- проводка Дт 99.01.1 Кт 68.12;

Налог (авансовый платеж) на УСН «доходы-расходы», если уплачивается торговый сбор, исчисляется аналогично:

- сумма торгового сбора учитывается в расходах, как налоги и сборы (пп. 22 п. 1 ст. 346.16 НК РФ).

Проконтролировать расчет в 1С можно в отчете Книга учета доходов и расходов (раздел I).

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы по УСН в 1С можно разными способами из:

По интерактивным ссылкам можно перейти и проверить данные.

![]()

Задачи организации формируются автоматически на:

- составление отчетности;

- уплату начисленных налогов и взносов.

Только по тем, по которым пользователь является плательщиком. Лишняя информация не выводится.

Список заполняется в календарной последовательности по крайнему сроку сдачи отчета или уплаты налога (взноса).

Краткая памятка по расчету авансов на УСН «доходы»

На схеме представлен алгоритм расчета авансов по УСН «доходы» в 1С за полугодие: откуда и в какой последовательности берутся данные, где их можно проверить.

![]()

После операции Закрытие месяца за июнь выполните действия.

Шаг 1. Проверка КУДиР

Проверьте операции, отраженные в КУДиР , в разделе Отчеты — Книга доходов и расходов УСН , по всем разделам, где есть данные.

![]()

Шаг 2. Проверка начисления авансов

В разделе Операции — Закрытие месяца — Расчет налога при УСН — за июнь 2021:

- проверьте начисления авансовых платежей по УСН в 1С:

- проводка Дт 99.01.1 Кт 68.12;

Проверьте суммы расходов, уменьшающих аванс по УСН, в Справке-расчете расходов, уменьшающих налог УСН во 2 квартале 2021.

![]()

Налог (авансовый платеж) на УСН «доходы» уменьшается не более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за первые 3 дня.

Налог (авансовый платеж) на УСН «доходы», если уплачивается торговый сбор, исчисляется аналогично, но производится раздельный расчет для доходов, облагаемых и не облагаемых торговым сбором.

Затем полученные значения суммируются.

Проконтролировать расчет можно в разделе Отчеты – Отчетность по УСН — перейти по интерактивным ссылкам и проверить данные:

![]()

А также по регистрам накопления:

- Книга учета доходов и расходов (раздел I) ,

- Книга учета доходов и расходов (раздел IV) ,

- Книга учета доходов и расходов (раздел V) .

По ним можно сформировать Универсальный отчет в разделе Отчеты .

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы по УСН в 1С можете разными способами из:

Задачи организации формируются автоматически на:

- составление отчетности;

- уплату начисленных налогов и взносов.

Только по тем, по которым пользователь является плательщиком. Лишняя информация не выводится.

Список заполняется в календарной последовательности по крайнему сроку сдачи отчета или уплаты налога (взноса).

Мы рассмотрели как в 1С 8.3 Бухгалтерия сделать расчет авансового платежа по УСН доходы 2021, расчет авансового платежа по УСН доходы минус расходы в 2021 году, авансовые платежи УСН сроки уплаты 2021, как проверить в 1С правильность расчета УСН.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

Спасибо,информация очень полезна

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Спасибо! Тема сложная, Марина Аркадьевна рассказала очень доходчиво, разобрано много подводных камней. Большое спасибо Марине Аркадьевне и всему коллективу.

Упрощенную систему налогообложения вправе применять ряд организаций и предпринимателей при ведении экономической деятельности. В этой статье мы поговорим о некоторых ключевых моментах применения УСН и рассмотрим основные регламентные операции в 1С: Бухгалтерии предприятия 8 редакции 3.0, связанные с расчетом и отчетностью по единому налогу.

Итак, используя УСН, следует ориентироваться на следующие ключевые моменты:

• Применяемый объект налогообложения;

• Сроки оплаты авансов;

• Сроки налоговой отчетности.

Объектом налогообложения при УСН служит общая сумма «доходов» или сумма «доходов минус расходы» за период. Авансовые платежи рассчитываются по схеме: объект налогообложения, умноженный на ставку УСН, которую применяет плательщик.

По итогам каждого квартала оплачиваются в бюджет авансовые платежи УСН:

• По итогам 1 квартала до 25 апреля;

• По итогам 2 квартала до 25 июля;

• По итогам 3 квартала до 25 октября.

Основной налог по итогам года следует оплатить в соответствии с общим правилом сдачи отчета УСН:

• Для ЮЛ до 31 марта, года наступившего за отчетным;

• Для ИП до 30 апреля, года наступившего за отчетным.

Срок переносится на ближайший рабочий день, если утвержденная дата выпадает на выходной день.Расчет авансовых платежей в 1С

Рассмотрим пример в таблице (данные приведены в рублях). Компания работает на УСН по ставке 15% от объекта «доходы минус расходы». Показатели, рассчитанные нарастающим итогом:

![]()

Для автоматического расчета авансов по УСН в 1С: Бухгалтерии используется операция Расчет налога УСН . Она выполняется в ходе процедуры закрытия месяца и формирует сумму авансового платежа последним днем каждого квартала.

![]()

Проводки, сформированные операцией, выглядят так:

![]()

Финансовые результаты и авансовый платеж по УСН по результатам закрытия месяца:

![]()

Расчеты по налогу УСН в 1С: Бухгалтерии 3.0 отражены на счете 68.12: по кредиту - суммы начисленные, по дебету - оплаченные:![]()

При заполнении декларации по единому налогу бухгалтеру следует обратить внимание на такой нюанс. Сумма авансов по строкам 270-273 раздела 2.2 декларации не корректируется в меньшую сторону на сумму налога, исчисленного в предыдущих периодах, поэтому сумма фактического аванса к оплате поквартально будет отличаться от показателей декларации и выглядит следующим образом:

• В 1 квартале – 9573;

• Во 2-м – 15315 (24888 – 9573);

• В 3-м – 20166 (45054 – 24888);

• По итогам года – 12600 (57654 – 45054).

Далее, бухгалтер обязан рассчитать минимальный налог по ставке 1% от дохода за весь год (не вычитая расходов) и сравнить полученный результат с суммой исчисленного налога УСН за год. Для этого сделаем подсчеты:

• 879078,42 х 1% = 8791

• (879078,42 -494714,64) х 15% = 57654

В нашем случае дополнительных проводок делать не понадобится. Но бухгалтеру следует помнить, что, получив убыток по итогам работы за год, минимальный налог по ставке 1% от всех видов дохода оплачивается не зависимо от финансовых результатов.

Если же сумма налога, исчисленного по ставке 15%, окажется меньше чем по ставке 1%, то необходимо будет доплатить разницу. В этом случае программа, закрывая период, в декабре сформирует проводку в регистре учета на недостающую сумму налога:

Дт 99.01.1 Кт 68.12

Показатель минимального налога УСН отражается в декларации по разделу 1.2 строкой 120 .Формирование декларации по УСН в 1С

Для того, чтобы заполнить декларацию, зайдем в меню отчеты, найдем в программе раздел 1С-Отчетность . Откроется реестр созданных отчетов в течение периода. Новую декларацию формируем кнопкой: Создать , и выбираем актуальную версию отчета.

![]()

В открывшейся форме декларации данные появляются при нажатии кнопки Заполнить . Обратимся к сведениям в разделе 2.2 строки 280. Здесь находится сумма налога по минимальной ставке УСН 1%, но в нашем случае она не оплачивается, т.к. налог, исчисленный по общим правилам, больше. Итоги авансовых платежей и годового налога, рассчитанных стандартным способом, отражены в строках 270-273 данного раздела.

![]()

Также в разделе 2.2 содержатся данные о полученных доходах и расходах организации с начала года. Сведения программа берет из сформированной книги доходов и расходов по УСН . Найти книгу можно в общем разделе программы меню Отчеты и далее блок УСН :

![]()

В этом же разделе программы наглядно представлены все необходимые показатели, которые участвуют в формировании декларации. Если бухгалтер уверен в расчетах, то в конце страницы предусмотрена кнопка Оплатить с банковского счета , выделенная ярко-желтым цветом. Здесь же находится ссылка для быстрого перехода к декларации УСН.

![]()

Хотелось также обратить внимание на раздел 1.2 декларации, в котором отражаются суммы аванса и общего налога, которые фактически оплатит налогоплательщик в бюджет. В программе учет данных сумм осуществляется на счете 68.12.

Читайте также: