Банковская выписка образец заполнения ворд

Обновлено: 07.07.2024

Зачастую при осуществлении той или иной деятельности необходимо узнать какие операции проводились по лицевому счету.

Для этого следует обратиться в банк и запросить у них выписку по лицевому счету. Рассмотрим некоторые нюансы, возникающие при получении в банке данного вида документации.

Во-первых, обычно выписку оформляют в двух экземплярах по запросу: один отправляют клиенту, второй - запросившей организации, но иногда от этого правила отступают, если по данному лицевому счету есть возможность не направлять выписку клиенту. Здесь тогда банками предоставляется один экземпляр.

Во-вторых, Распечатанные выписки без печатей и подписей служащих организации, занимающейся кредитованием.

В-третьих, изменить порядок выдачи может только распорядитель счета.

В-четвертых, также порядок могут изменить главный бухгалтер, его заместитель или начальник операционного отдела.

В-пятых, если выписка делается по кредиту, то она подкрепляется бумагами, на основе которых осуществлено зачисление денег. На таких бумагах должны проставляться печати и число, когда осуществлялась проводка документации проводки документации по лицевому счету.

Печать ставится лишь на главном приложении. На второстепенной документации, которая рассказывает и раскрывает суть и количество операций, указанных в главном приложении, печать не ставится.

В-шестых, если приложение к выписке оформлено в электронном виде, то документация подлежит подписи аналогом подписи лица, уполномоченного на производство данных действий. В них также фиксируется дата проводки документа.

В-седьмых, не надо заверять лишние экземпляры оплаченных расчетных документов, прилагаемые к выпискам, на которых уже есть печать кредитной организации, так как они были обработаны ранее, а также документацию по приходным кассовым операциям.

В-восьмых, обладатель счета не позднее 10 дней после выдачи выписок должен в письменной форме оповестить кредитную организацию о денежных средствах, переведенных на счет по ошибке или таким же образом списанных с него.

Если такого извещения кредитной организации не поступило, значит автоматически считается, что все операции по счету проведены верно.

В-девятых, вся деятельность по выдаче выписок с лицевого счета основывается на:

Иных НПА, регулирующих данную сферу деятельности социума.

В-десятых, если вдруг выписка из лицевого счета потерялась, то ее копия может быть дана лишь при наличии разрешения в письменной форме директора кредитной организации или его замом по заявке клиента, в которой он должен будет сообщить обстоятельства утраты выписки.

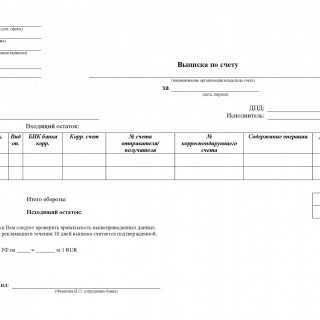

Ниже расположен типовой бланк и образец выписки из лицевого счета, вариант которого можно скачать бесплатно.

Выписка банка - это финансовый документ, который выдается клиенту. Он отражает движение денежных средств на расчетном или текущем счете. Является копией записей на расчетном счету в банке. К выписке банка прилагаются документы, полученные от других предприятий и организаций, на основании которых зачислены или списаны средства, а также документы, выписанные предприятием.

Прием и выдача денег или безналичные перечисления производятся банком на основании документов специальной формы, утвержденной им же. Из них наиболее распространенными являются: объявление на взнос наличными, чек (денежный), платежное поручение, расчетный чек, платежное требование.

Предприятие периодически (ежедневно или в другие установленные банком сроки) получает от банка выписку из расчетного счета, т.е. перечень произведенных им за отчетный период операций.

В выписке указывается:

- номер расчетного счета клиента;

- дата предыдущей выписки и ее исходящий остаток (он же явля-ется входящим остатком для последующей выписки);

- номера документов, на основании которых зачислены или списаны денежные средства;

- корреспондирующий счет-шифр бухгалтерии банка, которым закодированы финансовые операции предприятия;

- суммы по дебету и кредиту;

- остаток наличия средств на дату выписки;

- выписка с приложением оправдательных документов передается предприятию ежедневно или в другие установленные сроки.

Остатки средств на расчетном счете на определенную дату, зачисление средств на расчетный счет владельца банк отражает по кредиту расчетного счета в выписке банка, а все суммы списаний, т.е. уменьшение своего долга перед владельцем счета, банк отражает в выписке по дебету лицевого (расчетного) счета.

Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом ”погашено”. Ошибочно зачисленные или списанные с расчетного счета суммы принимаются на счет 63 ” Расчеты по претензиям”, а банку немедленно сообщается о таких суммах для внесения исправлений. В последующих выписках банк вносит исправления, а в бухгалтерском учете предприятия задолженность списывается.

На полях проверенной выписки против сумм операций и в документах проставляются коды счетов, корреспондирующих со счетом 51 ” Расчетный счет”, а на документах указывается еще и порядковый номер его записи в выписке. Эти данные необходимы для контроля за движением денежных средств, автоматизации учетных работ, справок, проверок и последующего хранения документов. Проверка и обработка выписок должны производиться в день их поступления.

В данном материале мы поговорим о том, что такое банковская выписка по расчетному счету. Ниже представлен образец выписки и информация по заполнению с примерами бланков.

Содержание

Что такое выписка из банка по расчетному счету

Банковская выписка является важнейшим подтверждением всех осуществляемых транзакций по счету. Документ первичной бухгалтерской отчетности подлежит выдаче на руки клиенту банка, копируя все записи финансовой организации о состоянии счета и выступая основанием для налогового и бухгалтерского учета.Рассмотрим все детали получения, использования и юридического статуса выписок по банковскому счету.

Нормативное обоснование

Согласно ст. 9 ФЗ № 129, регламентирующего ведение бухучета, любая организация обязана документально подтверждать все осуществляемые финансовые операции. Несмотря на то, что банковские выписки не фигурируют напрямую в нормативном определении, они, тем не менее, полностью отвечают его реализации.

Кроме того, обязательства банковских структур регулируются положениями ФЗ № 395-1 «О деятельности банков». Ст. 31 обязывает финансовые учреждения документировать все расчеты в соответствии с нормами Центробанка РФ. В соответствии со ст. 40.1., предусматривается хранение банками информации обо всех произведенных операциях на протяжении 5 лет с обеспечением доступа к документам.

Когда физическим лицам может потребоваться выписка из банка

Деятельность банковских организаций направлена на предоставление финансового обслуживания компаниям и частным лицам. Любой гражданин может иметь расчетный счет в выбранном банке, а также привязанную к нему пластиковую карту, все транзакции по которым отражены в выписке.

Для удобства пользователей банками предусмотрена выдача подтверждающего документа в мини-формате, который можно распечатать в банкомате.

Существует ряд ситуаций, при которых клиентам банков необходимо получение расширенной выписки. К ним относятся:

- оформление визы;

- получение ссуды;

- подтверждение финансового положения при заключении сделки;

- прочие обстоятельства, требующие документального подтверждения благонадежности и отсутствие задолженностей.

Как получить

Периодичность и форма предоставления выписок по расчетному счету устанавливается банком самостоятельно, в соответствии с собственным регламентом и действующим законодательством.

Регулярные отчеты о движении денежных средств по счету предоставляются банковским учреждением следующими способами:

- лично клиенту при посещении финансовой организации;

- почтовым отправлением;

- посредством электронной почты;

- в онлайн-формате.

Срочные выписки оформляются:

- менеджером банка при личном обращении;

- в личном кабинете пользователя на официальном сайте учреждения;

- в телефонном режиме;

- посредством смс;

- с использованием банкомата.

Для получения срочной выписки потребуется предоставить в банк соответствующее заявление. Кроме того, необходимо учитывать наличие комиссий за формирование выписок по требованию, которые могут быть предусмотрены банковскими тарифами.

Стандартное заявление на предоставление выписки содержит:

- ФИО, адрес регистрации – для частных лиц, полное и сокращенное наименования – для организаций;

- указание запрашиваемого временного периода;

- причину заявления;

- дату документа, подпись заявителя.

Как оформляются банковские выписки

Не существует единого бланка выписок по расчетному счету – каждое банковское учреждение оформляет отчетный документ с использованием собственных программ и алгоритмов. К обязательным требованиям относится наличие следующей информации:

- номер клиентского счета;

- сведения о предыдущей выписке – дата и остаток средств по счету;

- указание номеров счетов контрагентов, транзакции с которыми зафиксированы в запрашиваемый период;

- реквизиты документальных оснований проведения транзакций, включая номера счетов, договоров;

- указания назначений платежных операций;

- итоговые суммы зачисленных и списанных средств;

- остаток денежных средств по счету на дату составления документа.

При формировании отчета, банк для удобства восприятия информации стороной-получателем отражает расходные операции в графе «Дебет», приходные – в ячейке «Кредит».

Как правило, банковская выписка о движении средств по счету клиента не заверяется подписью и печатью учреждения. Заверение необходимо, если документ предназначен для предоставления в налоговый орган.Предоставление выписки об открытых расчетных счетах организации

Перечень ситуаций, когда юридическому лицу требуется получить документальное подтверждение наличия и общего числа открытых расчетных счетов, включает:

- подготовку бизнес-плана;

- переговоры с партнерами по бизнесу;

- участие в тендере;

- оформление кредита;

- судебный или прокурорский запрос;

- ликвидацию или реорганизацию компании.

В случаях, когда необходимо получение расширенных сведений о движениях по счету, финансовое учреждение дополняет отчет следующей информацией:

- географическое местоположение проведенных транзакций с указанием адресов компаний и терминалов;

- перечень контрагентов с указанием их наименований;

- размеры удержанных банком комиссионных сборов.

Получить расширенную выписку можно в отделении банка, оплатив небольшой комиссионный сбор, либо бесплатно в личном кабинете пользователя интернет-банкинга.

Образец бланка банковской выписки

Отчет банка о расходно-приходных операциях по счету клиента составляется в виде таблицы с графами, отражающими даты транзакций, их суммы, назначения и прочие параметры.

Являясь первичным документом бухгалтерской отчетности, выписка используется для расчета налогооблагаемой базы, а также наглядно демонстрирует финансовое состояние компании.

Получить информацию о движении средств по счету можно в личном кабинете системы интернет-банкинга, при личном посещении банка либо через банкомат – при наличии привязанной к счету пластиковой карты.

Типичный образец банковской выписки может содержать следующие блоки:

- дату проведения операции;

- код вида транзакции;

- номер входящего платежного поручения;

- БИК и номер корсчета банковской организации;

- номера расчетных счетов контрагентов;

- итоговые суммы дебетовых и кредитных показателей по счету.

Пара примеров заполнения выписок из Московского банка и Внешторгбанка

Порядок работы с выпиской по расчетному счету

При получении банковского отчета о приходно-расходных операциях по счету, бухгалтер предприятия проводит проверку и обработку документа в соответствии с установленным порядком:

По окончанию обработки выписки необходимо подшить к первичной документации.

Первичный анализ банковских отчетов по счету позволяет:

- контролировать текущее состояние счета, внося своевременные корректировки в его функционирование;

- автоматизировать бухгалтерский учет в компании;

- удобно архивировать и систематизировать документооборот.

Хранение выписок: сроки

Действующее законодательство устанавливает 5-летний срок для хранения банками информации о расходно-приходных операциях по счету. Это означает, что клиент может рассчитывать на получение отчета о движении средств по счету за любой отрезок времени, не превышающий установленные рамки.

Организации обязаны сохранять первичную бухгалтерскую документацию, включая выписки, не менее 5 лет. Однако в некоторых случаях, в зависимости от специфики бизнеса, рекомендуется обеспечить сохранность банковских отчетов на протяжении 10 и более лет.Некоторые нюансы электронных выписок

Законы РФ предоставляют компаниям право самостоятельно решать – хранить или не хранить бумажные версии предоставленных банком электронных отчетов о движении средств по счету.

Популярность электронного документооборота обусловлена увеличением числа банковских учреждений, предоставляющих финансовые услуги дистанционно, а также спецификой работы крупных организаций, которые при наличии нескольких расчетных счетов ежедневно оперируют безналичными расчетами.

Между тем, несмотря на постепенный полный переход бизнеса в онлайн-формат, во избежание потери информации, рекомендуется сохранять резервные копии документов на других электронных или бумажных носителях.

Выписка банка - это реестр операций по счету за определенное время. В данном случае имеется в виду любой счет: как расчетный, принадлежащий юридическому лицу или индивидуальному предпринимателю, так и личный банковский счет, оформленный на физическое лицо.

Безналичные расчеты, а также расчеты с помощью банковских карт получили большое распространение не только среди организаций, но и у частных лиц. Наличным деньгам население всё больше предпочитает карты, особенно в условиях пандемии коронавируса. Мелкий бизнес в лице самозанятых перемещается в интернет и массово получает оплату за свои услуги на карты. Поэтому важно иметь возможность получать сводную информацию по приходу и расходу, осуществленным по банковскому счету. Именно эту функцию и несет на себе выписка из банка.

О работе самозанятых с юридическими лицами узнайте из статьи.

Как выглядит выписка из банка, и как информация в ней структурирована, рассмотрим ниже.

Как выглядит банковская выписка

Вид банковской выписки по счету может различаться в зависимости от банка и порядка ее формирования. Однако в любом случае выписка банка содержит следующую информацию:

- наименование банка и Ф.И.О. (наименование) владельца счета;

- номер счета;

- период, за который сформирована выписка из банка;

- сумма на начало и конец периода;

- общий оборот за период отдельно в части прихода и выбытия денежных средств;

- каждая операция прихода и расхода с указанием даты, суммы и назначения платежа.

Приведем образец банковской выписки по операциям на счете физлица c 01.12.2020 по 15.12.2020:

Для юридических лиц выписка банка по расчетному счету играет более важную роль, чем для физических лиц. О правилах работы юрлиц с выпиской с банковского счета поговорим ниже, а пока расскажем, как получить выписку из банка.

Как получить выписку из банка

Так как банковская выписка — это документ банка, то и выдавать ее обязан именно он. Способы получения выписки не различаются для юридических и физических лиц.

Так как большинство граждан сейчас пользуется мобильным или интернет-банком, то самый простой способ увидеть операции по счету — заказать выписку через приложение либо в интернет-банке.

Интерфейс приложений банков разный, поэтому и путь получения выписки тоже различается. Как правило, необходимо выбрать карту, выписка по которой интересна к получению, и нажать иконку «Выписка». Иногда она скрывается в блоке «Информация». Далее необходимо выбрать период, за который вы хотите получить выписку. Это может быть и 1 день, и целый год. Обычно выписка готовится пару минут, но могут быть исключения.

Если выписку найти не удалось, то обратитесь в техподдержку банка или задайте вопрос в онлайн-помощнике.

Аналогичным образом получают выписку в интернет-банке.

Также выписку можно получить:

- При посещении банка у операциониста — необходимо иметь документ, удостоверяющий личность. Юрлицо получает выписку только через единоличный исполнительный орган или лицо, уполномоченное на это и имеющее соответствующую доверенность.

- Через банкомат — необходимо иметь карту, которая относится к счету.

У многих банков есть услуга — получение выписки за месяц на электронную почту. Выписка формируется и отправляется владельцу счета автоматически на указанный заранее электронный адрес.

Особенности работы с выписками для юридических лиц

Как вести бухгалтерский учет на специальных банковских счетах, читайте в Корреспонденции счетов «КонсультантПлюс». Еще больше полезной информации вы получите, если оформите пробный бесплатный доступ к К+.

Банковская выписка по расчетному счету — важный документ для бухгалтера. Она не относится к первичным документам, таковыми являются платежные поручения. Тем не менее выписка сводит воедино все поступившие за период первичные документы по банку.

Как заполнить платежное поручение, читайте в статье.

Что значит - обработать выписку банка, какие действия должен произвести при этом бухгалтер?

Работник финансовой службы проверяет выписку банка и приложенные к ней платежные документы с соответствующей хоздеятельности периодичностью, то есть по мере осуществления операций по расчетному счету. При большом количестве платежей это делается ежедневно. Для ИП и мелкого бизнеса это можно делать реже, главное — не пропустить важные поступления денежных средств. Затем бухгалтер разносит платежи в учетную программу. После этого в программе отражены актуальные сведения о возникших или погашенных задолженностях. На основании выписки и приложений к ней формируются данные налогового и бухгалтерского учета.

Об операциях по расчетному счету в бухучете мы писали в статье.

Существуют программы, которые имеют функционал, позволяющий загружать выписки непосредственно из банка сразу в программу. И наоборот, платежки, созданные в учетной программе, могут загружаться напрямую в банк.

С обзором бухгалтерских программ для УСН вы можете познакомиться здесь.

Надо ли распечатывать выписки?

Частый вопрос: при наличии интернет-банка следует ли распечатывать выписки и хранить бумажные варианты? Однозначного ответа не существует. Но с учетом тенденции развития электронного документооборота хранение выписок банка на бумаге при условии работы в интернет-банке не представляется рациональным и необходимым действием. Тем более что банк обязан хранить информацию не менее 5 лет.

С другой стороны, если есть производственные потребности банковские выписки можно распечатывать.

Приведем образец выписки банка по расчетному счету организации. Как видим, особых различий по сравнению с выпиской по личному счету нет.

Выписка из банка по счету физлица и по расчетному счету юрлица различаются более подробным описанием назначения платежа и плательщика.

Скачайте бланк выписки банка в word в начале статьи.

Итоги

Банковская выписка дает представление о приходе и расходе денежных средств по счету за определенный промежуток времени. Если речь идет о бухгалтерии предприятия, то на основании выписок и приложений к ним — платежных документов — бухгалтер ведет налоговый и бухгалтерский учет.

Для осуществления предпринимательской деятельности юридические лица открывают в банке расчетный счет, позволяющий реализовывать безналичные переводы.

Для контроля передвижения средств на банковском счете оформляется выписка.

Что это такое и для чего она нужна?

Выписка по счету является справочным финансовым документом, которая позволяет отслеживать транзакции за выбранный период (день, месяц, год).

С помощью полученной справки можно опровергнуть или подтвердить факт списания денежных активов, обосновать правильность расчета налога для любой формы налогообложения.

Выписка с расчетного счета юридического лица предоставляется определенным сотрудникам организации, назначенных руководителем компании.

Физические лица также вправе запрашивать выписку. Сфера их взаимодействия с кредитным учреждением различна: кредитная или дебетовая карта, вклад, ипотека, автокредит.

Бумага в данном случае носит информационный характер (данные о движении денег).

Как заказать и получить банковский документ о состоянии расчетного счета?

Существует несколько вариантов получения выписки из банка:

Для получения наиболее подробных данных (наименование покупок, начисленных процентах, адресах оплаты) формируется расширенная выписка.

Электронный способ получения выписки является наиболее распространенным на сегодняшний момент. Формирование ее происходит в личном кабинете владельца счета.

Также форму можно получать на электронный адрес, после предоставления в банк всех подтверждающих документов. Она ничем не отличается от бланка, выданного специалистами кредитного учреждения. Для ее заверения необходимо обратиться в отделение банка.

Образец доверенности на получение

Зачастую крупные предприятия передают полномочия по получению банковской документации специалисту отдела бухгалтерии.

Правами наделяется специалист при составлении соответствующей доверенности. Она оформляется и заверяется нотариусом, главой организации, частным предпринимателем.

Обычно крупные кредитные учреждения предлагают заполнить собственный бланк доверенности.

Если документ составлен без участия нотариуса, то в нем обязательно должна присутствовать подпись руководителя компании, которая представлена в качестве образца в период подписания договора на банковское обслуживание.

Доверенный работник также обязан предоставить образец своей подписи для карточки кредитного учреждения.

Доверенность может быть выписана лишь для одной операции (разовый характер), но в ней также должны присутствовать данные о руководителе предприятия и доверенном лице.

Как выглядит — формирование и требования

Ни один нормативный акт не регламентирует какой-либо определенной формы банковской выписки.

Но существует номенклатура сведений, которые должны обязательно присутствовать в документе:

- название финансового учреждения, его реквизиты (БИК, корреспондентский счет);

- название владельца и номер расчетного счета;

- дата формирования документа;

- дата предыдущей выписки;

- остатки денежных средств на начало и конец дня;

- приход и расход средств.

Кроме этого, каждая зафиксированная операция в бланке содержит:

- дату и номер документа, являющегося основанием для проведения транзакции;

- счет и реквизиты банка контрагента;

- сумма перевода.

Формирование выписки осуществляется ежедневно по счетам хозяйствующих субъектов.

Образец банковской выписки о состоянии расчетного счета юридического лица – word.

Проведение и разнесение сумм в бухгалтерском учете

Каким образом бухгалтер обрабатывает полученную выписки из банка по расчетному счету?

Доверенный представитель компании получая выписки с банка, проверяет сопутствующую документацию на соответствие указанных сумм и дат платежа.

Банковская выписка заменяет регистр аналитического учета по расчетному счету, а также является основанием для бухгалтерских записей. Документы, приложенные к выписке, гасятся штампом «погашено».

Если обнаружено расхождение, незамедлительно следует обратиться к сотруднику кредитного учреждения. Ошибочно зачисленные (списанные) со счета денежные средства принимаются на счет 63 «Расчеты по претензиям».

В следующих выписках банковским работником будут внесены исправления, в бухгалтерском учете фирмы задолженность подлежит списанию.

В день получения выписки она вносится в систему движения средств в компании. Применяется правило «двойной записи», осуществляется проводка операций.

Действия бухгалтера при получении выписок:

- проверка и прикрепление необходимых документов по транзакциям;

- сверка записей с первичной документацией;

- проставление по правому полю выписки напротив сумм кодов, корреспондирующих со счетом 51 (50, 66, 68, 70,71).

По расходам на содержание и эксплуатацию машин и оборудования, общехозяйственным издержкам, расчетам с бюджетом фиксируются также коды статей.

Данная необходимость возникает из-за организации аналитического учета по многим счетам в разрезе статей. Суммы по статьям группируются в листах-расшифровках, которые открываются каждый месяц и заполняются по данным из документации к соответствующим журналам-ордерам.

Что такое дебет и кредит?

Для знатоков системы двойной записи на счетах бухгалтерского учета несложно заметить, что информация по дебету и по кредиту в банковской выписке отражаются наоборот.

Остатки денежных средств на расчетном счете клиента на определенный период времени, зачисление средств на него в выписке фиксируется по кредиту, а суммы списаний (уменьшения долга) — по дебету расчетного (лицевого) счета.

Действия сотрудника бухгалтерии способствуют регулярному контролю за движением денежных средств на предприятии, формированию информации для надзорных органов и ее подготовка для дальнейшего хранения.

Сколько лет хранить в организации?

Когда запрашивается выписка, она формируется банком в 2-х экземплярах: один — клиенту, другой — хранится в архиве кредитного учреждения.

Если выписка по какой-либо причине осталась не востребована, она хранится лишь 4 месяца, а затем подлежит утилизации.

В электронных реестрах финансового учреждения срок хранения выписок составляет 5 лет. При поступлении запроса от владельца счета, необходимая документация находится в архиве, распечатывается и выдается на руки клиенту.

Напрямую срок хранения банковских выписок в организации на законодательном уровне не установлен.

С одной стороны сроки оговариваются в Налоговом Кодексе РФ (пп.8 п.1 статья 23), где обозначен срок 4 года с последнего момента ее востребованности (составление отчетности в налоговую инспекцию, начисления и уплаты налога, подтверждения полученных компанией доходов и понесенных расходов).

Данная мера также распространяется и на хранение документов в электронной форме.

Но, с другой стороны, 25 августа 2010 г. подписан Приказ №558 Минкультуры России, указывающий срок хранения управленческой архивной документации.

На основании данного акта хранится выписки с расчетного счета должны как минимум 5 лет.

На протяжении всего периода надзорные органы вправе запросить необходимую для них информацию.

Важные моменты

Если на предприятии установлена система «онлайн банк», то ходить за выписками в банк не обязательно. Можно просто приложить распечатку из электронного сервиса. Если банкинг (дистанционный) не подключен, то выписка из банка должна присутствовать в документах.

В соответствии с действующим законодательством каждая операция по счету должна быть отражена в бухгалтерском учете на основании документа-основания, первичного документа. Банковская выписка и является первичным документом.

Со дня обращения клиентом по формированию выписки сотруднику банка отводится не более 3-х дней для предоставления информации владельцу счета.

Некоторые кредитные учреждения могут выполнить запрос в течение нескольких часов. Срок действия выписки — 30 дней.

Читайте также: