Где указать объект налогообложения в декларации по усн в 1с 8

Обновлено: 06.07.2024

Упрощенную систему налогообложения вправе применять ряд организаций и предпринимателей при ведении экономической деятельности. В этой статье мы поговорим о некоторых ключевых моментах применения УСН и рассмотрим основные регламентные операции в 1С: Бухгалтерии предприятия 8 редакции 3.0, связанные с расчетом и отчетностью по единому налогу.

Итак, используя УСН, следует ориентироваться на следующие ключевые моменты:

• Применяемый объект налогообложения;

• Сроки оплаты авансов;

• Сроки налоговой отчетности.

Объектом налогообложения при УСН служит общая сумма «доходов» или сумма «доходов минус расходы» за период. Авансовые платежи рассчитываются по схеме: объект налогообложения, умноженный на ставку УСН, которую применяет плательщик.

По итогам каждого квартала оплачиваются в бюджет авансовые платежи УСН:

• По итогам 1 квартала до 25 апреля;

• По итогам 2 квартала до 25 июля;

• По итогам 3 квартала до 25 октября.

Основной налог по итогам года следует оплатить в соответствии с общим правилом сдачи отчета УСН:

• Для ЮЛ до 31 марта, года наступившего за отчетным;

• Для ИП до 30 апреля, года наступившего за отчетным.

Срок переносится на ближайший рабочий день, если утвержденная дата выпадает на выходной день.

Расчет авансовых платежей в 1С

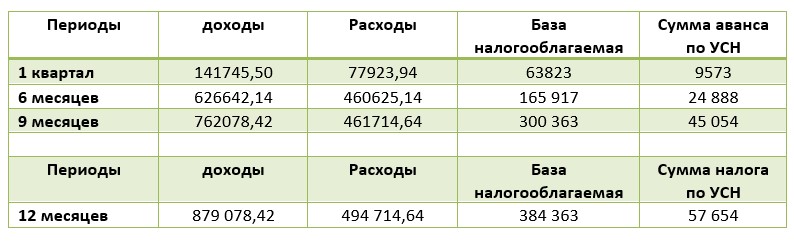

Рассмотрим пример в таблице (данные приведены в рублях). Компания работает на УСН по ставке 15% от объекта «доходы минус расходы». Показатели, рассчитанные нарастающим итогом:

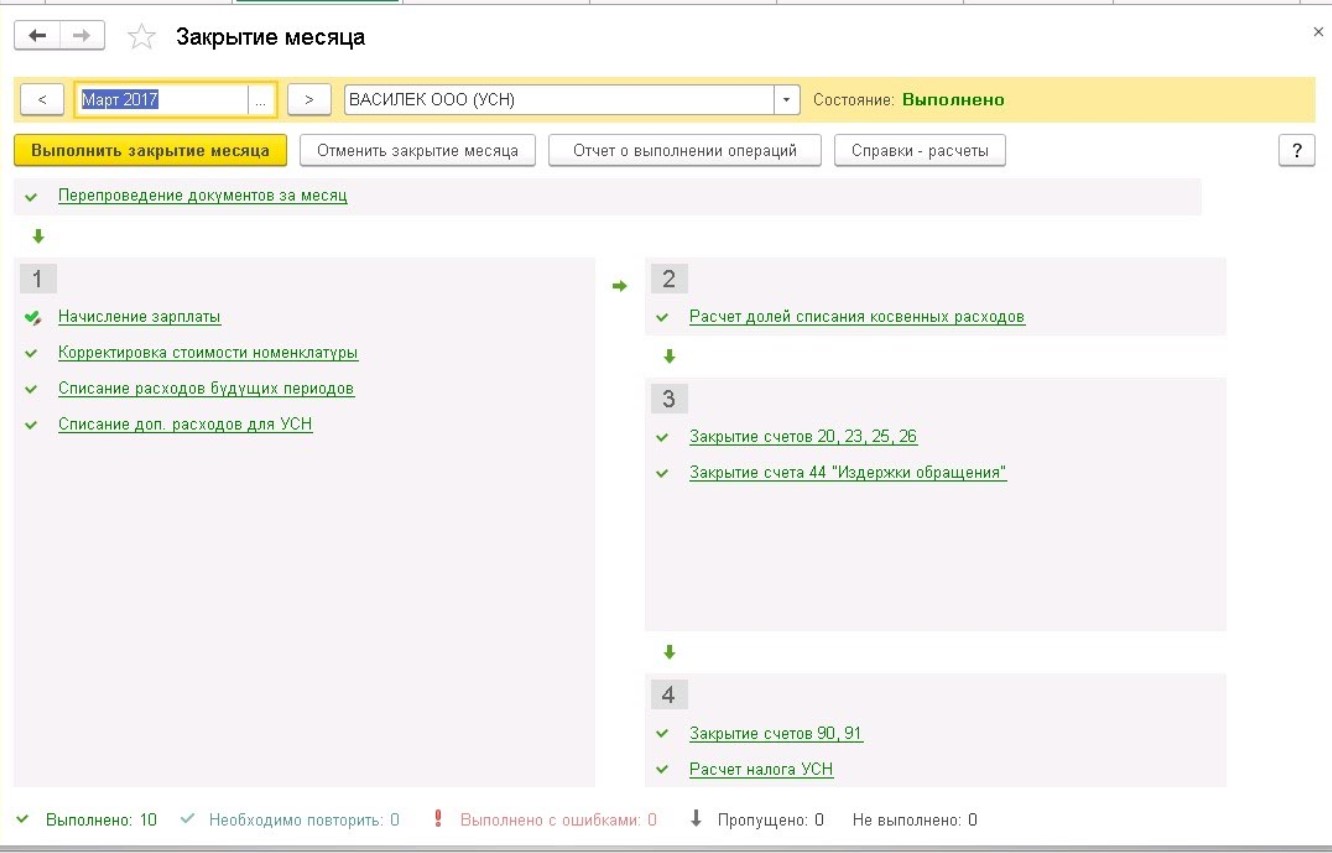

Для автоматического расчета авансов по УСН в 1С: Бухгалтерии используется операция Расчет налога УСН . Она выполняется в ходе процедуры закрытия месяца и формирует сумму авансового платежа последним днем каждого квартала.

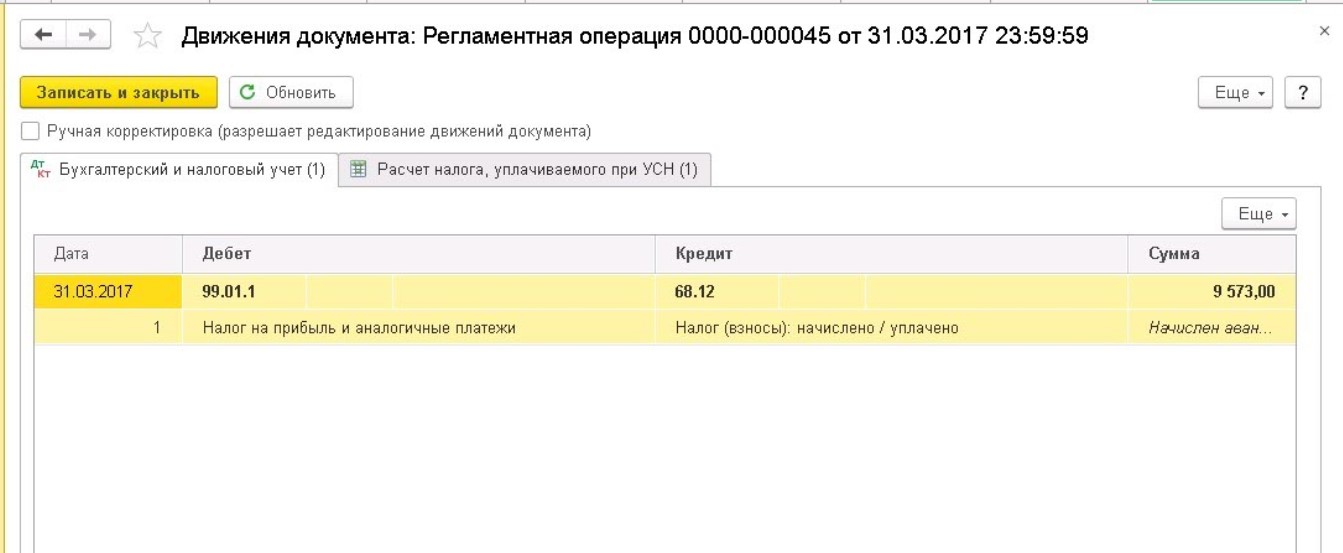

Проводки, сформированные операцией, выглядят так:

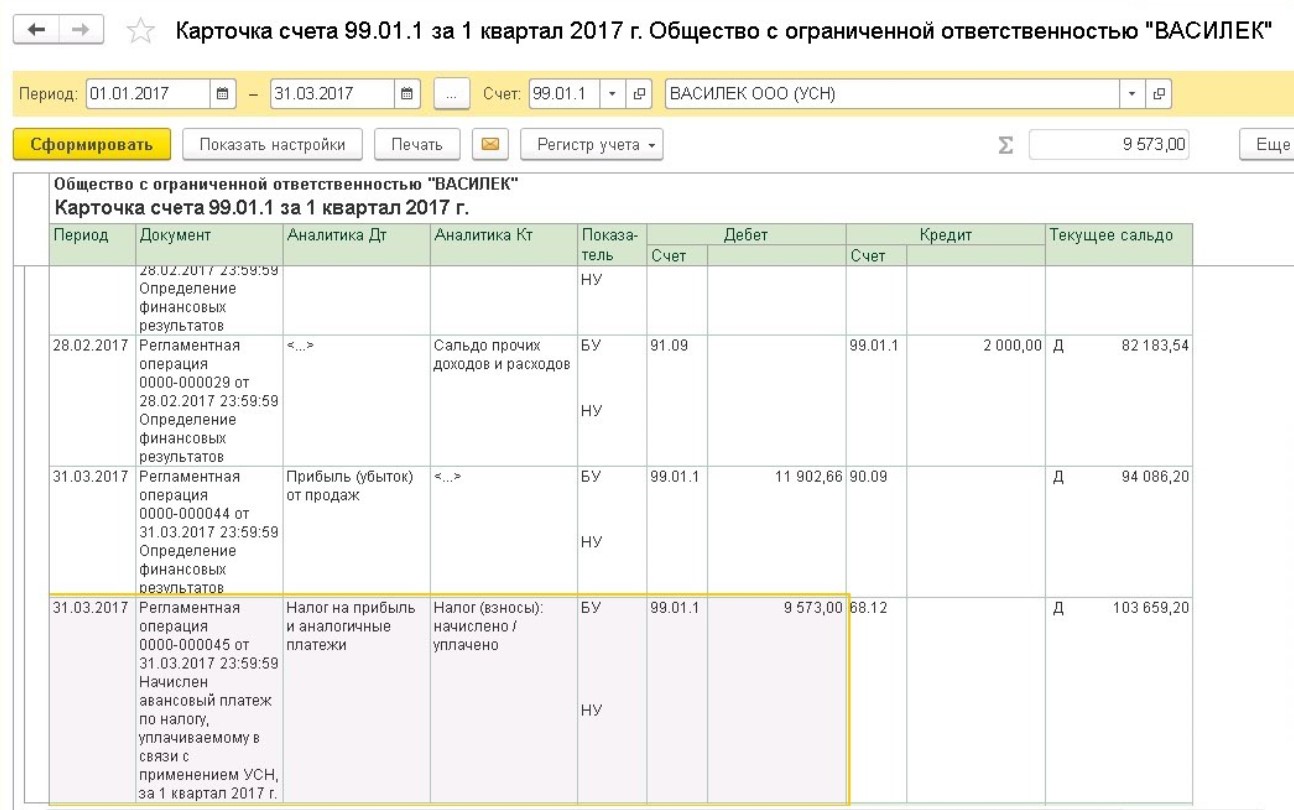

Финансовые результаты и авансовый платеж по УСН по результатам закрытия месяца:

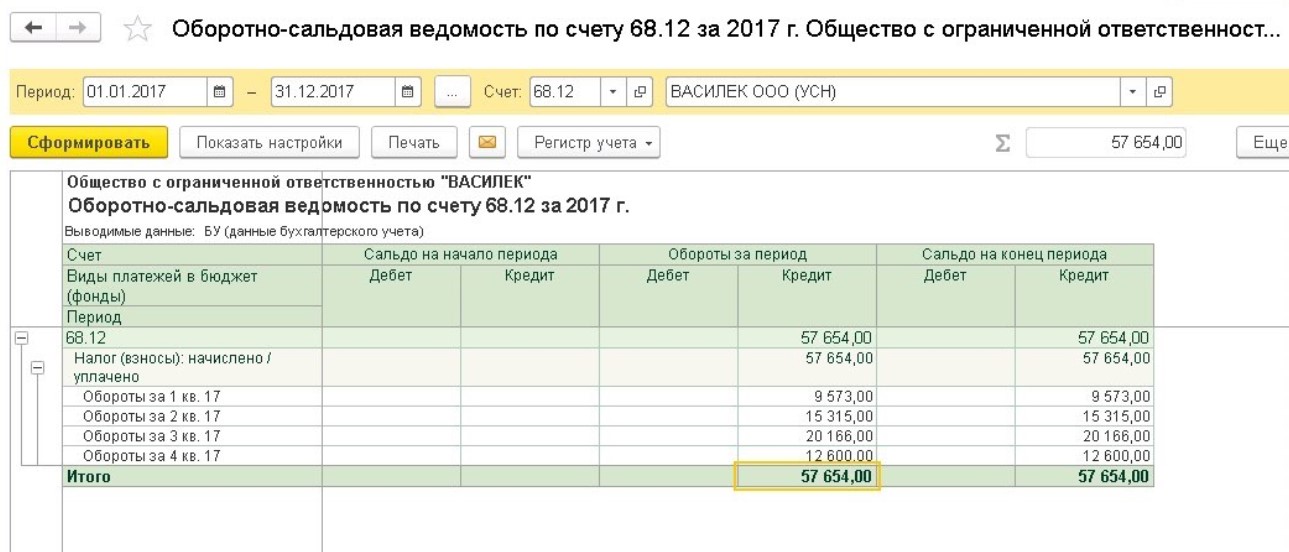

Расчеты по налогу УСН в 1С: Бухгалтерии 3.0 отражены на счете 68.12: по кредиту - суммы начисленные, по дебету - оплаченные:

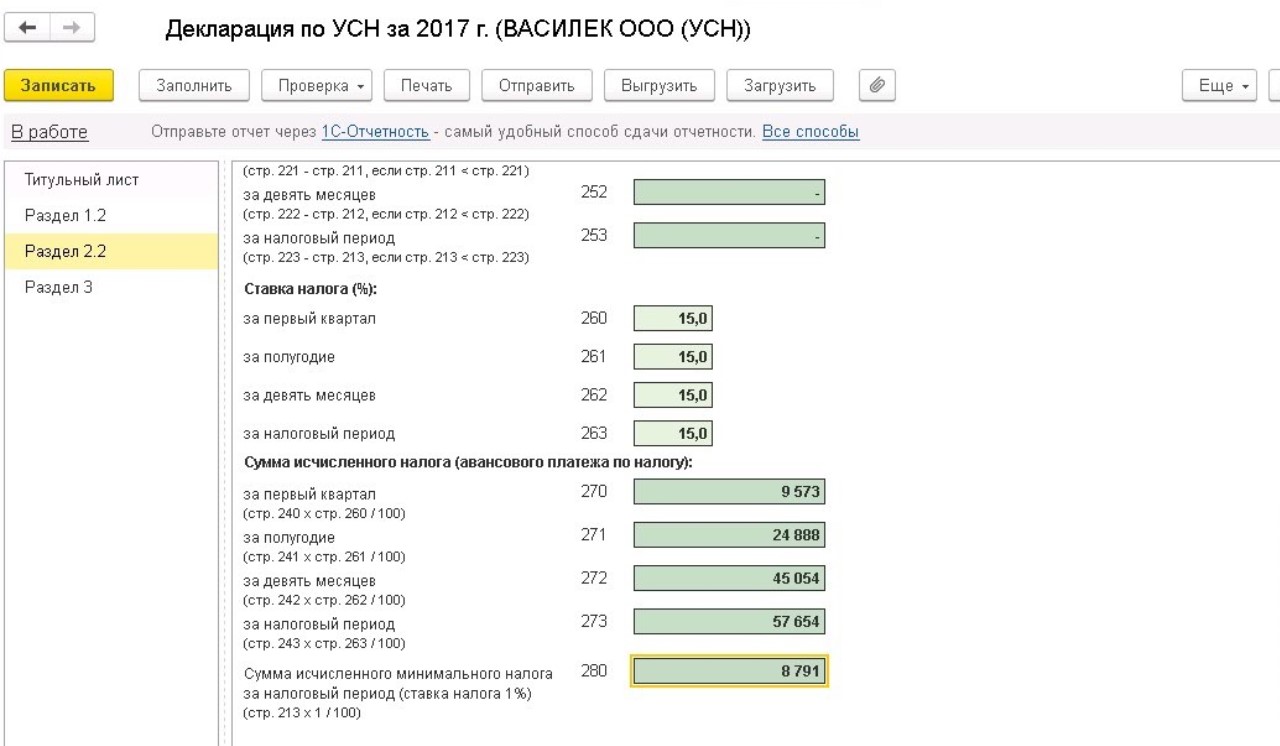

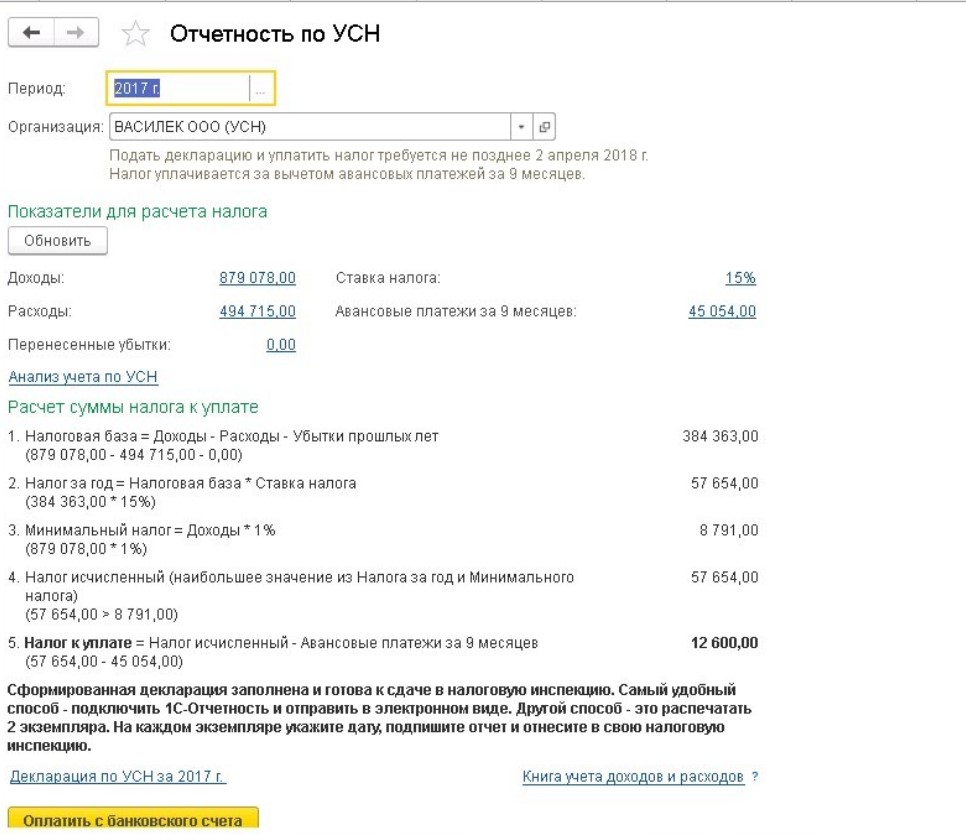

При заполнении декларации по единому налогу бухгалтеру следует обратить внимание на такой нюанс. Сумма авансов по строкам 270-273 раздела 2.2 декларации не корректируется в меньшую сторону на сумму налога, исчисленного в предыдущих периодах, поэтому сумма фактического аванса к оплате поквартально будет отличаться от показателей декларации и выглядит следующим образом:

• В 1 квартале – 9573;

• Во 2-м – 15315 (24888 – 9573);

• В 3-м – 20166 (45054 – 24888);

• По итогам года – 12600 (57654 – 45054).

Далее, бухгалтер обязан рассчитать минимальный налог по ставке 1% от дохода за весь год (не вычитая расходов) и сравнить полученный результат с суммой исчисленного налога УСН за год. Для этого сделаем подсчеты:

• 879078,42 х 1% = 8791

• (879078,42 -494714,64) х 15% = 57654

В нашем случае дополнительных проводок делать не понадобится. Но бухгалтеру следует помнить, что, получив убыток по итогам работы за год, минимальный налог по ставке 1% от всех видов дохода оплачивается не зависимо от финансовых результатов.

Если же сумма налога, исчисленного по ставке 15%, окажется меньше чем по ставке 1%, то необходимо будет доплатить разницу. В этом случае программа, закрывая период, в декабре сформирует проводку в регистре учета на недостающую сумму налога:

Дт 99.01.1 Кт 68.12

Показатель минимального налога УСН отражается в декларации по разделу 1.2 строкой 120 .

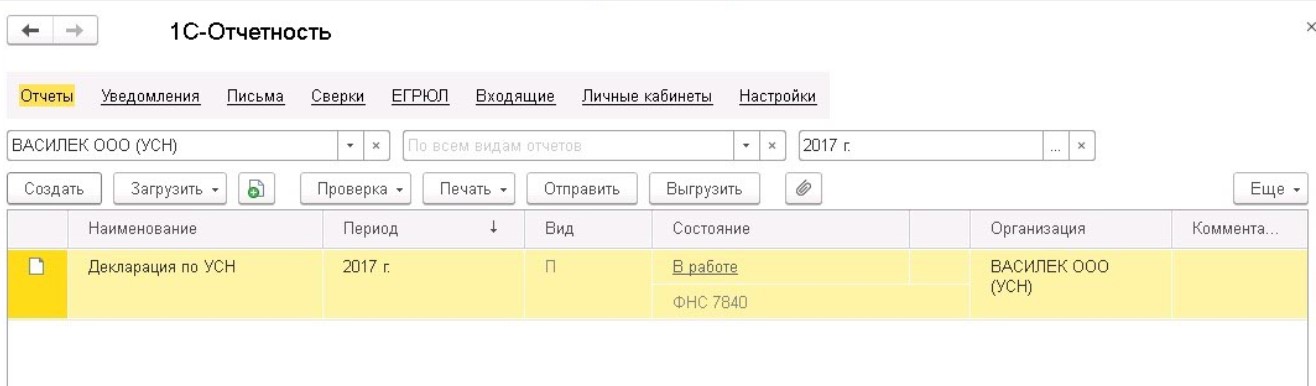

Формирование декларации по УСН в 1С

Для того, чтобы заполнить декларацию, зайдем в меню отчеты, найдем в программе раздел 1С-Отчетность . Откроется реестр созданных отчетов в течение периода. Новую декларацию формируем кнопкой: Создать , и выбираем актуальную версию отчета.

В открывшейся форме декларации данные появляются при нажатии кнопки Заполнить . Обратимся к сведениям в разделе 2.2 строки 280. Здесь находится сумма налога по минимальной ставке УСН 1%, но в нашем случае она не оплачивается, т.к. налог, исчисленный по общим правилам, больше. Итоги авансовых платежей и годового налога, рассчитанных стандартным способом, отражены в строках 270-273 данного раздела.

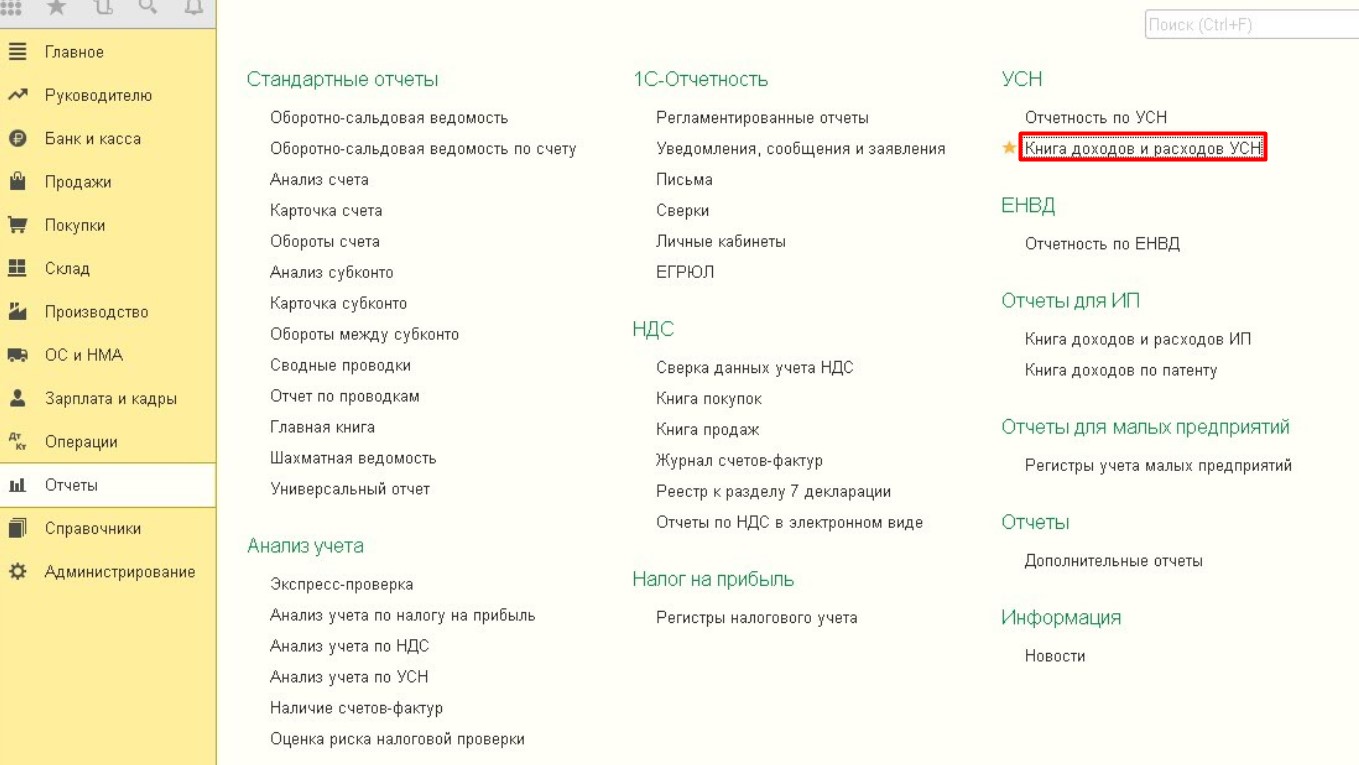

Также в разделе 2.2 содержатся данные о полученных доходах и расходах организации с начала года. Сведения программа берет из сформированной книги доходов и расходов по УСН . Найти книгу можно в общем разделе программы меню Отчеты и далее блок УСН :

В этом же разделе программы наглядно представлены все необходимые показатели, которые участвуют в формировании декларации. Если бухгалтер уверен в расчетах, то в конце страницы предусмотрена кнопка Оплатить с банковского счета , выделенная ярко-желтым цветом. Здесь же находится ссылка для быстрого перехода к декларации УСН.

Хотелось также обратить внимание на раздел 1.2 декларации, в котором отражаются суммы аванса и общего налога, которые фактически оплатит налогоплательщик в бюджет. В программе учет данных сумм осуществляется на счете 68.12.

Федеральным законом от 31.07.2020 № 266-ФЗ в Налоговый кодекс внесены поправки, которые вводят прогрессивную шкалу налоговых ставок для упрощенцев и меняют условия утраты права на УСН.

В общем случае налоговая ставка для упрощенцев установлена в размере (п. 1, 2 ст. 346.20 НК РФ):

6 %, если объектом налогообложения являются доходы;

15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

При этом законами субъектов РФ могут быть установлены пониженные налоговые ставки.

До 2021 года применять УСН разрешалось тем организациям и индивидуальным предпринимателям (ИП), доходы которых не превысили 150 млн руб. в год, а среднесписочная численность работников не превысила 100 человек.

С 01.01.2021 года НК РФ предусматривает переходный период для тех плательщиков УСН, которые незначительно превысят вышеуказанные значения лимитов по доходам и численности работников. Компании, у которых максимальный размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников - от 100 до 130 человек, сохранят право на применение УСН. При этом плательщики УСН станут уплачивать налог по повышенным налоговым ставкам:

при объекте "доходы" - по ставке 8 %;

при объекте "доходы минус расходы" - по ставке 20 %.

Причем повышенный налог будет рассчитываться не с начала года, а только с того квартала, в котором допущено превышение показателей по доходам или по количеству работников (п.п. 1.1 и 2.1 ст. 346.20 НК РФ в ред. Закона № 266-ФЗ).

С 2021 года налогоплательщик потеряет право на УСН, если доход за налоговый (отчетный) период превысит 200 млн руб. и (или) средняя численность сотрудников составит более 130 человек (п. 4 ст. 346.13 НК РФ в ред. Закона № 266-ФЗ).

В расчете налога УСН учитывается коэффициент-дефлятор. Его размер на 2021 год для целей применения УСН установлен в размере 1,032 (приказ Минэкономразвития России от 30.10.2020 № 720).

Таким образом, предельный размер дохода для применения основной ставки УСН в 2021 году составит 154,8 млн руб. (150 млн руб. х 1,032). Предельный размер дохода для применения УСН в 2021 году составит 206,4 млн руб. (200 млн руб. х 1,032).

Расчет налога при УСН в "1С:Бухгалтерии 8" с 2021 года

Начиная с версии 3.0.86 в "1С:Бухгалтерии 8" внесены изменения в расчет налога при УСН с 2021 года согласно Закону № 266-ФЗ:

внесены изменения в ставки налога при УСН с учетом прогрессивной шкалы;

предельные размеры доходов для применения УСН с учетом прогрессивной шкалы определяются с учетом коэффициента-дефлятора (см. выше);

внесены изменения в алгоритм работы и форму Помощника расчета налога УСН;

внесены изменения в справку-расчет по налогу при УСН;

при оценке риска налоговой проверки учитываются лимиты применения УСН - 200 млн руб. по доходам и 130 работников.

Настройка налогов для плательщиков УСН

В 2021 году для упрощенцев видоизменяется форма Упрощенная система налогообложения (УСН) регистра Настройки налогов и отчетов (раздел Главное - Налоги и отчеты).

В сворачиваемой группе Ставка налога теперь указывается:

основная ставка УСН (6 % или 15 %), которая действует с начала года до достижения предельного размера дохода для применения основной ставки и при средней численности наемных работников не более 100 человек;

повышенная ставка УСН (8 % или 20 %), которая действует с начала квартала, в котором доходы превысили предельный размер дохода для применения основной ставки УСН либо средняя численность наемных работников превысила 130 человек;

предельный размер дохода для применения основной ставки УСН с учетом коэффициента-дефлятора.

На рисунке 1 представлена форма Упрощенная система налогообложения (УСН) для УСН с объектом "доходы минус расходы".

Рис. 1. Ставки налога на 2021 год для УСН с объектом "доходы минус расходы"

Новый порядок расчета налога при УСН с 2021 года

Расчет налога (в т. ч. авансового платежа) по УСН рекомендуется выполнять с применением специализированного Помощника расчета налога УСН. Перейти к Помощнику можно из списка задач организации (раздел Главное - Задачи организации) либо из раздела Отчеты - УСН - Отчетность по УСН.

Рассмотрим применение Помощника на примере.

Пример

ООО "Ромашка" применяет УСН с объектом "доходы минус расходы". За I квартал 2021 года доходы составили 90 млн руб., а расходы - 60 млн руб. За II квартал 2021 года доходы составили 70 млн руб., расходов не было. Среднесписочная численность работников не превышает 100 человек.В форме Помощника за I квартал 2021 года выводятся показатели для расчета:

доходы - 90 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 15 %.

Показатели расчета налогов можно проверить. Для этого достаточно кликнуть мышью по соответствующей гиперссылке, после чего открывается подробная расшифровка показателя.

Рекомендуется открыть расшифровку показателя Ставка налога, чтобы проконтролировать основания применения ставки налога в указанном размере.

Если учет заработной платы ведется во внешней программе, то в форме Ставка налога необходимо указать количество работников. Чтобы при расчете налога применить внесенные изменения, их следует сохранить по кнопке ОК.

Расчет налога в форме Помощника выполняется по кнопке Рассчитать налог. В результате обработки выводятся рассчитанные суммы:

налоговая база ООО "Ромашка": 90 млн руб. - 60 млн руб. = 30 млн руб.;

исчисленный компанией налог за I квартал 2021 года: 30 млн руб. х 15 % = 4,5 млн руб. Поскольку в данном отчетном периоде лимиты не превышены, то налог рассчитывается как произведение налоговой базы и основной ставки налога;

налог к уплате: 4,5 млн руб.

Непосредственно из формы Помощника можно перейти к оплате налога, а также запросить сверку с ИФНС через сервис 1С-Отчетность.

В марте 2021 года при проведении регламентной операции Расчет налога УСН, входящей в обработку Закрытие месяца (раздел Операции - Закрытие периода), налог начисляется проводкой:

Дебет 99.01.1 Кредит 68.12

- на сумму 4,5 млн руб.

Детальный расчет налога за отчетный период приводится в Справке-расчете авансового платежа по налогу УСН, за год - в Справке-расчете налога УСН.

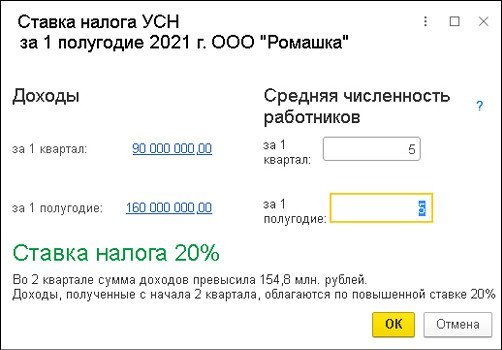

В форме Помощника за полугодие 2021 года выводятся показатели для расчета:

доходы - 160 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 20 %;

уплаченный авансовый платеж за I квартал - 4,5 млн руб.

Поскольку в текущем отчетном периоде применяется повышенная ставка, то дополнительно выводятся данные за отчетный период, в котором лимиты не превышались, и применялась основная ставка налога, то есть за I квартал 2021 года:

налоговая база - 30 млн руб.;

исчисленный налог - 4,5 млн руб.

Чтобы проконтролировать основания применения повышенной ставки налога, нужно открыть расшифровку показателя Ставка налога (рис. 2).

Рис. 2. Расшифровка ставки налога УСН

По кнопке Рассчитать налог в форме Помощника выводится расчет налога за полугодие 2021 года.

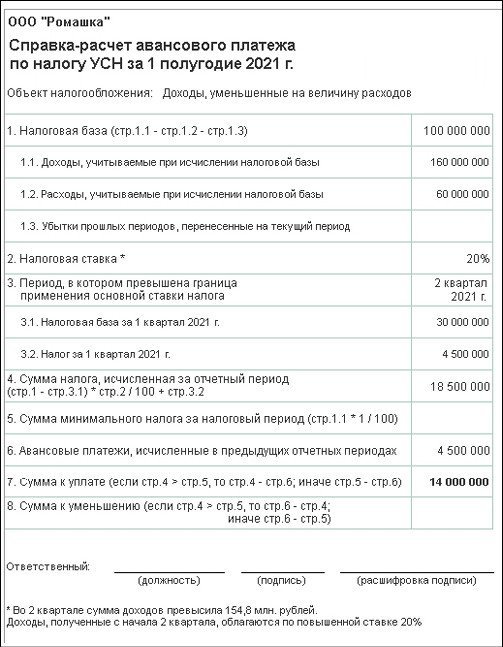

Налоговая база составляет 100 млн руб. (160 млн руб. - 60 млн руб.).

Поскольку в данном отчетном периоде лимиты превышены, то налог рассчитывается как сумма величин (п. 1 ст. 346.21 НК РФ в ред. Закона № 266-ФЗ):

налога, исчисленного по основной ставке с налоговой базы до превышения лимитов. По условиям Примера - это налог за I квартал (30 млн руб. х 15 % = 4,5 млн руб.);

налога, исчисленного по повышенной ставке с разницы налоговых баз за период превышения лимитов и период, когда лимиты не превышены. По условиям Примера - это разница налоговых баз за полугодие и I квартал 2021 года ((100 млн руб. - 30 млн руб.) х 20 % = 14 млн руб.).

Таким образом, налог за полугодие 2021 года составляет 18,5 млн руб. (4,5 млн руб. + 14 млн руб.).

Налог к уплате за II квартал 2021 года рассчитывается как исчисленный налог за полугодие за вычетом уплаченных авансовых платежей за I квартал (18,5 млн руб. - 4,5 млн руб. = 14 млн руб.).

В июне 2021 года при проведении регламентной операции Расчет налога УСН формируется бухгалтерская проводка:

Дебет 99.01.1 Кредит 68.12

- на сумму 14 млн руб. Проводка формируется исходя из сравнения налога, рассчитанного на отчетную дату, и налога, рассчитанного в предыдущих отчетных периодах и учтенного на счете 68.12 (18,5 млн руб. - 4,5 млн руб.).

Детальный расчет налога за полугодие 2021 года приводится в Справке-расчете авансового платежа по налогу УСН (рис. 3).

Рис. 3. Справка-расчет авансового платежа по налогу УСН

Оценка риска налоговой проверки при УСН

При оценке риска налоговой проверки (раздел Отчеты - Анализ учета) с 2021 года применяются лимиты применения УСН с учетом поправок, внесенных в НК РФ Законом № 226-ФЗ. Это 200 млн руб. для доходов и 130 человек для среднесписочной численности работников.

Основанием для проверки может оказаться неоднократное приближение показателей, дающих право на применение спецрежимов налогообложения, к предельным значениям. Приближением считается достижение 95 % от предельного показателя (приказ ФНС России от 30.05.2007 № ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок").

Чтобы в ходе проверки приближения к предельным значениям по УСН не выявились, доходы организации в 2021 году с учетом коэффициента-дефлятора не должны превышать 196,08 млн руб. (200 млн руб. х 1 032 х 95 %), а среднесписочная численность не должна превышать 124 человека (130 х 95 %).

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов 1С:Предприятие" раздела "Инструкции по учету в программах 1С" .

Если принято решение о переходе на УСН, то необходимо сообщить об этом налоговой инспекции и подать Уведомление о переходе на упрощенную систему налогообложения (Приложение N 2 к Приказу ФНС РФ от 02.11.2012 N ММВ-7-3/829@) в срок:

Уведомление о переходе на УСН в 1С

Та часть данных, которая есть в базе, заполнится автоматически. Остальную информацию надо дозаполнить самостоятельно в ручном режиме.

Рассмотрим порядок заполнения заявления в программе:

- ИНН / КПП — заполняется автоматически из карточки организации;

- Предоставляется в налоговый орган (код) — код налоговой инспекции по месту нахождения организации (ИП), заполняется автоматически из карточки организации;

- Признак налогоплательщика (код) — выбирается вручную соответствующий признак из закрытого перечня:

- переходит на упрощенную систему налогообложения — код даты перехода на УСН, выбирается вручную из закрытого перечня:

- 1 – с 1 января года — год, с которого будет применяться УСН, заполняется вручную если выбран кода перехода 1;

- 3 – с — дата, с которой организация (ИП) перестала быть плательщиком ЕНВД, заполняется вручную при выборе кода перехода на УСН 3;

- В качестве объекта налогообложения выбраны — объект налогообложения, выбирается вручную из закрытого перечня:

Сохранение и печать уведомления

Заполненное уведомление можно:

![]()

Образец уведомления с заполнением

Образец заполненного уведомления о переходе на УСН:

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.С 2020 года можно представлять единую декларацию по налогу на.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

Благодарю за актуальную информацию

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

![personal photo]()

Как подготовиться к сдаче отчетности по УСН и почему так важно использовать помощник по учету УСН.

Анализ оборотно-сальдовой ведомости

Первое, что необходимо произвести, это анализ оборотно-сальдовой ведомости на предмет отсутствия остатков по счетам, которые должны быть закрыты – группы счетов 10, 20, и 90.

![analiz-osv]()

Если у вас имеются остатки на данных счетах, по 10 счету необходимо проанализировать остатки и произвести списание или же передачу в эксплуатацию, при наличии остатков по группам счетов 20 и 90 необходимо произвести закрытие месяца.

![operacii-zakrytie-mesyaca]()

![vypolnit-zakrytie]()

После того, как у вас по группам счетов 10, 20 и 90 нет остатков, можно перейти к следующему этапу – анализу счета 60 и 62 по субсчетам для устранения ошибок учета по договорам.

Рассмотрим ситуацию на примере. Необходимо сформировать оборотно-сальдовую ведомость по счету 60 с группировкой по субсчетам, а также по контрагентам.

![osv-po-subschetam]()

![osv-po-schetu-60]()

И при обнаружении не закрытых авансов, как показано на рисунке, вам необходимо будет произвести дополнительную настройку отчета оборотно-сальдовой ведомости, чтобы понять причину незачета аванса.

Для этого в настройках оборотно-сальдовой ведомости необходимо перейти во вкладку «Отбор», после чего произвести добавление значения «Контрагенты» и выбрать необходимого, также на вкладке «Группировка» включить договора.

![osv-otbor]()

![osv-otbor-znachenie]()

![osv-gruppirovka-dogovory]()

![osv-sformirovana]()

И если наблюдается данная ситуация, это говорит о том, что в каком-то документе не верно проставлен договор. Возможен вариант, что у вас один договор и вы знаете, что задолженности нет. На рисунке показано, что оплата проходит по договору «Основной», а документы поступления прошли по договору «Основной договор», в данном случае это один договор и идет ошибка выбора договора при создании документов. Тогда вам необходимо произвести изменение договора в документах.

При внесении изменений в документы, необходимо производить повторное закрытие месяца, так как при закрытии месяца будут приняты во внимание новые данные и результаты могут измениться. Также необходимо проанализировать и 62 счет, для исключения незачета авансов по покупателям.

После того как была произведена работа с оборотно-сальдовой ведомостью, можно перейти к следующему этапу - Помощнику по отчетности УСН.

Помощник по отчетности УСН

Переходим в «Отчеты - Отчетность по УСН».

![otchety-otchetnost-po-usn]()

В помощнике в наглядной форме указаны доходы и расходы, признанные в целях УСН.

По кнопке «Рассчитать налог» производим расчет налога для корректного формирования декларации по УСН.![usn-rasschitat-nalog]()

После выполнения расчета программа выводит все параметры формирования суммы налога к уплате, после чего необходимо нажать кнопку «Сформировать декларацию».

![usn-sformirovat-deklaraciyu]()

Программа переходит в сформированную декларацию (заполнять через кнопку «Заполнить» не нужно, так как декларация формируется автоматически при нажатии кнопки «Сформировать декларацию»).![usn-deklaraciya-zapolnena]()

![usn-deklaraciya-zapolnena-razdel-2]()

Подведем итог

Формирование Декларации по УСН необходимо производить из Помощника «Отчетность по УСН», после произведения расчета налога, если сформировать декларацию в «Регламентированной отчетности», у программы не будут выполнены все регламенты, связанные с расчетом налога по УСН и данные отчета будут не соответствовать действительности.

Читайте также: