Изменить назначение платежа в счете 1с

Обновлено: 06.07.2024

С 01.06.2020 все организации и ИП, выплачивающие физическим лицам заработную плату и (или) иные доходы через банк или через иную кредитную организацию, обязаны указывать по этим суммам в расчетном документе специальные коды вида доходов для целей исполнительного производства.

Коды должны указываться по доходам, с которых не производится удержание по исполнительным документам, а также по доходам, размер удержания с которых ограничен.

Банк России установил числовые значения таких кодов, а также порядок их заполнения (Указания от 14.10.2019 № 5286-У). Кроме того, если производились какие-либо удержания из доходов физического лица по исполнительным документам (например, алименты), то этот факт необходимо отразить в расчетном документе (см. письмо ЦБ РФ от 27.02.2020 № ИН-05-45/10).

Это нужно, чтобы банк мог рассчитать сумму, с которой можно произвести взыскание или наложить арест при поступлении на счета должника доходов. Это позволит не допустить обращения взыскания на доходы социального характера, которые поступают на банковские счета физического лица вместе с другими доходами, удержание с которых невозможно.

В программе реализовано указание кодов доходов и удержанных сумм по исполнительному производству при выплате зарплаты через банк.

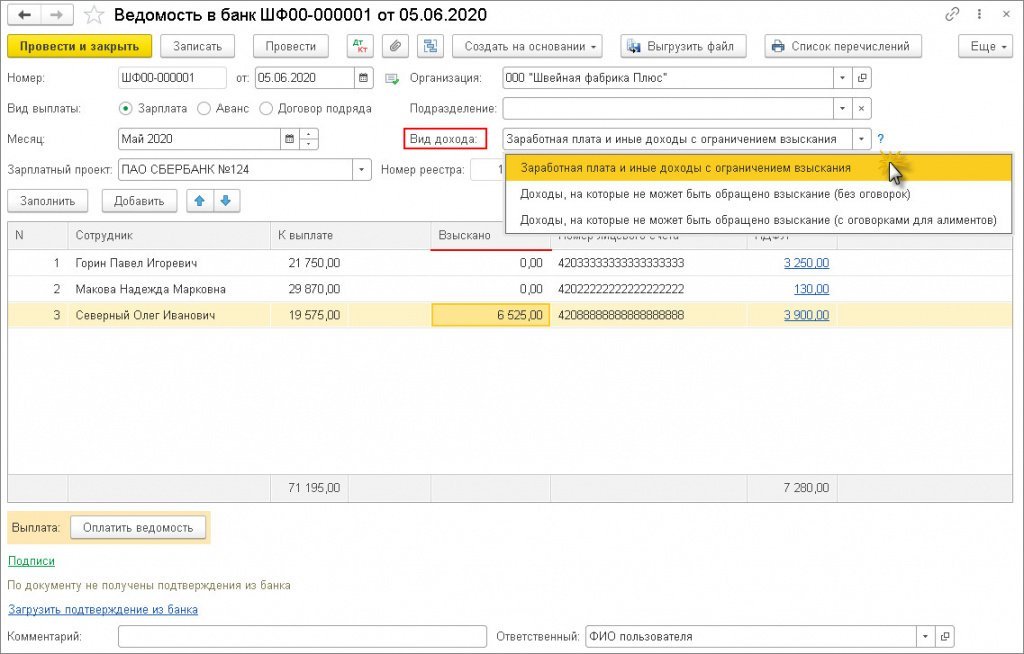

В документ "Ведомость в банк" добавлено новое поле "Вид дохода" со значениями, соответствующими законодательству (см. таблицу ниже). Также добавлена новая колонка в табличную часть документов "Взыскано". В ней отражаются автоматически суммы, удержанные по исполнительным листам (рис. 1).

По умолчанию вид дохода заполняется наиболее часто используемым "Заработная плата и иные доходы с ограничением взыскания" (код 1). Документ на выплату заполняется автоматически всеми положенными сотрудникам выплатами без разбивки по видам доходов. Поэтому при наличии начислений по другим видам дохода их выплату необходимо зарегистрировать вручную в отдельные ведомости и указать в них соответствующий вид дохода.

Документы на выплату с 01.06.2020 в программе зарегистрировать без указания вида дохода нельзя!

| В программе 1С | Код | Указания от 14.10.2019 № 5286-У Банка России |

| Заработная плата и иные доходы с ограничением взыскания | 1 | при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения размеров |

| Доходы, на которые не может быть обращено взыскание (без оговорок) | 2 | при переводе денежных средств, являющихся доходами, на которые в соответствии со ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

| Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов) | 3 | при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

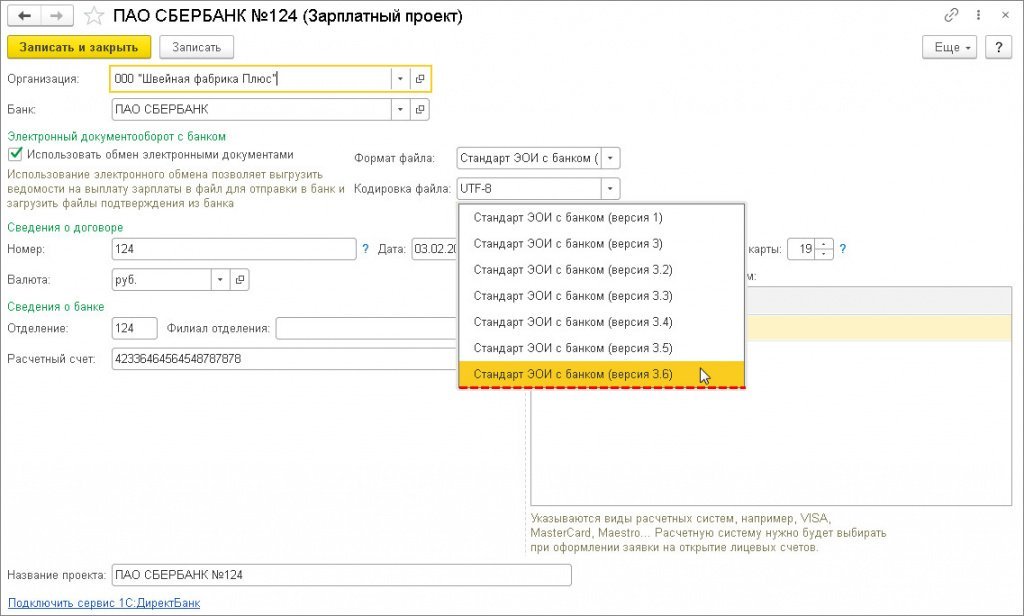

В карточке зарплатного проекта (раздел Зарплата и кадры – Зарплатные проекты) доступен новый формат версии 3.6 (рис. 2).

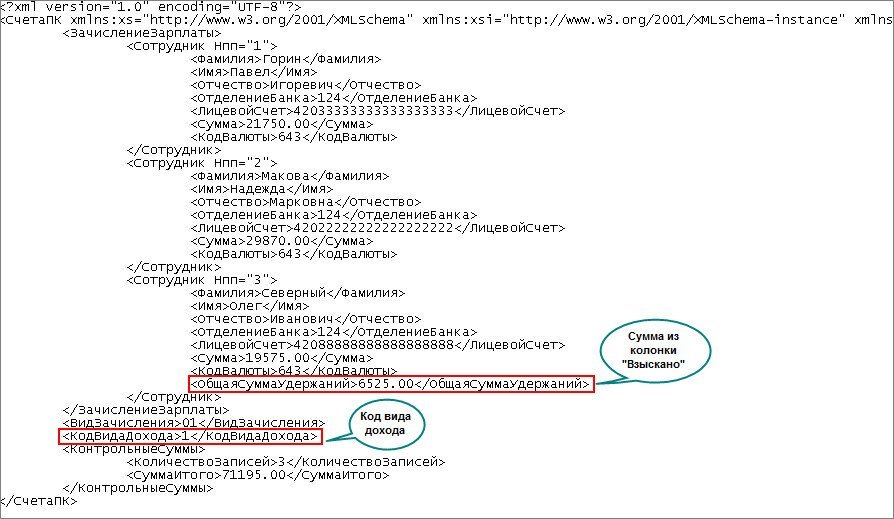

При выгрузке в банк ведомостей в формируемом файле указывается тот код вид дохода, который указан в ведомости, а в перечислениях указана также удержанная сумма из колонки "Взыскано" (рис. 3).

В документе "Платежное поручение", которое будет формироваться с 01.06.2020, появится возможность указать коды вида доходов в поле "Удержание по исполнительному листу". А в назначении платежа - сумму удержаний произведенных из доходов физического лица по исполнительным документам (согласно письму ЦБ РФ от 27.02.2020 № ИН-05-45/10) (рис. 4).

Многие пользователи задаются вопросом, как правильно работать с банковскими выписками в «1С:Бухгалтерия 8 редакция 3.0», чтобы корректно отразить все поступления и списания. Как грамотно настроить обмен с данными из клиент-банка и какие проводки нужно при этом сформировать.

Поступление

Деньги поступили на счет организации. Теперь данные нужно занести в программу. Откройте вкладку «Банк и касса», затем «провалитесь» в «Банковские выписки».

Документ придется ввести вручную через кнопку «Поступление».

При следующем шаге нужно выбрать необходимый вид операции. Затем организацию и контрагента (предложит справочник).

Обязательно нужно внести данные банковского счета организации.

Вносим корректную сумму платежа.

Далее работаем с табличной частью. Сюда нужно добавить данные о договоре контрагента.

Затем укажите ставку НДС и проверьте счета учета расчетов и авансов. Статью движения денежных средств здесь указывать не обязательно.

Cписание

Теперь в форме банковской выписки требуется отразить списание с расчетного счета. Это делается по соответствующей кнопке «Списание».

Указываем вид операции, организацию. Чтобы отразить выполненную предоплату, выбираем контрагента. Если его нет в списке, то вносим вручную. Затем нужно внести сумму платежа и банковский счет организации.

Переходим к таблице.

Когда в наличии несколько договоров, то по каждому из них потребуется отдельная строка. В статье движения денежных средств прописываем ставку НДС. Проверьте, чтобы счета расчетов и сумма были корректными.

Во вкладке вы видите строку «Назначение платежа», она заполнится автоматически. Однако если необходимо, то можно в ручном режиме можно внести правки.

Осталось провести документ, чтобы сформировались движения по счетам.

Настройка загрузки выписки из банк-клиента

Снова заходим в «Банковские выписки» через вкладку «Банк и касса».

Выбираем «Загрузить», затем нужную организацию, банковский счет - «Настройка».

Система может предложить настройки обмена с клиент-банком. Это нужно сделать, поэтому выбираем «Открыть настройки».

Выбираем название банк-клиента. Затем указать файл загрузки, где расположена информация о движении денежных средств по счету. Чтобы его сформировать, необходимо зайти в банк-клиент и найти пункт выгрузки в 1С.

Когда будете выгружать файл, нужно будет указать место его расположения. Потом в 1С прописать путь к этой папке. Для этого используйте поле «Файл загрузки».

Вы увидите еще одно поле «Файл выгрузки». Но если вы все платежи выполняете в банк-клиенте, то можете не изменять его. «Файл выгрузки» понадобится, когда исходящие платежки делаются в 1С, а потом уже выгружаются в банк-клиент.

Когда выполнены все настройки, файл с данными выгружен из банк-клиента, нужно «Обновить из выписки». Проверяем список платежных поручений, особенно колонку «Вид операции». Если необходимо, то вносим правки. После нажимаем «Загрузить».

Загруженные документы отразятся в банковской выписке в 1С.

Обмен с банком

Чтобы сэкономить время, можно без каких-либо сложностей настроить автоматический обмен данными с банком. Все расчетные операции будут учтены, об этом не стоит беспокоиться. Для этого в системе предусмотрена специальная обработка «Обмен с банком».

В 1С 8.3 есть несколько вариантов работы с клиент-банком:

- из формы «Обмен с банком»;

- из журнала «Банковские выписки»;

- из журнала.

Стандартные настройки не всегда учитывают все особенности бизнес-процессов компании. Если вам необходима индивидуальная настройка, вы можете заказать у нас услуги по доработке и обслуживанию 1С.

Бухгалтер часто сталкивается с банковскими операциями. Это взаиморасчеты с поставщиками, покупателями, иногда взаиморасчеты внутри самой организации, валютные сделки. Рассмотрим аспекты, которые пригодятся для любого безналичного платежа. И подробно - как оформлять перевод денежных средств между расчетными счетами одной организации в программе «1С:Бухгалтерия предприятия 8», ред. 3.0.

Создание платежного поручения

Для оформления платежей в безналичной форме программа предусматривает следующие документы:

Списание с расчетного счета

Документы «Платежное поручение» и «Платежное требование» используют только для создания печатных форм. Они не формируют проводок на счетах учета. Если платежные поручения создавать в программе «Клиент-банк», то в «1С:Бухгалтерии 8» создавать их необязательно. Достаточно ввести только документ «Списание с расчетного счета», который сформирует необходимые проводки.

Документ «Платежное поручение» («Банк и касса» – «Платежные поручения») нужен, чтобы подготовить платежку на перечисление безналичных денежных средств.

По умолчанию новый документ создаем для вида операции «Оплата поставщику».

Программа автоматически заполняет дату создания документа, а при записи документа присваивает номер платежного поручения.

Примечание

Программа автоматически нумерует платежные поручения в порядке возрастания номеров. Чтобы не было ошибок, не рекомендуем исправлять нумерацию вручную!

Что касается прочих полей. Есть поля в платежных поручениях, которые программа всегда заполняет единообразно. Состав и порядок заполнения остальных полей зависит от операции, для которой создаете документ.

При помощи кнопки «Настройка» в верхней командной панели документа можно настраивать такие данные, как КПП контрагента, назначение платежа и др.

Настройки указываем для каждого банковского счета организации и для каждого счета контрагента.

Оплата платежного поручения

Оплату платежного поручения, или другими словами - списание средств, регистрируем в программе после того, как получили выписку из банка. О ней мы еще поговорим подробно чуть ниже.

Собственно документ списания можно:

создать на основании документа «Платежное поручение» по ссылке «Ввести документ списания с расчетного счета». Поля документа программа заполнит по умолчанию в соответствии с данными из документа-основания (раздел: «Банк и касса» – «Платежные поручения»);

загрузить через «Клиент-банк»;

создать как новый документ (раздел: «Банк и касса» – «Банковские выписки»).

Выписка

Именно выписка из лицевого счета формирует движения на “денежных” счетах бухгалтерского учета - все списания и поступления безналичных средств. Ведь представляет она собой документ, который информирует о текущем состоянии расчетного счета организации.

Банковские выписки ищите в разделе «Банк и касса» – «Банковские выписки». В журнале выписок удобно:

делать отбор по дате, банковскому счету, контрагенту, назначению платежа и другим реквизитам;

смотреть итоговые остатки и обороты на конкретную выбранную дату.

Перевод денежных средств между расчетными счетами

Чтобы оформить перевод денег между расчетными счетами в программе «1С:Бухгалтерия предприятия 8», ред. 3.0, необходимо учесть некоторые нюансы.

Изначально важно убедиться, что настройки учетной политики программы соответствуют учетной политике организации, в части применения счета 57 «Переводы в пути». Возможных варианта два.

Вариант первый. Счет 57 «Переводы в пути» в компании решили не использовать. В такой ситуации в программе должен быть снят флажок в учетной политике «Используется счет 57 «Переводы в пути» при перемещении денежных средств (в разделе: «Главное» – «Учетная политика»).

Перевод между счетами оформляем только списанием с расчетного счета. Причем в поле «Вид операции» ставим «Перевод на другой счет организации». Оформлять после «поступление на расчетный счет» не требуется!

Программа оформит следующие проводки на счетах бухучета:

Операция

Дт

Кт

Сумма

Перевод денежных средств между расчетными счетами

Вариант второй. Организация применяет счет 57 «Переводы в пути». При таком порядке создают два документа – «Списание с расчетного счета» и «Поступление на расчетный счет».

Иногда возникают ситуации, когда необходимо перевести собственные денежные средства с одного расчетного счета организации на другой. В этой статье мы рассмотрим, как правильно отразить такие операции в программе 1С: Бухгалтерия предприятия 8 редакции 3.0, на какие настройки учетной политики нужно обратить внимание, и в каких случаях необходимо использовать счет 57 «Переводы в пути».

В нашем примере организация ООО «Конфетпром» переводит собственные денежные средства в сумме 20000 рублей с одного своего расчетного счета на другой.

Сначала хочется сказать несколько слов о настройках учетной политики. В настоящее время в программе есть возможность выбрать вариант учета перемещения денежных средств: с использованием счета 57 «Переводы в пути» или без использования данного счета. Если, как правило, между вашими счетами денежные средства переводятся в течение одного дня, то в настройках учетной политики можно указать, что счет 57 не используется. Если же переводы обычно осуществляются два дня и более, то необходимо формировать проводки с использованием данного счета.

Рассмотрим сначала первый вариант, когда денежные средства перечисляются день в день. Переходим в форму настройки учетной политики, для этого открываем вкладку «Главное», «Настройки», «Учетная политика».

Снимаем флажок «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Проводки по перемещению денежных средств формируются документом «Списание с расчетного счета». Открываем вкладку «Банк и касса», «Банковские выписки», по кнопке «Списание» создаем документ и заполняем следующие поля:

- вид операции «Перевод на другой счет»

- дату

- сумму денежного перевода

- счет получателя, на который переводятся денежные средства

- счет дебета 51 заполнится автоматически

- статью движения денежных средств «Переводы между банковскими счетами»

- назначение платежа

- банковский счет, с которого будут списаны денежные средства

Проводим документ и смотрим проводки

Для проверки сформируем ОСВ по счету 51 и посмотрим перемещение денежных средств. Открываем вкладку «Отчеты», «Оборотно-сальдовая ведомость по счету» и выбираем период

Теперь рассмотрим второй вариант, когда перевод денежных средств занимает более одного дня, в этом случае мы будем использовать счет 57. Открываем настройки учетной политики и теперь устанавливаем флажок в поле «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Так же, как и в первом случае, используем документ «Списание с расчетного счета», который заполняется аналогичным образом. Отличие заключается лишь в том, что в данном случае нет необходимости выбирать счет дебета (будет использован счет 57), поэтому данного поля нет на форме.

Проводим и смотрим проводки

После того, как деньги переведены, нужно зачислить их на расчетный счет. Для этого создадим документ «Поступление на расчетный счет». Открываем вкладку «Банк и касса», «Банк», «Банковские выписки» и по кнопке «Поступление» создаем новый документ и заполняем пустые поля:

- вид операции «Перевод с другого счета»

- дату, когда были зачислены денежные средства

- сумму

- счет плательщика – счет, с которого были перечислены денежные средства

- банковский счет - счет, на который поступили денежные средства

- статью движения денежных средств «Переводы между банковскими счетами»

- назначение платежа

Проводим документ и смотрим проводки

Сформируем оборотно-сальдовые ведомости и посмотрим перемещение денежных средств. Открываем вкладку «Отчеты», «Оборотно-сальдовая ведомость по счету», выбираем период, счет 57.01 и нажимаем кнопку «Сформировать»

Теперь сформируем ОСВ по счету 51

По данным отчетам видно, что денежные средства были списаны с одного счета 4 сентября, а на другой поступили только на следующий день - 5 сентября. Обороты по дебету и кредиту 57 счета совпадают, сальдо на конец периода отсутствует, т.к. перемещение денежных средств в данный момент завершено.

Читайте также: