Как оформить перенос отпуска в 1с

Обновлено: 04.07.2024

Ситуации, когда сотрудник заболел во время отпуска, встречаются достаточно часто. Любитель экстрима может получить травму, а долгожданная поездка с детьми на море иногда, к сожалению, приводит к ротавирусной инфекции. Получается, что в некоторых случаях больничного листа не избежать. Ранее мы рассказывали вам о том, какие документы и в какой последовательности следует ввести в программном продукте 1С: Зарплата и управление персоналом версии 3.1, при пересечении больничного листа и отпуска. Но, начиная с релиза 3.1.14, произошли изменения, и данный механизм был упрощён. Как? Давайте разбираться.

Если описанный в данной статье новый алгоритм расчёта придётся вам не по душе, то вернуться к старому, описанному в статье Больничный во время отпуска в 1С: ЗУП 3.1, можно перейдя в раздел «Настройка», выбрав пункт «Расчёт зарплаты» и установив флаг «Сторнировать отпуск в больничном при пересечении периодов». Данный флаг новый и в программе появляется только после обновления на релиз 3.1.14 и выше.

Преимуществом нового механизма является возможность пользователя при введении больничного листа, пересекающегося с отпуском, ввести исправление отпуска с указанием дней, на которые будет осуществляться перенос или продление отдыха.

Ситуация № 1: продление отпуска на количество дней больничного.

Разберём на примере: сотрудник написал заявление на отпуск с 15 по 28 июня, а по его окончании представил больничный лист за период с 16 по 22 июня. При такой ситуации у сотрудника есть право продлить отпуск на 7 дней или отгулять эти дни позднее. Работником было принято решение продлить отпуск сроком до 05 июля включительно. Рассмотрим алгоритм действий в программе.

Перейдём в раздел «Зарплата» и выберем пункт «Отпуска». Если вами ранее был введён документ «График отпусков» в разделе «Кадры» - «Графики, переносы отпусков», то создать документ «Отпуск» можно перейдя в графике по ссылке «Оформить отпуск».

В созданном документе «Отпуск» укажем параметры начисления, а именно месяц начисления, организацию, период отпуска и выберем сотрудника. Программа самостоятельно произведёт расчёт отпускных сумм. При необходимости, нажав на значок рядом с графой «Средний заработок», можно проанализировать начисления, повлиявшие на расчёт.

После проведения документа следует распечатать Приказ о предоставлении отпуска (Т-6) и Записку-расчёт о предоставлении отпуска (Т-60), нажав на кнопку «Печать» в верхней части окна.

Далее произведём выплату начисленных сумм. Удобнее всего это сделать, нажав на кнопку «Выплатить» в документе «Отпуск». Программа самостоятельно определит каким способом производятся выплаты работнику и предложит создание необходимой ведомости: в кассу, в банк или на счета.

Напомним, что документы на выплату, такие как расходный кассовый ордер или платёжное поручение, не вводятся в программе 1С: Зарплата и управление персоналом.

Теперь перейдём к вводу листка нетрудоспособности. Для этого в разделе «Зарплата» выберем пункт «Больничные листы».

Перейдём по ссылке, программа выведет окно с вопросом записать ли данные больничного, на что отвечаем «ОК». Затем вы увидите новый вопрос о продлении отпуска на период больничного листа. Если сотрудник выбрал продление, как в нашем примере, отвечаете «Да».

После чего программой будет создан документ-исправление отпуска, в котором появилась новая вкладка «Продления, переносы, отзывы».

На вкладке «Начислено (подробно)» мы видим, что период больничного исключён из отпускного периода.

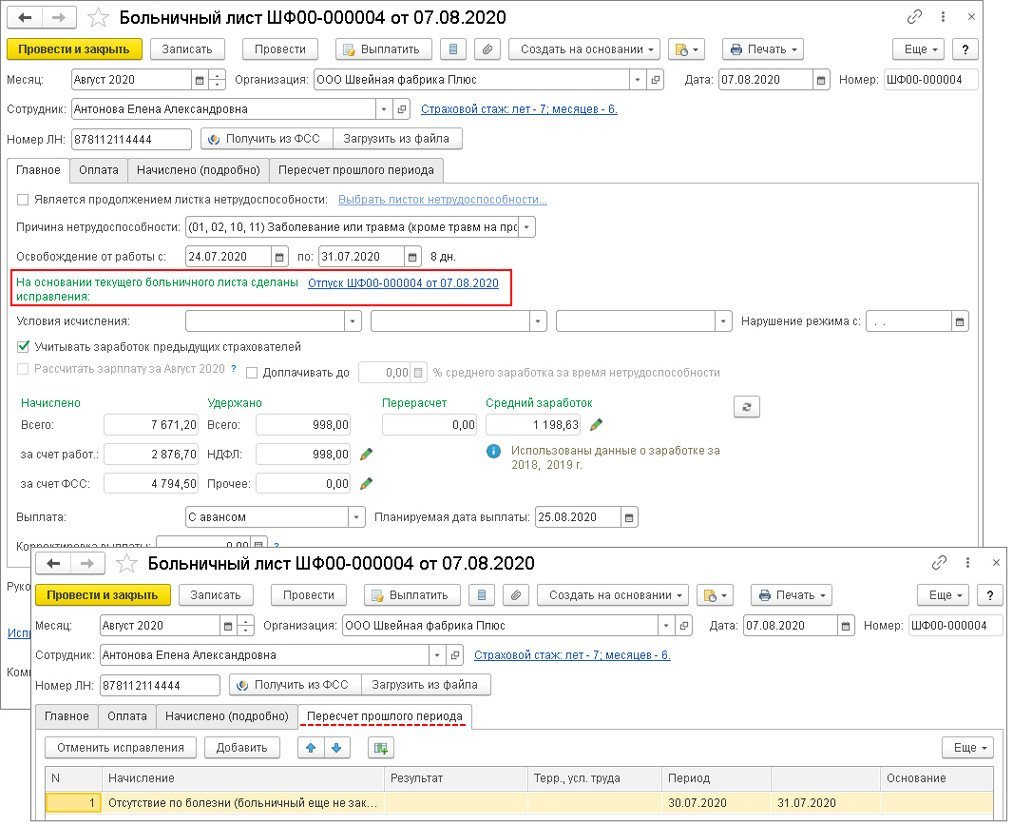

Проведем документ-исправление отпуска и вернёмся к больничному листу. В нём уже не будет надписи о невозможности произвести расчёт. Вместо неё будет запись «На основании текущего больничного листа сделаны исправления» и ссылка на документ-исправление.

При этом сумма, причитающаяся сотруднику за период нетрудоспособности, уже будет рассчитана. Остаётся распечатать расчёт пособия по кнопке «Печать» и подготовить ведомость при помощи кнопки «Выплатить».

Посмотрим, как наши начисления отразились в отчётности 6-НДФЛ за первое полугодие.

Для этого перейдём в раздел «Отчётность, справки», выберем пункт «1С-Отчётность».

В открывшемся окне нажмём на кнопку «Создать» и из списка отчётов выберем необходимый.

Когда форма отчёта будет открыта нажмём на кнопку «Заполнить» и перейдём в «Раздел 2». Здесь мы увидим сумму начисленных отпускных и подоходный налог с них удержанный, а также выплату по больничному листу. Можно легко проанализировать суммы, нажав на кнопку «Расшифровать», предварительно став на нужную ячейку.

Ситуация № 2: отпуск не продляется, а переносится на другой период

В вышеуказанном примере мы рассмотрели ситуацию с продлением отпуска из-за пересечения его с больничным листом. Но сотрудник мог и отказаться от продления и выбрать иной период отпуска. Разберем подробно наши действия в этом случае.

Вернёмся к документу «Больничный лист» в тот момент, когда программа спрашивала у нас «Продлить основной отпуск по заявлению сотрудника на 7дн?» и ответим «Нет». Программа также создаст документ-исправление, но в нём на вкладке «Начислено (подробно)» расчёт будет произведён только за те дни отпуска, которые не пересекались с листком нетрудоспособности. Исходя из этого, сумма начисления будет меньше, чем была произведена выплата.

Вернёмся в документ «Больничный лист», проверим начисление, проведём документ и выплату сотруднику.

Сформируем расчётный листок для проверки начислений и выплат. Для этого перейдём в раздел «Зарплата» и выберем пункт «Отчёты по зарплате».

Затем из открывшегося списка выберем «Расчётный листок», установим период – Июнь 2020, отбор по нужному нам по сотруднику и нажмём «Сформировать».

В столбце начислений мы увидим сторнирование, то есть отмену части начисленных отпускных.

Вернёмся в отчёт 6-НДФЛ и переформируем его. В связи с тем, что при перечислении отпускных у нас возникла переплата, как по сотруднику, так и по подоходному налогу, то с сумм, начисленных по больничному листу, ничего уплачивать не надо. Оставшаяся часть переплаты также покроет начисленный НДФЛ по будущим начислениям.

Проанализировать суммы НДФЛ к уплате удобно благодаря отчёту в разделе «Налоги и взносы» - «Отчёты по налогам и взносам» - «Контроль сроков уплаты НДФЛ».

И в заключении, хотелось бы обратить ваше внимание на сроки сдачи отчётности. В связи с тем, что период с 30 марта по 30 апреля 2020 года был признан нерабочим, срок сдачи 6-НДФЛ за 1 квартал 2020 года перенесён на 30.07.2020 года, в соответствии с Постановлением Правительства от 02.04.2020 № 409. Отчётность 6-НДФЛ за 2 квартал не переносилась, поэтому сдаем в общий срок - не позднее 31.07.2020 года.

Пересечение отпуска и больничного листа в 1С: ЗУП ред. 3.1

Ситуаций, когда сотрудник заболел во время отпуска, не мало. Любитель экстрима вероятнее всего получит травму, а долгожданная поездка с детьми на море зачастую приводит к ротавирусной инфекции. Соответственно, больничного листа не избежать. Ранее мы рассказывали вам о том, какие документы и в какой последовательности следует ввести в программном продукте 1С: Зарплата и управление персоналом, версии 3.1, при пересечении больничного листа и отпуска. Но, начиная с релиза 3.1.14, произошли изменения, и данный механизм был упрощён. Как? Расскажем далее.

Если описанный в данной статье новый алгоритм расчёта придётся вам не по душе, то вернуться к старому, описанному в статье Больничный во время отпуска в 1С: ЗУП 3.1, можно перейдя в раздел «Настройка», выбрав пункт «Расчёт зарплаты» и установив флаг «Сторнировать отпуск в больничном при пересечении периодов». Данный флаг новый и в программе появляется только после обновления на релиз 3.1.14 и выше.

Преимуществом нового механизма является возможность пользователя при введении больничного листа, пересекающегося с отпуском, ввести исправление отпуска с указанием дней, на которые будет осуществляться перенос или продление отдыха.

Ситуация № 1: продление отпуска на количество дней больничного.

Разберём на примере: сотрудник написал заявление на отпуск с 15 по 28 июня, а по его окончании представил больничный лист за период с 16 по 22 июня. При такой ситуации у сотрудника есть право продлить отпуск на 7 дней или отгулять эти дни позднее. Работником было принято решение продлить отпуск сроком до 05 июля включительно. Рассмотрим алгоритм действий в программе.

Перейдём в раздел «Зарплата» и выберем пункт «Отпуска». Если вами ранее был введён документ «График отпусков» в разделе «Кадры» - «Графики, переносы отпусков», то создать документ «Отпуск» можно перейдя в графике по ссылке «Оформить отпуск».

В созданном документе «Отпуск» укажем параметры начисления, а именно месяц начисления, организацию, период отпуска и выберем сотрудника. Программа самостоятельно произведёт расчёт отпускных сумм. При необходимости, нажав на значок рядом с графой «Средний заработок», можно проанализировать начисления, повлиявшие на расчёт.

После проведения документа следует распечатать Приказ о предоставлении отпуска (Т-6) и Записку-расчёт о предоставлении отпуска (Т-60), нажав на кнопку «Печать» в верхней части окна.

Далее произведём выплату начисленных сумм. Удобнее всего это сделать, нажав на кнопку «Выплатить» в документе «Отпуск». Программа самостоятельно определит каким способом производятся выплаты работнику и предложит создание необходимой ведомости: в кассу, в банк или на счета.

Напомним, что документы на выплату, такие как расходный кассовый ордер или платёжное поручение, не вводятся в программе 1С: Зарплата и управление персоналом.

Теперь перейдём к вводу листка нетрудоспособности. Для этого в разделе «Зарплата» выберем пункт «Больничные листы».

Перейдём по ссылке, программа выведет окно с вопросом записать ли данные больничного, на что отвечаем «ОК». Затем вы увидите новый вопрос о продлении отпуска на период больничного листа. Если сотрудник выбрал продление, как в нашем примере, отвечаете «Да».

После чего программой будет создан документ-исправление отпуска, в котором появилась новая вкладка «Продления, переносы, отзывы».

На вкладке «Начислено (подробно)» мы видим, что период больничного исключён из отпускного периода.

Проведем документ-исправление отпуска и вернёмся к больничному листу. В нём уже не будет надписи о невозможности произвести расчёт. Вместо неё будет запись «На основании текущего больничного листа сделаны исправления» и ссылка на документ-исправление.

При этом сумма, причитающаяся сотруднику за период нетрудоспособности, уже будет рассчитана. Остаётся распечатать расчёт пособия по кнопке «Печать» и подготовить ведомость при помощи кнопки «Выплатить».

Посмотрим, как наши начисления отразились в отчётности 6-НДФЛ за первое полугодие.

Для этого перейдём в раздел «Отчётность, справки», выберем пункт «1С-Отчётность».

В открывшемся окне нажмём на кнопку «Создать» и из списка отчётов выберем необходимый.

Когда форма отчёта будет открыта нажмём на кнопку «Заполнить» и перейдём в «Раздел 2». Здесь мы увидим сумму начисленных отпускных и подоходный налог с них удержанный, а также выплату по больничному листу. Можно легко проанализировать суммы, нажав на кнопку «Расшифровать», предварительно став на нужную ячейку.

Ситуация № 2: отпуск не продляется, а переносится на другой период

В вышеуказанном примере мы рассмотрели ситуацию с продлением отпуска из-за пересечения его с больничным листом. Но сотрудник мог и отказаться от продления и выбрать иной период отпуска. Разберем подробно наши действия в этом случае.

Вернёмся к документу «Больничный лист» в тот момент, когда программа спрашивала у нас «Продлить основной отпуск по заявлению сотрудника на 7дн?» и ответим «Нет». Программа также создаст документ-исправление, но в нём на вкладке «Начислено (подробно)» расчёт будет произведён только за те дни отпуска, которые не пересекались с листком нетрудоспособности. Исходя из этого, сумма начисления будет меньше, чем была произведена выплата.

Вернёмся в документ «Больничный лист», проверим начисление, проведём документ и выплату сотруднику.

Сформируем расчётный листок для проверки начислений и выплат. Для этого перейдём в раздел «Зарплата» и выберем пункт «Отчёты по зарплате».

Затем из открывшегося списка выберем «Расчётный листок», установим период – Июнь 2020, отбор по нужному нам по сотруднику и нажмём «Сформировать».

В столбце начислений мы увидим сторнирование, то есть отмену части начисленных отпускных.

Вернёмся в отчёт 6-НДФЛ и переформируем его. В связи с тем, что при перечислении отпускных у нас возникла переплата, как по сотруднику, так и по подоходному налогу, то с сумм, начисленных по больничному листу, ничего уплачивать не надо. Оставшаяся часть переплаты также покроет начисленный НДФЛ по будущим начислениям.

Проанализировать суммы НДФЛ к уплате удобно благодаря отчёту в разделе «Налоги и взносы» - «Отчёты по налогам и взносам» - «Контроль сроков уплаты НДФЛ».

И в заключении, хотелось бы обратить ваше внимание на сроки сдачи отчётности. В связи с тем, что период с 30 марта по 30 апреля 2020 года был признан нерабочим, срок сдачи 6-НДФЛ за 1 квартал 2020 года перенесён на 30.07.2020 года, в соответствии с Постановлением Правительства от 02.04.2020 № 409. Отчётность 6-НДФЛ за 2 квартал не переносилась, поэтому сдаем в общий срок - не позднее 31.07.2020 года.

В случае временной нетрудоспособности сотрудника, которая наступила во время ежегодного оплачиваемого отпуска, отпуск должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. 124 ТК РФ).

Для продления отпуска на соответствующие количество календарных дней работник должен получить больничный лист. При этом работник может уведомить работодателя о наступлении болезни любым способом — по почте, телефону, телеграммой и т. д. Кроме того, работник обязан сообщить, собирается ли он продлить отпуск или намерен приступить к работе по окончании отпуска, а те дни отпуска, что он болел, — перенести.

Продление отпуска не приводит к необходимости перерасчета отпускных, т. к. продолжительность отпуска при этом не меняется, но связано с оплатой дней, на которые отпуск продлевается. Так, если отпуск продлевается по болезни, то за рабочие дни, приходящиеся на период болезни, работнику в установленных случаях выплачивается пособие по временной нетрудоспособности; если работник по время отпуска выполнял государственные обязанности, то за ним только сохраняется рабочее место и т. д.

Перерасчет отпускных необходим лишь при переносе отпуска на другой срок, если при этом меняется расчетный период, используемый для исчисления среднего заработка.

Таким образом, в зависимости от причины, по которой продлевается отпуск, с работником производятся дополнительные расчеты по оплате труда.

Продление отпуска в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» начиная с версии 3.1.14 реализован новый механизм продления отпуска в связи с болезнью.

Рассмотрим на примере два варианта продления отпуска — с учетом новой методики и без нее (для ее отключения следует установить флаг Сторнировать отпуск в больничном при пересечении периодов в настройках расчета зарплаты (раздел Настройка — Расчет зарплаты)).

Пример

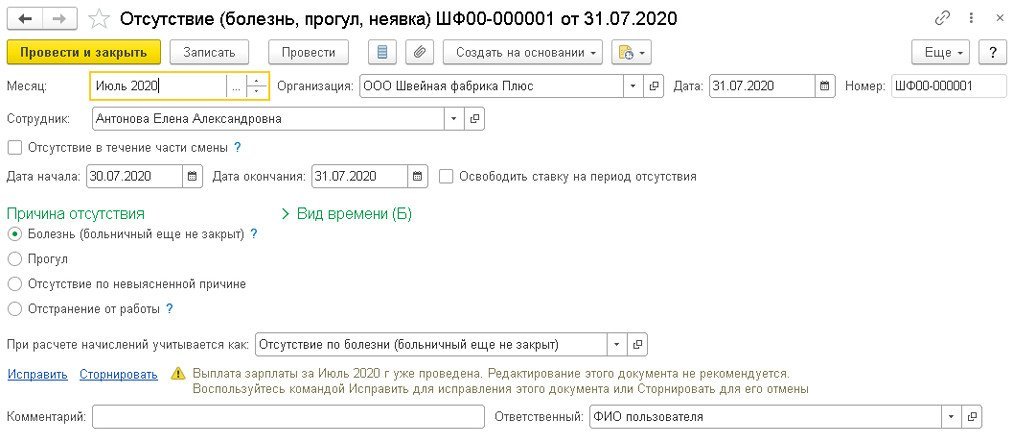

Сотруднице ООО «Швейная фабрика Плюс» Е.А. Антоновой предоставлен очередной ежегодный оплачиваемый отпуск с 16.07.2020 по 29.07.2020 (14 календарных дней). Находясь в отпуске, сотрудница заболела, временная нетрудоспособность продолжалась с 24.07.2020 по 31.07.2020 (8 календарных дней). Отпуск необходимо продлить на количество дней, совпавших с периодом временной нетрудоспособности (6 дней), т. к. сотрудник вышел на работу 07.08.2020.После окончания отпуска сотрудник должен был выйти на работу 30.07.2020, однако, в связи с болезнью на работу не вышел.

Обратите внимание, регистрация факта невыхода на работу по окончании отпуска может и не потребоваться. Этот этап является обязательным, когда необходимо рассчитать зарплату за месяц с учетом неявки сотрудника. В Примере сотрудник больничный лист еще не предоставил, зарегистрировать его временную нетрудоспособность мы не можем. Чтобы зарплата за период невыхода не начислялась, этот период необходимо зарегистрировать как отсутствие (рис. 1).

Начисление пособия по временной нетрудоспособности и регистрация продления отпуска

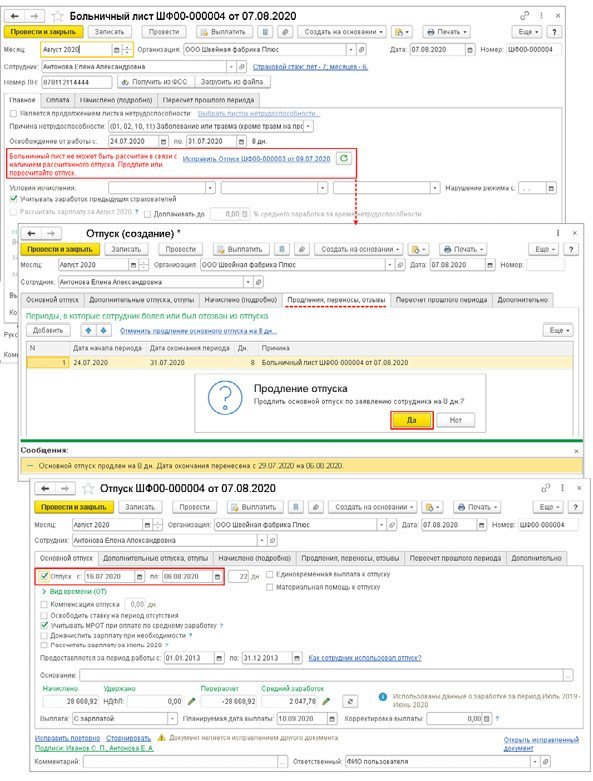

В августе сотрудник вышел на работу и предоставил листок нетрудоспособности, из которого следует, что он болел с 24.07.2020 по 31.07.2020 (8 календарных дней).

Вариант 1. Рассмотрим продление отпуска на период нетрудоспособности с учетом новой методики (флаг Сторнировать отпуск в больничном при пересечении периодов в настройках расчета зарплаты (раздел Настройка — Расчет зарплаты) должен быть снят).

Начисление пособия по временной нетрудоспособности выполняется с помощью документа Больничный лист (раздел Зарплата — Больничные листы), рис. 2.

Первоначальный отпуск сотрудника — с 16.07.2020 по 29.07.2020, больничный — с 24.07.2020 по 31.07.2020. Отпуск должен быть продлен на 6 дней, совпавших с периодом нетрудоспособности (24, 25, 26, 27, 28, 29 июля). Новый период отпуска с учетом дней продления — с 16.07.2020 по 06.08.2020. Сотрудник должен выйти на работу 07.08.2020.

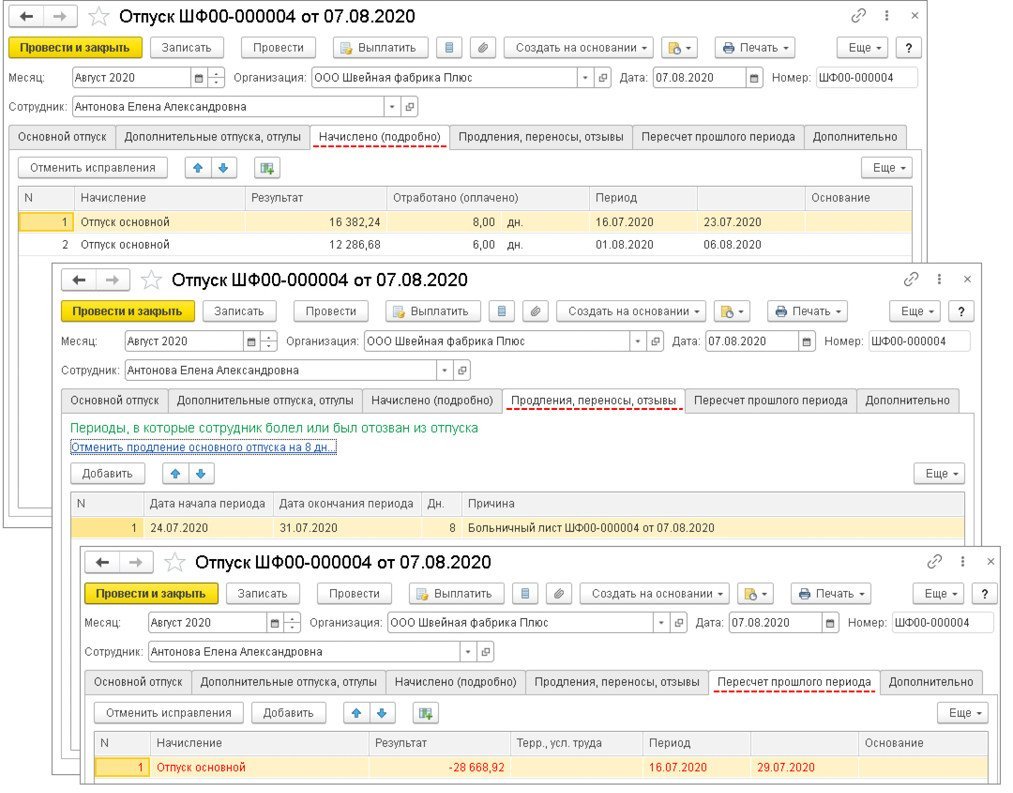

В исправленном документе информация о продлениях отражается на закладке Продления, переносы, отзывы (рис. 3). Здесь же можно и отменить продление. Для оплаты продления отпуска средний заработок будет таким же, как и при первоначальном начислении отпуска. Сумма начисленных отпускных будет равна сумме отпускных первоначально начисленного отпуска (ранее начисленные отпускные сторнируются (закладка Пересчет прошлого периода)). После автоматического перерасчета отпуска нужно провести документ.

Вариант 2. Рассмотрим, как продлить отпуск на период нетрудоспособности без учета новой методики (как было до ее введения) (флаг Сторнировать отпуск в больничном при пересечении периодов в настройках расчета зарплаты установлен (раздел Настройка — Расчет зарплаты)).

Начисление пособия выполняется с помощью документа Больничный лист (раздел Зарплата — Больничные листы).

При таком методе возникают вопросы:

доходы для учета НДФЛ и взносов неверно распределяются по отчетным периодам;

если отпуск был начислен и выплачен в прошлом налоговом периоде, а больничный в текущем, то сторнирование отпуска исключается из отчетности за прошлый налоговый период, а доначисление отражается в отчетности за текущий период;

доход с больничного листа и перерасчет отпускных могут некорректно отражаться в отчетности;

при первичном расчете больничного в среднем заработке не учитывается перерасчет отпуска, произведенный в этом же документе;

перерасчет отпускных перекрывает начисление по больничному листу и его нельзя выплатить отдельной ведомостью.

Для решения этих вопросов можно сначала ввести документ-исправление для отпуска и продлить отпуск, не обращая внимания на излишне начисленные суммы. После этого ввести больничный, вернуться в исправление отпуска и пересчитать его. Но такое решение не очевидно и неудобно в использовании: при проведении больничного не видно, сколько отпусков он пересекает; при создании исправления отпуска нужно самостоятельно считать дни, на которые продлевается отпуск; из-за перерасчета отпуска нельзя выплатить больничный отдельной ведомостью; проблемы с НДФЛ и взносами при таком способе не всегда решаются до конца.

Если сотрудник пришел из отпуска с листком нетрудоспособности, нужно посмотреть, кто болел: он сам или его ребенок. Если больничный был получен в связи с болезнью ребенка, то такой лист оплачивать не нужно. Пособие может назначаться, если во время своего ежегодного оплачиваемого отпуска заболел или получил травму сам работник (пп. 1 п. 1 ст. 9 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

А если ребенок не выздоровел к окончанию родительского отпуска? Тогда работник имеет право оставаться дома и после завершения отпускного периода. Соответственно, на работу он выходит только после полного выздоровления ребенка и закрытия больничного листа по уходу. В такой ситуации работодатель обязан начислить пособие, но только за те дни, что пришлись на период после отпуска.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

- Пособие по временной нетрудоспособности может назначаться, если работник во время своего ежегодного оплачиваемого отпуска заболел или получил травму.

- Больничный лист по уходу за ребенком, полученный работником во время своего отпуска, не оплачивается.

- Дни отпуска, совпавшие с периодом болезни, работник может продлить или перенести на другое время по согласованию с работодателем. Если во время отпуска заболел его ребенок, то возможности продлить или перенести часть отпуска нет.

- Дни нетрудоспособности, приходящиеся на нерабочие праздничные дни, не могут быть включены в число дней, на которые должен быть продлен отпуск.

- Больничный лист, который работник принес после отпуска, подлежит оплате (если болел ребенок, то только за дни, не совпавшие с «отпускным» периодом). Пособие назначается за все календарные дни болезни, в том числе, выходные и праздничные.

Однако и здесь могут возникнуть сложности.

В п. 40 Приказа Минздравсоцразвития России от 29.06.2011 № 624н сказано, что больничный лист по уходу не выдается в период нахождения в ежегодном оплачиваемом отпуске. При этом в п. 41 этого приказа говорится, что больничный лист по уходу за ребенком выдается (открывается) со дня, когда сотрудник должен выйти на работу.

Часто сотрудники открывают больничный лист по уходу за ребенком в свой отпускной период (когда обратились к педиатру впервые по поводу заболевания ребенка). По сути, происходит нарушение положений указанного выше приказа. Причем это может быть и по незнанию работника. Врач, в свою очередь, пребывая в неведении по поводу отпускного статуса родителя, выдает больничный лист с момента первичного обращения.

И тут у работодателя встает вопрос: можно ли на основании такого больничного оплатить пособие и возместить его за счет соцстраха? Мы считаем, что можно, но больничный нужно начислять только за те дни ухода, которые выпали на период после отпуска. ФСС, конечно, может отказать в возмещении, аргументируя тем, что больничный лист был выдан с нарушениями. Поэтому стоит предупредить своих работников-родителей, чтобы в подобных случаях они открывали больничный лист только после окончания отпуска.

Продление отпуска из-за больничного

Нормы трудового права разрешают продлить или перенести дни отпуска, совпавшие с периодом болезни (ст. 124 ТК РФ). Это касается только случая, когда болел или получил травму сам работник. Если во время отпуска заболел его ребенок, то возможности продлить или перенести часть отпуска нет. Единственное исключение – если возможность продления предусмотрена внутренними положениями компании (ст. 124 ТК РФ, письмо Роструда от 01.06.2012г. № ПГ/4629-6-1).

Но здесь возникает одно «но». Очевидно, что факт заболевания ребенка, а также период его недуга нужно подтвердить документом (чтобы работодатель знал, на какой период продлить отпуск). Этим документом является больничный листок по уходу. Но мы только что писали о том, что в период отпуска его лучше не открывать. Иначе у компании могут возникнуть проблемы с возмещением больничных.

Возникает вполне резонный вопрос: как в таком случае быть?

Можно, к примеру, попросить врача выписать справку, в которой зафиксировано время заболевания. Вряд ли он откажет в этом, поскольку обычно у педиатров есть уже готовые бланки для справок в детские сады.

Итак, заболевший в период отпуска работник выбрал вариант с продлением отпуска. Требуется ли в этом случае от него заявление на продление?

Нет, не требуется. Отпуск продлевается автоматически (п. 18 Правил, утв. постановлением НКТ СССР от 30.04.1930 № 169). Поэтому работник, не выходя на работу к назначенному дню, может продолжить отдыхать. Но он должен сообщить работодателю, что болел в отпуске и хочет его продлить. Это можно сделать, например, по телефону.

Приказа на продление отпуска в данном случае также не требуется, хотя на практике некоторые компании предпочитают его составлять. Нарушением это считаться не будет.

Как посчитать дни продления отпуска из-за болезни![shutterstock_283369121 (1).jpg]()

ТК РФ и другие нормативные акты не содержат порядка расчета периода, на который продлевается отпуск работника из-за болезни. В п. 18 Правил об очередных и дополнительных отпусках, утвержденных Народным Комиссариатом Труда СССР 30.04.1930 № 169, лишь сказано, что если период болезни наступил во время отпуска, то срок возвращения из отпуска автоматически удлиняется на соответствующее количество дней. Но из такой формулировки сложно понять, на какое же количество дней продлевается отпуск.

Исходя из логики – это то количество дней болезни, которое совпало с отпуском. Причем это не только рабочие, но и выходные дни, выпавшие на больничный период. А если на период больничного выпали также праздничные нерабочие дни? Нужно ли на эти дни продлевать отпуск?

Свежих разъяснений ведомств на этот счет нет, а выводы, содержащиеся в древних письмах, весьма сомнительны. Речь идет о письмах Росструда от 27.12.2007 № 5339-6-1, ФСС от 05.06.2007 № 02-13/07-4830. В них чиновники утверждают, что в «период продления» включаются также и праздничные нерабочие дни, выпавшие на период болезни.

Однако мы этот вариант не поддерживаем. Дело в том, что нерабочие праздничные дни не включаются в число календарных дней ежегодного оплачиваемого отпуска (ст. 120 ТК РФ). Соответственно, дни нетрудоспособности, приходящиеся на нерабочие праздничные дни, не могут быть включены в число дней, на которые должен быть продлен отпуск. Поэтому отпуск нужно продлить на все дни болезни, за исключением праздничных дней.

Перенос отпуска из-за болезни

Другим вариантом является перенос отпуска на другой срок. Здесь нужно учитывать, что этим вариантом можно воспользоваться, только если достигнута договоренность с работодателем по срокам переноса. Это следует из формулировки ст. 124 ТК РФ.

Если руководство против переноса или не согласно с периодом, на который хочет перенести часть отпуска работник, то отпуск продлевается, а не переносится. В этой связи работнику лучше заранее обсудить со своим руководителем возможность переноса и сроки (например, во время телефонного разговора, когда он звонит сообщить о факте своего заболевания). А уже в первый день выхода на работу после отпуска написать заявление о переносе.

На основании такого заявления нужно составить приказ о переносе отпуска. Поскольку о переносе отпуска издается отдельный приказ, в первоначально изданный приказ о предоставлении отпуска изменения вносить нет необходимости.

Оплата больничного во время отпуска

Больничный лист, который работник принес после отпуска, нужно оплатить в любом случае (если болел ребенок, то только за дни, не совпавшие с «отпускным» периодом). Причем пособие назначается за все календарные дни болезни, в том числе, выходные и праздничные (п. 8 ст. 6, пп. 1 п. 1 ст. 9 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

Что касается отпускных, то их нужно пересчитывать только в том случае, если работник решил перенести свой отпуск в связи с болезнью. Ведь в таком случае считается, что часть заявленного отпуска (ту часть, что пришлась на дни заболевания) он не использовал, как планировал, а выплату за нее уже получил. А значит, можно говорить о том, что компания ему выплатила лишнее, и работник обязан вернуть часть полученных ранее отпускных.

Обычно деньги не вносятся, а организация просто уменьшает к выплате следующие суммы, полагающиеся сотруднику (например, с суммы ближайший зарплаты). При этом лучше получить от работника письменное согласие на такое уменьшение. Его можно, кстати, включить в заявление о переносе дней отпуска.

Когда сотрудник будет догуливать перенесенные дни отпуска, отпускные выплаты нужно будет начислить снова.

Учет отпуска, перенесенного из-за болезни

В бухгалтерском учете нужно сторнировать часть отпускных (напоминаем, что речь идет о ситуации, когда работник решает перенести «лишние» дни отпуска на будущее). Сделать это нужно в тот момент, когда работник принесет заявление о переносе отпуска вместе с больничным листом и организация на основании листа начислит больничные.

Что касается налогового учета, то сумма отпускных, как известно, включается в состав расходов на оплату труда (п. 7 ст. 255 НК РФ). Если впоследствии отпускные пересчитываются в сторону уменьшения, то как это провести в налоговом учете? Через уменьшение ранее отраженных расходов или через отражение суммы пересчета (возмещаемой работником) в составе внереализационных доходов?

Среди специалистов мнения разные. К сожалению, четких разъяснений чиновников на этот счет нет. Есть только одно старое письмо Минфина России от 03.12.2009 № 03-03-05/224, в котором чиновники в похожих случаях суммы возмещения советуют включать в доход.

Поскольку ясности в этом вопросе нет, компания может выбрать любой из вариантов и прописать его в своей учетной политике. Или же обратиться в свою налоговую инспекцию и действовать, исходя из полученного ответа.

Расчет по страховым взносам при пересчете отпускных из-за болезни

А как отразится факт пересчета отпускных на страховых взносах и заполнении расчета по ним?

Получается, что база по страховым взносам в месяце начисления отпускных была завышена. Некоторые специалисты советуют делать корректировку за этот месяц, что может повлечь за собой подачу уточненного РСВ. Однако, на наш взгляд, лучше провести корректировку при расчете страховых взносов за месяц, в котором из выплат будет производится удержание суммы долга работника по «лишним» отпускным.

В этом случае «непокрытый остаток» можно перенести на следующую ближайшую выплату.

Расчет 6-НДФЛ при пересчете отпускных из-за болезни

Поскольку отпускные пересчитываются, то возникают вопросы с заполнением расчета 6-НДФЛ в ситуации опять же переноса «лишних» дней отпуска на будущее.

Раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 за отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. Поэтому если выдача отпускных и их перерасчет происходят в рамках одного квартала, то в расчет 6-НДФЛ суммы будут заноситься сразу уже правильные (то есть с учетом пересчитанной суммы отпускных).

Если же выдача отпускных и их перерасчет приходятся на разные кварталы, при этом расчет за период, в котором были отражены начисленные отпускные, уже сдан, то потребуется подать уточненный расчет.

Напоминаем, что речь идет о переносе части отпуска на будущее и, соответственно, уменьшении суммы отпускных. При этом в разделе 1 уточненного расчета 6-НДФЛ отражаются итоговые суммы с учетом уменьшенной суммы отпускных.

В других случаях, когда после перерасчета отпускных производится их доплата, уточненный расчет 6-НДФЛ подавать не нужно. В этом случае доплату надо включить в итоговые суммы раздела 1 расчета 6-НДФЛ за тот квартал, в котором такая доплата была произведена.

Такие разъяснения дает УФНС по г. Москве в письме от 12.03.2018 № 20-15/049940.

07 февраля, согласно графику отпусков, издан приказ о предоставлении ежегодного очередного отпуска Дьяковой Елизавете Викторовне на период с 18.02.2019 по 28.02.2019.

14 февраля бухгалтер начислил и выплатил отпускные работнику.

5 марта Дьякова Е.В. предоставила больничный на период с 26 февраля по 4 марта и решила продлить отпуск с 5 по 7 марта.

Начисление отпускных

Начисление отпуска отразите документом Отпуск в разделе Зарплата и кадры – Зарплата – Все начисления – кнопка Создать – Отпуск .

Проводки по документу

Начисление пособия по больничному листу

Больничный лист во время отпуска отразите документом Больничный лист в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Больничный лист .

Проводки по документу

Отражение больничного в 1С Бухгалтерии в периоде отпуска не делает сторнирующие записи. Поэтому откорректируйте отпуск вручную, если его необходимо перенести.

Если отпуск будет продляться, сторнировать его не нужно. Табель учета рабочего времени откорректируйте вручную — поставьте дни отпуска, которые сотрудник отгуливает в связи с продлением отпуска из-за болезни.

Продление отпуска в 1С в связи с болезнью

Поскольку при продлении отпуска не пересчитывается средний заработок, сторнировать ничего в программе 1С не нужно и дополнительный отпуск отражать тоже не нужно.

При начислении заработной платы скорректируйте рабочие дни по сотруднику.

Это делается потому, что в 1С Бухгалтерия 8.3 не реализован полноценный учет невыходов сотрудника, и программа не позволит сформировать документ Отпуск в текущем периоде с прошедшей датой его выплаты.

Перенос отпуска в 1С в связи с болезнью

При переносе отпуска средний заработок пересчитывается, поэтому фактически не отгулянное время отсторнируйте. Далее создайте новый документ Отпуск , когда сотрудник планирует отгулять его.

Сторнирование периода болезни

Сторнируйте ранее введенный отпуск документом Операция, введенная вручную вид операции Сторно документа в разделе Операции — Бухгалтерский учет — Операции, введенные вручную — кнопка Создать — Сторно документа .

По умолчанию документ заполняется полной суммой и всем периодом отпуска, поэтому откорректировать нужно каждую вкладку в документе.

Замените суммы на рассчитанные данные за период болезни.

Не забудьте кроме суммы еще откорректировать дни.

- Начисление больничного в 1С

- Начисление отпускных

- Отпуск без сохранения ЗП

- Начисление зарплаты

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.С 01.04 по 31.12.2020 действуют временные «коронавирусные» правила расчета больничных..Привычная для работодателей ситуация: компания оплачивает больничные листы сотрудникам и.

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (3)

Огромное спасибо за помощь

Вопрос для себя прояснила, сейчас в стаже отпуска не выделяются, кодом «ДЛОТПУСК» кроме отпусков тех сотрудников которые работают в особых условиях труда.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Огромное спасибо! Огромное количество информации как всегда интересно и доступно преподнесено Мариной Аркадьевной. Всегда с удовольствием посещаю ваши семинары

Читайте также: