Как оформить в 1с прощение долга

Обновлено: 07.07.2024

Заем - денежная операция, заключающаяся в получении денег в долг на определенных условиях возврата.

Регламентируется договор займа нормами главы 42 ГК РФ.

Займодавцем и заемщиком может быть и физлицо, и организация. Заем выдается под проценты и беспроцентно.

В договоре процентного займа обычно указывается величина годового процента, например 5%. Для ежемесячных расчетов используется величина процента за 1 день. Дневной процент займа составляет 1/365 часть от годового (или 1/366 для високосного года). При годовом проценте 5% величина процентов за 1 день в 2019 году составляет примерно 0,0137 % (5/365).

Если заем был получен не с первого числа, то дневной процент займа умножается на оставшееся количество дней в месяце, за который начисляются проценты. В месяце выдачи займа расчет производится со дня, следующего за днем выдачи займа и по последнее число месяца. В месяце погашения — с первого числа месяца по день погашения займа. Если расчет процентов производится за целый месяц, то дневной процент займа умножается на календарное количество дней в месяце. И при годовом проценте 5 % величина процентов за апрель 2019 года равна 0,410959 % (30 х 5/365).

1С:ИТС

Подробнее о договоре займа см. в справочнике «Договоры: условия, формы, налоги» раздела «Консультации по законодательству».

Организация — займодавец, сотрудник — заемщик

Сотрудник может получить у работодателя заем для различных целей, среди которых приобретение или строительство жилья, прочие нужды. Порядок предоставления займов сотрудникам и условия возврата устанавливаются локальным нормативным актом организации.

Если сотруднику предоставляется беспроцентный заем или процентная ставка по договору меньше 2/3 ключевой ставки ЦБ РФ, то у него появляется материальная выгода от использования заемных средств, облагаемая НДФЛ (см. пп. 1 п. 1, пп. 1 п. 2 ст. 212 НК РФ).

В соответствии с НК РФ организация, выдавшая заем сотруднику, становится налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Доход в виде материальной выгоды по займам и НДФЛ следует исчислять ежемесячно по состоянию на последнее число каждого месяца и удерживать из ближайших денежных выплат.

Материальная выгода рассчитывается по формуле:

СумЗ х (2/3 КлСт – ПгСт) х Дм / Дг,

- где Дм — количество календарных дней в месяце расчета. Если в расчетном месяце заем выдается или погашается, то дни учитываются только после получения/до погашения соответственно;

- Дг — количество дней в году (365 либо 366);

- СумЗ — сумма займа по состоянию на момент расчета;

- КлСт — ключевая ставка ЦБ РФ, действующая на последнее число месяца. Ключевая ставка ЦБ РФ — это минимальная процентная ставка, по которой ЦБ РФ предоставляет кредиты коммерческим банкам на срок в 1 неделю. На 30.04.2019 КС составляет 7,75 %, а 2/3 от этой ключевой ставки составляют примерно 5,17 %;

- ПгСт — процентная годовая ставка. Если процент годовой ставки, под который выдан заем, оказывается меньше этой величины, то возникает материальная выгода.

Сумма рассчитанной материальной выгоды облагается НДФЛ. Размер налоговой ставки по НДФЛ, которая применяется к материальной выгоде от экономии на процентах, зависит от налогового статуса получателя такого дохода:

- для налогового резидента РФ — 35 %;

- для налогового нерезидента РФ — 30 %.

Для налоговых нерезидентов, имеющих особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты, в первую очередь — нерезиденты), ставка НДФЛ на материальную выгоду составляет 30 %.

Удержать НДФЛ необходимо при ближайшей денежной выплате. Перечислить удержанный налог в бюджет следует в срок не позднее первого рабочего дня, после того как НДФЛ был удержан.

Обратите внимание, если заем выдан на приобретение жилья (квартиры, дома, комнаты, долей в них), об этом прямо указано в договоре займа и сотрудник получил в ИФНС уведомление о подтверждении права на имущественный вычет в связи с покупкой жилья, то матвыгода по этому займу не облагается НДФЛ.

1С:ИТС

Подробный пример отражения в «1С:Зарплате и управлении персоналом 8» редакции 3 и в других программах 1С удержания основного долга и процентов по договору займа с сотрудником см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Инструкции по учету в программах „1С“».

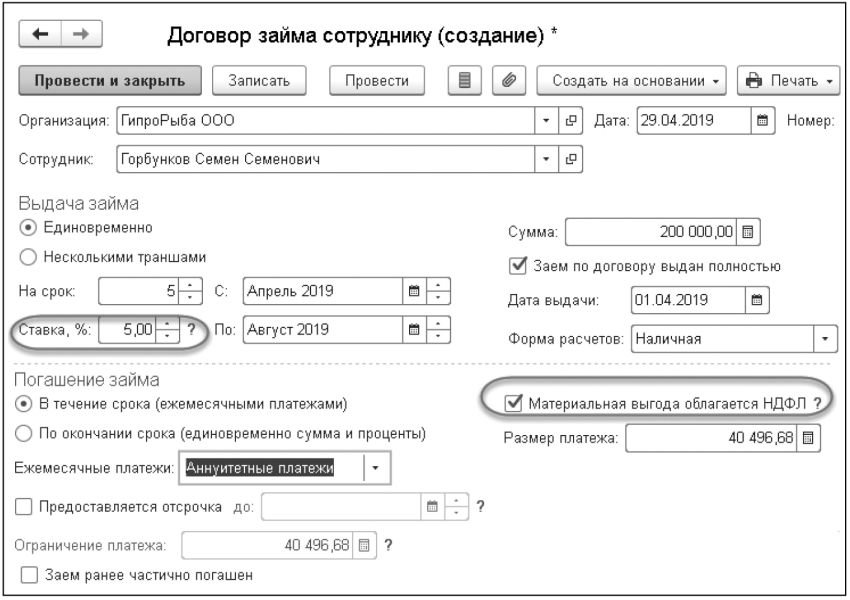

Доход в виде материальной выгоды и НДФЛ с него в «1С:Зарплате и управлении персоналом 8» редакции 3 рассчитываются в соответствии с законодательством РФ. Кроме того, в соответствии с настройками документа Договор займа (рис. 1) в программе автоматически рассчитывается месячная сумма погашения основного займа и удерживается в документе Начисление зарплаты и взносов на закладке Погашение займов. Таким образом, ежемесячно автоматически уменьшается сумма займа (СумЗ). Датой возникновения материальной выгоды в программе считается дата уплаты процентов, то есть дата начисления заработной платы.

Рис. 1. Документ «Договор займа сотруднику»

Для подключения возможностей программы по отражению операций по удержаниям в счет возврата займа, регистрации материальной выгоды, расчету и учету НДФЛ необходимо в настройках расчета зарплаты (меню Настройка — Расчет зарплаты) установить флаг Выдаются займы сотрудникам. Тогда в меню Расчет зарплаты становится доступен блок документов Займы сотрудников:

- Договор займа между сотрудником и организацией — регистрирует все условия займа: сумму и порядок выдачи, годовой процент и необходимость удержания НДФЛ, порядок погашения долга и процентов. Можно получить печатную форму договора займа и приложения к нему — График погашения займа;

- Выдача займа сотруднику — может быть сформирован на основании документа Договор займа и регистрирует факт выдачи денежных средств сотруднику;

- при необходимости изменения в договор займа применяется документ Изменение условий договора займа сотруднику;

- из зарплаты сотрудника удерживается сумма в счет погашения займа в соответствии с графиком платежей документом Начисление зарплаты и взносов;

- досрочные погашения займа фиксируются документом Погашение займа сотруднику.

Сотрудник — займодавец, организация — заемщик

Случается, что предприятию для текущей хозяйственной финансовой деятельности нужны дополнительные финансовые средства. И при этом сотрудник (например, руководитель, учредитель организации) готов предоставить эти средства в долг.

Такую сделку в соответствии с требованиями ГК РФ следует зарегистрировать договором займа в письменной форме. Если заем беспроцентный, то возвращаемые организацией сотруднику суммы не являются его доходом и не облагаются НДФЛ.

В противном случае у сотрудника возникнет налогооблагаемый доход (ст. 208, ст. 209 НК РФ). Суммы начисленных процентов — это доход сотрудника с кодом 1011.

В соответствии с НК РФ организация, выплачивающая проценты по займу сотруднику, становится налоговым агентом по НДФЛ в отношении этого дохода.

Для налоговых резидентов применяется ставка НДФЛ 13 % по доходу от процентов. Для всех нерезидентов, включая тех, кто имеет особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты), ставка НДФЛ на получаемые проценты составляет 30 %, так как такой доход не является оплатой труда.

В «1С:Зарплате и управлении персоналом 8» редакции 3 предустановленных настроек для начисления дохода в виде процентов по займу нет, но такой вид оплаты можно настроить самостоятельно, применяя стандартные механизмы программы. Для настройки нового вида расчета, например «Проценты по займу», в плане видов расчета Начисления следует предварительно создать ряд показателей для регистрации годового процента и ежемесячного остатка займа. Назовем эти показатели соответственно «Годовой процент» и «Остаток займа».

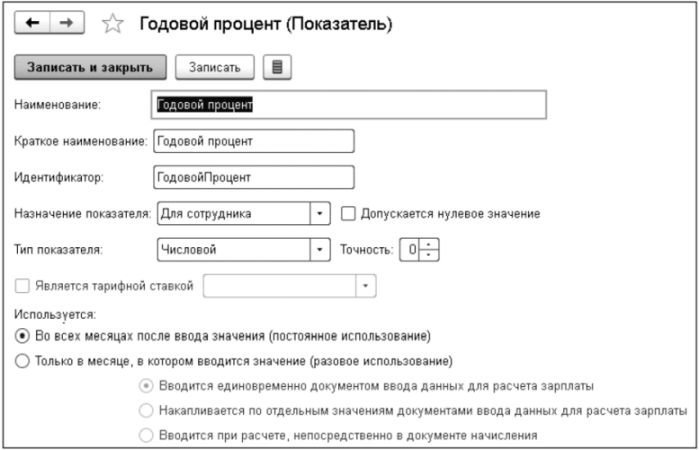

Показатели настраиваются в меню Настройки — Показатели расчета зарплаты. Показатель «Годовой процент» остается неизменным на протяжении всего периода возврата долга сотруднику (рис. 2).

Рис. 2. Настройка показателя «Годовой процент»

Поля формы настройки показателя «Годовой процент» следует заполнить следующим образом:

- Наименование и Краткое наименование — Годовой процент;

- Идентификатор — ГодовойПроцент. По умолчанию поле Идентификатор заполняется автоматически из поля Наименование путем удаления пробелов;

- Назначение показателя следует выбрать Для сотрудника;

- Тип показателя следует выбрать Числовой;

- Точность выбирается 0. Предполагается, что процент будет целым числом, иначе следует задать возможное число десятичных знаков;

- Используется — переключатель устанавливается в положение Во всех месяцах после ввода значения (постоянное использование). Такое использование означает, что показатель вводится и изменяется в кадровых документах.

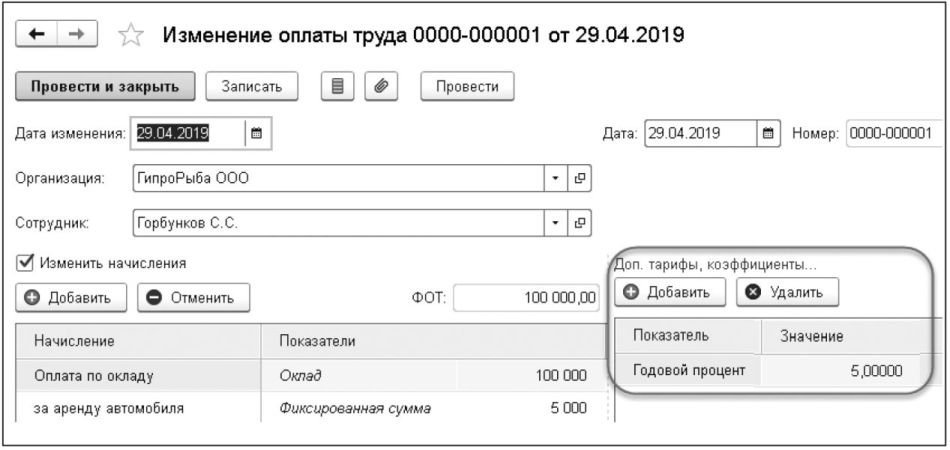

Для регистрации показателя «Годовой процент» в программе «1С:Зарплата и управление персоналом 8» редакции 3 для сотрудника, одолжившего организации денег под проценты, можно использовать документ Изменение оплаты труда (меню Расчет зарплаты).

В документе Изменение оплаты труда (рис. 3) для выбранного сотрудника устанавливается флаг Изменить начисления. В табличной части документа Доп. тарифы, коэффициенты кнопкой Добавить следует внести в соответствующие поля созданный ранее показатель «Годовой процент» и указать его значение, например «5».

Рис. 3. Документ «Изменение оплаты труда»

Второй показатель, необходимый для расчета ежемесячных процентов, — «Остаток займа». Предполагается его редактировать ежемесячно перед расчетом процентов.

Поля формы настройки показателя «Остаток займа» следует заполнить следующим образом:

- Наименование и Краткое наименование — Остаток займа;

- Идентификатор — ОстатокЗайма;

- Назначение показателя следует выбрать Для сотрудника;

- Тип показателя следует установить Числовой;

- Точность выбирается 2. Предполагается, что сумма может быть в рублях и копейках;

- Используется следует выбрать Только в месяце, в котором вводится значение (разовое использование). При этом переключатель необходимо установить в положение Вводится при расчете, непосредственно в документе начисления. Такое использование означает, что показатель вводится непосредственно в расчетном документе (например, Разовое начисление) и не распространяется на расчеты в других документах.

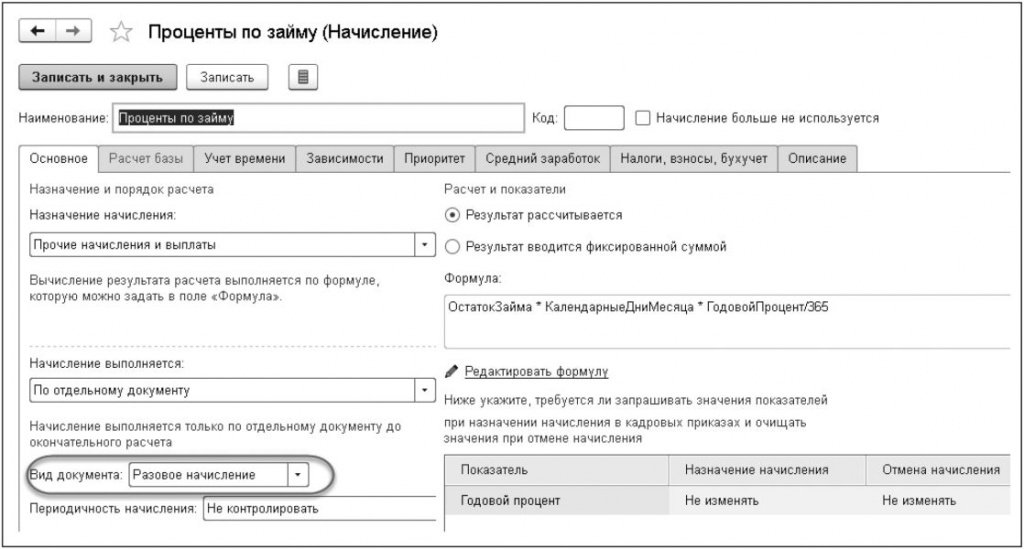

При настройке начисления «Проценты по займу» (рис. 4) следует предусмотреть, что этот показатель будет регистрироваться именно типовым документом Разовое начисление.

Рис. 4. Настройка начисления «Проценты по займу»

Настройка расчета процентов производится в программе в регистре видов расчета Начисления (меню Настройки).

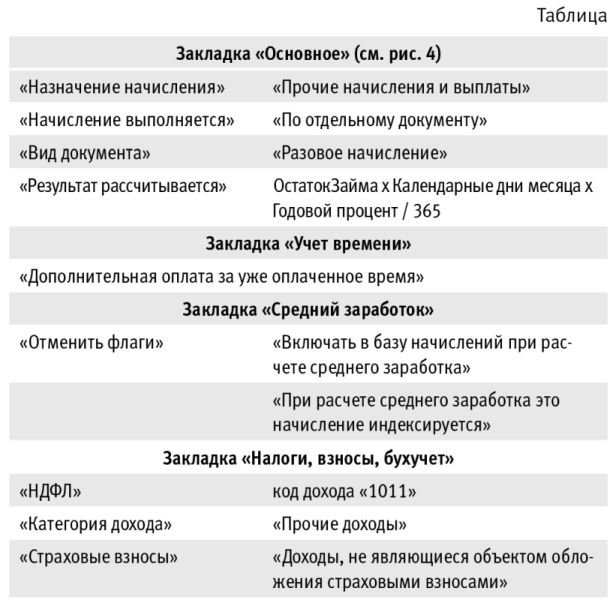

Во вновь созданном начислении «Проценты по займу» поля формы следует заполнить в соответствии с таблицей:

Настроенное таким образом начисление позволяет расчитывать проценты в целых месяцах. В первом и последнем месяце расчета придется вручную скорректировать суммы, если даты получения/погашения займа не приходятся на первое/последнее число месяца соответственно.

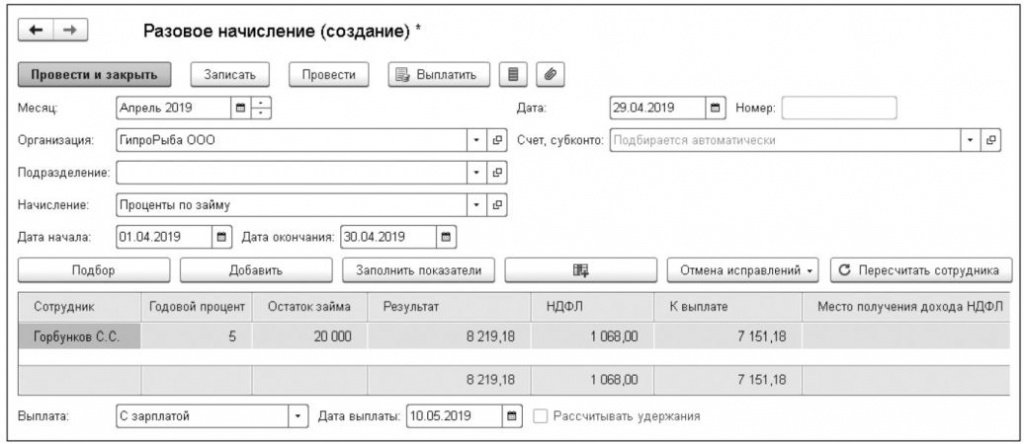

Начисление «Проценты по займу» подразумевает, что ежемесячно в документ Разовое начисление (меню Расчет зарплаты) следует вносить «Остаток займа» (рис. 5). При этом автоматически рассчитываются проценты (в поле Результат) и НДФЛ.

Рис. 5. Документ «Разовое начисление», регистрирующий начисление «Проценты по займу» и НДФЛ

От редакции. Используя механизмы настройки показателей, шаблонов ввода, формул и начислений в «1С:Зарплате и управлении персоналом 8» редакции 3, можно автоматизировать различные расчеты, в том числе предусмотреть и автоматический расчет остатка займа. Многообразие возможностей настроек продемонстрировано на лекции «Настройка программы „1С:Зарплата и управление персоналом 8“ редакции 3 на конкретных примерах», которая состоялась в 1С:Лектории 25.04.2019. С видеозаписью можно ознакомиться в 1С:ИТС на странице 1С:Лектория .

Многие компании оказываются в ситуации, когда деньги, недостающие для оплаты текущих нужд, предоставляет учредитель. Чаще всего бухгалтеры оформляют такое «вливание» как заем. Впоследствии учредитель средства не забирает, и бухгалтер сталкивается со множеством непростых задач. Каким образом списать долг в налоговом учете? Какие проводки сделать? Нужно ли начислять налог на прибыль? Ответы на эти и другие вопросы в нашей статье.

Вопрос первый: чем безвозмездный заем отличается от безвозвратного?

Иногда бухгалтеры рассуждают так: если включить в договор пункт о том, что заем является безвозмездным, то этого достаточно, чтобы не возвращать деньги учредителю. На самом деле такой вывод ошибочен, поскольку термины «безвозмездный» и «безвозвратный» не являются синонимами.

Условие о безвозмездности говорит о том, что компания-заемщик не должна платить учредителю-заимодавцу проценты за пользование его денежными средствами. Проще говоря, в данном контексте «безвозмездный» означает «беспроцентный».

К слову, если в договоре нет пункта о процентах или об их отсутствии, то заем по умолчанию считается возмездным. В такой ситуации компания обязана начислить проценты по действующей ставке рефинансирования. Это прямо следует из пункта 1 статьи 809 Гражданского кодекса. Напомним, что сейчас ставка рефинансирования равна 7 процентов годовых (см. «С 9 сентября ключевая ставка понижена до 7 процентов»).

Что касается термина «безвозвратный», то применительно к займам он не употребляется. Дело в том, что согласно пункту 1 статьи 807 ГК РФ заемщик априори должен вернуть деньги заимодавцу.

Следовательно, договор займа по своей сути не может быть безвозвратным.

Вопрос второй: можно ли не отдавать учредителю заемные средства?

Несмотря на то, что договор займа предусматривает возврат денег заимодавцу, заемщик может оставить средства себе. Для этого нужно, чтобы заимодавец простил заемщику его долг.

Прощению долга посвящена статья 415 ГК РФ. В ней говорится следующее: обязательство прекращается освобождением кредитором должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора. Таким образом, если учредитель освободит компанию от обязанностей по возврату займа, то долг будет аннулирован.

Вопрос третий: как оформить прощение долга?

Закон не дает однозначного ответа на этот вопрос, а специалисты не могут прийти к единому мнению. На практике можно встретить три различных подхода.

Сторонники первого подхода утверждают, будто прощенный долг представляет собой подарок. А раз так, то прощение долга необходимо оформить договором дарения. Согласно этому договору учредитель является дарителем, а компания — одаряемым. На основании данного документа организация-заемщик вправе списать свой долг перед учредителем.

У такого подхода есть один существенный недостаток. По нормам Гражданского кодекса договор дарения могут заключить либо два физических лица, либо физическое лицо и организация. Тогда как дарение между двумя организациями недопустимо. Поэтому в случае, когда в роли учредителя-заимодавца выступает юридическое лицо, подарить свои деньги компании-заемщику оно не сможет.

Второй подход подразумевает, что для прощения долга достаточно подписать дополнительное соглашение к договору займа. Из такого соглашения должно следовать, что обе стороны согласны навсегда оставить заемные средства у заемщика.

Данный подход нельзя назвать безупречным, потому что, как говорилось выше, заем по своей природе не может быть безвозвратным. Значит, простить долг в рамках договора займа нельзя.

Согласно третьему подходу, учредитель и компания должны заключить договор прощения долга. В него следует включить пункт примерно такого содержания: «По настоящему договору Кредитор в соответствии со статьей 415 ГК РФ освобождает Должника от долга в сумме___________, возникшего из обязательства Должника по договору займа № __ от___, и не будет в дальнейшем иметь никаких претензий». Именно третий подход кажется нам наиболее корректным.

Вопрос четвертый: должна ли компания включить прощенный долг в налогооблагаемую базу?

Здесь все зависит от того, какой долей в уставном капитале компании владеет учредитель.

Если его доля составляет 50 процентов и менее, то прощенный заем включается в доходы но основании подпункта 8 пункта 2 статьи 250 НК РФ как безвозмездно полученное имущество.

Если же доля учредителя более 50 процентов, то доходы в виде займа освобождаются от налога на прибыль в соответствии с подпунктом 11 пункта 1 статьи 251 НК РФ Там говорится, что безвозмездно полученное имущество не относится к доходам, если уставный капитал получающей стороны более чем наполовину состоит из вкладов передающей стороны.

Правда, и здесь не обошлось без разногласий. Некоторые специалисты полагают, что прощенный долг надо расценивать не как безвозмездно полученное имущество, а как списанную кредиторскую задолженность. А такие суммы относятся к внереализационным доходам вне зависимости от доли учредителя в уставном капитале компании.

Но Минфин России такую точку зрения не разделяет. Чиновники финансового ведомства неоднократно подтверждали, что заемные средства, прощенные учредителем, владеющим значительной долей в уставном капитале компании, не увеличивают облагаемую базу организации. Одно из таких разъяснений — в письме от 18.04.16 № 03-03-06/1/22282 (см. «Минфин напомнил, как организация — заемщик должна исчислить налог на прибыль, если учредитель простил ее долг по договору займа»).

Обратите внимание: все вышесказанное относится исключительно к сумме самого займа. Если же учредитель прощает еще и проценты, то на них освобождение не распространяется. Это значит, что какова бы ни была доля учредителя в уставном капитале, прощенные проценты необходимо включить в базу по налогу на прибыль. Подобные выводы содержатся, в числе прочего, в письме Минфина России от 18.04.16 № 03-03-06/1/22282.

Вопрос пятый: как отразить прощенный заем в бухгалтерском учете

Сумму займа, прощенную учредителем, необходимо отразить по кредиту счета 91 «Прочие доходы и расходы» субсчет «Прочие доходы».

По дебету будет значиться либо счет 66 «Расчеты по краткосрочным кредитам и займам», либо счет 67 «Расчеты по долгосрочным кредитам и займам» — в зависимости от того, по какому счету изначально показан заем.

Пример

Одним из учредителей ООО «Фортуна» является Иванов, которому принадлежат 75 процентов уставного капитала этой компании.

Иванов предоставил «Фортуне» беспроцентный краткосрочный заем в размере 1 000 000 руб. Затем «Фортуна» и Иванов подписали договор о прощении долга, согласно которому задолженность компании перед учредителем была аннулирована.

В налоговом учете «Фортуны» доход в виде прощенного долга не возник. В бухгалтерском учете были показаны прочие доходы.

Бухгалтер сделал проводки:ДЕБЕТ 66 КРЕДИТ 91 субсчет «Прочие доходы»

- 1 000 000 руб. – списана сумма займа, прощенного учредителем Ивановым;

Чтобы минимизировать риски и сократить задолженности, предприятия должны делать сверки взаиморасчетов и добиваться уменьшения задолженностей. Умение правильно оформить корректировку долга несомненно поможет бухгалтеру улучшить финансовое положение организации.

Взаимозачет задолженности

Корректировка задолженности – хозяйственная операция, оказывающая непосредственное влияние на суммарный результат по взаиморасчетам.

Для начала стоит разобраться, в каких же случаях необходим документ «Корректировка долга».

Корректировки чаще всего формируются на основании таких документов, как акт-сверки, информационное письмо от контрагента или же по дополнительному соглашению или договору. Если данные поставщика и покупателя не совпадают, к примеру, была учтена неверная информация, сделаны ошибки в документах или же внесены изменения несогласованные с другой стороной договора, необходимо сделать взаимозачет.

Для проведения взаимозачета следует зайти в раздел «Продажи» или «Покупки», выбрать документ «Корректировка долга» и нажать кнопку «Создать».

После чего необходимо выбрать вид операции. Программой предусмотрено пять различных видов: зачет аванса, зачет задолженности, перенос задолженности, списание задолженности и прочие корректировки. Непосредственно для взаимозачета может использоваться 3 из 5 вариантов: зачет аванса, зачет задолженности и прочие корректировки.

Теперь рассмотрим каждую операцию подробнее.

Если у покупателя есть долг перед организацией или же у третьего лица перед вашей организацией, то вам поможет операция «Зачет аванса». Также она может быть использована с авансами, выданными контрагенту.

Что же следует сделать? Нам необходимо выбрать вариант операции «Зачет аванса», далее выбрать контрагента, чьи авансы мы хотим включить в корректировку и внести данные в табличную часть с помощью кнопки «Заполнить». Она есть в двух вариантах, в верхней части документа и в табличной. Разница в том, что верхняя кнопка заполняет весь документ, то есть кредиторскую и дебиторскую задолженность, а нижняя кнопка заполнит только нужный вид задолженности. После этого в документе появятся справочные суммы по задолженности.

Главное помнить, что для проведения документа суммы кредиторской и дебиторской задолженности должны быть равны, иначе программа будет выдавать ошибку и не проведет документ. Следовательно, если у вас есть разница, то суммы необходимо скорректировать вручную и уровнять.

Зачет задолженности

Следующий вариант – это зачет задолженности, который необходим для взаимозачета долговых обязательств: покупателя перед вашим предприятием или же вашего предприятия перед поставщиком. Взаимозачет можно провести по расчетам с вашей организацией в счет авансов, выданных третьим лицом вашему предприятию или же вашей организацией – третьему лицу. Все остальное заполняется так же, как и в первом варианте.

Перенос задолженности

Также нередко возникают ситуации, когда один контрагент решает оплатить задолженность другого. В таких ситуациях следует сделать перенос задолженности. Для проведения такой операции следует в документе, после выбора нужной операции указать контрагента, чьи долговые обязательства требуется перенести, далее указываем того контрагента, кто в последующем будет рассчитываться по обязательствам.

Далее заполняем все нужные реквизиты: старый и новый договор, счета учета, валюту и прочие. Также следует обратить внимание, что этот вид операции поможет не только осуществить перенос задолженности с одного контрагента на другого, но и перенос между договорами. В таком случае графы «Покупатель (поставщик)» и «Новый покупатель (поставщик)» заполняются одним и тем же контрагентом, а договоры указываются разные.

Списание задолженности

Если же возникла ситуация, когда задолженность не была и не будет оплачена в силу каких-либо обстоятельств, то следует сделать списание задолженности. Для этого в документе стоит выбрать контрагента, чей долг подлежит списанию, в табличной части указать все долговые обязательства. Также данный вид операции можно применять не только для покупателей, но и для дебиторов, ведь не все поставщики при расторжении договоров или отказе от услуг возвращают перечисленные им авансы.

Важно обратить внимание на то, что после кнопки «Заполнить» табличная часть включит в себя все долговые обязательства, даже те, которые еще могут быть оплачены, поэтому их следует удалить из списка, оставив только те, что подлежат списанию. На вкладке «Счет списания» необходимо указать счет, на который спишется кредиторская или дебиторская задолженность.

Если же вам не подходит ни один из предложенных вариантов, то вы можете воспользоваться таким видом операции как «Прочие корректировки». Главное, после проведения документа сформируйте оборотно-сальдовую ведомость, чтобы убедиться в правильности выбранной операции.

При выдаче льготного займа сотруднику работодатель должен предусмотреть налоговые последствия и правильно отразить суммы в учете. Разберем, когда и как считать материальную выгоду работника, и как отражать заем в учете организации.

Договор займа

Вернуть заем сотрудник также может безналичным платежом или наличными в кассу компании. По договоренности сторон работодатель может удерживать долг из заработка сотрудника. При этом размер удержаний не должен превышать 20 % от суммы зарплаты.

Когда срок погашения займа договором не определен — заемщик должен вернуть деньги в течение 30 дней со дня предъявления работодателем требования о возврате средств (п. 1 ст. 810 ГК РФ).

Льготный заем

Заем может быть процентным или беспроцентным . Если в договоре не указано, что заем беспроцентный, а процентная ставка тоже не установлена, то размер процентов определяют по ключевой ставке ЦБ РФ на день их уплаты.

Заем считают льготным , если:

- он беспроцентный;

- проценты договором установлены, но их размер на дату уплаты меньше 2/3 ставки ЦБ РФ.

По льготному займу у сотрудника возникает доход в виде материальной выгоды от экономии на процентах.

Материальная выгода

Доход в виде матвыгоды облагается НДФЛ. Если заемщик — резидент, налоговая ставка составляет 35 %, если нерезидент — 30 %.

Важно: если заем выдан на покупку квартиры, жилого дома, долей в них, земельного участка под строительство жилья, то матвыгода НДФЛ не облагается. Но сотрудник должен предъявить работодателю уведомление на имущественный вычет.

Датой получения дохода в виде матвыгоды считают последний день каждого месяца на протяжении всего срока займа. То есть НДФЛ с матвыгоды нужно исчислять ежемесячно.

Рассчитывать, удерживать и перечислять налог в бюджет обязан работодатель. Если удержать НДФЛ в течение года не удалось, предприятие должно уведомить об этом налоговую инспекцию до 1 марта следующего года. С 2022 года сведения о сумме неудержанного налога включают в справку о доходах, которая является приложением к форме 6-НДФЛ.

Важно : страховыми взносами матвыгода от экономии на процентах не облагается.

Формулы для расчета материальной выгоды (МВ):

МВ = Сумма займа * 2/3 * Ставка ЦБ, действующая на последнее число месяца / Кол-во дней в году * Кол-во дней пользования займом.

Пример № 1: Расчет матвыгоды по беспроцентному займу

15.03.2021 работнику выдан беспроцентный заем на сумму 200 тысяч рублей. Сотрудник — резидент РФ. Первый расчет материальной выгоды бухгалтер выполнит 31.03.2021 года.

МВ = 200 000 руб. * 4,5 % * 2/3 / 365 дней * 16 дней = 263.01 руб.

НДФЛ к уплате = 263,01 руб. * 35 % = 92 руб.

МВ = Сумма займа * (2/3 * Ставка ЦБ действующая на последнее число месяца — Ставка по займу) / Кол-во дней в году * Кол-во дней пользования займом.

Пример № 2: Расчет матвыгоды по процентному займу

15.03.2021 работнику выдан заем под 2,5 % годовых на сумму 200 тысяч рублей. Сотрудник — резидент РФ. Первый расчет материальной выгоды бухгалтер выполнит 31.03.2021 года.

МВ = 200 000 руб. * (4,5 % * 2/3 — 2,5 %) / 365 дней * 16 дней = 43,84 руб.

НДФЛ к уплате = 43,84 руб. * 35 % = 15 руб.

Налоговый учет у работодателя

Выдача займа не является расходом организации, а его возврат — доходом. Это утверждение справедливо как для работодателей, применяющих УСН, так и для работодателей на общем режиме.

Если заем выдан под проценты, то полученные проценты учитывают в составе внереализационных доходов.

Ни выданный заем, ни полученные по нему проценты не являются объектом обложения НДС. Страховыми взносами займы также не облагаются.

Бухгалтерский учет у работодателя

Беспроцентные займы работникам отражают на отдельном субсчете счета 73. Для учета займов, выданных под проценты, организация может использовать либо счет 73, либо 58. Выбранный вариант нужно закрепить в учетной политике.

Проводки по займу:

Д 73.1 (58) К 50 (51) — выдан заем;

Д 73.1 К 91.1 — начислены проценты по займу;

Д 51 (50) К 73.1 — уплачены проценты по займу;

Д 51 (50) К 73.1 (58) — заем погашен;

Д 70 К 68 — удержан НДФЛ с матвыгоды от экономии на процентах

Д 68 К 51 — налог перечислен в бюджет.

Прощение долга

Работодатель может простить долг своему работнику. Оформляют прощение долга одним из двух способов: путем заключения договора дарения или соглашения о прощении долга. В результате у работника возникает доход в размере прощенной суммы займа и процентов по нему, который облагается НДФЛ по ставке 13 %.

Что происходит с НДФЛ по ставке 35 % при прощении долга? В последний раз его нужно начислить в последний день того месяца, когда долг был прощен. Тот факт, что на эту дату договор займа уже не действует — не важен. Просто НДФЛ с матвыгоды рассчитывается за то количество дней, на протяжении которых договор в этом месяце еще действовал. В этом случае возникает ситуация, когда с работника следует одновременно удержать налог по 2 ставкам: 13 и 35 %.

Стоимость подарков, полученных работником на сумму не больше 4 тыс. рублей освобождена от обложения НДФЛ. Поэтому, если прощение долга квалифицируют, как дарение, а других подарков от организации работник в текущем году не получал, НДФЛ облагается только часть прощенного долга, превышающая 4 тыс. рублей.

Так как сумма прощенного долга не является выплатой в рамках трудовых отношений — страховые взносы на нее начислять не нужно.

Сумма прощенного долга не учитывается в расходах организации для целей налогообложения. А в бухгалтерском учете списанный долг включается в состав прочих расходов:

Д 91.2 К 73.1 (58 ) — отражена сумма прощения долга.

В результате в учете предприятий на общем режиме возникает постоянная разница и соответствующее ей постоянное налоговое обязательство:

Д 99 К 68 — отражено ПНО.

Удержание НДФЛ с суммы выплачиваемых доходов и его уплату в бюджет отражают проводками:

Читайте также: