Как оформить заявку на возврат в 1с бюджет

Обновлено: 07.07.2024

Переплата образуется, если организация или ИП уплатил большую сумму налога, пеней, штрафа, чем требуется согласно законодательству. На практике такая ситуация встречается часто.

Основными причинами возникновения переплаты являются:

- неправильный расчет налогов;

- ошибки при заполнении платежных поручений;

- внесение в налоговое законодательство изменений, действие которых распространяется на прошлые периоды;

- по итогам налогового периода исчислена сумма налога к уменьшению;

- изменение режима налогообложения.

Факт излишней уплаты налогов может быть обнаружен:

- налогоплательщиком (самостоятельно);

- налоговыми органами (обязаны сообщить в течение 10 рабочих дней со дня установления данного факта) (п. 6 ст. 6.1 НК РФ, п. 3 ст. 78 НК РФ);

- при совместной сверке.

Виды переплаты

Переплата по налогам (сборам), пеням и штрафам делится на:

- излишне уплаченную;

- излишне взысканную.

Основной критерий различия: основание перечисления в бюджет.

Если налогоплательщик самостоятельно (без участия налогового органа) исчислил налог или пени в излишнем размере или ошибся при указании платежа в платежном поручении, то сумма признается излишне уплаченной.

Если же излишнюю сумму налога начислила инспекция, отразив это в решении по итогам налоговой проверки, то платеж признается излишне взысканным. При этом не имеет значения, уплатил налогоплательщик соответствующую сумму самостоятельно или ее принудительно взыскал налоговый орган.

-

.

- Обзор судебной практики рассмотрения налоговых споров, направленный ФНС РФ нижестоящим налоговым органам для использования в работе (Письмо от 24.12.2013 N СА-4-7/23263).

Схематично отличие платежей будет выглядеть так:

Схема возврата излишне уплаченных сумм

Для возврата излишне уплаченных налогов, пеней, штрафов налогоплательщику необходимо подать заявление в налоговый орган (п. 6, 14 ст. 78 НК РФ) по форме, утвержденной Приказом ФНС РФ от 14.02.2017 N ММВ-7-8/182@ (Приложение N 8). PDF

После получения заявления инспекция проверит по данным своего учета наличие переплаты, а также задолженности по платежам в бюджет. Если инспекция подтвердит наличие переплаты и задолженности по платежам в бюджет, то сначала она погасит ее зачетом за счет излишне уплаченной суммы. И только затем переплата будет возвращена в сумме, оставшейся после зачета (п. 6 ст. 78 НК РФ).

Зачет суммы переплаты в счет погашения задолженности (перед ее возвратом из бюджета) налоговый орган осуществляет самостоятельно (в одностороннем порядке). Для его осуществления от налогоплательщика никаких действий не потребуется (п. 5, 6 ст. 78 НК РФ).

Сроки при возврате переплаты в результате сверки расчетов и самостоятельном выявлении:

Сроки при обнаружении переплаты налоговым органом:

Сроки в случае отказа в возврате переплаты по всем основаниям:

Особенности возврата излишне взысканных сумм

На что нужно обратить внимание:

Расчет процентов осуществляется по формуле:

Формы заявлений на возврат и зачет

Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов пеней, штрафа) представляется по форме, утвержденной Приказом ФНС РФ от 14.02.2017 N ММВ-7-8/182@ (Приложение N 8). PDF

Заявление о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов пеней, штрафа) представляется по форме, утвержденной Приказом ФНС РФ от 14.02.2017 N ММВ-7-8/182@ (Приложение N 9). PDF

Заявление можно подать:

- непосредственно в налоговый орган;

- по почте (ценное письмо с описью вложения);

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью (п. 6 ст. 78 НК РФ);

- через личный кабинет налогоплательщика (п. 6 ст. 78 НК РФ).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую..В суд обратился военнослужащий, которому налоговики отказались возвращать излишне удержанный.

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Огромное спасибо! Огромное количество информации как всегда интересно и доступно преподнесено Мариной Аркадьевной. Всегда с удовольствием посещаю ваши семинары

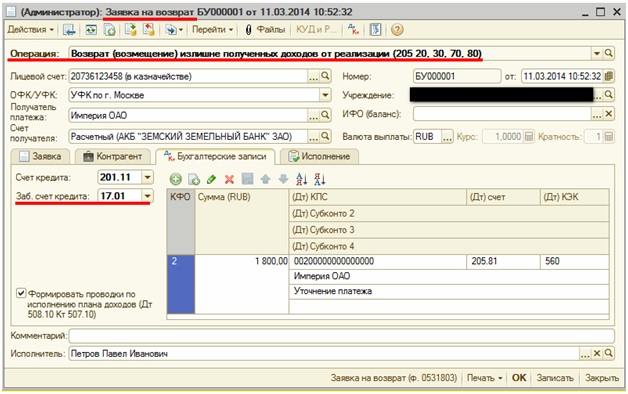

Поступление невыясненных (ошибочных) платежей отражается как доходы, документом "Кассовое поступление" с операцией "Поступление доходов от реализации (205 20, 30, 70, 80)":

- Д-т 2 201 11 510, К-т 2 205 81 660;

- Д-т 17 (КФО - 2, соответствующий КПС и КОСГУ - 180).

В программе "1С:Бухгалтерия государственного учреждения 8" возврат учреждением ошибочно перечисленных ему денежных средств отражается документом "Заявка на возврат" с операцией "Возврат (возмещение) излишне полученных доходов от реализации (205 20, 30, 70, 80)".

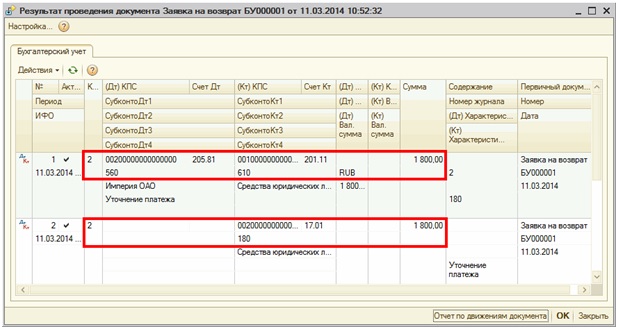

При проведении документа "Заявка на возврат" формируются бухгалтерские записи:

- Д-т 2 205 81 560, К-т 2 201 11 610;

- К-т 17 (КФО - 2, соответствующий КПС и КОСГУ - 180).

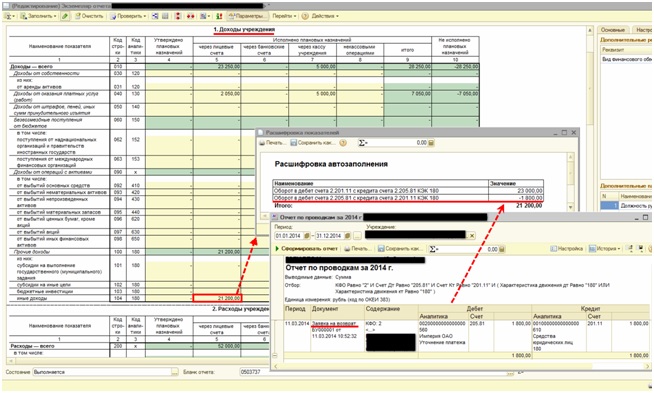

На эту сумму будут уменьшены доходы в разделе 1 "Доходы учреждения" Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737).

Масленникова Виктория,

Консультант Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.

В рабочей практике бухгалтера не редко возникают ситуации, когда в текущем году поступают средства в счет погашения дебиторской задолженности, возникшей при оплате авансов поставщикам, подрядчикам, при выдаче подотчетных сумм, а также в результате излишне перечисленных платежей в бюджет. Рассмотрим порядок отражения хозяйственных операций по возврату дебиторской задолженности прошлых лет в бюджетных и казенных учреждениях.

Бюджетные учреждения

Возможно расходование поступивших средств (возврат дебиторской задолженности), если источниками являлись:

- доходы от платной деятельности;

- средства из субсидии на выполнение государственного задания;

- средства от субсидий целевого назначения. Обязательное условие — решения учредителя.

Во всех этих ситуациях средства от возвращения дебиторской задолженности за прошлые года зачисляются на лицевые счета бюджетного учреждения. Порядок отражения утверждается финансовым органом, Федеральным казначейством или финансовым органом отдельного субъекта РФ, при условии, что учреждение у него обслуживается.

Операции поступления на лицевой счет бюджетного учреждения указанные сумм дебиторской задолженности в учете отражают по таким же аналитическим разрезам, по которым она была образована. Значение выбирается в зависимости от того, по какому коду был отражен расход. При этом одновременно с увеличением оборота по дебету счета 201 «Денежные средства учреждения» необходимо сделать запись на забалансовых счетах 17 «Поступления денежных средств» или 18 «Выбытия денежных средств».

Операции поступления дебиторской задолженности прошлых лет от возврата ранее перечисленного аванса поставщику за счет субсидии на выполнение государственного задания отражается корреспонденциями:

1) Дт 4 209.34 Кт 4 206.ХХ — выставлено требование вернуть аванс.

2) Дт 4 201.11 Кт 4 209.34 — поступили средства на лицевой счет учреждения.

Если государственное задание выполнено учреждением не в полном объеме, то часть полученной субсидии необходимо вернуть распорядителю. Операции по возврату на счет бюджета неиспользованной суммы субсидий прошлых лет отражаются корреспонденциями:

1) Дт 4 205.82 Кт 4 303.05 — начислена суммы для возврата на счет бюджета остатка субсидии на выполнение государственного задания;

2) Дт 4 303.05 Кт 4 201.11 — перечислен остаток субсидии

Рассмотри случай получения и в неполном объеме расходования сумм субсидий на иные цели, предусмотренные Соглашением между учреждением и учредителем. Такие средства подлежат возврату. Операции по возврату неиспользованной субсидии на иные цели отражаются корреспонденциями:

1) Дт 5 401.40 Кт 5 303.05 — начисление к возврату в бюджет

2) Дт 5 303.05 Кт 5 201.11 — перечислены учредителю средства

Казенные учреждения

Для казенных учреждений при поступлении дебиторской задолженности сумма в полном объеме подлежит возмещению в доход соответствующего бюджета. Возврат следует осуществить в течение 5 рабочих дней с даты поступления. Отражение операций в учете зависит от того, наделено ли учреждение полномочиями администратора доходов или нет.

Формирование корреспонденций в бюджетном определено требованиями Инструкций, утвержденных приказами Минфина РФ от 01.12.2010 № 157н и от 06.12.2010 № 162н (далее соответственно Инструкции № 157н и Инструкции № 162н).

Согласно Инструкции № 157н для учета отражения сумм расчетов по предварительным оплатам, которые не были возвращены контрагентом, по суммам задолженности подотчетных лиц, своевременно не возвращенным используется счет 209 30 «Расчеты по компенсации затрат». Обратите внимание, что случаи его применения перечислены в нормативном акте, это в том числе:

- расторжение договора или иных соглашений, в том числе по решению суда;

- проведение претензионных мероприятий в отношении контрагента;

- предъявление требования по возврату дебиторской задолженности иному лицу.

Казенное учреждение используется счет 209 00 еще и в случаях, когда оно наделено полномочиями администратора кассовых поступлений. Доходы от возврата дебиторской задолженности администраторы относят на статью 130 «Доходы от оказания платных услуг (работ)» как компенсацию затрат государства.

Когда контрагент решает самостоятельно и добровольно вернуть учреждению долг, для его отражения используются счета, на которых эта задолженность была отражена:

- 206 00 «Расчеты по выданным авансам»;

- 208 00 «Расчеты с подотчетными лицами»;

- 303 00 «Расчеты по платежам в бюджет».

А вот Инструкция № 162н регламентирует состав корреспонденций для отражения операций поступления денежных средств на восстановление ранее произведенных расходов (авансовых выплат) в погашение дебиторской задолженности.

Если казенное учреждение не является администратором доходов, перечисление сумм дебиторской задолженности в доход бюджета отражается согласно п. 104 Инструкции № 162н. При обращении к ней, можно увидеть, что учреждение учитывает расчеты с администратором доходов бюджета, осуществляющим отдельные полномочия по администрированию кассовых поступлений, с применением счета 304.01 «Внутриведомственные расчеты по доходам».

Отражение в «1С»

Рассмотрим, как отразить данные операции в программе «1С:Бухгалтерия государственного учреждения», версии 1.0.

Поступление (выбытие) денежных средств на лицевой счет учреждения осуществляется на основании Выписки из лицевого счета получателя бюджетных средств и Приложения к выписке из лицевого счета получателя бюджетных средств. Для подтверждения дебиторской задолженность может быть использован документ Акт сверки взаиморасчетов.

Для отражения возврата дебиторской задолженности в казенном учреждении, которая возникла в прошлом году необходимо воспользоваться документом «Кассовое поступление» доступ к которому организован на вкладке «Казначейство, Банк». Для создания нового документа необходимо в списке документов нажать кнопку «Добавить».

Далее необходимо выбрать вид операции «Погашение дебиторской задолженности по выданным авансам». Поле реквизита «Учреждение» заполняется по умолчанию. Далее необходимо указать лицевой счет, на который будет осуществлен зачет дебиторской заложенности, заполнить данные о контрагенте в соответствующем поле (выбором из выпадающего списка) и указать договор.

Табличная часть документа имеет три вкладки: «Бухгалтерские записи», «Реквизиты документа» и «Чек ККМ». На первой закладке в шапке следует выбрать в поле «Счет дебета» — 304.05, заполнить строки всеми необходимыми реквизитами и провести.

По данной хозяйственной операции будут сформированы следующие проводки:

Обратите внимание, в документ была добавлена специализированный флаг «Возврат прошлых лет», при установке которого помимо проводок на балансовых счетах добавляется проводка по забалансовому счету ВПЛ.ХХ «Возвраты прошлых лет».

Перечисление суммы дебиторской задолженности прошлых лет в бюджет оформляется документом «Кассовое выбытие» из меню «Казначейство/Банк». Для корректного формирования бухгалтерской записи в шапке документа выбирается Операция — «Прочие перечисления», а также указываются «Лицевой счет» и «Контрагент». На закладке «Бухгалтерские записи» выбирается счет кредита — 304.05, в табличной части документа указываются: «КФО», «КПС», «КЭК», сумма, «Дт счета» и др.

Зачисление сумм дебиторской задолженности прошлых лет в доход бюджета оформляется документом «Операция (бухгалтерская)» из меню «Бухгалтерский учет». В строке табличной части документа необходимо указать следующее: «(Дт) Счет» — 304.04, «(Дт) КПС» — необходимый элемент справочника вида «КДБ», «(Дт) КЭК» (это субконто 1 счета 304.04), «(Дт) Субконто 2» — администратора кассовых поступлений, «(Кт) Счет» — 303.05, «(Кт) КПС» — необходимый элемент справочника вида «КДБ», «(Кт) Субконто 2» — вид платежа в бюджет и сумму.

Бюджетное учреждение обязано вернуть в бюджет неиспользованный остаток целевой субсидии. Возвраты прошлых лет учитываются по статье 610 аналитической группы вида источников финансирования дефицитов бюджетов и статье 610 КОСГУ. Чтобы операция корректно отразилась в отчете (ф. 0503737), в программе используется специальный забалансовый счет.

Возврат в бюджет остатка целевой субсидии прошлых лет в "1С:БГУ 8 1.0"

1. Начисление задолженности по возврату в бюджет остатка целевой субсидии

1.1. Начислить задолженность по возврату остатка целевой субсидии можно документом Извещение.

1.2. В Извещении указывается Вид передачи: Передача расчетов по МБТ, субсидиям.

На закладке Проводки указывается (Дт) Счет – 401.40.152, (Кт) Счет – 303.05.731, (Кт) Субконто 2 – виды налогов и платежей, Сумма – сумма возврата остатка субсидии.

1.3. На закладке Пояснение МБТ можно ввести текст, который будет выведен в печатной форме извещения над таблицей.

1.4. После проведения документа можно просмотреть сформированные проводки, распечатать Бухгалтерскую справку (ф. 0504833) и Извещение (ф. 0504805).

2. Перечисление остатка целевой субсидии в бюджет

2.1. Для отражения перечисления остатка целевой субсидии используется меню Казначейство/Банк – Заявка на возврат.

2.2. Для оформления возврата субсидии выбирается операция Прочие возвраты и возмещения.

На закладке Заявка указывается КБК, КОСГУ, Сумма – сумма возврата субсидии, КФО – код финансового обеспечения, Договор – выбирается соглашение о предоставлении целевой субсидии.

2.3. На закладке Бухгалтерские записи указывается Счет кредита – 201.11, Заб. Счет кредита – 18.01, галка Возвраты прошлых лет - для формирования записей по забалансовому счету ВПЛ, (Дт) счет – 303.05, (Дт) Субконто 2 – Виды налогов и платежей.

2.4. После получения выписки из лицевого счета на закладке Исполнение необходимо включить флажок Оплачено и указать дату выписки.

2.5. После проведения документа можно распечатать Заявку на возврат (ф. 0531803) или Бухгалтерскую справку (ф. 0504833).

Возврат в бюджет остатка целевой субсидии прошлых лет в "1С:БГУ 8 2.0"

1. Начисление задолженности по возврату в бюджет остатка целевой субсидии

1.1. Начислить задолженность по возврату остатка целевой субсидии можно документом Извещение (исходящее).

1.2. В Извещении указывается Вид передачи: Расчеты по МБТ, субсидиям.

На закладке Передаваемые проводки указывается (Дт) Счет – 401.40.152, (Кт) Счет – 303.05.731, (Кт) Субконто 2 – виды налогов и платежей, Сумма – сумма возврата остатка субсидии.

1.3. На закладке Бухгалтерская операция типовая операция: Расчеты по МБТ.

1.4. После проведения документа можно просмотреть сформированные проводки, распечатать Бухгалтерскую справку (ф. 0504833) и Извещение (ф. 0504805).

2. Перечисление остатка целевой субсидии в бюджет

2.1. Для оформления перечисления остатка целевой субсидии прошлых лет в бюджет используется документ Заявка на возврат.

Новый документ вводится нажатием на кнопку Создать журнала расчетно-платежных документов.

2.2. На закладке Заявка указывается Кор.счет - 303.00 Расчеты по платежам в бюджеты, Сумма – сумма возврата остатка субсидии, КФО – код финансового обеспечения, КБК, КОСГУ, Реквизиты документа-основания.

Закладка Контрагент заполняется на основании Получателя платежа.

На закладке Бухгалтерские записи выбирается Типовая операция: Возврат в бюджет субсидий, трансфертов, грантов прошлых лет (303.00), а также указывается Наименование Платежа в бюджет, Счет кредита - 201.11, При необходимости КПС для счета 201.00, галка Возвраты прошлых лет - для формирования записей по забалансовому счету ВПЛ.

2.3. После проведения документа можно распечатать Заявку на возврат по форме (ф. 0531803) или Бухгалтерскую справку (ф. 0504833).

Читайте также: