Как отразить отпуск в 1с 8 2

Обновлено: 18.05.2024

21 мая, согласно графику отпусков, издан приказ о предоставлении ежегодного очередного отпуска Авдеевой Елене Викторовне на период с 07.06 2018 по 17.06.2018 сроком на 10 календарных дней.

04 июня бухгалтер начислил и выплатил отпускные работнику.

02 июля (перенос с 30 июня) уплачен НДФЛ с отпускных Авдеевой Е.В.

Пошаговая инструкция оформления примера. PDF

Варианты оформления начисления оплаты ежегодного отпуска

В программе предусмотрено два функционала расчета оплаты ежегодного отпуска:

- Автоматически, при котором используется документ Отпуск .

- Вручную, при котором используется документ Начисление зарплаты .

Функционал автоматического расчета отпуска возможен только в небольшой организации — численностью не более 60 человек.

В нашей статье будет подробно рассмотрен автоматический функционал расчета оплаты ежегодного отпуска. Для этого необходимо установить флажок Вести учет больничных, отпусков и исполнительных документов PDF в разделе Администрирование — Настройки программы — Параметры учета — Настройки зарплаты — Расчет зарплаты .

Нормативное регулирование

Основные правила предоставления отпуска

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (ст. 114 ТК РФ, ст. 120 ТК РФ). Право на ежегодный основной отпуск возникает через 6 месяцев в первый год работы. До истечения 6 месяцев на отпуск имеют право (ст.122 ТК РФ):

- женщины перед отпуском по беременности и родам или после него;

- работники до 18 лет;

- работники, усыновившие детей в возрасте до 3-х месяцев;

- в других случаях, предусмотренных федеральными законами.

В дальнейшем отпуск предоставляется в любое время по графику отпусков (абз. 8 ст. 122 ТК РФ).

В следующих случаях предусмотрен вынужденный перенос или продление отпуска (ст. 124 ТК РФ):

- временная нетрудоспособности работника;

- выполнение им государственных обязанностей в отпуске;

- если работник не был предупрежден об отпуске или не получил отпускные в установленные сроки;

- по производственной необходимости, не далее, чем до следующего года;

- в других случаях, предусмотренных трудовым законодательством, локальными нормативными актами.

Ежегодный оплачиваемый отпуск должен быть продлен или перенесен на другой срок, определяемый работодателем с учетом пожеланий работника (ст. 124 ТК РФ). Автоматическое продление отпуска работодателем после периода нетрудоспособности допустимо, если работник не высказал своих пожеланий (Апелляционное определение Красноярского краевого суда от 11.04.2018 по делу N 33-4718/2018).

Непредоставление ежегодного отпуска запрещено (абз. 7 ст. 124 ТК РФ):

- в течение 2-х лет подряд;

- работникам до 18 лет;

- работникам, занятым на вредных и опасных работах.

Продолжительность отпуска рассчитывается в календарных днях. Если в периоде отпуска есть праздник — отпуск продлевается на количество праздничных дней (ст. 120 ТК РФ).

Оплата отпуска производится за 3 дня до его начала (ст. 136 ТК РФ). ГИТ проверяет, чтобы в момент выплаты отпускных до отпуска оставалось 3 полных дня (Решение Пермского краевого суда от 23.01.2018 N 21-46/2018).

Основные правила расчета отпуска

Размер оплаты ежегодного отпуска зависит от средней заработной платы (Постановление Правительства РФ от 24.12.2007 N 922).

Расчет среднего заработка работника осуществляется исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих отпуску (ст. 139 ТК РФ).

При начислении отпускных или изменении МРОТ в периоде отпуска необходимо сверять с его величиной средний месячный заработок: он не может быть ниже федерального МРОТ (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Средний месячный заработок рассчитывается по формуле:

Средний заработок подлежит корректировке в случаях:

- Повышения федерального МРОТ, если средний дневной заработок для расчета отпускных оказался ниже его величины (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922). Сумма отпускных рассчитывается исходя из МРОТ:

- Произошло повышение окладов по организации, филиалу, структурному подразделению (п. 16 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

- В расчетном периоде — корректируются выплаты, учитываемые при расчете среднего заработка.

- В периоде между расчетным и отпуском — корректируется месячный средний заработок за весь период.

- В периоде отпуска — корректируется месячный средний заработок за период с даты повышения.

Начисление отпускных

Оплата отпуска отображается по Дт счета затрат на оплату труда и Кт 70 «Расчеты с персоналом по оплате труда» (рабочий план счетов 1С).

Изучить подробнее Определение способов учета зарплаты (основных проводок)

Ежегодный отпуск облагается НДФЛ и страховыми взносами.

Начисление отпуска отражается документом Отпуск в разделе Зарплата и кадры – Зарплата – Все начисления – кнопка Создать – Отпуск .

Документом Отпуск осуществляется начисление отпускных и исчисление НДФЛ. Начисление страховых взносов происходит в документе Начисление зарплаты . Поэтому очень важно соблюдать последовательность ввода документов: сначала — документ Отпуск , потом —документ Начисление зарплаты .

![]()

В документе указывается:

- Сотрудник — сотрудник, которому предоставляется оплачиваемый отпуск.

- Отпуск с _ по — период отпуска.

При вводе периода отпуска автоматически рассчитывается сумма отпускных и НДФЛ.

- Начислено — начисленная сумма отпускных.

По ссылке Начислено в форме Расчет отпуска отображается количество отработанных дней и заработная плата за предыдущие 12 месяцев для расчета среднего заработка. При необходимости их можно отредактировать, при этом автоматически пересчитывается средний заработок и сумма начисленных отпускных.

![]()

По ссылке НДФЛ в форме НДФЛ отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период.

![]()

Проводки по документу

![]()

Документ формирует проводки:

- Дт 26 Кт 70 —начисление оплаты ежегодного отпуска.

- Дт 70 Кт 68.01 — исчисление НДФЛ из отпускных.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. приказа о предоставлении отпуска. В 1С используется Приказ о предоставлении отпуска (Т-6) .

Бланк Приказа о предоставлении отпуска по форме Т-6 можно распечатать по кнопке Печать – Приказ о предоставлении отпуска (Т-6) документа Отпуск .

Расчет среднего заработка можно распечатать по кнопке Печать – Расчет среднего заработка .

Выплата отпускных на банковскую карточку

Выплата отпускных осуществляется не менее, чем за 3 дня до даты начала отпуска (ст. 136 ТК РФ).

В нашей статье рассмотрим выплату отпускных по зарплатному проекту. Выплата отпускных на личную карточку оформляется аналогично. С нюансами можно ознакомиться на примере выплаты заработной платы через банк (банковские карточки).

Формирование ведомости на выплату отпускных

![]()

Необходимо обратить внимание на заполнение полей:

- Вид выплаты — Зарплата , т. к. у отпуска есть документ начисления оплаты отпускных — документ Отпуск .

- Месяц — месяц начисления отпуска.

- Зарплатный проект — зарплатный проект, оформленный с банком.

По кнопке Заполнить формируется табличная часть с данными к выплате по итогам указанного месяца:

- К выплате — остаток начисленной суммы, на которую ранее не была сформирована ведомость, в нашем примере — начисленный отпуск.

- Номер лицевого счета — номер лицевого счета в рамках зарплатного проекта.

Документ проводок не формирует.

Документальное оформление

При перечислении заработной платы (отпускных) сотрудникам по зарплатному проекту необходимо вместе с платежным поручением предоставить в банк список работников с указанием их лицевых счетов и сумм выплаты.

В 1С используется печатная форма Список перечисляемой в банк зарплаты PDF, которую можно распечатать по кнопке Список перечислений документа Ведомость в банк .

Выплата отпускных

Фактическое перечисление оплаты отпуска оформляется документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк . PDF

Необходимо обратить внимание на заполнение полей:

- Получатель — банк, с которым заключен зарплатный проект.

- Сумма — сумма отпускных, перечисленная банку, согласно выписке банка.

- Ведомость — ведомость, по которой была перечислена заработная плата.

- Статья расходов — Оплата труда, с Видом движенияОплата трудаPDF, выбирается из справочника Статьи движения денежных средств.

Проводки по документу

![]()

Документ формирует проводку:

Отражение в отчетности 6-НДФЛ

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода. Даты получения дохода зависят от вида дохода, для оплаты отпуска — это дата фактической выплаты отпускных сотруднику.

В 1С такой датой является дата документа фактического перечисления оплаты: именно она будет отражаться по стр. 100 Раздела 2 формы 6-НДФЛ. В нашем примере это дата документа Списание с расчетного счета , указанная в поле Дата .

В форме 6-НДФЛ начисление и выплата ежегодного отпуска отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 13 083, сумма начисленного дохода;

- стр. 040 — 1 701, сумма исчисленного налога.

- стр. 070 — 1 701, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 04.06.2018, дата фактического получения дохода;

- стр. 110 — 04.06.2018, дата удержания налога.

- стр. 120 — 02.07.2018, срок перечисления налога.

- стр. 130 — 13 083, сумма фактически полученного дохода.

- стр. 140 — 1 701, сумма удержанного налога.

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет осуществляется не позднее последнего числа месяца, в котором произведена выплата отпускных (абз. 2 п. 6 ст. 226 НК РФ).

![]()

Необходимо обратить внимание на заполнение полей:

Проводки по документу

![]()

Документ формирует проводку:

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету .

Отчет можно сформировать на дату выплаты отпуска. Но, чтобы проверить выполнение условия срока оплаты отпуска (не менее 3-х дней до начала отпуска), рекомендуется в конечной дате отчета указать дату за три дня до начала отпуска. В нашем примере отпуск начинается с 07 июня, следовательно, отчет необходимо сформировать за 04 июня.

![]()

Долг за предприятием в виде заработной платы на май составил 23 500 руб. PDF

Иного долга на 04 июня перед сотрудником Авдеевой Е.В. нет, следовательно, задолженность по выплате отпускных отсутствует.

Проверка взаиморасчетов с бюджетом

Для проверки расчетов с бюджетом по НДФЛ можно создать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента», в разделе Отчеты — Стандартные отчеты — Анализ счета .

В нашем примере выплата отпускных осуществлялась 04 июня, срок перечисления НДФЛ — 30 июня, т. е. последний день месяца, в котором была выплата отпускных. 30 июня — это суббота, а значит срок уплаты НДФЛ переносится на следующий рабочий день — 02 июля (конечная дата нашего отчета).

![]()

Отсутствие исходящего сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Вопрос расчета отпуска сотрудников и начисления отпускных приобретает особую актуальность для бухгалтерии в период сезона отпусков. В этом вопросе бухгалтеру поможет специальная конфигурация - 1С Бухгалтерия 8.2. Рассмотрим пример расчета отпускных в ней. (О том как начислить отпускные в новой версии смотрите в статье: Начисление и выплата отпускных в 1С 8.3)

Для выполнения определенных действий в данной версии необходимо заполнить некоторые справочники, введя в них необходимые для расчетов данные. Для начисления отпускных нужно проверить справочник, который называется «Планы видов расчетов». В нем хранятся данные по начислениям и удержаниям организаций. Важно выявить наличие в справочнике элемента, соответствующего отпуску.

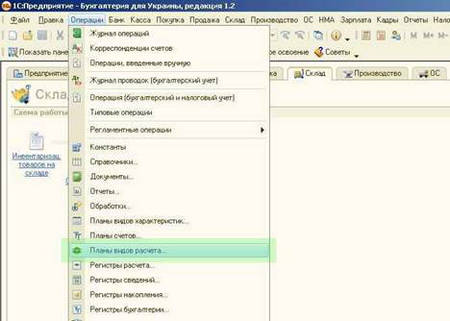

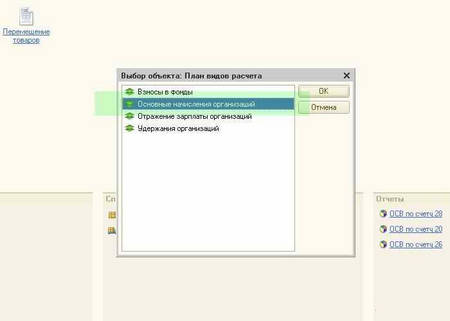

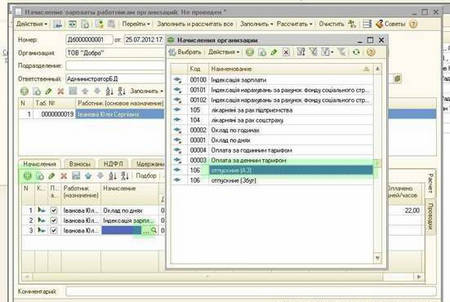

При открытии 1С в режиме «1С: Предприятие» нужно выбрать пункт главного меню «Операции», затем нажать на кнопку «Планы видов расчетов». Откроется новое окно, в котором выбираем «Основные начисления организаций».

![1С:Бухгалтерия]()

![Выбор объекта план видов расчёта]()

![Бухгалтерия 1С Отпускные(А3)]()

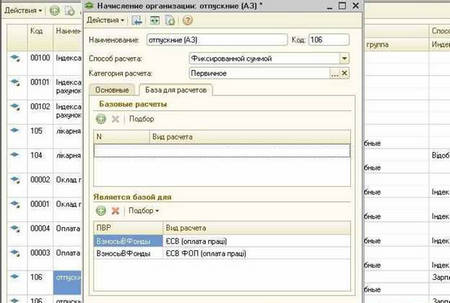

В открытом справочнике помимо других начислений присутствуют элементы, которые отвечают за отпуск. Нам необходим элемент под названием «Отпускные(А3)».

Необходимо заполнить несколько опций в данной карточке, которые необходимы для начисления отпускных. Начать стоит с заполнения данных на закладке «Основные», затем перейти к закладке «База для расчетов». На рисунках приведен пример, отображающий параметры самого общего случая.

![Бухгалтерия 1С Начисление отпускных]()

После выполнения описанных выше действий займемся начислением. Мы предлагаем детально рассмотреть операцию внесения отпуска для сотрудников.

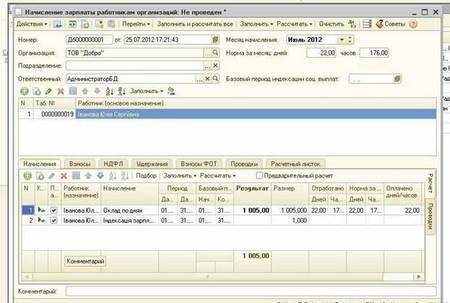

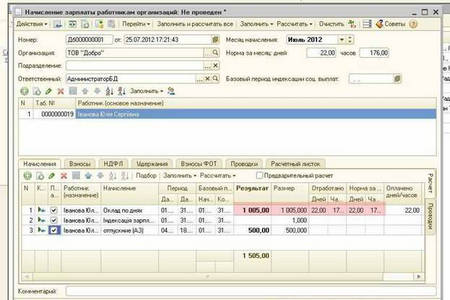

Нужно открыть новый документ по начислению зарплаты. В зависимости от личной необходимости заполняем его и рассчитываем либо списком, либо по одному сотруднику. На картинке изображено начисление для одного сотрудника.

![Начисление зарплаты работникам организации]()

Проведя автоматический расчет, мы увидим, что программа не вывела в нашем документе отпускных. Этот вид начислений придется добавить вручную отдельно. Для этого нажмем кнопку со знаком «+» или клавишу “Insert” в табличной части расчета. Далее необходимо добавить вид начисления. Это можно сделать последовательным нажатием кнопок «…» в колонке «Начисление», а затем в окне с начислениями при помощи выбора пункта «Отпускные (АЗ)».

![Начисление зарплаты работникам организации]()

Затем устанавливаем в соответствующих колонках даты начала и конца отпуска. Необходимо обратить внимание на то, что базовый период, который переключится автоматически, необходимо выбрать соответствующим начисляемому месяцу. После этого займемся установлением суммы. Например, она будет равна 500 рублей

![Начисление зарплаты работникам организации]()

Обратите внимание, что при этом оклад остался неизменным, а общая сумма к выплате выросла. Для предотвращения переплаты устраняем получившееся несоответствие, изменив количество отработанных дней для конкретного сотрудника в строке начислений оклада. Из общего количества отработанных дней нужно вычесть проведенные в отпуске. Завершив эту операцию, нажимаем кнопку «Рассчитать» и пункт меню «Рассчитать по работнику».

После выполнения указанных выше действий оклад будет рассчитан заново, в результате чего цифры приобретут нужный вид.

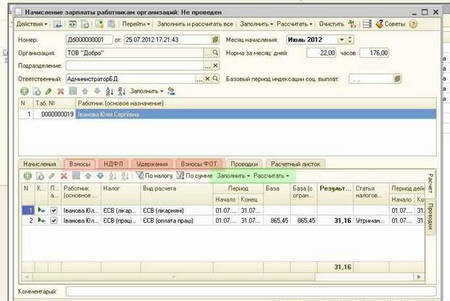

Затем для верного расчета начислений и удержаний стоит провести повторное заполнение и расчет вручную во всех вкладках таблицы. Это необходимо потому, что изменилась сумма начисления, и теперь нужно пересчитать взносы. Таким образом, мы выбираем сотрудника, нажимаем на кнопку «Заполнить» - «Заполнить по работнику», а после этого «Рассчитать» - «Рассчитать по работнику».

![Начисление зарплаты работникам организации рассчитать по работнику]()

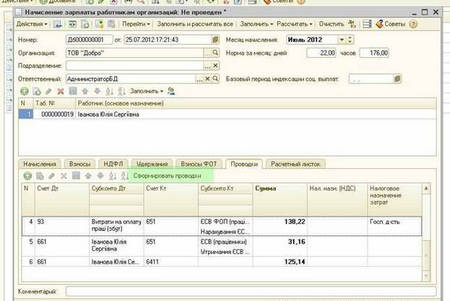

После того, как была сверена и уточнена сумма, необходимо перейти на вкладку «Проводки» и сформировать их нажатием соответствующей кнопки.

![Формирование проводки]()

Чтобы завершить начисление отпускных, нажимаем последовательно кнопки «Записать» и «ОК». Отметим еще раз, что мы рассматривали самый общий случай, для которого описанных действий достаточно. В зависимости от ситуации вам, возможно, придется прибегнуть к дополнительным способам автоматизации внутри самого расчета.

![]()

Разберемся с этим вопросом на примере конфигурации 1С Управление производственным предприятием (УПП) для Украины 1.3. Как известно, в конфигурации 1С Бухгалтерия 8.2 отсутствует прямой механизм начисления отпускных, об этом мы подробно говорили в одной из наших предыдущих статей. Этого недостатка лишена как конфигурация УПП, так и конфигурация для торгового предприятия УТП.

Причем нужно отметить, что участок зарплаты в этих конфигурациях, в части отпуска отличается незначительно, поэтому есть возможность рассматривать одну последовательность действий вместо двух.

Открываем 1с в режиме 1С:Предприятие. В главном меню выбираем "Документы", далее кнопку группы "Расчет зарплаты организаций"

![]()

Далее "Первичные документы" и "Начисление отпуска работникам организаций"

![]()

Откроется журнал "Начисления отпуска работникам организаций". Нажмем на кнопку добавления нового документа "+" или клавишу "Insert".

![]()

В открывшемся, созданном новом документе указываем параметры для начисления отпуска. Возможно как автоматическое, так и ручное заполнение и расчет начислений по отпускнику.

![]()

На последней серии параметров расчета остановимся подробнее. Для верного начисления отпускных в "Плане видов расчетов организаций" должны присутствовать уже заведенные и заполненные виды начислений, среди которых должны быть и возможные виды отпускных начислений. Выбор значения по начислению отпуска из плана осуществляется нажатием на кнопку с тремя точками.

![]()

![]()

Ожидаем некоторое, непродолжительное время и программа автоматически заполняет таблицу начислений расчетными данными на основе заданных нами параметров и учетных данных предыдущих периодов по работнику.

Нажимаем "ОК". На этом начисление отпускных в конфигурации УПП завершено. Эта процедура и в УТП ничем глобально не отличается. Первичный отпускной документ в УТП находится в "Документы"-"Расчет зарплаты"-"Начисление отпуска работникам организаций". В остальном процесс идентичен рассмотренному.

В случае, если у Вас появятся какие-либо сложности, свяжитесь с нами, мы обязательно поможем.

Если у Вас появились вопросы по статье или остались нерешенные проблемы обсудить их Вы можете на Форуме 1С Вопросы и ответы

Порядок расчета и выплаты отпускных, исчисления и уплаты НДФЛ и страховых взносов, учета расходов на оплату отпуска отличается от порядка, установленного для заработной платы. На расчет отпускных влияет, например, болезнь сотрудника, отмена отпуска в связи с производственной необходимостью, индексация заработка или выплаченная работнику премия. Эксперты 1С рассматривают особенности бухгалтерского и налогового учета отпускных и отражения в отчете 6-НДФЛ и в расчете по страховым взносам на примере программы «1С:Зарплата и управление персоналом 8» редакции 3.

Отпуск: бухгалтерский и налоговый учет

На время ежегодного отпуска за сотрудником сохраняется рабочее место и средний заработок в соответствии со статьей 114 ТК РФ. Правила расчета среднего заработка закреплены в статье 139 ТК РФ, а отдельные особенности исчисления утверждены постановлением Правительства РФ от 24.12.2007 № 922.

Вид оплаты - сохраняемый средний заработок на период отпуска или, иначе говоря, оплата отпуска, отпускные - имеет много особенностей:

- Оплата отпуска отличается от заработной платы тем, что фактически в это время работник свободен от исполнения трудовых обязанностей. Соответственно, дата фактического получения дохода в виде оплаты отпуска определяется по НК РФ не последним днем месяца (как для оплаты труда), а как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п.1 ст. 223 НК РФ).

- Определение срока перечисления НДФЛ с суммы отпускных отличается от общего правила перечисления налога - не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ). По доходам в виде оплаты отпуска обязанность по перечислению удержанного налога должна быть исполнена не позднее последнего числа месяца, в котором производились выплаты.

- При исчислении страховых взносов сумма отпускных включается в облагаемую базу в том месяце, в котором отпускные начисляются вне зависимости от периода отпуска и даты выплаты (п. 1 ст. 421 НК РФ).

- Выплата сумм отпускных производится до фактического наступления отпуска. Отпускные нужно выплачивать не позднее 3 дней до начала отпуска (ч. 9 ст. 136 ТК РФ). Нарушение этого требования влечет административную ответственность (ч. 1 ст. 5.27 КоАП РФ).

- Расходы на оплату отпуска относятся непосредственно к периоду отпуска. В бухгалтерском учете в соответствии с пунктом 18 ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н) расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени их начисления и фактической выплаты.

- Аналогично и в налоговом учете согласно пункту 1 статьи 272 НК РФ расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств.

Среди прочих особенностей отпускных следует учитывать, что их начисление может производиться до расчета зарплаты, за месяц, когда еще неизвестен полный доход сотрудника, входящий в расчетную базу среднего заработка. Не ясно, будет ли месяц отработан сотрудником полностью и сохранится ли у него право на налоговые вычеты по окончании месяца.

Вдобавок отпуск, будучи уже оплаченным, может не состояться (например, в связи с производственной необходимостью). На сроки уже наступившего отпуска может повлиять болезнь, а индексация заработка или начисленные премии приводят к перерасчету суммы отпускных.

Эти отличия обуславливают особенности отражения оплаты отпуска в отчетности.

Отпускные в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим на примерах некоторые особенности отражения сумм начисленных отпускных, НДФЛ и страховых взносов в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример 1

У сотрудника период отпуска с 01.04.2019 по 28.04.2019. Отпускные начислены и выплачены 26.03.2019.

В документе Отпуск начислена оплата отпускных по среднему в размере 9 556,40 руб. и НДФЛ 1 242 руб. При этом сумма начислений за март еще не учтена, и известно, что отпуск в дальнейшем подлежит перерасчету. При выплате отпускных 26.03.2019 НДФЛ удержан, срок его перечисления - 31.03.2019. Календарная особенность I квартала 2019 года состоит в том, что 31 марта приходится на воскресенье, следовательно, днем окончания срока перечисления налога считается ближайший следующий за ним рабочий день - 01.04.2019 (п. 7 ст. 6.1 НК РФ).

Это означает, что в Раздел 2 отчета 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) за I квартал 2019 года сумма начисленных отпускных и НДФЛ не попадут, а отразятся в отчете за полугодие 2019 года. В базу расчета страховых взносов отпускные включатся при расчете зарплаты за март 2019 года в документе Начисление зарплаты и взносов.

Отпускные и начисленные страховые взносы отражаются в отчете Расчет по страховым взносам (утв. приказом ФНС России от 10.10.2016 № ММВ-7-11/551@) за I квартал 2019 года.

Для соблюдения законодательных норм отражения отпускных в бухгалтерском и налоговом учете необходимо в марте учесть отпускные и взносы с них, исчисленные в составе расходов будущих периодов. Для этого в документе Отпуск, на закладке Дополнительно для отпускных предусмотрена возможность указания способа отражения в поле Счет, субконто (рис. 1).

![29-ris.jpg]()

Рис. 1. Способ отражения в учете оплаты отпуска

Указанный в документе способ отражения отпускных отображается в документе Отражение зарплаты в бухучете за март 2019 года (рис. 2).

![30-ris-01.jpg]()

Рис. 2. Отражение отпускных в бухучете

При этом Период принятия расходов для сумм Ежегодного отпуска и страховых взносов, начисленных на него, устанавливается 01.04.2019. Вид начисления для налогового учета (п. 7 ст. 255 НК РФ) устанавливается в соответствии с указанным в настройке вида начисления Отпуск основной на закладке Налоги, взносы, бухучет.

В результате синхронизации с программой «1С:Бухгалтерия 8» редакции 3.0 суммы отпускных и исчисленных взносов будут отражены соответствующими проводками в дебет счета 97.01 «Расходы на оплату труда будущих периодов».

Пример 2

В продолжение Примера 1 отпуск сотрудника с 01.04.2019 по 28.04.2019 был отменен 01.04.2019 в связи с производственной необходимостью. Соответственно, нет оснований для начисления и выплаты 26.03.2019 отпускных.

Так как выплата отпускных уже произведена, то редактировать и отменять проведение документа Отпуск нельзя. Для отмены отпуска предназначена команда Сторнировать в документе, начислившем отпуск (рис. 3).

![30-ris-02.jpg]()

Рис. 3. Отмена начисленного отпуска

В результате проведения документа Сторно в Регистре налогового учета по НДФЛ код дохода устанавливается «2012», и начисленная в марте сумма 9 556,40 руб. по этому коду отражается в апреле со знаком «минус» (рис. 4).

![31-ris.jpg]()

Рис. 4. Регистр налогового учета по НДФЛ

Однако совершенный факт выплаты отпускных уже нельзя отменить. А значит, блок, отражающий 26.03.2019 эту выплату в сумме 9 558,40 руб., удержание налога в сумме 1 242 руб. и срок его перечисления 01.04.2019 останутся неизменными в Разделе 2 отчета 6-НДФЛ за полугодие 2019 года.

Пример 3

В продолжение Примера 1 сотруднику в марте 2019 года была выплачена премия, которая увеличила размер среднего заработка. Начисленные и выплаченные 26.03.2019 отпускные после расчета заработной платы за март следует пересчитать.

В отчете 6-НДФЛ за полугодие 2019 года начисленные и доначисленные отпускные будут представлены в Разделе 2 двумя блоками по строкам (см. таблицы 1, 2):

Читайте также: