Как перенести материалы с кфо 5 на кфо 4 в 1с проводки

Обновлено: 08.07.2024

Содержание имущества, закрепленного за учреждением учредителем или приобретенного учреждением за счет средств, выделенных ему учредителем на эти цели, осуществляется за счет субсидии на выполнение задания. Поэтому если учреждение приобретает основные средства например за счет целевой субсидии (КФО=5), их необходимо принимать к учету по виду КФО=4. [spoiler]

В пункте 2.6 письма Минфина России № 02-07-07/5669, Казначейства России № 07-04-05/02-120 от 02.02.2017 обращается внимание, что формирование показателей по счетам 7 101 10 000, 7 106 10 000, 5 101 00 000, 6 101 00 000 не предусмотрено.

Для переноса вложений в основное средство на другой код вида финансового обеспечения применяется счет 304 06 "Расчеты с прочими кредиторами".

Посмотрим , как нужно отразить данные действия в программе 1С: Бухгалтерия государственного учреждения ред.1.0

В нашем примере учреждение приобрело компьютер за счет субсидии на иные цели (КФО=5).

Оформляем в программе документ "Покупка ОС, НМА":

Заполняем все необходимые данные в документе:

Счет кредита, Контрагент, Договор и иное основание возникновения обязательств, Счет дебета, Вид затрат

На закладке "Кап.вложения" тоже заполняем все необходимые данные: Объект кап.вложения, количество, сумма:

Из проведенного документа можно распечатать бухгалтерскую справку:

Для того, чтобы отразить перенос вложений в основное средство с КФО 5 на КФО 4 используется документ "Перенос затрат по НФА на другой КФО, КПС".

Заполняем документ: указываем счет 106.31, за закладке "Общая" указываем реквизиты списания (КФО 5 и счет списания 304.06) и реквизиты оприходывания (КФО 4 и счет оприходывания 304.06)

На закладке "Капвложения" необходимо сделать подбор по остаткам и выбрать нужный объект, учитываемый на старом КФО.

Из проведенного документа можно распечатать бухгалтерскую справку по кнопке "Печать".

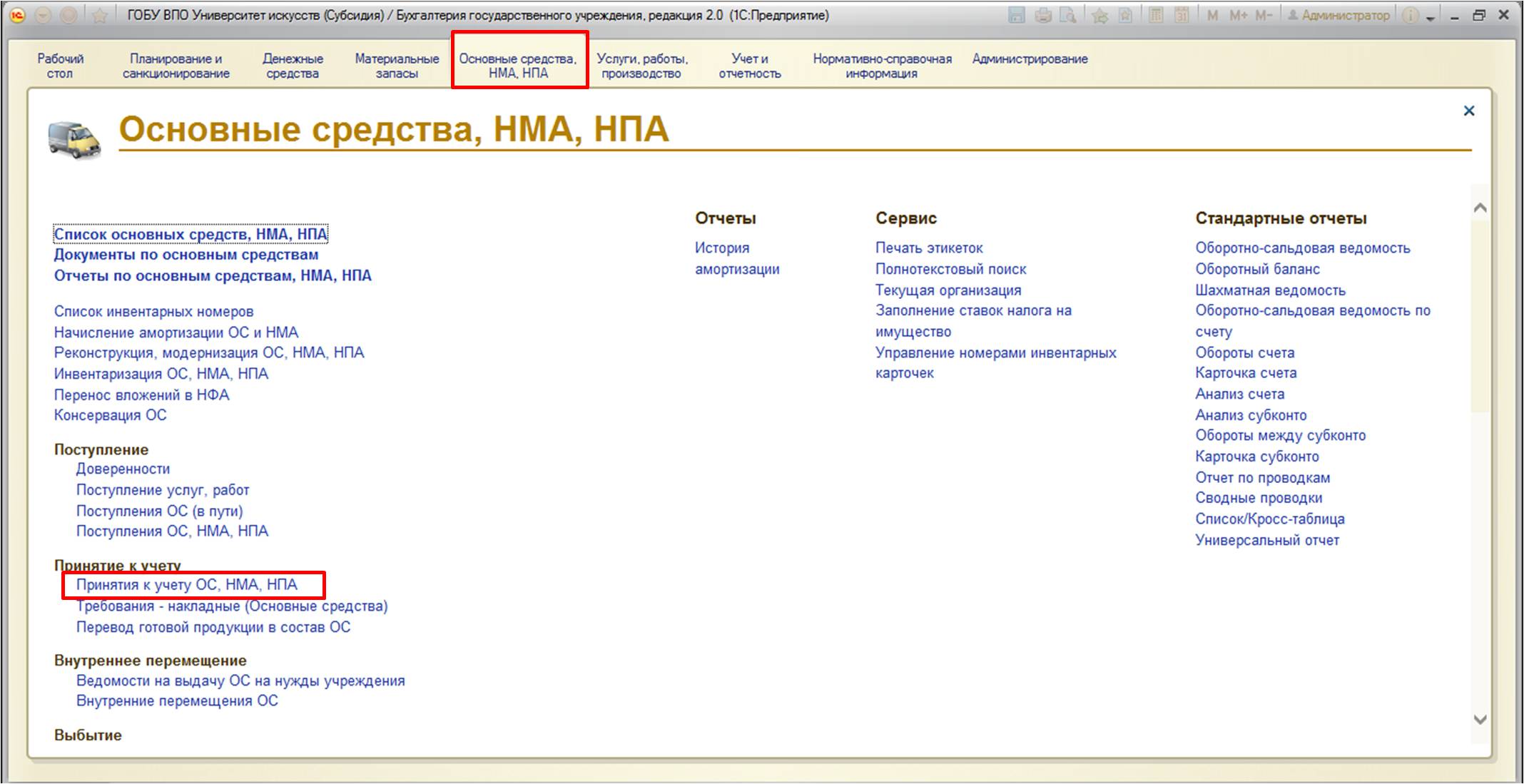

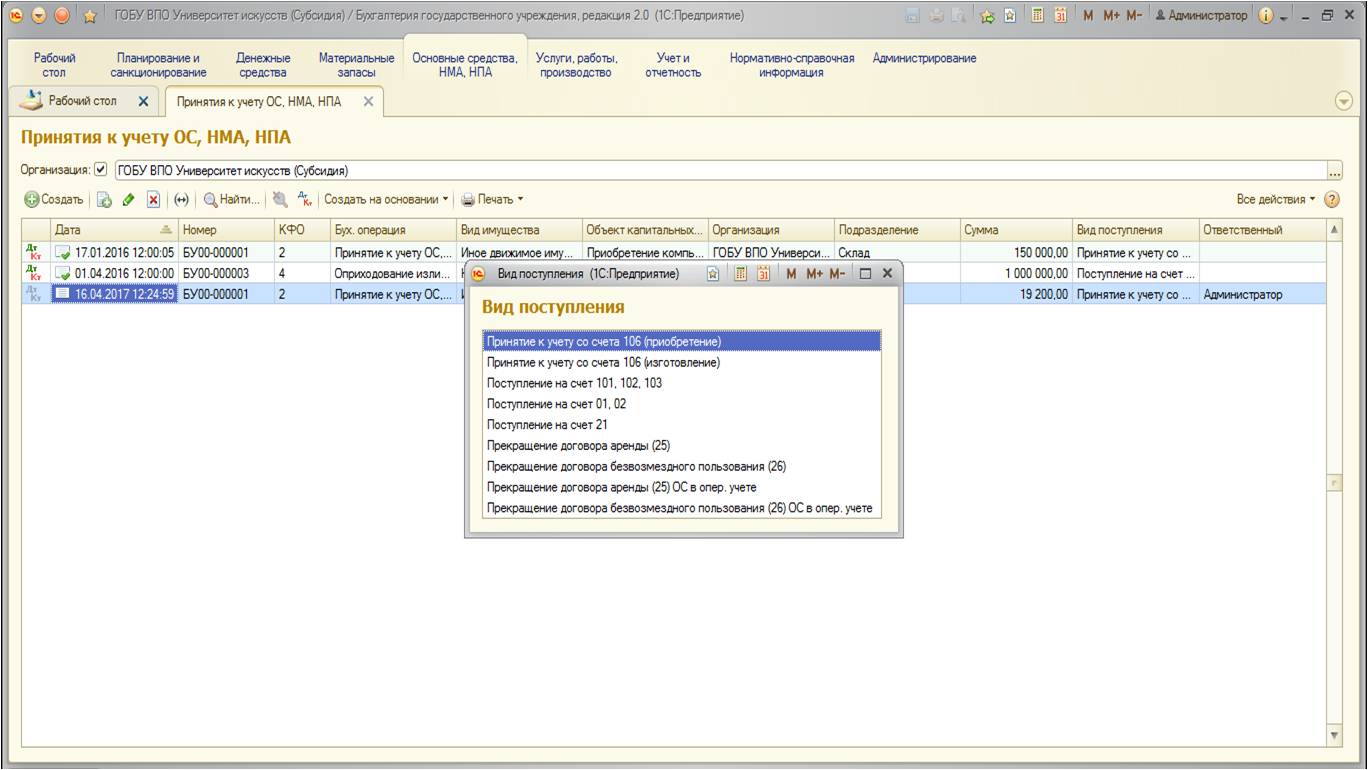

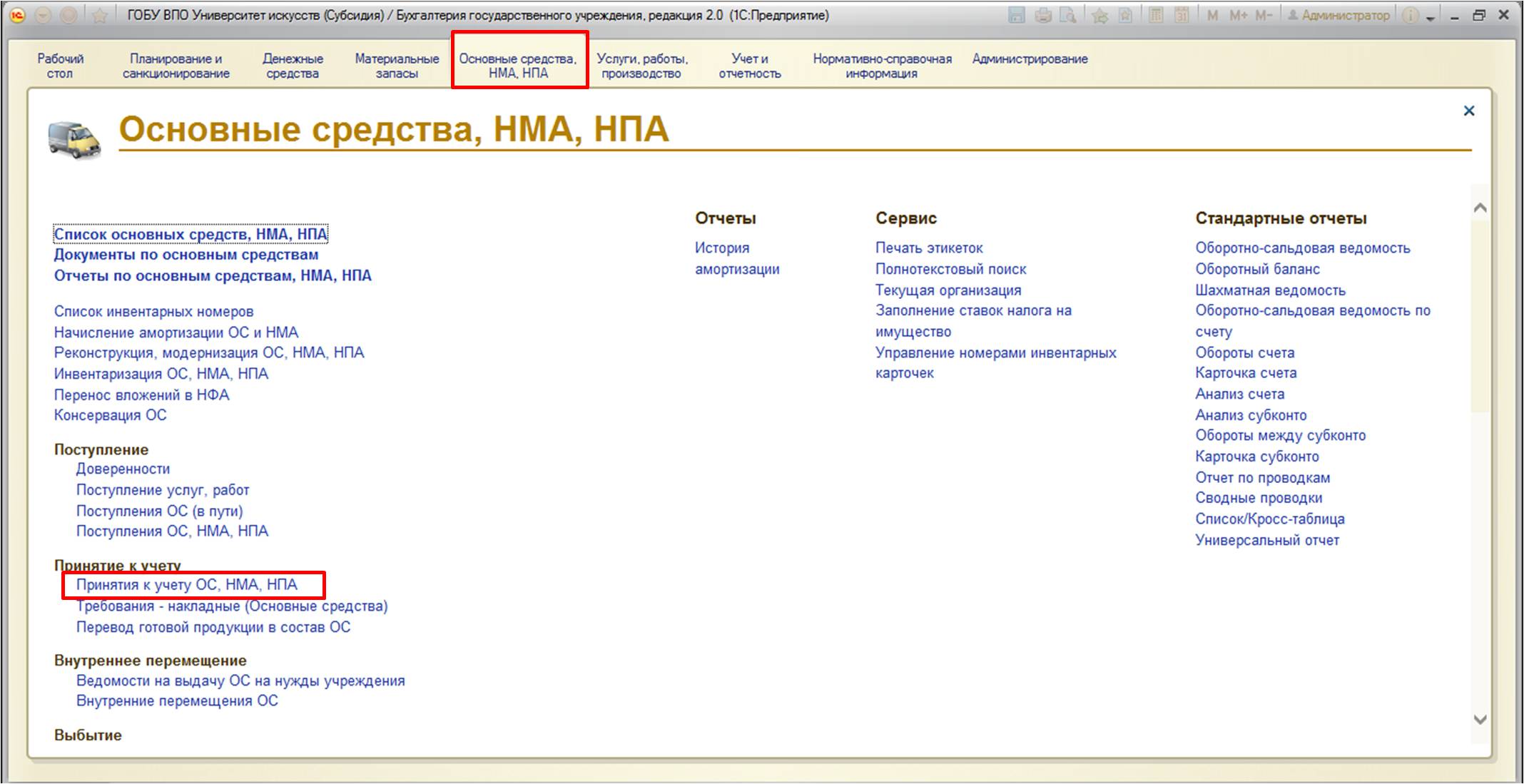

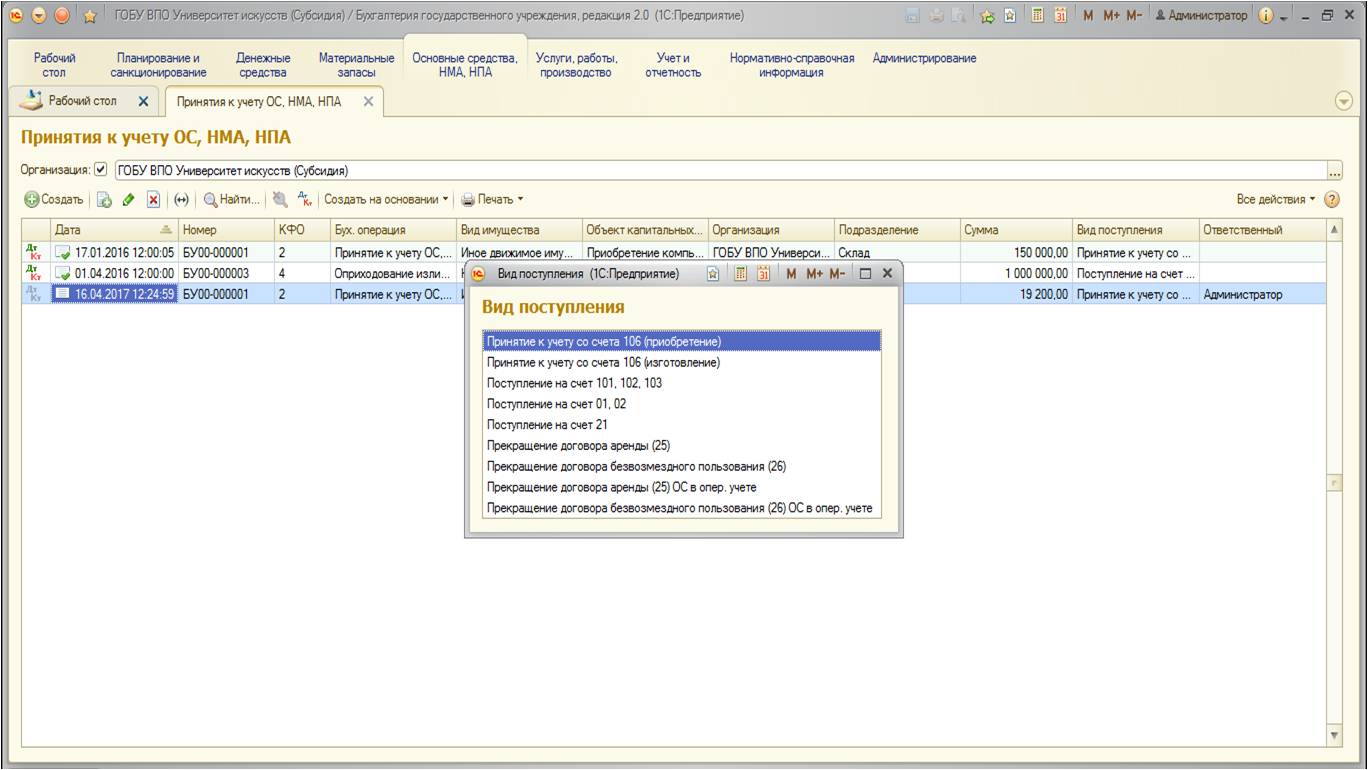

Для того, чтобы принять к учету основное средство используем документ "Принятие к учету ОС и НМА". Данный документ можно создать на основании документа "Перенос затрат по НФА на другой КФО, КПС" по кнопке Принять к учету .

Далее в открывшемся окне нажать "Сформировать":

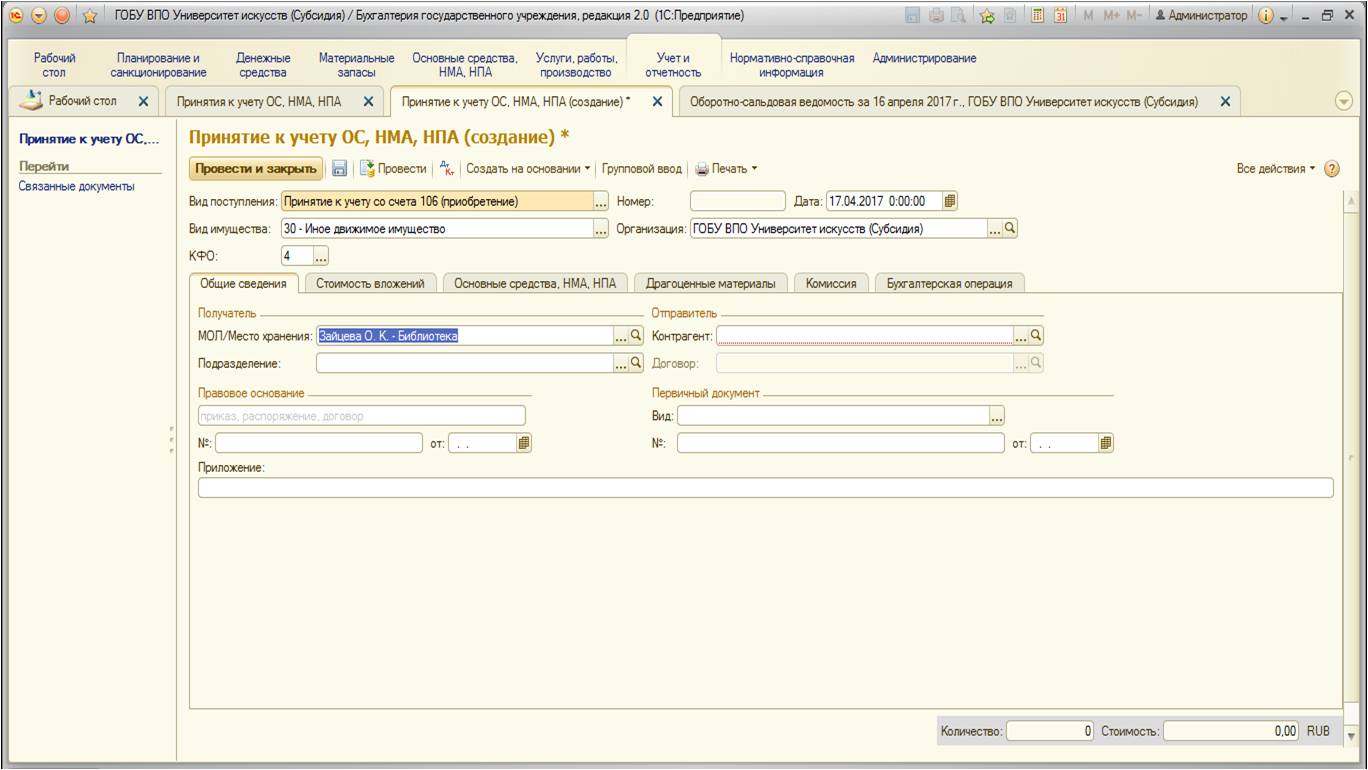

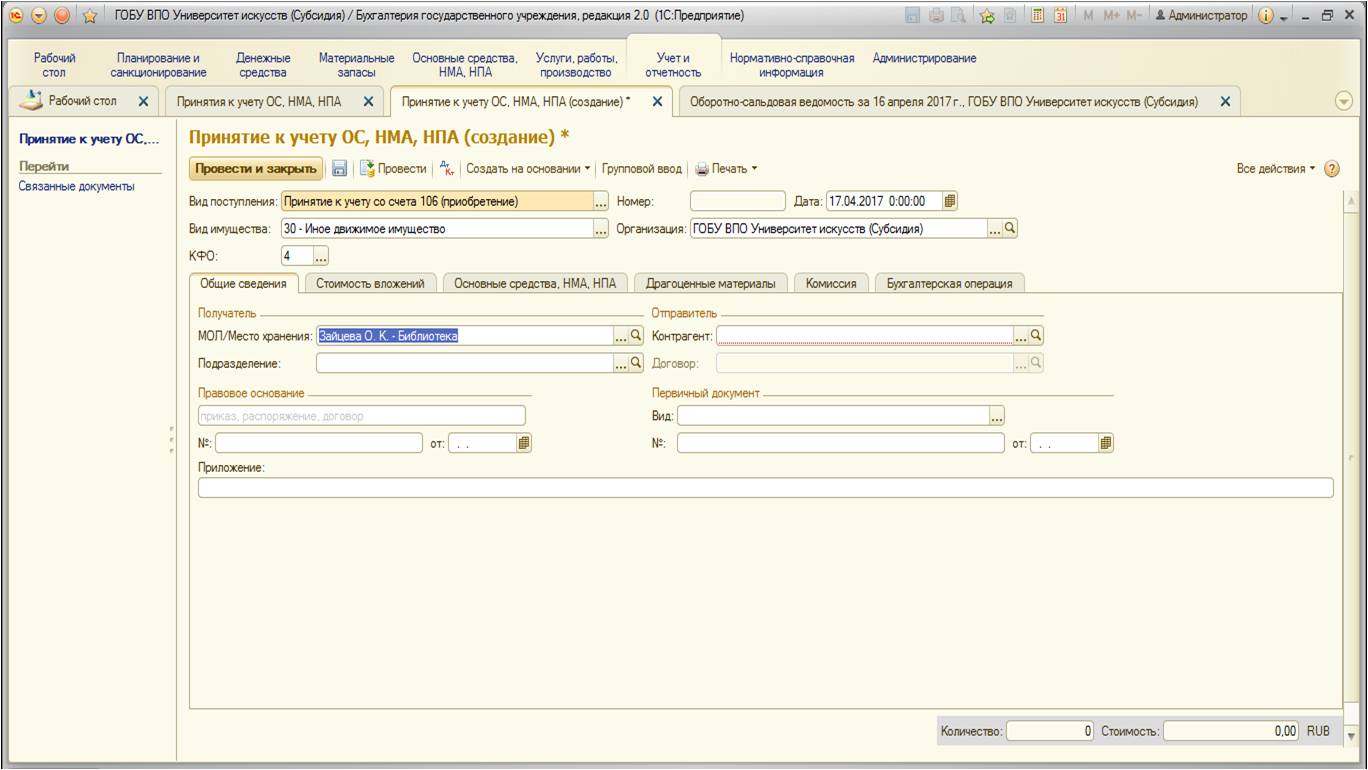

На закладке "Общая" в документе "Принятие к учету ОС и НМА" необходимо заполнить счет Дебета, на который принимается к учету основное средство.

На закладке "Основные средства" проверяем и дозаполняем необходимые данные: МОЛ, инвентарный номер, номер инвентарной карточки.

На вкладке "Амортизация" заполняем данные: ОКОФ, Амортизационная группа, Порядок погашения стоимости, Способ начисления амортизации, Счет учета затрат по амортизации, Виды затрат.

При включенном флажке "Ввод" в эксплуатацию одновременно с принятием к учету в зависимости от значений реквизитов "Порядок погашения стоимости" и "Способ начисления амортизации" формируются движения регистров по вводу основного средства в эксплуатацию.

После проведения из документа можно распечатать « Акт о приеме передаче объектов нефинансовых активов» или «бухгалтерскую справку».

Надеюсь, что материал данной статьи будет для вас полезен и вы сможете применить данную информацию в своей работе в программе 1С.

В этой статье хотелось бы рассказать об основных средствах. А именно – приобретение и оплата по разным кодам финансового обеспечения (КФО) или по разным классификационным признакам счетов (КПС). Ведь часто бывает так, что учреждение получает денежные средства по одной программе (а значит – КФО), а монтаж и услуги доставки есть возможность оплатить из другого КФО. Рассмотрим такой случай в программе 1С:Бухгалтерия государственного учреждения 8,редакция 2.0.

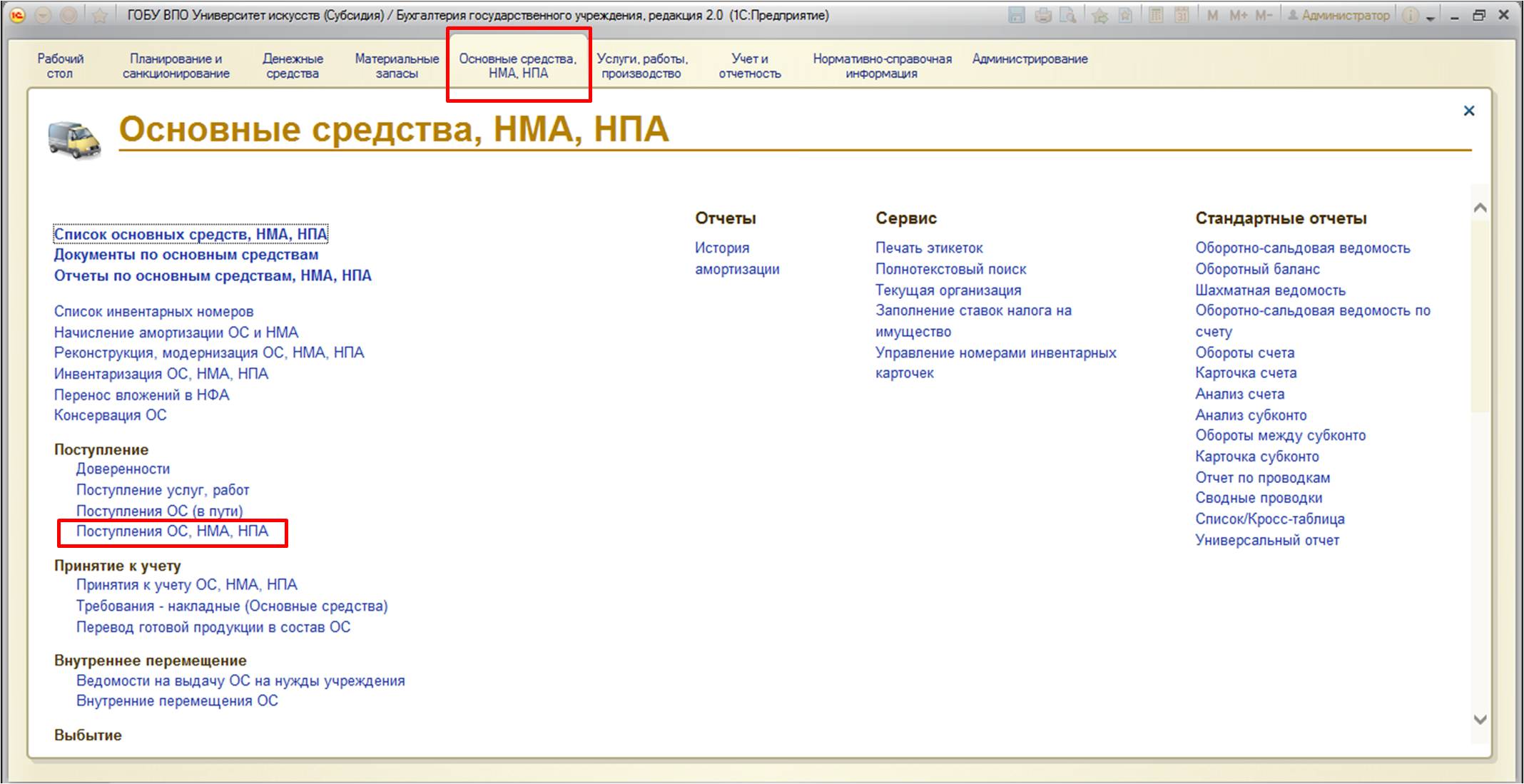

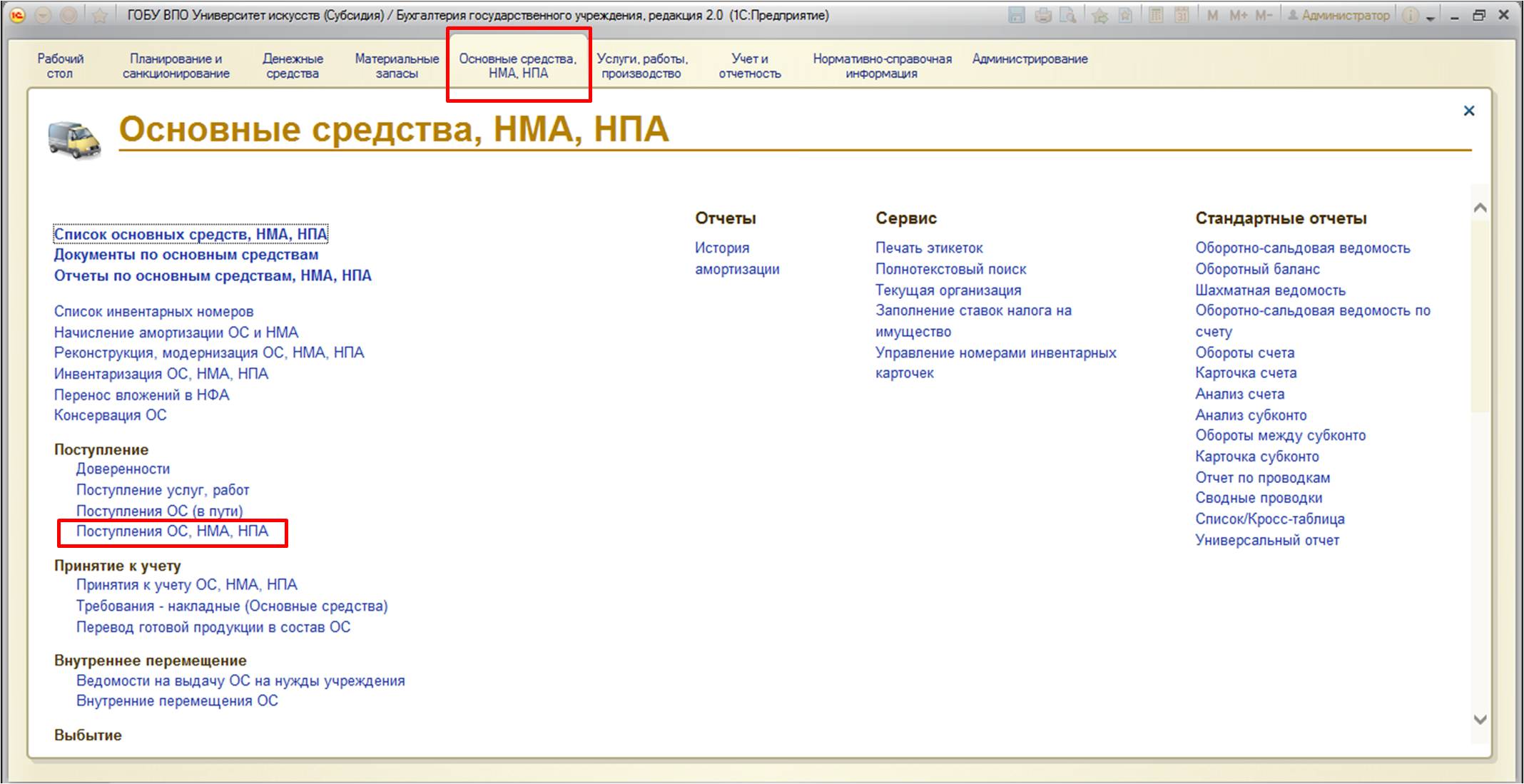

Приобретем основное средство:

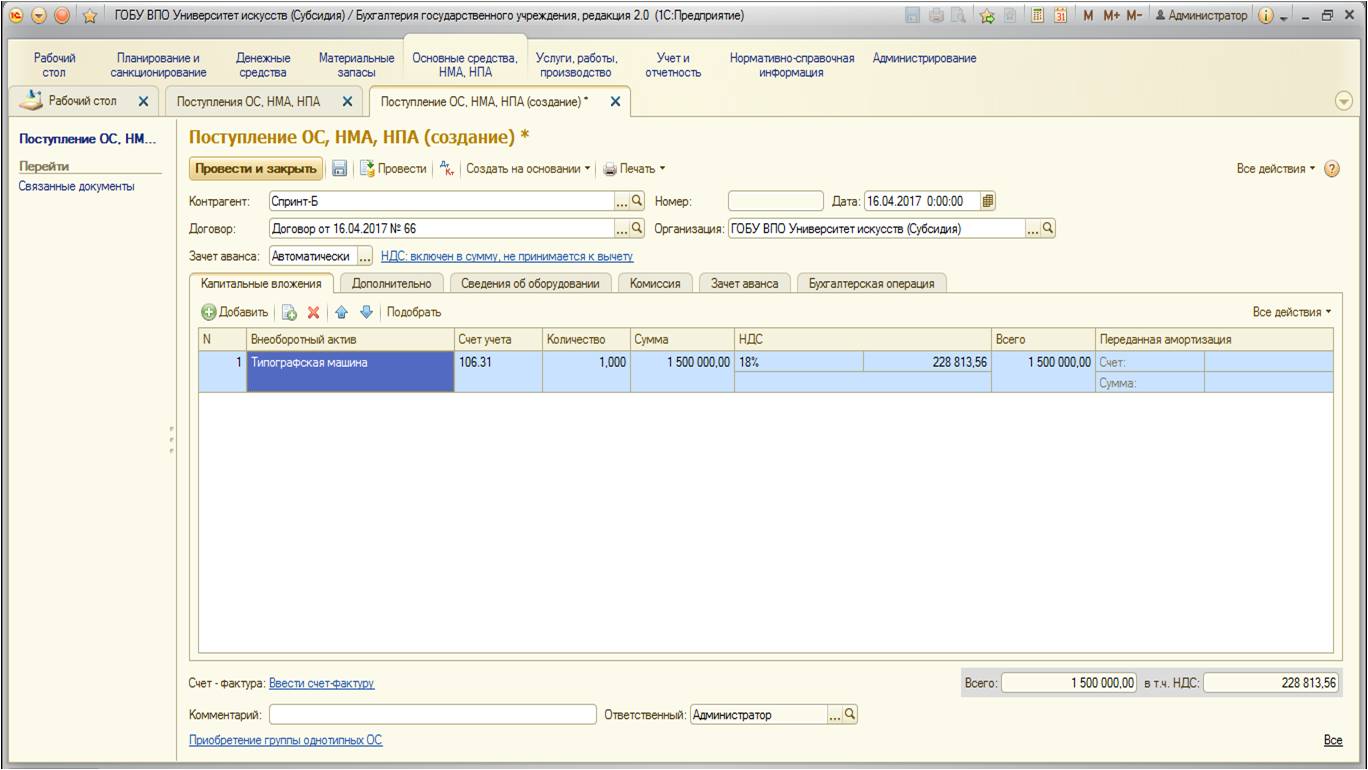

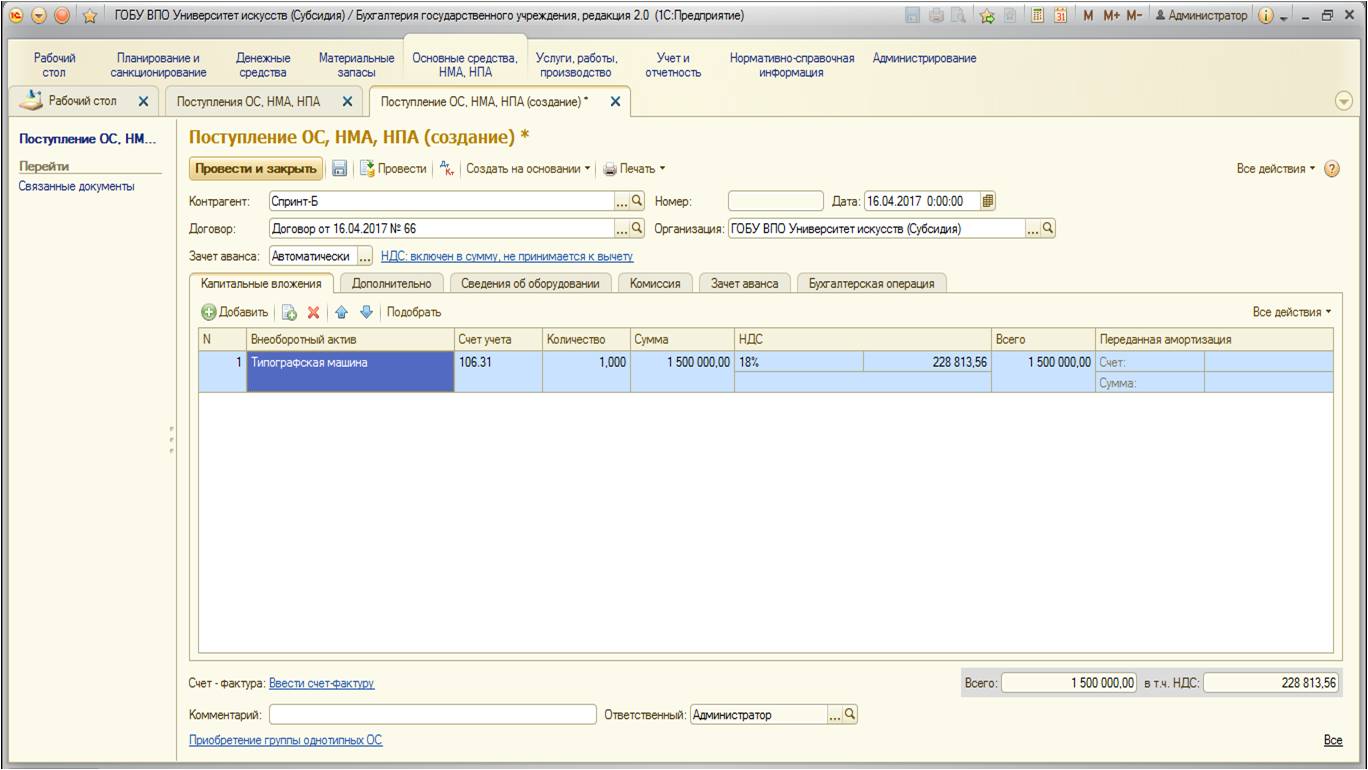

После создания заполняем документ данными:

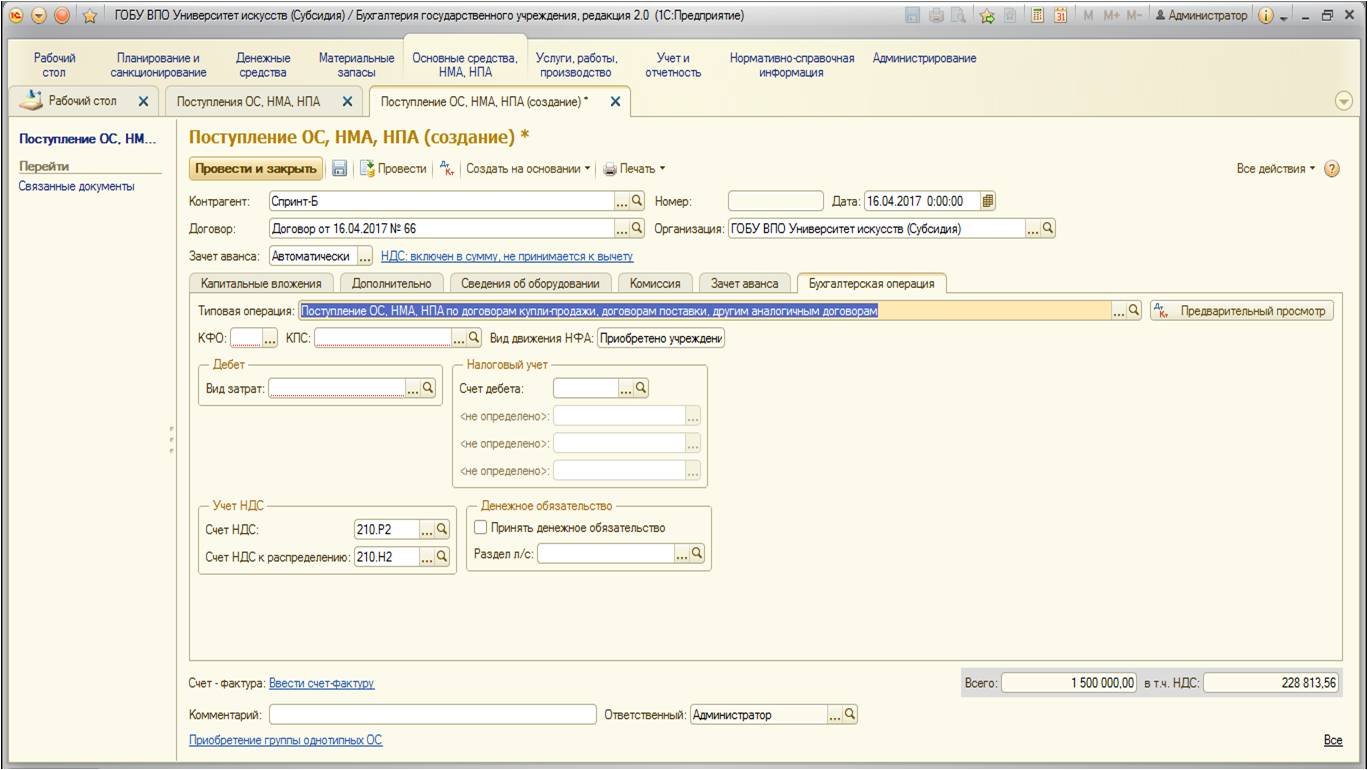

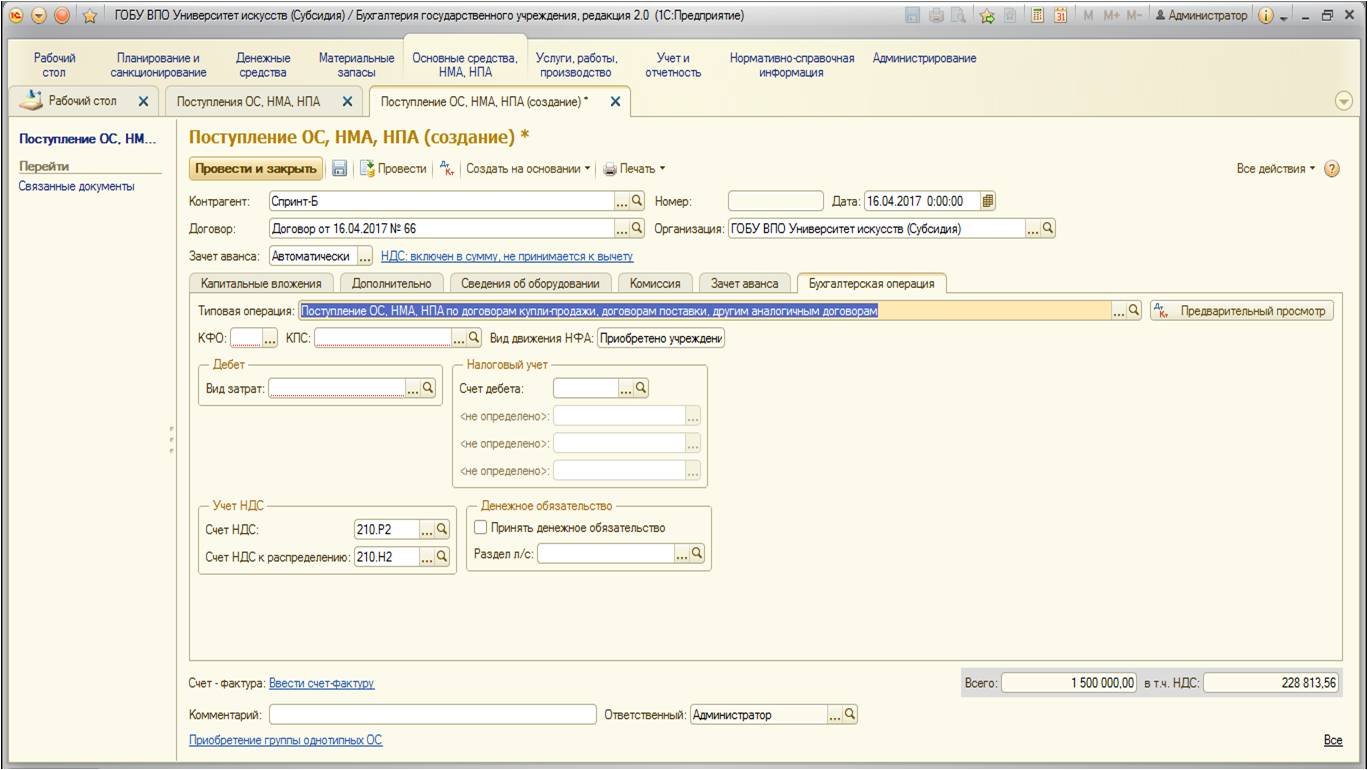

Также заполняем вкладки «Дополнительно», «Сведения об оборудовании», «Комиссия». Интерес для нас представляет вкладка «Бухгалтерская операция», выберем там подходящий вариант:

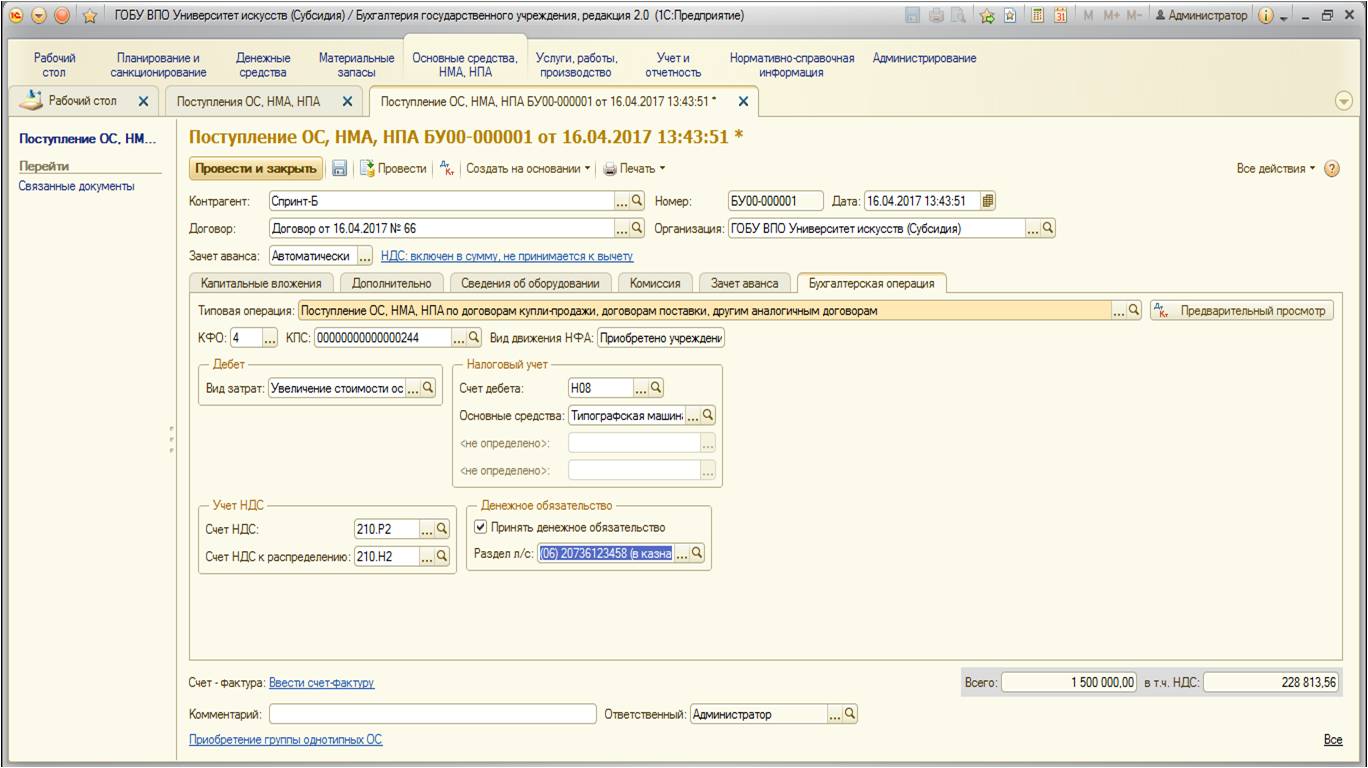

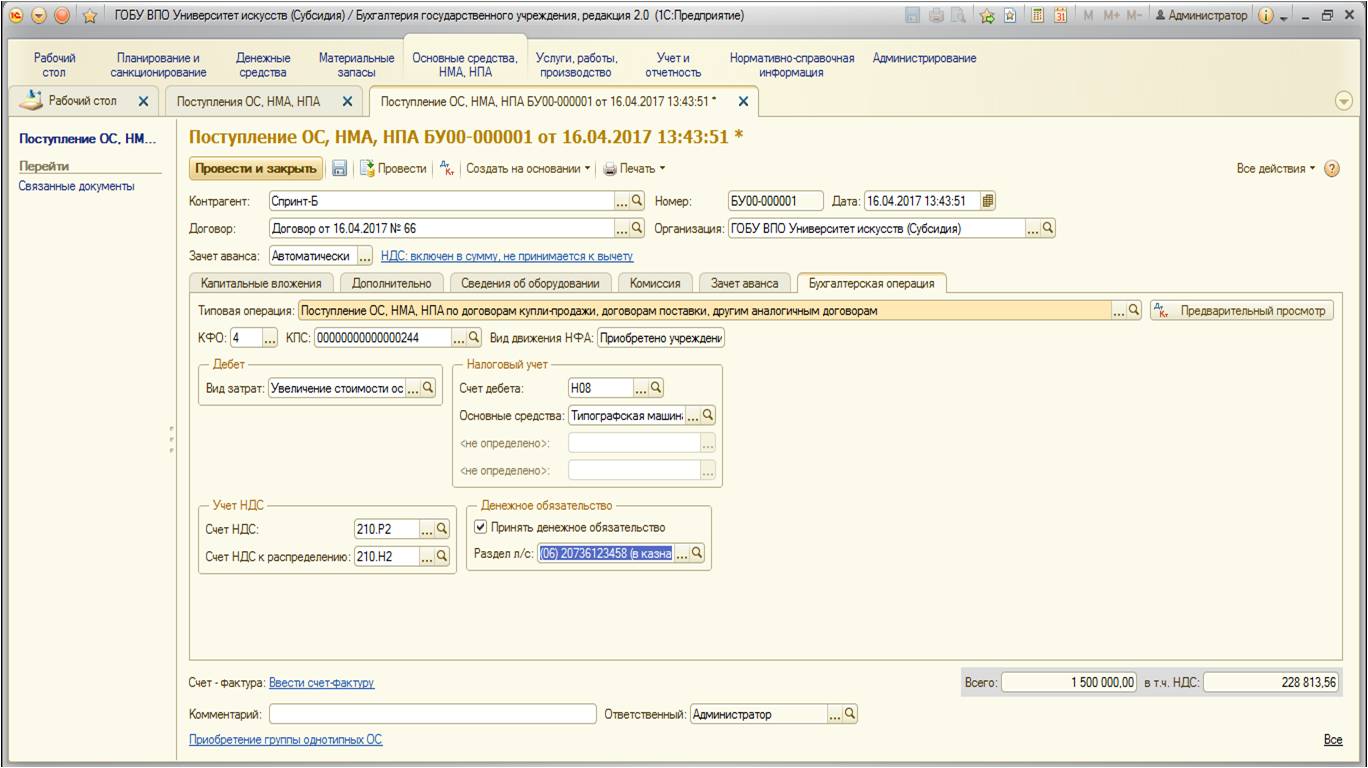

После выбора операции становятся доступны реквизиты для заполнения:

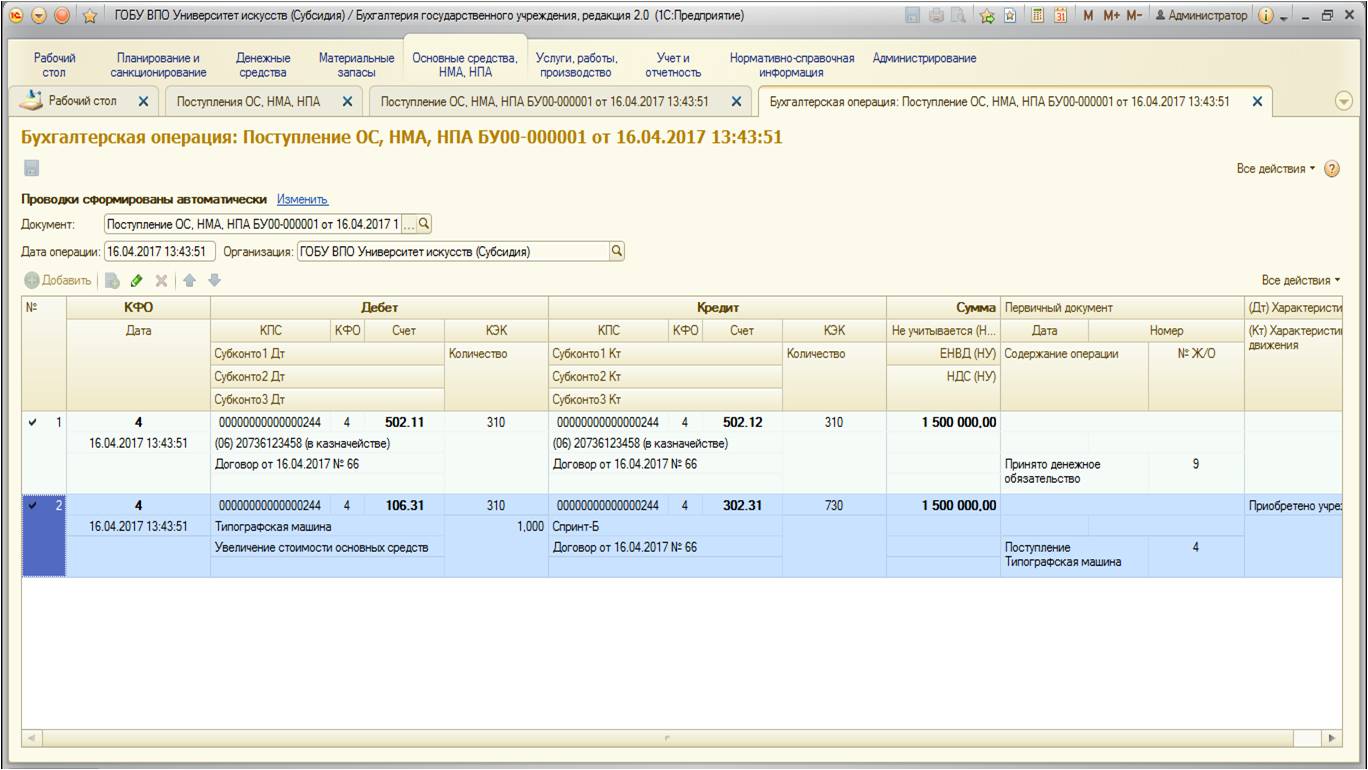

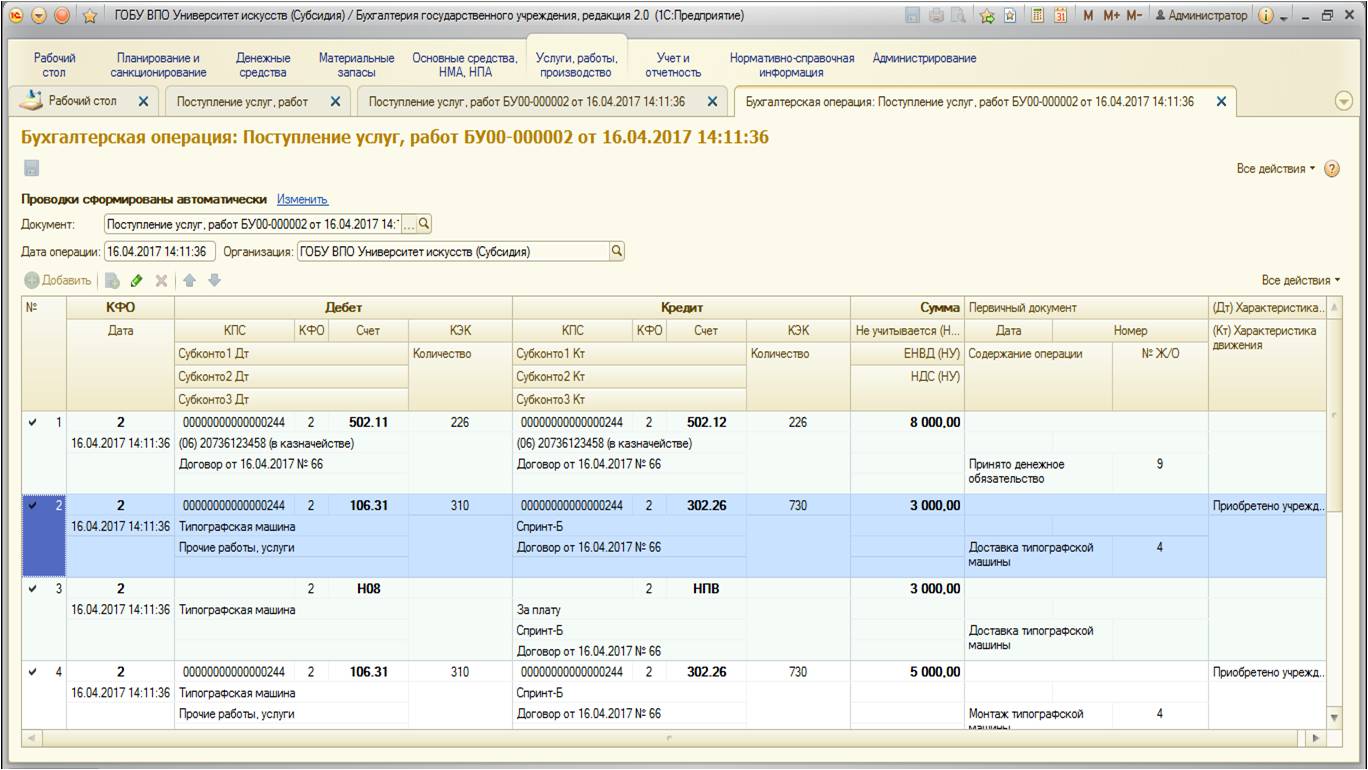

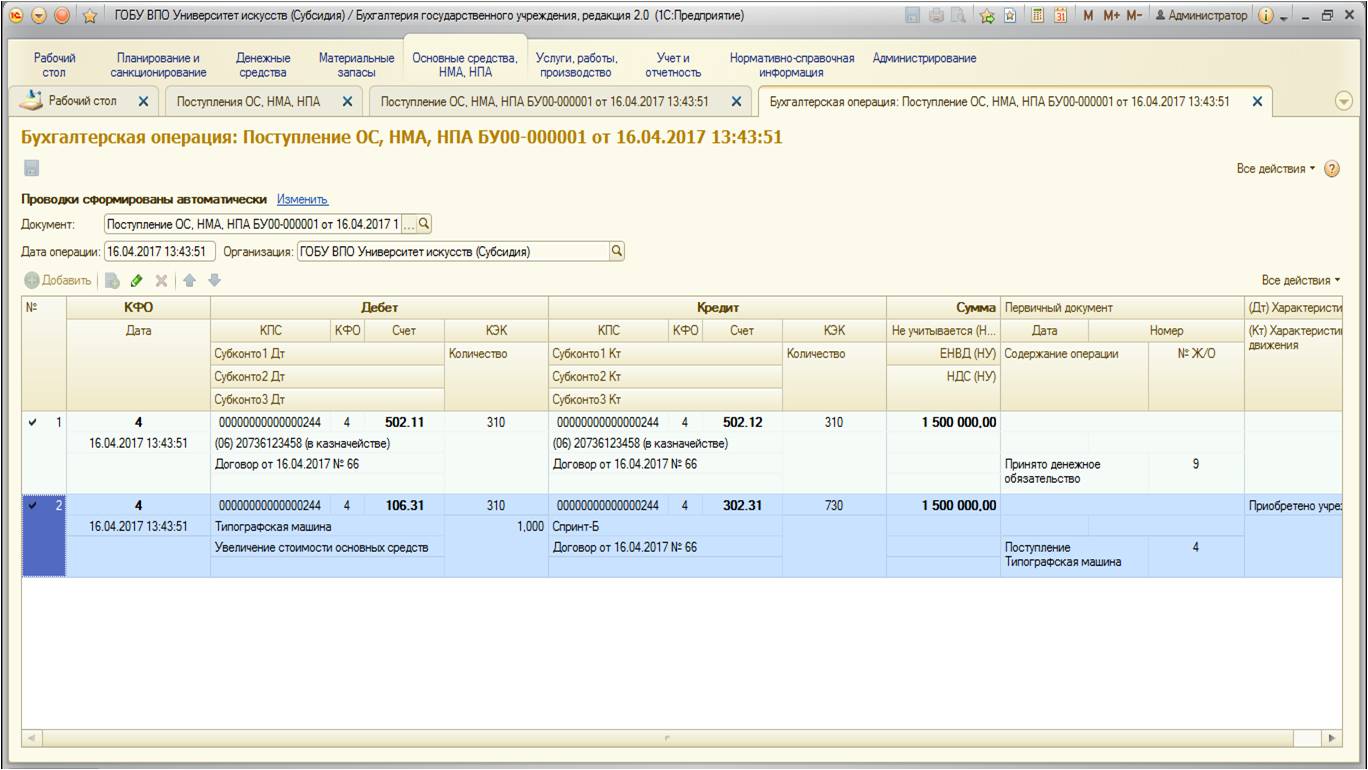

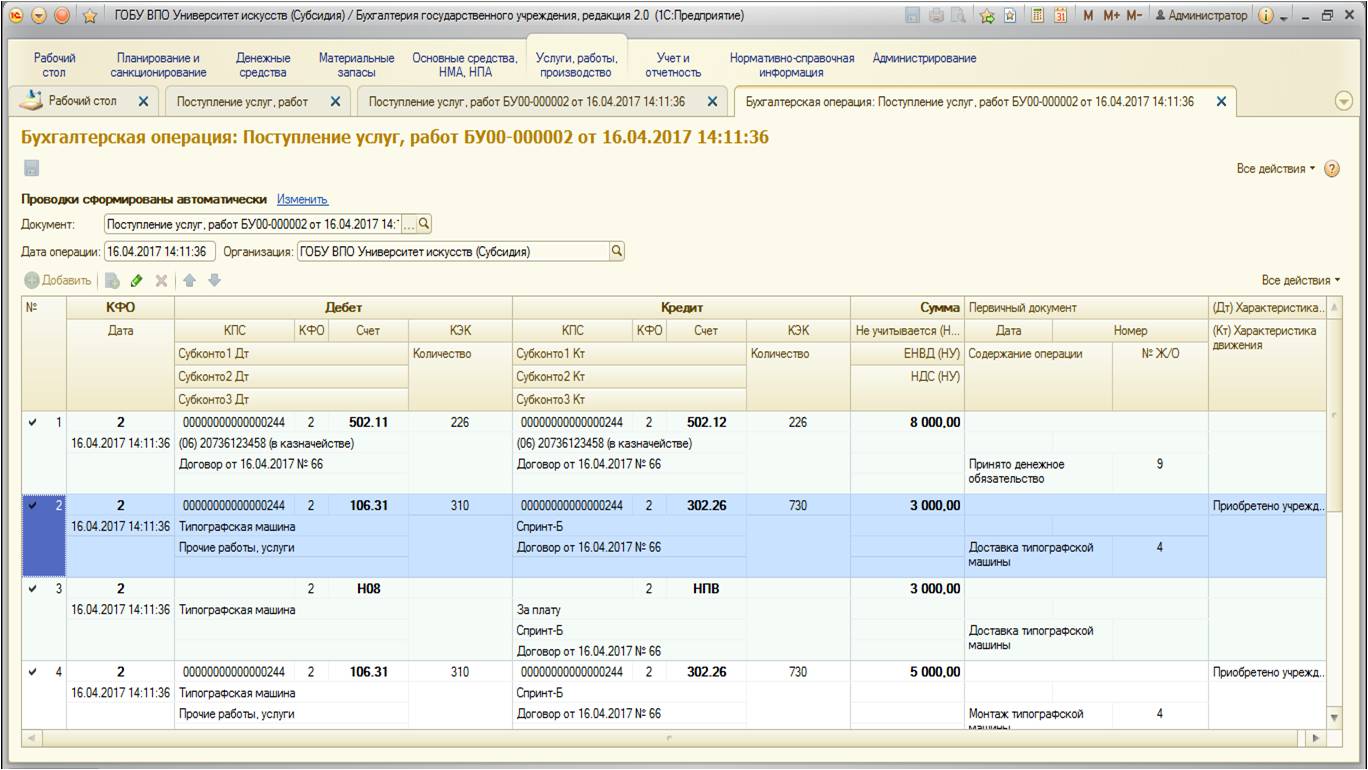

При проведении документ формирует следующие движения:

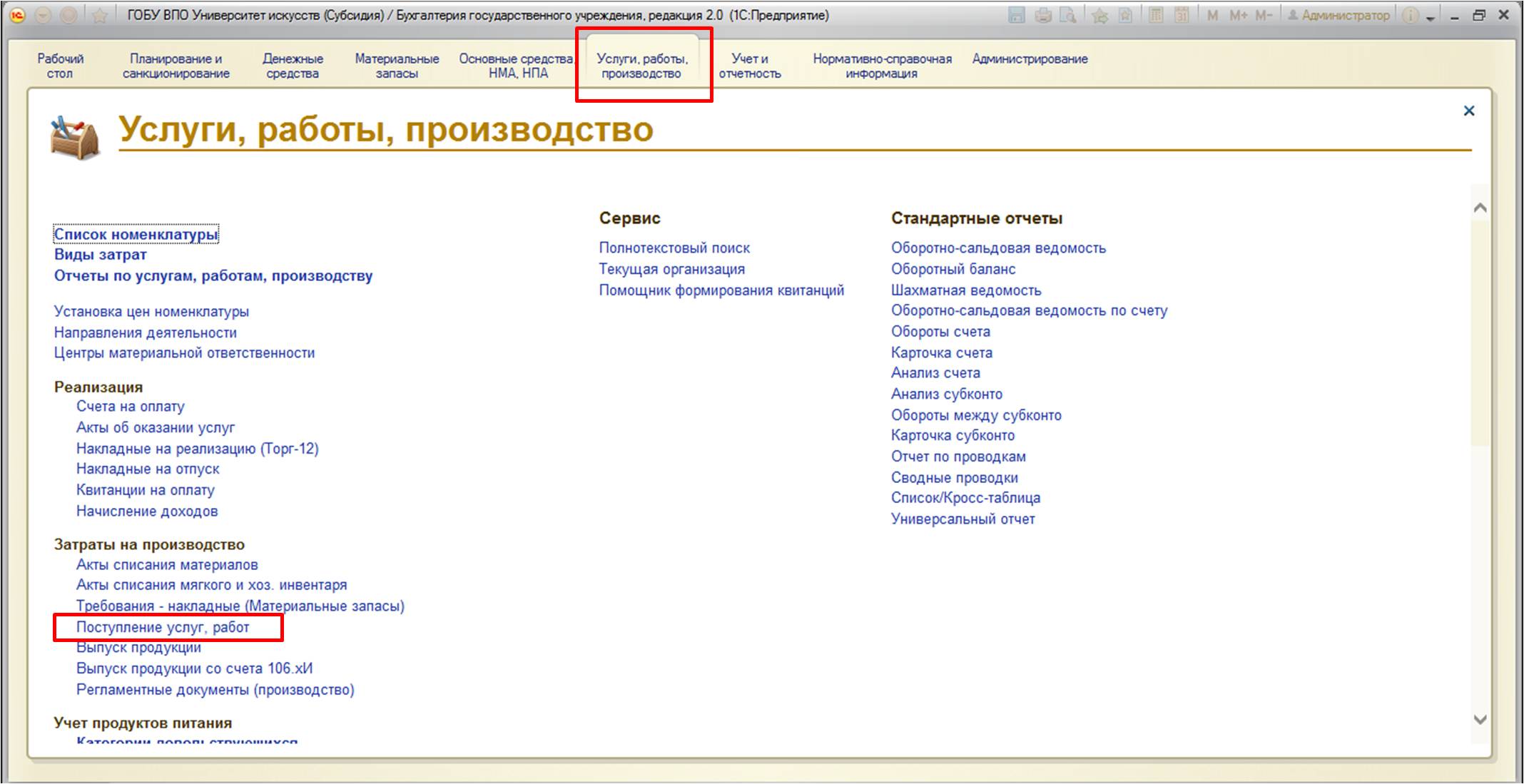

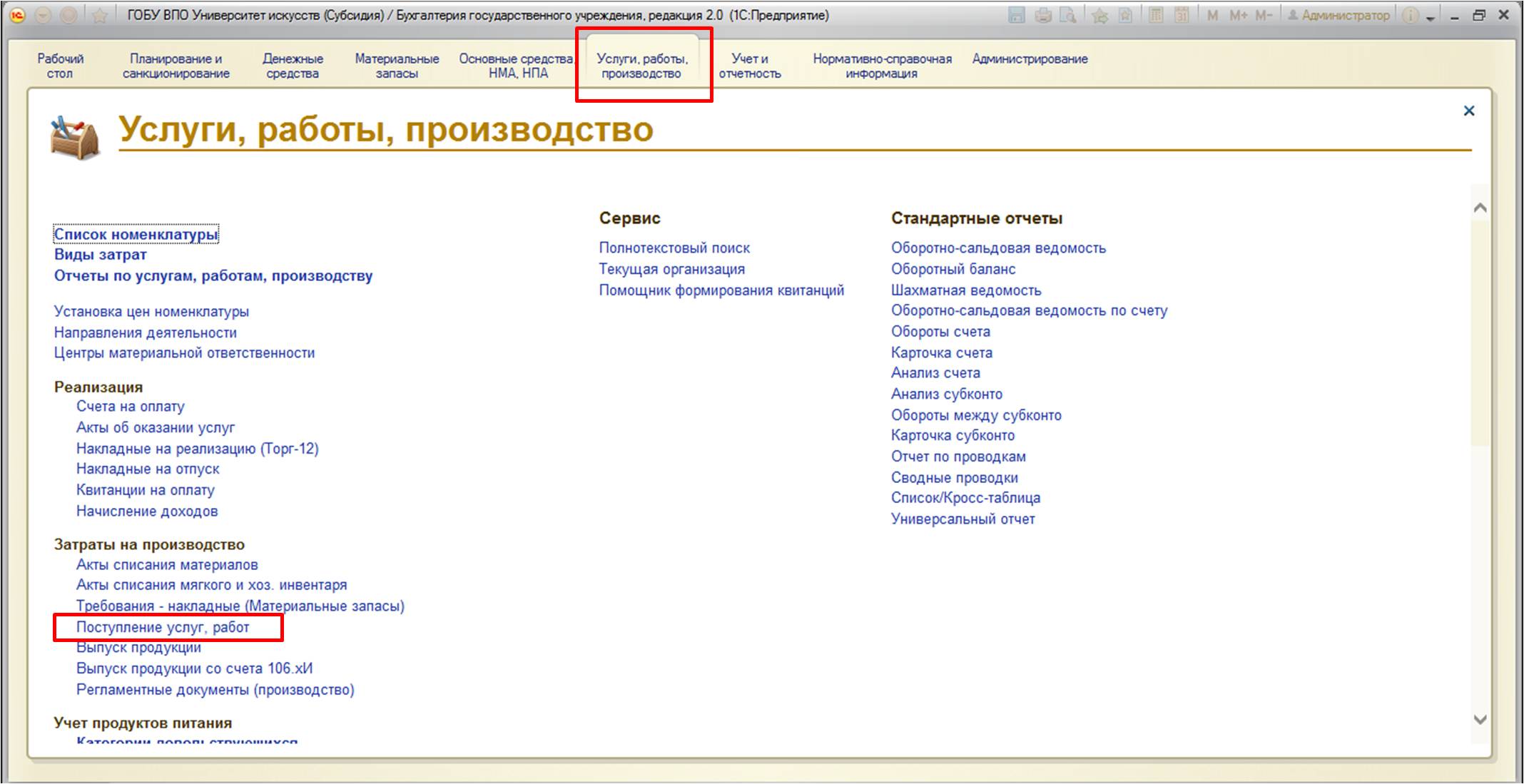

После того, как нами было приобретено основное средство, его необходимо доставить, а затем – установить и настроить. Воспользуемся услугами сторонних организаций, которые оплатим из средств другого КФО:

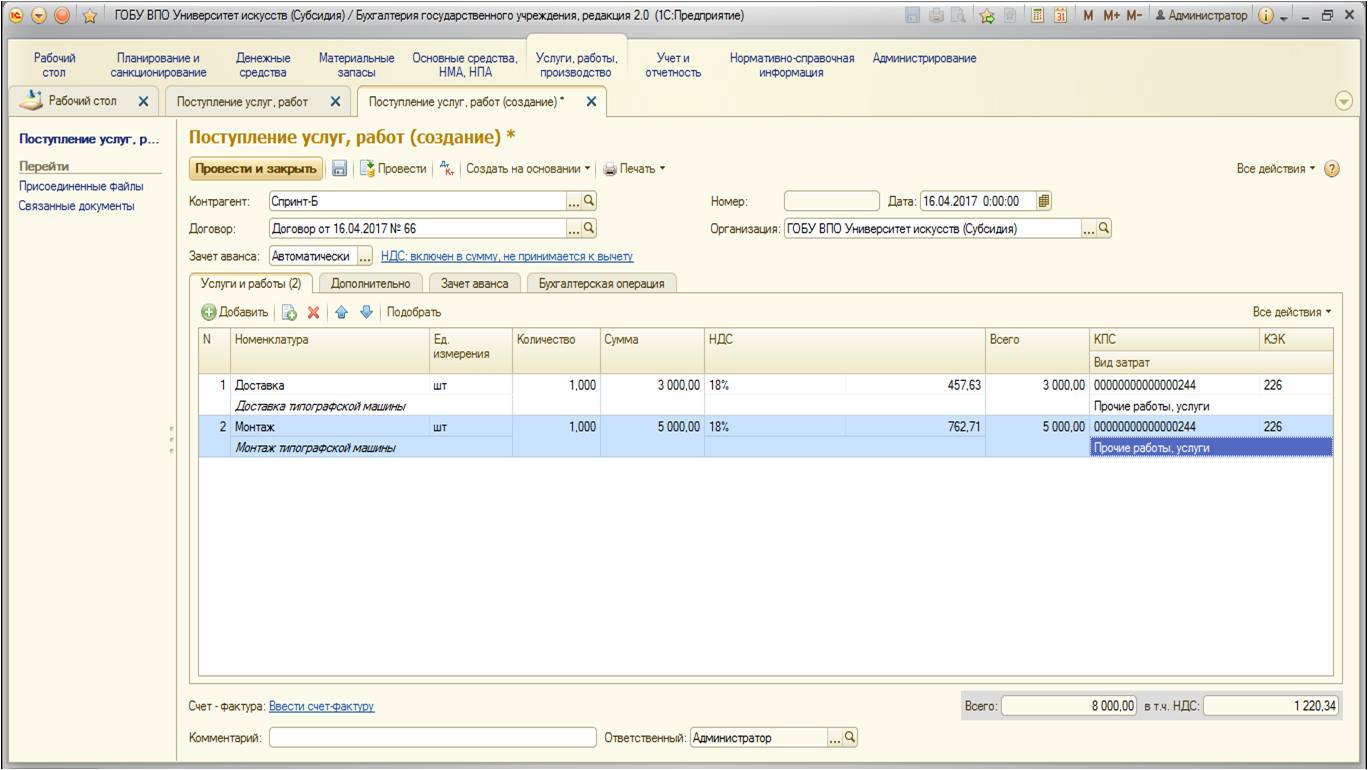

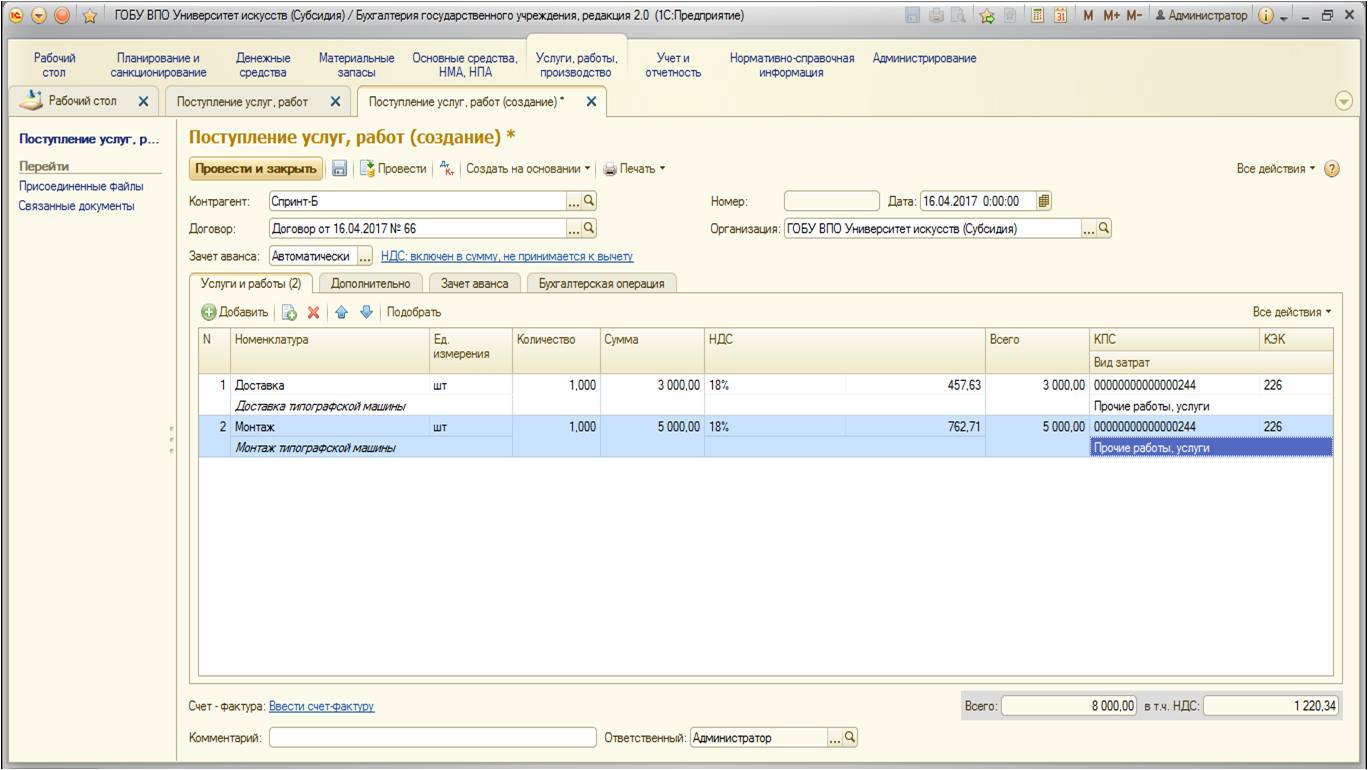

Заполним документ данными:

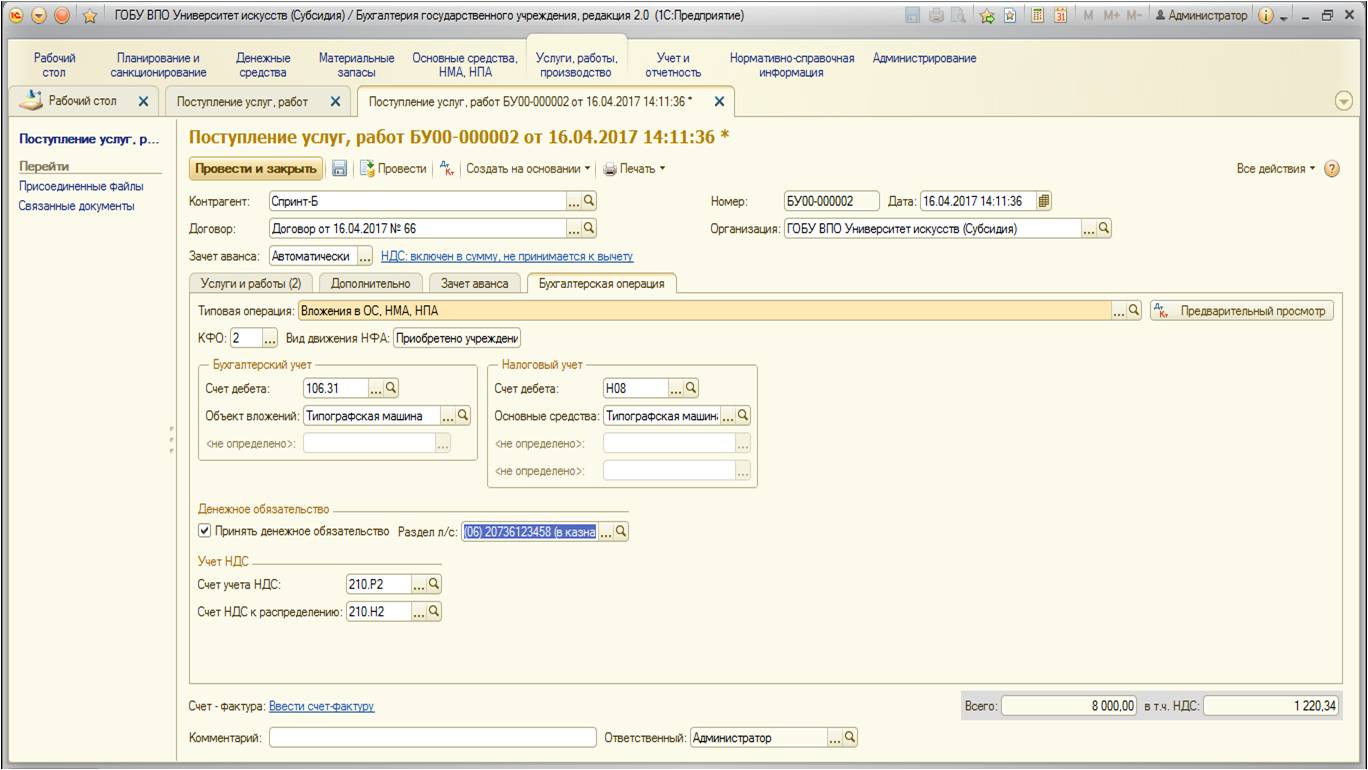

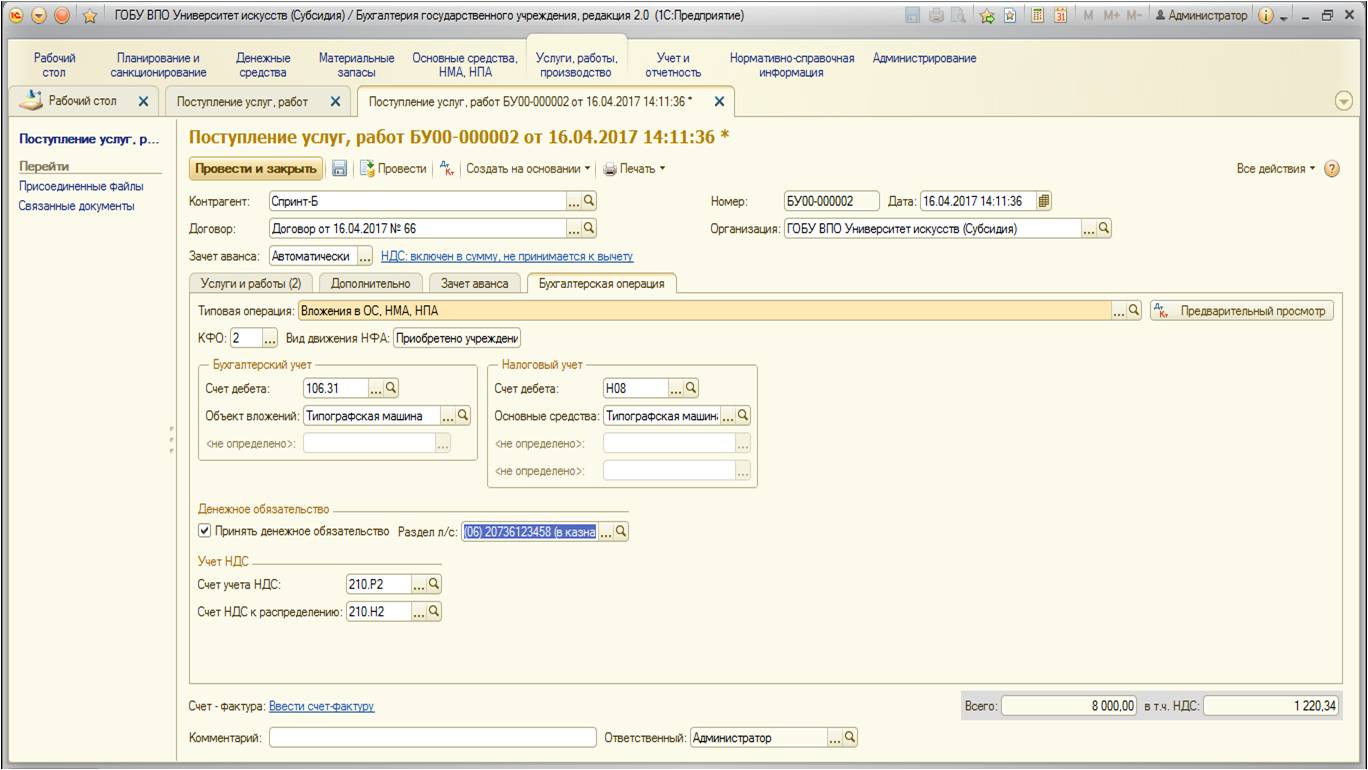

Далее перейдем на вкладку «Бухгалтерская операция». Выберем необходимую типовую операцию и заполним реквизиты:

Обратите внимание, что данные услуги оплачиваем из другого КФО.

Проведем документ, просмотрим проводки:

После того, как все затраты на покупку собраны в виде капитальных вложений, необходимо принять к учету основное средство. Но так как части стоимости были оплачены из разных КФО, напрямую это сделать не удастся. Поэтому нужно перенести затраты на тот КФО, на котором данное основное средство будет храниться дальше и с которого будет начисляться амортизация.

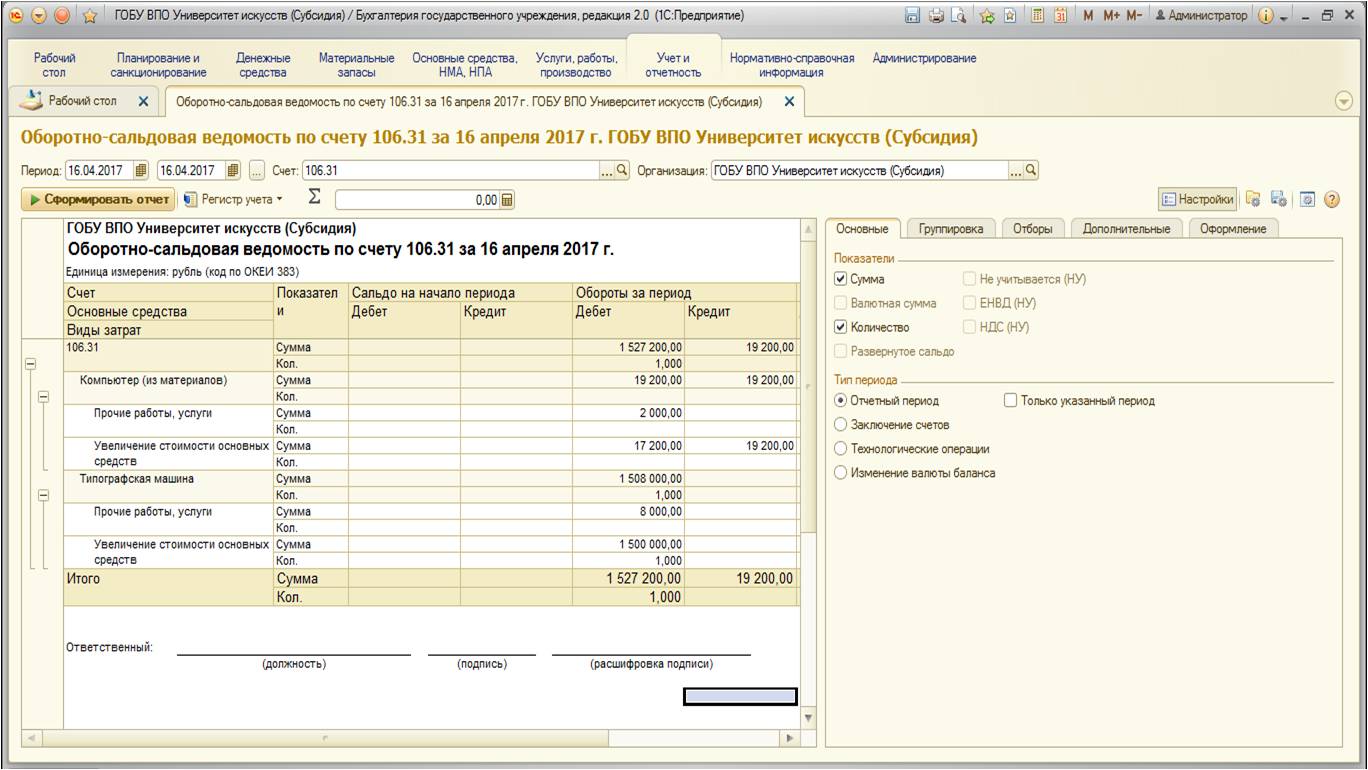

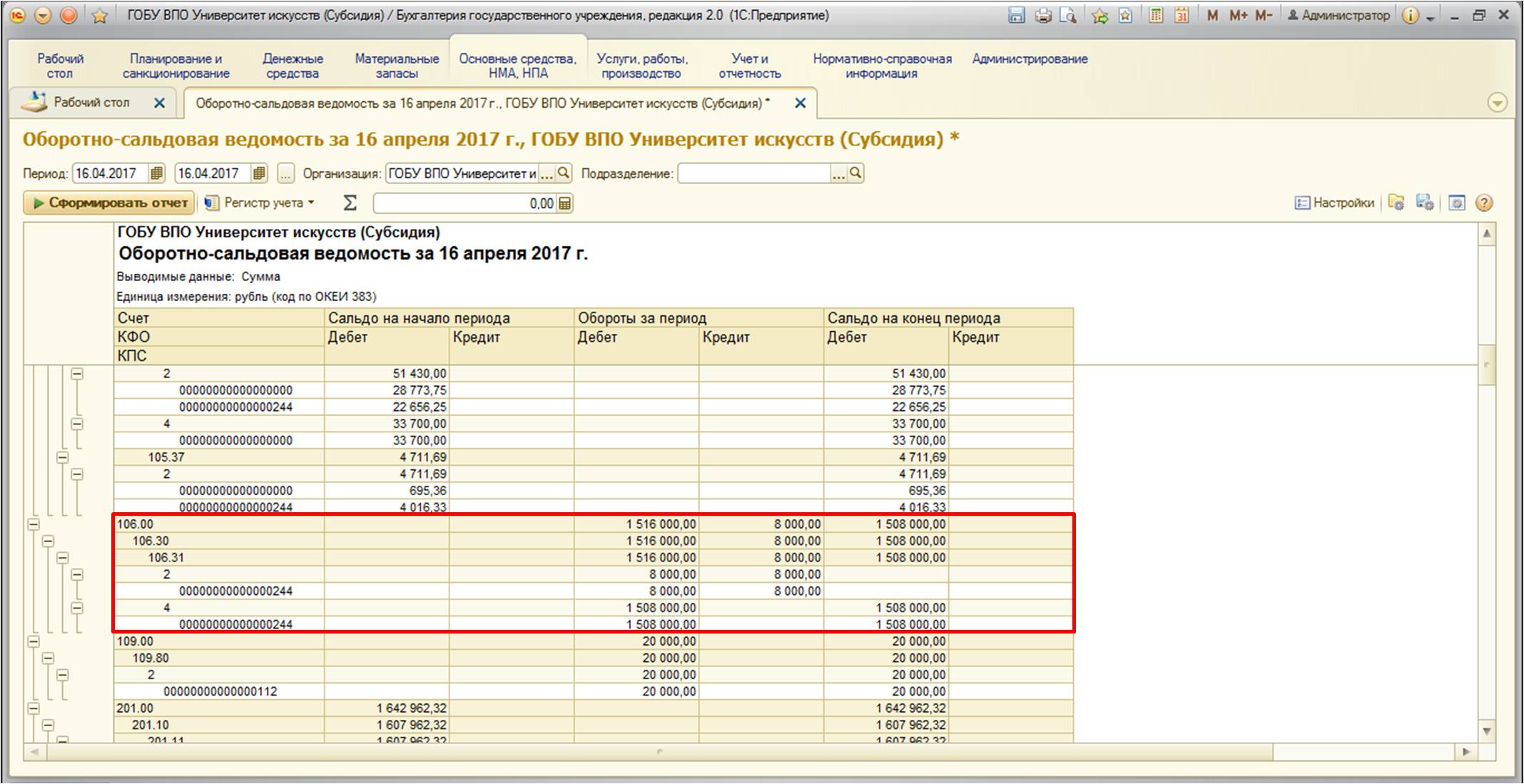

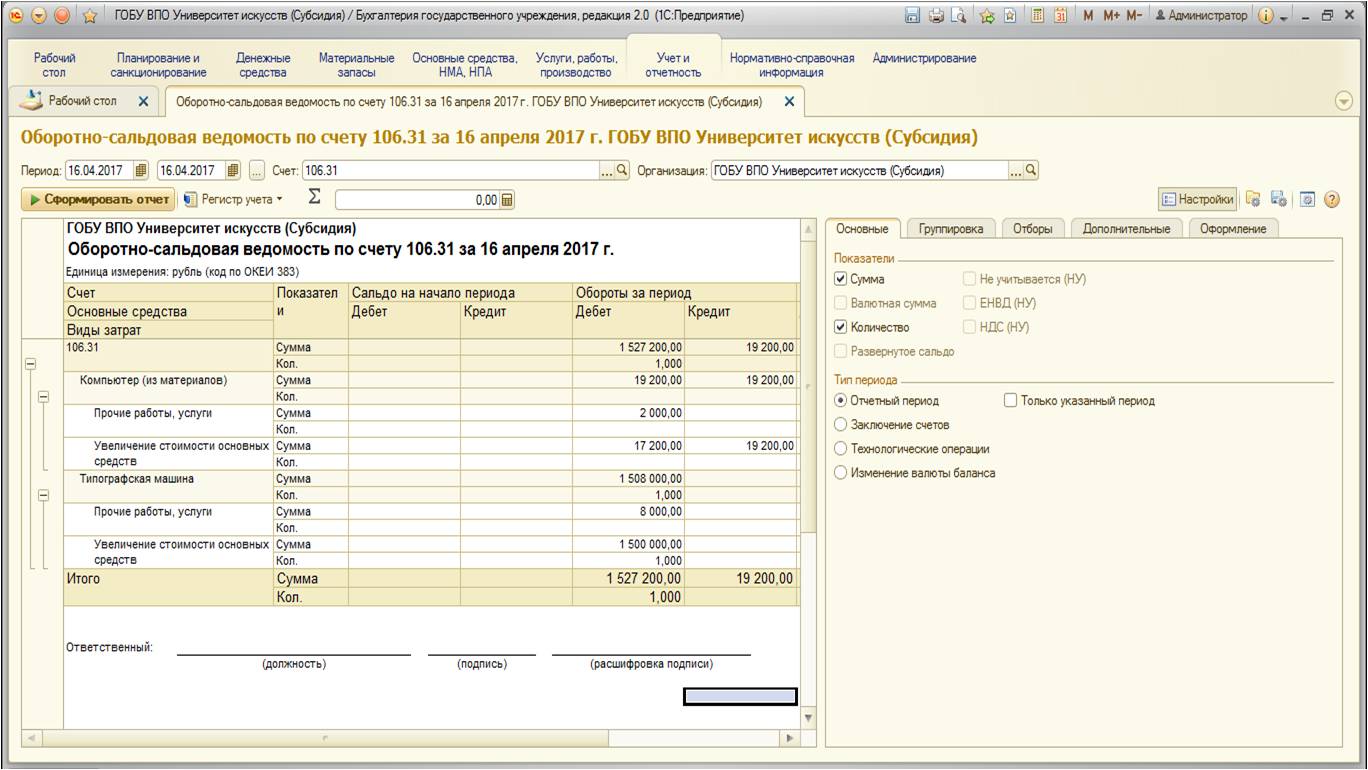

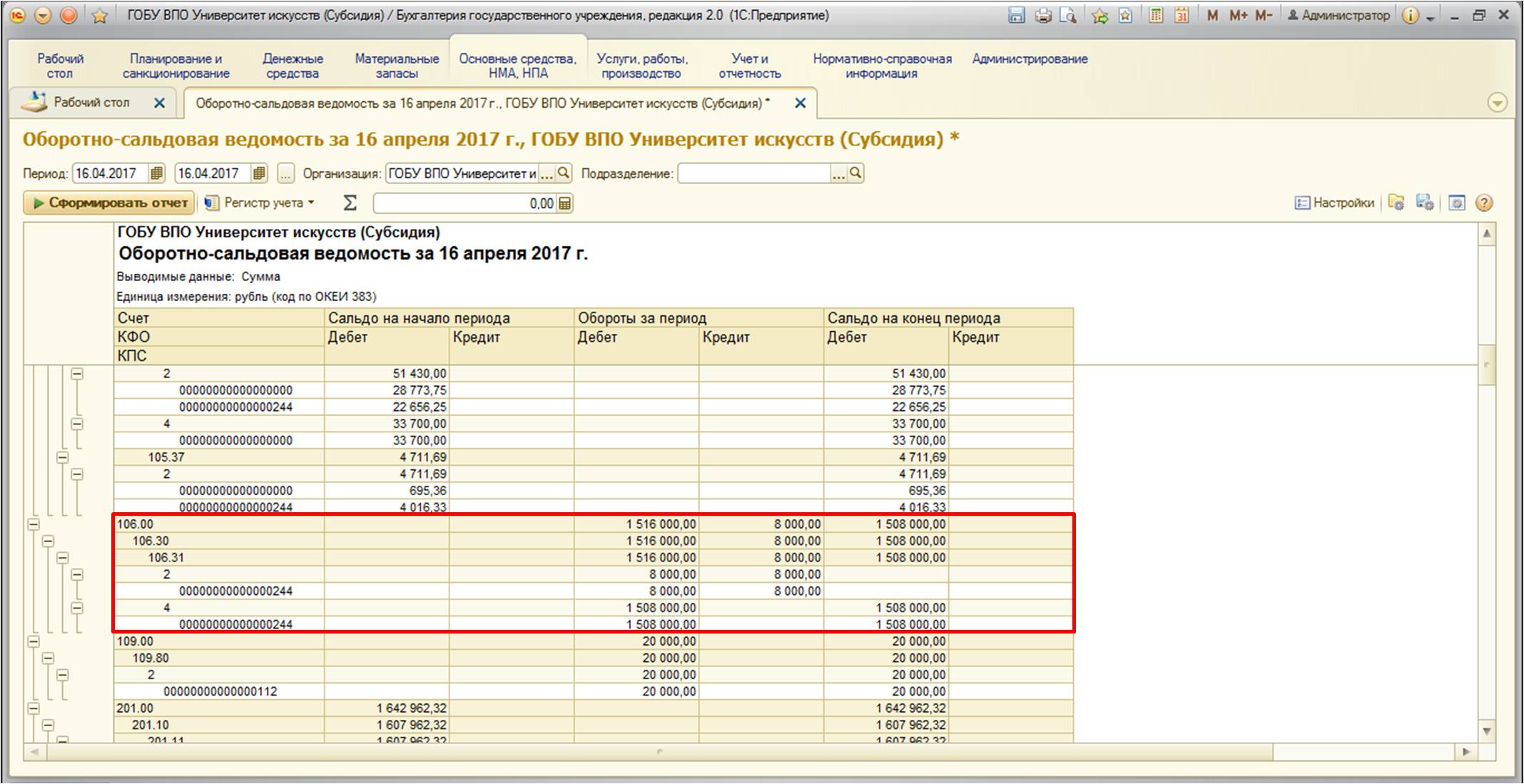

Для того, чтобы оценить ситуацию, сформируемоборотно-сальдовую ведомость по счету 106.31 (тот счет, на котором аккумулированы затраты в нашем примере):

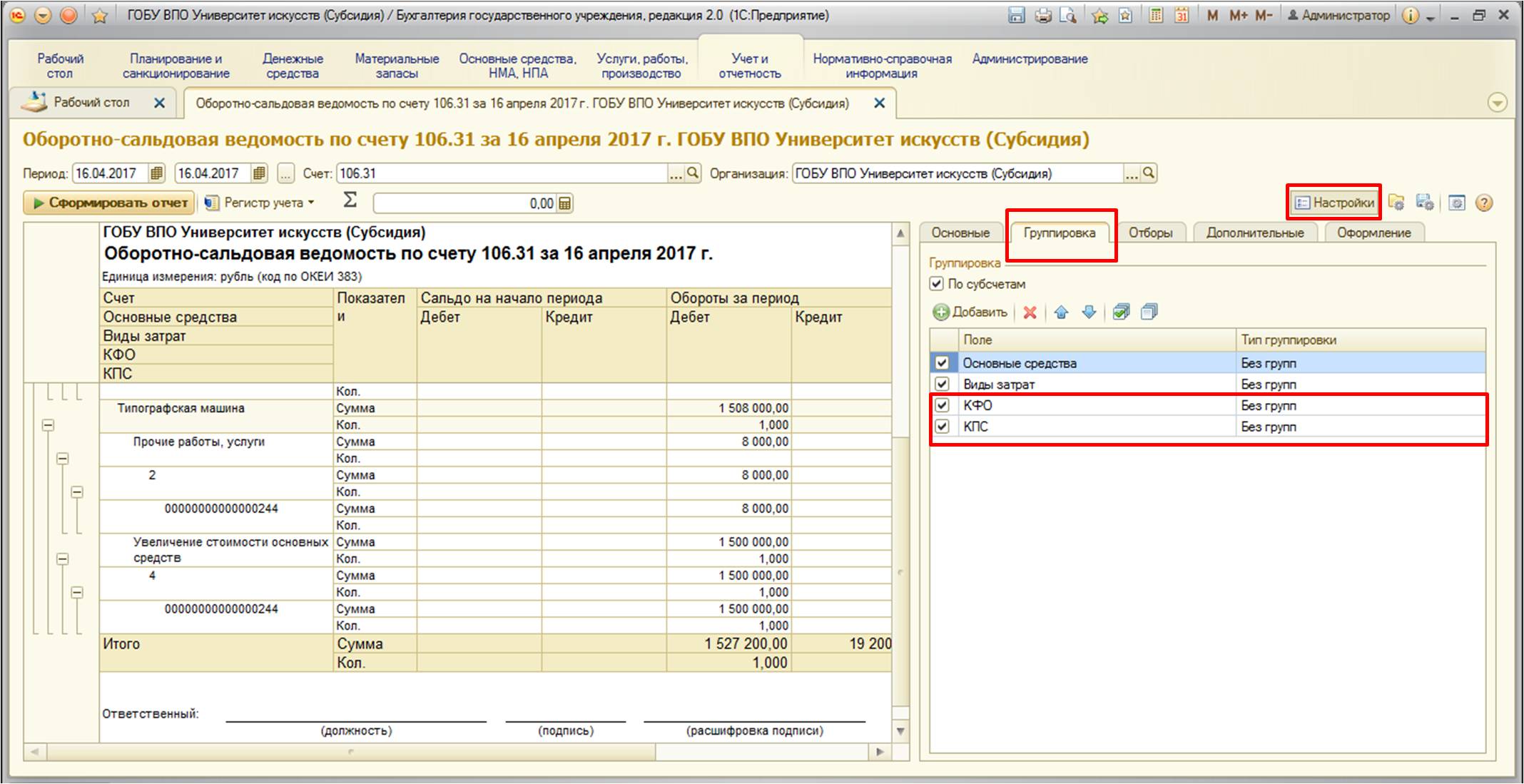

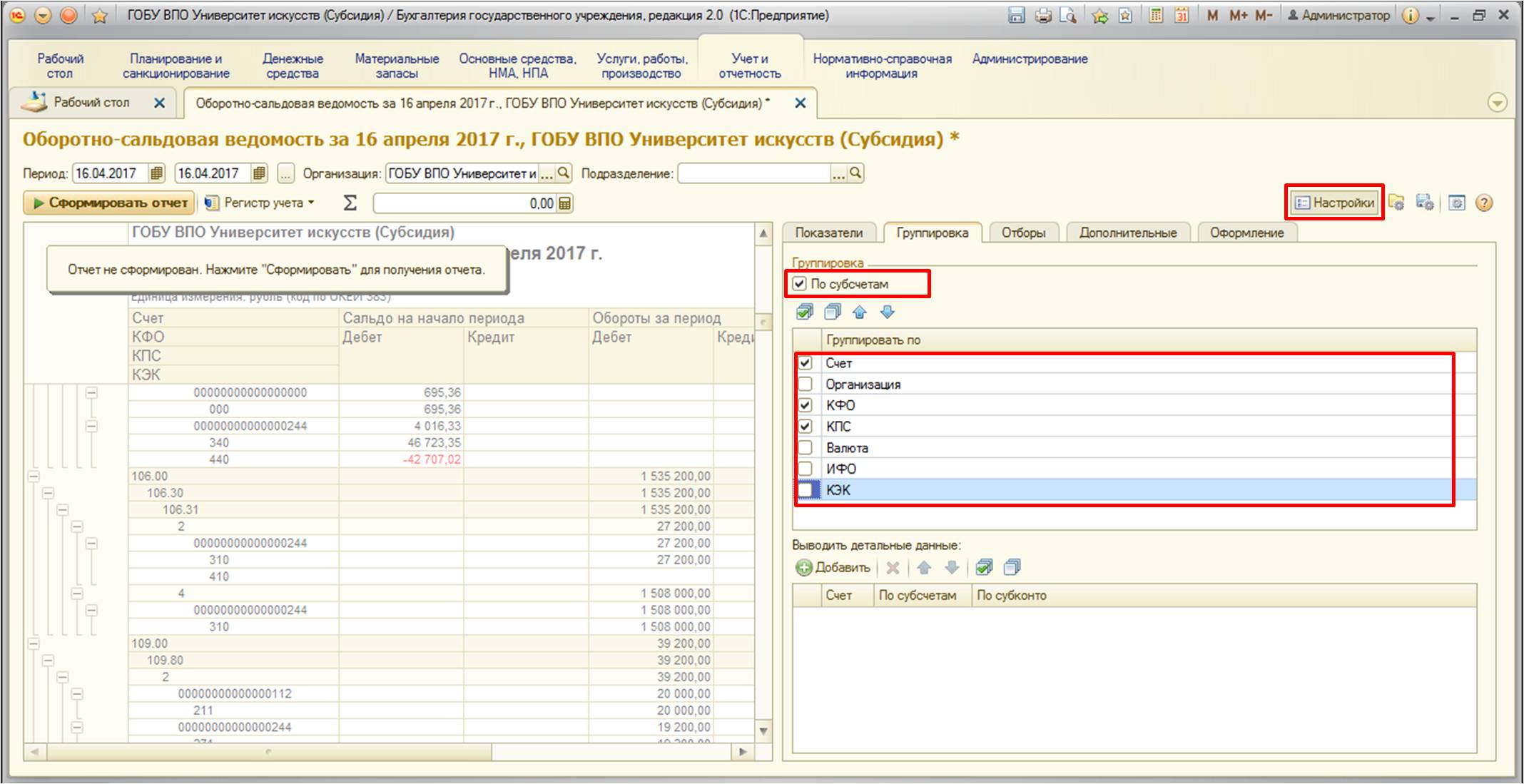

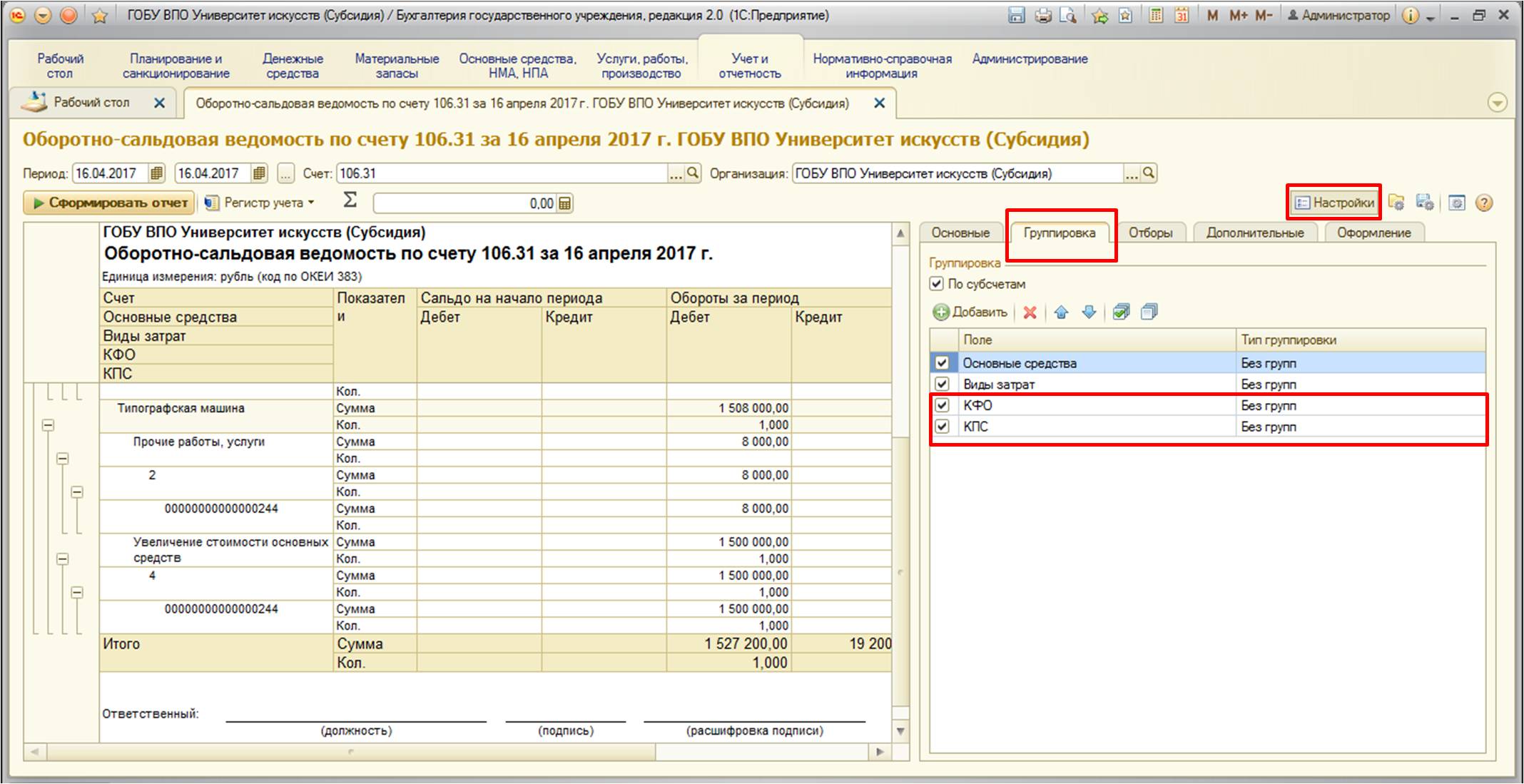

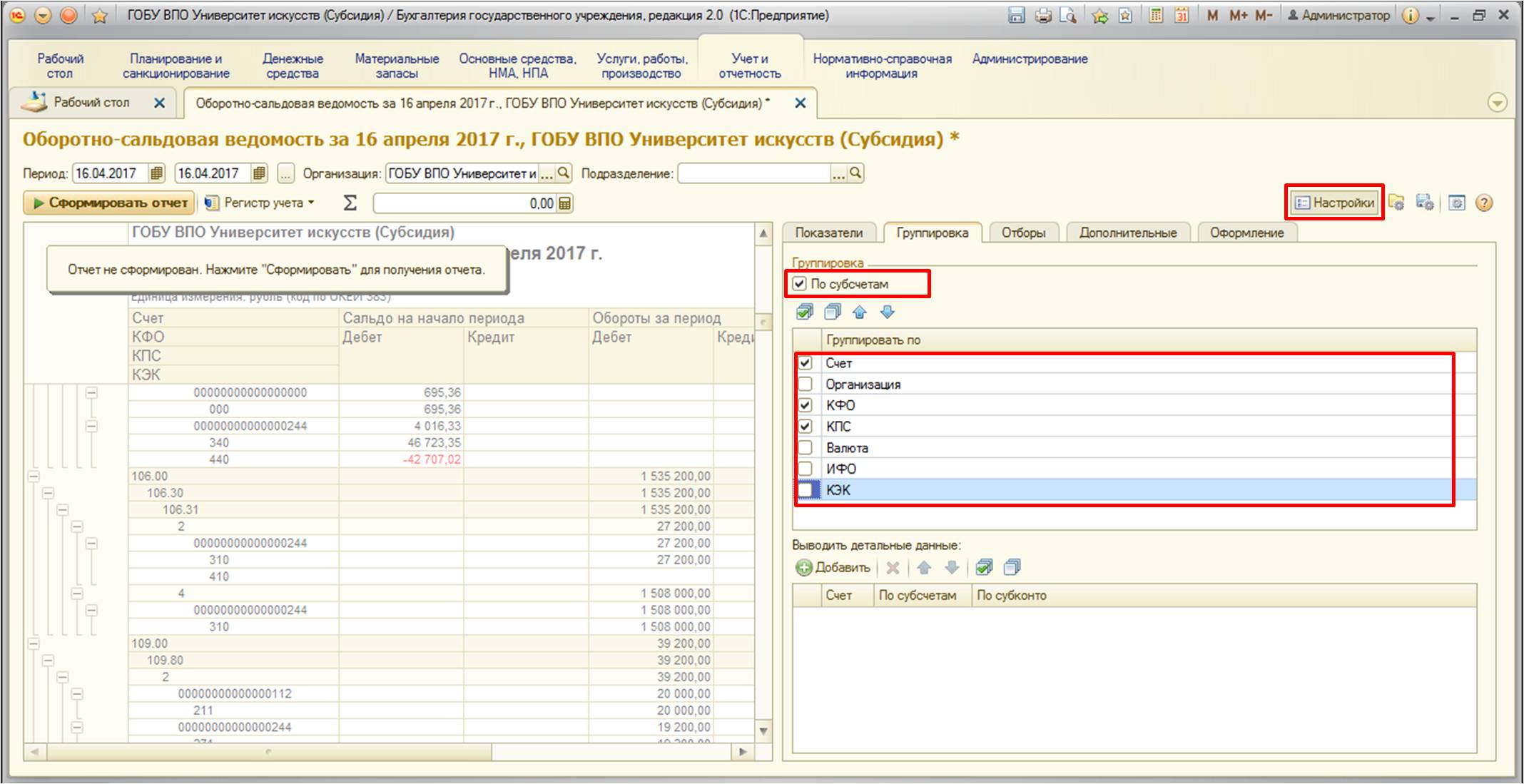

В данном виде отчет не информативен, поэтому необходимо сделать следующие настройки:

Снова формируем отчет, получим следующую картину:

Как видно из отчета – затраты на само основное средство прошли по одному КФО, затраты на услуги сторонних организации – по другому. И в данной ситуации, если мы воспользуемся документом «Принятие к учету ОС, НМА, НПА», не получится сформировать автоматически стоимость основного средства, программа просто не увидит затраты на другом КФО.

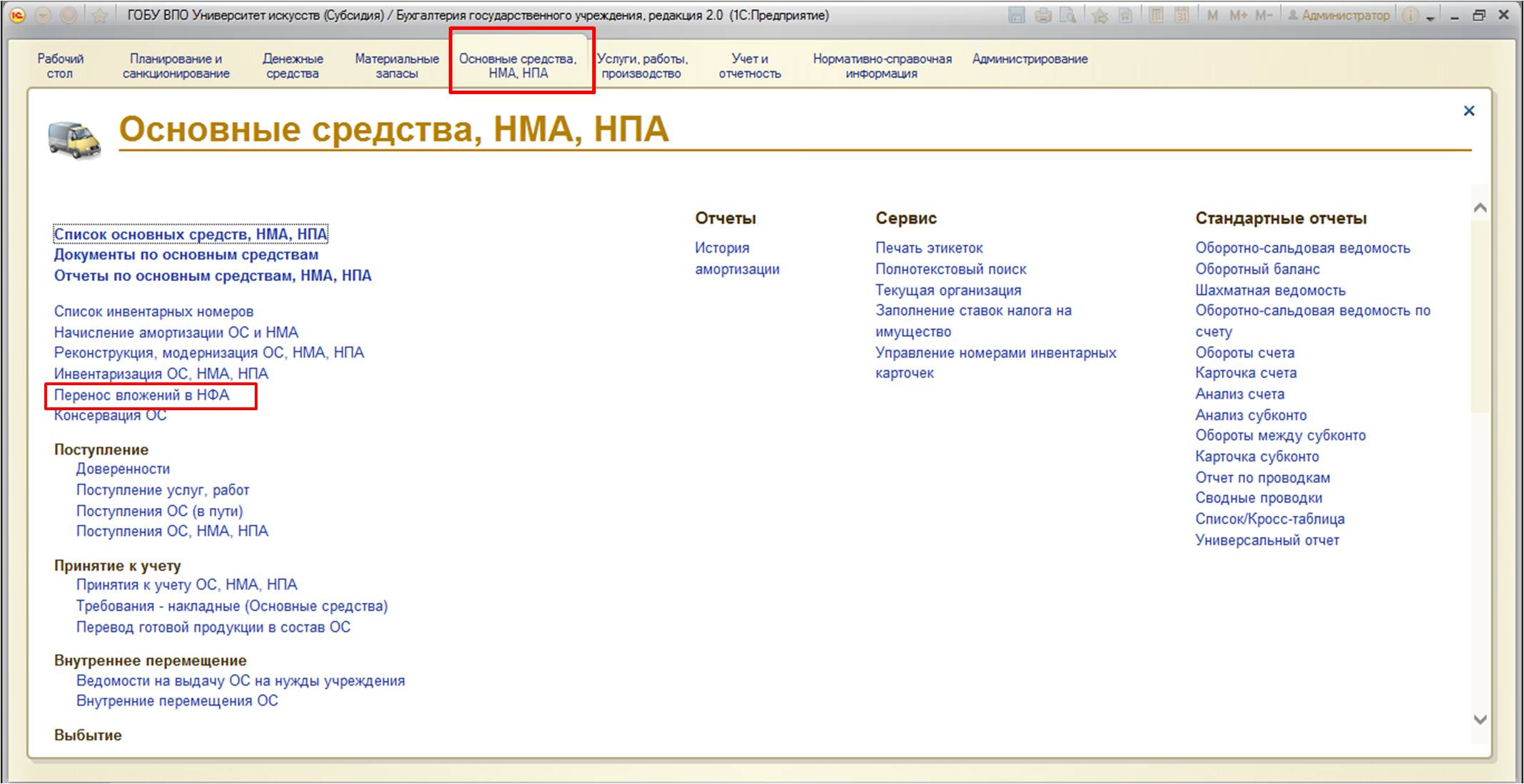

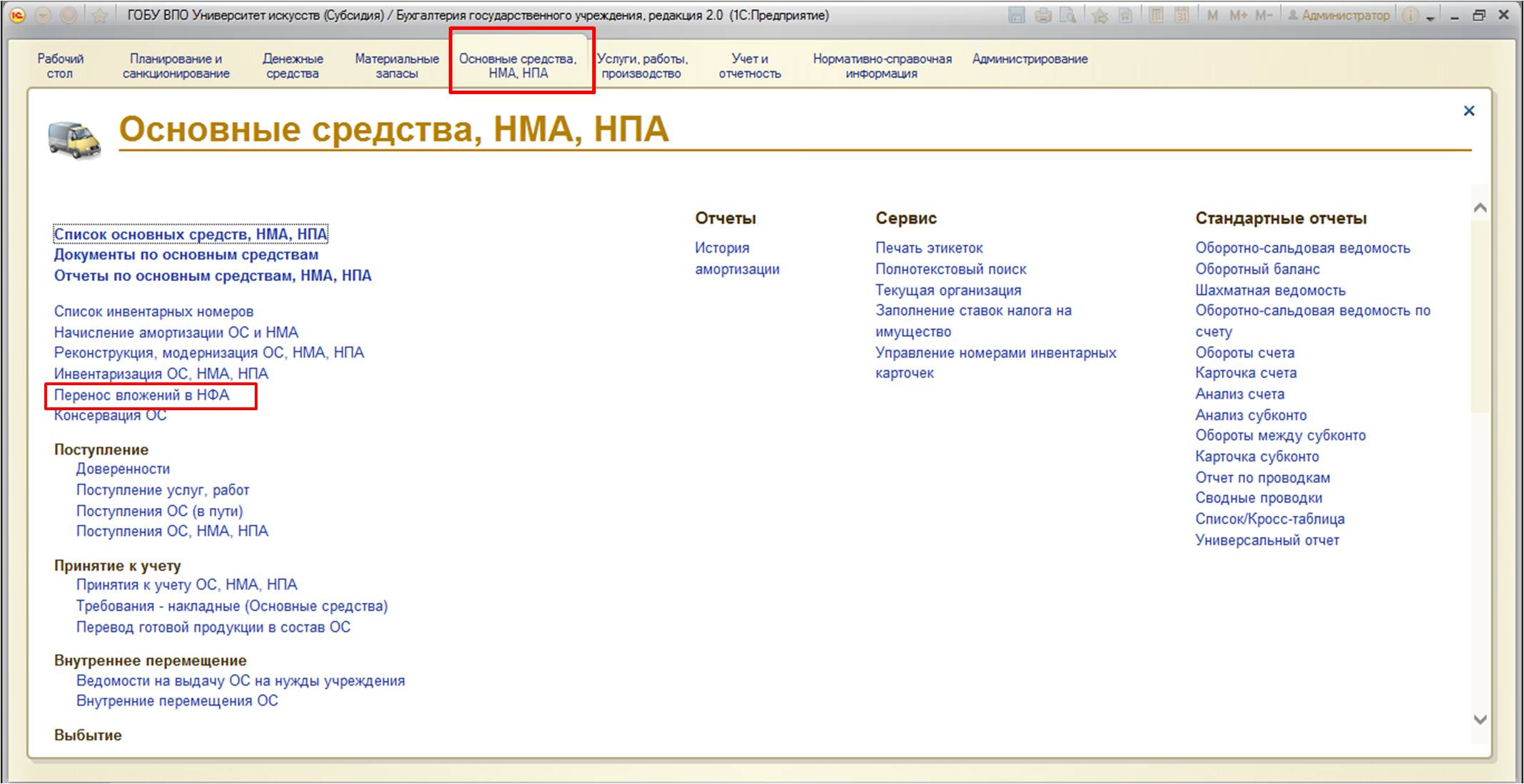

Поэтому необходимо перенести затраты между КФО. Для этого в программе 1С:Бухгалтериягосударственногоучреждения8,редакция2.0. имеется специальный документ «Перенос вложений в НФА». Найти его можно:

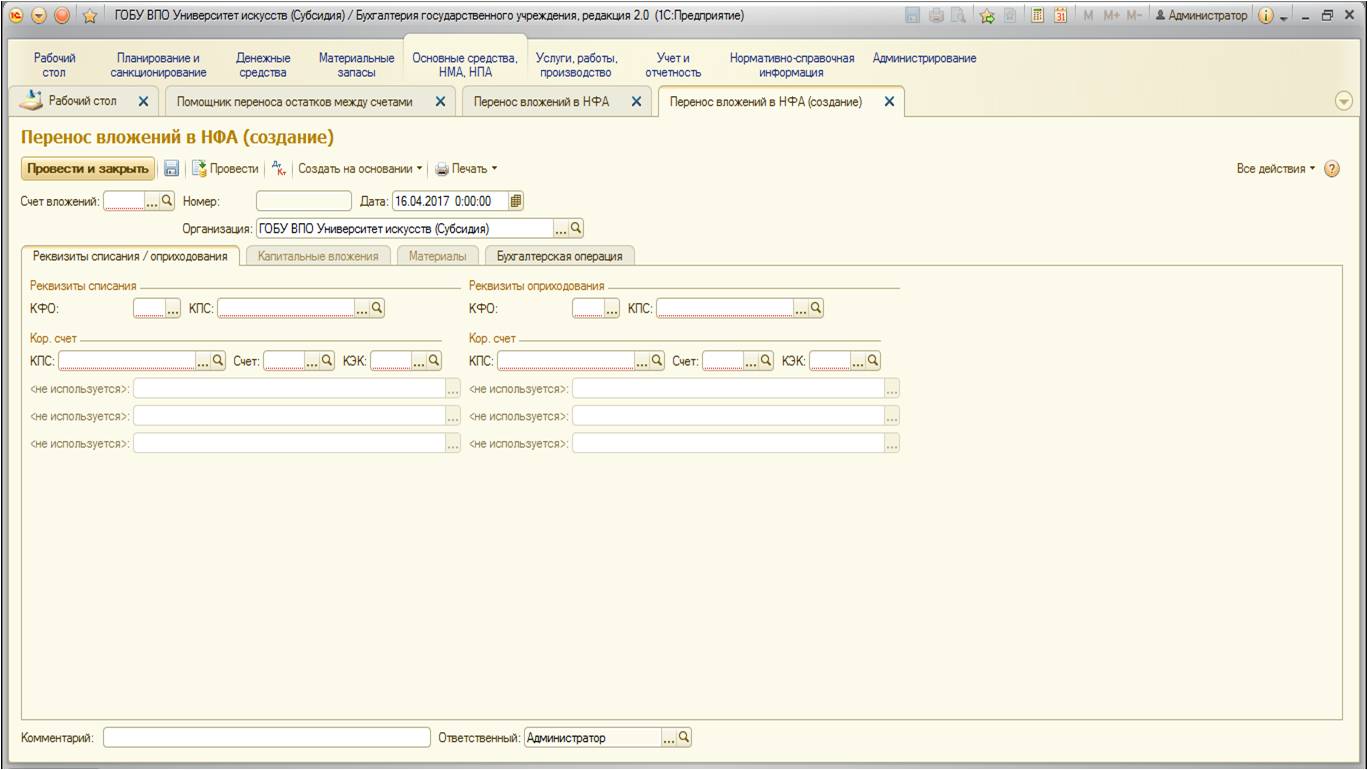

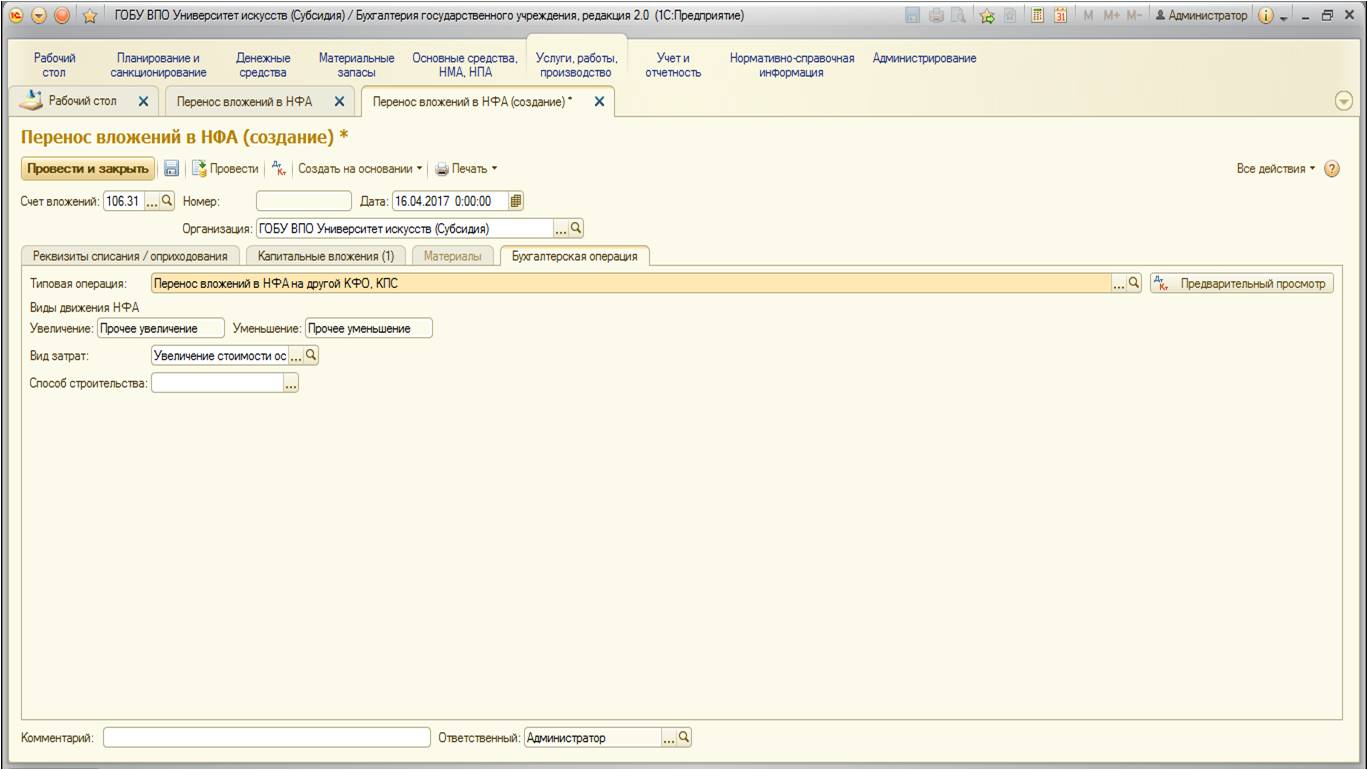

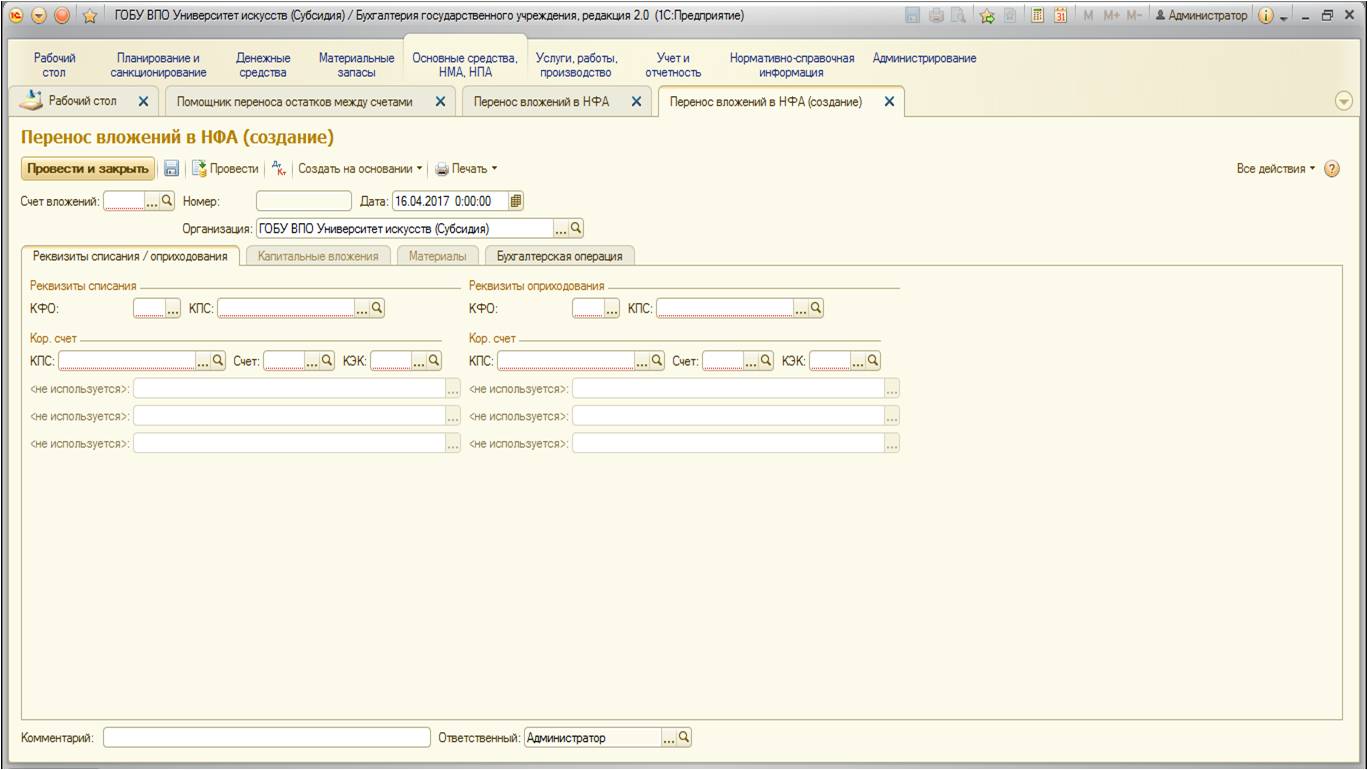

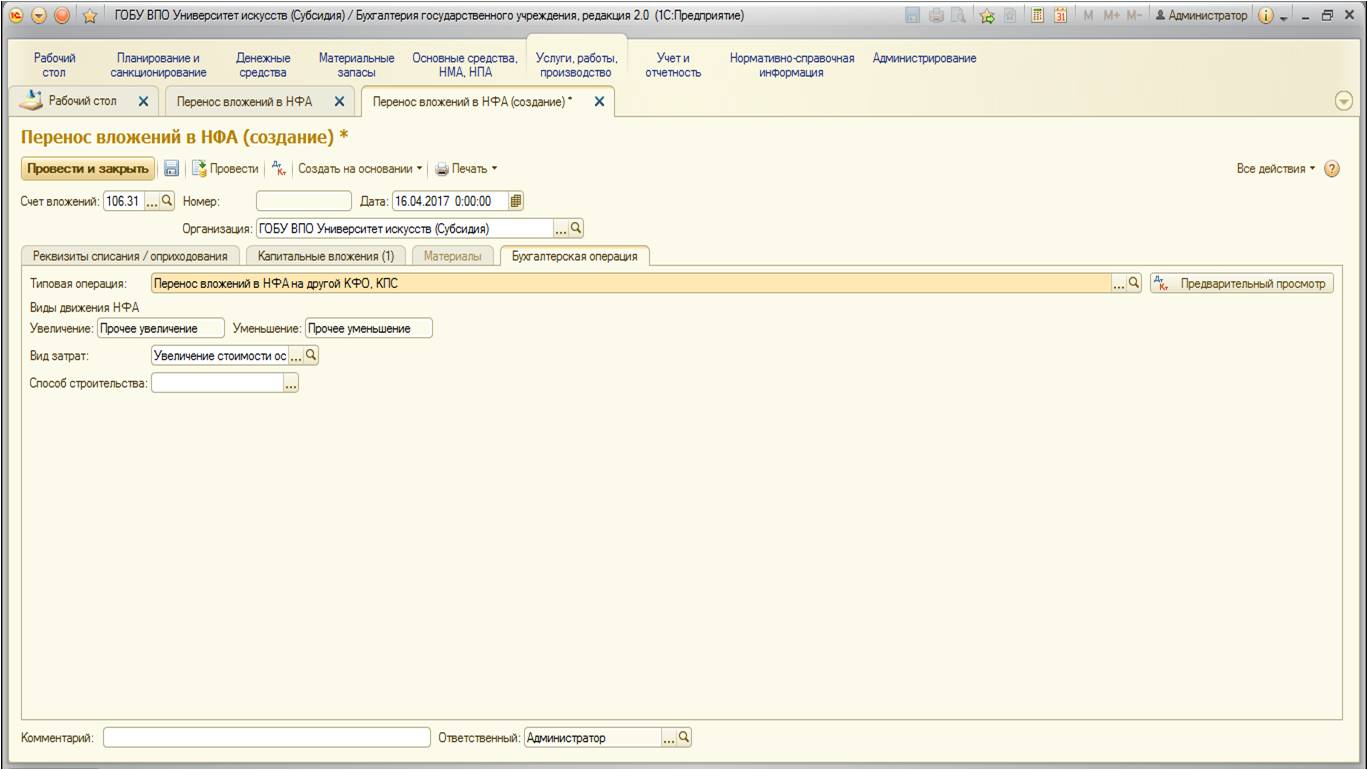

Документ представляет собой универсальный механизм переноса вложений с одного КФО на другой или с одного КПС на другой:

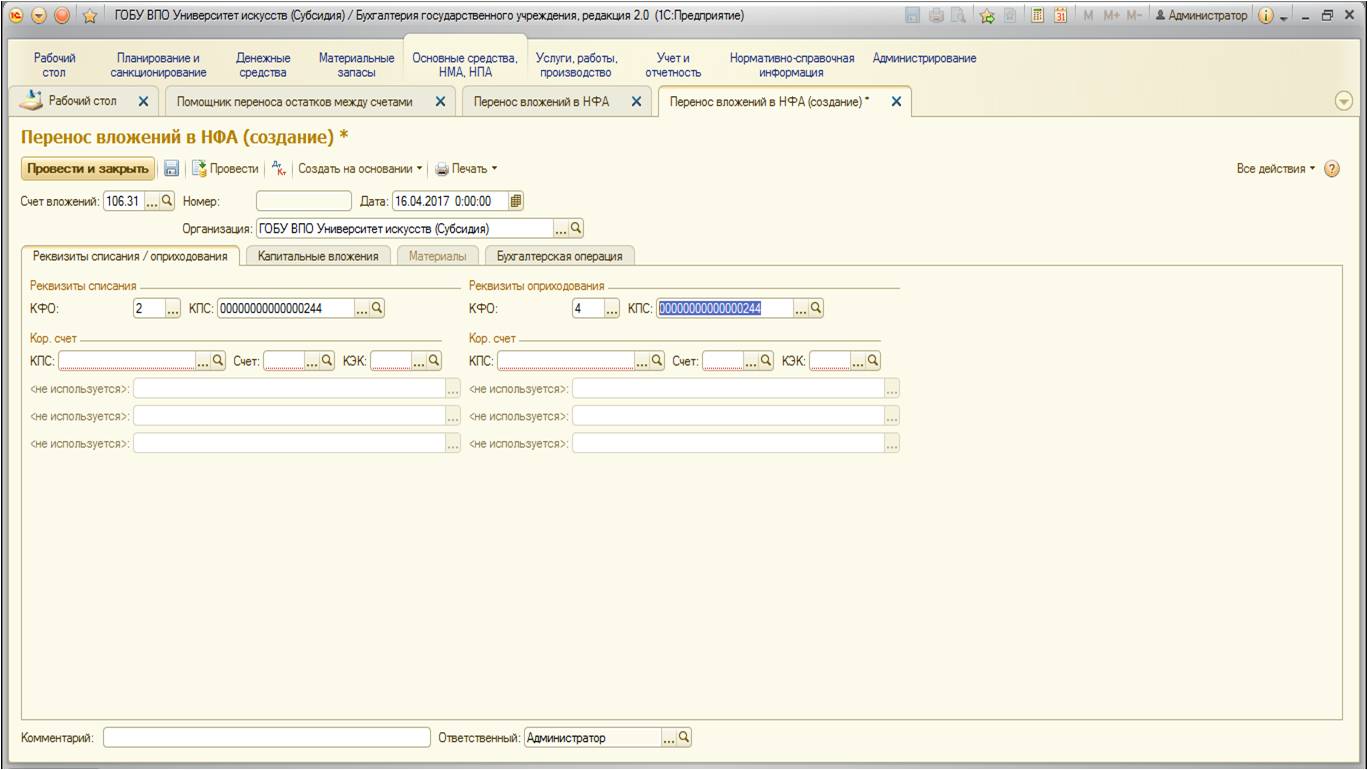

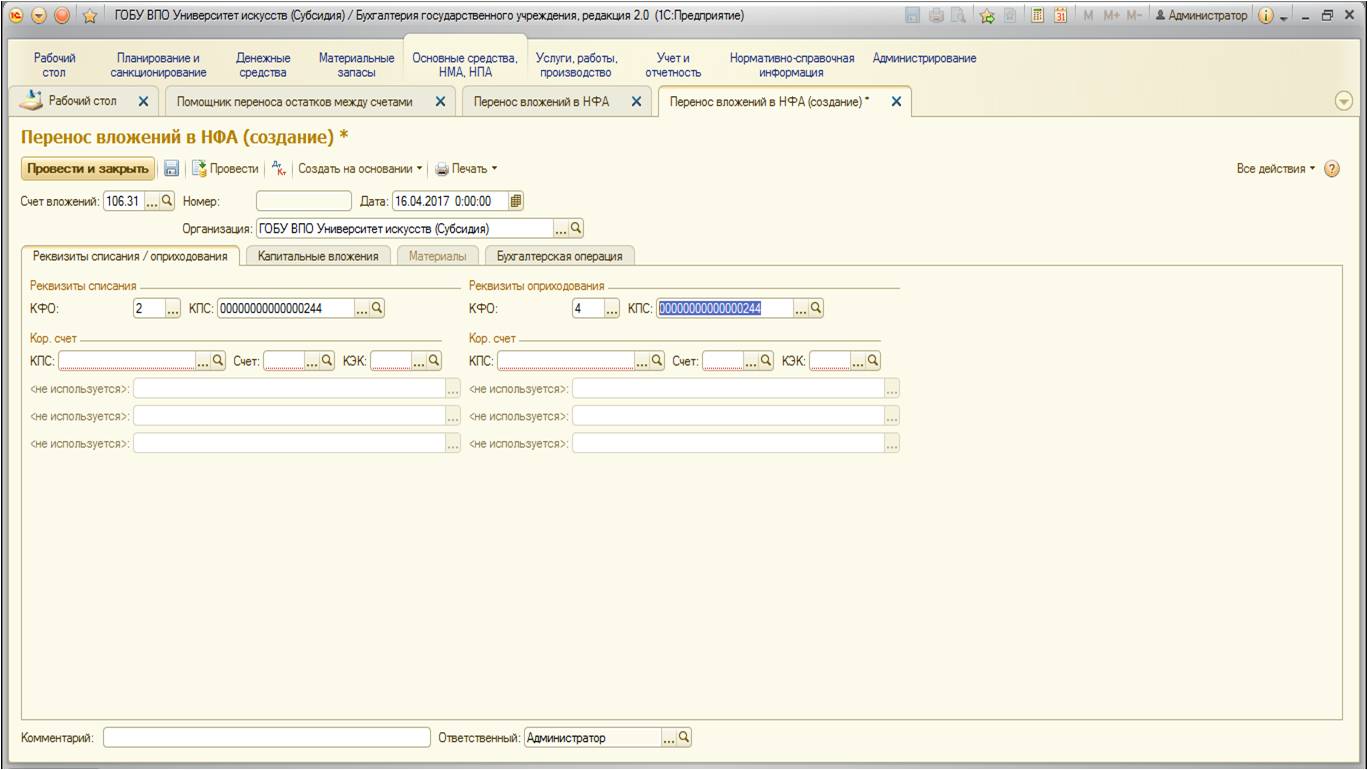

Заполним документ, которыйсостоит из двух частей: в левой указываем те реквизиты, с которых хотим перенести, а в правой – куда перенести:

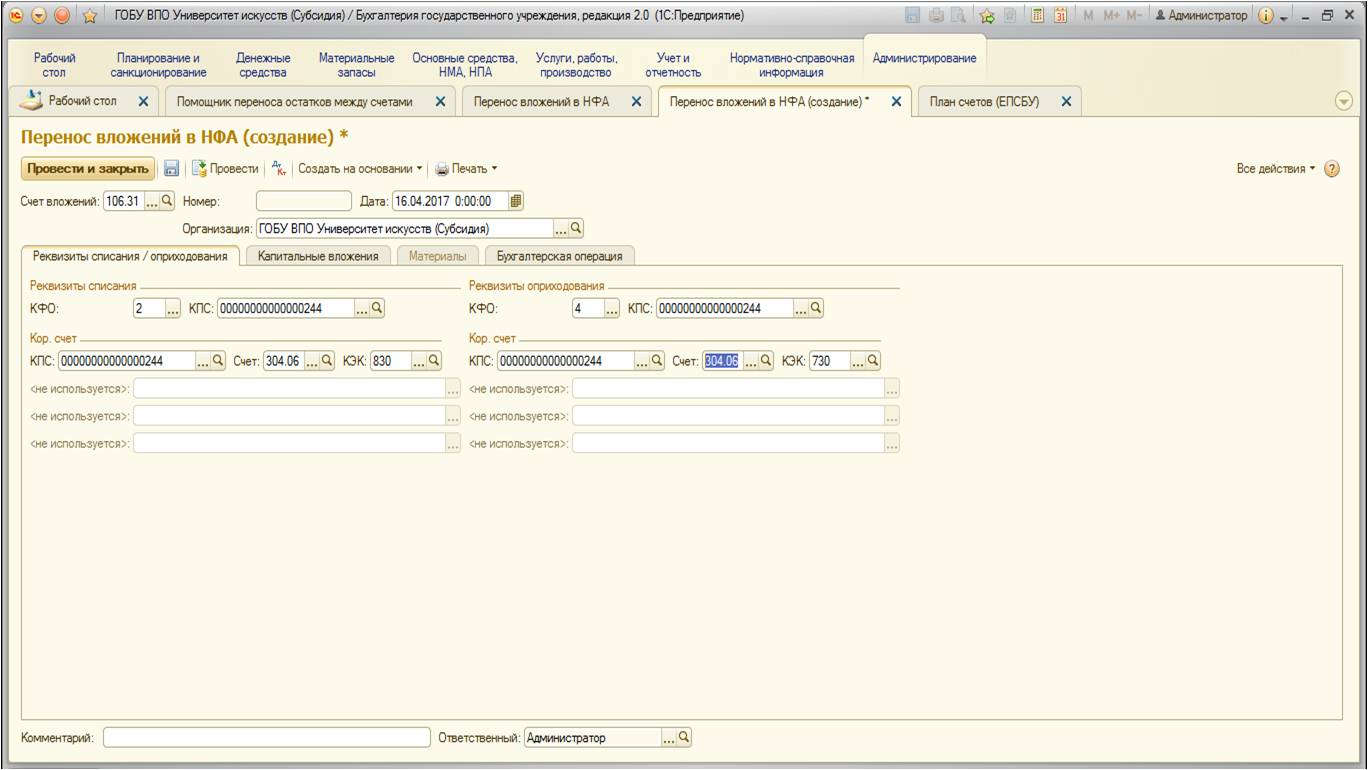

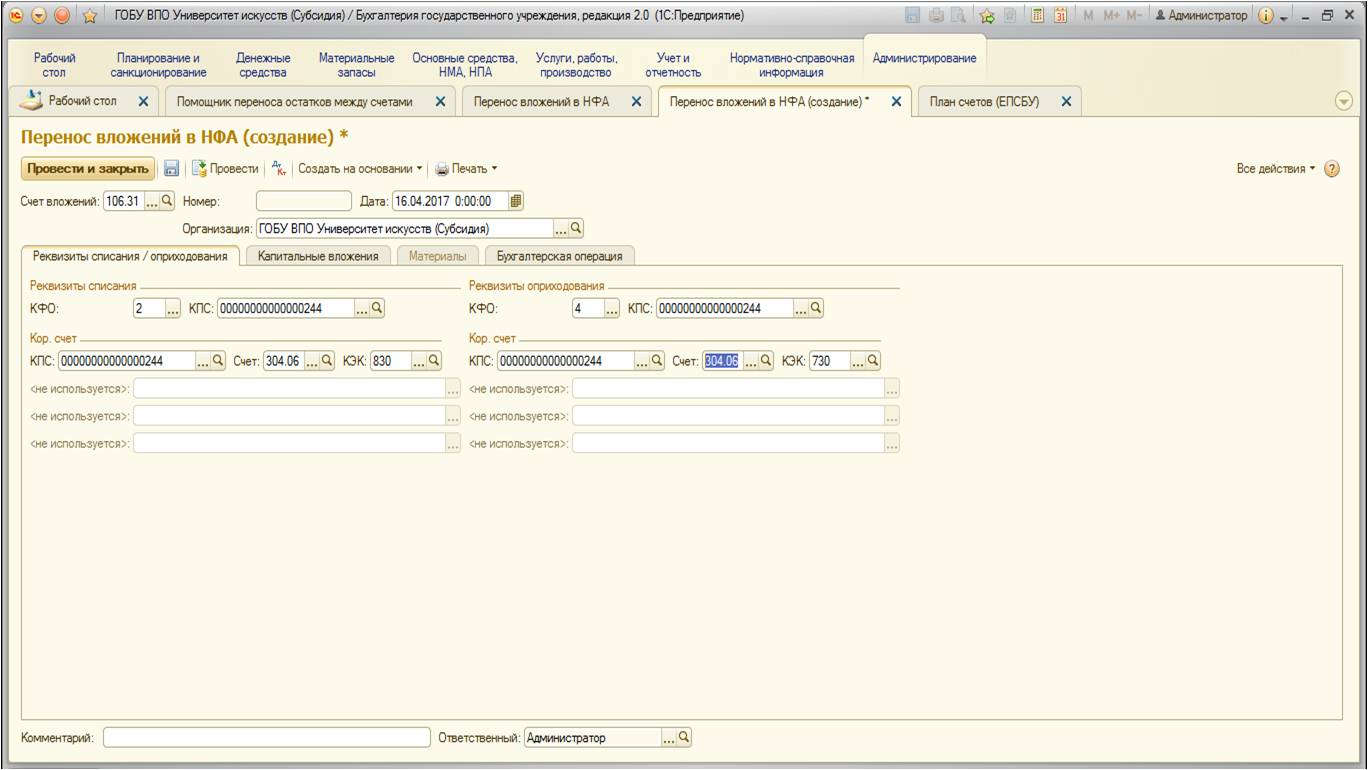

В данном документе также нужно указать счет-челнок, т.е. счет, с помощью которого будет осуществляться перенос. Обычно это счет 304 06 "Расчеты с прочими кредиторами" (также могут использоваться счета финансового результата). Его и нужно указать в документе (КПС рекомендуется использовать тот же, что и в закупке основного средства и дополнительных услуг). Соответственно, КЭК в левой части будет 830 – «Уменьшение прочей кредиторской задолженности», в правой – 730 «Увеличение прочей кредиторской задолженности»:

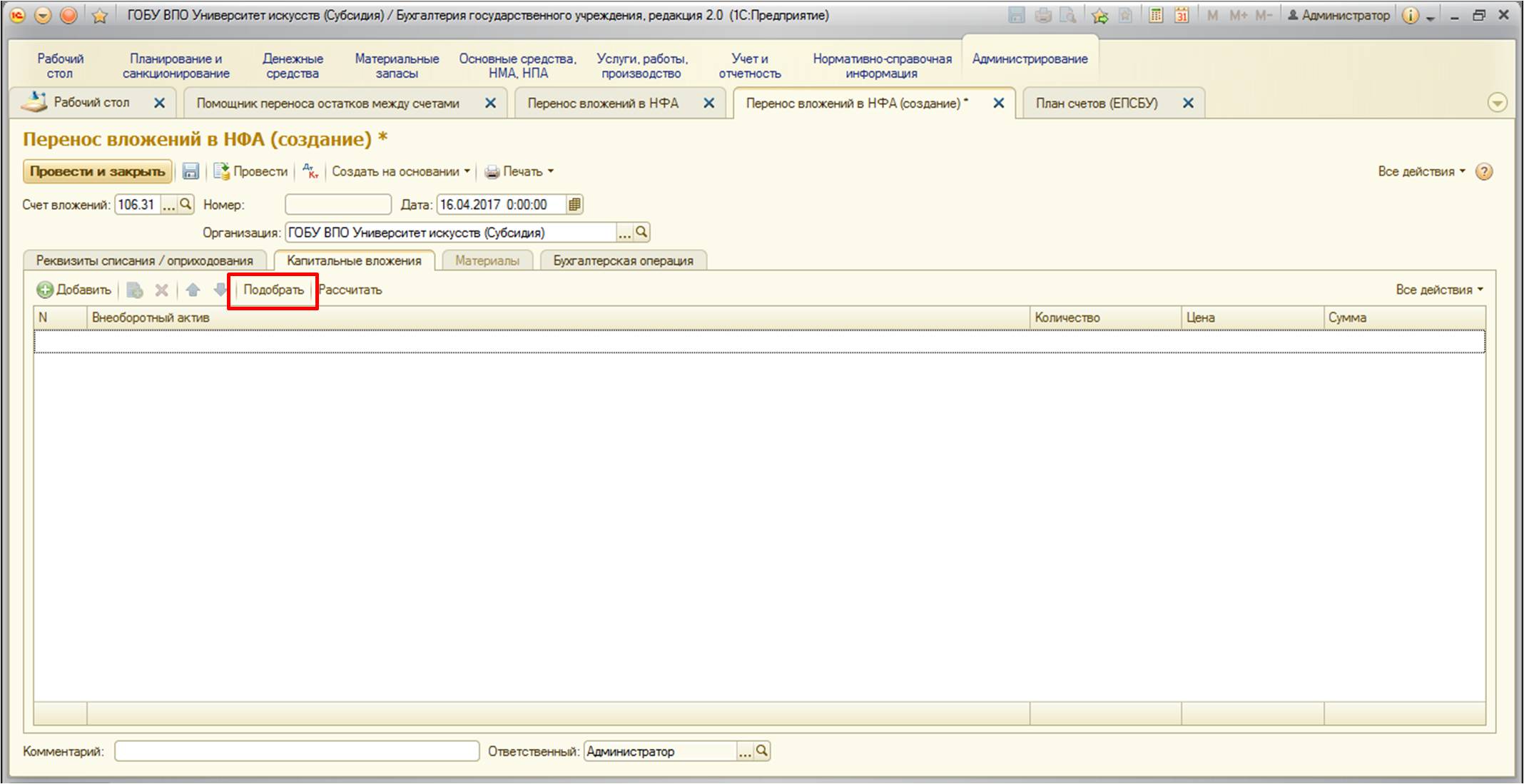

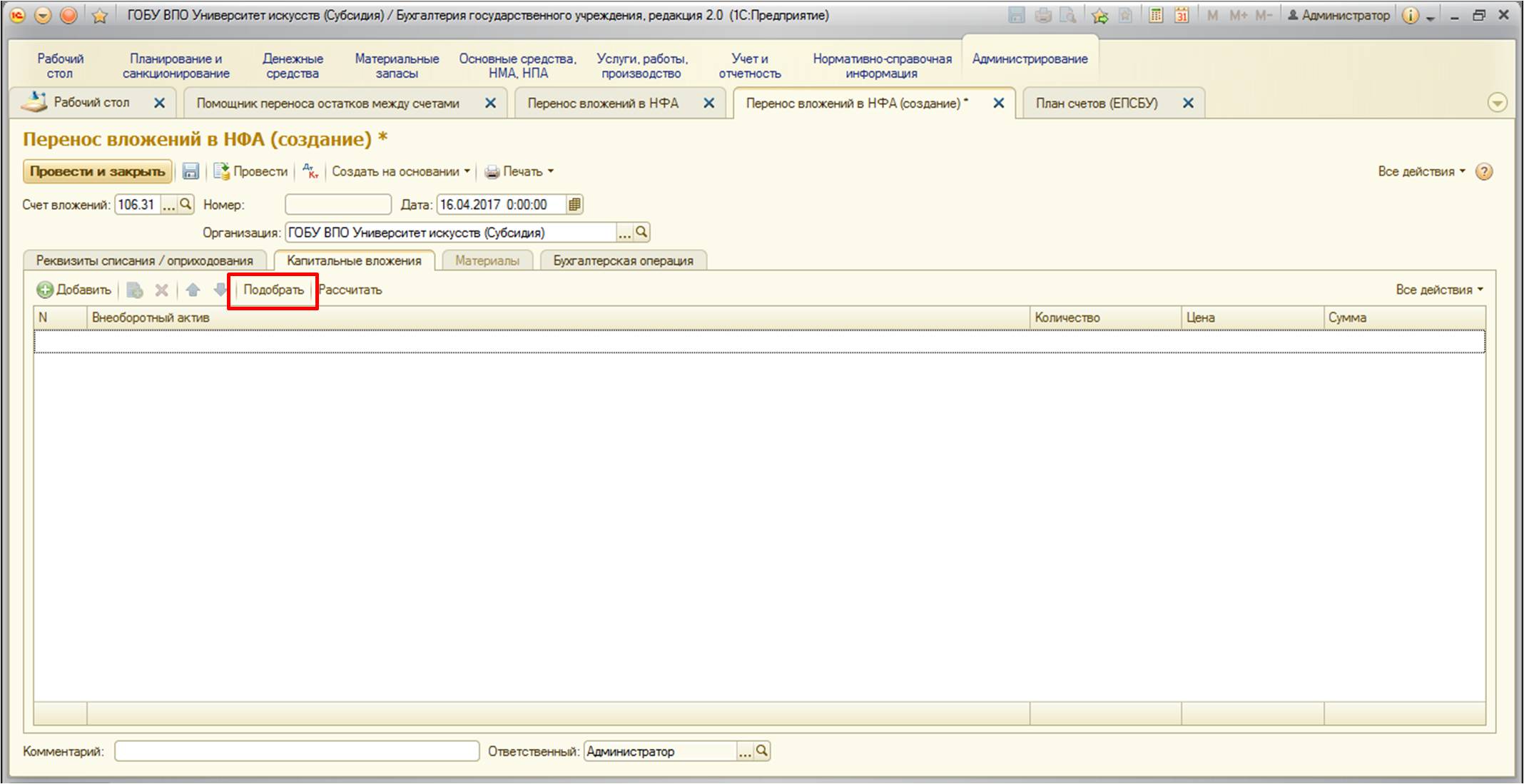

После заполнения этой вкладкинеобходимо перейти на следующую - «Капитальные вложения». На данной вкладке нужно указать основное средство, которое является объектом вложения в нашем примере. Рекомендую использовать удобную кнопку подбора:

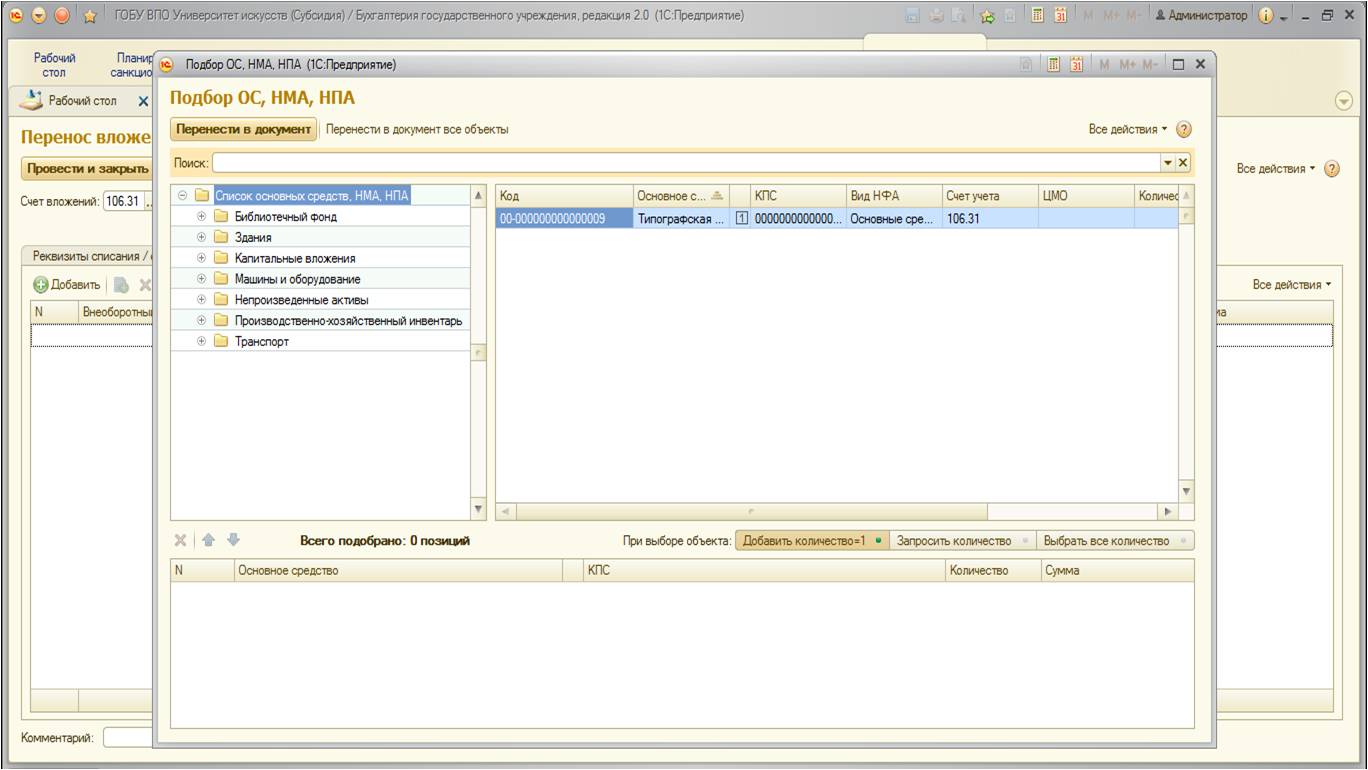

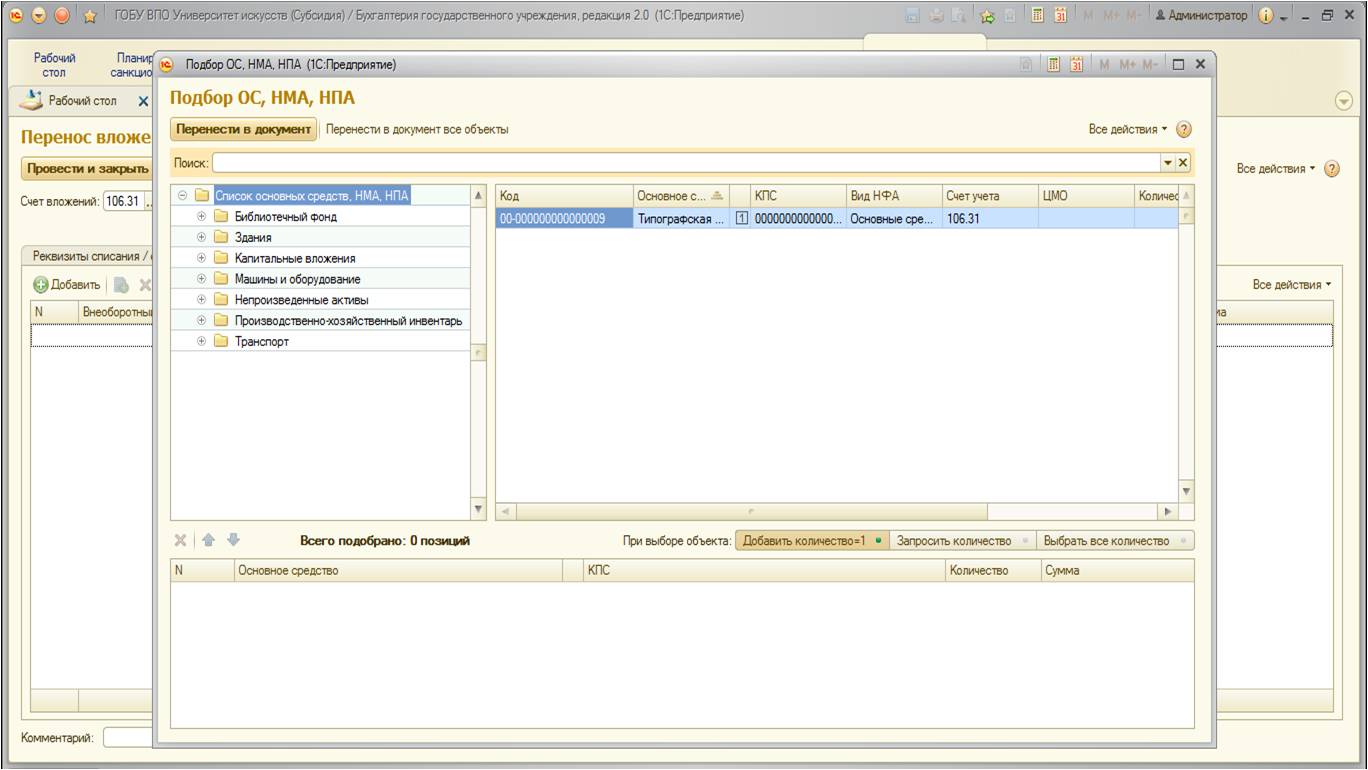

Откроется форма, в которой будут отображены необходимые нам основные средства:

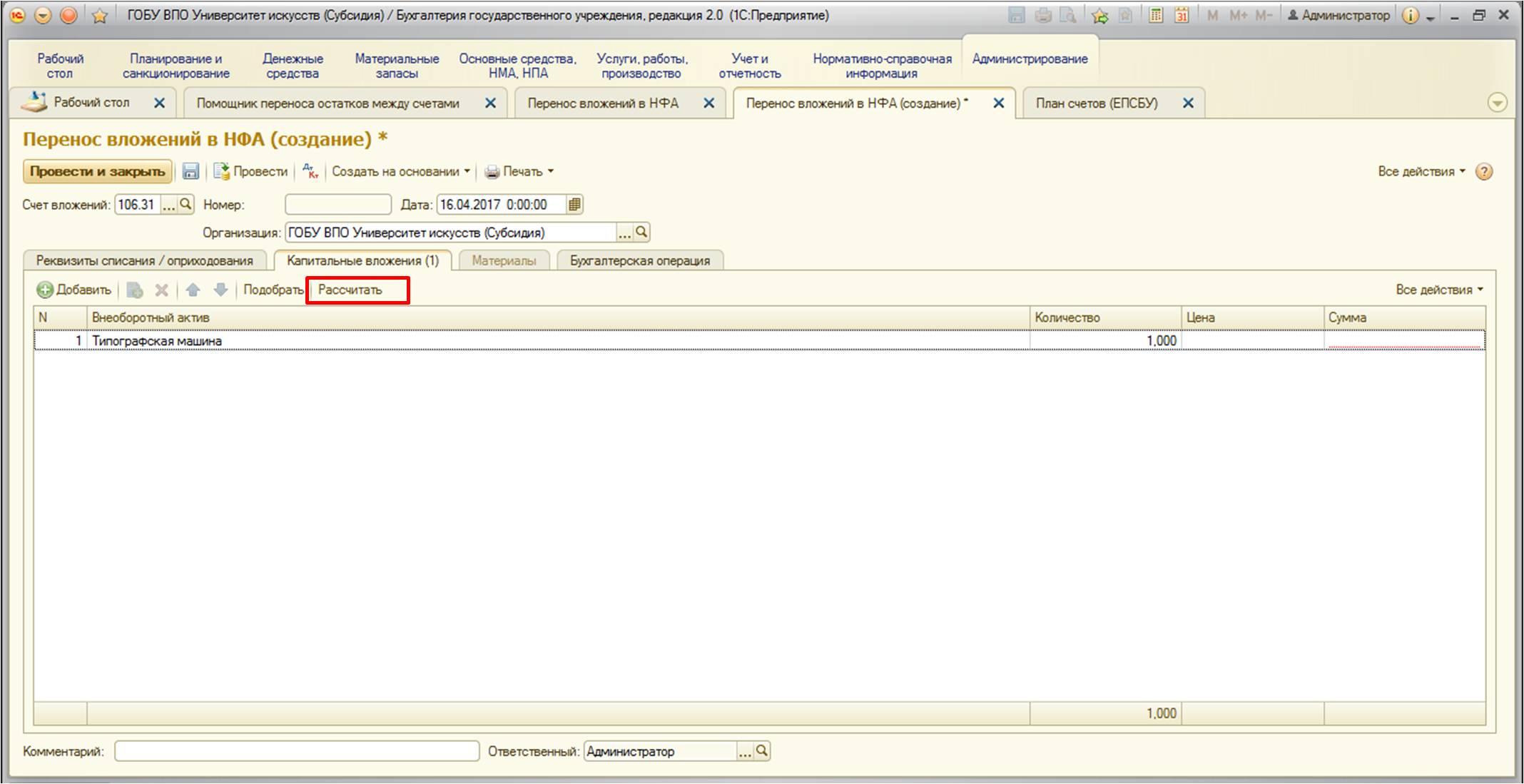

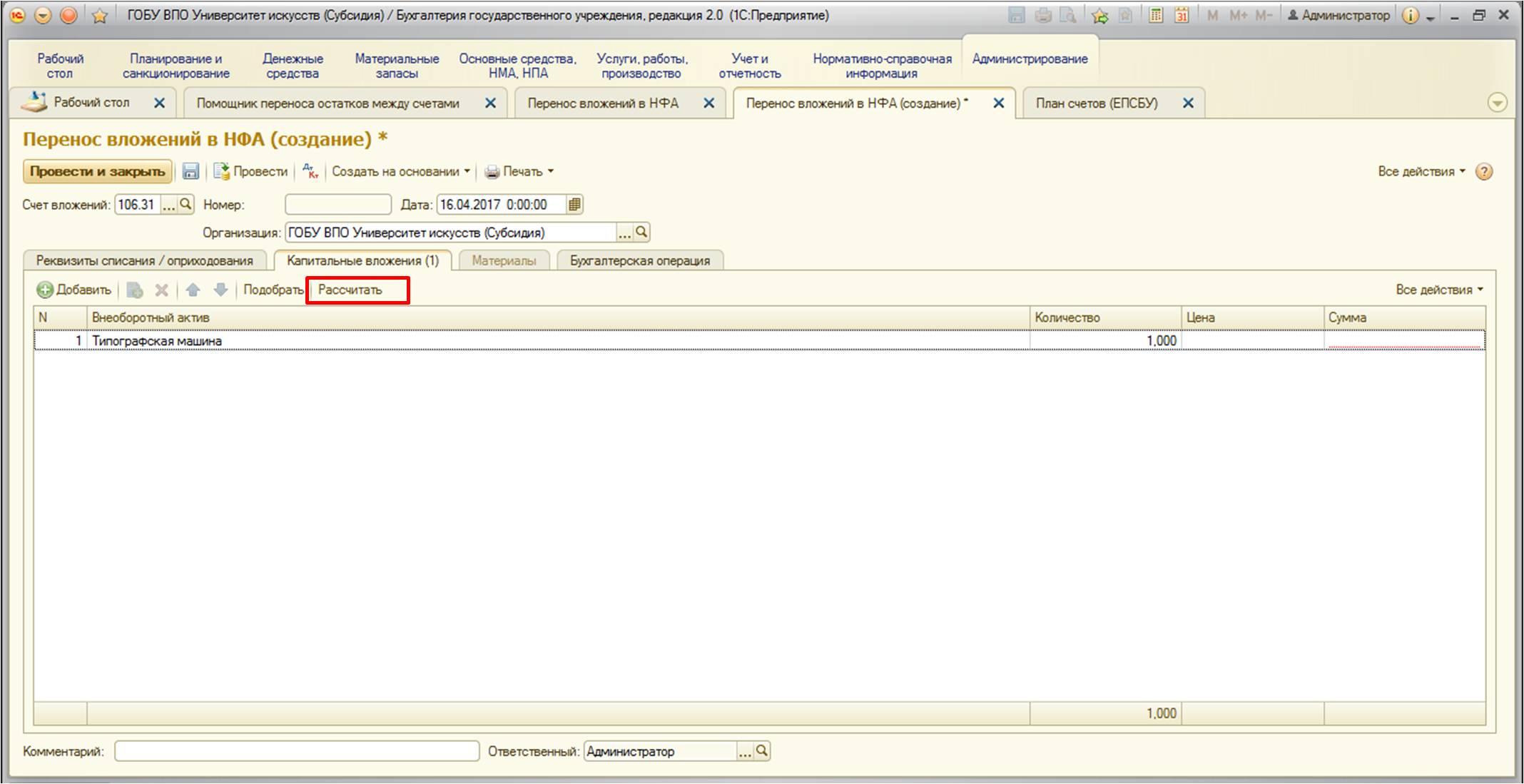

После того, как основное средство было подобрано, нужно рассчитать стоимость с помощью специальной кнопки:

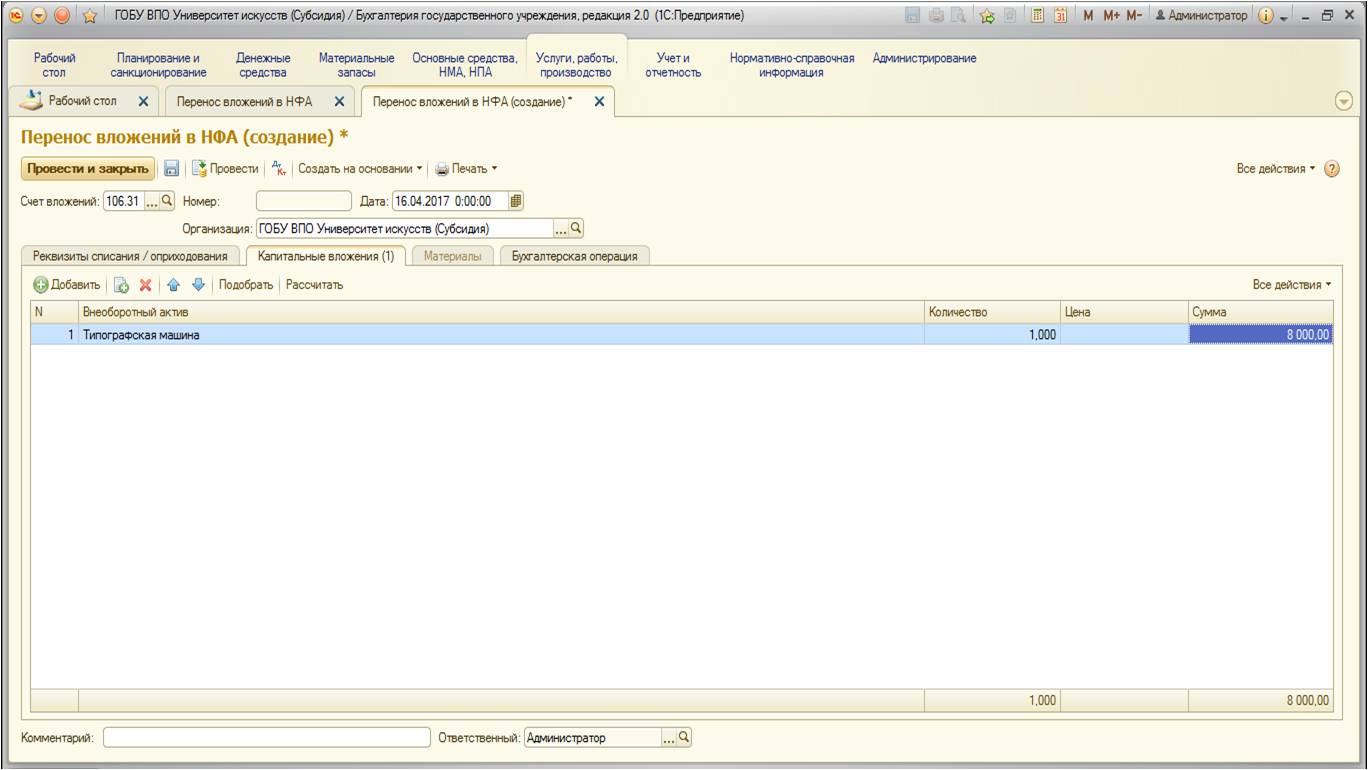

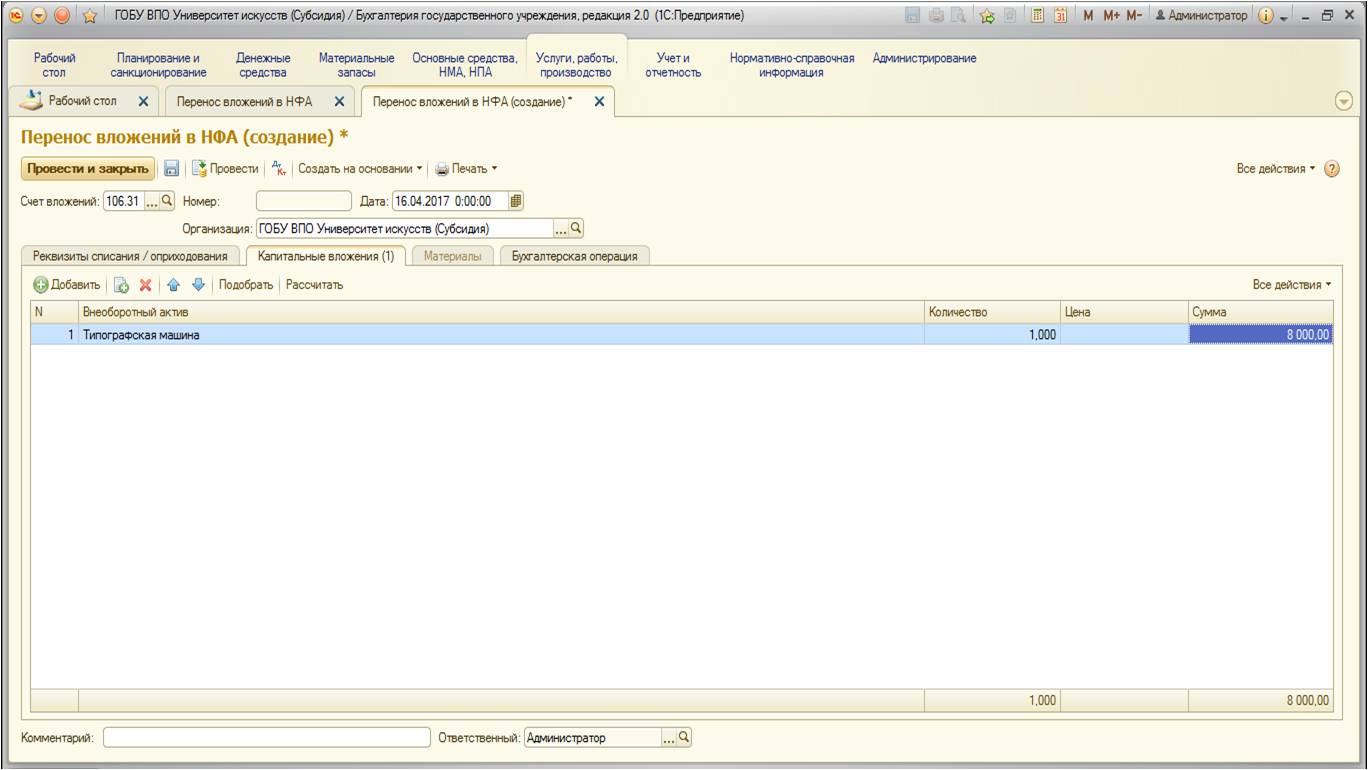

Заполненная вкладка выглядит следующим образом:

Далее перейдем на вкладку «Бухгалтерская операция». Введем необходимые данные:

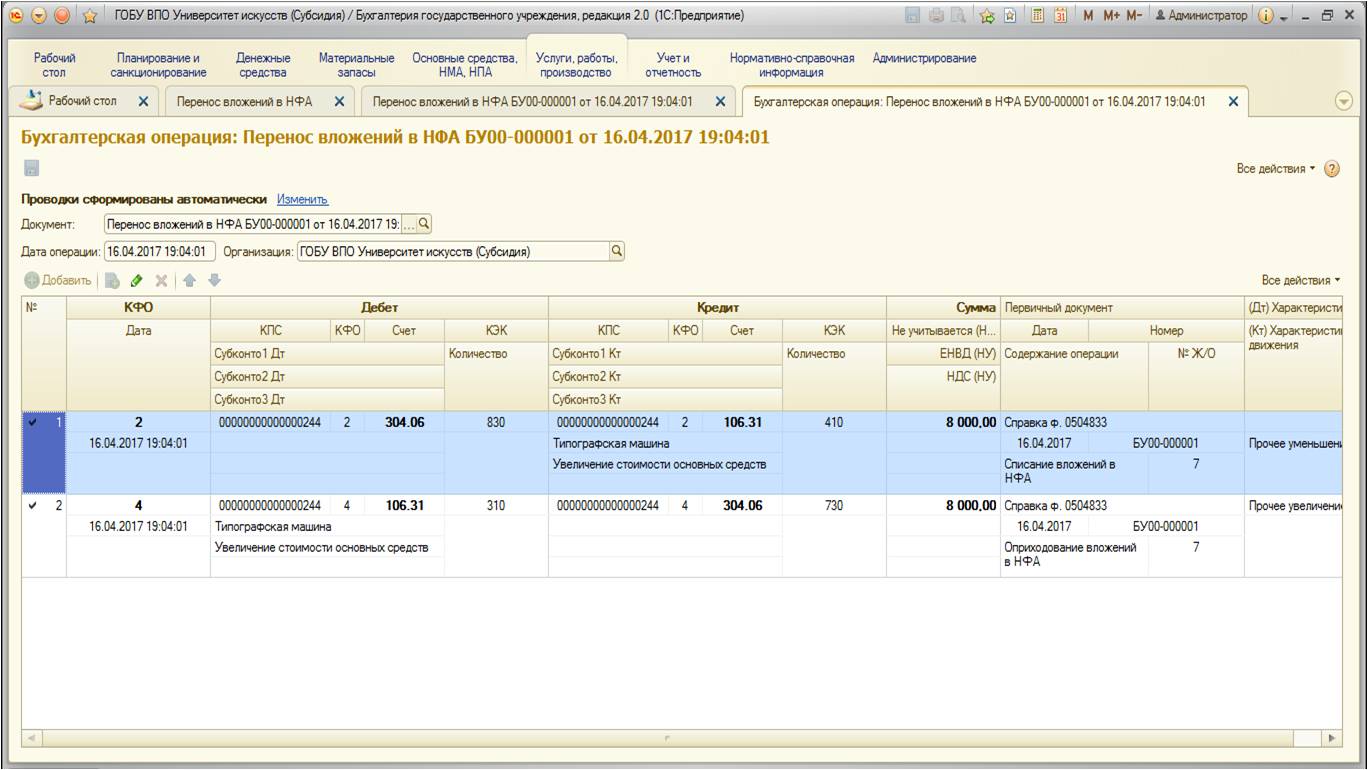

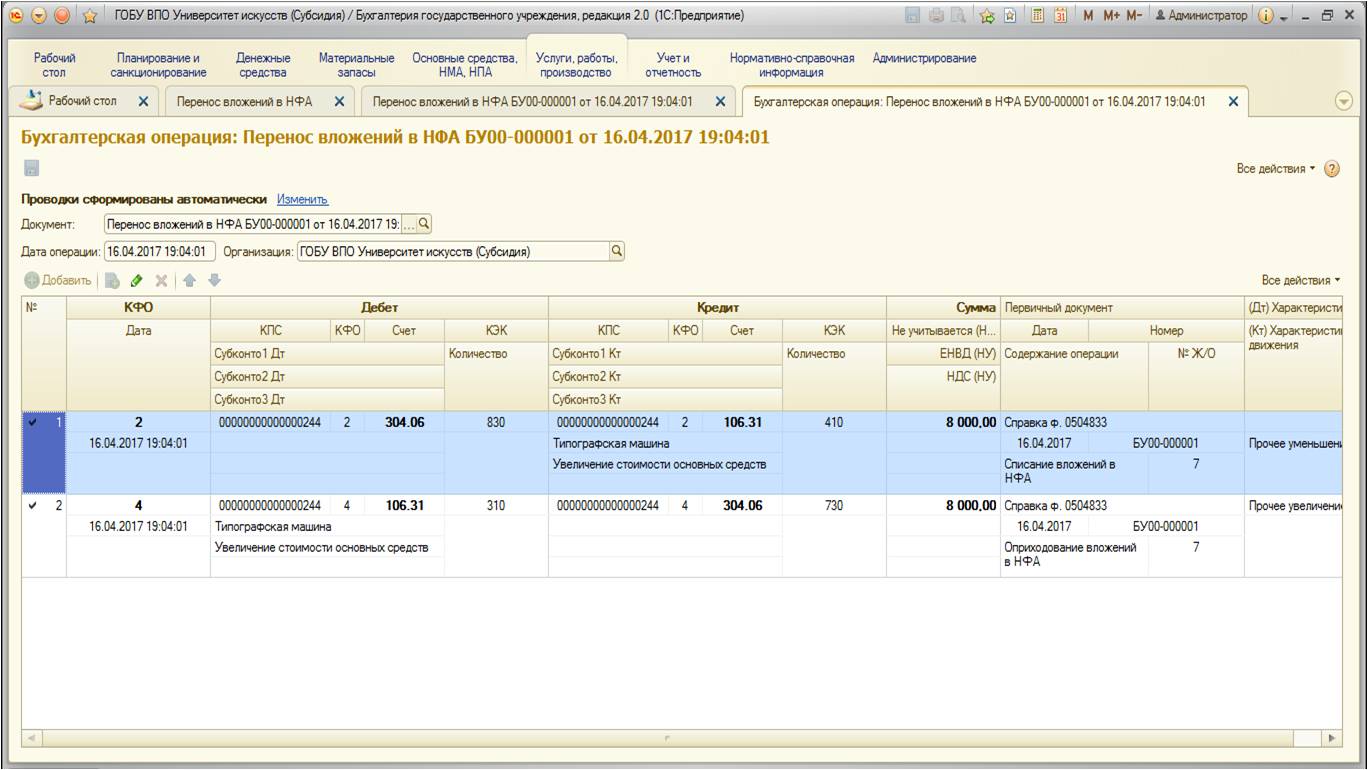

При проведении документ формирует следующие движения по счетам:

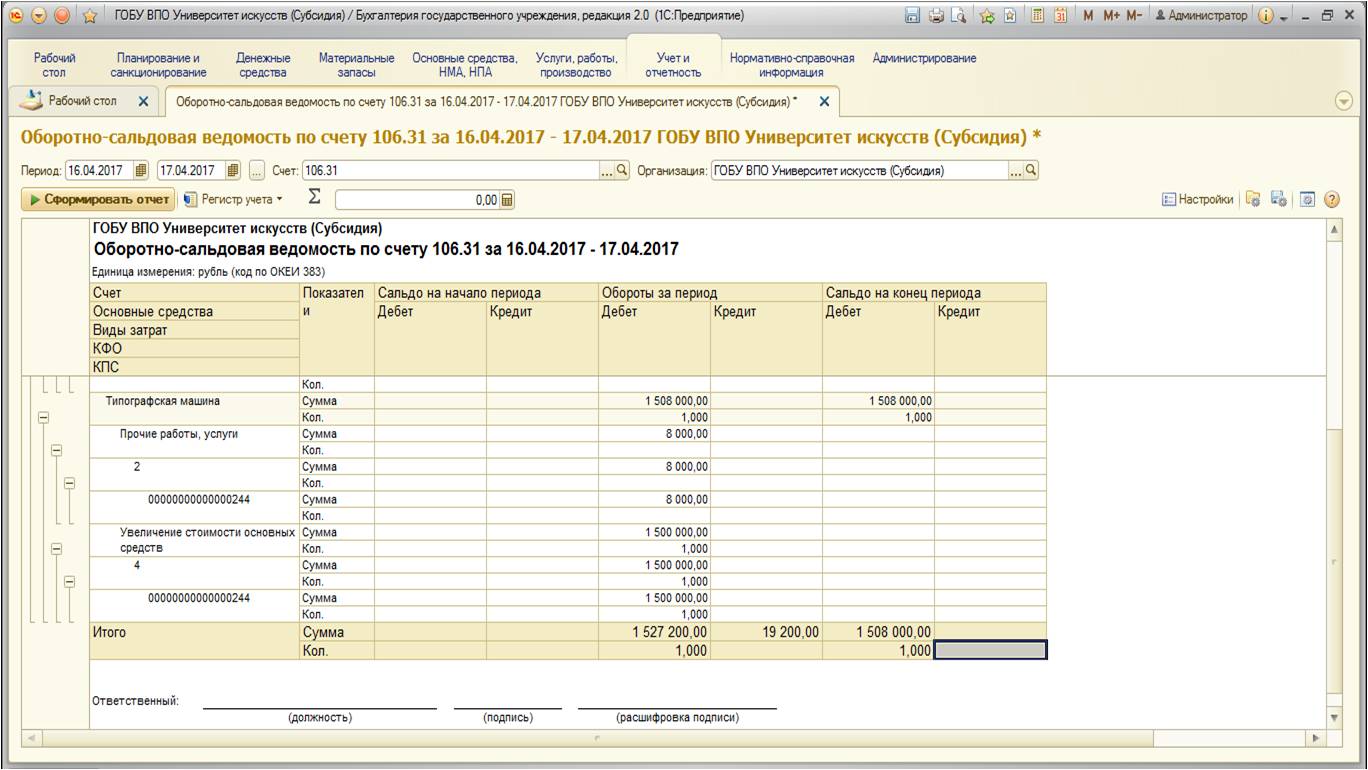

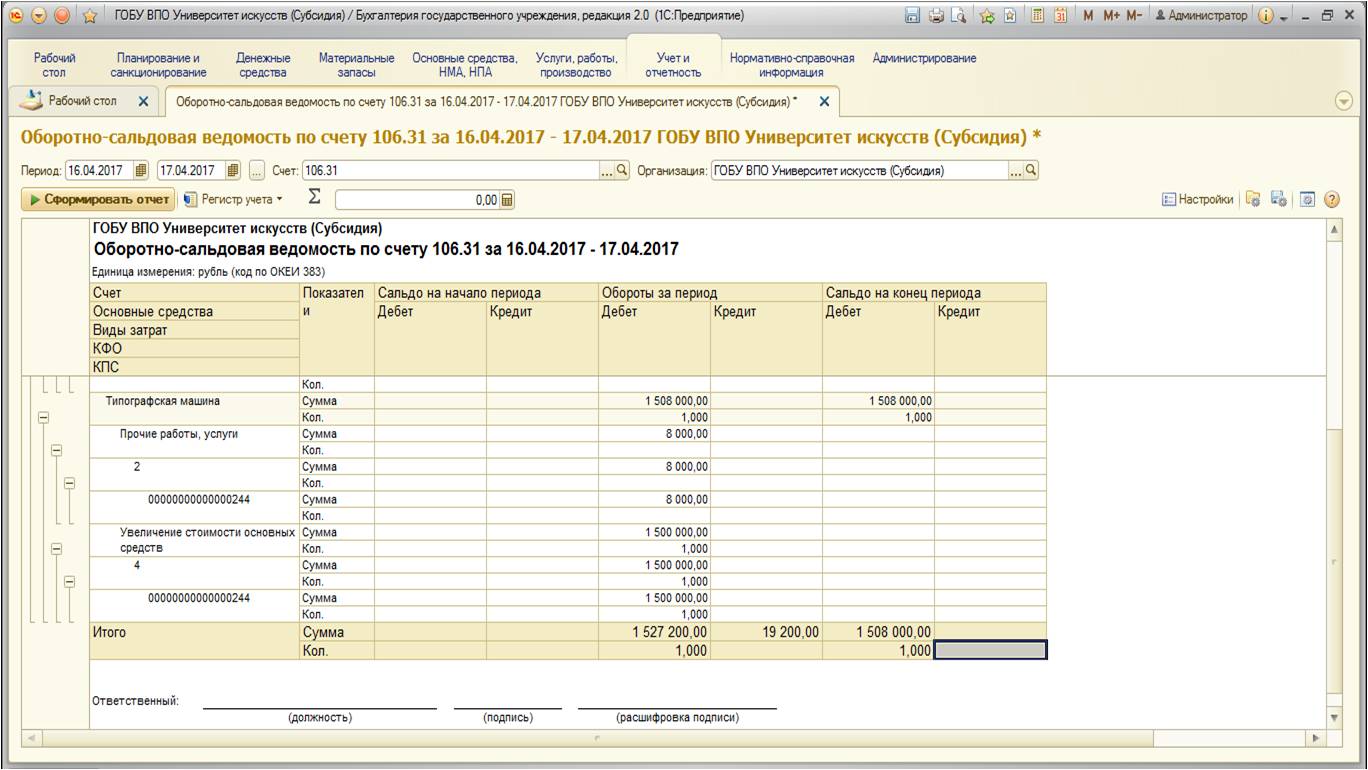

Для контроля сформируемоборотно-сальдовую ведомость. Обратите внимание на настройки. Чтобы свести к минимуму количество ошибок в учете, рекомендуем анализировать этот отчет после каждой более-менее крупной операции. Данная процедура позволит избежать недочетов по невнимательности (выбор не того КПС или КФО, к примеру):

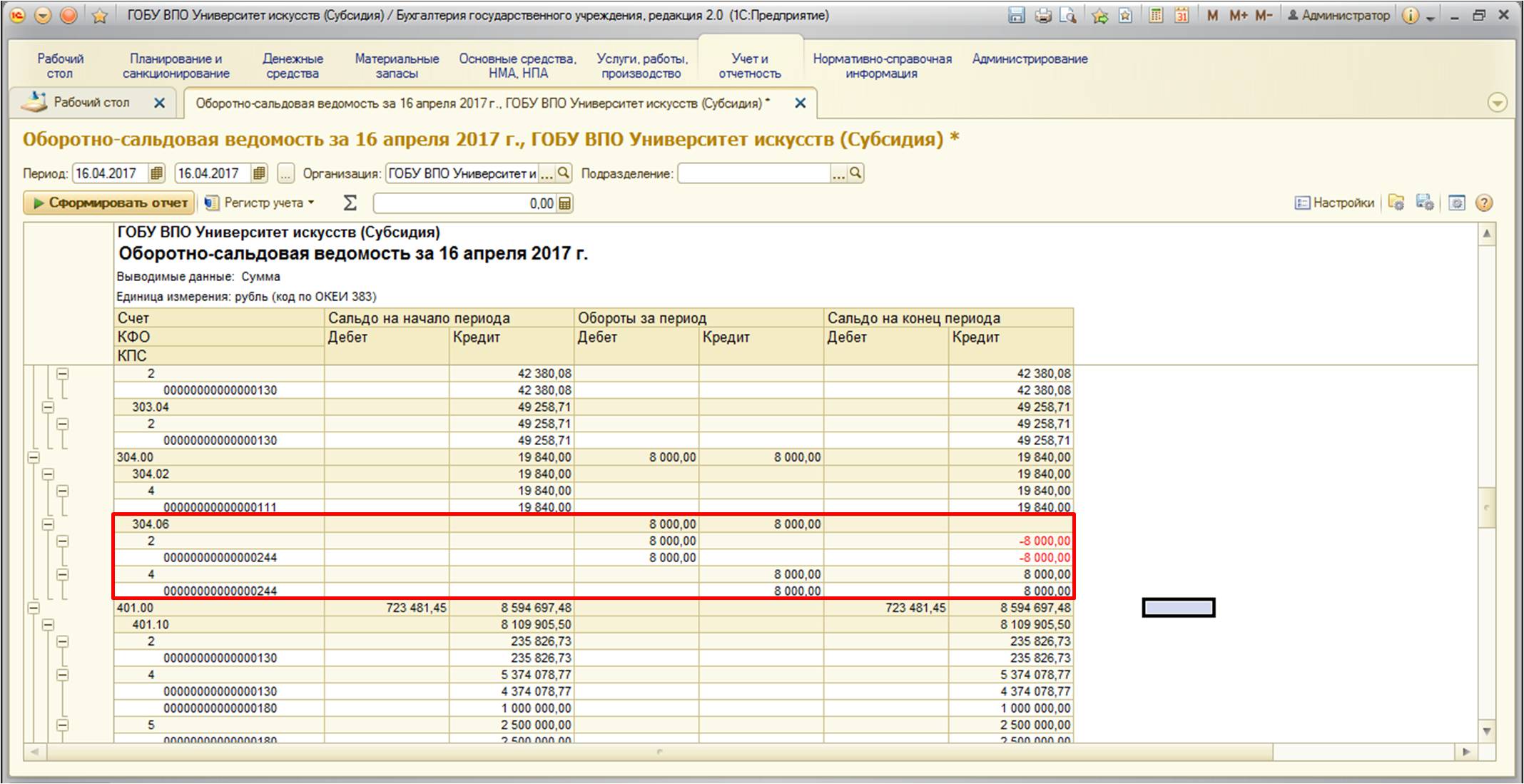

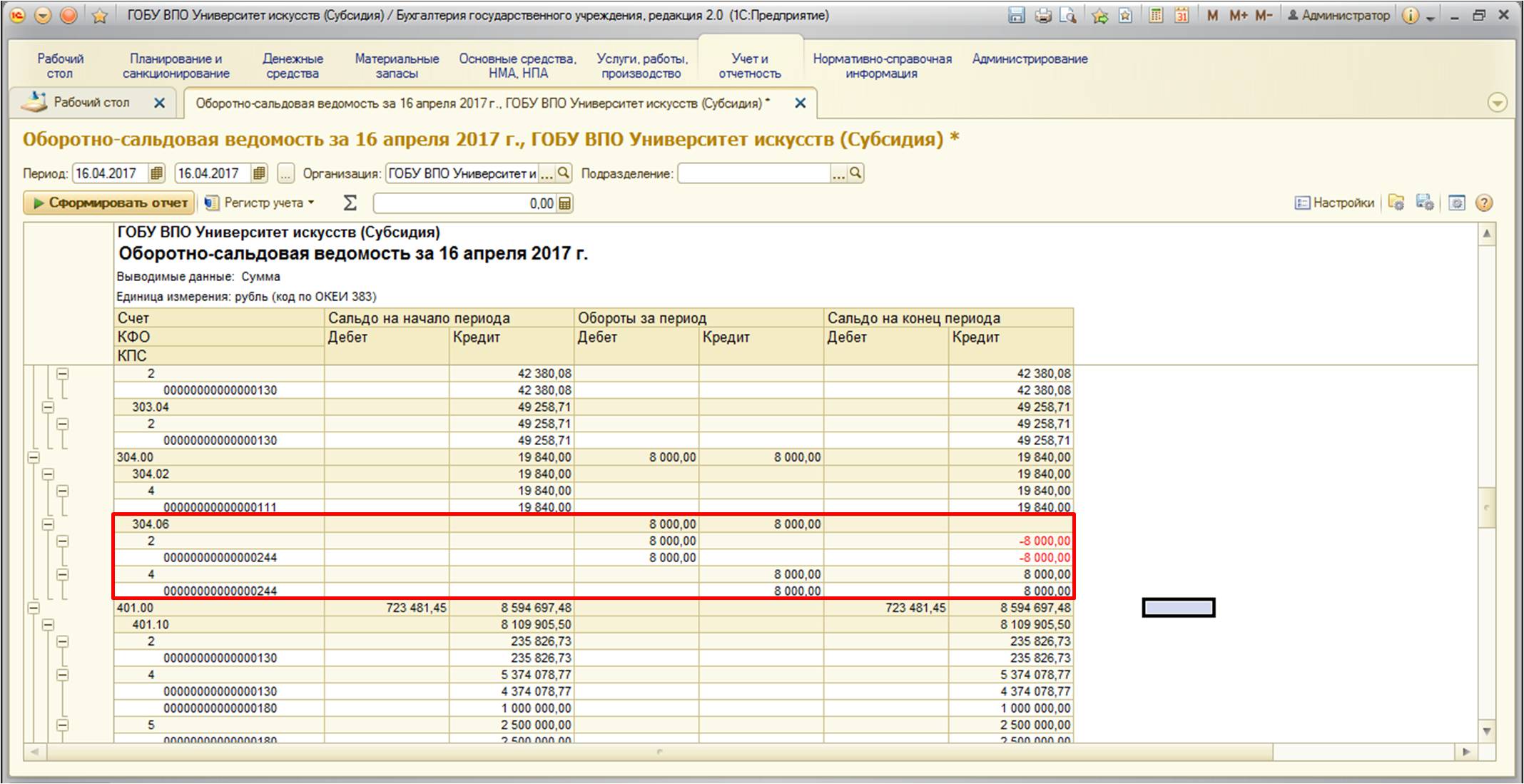

Проанализируем счет 304:

Обороты по счету верные, так как счет был использован в качестве вспомогательного при переносе.

После проанализируем счет 106:

После переноса вложений на счете 106.31 собрана вся стоимость основного средства. Теперь его можно принимать к учету:

Операцию выберем следующую:

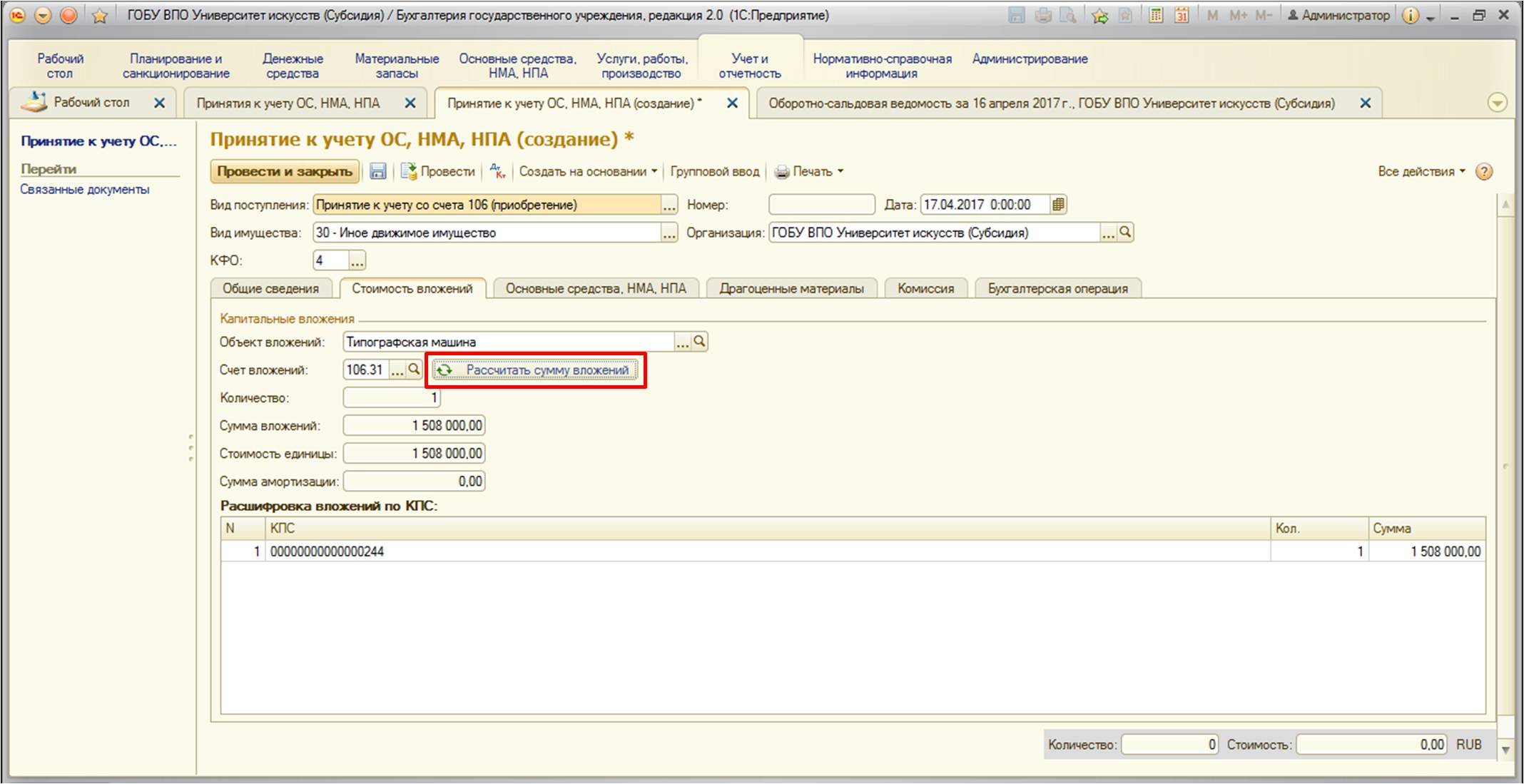

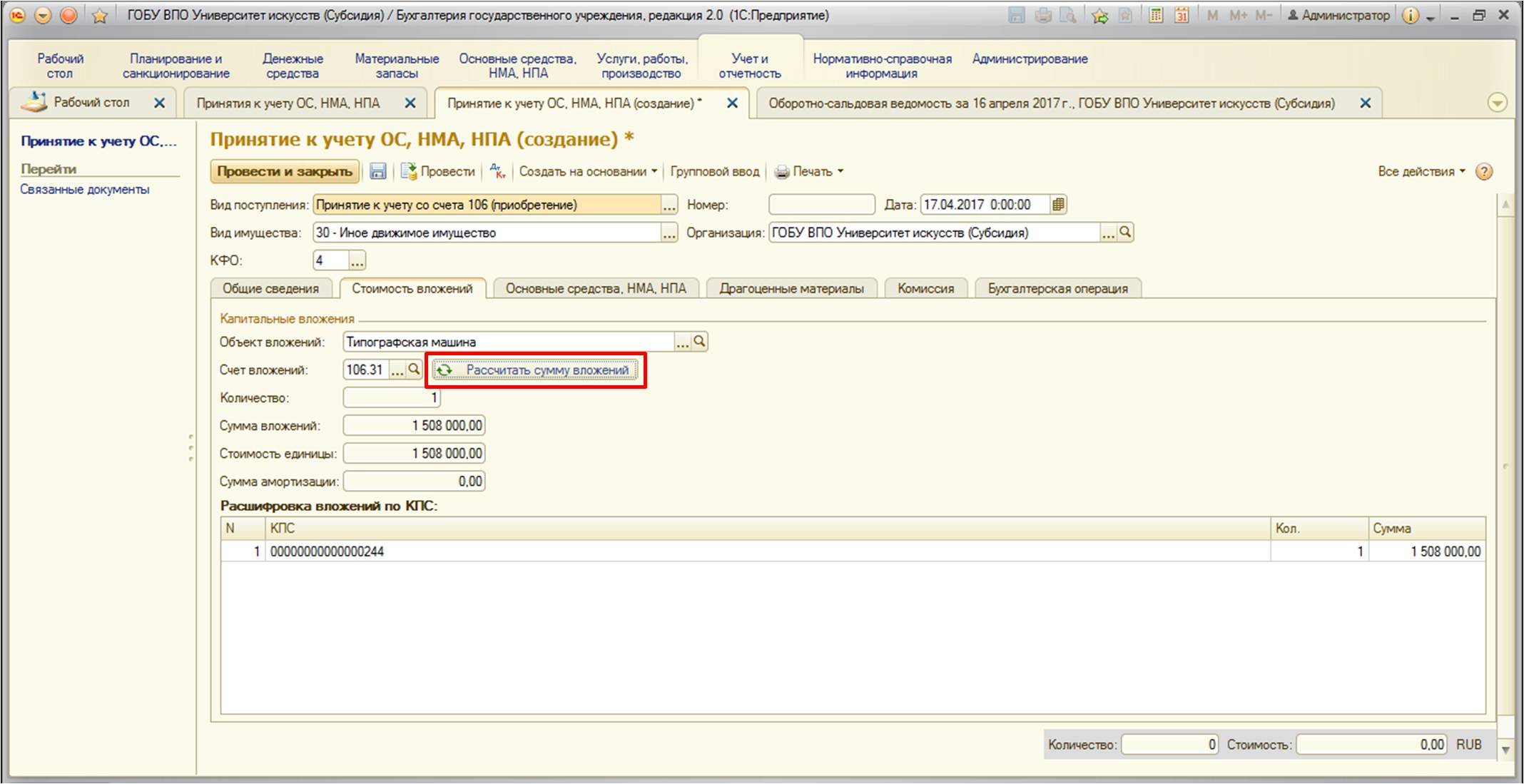

После этого перейдем на вторую вкладку «Стоимость вложений» На этой кладке выберем объект вложений и счет. После выбора стоимость заполнится автоматически. При необходимости можно воспользоваться кнопкой «Рассчитать стоимость»:

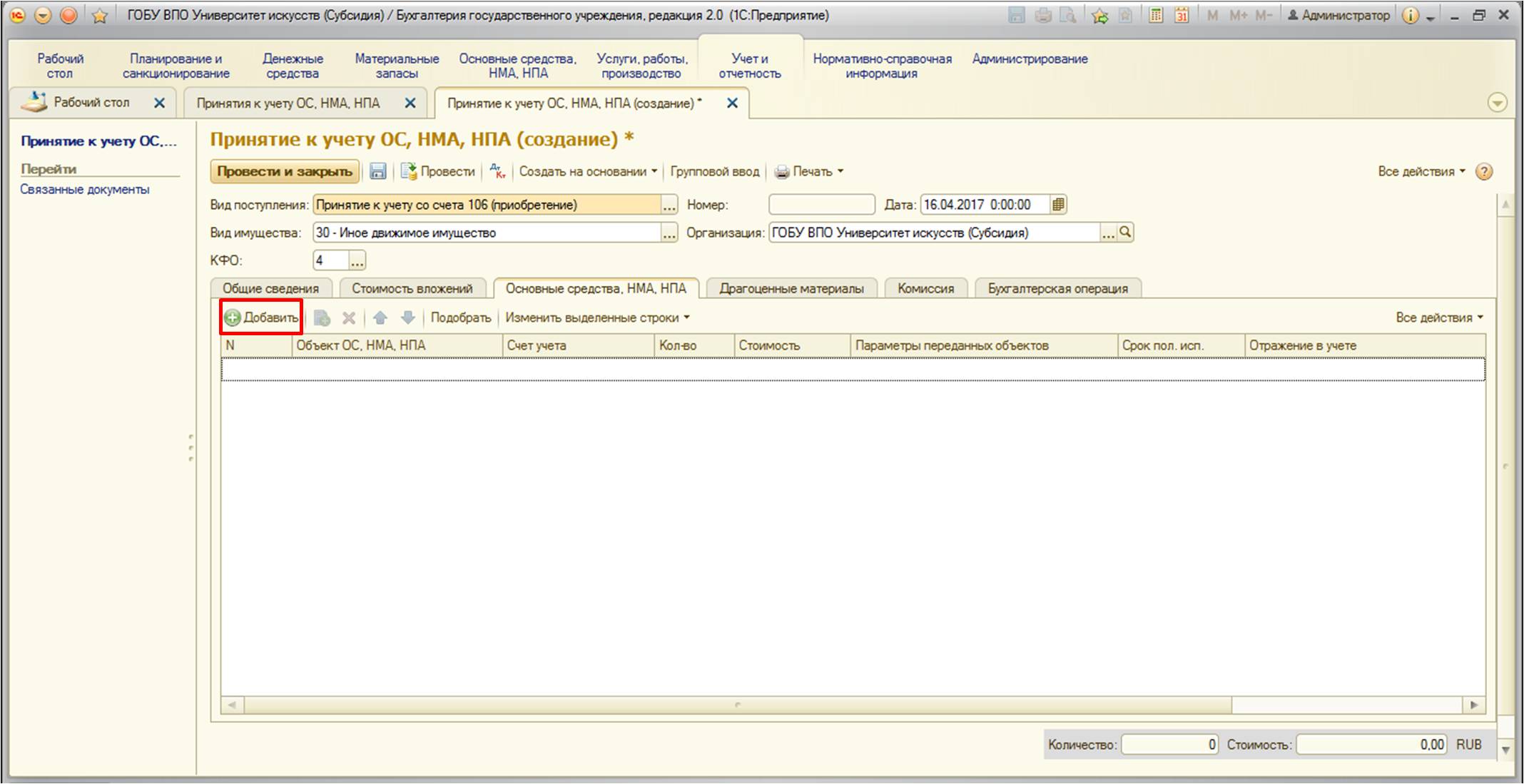

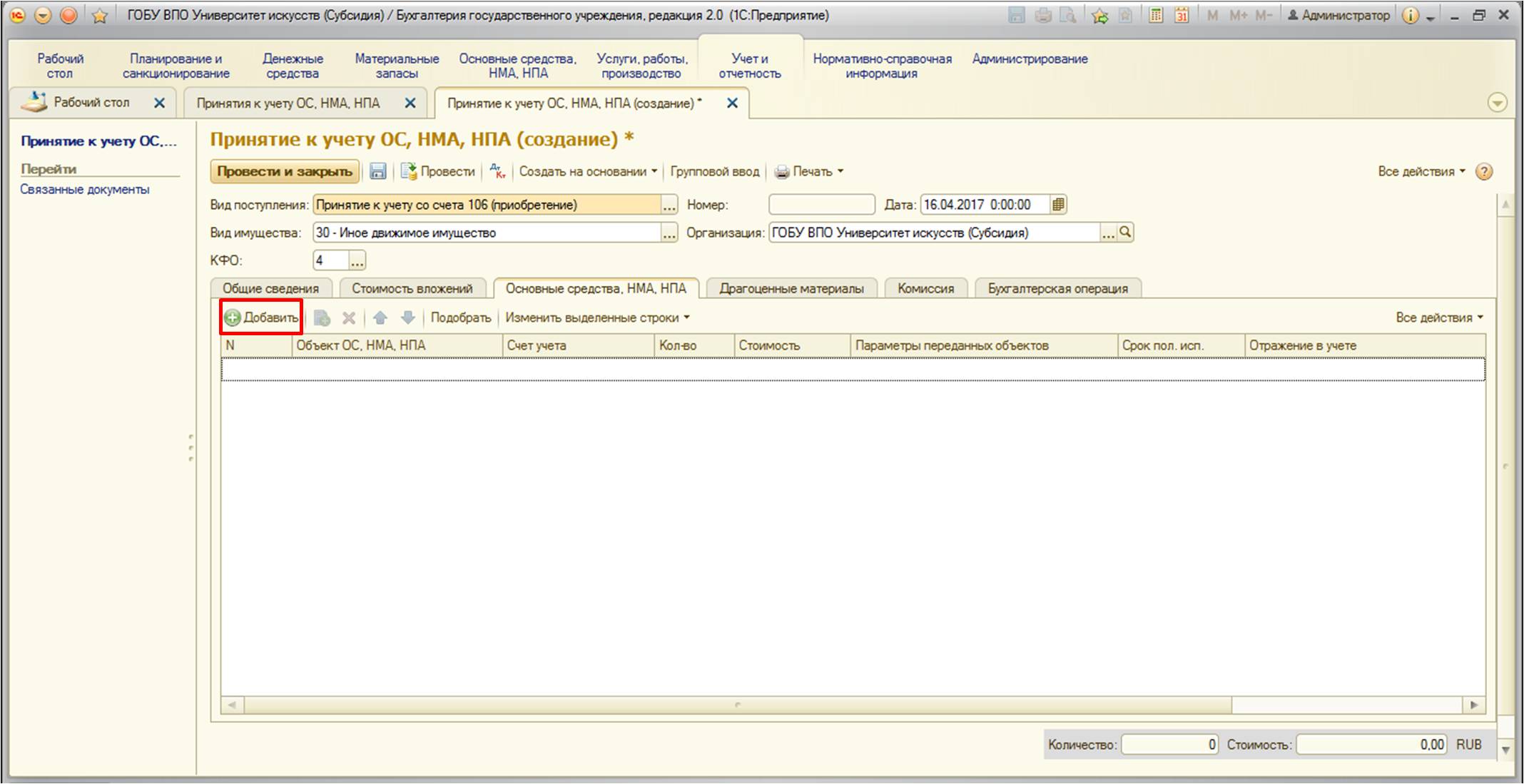

На следующей вкладке «Основные средства, НМА, НПА» нужно заполнить данные. Добавим основное средство с помощью кнопки:

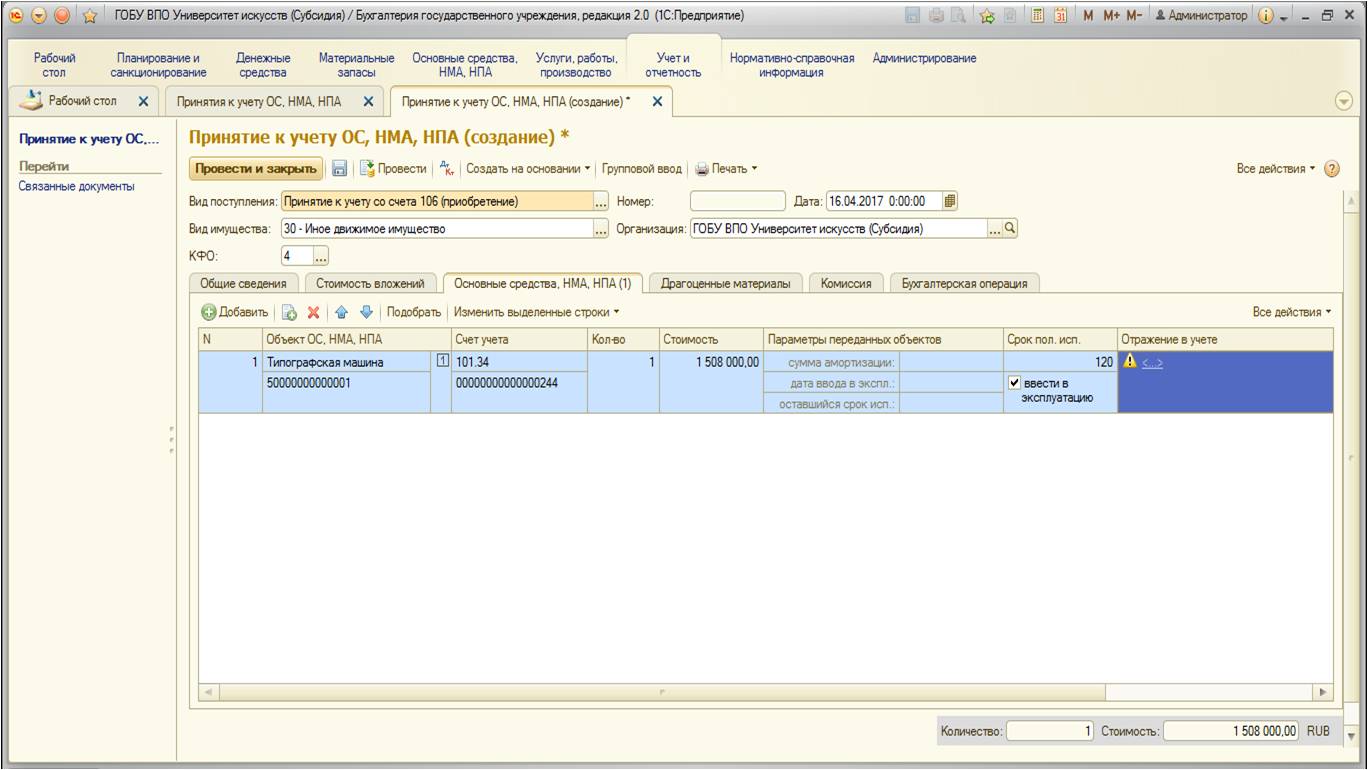

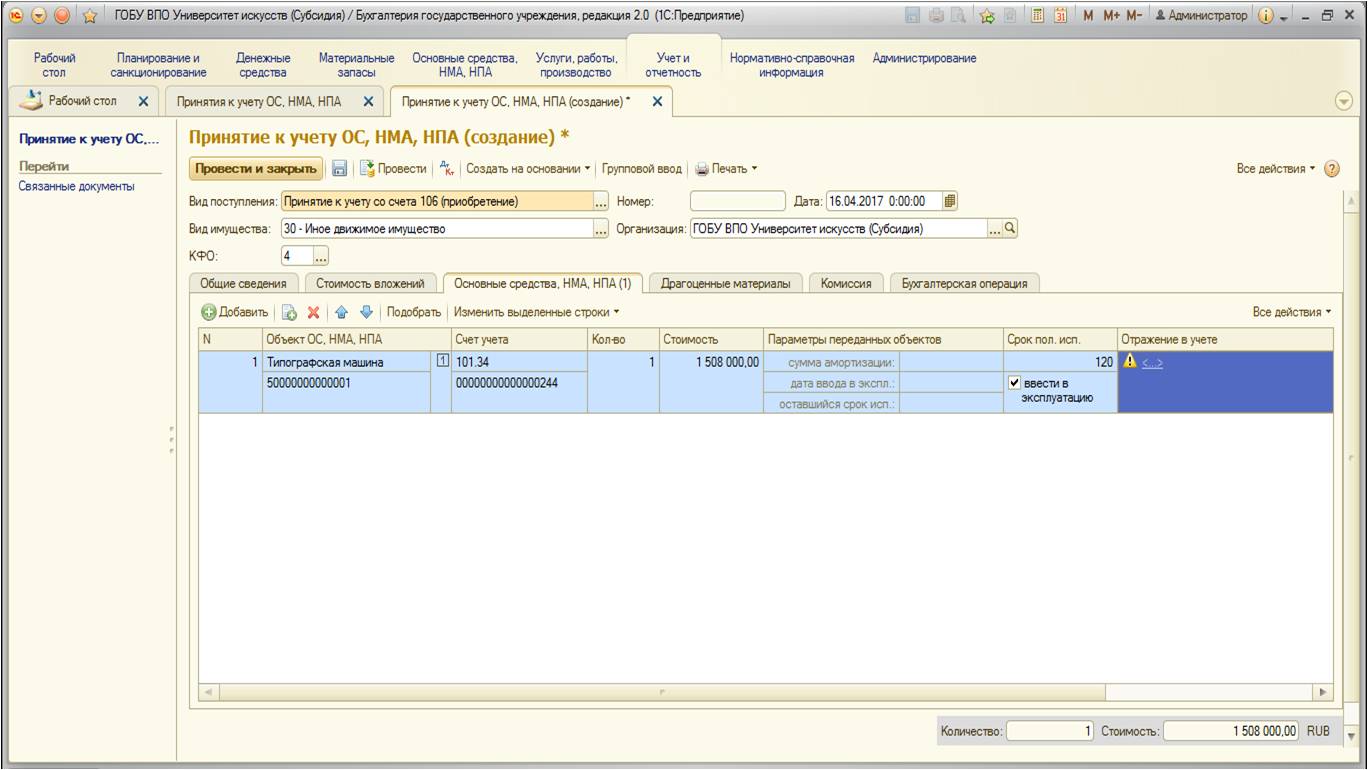

На этой вкладке вводится информация о счете учета, сроках полезного использования, сумме амортизации, инвентарных номерах карточки и непосредственно основного средства:

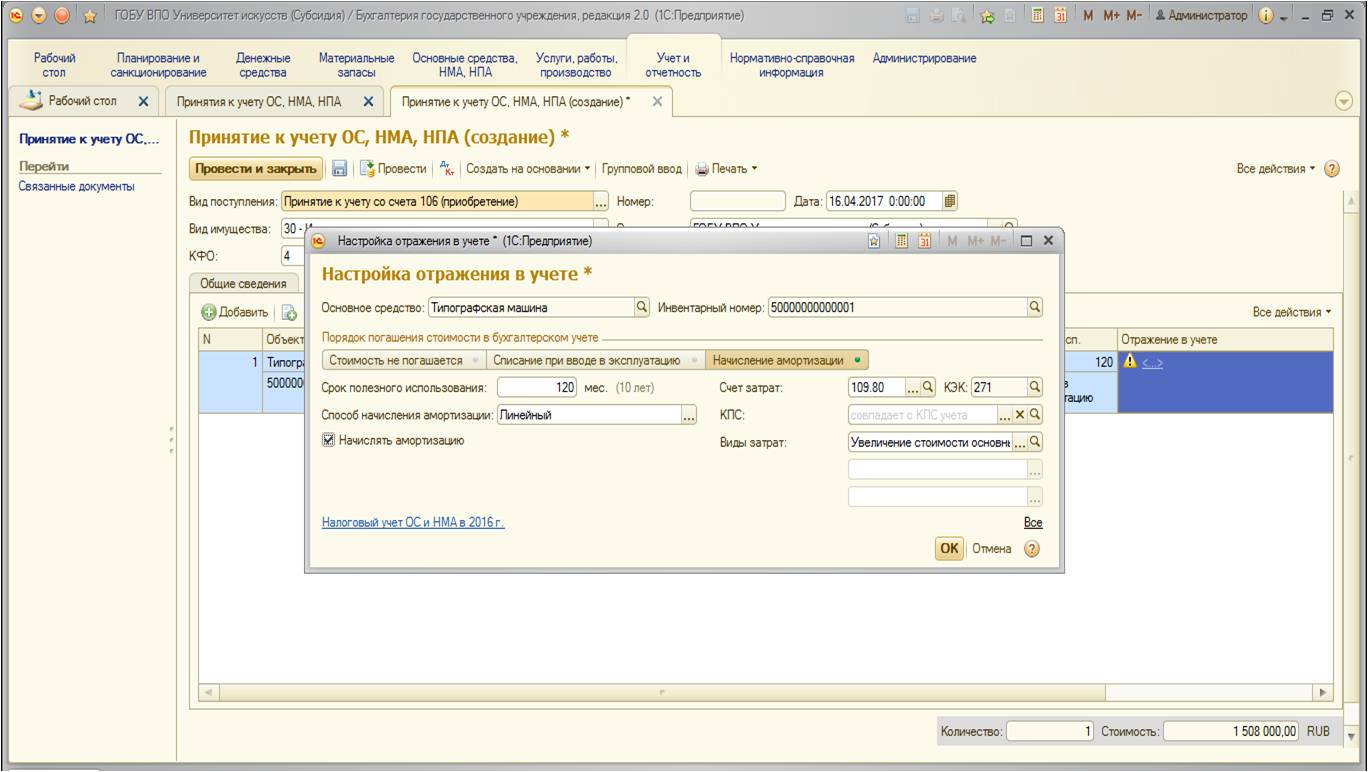

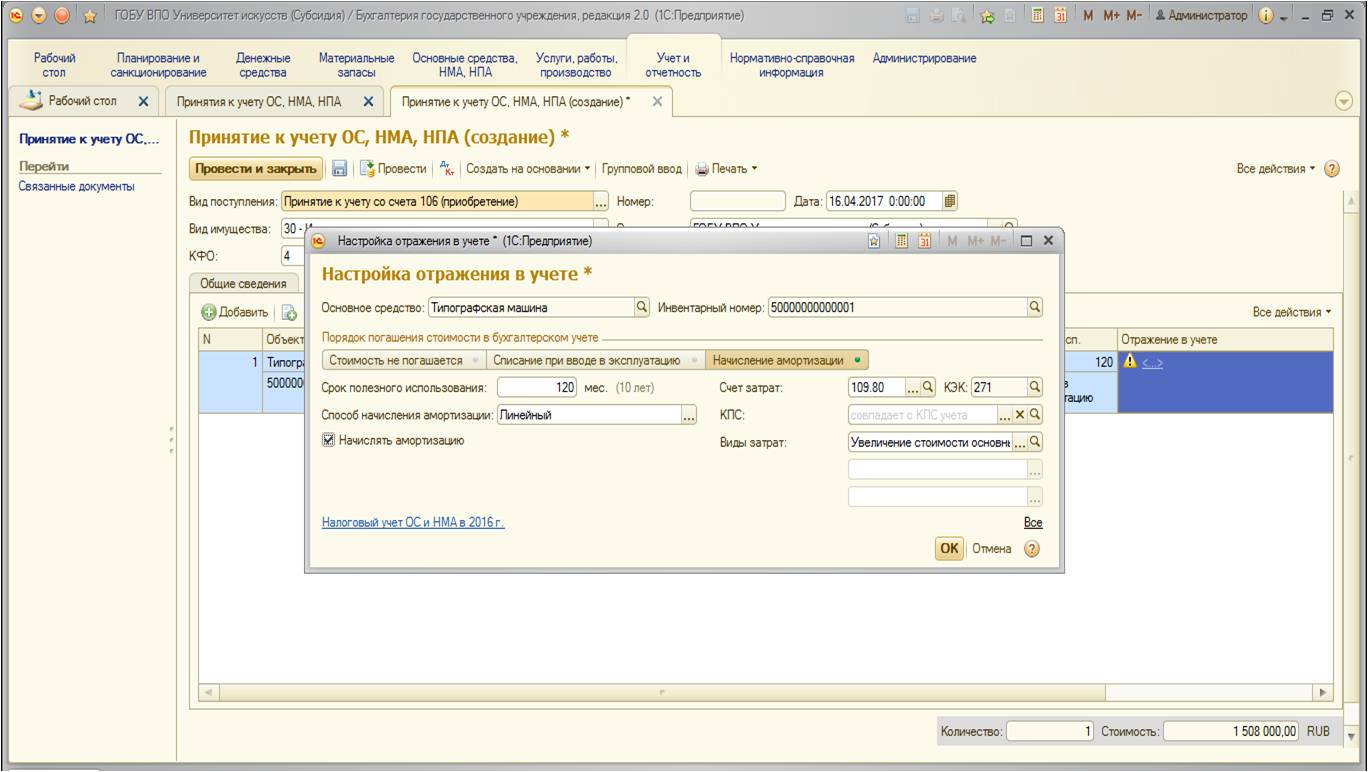

Заполним данные по отражению в учете. При нажатии на гиперссылку в одноименном столбце открывается следующая форма:

В форме необходимо в первую очередь выбрать порядок погашения стоимости в бухгалтерском учете. Так как наше основное средство стоимостью больше 40 тысяч рублей, то в данном случае начисляется амортизация, при этом способ – линейный. Также выбираем счет отнесения затрат и виды затрат.

После заполнения вкладка выглядит следующим образом:

В этой статье хотелось бы рассказать об основных средствах. А именно – приобретение и оплата по разным кодам финансового обеспечения (КФО) или по разным классификационным признакам счетов (КПС). Ведь часто бывает так, что учреждение получает денежные средства по одной программе (а значит – КФО), а монтаж и услуги доставки есть возможность оплатить из другого КФО. Рассмотрим такой случай в программе 1С:Бухгалтерия государственного учреждения 8,редакция 2.0.

Приобретем основное средство:

После создания заполняем документ данными:

Также заполняем вкладки «Дополнительно», «Сведения об оборудовании», «Комиссия». Интерес для нас представляет вкладка «Бухгалтерская операция», выберем там подходящий вариант:

После выбора операции становятся доступны реквизиты для заполнения:

При проведении документ формирует следующие движения:

После того, как нами было приобретено основное средство, его необходимо доставить, а затем – установить и настроить. Воспользуемся услугами сторонних организаций, которые оплатим из средств другого КФО:

Заполним документ данными:

Далее перейдем на вкладку «Бухгалтерская операция». Выберем необходимую типовую операцию и заполним реквизиты:

Обратите внимание, что данные услуги оплачиваем из другого КФО.

Проведем документ, просмотрим проводки:

После того, как все затраты на покупку собраны в виде капитальных вложений, необходимо принять к учету основное средство. Но так как части стоимости были оплачены из разных КФО, напрямую это сделать не удастся. Поэтому нужно перенести затраты на тот КФО, на котором данное основное средство будет храниться дальше и с которого будет начисляться амортизация.

Для того, чтобы оценить ситуацию, сформируемоборотно-сальдовую ведомость по счету 106.31 (тот счет, на котором аккумулированы затраты в нашем примере):

В данном виде отчет не информативен, поэтому необходимо сделать следующие настройки:

Снова формируем отчет, получим следующую картину:

Как видно из отчета – затраты на само основное средство прошли по одному КФО, затраты на услуги сторонних организации – по другому. И в данной ситуации, если мы воспользуемся документом «Принятие к учету ОС, НМА, НПА», не получится сформировать автоматически стоимость основного средства, программа просто не увидит затраты на другом КФО.

Поэтому необходимо перенести затраты между КФО. Для этого в программе 1С:Бухгалтериягосударственногоучреждения8,редакция2.0. имеется специальный документ «Перенос вложений в НФА». Найти его можно:

Документ представляет собой универсальный механизм переноса вложений с одного КФО на другой или с одного КПС на другой:

Заполним документ, которыйсостоит из двух частей: в левой указываем те реквизиты, с которых хотим перенести, а в правой – куда перенести:

В данном документе также нужно указать счет-челнок, т.е. счет, с помощью которого будет осуществляться перенос. Обычно это счет 304 06 "Расчеты с прочими кредиторами" (также могут использоваться счета финансового результата). Его и нужно указать в документе (КПС рекомендуется использовать тот же, что и в закупке основного средства и дополнительных услуг). Соответственно, КЭК в левой части будет 830 – «Уменьшение прочей кредиторской задолженности», в правой – 730 «Увеличение прочей кредиторской задолженности»:

После заполнения этой вкладкинеобходимо перейти на следующую - «Капитальные вложения». На данной вкладке нужно указать основное средство, которое является объектом вложения в нашем примере. Рекомендую использовать удобную кнопку подбора:

Откроется форма, в которой будут отображены необходимые нам основные средства:

После того, как основное средство было подобрано, нужно рассчитать стоимость с помощью специальной кнопки:

Заполненная вкладка выглядит следующим образом:

Далее перейдем на вкладку «Бухгалтерская операция». Введем необходимые данные:

При проведении документ формирует следующие движения по счетам:

Для контроля сформируемоборотно-сальдовую ведомость. Обратите внимание на настройки. Чтобы свести к минимуму количество ошибок в учете, рекомендуем анализировать этот отчет после каждой более-менее крупной операции. Данная процедура позволит избежать недочетов по невнимательности (выбор не того КПС или КФО, к примеру):

Проанализируем счет 304:

Обороты по счету верные, так как счет был использован в качестве вспомогательного при переносе.

После проанализируем счет 106:

После переноса вложений на счете 106.31 собрана вся стоимость основного средства. Теперь его можно принимать к учету:

Операцию выберем следующую:

После этого перейдем на вторую вкладку «Стоимость вложений» На этой кладке выберем объект вложений и счет. После выбора стоимость заполнится автоматически. При необходимости можно воспользоваться кнопкой «Рассчитать стоимость»:

На следующей вкладке «Основные средства, НМА, НПА» нужно заполнить данные. Добавим основное средство с помощью кнопки:

На этой вкладке вводится информация о счете учета, сроках полезного использования, сумме амортизации, инвентарных номерах карточки и непосредственно основного средства:

Заполним данные по отражению в учете. При нажатии на гиперссылку в одноименном столбце открывается следующая форма:

В форме необходимо в первую очередь выбрать порядок погашения стоимости в бухгалтерском учете. Так как наше основное средство стоимостью больше 40 тысяч рублей, то в данном случае начисляется амортизация, при этом способ – линейный. Также выбираем счет отнесения затрат и виды затрат.

После заполнения вкладка выглядит следующим образом:

В рабочей практике бухгалтера не редко возникают ситуации, когда в текущем году поступают средства в счет погашения дебиторской задолженности, возникшей при оплате авансов поставщикам, подрядчикам, при выдаче подотчетных сумм, а также в результате излишне перечисленных платежей в бюджет. Рассмотрим порядок отражения хозяйственных операций по возврату дебиторской задолженности прошлых лет в бюджетных и казенных учреждениях.

Бюджетные учреждения

Возможно расходование поступивших средств (возврат дебиторской задолженности), если источниками являлись:

- доходы от платной деятельности;

- средства из субсидии на выполнение государственного задания;

- средства от субсидий целевого назначения. Обязательное условие — решения учредителя.

Во всех этих ситуациях средства от возвращения дебиторской задолженности за прошлые года зачисляются на лицевые счета бюджетного учреждения. Порядок отражения утверждается финансовым органом, Федеральным казначейством или финансовым органом отдельного субъекта РФ, при условии, что учреждение у него обслуживается.

Операции поступления на лицевой счет бюджетного учреждения указанные сумм дебиторской задолженности в учете отражают по таким же аналитическим разрезам, по которым она была образована. Значение выбирается в зависимости от того, по какому коду был отражен расход. При этом одновременно с увеличением оборота по дебету счета 201 «Денежные средства учреждения» необходимо сделать запись на забалансовых счетах 17 «Поступления денежных средств» или 18 «Выбытия денежных средств».

Операции поступления дебиторской задолженности прошлых лет от возврата ранее перечисленного аванса поставщику за счет субсидии на выполнение государственного задания отражается корреспонденциями:

1) Дт 4 209.34 Кт 4 206.ХХ — выставлено требование вернуть аванс.

2) Дт 4 201.11 Кт 4 209.34 — поступили средства на лицевой счет учреждения.

Если государственное задание выполнено учреждением не в полном объеме, то часть полученной субсидии необходимо вернуть распорядителю. Операции по возврату на счет бюджета неиспользованной суммы субсидий прошлых лет отражаются корреспонденциями:

1) Дт 4 205.82 Кт 4 303.05 — начислена суммы для возврата на счет бюджета остатка субсидии на выполнение государственного задания;

2) Дт 4 303.05 Кт 4 201.11 — перечислен остаток субсидии

Рассмотри случай получения и в неполном объеме расходования сумм субсидий на иные цели, предусмотренные Соглашением между учреждением и учредителем. Такие средства подлежат возврату. Операции по возврату неиспользованной субсидии на иные цели отражаются корреспонденциями:

1) Дт 5 401.40 Кт 5 303.05 — начисление к возврату в бюджет

2) Дт 5 303.05 Кт 5 201.11 — перечислены учредителю средства

Казенные учреждения

Для казенных учреждений при поступлении дебиторской задолженности сумма в полном объеме подлежит возмещению в доход соответствующего бюджета. Возврат следует осуществить в течение 5 рабочих дней с даты поступления. Отражение операций в учете зависит от того, наделено ли учреждение полномочиями администратора доходов или нет.

Формирование корреспонденций в бюджетном определено требованиями Инструкций, утвержденных приказами Минфина РФ от 01.12.2010 № 157н и от 06.12.2010 № 162н (далее соответственно Инструкции № 157н и Инструкции № 162н).

Согласно Инструкции № 157н для учета отражения сумм расчетов по предварительным оплатам, которые не были возвращены контрагентом, по суммам задолженности подотчетных лиц, своевременно не возвращенным используется счет 209 30 «Расчеты по компенсации затрат». Обратите внимание, что случаи его применения перечислены в нормативном акте, это в том числе:

- расторжение договора или иных соглашений, в том числе по решению суда;

- проведение претензионных мероприятий в отношении контрагента;

- предъявление требования по возврату дебиторской задолженности иному лицу.

Казенное учреждение используется счет 209 00 еще и в случаях, когда оно наделено полномочиями администратора кассовых поступлений. Доходы от возврата дебиторской задолженности администраторы относят на статью 130 «Доходы от оказания платных услуг (работ)» как компенсацию затрат государства.

Когда контрагент решает самостоятельно и добровольно вернуть учреждению долг, для его отражения используются счета, на которых эта задолженность была отражена:

- 206 00 «Расчеты по выданным авансам»;

- 208 00 «Расчеты с подотчетными лицами»;

- 303 00 «Расчеты по платежам в бюджет».

А вот Инструкция № 162н регламентирует состав корреспонденций для отражения операций поступления денежных средств на восстановление ранее произведенных расходов (авансовых выплат) в погашение дебиторской задолженности.

Если казенное учреждение не является администратором доходов, перечисление сумм дебиторской задолженности в доход бюджета отражается согласно п. 104 Инструкции № 162н. При обращении к ней, можно увидеть, что учреждение учитывает расчеты с администратором доходов бюджета, осуществляющим отдельные полномочия по администрированию кассовых поступлений, с применением счета 304.01 «Внутриведомственные расчеты по доходам».

Отражение в «1С»

Рассмотрим, как отразить данные операции в программе «1С:Бухгалтерия государственного учреждения», версии 1.0.

Поступление (выбытие) денежных средств на лицевой счет учреждения осуществляется на основании Выписки из лицевого счета получателя бюджетных средств и Приложения к выписке из лицевого счета получателя бюджетных средств. Для подтверждения дебиторской задолженность может быть использован документ Акт сверки взаиморасчетов.

Для отражения возврата дебиторской задолженности в казенном учреждении, которая возникла в прошлом году необходимо воспользоваться документом «Кассовое поступление» доступ к которому организован на вкладке «Казначейство, Банк». Для создания нового документа необходимо в списке документов нажать кнопку «Добавить».

Далее необходимо выбрать вид операции «Погашение дебиторской задолженности по выданным авансам». Поле реквизита «Учреждение» заполняется по умолчанию. Далее необходимо указать лицевой счет, на который будет осуществлен зачет дебиторской заложенности, заполнить данные о контрагенте в соответствующем поле (выбором из выпадающего списка) и указать договор.

Табличная часть документа имеет три вкладки: «Бухгалтерские записи», «Реквизиты документа» и «Чек ККМ». На первой закладке в шапке следует выбрать в поле «Счет дебета» — 304.05, заполнить строки всеми необходимыми реквизитами и провести.

По данной хозяйственной операции будут сформированы следующие проводки:

Обратите внимание, в документ была добавлена специализированный флаг «Возврат прошлых лет», при установке которого помимо проводок на балансовых счетах добавляется проводка по забалансовому счету ВПЛ.ХХ «Возвраты прошлых лет».

Перечисление суммы дебиторской задолженности прошлых лет в бюджет оформляется документом «Кассовое выбытие» из меню «Казначейство/Банк». Для корректного формирования бухгалтерской записи в шапке документа выбирается Операция — «Прочие перечисления», а также указываются «Лицевой счет» и «Контрагент». На закладке «Бухгалтерские записи» выбирается счет кредита — 304.05, в табличной части документа указываются: «КФО», «КПС», «КЭК», сумма, «Дт счета» и др.

Зачисление сумм дебиторской задолженности прошлых лет в доход бюджета оформляется документом «Операция (бухгалтерская)» из меню «Бухгалтерский учет». В строке табличной части документа необходимо указать следующее: «(Дт) Счет» — 304.04, «(Дт) КПС» — необходимый элемент справочника вида «КДБ», «(Дт) КЭК» (это субконто 1 счета 304.04), «(Дт) Субконто 2» — администратора кассовых поступлений, «(Кт) Счет» — 303.05, «(Кт) КПС» — необходимый элемент справочника вида «КДБ», «(Кт) Субконто 2» — вид платежа в бюджет и сумму.

Читайте также: