Как провести в 1с счет фактуру от банка

Обновлено: 07.07.2024

Протестируйте качество нашей работы - получите первую консультацию в подарок.

Загрузка и выгрузка выписок. Сбербанк, ВТБ, Альфа-банк, Тинькофф и другие. Бесплатный доступ к 1С:Директ-банк.

Настроим API-интеграцию 1С со Сбербанк Бизнес Онлайн. Функционал банка теперь доступен прямо в 1С!

Одним из первых партнеров, с которым вступает в отношения любое предприятие, является банк. Открыть расчетный счет, осуществлять платежи, регистрировать валютные сделки, покупать или продавать валюту – все это можно только при наличии договора с банковской организацией. Банк, как любой партнер, предоставляющий услуги, выставляет счета на оплату или списывает с расчетного счета организации суммы за оказанные услуги банка. О том, как правильно отразить такие хозяйственные операции в программе «1С:Бухгалтерия», редакция 3.0 пойдет речь в этой статье.

Услуги банка можно объединить в две большие группы:

- Услуги, не облагаемые НДС;

- Услуги, облагаемые НДС.

Для каждой группы услуг имеются свои особенности формирования бухгалтерских проводок.

Услуги, не облагаемые НДС, отражаются на бухгалтерских счетах в следующем порядке:

- Д 91.02 (Прочие расходы) – Д 51 (Расчетный счет) – списаны на прочие расходы суммы комиссии банка.

Услуги, облагаемые НДС, отражаются на бухгалтерских счетах в следующем порядке:

- Д 76 (Расчеты с разными дебиторами, кредиторами) – Д 51 (Расчетный счет) – перечислены денежные средства с расчетного счета как отражение комиссии банка;

- Д 91.02 (Прочие расходы) – Д 76 (Расчеты с разными дебиторами и кредиторами) – списана на прочие расходы дебиторская задолженность как расходы на услуги банков;

- Д 19 (НДС по приобретенным услугам) – К 76 (Расчеты с разными дебиторами и кредиторами) – отражен НДС, по приобретенным услугам банка.

Рассмотрим отражение каждой группы услуг банка в 1С 8.3.

Услуги банка, не облагаемые НДС – способ регистрации в 1С 8.3

Формирование в 1С проводки Д91.02-К51 выполняется с помощью типового документа «Списание с расчетного счета». Как правило, банк удерживает комиссию в безакцептном порядке, с помощью платежного ордера. Информация об удержании предоставляется в виде выписки банка. Строка выписки банка о списании комиссии собственно и есть документ «Списание безналичных денежных средств».

Чаще всего эти документы загружаются в бухгалтерскую учетную систему из клиент-банка – специальной банковской программы, но мы предлагаем детально разобраться с особенностями ручного формирования документов списания, тогда редактирование загруженных документов не составит большого труда.

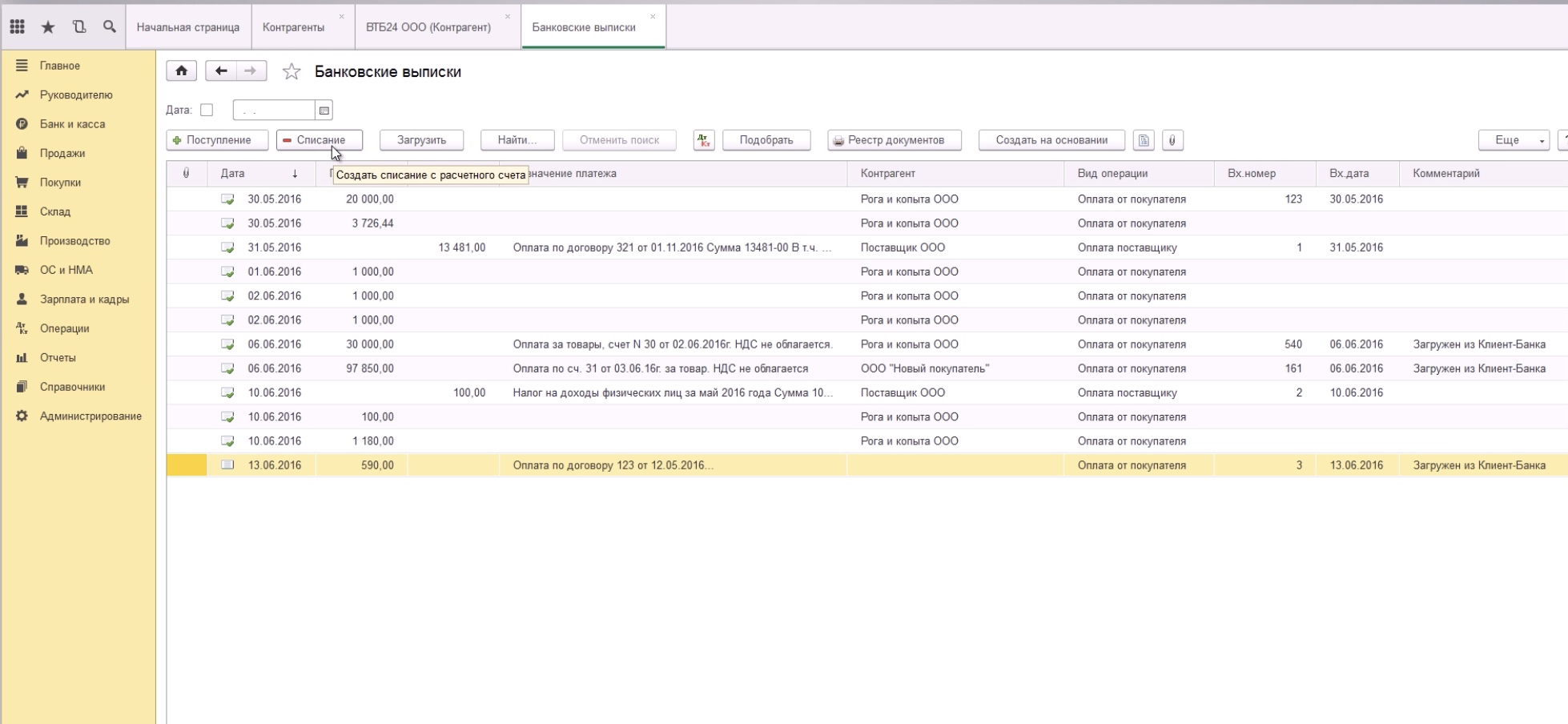

Из раздела «Банк и касса» основного интерфейса системы перейдем в журнал документов «Банковские выписки».

В журнале можно создавать два типа документов – поступление (+) и списание (-) на расчетном счете организации. Документы создаются нажатием на соответствующую кнопку.

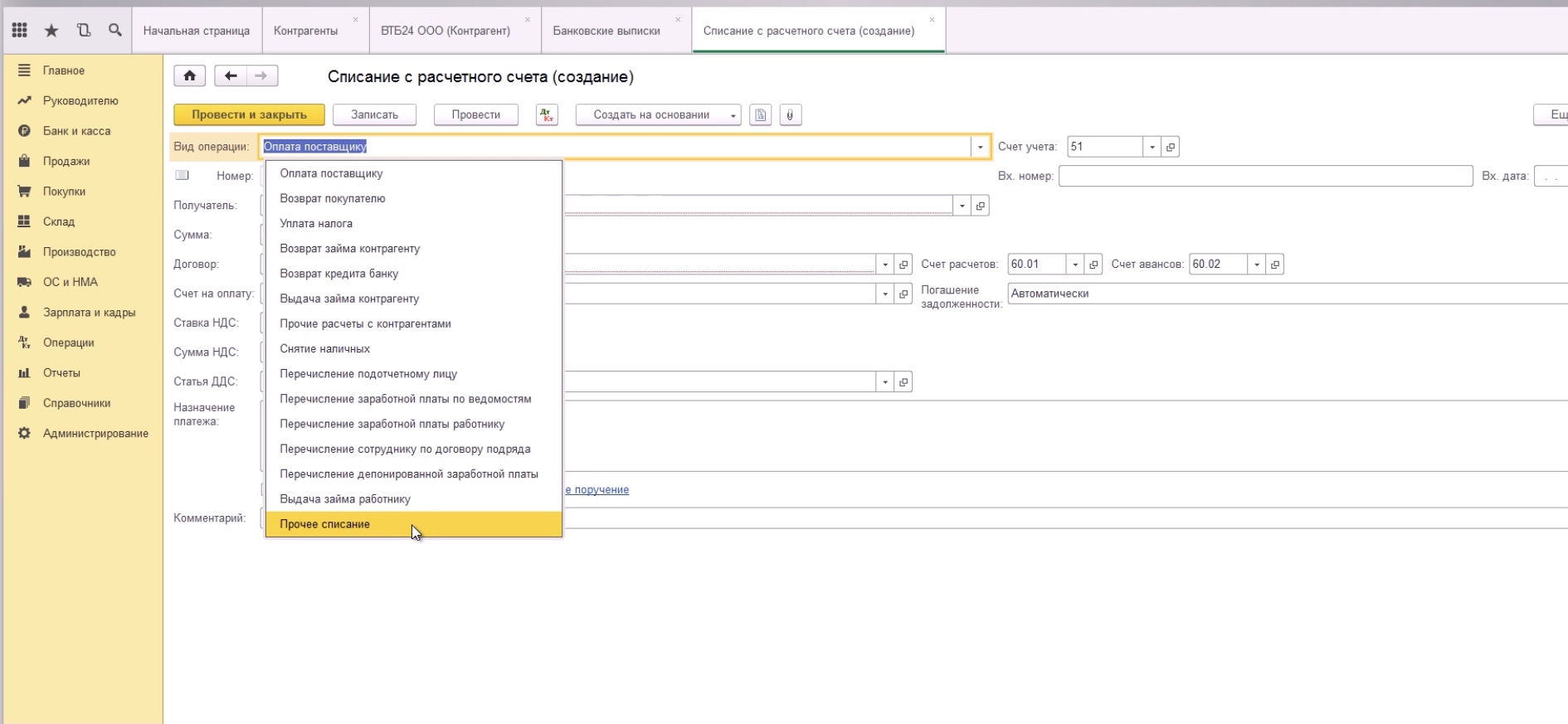

Создадим документ списания и заполним его. Сначала выберем нужный вид операции. По умолчанию будет предложена Оплата поставщику. Выберем из выпадающего списка Комиссия банка (в 1С 8.3).

Далее заполним необходимые реквизиты документа:

- Скорректируем дату;

- Укажем входящий номер и дату ордера;

- Выберем получателя и организацию;

- Заполним нужную сумму и статью движения денежных средств;

- Назначение платежа заполнилось автоматически. Оставим его без изменений, для справки.

Особое внимание обратим на реквизит «Подтверждено выпиской банка», который установился по умолчанию. Только его установка позволит сформировать проводки после проведения документа.

Проведем документ и посмотрим проводки по учету комиссии банка.

Проводки в 1С в точности соответствуют требуемым бухгалтерским записям для отражения комиссии банка.

Услуги банка, облагаемые НДС – способ регистрации в 1С 8.3

Облагаемые НДС услуги банка отражаются в 1С 8.3 в два этапа. Причем, последовательность этих этапов может быть совершенно произвольной.

Для регистрации расходов по услугам банка используем документ «Поступление (акт, накладная)» из раздела «Покупки» основного интерфейса системы. Это первый этап действий, чтобы провести комиссию банка, облагаемую НДС.

Создадим документ с видом операции «Услуги (акт)».

Заполним его необходимыми реквизитами:

Особое внимание обратим на гиперссылки, содержащие переход для указания счетов расчетов с контрагентом и счетов учета затрат.

Изменим счета расчетов, т.к. по умолчанию нам предложили использовать 60.01 и 60.02, но нам нужно заменить эти счета на 76.09 «Расчеты с разными дебиторами и кредиторами».

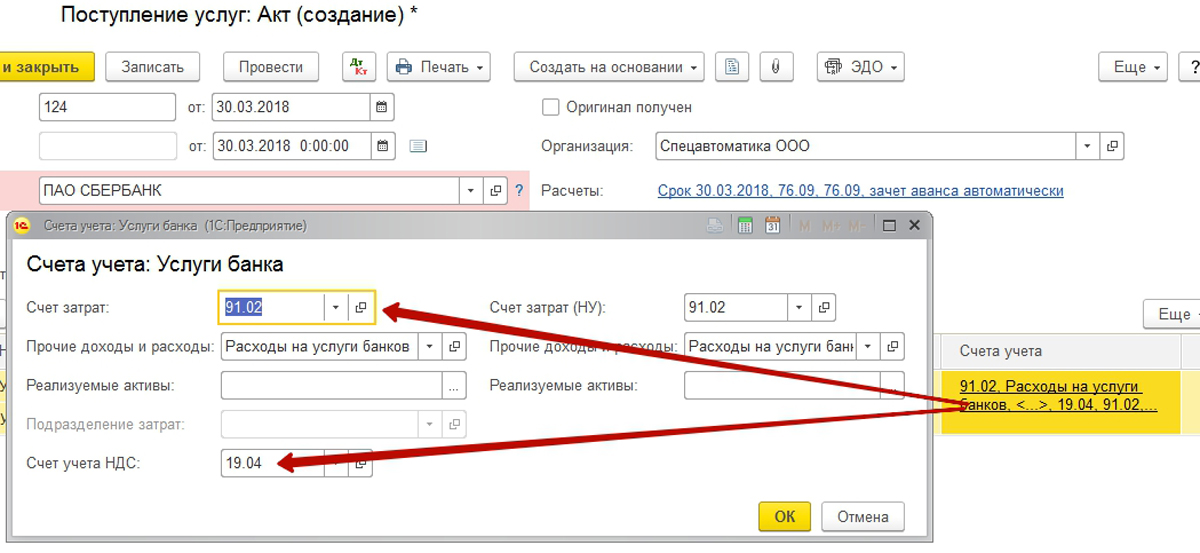

В счетах учета затрат отредактируем счет на 91.02 и заполним необходимую аналитику прочего расхода. Обратим внимание, что счет учета НДС автоматически установлен как 19.04.

После заполнения реквизитов шапки и табличной части осталось зарегистрировать входящий – счет-фактуру, используя специальный инструмент в подвале документа.

После проведения документа проверим сформированные проводки в 1С.

Вторым этапом создадим документ списания с расчетного счета, чтобы закрыть задолженность по счету 76.09, образованную документом поступления.

Вспомним, что в начале статьи мы уже работали с аналогичным документом. В текущих условиях необходимо использовать другой вид операции документа – «Оплата поставщику». Но для корректного зачета задолженности необходимо заменить счета расчетов на 76.09.

После проведения документа убедимся в корректности бухгалтерских проводок.

Банк за каждую предоставленную услугу, которую оказывает, берет оплату. К платным услугам относятся: сервис по расчетному счету, проведение платежных поручений, выдача банковских выписок и многое другое. При осуществлении некоторых операций (пересчет наличных денежных средств) банком взимается комиссионный процент. Оплата за услуги происходит не через выставление счета клиенту, а непосредственно списанием с расчетного счета организации на основании заключенного договора. Узнать, о списании за оплату банковских услуг можно только при получении выписки. В связи с этим при настройке 1С не обязательно указывать комиссионный процент. Предлагаем пошагово разобрать, каким образом происходит отражение услуг банка на базе программы 1С 8.3 Бухгалтерия.

При получении выписки банка в электронном или печатном виде возможно два варианта разнесения в программе: в ручном режиме и путем загрузки выписки из «Клиент-банк». Так как работа с банками чаще всего автоматизирована и не используют ручной режим, представим, что загрузка выписки уже осуществлена. К тому же, операции по отражению услуг банка в обоих вариантах одинаковые.

После загрузки выписки в программу 1С, где отражена списанная сумма комиссии банка, автоматически формируется документ «Списание с расчетного счета».Найти его можно, если проследовать на вкладку меню «Банк и касса», раздел «Банк», журнал «Банковские выписки»:

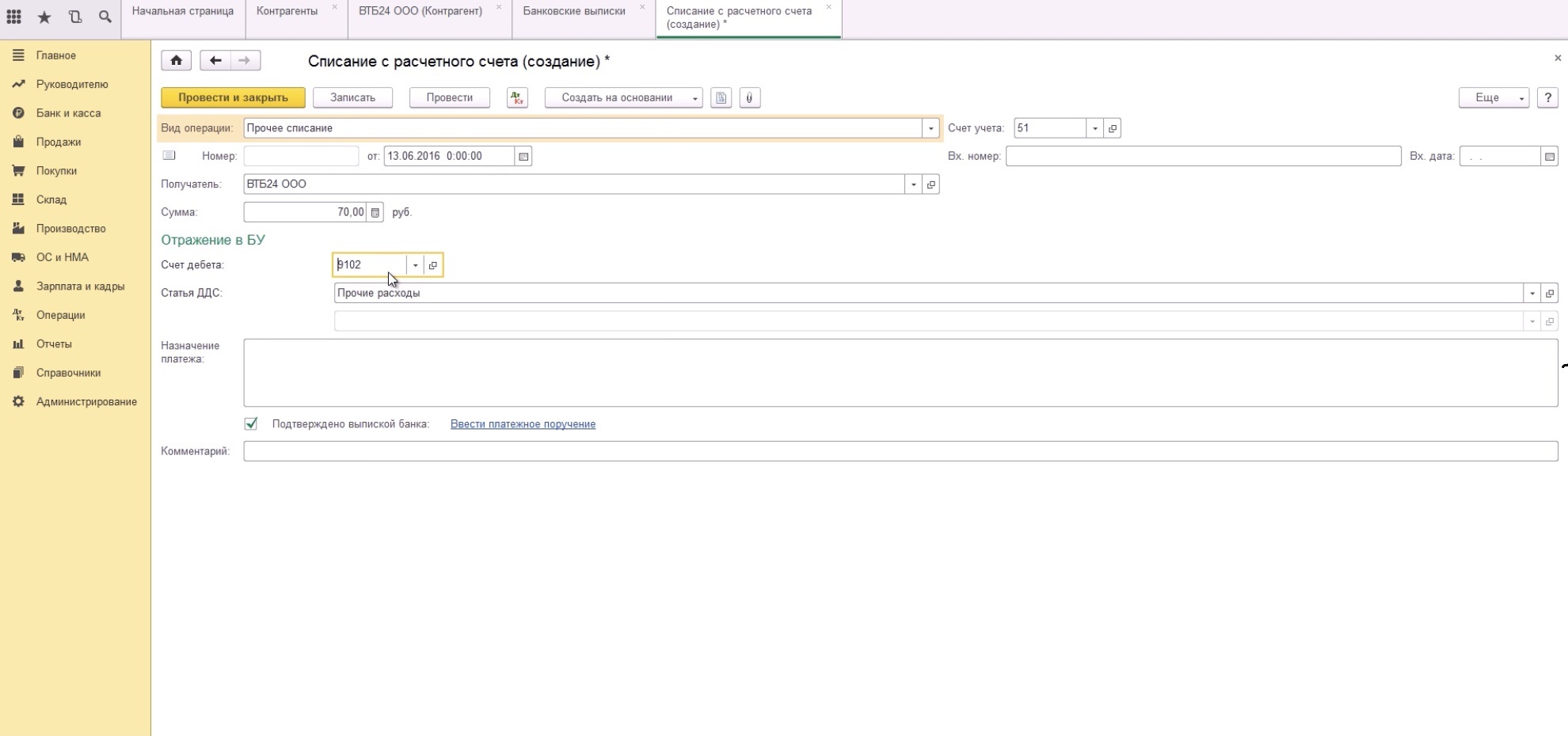

В сформированном списании комиссии по умолчанию проставляется вид операции «Оплата поставщику». 1С не может распознать, что указанный контрагент является банком. В поле «Получатель» происходит заполнение на основании справочника «Контрагенты», поэтому банк будет являться обычным контрагентом:

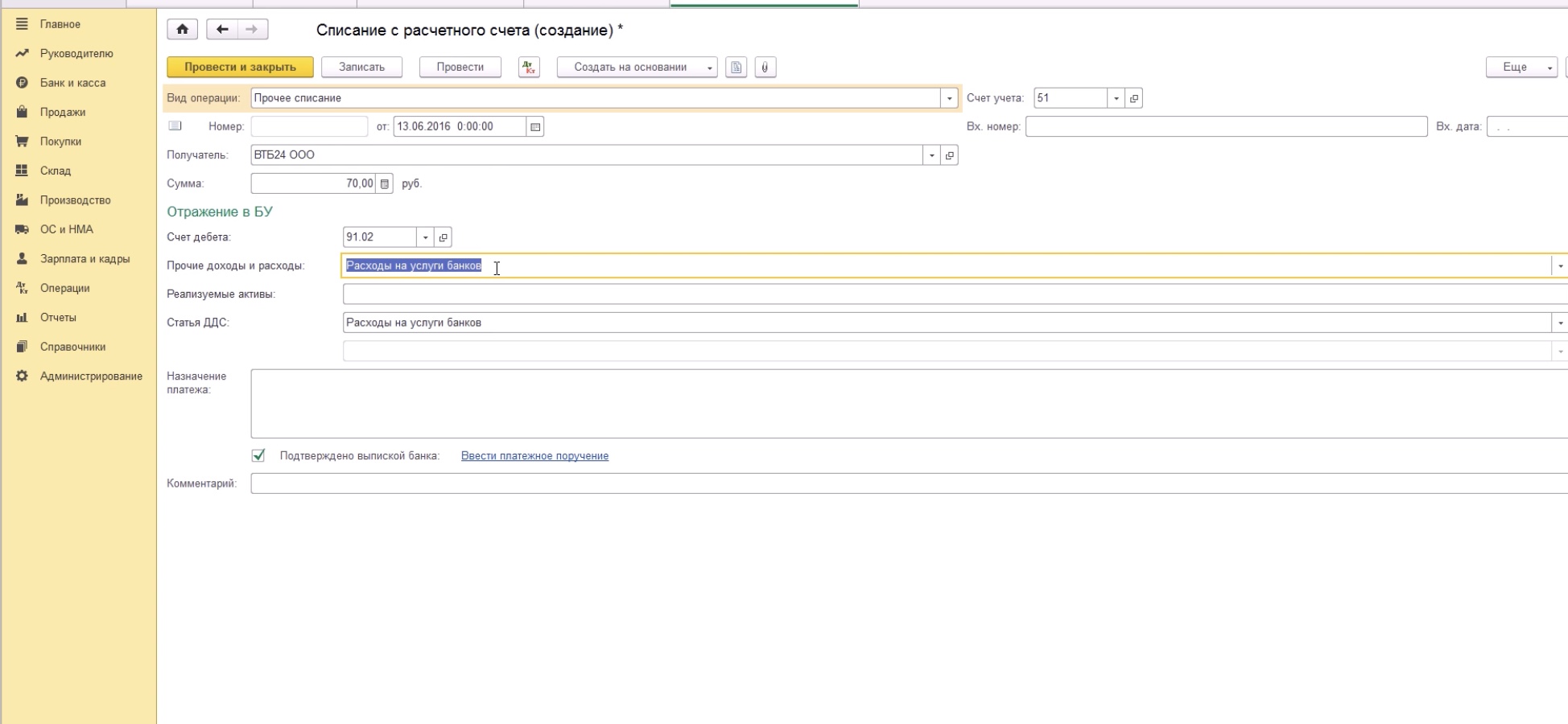

После чего будут доступны поля «Счет дебета» и «Прочие доходы и расходы» в разделе «Отражение в БУ»:

Далее, указываем необходимый номер дебетового счета и субконто последующей аналитики:

На примере видно, что по дебетовому счету 91.02 (Прочие расходы) отсутствует второй субсчет, то есть, нет реализуемых активов. Проводка получена верная.

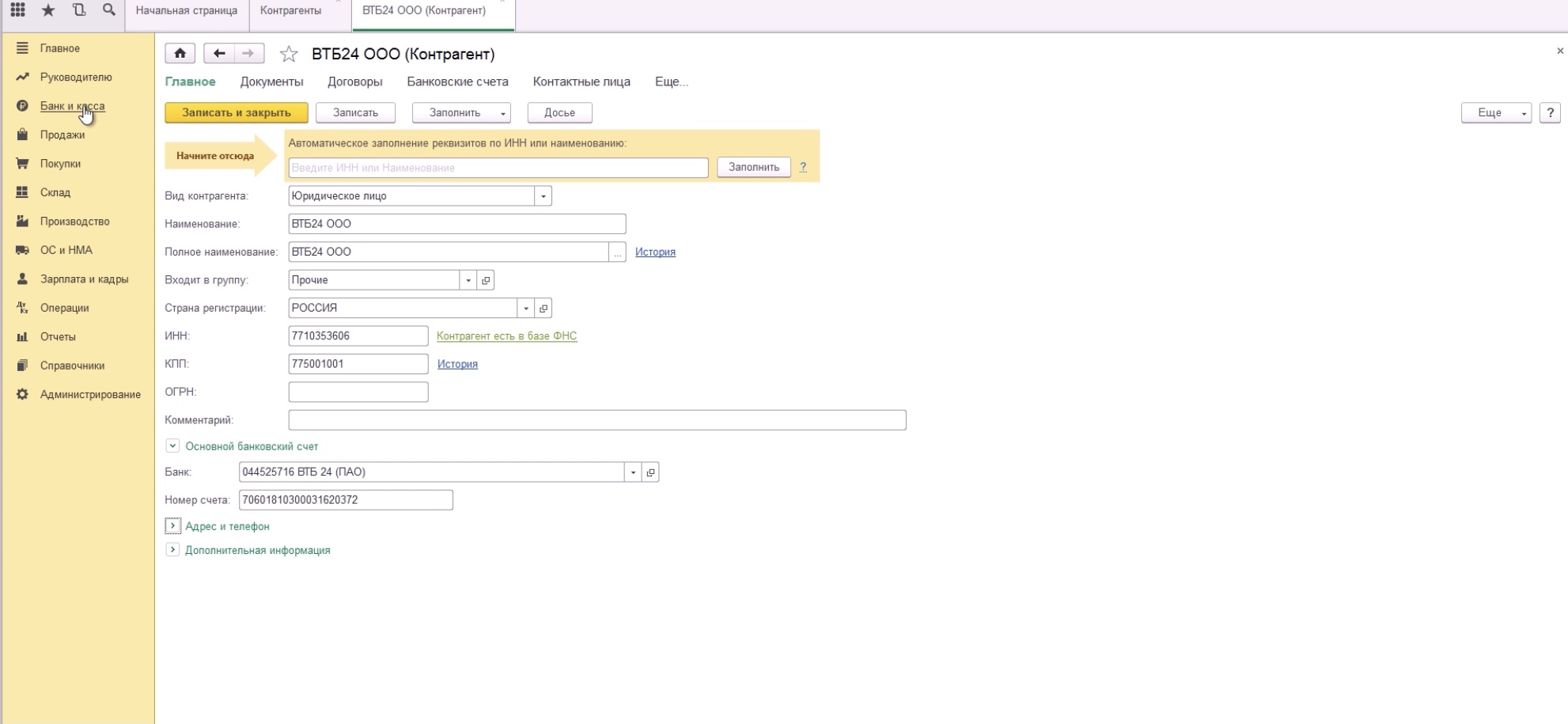

Сегодня мы рассмотрим, как провести в программе 1С бухгалтерия 8.3 услуги банков. На самом деле, ничего сложного в этом нет. Для начала заведем новый банк. Для этого переходим в «Справочники».

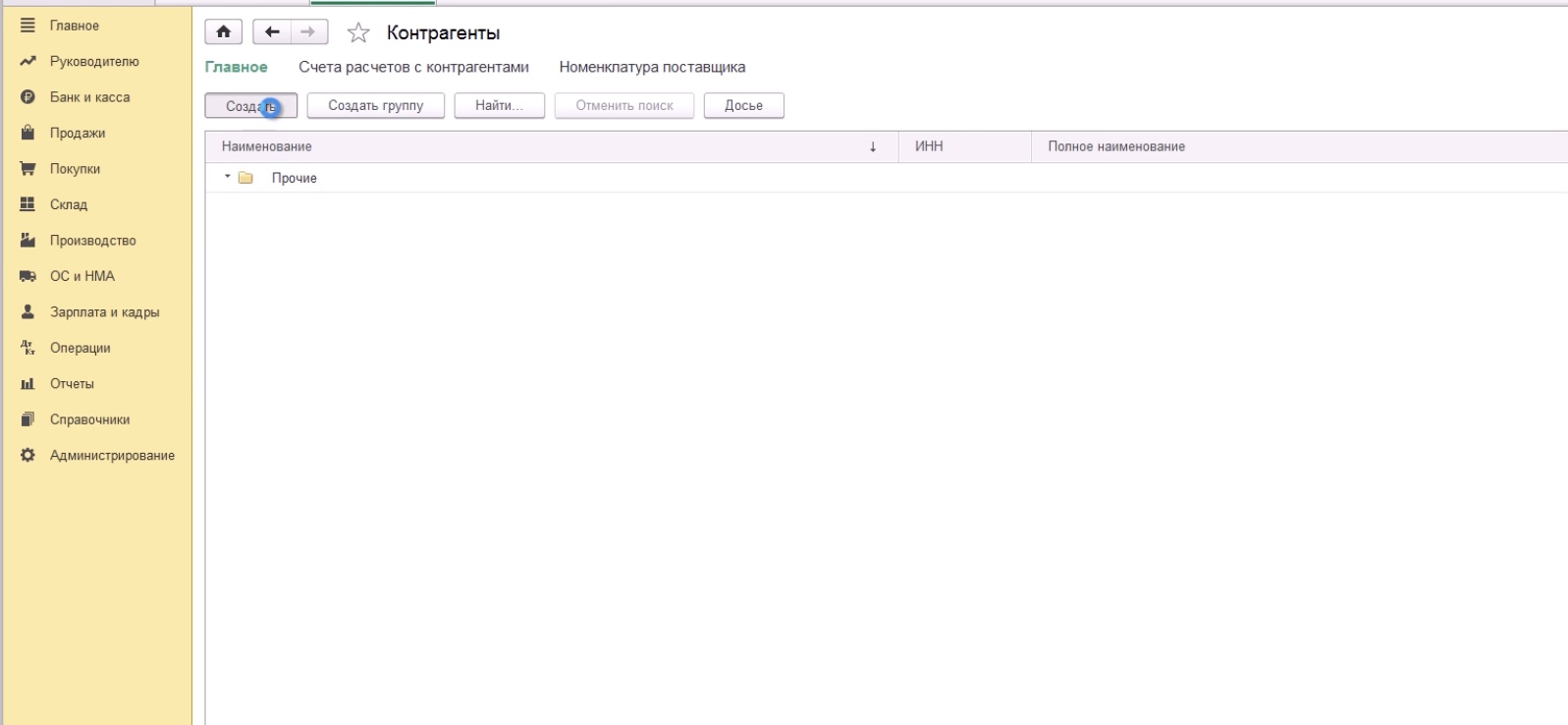

Далее нажимаем на вкладку «Контрагенты».

После этого кликаем по пункту «Прочее».

И нажимаем на кнопку «Создать».

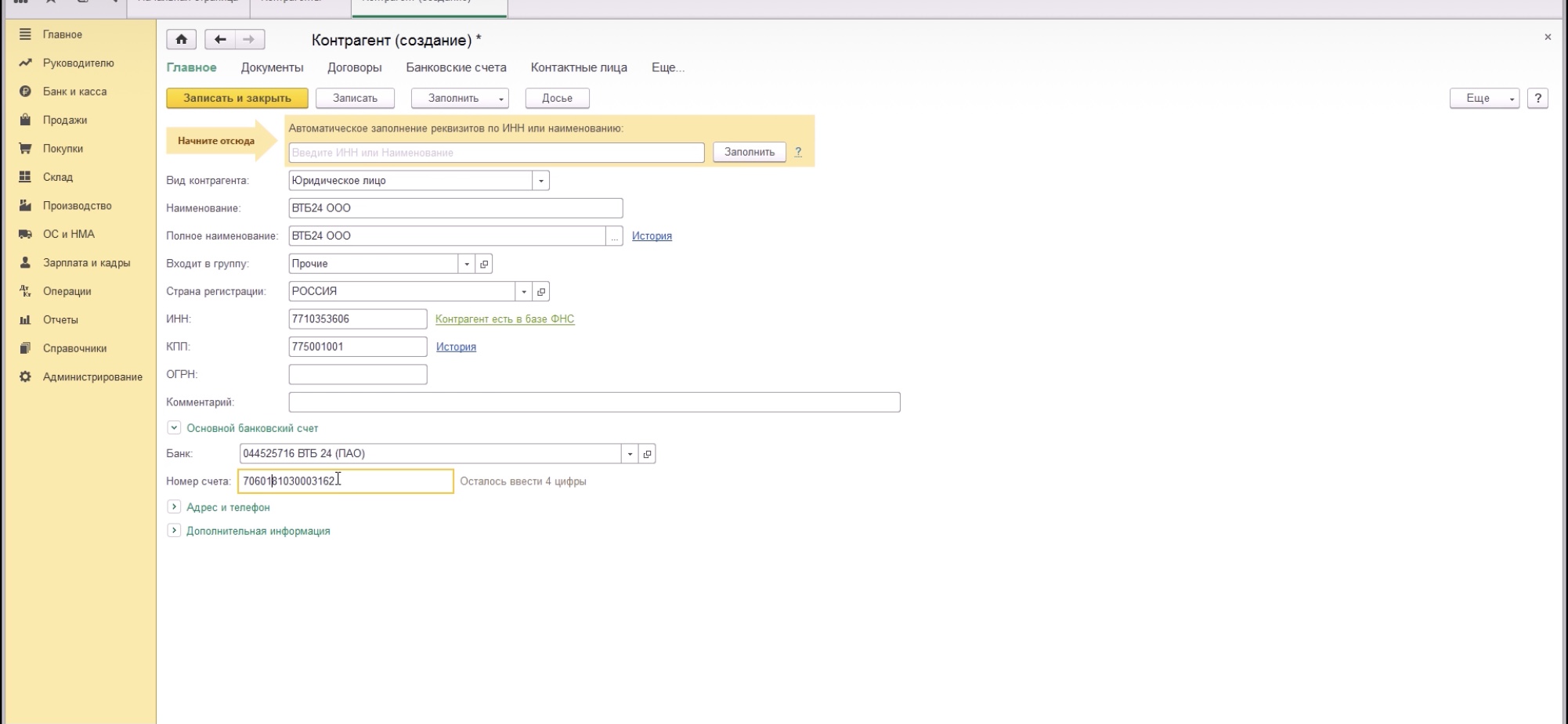

Указываем следующие реквизиты: вид контрагента; наименование и полное наименование банка; группу, в которую входит контрагент; страну регистрации; ИНН; КПП; номер банковского счета.

После того, как мы ввели все эти данные, нажимаем на кнопку «Записать».

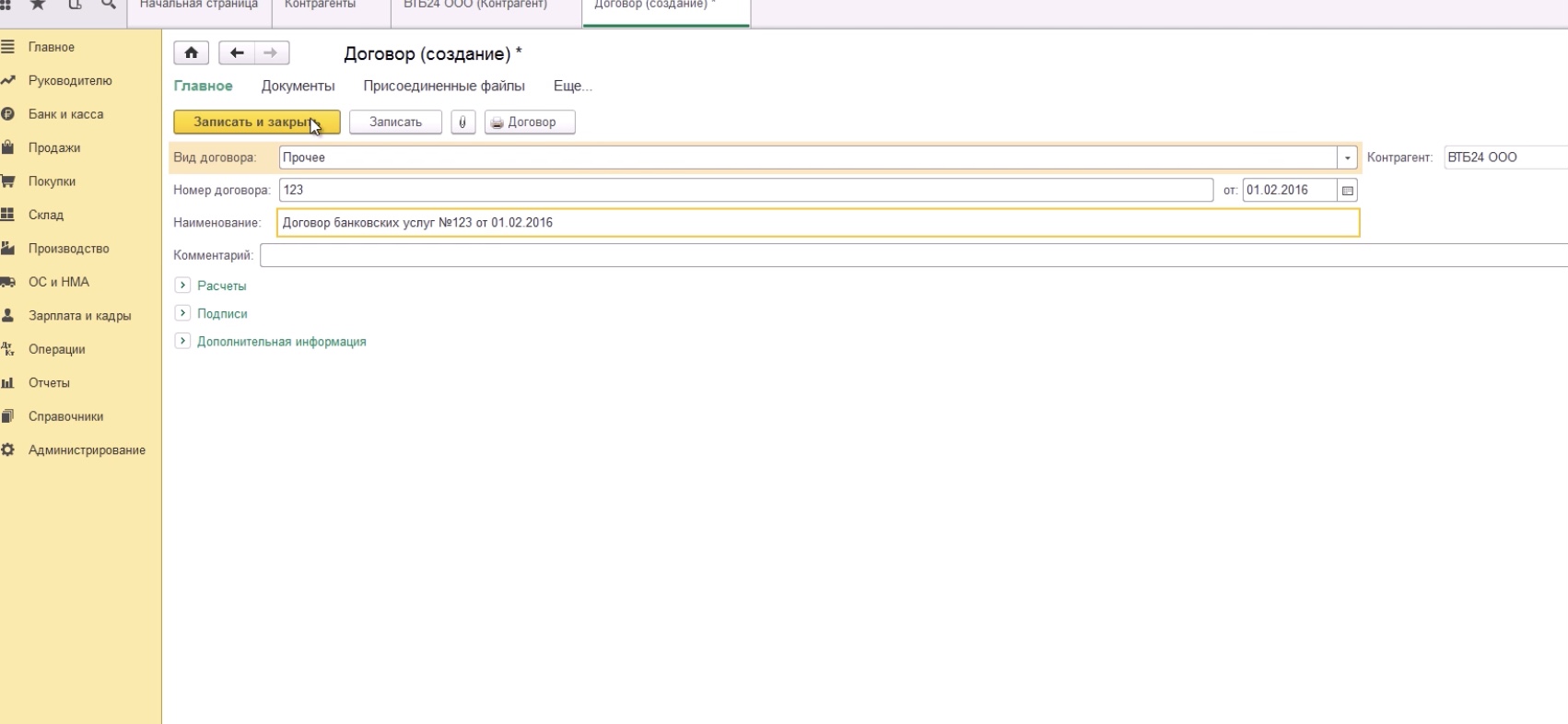

Переходим на вкладку «Договоры» и создаем новый договор.

Здесь самое главное — установить вид договора «Прочее».

Кроме того, указываем наименование, по которому мы работаем с банком и нажимаем на кнопку «Записать и закрыть».

Справочную информацию мы подготовили, переходим к отражению списания денежных средств. Для этого проходим на вкладку «Банк и касса».

Заходим в меню «Банковские выписки».

Создаем новое списание с расчетного счета.

В качестве вида операции мы выбираем «Прочее списание».

Теперь нам необходимо указать получателя и сумму.

Самый главный реквизит — это счет дебета. Это тот счет, на который будут начисляться расходы. Чаще всего расходы банков отражаются на счете 91.02.

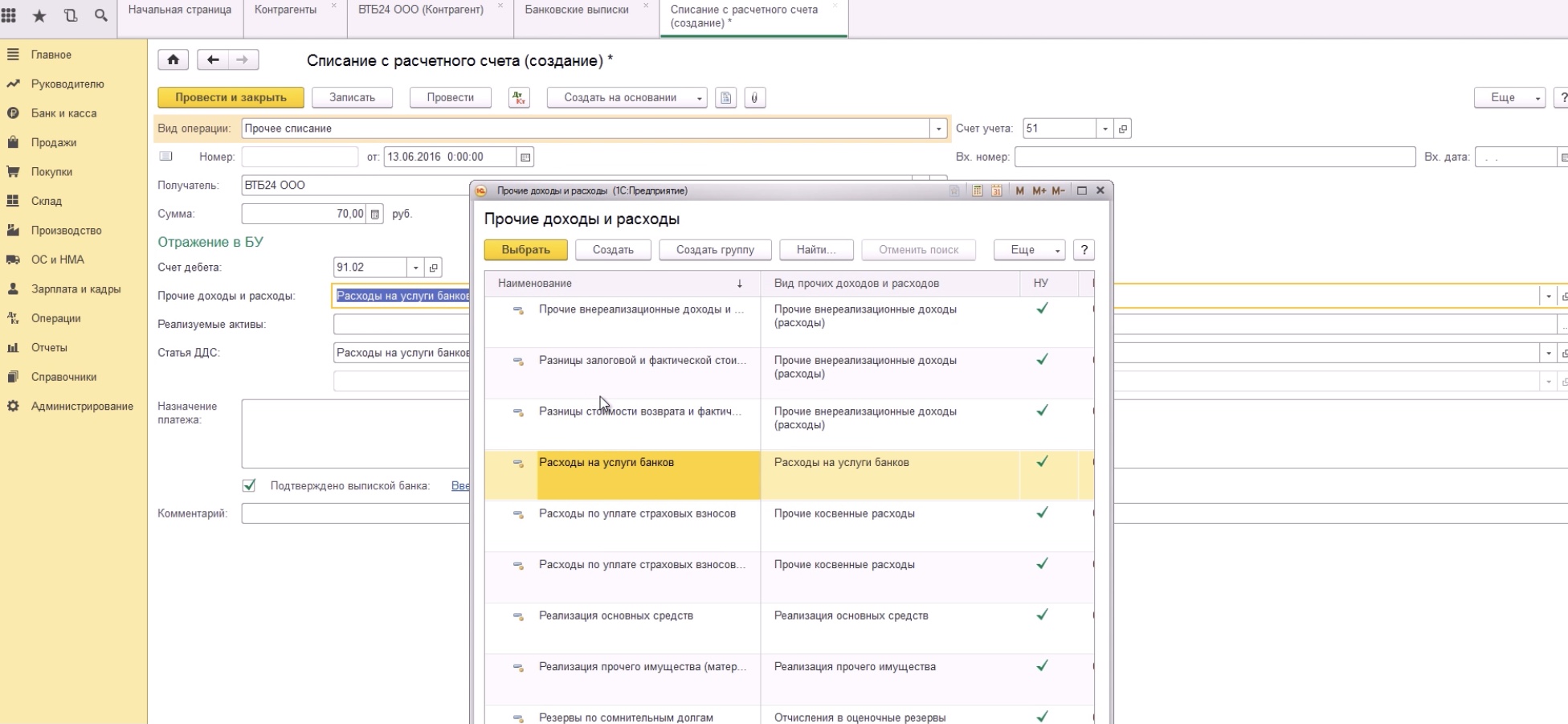

«Прочие доходы и расходы». Программа автоматически выставила статью прочих доходов и расходов.

Если этого не произошло, то просто выбираем статью из списка.

Обязательно проверяем, чтобы наша статья прочих доходов и и расходов была принималась к налоговому учету. Для этого нажимаем «изменить».

И проверяем, чтобы рядом с пунктом «Принимается к налоговому учету» стояла галочка.

Также для 51 счета указываем статью ДДС. В поле «Назначение платежа» копируем назначение из нашей платежки.

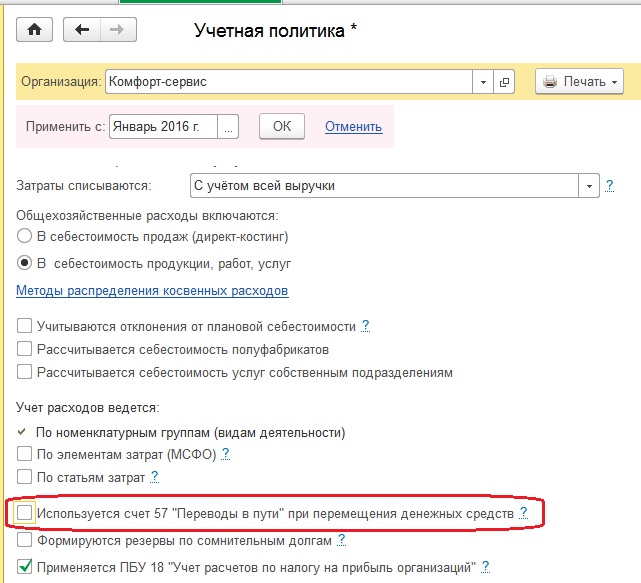

В этой статье мы рассмотрим, как отразить в программе 1С: Бухгалтерия предприятия 8 редакции 3.0 движение наличных денежных средств между банковским счетом и кассой организации: снятие денежных средств в кассу и их внесение на расчетный счет. В большинстве организаций такие операции совершаются регулярно, поэтому вопросы по их отражению в программах 1С нам периодически задают. В первую очередь в данном случае необходимо сделать корректные настройки учетной политики в программе.

Если в вашей организации операции по снятию или внесению наличных денежных средств не укладываются в один рабочий день, необходимо использовать счет 57 «Переводы в пути». С данной настройкой нужно определиться при заполнении учетной политики в программе, для этого открываем вкладку «Главное», «Учетная политика» и отмечаем флажком, используется или нет счет «Переводы в пути».

Рассмотрим различные варианты указанных операций

1. Снятие наличных денежных средств с расчетного счета (без использования счета 57)

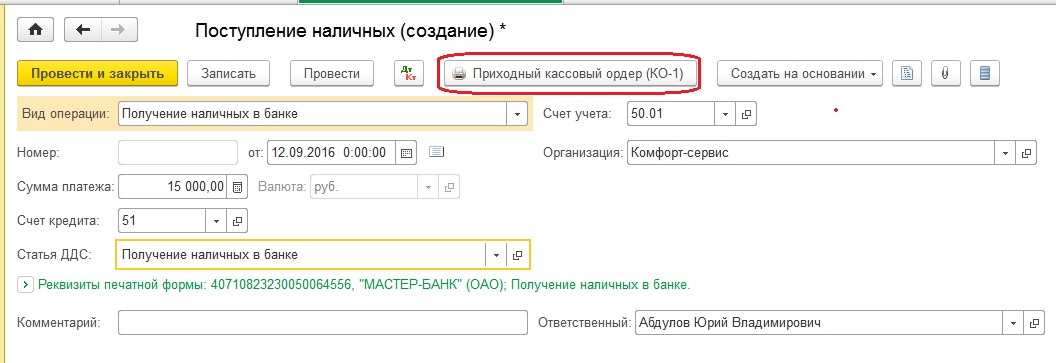

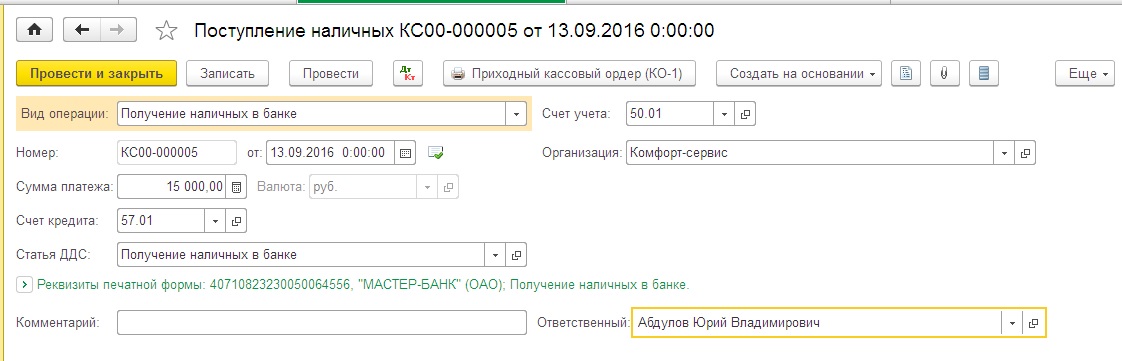

Для отражения данной операции в 1С: Бухгалтерии 8 оформим документ «Поступление наличных». Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Поступление» создаем и заполняем документ «Поступление наличных»

- вид операции «Получение наличных в банке»

- сумму

- статью ДДС «Получение наличных в банке»

По кнопке «Приходный кассовый орден» можем посмотреть и распечатать ПКО.

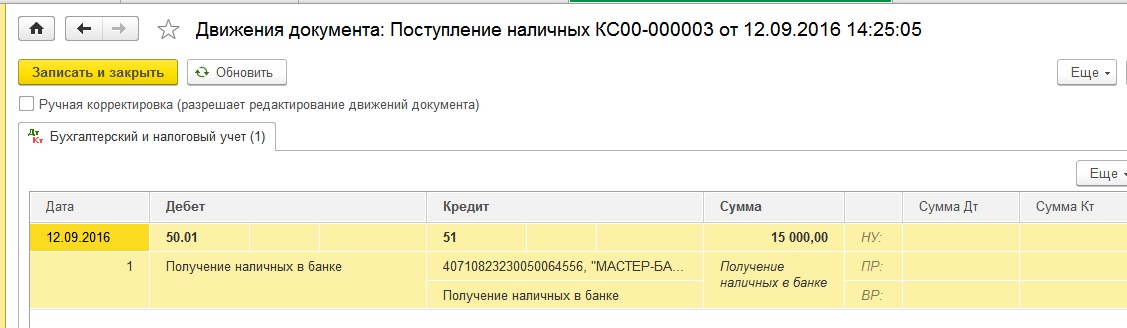

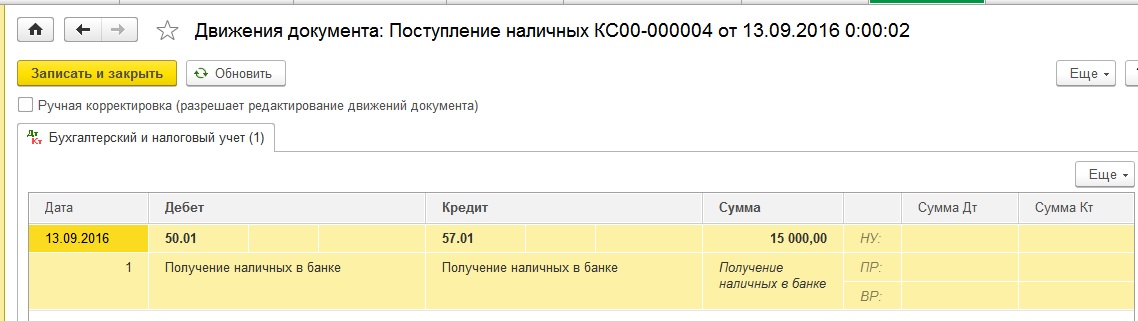

Теперь проводим документ и смотрим проводки

2. Снятие наличных денежных средств с расчетного счета (с использованием счета 57)

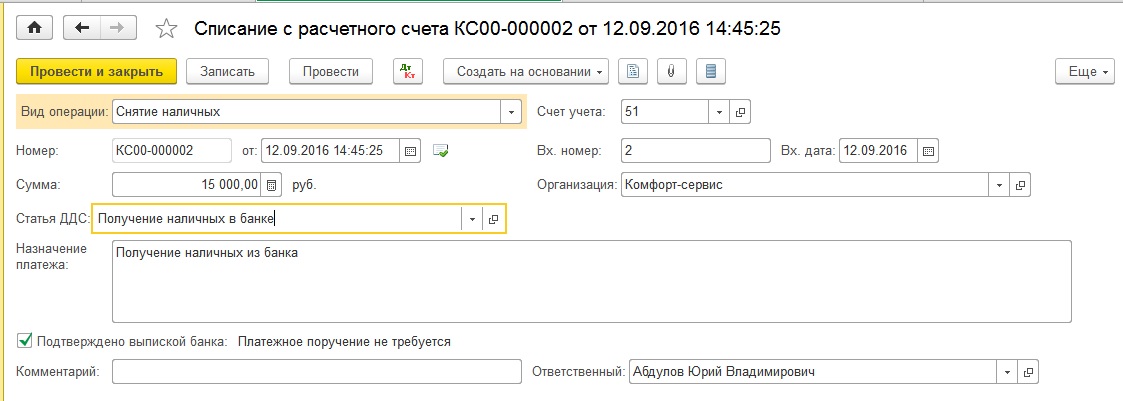

Если Вы используете 57 счет, то в этом случае, в первую очередь, оформляем документ «Списание с расчетного счета». Открываем вкладку «Банк и касса», «Банк», «Банковские выписки» и по кнопке «Списание» создаем документ «Списание с расчетного счета». Заполняем пустые поля

- вид операции «Снятие наличных»

- сумму

- дату

- назначение платежа

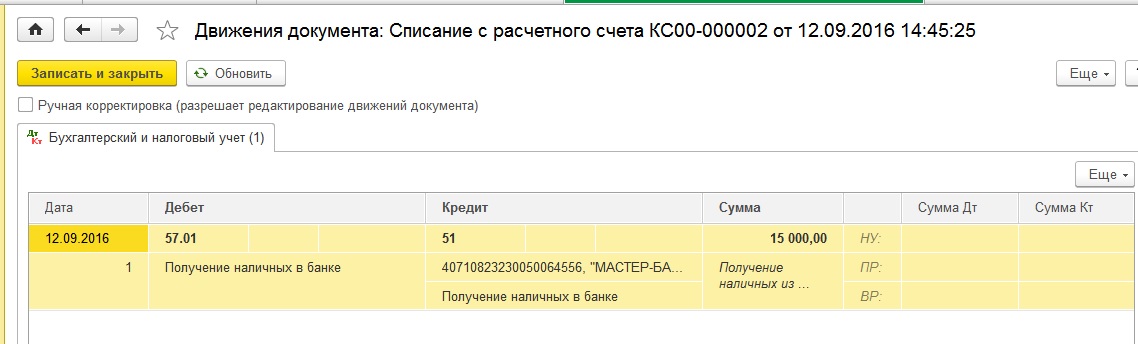

При проведении документ формирует следующие проводки

Теперь оформляем кассовый документ «Поступление наличных». Заполняется он аналогично ПКО в предыдущем примере, отличие только в том, что необходимо указать счет кредита 57.01.

Проводим и смотрим проводки

3. Поступление наличных денежных средств на расчетный счет (без использования счета 57)

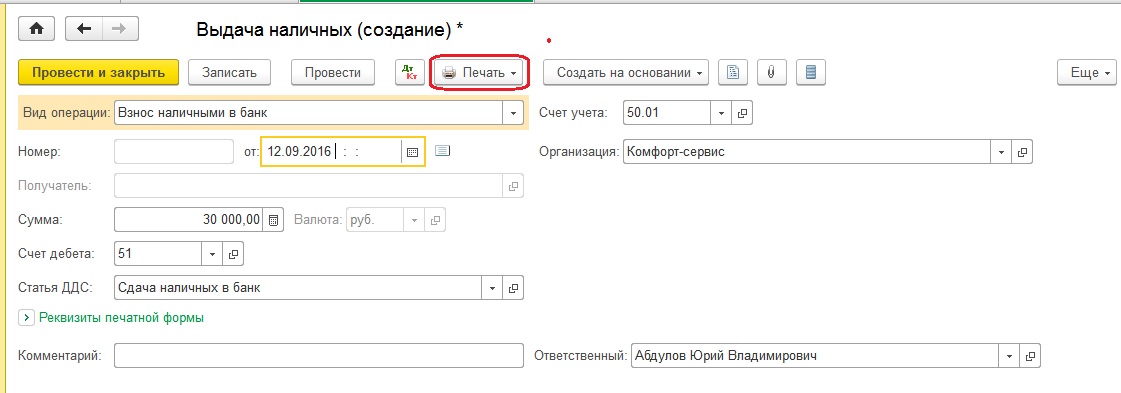

В данном случае необходимо оформить документ «Выдача наличных». Открываем вкладку «Банк и касса», «Касса», «Кассовые документы» и по кнопке «Выдача» заполняем пустые поля созданного документа:

- вид операции «Взнос наличными в банк»

- сумму

- статью ДДС «Сдача наличных в банк»

По кнопке «Печать» можем посмотреть печатную форму РКО.

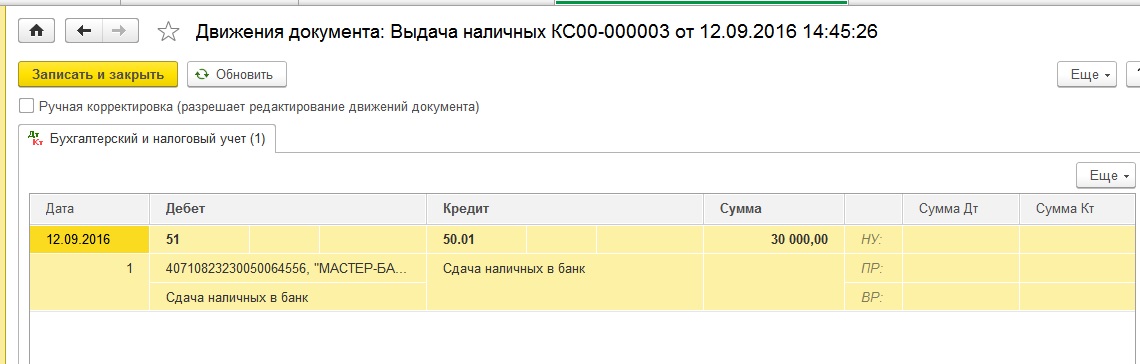

После того, как получаем выписку из банка о поступлении денежных средств, проводим документ и смотрим проводки.

4. Поступление наличных денежных средств на расчетный счет (с использованием счета 57)

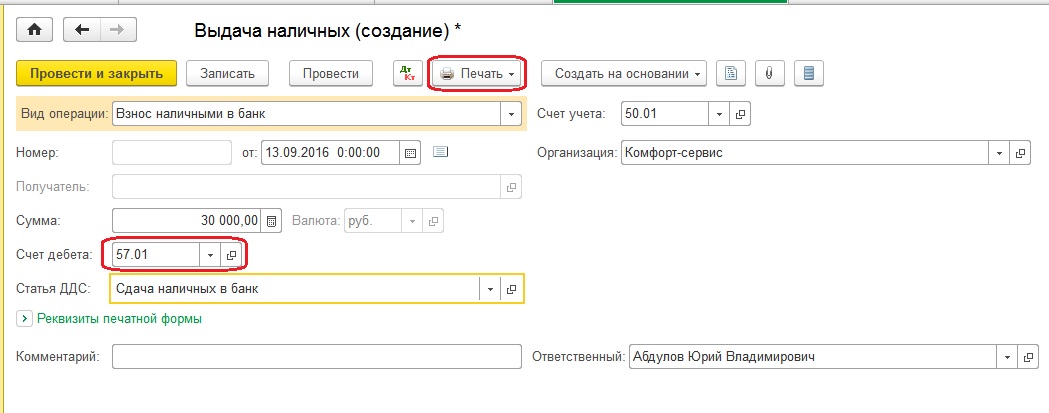

При использовании 57 счета для внесения денежных средств на расчетный счет документ «Выдача наличных» заполняется аналогично, только добавляется счет дебета 57.01. Также по кнопке «Печать» можем посмотреть и распечатать РКО.

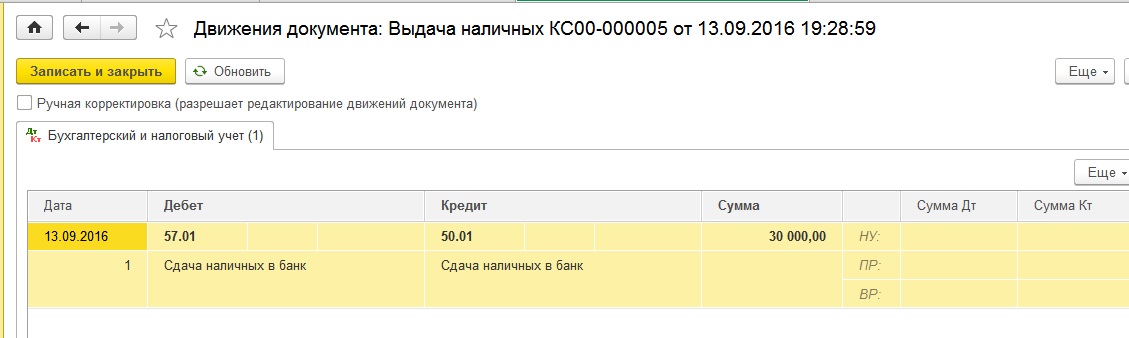

Проводим заполненный документ и смотрим проводки

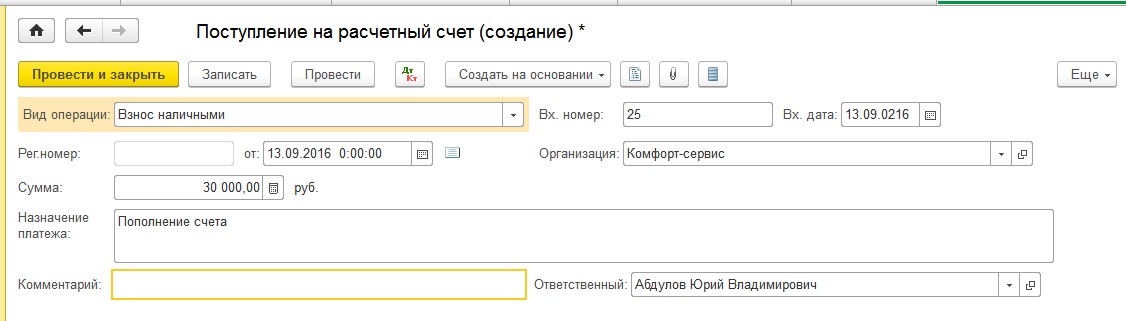

Далее оформляем документ «Поступление на расчетный счет». Открываем вкладку «Банк и касса», «Банковские выписки», нажимаем кнопку «Поступление» и заполняем пустые поля документа:

- вид операции «Взнос наличными»

- сумму

- назначение платежа

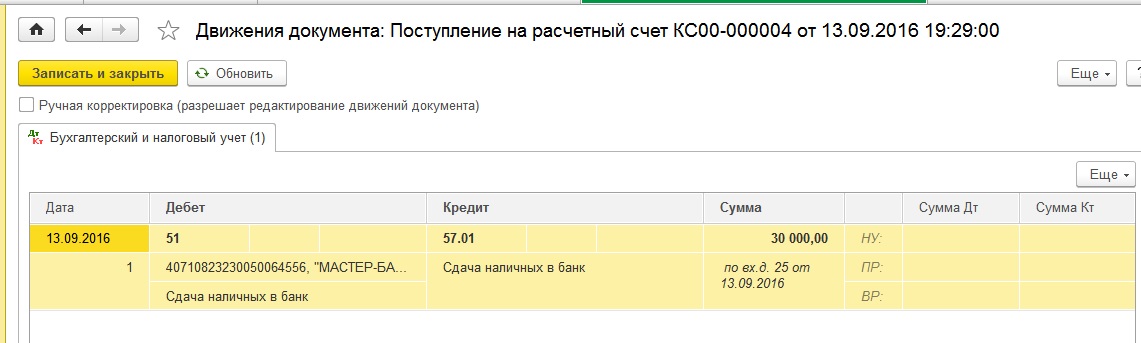

Проводим и смотрим проводки

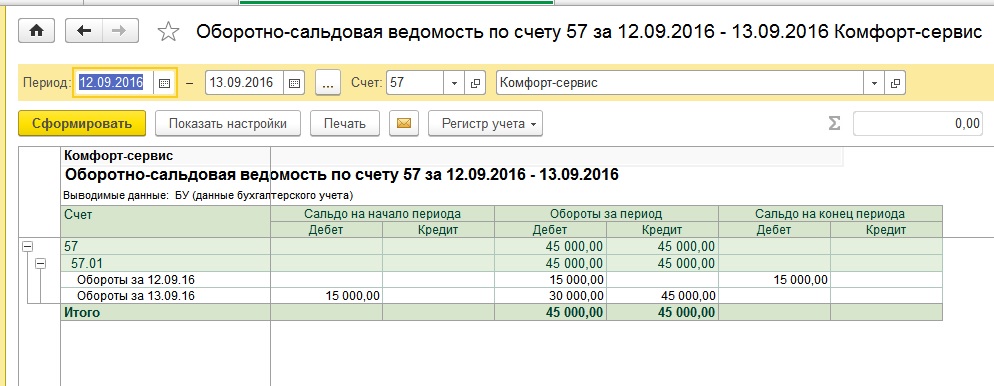

Обратите внимание, что в том случае, если вы используете 57 счет, необходимо контролировать обороты и сальдо по данному счету: после того, как перемещение денежных средств завершено, счет должен быть закрыть. Чтобы провести такую проверку сформируем ОСВ по 57 счету с детализацией по дням.

Как видно на картинке, сальдо на конец периода по 57 счету отсутствует, значит, операция проведена корректно.

И в заключении хочу еще раз вернуться к настройкам учетной политики и предупредить вас о том, что если вы решите включить (или отключить) использование 57 счета в середине года, то будьте готовыми к тому, что при перепроведении старых документов, данная настройка будет также действовать: появятся (или исчезнут) движения по 57 счету. Поэтому после изменения настройки и перепроведения документов необходимо проконтролировать корректность остатков по банковским счетам и кассе, а также обязательно сформировать ОСВ по 57 счету.

Читайте также: