Как списать ос в 1с упп

Обновлено: 11.05.2024

Как в программе отразить списание вышедшего из строя основного средства, у которого не истек срок полезного использования?

Нормативное регулирование

Если основное средство пришло в негодность, организация должна списать его на основании решения комиссии (п. 77, п. 78 Методических указаний по бухгалтерскому учету основных средств, утв. Приказом Минфина РФ от 13.10.2003 N 91н, далее — Методические указания по учету ОС N 91н).

БУ. Затраты на ликвидацию и остаточная стоимость основного средства включаются в периоде списания в прочие расходы (п. 86 Методических указаний по учету ОС N 91н, п. 31 ПБУ 6/01, п. 11 ПБУ 10/99).

Материалы, образовавшиеся в результате выбытия основного средства, приходуются по текущей рыночной стоимости на дату списания основного средства (п. 79 Методических указаний по учету ОС N 91н).

НУ. Расходы по ликвидации основных средств (в т. ч. амортизация, начисленная линейным методом) признаются:

Образовавшиеся отходы по рыночной стоимости (подтвержденной справкой бухгалтера или отчетом оценщика), подлежат включению в состав внереализационных доходов (п. 13 ст. 250 НК РФ).

НДС. При досрочно списанным ОС восстанавливать НДС не нужно (Письмо ФНС от 16.04.2018 N СД-4-3/7167@).

Учет в 1С

- остаточная стоимость станка — 93 750,02 руб.

- оставшийся срок амортизации — 18 месяцев (линейный способ).

Списание ОС

Оформите списание основного средства документом Списание ОС в разделе ОС и НМА — Выбытие основных средств — Списание ОС — кнопка Создать .

Укажите в шапке документа:

- Местонахождение ОС — наименование подразделения, в котором числится ОС, выбирается из справочника Подразделения ;

- Счет списания — 91.02 «Прочие внереализационные расходы»;

- Прочие доходы и расходы — статья из справочника Прочие доходы и расходы:

- Вид статьи — Ликвидация основных средств;

- флажок Принимается к налоговому учету — установлен;

Добавьте в табличную часть основное средство, подлежащее списанию.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 20.01 Кт 02.01 — начисление амортизации за месяц выбытия ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости для определения остаточной стоимости;

- Дт 91.01 Кт 01.09 — списание остаточной стоимости ОС.

Декларация по налогу на прибыль

В декларации по налогу на прибыль списание ОС отражается:

- Лист 02 Приложение N 2: PDF

- стр. 204 «расходы на ликвидацию выводимых из эксплуатации основных средств…» — остаточная стоимость ОС.

Отчет о финансовых результатах

В Отчете о финансовых результатах списание ОС отражается:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Продажа основных средств (ОС) с убытком — операция, с которой...Отражение затрат не на том счете может повлечь ошибки не.

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Спасибо! Очень ценно полезно нужно! Буду еще неоднократно обращаться к этому семинару для изучения этой темы.

В 1С:Бухгалтерию 8 (начиная с версии 3.0.97) внесли корректировки в части бухучета доходов и расходов при ликвидации ОС после перехода на ФСБУ 6/2020 «Основные средства» с учетом требований ФСБУ 5/2019 «Запасы».

Правила учета ТМЦ, полученных при списании основного средства

При формировании бухотчетности с 2021 года компания обязана применять ФСБУ 5/2019 «Запасы», регламентированный Приказом Минфина от 15.11.2019 г. № 180н. Кроме того, его можно использовать и досрочно.

Основные моменты, касаемые новшеств по данному стандарту, указаны в информации Минфина от 10.04.2020 г. № ИС-учет-27.

К примеру, новым стандартом изменили правила определения фактической себестоимости запасов, которые получены при выбытии ОС или при его текущем содержании, ремонте, модернизации. Затратами, включенными в фактическую себестоимость этих ТМЦ, считается наименьшее из таких значений:

- стоимость, по которой учитываются аналогичные ТМЦ, приобретаемые или создаваемые компанией при стандартном операционном цикле. Иными словами — это рыночная цена;

- величина балансовой стоимости списываемых ОС и расходов, которые были при демонтаже или разборке ОС, извлечении ТМЦ и приведении их в состояние, пригодное для использования или реализации в качестве запасов.

В соответствии с Рекомендациями Бухгалтерского методологического центра № Р-63/2015-КпР при извлечении ТМЦ от ликвидации основного средства в бухучете доход не появляется, так как:

- нет поступления нового актива в компанию;

- у компании нет экономической выгоды, поскольку выбывающее ОС уже было ее активом, и она уже осуществляла в прошлом периоде расходы при его получении и эксплуатации.

Соответственно, ТМЦ при ликвидации основного средства нужно ставить на учет за счет балансовой стоимости ОС в момент его списания с бухучета.

Если ТМЦ остаются после ликвидации основного средства, и компания планирует их продать, то они принимаются как долгосрочные активы к продаже. Их учет регламентируется ПБУ 16/02 «Информация по прекращаемой деятельности», которое регламентировано Приказом Минфина от 02.07.2002 г. № 66н.

Когда основное средство списывается, долгосрочные активы к продаже нужно оценить по наименьшему из показателей:

- величины балансовой стоимости списываемого основного средства и расходов на извлечение ТМЦ и доведение их до состояния, которое пригодно к реализации;

- чистой стоимости продаж — предполагаемой цены реализации ТМЦ, уменьшенной на размер планируемых расходов, которые нужны для их извлечения из ОС, доведения до готовности к реализации и ее проведения.

В целях налогообложения прибыли рыночная стоимость ТМЦ включается во внереализационные доходы на дату заполнения акта о списании основного средства (ст. 250, 271 НК).

Так как правила учета извлекаемых ТМЦ в бухучете и налоговом учете имеют различия, этот момент способен вызвать временные разницы и необходимость признавать отложенный налог по ПБУ 18/02 «Учет расчетов по налогу на прибыль», регламентированному Приказом Минфина от 19.11.2002 г. № 114н.

Как учитывать доходы и расходы при выбытии основного средства

С бухотчетности за 2022 год компания должна использовать ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Организация самостоятельно принимает решение о том, что применяет данные стандарты до наступления официального срока их использования.

Подробные комментарии по указанным стандартам имеются в информации Минфина от 03.11.2020 г. № ИС-учет-28, № ИС-учет-29.

К примеру, в стандарте 6/2020 уточняются правила отображения в бухучете операций по выбытию основного средства:

- при списании ОС размеры накопленных амортизации и обесценения по нему переносятся в снижение его первоначальной стоимости;

- расходы на демонтаж, утилизацию ОС и восстановление окружающей среды являются затратами того периода, в котором они были (если по ним до этого не признавалось оценочное обязательство);

- разница между балансовой стоимостью списываемого ОС и расходов на его выбытие с одной стороны и поступлениями от его выбытия с другой стороны является доходом или расходом в составе прибыли (убытка) того периода, в котором производится списание ОС. Соответственно, финансовый результат при выбытии объекта указывается свернуто в отчете о финансовых результатах.

Что касается налогового учета, то остаточная стоимость ОС при ликвидации и использовании линейного метода расчета амортизационных отчислений единовременно учитывается как внереализационные расходы (ст. 265 НК). Убыток от продажи ОС учитывается по специальным правилам, указанным в п. 3 ст. 268 НК.

Разницы в порядке учета убытков в бухгалтерском и налоговом учете приводят к появлению временных разниц и необходимости признавать отложенный налог по ПБУ 18/02.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Как отражать ликвидацию основного средства в 1С:Бухгалтерии 8

Компания работает на ОСНО и является плательщиком НДС. С 2022 года она переходит на использование ФСБУ 6/2020.

В феврале 2022 года она списывает ОС в связи с неэффективностью его использования.

В учете первоначальная стоимость объекта — 1 млн. руб., накоплено амортизационных отчислений — 325 тыс. руб., размер ежемесячной амортизации — 25 тыс. руб.

Демонтаж ОС осуществлялся сторонней фирмой, за что ей заплатили 120 тыс. руб. (в т.ч. НДС 20%).

Оценочное обязательство по демонтажу, утилизации и восстановлению окружающей среды раньше по объекту не признавали, обесценение не учитывали. При демонтаже были извлечены ТМЦ, и компания приняла решение использовать их в своей деятельности.

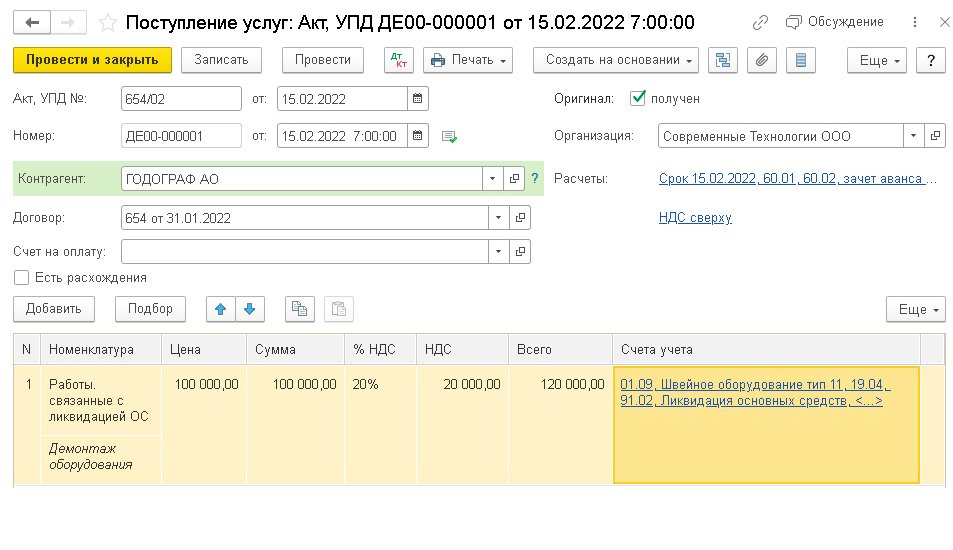

Для отражения расходов на демонтаж объекта при привлечении сторонней фирмы используется документ «Поступление (акт, накладная, УПД)». При этом нужно поставить вид операции «Услуги». В графе «Счета учета» указываются счета учета расходов по демонтажным операциям для целей бухгалтерского и налогового учета.

В бухучете расходы на демонтаж и утилизацию основного средства относятся к затратам периода их осуществления. Также эти расходы нужно учитывать при расчете:

- финансового результата от выбытия ОС;

- стоимости ТМЦ, полученных при списании ОС.

В связи с этим расходы на демонтаж в бухучете рекомендуется отображать на сч. 01.09 «Выбытие основных средств» с фиксацией выбывающего объекта. Когда процедура выбытия будет закончена, балансовая стоимость объекта с учетом расходов на демонтаж, указанная на сч. 01.09, будет списана на сч. 91 «Прочие доходы и расходы». 1С определит финансовый результат от выбытия объекта и учтет его при расчете стоимости извлеченных ТМЦ.

В налоговом учете затраты на ликвидацию основного средства нужно включить во внереализационные расходы (ст. 265, 272 НК). Соответственно, в 1С в налоговом учете расходы на демонтаж надо зафиксировать на сч. 91.02 «Прочие расходы».

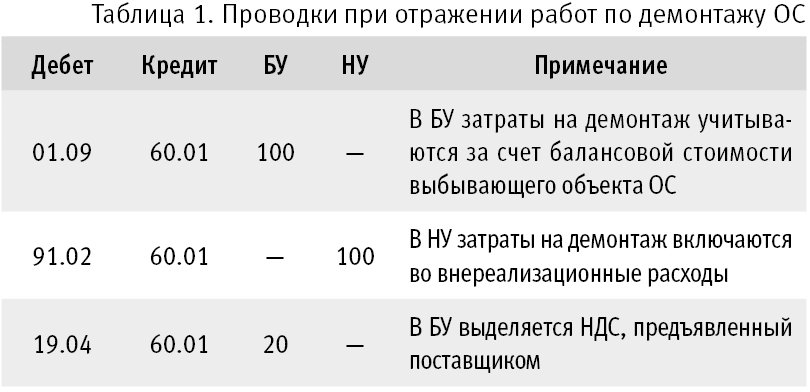

Корреспонденция счетов при проведении этого документа:

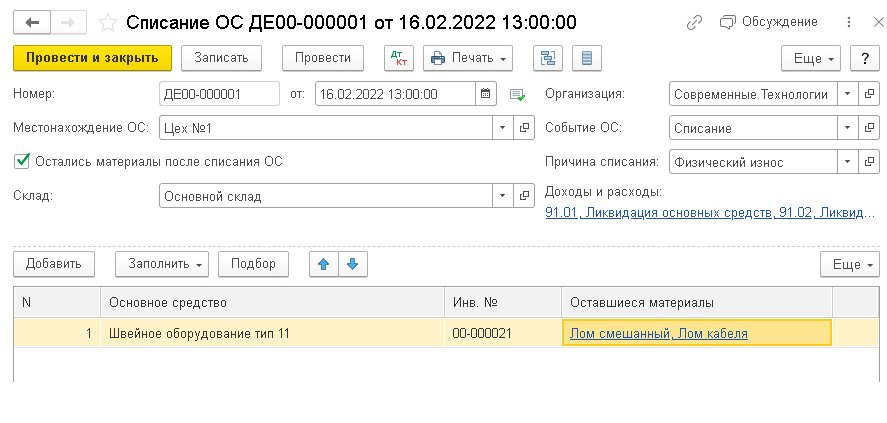

Списание объекта отображается одноименным документом, а доходы и расходы от него должны учитываться на сч. 91.01 и 91.02.

Однако теперь в документе есть возможность учитывать ТМЦ, которые остаются после ликвидации основного средства.

В шапке документа надо поставить флажок «Остались материалы после списания ОС». И тогда в таблице будет графа «Оставшиеся материалы».

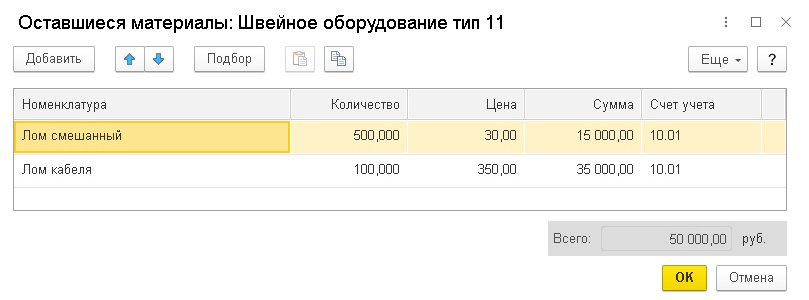

В ней будет ссылка, по которой пользователь сможет пройти в одноименную форму. Она нужна для того, чтобы указывать по каждому списанному основному средству название извлеченных ТМЦ (выбираются из справочника «Номенклатура»), количество, рыночную стоимость и счет учета. К примеру, рыночная цена оставшихся ТМЦ — 50 тыс. руб.

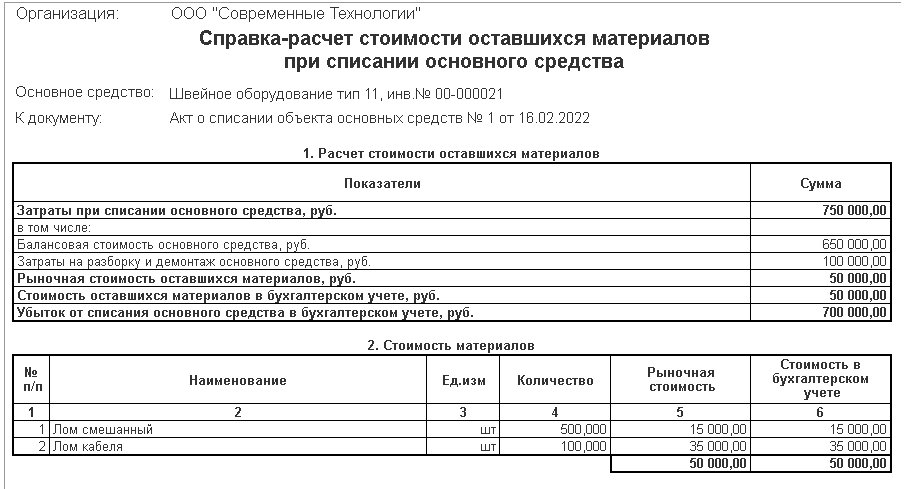

В документе «Списание ОС» при нажатии кнопки «Печать» теперь можно использовать новую форму справки-расчета «Стоимость оставшихся материалов при списании ОС».

В ней указывается такая информация по условиям примера:

- балансовая стоимость основного средства (первоначальная стоимость — амортизация накопленная и по результатам текущего месяца) — 650 тыс. руб.;

- расходы на демонтажную операцию — 100 тыс. руб.;

- размер расходов на выбытие объекта (балансовая стоимость + демонтажные расходы) — 750 тыс. руб.;

- рыночная цена оставшихся ТМЦ — 50 тыс. руб.;

- фактическая цена оставшихся ТМЦ — 50 тыс. руб., т.к. эта сумма не превышает расходов на демонтаж (50 тыс. руб. меньше 750 тыс. руб.);

- финансовый результат от ликвидации объекта (расход) определяется вычитанием фактической (рыночной) цены ТМЦ из расходов на выбытие объекта — 700 тыс. руб.

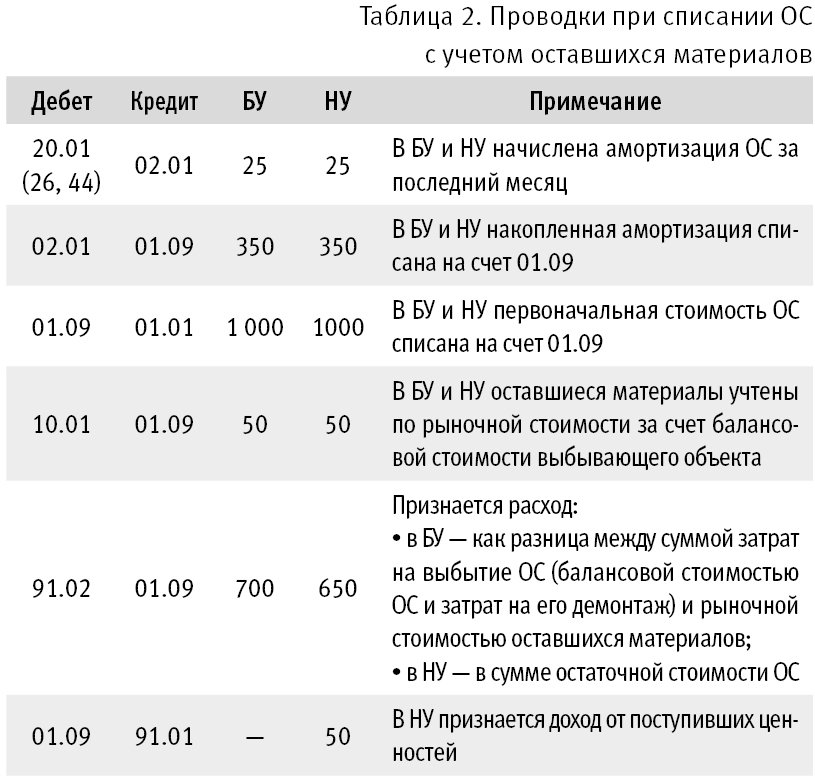

Корреспонденция счетов при проведении этого документа:

В бухучете выгода при реализации таких ТМЦ может признаваться доходом при их продаже, если выполняются требования ПБУ 9/99 «Доходы организации», но не при их извлечении.

Что делать, если оставшиеся ТМЦ имеют высокую стоимость?

Допустим, по условиям примера рыночная цена ТМЦ — 1 млн. руб., т.е. она больше балансовой стоимости объекта и расходов на монтажную операцию (1 млн. руб. больше 750 тыс. руб.).

В такой ситуации фактическая стоимость ТМЦ равна величине балансовой стоимости объекта и расходов на демонтаж, т.е. 750 тыс. руб. При этом цена каждой отдельной материальной ценности программа 1С определит автоматически в пропорциях к рыночной цене, указанной в документе «Оставшиеся материалы».

Расход в бухучете определяется как вычитание фактической цены ТМЦ из расходов на выбытие (балансовой стоимости и расходов на демонтаж). В примере получилось бы 750 тыс. руб. — 750 тыс. руб.

Соответственно, когда документ «Списание ОС» будет проводиться, в бухучете будет финансовый результат, равный нулю.

Аналогично программа будет поступать и в том случае, когда хозяйственные операции будут отражаться в 2021 году.

Порядок учета ценностей, извлекаемых при списании ОС

Начиная с бухгалтерской (финансовой) отчетности за 2021 год организация должна применять Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 "Запасы" (утв. приказом Минфина России от 15.11.2019 № 180н). Организация может принять решение применять указанный стандарт ранее установленного срока.

В частности, новым стандартом изменен порядок определения фактической себестоимости запасов, остающихся от выбытия основных средств (ОС) или извлекаемых в процессе их текущего содержания, ремонта, модернизации или реконструкции (п. 16 ФСБУ 5/2019). Затратами, включаемыми в фактическую себестоимость таких материальных ценностей, считается наименьшая из следующих величин:

стоимость, по которой учитываются аналогичные запасы, приобретенные (созданные) организацией в рамках обычного операционного цикла (по сути - это рыночные цены);

сумма балансовой стоимости списываемых основных средств и затрат, понесенных в связи с демонтажем и разборкой объектов, извлечением материальных ценностей и приведением их в состояние, необходимое для потребления (продажи, использования) в качестве запасов.

Согласно Рекомендации Бухгалтерского методологического центра (БМЦ) № Р-63/2015-КпР "Материальные ценности от ликвидации основных средств" (принята Фондом "НРБУ "БМЦ" 24.04.2015), в момент извлечения запасов от ликвидации ОС в бухгалтерском учете (БУ) доход не образуется, поскольку:

поступления новых активов в организацию не происходит;

экономических выгод организация не получает, так как выбывающее основное средство уже признавалось активом организации, и в прошлом организация несла затраты на его получение и последующую эксплуатацию.

Поэтому материальные ценности от ликвидации ОС следует принимать к учету за счет балансовой стоимости выбывающего объекта одновременно с его списанием с учета (п. 3 Рекомендации Р-63).

Если материальные ценности, остающиеся от ликвидации ОС, планируется продать, то такие активы признаются долгосрочными активами к продаже (ДАП).

Учет ДАП регулируется ПБУ 16/02 "Информация по прекращаемой деятельности" (утв. приказом Минфина России от 02.07.2002 № 66н).

При списании объекта ОС ДАП оценивается по наименьшей из величин (п.п. 2, 4 Рекомендации Р-63):

суммы балансовой стоимости списываемых ОС и за-трат на извлечение ценностей и доведение их до состояния, пригодного к продаже;

чистой стоимости продаж. Это предполагаемая цена продажи ценностей, уменьшенная на сумму ожидаемых затрат, необходимых для их извлечения из ликвидируемого объекта, доведения их до готовности к продаже и осуществления продажи.

Для целей налогообложения прибыли рыночная стоимость полученного имущества включается в состав внереализационных доходов на дату составления акта о списании объекта ОС (п. 13 ст. 250, пп. 8 п. 4 ст. 271 НК РФ).

Поскольку порядок учета извлекаемых материальных ценностей в бухгалтерском и налоговом учете (НУ) различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 "Учет расчетов по налогу на прибыль организаций" (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в "1С:Бухгалтерии 8" см. статью Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года.

Учет доходов и расходов при выбытии ОС

Начиная с бухгалтерской (финансовой) отчетности за 2022 год организация обязана применять Федеральные стандарты бухгалтерского учета ФСБУ 6/2020 "Основные средства" и ФСБУ26/2020 "Капитальные вложения" (утв. приказом Минфина России от 17.09.2020 № 204н). По решению организации ФСБУ 6/2020 и ФСБУ 26/2020 можно применять досрочно.

В частности, в ФСБУ 6/2020 уточнен порядок отражения в бухгалтерском учете операций по выбытию ОС (п.п. 42-44 ФСБУ 6/2020):

при списании объекта ОС суммы накопленной амортизации и накопленного обесценения по данному объекту относятся в уменьшение его первоначальной стоимости;

затраты на демонтаж, утилизацию объекта и восстановление окружающей среды признаются расходами периода, в котором были понесены (если в отношении этих затрат ранее не было признано оценочное обязательство);

разница между суммой балансовой стоимости списываемого объекта ОС и затрат на его выбытие с одной стороны и поступлениями от выбытия этого объекта с другой стороны признается доходом или расходом в составе прибыли (убытка) периода, в котором списывается объект ОС. Таким образом, финансовый результат от выбытия ОС теперь отражается в отчете о финансовых результатах свернуто.

В налоговом учете остаточная стоимость объекта ОС при его ликвидации и при применении линейного метода начисления амортизации единовременно учитывается в составе внереализационных расходов (пп. 8 п. 1 ст. 265 НК РФ). Убыток от реализации ОС учитывается в особом порядке по правилам, изложенным в пункте 3 статьи 268 НК РФ.

Разные правила учета убытков в бухгалтерском и налоговом учете также могут привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02.

О новых стандартах бухгалтерского учета см. в рубрике "Новые ФСБУ с 2021 года".

Отражение ликвидации ОС в "1С:Бухгалтерии 8"

Начиная с версии 3.0.97 в "1С:Бухгалтерии 8" внесены изменения в бухгалтерский учет доходов и расходов при ликвидации основных средств после перехода на ФСБУ 6/2020 "Основные средства" с учетом требований ФСБУ 5/2019 "Запасы". Рассмотрим на примере.

Пример

Организация (ОСНО, плательщик НДС) переходит на применение ФСБУ 6/2020 с 2022 года. В феврале 2022 года организация списывает одно из основных средств в связи нерентабельностью его использования. В бухгалтерском и налоговом учете первоначальная стоимость ОС - 1 000 тыс. руб., накопленная амортизация - 325 тыс. руб., сумма ежемесячной амортизации ОС - 25 тыс. руб. Для демонтажа основного средства привлекается сторонняя организация. Стоимость работ по демонтажу составила 120 тыс. руб. (в т. ч. НДС 20 %). Оценочное обязательство по демонтажу, утилизации имущества и восстановлению окружающей среды ранее не признавалось, обесценение не учитывалось. В процессе демонтажа извлечены материальные ценности, которые организация планирует использовать в обычной деятельности. Затраты на демонтаж ОС с привлечением сторонней организации в программе можно отразить документом Поступление (акт, накладная УПД) с видом операции Услуги (рис. 1). В поле Счета учета следует отразить счета учета затрат по демонтажу для целей бухгалтерского и налогового учета.![006-01.jpg]()

Рис. 1. Отражение затрат на демонтаж ОС

В бухгалтерском учете затраты на демонтаж, утилизацию объекта ОС признаются расходами периода, в котором были понесены. В то же время указанные затраты необходимо учесть при определении:

финансового результата от выбытия основного средства;

стоимости материальных ценностей, извлекаемых при списании основного средства.

Именно поэтому затраты на демонтаж в бухгалтерском учете рекомендуем отражать на счете 01.09 "Выбытие основных средств" с указанием выбывающего ОС. По окончании процедуры выбытия балансовая стоимость объекта с учетом затрат на демонтаж, отраженная на счете 01.09, спишется на счет 91 "Прочие доходы и расходы" (см. Инструкцию по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н). При этом программа корректно рассчитает финансовый результат от выбытия ОС, а также сможет его учесть при определении стоимости извлекаемых ценностей.

В налоговом учете расходы на ликвидацию (демонтаж/разборку) выводимого из эксплуатации ОС включаются в состав внереализационных расходов (пп. 8 п. 1 ст. 265, п. 1 ст. 272 НК РФ). Поэтому в программе затраты на демонтаж в налоговом учете следует отражать на счете 91.02 "Прочие расходы".

Проводки, сформированные при проведении документа поступления с видом операции Услуги, приведены в таблице 1.

Таблица 1. Проводки при отражении работ по демонтажу ОС

![006-tabl1.jpg]()

Как и раньше, списание ОС отражается одноименным документом, а доходы и расходы от списания учитываются на счетах 91.01 и 91.02 (рис. 2).

![006-02.jpg]()

Рис. 2. Списание ОС

Но теперь в документе можно учесть материальные ценности, остающиеся при ликвидации ОС (далее - оставшиеся материалы).

Для этого в шапке документа следует установить флаг Остались материалы после списания ОС, после чего в табличной части документа появляется поле Оставшиеся материалы.

В поле Оставшиеся материалы размещена гиперссылка, по которой можно перейти в одноименную форму (рис. 3), где для каждого списываемого ОС можно указать наименование извлеченных материальных ценностей (выбрав их из справочника Номенклатура), их количество, рыночную цену и счета учета. Предположим, общая рыночная стоимость оставшихся материалов составляет 50 тыс. руб.

![007.jpg]()

Рис. 3. Оставшиеся материальные ценности

Из документа Списание ОС по кнопке Печать, помимо других печатных форм, использовавшихся ранее, теперь доступна справка-расчет Стоимость оставшихся материалов при списании ОС (рис. 4).

![008.jpg]()

Рис. 4. Справка-расчет стоимости оставшихся материалов при списании ОС

балансовая стоимость ОС (первоначальная стоимость за вычетом накопленной амортизации и начисленной амортизации за текущий месяц) - 650 тыс. руб. (1 000 тыс. руб. - 325 тыс. руб. - 25 тыс. руб.);

затраты на демонтаж - 100 тыс. руб.;

сумма затрат на выбытие ОС (балансовая стоимость ОС и затраты на его демонтаж) - 750 тыс. руб. (650 тыс. руб. + 100 тыс. руб.);

рыночная стоимость оставшихся материалов - 50 тыс. руб.;

фактической стоимостью оставшихся материалов считается их рыночная стоимость (50 тыс. руб.), поскольку она не превышает сумму балансовой стоимости ОС и затрат на его демонтаж (50 тыс. руб. < 750 тыс. руб.);

финансовый результат от ликвидации ОС (расход) рассчитывается как разница между суммой затрат на выбытие ОС и фактической (рыночной) стоимостью оставшихся материалов и составляет 700 тыс. руб. (750 тыс. руб. - 50 тыс. руб.).

Проводки, сформированные при проведении документа Списание ОС, приведены в таблице 2.

Таблица 2. Проводки при списании ОС с учетом оставшихся материалов

![007-tabl2.jpg]()

В бухгалтерском учете выгоды от продажи извлеченных ценностей могут быть признаны доходом в момент их продажи при соблюдении условий ПБУ 9/99 "Доходы организации" (утв. приказом Минфина России от 06.05.1999 № 32н), но не в момент их извлечения (см. раздел "Основа для выводов" Рекомендации Р-63).

А если оставшиеся материалы будут иметь высокую стоимость?

Предположим, рыночная стоимость оставшихся материалов составляет 1 000 тыс. руб., то есть по условиям Примера превышает сумму балансовой стоимости ОС и затрат на его демонтаж (1 000 тыс. руб. > 750 тыс. руб.).

В этом случае фактической стоимостью всех оставшихся материалов будет считаться сумма балансовой стоимости ОС и затрат на его демонтаж (750 тыс. руб.). А стоимость каждой извлеченной материальной ценности программа рассчитает автоматически пропорционально рыночной стоимости, указанной в форме Оставшиеся материалы.

Сумма расхода в бухгалтерском учете рассчитывается как разница между суммой затрат на выбытие ОС (балансовой стоимостью ОС и затрат на его демонтаж) и фактической стоимостью оставшихся материалов (750 тыс. руб. - 750 тыс. руб.).

Таким образом, при проведении документа Списание ОС в бухгалтерском учете будет получен нулевой финансовый результат.

Поведение программы не изменится, если хозяйственные операции, описанные в Примере, отразить в 2021 году.

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов "1С:Предприятие" раздела "Инструкции по учету в программах "1С" . О новых возможностях "1С:Бухгалтерии 8" версии 3.0.95.0-98.0 эксперт 1С рассказывал 12.08.2021 на онлайн-лекции в 1С:Лектории .

Выбывать основные средства могут по-разному. Это и продажа, и списание основного средства, и частичная ликвидация. В этой статье напомним некоторые азы и рассмотрим два кейса: выбытие актива, пришедшего в негодность, и продажа автомобиля. Все на примере «1С:Бухгалтерия предприятия 8», ред. 3.0.

Что нужно помнить при любом выбытии ОС

Расходы от выбытия основных средств включаем в состав прочих расходов и отражаем в том отчетном периоде, к которому они относятся.

Амортизацию по выбывшему объекту прекращаем с первого числа месяца, следующего за тем, в котором списали объект с учета.

Основание: п. 31 ПБУ 6/01, п. 86 Методических указаний по учету ОС № 91н, п. 11 ПБУ 10/99.

Оформление документов при выбытии возлагаем приказом руководителя организации на специальную комиссию (п. 77 Методических указаний по учету ОС № 91). В состав комиссии обязательно входят главбух и лица, ответственные за сохранность ОС.

Формы – свои или унифицированные:

акт о списании объекта основных средств (кроме автотранспортных средств) (форма ОС-4),

акт о списании групп объектов основных средств (форма ОС-4б),

акт о списании автотранспортных средств (форма ОС-4а).

Где смотрим «портрет» основного средства

В отчете «Ведомость амортизации ОС» найдете информацию по накопленной амортизации и остаточной стоимости актива (рис. 1).

![]()

В отчете отражаются данные о начисленной амортизация за последний месяц учета ОС на балансе организации, списанной первоначальной стоимости актива, списанной амортизации, начисленной за весь срок его использования и учтенной в расходах остаточной стоимости ОС.

Кейс № 1. Выбытие негодного ОС

Выбытие объекта основных средств по причине физического или морального износа, пришедшего в негодность в результате чрезвычайных обстоятельств и другой аналогичной причины, отражаем с помощью документа «Списание ОС» (раздел «ОС и НМА» – «Списание ОС») (рис. 2).

![]()

По команде «Печать» – «Акт о списании ОС (ОС-4)» формируем акт о списании по форме № ОС-4, после чего его можно распечатать.

Кейс № 2. Продажа авто

Чтобы провести продажу автомобиля, используем документ «Передача ОС» («ОС и НМА» – «Выбытие основных средств»).

Документ «Передача ОС» («ОС и НМА» – «Выбытие основных средств») нужен для отражения в учете снятия с баланса (снятия с налогового учета) объектов основных средств, ранее подготовленных к выбытию, а также объектов, по которым подготовка к передаче и выбытие происходят одновременно либо в одном месяце.

Чтобы прекратить исчисление транспортного налога, создаем запись «Снятие с регистрационного учета» (раздел «Главное» – «Налоги» – «Транспортный налог»).

На закладке «Основные средства» в табличной части заполняем объект (автомобиль), предназначенный для продажи. Укажите цену продажи автомобиля по договору купли-продажи, ставку НДС.

Проверьте счет доходов 91.01, субконто «Реализация основных средств» (статья прочих доходов и расходов с видом «Реализация основных средств» и установленным флажком «Принимается к налоговому учету»), счет НДС 91.02 и счет расходов 91.02 (рис. 3).

![]()

По команде «Печать» – «Акт о приемке-передаче ОС (ОС-1)» формируем соответствующую печатную форму.

Требуемый акт программа определяет автоматически по виду объекта и количеству объектов в табличной части на закладке «Основные средства».

![]()

Транспортный налог программа рассчитывает посредством обработки «Закрытие месяца» в разделе «Операции» – «Закрытие месяца».

Регламентная операция «Расчет транспортного налога» доступна в обработке «Закрытие месяца» только в последний месяц года, т.е. в декабре, а если в настройках транспортного налога предусмотрена уплата авансовых платежей, то в последние месяцы кварталов.

По ссылке «Расчет транспортного налога» выберите «Показать проводки» и посмотрите результат выполнения операции (рис. 5).

Читайте также: