Как в 1с бюджет разнести доходы

Обновлено: 07.07.2024

С наступление нового финансового года казенные учреждения должны не только правильно отразить в программе поступающие бюджетные назначения, но и корректно осуществить перерегистрацию обязательств прошлого периода на текущий.

Как проходит санкционирование

Операции по санкционированию расходов отражаются на соответствующих аналитических счетах счета 0 500 00 000 «Санкционирование расходов».

Санкционирование осуществляется следующим образом:

составляется и утверждается сводная бюджетная роспись;

утверждаются бюджетные ассигнования и доводятся до распорядителей средств и получателей;

согласовываются и доводятся лимиты обязательств, которые принимают получатели средств;

проводится подтверждение и выверка выполнения обязательств.

Учет по санкционированию расходов ведется с отражением корреспонденций по статьям санкционирования на основании первичной документации, которая установлена финансовой структурой соответствующего бюджета.

При санкционировании расходов проводки по доведению лимитов и принятию обязательств в их пределах оформляются следующими бухгалтерскими записями:

Д-т КРБ 50115000 К-т КРБ 50113000 – этой проводкой отражаются суммы лимитов обязательств, доведенных до получателя в установленном порядке или суммы корректировок, внесенных в течение отчетного (финансового) года, в соответствии с уведомлением о лимитах.

Д-т КРБ 50113000 К-т КРБ 50113000 – отражена детализация показателей, доведенных до получателя лимитов по кодам подстатей, статей КОСГУ. Если лимиты были доведены без разбивки по КОСГУ, отражаются также суммы корректировок, внесенных в течение года.

Д-т КРБ 50113000 К-т КРБ 50211000 – учтены суммы принятых получателем обязательств в пределах лимитов и изменений, внесенных в течение года.

Отражение санкционирования расходов в «1С:БГУ 8», ред. 2

В программе «1С:Бухгалтерия государственного учреждения 8», ред. 2 .0, для отражения бюджетных ассигнований (БА) и лимитов бюджетных обязательств (ЛБО) текущего финансового года, доведенных распорядителем бюджетных средств (РБС) используется документ «Бюджетные данные», который находится на вкладке «Планирование и санкционирование».

В документе «Бюджетные данные» обязательны для заполнения:

«Лицевой счет» – должен быть указан лицевой счет, по которому учитываются передаваемые бюджетные средства.

«Введено в действие» – дата должна соответствовать дате ввода в действие бюджетных данных, указанных в Расходном расписании.

«Организация» – выбирается организация, бюджетные данные которой регистрируются.

«Вид бюджетных данных» – указывается вид бюджетной классификации КРБ или КИФ.

Для формирования операций по передаче БА и ЛБО от РБС подведомственному ПБС используется документ «Расходное расписание», который находится также на вкладке «Планирование и санкционирование».

В шапке документа «Расходное расписание» обязательно заполняются:

«Дата введения в действие» – дата введения в действие Расходного расписания.

«Организация» – РБС, передающий бюджетные данные ПБС.

Далее заполняются данные закладки «Расходное расписание»:

«Откуда» – в поле Распорядитель выбирается РБС, передающий бюджетные данные.

«Лицевой счет» – указывается лицевой счет, по которому учитываются передаваемые бюджетные данные.

«Куда» – получатель бюджетных средств заполняется выбором значения из справочника Контрагенты, указывается счет получателя и орган казначейства.

«Подписи» – указываются сведения о лицах, подписывающих документ.

Согласно п. 312 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина РФ от 01.12.2010 № 157н, для корректного формирования отчетности показатели или остатки по соответствующим аналитическим счетам санкционирования расходов, сформированные в отчетном финансовом году за первый, второй и следующие годы за текущим (очередным), подлежат переносу на аналитические счета санкционирования расходов бюджета соответственно.

Перенос показателей по санкционированию осуществляется в первый рабочий день текущего года. В 2018 г. первый рабочий день 9 января. Для автоматизации перерегистрации обязательств в программе «1С:Бухгалтерия государственного учреждения 8», ред. 2, применяется обработка «Перерегистрация обязательств». Для вызова этой обработки можно использовать команду панели навигации «Перерегистрация обязательств» в разделе «Планирование и санкционирование».

Обработку «Перерегистрация обязательств» следует запускать в первый рабочий день нового года. По кнопке «Заполнить» на закладке «Договоры и иные основания обязательств» табличная часть будет заполнена списком договоров, по которым в завершаемом финансовом году были приняты обязательства на плановые периоды. Такие обязательства подлежат перерегистрации в новом году.

В случае если коды бюджетной классификации, по которым учтено обязательство, в текущем году не являются действующими, то одновременно с этим на закладке «Переносы КПС» будет автоматически сформирован список устаревши КПС.

Неисполненные обязательства прошлых лет, которые планируется исполнять в текущем году, следует перерегистрировать самостоятельно, т.е. ввести документы по принятию обязательств.

Для закрытия счетов санкционирования завершаемого финансового года используется документ «Закрытие счетов санкционирования завершаемого финансового года». В «Помощнике закрытия периода» необходимо установить месяц (декабрь текущего года) и год (год, в котором необходимо произвести закрытие счетов санкционирования). Для заполнения документа «Закрытие счетов санкционирования текущего года» необходимо перейти по гиперссылке «Открыть список документов». Для корректного отражения операций в документе «Закрытие счетов санкционирования текущего года» необходимо учесть следующие моменты:

Финансовый год - указывается год, в котором необходимо произвести закрытие счетов санкционирования.

Типовая операция - закрытие счетов санкционирования завершаемого финансового года.

Автоматическое заполнение табличной части необходимо произвести по кнопке «Заполнить по данным учета».

После проведения документа «Закрытие счетов санкционирования текущего года» по кнопке «Печать» можно распечатать «Бухгалтерскую справку» по ф.0504833.

А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

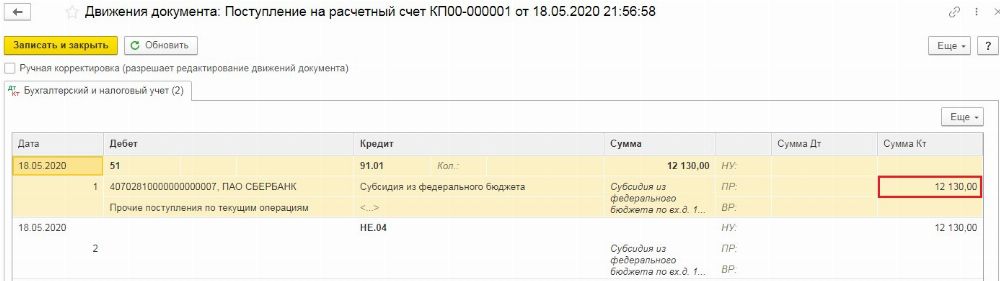

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

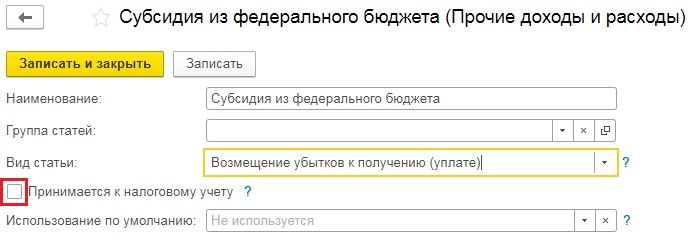

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

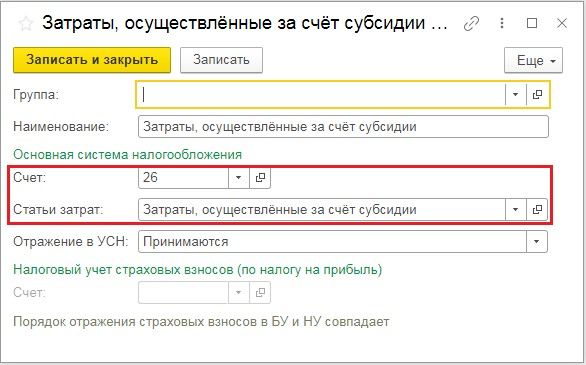

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

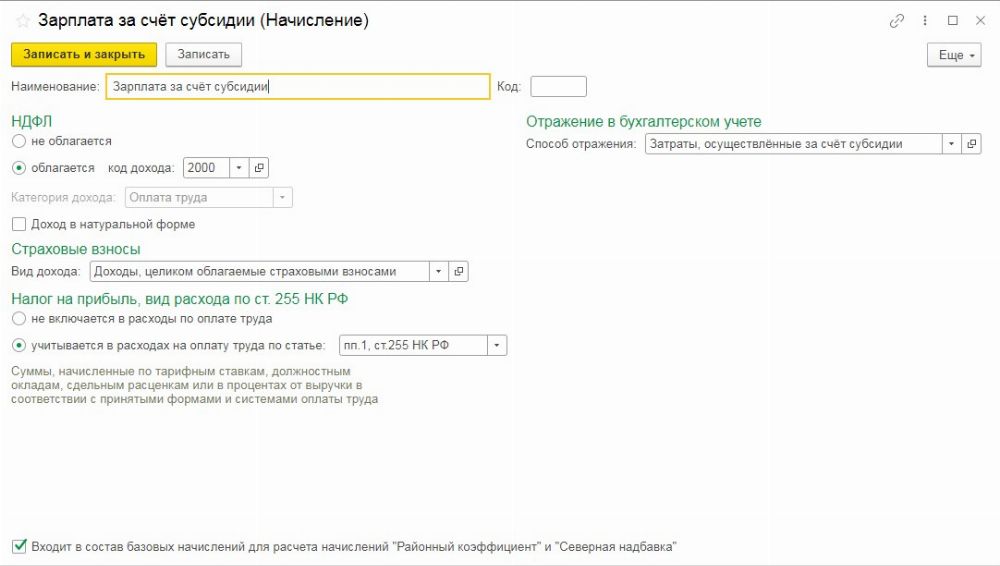

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

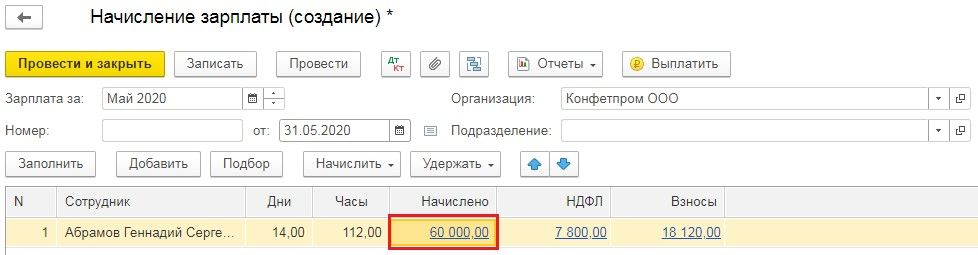

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

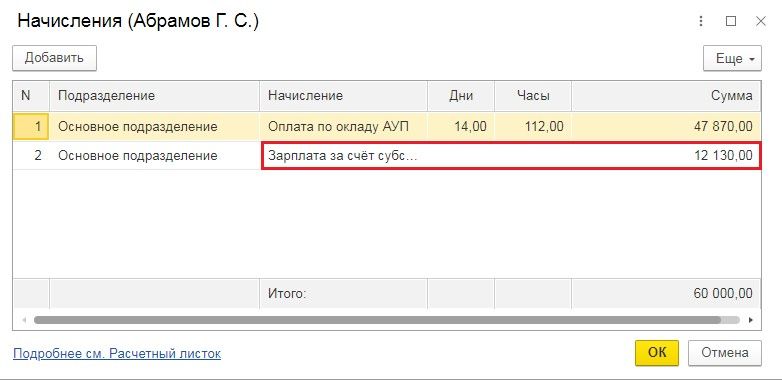

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

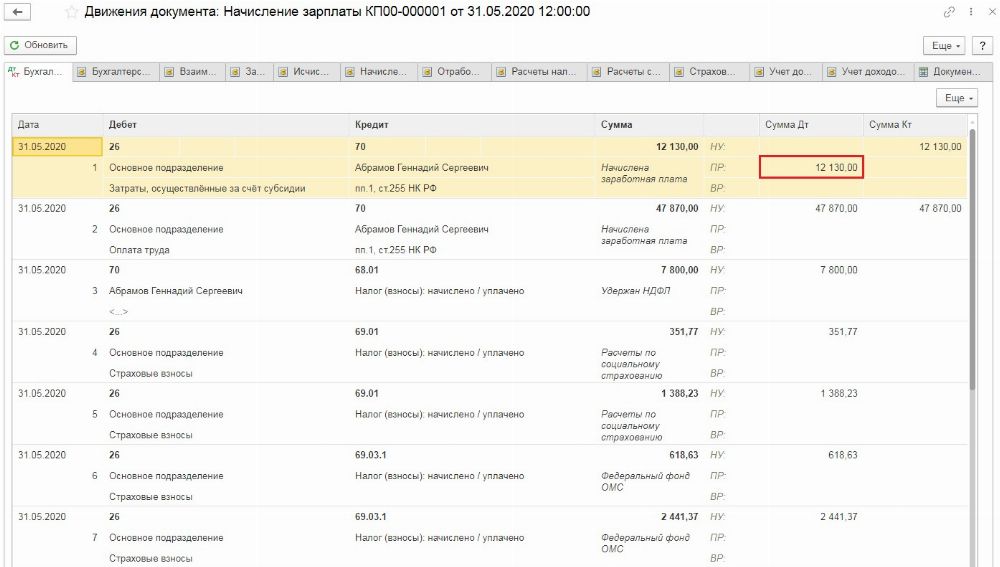

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

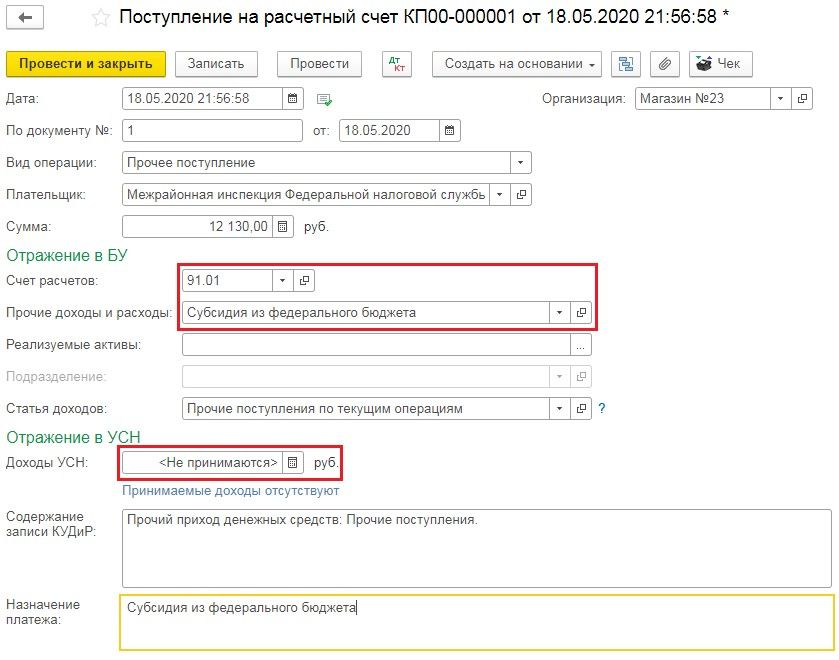

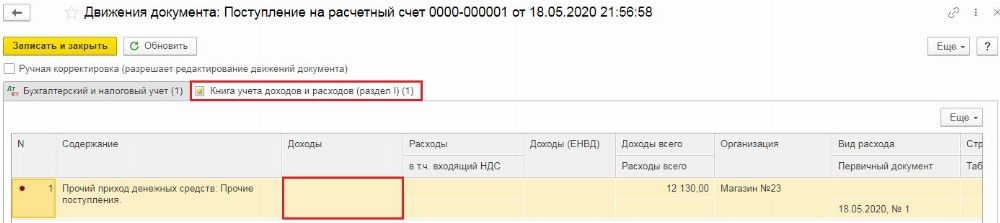

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

После проведения документа, по кнопке Дт/Кт на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Прочее списание».

Затраты, осуществляемые за счёт субсидии также являются расходами в бухгалтерском учёте и не отражаются в налоговом. Поэтому в графе «Счёт дебета» следует указать счёт отражения затрат, а в графе «Статьи затрат» тут статью, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН.

При этом обязательно нужно проследить, чтобы данная сумма не отразилась в поле «Расходы УСН». Если сумма платежа больше полученного гранта, то разницу между расходами предприятия и суммой субсидии следует отразить в расходах, связанных с применением УСН.

После проведения документа, по кнопке Дт/Кт на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

С 1 января 2020 года вступил в силу федеральный стандарт учета государственных финансов «Долгосрочные договоры», утвержденный приказом Минфина России от 29.06.2018 № 145н. Но в декабре прошлого года Минфин России внес в него изменения, которые вступили в силу с 10 февраля 2020 года.

Новая редакция

29 января этого года в Минюсте России прошел регистрацию (№ 57312) приказ Минфина России от 16.12.2019 № 235н, который скорректировал некоторые положения Федерального стандарта госфинансов «Долгосрочные договоры» (утв. приказом Минфина России от 29.06.2018 № 145н). Таким образом, в 2020 году стандарт «Долгосрочные договоры» следует применять в обновленной редакции.В новой редакции стандарта «Долгосрочные договоры» в частности, при отражении ряда операций по договорам строительного подряда метод «красное сторно» заменен на обратную корреспонденцию, так же сокращен перечень информации, раскрываемой в отчетности по таким договорам. Поэтому пользователям «1С:Бухгалтерия государственного учреждения» редакции 2.0 нужно обратить внимание на использование функционала с учетом последних изменений в стандарт «Долгосрочные договоры».

Логика стандартов

Напомним, что Минфин России письмом от 28.10.2019 № 02-06-07/84752 довел до участников бюджетного процесса Методические рекомендации по применению данного стандарта (далее — Методические рекомендации). Однако, чтобы разобраться в нюансах классификации договоров по оказанию услуг, потребуется знание положений федеральных стандартов учета, где так же раскрываются некоторые требования к заключаемым договорам:— «Концептуальные основы», утвержден приказом Минфина России от 31.12.2016 № 256н;

— «Представление бухгалтерской (финансовой) отчетности», утвержден приказом Минфина от 31.12.2016 № 260н.

С учетом положений указанных стандартов выстраивается следующая логическая цепочка:

1) Стандарт «Долгосрочные договоры» устанавливает условия признания договоров долгосрочными.

2) На основании долгосрочного договора возникают долгосрочные (внеоборотные) активы.

3) Порядок отражения в бухгалтерской отчетности долгосрочных (внеоборотных) и краткосрочных (оборотных) активов установлен Стандартом «Представление бухгалтерской (финансовой) отчетности».

При этом согласно пункту 5 Стандарта «Долгосрочные договоры» отражение в бухгалтерском учете доходов, иных объектов бухгалтерского учета, возникающих в результате заключения и исполнения субъектом учета договоров подряда, возмездного оказания услуг, срок действия которых не превышает один год — то есть краткосрочных (оборотных) активов! — но даты начала и окончания исполнения которых приходятся на разные отчетные периоды, осуществляется в соответствии с положениями Стандарта в случаях, предусмотренных учетной политикой субъекта учета.

Требования федеральных стандартов учета в «1С:Бухгалтерия государственного учреждения» редакция 2.0 реализованы через:

— Первоначальное признание объектов учета;

— Признание доходов от реализации текущего периода;

— Корректировка доходов будущих периодов;

— Формирование входящих остатков по долгосрочным договорам при первом применении Стандарта «Долгосрочные договоры».

Наиболее актуальны требования Стандарта «Долгосрочные договоры» для ведения бухгалтерского учета в образовательных учреждениях, а точнее — расчетов с учащимися.

Учет расчетов с учащимися в 1С:БГУ

В 2020 году образовательное учреждение должно проверить свою учетную политику — соответствует ли она требованиям новой редакции Стандарта «Долгосрочные договоры».Так как учебный год длится, как правило, с сентября по июнь, то договоры между учащимися и образовательной организацией заключаются на этот период. А раз срок действия заключаемого договора возмездного оказания услуг выпадает на разные отчетные периоды, то отнесение таких договоров к долгосрочным или краткосрочным должно быть установлено учетной политикой образовательного учреждения.

Однако в любом случае, при учете расчетов с учащимися основная задача бухгалтера заключается в том, чтобы не позднее месяца следующего за фактом подписания долгосрочного договора, отразить на счетах бухучета расчеты с дебиторами по доходам от реализации за весь срок действия такого договора.

В 1С:БГУ начисление доходов будущих периодов при подписании долгосрочного договора отражается новым документом «Начисление доходов будущих периодов (образование)». В этом документе можно установить единый порядок учета доходов и единый порядок оплаты для всех учащихся (договоров), также можно выбрать особый порядок оплаты для некоторых учащихся. При проведении данного документа формируются бухгалтерские записи в соответствии с требованием пункта 11 Стандарта «Долгосрочные договоры».

Дебет 2 20531 56Х «Увеличение дебиторской задолженности по доходам по платным услугам (работам), компенсаций затрат»Кредит 2 40140 131 «Доходы будущих периодов по платным услугам (работам).

Аналогичная бухгалтерская запись указана в п.93 Инструкции по бухгалтерскому учету для бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 № 174н) и п. 96 Инструкции по бухгалтерскому учету автономных учреждений (утв. приказом Минфина от 23.12.2010 № 183н).На закладке «Начисления» заполняются основные сведения по договору (рис. 1):

Рис. 1. Закладка «Начисления» документа «Начисление доходов будущих периодов (образование)»

С помощью документа «Начисление доходов будущих периодов (образование)» можно произвести начисление доходов будущих периодов одновременно по группе учащихся по конкретным договорам через кнопку «Заполнить» → «Учащимися по отбору». Установить требуемые параметры отбора следует в окне Настройка параметров отбора учащихся (рис. 2).

Рис. 2. Диалоговое окно «Настройка параметров отбора учащихся»

На закладке «Порядок учета доходов» можно определить период, в течение которого доходы будущих периодов будут относиться на финансовый результат текущего периода, счет и аналитика бухгалтерского учета доходов текущего периода, а также порядок отражения доходов в налоговом учете (налог на прибыль, УСН) (рис. 3).

Рис. 3. Закладка «Порядок учета доходов» документа «Начисление доходов будущих периодов (образование)»

На закладке «Особый порядок оплаты» вводится общий (стандартный) порядок оплаты для всех начислений на закладке «Начисления», за исключением отдельных начислений с особым порядком оплаты (рис. 4).

Рис. 4. Закладка «Особый порядок оплаты» документа «Начисление доходов будущих периодов (образование)»

На закладке «Бухгалтерская операция» пользователь выбирает типовую операцию (рис. 5).

Рис. 5. Закладка «Бухгалтерская операция» документа «Начисление доходов будущих периодов (образование)»

После проведения документов программа сформирует необходимые проводки по начислению доходов будущих периодов, которые можно проверить, распечатав бухгалтерскую справку (рис. 6)

Рис. 6. Бухгалтерская справка к документу «Начисление доходов будущих периодов (образование)»

Признание доходов текущего периода, равномерно или неравномерно согласно графику, отражается документами «Начисление за услуги образования, Начисления учащимся за прочие услуги (вид начисления По долгосрочным договорам)». При проведении документов формируются бухгалтерские записи:

Дебет 2 40140 131 «Доходы будущих периодов по платным услугам (работам)»Кредит 2 40110 131 «Доходы текущего финансового года».

Соответствующая бухгалтерская запись указана в п. 198 Инструкции № 174н и п. 178 Инструкции № 183н.На закладке «Начисления» заполняются основные сведения по договору: учащийся, плательщик, договор (рис. 7).

Рис. 7. Закладка «Начисления» документа «Начисление за услуги образования»

На закладке «Бухгалтерская операция» пользователь выбирает типовую операцию (рис. 8).

Рис. 8. Закладка «Бухгалтерская операция» документа «Начисление за услуги образования»

После проведения документов программа сформирует необходимые проводки по начислению доходов будущих периодов, которые можно посмотреть, распечатав бухгалтерскую справку (рис. 9)

Рис. 10. Закладка «Доходы будущих периодов» документа «Корректировка доходов будущих периодов (образование)»

На закладке «Бухгалтерская операция» пользователь выбирает типовую операцию (рис. 11).

Рис. 11. Закладка «Бухгалтерская операция» документа «Корректировка доходов будущих периодов (образование)»

После проведения документов программа сформирует необходимые проводки по начислению доходов будущих периодов, которые можно посмотреть, распечатав бухгалтерскую справку (рис. 12)

Рис. 12. Бухгалтерская справка к документу «Корректировка доходов будущих периодов (образование)»

Учет прочих доходов будущих периодов

Дебет 0 20531 56Х «Увеличение дебиторской задолженности по доходам по платным услугам (работам), компенсаций затрат»

Кредит 0 40140 131 «Доходы будущих периодов по платным услугам (работам)».

Для начисления сумм доходов будущих периодов и указания особенностей списания доходов в 1С:БГУ редакции 2.0 можно использовать документ «Начисление доходов будущих периодов» с видом операции «Прочие доходы будущих периодов». При этом для каждого контрагента и договора в программе создается отдельный документ.

На закладке «Услуги, работы» заполняются основные сведения по договору: наименование оказываемой услуги, количество, единицы измерения, цена, сумма, НДС, всего (рис. 13).

Рис. 13. Закладка «Услуги, работы» документа «Начисление доходов будущих периодов»

На закладке «Бухгалтерская операция» пользователь указывает счет расчета и счет для учета доходов будущих периодов, а также выбирает типовую операцию (рис. 14).

Рис. 14. Закладка «Бухгалтерская операция» документа «Начисление доходов будущих периодов»

После проведения документов программа сформирует необходимые проводки по начислению доходов будущих периодов, которые можно посмотреть, распечатав бухгалтерскую справку (рис. 15)

Рис. 15. Бухгалтерская справка к документу «Начисление доходов будущих периодов»

Далее в течение года по мере выполнения условий договора учреждение относит часть «будущих» доходов в доходы отчетного периода. В разделе III Методических рекомендаций указано, что признание доходов от оказания услуг (работ) по иным долгосрочным договорам доходами текущего финансового года осуществляется одним из следующих способов:

равномерно (ежемесячно) до истечения срока действия иного долгосрочного договора. Пример заполнения закладки «Порядок учета доходов» в документе «Начисление доходов будущих периодов» для равномерного начисления доходов (рис. 16);

Рис. 16. Задание критерия признания доходов отчетного периода — ежемесячно

1) в порядке, предусмотренном учетной политикой субъекта учета, в случае если выполнение работ (оказание услуг) по иному долгосрочному договору осуществляется неравномерно Пример заполнения закладки «Порядок учета доходов» в документе «Начисление доходов будущих периодов» при указании суммы списания вручную (рис. 17).

Рис. 17. Задание особого порядка признания доходов отчетного периода

Также в программе 1С:БГУ есть возможность признания доходов по графику, когда начисление доходов производится автоматически, то есть суммы не нужно указывать вручную как для варианта «В особом порядке». Но это актуально для тех учреждений, которые имеют значительное количество заключенных долгосрочных договоров.

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, июль 2021 г.

Приказом Минфина РФ от 14.09.2020 № 198н (далее – Приказ № 198н) внесены изменения в Инструкцию № 157н. Изменения следует использовать при формировании учетной политики и показателей бухгалтерского учета с 2021 г.

Для чего используем новые счета

Счет 401 40 «Доходы будущих периодов» детализирован новыми кодами счетов аналитического учета:

401 41 «Доходы будущих периодов к признанию в текущем году»;

401 49 «Доходы будущих периодов к признанию в очередные года».

Доходы будущих периодов разделяются по датам признания в финрезультате. Суммы, которые будут запланированы к отнесению к доходам текущего года, необходимо учитывать на счете 401 41. Остальные суммы отражаются на счете 401 49.

Счета 401 41, 401 49 применяются в соответствии с учетной политикой и требованиями по раскрытию взаимосвязанных показателей, подлежащих исключению при формировании консолидированной отчетности (п. 301 Инструкции № 157н).

Как отражать переход на применение новых счетов бухгалтерского учета, в нормативных актах на данный момент не указано. Следовательно, решение о применении данных счетов принимается учреждением самостоятельно в порядке, предусмотренном п. 2 Инструкции № 162н.

Счета 401.41 и 401.49 применяются, чтобы отразить в учете консолидируемые расчеты по межбюджетным трансфертам, т.е. в отношении показателей, подлежащих исключению при формировании консолидированной бухгалтерской (финансовой) отчетности, которые включаются в справку (ф. 0503125).

С 2021 г., счета 401.41 и 401.49 применяются для отражения в учете расчетов по межбюджетным трансфертам, т.е. в отношении взаимосвязанных показателей по МБТ, в т.ч. подлежащих исключению при формировании консолидированной бухгалтерской (финансовой) отчетности, которые включаются в справку по консолидируемым расчетам (ф. 0503125).

С 2022 г. счета 401.41, 401.49 будут применяться для учета расчетов между учредителем и подведомственными ему бюджетными и автономными учреждениями по предоставленным (полученным) субсидиям на выполнение задания, целевым субсидиям, если решение о применении новых счетов не будет принято субъектом консолидированной отчетности (учредителем) для отражения расчетов по субсидиям, начиная с 2021 г.

На счете 401.41 отражаются суммы доходов, зачисленных на соответствующие счета доходов текущего финансового года при наступлении периода, к которому эти доходы относятся. Это следует из обновленной Инструкции № 157н.

Соответственно, счет 401.41 начинаем применять при наступлении текущего финансового года. Остатка на конец отчетного года по счету 401.41 быть не должно.

Доходы будущих периодов к признанию в текущем году в течение финансового года формируют финансовый результат текущей деятельности учреждения и признаются в учете в части, относящейся к текущему периоду, доходами текущего года с отражением на соответствующих счетах аналитического учета счета 401 10 «Доходы текущего финансового года». Неиспользованные остатки средств межбюджетных трансфертов подлежат отнесению на счет 303 05 000 «Расчеты по платежам в бюджеты».

Применение в «1С:Бухгалтерия государственного учета 8»

Новые редакции Инструкций не содержат бухгалтерских записей по применению счетов 401.41 и 401.49. На сегодняшний день методические указания Минфина РФ по применению и переносу остатков со счета 401.40 на новые счета 401.41 и 401.49 также отсутствуют.

По словам методологов Минфина РФ, новые счета 401.41 и 401.49 применяются только для отражения операций по межбюджетным трансфертам.

Поскольку согласно п. 301 Инструкции № 157н «применение указанных счетов аналитического учета осуществляется в соответствии с положениями учетной политики и требований по раскрытию в бухгалтерской (финансовой) отчетности взаимосвязанных показателей, подлежащих исключению при формировании консолидированной бухгалтерской (финансовой) отчетности», в редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» предусмотрена работа со счетами 401.41 «Доходы будущих периодов к признанию в текущем году» и 401.49 «Доходы будущих периодов к признанию в очередные года» в документах раздела «Услуги, работы, производство» – «Долгосрочные договоры, аренда»:

в документе «Начисление доходов будущих периодов» применяется, в том числе, для начисления доходов будущих периодов по межбюджетным трансфертам, от предоставления субсидий, грантов;

в документе «Корректировка доходов будущих периодов»;

в документе «Списание доходов будущих периодов».

В документе «Начисление доходов будущих периодов» (раздел ««Услуги, работы, производство» – «Долгосрочные договоры, аренда») возможно применение счетов 401.41 и 401.49 для вида операции «Прочие доходы будущих периодов». Счета 401.41 и 401.49 выбираются в строках табличной части «Услуги, работы».

Пример.

В соответствии с Соглашением учреждению выделена субсидия на выполнение государственного задания на 2021 год и плановый период 2022-2023 годы, тогда в документе «Начисление доходов будущих периодов» вводятся две строки: на текущий год – по счету 401.41 и плановый период – по счету 401.49.

После проведения документа формируются бухгалтерские записи (рис. 3).

Документом «Корректировка доходов будущих периодов» (раздел «Услуги, работы, производство» – «Долгосрочные договоры, аренда») предусмотрено отражение операций по корректировке доходов будущих периодов по счетам 401.41 и 401.49, в частности, при уменьшении объема предоставленных средств межбюджетных трансфертов, субсидий.

Документом «Списание доходов будущих периодов» (раздел «Услуги, работы, производство» – «Долгосрочные договоры, аренда») предусмотрено заполнение таблицы «Доходы будущих периодов» по остаткам счета 401.41 и признание доходов текущего периода в корреспонденции со счетом 401.41.

В документах подсистем «Долгосрочные договоры, аренда», «Учет расчетов по образовательным услугам» как и прежде, используется счет 401.40 «Доходы будущих периодов» в связи с тем, что по договорам аренды (безвозмездного пользования), долгосрочным договорам обучения и прочим аналогичным долгосрочным договорам в настоящее время нет обязанности применять счета 401.41 и 401.49.

Перенос остатков при первом применении счетов 401.41 и 401.49

При первом применении новых счетов бухгалтерского учета остатки со старых счетов на новые переносятся в межотчетный период по общим правилам.

Операции по переносу остатков со счета 401.40 на счета 401.41 и 401.49 при первом применении, а также перенос сумм доходов будущих периодов к признанию в текущем году со счета 401.49 на 401.41 по окончании очередного года, отражаются документами «Операция (бухгалтерская)» (раздел «Учет и отчетность»).

Для отражения документа «Операция (бухгалтерская)» в межотчетном периоде необходимо в поле «Дата» установить дату «31.12.2020» и время «23.59.59», флажок «Отразить в межотчетном периоде» и вид межотчетного периода «Изменение валюты баланса».

Читайте также: