Как в платежном поручении заполнить поле 20 в 1с

Обновлено: 06.07.2024

Как согласно Указанию Банка России от 14.10.2019 N 5286-У с 01.06.2020 заполнять поле 20 платежного поручения в следующих случаях: при выплате заработной платы сотрудникам, по которым не производятся удержания по исполнительным документам; при выплате заработной платы сотрудникам, из заработной платы которых производятся удержания алиментов несовершеннолетним детям; при выплате дивидендов; при перечислении алиментов лицам, не являющимся сотрудниками организации, но являющимися получателями платежей согласно исполнительным документам?

Рассмотрев вопрос, мы пришли к следующему выводу:

С 01.06.2020 всем организациям в поле 20 платежного поручения необходимо проставлять следующий код:

при выплате заработной платы сотрудникам, по которым не производятся удержания по исполнительным документам, - 1; - при выплате заработной платы сотрудникам, из заработной платы которых производятся удержания алиментов несовершеннолетним детям, - 1;

при выплате дивидендов физическим лицам - 1;

при перечислении алиментов лицам, не являющимся сотрудниками организации, но являющимися получателями платежей согласно исполнительным документам - 2.

Обоснование вывода:

Указанием Банка России N 5286-У от 14.10.2019 (далее - Указание N 5286-У) добавлены новые требования к заполнению платежных поручений в банк. Они связаны с правилами удержаний по исполнительным листам, установленными Федеральным законом от 02.10.2007 N 229-ФЗ (далее - Закон N 229-ФЗ).

По Указанию N 5286-У с 1 июня 2020 года все организации и ИП, перечисляющие какие-либо выплаты на счета (карточки) граждан, обязаны указывать специальные коды вида дохода по этим суммам. Коды указываться при выплате доходов, с которых не производятся удержания по исполнительным документам, а также при выплате доходов, по которым размер удержания ограничен.

Коды доходов, которые необходимо указывать в реквизите 20 "Наз. пл." платежного поручения (п. 1, 3 Указания N 5286-У):

"1" - при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Закона N 229-ФЗ установлены ограничения размеров удержания;

"2" - при переводе денежных средств, являющихся доходами, на которые в соответствии со ст. 101 Закона N 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Закона N 229-ФЗ ограничения по обращению взыскания не применяются;

"3" - при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Закона N 229-ФЗ ограничения по обращению взыскания не применяются.

В ст. 99 Закона N 229-ФЗ установлены ограничения размеров удержаний по исполнительным листам. В общем случае с должника-гражданина может быть удержано по исполнительному листу не более 50% заработной платы и иных доходов. А при взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением, - не более 70% заработной платы и иных доходов.

Перечень доходов, с которых не производится взыскание, приведен в ч. 1 ст. 101 Закона N 229-ФЗ. К таким доходам относятся:

1) денежные суммы, выплачиваемые в возмещение вреда, причиненного здоровью;

2) денежные суммы, выплачиваемые в возмещение вреда в связи со смертью кормильца;

3) денежные суммы, выплачиваемые лицам, получившим увечья (ранения, травмы, контузии) при исполнении ими служебных обязанностей, и членам их семей в случае гибели (смерти) указанных лиц;

4) компенсационные выплаты за счет средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов гражданам, пострадавшим в результате радиационных или техногенных катастроф;

5) компенсационные выплаты за счет средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов гражданам в связи с уходом за нетрудоспособными гражданами;

6) ежемесячные денежные выплаты и (или) ежегодные денежные выплаты, начисляемые в соответствии с законодательством РФ отдельным категориям граждан (компенсация проезда, приобретения лекарств и другое);

7) денежные суммы, выплачиваемые в качестве алиментов, а также суммы, выплачиваемые на содержание несовершеннолетних детей в период розыска их родителей;

8) компенсационные выплаты, установленные законодательством РФ о труде:

а) в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность;

б) в связи с изнашиванием инструмента, принадлежащего работнику;

в) денежные суммы, выплачиваемые организацией в связи с рождением ребенка, со смертью родных, с регистрацией брака;

9) страховое обеспечение по обязательному социальному страхованию, за исключением страховой пенсии по старости, страховой пенсии по инвалидности (с учетом фиксированной выплаты к страховой пенсии, повышений фиксированной выплаты к страховой пенсии), а также накопительной пенсии, срочной пенсионной выплаты и пособия по временной нетрудоспособности;

10) пенсии по случаю потери кормильца, выплачиваемые за счет средств федерального бюджета;

11) выплаты к пенсиям по случаю потери кормильца за счет средств бюджетов субъектов Российской Федерации;

12) пособия гражданам, имеющим детей, выплачиваемые за счет средств федерального бюджета, государственных внебюджетных фондов, бюджетов субъектов Российской Федерации и местных бюджетов;

13) средства материнского (семейного) капитала, предусмотренные Федеральным законом от 29.12.2006 N 256-ФЗ "О дополнительных мерах государственной поддержки семей, имеющих детей";

14) суммы единовременной материальной помощи, выплачиваемой за счет средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов, внебюджетных фондов, за счет средств иностранных государств, российских, иностранных и межгосударственных организаций, иных источников:

а) в связи со стихийным бедствием или другими чрезвычайными обстоятельствами;

б) в связи с террористическим актом;

в) в связи со смертью члена семьи;

г) в виде гуманитарной помощи;

д) за оказание содействия в выявлении, предупреждении, пресечении и раскрытии террористических актов, иных преступлений;

15) суммы полной или частичной компенсации стоимости путевок, за исключением туристических, выплачиваемой работодателями своим работникам и (или) членам их семей, инвалидам, не работающим в данной организации, в находящиеся на территории Российской Федерации санаторно-курортные и оздоровительные учреждения, а также суммы полной или частичной компенсации стоимости путевок для детей, не достигших возраста шестнадцати лет, в находящиеся на территории Российской Федерации санаторно-курортные и оздоровительные учреждения;

16) суммы компенсации стоимости проезда к месту лечения и обратно (в том числе сопровождающего лица), если такая компенсация предусмотрена федеральным законом;

17) социальное пособие на погребение.

Ограничения по обращению взыскания не применяются согласно ч. 2 ст. 101 Закона N 229-ФЗ по алиментным обязательствам в отношении несовершеннолетних детей, а также по обязательствам о возмещении вреда в связи со смертью кормильца при выплате следующих доходов:

денежных сумм, выплачиваемых в возмещение вреда, причиненного здоровью;

компенсационных выплат за счет средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов гражданам, пострадавшим в результате радиационных или техногенных катастроф.

По нашему мнению, в зависимости от указанной в вопросе ситуации в платежном поручении проставляются следующие коды дохода:

при выплате заработной платы сотрудникам, по которым не производятся удержания по исполнительным документам, - 1;

при выплате заработной платы сотрудникам, из заработной платы которых производятся удержания алиментов несовершеннолетним детям, - 1;

при выплате дивидендов физическим лицам - 1 (в ч. 1 ст. 99 Закона N 229-ФЗ речь идет не только о заработной плате, но и иных доходах должника);

при перечислении алиментов лицам, не являющимся сотрудниками организации, но являющимся получателями платежей согласно исполнительным документам, - 2 (п. 7 ч. 1 ст. 101 Закона N 229-ФЗ).

Оснований для неуказания кода вида дохода в рассматриваемых случаях мы не видим (п. 2 Указания N 5286-У). Официальных разъяснений по данному вопросу нами не обнаружено.

Рекомендуем также ознакомиться с материалами:

- Обзор. Центробанк установил коды доходов для указания в "зарплатных" платежных поручениях (обзор подготовлен экспертами компании ГАРАНТ, 2020 г.);

- Обзор. Как заполнить платежное поручение с 1 июня 2020 года при перечислении заработной платы должнику по алиментам? Новые коды в "платежках" (подготовлено экспертами компании ГАРАНТ, май 2020 г.);

- Новость. ЦБ РФ включит указание кодов видов доходов физлиц в правила перевода денежных средств (о проекте "Правил осуществления перевода денежных средств");

- Статья. Новые коды в платежном поручении (Н.А. Петрова, журнал "Актуальные вопросы бухгалтерского учета и налогообложения", N 4, апрель 2020 г.);

- Статья. "Всего лишь" платежка, Ее Высочество (журнал "Практическая бухгалтерия", N 4, апрель 2020 г.).

Использован релиз 3.0.82

С 01.06.2020 все организации и ИП, выплачивающие физическим лицам заработную плату и (или) иные доходы через банк или через иную кредитную организацию, обязаны указывать по этим суммам в расчетном документе специальные коды вида доходов для целей исполнительного производства. Коды должны указываться по доходам, с которых не производится удержание по исполнительным документам, а также по доходам, размер удержания с которых ограничен. Банк России установил числовые значения таких кодов, а также порядок их заполнения (Указания от 14.10.2019 № 5286-У). Кроме того, если производились какие-либо удержания из доходов физического лица по исполнительным документам (например, алименты), то этот факт необходимо отразить в расчетном документе (см. письмо ЦБ РФ от 27.02.2020 № ИН-05-45/10).

Это нужно, чтобы банк мог рассчитать сумму, с которой можно произвести взыскание или наложить арест при поступлении на счета должника доходов. Это позволит не допустить обращения взыскания на доходы социального характера, которые поступают на банковские счета физического лица вместе с другими доходами, удержание с которых невозможно.

В программе реализовано указание кодов доходов и удержанных сумм по исполнительному производству при выплате зарплаты через банк.

В форму вида начисления (раздел Зарплата и кадры - Настройки зарплаты - раздел Расчет зарплаты - Начисления) добавлено новое поле "Вид дохода" в разделе "Исполнительное производство", в котором указывается необходимое значение вида дохода (код), соответствующее законодательству (см. таблицу) (рис. 1). Кроме того, начисление с видом дохода "Доходы, на которые не может быть обращено взыскание (без оговорок)" не будет входить в расчетную базу удержаний по исполнительным листам.

Документы на выплату через банк с 01.06.2020 в программе зарегистрировать без указания вида дохода нельзя! Банковские ведомости необходимо теперь заполнять и в разрезе видов дохода.

| В программе 1С | Код | Указания от 14.10.2019 № 5286-У Банка России |

| Заработная плата и иные доходы с ограничением взыскания | 1 | при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения размеров |

| Доходы, на которые не может быть обращено взыскание (без оговорок) | 2 | при переводе денежных средств, являющихся доходами, на которые в соответствии со ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

| Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов) | 3 | при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

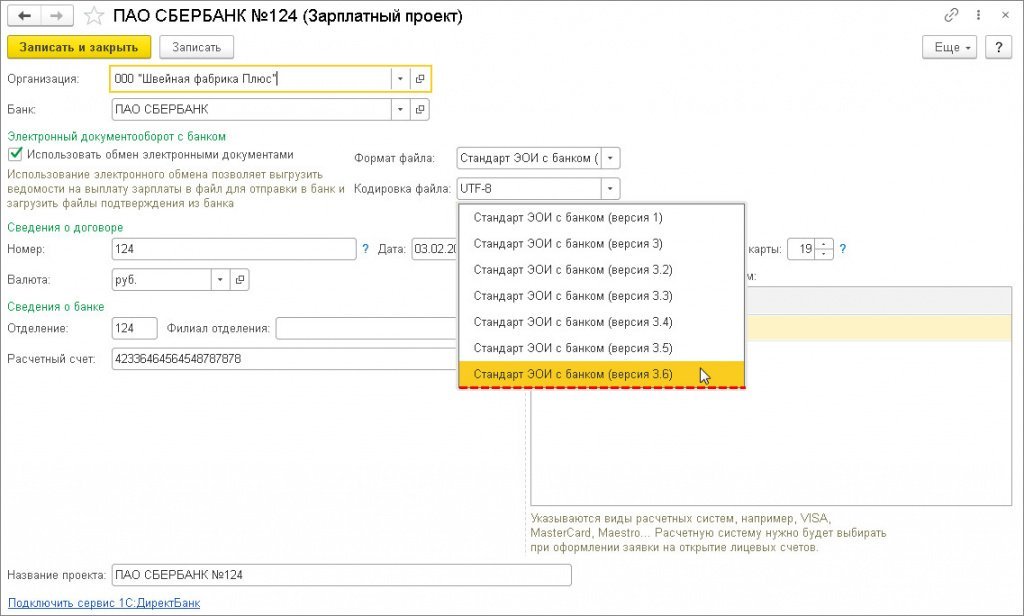

В карточке зарплатного проекта (раздел Зарплата и кадры – Зарплатные проекты) доступен новый формат версии 3.6 (рис. 3).

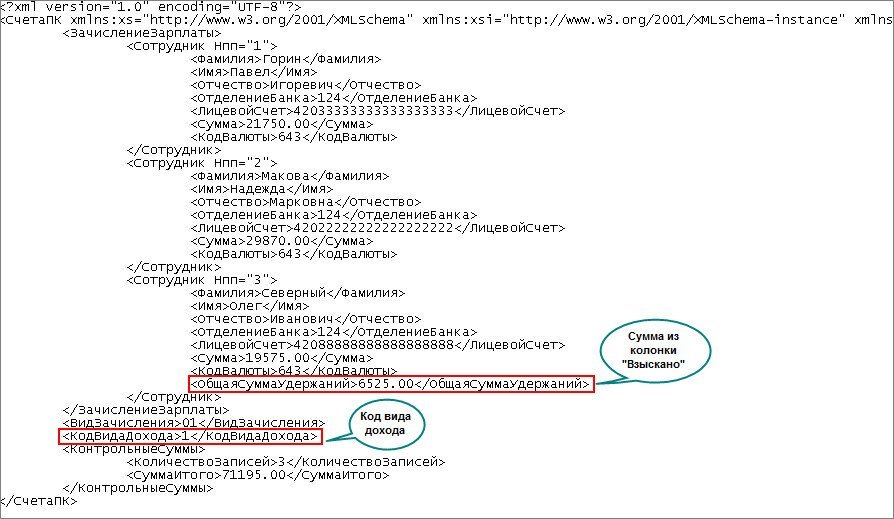

При выгрузке в банк ведомостей в формируемом файле указывается тот код вид дохода, который указан в ведомости, а в перечислениях указана также удержанная сумма из колонки "Взыскано" (рис. 4).

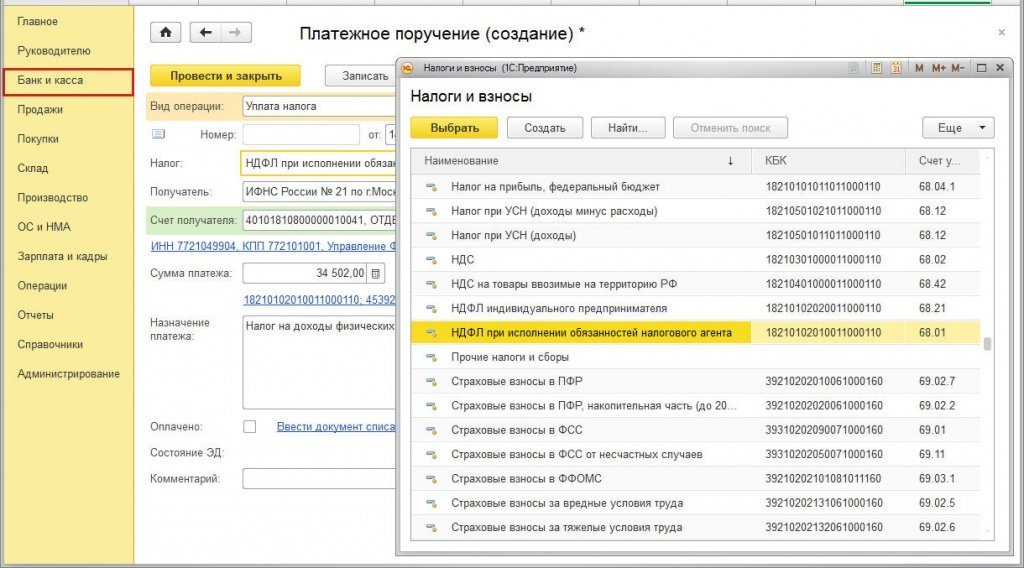

В документе "Платежное поручение", которое будет формироваться с 01.06.2020, появится возможность указать коды вида доходов в поле "Удержание по исполнительному листу". А в назначении платежа - сумму удержаний произведенные из доходов физического лица по исполнительным документам (согласно письму ЦБ РФ от 27.02.2020 № ИН-05-45/10) (рис. 5, рис. 6).

Если в документе Платежное поручение, созданном начиная с 01.06.2020, указан в поле Вид операции:

- Перечисление заработной платы работнику

- Перечисление сотруднику по договору подряда

- Перечисление депонированной заработной платы

и установлен переключатель в положение - Сотрудник, то появляется поле Удержание по исполнительному листу, где необходимо указать соответствующий код.

Если в поле Вид операции выбрано значение Перечисление заработной платы по ведомостям, то поле Удержание по исполнительному листу появляется еще одно значение — (указывается в реестре).

Если в поле Вид операции выбрано значение Прочее списание, то поле Удержание по исполнительному листу становится доступным при указании в поле Получатель физического лица из справочника Контрагенты (Вид контрагента — Физическое лицо). При этом в поле Удержание по исполнительному листу появляется еще одно значение — разрешено, без ограничения по сумме. При выборе такого значения в платежном поручении поле Назначение платежа не заполняется и удержания не указываются. Данное значение выбирается, если в отношении перечисляемых доходов не установлены ограничения ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ и (или) на которые в соответствии со ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание.

Смотрите также

С 01.06.2020 все организации и ИП, выплачивающие физическим лицам заработную плату и (или) иные доходы через банк или через иную кредитную организацию, обязаны указывать по этим суммам в расчетном документе специальные коды вида доходов для целей исполнительного производства.

Коды должны указываться по доходам, с которых не производится удержание по исполнительным документам, а также по доходам, размер удержания с которых ограничен.

Банк России установил числовые значения таких кодов, а также порядок их заполнения (Указания от 14.10.2019 № 5286-У). Кроме того, если производились какие-либо удержания из доходов физического лица по исполнительным документам (например, алименты), то этот факт необходимо отразить в расчетном документе (см. письмо ЦБ РФ от 27.02.2020 № ИН-05-45/10).

Это нужно, чтобы банк мог рассчитать сумму, с которой можно произвести взыскание или наложить арест при поступлении на счета должника доходов. Это позволит не допустить обращения взыскания на доходы социального характера, которые поступают на банковские счета физического лица вместе с другими доходами, удержание с которых невозможно.

В программе реализовано указание кодов доходов и удержанных сумм по исполнительному производству при выплате зарплаты через банк.

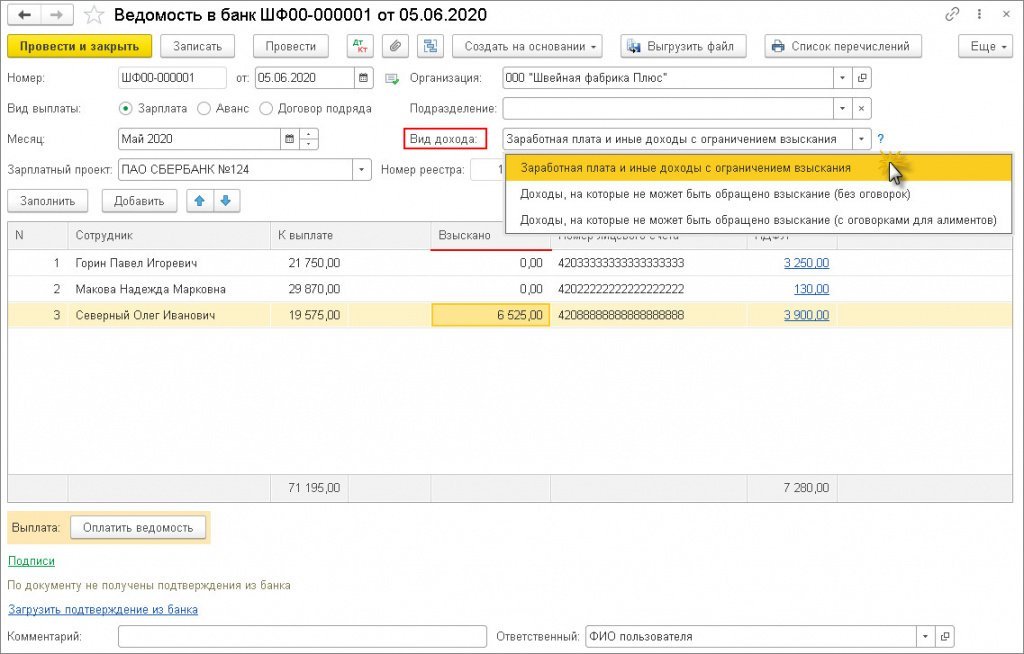

В документ "Ведомость в банк" добавлено новое поле "Вид дохода" со значениями, соответствующими законодательству (см. таблицу ниже). Также добавлена новая колонка в табличную часть документов "Взыскано". В ней отражаются автоматически суммы, удержанные по исполнительным листам (рис. 1).

По умолчанию вид дохода заполняется наиболее часто используемым "Заработная плата и иные доходы с ограничением взыскания" (код 1). Документ на выплату заполняется автоматически всеми положенными сотрудникам выплатами без разбивки по видам доходов. Поэтому при наличии начислений по другим видам дохода их выплату необходимо зарегистрировать вручную в отдельные ведомости и указать в них соответствующий вид дохода.

Документы на выплату с 01.06.2020 в программе зарегистрировать без указания вида дохода нельзя!

| В программе 1С | Код | Указания от 14.10.2019 № 5286-У Банка России |

| Заработная плата и иные доходы с ограничением взыскания | 1 | при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения размеров |

| Доходы, на которые не может быть обращено взыскание (без оговорок) | 2 | при переводе денежных средств, являющихся доходами, на которые в соответствии со ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

| Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов) | 3 | при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

В карточке зарплатного проекта (раздел Зарплата и кадры – Зарплатные проекты) доступен новый формат версии 3.6 (рис. 2).

При выгрузке в банк ведомостей в формируемом файле указывается тот код вид дохода, который указан в ведомости, а в перечислениях указана также удержанная сумма из колонки "Взыскано" (рис. 3).

В документе "Платежное поручение", которое будет формироваться с 01.06.2020, появится возможность указать коды вида доходов в поле "Удержание по исполнительному листу". А в назначении платежа - сумму удержаний произведенных из доходов физического лица по исполнительным документам (согласно письму ЦБ РФ от 27.02.2020 № ИН-05-45/10) (рис. 4).

Это относится к полям "Плательщик", "Получатель", "Назначение платежа", "ИНН" (плательщика и получателя), а также специально предусмотренным полям (имеющим официальные номера 101 - 110): КПП плательщика (если есть) и получателя, код бюджетной классификации (КБК), код по Общероссийскому классификатору объектов административно-территориального деления (ОКАТО), и т. д.

Общая характеристика изменений такова: правила в целом очень похожи на существовавшие ранее, только ориентированные на машинную обработку информации и потому не слишком удобные для человеческого восприятия коды теперь проставляются не в поле "Назначение платежа", а в специально предусмотренные для этих кодов поля. Это позволило повысить уровень автоматизации заполнения платежных документов в программных продуктах, в том числе в экономических программах фирмы "1С".

Новые реквизиты справочника "Налоги и отчисления"

В справочнике "Налоги и отчисления" появились 3 новых реквизита:

- Статус составителя (01 - налогоплательщик или плательщик сборов, 02 - налоговый агент и т. д.; подробности можно посмотреть в приложении № 5 к Приказу, но пользователям программ "1С" это не обязательно - в диалоге при выборе значения реквизита указываются расшифровки этих значений);

- Код бюджетной классификации (код БК) - определяется классификацией доходов бюджетов Российской Федерации (приложение № 2 к Указаниям о порядке применения бюджетной классификации, утвержденным приказом Минфина России от 11.12.2002 № 127н); обычно налоговые органы на местах публикуют (вывешивают в общедоступных местах, размещают в Интернете, в прессе и т. д.) список налогов и иных обязательных платежей с указанием кодов БК;

- Код ОКАТО (также публикуется большинством налоговых инспекций).

Теперь форма элемента справочника выглядит так, как на рис. 1.

Рис. 1. Форма элемента справочника "Налоги и отчисления"

Желательно заполнить все реквизиты на перечисление налогов прямо в справочнике - тогда в дальнейшем не придется их заполнять в документах на перечисление налогов (они могут быть подставлены из справочника автоматически).

Автоматическое заполнение реквизитов на перечисление налогов

Теперь обратимся непосредственно к документу "Платежное поручение". В нем для облегчения заполнения реквизитов на уплату налогов и иных обязательных платежей предусмотрена кнопка "Перечисление налога", по которой открывается диалог заполнения реквизитов налоговых платежей. После указания вида налога ряд специальных реквизитов (код бюджетной классификации, код ОКАТО, статус составителя) заполнится автоматически, если соответствующая информация имеется в справочнике "Налоги и отчисления" (рис. 2). Однако при этом они остаются доступными для редактирования в диалоге.

Рис. 2. Заполнение реквизитов налоговых платежей

Далее необходимо указать сведения о том, за какой период производится платеж (в приведенном примере указывается квартал и год), а также вписать дату подписания соответствующей налоговой декларации (расчета).

Если перечисляется авансовый платеж по налогу, то дата декларации, естественно, не указывается (поскольку декларация за соответствующий период еще не составлялась) - в платежном поручении в нужном поле автоматически будет проставлен "0".

Нужно убедиться, что все эти реквизиты заполнены правильно, особенно код бюджетной классификации - ведь именно по этому коду налоговые органы собираются определять, какой налог уплачен. Кроме того, многие коды БК внешне очень похожи, и вероятность ошибки от этого только возрастает. В случае неправильного указания кода БК может оказаться, что реально будет уплачен, например, налог на прибыль в федеральный бюджет (код БК 1010101) вместо налога на прибыль в местный бюджет (код БК 1010110). В результате недоимка по налогу на прибыль в местный бюджет приведет к начислению пени и принудительному взысканию, а с переплатой налога в федеральный бюджет придется разбираться отдельно. Ведь зачеты между бюджетами различных уровней не допускаются, а кто из практиков не знает, как не просто бывает вернуть деньги, излишне уплаченные в бюджет*?

Если все в порядке, можно по кнопке "ОК" перейти в основное диалоговое окно документа "Платежное поручение", где большинство реквизитов будут уже заполнены (рис. 3).

Рис. 3. Документ "Платежное поручение"

Останется указать только сумму и назначение платежа (в этом поле можно снова писать обычный текст, например, "Налог на имущество за 2 квартал 2003 г."). Для авансового платежа по налогу (значение реквизита "Тип платежа" - "АВ") реквизиты "Номер" и "Дата" можно не заполнять. А вот если, например, перечисляется сумма задолженности по налогу в соответствии с требованием об уплате налога, полученным из налоговой инспекции, то в реквизитах "Номер" и "Дата" указываются соответственно номер и дата этого требования.

Конечно, можно не пользоваться кнопкой "Перечисление налога" и заполнять все реквизиты вручную. В этом случае нужно сначала выставить флаг "Перечисление налога", тогда состав видимых и доступных для редактирования реквизитов изменится (изначально, когда флаг "Перечисление налога" не выставлен, окно редактирования данных платежного поручения выглядит несколько иначе, чем показано на рис. 3 - см. далее рис. 5). И только затем ввести остальную информацию, включая коды БК и ОКАТО (данные справочника "Налоги и отчисления" при этом автоматически не подставляются).

Печать платежного поручения

После заполнения всех реквизитов по кнопке "Печать" можно вывести на экран само платежное поручение - здесь уже никаких особенностей, связанных с уплатой налогов, нет (только в сведениях об организации обязательно должен быть указан КПП - в отличие от предпринимателей без образования юридического лица, у которых КПП отсутствует).

Единственное, что надо сделать, чтобы напечатать "платежку" на новом бланке - выбрать печатную форму "Платежное поручение (форма 2003 г.)" из меню, которое появляется по нажатию на кнопку выбора печатной формы (сама кнопка расположена слева от кнопки "Печать", на ней изображена маленькая стрелка). Образец поручения на уплату авансового платежа по налогу на имущество приведен на рис. 4.

Рис. 4. Образец заполнения платежного поручения на уплату налогов

Заполнение "платежки" в специальных случаях

Порядок заполнения реквизитов в отдельных случаях приведен в таблице 1.

Таблица 1. Примеры заполнения реквизитов на перечисление налогов и обязательных платежей в бюджетную систему

В настоящее время пользователи «1С:Бухгалтерии 8» ред. 3.0, подключенные к Интернет-поддержке, могут автоматически заполнять реквизиты собственной организации по ИНН, реквизиты своих контрагентов по ИНН или по наименованию, а также платежные реквизиты своей налоговой инспекции по ее коду. Начиная с версии 3.0.39 платежные поручения на уплату налогов (взносов), в том числе пени, проценты и штрафы по налогам (взносам), также заполняются автоматически.

Заполнение платежных поручений на уплату налогов или страховых взносов требует особой внимательности. Стоит допустить ошибку, и деньги не будут зачислены в срок, а налогоплательщику (плательщику страховых взносов) могут грозить санкции (штрафы, пени). Кроме этого, организация вовремя не получит справку об исполнении обязанности по уплате налогов, а такая справка может срочно потребоваться при получении кредита в банке или для участия в тендере. Таким образом, допущенные ошибки в платежных поручениях на уплату налогов и взносов влекут за собой негативные последствия для бизнеса.

Напоминаем, что индивидуальные предприниматели (ИП) могут уплачивать налоги и взносы наличными денежными средствами через кассу банка по квитанции по форме ПД-4сб (налог). На печатной форме нанесен с двумерный штрих-код (QR-код) по стандарту "Символы двумерного штрихового кода на документах для осуществления платежей физическими лицами". Такие квитанции принимаются к оплате в ряде банков и финансовых организаций, поддерживающих стандарт. Все остальные экономические субъекты уплачивают налоги, взносы и сборы только безналичным способом.

В «1С:Бухгалтерии 8» ред. 3.0 поддерживается автоматическое заполнение платежных поручений на перечисление налогов и взносов, а также квитанций на уплату налогов (взносов) наличными денежными средствами. Платежное поручение или квитанция могут формироваться следующими способами:

- из списка Задачи бухгалтера на рабочем столе;

- из помощника Уплата налогов и взносов, доступ к которому осуществляется из списка платежных поручений или из списка кассовых документов по кнопке Уплата налогов;

- из помощника Уплата фиксированных взносов, доступ к которому осуществляется по одноименной гиперссылке из раздела Операции - ИП;

- вручную из списка документов Платежные поручения или Выдача наличных по кнопке Создать.

При создании вручную платежного документа на уплату налогов (взносов) в поле Вид операции должен быть указан вид операции Уплата налога. В поле Налог следует выбрать нужный налог или взнос из справочника Налоги и взносы (рис. 1).

Рис. 1. Создание платежного поручения на уплату налога

Основные виды налогов и взносов добавляются в справочник Налоги и взносы автоматически: при выполнении настроек списка налогов и отчетов организации, а также по мере ввода данных об объектах налогообложения. Данные об этих налогах и взносах поддерживаются в актуальном состоянии обновлением информационной базы и недоступны для редактирования. Сведения о других налогах и сборах, регулярно уплачиваемых организацией, могут быть добавлены в перечень вручную. Разовые платежи в бюджет можно отразить без создания отдельного элемента справочника. Для этого используется специальный элемент Прочие налоги и сборы.

Поле Вид налогового обязательства платежного документа по умолчанию заполняется значением Налог или Взносы. При необходимости в поле Вид налогового обязательства можно установить значения: Пени, Проценты, Штраф.

При изменении значений полей Налог и Вид налогового обязательства реквизит КБК динамически перезаполняется.

Остальные поля платежного документа по основным налогам и взносам заполняются автоматически при условии, что заполнены все необходимые реквизиты организации (ОКТМО, банковские реквизиты, платежные реквизиты налоговой инспекции и т.д.).

Показатель Налоговый период заполняется значением, который соответствует последнему завершенному налоговому (отчетному) периоду (или периоду, установленному для уплаты налога) при условии, что выбранная организация является плательщиком выбранного налога. Например, в поле Налоговый период автоматически установится значение прошлого квартала, если:

- в поле Налог выбрано значение Налог на прибыль, региональный бюджет;

- в регистре сведений Настройка списка налогов и отчетов указано, что авансы по налогу на прибыль уплачиваются ежеквартально.

Если в поле Налог выбрано значение НДФЛ при исполнении обязанностей налогового агента, то в поле Налоговый период автоматически установится значение прошлого месяца.

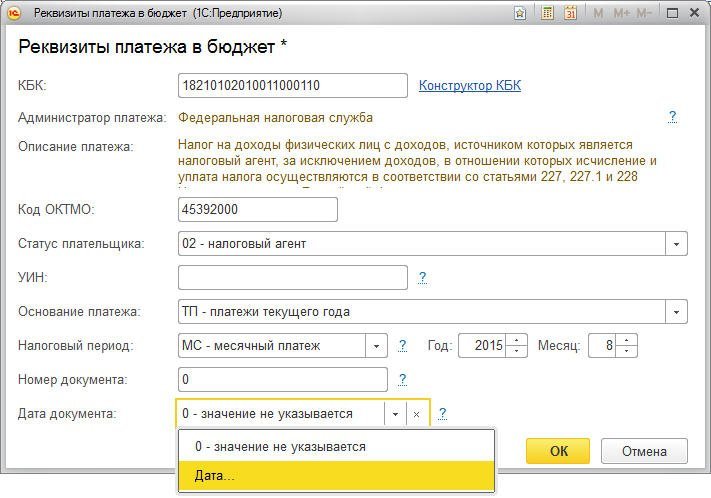

При создании платежного документа по кнопке Создать реквизит Дата документа (дата подписи налогоплательщиком декларации, представленной в налоговый орган) не заполняется. При необходимости реквизит Дата документа может быть заполнен вручную. Для этого следует перейти по ссылке в форму Реквизиты платежа в бюджет (рис. 2).

Рис. 2. Реквизиты платежа в бюджет

При необходимости в форме Реквизиты платежа в бюджет можно заполнить и другие поля: УИН (уникальный идентификатор начисления) и Номер документа (например, номер требования налогового органа об уплате налога или сбора).

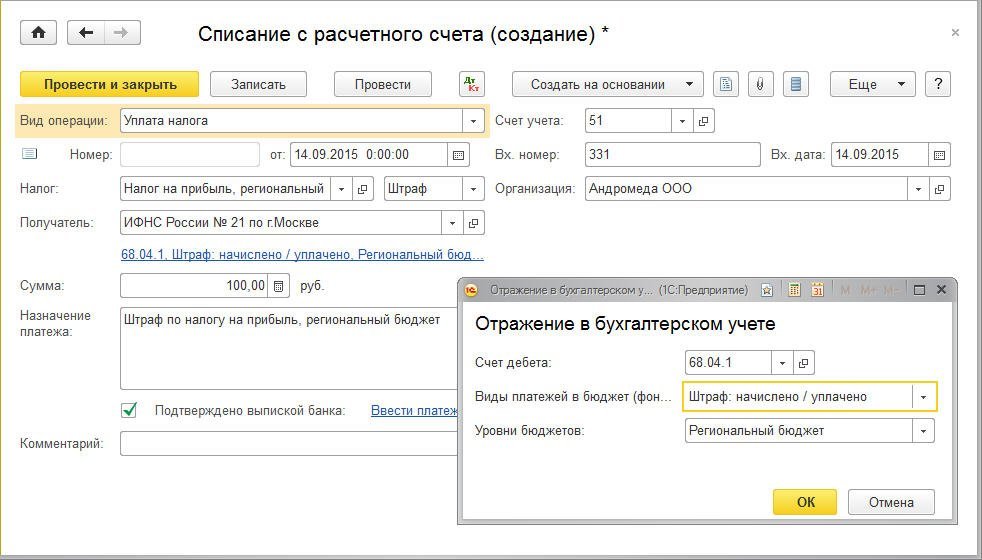

Для отражения уплаты в бюджет налога (сбора, взноса) в документе Списание с расчетного счета следует выбрать вид операции Уплата налога, указать наименование налога и вид исполняемого налогового обязательства. Счета учета, а также аналитика по видам платежей и уровням бюджета заполняются автоматически (рис. 3).

Рис. 3. Списание с расчетного счета

Классификатор КБК в программе приведен в соответствие Указаниям о порядке применения бюджетной классификации Российской Федерации, утвержденным приказом Минфина России от 01.07.2013 № 65н, и оперативно обновляется при внесении изменений в Указания.

Читайте также: