Как вести домашнюю бухгалтерию в excel образец

Обновлено: 06.07.2024

Кто на карантине был с деньгами? Кто жил спокойно и покупал все необходимое? Ответ на этот вопрос очень прост! Конечно те, кто умеет откладывать деньги и ведет таблицу расходов и доходов любым удобным способом.

Отложи деньги, и ты будешь «всегда при деньгах»

Да, да! Это именно те 10%, про которые все твердят, что их необходимо откладывать сразу, как только приходят к вам денежные поступления.

С каждой суммы, понемногу, пусть даже по 100-200 рублей. С течением времени набирается сумма, которую можно начать инвестировать и получать с нее дополнительный доход. Эти деньги принесут вам дополнительные деньги и привьют умение их накапливать, а не только тратить.

Но кто умеет эти деньги считать? Куда уходят все деньги? На что мы их тратим, что их почему-то нет.

Как можно вести свой бюджет, и кто это делает? Как правило все отговариваются тем, что «это нудное занятие вести эту бухгалтерию». Однако есть тот факт общеизвестный, что те, кто это делает, всегда «при деньгах».

Зачем нужно контролировать бюджет

На работе всегда, когда меня спрашивают про деньги и мой ответ, что «у меня система экономии», приводит моих собеседников в состояние, что «я жадная и плохо даю деньги». И никогда у них не возникает понимание, что я просто так веду свой бюджет и у меня все в нем расписано.

И это совсем не про жадность, а просто про умение вести бюджет и все в нем учитывать. И именно этот подход помог мне сейчас в условиях карантина не зависеть ни от кого и ни от чего.

Скажу честно, что так было не всегда. Я прошла много «денежных» тренингов, перечитала много книг, и по сей день читаю литературу, которая касается денежных вопросов. И планирую еще продолжить свое обучение в этом вопросе. Это не только полезно, но и очень интересно, и увлекательно вести свой бюджет.

Контроль финансового потока принесет вам дополнительные деньги, если вы сможете снизить свои расходы. Знайте, что чем больше вы сэкономите, тем больше будет спокойствия в вашей жизни, не будет стресса. Вы научитесь радовать себя совсем простыми вещами и почувствуете «вкус жизни».

Отсутствие желания контролировать свои расходы приводит к тому, что в какой-то момент времени вы можете просто заболеть от стресса. Не нужно лениться и отговариваться тем, что вы не можете ничего отложить. Все ваши деньги должны быть под вашим контролем, иначе их просто никогда не будет хватать.

Поэтому стоит вести бюджет любым удобным для вас способом. Есть платные и бесплатные ресурсы ведения бюджета. Возьмите изначально самый простой способ, чтобы можно было вести и было вам понятно. И не бросайте это делать, прививайте себе привычку «считать деньги».

Какие есть варианты ведения бюджета семьи

Калькулятор бюджета

Калькулятор личного и семейного бюджета, который поможет вам знать свои расходы. Такой калькулятор поможет вам знать куда вы тратите свои заработанные деньги.

Таблица в Excel

Мне удобен именно этот способ ведения бюджета, получается наглядно и всегда можно посмотреть, где можно его подкорректировать. Постепенно я начала все записывать в совсем простой таблице, а сейчас каждый месяц добавляю что-то новое. Это очень удобно и полезно.

В колонку доходов включены все денежные поступления:

- Заработная плата

- Премия

- Подарки

- Оплата проездных или деньги за бензин, если вам его оплачивают

- Еда на работе, которую предоставляет работодатель

- Различные доплаты

- Компенсации социальные, если таковые есть

- Пенсия

- Все подработки

- Акции в магазине

Все расходы я предпочитаю делить на постоянные и переменные. К постоянным расходам относятся те расходы, которые не меняются или меняются незначительно:

- Коммунальные платежи

- Транспортные расходы

- Стрижка, маникюр/педикюр, косметолог

- Различные страховки

- Оплата связи и интернета

- Расходы на детей

И другое. У кого-то есть кредиты или долги.

Переменные расходы каждый месяц разные:

- Покупка одежды или обуви

- Продукты

- Развлечения

- Расходы на отпуск

- Курсы саморазвития

- Затраты на здоровье и косметику

- Затраты на вредные привычки

- Спорт

- Транспортные расходы

- Подарки близким

Все таблицы можно бесплатно скачать в интернете и начать ими пользоваться. Главное, что необходимо, это вносить каждый день ваши расходы.

Можно получить данные и проанализировать свои доходы и расходы в любом удобном для вас виде, например, в виде диаграммы.

Чтобы понять чем удобно пользоваться, нужно начать просто чем-то пользоваться.

Обычная тетрадь для бюджета

Очень много людей преклонного возраста, или обычных людей, которые с трудом осваивают какие-то новые программы. Рекомендуем взять обычную тетрадь и старым дедовским способом ведите записи всех ваших расходов и доходов, причем делать это нужно ежедневно и не лениться.

В конце месяца все посчитать и просуммировать будет совсем нетрудно. Чтобы понять сколько необходимо денег на ваши расходы, необходимо предварительно три месяца вести такую таблицу. И после этого уже можно учиться переходить на компьютерный вариант ведения бюджета.

В личном кабинете на сайте любого банка можно тоже получить полную расшифровку всех ваших расходов с карты банка по статьям расхода, что тоже очень удобно для ведения бюджета.

Приложения – помощники ведения бюджета

Есть платная недорогая версия, которая позволит вам вести учет всех ваших расходов. По отзывам пользователей вполне удобная для использования, всего две кнопки, которые нужно нажать и ввести сумму покупки.

Кто-то, благодаря этому приложению купил машину и слетал в отпуск на высвободившиеся деньги.

Все расходы показаны в виде диаграммы. По отзывам пользователей простой интерфейс и удобная начинка, видно сколько денег потрачено и сколько осталось. Приложение платное, но тоже недорогое.

- Приложение бесплатное Personal Finance, но только для телефонов Андроид

Удобное приложение для продвинутых пользователей, оно бесплатное для телефонов Андроид. В этом приложении можно вводить разные статьи расходов и вносить даже деньги, которые вы дали в долг. А также учитывать курсы валют и разные валютные операции.

Приложение переведено на 30 языков и удобно для пользования.

- Приложение Depoza, бесплатное для телефонов Андроид

Самый простой вариант приложения, позволяет вести учет всех расходов на основе смс из банка. Вносится информация в приложение на основе предыдущих транзакций. Показывает все движения денег по разным категориям.

Очень функциональная программа домашней бухгалтерии для компьютера. Позволяет вести расширенный учет и анализ денег с помощью настраиваемых отчетов и графиков. Главное не забывать вовремя вносить данные по расходам и доходам в программу. Мне, например, понравился функционал по кредитам и прогнозированию.

Основной совет всем – не затягивайте с ведением своих затрат, только так можно быть «всегда при деньгах»! Жду ваших откликов и советов по приложениям, которыми пользуетесь вы. Будем благодарны за обратную связь!

Один из моих подписчиков попросил помочь ему с семейным бюджетом, спросил как я его веду и что нужно сделать ему. Я решил поделиться своей таблицей, которой пользуюсь сам.

Никаких заумных приложений, кроме ГуглТаблиц не нужно. Чем система сложнее, тем и разбираться и работать в ней сложнее. Для понимания своих расходов никакие сложности не нужны: всё лежит на поверхности. Таблица максимум автоматизирована, вам не надо будет разбираться в тонкостях ведения учёта.

В планах у меня создать маленькое простенькое приложение, которое будет напрямую взаимодействовать с таблицей, как базой данных и будет капельку удобнее, чем целое приложение Гугла. У кого есть какие-то мысли по тому, как это можно сделат, прошу поделиться в комментариях)

Почему важно вести семейный бюджет? Потому что так вы будете планировать и контролировать свои доходы и расходы. Организации ведут бюджет не потому что им так сказали или налоговая требует, а потому что без учёта ни одна компания долго не проживёт. Деньги будут уходить на всё, что угодно, по копеечке в день, но не на то, что надо, и, в конце концов, денег не останется.

Семья — это та же самая организация, в которой так же присутствуют доходы, расходы, внеплановые траты, инвестиции в свою «организацию» и так далее, поэтому, если вы хотите разобраться куда деваются деньги и суметь перераспределить денежные потоки так, чтобы свободных средств оставалась больше, вам нужно обязательно вести бюджет. Это не сложно.

Ссылка на таблицу будет в конце статьи, а пока — краткая инструкция и обзор, чтобы вы могли сначала её поближе узнать:

Первым делом вас встречает сводная таблица за год, которая по-совместительству является главной. Все расходы и доходы подгружаются сюда автоматически из других листов (о них ниже), вам ничего не нужно тут менять. Здесь можно вносить только «Отложил…» и «Инвестировал» в группе «Распределение остатка».

Когда 2021 год закончится, просто продублируйте этот лист, впишите в левом верхнем углу вместо «2021» — «2022» и таблица автоматически покажет новую сводку.

Категории в группе «Расходы» ранжированы в порядке убывания важности и полезности, а последним стоит строка «Нежелательные расходы». Если вы хотите, чтобы деньги копились, она всегда должна быть равна нулю. Сюда относятся спонтанные покупки, покупки, от которых можно было бы отказаться, но вы решили побаловать себя, слишком дорогие покупки, которые можно было бы заменить на более дешёвые, а также платежи по кредитам.

Графа «План в месяц» создаётся Вами интуитивно, а спустя где-то полгода вы уже сможете вписать более точные значения.

Следите, чтобы среднемесячное значение не превышало плановое. При превышении нужно отследить в какой месяц и на что были потрачены лишние деньги.

Следующая по важности вкладка — вкладка «Расходы». В неё необходимо вносить все расходы, указывая дату, а таблица сама перенесёт всё, что нужно и куда нужно на первый лист.

Тут необходимо указать дату платежа, выбрать из списка тип траты (супермаркет, красота и здоровье и т.д.) и вписать сумму траты. По желанию можете написать комментарий, чтобы потом понимать что это за расход.

Советую группировать список по месяцам, чтобы траты, например, за январь не мешали вам листать до сентября. Для этого выделите строчки за месяц, нажмите правой кнопкой мыши и затем — «Сгруппировать строки». Нажимая на значок «-» и «+» слева вы сможете скрывать и разворачивать каждый месяц:

Она похожа на расходы, только записей в ней будет поменьше. Вам нужно выбрать дату поступления дохода, его тип (зарплата или доп.доход) и сумму.

Ненадолго возвратимся на 1 вкладку. Здесь можно изменять только графу «Распределение остатка», а именно «Отложил…» и «Инвестировал». Всё остальное считается само.

Сюда впишите сумму, которую вы оставляете на накопительных счетах/вкладах и сумму, которую инвестируете. Доход от инвестиций можете заносить во вкладке «Доход» в «Дополнительный доход».

Во вкладке «Графики» представлен график распределения денежных средств по типу расходов.

График сделан чисто для тех, у кого визуальное восприятие преобладает над анализом чисел. Особого смысла он не несёт.

Если вы захотите пользоваться этой таблицей, необходимо нажать «Файл» — «Создать копию» и она сохранится на ваш Гугл-аккаунт. Чтобы пользоваться таблицей с телефона, скачайте приложение «Таблицы» от Google и войдите под своим аккаунтом.

Внимание! При копировании Вами данной таблицы к себе я не имею к ней никакого доступа, можете не переживать за сохранность своих данных.

Данная таблица распространяется бесплатно при условии сохранения ссылок на мои контакты. Запрещается перепродажа или публикация таблицы от своего имени.

Я постарался сделать обзор на свою таблицу кратким и в то же время подробным, поэтому мог упустить какие-то нюансы. Если у вас возникли какие-то дополнительные вопросы, прошу задавать в комментариях, обязательно отвечу.

Надеюсь, этот пост будет вам полезен, впереди много интересного и полезного, поэтому, подписывайтесь на канал в VC и на телеграм-канал, там тоже много полезного контента.

Так как в предыдущей публикации прозвучал интерес к тому, как я веду бухгалтерию в Экселе, то, как и обещала, подготовила краткий обзор.

Сразу предупрежу, что, возможно, для человека, который Эксель в глаза не видел, будет что-то не совсем понятно. Но мне кажется, большинство тут все-таки знакомы с этой программой и какие-то минимальные навыки имеют.

Создаем новую книгу. По умолчанию в ней сразу создано 3 листа.

Переименуем их в «Доходы», «Расходы» и «Годовая отчетность» (у меня еще добавлен почтовый бланк для удобства оформления посылок).

На листе «Доходы» создаем таблицу с такими столбцами: месяц, число, комментарий, сумма. верхнюю строчку можно выделить цветом и зафиксировать.

Далее вводим сразу все 12 месяцев (на каждый отводим по 5-6 строк, потом можно добавить новые по мере необходимости). То есть создаем эдакую «рыбу», которую потом будем заполнять по мере поступления наших доходов:)

Ячейкам с деньгами проставляем формат ячейки «денежный» с рублями и 2 знаками после запятой.

Изначально в таблице все по нулям, но я заполнила тестовыми цифрами, чтобы было нагляднее. В комментариях пишем имя покупателя.

Аналогичную таблицу создаем на листе «Расходы». в комментариях пишем статьи расходов.

При необходимости добавления дополнительных строк нужно выделить пустые строки, кликнуть правой кнопкой мыши и нажать вставить. Очень важно, чтобы в выделенные строки не попала строка «итого», тогда у вас ничего не собьется.

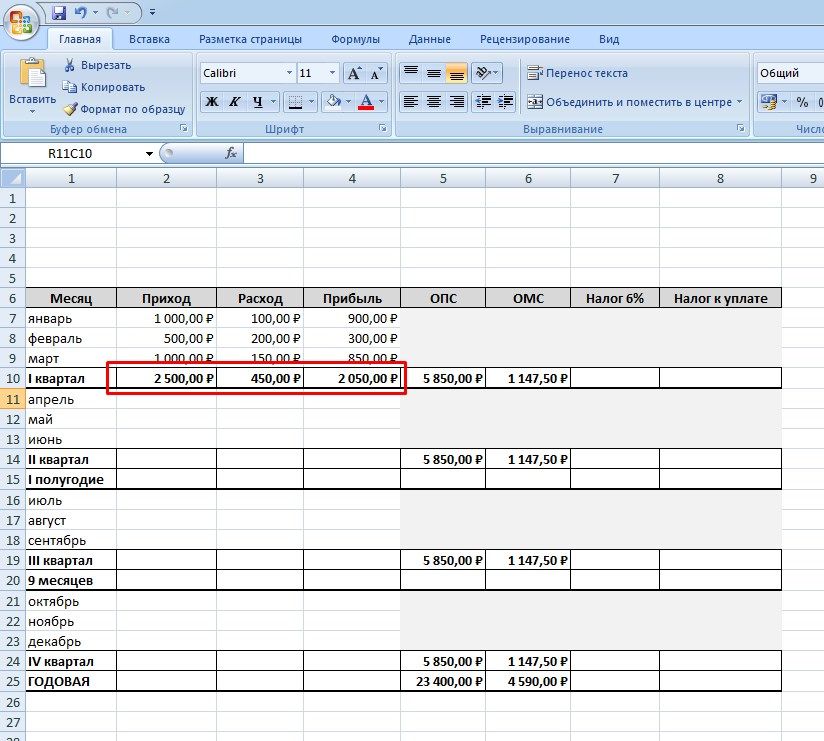

Затем на листе «Годовая отчетность» создаем вот такую таблицу. Серым закрашены те ячейки, которые нам не понадобятся.

Так как у меня ИП на УСН (доходы без учета расходов), поэтому ставка 6%.

ОПС — обязательное пенсионное страхование.

ОМС — обязательное медицинское страхование.

В 2017 году эти страховые взносы (для ИП) составили 23400 р (опс) и 4590 р (омс).

Так как налоги и взносы мы должны уплачивать поквартально, то суммы взносов мы делим на 4 (по количеству кварталов) и заполняем соответствующие ячейки. Для этого, в той ячейке, что мы хотим заполнить, мы ставим «=», потом кликаем на ту ячейку, со значением которой мы будем работать (ее рамка начнет мигать пунктиром) и потом пишем нужное нам действие (в данном случае «/4» — деление на 4).

Так как суммы взносов меняются каждый год, то в следующем году нам нужно будет только поменять общую сумму, и она сама изменится во всех кварталах.

Получаем вот такое:

Важно помнить, что эти суммы обязательны к уплате в любом случае, даже если ваше ИП ушло в минус, даже если вы вообще не вели никакой деятельности.

Если ИП открыто не с начала года, то идет перерасчет, в интернете не проблема найти соответствующие калькуляторы.

Хочу заметить для тех, кто, возможно, начал ворчать, мол «вот опять государство у нас поборами занимается, малый бизнес душит». Обязательные страховые взносы дают возможность вам вызвать, например, скорую для ваших детей, и заплатить пенсию вашим родителям, в конце концов, это ваша будущая пенсия. Так что, это все не «деньги на ветер».

Далее заполняем ячейки с приходом. Для этого ставим = в январе:

И кликаем на наш лист «Доходы», где выбираем значение «Итого» января и нажимаем enter.

И вуаля, в нашей отчетности появилось значение января.

Аналогичным образом, очень внимательно и аккуратно, проставляем значение доходов и расходов за все три месяца. Так как сделать это придется один раз, то лучше не торопиться и все проверить.

Значение прибыли находим как разницу: доходы — расходы.

Далее находим общие суммы по нашим столбцам (доходы, расходы, прибыль) за первый квартал.

Далее, считаем налог на доходы. Он равен 6% от суммы доходов.

Теперь самое интересное.

Все-таки, наше государство не зверь) И позволяет уменьшить сумму налога на сумму уже уплаченных взносов (ОПС и ОМС). Поэтому мы считаем, превышает наш налог эти взносы или нет. Формула такая: налог — опс — омс.

Получаем отрицательное значения. Значит, ура, в этом квартале мы налог не платим и спим спокойно. Напомню, что налог подлежит к уплате не позднее 25 числа месяца, следующего за отчетным кварталом.

Далее аналогичным образом заполняем значения доходов, расходов и прибыли для 2-го квартала.

Но так как декларация потом заполняется не по каждому кварталу отдельно, а нарастающим итогом за: 1 квартал, полгода, 9 месяцев и год, то мы находим итоговую сумму для полугодия. Для этого суммируем значения 1 и 2 кварталов.

Получаем цифры за полугодие. Но «налог к уплате» за полугодие находим не суммированием налогов за оба квартала, а как и раньше, по формуле: налог — опс — омс.

И снова ура, мы не должны платить государству налог.

Чтобы было интереснее, для следующих месяцев я проставила цифры побольше, чтобы дойти, наконец, до ситуации, когда налоги придется платить :)

Заполняем данные третьего квартала. Подводим итого и видим, что налог нам уже светит.

Но! Так как отчетность у нас идет, напомню, нарастающим итогом за 9 месяцев, то мы пока не паникуем и считаем итого за три квартала.

И, как видим, от налога мы снова освобождены. Это произошло потому, что в первых двух кварталах наши страховые взносы существенно превышали наш налог.

Заполняем данные 4-го квартала.

Подводим итого за год:

И находим сумму налога к уплате (напомню, «налог — опс — омс»). И вот тут получается, что, наконец, наш налог к уплате пришел в плюс, наши страховые взносы его не перекрыли, и мы должны будем его уплатить.

Но это еще не все:)

Как видно, наш суммарный годовой доход получился больше 300 тыс. рублей, поэтому мы должны будем заплатить в пенсионный фонд 1% от суммы превышения. То есть, формула такая: (наш доход — 300 000) * 0,01.

В итоге государству за год мы должны будем заплатить: 23400р (ОПС) + 4590р (ОМС) + 1416р (налог на доходы) + 1901р (ОПС) = 31307р.

Вот в целом и все:)

На первый взгляд, может показаться сложно, но на самом деле, если заранее проставить все формулы и связи между ячейками, все будет считаться автоматически. Вам нужно будет только фиксировать приход и расход денег.

Потом еще и графики можно будет строить. Как ваша прибыль растет и растет из года в год :)

Также важно помнить, что сроки уплаты всех налогов и взносов регламентированы и за просрочку — штраф, начинает «капать» пеня. Вся информация по срокам есть на сайте налоговой, да и в интернете информации много.

Еще добавлю, что так как мне, например, не очень удобно каждый квартал возиться с платежками в фонды, я плачу сразу все взносы целиком в начале года. Это не возбраняется, разделение по кварталам сделано, чтобы снизить финансовую нагрузку на плательщика (то есть на нас). Но мне так проще. Сразу в начале года заплатить крупную сумму, зато потом не думать об этом. Я и налоги до 4-го квартала не плачу, так как ранее уплаченные взносы их перекрывают. Так как в январе у меня в «казне» денег после новогодних праздников, как правило, больше, чем летом, то такая схема удобна.

И если кому интересно, почтовый бланк выглядит так:

Буду рада, если эта информация пригодится.

Удачи в творчестве и в бизнесе!

UPD: Важные дополнения к статье (спасибо читателям).

1. Страховые взносы НЕ ОБЯЗАТЕЛЬНО уплачивать поквартально, это РЕКОМЕНДАЦИЯ налоговой службы, но вы можете уплатить их не только в начале года, но и в конце, и вообще, когда и как угодно, поделив на какие угодно удобные части, главное: не позднее 31 декабря отчетного периода.

2. Не уточнила сразу, но тот самый 1% (который свыше 300 тыяч рублей), который в нашем примере получился 1901 р., тоже можно зачесть в счет уплаты налога. Если вы успели уплатить этот взнос в текущем году (до 31-го декабря), то налог за текущий год можете уменьшить на эту сумму. В моем примере налог был 1416 р. (меньше, чем 1901 р.), поэтому от налога будет полное освобождение.

Если вы не успели оплатить этот взнос до 31го декабря, то уже в следующем налоговом периоде вы уплачиваете и налог (1416р), и этот взнос (1901р), но потом пишете заявление в налоговой, чтобы этот взнос вам зачли в счет уплаты будущих налогов. Таким образом, это будет ваш налоговый вычет на будущий год.

Цель планирования бюджета расходов семьи заключается в обобщении ваших доходов и расходов, что поможет планировать достижение целей в краткосрочной и долгосрочной перспективе. Использование электронных таблиц составления бюджета сделает ваше финансовое благополучие приоритетом, помогая отслеживать расходы и увеличивать сбережения.

Умные деньги с помощью денег в Excel

Деньги в Excel помогут вам управлять вашими финансами. Это единственный шаблон, который безопасно подключается к финансовым учреждениям для импорта и синхронизации учетных записей в электронной таблице Excel. Следите за финансами и получайте персональные советы, не выходя из Excel.

Примечание: Деньги в Excel — это премиум-шаблон, доступный в рамках подписки на Microsoft 365 персональный или для семьи, и в настоящее время он доступен только в США.

Контролируйте свои финансы с помощью шаблона "Личный бюджет"

Предпочитаете делать что-то самостоятельно? Этот шаблон Excel помогает отслеживать месячный бюджет по статьям доходов и расходов. Укажите ваши расходы и доходы, а любая разница будет рассчитана автоматически, позволяя избежать дефицита средств или помогая составить план на любой прогнозируемый остаток. Сравнивайте прогнозируемые расходы с фактическими расходами, чтобы с течением времени отточить свои навыки планирования бюджета.

Совет: Отслеживайте месячные расходы

Счета за коммунальные услуги, платежи по кредитным картам и страхованию выставляются ежемесячно, поэтому самый простой способ следить за расходами — это определить, сколько вы тратите ежемесячно.

Не забывайте о "дополнительных статьях"

Совет: Учитывайте переменные расходы

Несмотря на то, что счета за услуги газоснабжения и телефонную связь обычно не меняются ежемесячно, однако другие расходы, такие как питание или покупка одежды, могут сильно отличаться.

Классификация расходов

Теперь при наличии общего представления о ежемесячных расходах их можно классифицировать, чтобы иметь возможность просматривать постоянные, переменные и необязательные расходы.

Постоянные расходы

Постоянные расходы остаются неизменными каждый месяц. Примерами могут служить выплаты по ипотеке или аренде, взносы на медицинское страхование, оплата за автомобиль или подомовые сборы. Их все можно внести в категорию "постоянные расходы".

Совет: Переменные расходы

Вы не можете исключить переменные расходы из своей жизни, но их сумма может постоянно меняться каждый месяц. Такие расходы включают продукты, техническое обслуживание автомобиля, электричество и потребление воды.

Необязательные расходы

Сумма необязательных расходов может значительно меняться от месяца к месяцу. В качестве примеров можно привести посещения ресторанов, подписки на службы потоковой трансляции, членство в клубе, кабельное телевидение и одежда.

Определите свои цели

При наличии четкого представления о количестве поступающих денег в сравнении с расходами вы можете начать расставлять приоритеты для своих целей в краткосрочной и долгосрочной перспективе.

Бюджет перестройки дома

У вас сломалась стиральная машина? Ваша мебель потеряла внешний вид? Нужно переоборудовать основную ванную комнату? Переоборудование дома может таить массу непредвиденных обстоятельств. Не забывайте включать эти расходы при постановке финансовых целей.

Совет: Не упускайте из виду статьи расходов на свадьбу

Постоянный анализ ваших финансов поможет выяснить, достаточно ли вы сэкономили, чтобы купить предмет, который действительно необходим или "просто приглянулся". Вам действительно нужна эта арка из роз для вашей свадебной церемонии или вы просто хотите ее? В любом случае не забудьте отслеживать такие расходы в соответствии со своими целями.

Планируйте развлечения в колледже

Сосредотачиваясь на постоянных расходов, вы сможете быстрее достичь своих краткосрочных и долгосрочных целей. Но вы также можете внести определенную сумму в свой ежемесячный бюджет на развлечения и веселье в качестве переменных расходов, которые вы наверняка захотите отслеживать во время учебы в колледже.

Читайте также: