Ошибка при выполнении операции начисление зарплаты и страховых взносов 1с

Обновлено: 07.07.2024

Материалы газеты «Прогрессивный бухгалтер», февраль 2021 г.

– Что делать, если при начислении заработной платы в «1С:Зарплата и управление персоналом 8», ред. 3, программа выдает ошибку «Требуется доначислить» по определенным сотрудникам?

– Начнем с того, что это не ошибка. Так программа предупреждает: возможно, в последовательности документов раньше допустили нарушение. Например, уже сформировали документ «Начисление заработной платы» и только после него - «Табель». Можно выполнить перерасчет при необходимости, воспользовавшись командой «Доначислить сейчас».

Если фактически никаких перерасчетов быть не должно, уберите их из программы. Для этого зайдите в журнал «Перерасчеты» (Раздел «Зарплата» – блок «Сервис»). И там, в табличной части удалите причитающиеся работникам корректировки (команда «Отменить»). Также можно удалить необходимость перерасчетов одновременно по всем сотрудникам, для этого:

Выделите всех сотрудников, находящихся в табличной части. А именно – нажмите правой кнопкой мыши на любую строку и выберите «Выделить все» или воспользуйтесь сочетанием клавиш «Ctrl+A».

Выберите команду «Отменить» – программа выдаст информационное окно с запросом удаления выбранных объектов, в котором нажмите «Да».

Также сервис пригодится, когда в Начислении заработной платы на закладке «Доначисления, перерасчеты» фигурируют ошибочные сторнирующие записи.

После того, как удалили перерасчеты, желательно перезаполнить документ «Начисление зарплаты и взносов» за текущий месяц.

– Каким образом в программе «1С:Бухгалтерия предприятия 8», ред. 3, можно выплатить вознаграждения по договору подряда?

– До недавнего времени выплата по договору ГПХ была автоматизирована только в зарплатных конфигурациях, но теперь эту возможность реализовали и в «1С:Бухгалтерия 8».

Чтобы включить функционал для учета ГПХ, установите флаг «Договоры подряда» в функциональности программы (раздел «Главное» – «Функциональность» – закладка «Сотрудники»). Далее в разделе «Зарплата и кадры» в блоке «Кадры» появится журнал «Договоры подряда».

Механизм учета договоров ГПХ аналогичен трудовым договорам:

Создайте документ «Договор подряда», в котором пропишите основные условия – сроки, порядок выплаты, суммы.

Начисление сумм по договору ГПХ отражайте в документе «Начисление зарплаты и взносов» ежемесячно или по итогу сотрудничества с физлицом - в зависимости от того, что прописано в договоре ГПХ. Начисленные суммы автоматически попадут на счет 76.10 «Прочие расчеты с физическими лицами».

Выплату вознаграждения проводите ведомостью в кассу или банк с установлением признака «Договор подряда». По итогам формируется документ «Выдача наличных» или «Списание с расчетного счета».

Преимущество данного функционала в том, что достаточно оформить только один документ – договор подряда, после чего программа автоматически будет начислять все суммы, а также отражать данные в регламентированных отчетах. Например, 6–НДФЛ и расчете по страховым взносам.

– Каким образом в программе «1С:Бухгалтерия 8», ред. 3, вывести весь список документов, где используются ручные корректировки?

– Воспользуйтесь журналом регистрации (раздел «Операции» – блок «Бухгалтерский учет»), для настройки которого найдите команду «Настроить список» (изначально перейдите по кнопке «Еще», находящейся в правом верхнем углу).

Во вновь открывшемся окне перейдите на закладку «Отбор» и дважды нажмите на такой элемент отбора, как «Ручная корректировка». Если всё сделали правильно, объект отразится в правой табличной части. Далее в поле «Значение» укажите «Да».

Как все действия выполнили - завершите редактирование. В журнале регистраций появятся все документы, в которых есть ручные корректировки. Дополнительно можно сделать отбор по периоду, за который должны выводиться данные. Анализировать такие документы важно, потому что ручные корректировки могут повлиять на учет всего месяца, квартала или даже года.

– С 1.04.2020 по 31.12.2020 организация имела право на льготный тариф по взносам. Как в программе «1С:Зарплата и управление персоналом 8», ред. 3.1, с 01.01.2021 вернуться на основной тариф?

Чтобы при начислении заработной платы программа считала взносы по стандартным ставкам, установите Основной тариф страховых взносов. Для этого перейдите в настройки учетной политики предприятия (раздел «Настройка» – блок «Предприятие» – «Организации» или «Реквизиты организации» – закладка «Учетная политика»), где, воспользовавшись гиперссылкой «История изменения вида тарифов», добавьте новую строку, указав Месяц регистрации Январь 2021 либо иной месяц, с которого начинает действовать тариф. Как только ввели дополнительную строку, сохраните настройки.

Ответы на вопросы, которые связаны с работой в системе «1С:Зарплата и управление персоналом» (1С:ЗУП) версии 3.1, дал эксперт компании «Первый Бит».

Формула, используемая при расчете: Оклад * ВремяВДнях / НормаДней»/Нужно заполнить все созданные графики работ на 2019 год («Настройка» — «Графики работы»).

2. Вновь принятый сотрудник принес больничный лист, а программа не учитывает заработок на прошлом месте работы. Как быть?

Следует заполнить документ «Справка для расчета пособий» («Зарплата» — «Справки для расчета пособий»).

При расчете больничного листа на вкладке «Главное» поставить галочку «Учитывать заработок предыдущих страхователей».

3. Что сделать, если при начислении оплаты сотруднику по договору подряда программа не начисляет страховые взносы.

Страховые взносы сотрудникам по гражданско-правовому договору начисляются при окончательном расчете зарплаты за месяц по организации.Если страховые взносы не посчитались, значит после ввода "Договора подряда"/"Акта выполненных работ" был не пересчитан документ «Начисление зарплаты и взносов».

Или же оплата по договору подряда была проведена документом «Начисление по договорам», в котором страховые взносы не считаются.

Нужно создать/войти в проведенный документ «Начисление зарплаты и взносов».

Затем перейти на вкладку «Взносы» и пересчитать их.

4. Сотрудница находится в отпуске по уходу за ребенком до 1,5 лет. По условиям документа в месяце, когда отпуск у сотрудника прекращается при начислении зарплаты, программа автоматически не считает зарплату. Как быть?

В 1С:ЗУП 3.1 после окончания отпуска по уходу за ребенком нужно вводить документ «Возврат из отпуска по уходу» («Зарплата» — «Отпуска по уходу за ребенком» — кнопка «Создать» — «Возврат из отпуска по уходу»), который удобнее вводить на основании прекращаемого отпуска («Зарплата» — «Отпуска по уходу за ребенком»).

После этого зайти в раздел «Зарплата», а затем — «Отпуска». Потом нажать на кнопку «Создать» и выбрать вид документа «Отпуск без сохранения оплаты».

При начислении и выплате зарплаты в 1С: ЗУП у многих пользователей возникают вопросы, связанные с корректностью сальдо взаиморасчетов по сотрудникам. Речь идет о ситуации, когда выплата зарплаты за текущий месяц (например, ноябрь) производится в начале следующего месяца (в декабре). В таких случаях в программе 1С: ЗУП ред. 3.1 в расчетном листке сальдо взаиморасчетов может отображаться, а может и отсутствовать.

Соответственно, это касается и сальдо зарплатных отчетов. В результате возникают сложности при сверке взаиморасчетов с работниками по счетам 70, 76 после синхронизации с программой 1С: Бухгалтерия предприятия ред. 3.0. Как все-таки «включить» необходимый вам вид сальдо в 1С: ЗУП, расскажем в этой публикации.

Для начала разберемся с двумя видами сальдо взаиморасчетов:

- «Сальдо бухгалтерское» — программа отражает «переходящее сальдо» в отчетах как остаток на конец месяца. И оно переходит на начало следующего месяца и закрывается выплатой зарплаты.

- «Сальдо зарплатное» — вне зависимости от даты выплаты зарплаты, сальдо на конец месяца в отчетах будет отражать состояние расчетов за данный месяц (например, если вся зарплата за ноябрь выплачена, то будет ноль). В таком варианте четко видно, что выплата «закрыла» месяц.

По умолчанию в настройках установлено использование «зарплатного сальдо». Но, возможно, пользователь захочет видеть переходящий остаток, зарплату к выплате в отчетах (и сверять значение с сальдо 70 счета в 1С: Бухгалтерии). Эту настройку можно изменить.

Рассмотрим, как это сделать, и сравним варианты отчетов при разных настройках.

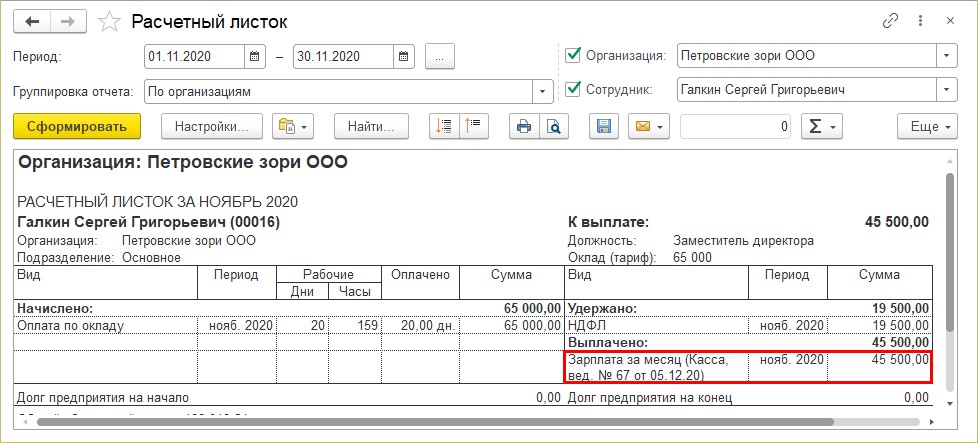

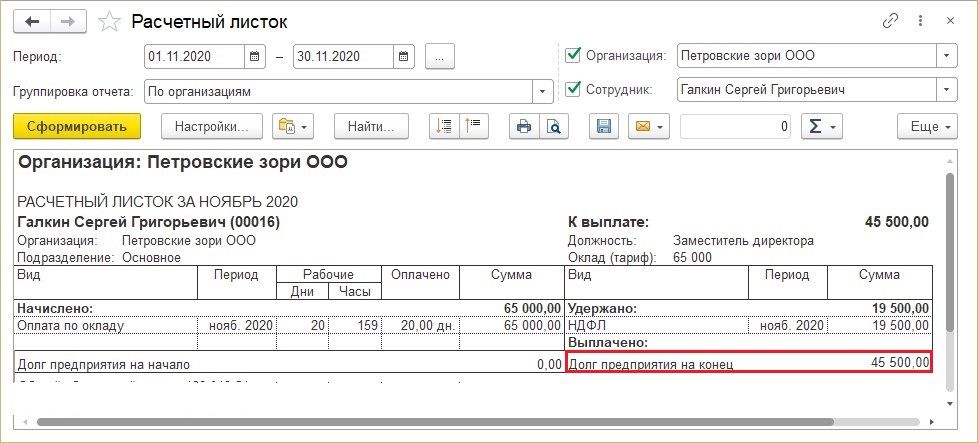

Шаг 1. Сформируйте расчетный листок по сотруднику. Из отчета видно, что выплата заработной платы за ноябрь была 05.12.2020 года. (НДФЛ у сотрудника удержан в размере 30%). Сальдо на конец расчетный листок не показывает, т.к. зарплата сотруднику выплачена по ведомости.

Это и есть «зарплатное сальдо».

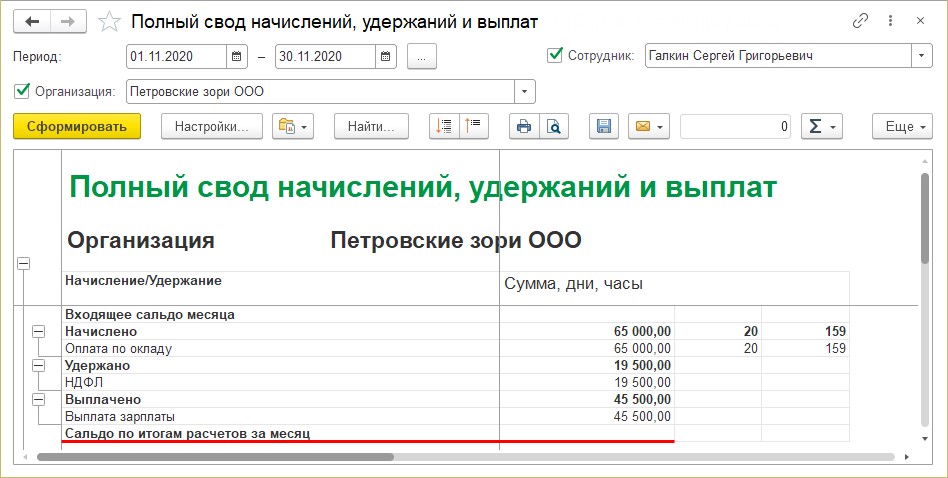

Шаг 2. Сформируйте отчет «Полный свод начислений, удержаний и выплат». Для удобства мы сделали отбор по одному сотруднику. Сальдо по итогам за месяц отсутствует, зарплата выплачена.

Сальдо закрыто выплатой зарплаты за ноябрь в декабре (см. расчетный листок).

Рассмотрим настройку отражения взаиморасчетов с сотрудниками.

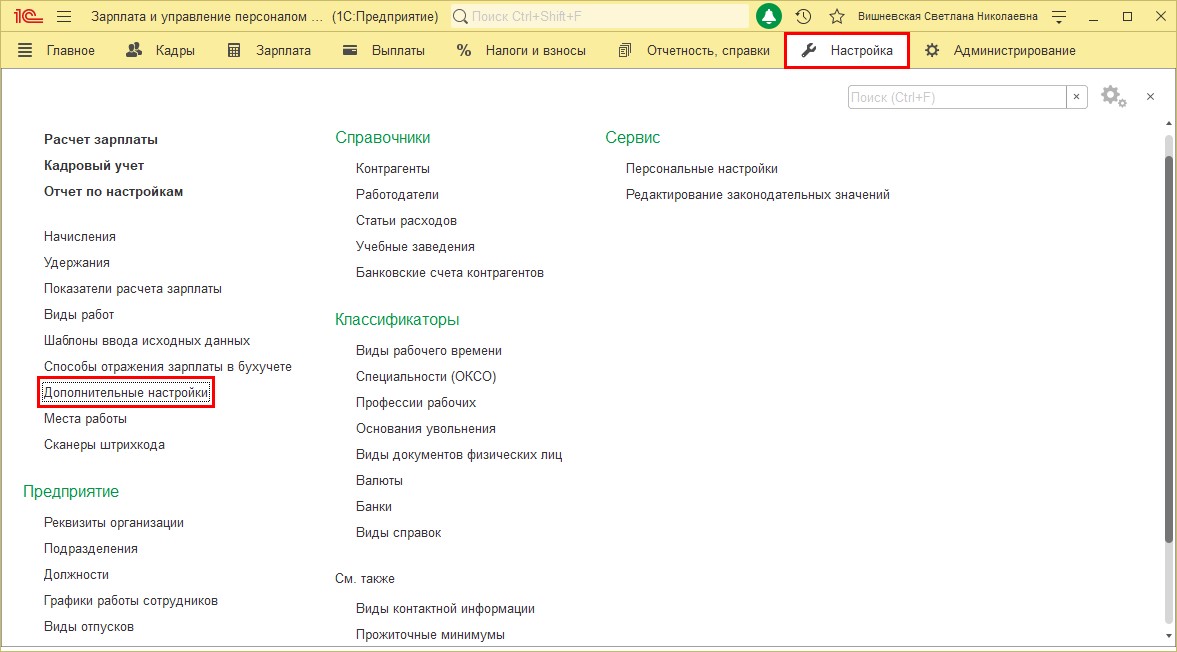

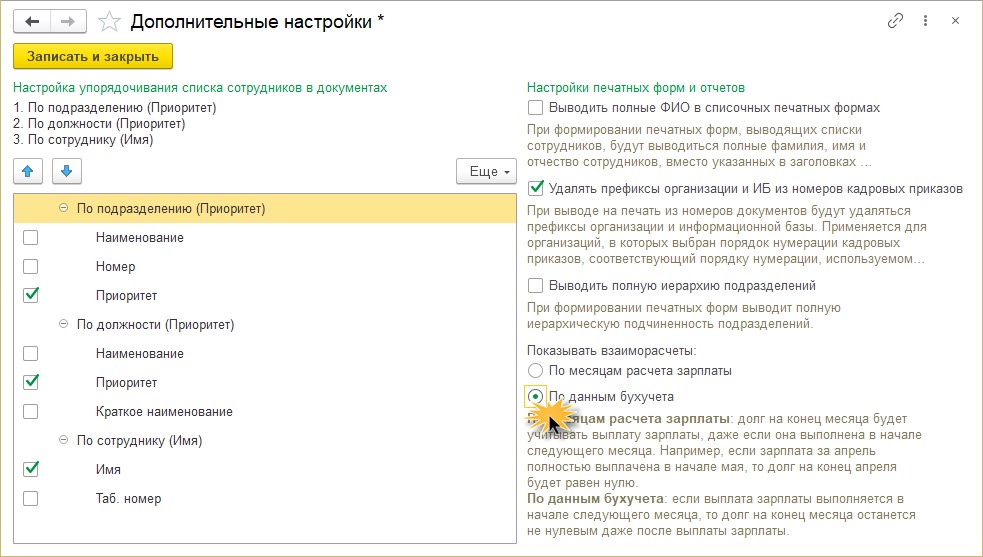

Шаг 3. Перейдите в раздел «Настройка» — «Дополнительные настройки».

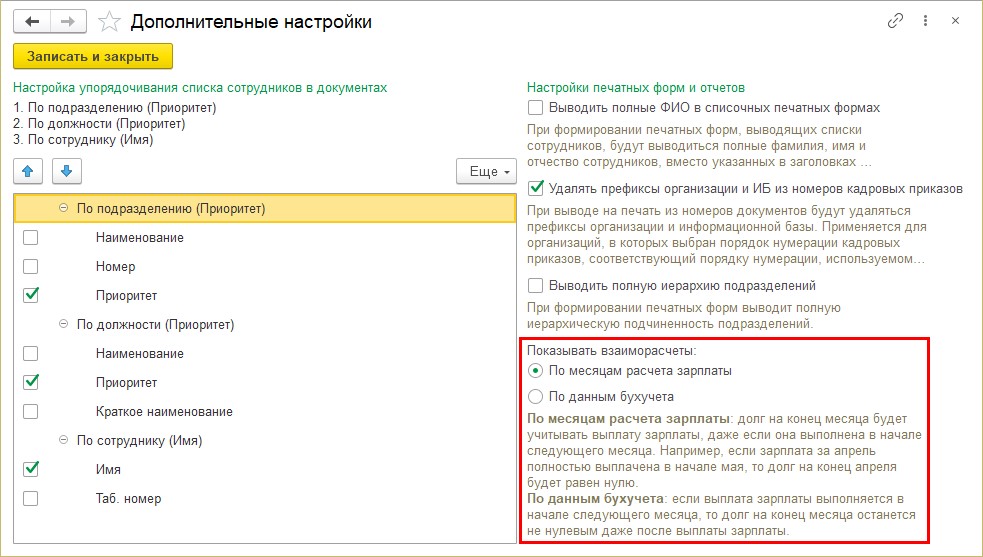

Обратите внимание на настройку «Показывать взаиморасчеты».

- по месяцам расчета зарплаты — это и есть вариант «зарплатное сальдо», т.е. выплата отражается в месяце, за который выплачивается зарплата.

- по данным бухгалтерского учета — «бухгалтерское сальдо», переходящая задолженность по зарплате.

Шаг 4. Измените настройку, установите переключатель в положение «По данным бухучета».

Сформируйте снова отчеты.

В расчетном листке сальдо уже выглядит иначе:

Сальдо теперь «бухгалтерское», т.е. переходящее в другой период.

Да и в других зарплатных отчетах появилась сумма сальдо — невыплаченная на конец месяца зарплата.

Возможно кому-то такой вариант более удобен.

Шаг 5. Сформируйте заново «Полный свод начислений, удержаний и выплат».

Для наглядности сделаем отбор по сотруднику Галкин С.Г. Отчет показывает сальдо на конец месяца.

В последнее время поступает немало вопросов о Расчете страховых взносов, и в основном – как проверить правильность его заполнения и какие инструменты учетной системы могут в этом быть полезны? Отвечаем на эти вопросы на примере программы «1С:Зарплата и управление персоналом 8», ред. 3.1.

Проверка перед заполнением РСВ

Перед заполнением Расчета по страховым взносам (далее РСВ) важно проверить сведения, на основе которых формируется отчет. В первую очередь, следует рассмотреть корректность данных, указанных в карточке организации – именно по этим сведениям формируется титульный лист (раздел «Настройка» – «Организации»). В справочнике должны быть корректно заполнены наименование организации в соответствии с учредительными документами, ИНН, КПП, код налогового органа, ОКВЭД2 и данные, кто подписывает отчетность (руководитель или представитель).

Далее следует удостовериться в правильности выбранного и применяемого тарифа страховых взносов в программе, который указан в учетной политике организации (раздел «Настройка» – «Организации» – закладка «Учетная политика и другие настройки» – ссылка «Учетная политика»). Страховые взносы исчисляются согласно указанному тарифу, в отчете эти сведения отображаются по строке «Код тарифа плательщика» в Приложении 1.

Для корректного учета доходов физических лиц для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в РСВ следует уточнить настройки начислений (раздел «Настройка» – «Начисления»). На вкладке «Налоги, взносы, бухучет» по строке «Страховые взносы» проверяем и при необходимости уточняем вид дохода для исчисления страховых взносов.

Проверка заполненного РСВ

Первое, с чего следует начать анализ заполненных сумм в отчете – это выполнить проверку контрольных соотношений формы. Для этого следует нажать кнопку «Проверка» – «Проверить контрольные соотношения». После выводится результат проверки контрольных соотношений (далее – КС) показателей.

При этом, если дважды нажать на интересующую сумму в расшифровке – программа покажет в самой форме РСВ эту сумму.

Получить данные о сформированной базе для начисления страховых взносов можно с помощью отчета «Анализ взносов в фонды» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам» – «Анализ взносов в фонды»).

Отчет формирует информацию о суммах взносов в разрезе месяцев, сотрудников и видов страховых взносов. Обратите внимание на столбцы ПФР (до превыш.) и ПФР (до превыш. расчетного), ФОМС и ФОМС (расчетный), ФСС и ФСС (расчетный) – именно они позволяют выявить ошибку в расчете взносов.

Читайте также: