Отчет о совокупном доходе в 1с

Обновлено: 07.07.2024

Рассмотрим основные положения стандарта МСФО (IAS) 1, который определяет основу составления всей отчетности по МСФО.

МСФО (IAS) 1 «Представление финансовой отчетности» представляет собой основу для составления всей отчетности по МСФО, поскольку он устанавливает общие требования к представлению финансовой отчетности, указания по их структуре и минимальные требования к их содержанию.

Финансовые отчеты.

Целью финансовой отчетности является предоставление информации о финансовом положении, финансовых показателях и движении денежных средств организации, полезной для широкого круга пользователей при принятии экономических решений.

Полный комплект финансовых отчетов, соответствующих МСФО, включает 5 элементов:

- отчет о финансовом положении по состоянию на конец периода ('statement of financial position')

- отчет о прибылях и убытках и прочем совокупном доходе за период ('statement of comprehensive income')

- отчет об изменениях в капитале за период ('statement of changes in equity')

- отчет о движении денежных средств за период ('statement of cash flows')

- примечания ('notes'), содержащие краткое изложение основных принципов учетной политики и другую пояснительную информацию.

Если какое-либо положение учетной политики применяется ретроспективно или были сделаны ретроспективные пересчеты или реклассификации, то также нужно представить отчет о финансовом положении на начало предшествующего периода.

МСФО (IAS) 1 объясняет основные особенности финансовой отчетности, такие как справедливое представление и соответствие МСФО, текущая деятельность, основы учета по начислениям, существенность и агрегация, взаимозачеты, периодичность представления отчетности, сравнительная информация и согласованность представления.

Структура и содержание отчетности.

МСФО (IAS) 1 требует разграничения финансовой отчетности (идентификации), чтобы ее можно было отличить от другой информации в том же опубликованном документе.

Каждый элемент финансовой отчетности должен содержать название отчитывающейся организации, информацию о том, отражает ли финансовая деятельность отдельной компании или группы компаний, дату отчетности и охватываемый периодом, валютой представления и уровень округления (в тысячах, миллионах и т.д.).

МСФО (IAS) 1 определяет минимальное содержание, которое должно быть представлено в финансовой отчетности, за исключением отчета о движении денежных средств (который попадает под действие МСФО (IAS) 7). Давайте рассмотрим более подробно особенности этих отчетов.

Отчет о финансовом положении.

До существенных поправок к МСФО (IAS) 1 этот отчет назывался просто «балансом», однако он был переименован.

МСФО (IAS) 1 требует представления классифицированного отчета о финансовом положении, в котором оборотные активы или обязательства отделены от внеоборотных активов или обязательств. При этом актив или обязательство являются оборотными, если ожидается, что они будут возвращены или погашены в течение 12 месяцев после отчетного периода.

Что касается минимального содержания, то в нем должны быть представлены следующие статьи:

Капитал и обязательства

Основные средства ('Property, plant and equipment' или PPE')

Выпущенный капитал и резервы, принадлежащие владельцам материнской компании ('Issued capital and reserves attributable to owners of the parent')

Инвестиционная собственность ('Investment property')

Нематериальные активы ('Intangible assets')

Неконтролирующая доля участия ('Non-controlling interests')

Финансовые активы ('Financial assets')

Финансовые обязательства ('Financial Liabilities')

Инвестиции, учитываемые методом долевого участия ('Investments accounted for using equity method')

Биологические активы ('Biological assets')

Торговая и прочая дебиторская задолженность ('Trade and other receivables')

Торговая и прочая кредиторская задолженность ('Trade and other payables')

Денежные средства и их эквиваленты ('Cash and cash equivalents')

Активы, классифицированные в соответствии с МСФО (IFRS) 5 «Внеоборотные активы, удерживаемые для продажи и прекращенная деятельность»

Обязательства, классифицированные в соответствии с МСФО (IFRS) 5 «Внеоборотные активы, удерживаемые для продажи и прекращенная деятельность»

Текущие налоговые активы ('Current tax assets')

Текущие налоговые обязательства ('Current tax liabilities')

Отложенные налоговые активы ('Deferred tax assets')

Отложенные налоговые обязательства ('Deferred tax liabilities')

Дальнейшие подклассификации перечисленных статей должны быть раскрыты либо непосредственно в отчете о финансовом положении, либо в примечаниях к отчетности, таких как дезагрегация основных средств на классы и т.п. Кроме того, определенная информация, касающаяся акционерного капитала, резервов и некоторых других статей, включается в отчет о финансовом положении, отчет об изменениях в капитале или в примечания.

МСФО (IAS) 1 НЕ предписывает точный формат отчета о финансовом положении. Вместо этого несколько форматов считаются приемлемыми, если они удовлетворяют всем требованиям, изложенным выше.

Отчет о прибылях и убытках и прочем совокупном доходе.

Отчет о прибылях и убытках имеет 2 основных элемента:

- Прибыль или убыток за период: здесь должны быть признаны все статьи доходов и расходов.

- Прочий совокупный доход: статьи, признанные непосредственно в капитале или резервах, такие как изменения от переоценки, прибыли или убытки от последующей оценки финансовых активов, имеющихся в наличии для продажи, и т. д.

Как минимум, отчет о прибылях и убытках и прочем совокупном доходе должен содержать следующие статьи:

Прибыль или убыток

Прибыли и убытки, возникающие в связи с прекращением признания финансовых активов по амортизированной стоимости ('Gains and losses arising from the derecognition of financial assets at amortized cost')

Финансовые расходы ('Finance costs')

Доля в прибыли или убытке ассоциированных компаний и совместных предприятий, учитываемых по методу долевого участия ('Share of the profit or loss of associates and joint ventures accounted for using the equity method')

Налоговые расходы ('Tax expense')

Прибыль или убыток от деятельности или активов после уплаты налогов, в соответствии с МСФО (IFRS) 5 «Внеоборотные активы, удерживаемые для продажи и прекращенная деятельность»

Итого, прибыль или убыток

Прочий совокупный доход

Каждый компонент прочего совокупного дохода, классифицируемый по своей сущности

Доля в прочем совокупном доходе ассоциированных компаний и совместных предприятий, учитываемых с использованием метода долевого участия

Итого, совокупный доход

В отличие от US GAAP, IAS 1 запрещает включать в отчет любые операции или статьи в качестве чрезвычайных статей.

Прибыль или убыток за период, а также совокупный доход отражаются отдельно, как:

- относящиеся к неконтролируемым долям участников и

- относящиеся к владельцам материнской компании (для группы).

Предприятие может выбрать классификацию расходов, признанных в прибыли или убытке за период, по их характеру или по их функции.

МСФО (IAS) 1 требует раскрытия отдельных статей этого отчета отдельно - либо в отчете о совокупном доходе, либо в примечаниях.

Эти статьи заключаются в следующем: списание запасов и основных средств, реструктуризация деятельности, выбытие основных средств, выбытие инвестиций, прекращение деятельности, урегулирование споров и другие аннулирования.

Отчет об изменениях в собственном капитале.

Как минимум, отчет об изменениях в капитале должен содержать следующие позиции:

- совокупный доход за отчетный период, показывающий отдельно суммы, относящиеся к владельцам материнской компании и неконтролирующим долям участия ('non-controlling interest');

- эффект ретроспективного применения или пересчета для каждого компонента капитала (если применимо);

- сверка балансовой стоимости на начало и конец отчетного периода для каждого;

- компоненты собственного капитала. Здесь раскрываются изменения:

- возникающие в результате прибыли или убытка;

- в результате прочего совокупного дохода;

- в результате операций с владельцами компании (взносы в капитал, распределения прибыль и изменения в структуре собственности).

Кроме того, МСФО (IAS) 1 предписывает представить в этом отчете или прочих примечаниях: сумму распределенных дивидендов и соответствующую сумму дивидендов на акцию.

Примечания к финансовой отчетности.

Примечания должны быть документом, сопровождающим числовые финансовые отчеты, указанные выше. Они должны предоставлять дополнительную информацию, не содержащуюся в цифрах, основу подготовки финансовой отчетности и некоторую дополнительную информацию, которая может иметь значение.

МСФО (IAS) 1 устанавливает, что примечания должны содержать заявление о соответствии МСФО, краткое изложение существенных принципов учетной политики, прочую разъясняющую информацию, относящуюся к представленной финансовой отчетности и другие раскрытия.

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

- стандартные вычеты (ст. 218 НК РФ):

- для льготных категорий физлиц;

- для лиц, на обеспечении которых находятся дети;

- на лечение;

- на обучение;

- на дополнительные меры по пенсионному обеспечению;

- на другие социально значимые цели;

- при приобретении жилья и земельных участков;

- при продаже некоторых видов имущества;

- в случае изъятия у налогоплательщика недвижимости для государственных или муниципальных нужд;

- оказывают услуги;

- выполняют работы по гражданско-правовым договорам;

- получают авторское вознаграждение;

- открывают инвестиционные счета;

- получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ;

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

- стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

- стоимость призов и выигрышей в денежной и натуральной форме, полученных налогоплательщиками:

- на конкурсах и соревнованиях;

- в проводимых мероприятиях в целях рекламы;

- от участия в азартных играх и лотереях;

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

1С:ИТС

Подробнее о видах вычетов по НДФЛ и порядке их предоставления (как налоговыми агентами, так и налоговым органом) см. в разделе "Консультации по законодательству" .

Вычеты по НДФЛ в "1С:Зарплате и управлении персоналом 8" (ред. 3)

Рассмотрим порядок регистрации в программе "1С:Зарплата и управление персоналом 8" редакции 3 стандартных, имущественных, профессиональных, социальных вычетов, а также доходов и вычетов с предыдущих мест работы.

Стандартные вычеты

Заявления на стандартные вычеты (личные и на детей) регистрируются в программе "1С:Зарплата и управление персоналом 8" редакции 3. Действие стандартных вычетов (личных и на детей) можно отменить досрочно документом Отмена стандартных вычетов по НДФЛ.

Стандартные вычеты могут применяться как накопительно в течение налогового периода, так и в пределах месячного дохода - в зависимости от учетной политики, принятой в организации.

Правило применения стандартных вычетов

В "1С:Зарплате и управлении персоналом 8" редакции 3 при Настройке организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ зафиксировано правило Применения стандартных вычетов (рис. 1).

Рис. 1. Настройка учетной политики организации

Переключатель Применение стандартных вычетов указывает, применять ли вычеты нарастающим итогом в течение налогового периода или в пределах месячного дохода налогоплательщика. Настройку можно переключать в течение года. Это не повлечет перерасчетов в прошлых периодах. При очередном расчете вычеты будут предоставлены с начала налогового периода в соответствии с актуальной настройкой.

Пример 1

На начало 2019 года было установлено, что стандартные Вычеты, не использованные в течение месяца, "сгорают". Начиная с апреля переключатель Применение стандартных вычетов изменен на рекомендованный вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется).

Сотрудник В.С. Плющ имеет право на стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. С января по март 2019 года вычеты применялись согласно настройке в пределах месячного дохода. Доход 1 000 руб. в январе и феврале оказывался меньше вычета. При этом вычет 1 400 руб. был применен не в полном объеме. Непримененный вычет (2 х 400 руб.) "сгорает" при такой настройке. Когда доход больше вычета (март), то вычет применялся в размере 1 400 руб. Расчет применяемых вычетов отражен в таблице.

Месяц 2019 года

Доход, руб.

Положенный вычет, руб.

Примененный вычет, руб.

Переходящий вычет, руб.

При переключении в апреле правила Применения стандартных вычетов на вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется) вычеты стали применятся нарастающим итогом в течение налогового периода. Это не повлекло перерасчетов в прошлых месяцах, однако при расчете НДФЛ за апрель вычет пересчитан с начала года, учтены части вычетов, не примененных в январе и в феврале. В апреле доход 2 000 руб. превышает положенный месячный вычет 1 400 руб. Из накопленной (не примененной ранее) за январь и февраль суммы вычетов 800 руб. часть вычета (600 руб.) дополнительно к месячному вычету применяется к доходу. Оставшаяся часть (200 руб.), превышающая доход, накапливается для применения в следующих месяцах.

Всякий раз при изменении правила производится перерасчет применяемых стандартных вычетов в текущем периоде.

Статья 218 НК РФ предусматривает предоставление стандартных налоговых вычетов по НДФЛ в размере 3 000 руб. и 500 руб. для отдельных категорий граждан РФ.

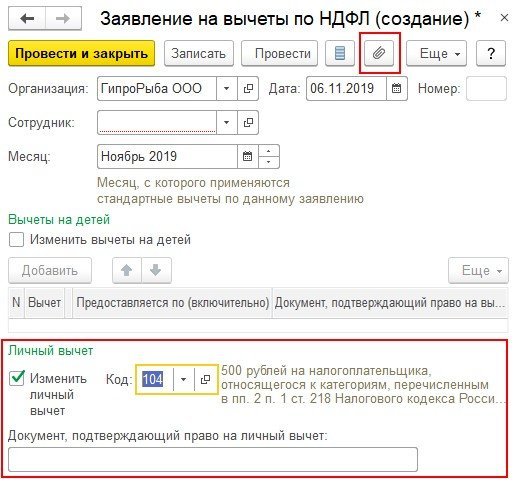

В программе "1С:Зарплата и управление персоналом 8" редакции 3 зарегистрировать заявление на личный стандартный налоговый вычет можно из карточки сотрудника по кнопке Налог на доходы. В открывшейся форме следует перейти по ссылке Ввести новое заявление на стандартный вычет (рис. 2). В поле Месяц следует установить период, начиная с которого сотрудник имеет право на предоставление этого вычета. Установленный по умолчанию флаг Изменить вычеты на детей следует снять, а флаг Изменить личный вычет - установить. При этом предоставляется возможность в поле Код выбрать Вид вычета по НДФЛ и уточнить Документ, подтверждающий право на личный вычет в соответствующем поле.

Обратите внимание, что в программе удобно сохранять копии документов сотрудника, подтверждающих право на получение вычетов.

Файлы со сканкопиями указанных документов следует предварительно сохранить на диске компьютера. В форме Заявление на вычеты по кнопке Присоединенные файлы (иконка Скрепка - см. рис. 2) эти файлы загружаются в программу кнопкой Добавить - Файлы с диска, что обеспечивает быстрый доступ к файлам впоследствии. Файлы с диска можно удалить после загрузки копий. В программе копии сохраняются, и их можно просматривать и печатать.

![019-001.jpg]()

В соответствии со статьей 218 НК РФ вычеты на детей могут заявить родители, супруга (супруг) родителя, усыновители, опекуны, попечители, приемные родители, супруга (супруг) приемного родителя. Размер вычета (от 1 400 руб. до 12 000 руб.) зависит от того, кому и на какого ребенка он предоставляется. Вычет может быть предоставлен в одинарном или двойном размере.

В программе "1С:Зарплата и управление персоналом 8" редакции 3 заявления на вычеты на детей регистрируются в той же форме Заявление на вычеты, что и заявление на личный вычет (рис. 2): в карточке Сотрудника по ссылке Налог на доходы. Для того чтобы начать применение вычетов, необходимо Ввести новое заявление на стандартные вычеты. В форме Заявления на вычеты по НДФЛ следует установить Месяц, начиная с которого будут применяться вычеты по этому заявлению. При установленном флаге Изменить вычеты на детей по кнопке Добавить формируется запись о стандартном вычете.

Вычет выбирается из списка в соответствии с заявлением работника и документами, подтверждающими право на этот вычет. Например, вычет на первого ребенка имеет код 126. В поле Документ, подтверждающий право на вычет можно просто перечислить предоставленные документы, а по кнопке Присоединенные файлы (иконка Скрепка) загрузить в программу сканкопии. В поле Предоставляется по (включительно) необходимо указать период окончания действия вычета. Действие вычета прекращается автоматически либо при наступлении даты окончания действия, либо по достижении предела совокупного дохода.

Для применения стандартных вычетов на детей действует ограничение по размеру дохода с начала налогового периода. Подпунктом 4 пункта 1 статьи 218 НК РФ предусмотрено следующее: "Налоговый вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей". Если доход освобождается от налогообложения, то при определении совокупного дохода такие доходы учитывать не нужно. Такая позиция подтверждена в письме Минфина России от 21.03.2013 № 03-04-06/8872.

Доход, полученный у налогового агента, автоматически учитывается при определении предела предоставления вычетов.

Доход, полученный у предыдущих работодателей, следует зарегистрировать в программе на основании предоставленной работником справки 2-НДФЛ.

Информация о доходах с предыдущих мест работы в программе "1С:Зарплата и управление персоналом 8" редакции 3 заполняется суммарно по всем справкам 2-НДФЛ за год, без уточнения работодателя. Однако нельзя просто просуммировать доход помесячно. Так как в программе этот доход регистрируется с целью определения предела предоставления вычетов, то его следует уменьшить на указанную в том числе величину доходов, освобожденных от налогообложения (например, материальная помощь в пределах 4 000 руб.).

В карточке сотрудника следует последовательно перейти по ссылкам Налог на доходы - Доходы с предыдущего места работы и помесячно заполнить исчисленный по всем справкам 2-НДФЛ совокупный доход, не освобожденный от налогообложения.

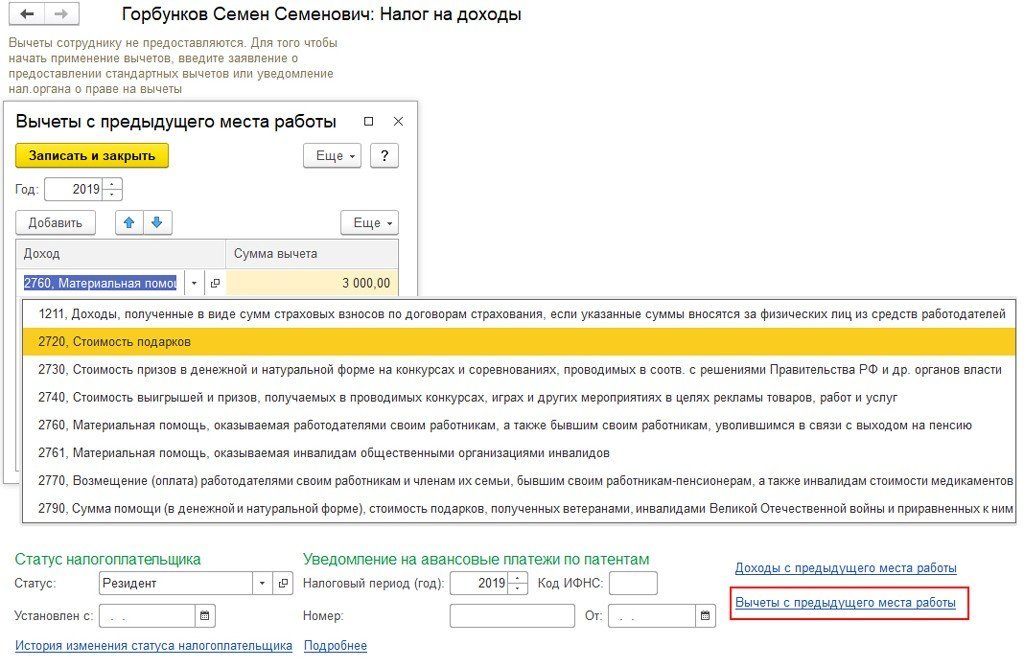

Доходы с предыдущего места работы, освобожденные от налогообложения не полностью, а не более установленных нормативов за налоговый период, следует зарегистрировать в программе в карточке сотрудника по ссылке Налог на доходы - Вычеты с предыдущего места работы (рис. 3).

![021-01.jpg]()

К таким доходам относятся доходы с кодами 1211, 2720, 2730, 2740, 2760, 2761, 2770, 2790. Несмотря на то, что для налогового агента в отношении этих доходов не установлена обязанность контролировать факт и сумму получения по прежнему месту работы, нет и оснований не учитывать эти обстоятельства, если налогоплательщик предоставляет с прежнего места работы справку 2-НДФЛ, в которой перечислены освобождаемые от налогообложения доходы.

Пример 2

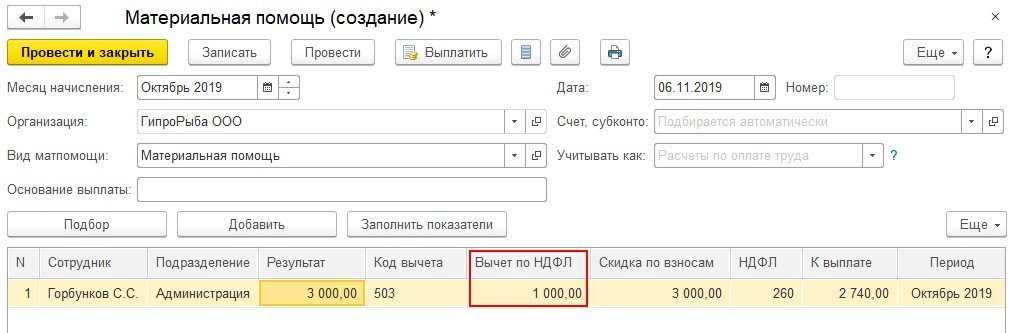

C.C. Горбунков получил на предыдущем месте работы материальную помощь (доход с кодом 2760) в размере 3 000 руб. и представил справку с предыдущего места работы. На новом месте работы сотруднику также предоставляется материальная помощь 3 000 руб. (рис. 4).

![021-02.jpg]()

Рис. 4. Документ "Материальная помощь"

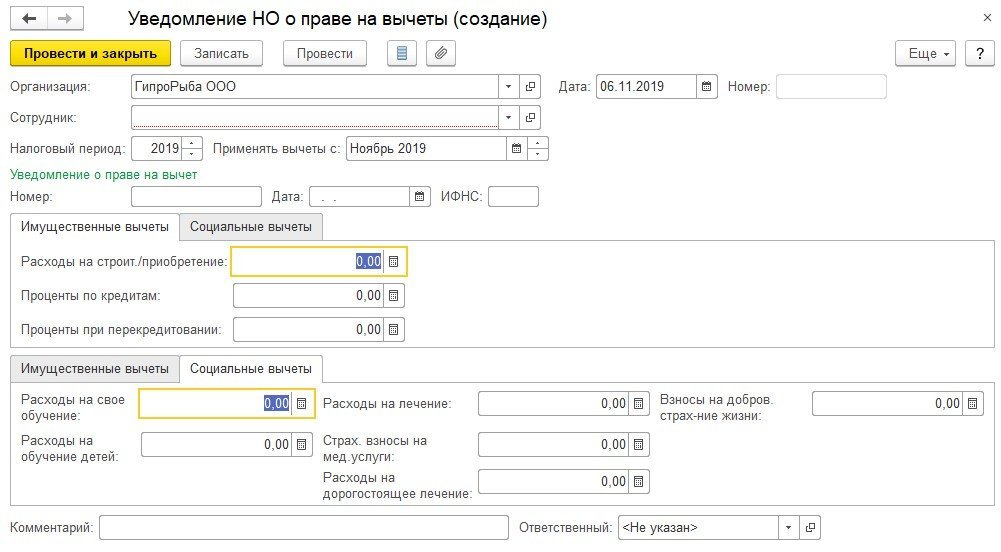

Для получения имущественных и социальных вычетов сотрудник предоставляет уведомление налогового органа, которое необходимо зарегистрировать в "1С:Зарплате и управлении персоналом 8" редакции 3. Подтверждение налоговым органом права на имущественный или социальный налоговый вычет отражается в карточке сотрудника: Налог на доходы - Ввести новое уведомление нал. органа о праве на вычет (рис. 5).

![022-01.jpg]()

Рис. 5. Уведомление о праве на имущественные и социальные вычеты

На закладке Имущественные вычеты следует указать:

- Расходы на строительство/приобретение - Расходы на строит./приобретение;

- Проценты по кредитам;

- Проценты при перекредитовании.

На закладке Социальные вычеты следует указать:

- Расходы на свое обучение;

- Расходы на обучение детей;

- Расходы на лечение;

- Страховые взносы на медицинские услуги - Страх. взносы на мед. услуги;

- Расходы на дорогостоящее лечение;

- Взносы на добровольное страхование жизни - Взносы на добров. страх-ние жизни.

Профессиональные вычеты

Профессиональные вычеты предоставляются при работах по договорам гражданско-правового характера и авторским.

В программе их можно зарегистрировать документами Договор (работы, услуги); Договор авторского заказа; Акт приемки выполненных работ.

В этих документах предназначены поля НДФЛ и Код вычета для регистрации соответствующих кодов дохода и вычета.

Все указанные в программе вычеты будут учитываться при исчислении НДФЛ и отразятся в отчетах по форме 2-НДФЛ и 6-НДФЛ.

От редакции. Приглашаем 20.02.2020 в 1С:Лекторий на лекцию "Подготовка отчетов 2-НДФЛ и 6-НДФЛ - на что обратить внимание. Особенности составления в "1С:Зарплате и управлении персоналом 8" (ред. 3). Новое в отчетности в 2020 году". Лекторы - В.Д. Волков (ФНС России) и эксперты 1С. Зарегистрироваться на мероприятие и задать лекторам свои вопросы по теме лекции можно на сайте 1С:ИТС на странице 1С:Лектория .

Изменения в чистых активах, которые отражаются в отчете о прочем совокупном доходе, не всегда очевидны. Разберемся, что представляют собой эти изменения и как их определять.

После того, как стандарт МСФО (IAS) 1 «Представление финансовой отчетности» претерпел значительные изменения, в него был добавлен Отчет о прочем совокупном доходе.

[см. также определение общего совокупного дохода в параграфе IAS 1:7]

Нововведение привело к закономерным вопросам. Что относится к прочему совокупному доходу (OCI)? И что относится к прибылям и убыткам? Для многих бухгалтеров эти вопросы актуальны до сих пор.

Попробуем выяснить, чем отличается OCI от прибыли/убытка? И в чем разница между OCI и изменениями в капитале?

Прольем немного света.

Все становится ясно, когда вы фокусируетесь на чистых активах.

Во-первых, нужно вспомнить, что представляют собой чистые активы.

Чистые активы представляют собой разницу между общими активами и общими обязательствами компании.

Чистые активы равны собственному капиталу, который представляет собой остаточную долю в активах компании после вычета из них всех обязательств компании.

Как вы можете видеть на схеме выше, если общие активы превышают общие обязательства, то это превышение образует положительный собственный капитал или чистые активы.

В более сложной для понимания ситуации, когда общие активы меньше общих обязательств, отрицательная разница между ними образует отрицательный собственный капитал или чистые активы.

Из чего состоят чистые активы?

В основном это акционерный капитал, премия по акциям, резервы, нераспределенная прибыль или убытки и некоторые другие элементы.

Какие операции приводят к увеличению или уменьшению чистых активов?

Чистые активы или собственный капитал изменяются в результате таких операций как:

- увеличение собственного капитала акционерами;

- компания относит результат переоценки активов напрямую на собственный капитал, а не на прибыль или убыток;

- выкуп собственных акций на рынке;

- прибыль или убыток от основной деятельности;

- выплата дивидендов акционерам.

Ключом к пониманию разницы между прибылью/убытком, OCI и изменениями в капитале является то, чем вызваны эти изменения в чистых активах.

Какой финансовый отчет использовать?

Изменения в чистых активах или собственном капитале можно условно разделить на две группы:

1. Изменения в капитале - это все изменения, связанные с увеличением капитала и возвратом капитала акционерам, например:

- эмиссия новых акций;

- выплата дивидендов акционерам;

- выкуп собственных акций на рынке.

Все эти изменения капитала должны отражаться в отчете об изменениях в капитале.

2. Изменения в результатах деятельности - это все изменения, вызванные деятельностью компании, а не акционерами.

Изменения, вызванные деятельностью компании можно также детализировать как:

2.1. Изменения, вызванные или связанные с основными видами деятельности, которые приносят компании операционный доход и которые отражаются в отчете о прибылях и убытках. Сюда относится следующее:

- Выручка и себестоимость выручки от основной деятельности;

- Прочие доходы и расходы, связанные с основной деятельностью (расходы на персонал, административные издержки и т.д.)

В эту подгруппу попадают операции, которые в соответствии с каким-либо стандартом МСФО нельзя напрямую относить на собственный капитал. Поэтому они отражаются в отчете о прибылях и убытках.

2.2. Изменения, связанные с прочей деятельностью - не являющейся основной или не приносящей выручку. Эти изменения не отражаются в отчете о прибылях и убытках, как того требует или допускает другой стандарт МСФО.

Вот список таких изменений:

- Положительная разница от переоценки основных средств (в соответствии с МСФО (IAS) 16 - см. параграфы IAS 16:31 - 42);

- Актуарные прибыли и убытки (в соответствии с МСФО (IAS) 19 - см. определение в параграфе IAS 19:8);

- Прибыли и убытки от пересчета финансовой отчетности зарубежного филиала в функциональную валюту (см. параграфы IAS 21:38 - 49);

- При хеджировании денежных потоков - эффективная часть прибыли и убытков по инструментам хеджирования;

- Для финансовых обязательств, определяемых как переоцениваемые по справедливой стоимости с отражением изменений через прибыль или убыток (FVTPL): изменения справедливой стоимости, связанные с изменениями кредитного риска по обязательствам (МСФО (IFRS) 9 - см. раздел IFRS 9:5.5).

Это, вероятно, полный перечень изменений, относящихся к этой подгруппе. То есть вряд ли есть что-то еще, что потенциально можно в него добавить. Все эти изменения отражаются в прочем совокупном доходе.

Резюмируем последовательность классификации изменений в чистых активах:

Шаг 1: Деятельность компании или изменение капитала?

Если вы не знаете, к чему находится определенная операция, подумайте:

Это изменение в чистых активах связано с деятельностью компании или изменением капитала?

Причиной добавления в финансовую отчетность прочего совокупного дохода и объединения его с прибылью или убытком в отчете о прочем совокупном доходе была разница между изменениями капитала и производительностью (т.е. деятельностью) компании.

Компания должна четко показать, почему ее чистые активы растут или снижаются. Это связано с изменением капитала? Или это связано с изменением в производительности?

Шаг 2: Допускает ли другой стандарт МСФО признание результата операции в составе прочего совокупного дохода?

Если это изменение в результатах деятельности, то от основной деятельности? Можно ли включить (отнести) это изменение напрямую в собственный капитал в составе прочего совокупного дохода - допустимо ли это по какому-либо стандарту МСФО или нет?

Разобравшись с этими вопросами, вы, скорее всего, избежите ошибок и не испортите ваши финансовые отчеты по МСФО.

Читайте также: