Почему амортизация не попадает в декларацию по налогу на прибыль в 1с

Обновлено: 05.07.2024

Дата публикации 27.03.2018

Использован релиз 3.0.59

Если в бухгалтерском учете амортизация по основному средству начисляется в обычном порядке, а в налоговом либо не включается в расходы для целей налогообложения, либо не начисляется, то следует различать две возможные ситуации:

- Если объект ОС соответствует критериям амортизируемого имущества (п. 1 ст. 256 НК РФ), подлежит амортизации, но соответствующие расходы не учитываются в целях налогообложения по основаниям, предусмотренным ст. 270 НК РФ, тогда между БУ и НУ при начислении ежемесячной амортизации образуется постоянная разница (ПР).

- Если объект ОС согласно п. 2 ст. 256 , абз. 2 п. 3 ст. 256 НК РФ не подлежит амортизации, но в дальнейшем его стоимость может быть учтена в расходах, тогда между БУ и НУ при начислении ежемесячной амортизации образуется временная разница (ВР).

Порядок включения стоимости ОС в состав расходов в бухгалтерском и налоговом учете и, соответственно, формирование постоянных или временных разниц при начислении амортизации зависит от заполнения закладок "Бухгалтерский учет" и "Налоговый учет" при оформлении документа Принятие к учету ОС.

- Если стоимость объекта ОС не учитывается в целях налогообложения по основаниям, предусмотренным ст. 270 НК РФ, между БУ и НУ при начислении ежемесячной амортизации формируется постоянная разница. Для этого закладки "Бухгалтерский учет" и "Налоговый учет" заполните следующим образом:

- Раздел: ОС и НМА – Принятие к учету ОС.

- Кнопка "Создать", заполните закладки "Внеоборотный актив", "Основные средства",

- На закладке "Бухгалтерский учет" в поле "Способ отражения расходов по амортизации" выберите из справочника (или создайте новый) способ, у которого в субконто "Статьи затрат" установлен вид расхода "Не учитываемые в целях налогообложения" (рис. 1).

- На закладке "Налоговый учет" в поле "Порядок включения стоимости в состав расходов" выберите "Начисление амортизации", проверьте установку флажка "Начислять амортизацию", укажите срок полезного использования, равный сроку в бухгалтерском учете (рис. 2).

- Кнопка "Провести и закрыть".

- Ежемесячно при начислении амортизации будет формироваться проводка с постоянной разницей между БУ и НУ для дальнейшего формирования ПНО по налогу на прибыль.

- Если объект ОС согласно п. 2 ст. 256 НК РФ, абз. 2 п. 3 ст. 256 НК РФ не подлежит амортизации, но в дальнейшем в случае продажи его стоимость будет учтена в расходах, то между БУ и НУ при начислении ежемесячной амортизации образуется временная разница (ВР). Для этого в документе Принятие к учету ОС на закладке "Налоговый учет" в поле "Порядок включения стоимости в состав расходов" выберите "Стоимость не включается в расходы" (рис. 3). При этом на закладке "Бухгалтерский учет" выберите способ начисления амортизации, установленный в учетной политике организации (можно выбрать любой способ, т.к. это на порядок формирования разниц не повлияет).

Смотрите также

Почему не начисляется амортизация в 1С 8.3 при закрытии месяца?

Процесс начисления амортизации в 1С автоматизирован, но его нужно правильно его настроить.

- какие настройки необходимо сделать в 1С для корректного начисления амортизации;

- как происходит ее ежемесячное начисление;

- в каких случаях амортизация не будет начисляться при закрытии месяца.

Настройки начисления амортизации

Необходимость автоматического начисления амортизации в 1С 8.3 задается:

- изначально — в документе Принятие к учету ОС;

- при изменении состояния объекта — в документе Изменение состояния ОС .

Если приобретение основного средства оформлено документом Поступление (акт, накладная) вид операции Основные средства, то амортизация будет начисляться автоматически и в БУ, и в НУ, т.е. в этом документе вручную ее отключить нельзя.

Принятие к учету ОС

Необходимость автоматического начисления амортизации в БУ регулируется флажком Начислять амортизацию на вкладке Бухгалтерский учет .

Для НУ предусмотрен аналогичный флажок Начислять амортизацию на вкладке Налоговый учет .

Именно эти флажки влияют на автоматическое начисление амортизации при Закрытии месяца.

Изменение состояния ОС

Бывают случаи, когда начисление амортизации нужно прекратить, например, при консервации ОС. Или наоборот включить автоматическое начисление амортизации, если оно по каким-то причинам не было запущено при принятии к учету.

Для этого в 1С предусмотрен документ Изменение состояния ОС в разделе ОС и НМА — Амортизация ОС — Параметры амортизации ОС — кнопка Создать — Изменение состояния ОС .

С помощью флажков документа регулируется начисление и неначисление амортизации по заданным ОС при закрытии месяца, начиная со следующего месяца после изменения состояния.

Чтобы амортизация начала или прекратила начисляться при закрытии месяца, необходимо:

- выбрать, в каком учете происходит изменение:

- в БУ;

- в НУ;

- в БУ и НУ — если включить оба флажка.

- обязательно — флажок Влияет на начисление амортизации (износа) для того, чтобы стал доступен флажок Начислять амортизацию (износ) ;

- при необходимости — флажок Начислять амортизацию (износ) .

Если флажок Влияет на начисление амортизации (износа) не установлен, то изменение начисления амортизации не произойдет.

Ежемесячное начисление амортизации

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация и износ основных средств в разделе Операции – Закрытие периода – Закрытие месяца .

Данная операция появляется, только если есть хоть одно основное средство, по которому должна автоматически начислять амортизация, со следующего месяца после постановки на учет (изменения необходимости начисления амортизации).

![]()

Случаи, когда амортизация по ОС не начисляется при закрытии месяца

Амортизация не начисляется при закрытии месяца, если:

- Вся стоимость ОС погашена, т.е. его остаточная стоимость равна нулю. Проверить ее можно с помощью отчета Ведомость амортизации ОС в разделе ОС и НМА — Отчеты — Ведомость амортизации ОС .

![]()

- В этом месяце введен документ выбытия ОС, например, документ Передача ОС . При этом амортизация за месяц выбытия начисляется в документе выбытия.

![]()

Как проверить, должна ли начисляться амортизация по ОС?

Чтобы вывести все ОС, по которым должна начисляться амортизация, можно воспользоваться Универсальным отчетом в разделе Отчеты — Стандартные отчеты — Универсальный отчет .

Этот отчет строится по последним данным из регистра сведений Начисление амортизации ОС (бухгалтерский учет) . Аналогичный регистр сведений предусмотрен для налогового учета — Начисление амортизации ОС (налоговый учет) .

![]()

Если у вас не полностью списана стоимость объекта ОС, и в сформированном отчете предполагается начисление амортизации, однако при закрытии месяца она не начислена, проверьте: возможно, у вас задан график начисления амортизации. Если он задан, амортизация начисляется строго по графику.

![]()

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Данные в программе должны учитываться в строгой хронологической последовательности. Если.Наличие филиалов — одно из препятствий для применения УСН (пп..У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

Все написано доступным понятным языком.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Считаю, что этот вебинар надо просто выучить наизусть как стихотворение. Столько информации, самостоятельно не смогла бы все это осмыслить. Спасибо большое Марине Аркадьевне.

Ошибка, обнаруженная до окончания отчетного периода исправляется в месяце обнаружения (п. 5 ПБУ 22/2010).

Неучтенная сумма амортизации не приводит к занижению налога на прибыль, поэтому может быть учтена в налоговой базе в периоде обнаружения ошибки (III квартал 2020) и отразится в текущей декларации по текущим строкам (ст. 54 НК РФ).

Ошибка: амортизация занижена

31 июля бухгалтер ООО «ТЕХНОМИР» обнаружил ошибку в начислении амортизации по торгово-офисному помещению — СПИ установлен 600 мес. вместо 360 мес. Первоначальная стоимость ОС — 2 550 000 руб. Начисленная амортизация за полугодие — 25 500 руб. Принято решение не учтенную амортизацию признать в расходах НУ в текущем отчетном периоде.

Пересчет амортизации

СПИ 360 мес. (БУ=НУ)

- ежемесячная сумма — 2 550 000 / 360 = 7083,33 руб.;

- за период с января по июнь — 7 083,33 х 6 мес. = 42 500 руб.;

- к доначислению — 42 500 – 25 500 = 17 000 руб.

ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС

![]()

Стоимость для вычисления амортизации (БУ):

2 550 000 – 42 500 = 2 507 500 руб.

Операции — Операции, введенные вручную

![]()

Проверка

![]()

Амортизация — 2 550 000 / 360 х 9 мес. = 63 750 руб.

Остаточная стоимость — 2 550 000 – 63 749,99 = 2 486 250 руб.

Ошибка: амортизация завышена

31 июля бухгалтер ООО «УЮТНЫЙ ДОМ» обнаружил ошибку в начислении амортизации по ОС оверлок — СПИ установлен 60 мес. вместо 75 мес. Первоначальная стоимость ОС — 300 000 руб. Амортизация начисляется с февраля. Начисленная амортизация за полугодие — 25 000 руб. (в т.ч. июнь 5 000 руб.).

Ошибка, обнаруженная до окончания отчетного периода исправляется в месяце обнаружения (п. 5 ПБУ 22/2010).

Ошибка, которая привела к занижению налога на прибыль, должна быть исправлена в периоде совершения ошибки (I полугодие 2020). Налогоплательщик обязан подать уточненную декларацию (ст. 54 НК РФ, п. 1 ст. 80 НК РФ).

Пересчет амортизации

СПИ 75 мес. (БУ=НУ)

- ежемесячная сумма — 300 000 / 75 = 4 000 руб.;

- за период с февраля по май — 4 000 х 4 мес. = 16 000 руб.;

- к уменьшению — 20 000 – 16 000 = 4 000 руб.

Операции — Операции, введенные вручную

ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС

![]()

Стоимость для вычисления амортизации (БУ)

300 000 – 20 000 = 280 000 руб.

Проверка

![]()

Амортизация — 300 000 / 75 х 5 мес. = 20 000 руб.

Остаточная стоимость — 300 000 – 20 000 = 280 000 руб.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Начисление амортизации не может приостанавливаться только лишь потому, что в..Минфин указал на различия в начислении амортизации по неиспользуемым компанией.Минфин РФ разъяснил, как учитывать на балансе ОС, полученное в.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Считаю, что этот вебинар надо просто выучить наизусть как стихотворение. Столько информации, самостоятельно не смогла бы все это осмыслить. Спасибо большое Марине Аркадьевне.

Наверно, чаще всего вручную заполняется именно декларация по налогу на прибыль. Происходит это потому, что программа упорно ставит туда совсем не те цифры, которые фигурируют в оборотно-сальдовой ведомости. Прямые расходы становятся практически нулевыми, а косвенные наоборот - зашкаливают. Почему это происходит и как заполнить декларацию по налогу на прибыль нажатием одной кнопки?

![]()

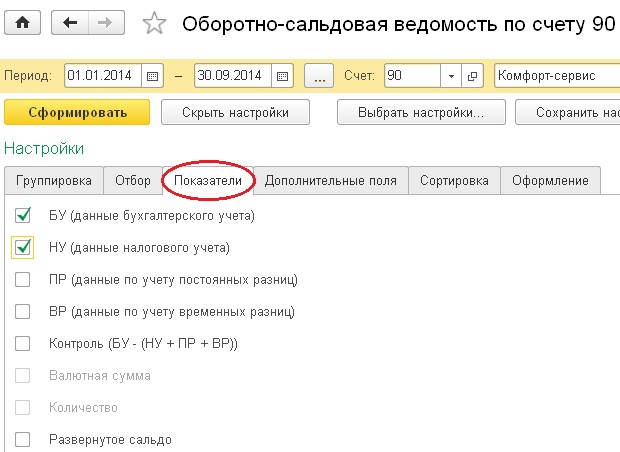

Рассматривать заполнение декларации мы будем на примере программы 1С: Бухгалтерия предприятия 8. В этой программе ведется не только хорошо знакомый и понятный бухгалтерский учет, но также и учет налоговый, поэтому в каждой проводке есть несколько сумм. Налоговая отчетность, в т.ч. и отчетность по налогу на прибыль, заполняется исключительно по данным этого учета. Давайте сформируем оборотно-сальдовую ведомость, включив в неё суммы по налоговому учету. Для этого в форме отчета нажимаем кнопку "Показать настройки", переходим на вкладку "Показатели" и ставим галочки "БУ" и "НУ".

Если Вы сформируете ОСВ по всем счетам, то увидите, что для некоторых счетов данные налогового учета совпадают с бухгалтерским, для некоторых - нет, а по нескольким счетам налоговый учет не ведется вообще. Несовпадение данных БУ и НУ может быть оправданно, а может быть обычной ошибкой, для каждого счета нужно разбираться отдельно. Например, нередка ситуация, когда различается стоимость ОС для бухгалтерского и налогового учета, как следствие - разные суммы амортизации и ежемесячное отличие на счетах затрат, но в данном случае всё так и должно быть, это правильно.

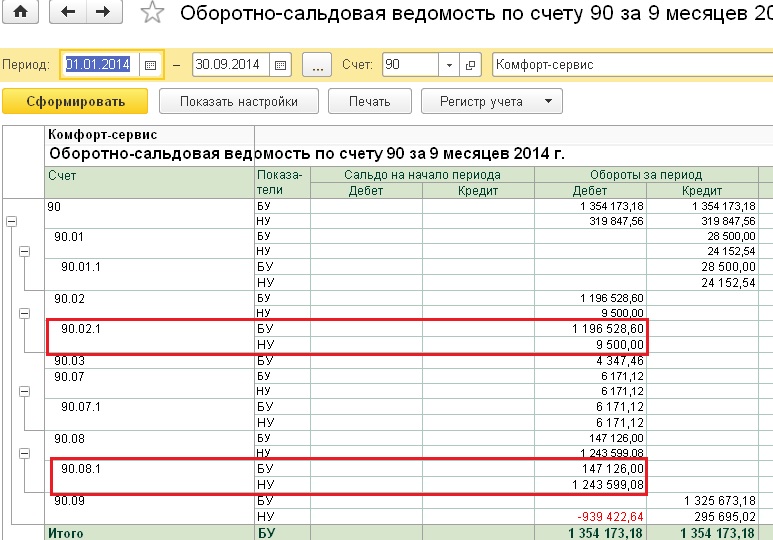

А вот дальше в статье речь пойдет об одной из самых популярных ошибок и рассматривать мы будем 90 счета, ведь именно на основании этих данных заполняются суммы доходов и расходов в декларации по прибыли. Очень часто я вижу примерно такую картину в оборотно-сальдовой ведомости по 90 счету.

![]()

Получается, что на счете 90.02 (прямые затраты) сумма по БУ значительно больше, чем по НУ, а вот на счете 90.08 (косвенные затраты) ситуация прямо противоположная. Соответственно, в декларации по налогу на прибыль большинство расходов будут отнесены в графу косвенных.

![]()

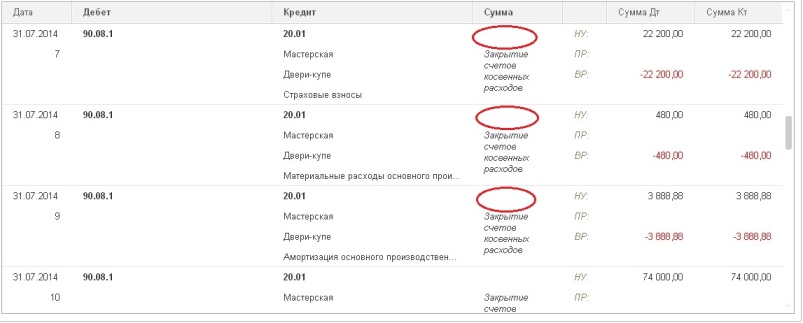

Проводки по этим счетам формируются программой самостоятельно в момент закрытия месяца. И если в такой ситуации посмотреть результат проведения регламентной операции "Закрытие счетов 20, 23, 25, 26", то Вы увидите большое количество проводок с нулевой суммой по БУ. Как правило, это проводки со счета 20 на счет 90.08, которые уже по такой корреспонденции счетов кажутся немного странными, т.к. в данном случае прямые затраты производства закрываются на счет косвенных затрат.

![]()

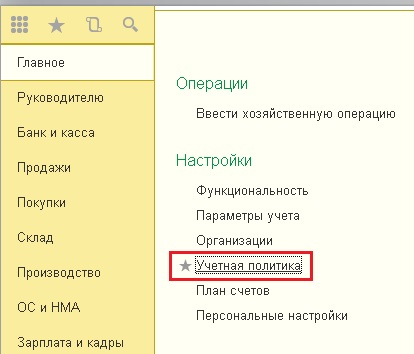

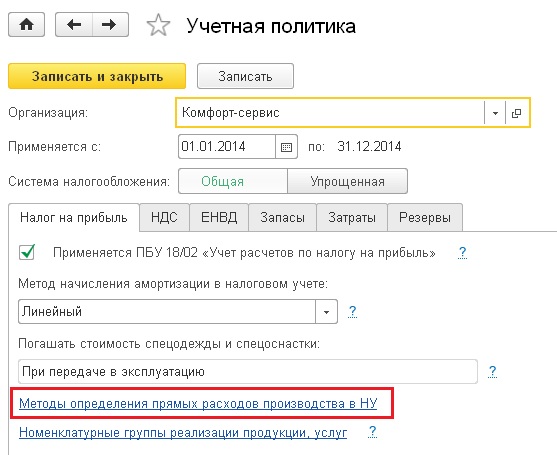

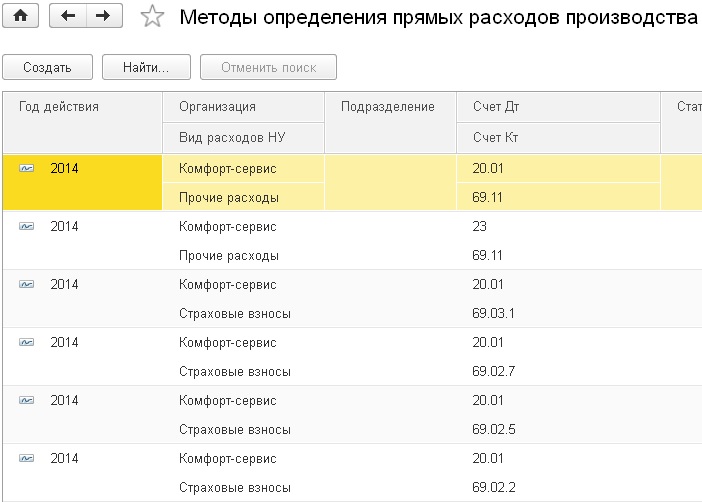

Открываете учетную политику нужной организации и выбираете пункт "Методы определения прямых расходов производства в НУ".

![]()

![]()

Если методы не указаны, то программа предложит заполнить список самостоятельно в соответствие с законодательством, можно с ней согласиться и при необходимости просто добавить некоторые записи.

В том случае, если настройки сделаны верно, после повторного закрытия месяца не должно быть проводок с 20/23 на 90.08 с нулевыми суммами по БУ, а прямые и косвенные затраты будут трактоваться и попадать в декларацию верно.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Читайте также: