Выписка из регистров налогового учета по ндфл где в 1с

Обновлено: 07.07.2024

Расчёт НДФЛ в 1С 8.3 Бухгалтерия следует начать с базовых настроек программы. Этот этап важен, так как именно на нём в 1С формируется структура регистров по налогу на доходы физлиц. Когда происходит начисление заработной платы и прочих доходов, в этих регистрах будут собираться данные, которые затем используются для налоговых отчётов для физических лиц. Как происходит правильная настройка регистра в 1С 8.3 Бухгалтерия вы узнаете в этом материале.

Удержание НДФЛ происходит из получаемых работниками организации-работодателя доходов. Компания в этом случае выполняет роль налогового агента. Организация должна сама рассчитывать налог своего работника и сдавать соответствующие декларации.

Чтобы учитывать разные виды и источники доходов физлиц предусмотрены специальные кода этих доходов. Код 2000 является обозначением дохода, полученного в результате оплаты труда, а код 2010 используется для учёта полученных доходов по гражданско-правовым договорам. В свою очередь, код 2012 применяется для отпускных. Данные коды можно найти в специальном справочнике в 1С 8.3 под названием «Виды доходов НДФЛ». Об учёте вычетов можно узнать в справочнике «Виды вычетов по НДФЛ». На протяжении года регистры налогового учёта по НДФЛ накапливают всю информацию, которую в последующем можно использовать для создания налоговых отчётов. В следующих разделах статьи предоставлена инструкция как найти и настроить регистры по НДФЛ в системе 1С 8.3.

Первичные настройки для учёта НДФЛ

Определитесь какие варианты учёта заработной платы вам понадобятся

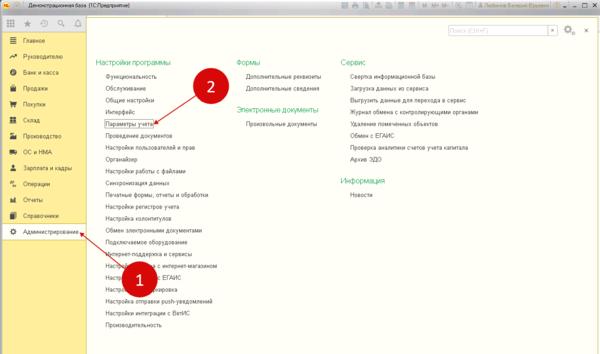

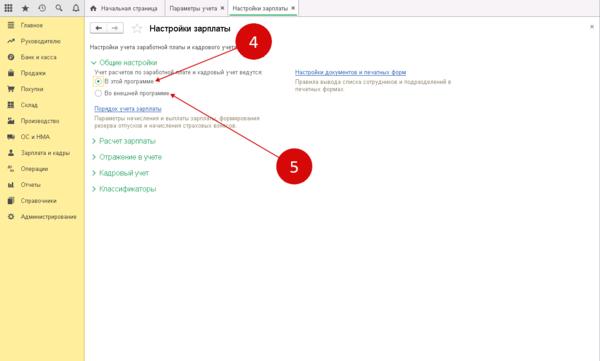

В системе 1С 8.3 предусмотрена специальная программа, которая позволяет вести учёт заработной платы. Она называется «1С Зарплата и управление персоналом (ЗУП)». Она позволяет производить учёт сложным схем выдачи зарплаты, в автоматическом режиме определять больничные и прочие пособия. Таким образом, в ЗУП предусмотрено всё для успешного учёта зарплаты и сотрудников в средних и крупных организациях. Для меньшего количества кадров (менее 60) можно использовать программу 1С 8.3 Бухгалтерия. Прежде, чем начать вести расчёт заработной платы, следует обозначить в настройках какая программа будет использоваться для расчёта зарплаты. Чтобы сделать это, нужно зайти в «Администрирование» (шаг 1) и кликнуть на «Параметры учёта» (шаг 2).

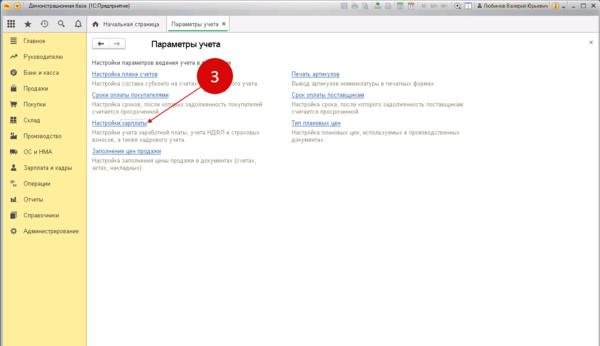

В новом окне следует открыть ссылку «Настройки зарплаты» (шаг 3), далее откроются настройки.

В настройках нужно отметить флажок «В этой программе» (шаг 4), если планируется использование 1С 8.3 Бухгалтерия. В случае использования для учёта зарплаты системы 1С 8.3 ЗУП, следует отметить «Во внешней программе» (шаг 5).

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

Учёт начислений: произведите настройку

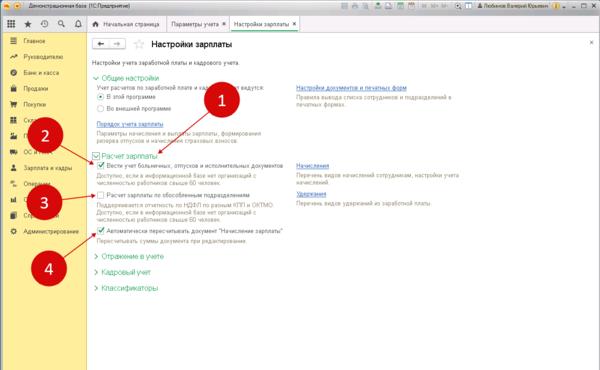

При выборе флажка «В это программе», далее следует продолжить настройки. Чтобы сделать это, нужно в настройках зарплаты нажать на «Расчёт зарплаты» (шаг 1) и настроить такие параметры:

- Вести учет больничных, отпусков и исполнительных документов (шаг 2). Отметьте этот флажок, если планируются данные отчисления;

- Расчет зарплаты по обособленным подразделениям (шаг 3). Предусматривает для тех, кто имеет обособленные подразделения;

- Автоматически пересчитывать документ «Начисление зарплаты» (шаг 4). Если желаете, чтобы в документе «Начисление зарплаты» пересчёт налогов происходило сразу после внесения изменений;

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Каждая организация в силу своей специфики может начислять заработную плату на различные бухгалтерские учётные счета. Например, в компаниях торгового направления используется счёт под кодом 44 «Расходы на продажу». А в производственных организациях заработные платы будут отражены на таких счетах:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп.

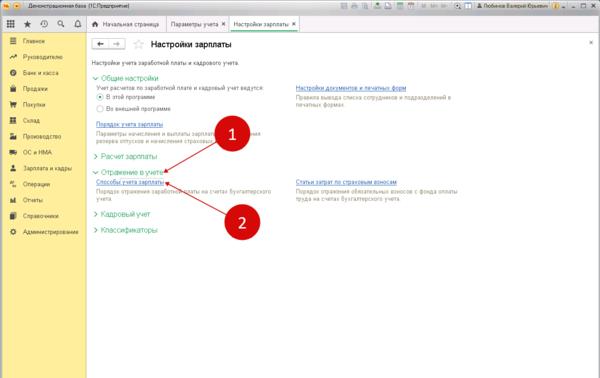

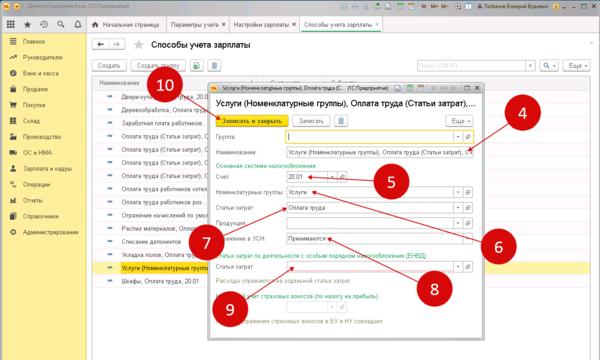

Чтобы настроить способы учёта, необходимо кликнуть в настройках зарплаты на «Отражение в учёте» (шаг 1). Затем перейти на «Способы учёта зарплаты» (шаг 2). В результате будет открыт справочник способов учёта.

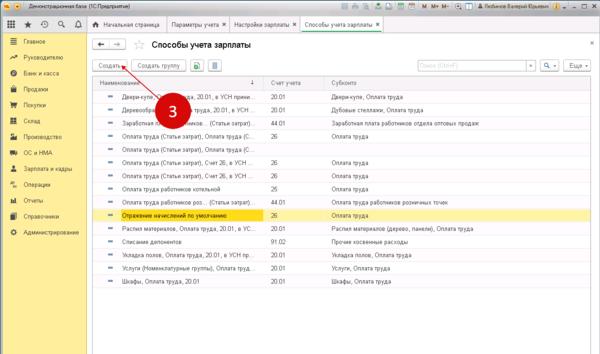

Справочник имеет сразу несколько способов для учёта зарплаты. При необходимости можно добавить новые пункты. Чтобы сделать это, кликните на окошко «Создать» (шаг 3). Далее будет открыто окно для внесения нового способа.

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

Сохранить новый способ можно, кликнув на «Записать и закрыть» (шаг 10). В результате новый способ будет создан и его сразу можно использовать при начислении зарплаты.

Учётная политика для регистров НДФЛ: подробная настройка

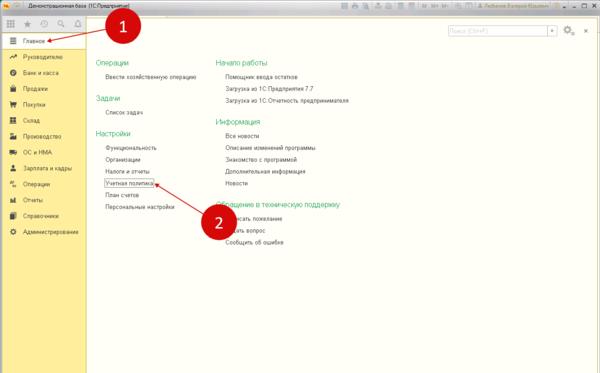

Также перед началом началом произведения расчёта зарплаты необходимо правильно настроить учётную политику по НДФЛ или же страховым взносам. Чтобы сделать это, зайдите в раздел «Главное» (шаг 1) и нажать на «Учётная политика» (шаг 2). В результате система откроет настройки.

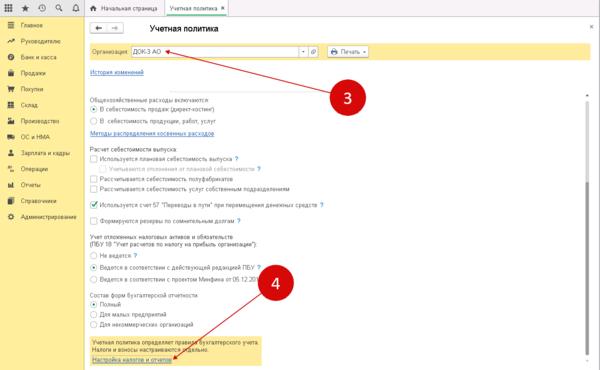

В новом окне следует указывать свою организацию (шаг 3) и перейти по ссылке «Настройка налогов и отчётов» (шаг 4). Далее снова откроется окно с настройками.

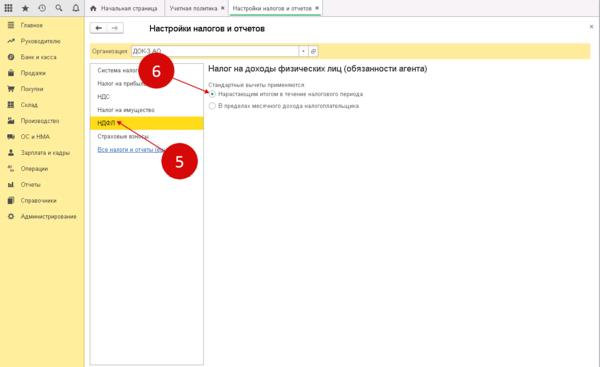

Откройте вкладку «НДФЛ» (шаг 5) и отметьте пункт «Нарастающим итогом в течении налогового периода» (шаг 6). Отныне НДФЛ будет отображаться и учитываться в налоговых регистрах нарастающим итогом за год.

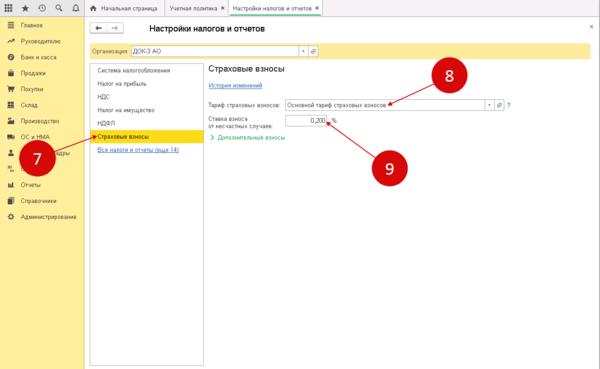

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг 8) и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

Ввод данных по налоговым вычетам по сотрудникам

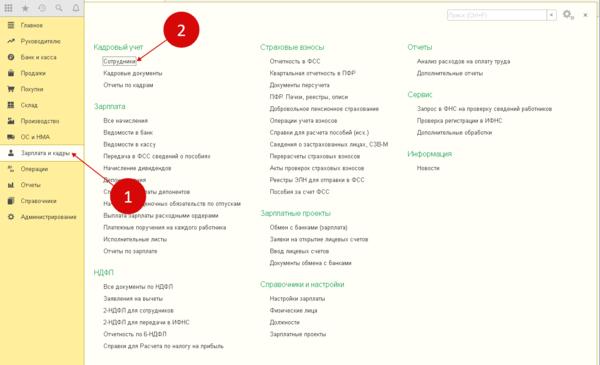

Чтобы правильно рассчитать НДФЛ, следует по каждому сотруднику указать в 1С 8.3 вычеты на детей и другие сопутствующие вычеты (имущественные и социальные). Ввести данные вычеты можно в «Зарплата и кадры» (шаг 1) и кликните по ссылке «Сотрудники» (шаг 2). Будет открыт справочник сотрудников.

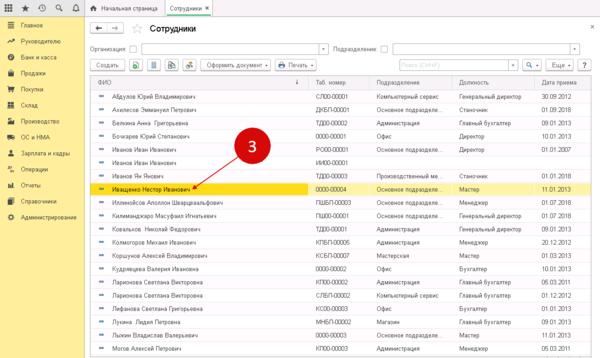

После открытия окна нажмите на определённом заранее сотруднике (шаг 3). В результате система откроет карточка сотрудника.

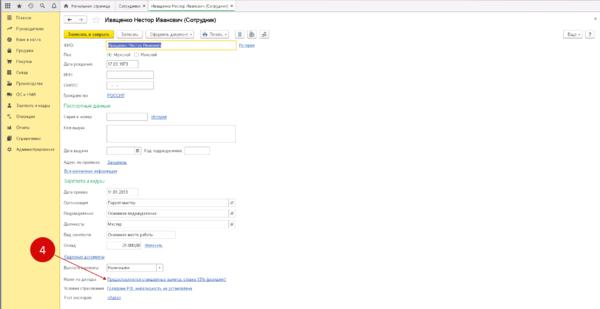

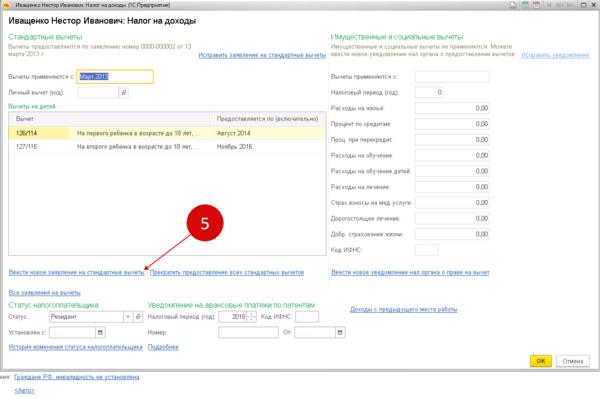

В открытой карточке сотрудника нужно кликнуть на ссылку около «Налог на доходы» (шаг 4). Будет открыто настройку вычетов.

В новом окне откройте ссылку «Ввести новое заявление на стандартные вычеты» (шаг 5). Откроется новое окно, где нужно ввести заявление на вычет.

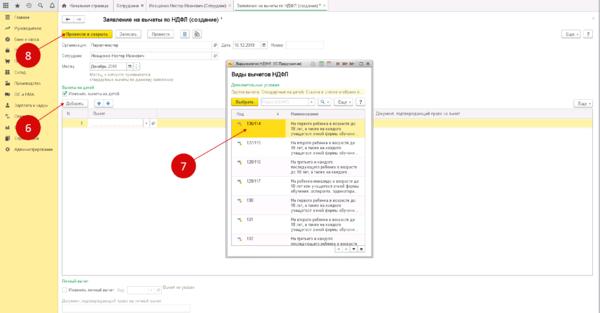

В новом окне нужно нажать «Добавить» (шаг 6), определитесь с нужным вычетом (шаг 7) и кликните на «Провести и закрыть» (шаг 8). В результате расчёт НДФЛ по выбранному сотруднику будет произведён с налоговым вычетом.

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

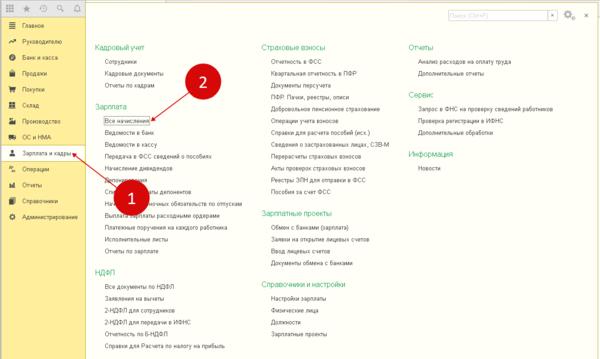

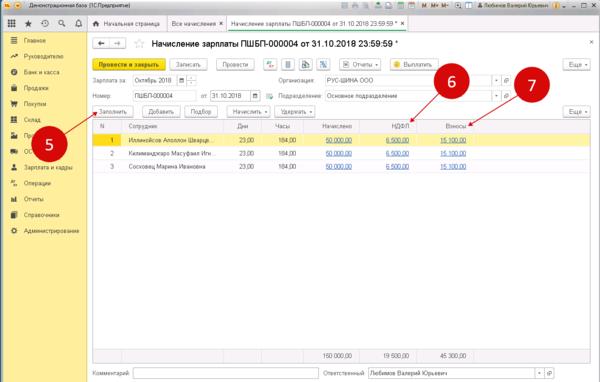

Чтобы начислить заработную плату, откройте «Зарплата и кадры» (шаг 1) и кликните на «Все начисления» (шаг 2). Система откроет окно для создания нового начисления.

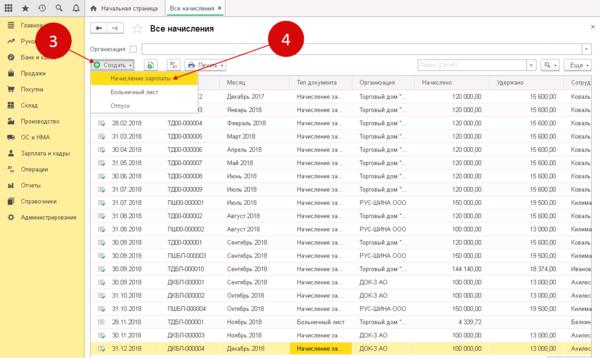

Затем в окне нажмите «Создать» (шаг 3) и перейдите в «Начисление зарплаты» (шаг 4). Откроется следующее окно.

Кликайте на «Заполнить» (шаг 5). Документ будет заполнен всеми начислениями по сотрудникам. НДФЛ (шаг 6) и страховые взносы (шаг 7) будут отображаться в отдельных полях.

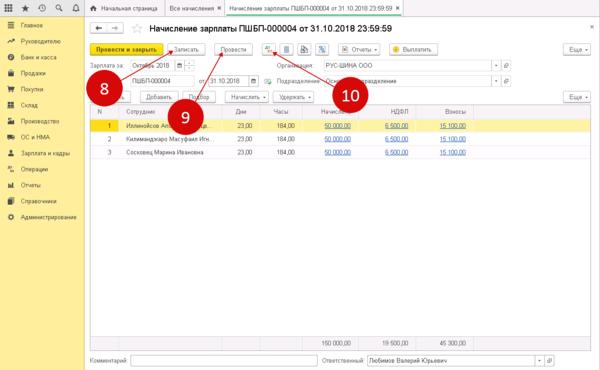

Для сохранения этих начислений кликайте на «Записать» (шаг 8), а затем «Провести» (шаг 9). Для просмотра всех бухгалтерских проводок и записей в регистрах по НДФЛ, кликните на «ДтКт» (шаг 10). Появится раздел бухгалтерских и налоговых записей.

Вкладка «Расчёты налога» (шаг 11) демонстрирует записи на регистрах учёта по НДФЛ.

Создайте налоговую декларацию

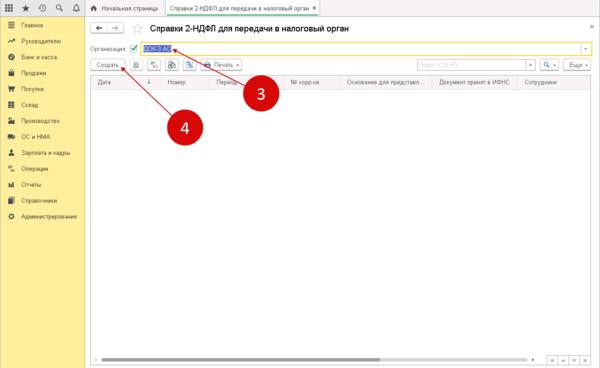

Данное действие можно произвести в разделе «Зарплата и кадры» (шаг 1). В нём нужно зайти в «2-НДФЛ для передачи в ИФНС» (шаг 2). Будет открыто окно, где можно сформировать декларацию.

В новом окне указывайте свою организацию (шаг 3) и кликнитке «Создать» (шаг 4). Отобразится форма декларации.

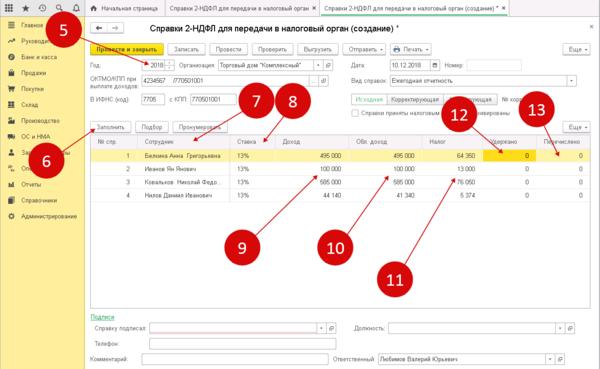

В этой форме укажите отчётный год (шаг 5) и нажмите «Заполнить» (шаг 6). Часть таблицы будет заполнена данным регистров налогового учёта по НДФЛ, а именно:

- Сотрудник (пункт 7);

- Ставка (пункт 8);

- Доход (пункт 9);

- Облагаемый доход (пункт 10);

- Налог (пункт 11);

- Удержано (пункт 12);

- Перечислено (пункт 13);

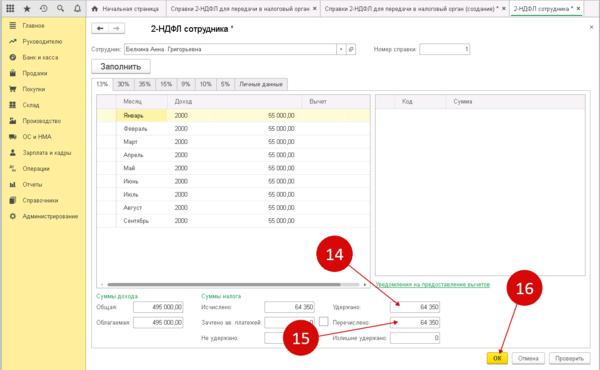

Если нужно откорректировать данные по одному из сотрудников, достаточно кликнуть по нём два раза. Будет открыто 2-НДФЛ.

В новом окне можно внести все необходимые корректировки, например, изменить поле «Удержано» (шаг 14) или «Перечислено» (шаг 15). После завершения кликните на «ОК».

Чтобы сохранить налоговую декларацию, нажмите «Записать» (шаг 17) и провести (шаг 18). Для выгрузки и отправки файла в налоговую, кликните на «Выгрузить». Затем можно распечатать декларацию, нажав на «Печать» (шаг 20).

Дата публикации 05.11.2019

Использован релиз 3.1.11

При регистрации ведомости на выплату ("Ведомость в банк", "Ведомость в кассу", "Ведомость выплаты через раздатчика", "Ведомость перечислений на счета") НДФЛ считается не только удержанным, но и перечисленным в бюджет, т.к. в большинстве случаев организации перечисляют НДФЛ в день выплаты дохода (флажок "Налог перечислен вместе с зарплатой" установлен по умолчанию в разделе "Выплата зарплаты и перечисление НДФЛ"). Перечисленный налог регистрируется без ввода дополнительных документов в той же сумме, что и удержанный налог. Из ведомости на выплату по кнопке "Печать – Реестр перечисленных сумм НДФЛ" можно сформировать "Реестр перечисленных сумм налога на доходы физических лиц" (рис. 1).

Если НДФЛ перечислен частично или в другой день (не в день выплаты дохода), то необходимо снять флажок "Налог перечислен вместе с зарплатой" в документе выплаты и зарегистрировать факт перечисления налога документом "Перечисление НДФЛ в бюджет" по ссылке "Ввести данные о перечислении НДФЛ" (рис. 2) или ввести этот документ отдельно из журнала с одноименным названием (раздел Налоги и взносы – Перечисление НДФЛ в бюджет). Из документа "Перечисление НДФЛ в бюджет" автоматически формируется реестр перечисленных сумм НДФЛ по кнопке "Реестр перечисленных сумм НДФЛ", в котором можно увидеть, как пропорционально начислению распределились суммы налога по всем сотрудникам, кому были произведены выплаты по этой ведомости.

Смотрите также

Учет НДФЛ организован на специальных регистрах. Движения по ним формируются автоматически при проведении зарплатных документов.

Регистр налогового учета по НДФЛ

Он формируется по данным из нескольких мест:

- карточка физического лица;

- заявления по вычетам (раздел Зарплата и кадры — НДФЛ — Заявления на вычеты );

- регистры по НДФЛ.

Сначала проанализируйте ошибки:

- по сведениям — в соответствующих справочниках, при необходимости дозаполните их;

- по суммам — в Универсальном отчете.

Исправьте ошибки в первичных документах или справочниках. Если по каким-то причинам первичные документы нельзя редактировать, скорректируйте движения документом Операция, введенная вручную .

Операция учета НДФЛ в 1С 8.3: порядок заполнения

Иногда случаются ситуации, когда зарплатные документы не отражаются в программе или регистрируется прочий доход, облагаемый НДФЛ, ручными операциями. Чтобы эти расходы отразились в регистрах НДФЛ, используйте документ Операция учета НДФЛ .

Рассмотрим, как его заполнять на примере.

Организация заключила договор с Гордеевым Н. В. на ремонт помещения на сумму 30 000 руб. Вместе с документами Гордеев представил заявление на вычет по НДФЛ на первого ребенка до 18 лет.

18 ноября подписан акт выполнения работ, и выплачено вознаграждение работнику. В этот же день НДФЛ уплачен в бюджет.

Доход по договору ГПХ не отражается зарплатными документами, поэтому он автоматически не учитывается для НДФЛ.

Зарегистрируйте его по регистрам НДФЛ документом Операция учета НДФЛ в разделе Зарплата и кадры — НДФЛ — Все документы по НДФЛ — кнопка Создать — Операция учета НДФЛ .

Шапка документа

- Сотрудник — физическое лицо (не обязательно сотрудник организации), по которому регистрируются данные по НДФЛ;

- Дата операции — дата формирования сведений для целей учета НДФЛ.

Вкладки документа могут заполняться как одновременно, так и в разные периоды времени. Рассмотрим их подробнее.

Вкладка Доходы

Заполнятся при начислении дохода.

- Дата получения дохода — дата фактического получения дохода. При выплате по договору ГПХ это дата выплаты вознаграждения.

- Код дохода — числовой код дохода согласно Приказу ФНС РФ от 10.09.2015 N ММВ-7-11/387@, выбирается из справочника Виды доходов НДФЛ , по ГПХ это 2010.

Возможная категория дохода зависит от Кода дохода . Если установлен флажок Соответствует оплате труда , программа 1С 8.3 автоматически определит его как Оплата труда . Если флажок не установлен, Оплата труда не будет отображаться при выборе категории.

Профессиональный вычет также задается в карточке Вида дохода .

- Вид дохода — категория дохода, относящая его к оплате труда, прочим доходам (в т. ч. от трудовой деятельности), дивидендам или к натуральному доходу. Для ГПХ это Прочие доходы.

- Сумма дохода — общая сумма дохода.

- Код вычета — код профессионального вычета, соответствующий к данному доходу.

- Сумма вычета — сумма профессионального вычета.

- Налог исч. по дивидендам, ставкам 9%, 15% — сумма НДФЛ, исчисленного по перечисленным критериям. Эта сумма на вкладке Исчислено по 13% (30%) кроме дивидендов не указывается.

- Включать в декл. по прибыли — доход будет отражен в Листе 3 декларации по налогу на прибыль.

- Обособленное подразделение — заполняется, если доходы отражаются по обособленному подразделению.

- Флажок Доход из источников а пределами РФ устанавливается, если доходы получены не в РФ.

Вкладка Исчислено по 13% (30%) кроме дивидендов

Заполняется только при исчислении НДФЛ с доходов.

- Сумма — сумма исчисленного НДФЛ: при округлении меньше 50 коп. отбрасывается, 50 и свыше — округляется до рубля;

- Зачтено авансов — сумма НДФЛ ранее уплаченная и зачтенная при регистрации данного дохода.

Остальные графы совпадают с аналогичными значениями вкладки Доходы .

Вкладка Предоставлено вычетов

Заполняется совместно с вкладкой Исчислено по 13% (30%) кроме дивидендов при исчислении НДФЛ с доходов.

- предел дохода;

- наличие необходимых документов.

Указывается информация по социальным и стандартным вычетам:

- Месяц налогового периода — месяц получения дохода и исчисления НДФЛ.

- Код вычета — код согласно Приказу ФНС РФ от 10.09.2015 N ММВ-7-11/387@, выбирается из справочника Виды вычетов НДФЛ . Поскольку в нашем примере у работника один ребенок до 18 лет, указывается код 126/114.

- Сумма вычета — сумма предоставленного в данном месяце вычета.

- Месяц периода предоставления вычета — за какой месяц предоставляется вычет.

Остальные графы совпадают с аналогичными значениями вкладки Доходы .

Вкладка Удержано по всем ставкам

Заполняется только после того, как налог удержан из доходов.

- Ставка налогообложения — группа ставок по НДФЛ;

- Сумма выплаченного дохода — сумма дохода, с которого необходимо перечислить НДФЛ в бюджет;

- Ставка — применимая ставка к данному доходу;

- Сумма — сумма удержанного налога;

- Срок перечисления — крайний день перечисления НДФЛ в бюджет;

- Документ основание — документ отражения дохода.

Остальные графы совпадают с аналогичными значениями вкладки Доходы .

Вкладка Перечислено по всем ставкам

Заполняется только после того, как налог будет перечислен в бюджет.

Движения по регистрам

- 2 НДФЛ: как сделать в 1С для сотрудника

- Два новых отчета по НДФЛ: анализ НДФЛ по датам получения доходов и анализ НДФЛ по документам-основаниям (из записи эфира от 04 октября 2018 г.)

- Заявление о возврате налогов в 1С (из записи эфира от 07 сентября 2018 г.)

- Порядок возврата (зачета) налогов (из записи эфира от 07 сентября 2018 г.)

- Типичные ошибки из ИФНС при сдаче отчетности (из записи эфира от 16 июля 2018 г.)

- НДФЛ: обзор главных законодательных новшеств 2019 года (из записи эфира от 26 декабря 2018 г.)

- Расчеты по договору ГПХ

- Проверка заполнения части 2 формы 6-НДФЛ

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.Порядок представления отчетности по НДФЛ для компаний с обособленными подразделениями.Организации, применяющие упрощенную систему налогообложения, часто сталкиваются с тем, что.Компания с 01.10.2019 реорганизована в форме преобразования. Начисленную за сентябрь.

Карточка публикации

(7 оценок, среднее: 4,43 из 5)

Регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ предназначен для составления:

- сведения о полученных работником доходах;

- исчисленных и удержанных суммах налога в разрезе даты получения доходов в организации, в которой сотрудник получал доходы.

Порядок заполнения

Рассмотрим порядок заполнения основных данных регистра.

Вид движения

Вид движения бывает двух видов: Приход и Расход .

- Приход — налог НДФЛ исчислен, в списке обозначается «+»;

- Расход — налог НДФЛ удержан, при выплате доходов, в списке обозначается «-».

Период

В графе Период указывается дата события: когда был исчислен или удержан налог.

Значение поля совпадает с датой Регистратора, по которому сформировалась запись в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ .

Ставка налогообложения

Налоговые ставки, применяемые при исчислении налога на доходы физических лиц, установлены ст. 224 НК РФ.

В программе используются следующие ставки:

- 9% — при получении:

- дивидендов;

- процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007;

- доходов учредителями доверительного управления ипотечным покрытием.

- зарплаты и других доходов резидентов, кроме облагаемых по ставке 35%;

- зарплаты нерезидентов-иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и лиц, получивших в РФ временное убежище.

Если физическое лицо является налоговым резидентом РФ, большинство его доходов будет облагаться по налоговой ставке в размере 13%. Налоговые резиденты — это физические лица, которые фактически находятся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд.

Физическое лицо

Работник, получивший доход, с которого исчислен (вид движения Приход ) или удержан (вид движения Расход ) налог НДФЛ.

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в РФ, не являющиеся ее налоговыми резидентами.

Документ-основание

Документ, послуживший основанием для начисления НДФЛ. Основанием для записи в регистр могут служить:

Регистратор

Документ, при проведении которого сформировалась запись в регистр. Записи в регистр формируют:

Полный список документов можно посмотреть здесь. PDF

Организация

Указывается наименование нашей Организации. Данные заполняются автоматически по документу Регистратор. Если в форме документа-регистратора поле Организация не отображается, значит, в базе ведется учет только по одной организации, и программа заполнит эти данные по умолчанию. PDF

Подразделение

Подразделение организации, к которому отнесен работник.

Дата получения дохода

В поле Дата получения дохода заполняется дата фактического получения дохода в целях расчета НДФЛ. Программа автоматически проставляет дату получения дохода в зависимости от вида дохода:

- зарплата, средний заработок в командировке, ежемесячные премии — последний день месяца, за который начислили зарплату (премию);

- вознаграждение подрядчику — дата выдачи денег из кассы или перечисления со счета организации на карту подрядчика;

- отпускные и больничные — дата выдачи денег из кассы или перечисления со счета организации на карту сотрудника;

- и т. д.

Полный список определения даты фактического получения дохода по виду дохода можно посмотреть здесь. PDF

Срок перечисления

- Не позднее конца месяца, в котором выплачен доход (по отпускным и больничным).

- Не позднее следующего за выплатой дохода дня (для прочих доходов).

Крайний срок уплаты

- Регистратор — Выдача наличных 06.02.2019;

- Срок перечисления — Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Крайний срок уплаты — 07.02.2019.

Если рассчитанный Крайний срок уплаты приходится на выходной или праздничный день, он автоматически переносится 1С на ближайшую рабочую дату, например, если выплата зарплаты сотрудникам прошла 08.02.2019. Крайний срок уплаты 09.02.2019 переносится на 11.02.2019, т. к. 09.02.2019 и 10.02.2019 — выходные дни.

Сумма дохода

Сумма выплаченного работнику дохода.

Сумма

Сумма исчисленного (вид движения Приход ) или удержанного (вид движения Расход ) налога НДФЛ.

Вид дохода

Указывается, к какой категории относится доход, полученный работником. Возможные варианты:

- оплата труда;

- дивиденды;

- прочие доходы;

- прочие натуральные доходы;

- и т. д.

Полный список видов дохода можно посмотреть здесь. PDF

Код дохода

Указываются данные из справочника Виды доходов НДФЛ . Справочник содержит все сведения, соответствующие действующему НК РФ и классификатору, утвержденному ФНС РФ. Изменить данные и добавить их в справочник невозможно: в случае изменения законодательства они обновляются автоматически при обновлении программы.

Возможные варианты кодов:

- 1010 — дивиденды;

- 1400 — доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей);

- 2000 — вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и лиц, приравненным к ним;

- 2012 — суммы отпускных выплат

- 2013 — сумма компенсации за неиспользованный отпуск;

- и т. д.

Полный список кодов дохода НДФЛ можно посмотреть здесь. PDF

Вариант удержания НДФЛ

В зависимости от характера удержания исчисленный НДФЛ может быть:

- Удержан;

- Передан на взыскание в налоговый орган;

- Возвращен налоговым агентом;

- Зачтен в счет авансовых платежей.

Вариант удержания автоматически заполняется в регистре по Документу-основанию.

Включать в декларацию по налогу на прибыль

Флажок выставляется для включения НДФЛ в декларацию по налогу на прибыль. Установка флажка выполняется программой автоматически по виду дохода. Например, дивиденды, причитающиеся юридическим лицам, облагаются налогом на прибыль согласно п. 3 ст. 284 НК РФ.

НДФЛ по оплате труда в декларацию по налогу на прибыль не включается, поскольку это не расход организации, а налог физических лиц, который удерживается из их доходов. Организация в данном случае выступает только агентом по удержанию и перечислению налога.

Учитывать выплаченный доход в 6-НДФЛ

Флажок выставляется для включения налога в форму 6-НДФЛ. Его установка выполняется автоматически в зависимости от вида дохода.

В расчет 6-НДФЛ не включаются следующие доходы:

- доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ: например, доходы от продажи имущества, принадлежащего физическому лицу на праве собственности;

- государственные и социальные пособия, из которых работодатели не удерживают подоходный налог;

- компенсационные выплаты в следствие полученного на рабочем месте увечья;

- возмещение за коммунальные платежи, аренду жилья;

- выплачиваемые работникам деньги, заменяющие положенные им пайки и другие виды натурального довольствия;

- доходы резидентов других стран, не облагаемые в РФ в силу международных договоров.

- флажок Учитывать выплаченный доход в 6-НДФЛ — Истина. PDF

Отражение начисления и удержания НДФЛ налогоплательщика

При начислении дохода документами-основаниями PDF в регистр делается запись о начислении суммы налога:

![]()

При выплате дохода PDF в регистре формируется запись по сумме удержанного налога:

![]()

По сформированным записям регистра строятся специальные отчеты по НДФЛ:

- Налоговый регистр по НДФЛ : раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ . PDF

- Проверка разд. 2 6-НДФЛ : раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Проверка разд. 2 6-НДФЛ . PDF

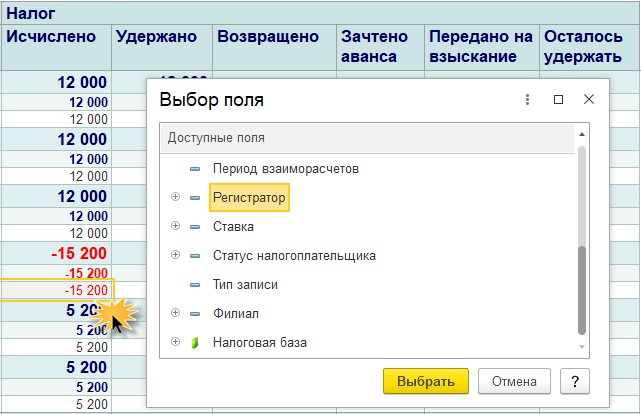

Как правило, этих отчетов бывает достаточно для проверки и исправления ошибок заполнения формы 6-НДФЛ. Однако при ручных правках в документах и сбоях в программе может потребоваться более серьезная проработка ошибки по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ , Универсальным отчетом, который позволяет проанализировать ситуацию более глубоко, используя дополнительную информацию полей:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.В данной публикации мы рассмотрим вспомогательный регистр системы налогообложении УСН.В ЗУП 3.1.10 КОРП реализован учет расчетов с бюджетом по.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

![]()

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

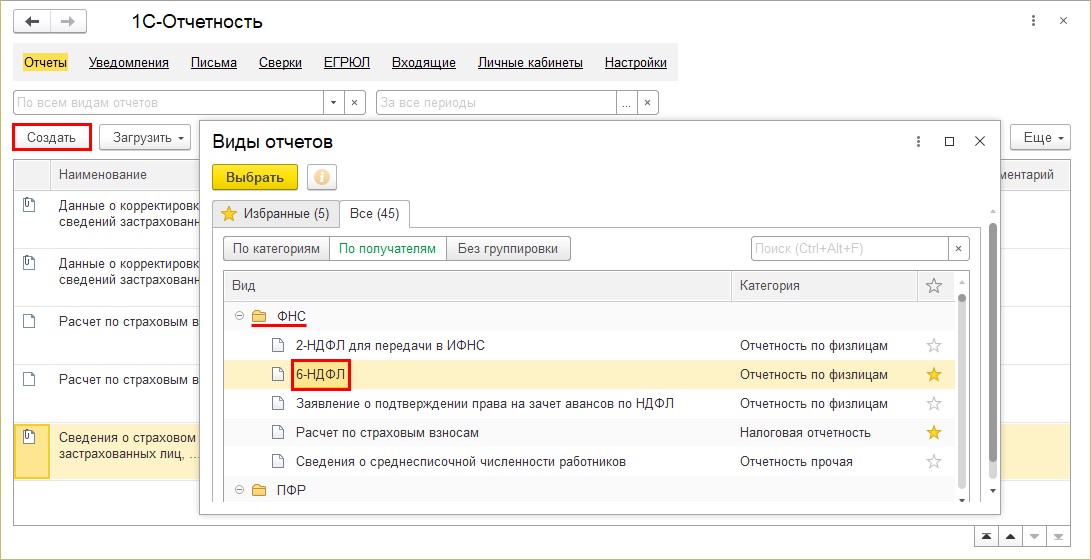

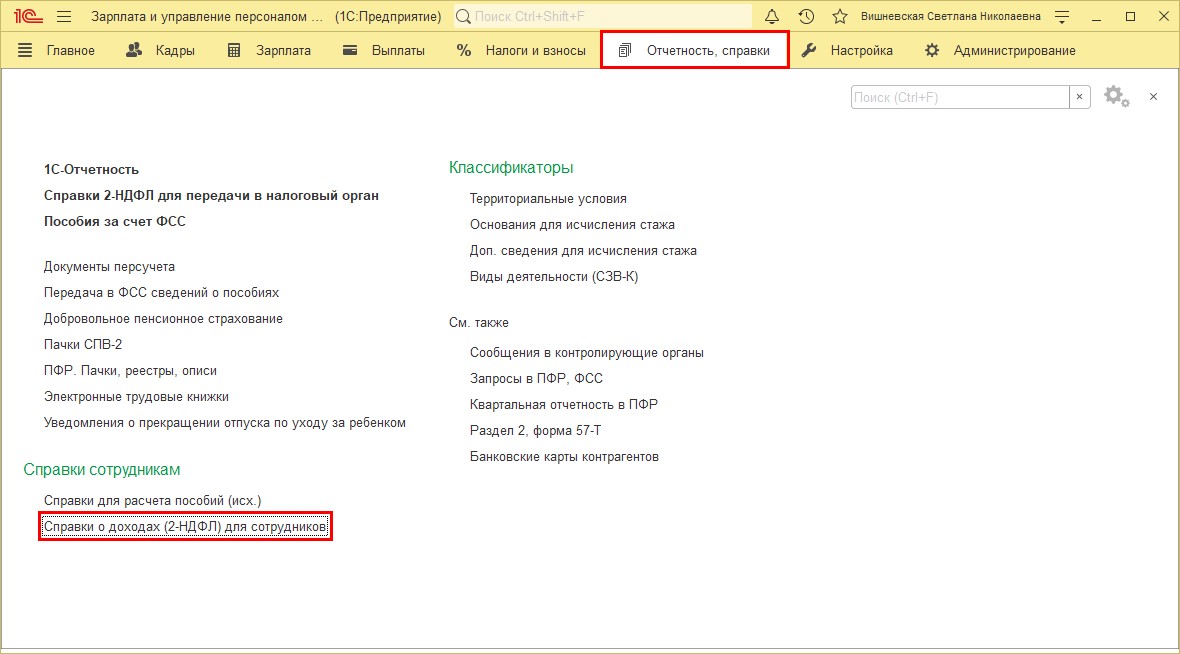

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

![]()

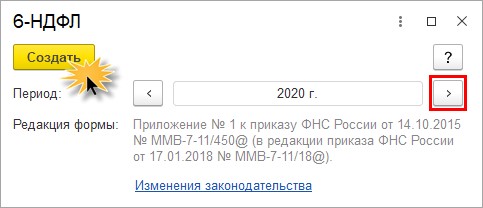

С помощью «кнопок-стрелок» задайте период отчета.

![]()

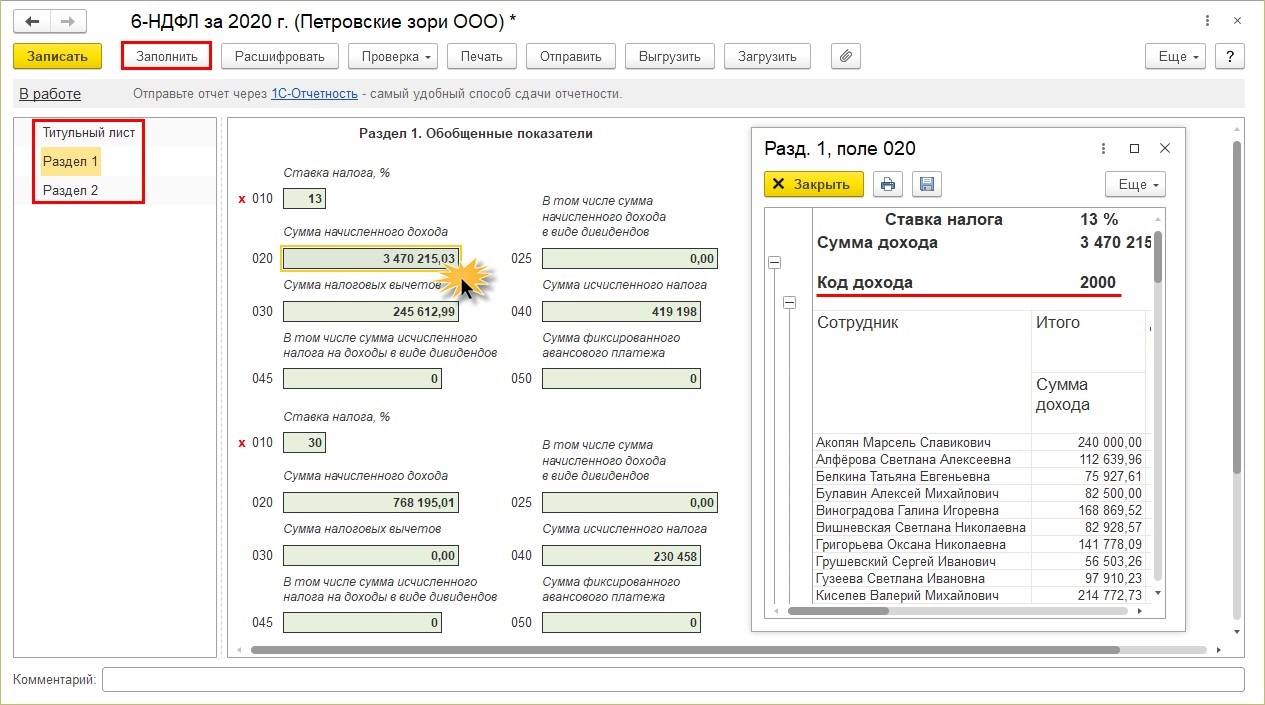

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

![]()

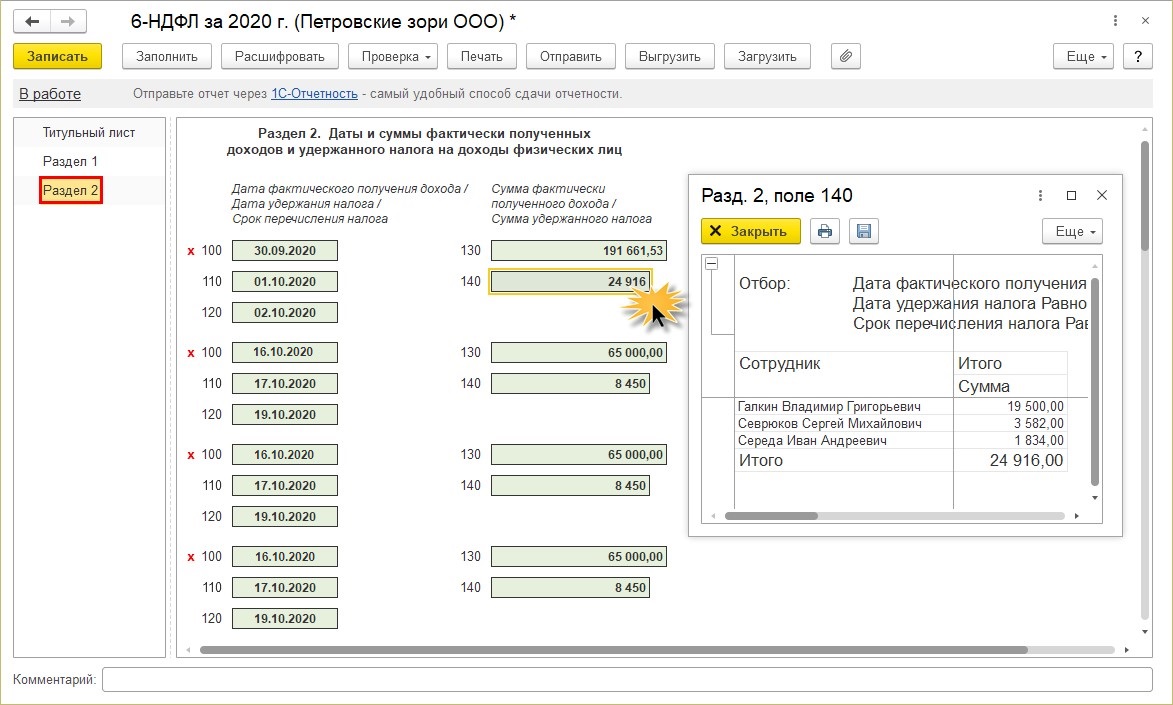

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

![]()

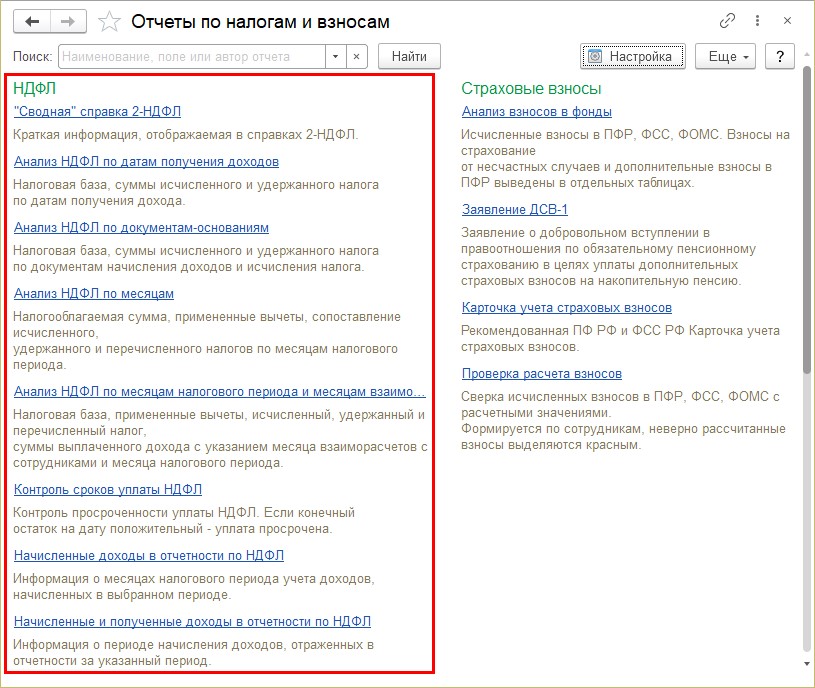

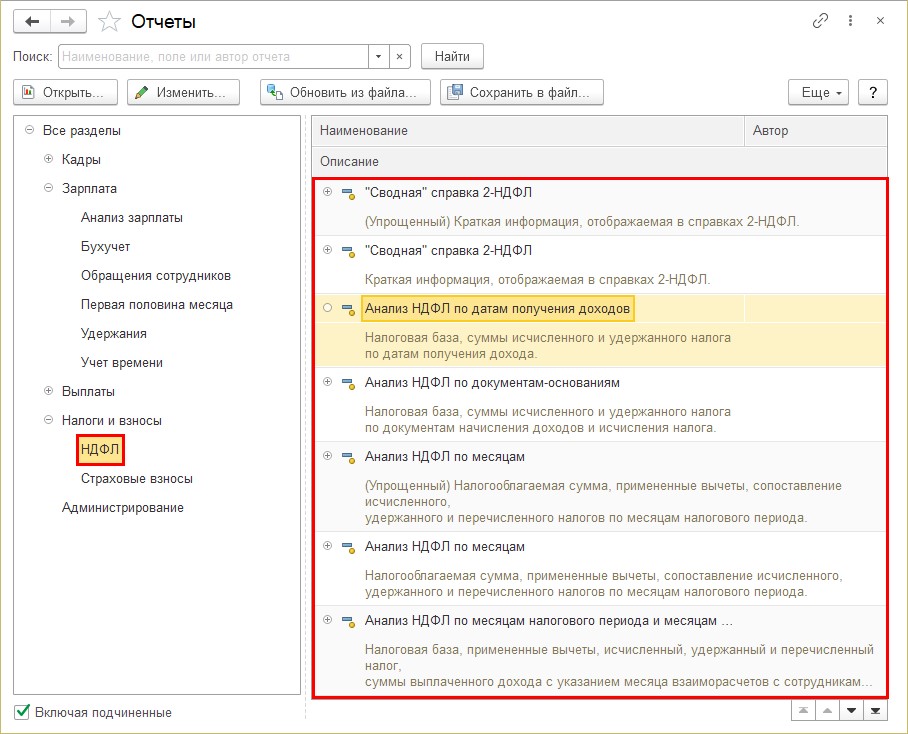

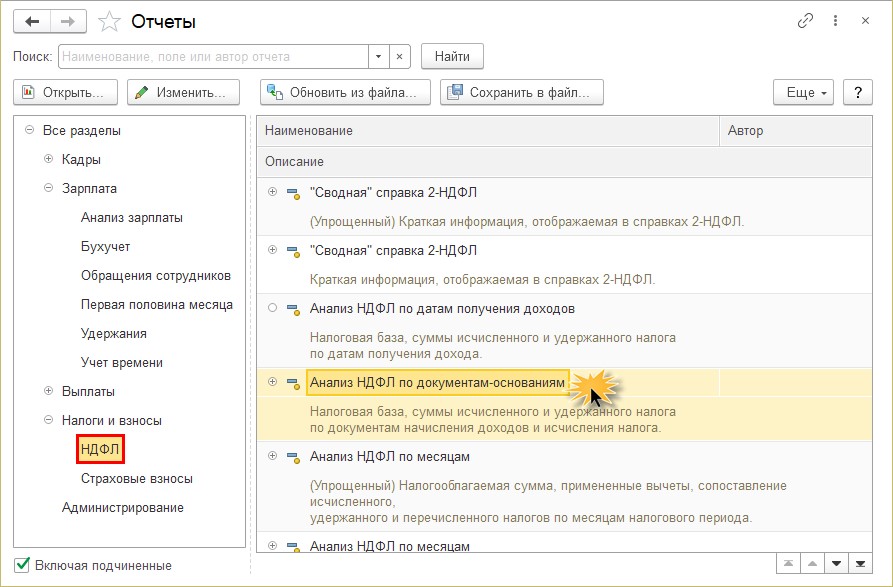

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

- Начисленные доходы в отчетности по НДФЛ;

- Начисленные и полученные доходы в отчетности по НДФЛ;

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

Сформировать их можно несколькими способами:

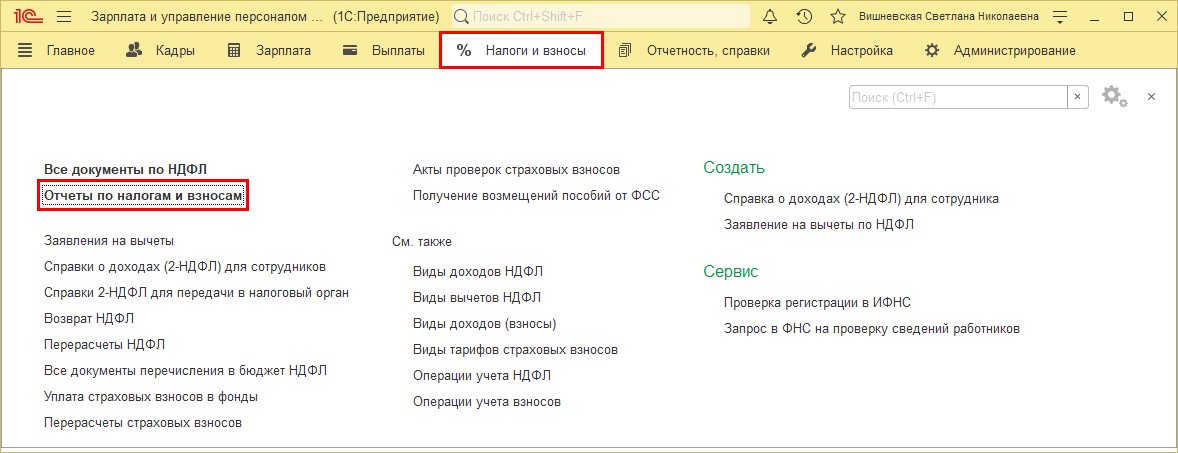

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

![]()

Открыв раздел, вы увидите список отчетов по НДФЛ.

![]()

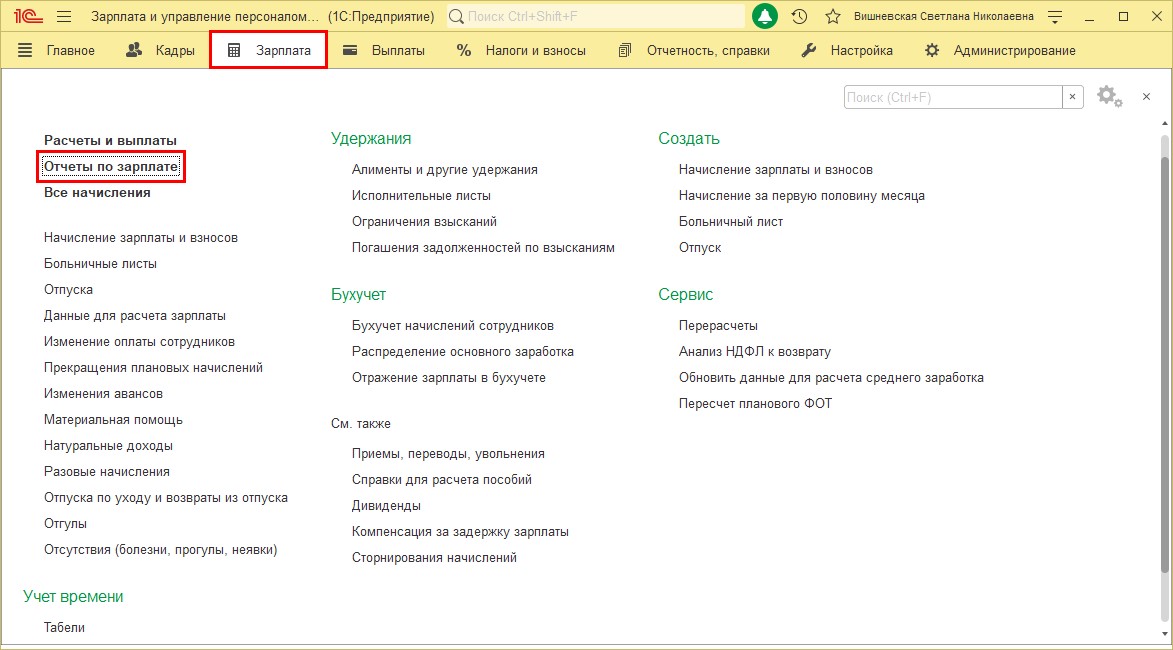

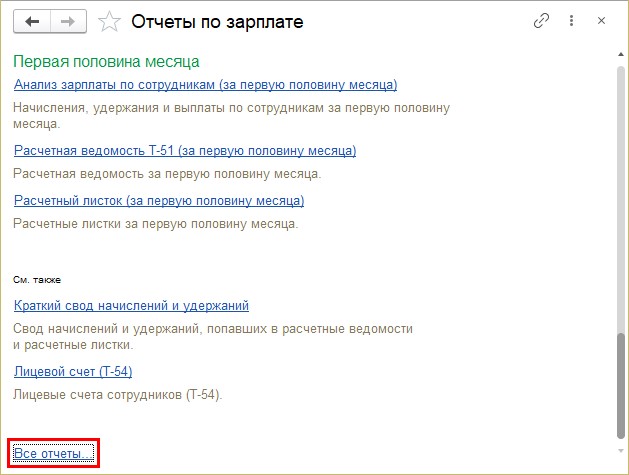

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

![]()

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

![]()

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

![]()

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

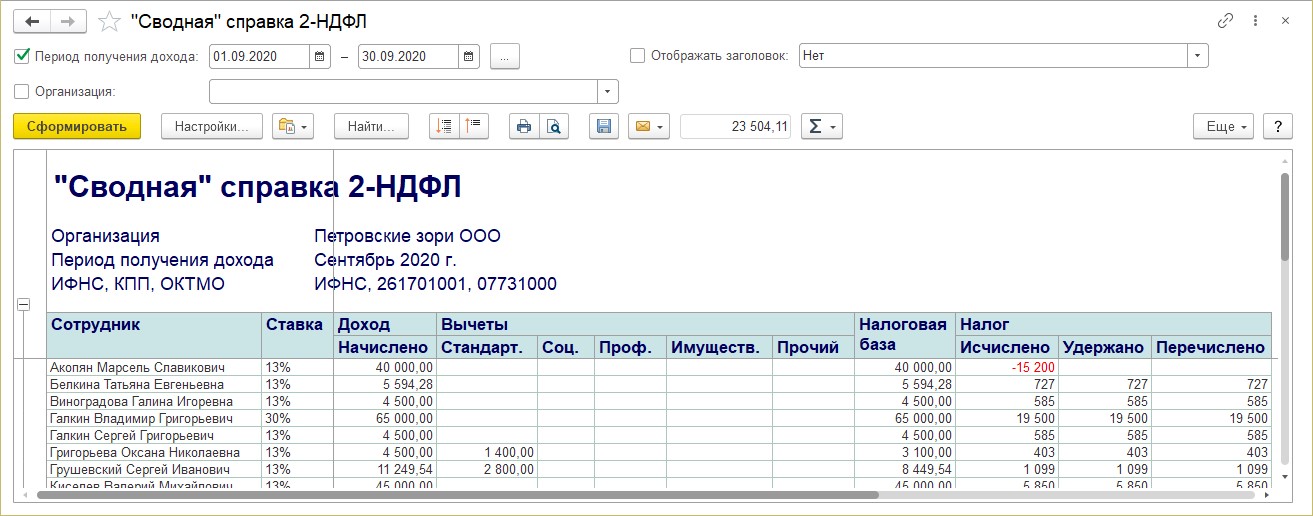

«Сводная» справка 2-НДФЛ

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

![]()

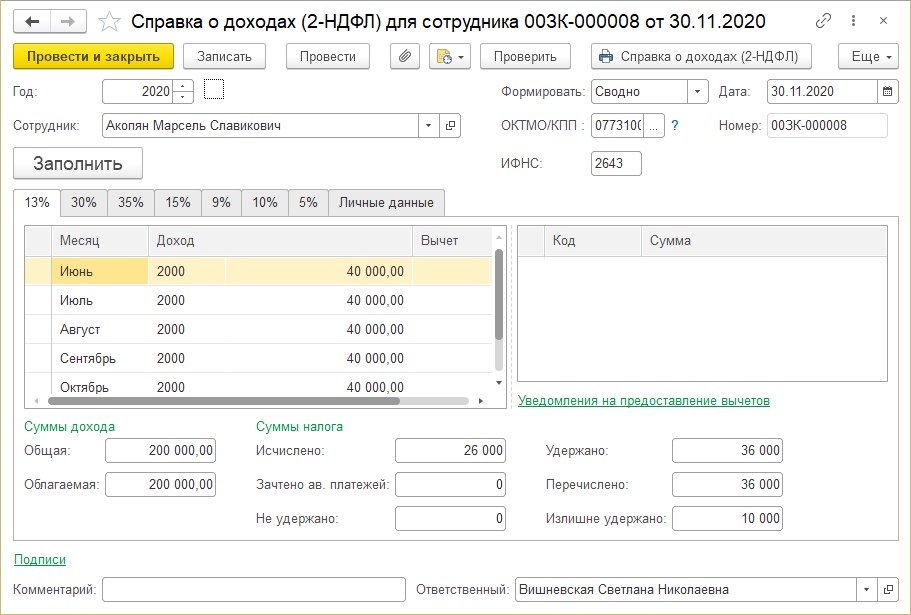

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

![]()

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

![]()

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

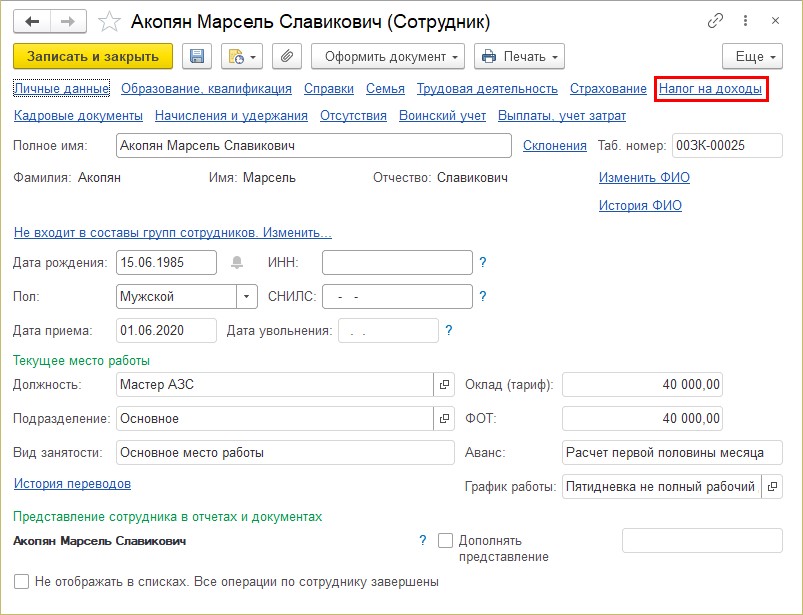

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

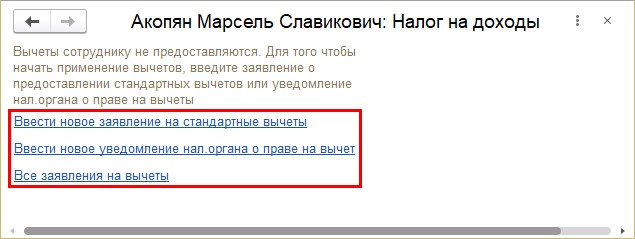

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

![]()

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

![]()

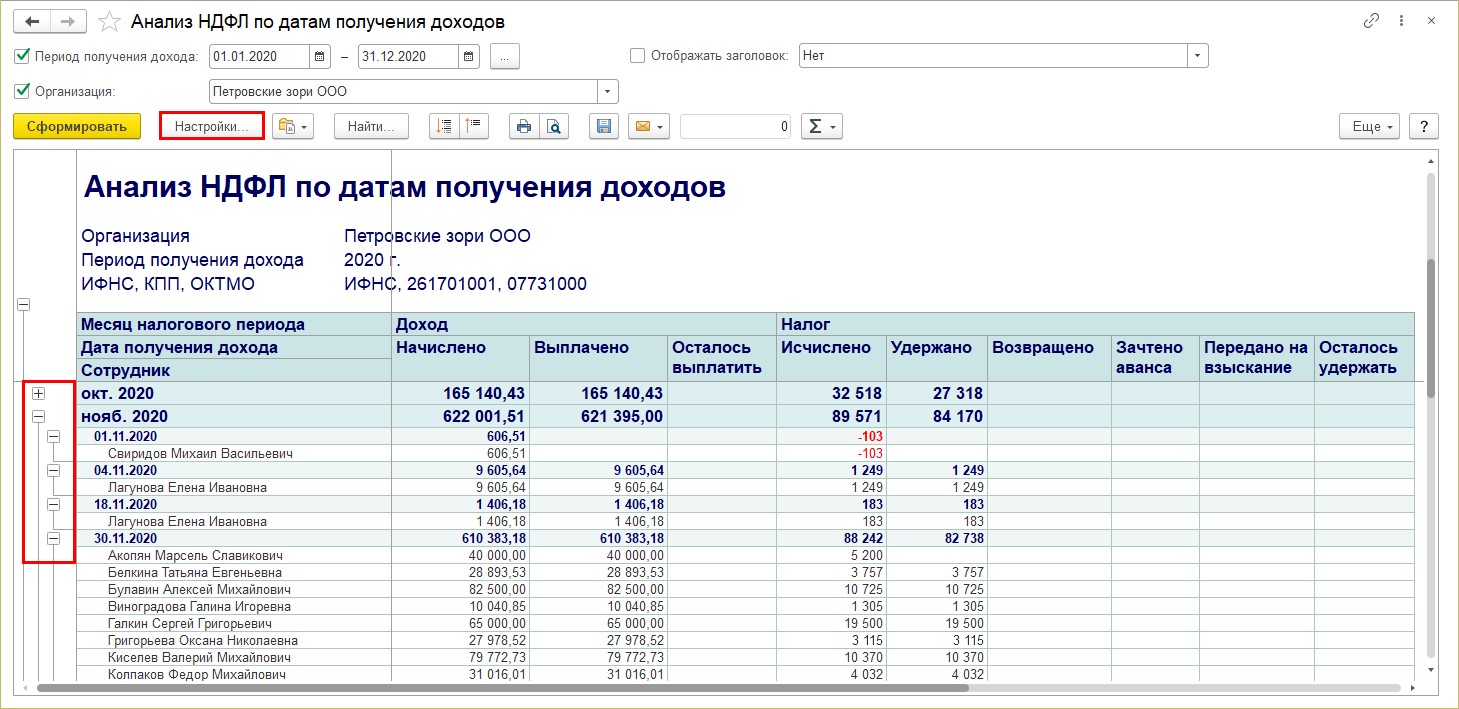

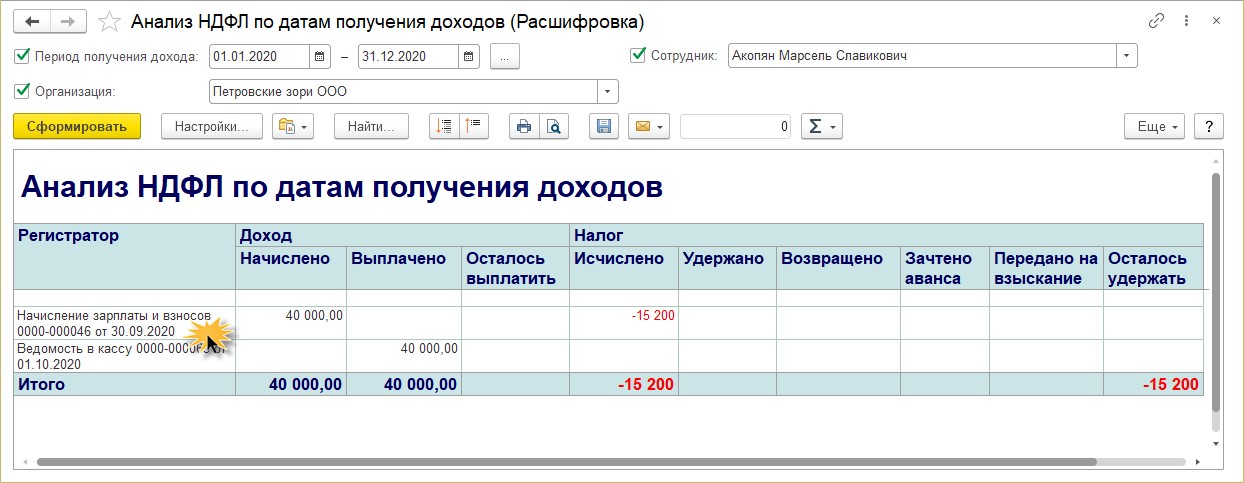

Анализ НДФЛ по датам получения доходов

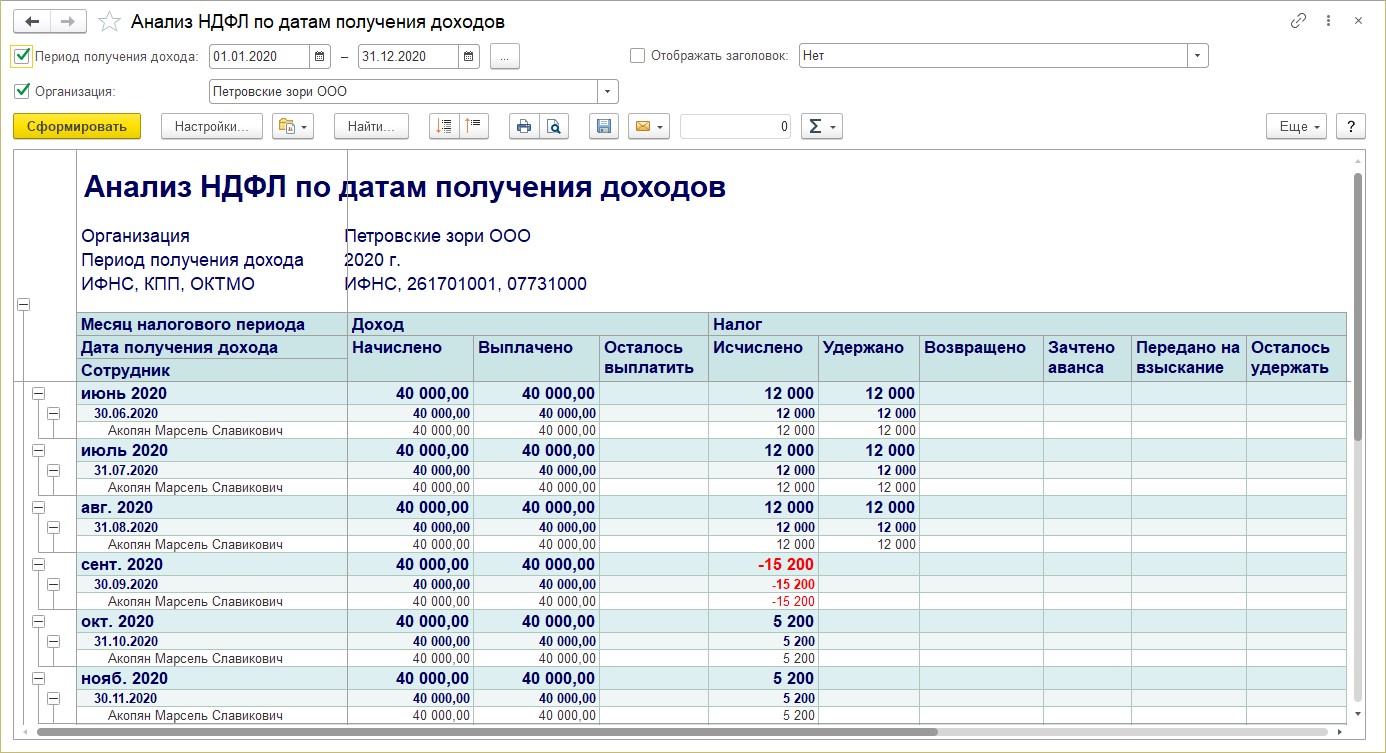

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок " " и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

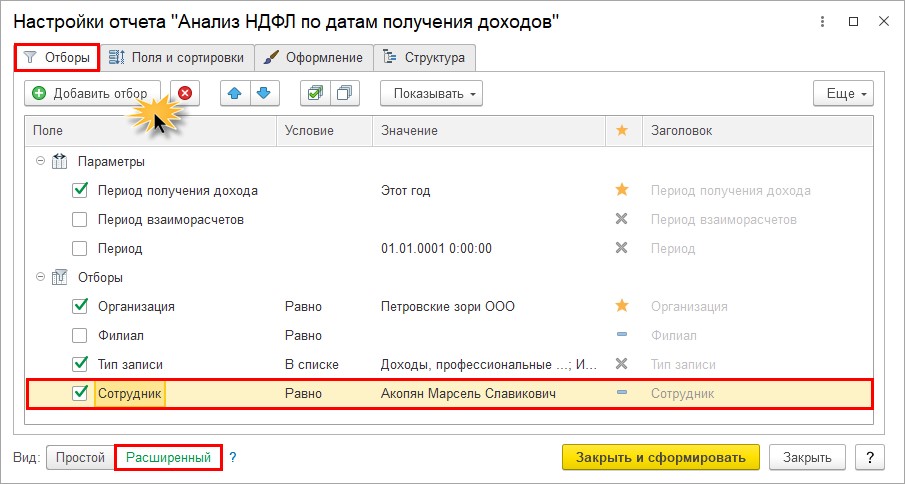

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

![]()

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

![]()

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

![]()

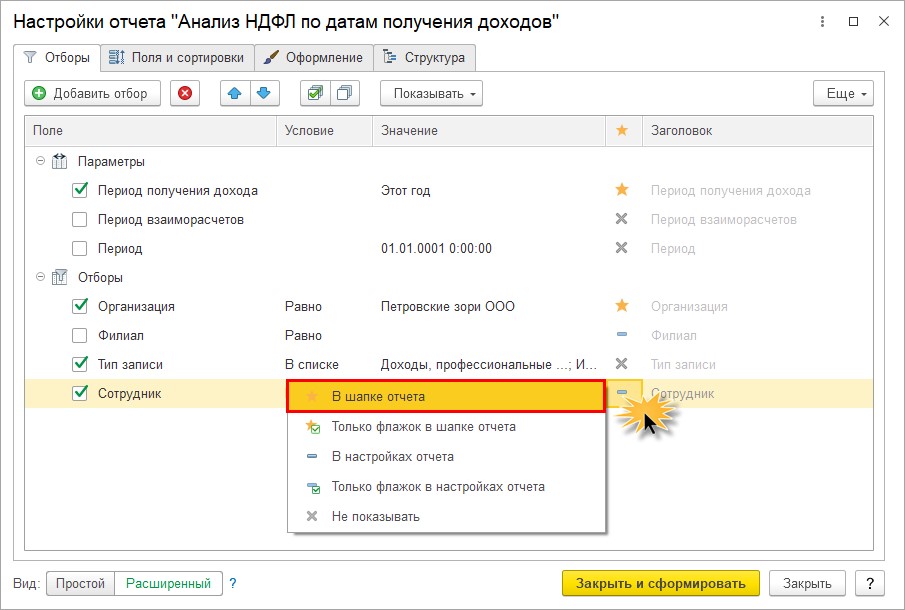

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

![]()

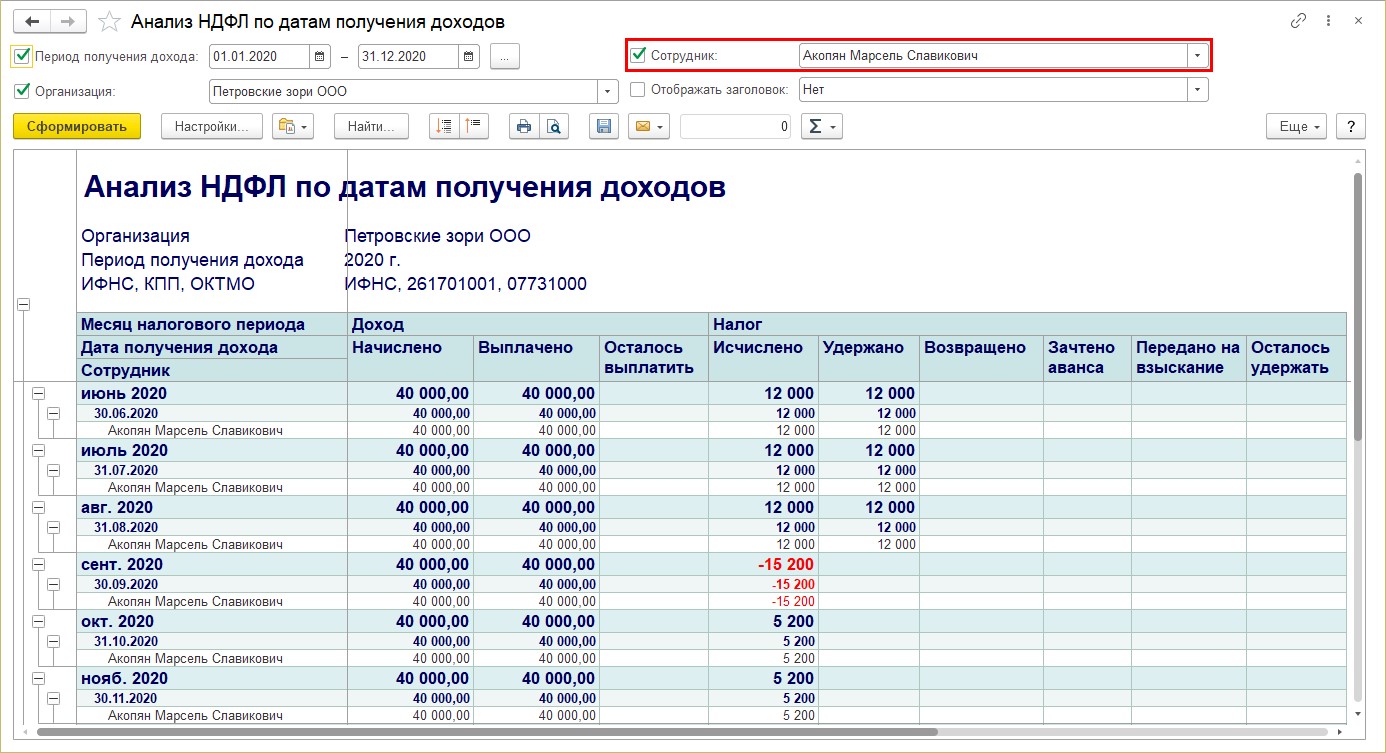

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

![]()

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

![]()

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

![]()

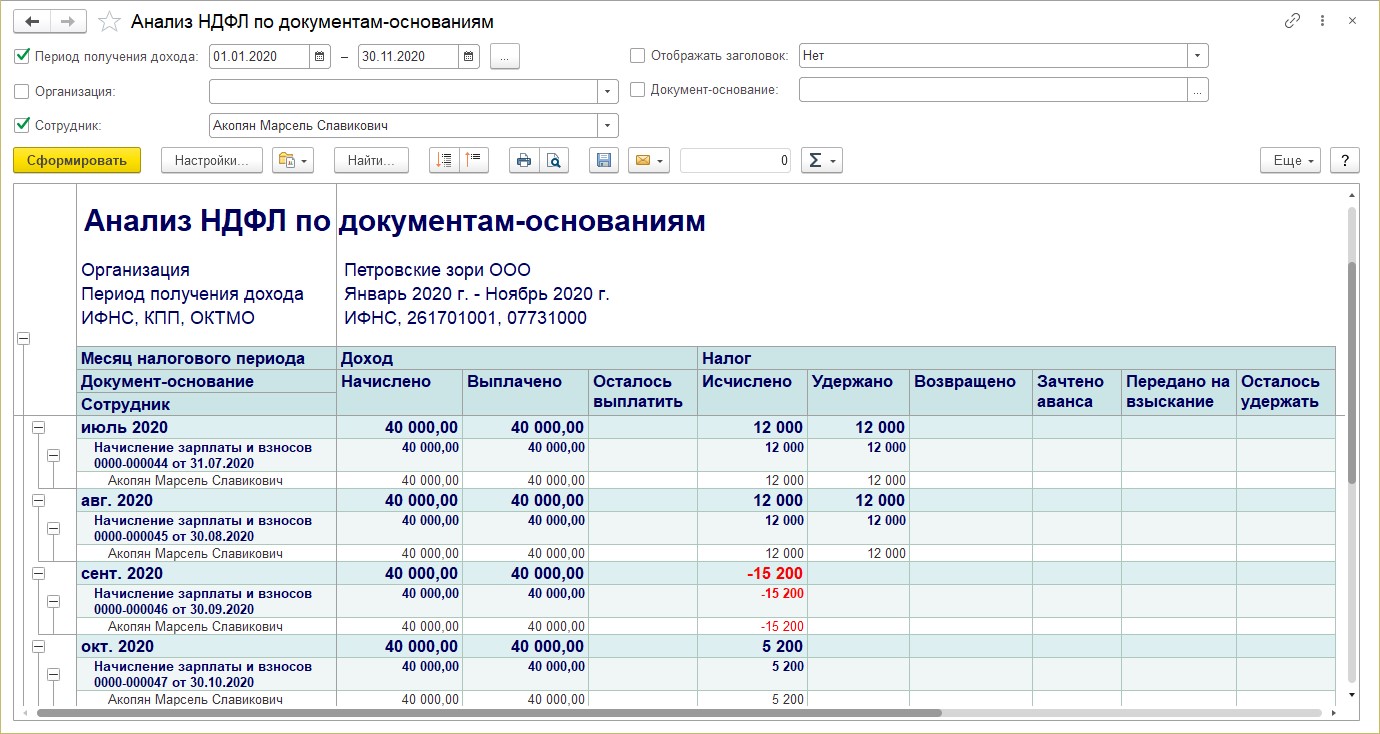

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

![]()

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

![]()

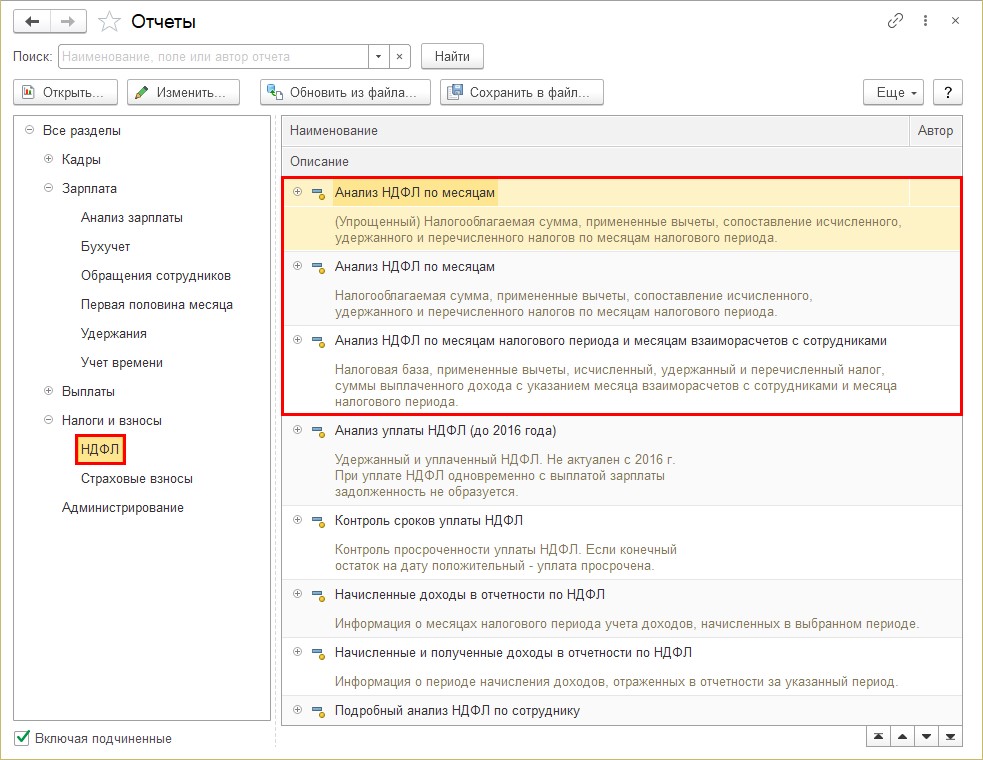

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

![]()

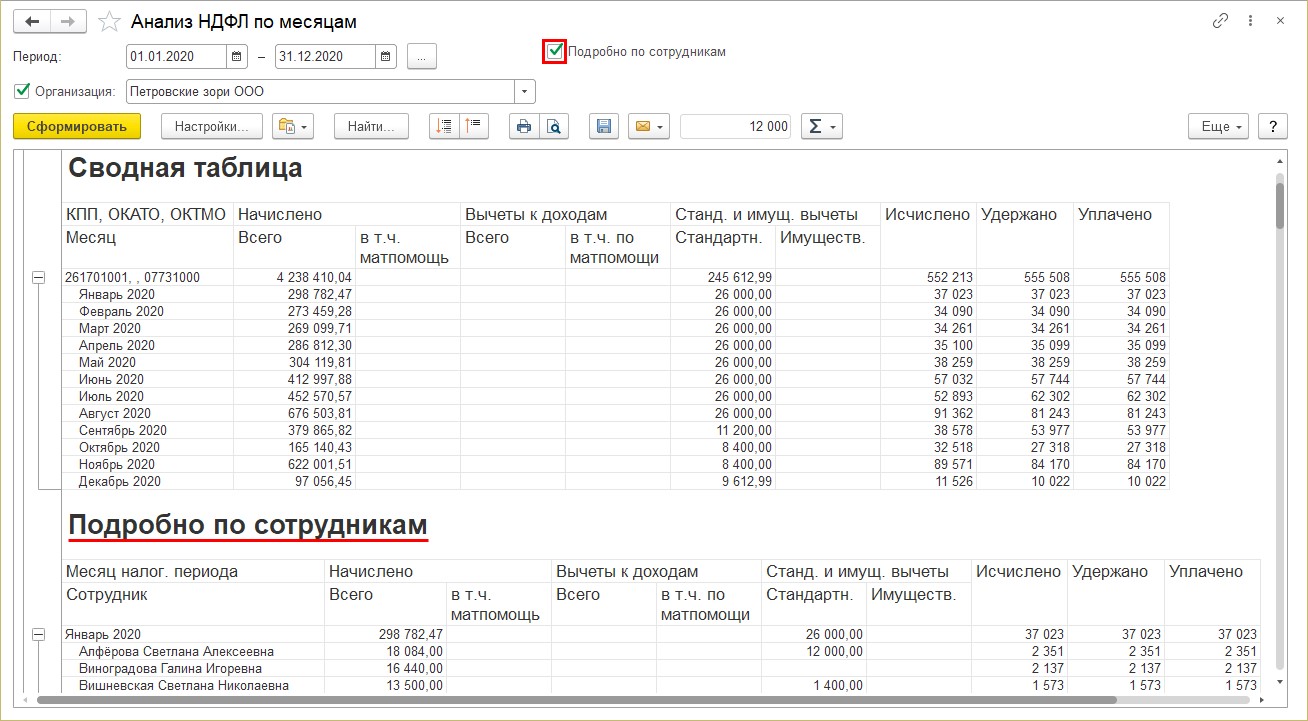

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

![]()

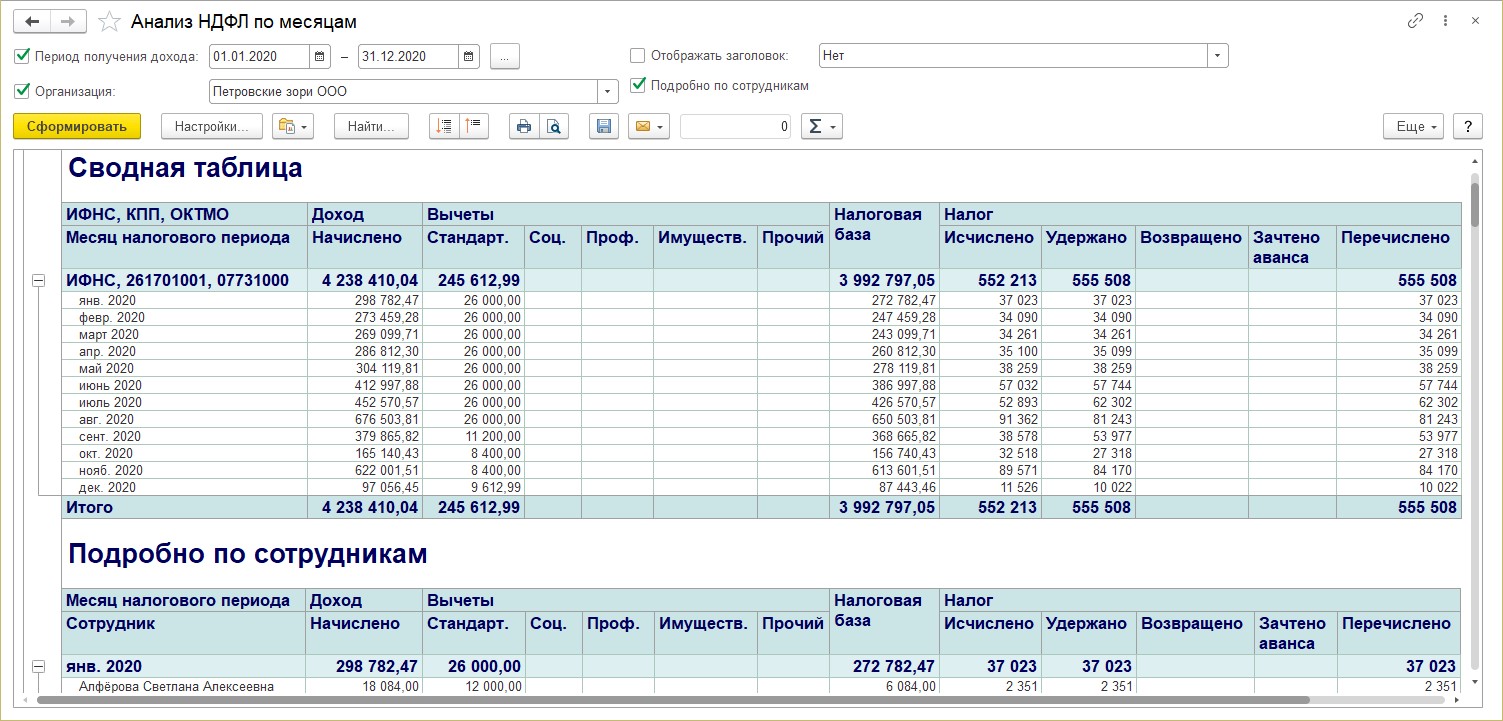

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

![]()

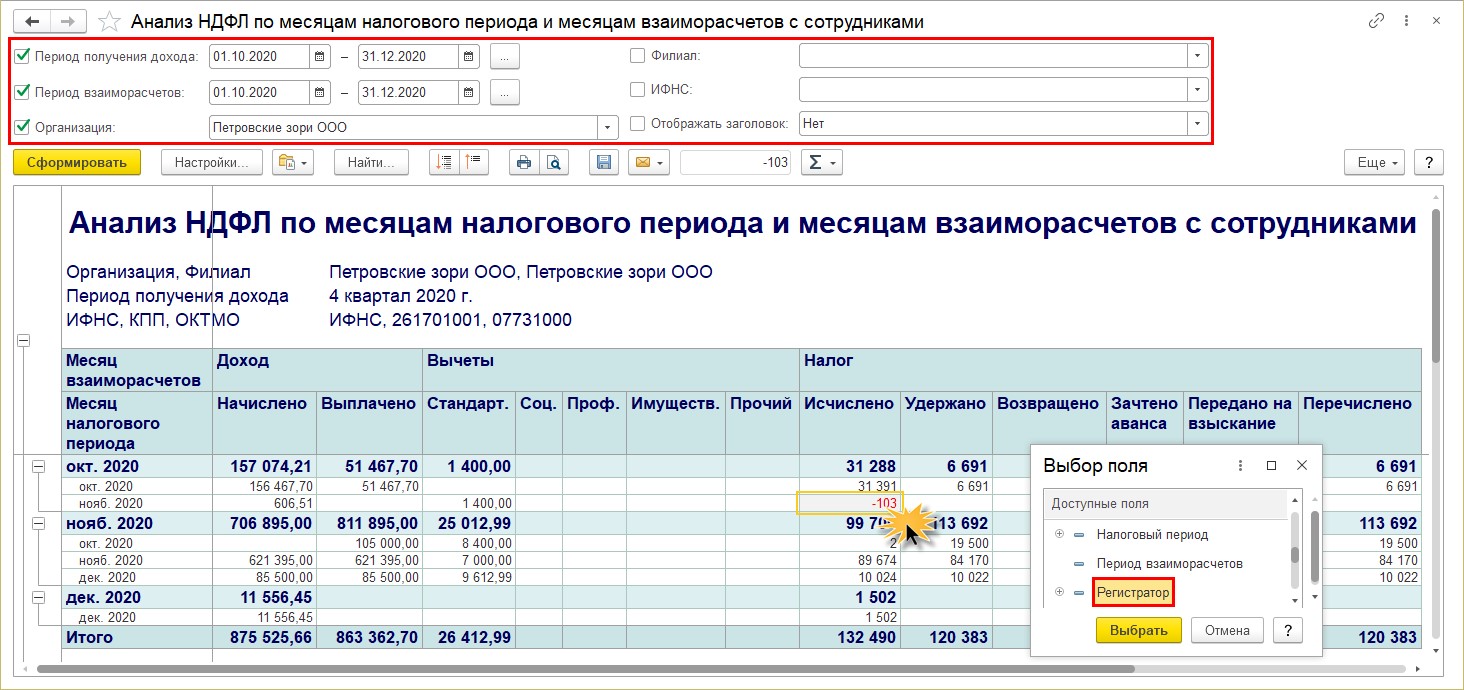

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

![]()

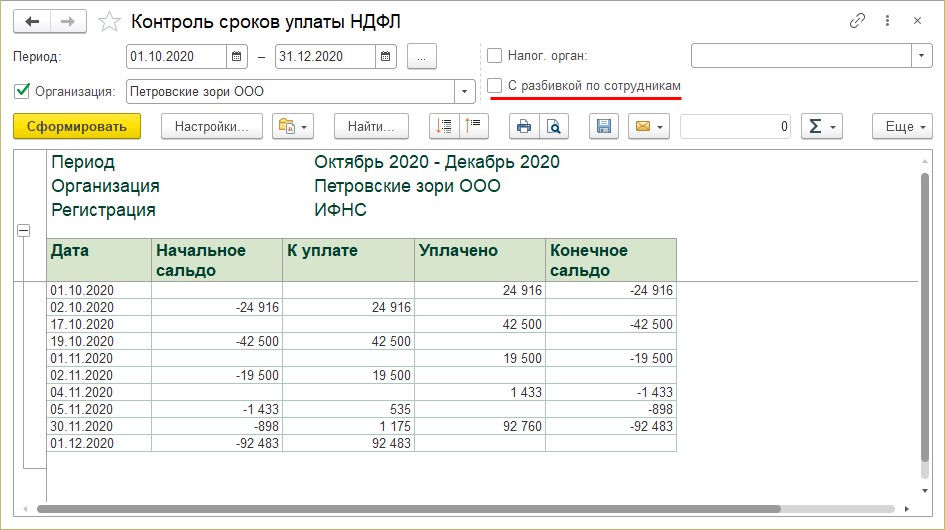

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

![]()

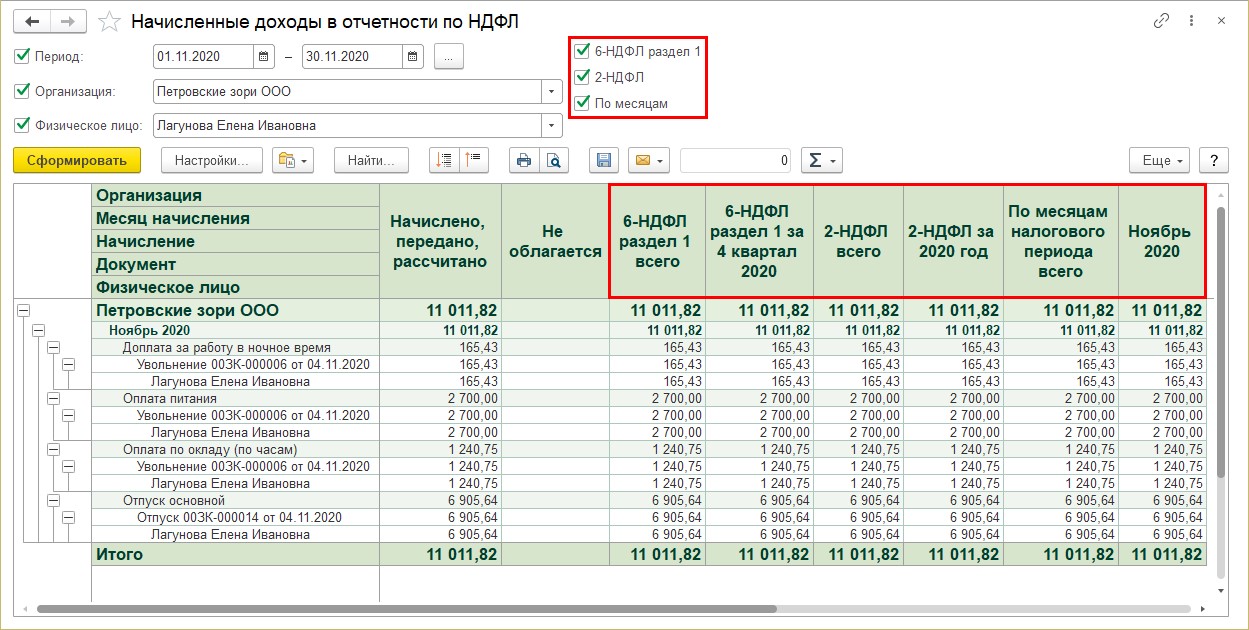

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

- 6-НДФЛ раздел1;

- 2-НДФЛ;

- По месяцам.

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

![]()

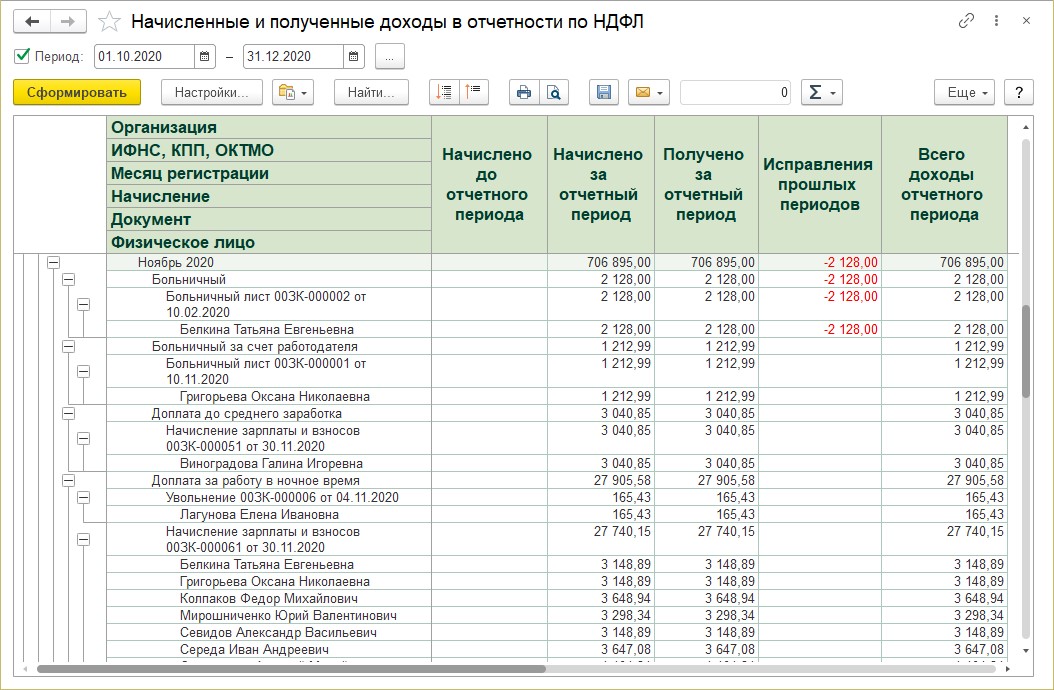

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

![]()

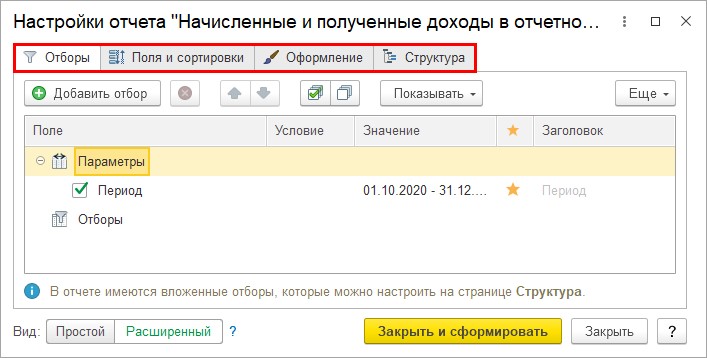

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

![]()

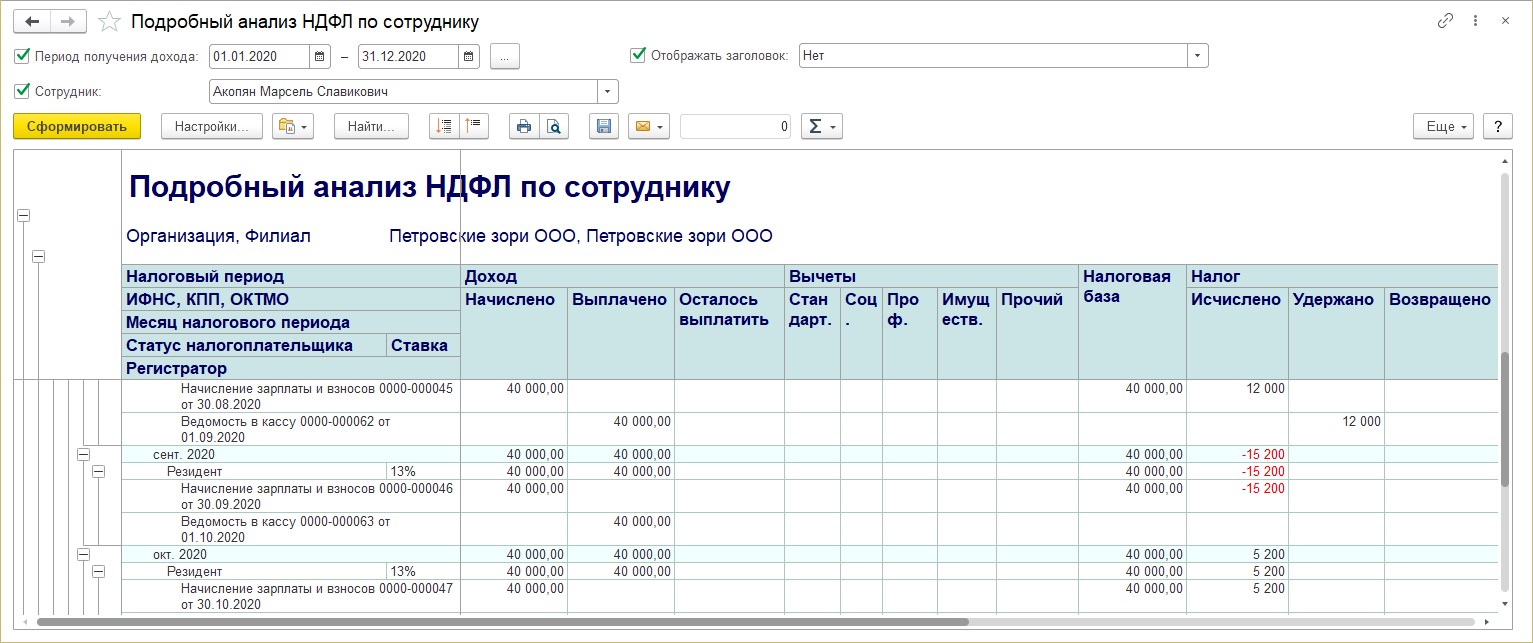

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

![]()

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

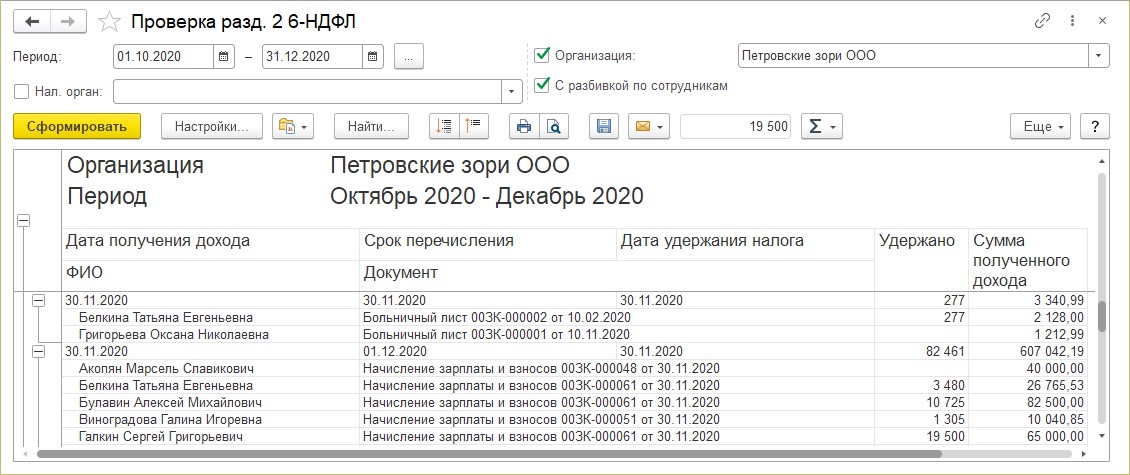

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

![]()

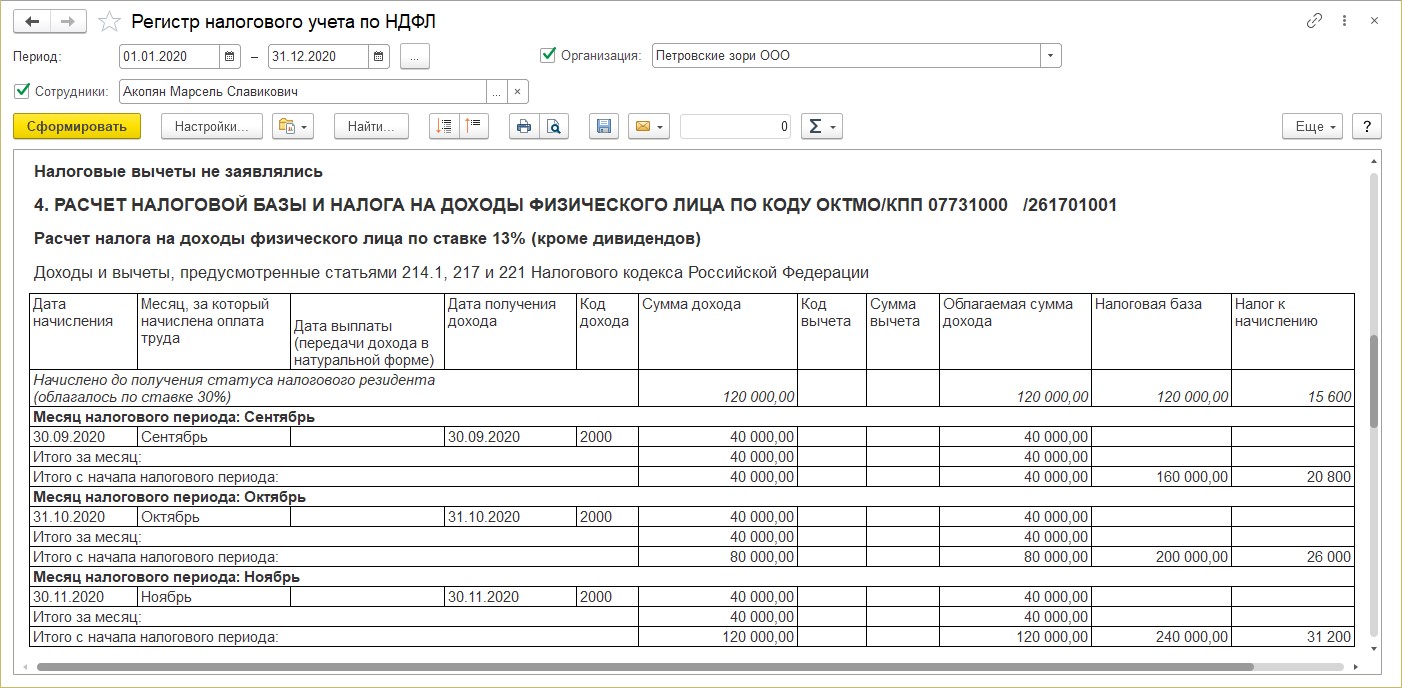

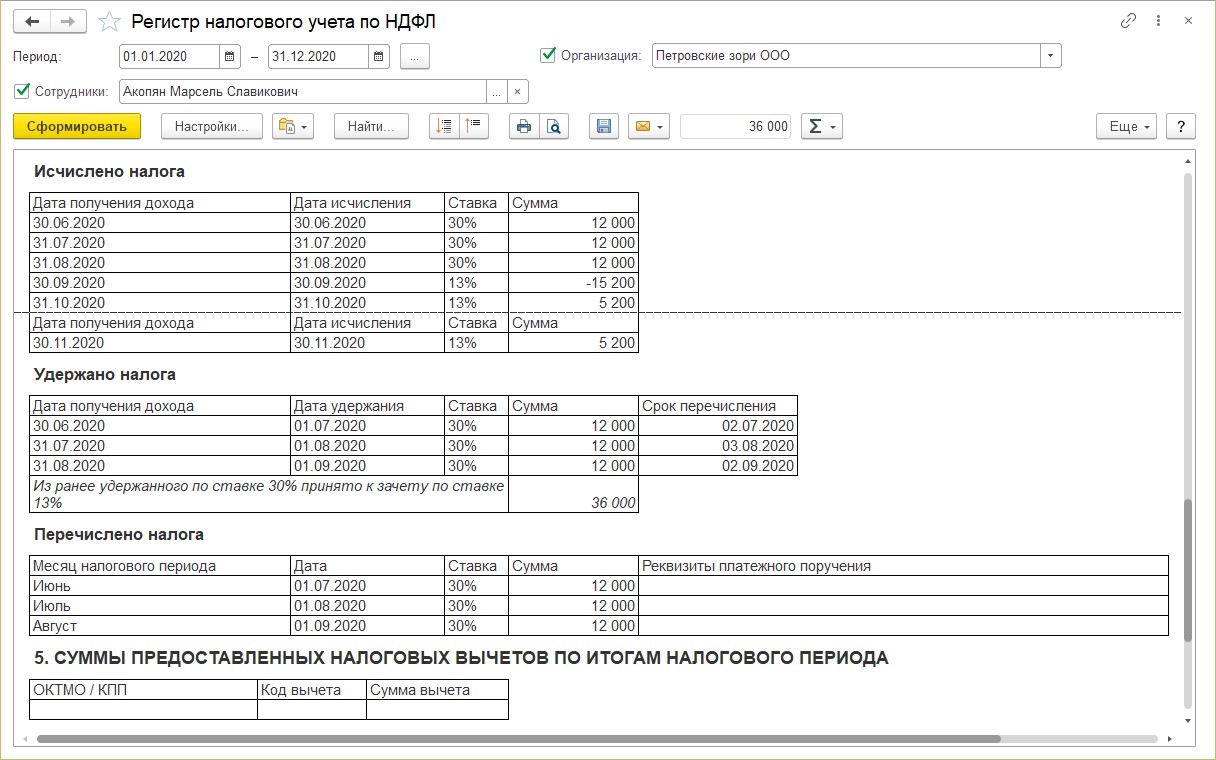

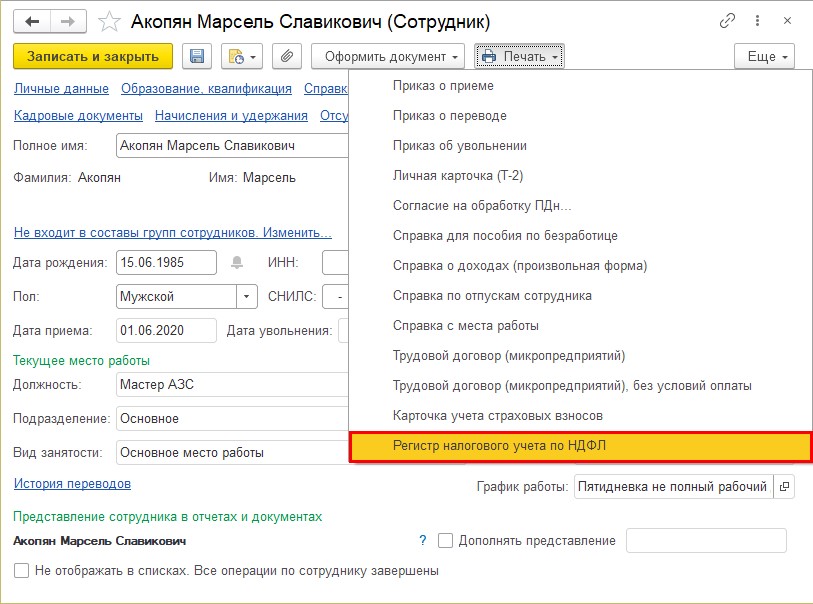

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

![]()

![]()

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

![]()

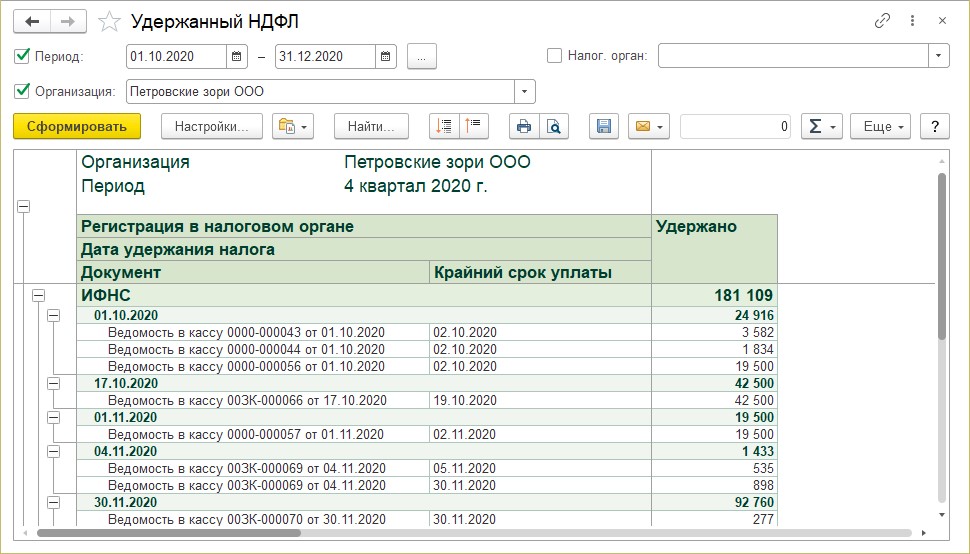

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

![]()

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Читайте также: