Займы на каком счете в 1с

Обновлено: 05.07.2024

Заем - денежная операция, заключающаяся в получении денег в долг на определенных условиях возврата.

Регламентируется договор займа нормами главы 42 ГК РФ.

Займодавцем и заемщиком может быть и физлицо, и организация. Заем выдается под проценты и беспроцентно.

В договоре процентного займа обычно указывается величина годового процента, например 5%. Для ежемесячных расчетов используется величина процента за 1 день. Дневной процент займа составляет 1/365 часть от годового (или 1/366 для високосного года). При годовом проценте 5% величина процентов за 1 день в 2019 году составляет примерно 0,0137 % (5/365).

Если заем был получен не с первого числа, то дневной процент займа умножается на оставшееся количество дней в месяце, за который начисляются проценты. В месяце выдачи займа расчет производится со дня, следующего за днем выдачи займа и по последнее число месяца. В месяце погашения — с первого числа месяца по день погашения займа. Если расчет процентов производится за целый месяц, то дневной процент займа умножается на календарное количество дней в месяце. И при годовом проценте 5 % величина процентов за апрель 2019 года равна 0,410959 % (30 х 5/365).

1С:ИТС

Подробнее о договоре займа см. в справочнике «Договоры: условия, формы, налоги» раздела «Консультации по законодательству».

Организация — займодавец, сотрудник — заемщик

Сотрудник может получить у работодателя заем для различных целей, среди которых приобретение или строительство жилья, прочие нужды. Порядок предоставления займов сотрудникам и условия возврата устанавливаются локальным нормативным актом организации.

Если сотруднику предоставляется беспроцентный заем или процентная ставка по договору меньше 2/3 ключевой ставки ЦБ РФ, то у него появляется материальная выгода от использования заемных средств, облагаемая НДФЛ (см. пп. 1 п. 1, пп. 1 п. 2 ст. 212 НК РФ).

В соответствии с НК РФ организация, выдавшая заем сотруднику, становится налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Доход в виде материальной выгоды по займам и НДФЛ следует исчислять ежемесячно по состоянию на последнее число каждого месяца и удерживать из ближайших денежных выплат.

Материальная выгода рассчитывается по формуле:

СумЗ х (2/3 КлСт – ПгСт) х Дм / Дг,

- где Дм — количество календарных дней в месяце расчета. Если в расчетном месяце заем выдается или погашается, то дни учитываются только после получения/до погашения соответственно;

- Дг — количество дней в году (365 либо 366);

- СумЗ — сумма займа по состоянию на момент расчета;

- КлСт — ключевая ставка ЦБ РФ, действующая на последнее число месяца. Ключевая ставка ЦБ РФ — это минимальная процентная ставка, по которой ЦБ РФ предоставляет кредиты коммерческим банкам на срок в 1 неделю. На 30.04.2019 КС составляет 7,75 %, а 2/3 от этой ключевой ставки составляют примерно 5,17 %;

- ПгСт — процентная годовая ставка. Если процент годовой ставки, под который выдан заем, оказывается меньше этой величины, то возникает материальная выгода.

Сумма рассчитанной материальной выгоды облагается НДФЛ. Размер налоговой ставки по НДФЛ, которая применяется к материальной выгоде от экономии на процентах, зависит от налогового статуса получателя такого дохода:

- для налогового резидента РФ — 35 %;

- для налогового нерезидента РФ — 30 %.

Для налоговых нерезидентов, имеющих особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты, в первую очередь — нерезиденты), ставка НДФЛ на материальную выгоду составляет 30 %.

Удержать НДФЛ необходимо при ближайшей денежной выплате. Перечислить удержанный налог в бюджет следует в срок не позднее первого рабочего дня, после того как НДФЛ был удержан.

Обратите внимание, если заем выдан на приобретение жилья (квартиры, дома, комнаты, долей в них), об этом прямо указано в договоре займа и сотрудник получил в ИФНС уведомление о подтверждении права на имущественный вычет в связи с покупкой жилья, то матвыгода по этому займу не облагается НДФЛ.

1С:ИТС

Подробный пример отражения в «1С:Зарплате и управлении персоналом 8» редакции 3 и в других программах 1С удержания основного долга и процентов по договору займа с сотрудником см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Инструкции по учету в программах „1С“».

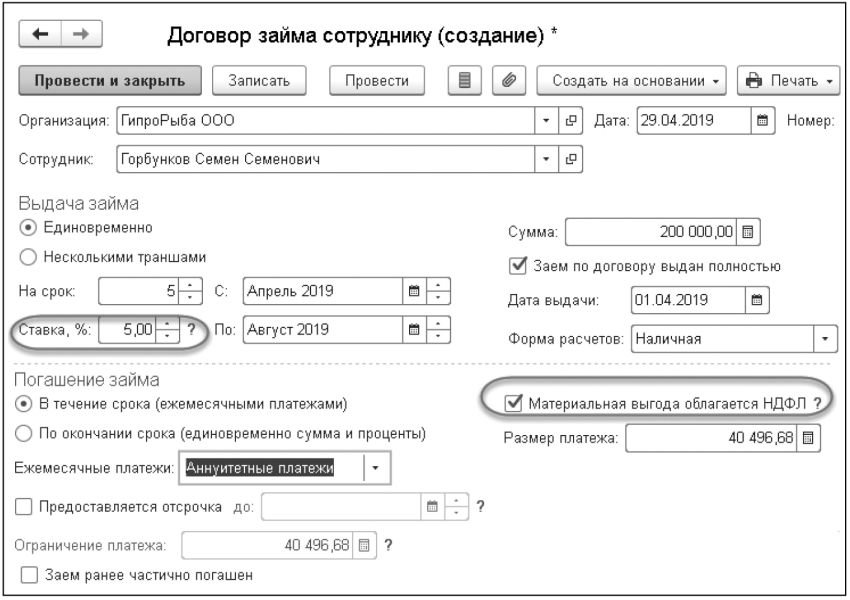

Доход в виде материальной выгоды и НДФЛ с него в «1С:Зарплате и управлении персоналом 8» редакции 3 рассчитываются в соответствии с законодательством РФ. Кроме того, в соответствии с настройками документа Договор займа (рис. 1) в программе автоматически рассчитывается месячная сумма погашения основного займа и удерживается в документе Начисление зарплаты и взносов на закладке Погашение займов. Таким образом, ежемесячно автоматически уменьшается сумма займа (СумЗ). Датой возникновения материальной выгоды в программе считается дата уплаты процентов, то есть дата начисления заработной платы.

Рис. 1. Документ «Договор займа сотруднику»

Для подключения возможностей программы по отражению операций по удержаниям в счет возврата займа, регистрации материальной выгоды, расчету и учету НДФЛ необходимо в настройках расчета зарплаты (меню Настройка — Расчет зарплаты) установить флаг Выдаются займы сотрудникам. Тогда в меню Расчет зарплаты становится доступен блок документов Займы сотрудников:

- Договор займа между сотрудником и организацией — регистрирует все условия займа: сумму и порядок выдачи, годовой процент и необходимость удержания НДФЛ, порядок погашения долга и процентов. Можно получить печатную форму договора займа и приложения к нему — График погашения займа;

- Выдача займа сотруднику — может быть сформирован на основании документа Договор займа и регистрирует факт выдачи денежных средств сотруднику;

- при необходимости изменения в договор займа применяется документ Изменение условий договора займа сотруднику;

- из зарплаты сотрудника удерживается сумма в счет погашения займа в соответствии с графиком платежей документом Начисление зарплаты и взносов;

- досрочные погашения займа фиксируются документом Погашение займа сотруднику.

Сотрудник — займодавец, организация — заемщик

Случается, что предприятию для текущей хозяйственной финансовой деятельности нужны дополнительные финансовые средства. И при этом сотрудник (например, руководитель, учредитель организации) готов предоставить эти средства в долг.

Такую сделку в соответствии с требованиями ГК РФ следует зарегистрировать договором займа в письменной форме. Если заем беспроцентный, то возвращаемые организацией сотруднику суммы не являются его доходом и не облагаются НДФЛ.

В противном случае у сотрудника возникнет налогооблагаемый доход (ст. 208, ст. 209 НК РФ). Суммы начисленных процентов — это доход сотрудника с кодом 1011.

В соответствии с НК РФ организация, выплачивающая проценты по займу сотруднику, становится налоговым агентом по НДФЛ в отношении этого дохода.

Для налоговых резидентов применяется ставка НДФЛ 13 % по доходу от процентов. Для всех нерезидентов, включая тех, кто имеет особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты), ставка НДФЛ на получаемые проценты составляет 30 %, так как такой доход не является оплатой труда.

В «1С:Зарплате и управлении персоналом 8» редакции 3 предустановленных настроек для начисления дохода в виде процентов по займу нет, но такой вид оплаты можно настроить самостоятельно, применяя стандартные механизмы программы. Для настройки нового вида расчета, например «Проценты по займу», в плане видов расчета Начисления следует предварительно создать ряд показателей для регистрации годового процента и ежемесячного остатка займа. Назовем эти показатели соответственно «Годовой процент» и «Остаток займа».

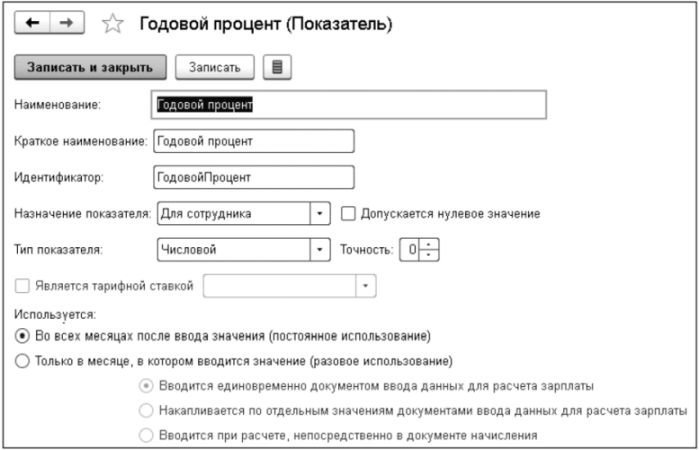

Показатели настраиваются в меню Настройки — Показатели расчета зарплаты. Показатель «Годовой процент» остается неизменным на протяжении всего периода возврата долга сотруднику (рис. 2).

Рис. 2. Настройка показателя «Годовой процент»

Поля формы настройки показателя «Годовой процент» следует заполнить следующим образом:

- Наименование и Краткое наименование — Годовой процент;

- Идентификатор — ГодовойПроцент. По умолчанию поле Идентификатор заполняется автоматически из поля Наименование путем удаления пробелов;

- Назначение показателя следует выбрать Для сотрудника;

- Тип показателя следует выбрать Числовой;

- Точность выбирается 0. Предполагается, что процент будет целым числом, иначе следует задать возможное число десятичных знаков;

- Используется — переключатель устанавливается в положение Во всех месяцах после ввода значения (постоянное использование). Такое использование означает, что показатель вводится и изменяется в кадровых документах.

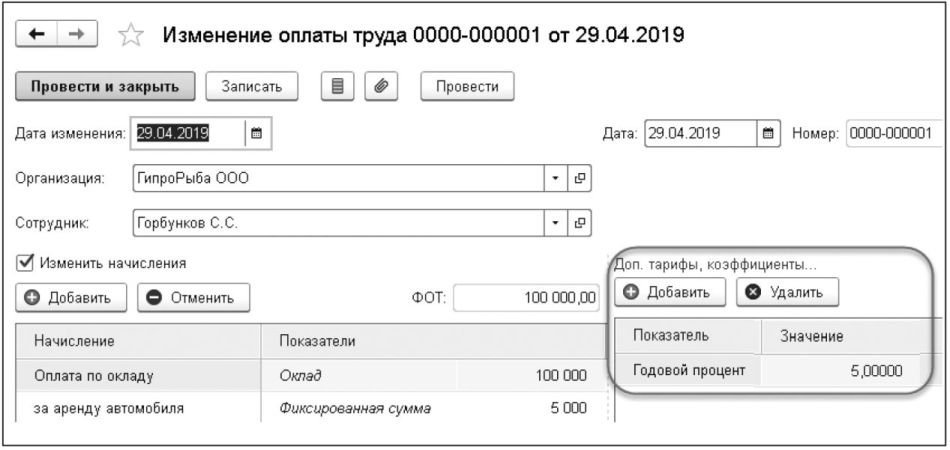

Для регистрации показателя «Годовой процент» в программе «1С:Зарплата и управление персоналом 8» редакции 3 для сотрудника, одолжившего организации денег под проценты, можно использовать документ Изменение оплаты труда (меню Расчет зарплаты).

В документе Изменение оплаты труда (рис. 3) для выбранного сотрудника устанавливается флаг Изменить начисления. В табличной части документа Доп. тарифы, коэффициенты кнопкой Добавить следует внести в соответствующие поля созданный ранее показатель «Годовой процент» и указать его значение, например «5».

Рис. 3. Документ «Изменение оплаты труда»

Второй показатель, необходимый для расчета ежемесячных процентов, — «Остаток займа». Предполагается его редактировать ежемесячно перед расчетом процентов.

Поля формы настройки показателя «Остаток займа» следует заполнить следующим образом:

- Наименование и Краткое наименование — Остаток займа;

- Идентификатор — ОстатокЗайма;

- Назначение показателя следует выбрать Для сотрудника;

- Тип показателя следует установить Числовой;

- Точность выбирается 2. Предполагается, что сумма может быть в рублях и копейках;

- Используется следует выбрать Только в месяце, в котором вводится значение (разовое использование). При этом переключатель необходимо установить в положение Вводится при расчете, непосредственно в документе начисления. Такое использование означает, что показатель вводится непосредственно в расчетном документе (например, Разовое начисление) и не распространяется на расчеты в других документах.

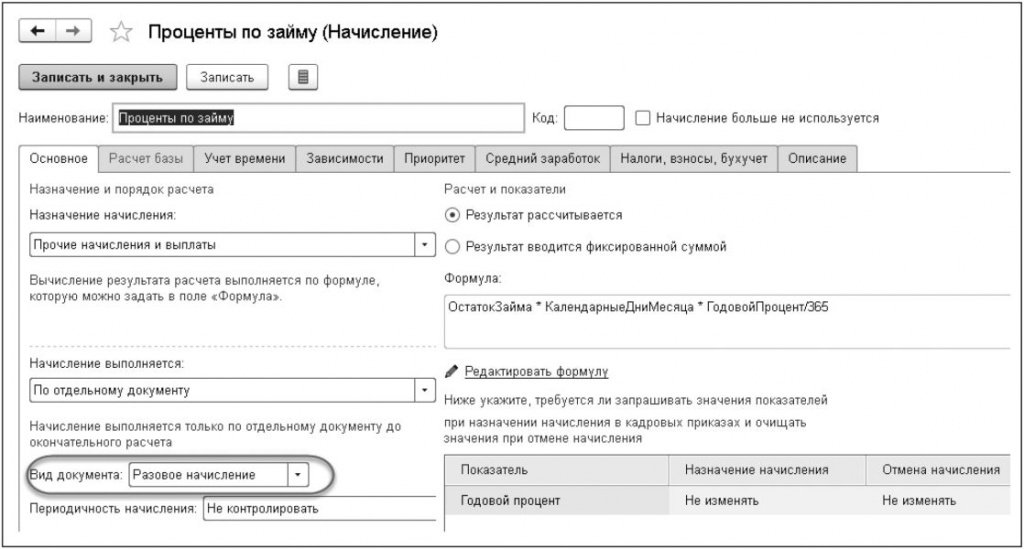

При настройке начисления «Проценты по займу» (рис. 4) следует предусмотреть, что этот показатель будет регистрироваться именно типовым документом Разовое начисление.

Рис. 4. Настройка начисления «Проценты по займу»

Настройка расчета процентов производится в программе в регистре видов расчета Начисления (меню Настройки).

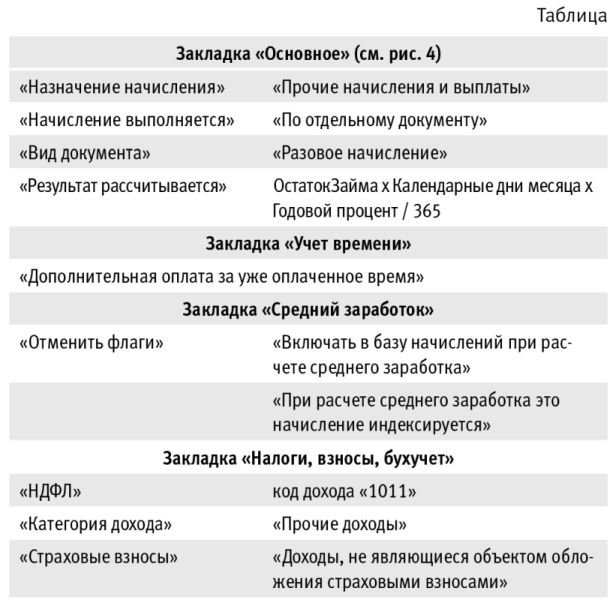

Во вновь созданном начислении «Проценты по займу» поля формы следует заполнить в соответствии с таблицей:

Настроенное таким образом начисление позволяет расчитывать проценты в целых месяцах. В первом и последнем месяце расчета придется вручную скорректировать суммы, если даты получения/погашения займа не приходятся на первое/последнее число месяца соответственно.

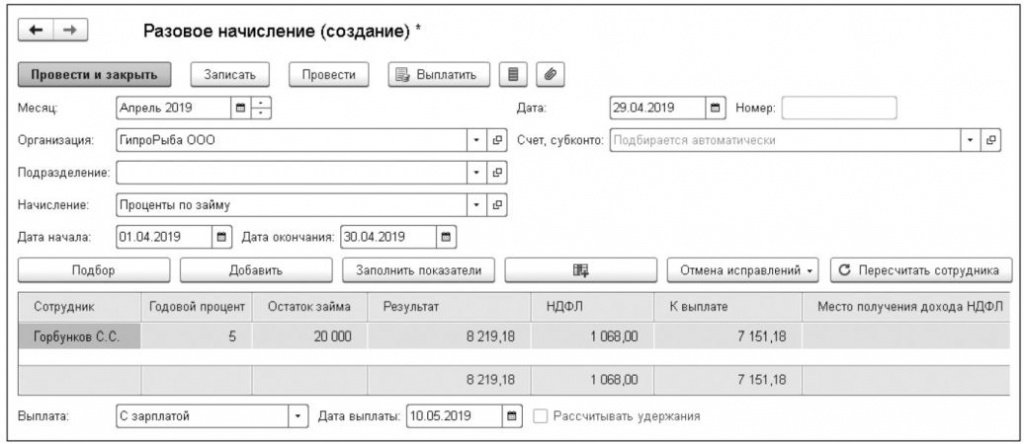

Начисление «Проценты по займу» подразумевает, что ежемесячно в документ Разовое начисление (меню Расчет зарплаты) следует вносить «Остаток займа» (рис. 5). При этом автоматически рассчитываются проценты (в поле Результат) и НДФЛ.

Рис. 5. Документ «Разовое начисление», регистрирующий начисление «Проценты по займу» и НДФЛ

От редакции. Используя механизмы настройки показателей, шаблонов ввода, формул и начислений в «1С:Зарплате и управлении персоналом 8» редакции 3, можно автоматизировать различные расчеты, в том числе предусмотреть и автоматический расчет остатка займа. Многообразие возможностей настроек продемонстрировано на лекции «Настройка программы „1С:Зарплата и управление персоналом 8“ редакции 3 на конкретных примерах», которая состоялась в 1С:Лектории 25.04.2019. С видеозаписью можно ознакомиться в 1С:ИТС на странице 1С:Лектория .

Условия выдачи денег в долг, влияющие на бухучет операций по этому долгу

Операции заимствования между юрлицами, не входящими в число кредитных организаций, не являются редкостью. Они более простым способом, чем в банке (без сбора большого количества документов), позволяют получить на нужный срок необходимые средства, и процентная ставка при этом может быть ниже, чем устанавливаемая банком по кредиту (вплоть до ее отсутствия). Еще один положительный момент заключается в том, что у получателя займа не возникает необходимости регулярно отчитываться перед своим кредитором о текущем финансовом положении, как это происходит при получении кредита.

Грамотно оформить договор займа вам помогут Путеводители по договорной работе от КонсультантПлюс. В частности, мы рекомендуем ознакомиться с информацией о рисках для займодавца и заемщика. Получите пробный доступ к системе бесплатно и переходите в материалы.

Проводки по предоставлению займа юридическому лицу и проводки по начислению процентов по нему, если они предусмотрены договором заимствования, у передающей стороны имеют прямую зависимость от двух условий:

Первое из условий определяет саму суть долга, возникающего у получающей стороны перед займодавцем: окажется он приносящим доход или нет. То есть следует его считать финвложением (размещением средств с целью извлечения из этого процесса финансовой выгоды) или расценивать просто как дебиторскую задолженность.

От второго условия зависит, в каких именно проводках заем организации от организации отразится при начислении процентов (т. е. дохода по нему).

Предоставление юридическому лицу займа от юрлица под проценты

В бухгалтерских проводках выдача займа юрлицу под проценты отобразится с возникновением в дебетовой части записи счета 58, один из субсчетов которого Планом счетов бухучета (утв. приказом Минфина РФ от 31.10.2000 № 94н) отведен для отражения выдаваемых в долг средств. Аналитика на нем организуется по получателям заимствований и каждому из заключаемых договоров. Обособленно следует отражать долги, обеспеченные векселями.

В кредитовой части проводки возникнет счет учета денежных средств, соответствующий их виду:

- 51 — при безналичном перечислении в рублях;

- 52 — при переводе средств в валюте.

Таким образом, проводка по учету выданного под проценты займа будет иметь вид: Дт 58 Кт 51 (52).

Проценты, ежемесячно начисляемые по займу, на счете 58 не показываются. Для их учета предназначен другой счет — 76, по дебету которого будет фиксироваться сумма дохода, рассчитанная по ставке, предусмотренной договором. Привязка проводок по учету выданного организацией займа и проводок по отражению начисляемых по нему процентов к разным счетам обусловлена разной сущностью возникающей задолженности: на счете 58 это сумма доходных вложений, а на счете 76 — текущие расчеты по платежам, связанным с этими вложениями.

В кредитовой части записи, отражающей начисление процентов, возникнет счет учета финрезультата:

- 90, если выдача займов в учетной политике юрлица обозначена как один из обычных для него видов осуществляемой деятельности;

- 91, если предоставление заемных средств к числу обычных видов деятельности не относится.

То есть факт начисления процентов запишется как Дт 76 Кт 91 (90). Поступление платежа по ним отобразится записью Дт 51 (52) Кт 76.

При возврате основной суммы долга по займу возникнет проводка Дт 51 (52) Кт 58.

Как у заимодавца начисляются НДС и налог на прибыль, вы можете узнать из Путеводителя от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Выдан беспроцентный заем — как это отразить в проводках

Однако выдаваемый денежными средствами заем может оказаться и беспроцентным (ст. 809, 810 ГК РФ). В такой ситуации он теряет основной признак (способность приносить доход), позволяющий ему числиться в составе финвложений. Как в таком случае показать долг заемщика? Его следует отразить как обычную задолженность контрагента по расчетам, не связанным с реализацией в его адрес, т. е. с применением счета 76.

Облагается ли беспроцентный заем налогом на прибыль, узнайте здесь.

В зависимости от того, в рублях или в валюте будет сделано перечисление средств, выдаваемых в долг, проводка - выдан заем другой организации - без процентов приобретет вид Дт 76 Кт 51 либо Дт 76 Кт 52.

Поскольку начисления дохода не предусматривается, то не появятся записи операций по отражению в учете процентов и по их оплате. То есть до момента возврата долга его сумма будет числиться по дебету счета 76. Возврат же отобразится проводкой, обратной той, которой долг принимался на учет: Дт 51 (52) Кт 76.

Таким образом, в ситуации, когда другой организации выдан беспроцентный заем - проводки по нему будут отображать только его возникновение в учете и списание при возврате средств.

Итоги

Предоставление денежных средств в долг по договоренности между юрлицами может осуществляться как на условиях оплаты процентов за это, так и без дополнительных платежей. Для займодавца заем в первом случае приобретает характер финвложений (т. е. приносит доход), а во втором является просто дебиторской задолженностью. Соответственно, учитывать сумму средств, выданных в долг, надо на счете либо 58, либо 76, отражая это проводкой либо Дт 58 Кт 51 (52), либо Дт 76 Кт 51 (52). Проводки по процентам, начисляемым по займу, отраженному на счете 58, будут привязаны к счету 76: Дт 76 Кт 91 (90) — начисление; Дт 51 (52) Кт 76 — оплата.

Большинство организаций пользуются кредитными ресурсами, который необходимо правильно отображать в программе 1С:Бухгалтерия предприятия. Так как данные средства не учитываются как прибыль, а расходы на уплату данного кредита уменьшают сумму на оплату налога. Помимо этого необходимо корректно рассчитывать процент для перечисления в банк. Для верного учета в программе, необходимо знать сумму, процент и срок погашения кредита.

Для регистрации кредитных средств используется документ “Поступление на расчетный счет”, в котором нужно указать обязательно поля:

- Тип операции - “Получение кредита в банке”

- Плательщик - наименование банка, в котором были взяты кредитные средства.

- Договор - договор можно создать за ренее или перейдя сразу с формы документа в список договоров и нажав на кнопку “Создать” сформировать новый договор.

- Счет расчет указать надо 66.01

После внесения всех реквизитов в документ, его следует провести.

После проведения документа проверим проводку используя кнопку “Показать проводки и другие движения документа”

Перейдя в пункт меню “Отчеты” и выбрав “Оборотно сальдовая ведомость по счету” сформируем отчет.

Теперь надо создать документ “Операция, введенная вручную”. Данный документ нужен для начисления процентных платежей.

Для верного расчета суммы процента нужно сумму основного долга умножить на процент и разделить на количество дней в году и умножить на количество дней в среднем в поточном месяце.

Сформировать оборотно - сальдовую ведомость по счету 66.02 видим, что сумма, которую мы указали отобразилась.

Следующим этапом является уплата процентов по кредиту. Для это воспользуемся документом “Списание с расчетного счета”. Данный документ можно формировать на основании платежного поручения так и загрузить с “Клиент - банка”.

Проверим по Оборотно сальдовой ведомости счет 66.02.

Для того чтобы в программе отразить основной долг по кредиту воспользуемся также документом “Списание с расчетного счета”. Однако есть различия между погашением процента и списанием основной суммы долга.

- Тип операции - возврат кредита банку.

- Вид платежа - погашение долга.

- Счет - 66.01

- Статья расходов - погашение кредитов и займов.

Займы в 1С:Бухгалтерия предприятия

В зависимости от того в какой роли выступает организация или предприниматель, займы делятся на два вида - займы выданные и займы полученные.

Организация может выдавать займы следующим лицам: другим организациям или предпринимателю, сотруднику организации, учредителю организации, постороннему физическому лицу.

Договор займа с организацией или физическим лицом

Для правильной формировании аналитики в программе нужно создавать договор, к примеру для контрагента, которому будут выдавать займ. Для это нужно воспользоваться пунктом меню “Справочники” - “Контрагенты”. После чего нужно зайти в карточку контрагента или создать нового и перейти по гиперссылке “Договоры“ и создать договор. Указать “Вид договора” - Прочие. Также вести наименование, для дальнейшей работы и не путаться, для чего был заведен данный договор.

Договор займа для сотрудника организации

Однако, если займ выдается сотруднику организации, то в программе создавать договор не надо, так как для этого используется счет 73.01. Также в зависимости от настройки программы учет в разбивке по договорам займа субсчете не ведется.

Начисление займа в программе

При начислении займа в программе можно использовать как банковские выписки так и расходный кассовый ордер (РКО).

Чтобы перчислить займ на расчетный счет организации или физическому лицу, сформируем документ “Списание с расчетного счета”, в котором указываем следующие реквизиты:

- Вид операции - Выдача займа контрагенту

- Договор - выбираем договор, который создавали для аналитики.

- счет расчетов - устанавливаем 58.03

- Статья расходов - Предоставление займов другим лицам.

Создадим списание с расчетного счета для сотрудника организации.

Начисление беспроцентного займа, предоставленного организации или стороннему физическому лицу

Для начисления данного займа используем 76.09, если перечисления будут проводиться физическому лицу, тогда счет используем 76.10.

Если начисление займа будет формироваться из кассы, то пользователю нужно будет создать документ “Расходной кассовый оредр” (РКО) ( пункт меню “Банк и касса”).

После формирования документов по выдаче, надо отразит в программе начисление процентов по займу. Для этого используем документ “Операции, введенные вручную” с типом “Операция”.

Для отражения процентов от организации используются счета по дебету 76.09 кредит - 91.01. От сотрудника организации проценты будут начисляться по следующим счетам: кредит - 72.01, Дебит - 91.01.

Возврат займа

Для отражение в программе возврата займа воспользуемся документом “Поступление на расчетный счет” , если процент займа будет поступать на расчетный счет организации, которая выдавала займ. Документ “Приходной кассовый орер” (ПКО) - если деньги поступают в кассу организации.

Напоминаем, что сторонами договора займа могут быть любые юридические и физические лица, поэтому наша собственная организация может как получать займы от контрагентов, так и выдавать займы любым контрагентам. Что касается кредита, то предоставить его имеет право только банк или другая кредитная организация, у которой есть соответствующая лицензия Банка России на совершение таких операций. Кредиты и займы подразделяются на краткосрочные и долгосрочные в зависимости от срока действия договора.

Планом счетов, утв. приказом Минфина от 31.10.2000 № 94н и включенным во все конфигурации «1С:Бухгалтерии 8», для учета полученных кредитов и займов предназначены счета:

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Полученные кредиты, займы, и начисленные проценты по кредитам и займам, учитываются на разных субсчетах счетов 66 и 67. Кредит или заем может быть получен как в рублях, так и в иной валюте, соответственно, в иностранной валюте могут начисляться и проценты. Кредиты, займы и проценты по договорам, выраженным в иностранной валюте, также учитываются обособленно на отдельных субсчетах счетов 66 и 67.

Выданные нами другим контрагентам займы учитываются на счете 58.03.

Таким образом, возможное количество вариантов учета операций с кредитами и займами предполагает использование более чем шестнадцати счетов второго порядка. Теперь перед бухгалтером больше не стоит задача выбора правильного субсчета. Счета учета по операциям с кредитами и займами автоматически определяются программой в следующих документах:

- Поступление на расчетный счет;

- Поступление наличных;

- Списание с расчетного счета;

- Выдача наличных;

- Платежное поручение.

Документы «Поступление на расчетный счет» и «Поступление наличных»

Получение кредитов или займов отражается в документах Поступление на расчетный счет (рис. 1) или Поступление наличных с использованием следующих видов операций:

- Получение займа от контрагента - для отражения операций по получению займа от юридического или физического лица;

- Получение кредита в банке - для отражения операций по получению кредита в банке или в кредитной организации.

Документы «Списание с расчетного счета» и «Выдача наличных»

Возврат кредитов или займов, а также выплата начисленных процентов регистрируется с помощью документов Списание с расчетного счета и Выдача наличных с использованием следующих видов операций:

- Возврат займа контрагенту - для отражения операций по возврату займа юридическому или физическому лицу;

- Возврат кредита банку - для отражения операций по возврату кредита банку или кредитной организации.

Счета учета определяются автоматически в зависимости от валюты счета, срока действия договора, вида операции и вида платежа. Поле Вид платежа отображается в форме документа только для операций по возврату кредитов или займов.

В программе предусмотрены следующие виды платежа (рис. 3):

Рис. 3. Выбор вида платежа в документе «Списание с расчетного счета» Выдача займа контрагенту регистрируется с использованием вида операции Выдача займа контрагенту. При выборе этого вида операции счет учета 58.03 заполняется автоматически.Документ «Платежное поручение»

При заполнении документа Платежное поручение возврат кредитов или займов отражается с использованием следующих видов операций:

- Возврат займа контрагенту - для отражения операций по возврату займа юридическому или физическому лицу;

- Возврат кредита банку - для отражения операций по возврату кредита банку или кредитной организации.

При выборе этих видов операций в форме документа добавляется поле в т.ч. проценты (рис. 4).

Рис. 4. Платежное поручение на возврат кредита

Выдача займа контрагенту отражается одноименным видом операции.

Обращаем внимание, что автоматический расчет процентов по кредитным договорам или по договорам займа в программе не поддерживается. Для регистрации доходов или расходов по начисленным процентам можно использовать стандартные документы учетной системы Реализация (акт, накладная) и Поступление (акт, накладная) соответственно. Также для этих целей можно использовать документ Операция, введенная вручную.

Читайте также:

- Программе обновления windows anytime upgrade не удалось создать точку восстановления

- Как рисовать квадратами в фотошопе карандашом

- Как сохранять вкладки в браузере при закрытии сафари

- Женька уставилась на монитор как баран на новые ворота эту программу она видела впервые

- Прокрутка текста в adobe premiere