Заявление о возврате суммы излишне уплаченного налога образец 2020 бланк excel образец заполнения

Обновлено: 04.07.2024

Заявление о зачете излишне уплаченного налога — это документ, с помощью которого налогоплательщик обращается к ФНС с просьбой зачесть налоговую переплату. Форма утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@.

С 23 октября 2021 года ФНС меняет документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты.

Когда понадобятся новые формы

Если на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврата средств, —

им понадобится новая форма заявления на возврат переплаты по налогу 2021 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи.

Налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не погашены задолженности.Как заполнить

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

- налогоплательщик — код «1»;

- плательщик сбора — код «2»;

- плательщик страховых взносов — код «3»;

- налоговый агент — код «4».

Шаг 5. Указываем статью НК РФ , на основании которой производится зачет. Она зависит от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, то необходимо поставить прочерки. Вот какие есть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа; — для возврата излишне взысканных сумм; — для возмещения НДС; — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п – платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России № 85н от 06.06.2019 . Узнайте код с помощью сайта ФНС либо посмотрите его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

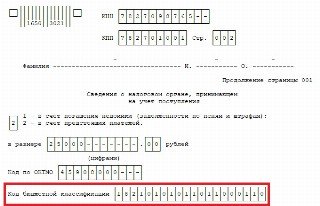

Продолжим заполнение образца заявления на зачет переплаты по налогу в 2021 году на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают.

Шаг 15. Вписываем код ИФНС, которая принимает поступления. Как видно из образца письма в налоговую о зачете с одного КБК на другой, он дублируется.

Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы.

Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы.

Когда и как подавать обращение

Согласно статье 78 НК РФ обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты сбора. Доставить документы есть возможность тремя способами:

- лично;

- по почте ценным письмом с описью;

- подготовить обращение о зачете или заполнить заявление на возврат излишне уплаченного налога онлайн — через личный кабинет.

Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться, но от необходимости подать заявление предприниматель не освобождается.

Статья 78 НК РФ регулирует возврат или зачет избыточной суммы налогов и иных выплат в бюджет. Налогоплательщик, как физическое, так и юридическое лицо, вправе вернуть переплаченную сумму налога, сбора, штрафов и пеней или зачесть ее в счет будущих платежей. Для этого требуется подать специальное заявление в налоговую. Как правильно заполнить документ (бланк 2018 года) в случае, если организация хочет вернуть излишне уплаченный налог, разберемся в публикации.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Как узнать, что возникла переплата

К сведению! Эта же информация доступна в личном кабинете налогоплательщика на сайте ИФНС.

Переплата выявляется также при процедуре сверки расчетов с налоговой инспекцией либо самостоятельно компанией.

Сроки

Налогоплательщик вправе подать заявление на возврат или зачет переплаты в течение 3 лет с того дня, как он перевел в бюджет данную сумму.

Принять решение о возврате излишне уплаченных налогов и сборов сотрудники налоговой должны в течение 10 дней со дня получения заявления от налогоплательщика или с того дня, как был подписан акт сверки платежей между предприятием и ИФНС (если такая процедура проводилась).

Важно! Если у компании налоговиками была выявлена недоимка, то переплата в первую очередь пойдет на ее погашение. Недоимка может быть и не по тем налогам, по которым налогоплательщик хочет вернуть переплату.

Как заполнить бланк 2018 года

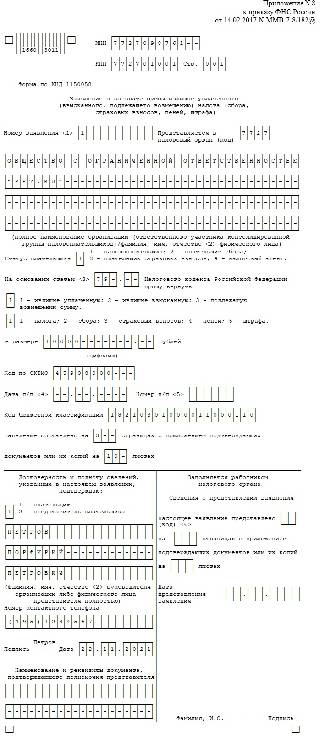

Лист 1

На этом листе должна содержаться такая информация:

Первый лист готов. Больше никакие данные вносить не нужно.

Лист 2

Заполнение этого листа снова начинается с ИНН и КПП компании. Строку с ФИО не заполняем, т.к. заявление подает организация.

Далее нужно внести реквизиты банковского расчетного счета и наименование компании-получателя.

Форма содержит третий лист, но организациям его заполнять не нужно.

Способы подачи заявления

Заявление на возврат налога в связи с его переплатой: официальный бланк и образец заполнения. Документ оформляют при получении налоговых вычетов, переплате налога в результате ошибки, возврате налога при применении налоговых льгот.

Здесь вы найдете официальный бланк заявления на возврат в формате Эксель (Excel), который можно скачать, заполнить и распечатать, а также рекомендации по его заполнению (с образцом заполнения) и отправке в налоговую инспекцию.

С формами заявлений о возврате налога при получении вычетов вы можете ознакомится по ссылкам:

Внимание!

Возврат переплаты налога на доходы проводят на основании декларации по налогу (форма 3-НДФЛ) в которой заявлен имущественный, социальный или инвестиционный вычет. С 2020 года текст заявления на возврат включен непосредственно в состав декларации. Это приложение к Разделу 1 декларации. Поэтому начиная с 2020 года и позже заполнять такое заявление не нужно. Это необходимо делать лишь при возврате налога за 2019 год и раньше.

Заявление на возврат налога: порядок заполнения

Заявление на возврат налога нужно составлять по форме, которая утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (в редакции от 17.08.2021). Эта форма является обязательной для всех налоговых инспекций России.

На нашем сайте есть:

- Подробный порядок оформления и образец заполненной формы заявления на возврат налога. Те строки, которые нужно оформить, заполнены красным шрифтом.

- Чистый бланк заявления на возврат налога в формате Эксель (Excel) (см. файлы внизу страницы). Вы можете его скачать, заполнить ориентируясь на наш образец и указав собственные данные. Здесь же вы найдете образец заполненной формы.

О том, в какие сроки инспекция обязана вернуть налог по заявлению смотрите по ссылке.

Для возврата налога нужен счет в любом банке. Если его нет, то счет следует открыть (для этого потребуется только паспорт). Также нужно знать реквизиты этого счета. Их вписывают в заявление. Узнать нужную информацию вы можете в банке или в личном кабинете онлайн, если вы им пользуетесь. Подробно о том, как это сделать расскажем ниже.

Если у вас нет данных для заполнения тех или иных строк заявления (например, вам не присвоен ИНН или вы не знаете ОКТМО) не заполняйте их. Самое главное в заявлении на возврат это данные:

- о вас (ФИО). Без них непонятно от кого поступило заявление;

- о ваших банковских реквизитах. Без них непонятно куда платить налог;

- о сумме налога. Без них непонятно в какой сумме вы требуете возврат.

Общие правила

Для возврата одного налога за один и тот же год достаточно одного заявления. Но в некоторых ситуациях потребуется заполнить несколько бланков. Это потребуется если:

- вы возвращаете налог за несколько лет. На каждый год нужно отдельное заявление;

- вы возвращаете разные налоги. Например, транспортный и налог на доходы. На каждый налог нужно свое заявление;

- вы возвращаете налог, который удержан по разным адресам и кодам ОКТМО. По каждому ОКТМО нужно свое заявление;

- вы допустили ошибку в первом заявлении и подаете исправленный документ повторно.

4. Напишите код налоговой инспекции в которую вы подаете заявление. Правила такие:

- если вы возвращаете налог на доходы, транспортный налог или государственную пошлину, это инспекция по месту вашего жительства;

- если вы возвращаете налог на имущество, это инспекция по месту нахождения имущества.

Узнать код нужной налоговой инспекции вы можете на сайте налоговой службы по ссылке.

5. Впишите свои фамилию, имя и отчество (при его наличии) заглавными буквами.

Заполненные строки титула будут выглядеть так:

7. Приведите статью Налогового кодекса, на основании которой вам обязаны вернуть деньги. Это всегда статья 78 Налогового кодекса. Причины возврата (ошибка, переплата, вычет) значения не имеют.

10. В следующую строку впишите сумму, которую вам обязаны вернуть. Цифра должна быть прижата к правой стороне строки (см. пример ниже). Если вы возвращаете налог на доходы, то цифра в этой строке будет совпадать с аналогичным показателем в строке 050 Раздела 1 декларации о доходах (форма 3-НДФЛ). Если в вашей декларации заполнено несколько строк 050 Раздела 1, то нужно заполнять и несколько заявлений. Еще раз подчеркнем, что это касается налога переплаченного до 2020 года. Если переплата была в 2020 году и позже, то заявление заполнять не нужно.

Узнать ОКТМО можно по этой ссылке.

Внимание!

Если вы возвращаете налог, который был уплачен по разным ОКТМО (например, транспортный налог и налог на имущество), то нужно оформить два разных заявления. По каждому налогу свое.

Мы не пишем эти коды потому что они регулярно меняются.

Заполненные строки заявления будут выглядеть так:

Если заявление сдает представитель укажите номер и дату его доверенности. Она должна быть заверена нотариально.

Если вы сдаете заявление самостоятельно (без представителя), этот блок заявления будет заполнен так:

На втором листе документа нужно указать банковские реквизиты того счета на который налоговая инспекция обязана вернуть вам деньги. Их не так много. Вам нужны:

- полное название банка;

- БИК банка;

- номер вашего банковского счета.

Всю необходимую информацию вы можете узнать в самом банке или личном кабинете банка онлайн. Ниже мы покажем где их можно посмотреть на примере Сбербанка онлайн.

Лист 002 заполняют так.

1. Повторно впишите свой ИНН

3. Повторно напишите свою фамилию и укажите инициалы.

4. Впишите название банка в котором у вас открыт счет и через который вам будут возвращать деньги.

5. Запишите код вида счета, на который вам будут возвращать деньги:

Эти поля заявления будут оформлены так:

6. Далее впишите банковский идентификационный код (БИК). Это 9 цифр, которые есть в банковских реквизитах. У каждого банка свой БИК.

10. Третий раз укажите свою фамилию, имя и отчество (при его наличии).

Если вы впишите в заявление банковские реквизиты другого человека (например, жены или мужа), то деньги по такому заявлению вам не перечислят. Также вы не сможете получить деньги, если в реквизитах вами будет допущена ошибка (достаточно пропустить или написать неправильно одну цифру). Конечно во всех этих ситуациях ничего страшного нет. Деньги вам вернут в любом случае. Но для этого потребуется новое заявление с верными данными. В результате процесс возврата затянется как минимум на 1 месяц.

Банковские реквизиты в заявлении могут быть заполнены так:

Теперь расскажем как посмотреть банковские реквизиты в личном кабинете банка. Для примера возьмем Сбербанк онлайн.

Эту информацию нужно аккуратно и внимательно перенести в заявление на возврат.

Третий лист заявления заполнять НЕ нужно, если на первом вы указали свой ИНН. Если этого номера у вас нет, то в третий лист впишите свои паспортные данные. Здесь все совсем просто.

2. В четвертый раз напишите свою фамилию и инициалы.

3. Приведите код документа, который удостоверяет вашу личность. У каждого подобного документа есть свой код. В частности:

4. Укажите серию и номер этого документа.

6. Укажите дату выдачи документа.

Третий лист заявления может быть заполнен так:

Заявление на возврат налога: как сдать в инспекцию

Налог вам обязаны вернуть в течение одного месяца с момента получения от вас заявления. Если налоговой инспекцией этот срок пропущен они обязаны заплатить проценты (пени) за каждый день в просрочке возврата. Проценты начисляют исходя из ставки рефинансирования Банка России (ключевой или учетной ставки) за каждый календарный день просрочки в возврате. Подробнее о сроках возврата налога смотрите по ссылке.

Сумма процентов, которую обязана заплатить инспекция:

150 000 руб. х 5% : 365 дн. х 48 дн. = 986 руб. 30 коп.

Заявление на возврат налога: образец заполнения

Все страницы заявление на возврат налога могут быть заполнены так, как показано ниже.

Заполнение листа 001

Заполнение листа 002

Заполнение листа 003

Заявление на возврат в формате Эксель (Excel, XLS)

На нашем сайте размещена актуальная форма заявления на возврат с учетом всех изменений:

Вы можете скачать документ на свой компьютер в формате Эксель. Загрузив и открыв документ, вы можете заполнить его самостоятельно: либо непосредственно на компьютере, либо от руки распечатав нужные листы. Образец заполнения смотрите выше.

Здесь представлен бланк заявления на имущественный, социальный, стандартный и инвестиционный налоговый вычет при подаче декларации 3-НДФЛ в инспекцию.

Чтобы заполнить поля платежных реквизитов, для правильного перечисления денежных средств, вам поможет статья как узнать свой номер счета и реквизиты банка.

С остальными графами заявления, такими как номер ИФНС (в который вам предстоит обратиться), и номером ИНН вам помогут соответствующие статьи, с которыми вы сможете ознакомиться перейдя по ссылкам.

Он представлен в форматах pdf и excel, который можно открыть на компьютере и заполнить самостоятельно, либо распечатать бланк и внести недостающие данные шариковой ручкой (печатными буквами).

Проблем, с заполнением заявления на налоговый вычет, возникнуть не должно. Все необходимые данные вы сможете найти в собственных документах и на нашем сайте. Главное - аккуратность и внимательность.

Заметьте, если вы меняли работу в течение года и работодателей занесенных в декларацию несколько, то и количество приложенных заявлений должно быть кратно указанным источникам выплат.

Заявление на возврат подается вместе с заполненной декларацией 3-НДФЛ, и необходимым пакетом документов. Декларация должна быть заполнена либо в программе, и распечатана на листах формата А4 (обычный альбомный лист), либо от руки на бланках, того же формата А4. Первый вариант заполнения несомненно лидирует, так как требует значительно меньше знаний, но выбор остается за вами.

Образец заявления на возврат суммы излишне уплаченного налога для получения вычета

В шапке формы указываем свой ИНН. КПП не требуется, так как у физических лиц он отсутствует. Далее пойдем по списку:

1. Номер заявления — если это первое обращение за вычетом в этом году ставим 1.

2. Предоставляется в налоговый орган. По всей вероятности вы должны обладать этими сведениями, так как заполнили декларацию самостоятельно. Номер ИФНС можно подглядеть из неё, либо ищите как его узнать в блоке "полезная информация".

3. Указываем свои фамилию, имя и отчество.

4. Статус плательщика — если вы оформляете заявление на вычет, то как в образце указываем 1.

5. Статья налогового кодекса для возврата излишне уплаченного налога в нашем случае 78.

6. В графе "прошу вернуть" пишем два раза цифру 1 (излишне уплаченную сумму налога).

7. Данная цифра есть в вашей декларации. Это сумма, подлежащая возврату из бюджета за отчетный год, за который подается 3-НДФЛ.

8. Налоговый период. Здесь требуется заполнить поля с помощью кодов, значения которых приведено на последнем листе бланка. Заполняем поле аббревиатурой ГД 00, что соответствует годовому отчету, и проставляем 2019. Это период за который сдают 3-НДФЛ в 2020 году.

9. Код ОКТМО для налогового вычета ищем в справке 2-НДФЛ, выданной вашим работодателем.

10. Код бюджетной классификации для возмещения налога одинаков для всех - 18210102010011000110.

11. Указываем количество страниц (3) и документов, прилагаемых к заявлению (декларация не считается).

12. Далее ставим 1, если обращаемся в ИФНС лично и пропускаем три нижние строки, они заполняются только если отправляем представителя.

13. Заполняем телефон, ставим подпись и дату. День отраженный здесь должен соответствовать дню подачи заявления на возврат.

14. Далее следует указать банковские реквизиты, куда будет переведен излишне уплаченный налог. Эти сведения можно взять из вашего договора с кредитной организацией либо в онлайн-банке. Там потребуется найти пункт реквизиты для переводов и скопировать информацию оттуда (думаю разберетесь). Главным вопросом останется вид счета (код):

02 - если перевод будет осуществляться на банковскую карту (текущий счет);

07 - если на депозит или вклад.

15. Код бюджетной классификации получателя и номер лицевого счета заполнять не нужно.

16. Третий лист заполняется только если у вас отсутствует ИНН — потребуется паспорт или иной документ.

Если вы подаете декларацию 3-НДФЛ для получения налогового вычета, то вам нужно заполнить заявление на возврат. Причём вид вычета не имеет значения: если декларация сформирована, и сумма по ней подлежит возврату из бюджета, то без заявления вам не обойтись. В нём указываются банковские реквизиты, куда будут перечислены денежные средства.

Если вы заполняете и отправляете декларацию онлайн через личный кабинет налогоплательщика физического лица, то программа сама предложит сформировать заявление на возврат сразу после отправления декларации.

При оформлении заявления программа автоматически подтянет часть данных из личного кабинета — вам останется заполнить лишь реквизиты счёта. Учтите, что налоговая инспекция перечислит деньги только на счёт самого налогоплательщика. Счета третьих лиц указывать нельзя. После внесения всех данных можно отправлять заявление в инспекцию.

Заполнение заявления через ЛК после камеральной проверкиСогласно законодательству, возврат налога должны произвести в течение одного месяца со дня получения инспекцией заявления, но не ранее срока окончания камеральной проверки (п. 6 ст. 78 НК РФ, письмо Минфина России от 21.02.2017 г. N 03-04-05/9949). При этом камеральная проверка проводится в течение трёх месяцев (п. 2 ст. 88 НК РФ). То есть максимальный срок для возврата составляет 4 месяца.

Исходя из вышесказанного, можно сделать вывод, что необязательно вместе с декларацией подавать заявление на возврат. Его можно подать после того, как инспекция проведёт камеральную проверку и подтвердит сумму к возврату. Отслеживать ход проверки можно во вкладке «Налог на доходы ФЛ и страховые взносы» в разделе «Декларация по форме 3-НДФЛ».

В 2017 году ФНС России утвердила новую форму заявление о возврате (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@).

На первом листе отражается общая информация о налогоплательщике, о налоге, который он хочет вернуть, и за какой период. Код по ОКТМО переносится из 1 раздела справки 2-НДФЛ. Мы делаем возврат по НДФЛ, для этого налога предусмотрен свой код бюджетной классификации: 18210102010011000110.

На втором листе следует внести банковские реквизиты, куда будет осуществлено перечисление денежных средств, а также паспортные данные.

Если вы указали ИНН, то вы вправе не заполнять 3 лист, а предоставить в инспекцию только первые два.

Если возврат суммы налога осуществляется с нарушением установленного срока, то помимо суммы налога должны быть выплачены проценты, которые начисляются за каждый календарный день нарушения срока возврата. Подробнее об этом читайте в моей статье.

п. 10 ст. 78 НК РФ

Сколько у нас времени, чтобы отчитаться перед налоговой Как заполнить декларацию на вычет со взносов на ИИС через ЛКН? Как заполнить декларацию на вычет по переносу убытков через ЛК? Действует ли вычет по долгосрочному владению на драгметаллы? Как получить налоговую льготу на прибыль от продажи драгоценных металлов Разбираемся, где можно найти сумму убытка в налоговом регистре Репо и заём при исчислении срока владения ценными бумагами Соблюдая какие условия, можно обойти уплату налога на прибыль Налоговый вычет на обучение детей: когда вам могут отказать При каких условиях не получится вернуть часть средств, затраченных на обучение детейМосква, ул. Летниковская, д. 2, стр. 4

Будьте в курсе новых публикаций!Подпишитесь на дайджест «Открытого журнала» и получайте подборку публикаций за неделю.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Читайте также: