1с зуп премия не попадает в 6 ндфл

Обновлено: 06.07.2024

Дата публикации 13.07.2021

Использован релиз 3.1.18

С версий 3.1.18.119 и 3.1.14.586 в карточке начисления (раздел Настройка – Начисления) на закладке "Налоги, взносы, бухучет" появилось новое поле "Строка Раздела 2 Расчета 6-НДФЛ" (рис. 1). В этом поле можно указать, как это начисление следует включать в строки 110-113 расчета по форме 6-НДФЛ – "Включать в строки 110 и 111 (дивиденды)", "Включать в строки 110 и 112 (по трудовым договорам, контрактам)", "Включать только в строку 110", "Включать в строки 110 и 113 (по договорам ГПХ на выполнение работ, оказание услуг)". Такая же настройка добавлена в карточки видов выплаты прочих доходов и бывшим сотрудникам (раздел Выплаты – Виды выплат бывшим сотрудникам или Виды прочих доходов физлиц).

Если в этом поле ничего не указано, то заполнение строк 110-113 расчета производится так, как раньше. А именно:

- в строке 112 отражаются доходы с категориями "Оплата труда", "Оплата труда в натуральной форме" и "Прочие доходы от трудовой деятельности" (закладка Налоги, взносы, бухучет вида начисления поле Категория дохода) (рис. 1), а также доходы с кодами (независимо от наличия трудового договора): 2000, 2002, 2003, 2012, 2013, 2014, 2300, 2530, 2760, 2762, 2710, 2720, 4800. Например, сотрудник уволен в прошлом году. В апреле 2021 года ему начислена и выплачена годовая премия. Такой доход будет отражен в строке 112, потому что доход с кодом 2002 может быть начислен только в рамках трудового договора, хоть он и расторгнут. Но доходы с кодом 2760, 2720, 4800 будут отражены в строке 112, если были начислены и выплачены в период действия трудового договора, иначе они будут отражены только в строке 110;

- в строке 113 отражаются доходы с кодами 2001, 2010, а также доходы с кодом 2760, 2720, 4800, если с физлицом заключен только договор ГПХ. Например, с физлицом заключен договор ГПХ, начислен и выплачен доход с кодом 2760 (материальная помощь). Такой доход будет отражен в строке 113. Если с физлицом заключен трудовой договор и договор ГПХ и будет начислен и выплачен доход с кодом 2760 (материальная помощь), то такой доход будет отражен в строке 112.

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3.

Заполнение титульного листа 6-НДФЛ

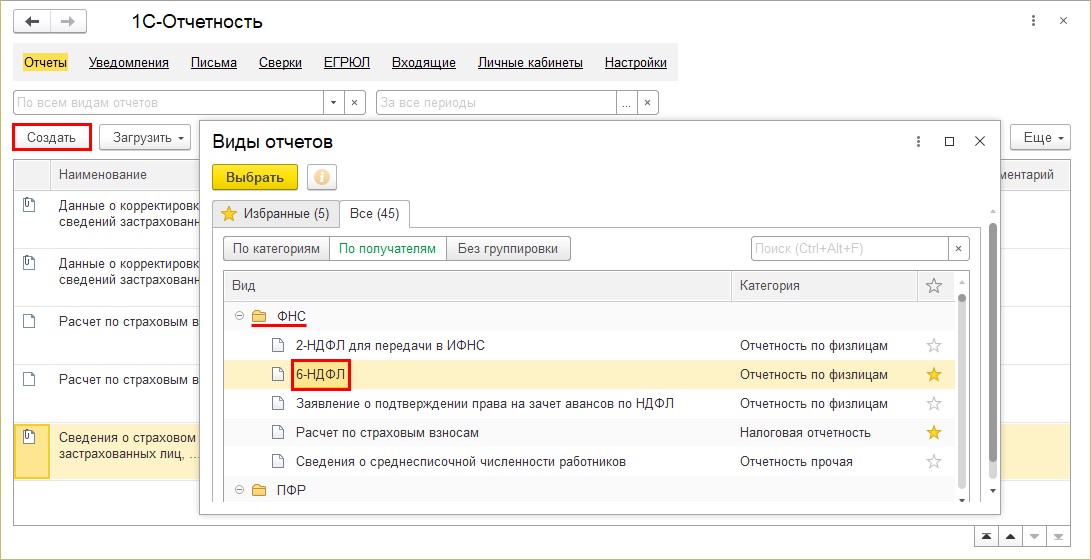

Чтобы создать в программе «1С:Зарплата и управление персоналом 8», ред. 3, регламентированный отчет 6-НДФЛ, нам потребуется перейти в раздел «Отчетность, справки» — «1С-Отчетность» —"Создать«— «Виды отчетов» и выбрать в разделе «Отчетность по физлицам» — «6-НДФЛ».

Начнем с титульного раздела этого отчета. Здесь заполняются поля с запретом на редактирование, такие как: "ИНН","КПП", "Периодпредставления (код)","Налоговый период (год)", иполей с возможностью редактирования, они подсвечены желтым цветом: "Номер корректировки","Предоставляется в налоговый орган (код)","по месту нахождения (учета) (код)«, «Код по ОКТМО».

Данные для этого раздела берутся программой из справочника"Организации«(раздел «Настройка» — «Предприятие» — «Организации»).

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (ячейки, невыделенные желтым цветом), это означает, что в базе не введены соответствующие данные. Тогда следует добавить нужные сведения в справочники, а в отчете в правом верхнем углу нажать на кнопку"Еще« — «Обновить».

Отдельно стоит выделить поле «Дата подписи», в котором указываетсядата подписи отчета (по умолчанию это текущая дата компьютера).

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

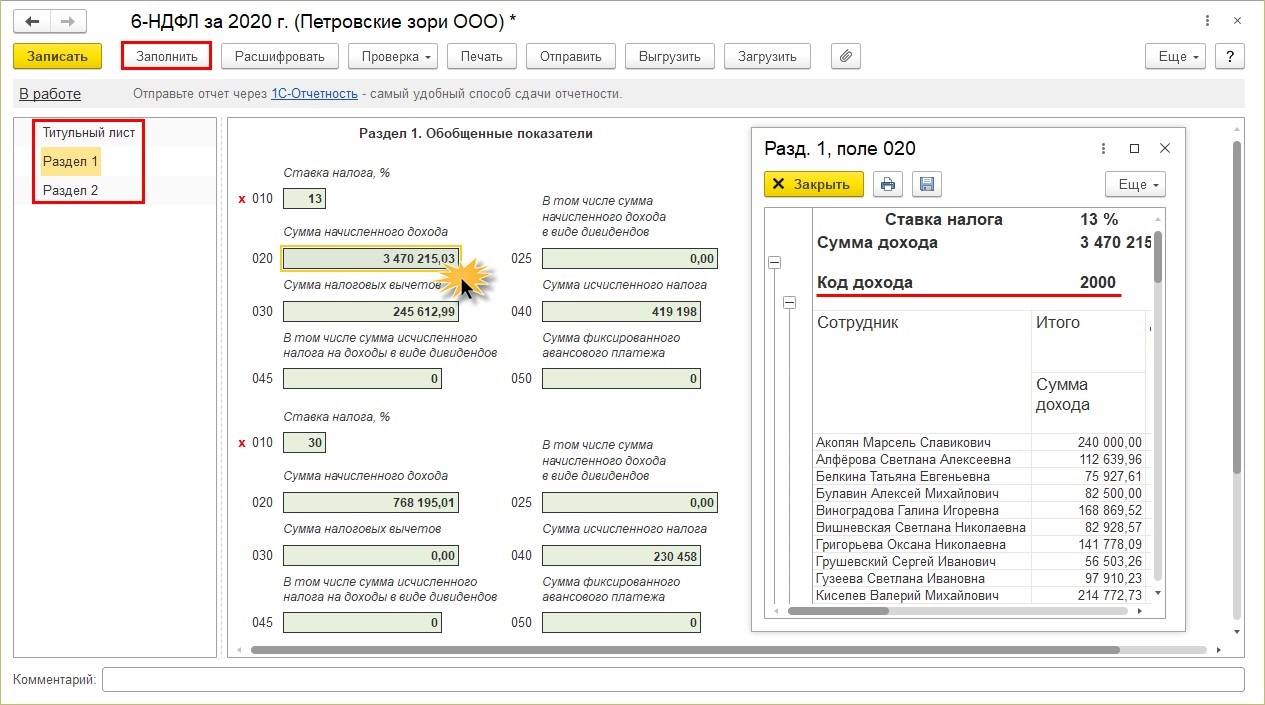

Заполнение раздела 1 формы 6-НДФЛ

В этом разделе указывается обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

В разделе 1 указывается:

- В строке 010 — ставка налога. Кликнув на ячейку, мы можем выбрать нужную нам ставку;

- В строке 020— нарастающим итогом отражаются начисленные доходы

Проанализировать суммы по НДФЛ помогут регистры записей. Что это такое? По сути, ведение учета в «1С» — это запись документов. Каждый документ имеет результат, например, записывает суммы по начислениям. Эти результаты можно посмотреть с помощью отчетов, которые могут суммировать результаты по документам и показывать пользователю итог. Однако документов обычно много, поэтому документы записывают свои результаты («движения») в специальные таблицы — регистры «1С», которые сами суммируют результаты, чтобы отчет просто отобразил заранее посчитанные итоги.

Регистр «1С» — это таблица, такая же, как в Excel, каждый документ пишет в регистр «1С» одну или несколько строк своих движений (результатов) с каким-либо знаком — плюс или минус. Это значит, что итого регистра «1С» изменилось на соответствующее число.

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

Первый вариант: зайти в «Начисления зарплаты и взносов» — «Еще» — «Движение документа». В поле "Выводить только"выбираем два регистра "Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

Второй вариант: «Все функции — «Регистры накопления» — выбираем поочередно "Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

- В разделе 1 сумма вычетов по доходам из строки 020 отражается в строке 030. Например,профессиональные, стандартные, имущественные, социальные.

?

- Встроке 040 указывается общая сумма исчисленного НДФЛ по доходам, которые отражены в 020 строчке, за минусом вычетов.

- В строке 050 указывается общая сумма фиксированных авансовых платежей, на которые были уменьшены суммы исчисленного налога.

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090.Они заполняются не по дате получения дохода.

Заполнение раздела 2

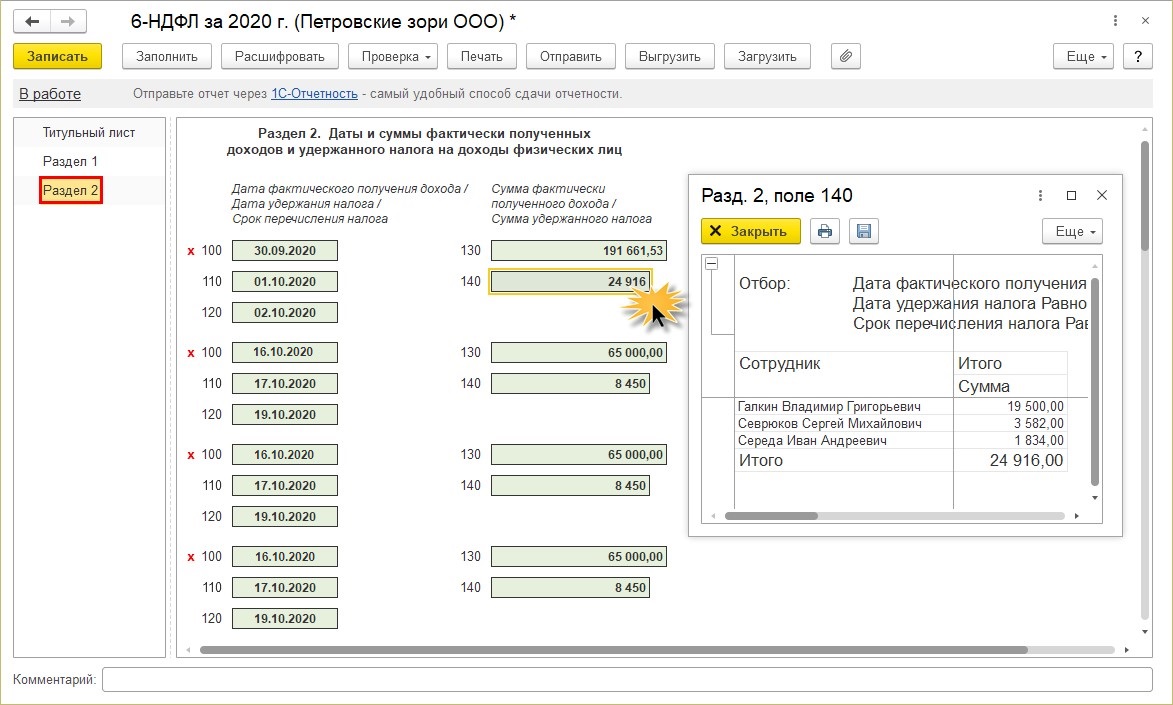

- Встроке 100— дата фактического получения доходов, отраженных по строке 130. К примеру, для зарплаты — это последний день месяца, за который она начислена, для других доходов — дата выплаты (рис.8).

- В строке 110 — дата удержания налога. Обычно совпадает со строкой 100.

- Встроке 120 указывается дата, не позднее которой должна быть перечислена сумма налога.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Согласно контрольным соотношениям (письмо ФНС от 10.03.2016 № БС-4-11/3852@) для показателей формы расчета строка 120 будет сверяться с реальной датой уплаты суммы НДФЛ из строки 140 по данным карточки расчетов с бюджетом налогового агента, которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Причем сверяться будет не сумма, а дата.

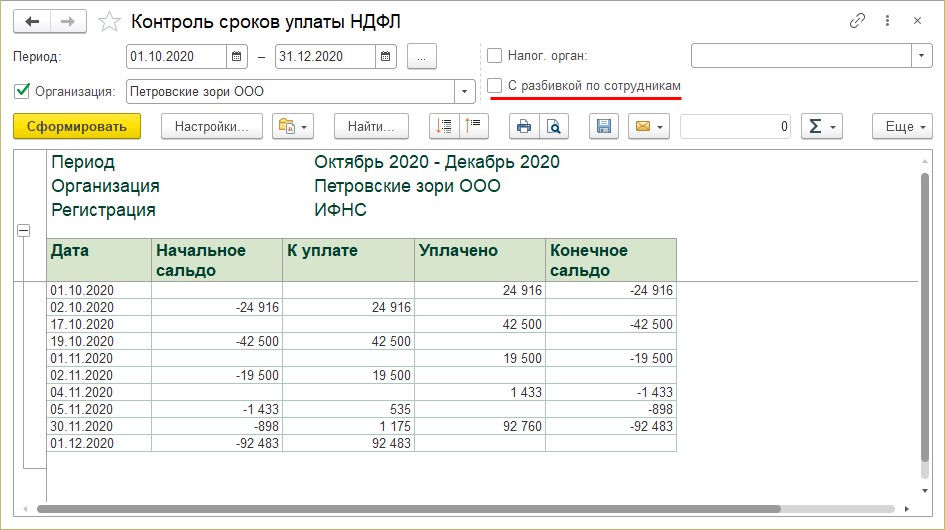

Если дата по строке 120 будет меньше даты уплаты суммы НДФЛ по строке 140, то это может указывать на нарушение срока перечисления удержанной суммы НДФЛ. В «1С» для анализа нарушения срока уплаты налога можно воспользоваться отчетом «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы» — «Отчеты по налогам и взносам»). Отчет показывает суммы удержанного налога не на дату удержания, а на дату крайнего срока перечисления. Это позволяет сформировать отчет так, чтобы он был похож на оборотно-сальдовую ведомость, и при этом положительное сальдо означало бы просроченный платеж.

- Вся сумма доходов до того, как из нее удержали НДФЛ, указывается встроке 130.

- В строке 140 указывается обобщенная сумма удержанного налога в указанную в строке 110 дату.

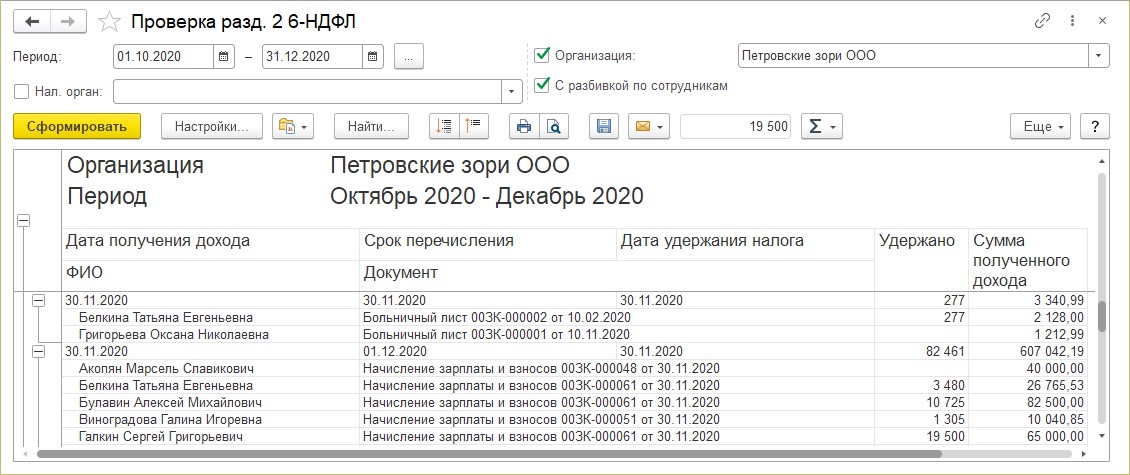

В программе с помощью отчета "Проверка разд. 2 6-НДФЛ«(раздел «Налоги и взносы» — «Отчеты по налогам и взносам») можно проверить правильность заполнения раздела 2, сформированного расчета. Отчет проводит проверку по данным учета с разделом 2 и контролирует сроки уплаты налога.

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

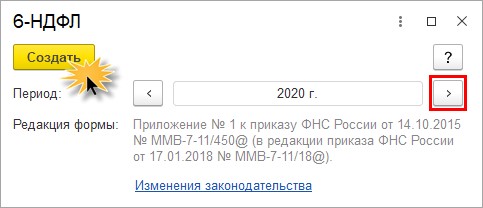

С помощью «кнопок-стрелок» задайте период отчета.

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

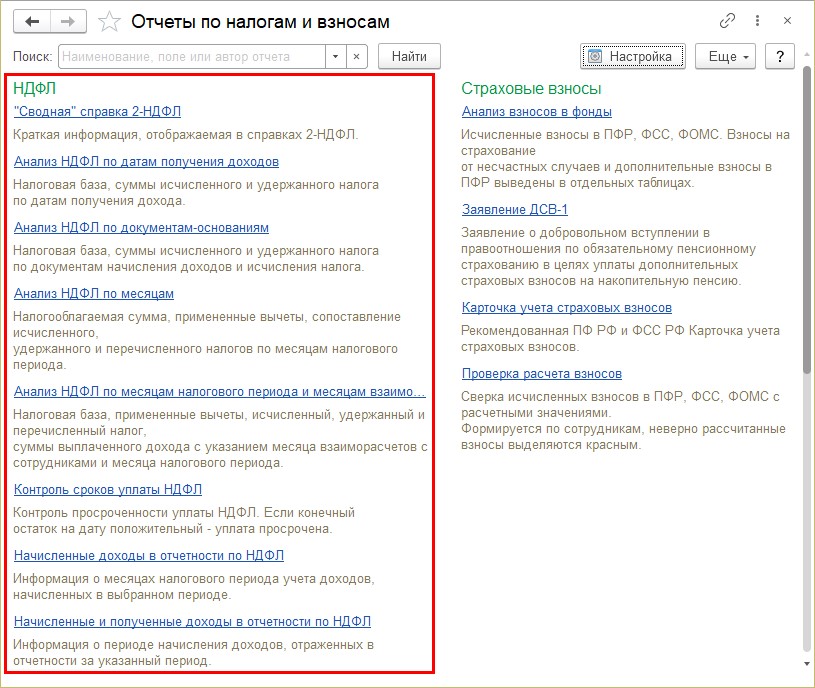

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

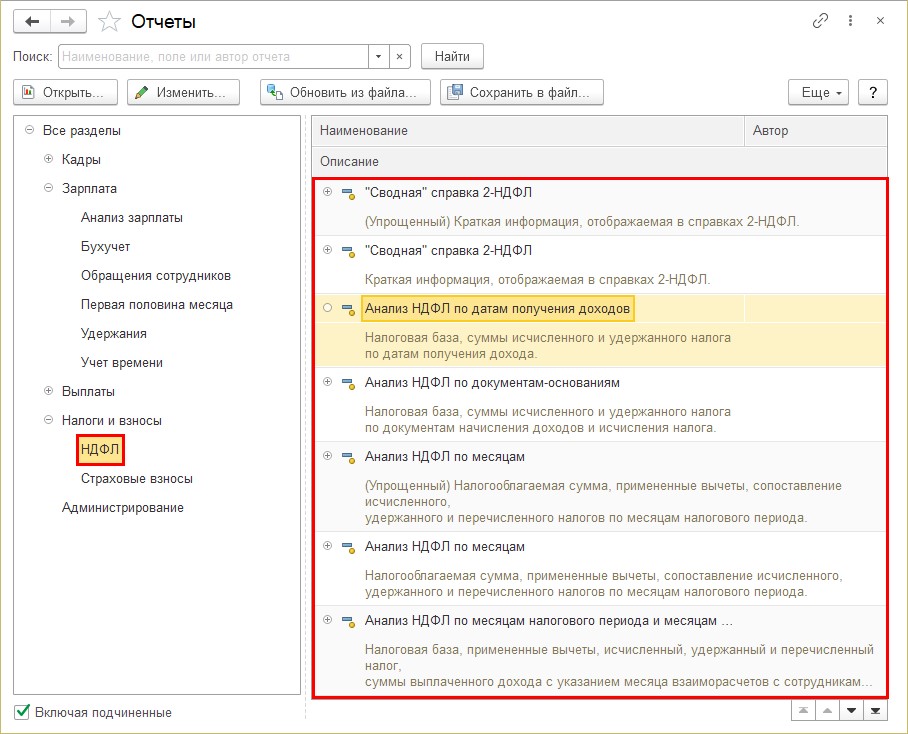

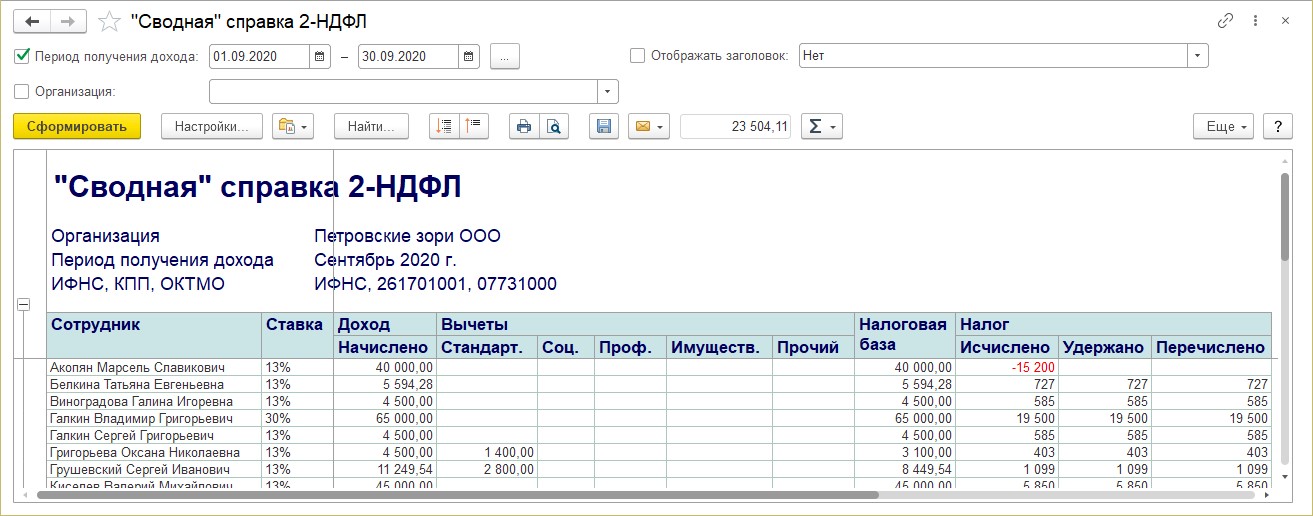

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

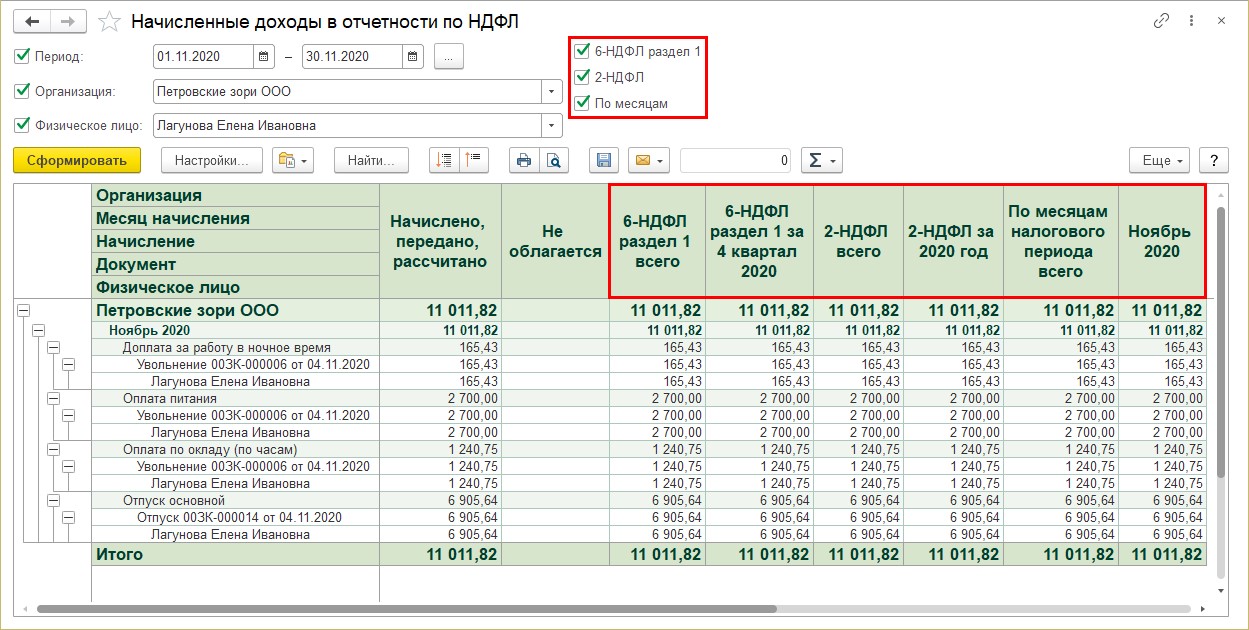

- Начисленные доходы в отчетности по НДФЛ;

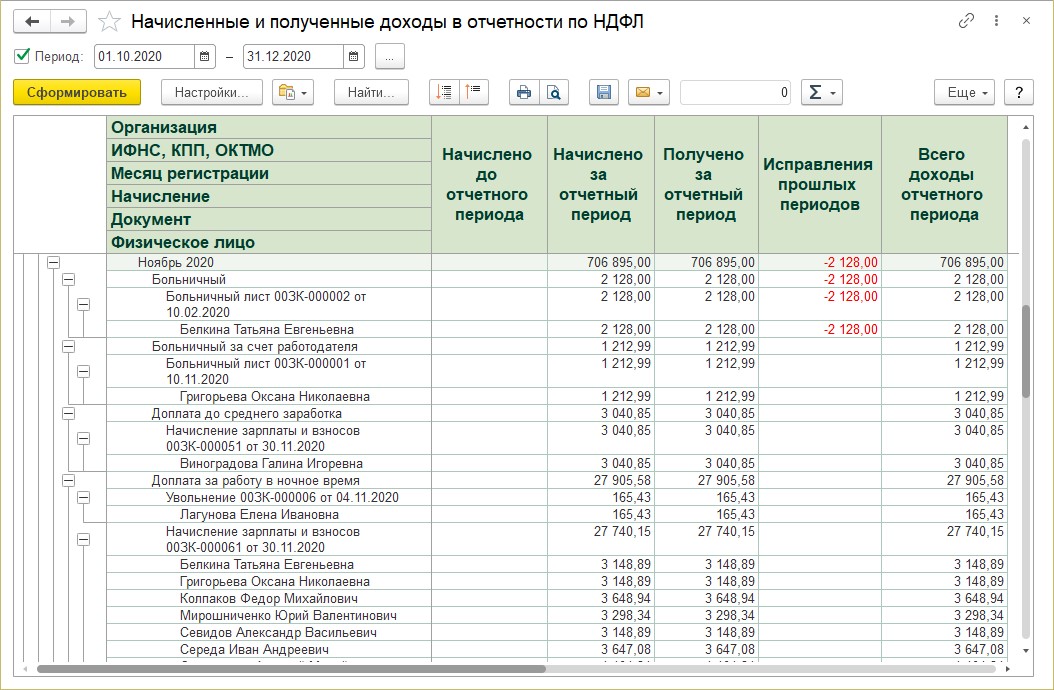

- Начисленные и полученные доходы в отчетности по НДФЛ;

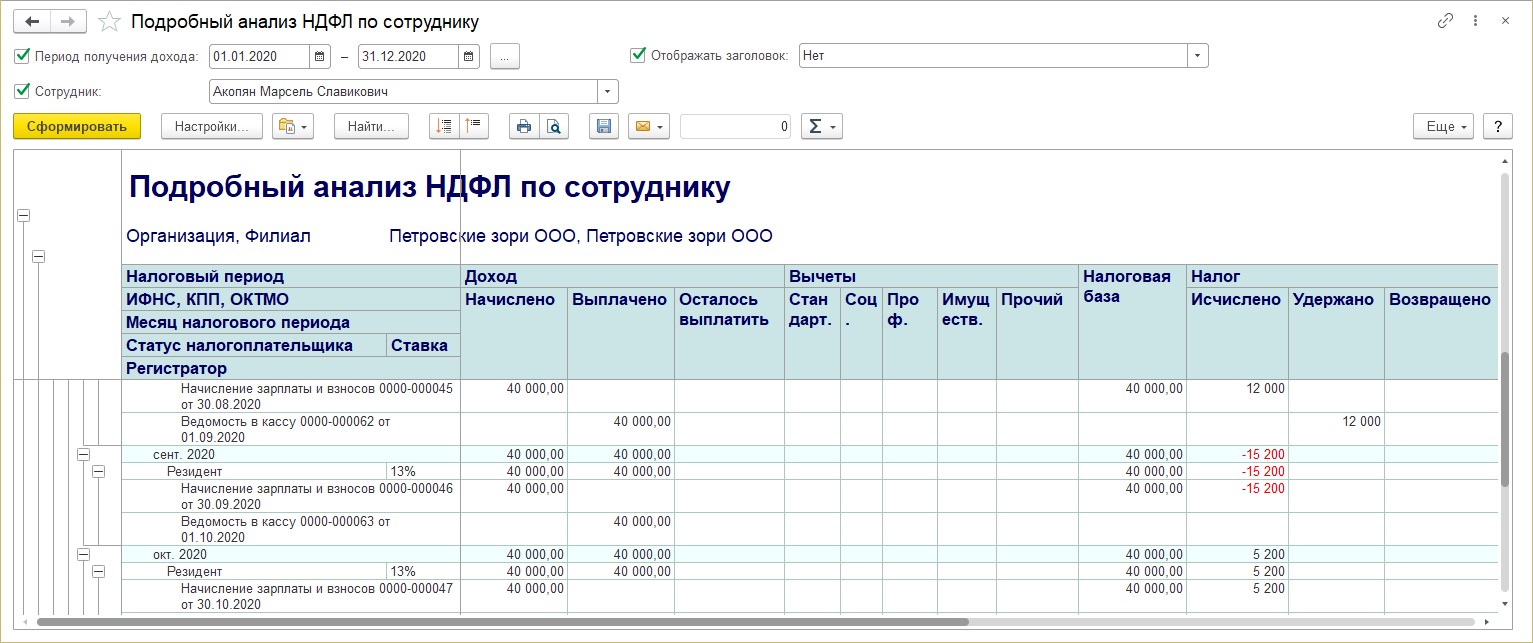

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

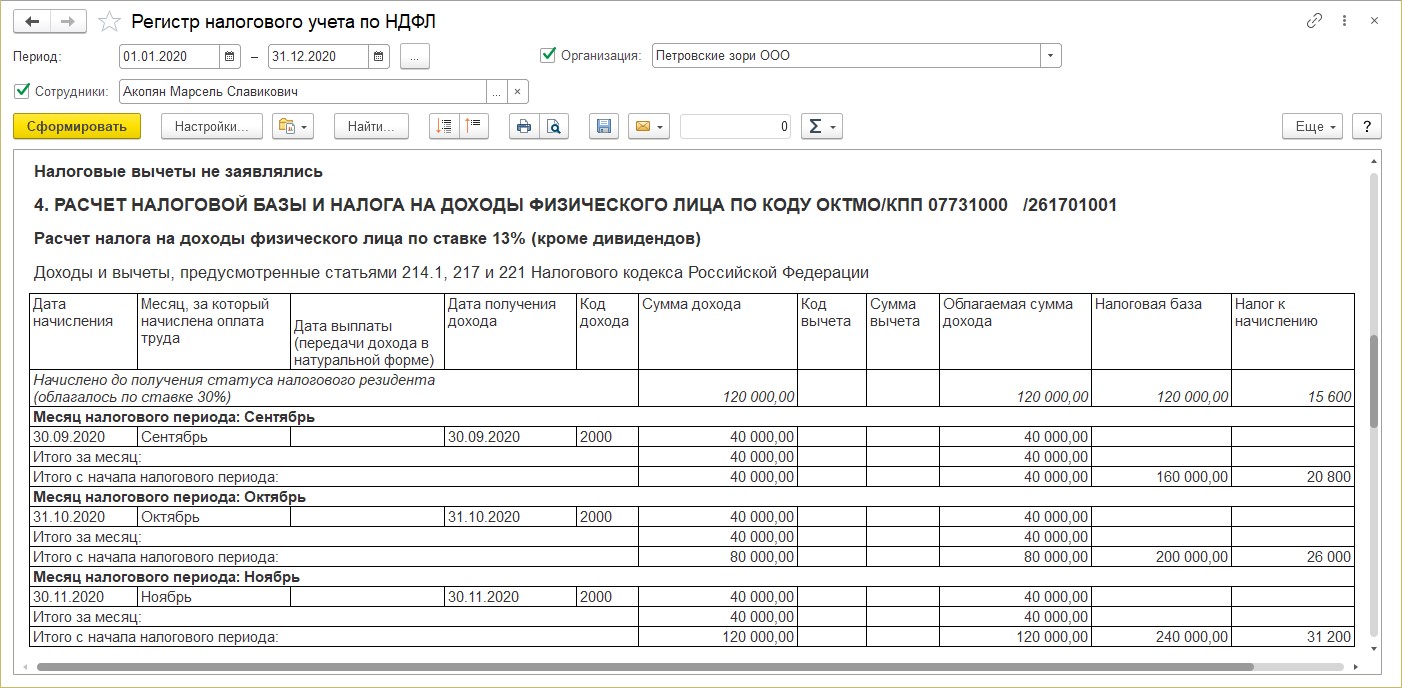

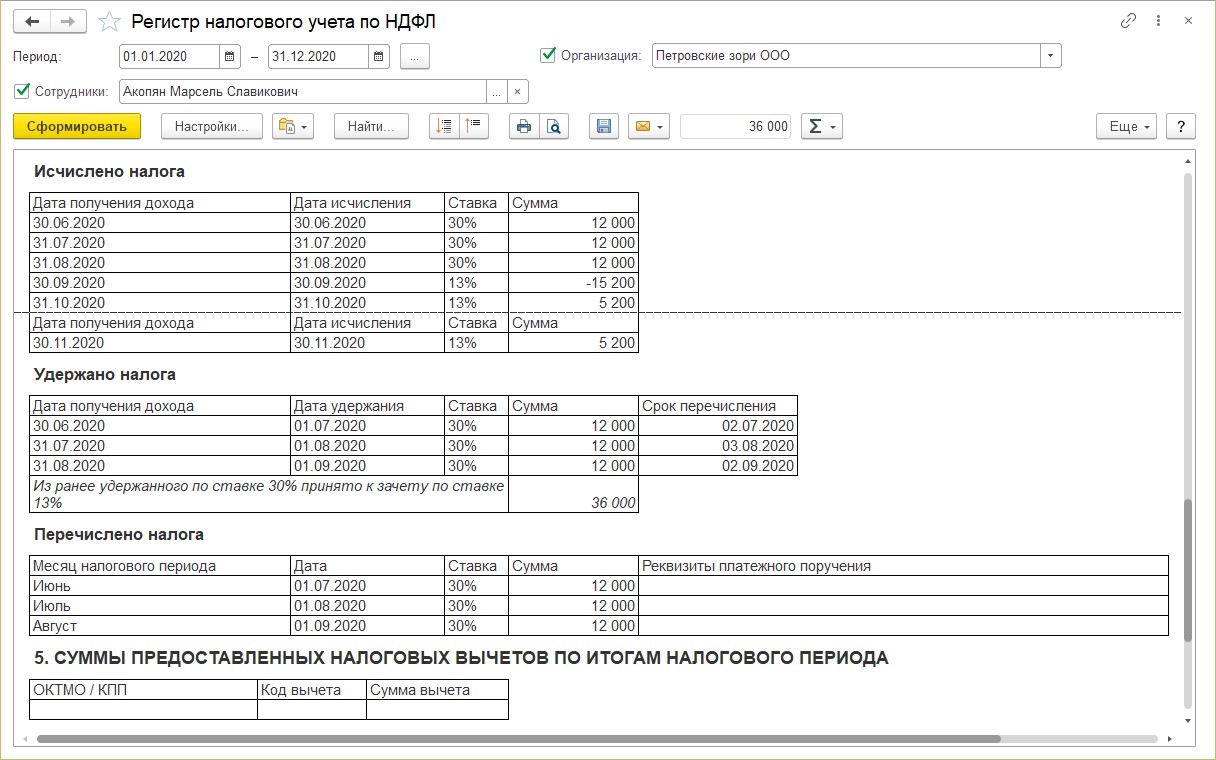

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

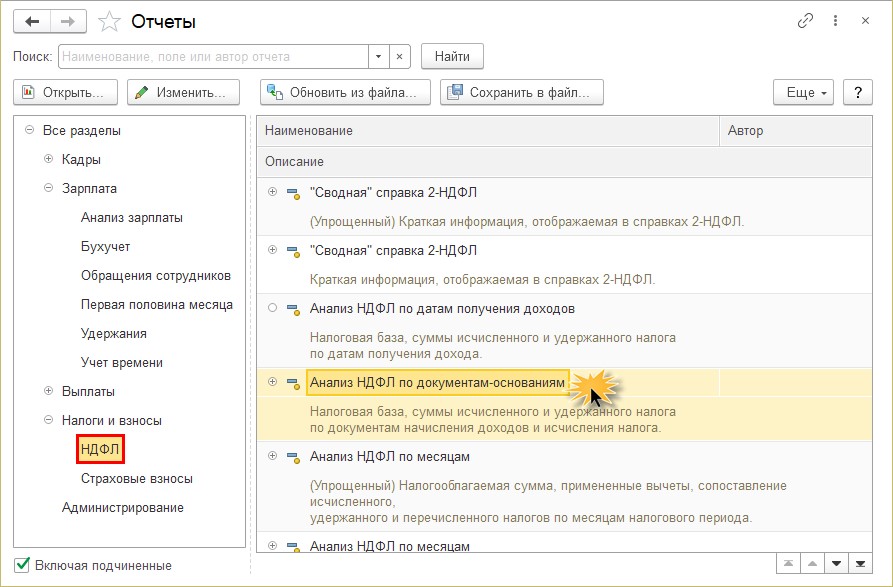

Сформировать их можно несколькими способами:

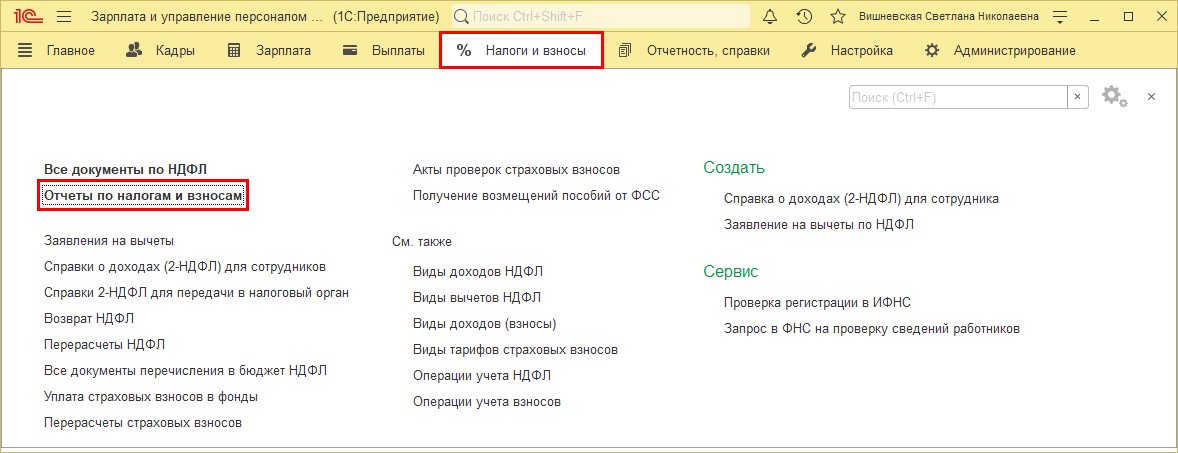

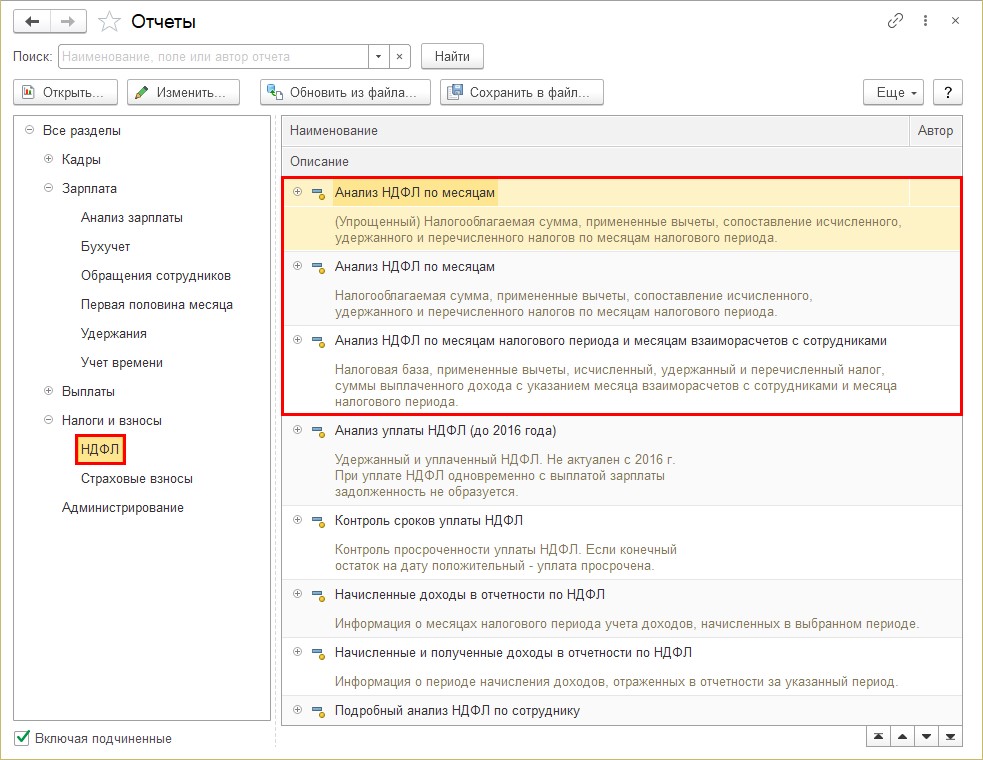

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

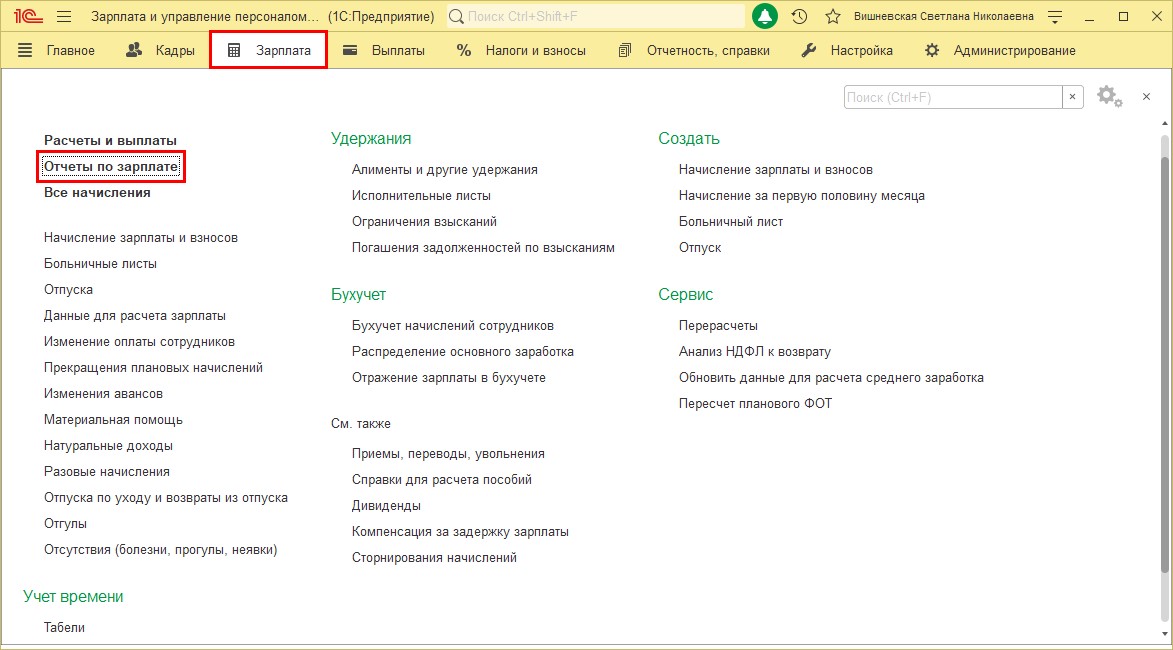

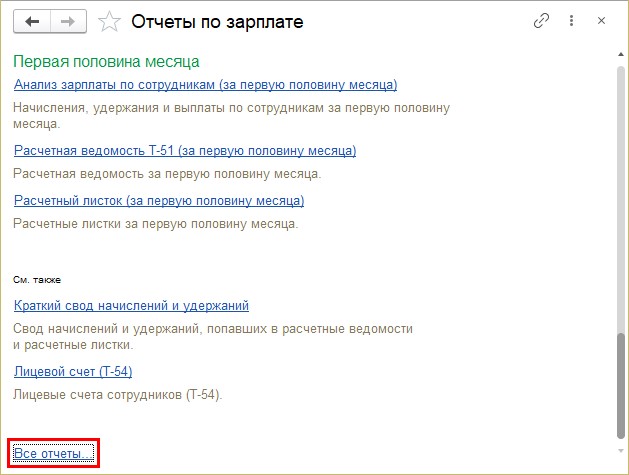

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

«Сводная» справка 2-НДФЛ

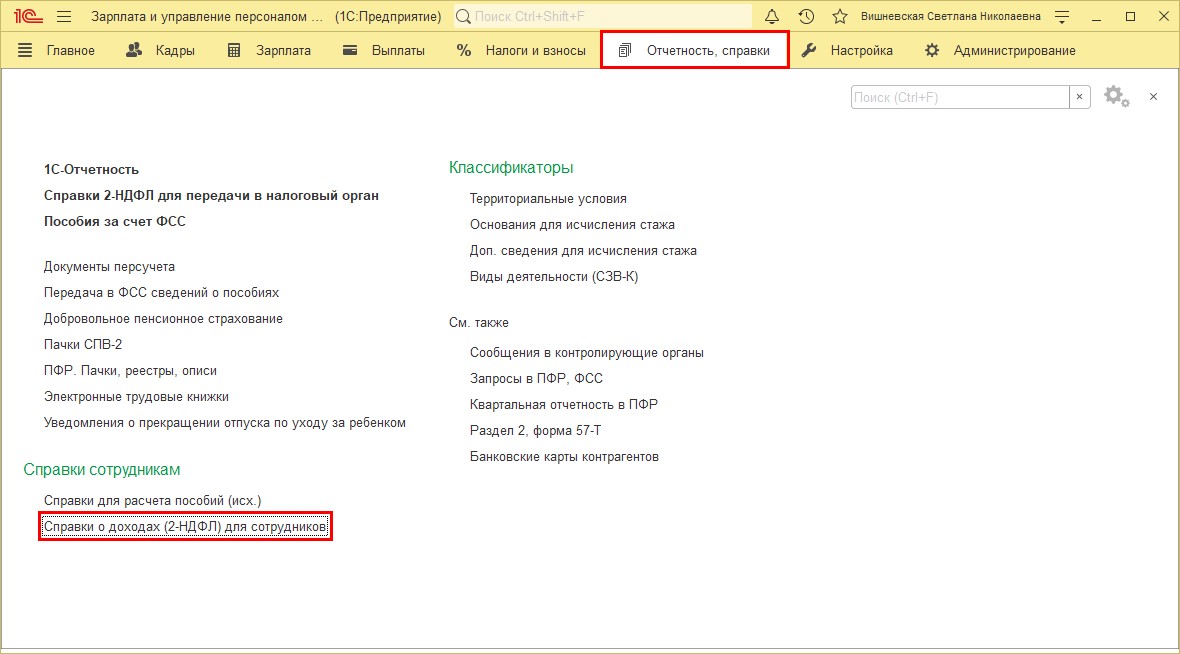

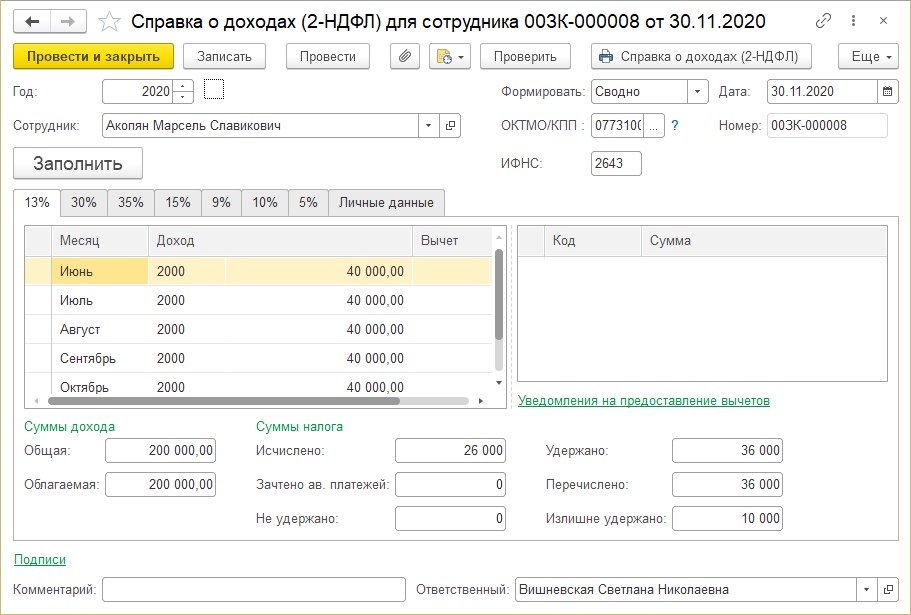

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

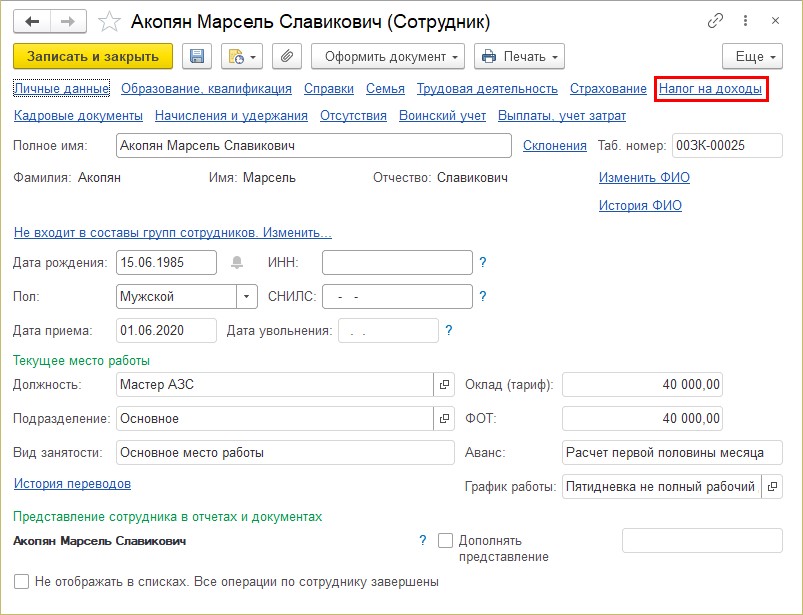

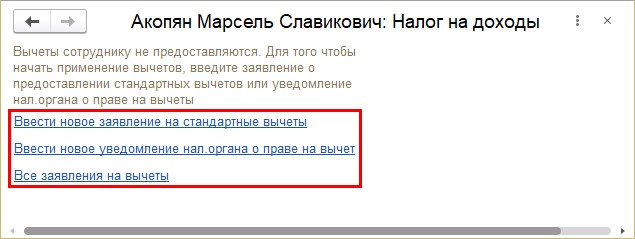

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

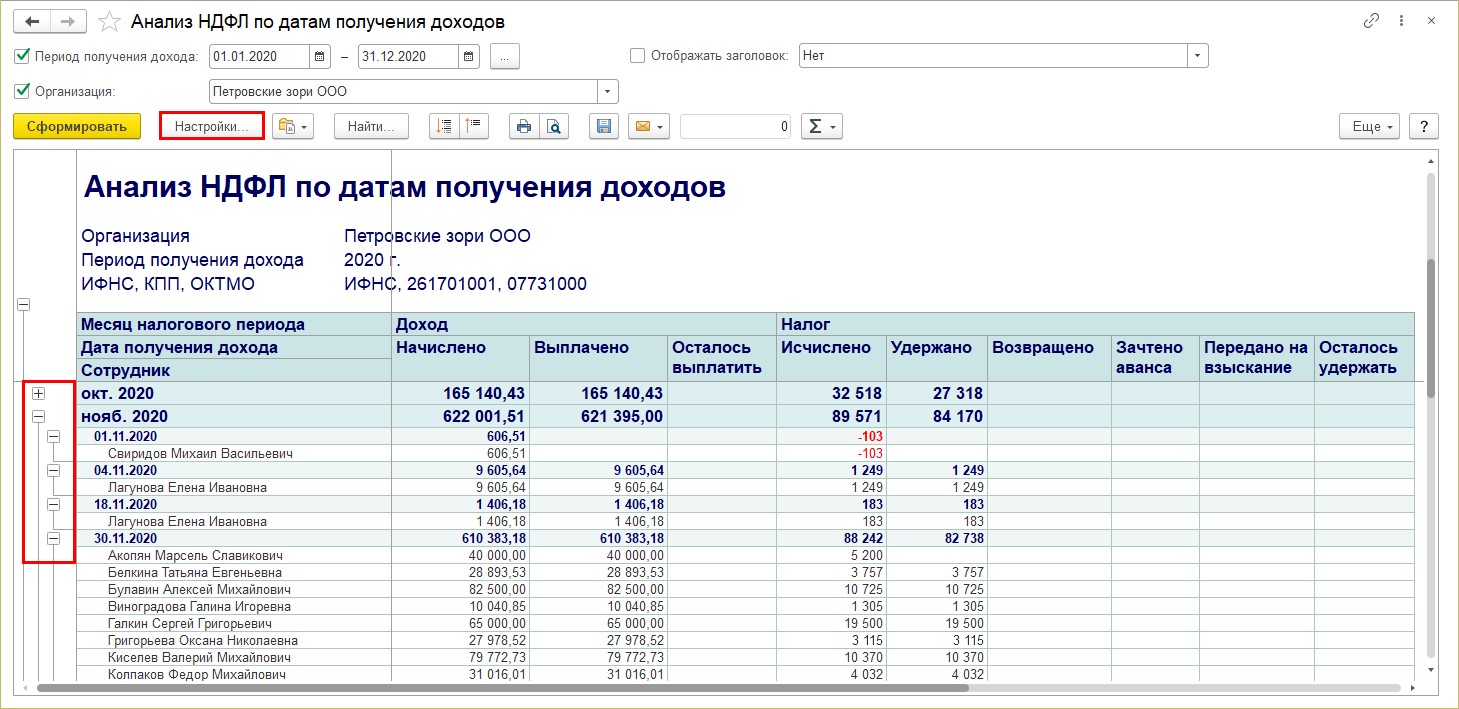

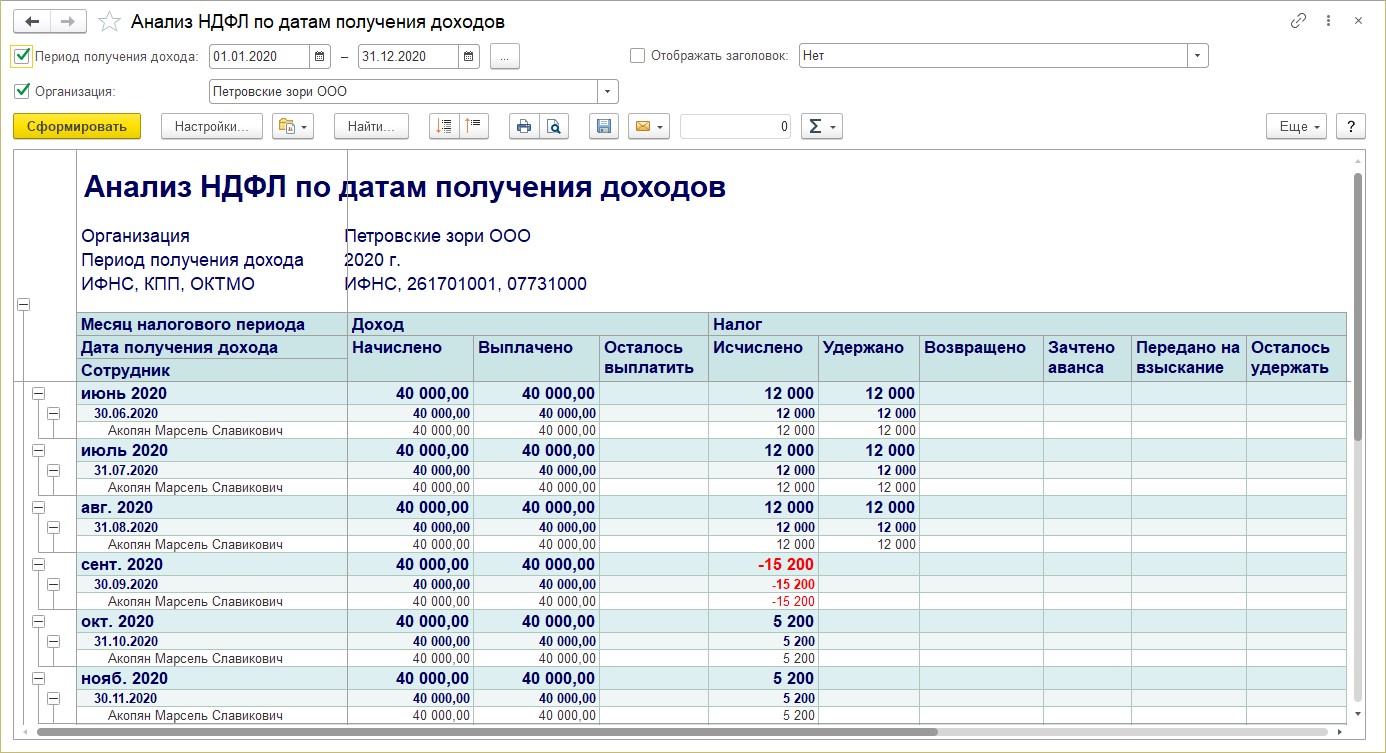

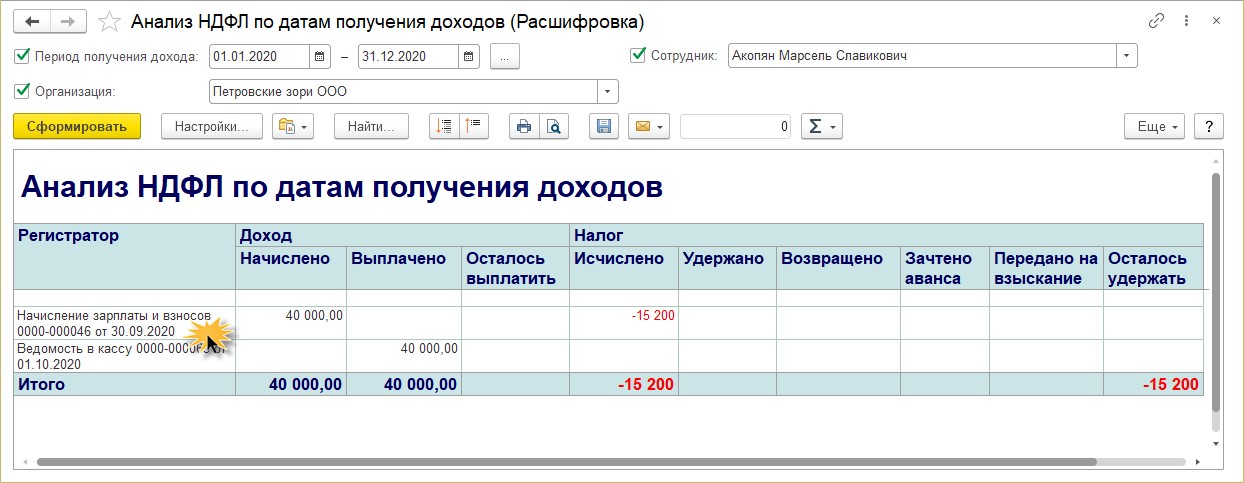

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок " " и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

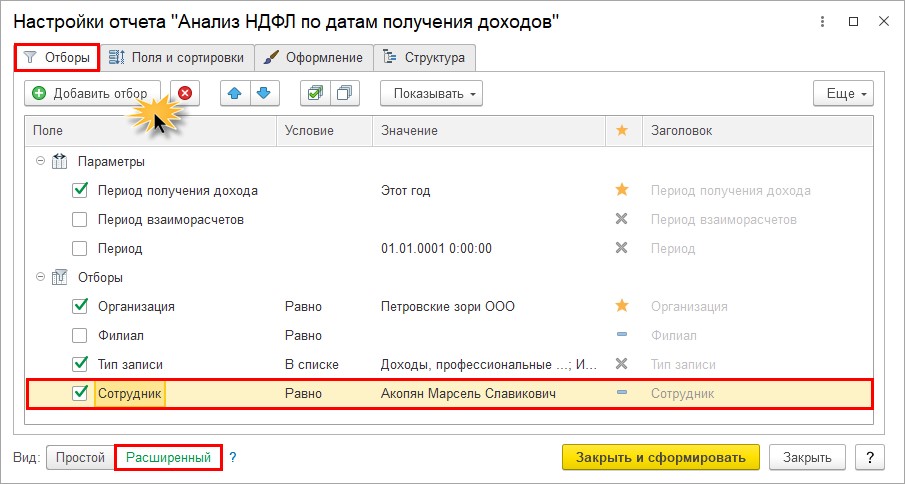

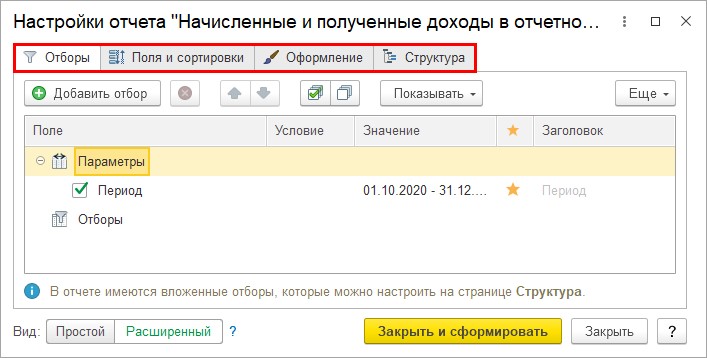

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

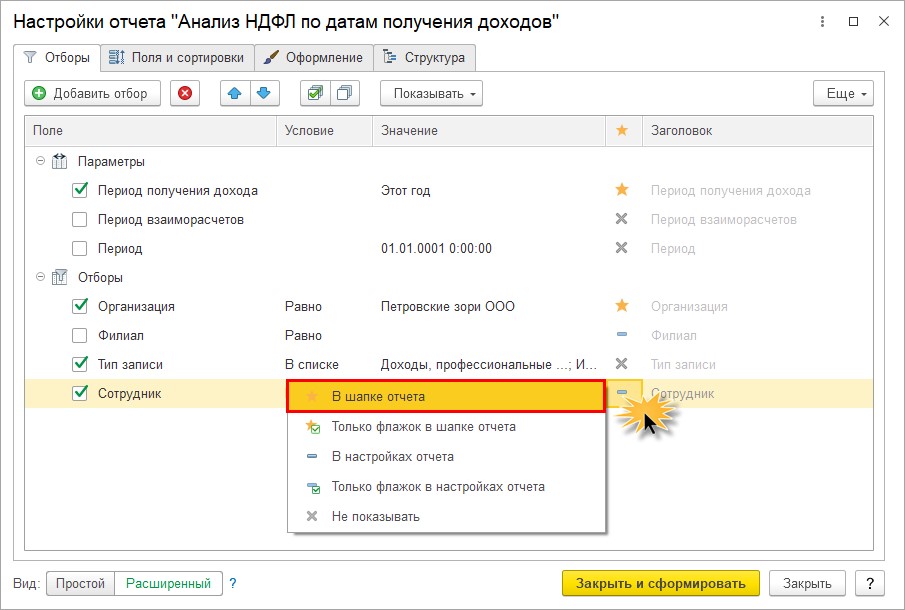

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

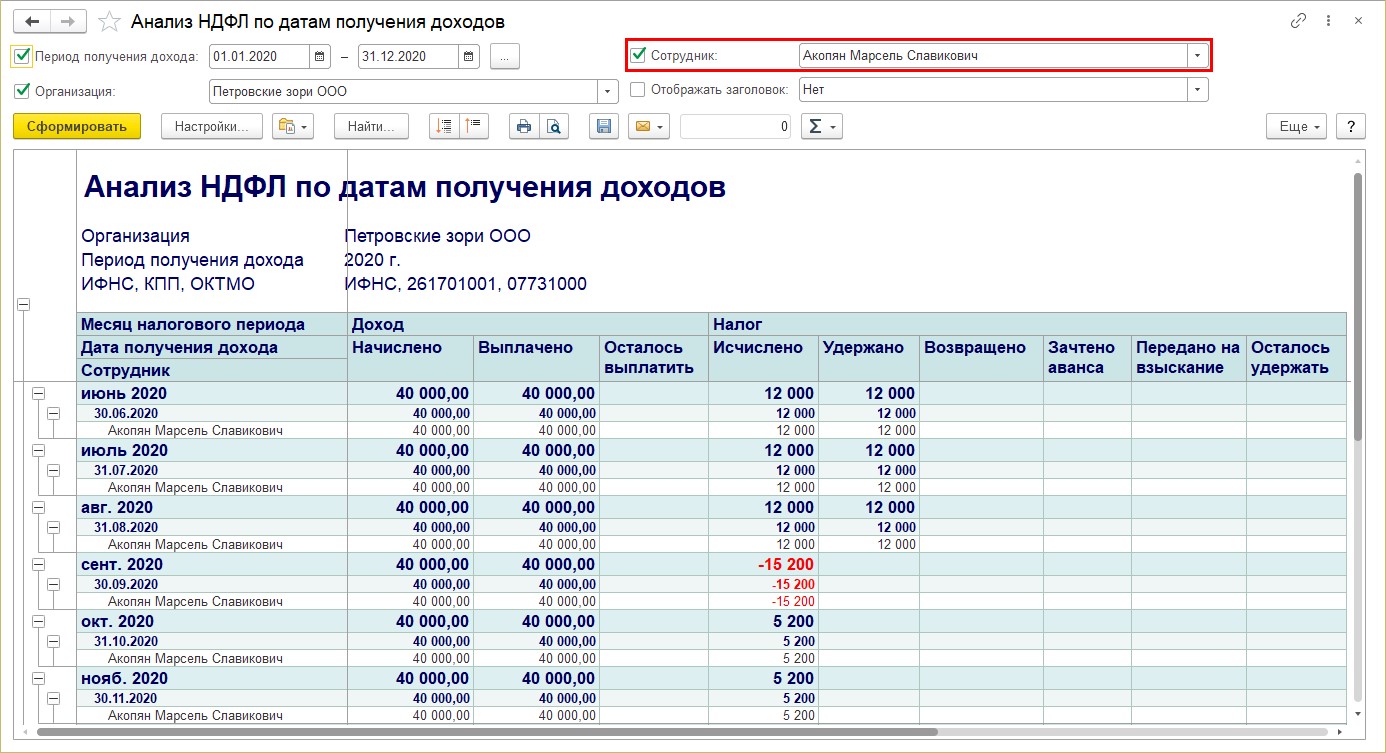

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

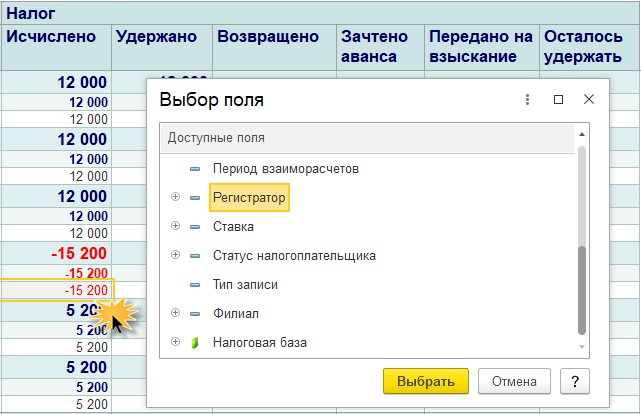

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

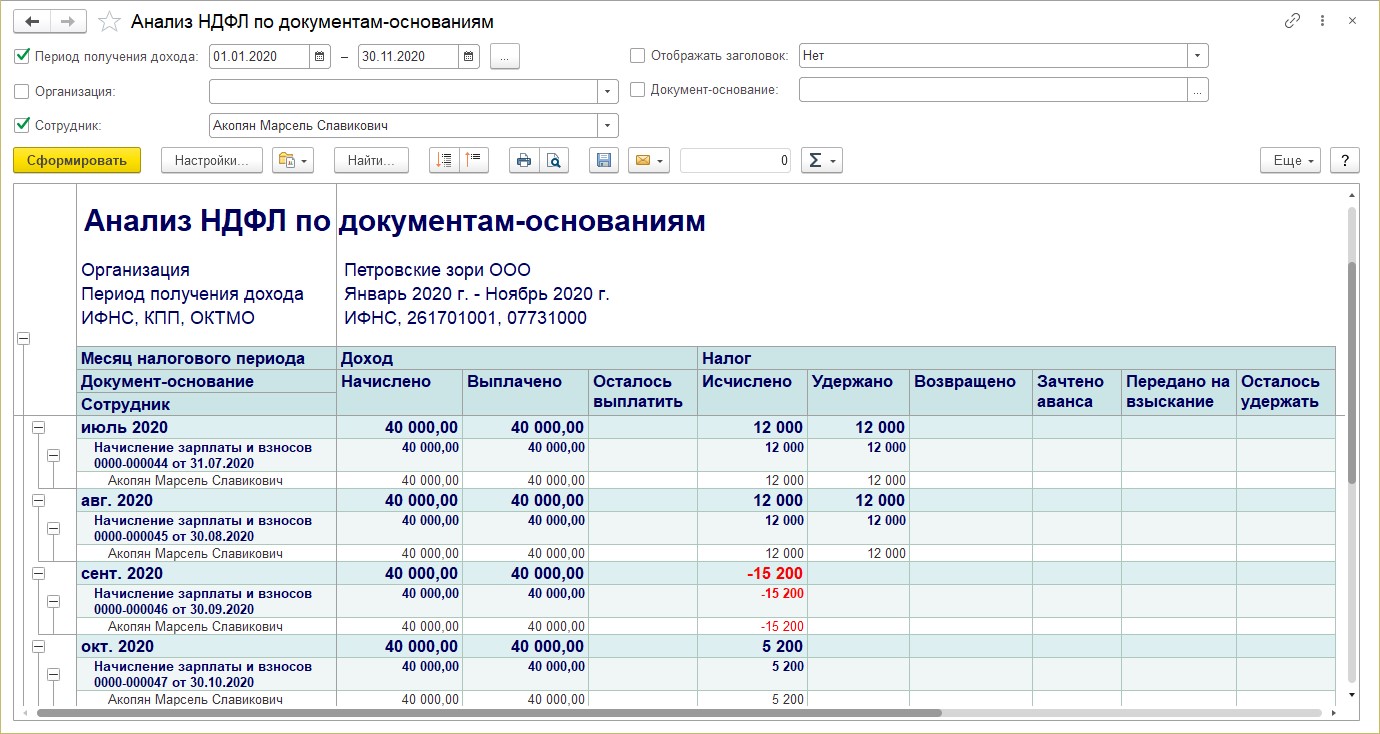

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

Анализ НДФЛ по месяцам

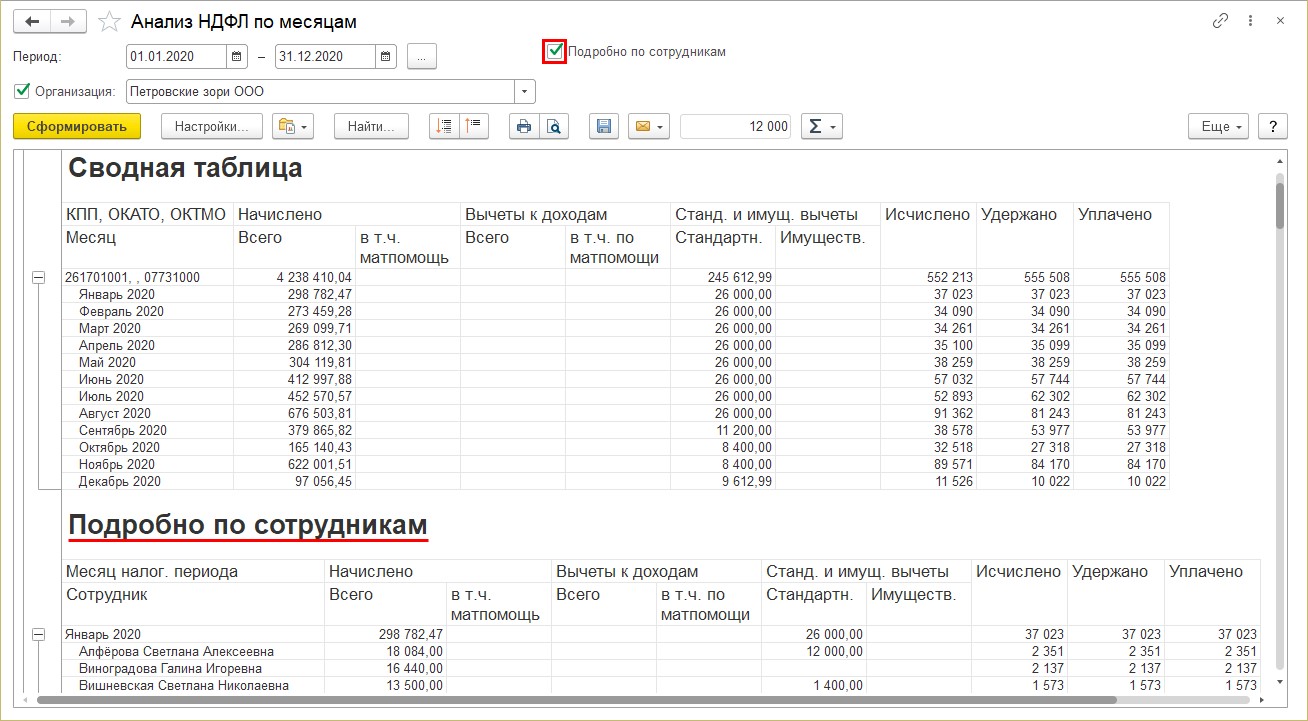

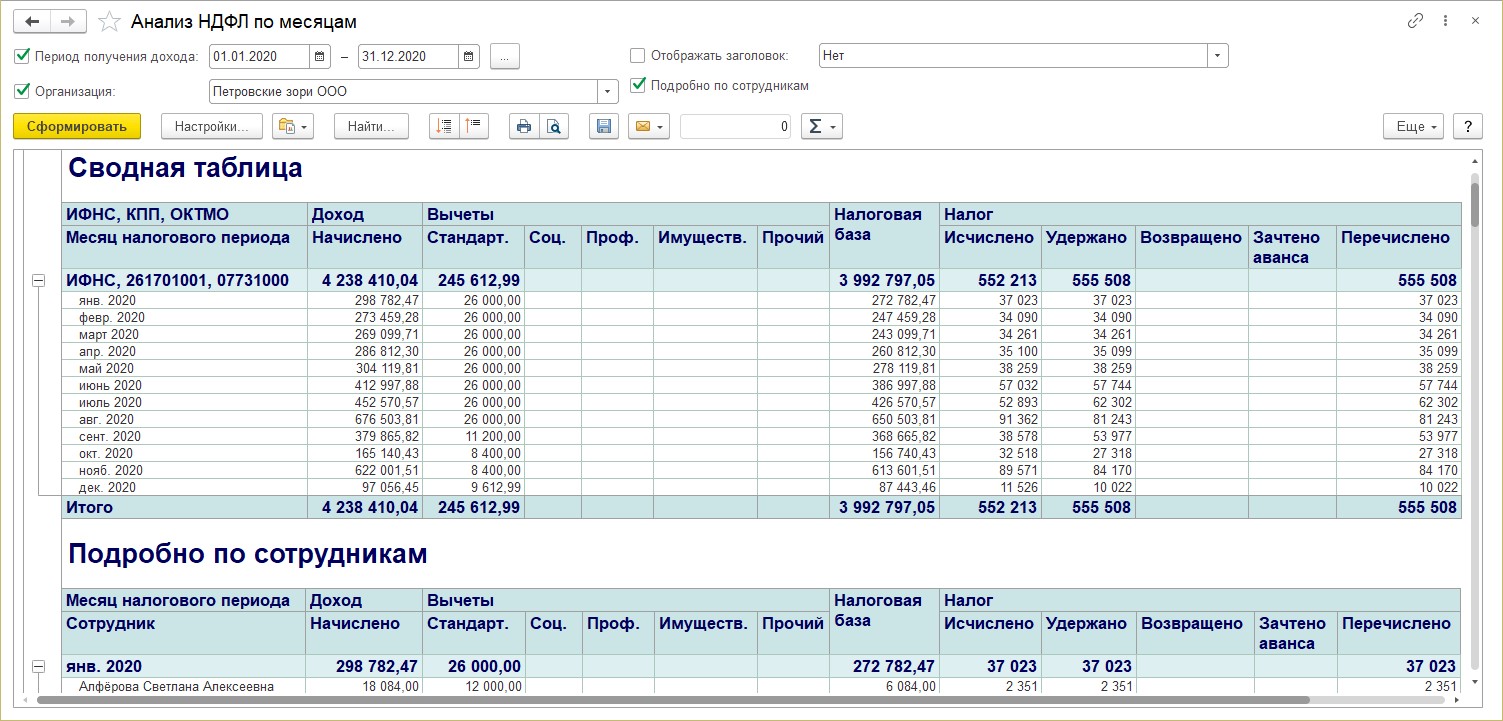

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

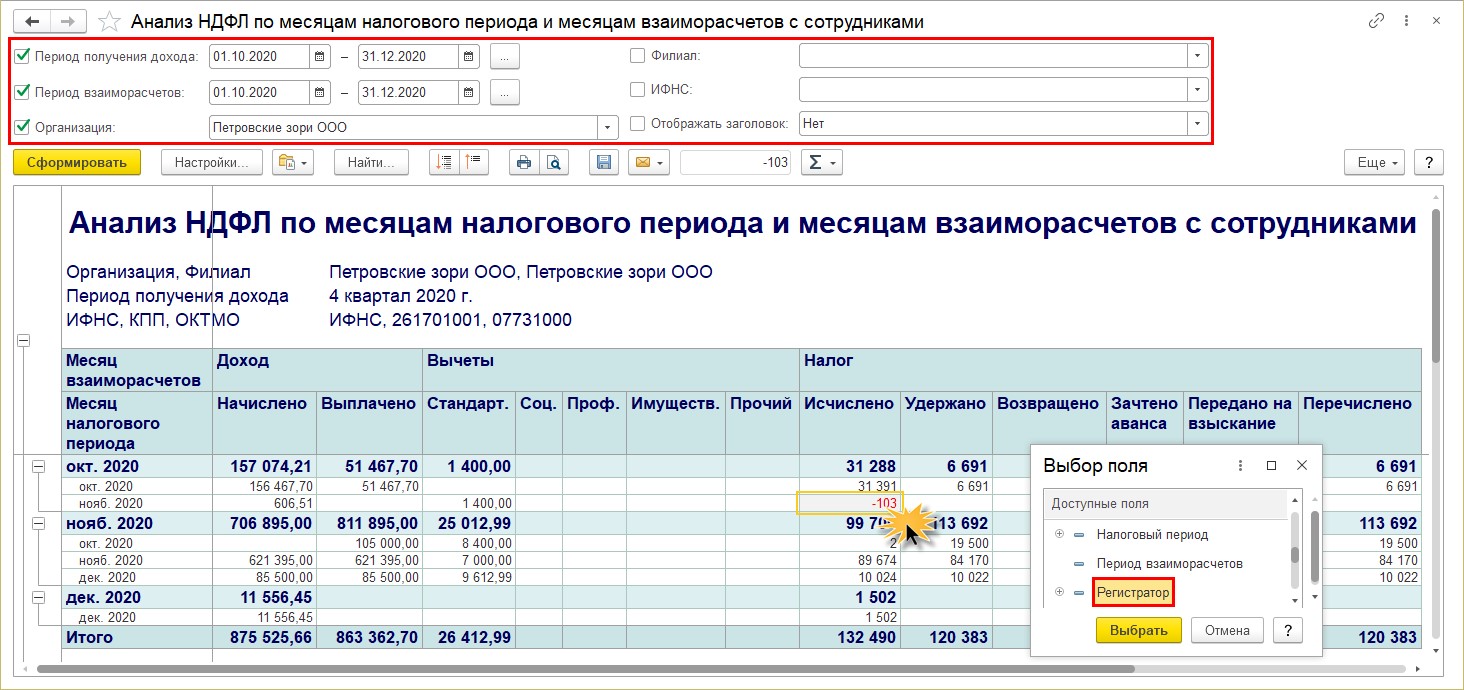

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

- 6-НДФЛ раздел1;

- 2-НДФЛ;

- По месяцам.

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

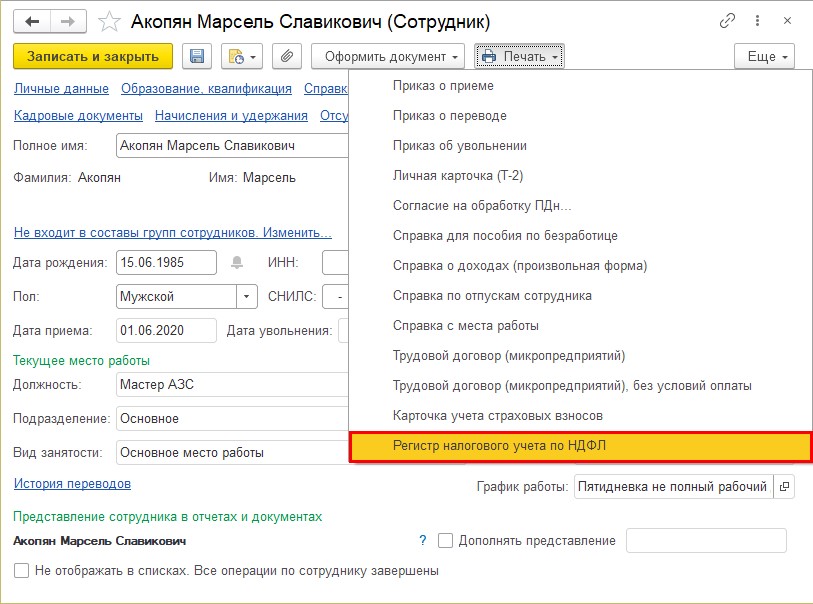

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

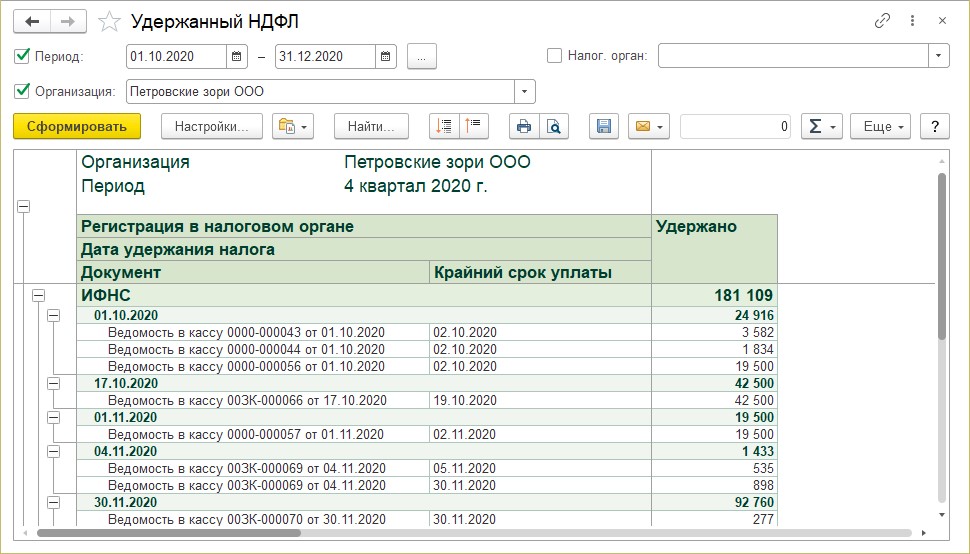

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Для этого необходимо в программе выполнить следующие действия:

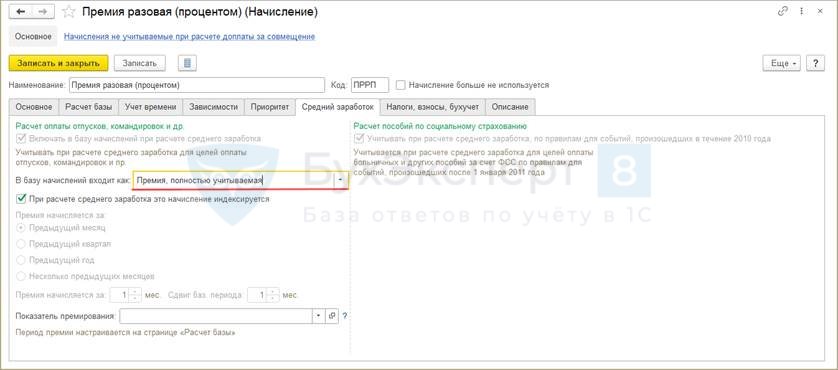

При начислении премии она в любом случае учитывается на конец месяца, но для премий, отнесенных к «прочим доходам» дата получения дохода затем переопределяется по дате выплаты.

Рассмотрим на примере.

- ежемесячная, для которой установлена категория Оплата труда , в сумме 6 000 руб.;

- квартальная, для которой указана категория Прочие доходы от трудовой деятельности , в сумме 18 000 руб.

При начислении обе премии учтены на 31.03.2018. При начислении зарплаты исчислен НДФЛ отдельно по каждой категории дохода:

- 66 000 руб. * 13% = 8 580 руб.

- 18 000 руб. * 13% = 2 340 руб.

Выплата зарплаты и премий производится 05.04.2018. При проведении ведомости на выплату доход в виде квартальной премии и НДФЛ с этого дохода переучитывается на дату выплаты 05.04.2018:

В отчете 6-НДФЛ за 1 полугодие эти операции отражаются следующим образом:

Оплата по окладу и ежемесячная премия показываются в разделе 2 в блоке с датой 31.03.2018 в строке 100, а квартальная премия – в блоке 05.04.2018.

См.отрывок из поддерживающего семинара ЗУП от 02.04.2018:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Добрый день! С января 2018 года мы перешли на 1С.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Читайте также: