Как из материалов сделать основное средство в 1с бюджет

Обновлено: 07.07.2024

Расскажем, какие правила нужно учитывать при делении (разукомплектации) основного средства на несколько самостоятельных объектов ОС.

Зачем нужна разукомплектация

Необходимость в разукомплектации основного средства может возникнуть вследствие частичной ликвидации объекта или стать самостоятельной хозяйственной операцией, в результате которой образуется несколько самостоятельных объектов, которые нужно оформить и поставить на учет.

Признаки разукомплектации основного средства:

основное средство было ранее принято к бухгалтерскому (бюджетному) учету как один инвентарный объект (единица инвентарного учета);

есть решение Комиссии по поступлению и выбытию активов, действующей в учреждении (п. 34 Инструкции №157н);

основное средство разбирается (делится) на отдельные части, которые принимаются к учету как самостоятельные объекты основных средств или подлежат демонтажу и уничтожению.

Разукомплектацию основного средства необходимо правильно оформить, отразить в бухгалтерском (бюджетном) и в налоговом учете, если ваше основное средство амортизируемое.

Проводить мероприятия по разукомплектации основного средства без документального основания, то есть до утверждения Комиссией соответствующего акта не допускается.

Как оформить разукомплектацию

При разукомплектации основного средства его нужно исключить с учета. Основанием для бухгалтера при отражении такой операции будет являться решение Комиссии по поступлению и выбытию активов, оформленное соответствующим актом в зависимости от вида основного средства (п. п. 34, 51 Инструкции №157н):

актом о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104);

актом о списании мягкого и хозяйственного инвентаря (ф. 0504143);

актом о списании исключенных объектов библиотечного фонда (ф. 0504144).

Какими записями отразить в бухгалтерском (бюджетном) учете

Рассмотри корреспонденции для учреждений различных типов.

Первый шаг – списание основного средства. Напомним, что все операции с ОС в учете отражаются по первоначальной (балансовой) стоимости.

Проводки в бюджетном учете казенного учреждения:

Содержание операции

Дебет

Кредит

Обоснование

Списание с учета балансовой стоимости ОС

п.10 Инструкции №162н

Списание начисленной амортизации и (или) убытка от обесценения (при их наличии)

Проводки в бухгалтерском учете бюджетного учреждения:

Содержание операции

Дебет

Кредит

Обоснование

Списание с учета балансовой стоимости ОС

п.12 Инструкции №174н

Списание начисленной амортизации и (или) убытка от обесценения (при их наличии)

Проводки в бухгалтерском учете автономного учреждения:

Содержание операции

Дебет

Кредит

Обоснование

Списание с учета балансовой стоимости ОС

п. 12 Инструкции №183н

Списание начисленной амортизации и (или) убытка от обесценения (при их наличии)

В приведенных в таблице корреспонденциях счетов в 24-26 разрядах номера счета указаны коды КОСГУ (п. 3 Инструкции №183н). Однако согласно п. 21 Инструкции №157н автономные учреждения в этих разрядах номера счета рабочего плана счетов отражают аналитический код поступлений, выбытий объектов учета. Рекомендуем закрепить применяемый порядок формирования номера счета в учетной политике.

Второй шаг – признание (принятие к учету) образовавшихся в результате разукомплектования самостоятельных основных средств. Данную операцию необходимо оформить оправдательным документом (первичным учетным документом) (п. 34 Инструкции №157н). Предлагаем составить акт о приеме-передаче объектов нефинансовых активов (ф. 0504101).

Оценка основных средств, принимаемых к учету, производится по стоимости, по которой они были учтены ранее до объединения (создания комплекса основных средств). Начисленную амортизацию и убытки от обесценения разукомплектованного основного средства распределите между полученными основными средствами исходя из их стоимости.

Проводки в бюджетном учете казенного учреждения:

Содержание операции

Дебет

Кредит

Обоснование

Принятие к учету ОС, а также амортизации и убытка от обесценения

Пункт 10 Инструкции №162н

Проводки в бухгалтерском учете бюджетного учреждения:

Содержание операции

Дебет

Кредит

Обоснование

Принятие к учету ОС, а также амортизации и убытка от обесценения

Пункт 12 Инструкции №174н

Проводки в бухгалтерском учете автономного учреждения:

Содержание операции

Дебет

Кредит

Обоснование

Принятие к учету ОС, а также амортизации и убытка от обесценения

Пункт 12 Инструкции №183н

В приведенных в таблице корреспонденциях счетов в 24 – 26 разрядах номера счета указаны коды КОСГУ (п. 3 Инструкции №183н).

На принятые к учету основные средства откройте новые инвентарные карточки (ф. 0504031 или ф. 0504032) (п. 54 Инструкции №157н, Методические указания по применению форм первичных учетных документов и формированию регистров бухучета).

Выбытие инвентарного объекта в результате разукомплектования в «1С»

Выбытие основных средств в результате разукомплектования оформляется документом «Списание объектов ОС, НМА, НПА» (Раздел «ОС, НМА, НПА» – команда панели навигации «Списание объектов ОС, НМА, НПА»). При заполнении документа по строке «Вид списания» следует выбирать значение «Списание собственных ОС на балансе (101, 102, 103)». На закладке «Основные средства, НМА, НПА» указываем инвентарный объект, который подлежит разукомплектации и причину списания. Остальные реквизиты будут заполнены автоматически.

На закладке «Бухгалтерская операция» для формирования проводок в реквизите «Типовая операция» выбираем операцию «Разукомплектование объектов ОС (401.10.172)». В качестве счета списания автоматически указывается счет 401.10.172. По строке «Счет» указываем КПС и проводим документ.

При проведении документа в обычном порядке начисляется амортизация за текущий месяц (по объектам с линейным способом начисления амортизации) и формируются бухгалтерские записи по списанию балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172.

Из документа можно сформировать «Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104)» и/или «Бухгалтерскую справку (ф. 0504833)».

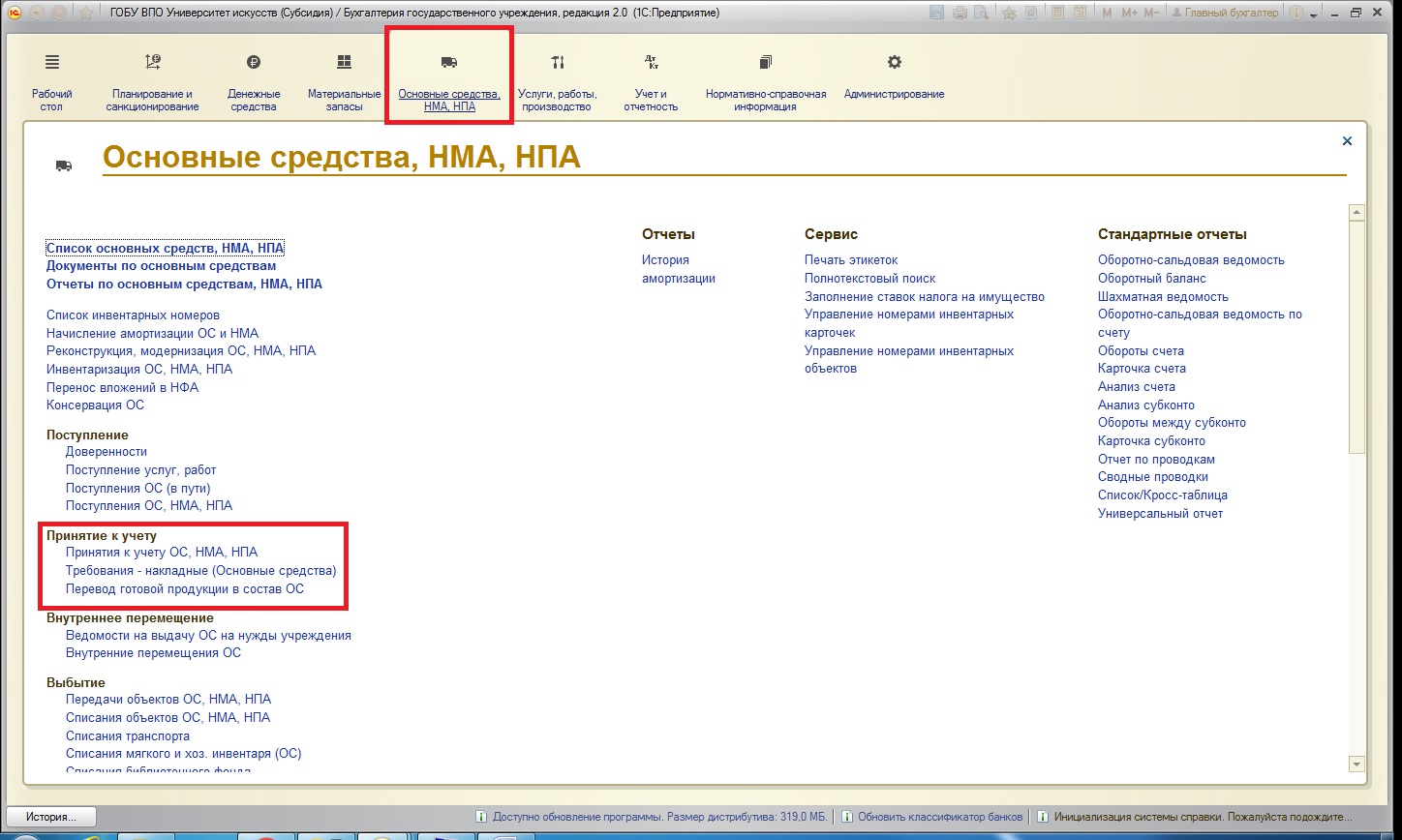

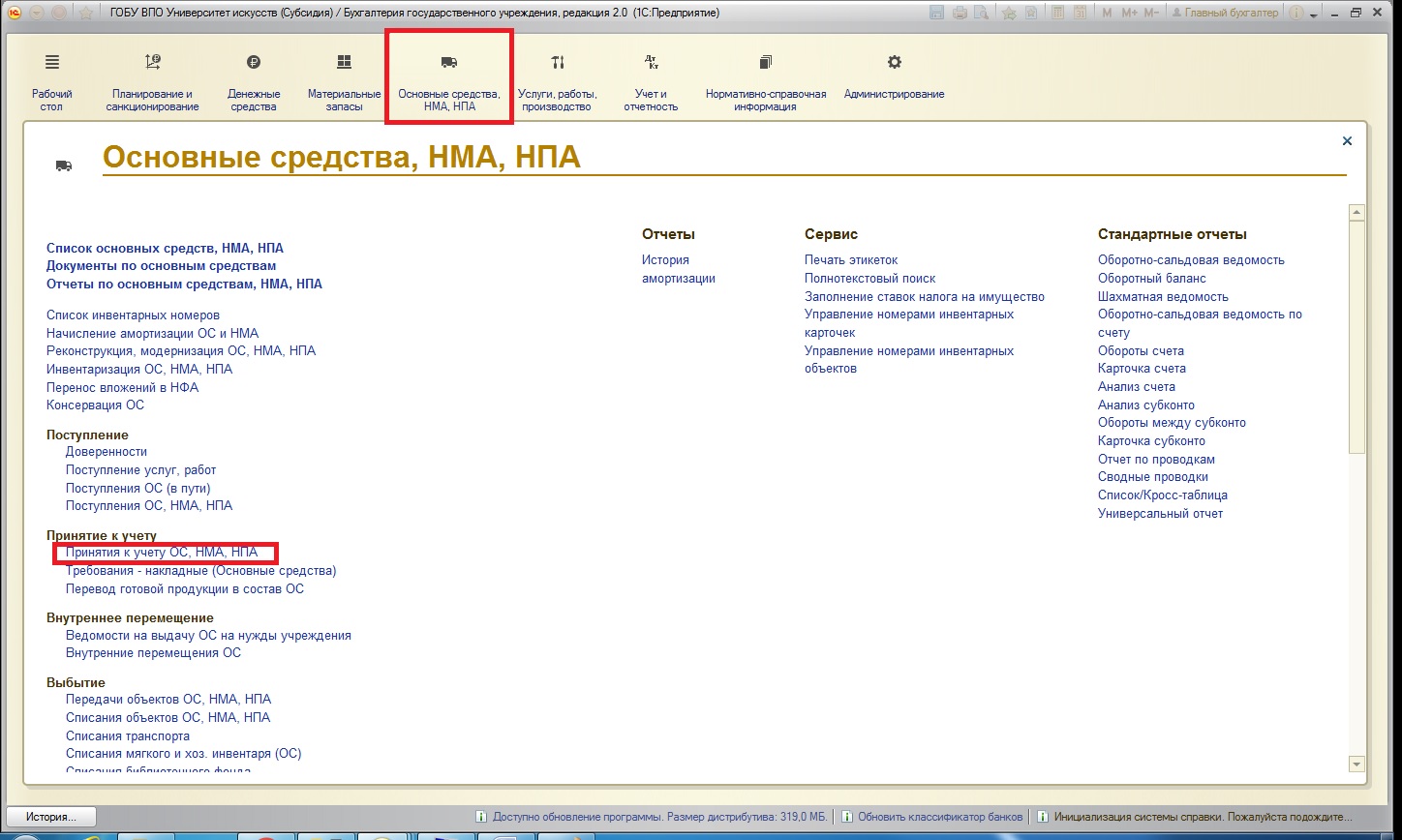

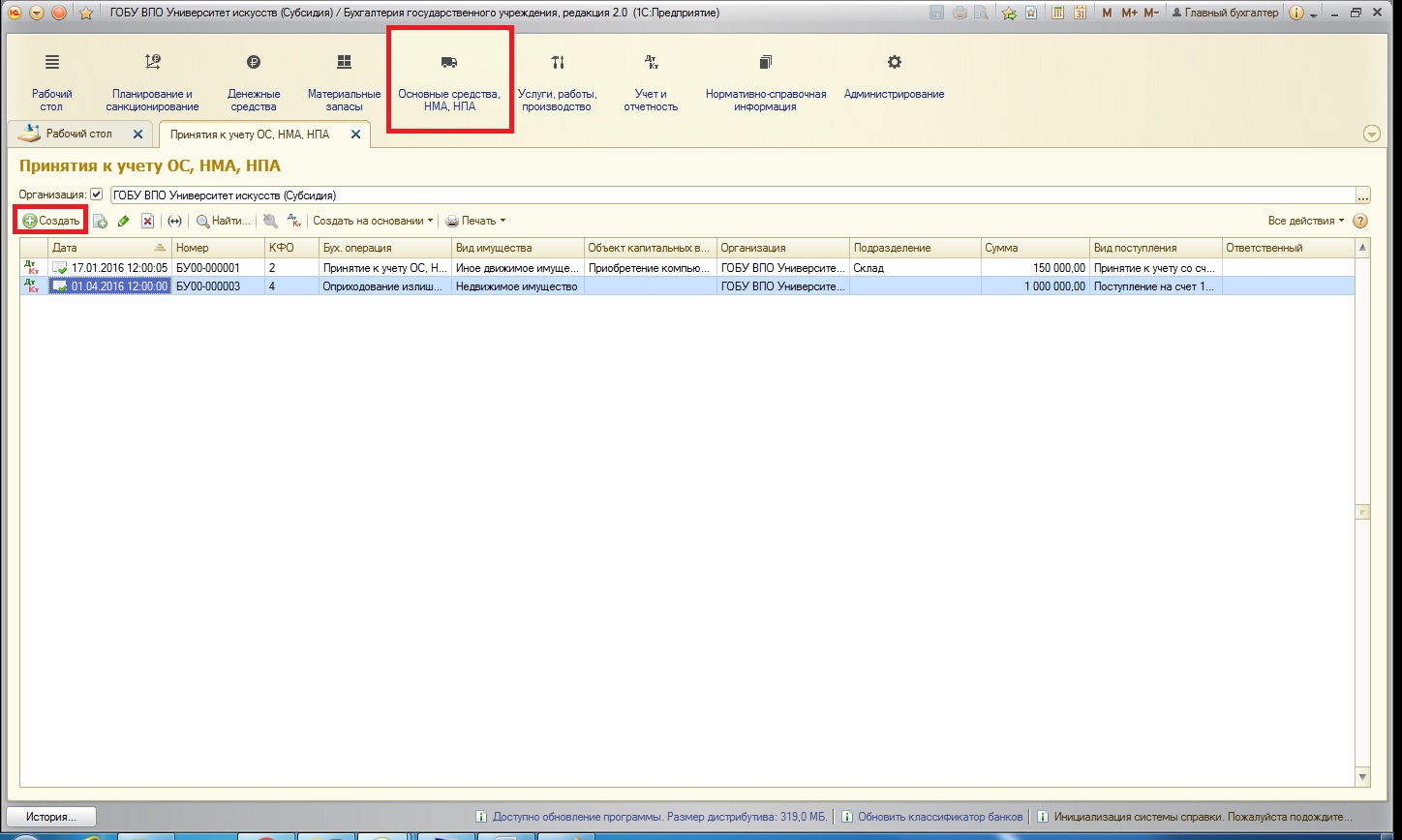

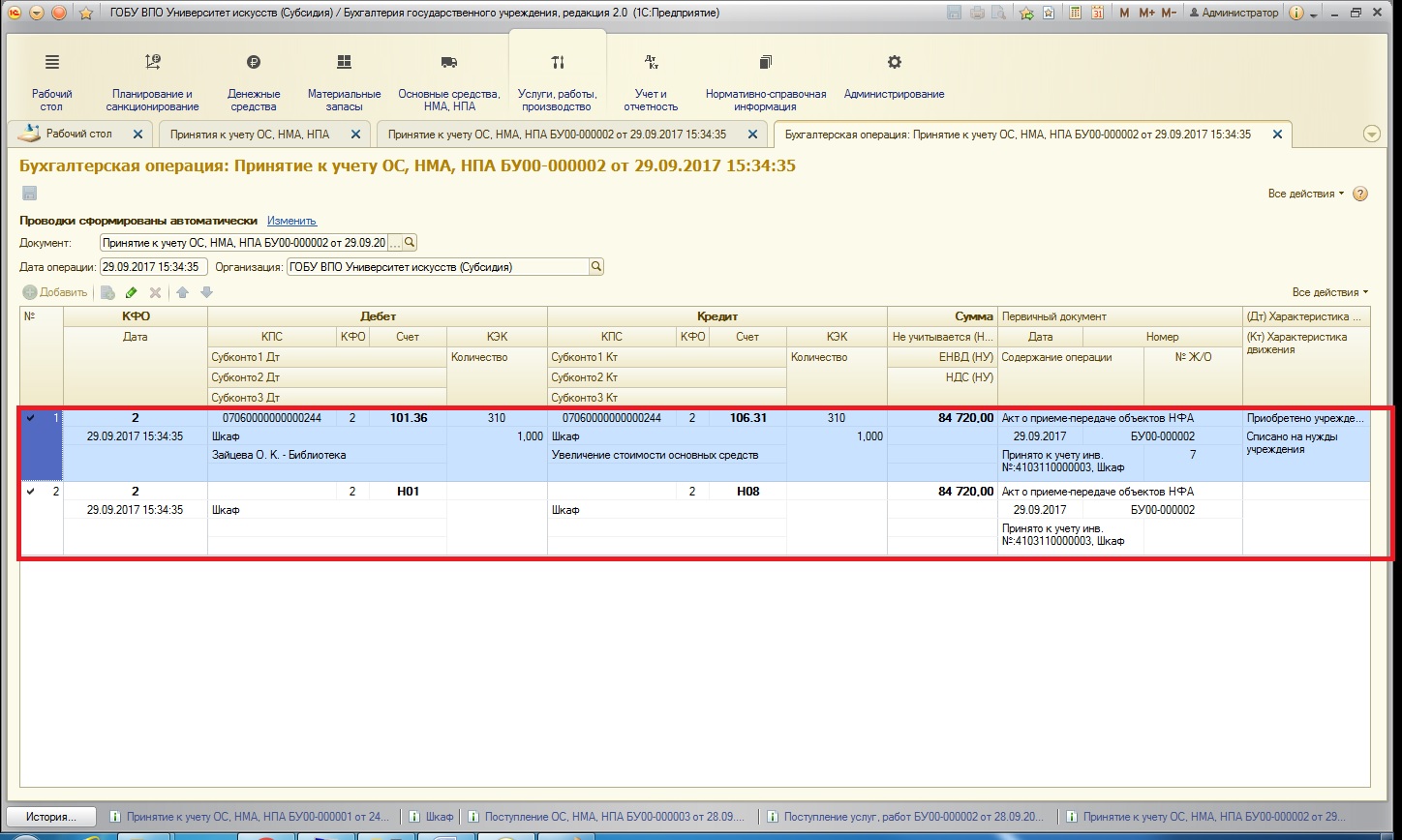

Принятие к учету инвентарных объектов в результате разукомплектования

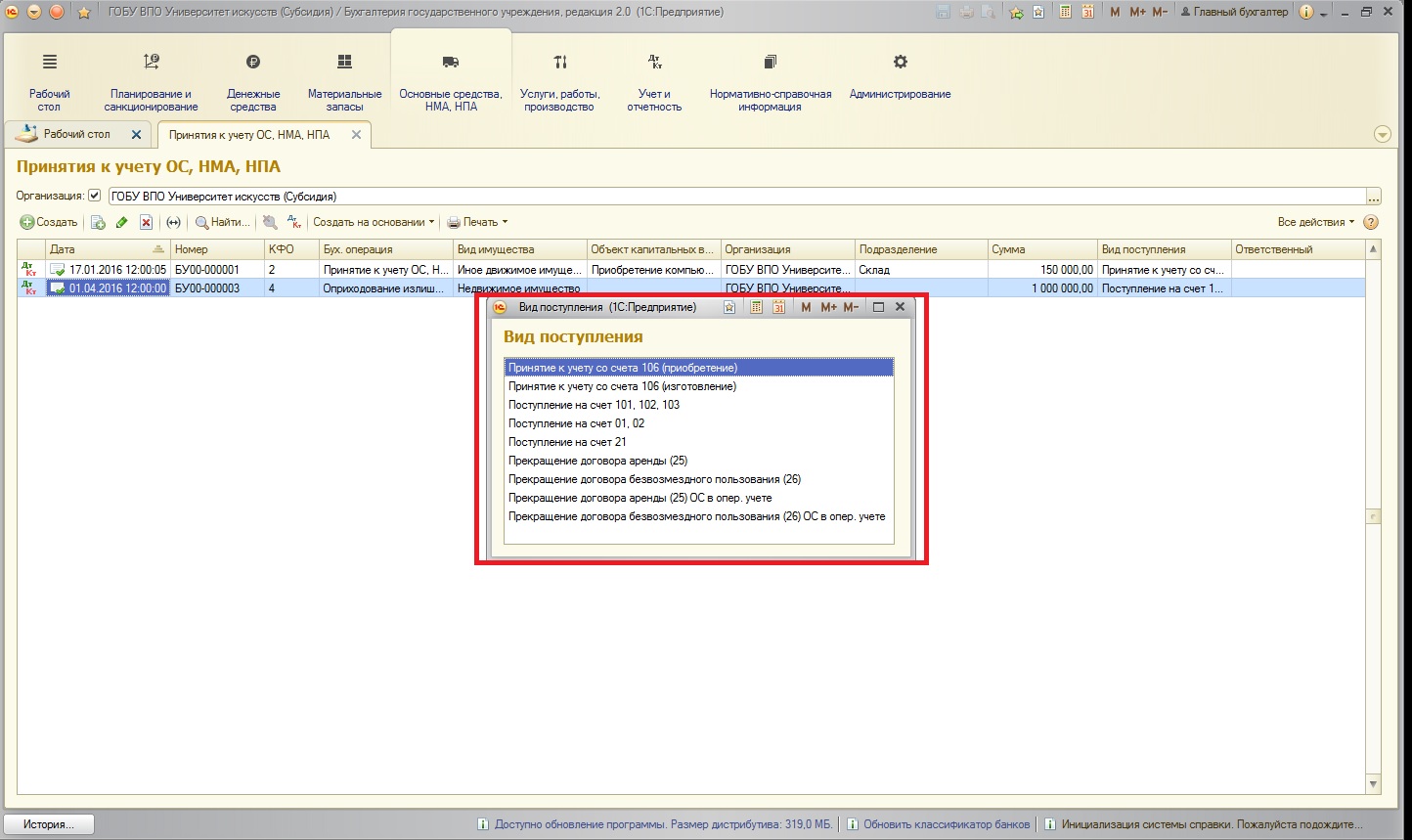

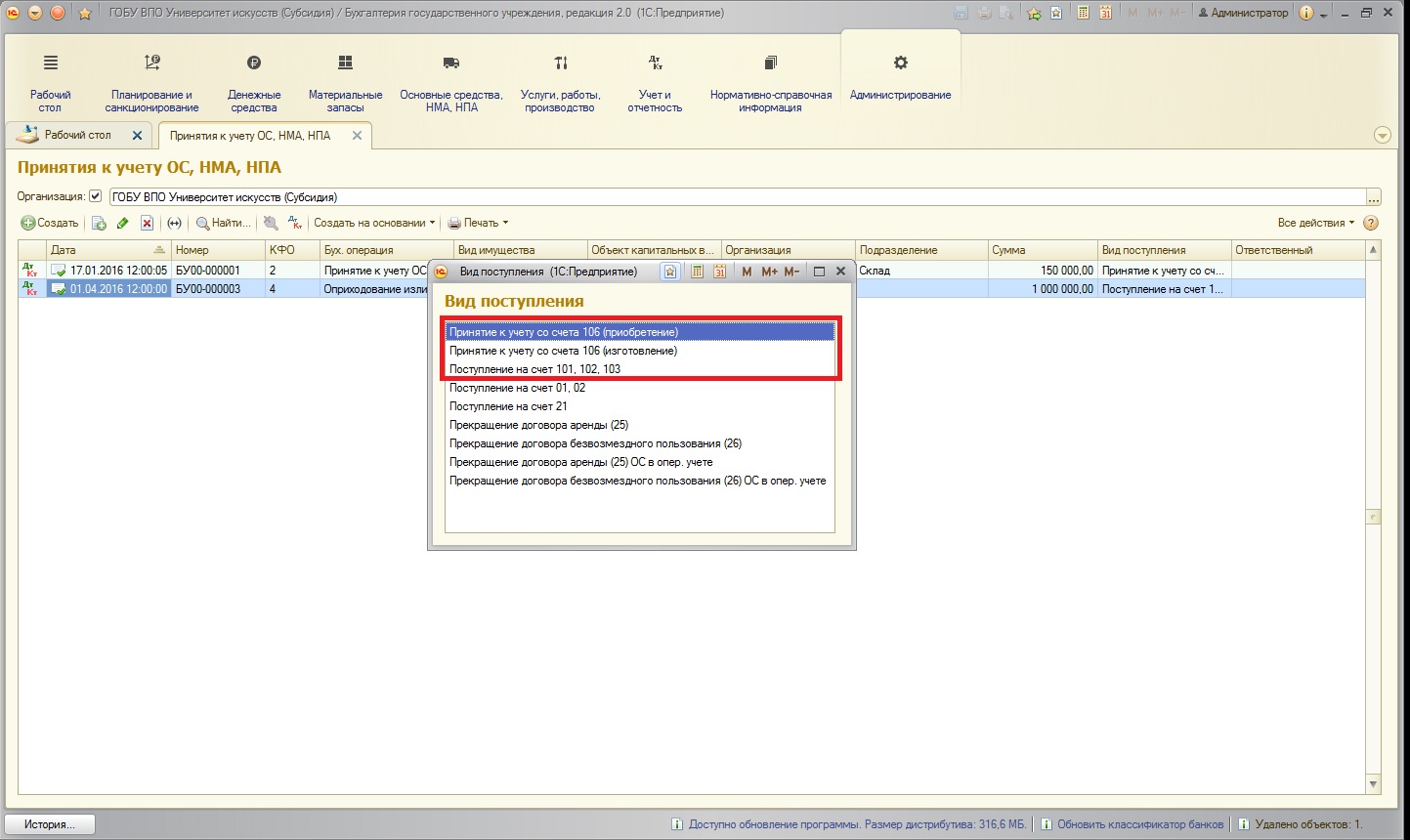

Принятие к учету инвентарных объектов основных средств, полученных в результате разукомплектования, оформляется документом «Принятие к учету ОС, НМА, НПА» (раздел «ОС, НМА, НПА» – команда панели навигации «Принятия к учету ОС, НМА, НПА»). При заполнении документа в реквизите «Вид поступления» выбираем значение «Поступление на счет 101, 102, 103». На закладке «Основные средства, НМА, НПА» вносим список объектов, полученных в результате разукомплектования.

Данные о балансовой стоимости объектов, полученных в результате разукомплектования, следует взять из отгрузочных документов. В случае, когда стоимость этих объектов не была выделена в отгрузочных документах поставщика, она должна быть определена комиссией учреждения по поступлению и выбытию нефинансовых активов. Порядок определения стоимости нефинансовых активов, полученных в результате разукомплектования, и суммы начисленной на них амортизации следует закрепить в учетной политике.

В документе «Принятие к учету ОС, НМА, НПА» объекты, полученные в результате разукомплектования, стоимостью свыше 100 000 руб. следует ввести как отдельные инвентарные объекты с присвоением индивидуального инвентарного номера, установив для каждого из них порядок начисления амортизации и способ начисления амортизации. Также необходимо указать дату ввода в эксплуатацию по данным разукомплектованного объекта основных средств, при этом оставшийся срок полезного использования заполнится автоматически.

Для объектов, стоимостью до 100 000 руб. можно установить признак группового учета с присвоением индивидуальных инвентарных номеров. В данном случае в документ вводится каждый инвентарный номер, с указанием для каждого из них порядка и способа начисления амортизации.

Как и при оформлении безвозмездного поступления ОС, дату ввода в эксплуатацию, срок полезного использования и оставшийся срок полезного использования следует указать согласно инвентарной карточке разукомплектованного объекта.

На закладке «Бухгалтерская операция» для формирования проводок в реквизите «Типовая операция» указываем вид операции «Принятие к учету объектов ОС, полученных при разукомплектовании (401.10.172)». По строке «Счет» указываем КПС и проводим документ.

В результате проведения документа формируются бухгалтерские записи по принятию к учету балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172.

По объектам, по которым установлен способ начисления амортизации – «100% при вводе в эксплуатацию» формируется дополнительная запись по доначислению амортизации до 100%.

Согласно п. 85 Инструкции по применению Единого плана счетов бухгалтерского учета (утв. приказом Минфина РФ от 01.12.2010 №157н), при принятии к учету объекта основного средства, нематериального актива по балансовой стоимости с ранее начисленной суммой амортизации, расчет учреждением годовой суммы амортизации производится линейным способом, исходя из остаточной стоимости амортизируемого объекта на дату его принятия к учету, и нормой амортизации, исчисленной исходя из оставшегося срока полезного использования на дату его принятия к учету.

Из документа можно сформировать «Бухгалтерскую справку (ф. 0504833)» и/или «Приходный ордер на приемку материальных ценностей (нефинансовых активов) (ф. 0504207)».

Большинство бухгалтеров сталкивается в своей работе с тем, что нужно каким-то образом учитывать основные средства. Особенно эта тема актуальна для государственных учреждений, так как они всегда имеют большое количество собственности, которая подходит под определение «Основные средства». Эту статью хочу посвятить вопросу создания основных средств из материалов в программе 1С: Бухгалтерия государственного учреждения 8, редакция 2.0.

Довольно часто возникает потребность создавать, конструировать, производить основное средство из имеющихся в собственности материалов. Ярким примером может служить сборка компьютера из запасных частей: материнской платы, видеокарты, корпуса, комплекса охлаждения и т.д..

Последовательность действий в данном случае будет такая: необходимо списать материалы на нужны учреждения, затем, если есть дополнительные затраты, аккумулировать их на счете «Капитальные вложения», а после – создать основное средство, которое нужно сначала принять к учету, а затем ввести в эксплуатацию.

Рассмотрим всю цепочку непосредственно в программе 1С: БГУ 8 редакции 2.0.

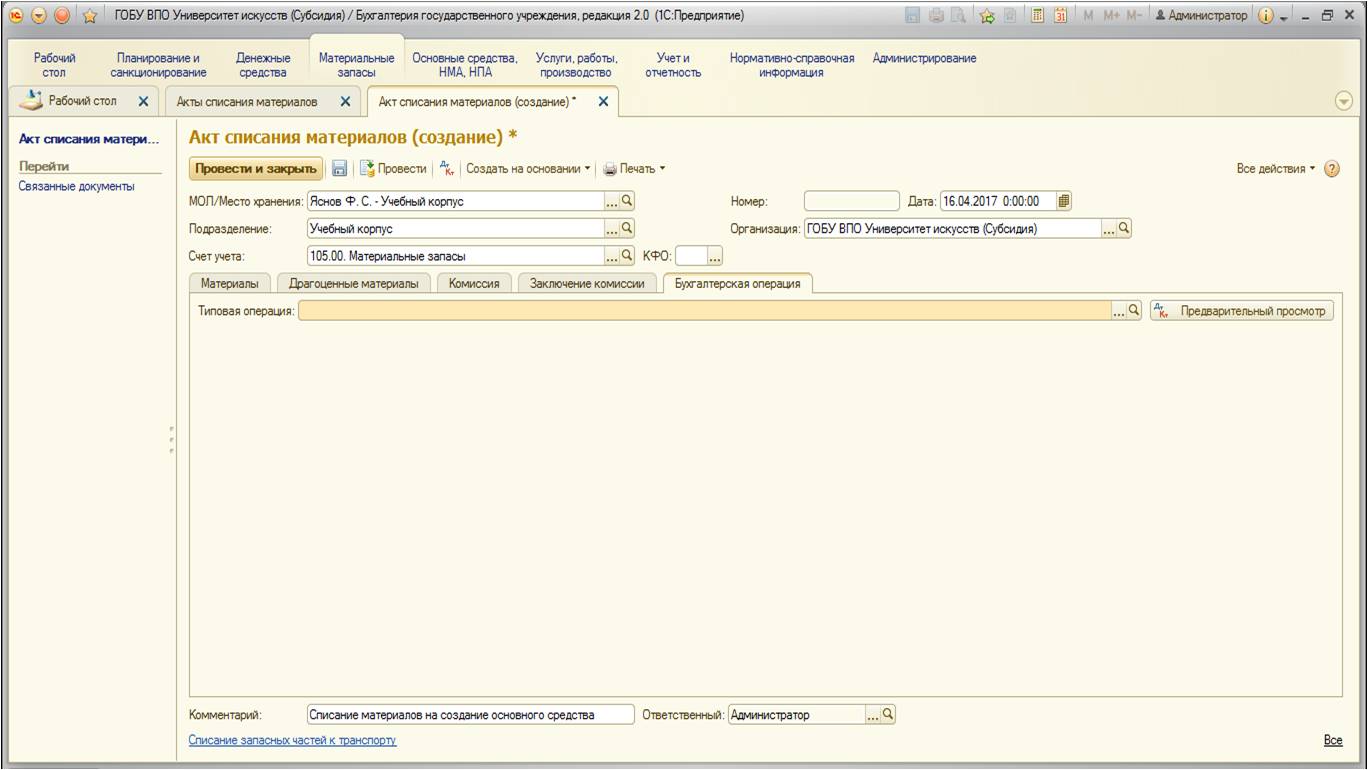

Первый этап – это списание материалов на нужны учреждения (подразумевается, что на счете 105 необходимые материалы уже имеются в достаточном количестве).

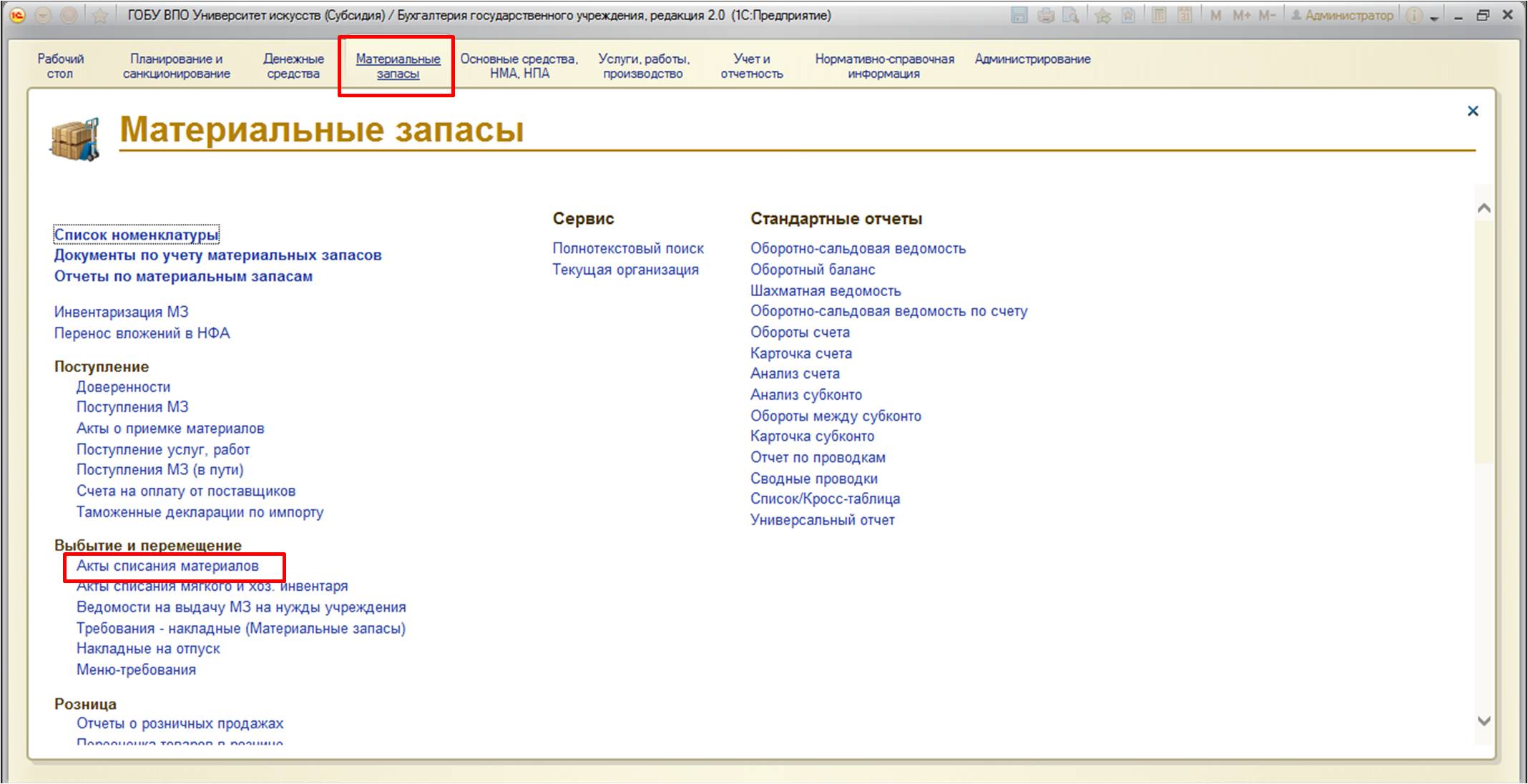

Найти документ можно:

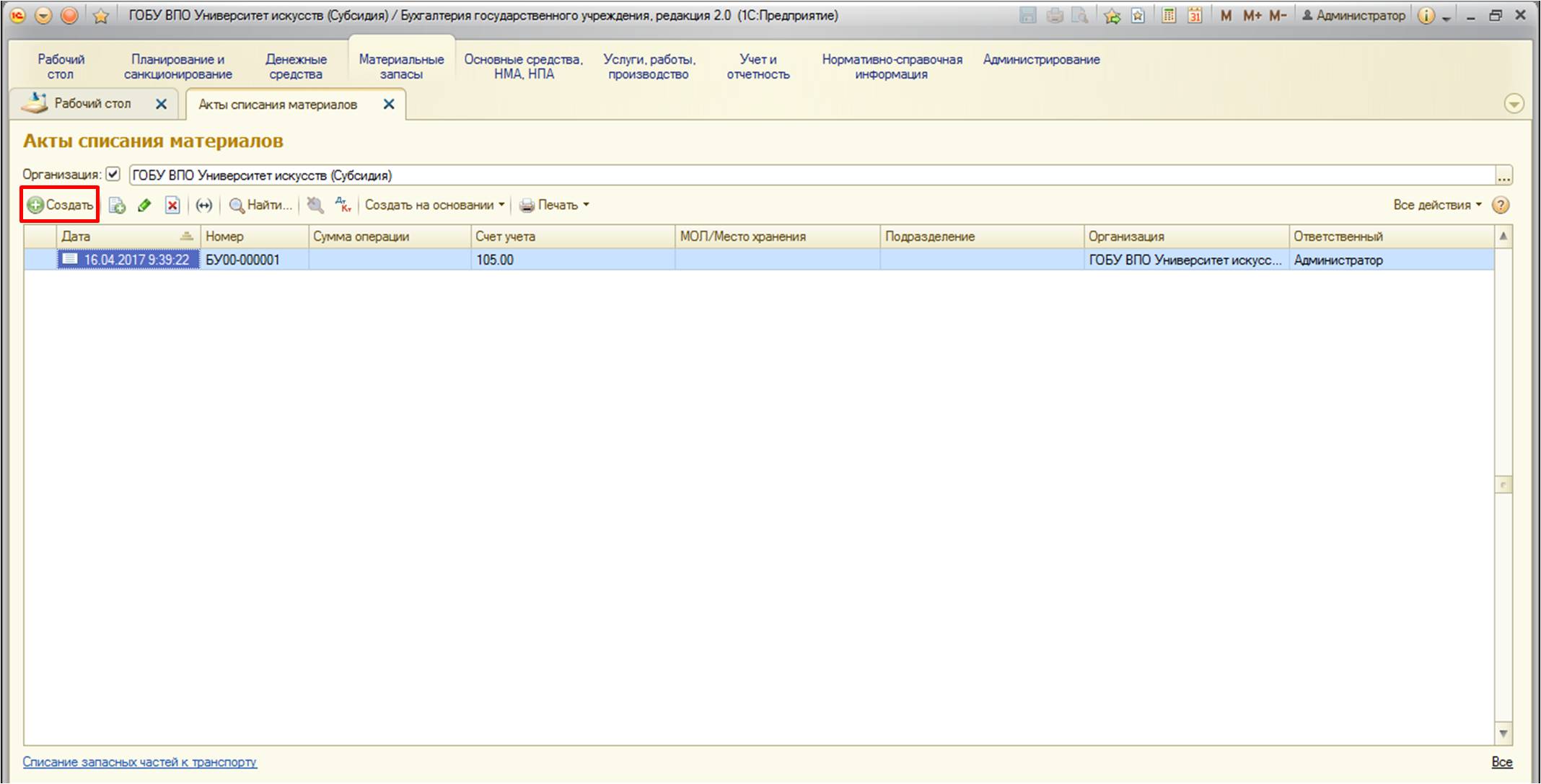

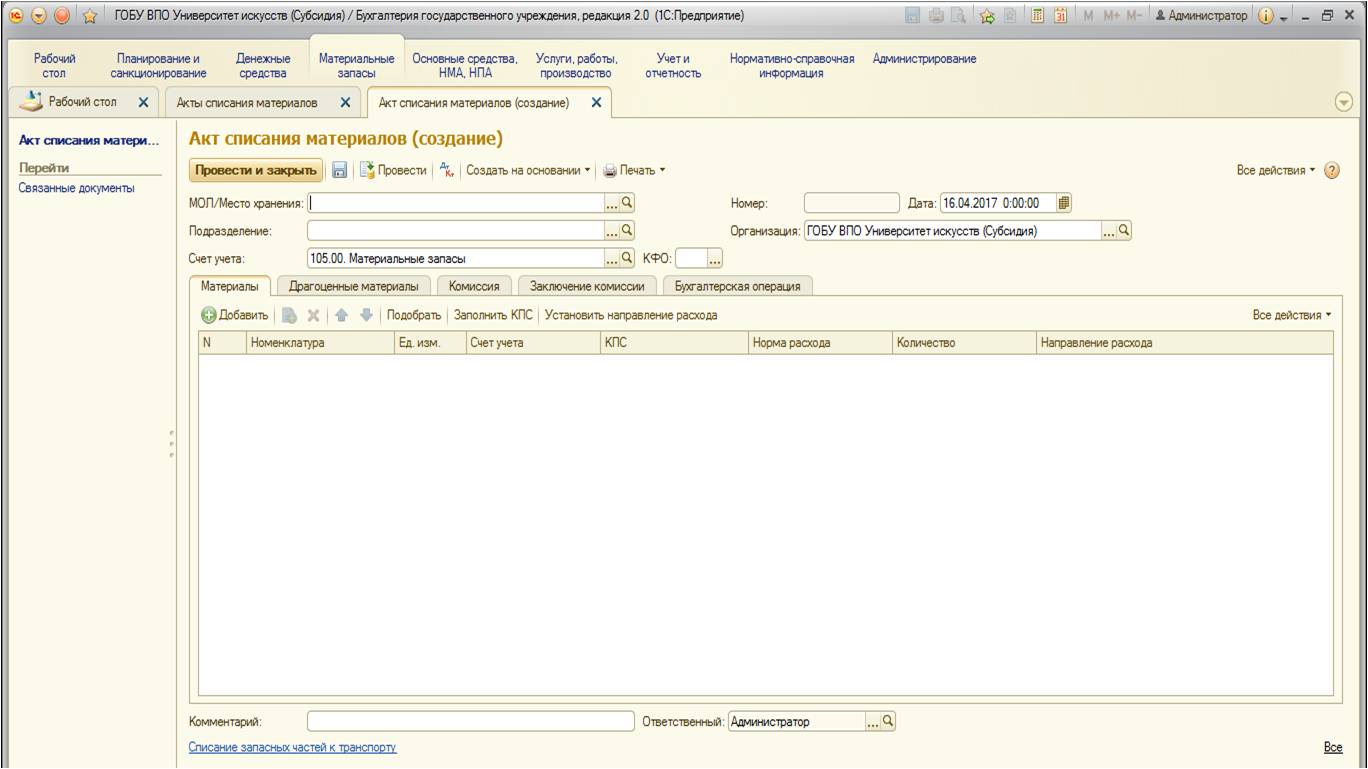

Создадим новый документ:

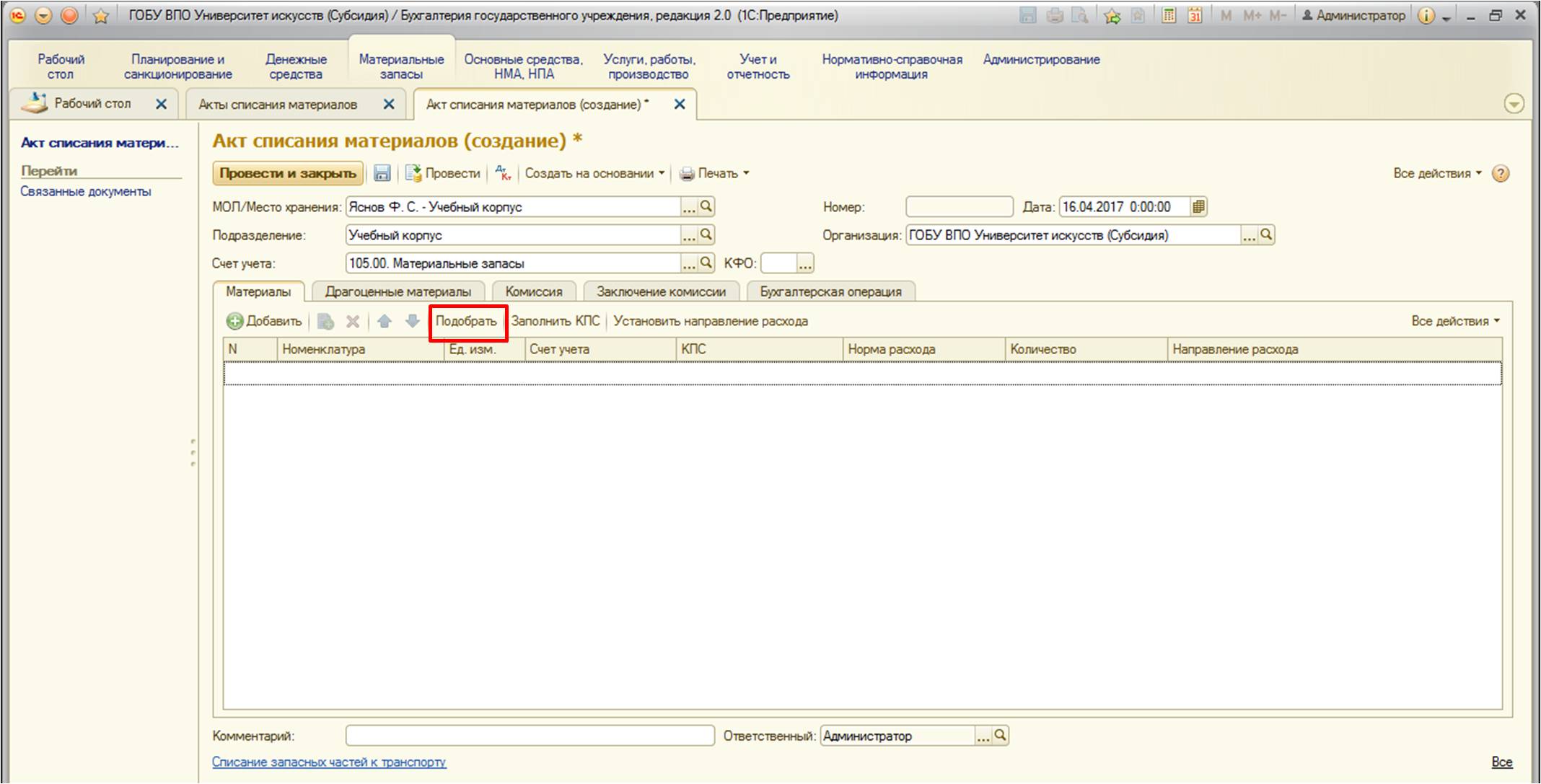

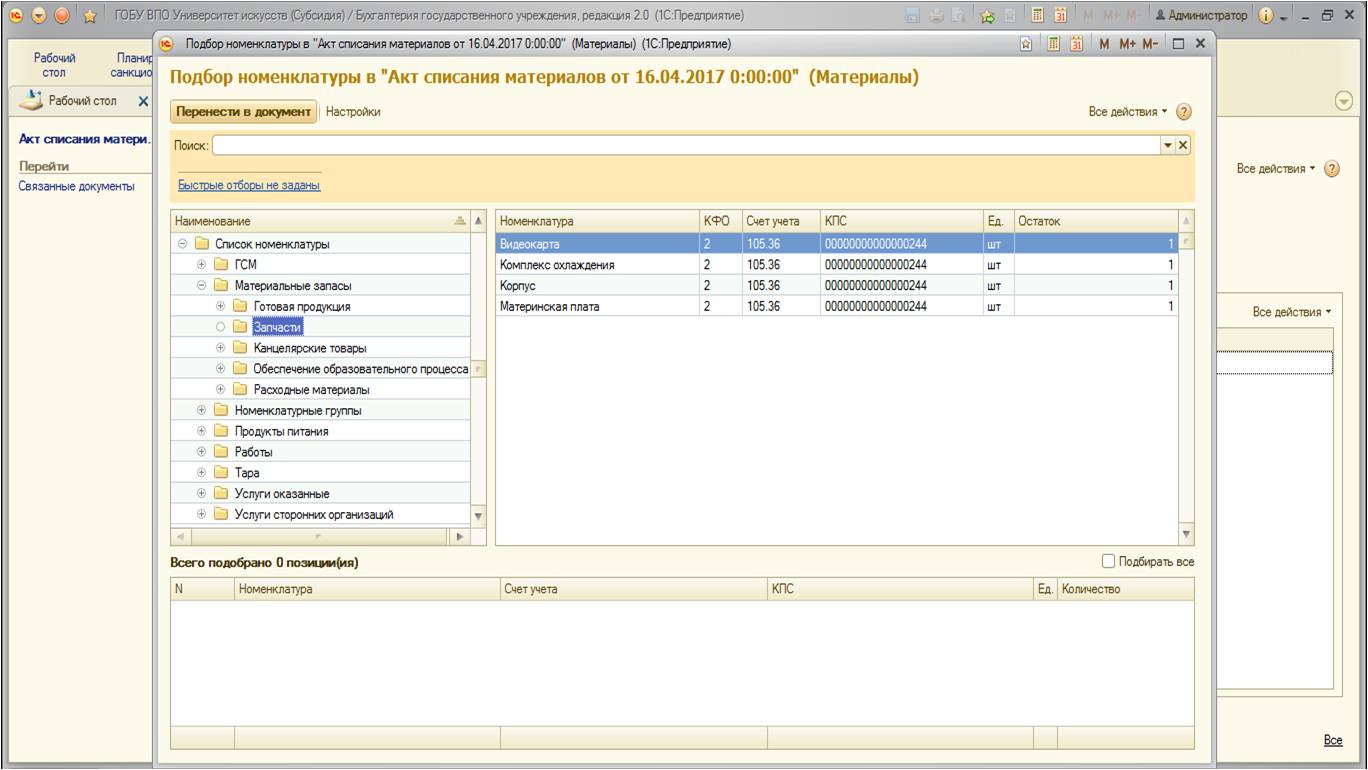

Используем удобный механизм подбора номенклатурных позиций, который позволяет видеть актуальные остатки для выбранного МОЛ/подотчетного лица (советую использовать именно его, помимо удобства он корректно отражает количественные остатки, что позволит сразу проверить правильность учета в этой части):

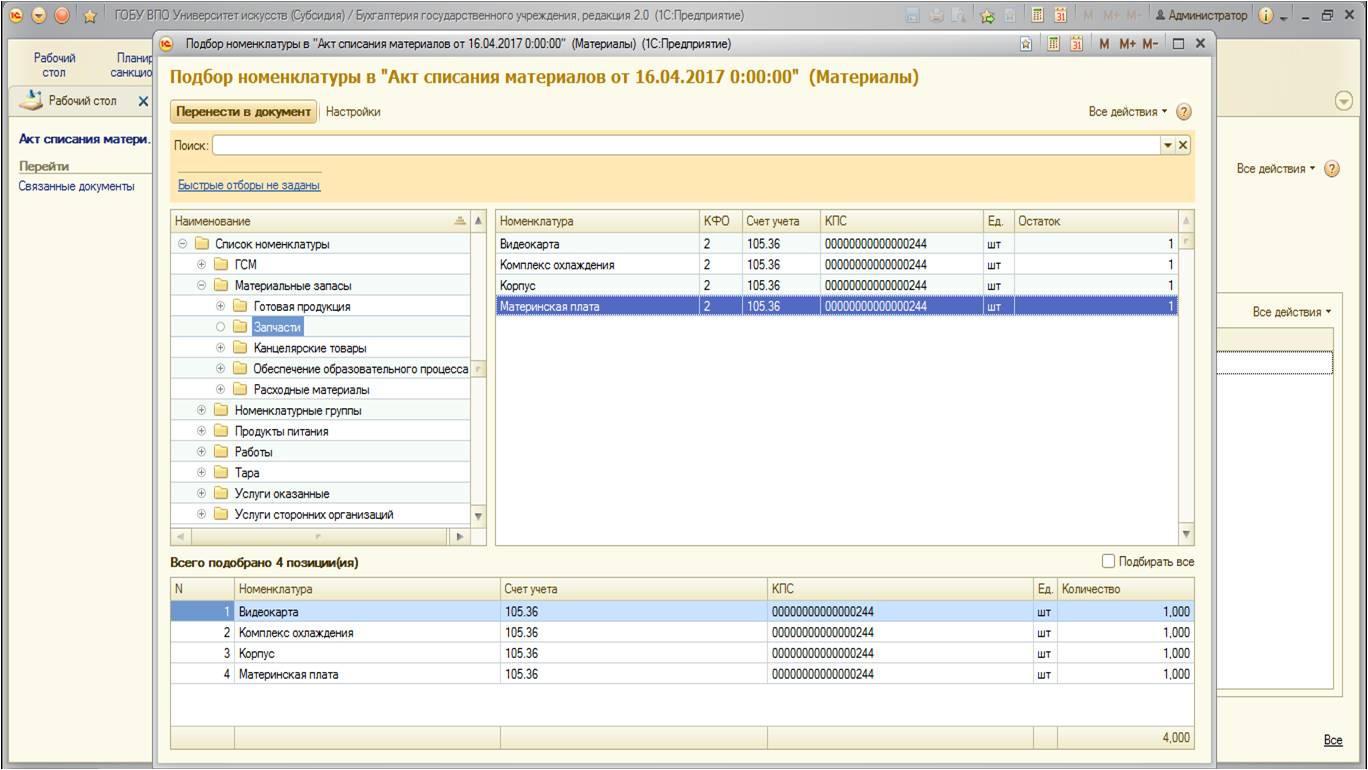

Форма представляет собой: в левой части дерево папок номенклатурных позиций, в право – сами позиции с указанием счета учета и остатков. Для выбора требуемых материалов щелкаем два раза на каждой из позиций:

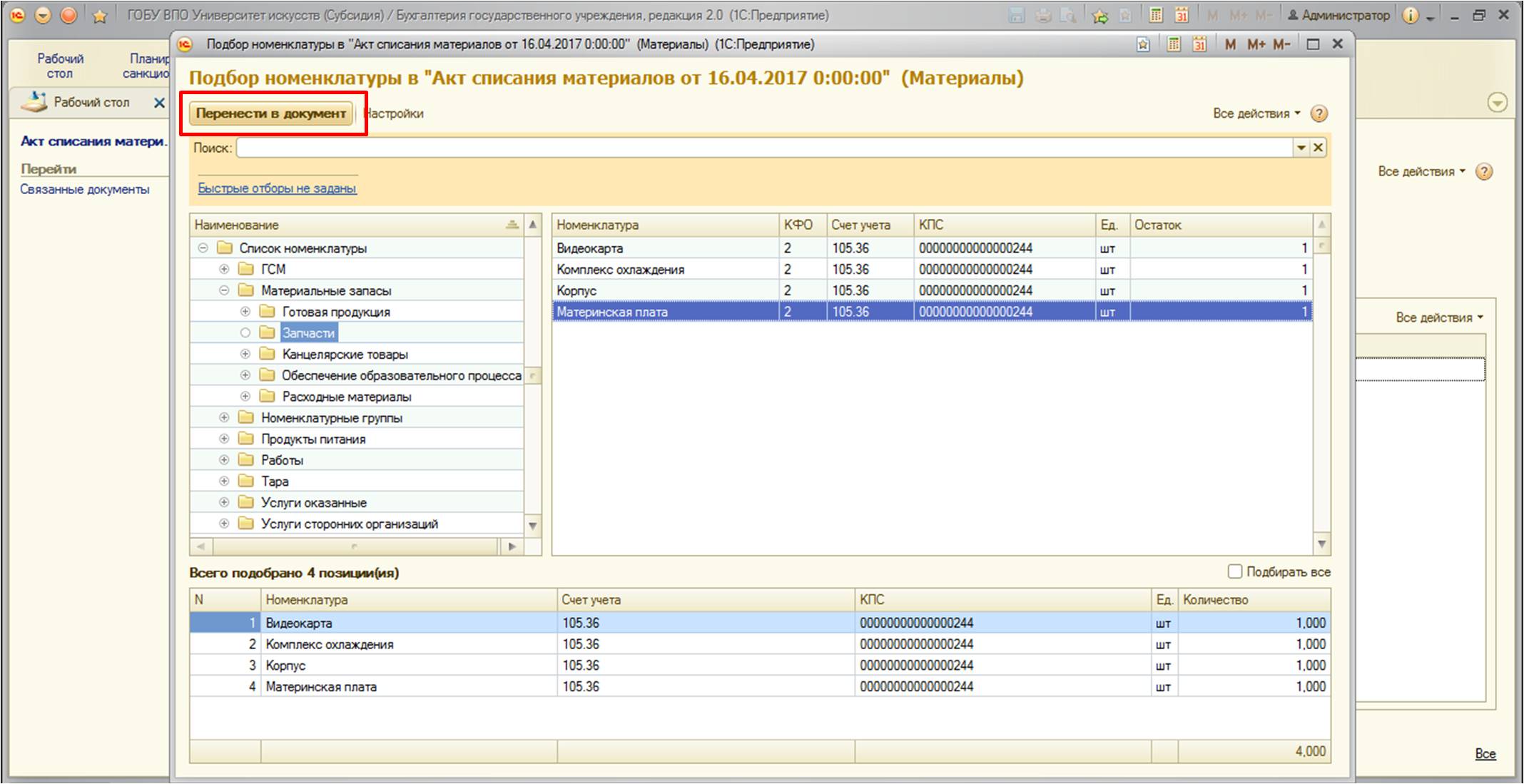

После перенесем в документ:

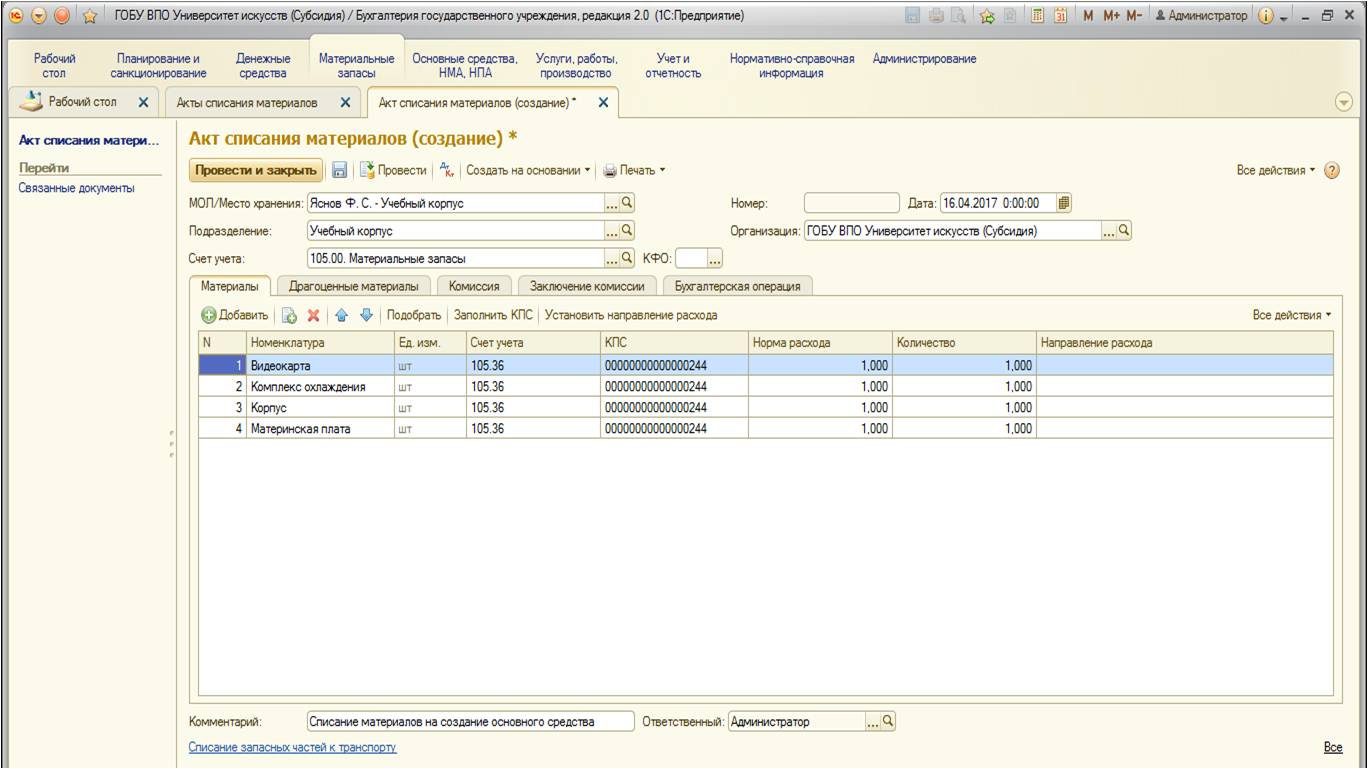

Документ примет следующий вид:

На вкладках «Комиссия» и «Заключение комиссии» необходимо указать номер и дату документа, подтверждающего состав комиссии, заключение комиссии.

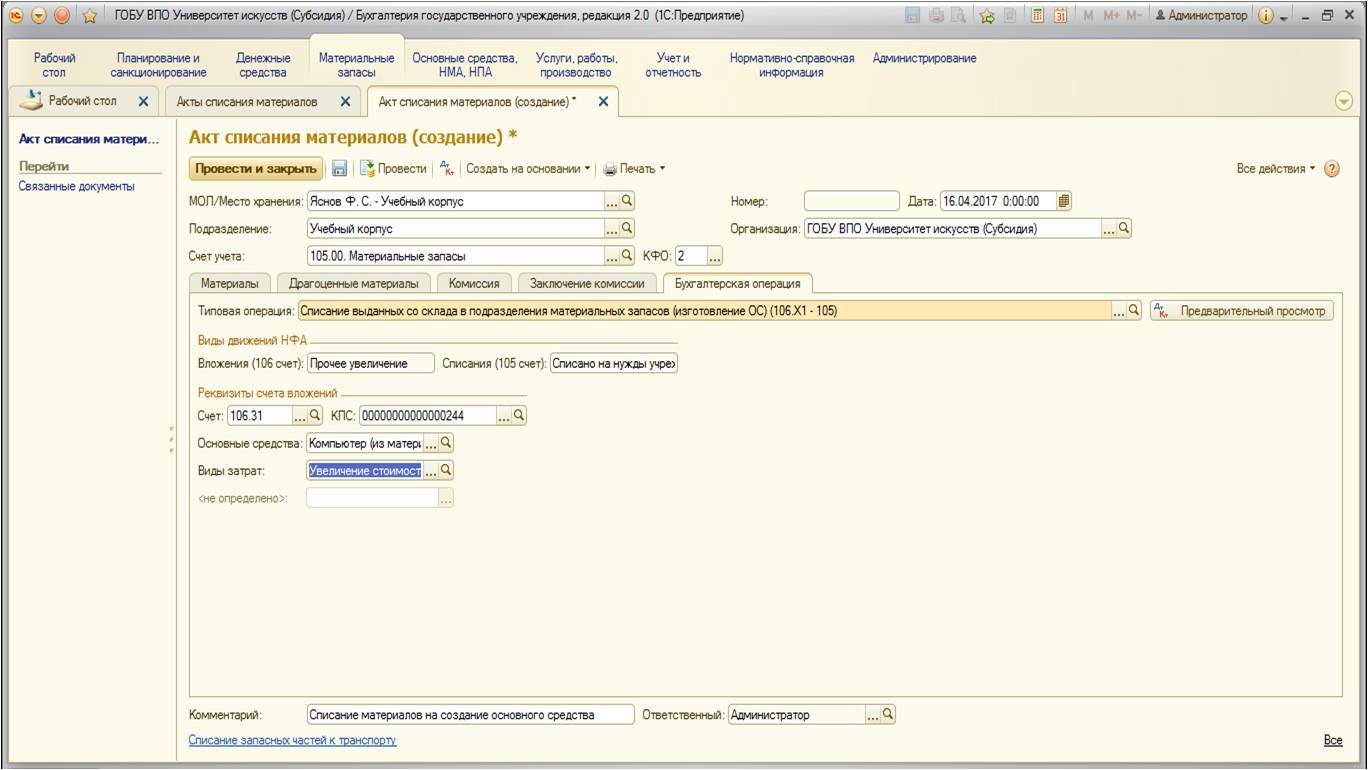

Далее перейдем на вкладку «Бухгалтерская операция»:

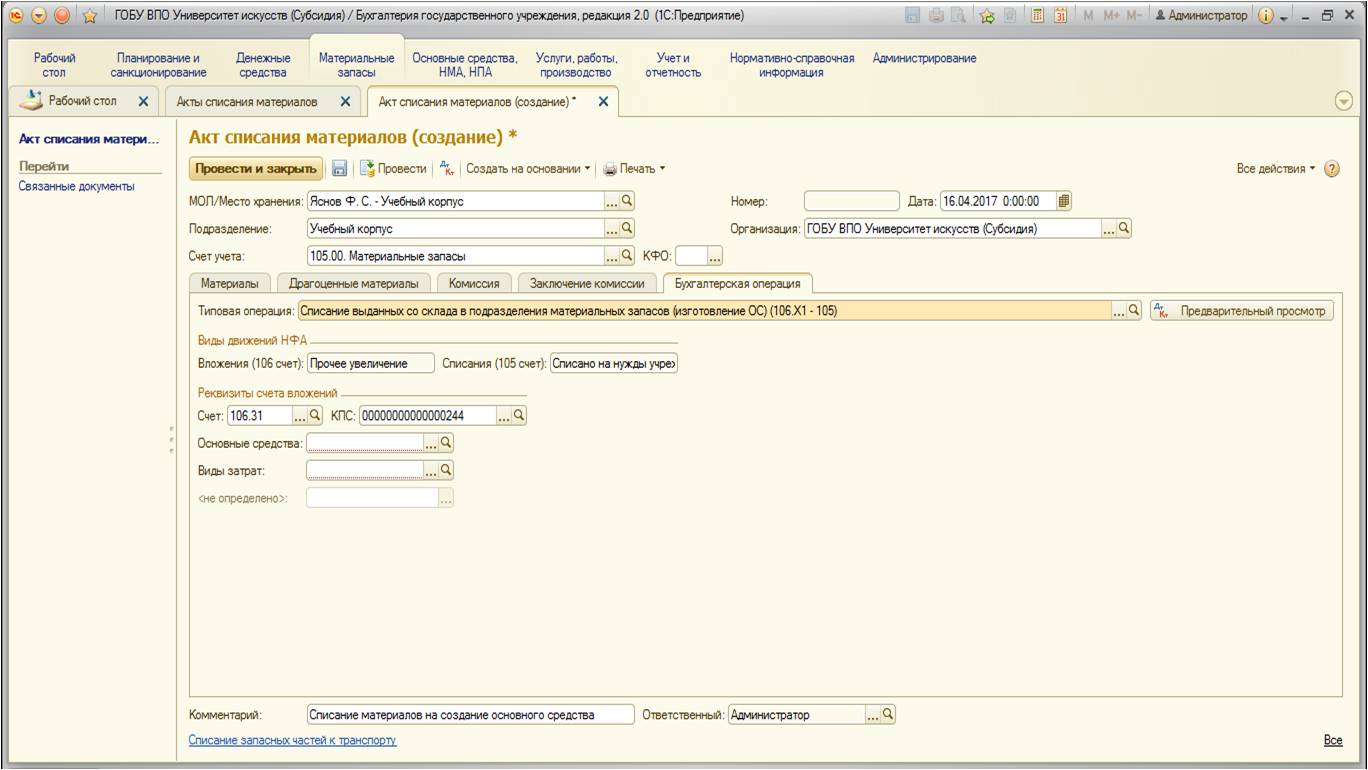

На этой вкладке выберем типовую операцию и заполним остальные поля:

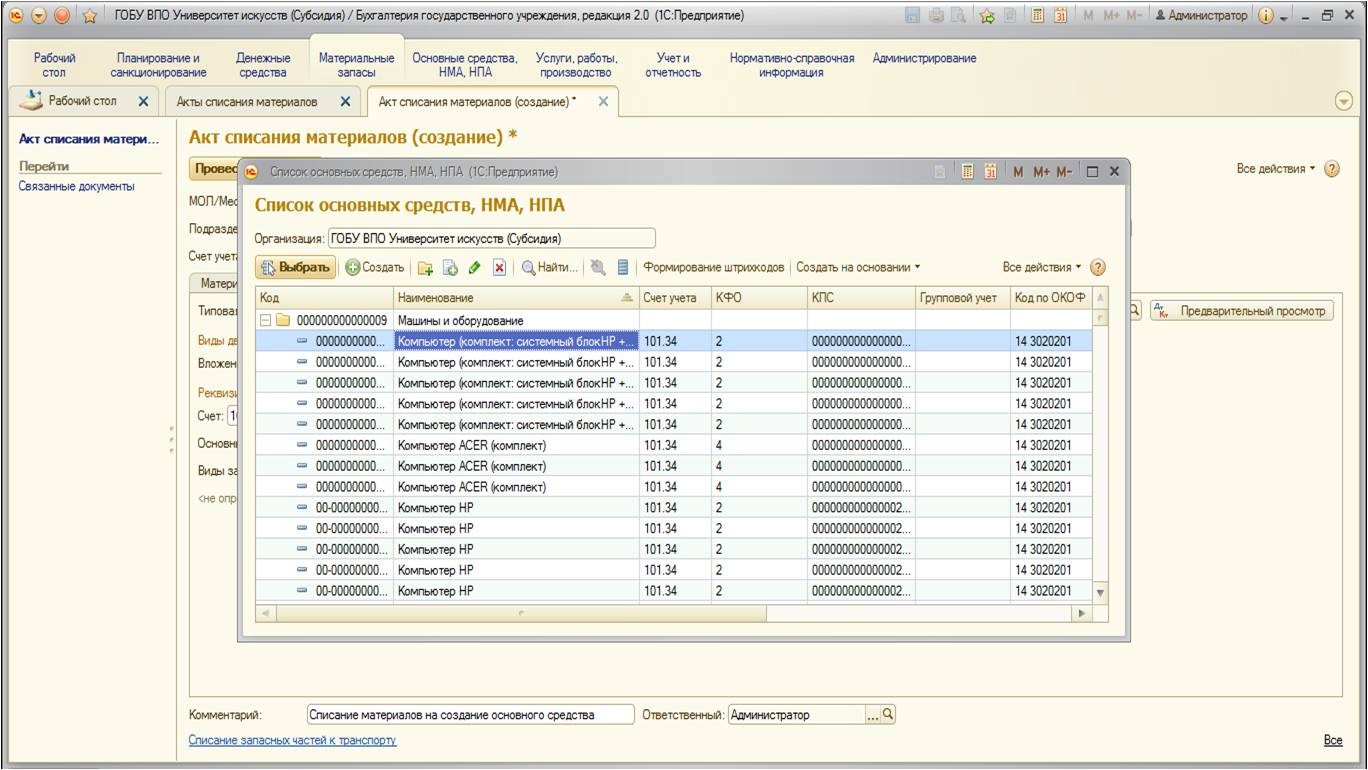

В реквизите «Основные средства» необходимо указать создаваемое основное средство. В выборе появится список ОС учреждения:

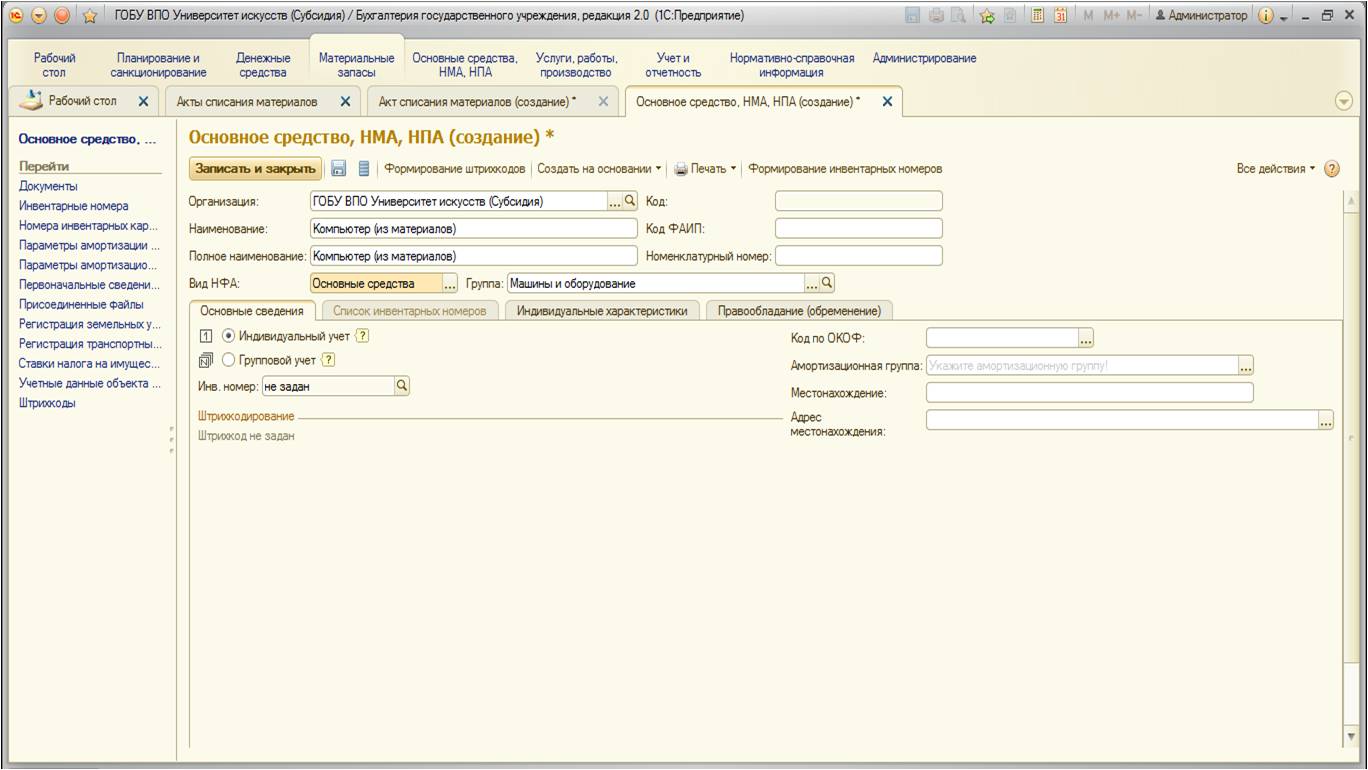

Создадим новое основное средство:

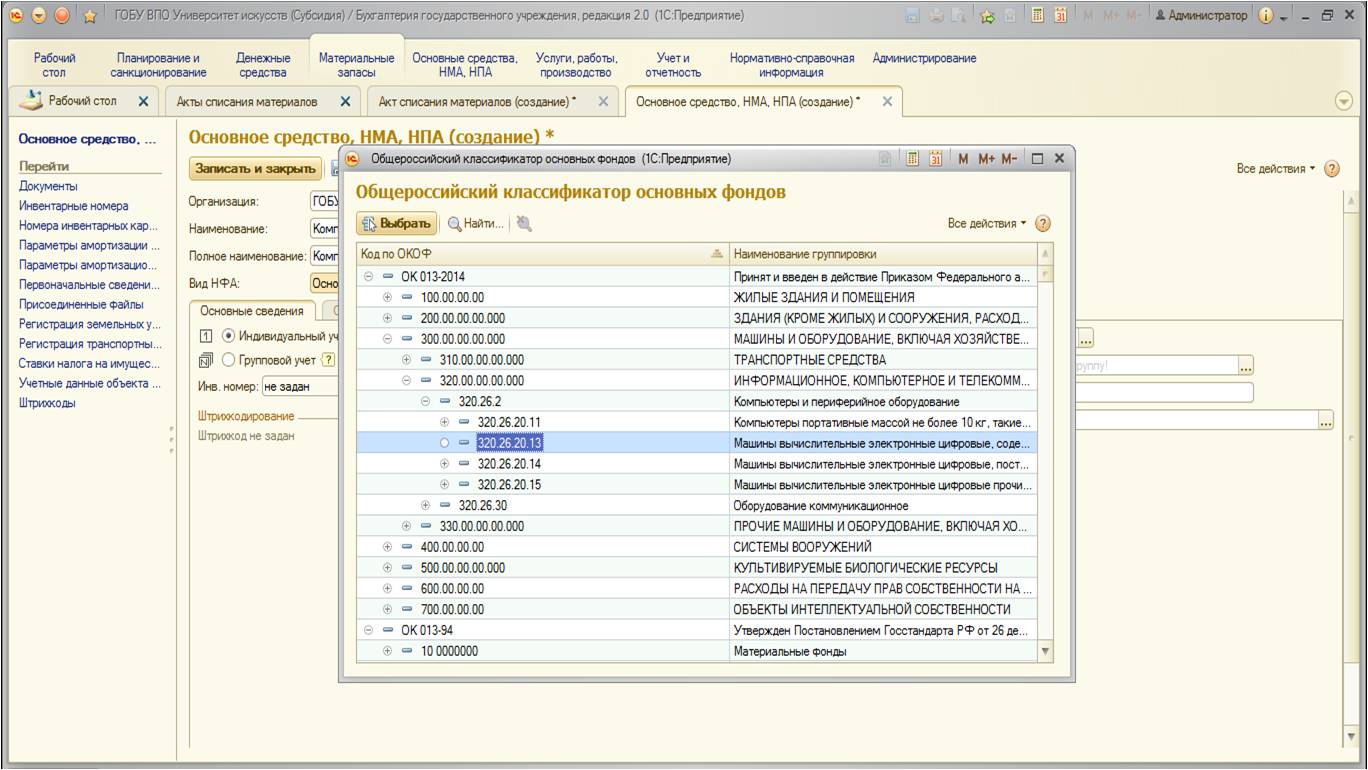

При создании можно указать код по справочнику ОКОФ:

После заполнения вкладка выглядит следующим образом:

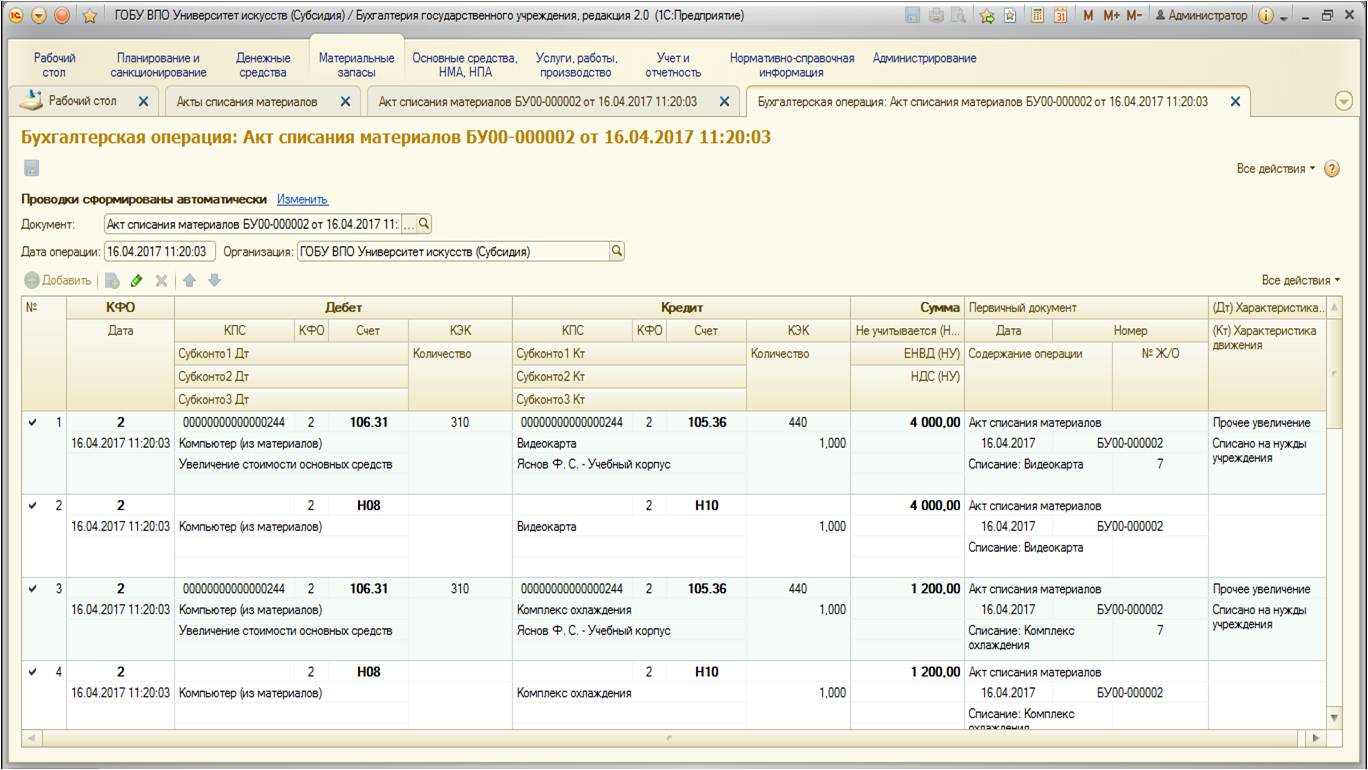

После проведения документ формирует следующие проводки:

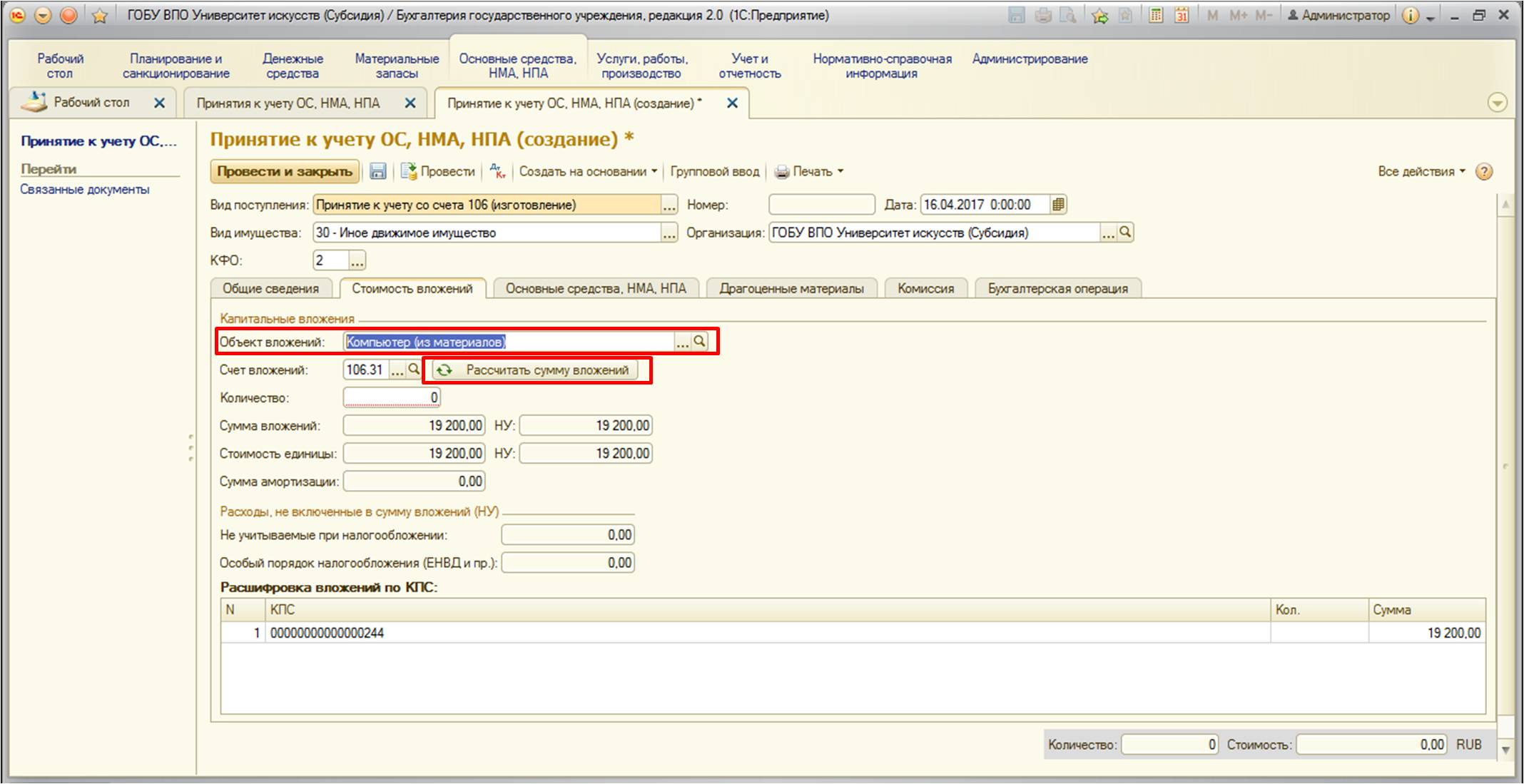

Общая стоимость материалов, которые требуются для создания основного средства составляет 17 200руб.

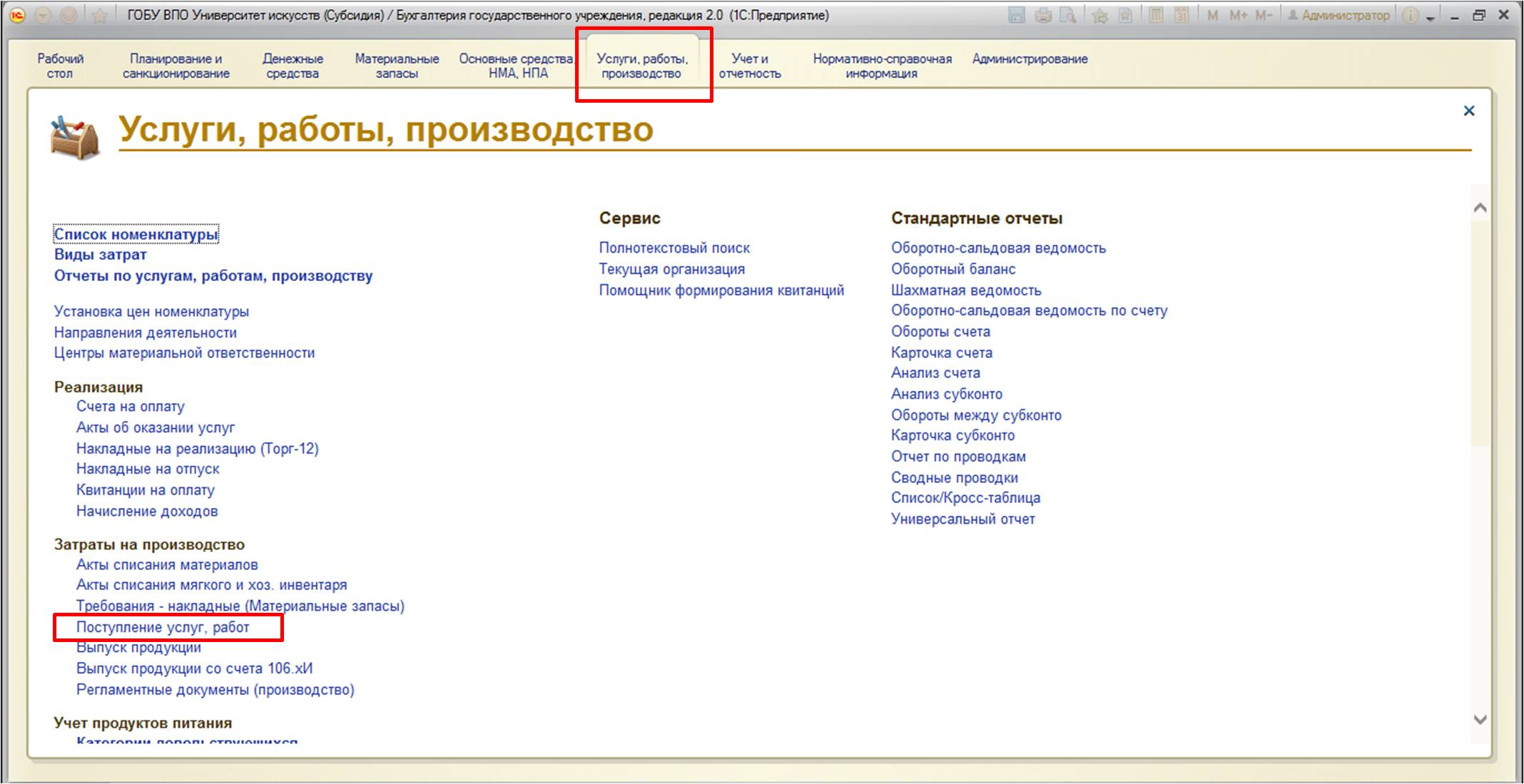

Все затраты в виде материалов на создание основного средства аккумулируются на счете 106.31 «Вложения в основные средства - иное движимое имущество учреждения». Если имеется потребность отнести на стоимость основного средства еще какие-либо дополнительные затраты, например, затраты по монтажу или доставке, то их необходимо также относить на этот счет. В нашем примере рассмотрим услугу по монтажу основного средства (сборка компьютера из комплектующих).

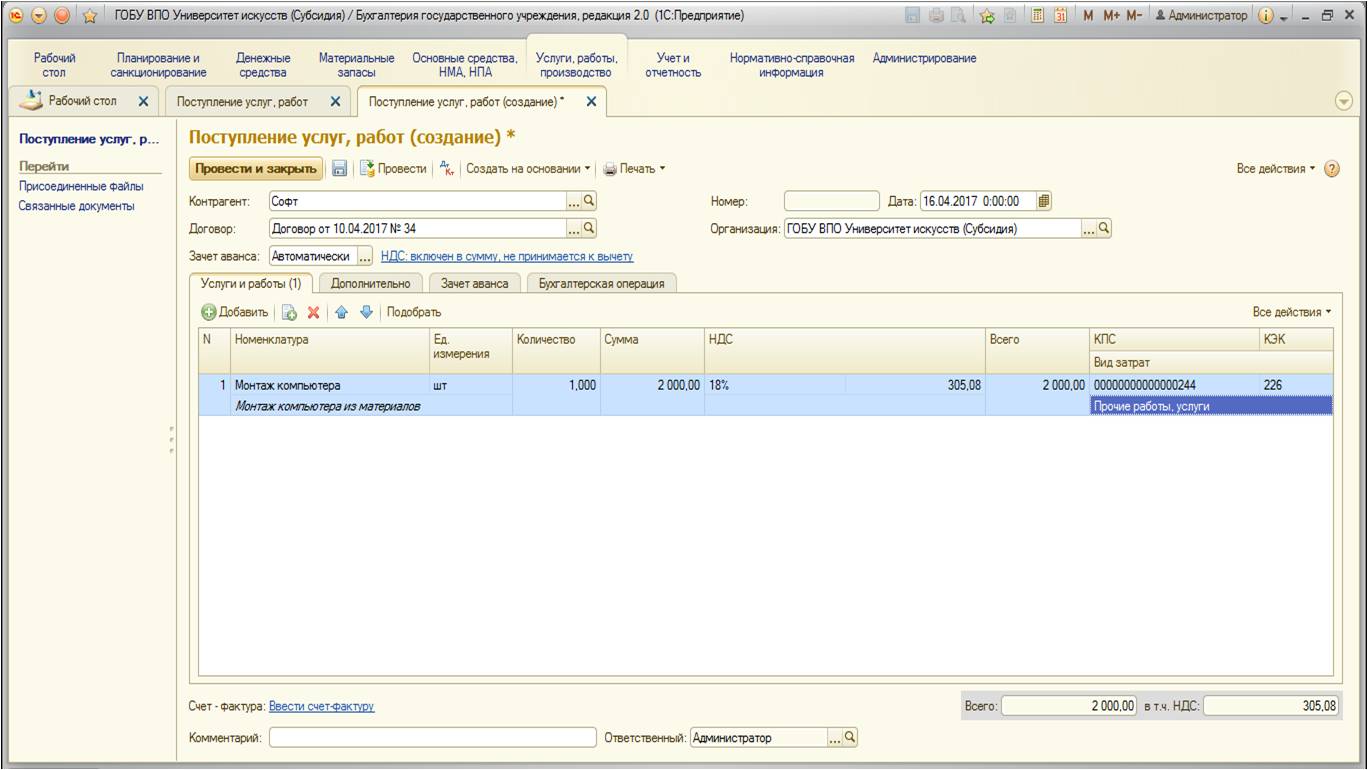

Оформим услугу:

Заполненный документ выглядит следующим образом:

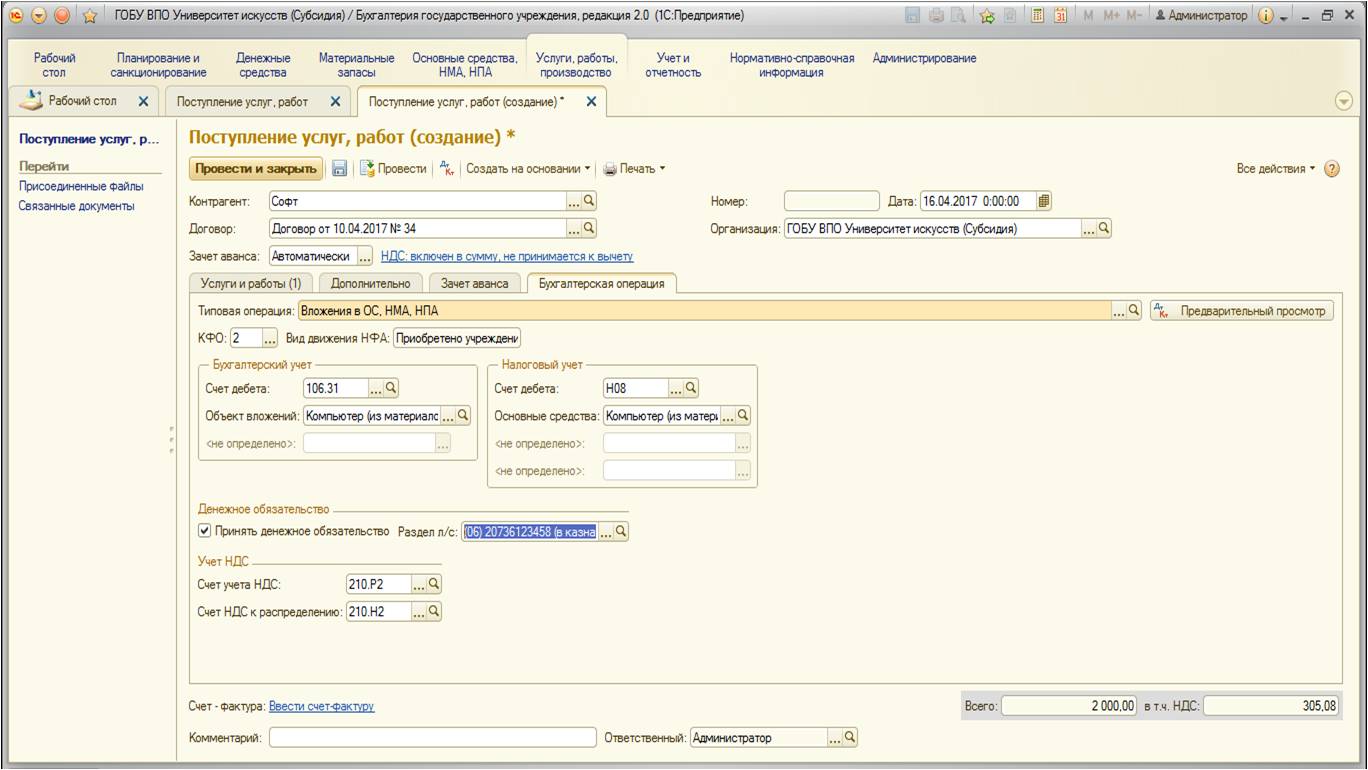

Перейдем на вкладку «Бухгалтерская операция». Заполним данные:

Обратите внимание, что в качестве счета дебета необходимо выбрать тот счет, на который заранее списали материалы. Объектом вложений выбрать ранее созданное нами основное средство. Важный нюанс: при заполнении документов обращайте внимание на КФО и КПС, которые выбираете. Они должны быть одинаковы для всех материалов, услуг и других затрат, которые составят будущую стоимость основного средства.

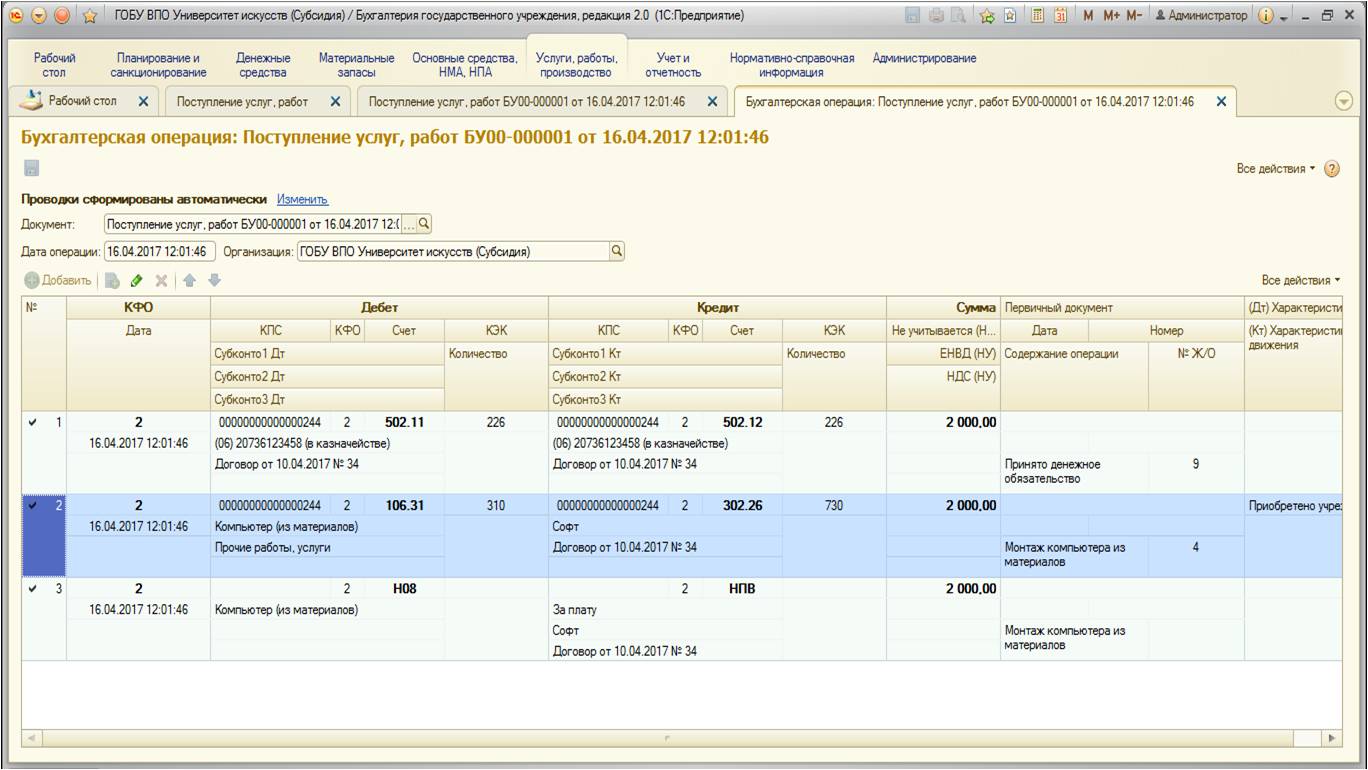

После проведения документ формирует следующие движения по счетам:

Стоимость услуг по монтажу – 2 000руб.

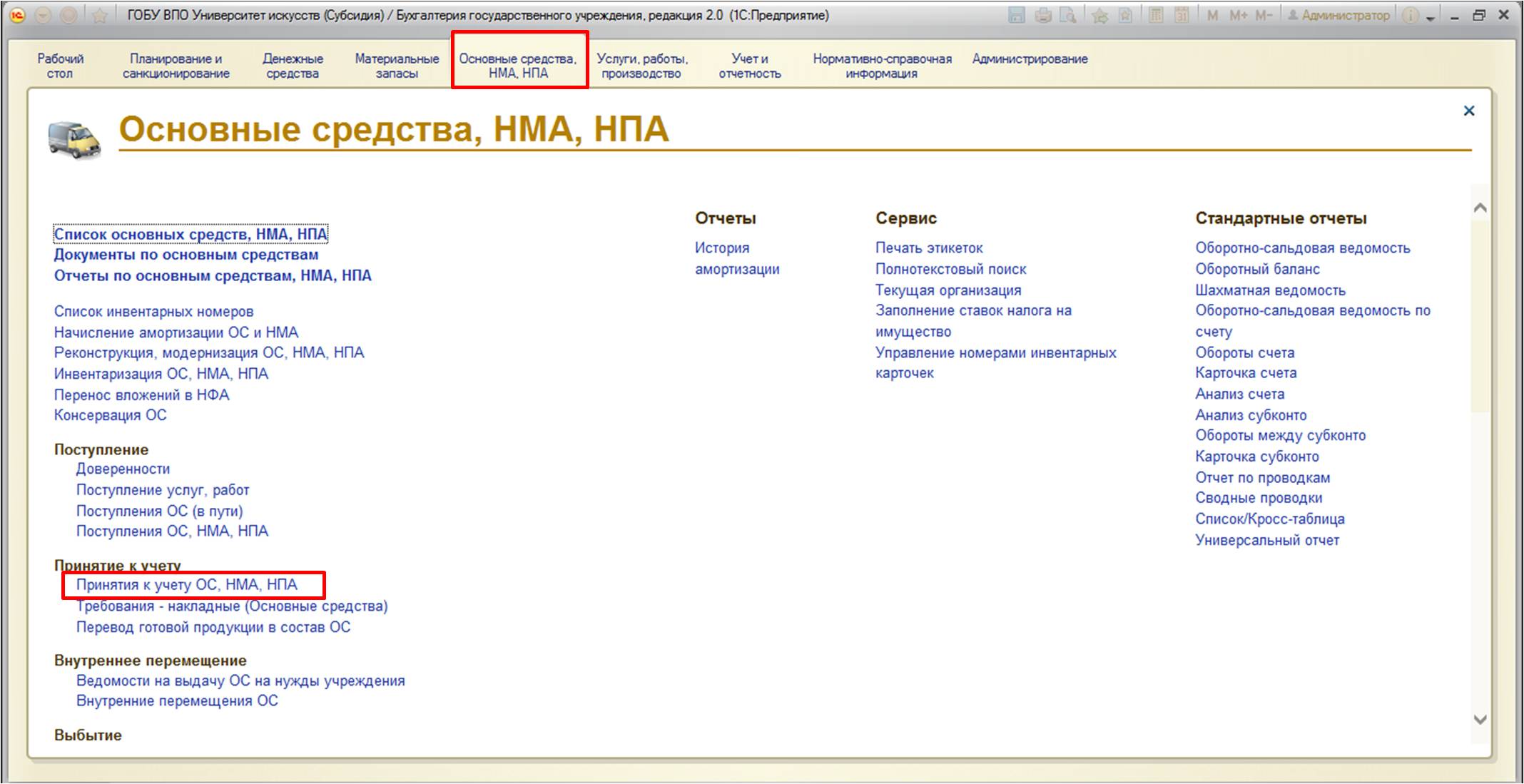

После того, как все затраты были собраны, необходимо принять к учету основное средство:

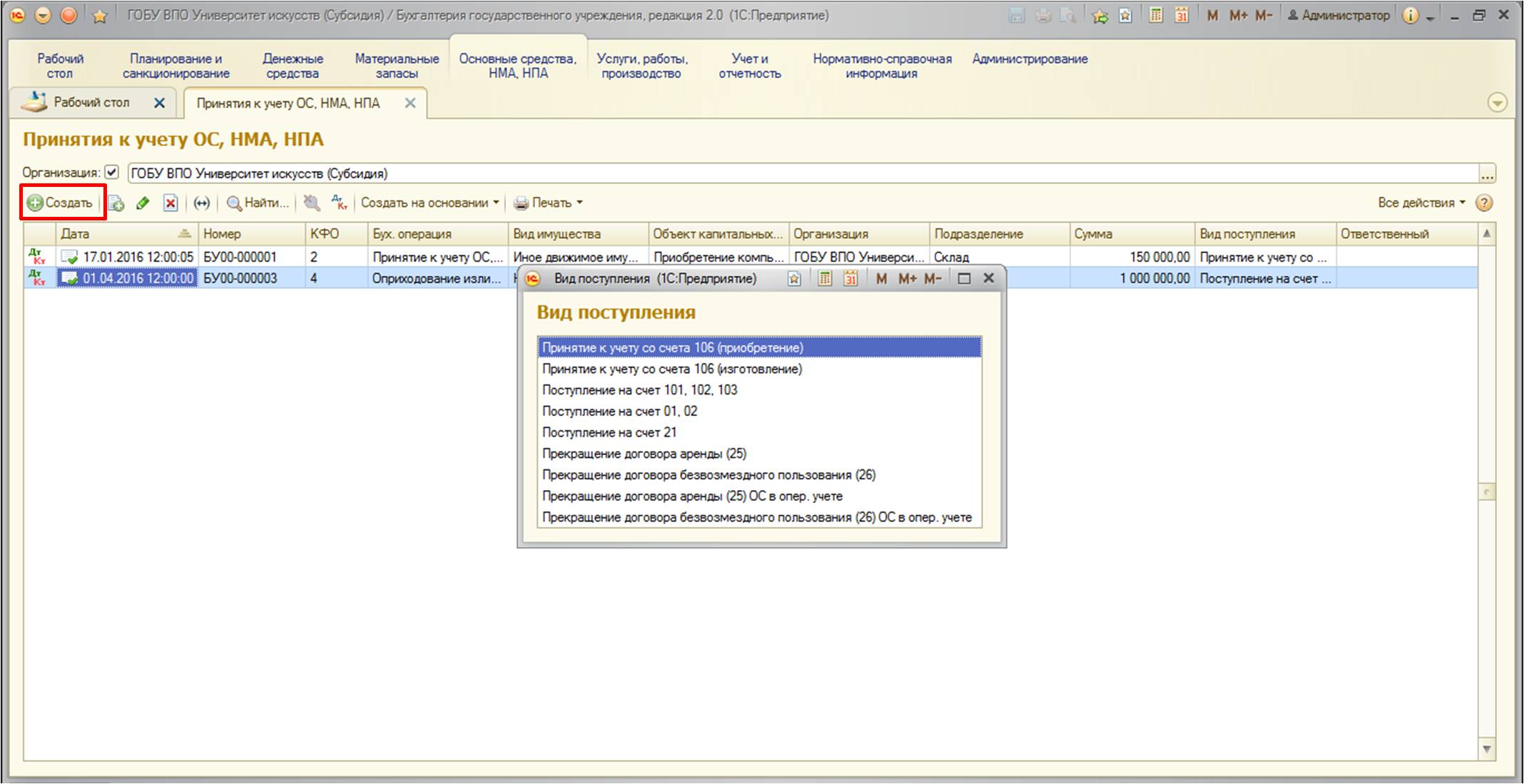

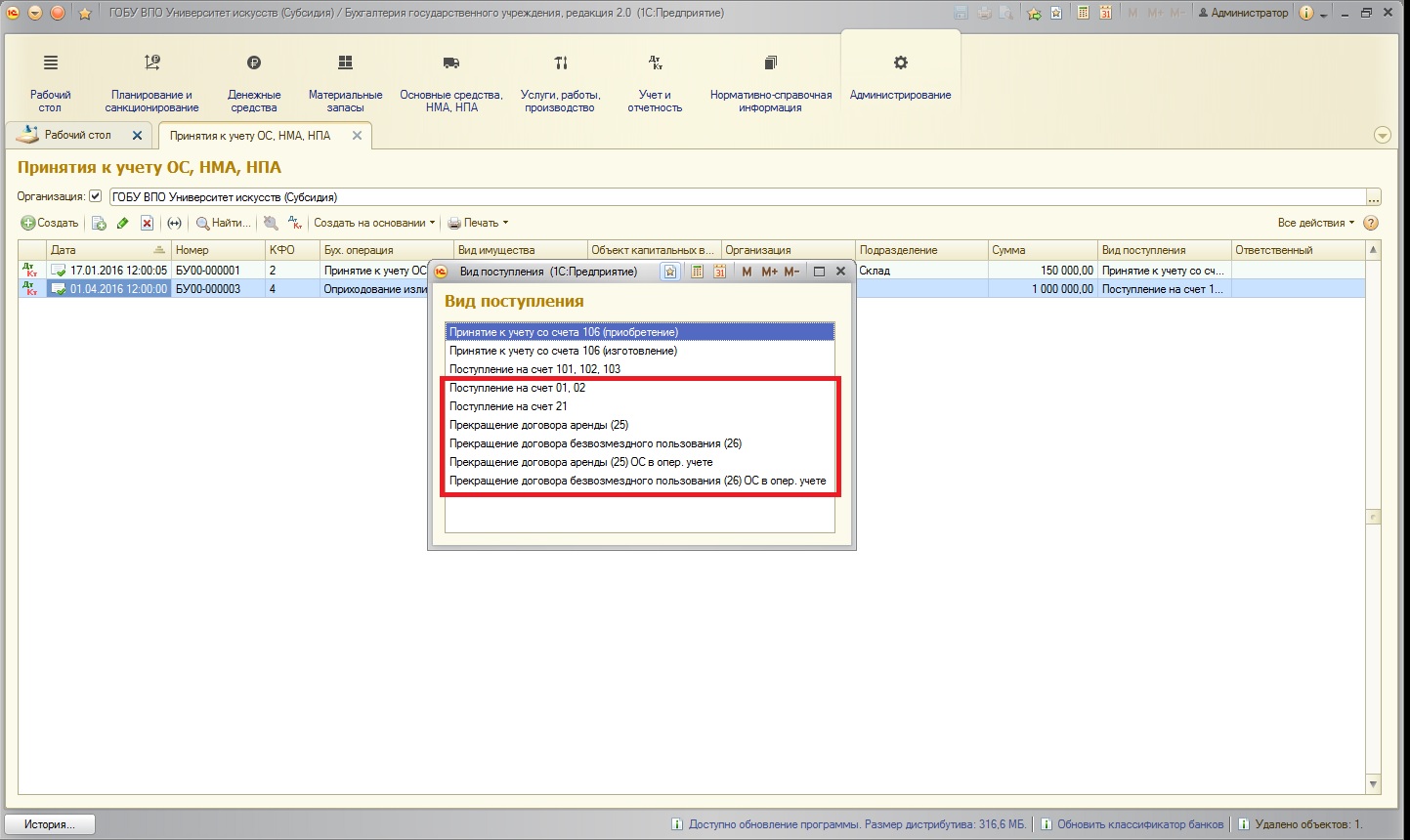

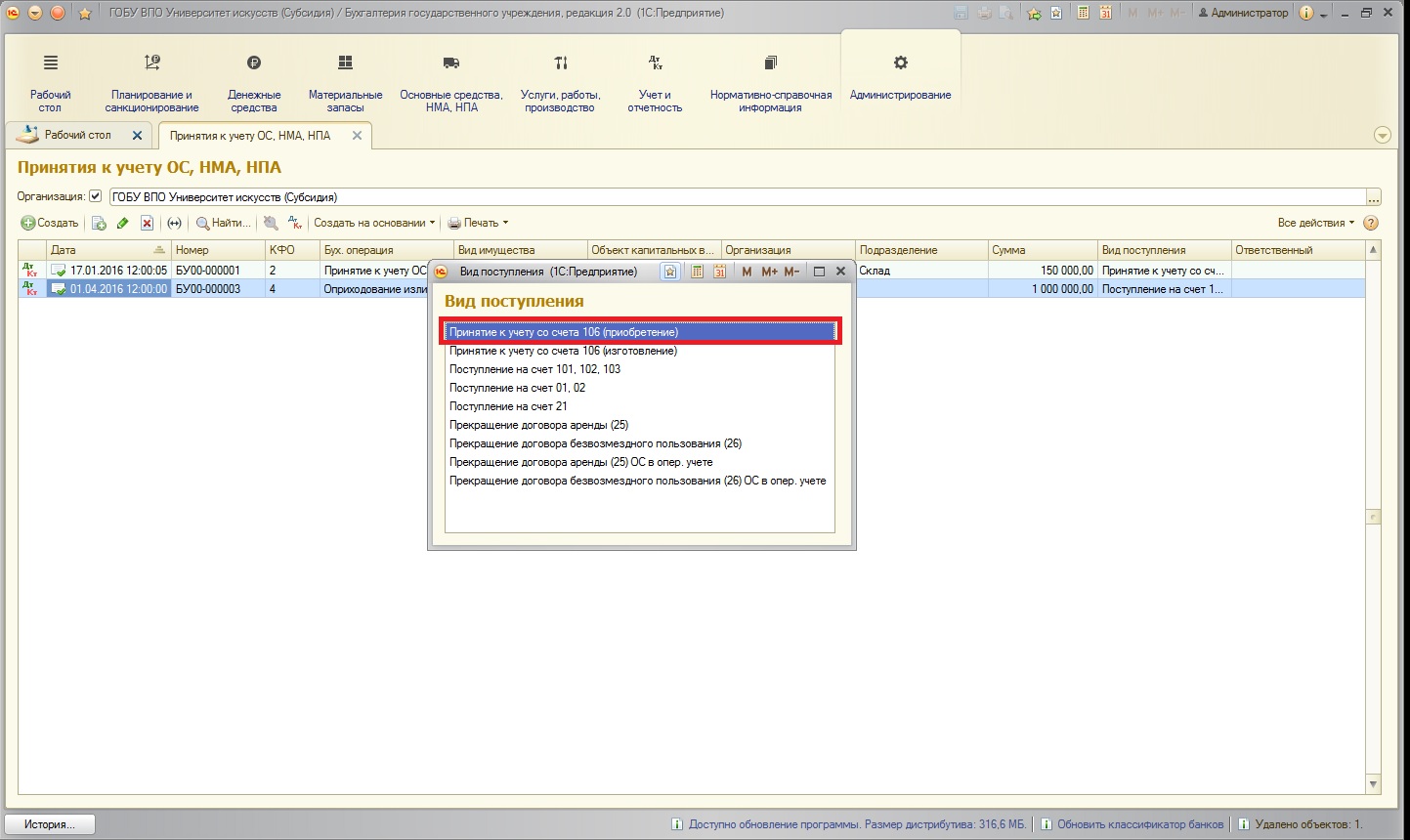

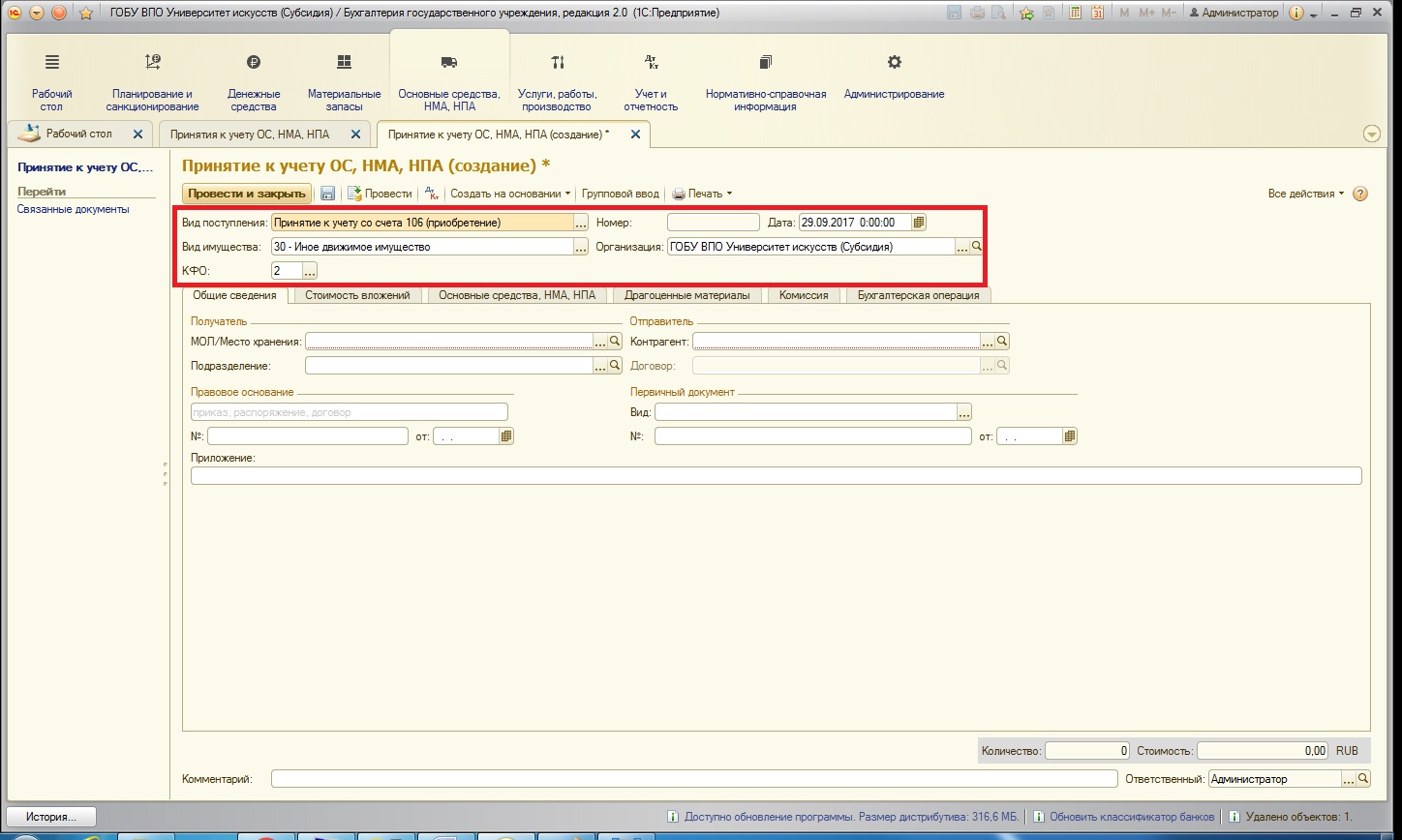

При создании нового документа появится диалоговое окно для выбора вида документа:

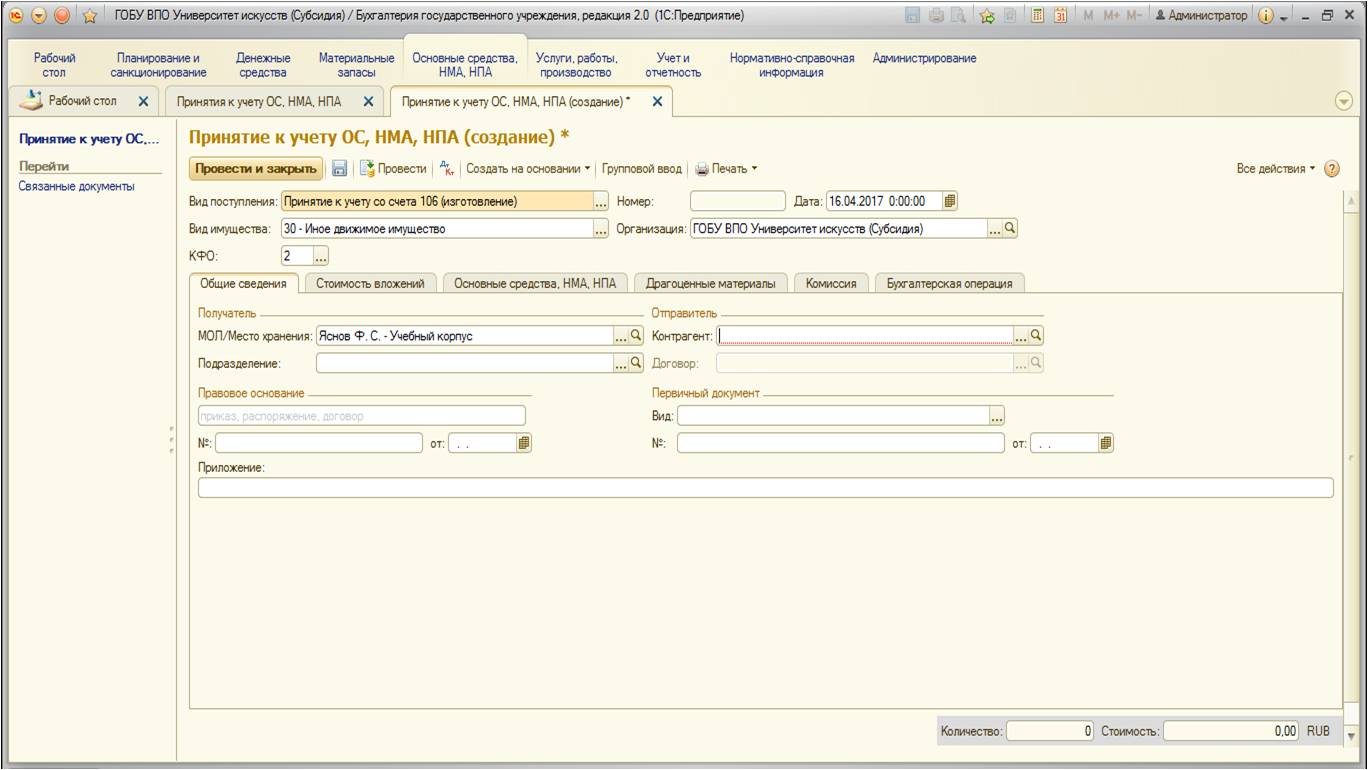

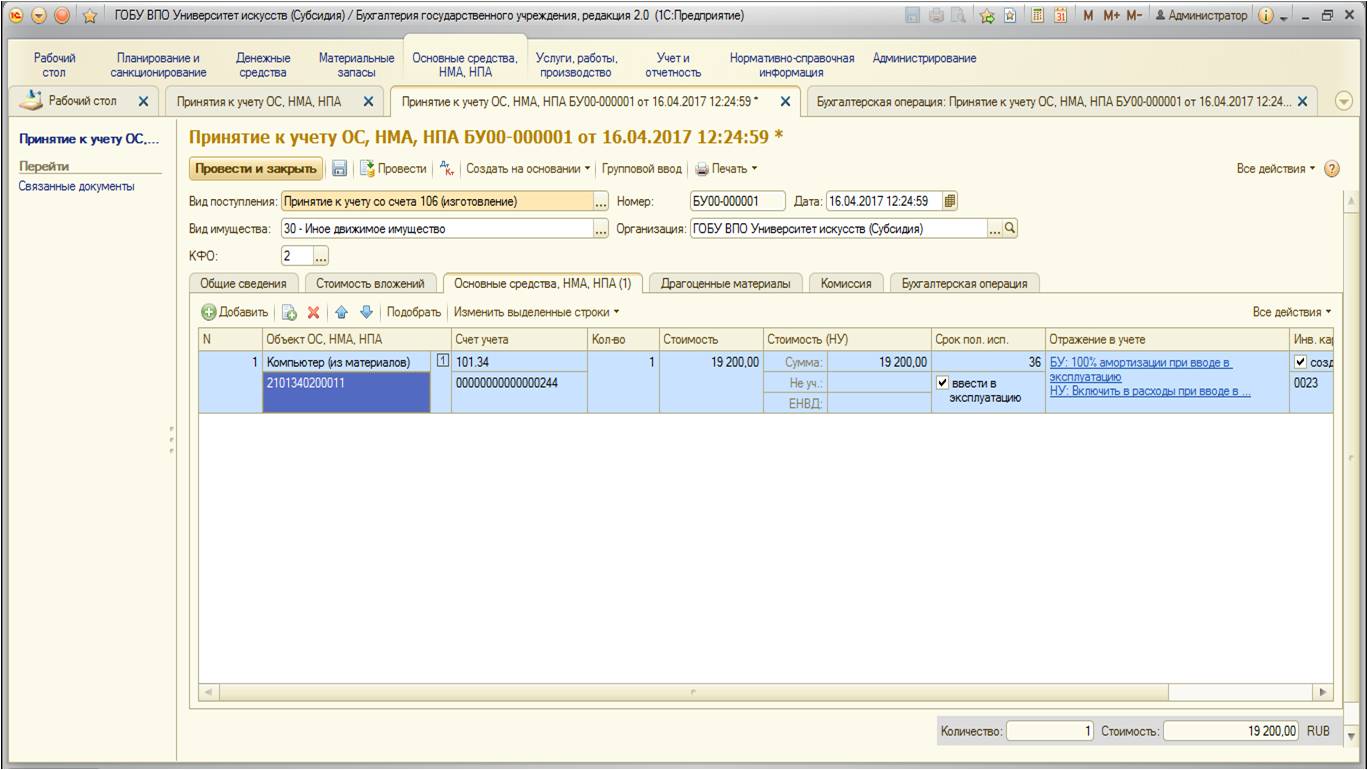

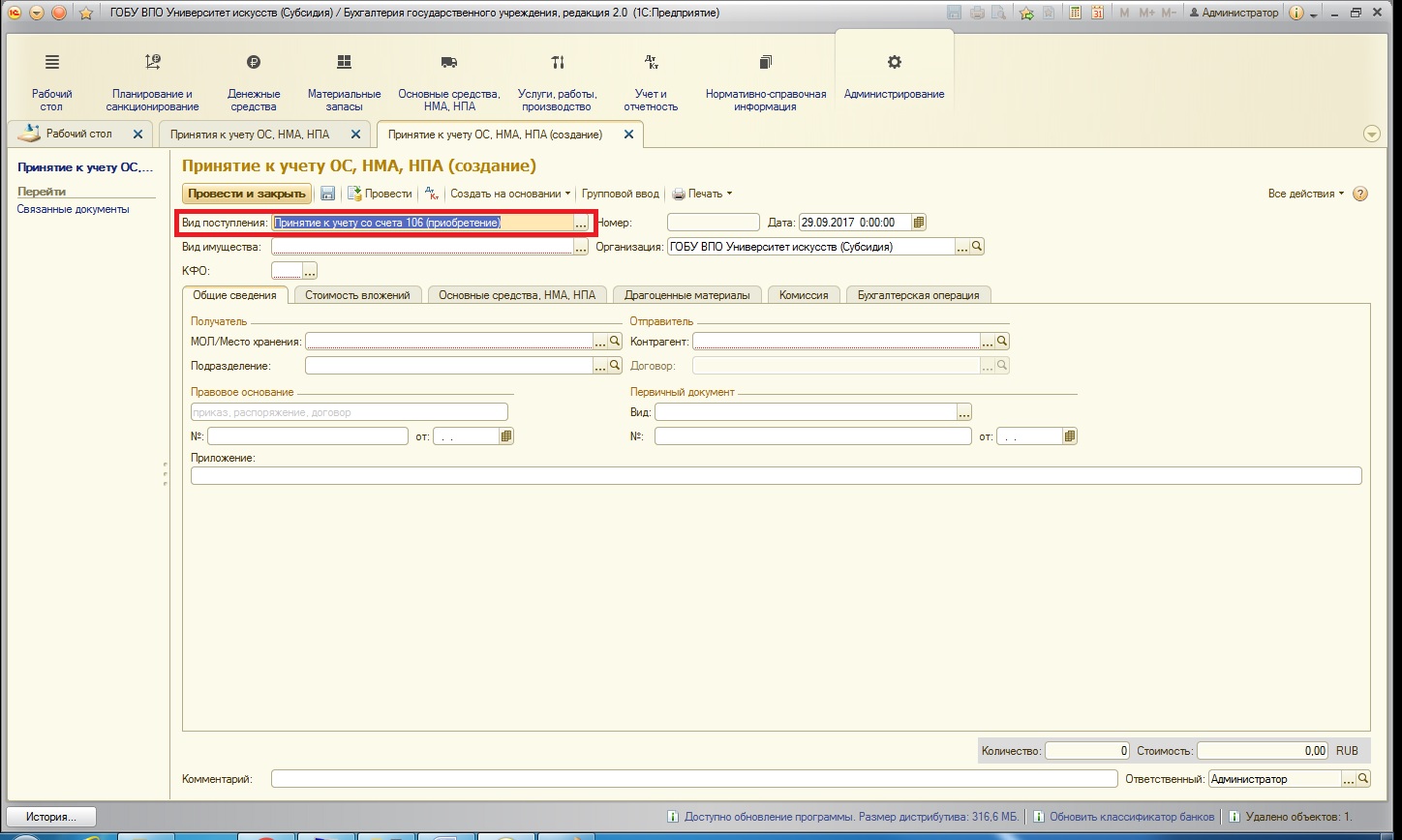

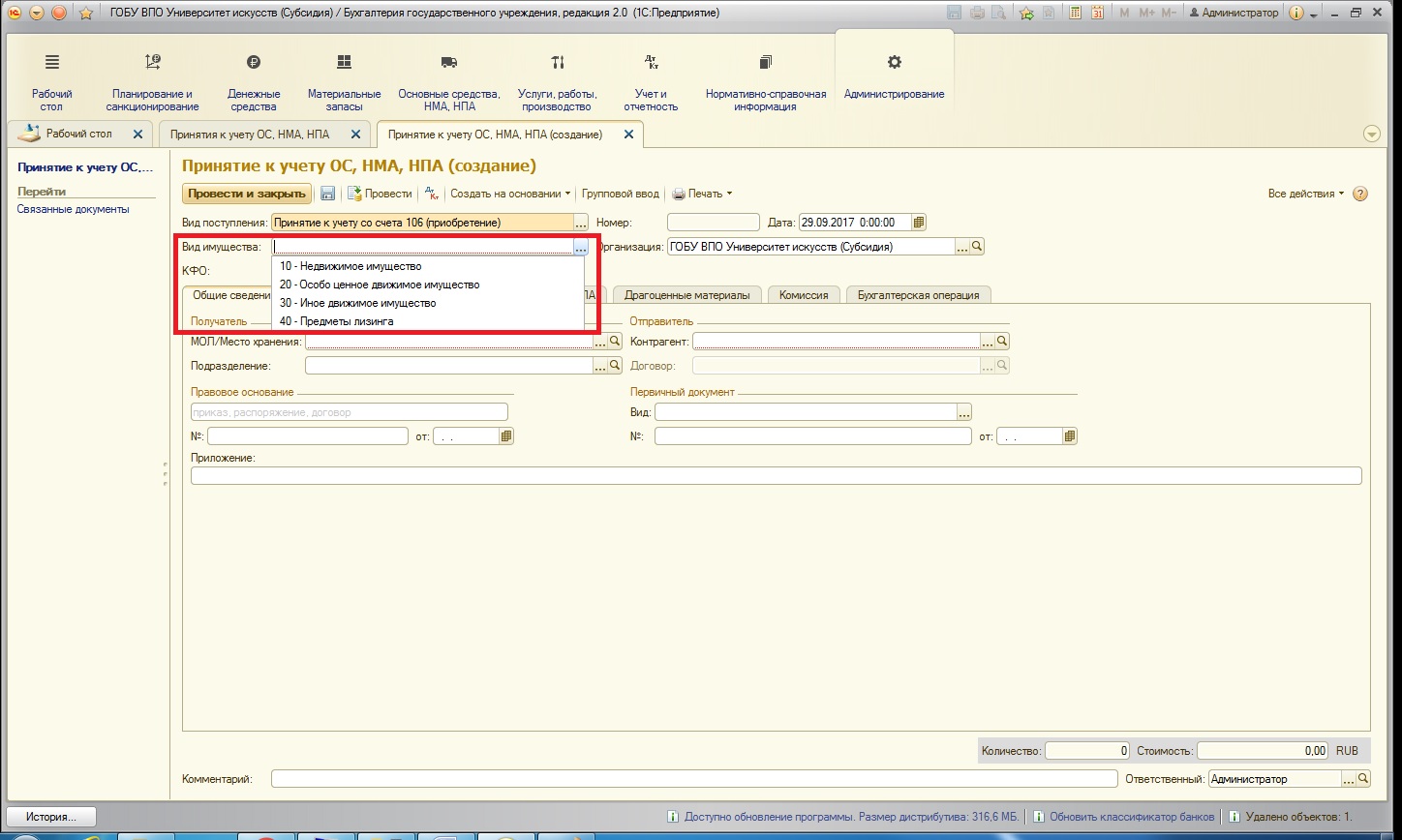

В нашем примере необходимо выбрать «Принятие к учету со счета 106 (изготовление)». После создания нужно заполнить шапку и первую вкладку документа:

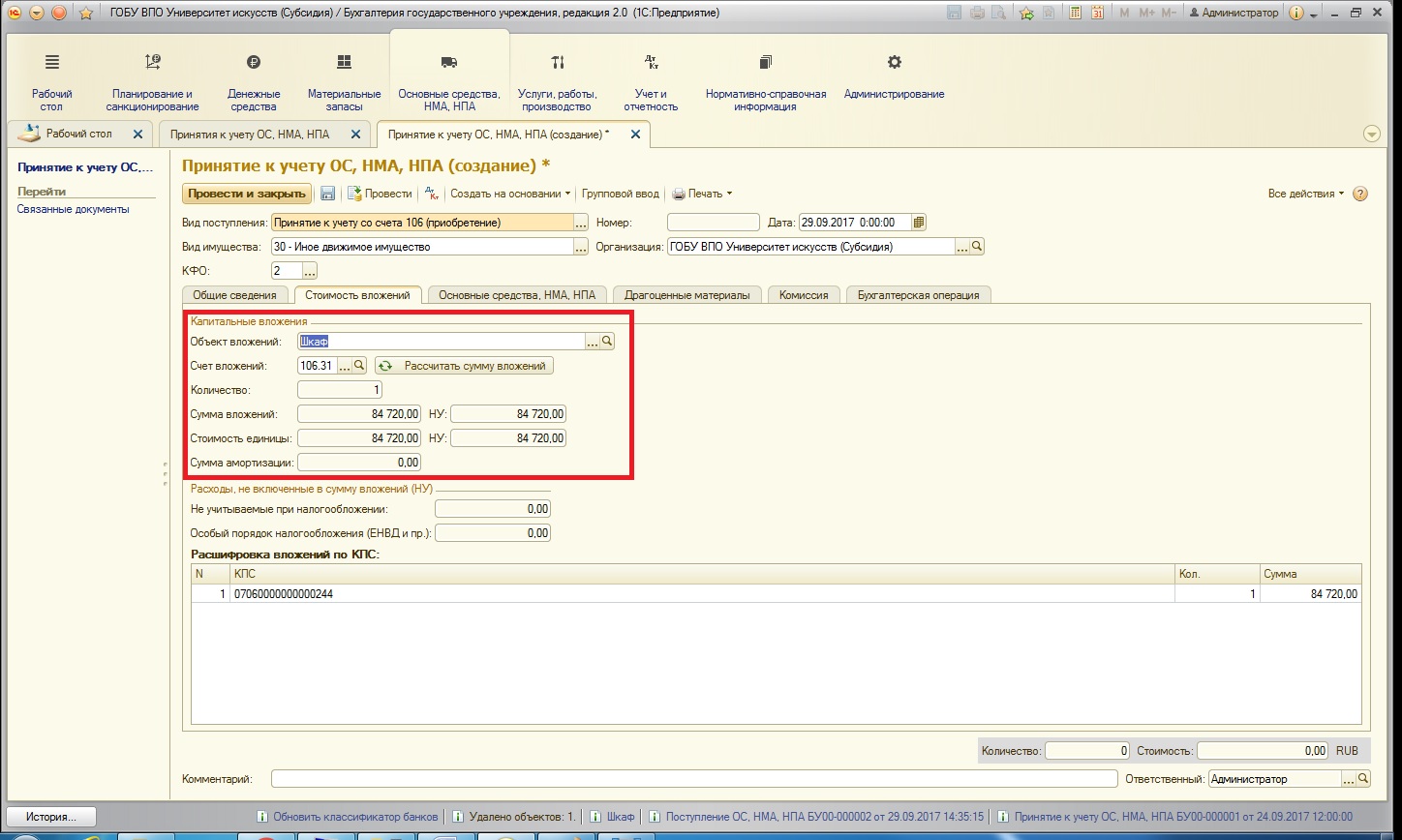

После перейдем на вкладку «Стоимость вложений», выберем наше основное средство и сформируем стоимость с помощью кнопки:

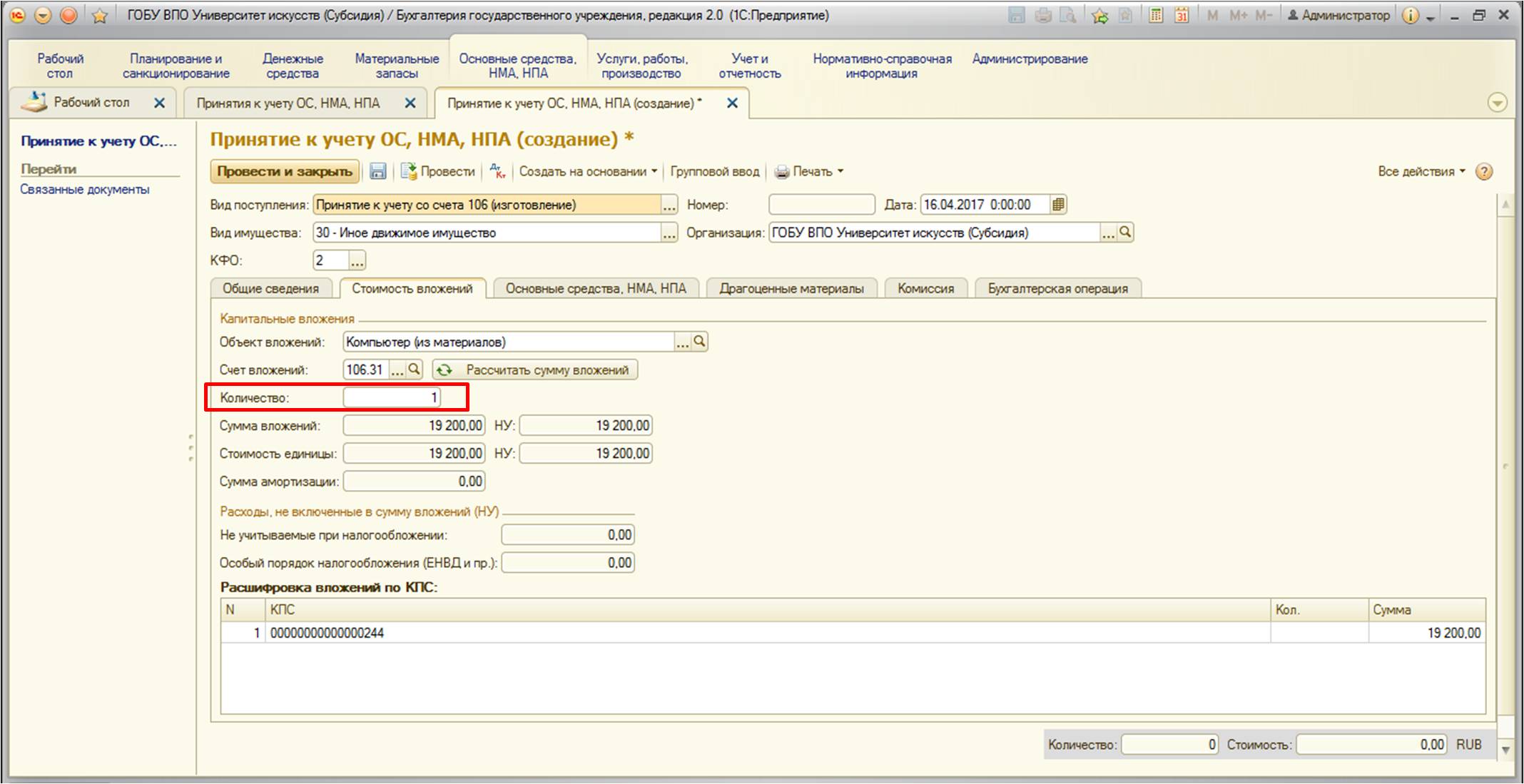

Также не забудьте проставить количество, чтобы оно было отражено в учете корректно.

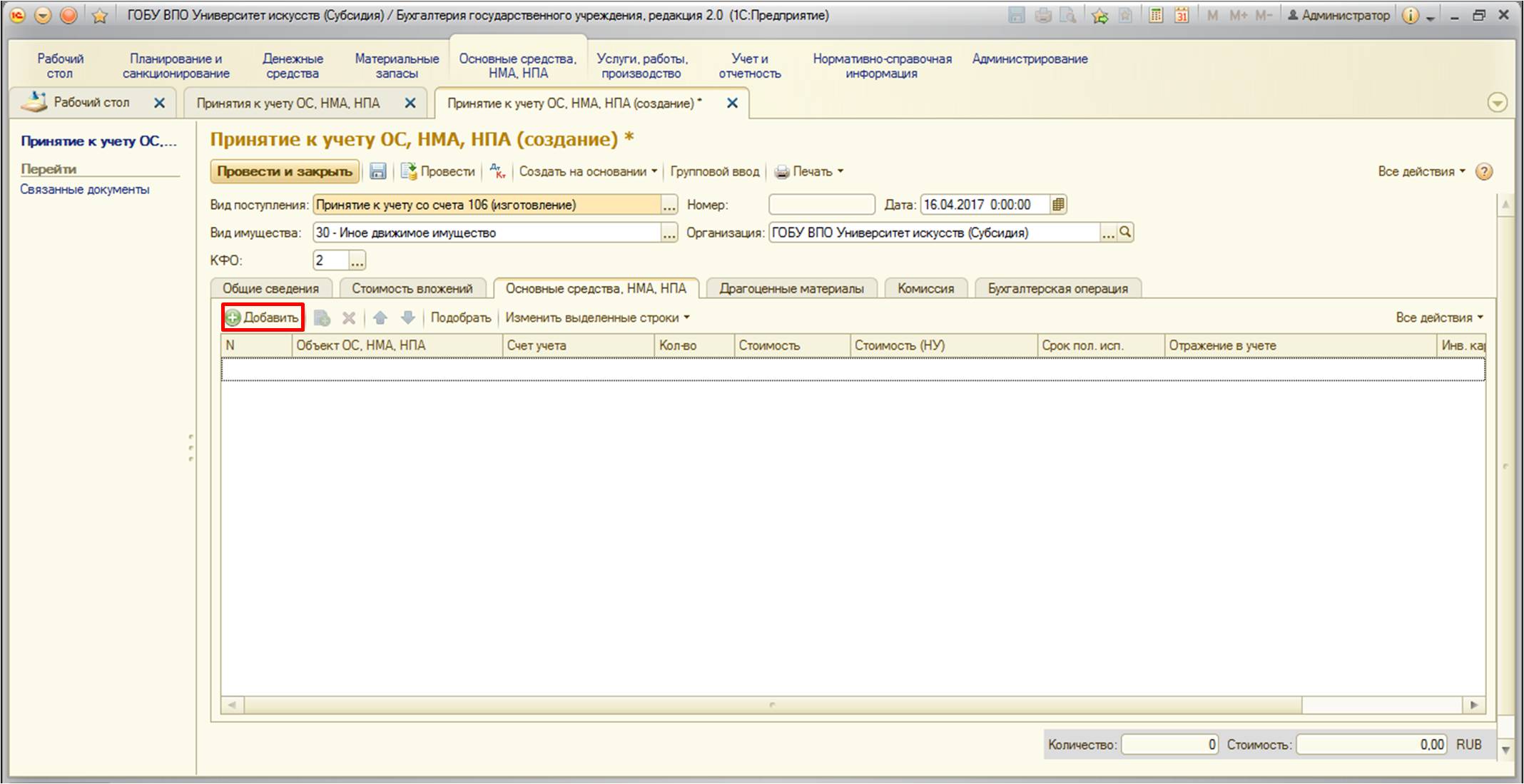

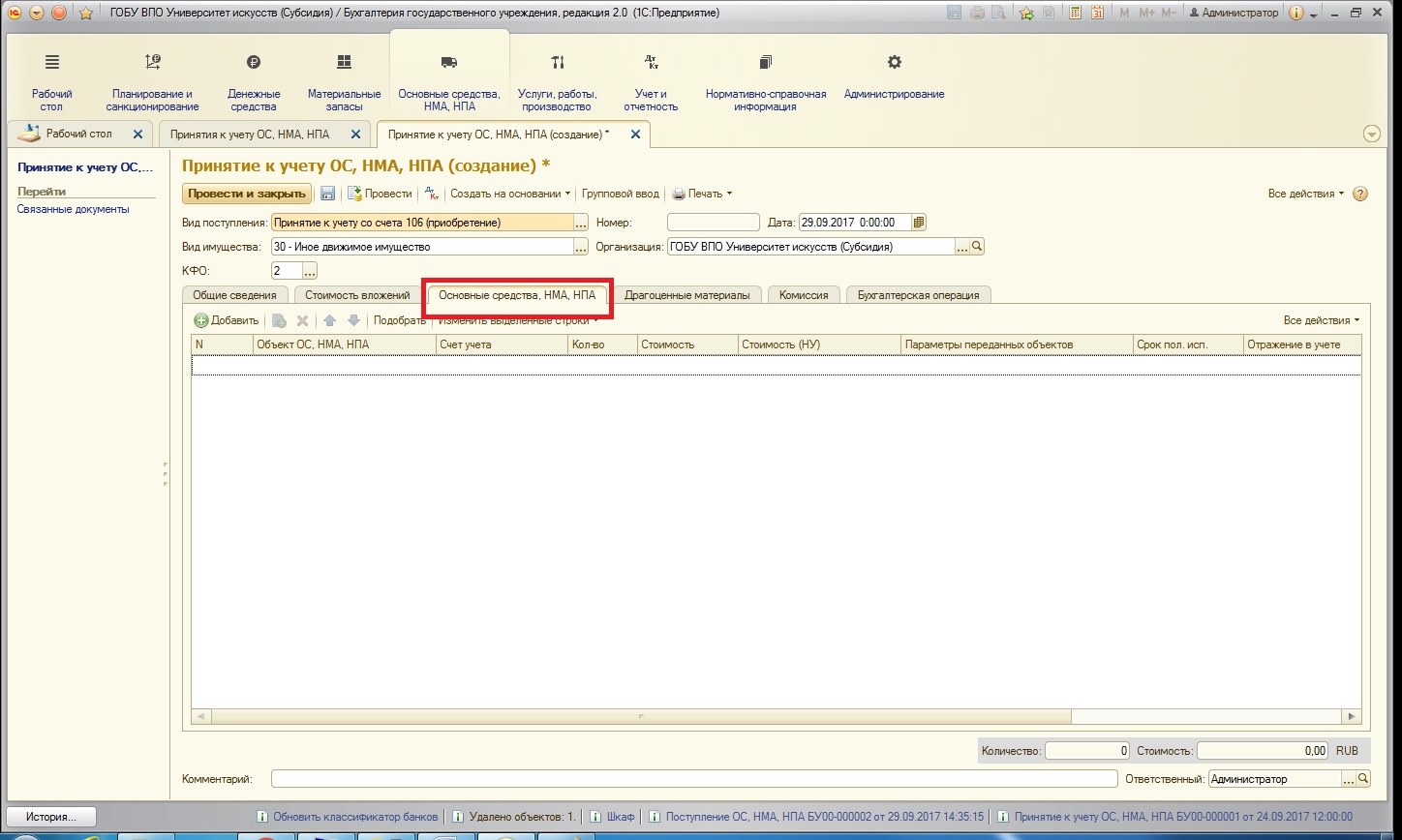

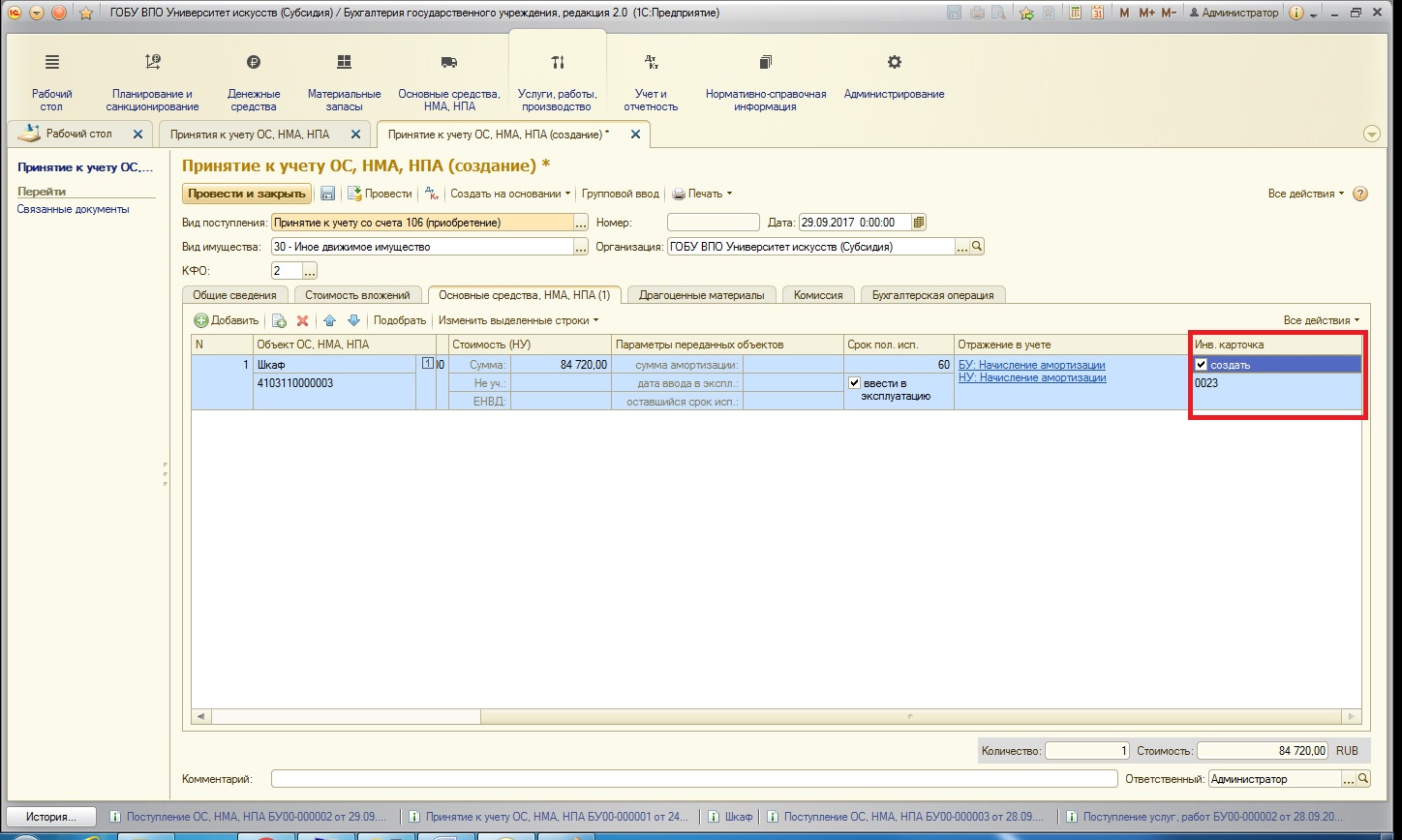

После перейдем на вкладку «Основные средства, НМА, НПА». На этой вкладке воспользуемся кнопкой:

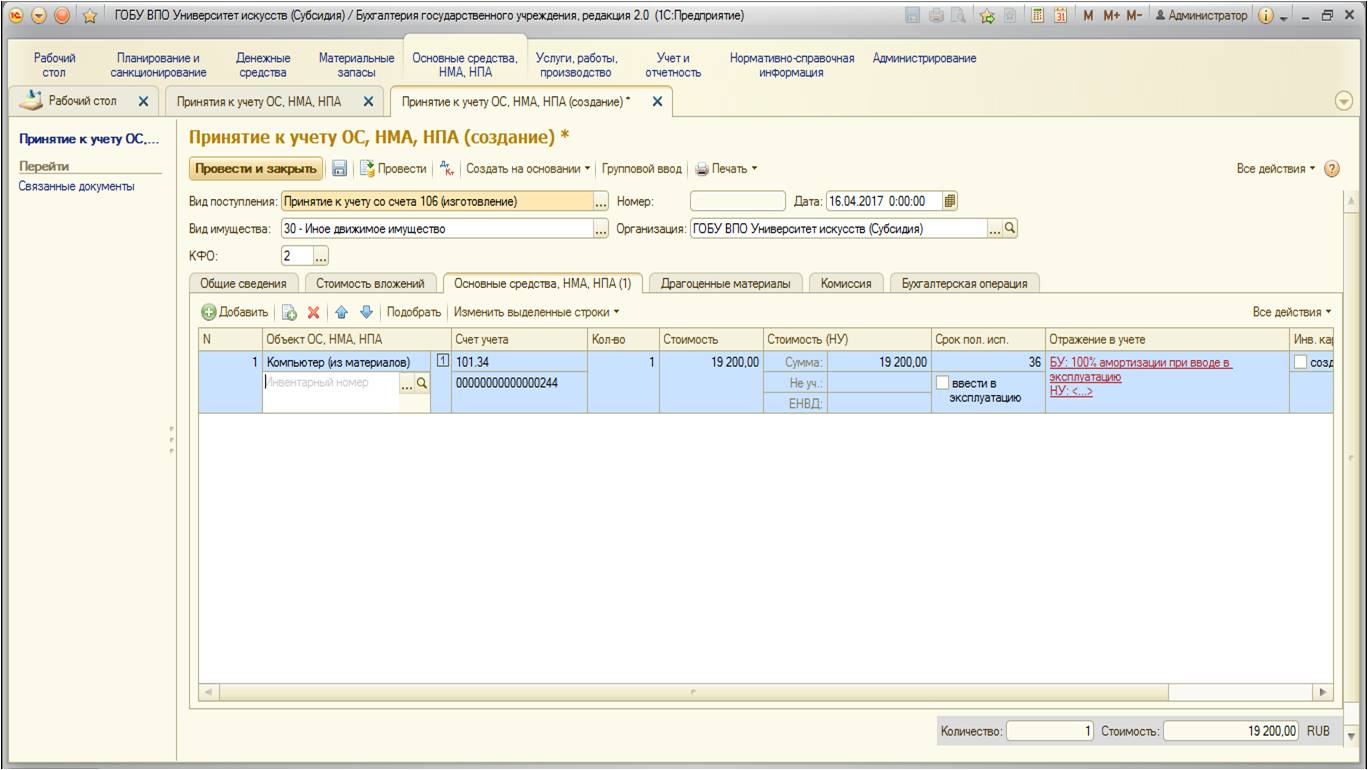

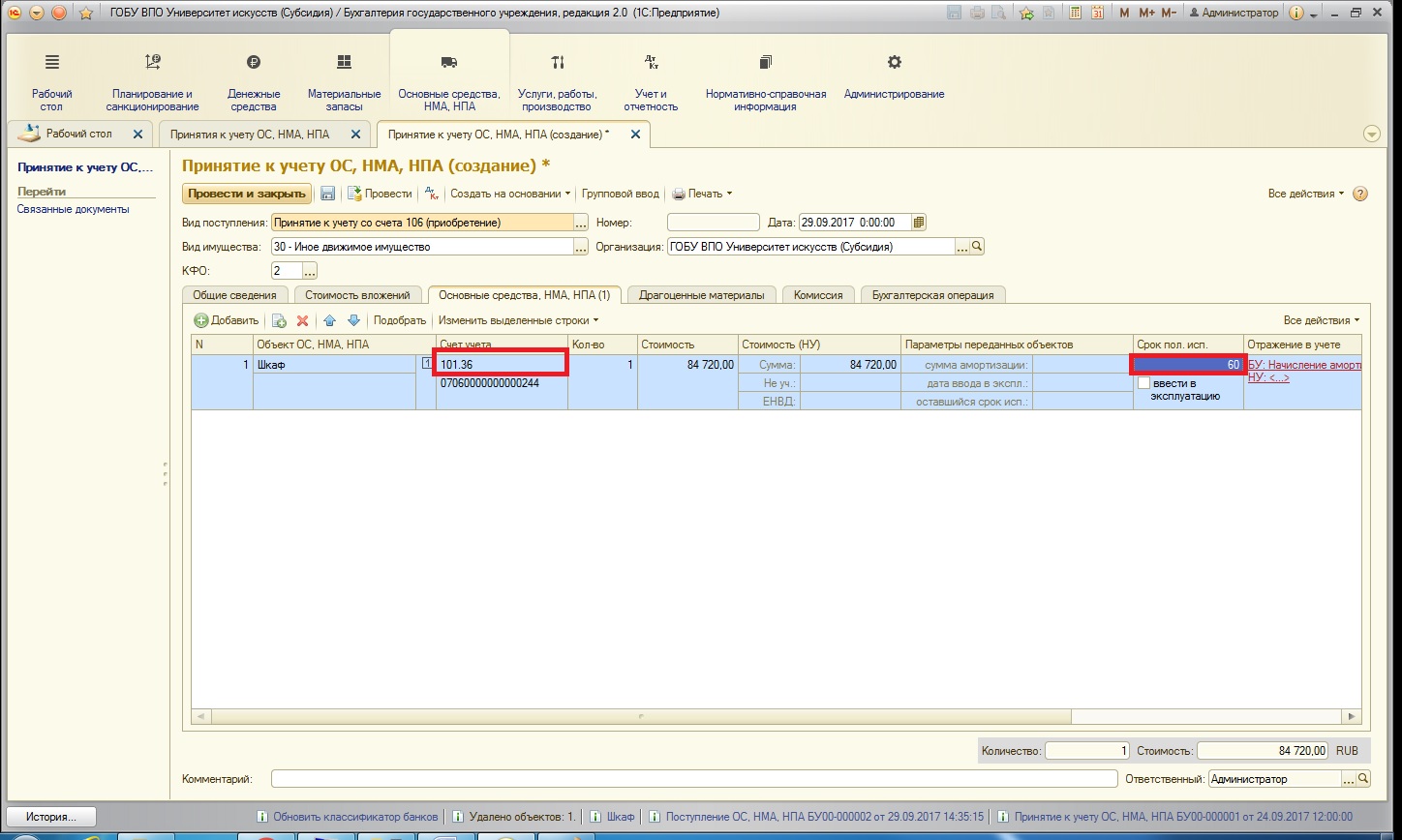

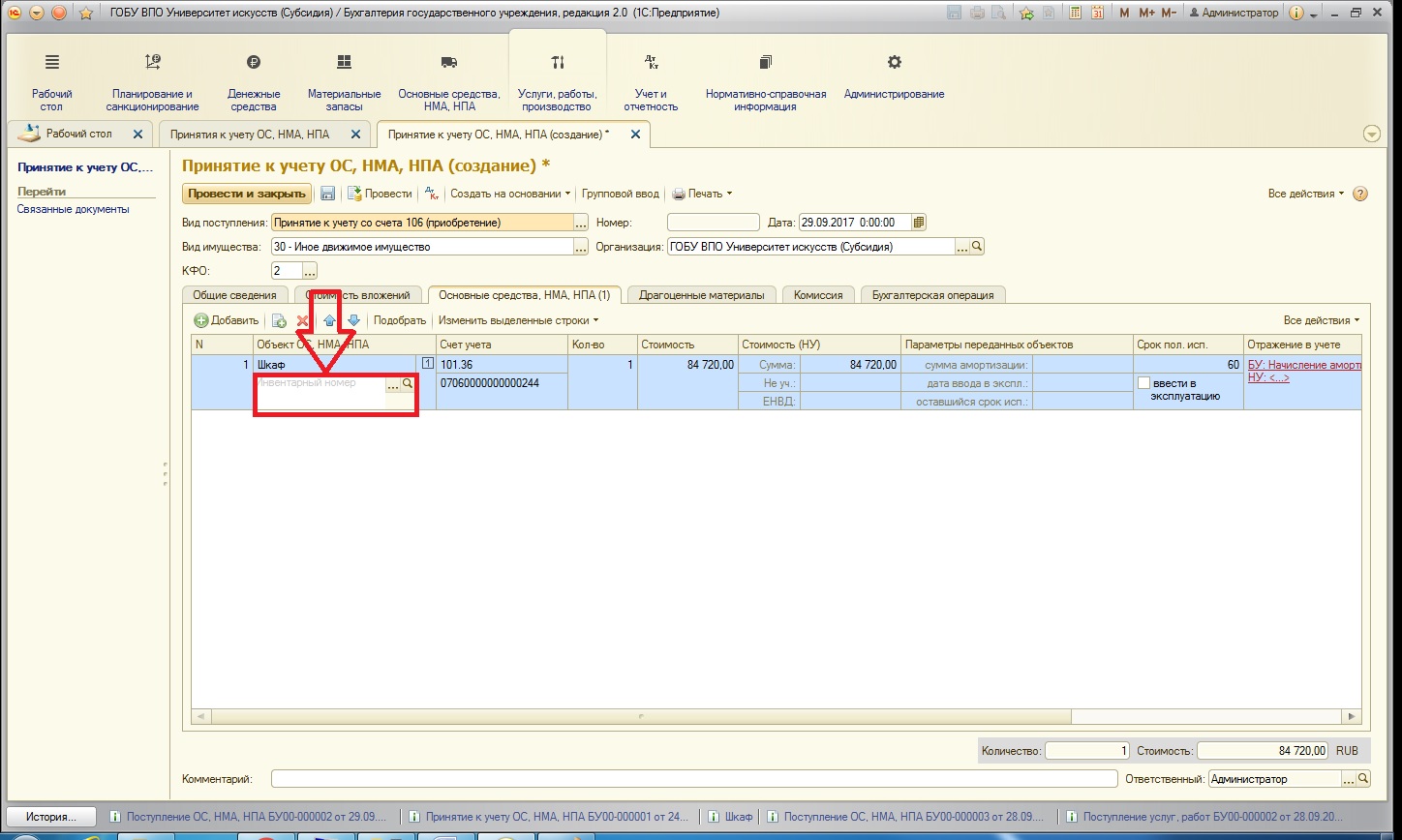

Здесь указываются данные основных средств: счет учета, счет затрат амортизации, инвентарные номера самого средства и инвентарной карточки:

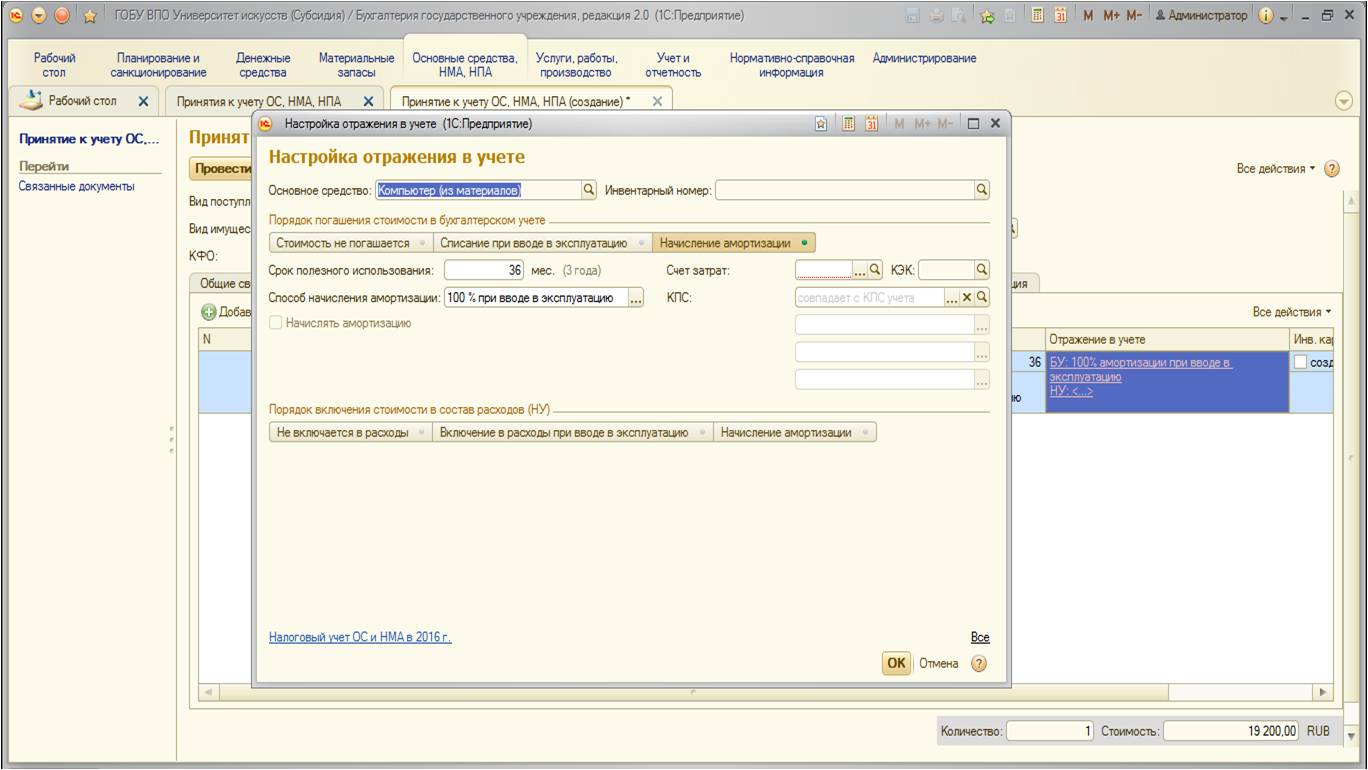

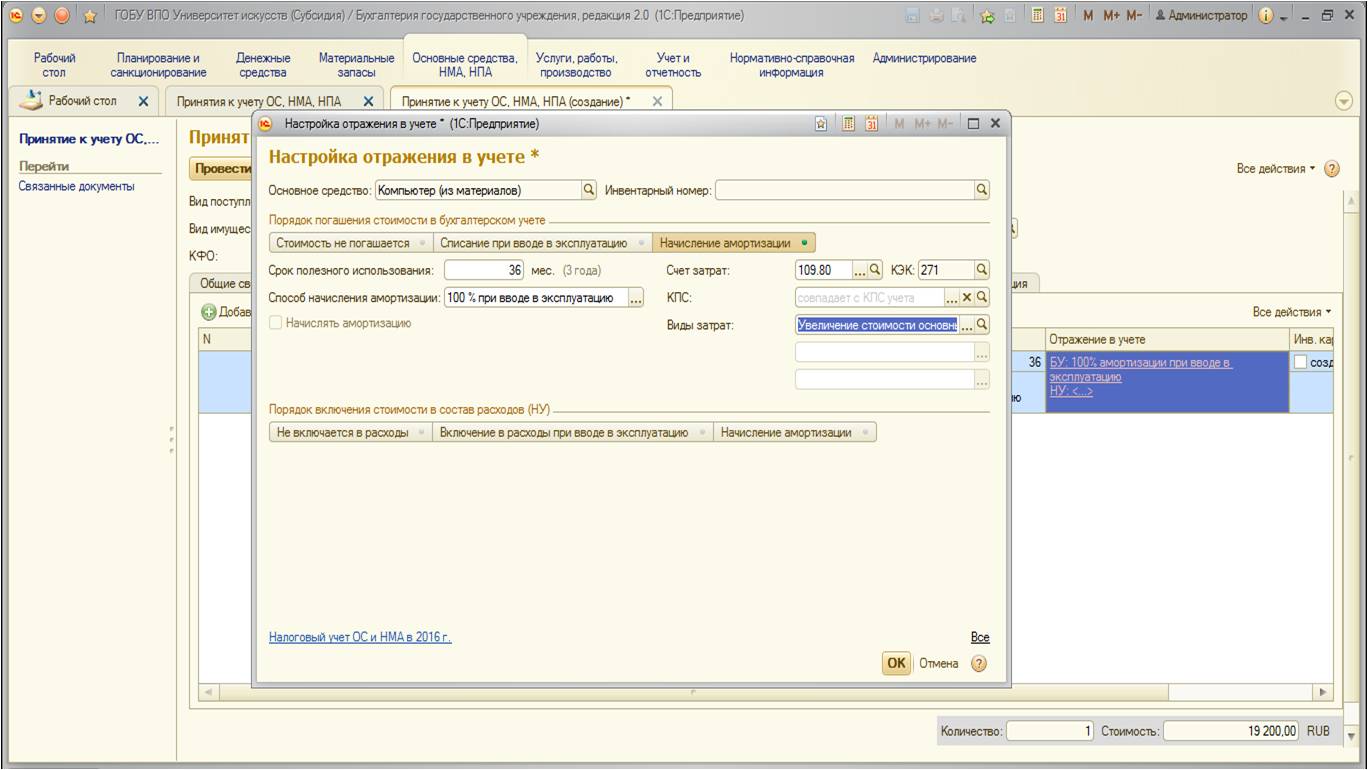

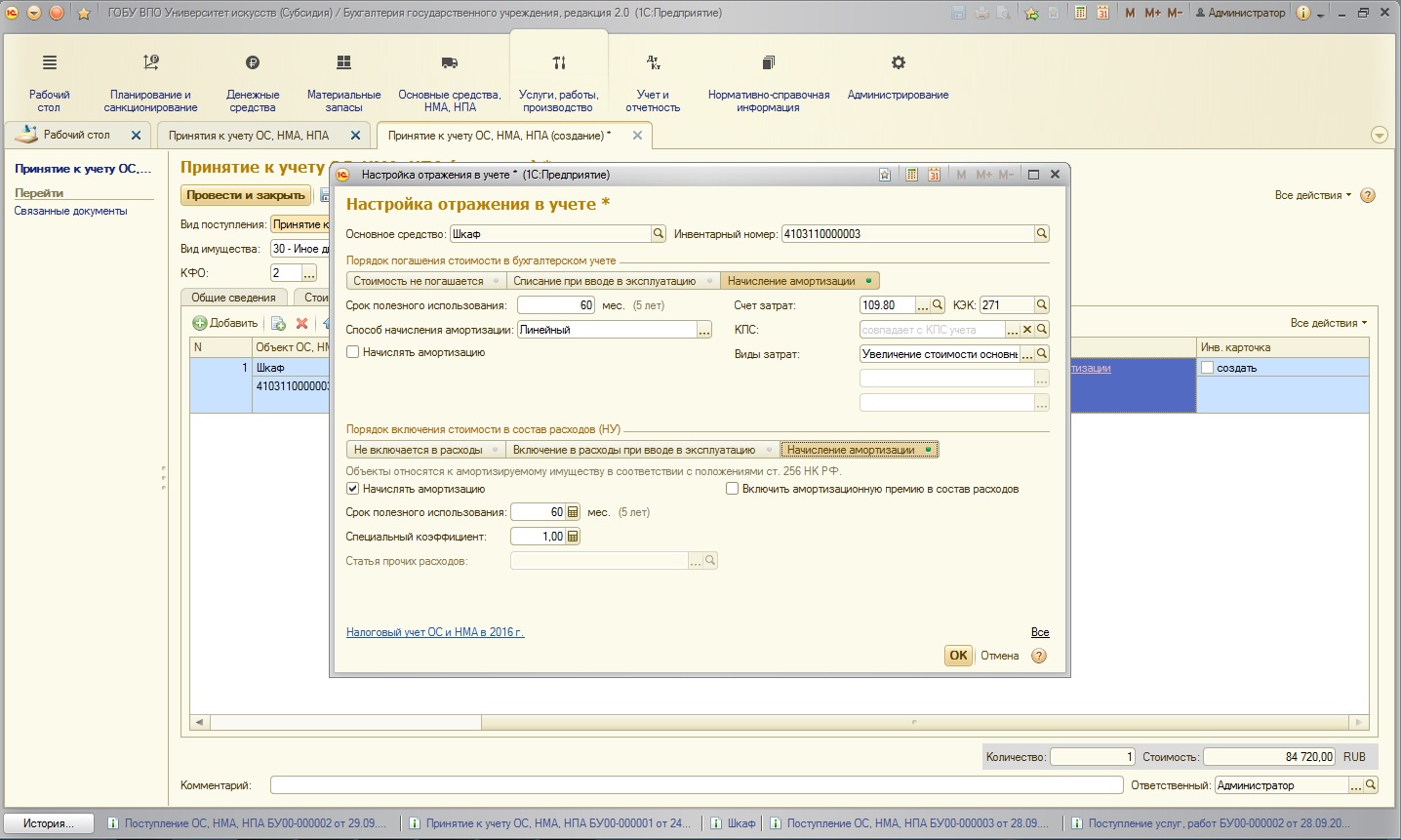

Рассмотрим заполнение колонки «Отражение в учете». При редактировании открывается следующее окно:

Укажем счет затрат, КЭК, виды затрат. Так как наше основное средство стоимостью меньше 40 тысяч рублей – отнесение затрат в сумме 100 процентов амортизации при операции ввода в эксплуатацию:

После заполнения вкладки документ выглядит так:

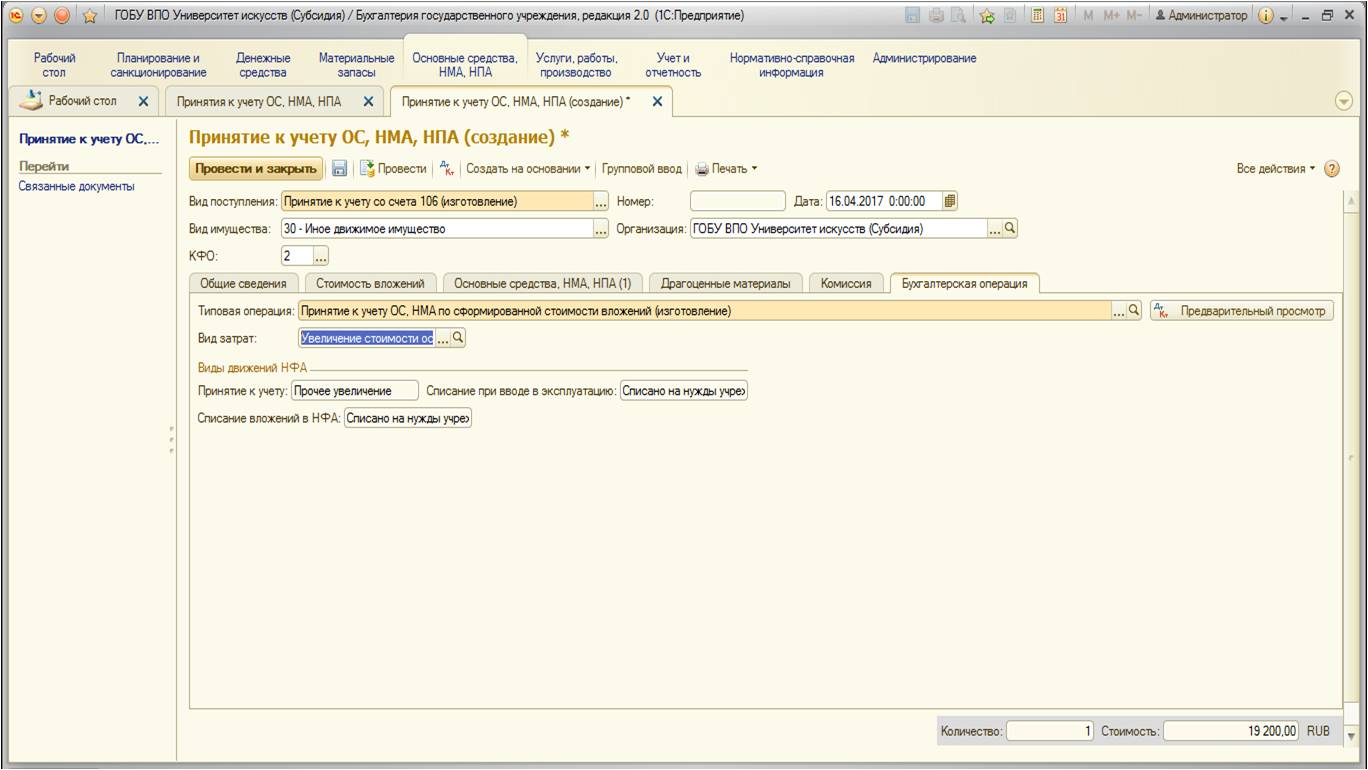

Также заполним последнюю вкладку:

После проведения документ формирует следующие движения по счетам:

Данным документом приняли ОС к учету, ввели в эксплуатацию, отнесли сто процентов амортизации на счет затрат.

На этом описание создания основного средства из материалов с использованием услуг сторонних организаций по монтажу можно считать законченным.

В одной из прошлых статей мы рассмотрели процесс покупки основного средства на счета группы 106.00 «Капитальные вложения». Когда все затраты собраны на нужном для нас счете, можно принимать основное средство к учету. Такой момент наступает, когда основное средство доставлено, собрано и готово к принятию на учет. Именно об этом процессе и пойдет речь в статье, практический пример будет рассмотрен в программе 1С: Бухгалтерия государственного учреждения 8 редакции 2.0.

Когда я начинала изучение бухгалтерского учета в целом и раздела «Основные средства» в частности, меня очень интересовал вопрос отличия состояний основных средств на разных этапах.

Первое состояние, которое принимает основное средство, – это капитальное вложение. В прошлой статье мы разобрались: основное средство пребывает в качестве капитального вложения до тех пор, пока мы собираем затраты на счетах группы 106.00, чтобы сформировать его первоначальную стоимость (подробнее Покупка основных средств в 1С: Бухгалтерии государственного учреждения 8).

Второе состояние – основное средство, принятое к учету. Состояние основного средства определяется как принятое к учету, когда оно отражено на счетах группы 101.00, физически находится на территории учреждения, и его стоимость числится на балансе. То есть, проще говоря, уже считается основным средством, но учреждение его не использует (оно не введено в эксплуатацию). Хочу уточнить, что обычно это состояние основных средств используется очень редко, так как принятие к учету, как правило, осуществляется одновременно с вводом в эксплуатацию.

Третье состояние – ОС введено в эксплуатацию. То есть, основное средство находится также на счетах группы 101.00 и выполняет свои обязанности как средство, которое предназначенное для упрощения условий труда.

В программе «1С: Бухгалтерия государственного учреждения 8, редакция 2.0» принятие к учету и ввод в эксплуатацию можно осуществить одним документом. Это сделано для удобства пользователей, так как такой алгоритм работы с основными средствами (одновременное принятие к учету с вводом в эксплуатацию) наиболее распространен.

Рассмотрим, какие документами осуществляется принятие к учету основного средства. В программе существует одноименный раздел:

В этом разделе представлены три вида документов:

1. Документ «Принятие к учету ОС, НМА, НПА» может быть использован для принятия к учету ОС, этим документом одновременно можно ввести основное средство в эксплуатацию.

2. Документ «Требования-накладные (Основные средства)» используется для ввода в эксплуатацию ранее принятых к учету основных средств, стоимость которых выше 3000 рублей (с возможностью перемещения на другое материально-ответственное лицо). Уточню, что для основных средств дешевле 3000 рублей в программе имеется отдельный документ:

3. Документ «Перевод готовой продукции в состав ОС» предназначен для принятия к учету в качестве основных средств готовой продукции. Этот документ позволяет принимать к учету и одновременно вводить в эксплуатацию готовую продукцию в качестве ОС.

Внимание, важное уточнение: при осуществлении в учреждении производственных процессов (изготовление готовой продукции) формирование фактической стоимости готовой продукции происходит в конце месяца документом «Закрытие производственных счетов», весь месяц продукция отражается в учете по плановой стоимости. А это значит, что принимать к учету основное средство из готовой продукции, которая была произведена в текущем месяце, нельзя! Поясню почему: принятие к учету будет осуществлено по плановой стоимости, но она не отражает реальную цену основного средства, а изменять первоначальную стоимость основного средства можно только по очень ограниченному кругу оснований.

С документами принятия к учету и ввода в эксплуатацию разобрались. Рассмотрим самый распространенный сценарий: после покупки основного средства осуществим принятие к учету с одновременным вводом в эксплуатацию.

При создании документа открывается окно, в котором перечислены виды поступлений основных средств:

Названия видов поступлений ОС говорят сами за себя.

Первые три вида поступления касаются принятия к учету на балансовые счета:

Остальные виды поступлений – на забалансовые счета:

Так как в нашем примере мы приобретаем основное средство, выберем соответствующий вид поступления:

После выбора открывается форма документа (вид поступления указан в шапке):

Следующие важные поля – это вид имущества и КФО. Здесь нужно быть очень внимательным, потому что при покупке ОС капитальные вложения также осуществлялись на определенный вид имущества и по определенному КФО. Если будут выбраны некорректные данные, подобрать основное средство и рассчитать его первоначальную стоимость будет невозможно.

Заполним остальные поля шапки документа:

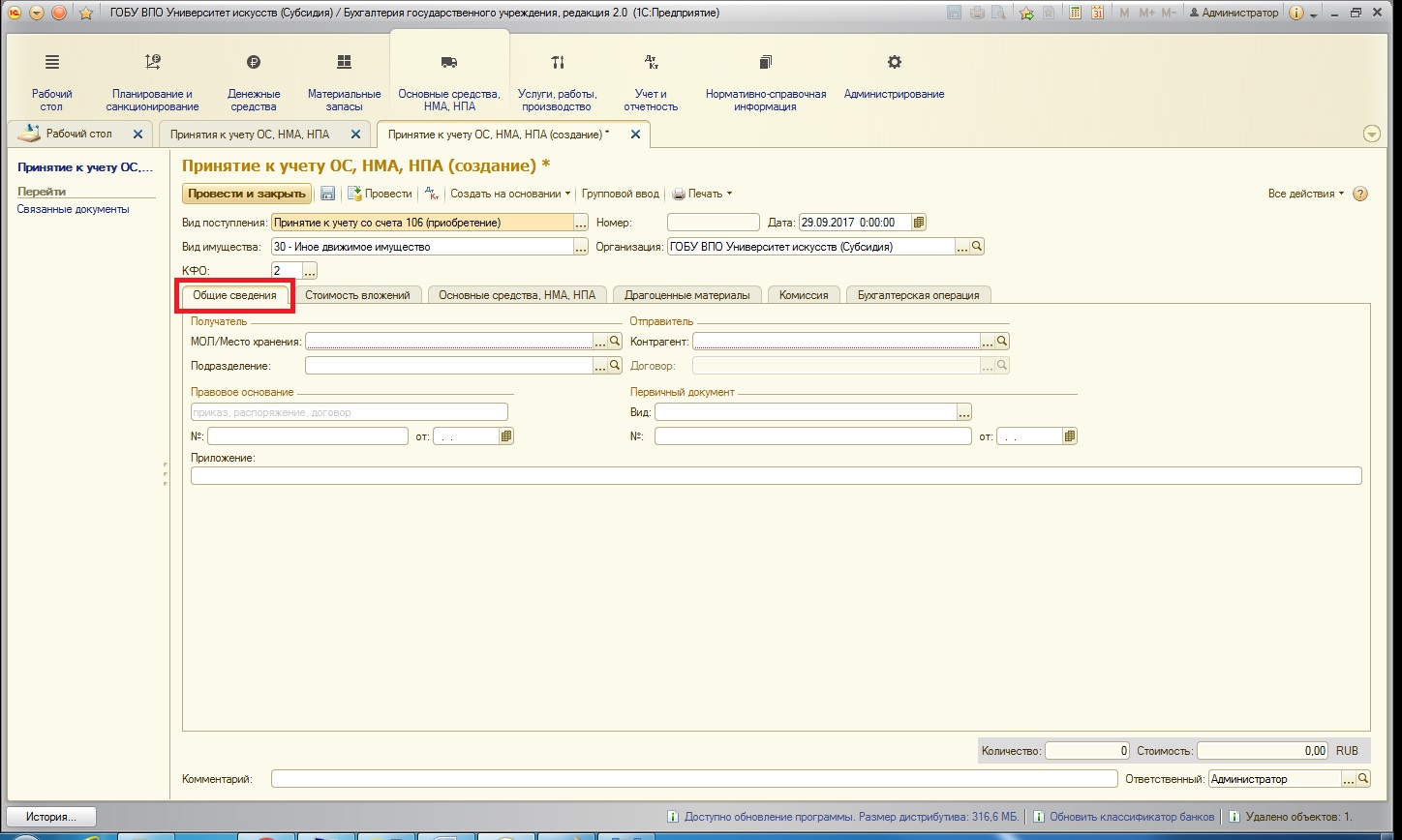

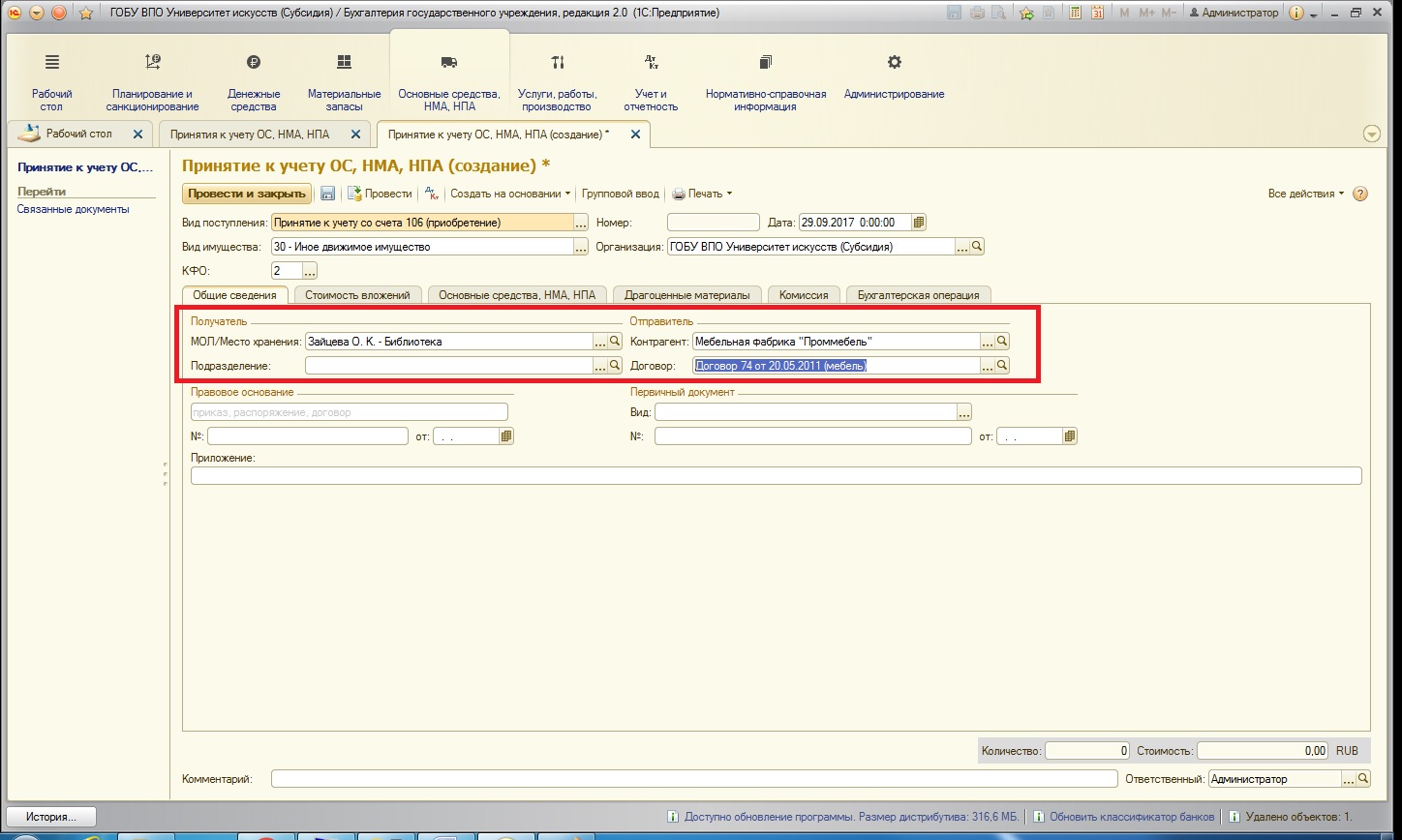

Перейдем к заполнению вкладок. Первая вкладка документа – «Общие сведения»:

Заполняем материально-ответственное лицо (то, на котором данное основное средство будет числиться), выбираем контрагента и его договор (у кого была осуществлена покупка). Остальные поля не обязательны для заполнения:

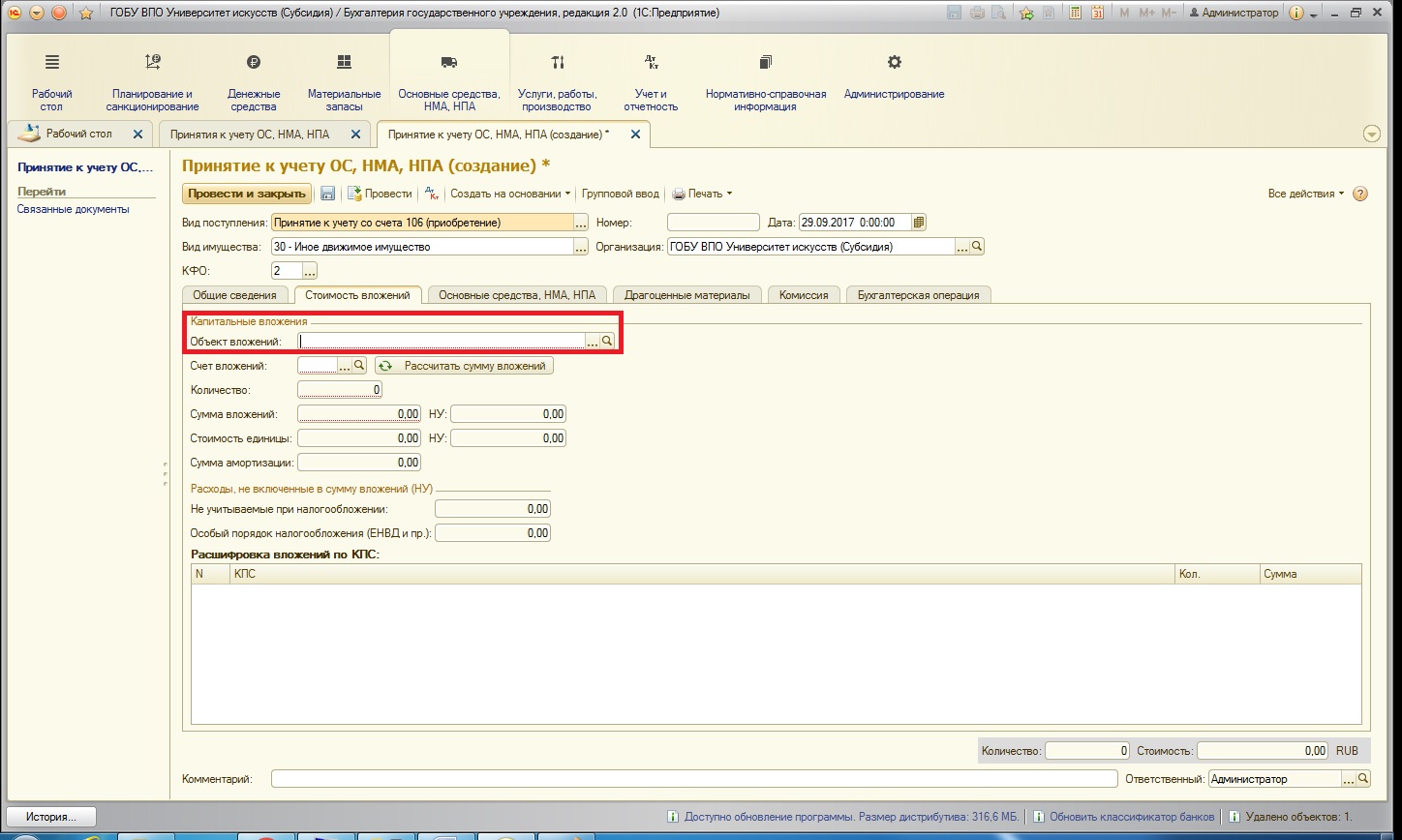

Следующая вкладка – «Стоимость вложений». На этой вкладке как раз и рассчитывается первоначальная стоимость основного средства (если поступление самого основного средства и услуг по его сборке/доставке и других сопутствующих были сделаны верно). Первоначально выбираем объект вложений (то основное средство, которое принимаем к учету):

После того, как было выбрано основное средство, заполняются почти все поля этой вкладки (если были допущены какие-либо ошибки ранее, то данные будут некорректные, например, будет указана не полная сумма):

В поле «Количество» программа сама устанавливает число. Но если первоначальная стоимость основного средства была сформирована из нескольких факторов, то, возможно, программа количество определить не сможет. В этом случае поле заполняется пользователем.

После проверки данных переходим на следующую вкладку – «Основные средства, НМА, НПА»:

Это одна из самых главных вкладок документа. Она представляет собой таблицу, которую необходимо заполнить списком основных средств. По кнопке «Добавить» создаем новую строку:

Часть данных заполняется автоматически, дозаполним информацию по счету учета и сроку эксплуатации нашего основного средства:

В таблице этой вкладки также параллельно можно воспользоваться тремя возможностями:

1. Присвоить инвентарный номер основному средству;

2. Одновременно с принятием к учету ввести основное средство в эксплуатацию и указать все данные для отражения в учете;

3. Создать инвентарную карточку для основного средства.

Рассмотрим по порядку эти возможности:

1. Присвоить инвентарный номер основному средству можно из следующего поля:

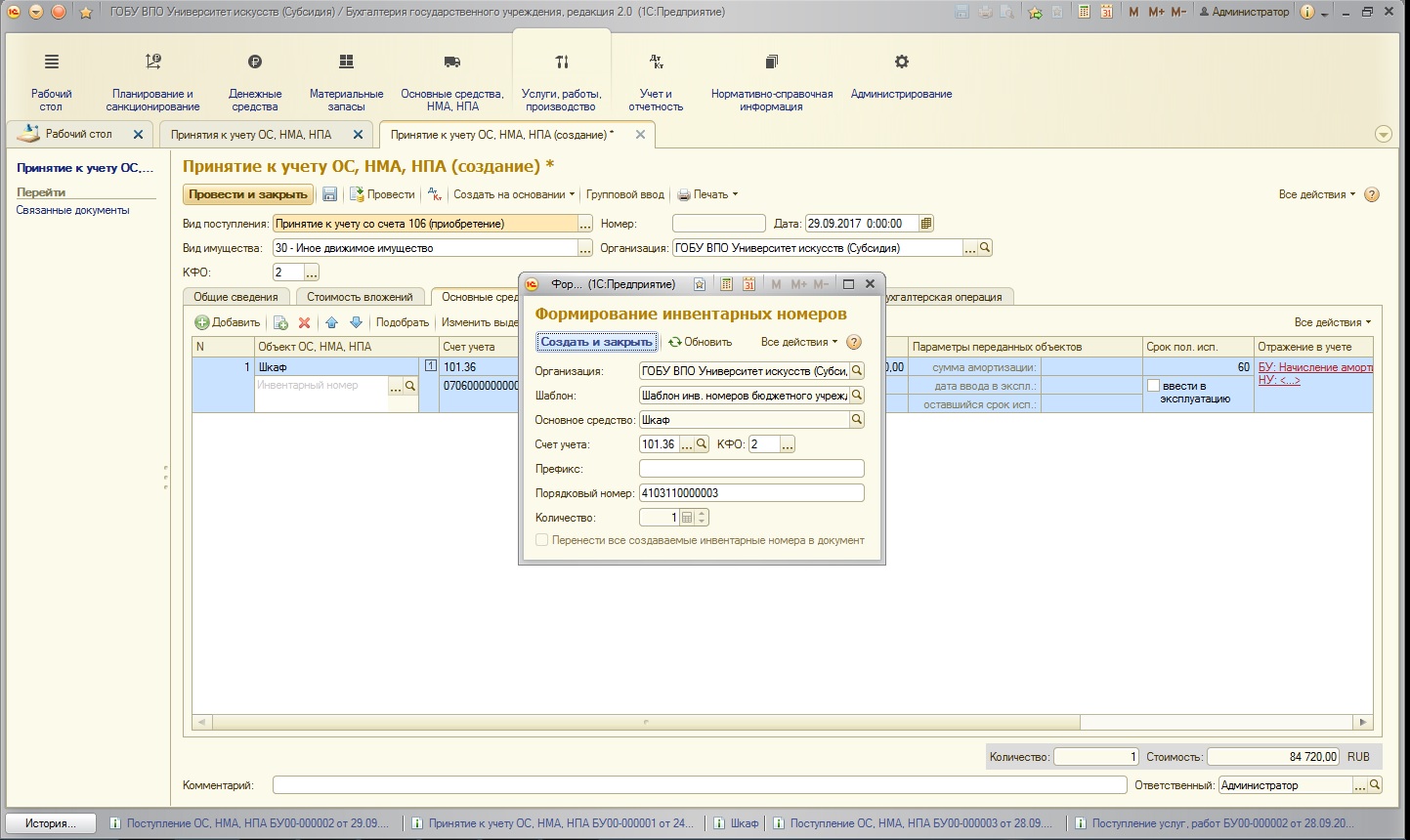

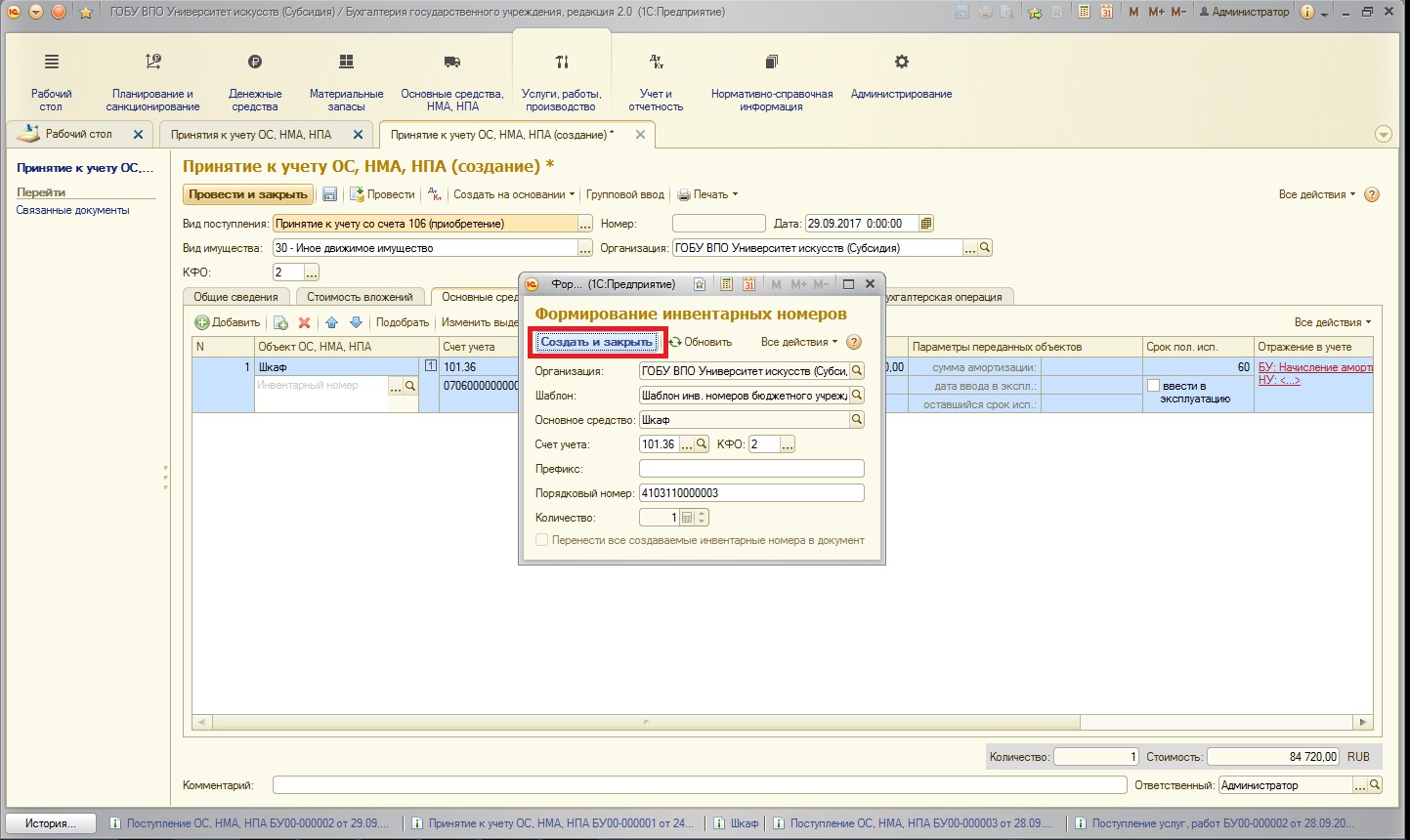

Открывается окно присвоения номера:

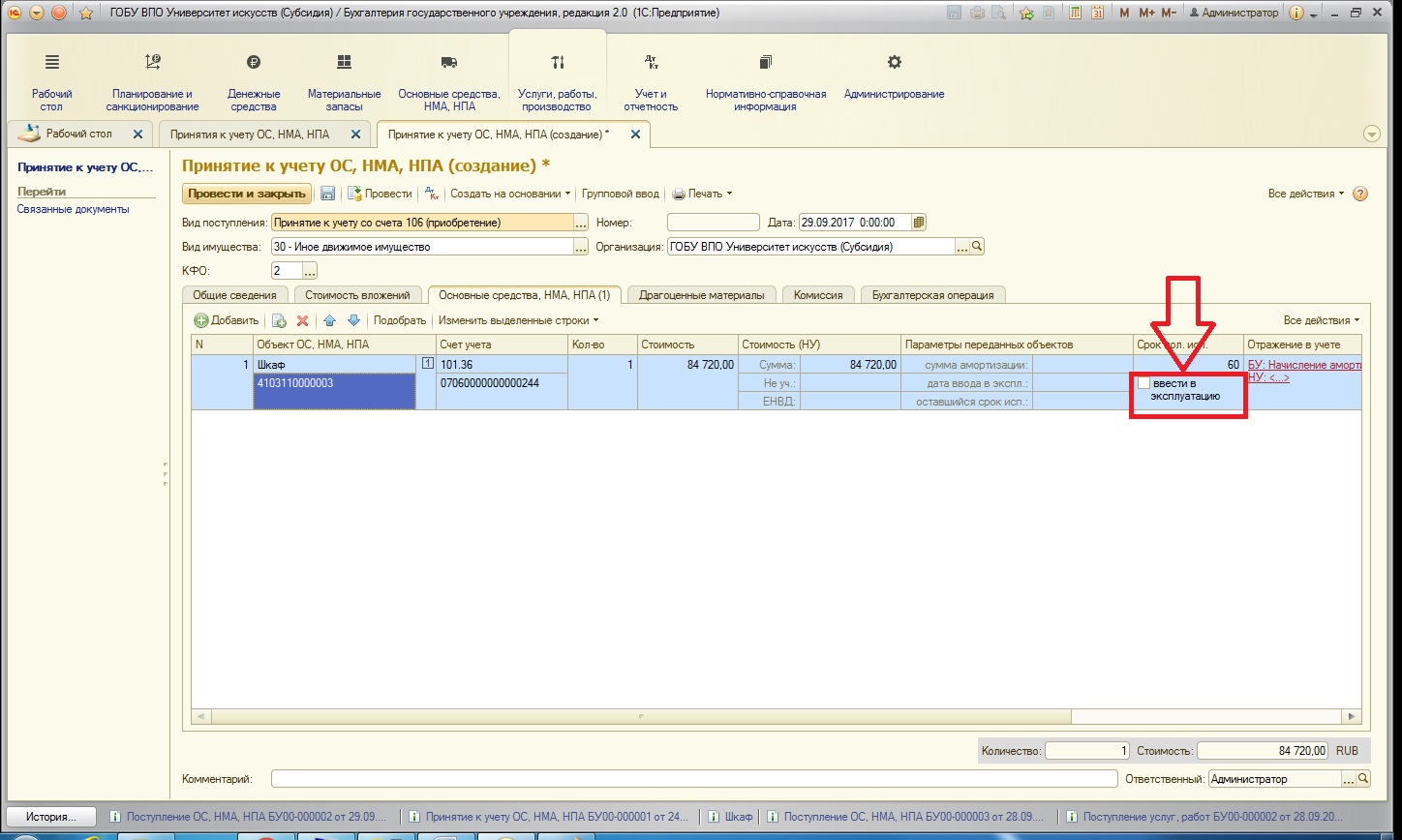

Если в вашем учреждении принят и занесен в соответствующий справочник шаблон, то поля заполняются автоматически. Создаем и закрываем:

2. Ввести в эксплуатацию:

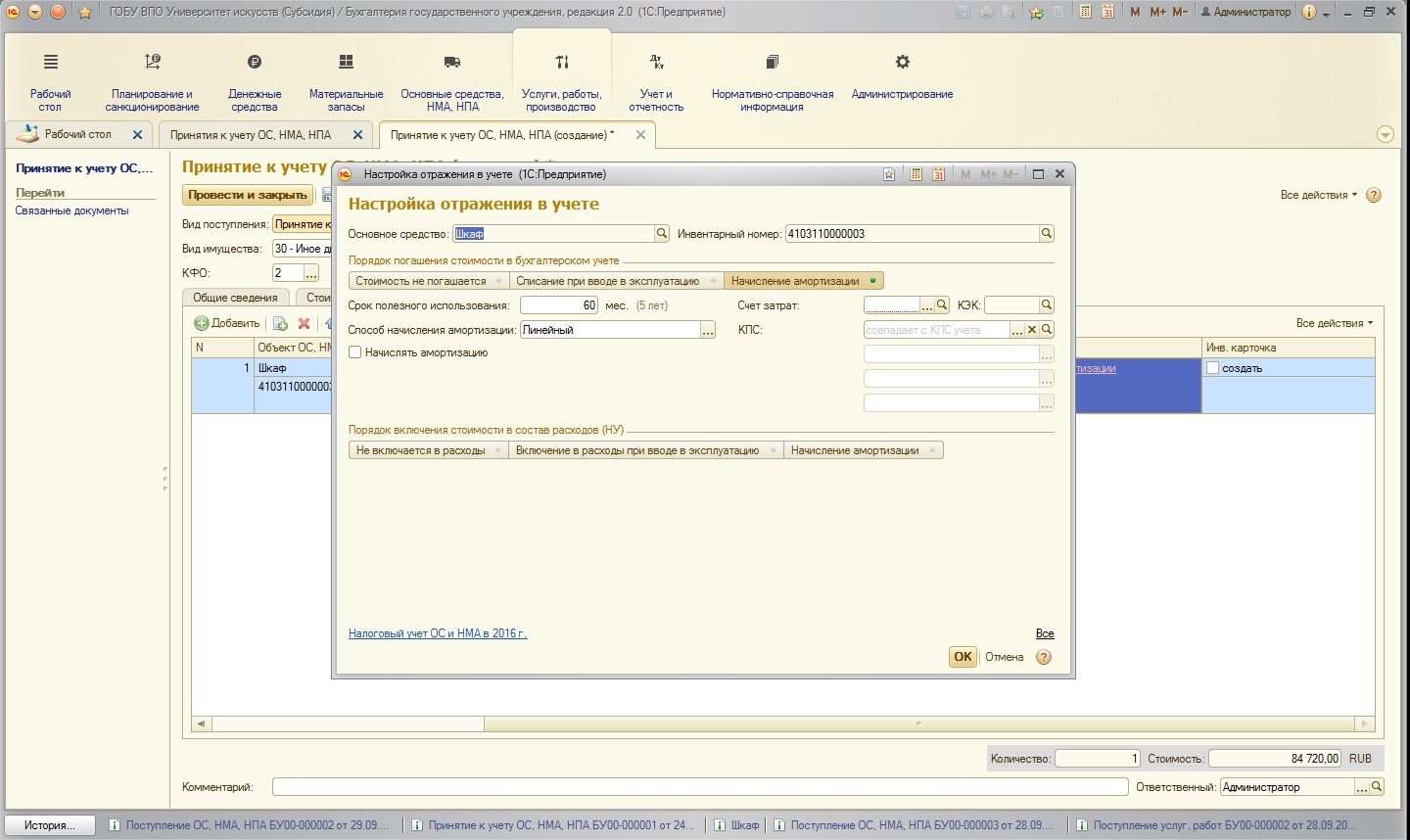

Заполним данные для отражения в учете:

Так как наше основное средство дороже 40000 рублей, указываем, что необходимо начислять амортизацию и относить эти затраты на общехозяйственные расходы.

3. Создать инвентарную карточку основного средства – устанавливаем флаг в соответствующем поле:

Также необходимо заполнить вкладку «Комиссия», указав ответственных лиц учреждения.

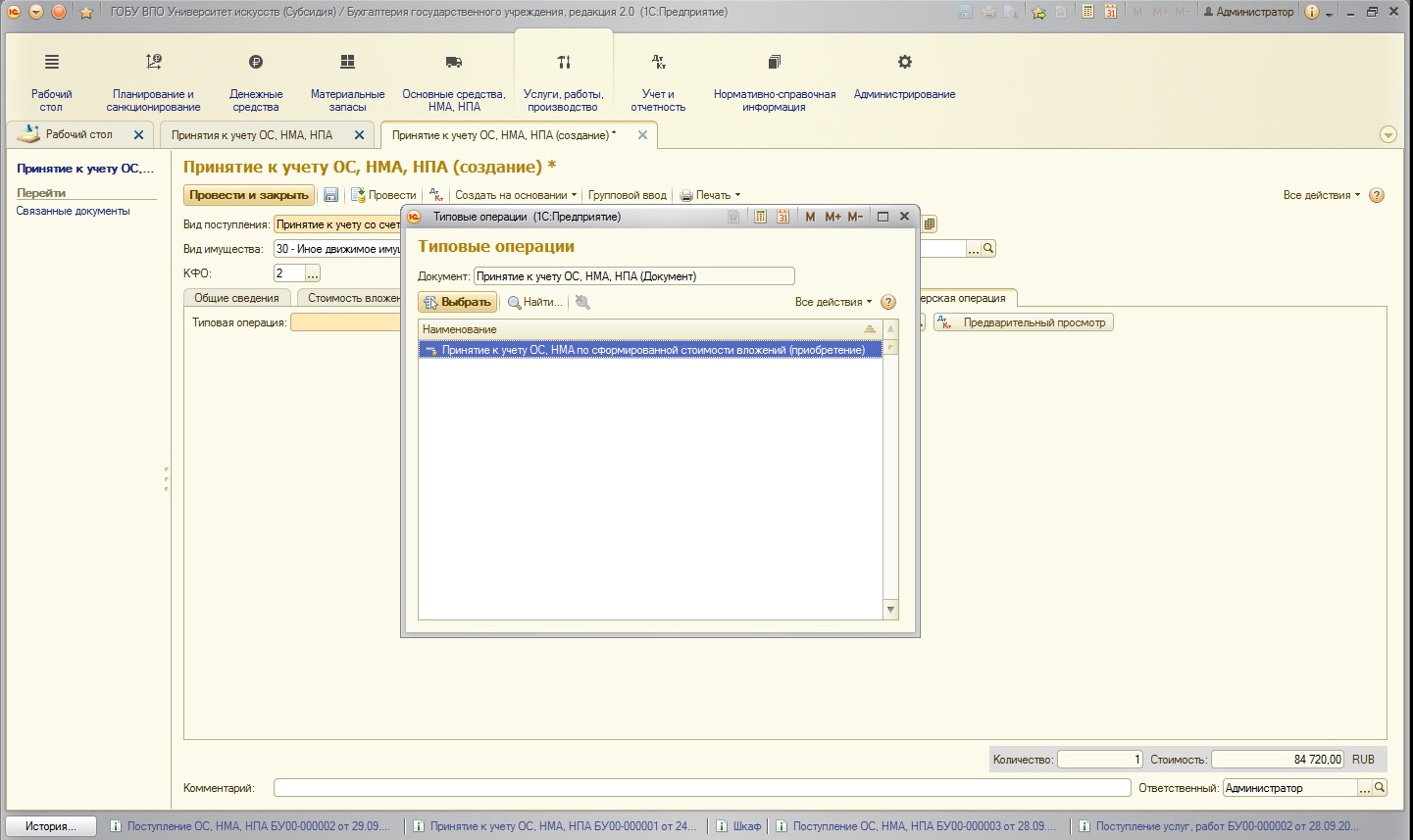

После переходим на вкладку «Бухгалтерская операция». Выбираем типовую операцию, причем программа для выбора предлагает нам ту операцию, которая соответствует виду поступления:

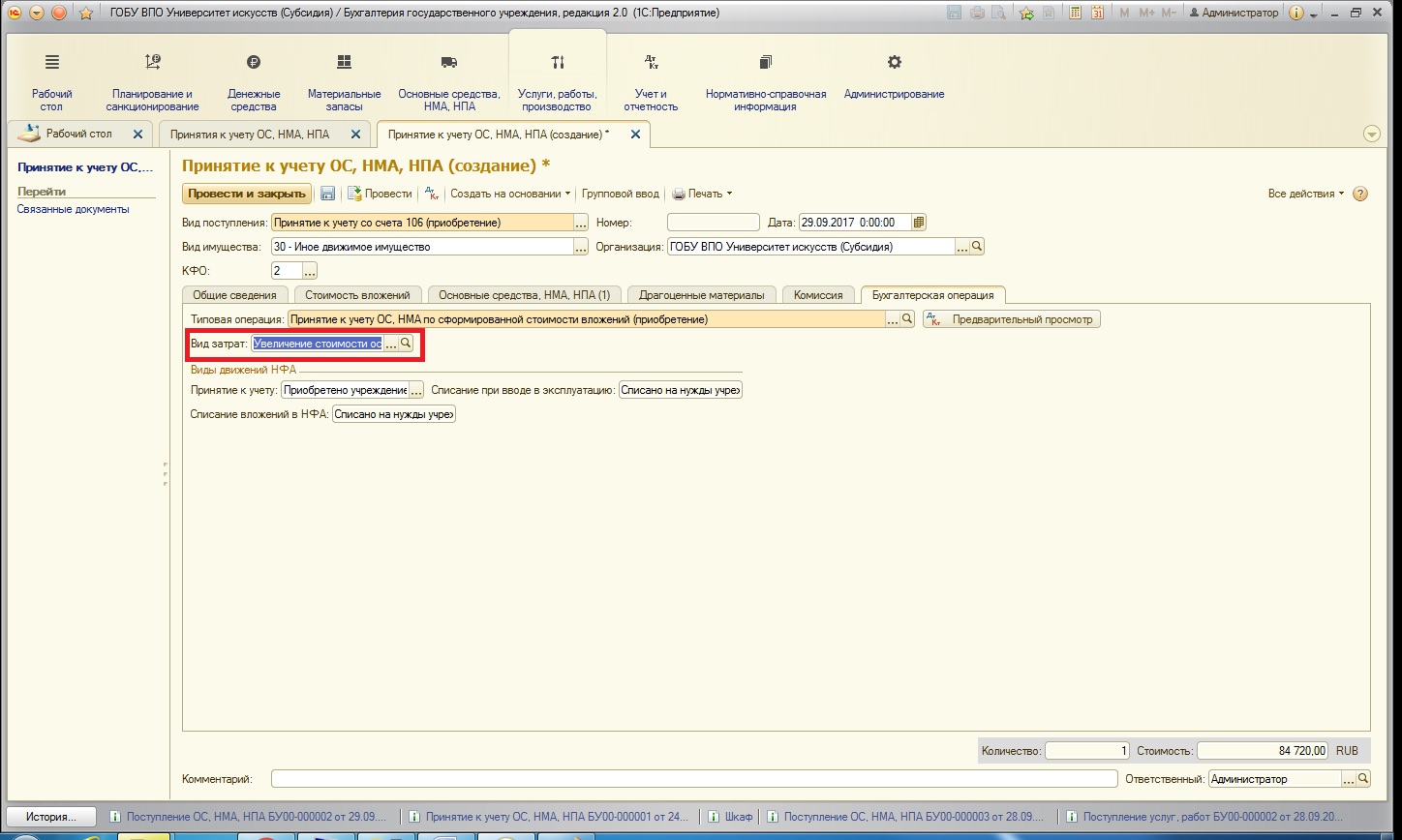

Большинство полей формы заполняются автоматически, остается только выбрать вид затрат:

Проведем документ и посмотрим проводки, которые он сформировал:

Первая проводка списывает капитальное вложение и принимает к учету основное средство на счета группы 101.00. Амортизация в данном случае не была рассчитана, так как амортизация начисляется в месяце, следующем за месяцем принятия к учету ОС. Вторая проводка касается налогового учета.

В бюджетном учреждении основной задачей бухгалтера является правильное и своевременное оформление документов и отражение в учетных регистрах поступления основных средств и другие операции с ними. Расскажем, как правильно делать это в «1С:Бухгалтерии государственного учреждения 8».

Инвентарные карточки

В соответствии с Инструкцией по бюджетному учету к основным средствам можно отнести материальные объекты основных фондов, которые используются в процессе деятельности учреждения при выполнении работ, оказания услуг, находящиеся в использовании, на консервации, в запасе, сданные в аренду, независимо от стоимости объектом со сроком полезного использования более 12 месяцев. Важно отметить, что объектом основных средств является объект со всеми приспособлениями и принадлежностями, а также отдельный обособленный предмет, который предназначен для выполнения каких-либо самостоятельных функций или же комплекс предметов, представляющий единое целое и предназначенный для выполнения каких-либо видов работ.

Согласно приказу Минфина РФ от 30.12.2008 № 148н, единицей бюджетного учета основных средств является инвентарных объект. Каждому приобретенному вследствие покупки, безвозмездной передачи инвентарному объекту стоимостью более 3000 руб. включительно, а также библиотечному фонду, драгоценностям и ювелирным изделиям, присваивается уникальный инвентарный номер. В программе «1С:Бухгалтерия государственного учреждения 8», ред.1.0. в карточке учреждения имеется шаблон формирования инвентарных номеров.

Ввести новый шаблон можно непосредственно в карточке учреждения, где можно задать саму структуру инвентарного номера, в соответствии с которой будут формироваться инвентарные номера. При открытии формы необходимо указать учреждение, для которого будет создан шаблон, наименование шаблона, а также следует указать длину инвентарного номера (не более 30 символов). Шаблон может быть составлен из следующих реквизитов:

Код синтетического счета (ССС – 3 знака);

Код аналитического счета (сс – 2 знака);

Код источника финансирования (И – 1 знак);

Номер амортизационной группы (АА – 2 знака);

Код по ОКОФ (ККККККККК – 9 знаков);

Год поступления (ГГГГ – 2 или 4 знака);

Месяц поступления (ММ – 2 знака);

День поступления (ДД – 2 знака);

КПС – классификационный признак счета (РРРРРРРРРРРРРРРРР – 17 знаков);

Порядковый номер в группе (NNN… до 20 знаков).

Обратите внимание! Порядковый номер должен быть завершающим.

По разъяснениям методологов у объектов, которые были приобретены до 1 января 2017 г., амортизационные группы и срок полезного использования не меняются, а основные средства, приобретенные в 2017 г., будут приходоваться с учетом нового классификатора. Для замены кодов ОКОФ в справочнике «Основные средства» применяется обработка «Помощник замены ОКОФ».

Приказом Минфина РФ от 30.03.2015 №52Н было осуществлено изменение формирования структуры инвентарных карточек нефинансовых активов. Для формирования в программе «1С:Бухгалтерия государственного учреждения 8» с требованиями Приказа №52н потребовались новые реквизиты в документах, новые регистры накопления и сведений, а также новые документы. В целях корректного формирования инвентарных карточек в релизе 1.0.43 существенно изменена структура хранения данных по объектам ОС, НМА, НПА, а именно:

добавлены новые регистры сведений: «Номера инвентарных карточек»; «Параметры амортизации ОС»; «Первоначальные сведения ОС»; «Учетные данные объекта ОС»;

добавлены новые регистры накопления: «Амортизация объектов ОС»; «Стоимость объектов ОС».

Изменение стоимости

Для отражения в учете и инвентарных карточках операций изменения стоимости основных средств и амортизации, не предусмотренных специализированными документами, реализованы следующие документы:

Изменение стоимости, амортизации ОС и НМА (меню «ОС, НМА, НПА» – «Прочие операции»), где имеется несколько видов операций: изменение амортизации (109, 401.20 – 104); изменение стоимости (101, 102 – 106, 401.10), амортизации (109, 401.20 – 104); изменение стоимости (401.20 – 101, 102), амортизации (104 – 101, 102); изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20); изменение стоимости НПА (меню «ОС, НМА, НПА» – «Учет непроизводственных активов»).

Изменение стоимости, амортизации имущества казны (меню «ОС, НМА, НПА» – «Учет имущества казны») с операциями: изменение амортизации (109, 401.20 – 104); изменение стоимости (108 – 106, 401.10), амортизации (109, 401.20 – 104); изменение стоимости (401.20 – 108), амортизации (104 – 108); изменение стоимости (401.20 – 108), амортизации (104 – 401.20).

Документы предназначены для отражения, в том числе, следующих операций:

изменение суммы начисленной ранее амортизации из-за исправления кода по ОКОФ и изменения срока полезного использования;

изменение кадастровой стоимости земельного участка;

изменение кадастровой стоимости земельного участка в составе имущества казны;

ликвидация части ОС;

доначисление амортизации по ОС и НМА за период нахождения в составе имущества казны;

исправление ошибок по стоимости и амортизации ОС, НМА, НПА, ИК;

изменение способа начисления амортизации и доначисление амортизации до 100% балансовой стоимости;

изменение СПИ для ОС и НМА с пересчетом амортизации или без пересчета и другие.

Документом можно отразить различные хозяйственные операции.

Во-первых, изменение суммы начисленной ранее амортизации из-за исправления ОКОФ.

Для этого необходимо выбрать операцию «Изменение амортизации (106, 109, 401.20 – 104)», подобрать в табличную часть объект ОС (НМА), во второй подстроке «После изменения» указать новый срок полезного использования в колонке «Срок полезного использования» и новую сумму амортизации в колонке «Сумма амортизации», провести документ.

Дт КРБ 106.хИ.340, 109.хх.271, КРБ 401.20.271, Кт КРБ 104.хх.410 = +/- сумма изменения амортизации;

Регистр сведений «Расчет амортизации»: новый оставшийся СПИ, новая остаточная стоимость для вычисления амортизации;

Регистр накопления «Амортизация объектов основных средств»: приход, +/- сумма изменения амортизации.

Во-вторых, доначисление амортизации объектам по ОС и НМА за период нахождения в составе ИК.

Для этого необходимо выбрать операцию «Изменение амортизации (106, 109, 401.20 – 104)», подобрать в табличную часть объект ОС (НМА), во второй подстроке «После изменения» указать новую сумму амортизации в колонке «Сумма амортизации», провести документ.

Дт КРБ 106.хИ.340, 109.хх.271, КРБ 401.20.271, Кт КРБ 104.хх.410 = + сумма изменения амортизации;

Регистр сведений «Расчет амортизации»: новый оставшийся СПИ, новая остаточная стоимость для вычисления амортизации;

Регистр накопления «Амортизация объектов основных средств»: приход + сумма.

В-третьих, ликвидация части ОС (НМА).

Для отражения ликвидации части объекта ОС (НМА) необходимо выбрать операцию «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)», в поле «Счет» указать 401.10.172, в поле «Вид НФА» выбрать «Основные средства» или «Нематериальные активы», заполнить реквизит «Вид движения НФА» из перечисления.

Далее подобрать в табличную часть документа объект ОС (НМА), во второй подстроке «После изменения» указать новую балансовую стоимость в колонке «Балансовая стоимость» и новую сумму амортизации в колонке «Сумма амортизации», провести документ. Печатной формы для акта не предусмотрено, операция оформляется бухгалтерской справкой ф. 0504833.

Дт КРБ 104.хх.410 – Кт КРБ 101.хх.410 = + сумма списания балансовой стоимости за счет амортизации, приходящейся на ликвидируемую часть;

Дт КДБ 401.10.172 – Кт КРБ 101.хх.410 = + сумма списания остаточной стоимости;

Регистр сведений «Расчет амортизации»: новый оставшийся СПИ, новая остаточная стоимость для вычисления амортизации;

Регистр накопления «Стоимость объектов основных средств»: расход + сумма;

Регистр накопления «Амортизация объектов основных средств»: расход + сумма.

В-четвертых, отражение на счетах бухгалтерского учета доначисления амортизации по объектам ОС и НМА до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации изменен на «100% при вводе в эксплуатацию».

Для этого необходимо выбрать операцию «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)», подобрать в табличную часть ОС (НМА), во второй подстроке «После изменения» в колонке «Способ начисления амортизации» указать «100 % при вводе в эксплуатацию». При этом в колонке «Сумма амортизации» автоматически установится сумма балансовой стоимости. Провести документ.

Дт КРБ 106.хИ.340, 109.хх.271, КРБ 401.20.271, Кт КРБ 104.хх.410 = + сумма;

Регистр накопления «Амортизация объектов основных средств»: приход + сумма;

Регистр сведений «Параметры амортизации ОС (бухгалтерский учет)»: способ начисления амортизации «100 % при вводе в эксплуатацию».

Обратите внимание: не рекомендуется использовать документ «Операция (бухгалтерская)» для изменения стоимости и амортизации ОС, так как он не формирует движение по регистрам накопления и сведений. Если такие изменения оформить этим документом, то они не будут учтены в инвентарных карточках.

После того как будет проведен документ «Изменение стоимости ОС, НМА и НПА и ИК», сформируются следующие движение документов по регистрам:

регистр бухгалтерии «Журнал проводок»;

регистр накопления «Стоимость объектов ОС»;

регистр накопления «Амортизация объектов ОС»;

регистр сведений «Параметры амортизации ОС (бухгалтерский учет)»;

регистр сведений «Расчет амортизации ОС».

Также в программу добавлен новый документ «Ввод остатков ОС, НМА, НПА», который предназначен для ввода начальных остатков по объектам ОС, НМА, НПА. Этим документом можно вводить и корректировать историю сведений до даты начала ведения учета в программе, иначе говоря до даты ввода остатков для правильного отражения в инвентарной карточке. Документ имеет три режима ввода данных:

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, апрель 2018.

Начиная с 01.01.2018 в соответствие с приказом Минфина РФ от 31.12.2016 № 257н в учете бюджетных, автономных и казенных учреждений применяется Федеральный стандарт «Основные средства». В предыдущем выпуске «Прогрессивного бухгалтера» (№ 1, 2018), мы знакомили вас с содержанием данного стандарта, были даны рекомендации по использованию указаний, приведенных в тексте СГС «Основные средства». В этом номере поговорим о применении этого стандарта в учете учреждений.

Ввод в эксплуатацию ОС

После вступления в силу СГС «Основные средства» многие учреждения столкнулись с вопросом: какие параметры амортизации должны применяться к основным средствам, принятым к учету в 2017 г., но вводимым в эксплуатацию в 2018 г.?

Речь идет об объектах основных средств стоимостью до 10 000 руб.: необходимо их списывать при вводе в эксплуатацию согласно п. 39 СГС «Основные средства» или же стоит начислить амортизацию в соответствие с п. 92 Инструкции 157н.

До вступления СГС «Основные средства», то есть до 1 января 2018 г., параметры амортизации на объекты основных средств определялись в соответствии с п. 92 Инструкции по применению ЕПСБУ (утв. приказом Минфина РФ от 01.12.2010 № 157н).

С 1 января 2018 г. устанавливать параметры амортизации на объекты ОС следует с учетом п. 39 СГС «Основные средства»:

на объект ОС стоимостью свыше 100 000 руб. амортизация начисляется в соответствии с рассчитанными нормами амортизации;

на объект ОС стоимостью до 10 000 руб. включительно, за исключением объектов библиотечного фонда, амортизация не начисляется;

на объект библиотечного фонда стоимостью до 100 000 руб. включительно амортизация начисляется в размере 100% первоначальной стоимости при выдаче его в эксплуатацию;

на иной объект ОС стоимостью от 10 000 до 100 000 руб. включительно амортизация начисляется в размере 100% первоначальной стоимости при выдаче его в эксплуатацию».

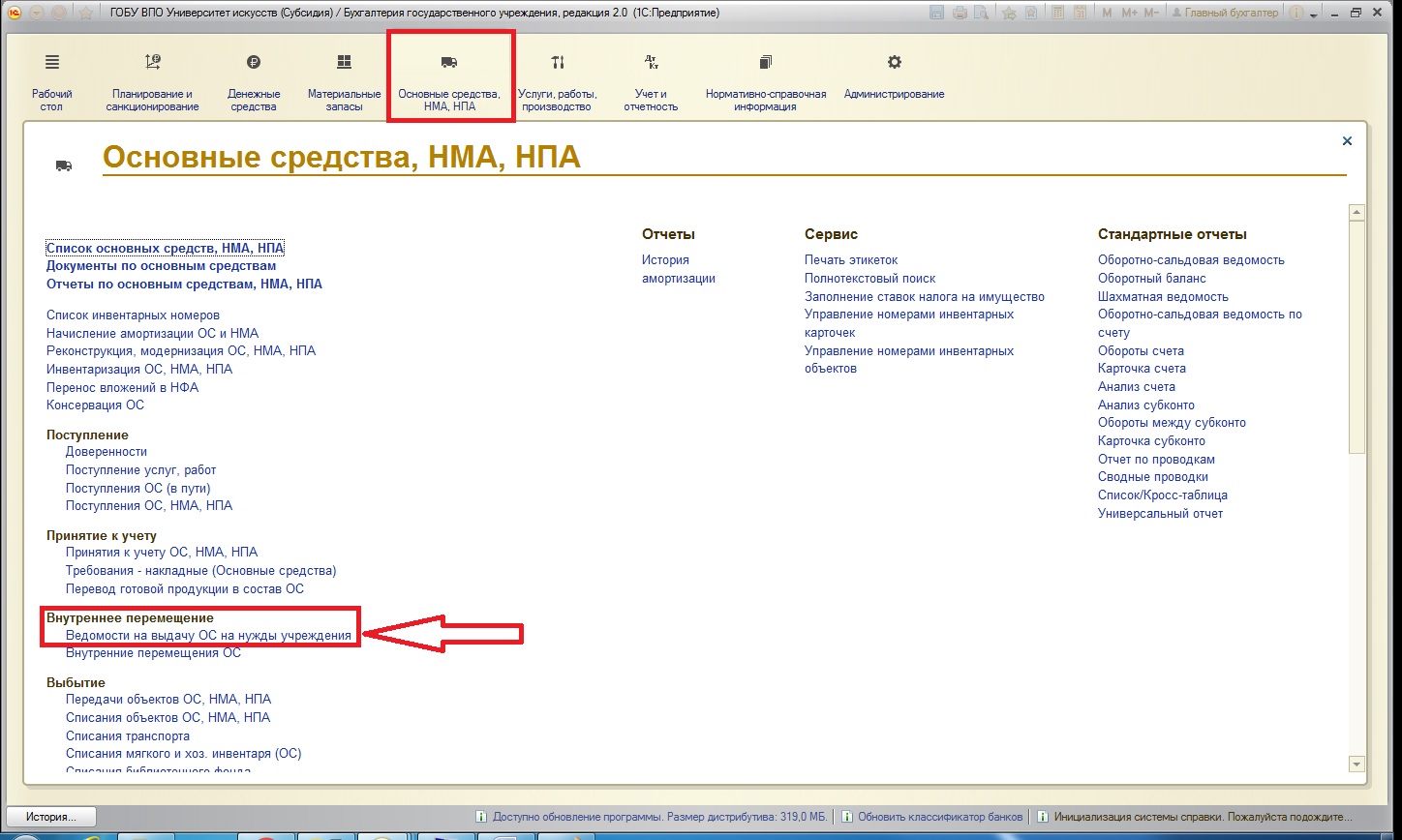

В программных продуктах «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 и ред. 2.0 в соответствии с п. 39 СГС «Основные средства» увеличены стоимостные категории для начисления амортизации по объектам ОС: до 10 000 руб., и до 100 000 руб. Данные пределы применимы в документах «Внутренне перемещение» с видом операции «Ввод в эксплуатацию».

Однако если в 2018 г. вводятся в эксплуатацию основные средства, принятые к учету в 2017г., для определения параметров амортизации следует руководствоваться Методическими указаниями по применению СГС «Основные средства», доведенными письмом Минфина РФ от 15.12.2017 № 02-07-07/84237.

Из ч. 7 «Амортизация основных средств» Методических указаний «в отношении объектов основных средств, принятых к учету до перехода на применение СГС «Основные средства» (до 1 января 2018 г.), перерасчет амортизации (изменение способа начисления амортизации, определенного на момент признания объекта к учету) не производится.»

Поэтому при вводе в эксплуатацию объекта от 3000 до 10 000 р. в 2018 г., принятого к учету в 2017 г., будет начислена амортизация в размере 100% балансовой стоимости в соответствии с п. 26 Инструкции 174н., п. 19 Инструкции 162н.

Стоит обратить внимание, что по объектам основных средств стоимостью от 40 000 до 100 000 руб. доначисление амортизации до 100% балансовой стоимости не производится при вводе в эксплуатацию. По таким объектам продолжает начисляться амортизация в соответствие с установленным сроком полезного использования.

Передача объекта ОС

С еще одним спорным вопросом применения СГС «Основные средства» столкнулись учреждения при внутриведомственных, межбюджетных и внутрибюджетных передачах объектов ОС, принятых на учет в 2017 г.: какой способ начисления амортизации выбирать при поступлении объекта ОС на учет учреждению-получателю?

Позиция фирмы «1С» такова: согласно ч. 7 Методических указаний (см. выше) способ начисления амортизации по передаваемому объекту в 2018 г. не изменяется, а остается прежним, т.е. который выбрало учреждение-отправитель в 2017 г. Если передается объект до 10 000 руб. с начисленной амортизаций в размере 100% балансовой стоимости, то учреждение-отправитель передает балансовую стоимость и сумму амортизации объекта ОС в обычном порядке. Учреждение-получатель ставит на свой баланс как балансовую стоимость, так и амортизацию получаемого объекта.

Если рассматривать данную ситуацию передачи объекта ОС с точки зрения изменения субъекта учета (т.е. изменения учреждения), то субъект должен применять СГС «Основные средства» для объектов основных средств, принимаемых к учету с 01.01.2018:

В п. 7 Методических указаний указано, что перерасчет амортизации для объектов ОС, принятых до 01.01.2018, не производится. Логично сделать вывод, что учреждение 1 у себя в учете не производит перерасчет амортизации на такие объекты ОС. Учреждение 2 принимает основное средство после 01.01.2018, т.е. фактически должны быть применены новые пределы амортизации объектов ОС.

Выше изложены две позиции трактовки СГС «Основные средства» и Методических указаний. Фирма «1С» рекомендует использовать именно их позицию. Но четкого подтверждения данной позиции в ситуации передачи объекта основных средств в законодательстве не прослеживается.

Настройки параметров амортизации

СГС «Основные средства» предусмотрено использование не только линейного способа начисления амортизации, но также еще метода уменьшаемого остатка и метода начисления амортизации пропорционально объему продукции. Рассмотрим использование двух последних методов начисления амортизации.

Метод уменьшаемого остатка

При использовании данного метода годовая сумма амортизации определяется по формуле:

Где «Сумма АМ» это сумма амортизации за месяц, «Ост. Ст. НГ» – остаточная стоимость на начало года, «КУ» – коэффициент ускорения, «СПИ» – срок полезного использования.

Данный способ следует выбирать для объектов учета, которые будут активно использоваться в хозяйственной деятельности учреждения в первые годы эксплуатации, которые подлежат быстрому износу. Исходя из формулы большая часть стоимости объекта переносится на финансовый результат в первые годы использования ОС, с каждым годом сумма амортизации становится меньше.

Метод начисления амортизации устанавливается в документах «Ввод начальных остатков ОС», «Принятие к учету ОС», «Изменение стоимости, амортизации ОС и НМА».

Для выбора именно данного способа в документе реквизит «Способ начисления амортизации» следует указать метод уменьшаемого остатка. После этого станет доступным реквизит для заполнения «Коэффициент ускорения». Значение коэффициента ускорения учреждению следует определить и закрепить в учетной политике, коэффициент должен устанавливаться в значении не выше 3.

На скриншотах указаны способы выбора данного метода в программных продуктах «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 и 2.0.

Метод пропорционально объему продукции

При использовании данного метода сумма амортизации рассчитывается по формуле:

Где «Сумма АМ» это сумма амортизации за месяц, «БС» – балансовая стоимость, «ВМ» – выработка за месяц, «ПОВ за СПИ» –планируемый объем выработки за срок полезного использования.

Используя этот метод, амортизация начисляется исходя из фактического использования объекта. Чем интенсивнее используется объект в деятельности учреждения, тем быстрее будет начислена амортизация. В соответствии с данным методом сумма амортизации может быть равна нулю во время остановки производства продукции с применением соответствующего объекта основных средств (п. 36 Стандарта).

Для выбора именно данного способа в документе реквизит «Способ начисления амортизации» следует указать метод пропорционально объему продукции. После этого станут доступными реквизиты для заполнения:

«Параметр выработки» – выбирается из справочника «Параметры выработки ОС». Предварительно в справочник следует ввести наименование параметра выработки и единицу его измерения. Например, пробег, км – для автомобиля, детали, шт. – для станка;

Предполагаемый объем выработки – указывается планируемый объем за весь срок полезного использования объекта. Например, 200 000 (км) – для автомобиля или 100 000 (шт. деталей) – для станка.

На скриншотах указаны способы выбора данного метода в программных продуктах «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 и 2.0.

Для указания по объекту ОС с данным способом начисления амортизации ежемесячной выработки используется документ «Выработка ОС». Табличную часть документа заполняют основными средствами с указанием значений параметра и объема выработки, то есть пробега, количества продукции и так далее.

Читайте также: