Как начислить аванс в 1с комплексная автоматизация

Обновлено: 06.07.2024

В соответствии с российским законодательством, заработная плата работникам должна выплачиваться не менее одного раза за полмесяца. С этой целью в программах 1С:Зарплата и кадры государственного учреждения 8 и 1С:Зарплата и управление персоналом 8 предусмотрен порядок начисления и выплаты аванса и заработной платы. Программы обеспечивают поддержку трёх способов начисления аванса, среди которых:

- фиксированная сумма;

- процент от тарифа;

- расчёт за первые полмесяца.

Порядок начисления аванса устанавливается в документе «Приём на работу» непосредственно для сотрудника, а не для физического лица. Это значит, что физическое лицо может одновременно занимать основную должность и работать по совместительству, при том, что, по каждому виду деятельности у него могут быть указаны различные виды аванса.

Начисление и выплата аванса в 1С

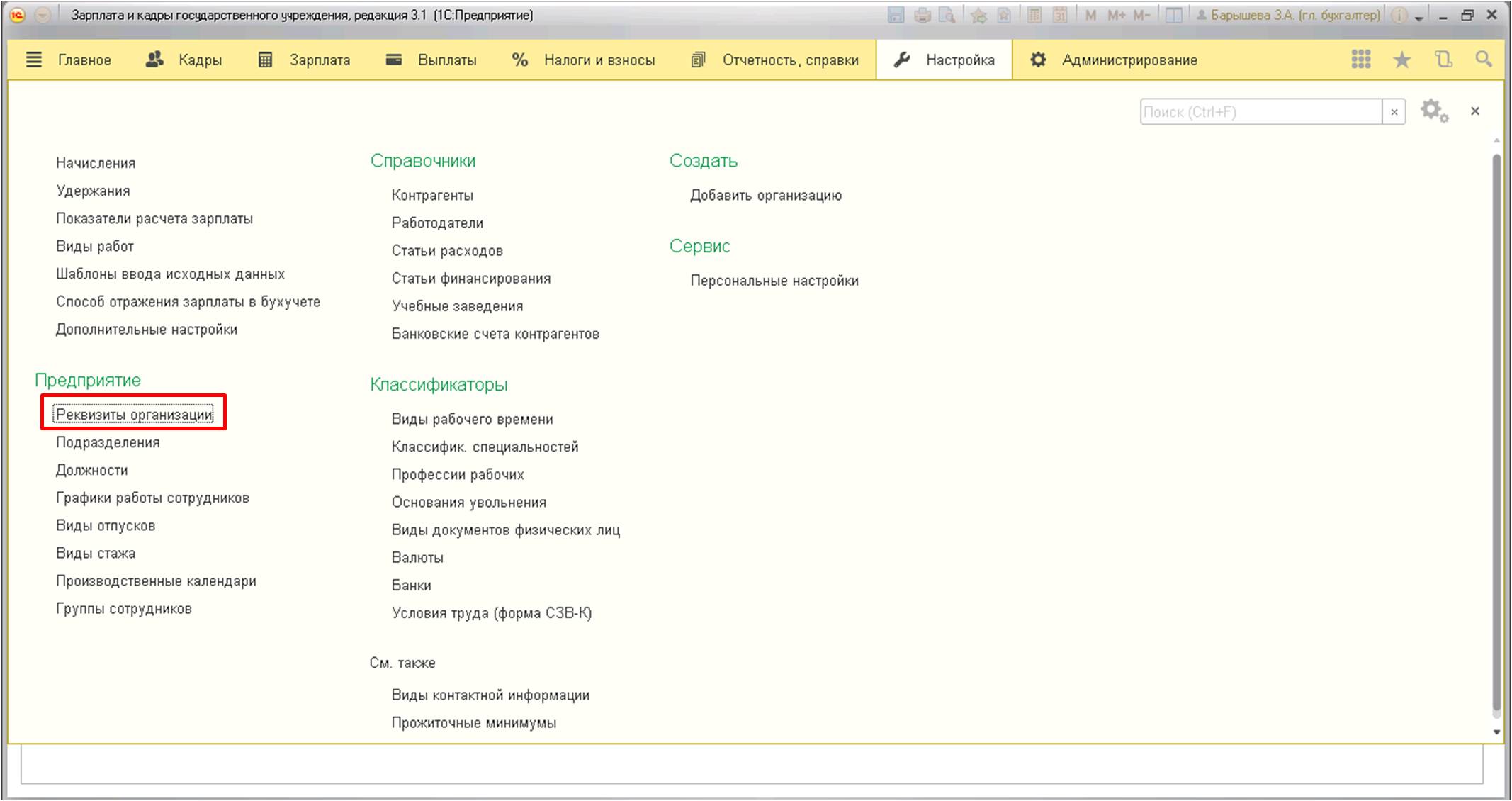

Для всех вариантов начисления заранее нужно указать даты выплат аванса и зарплаты. Для этого из раздела настроек необходимо перейти по гиперссылке «Реквизиты организации»:

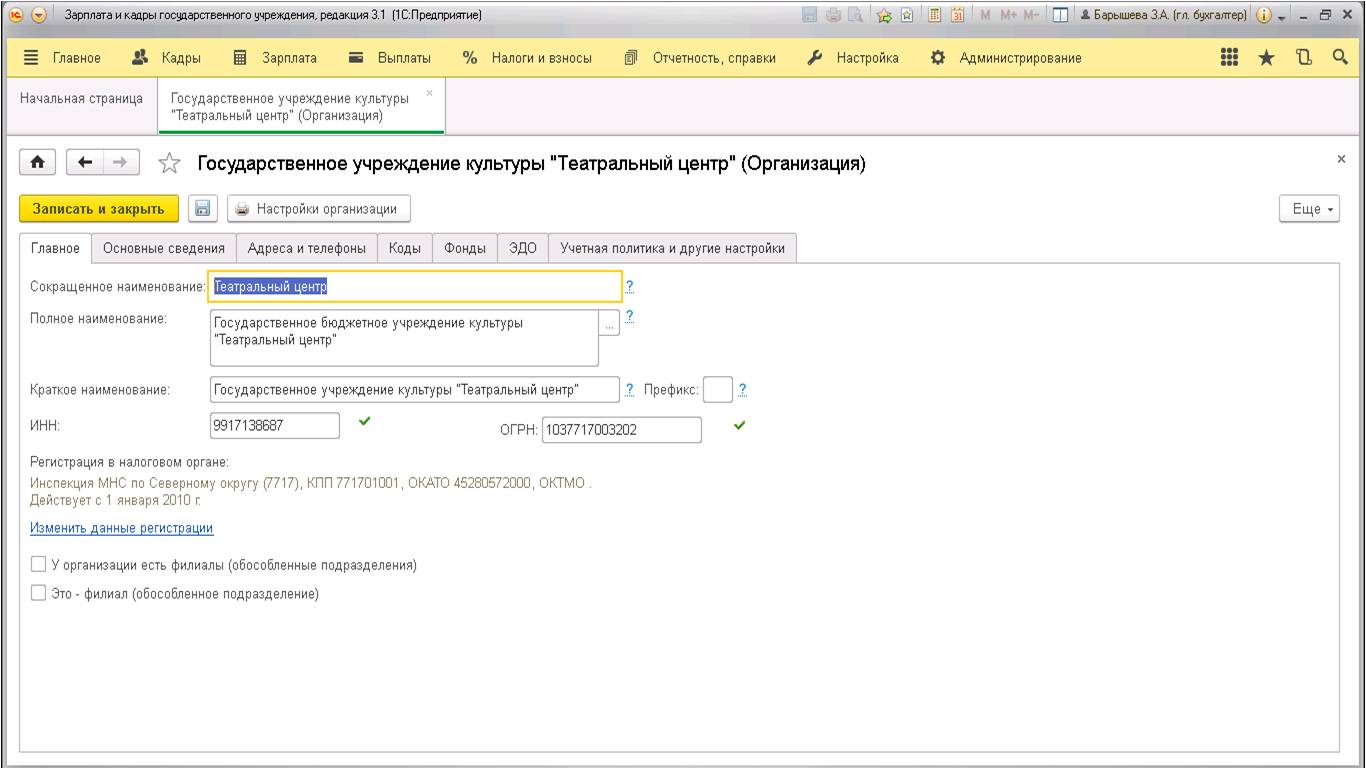

Откроется следующая вкладка:

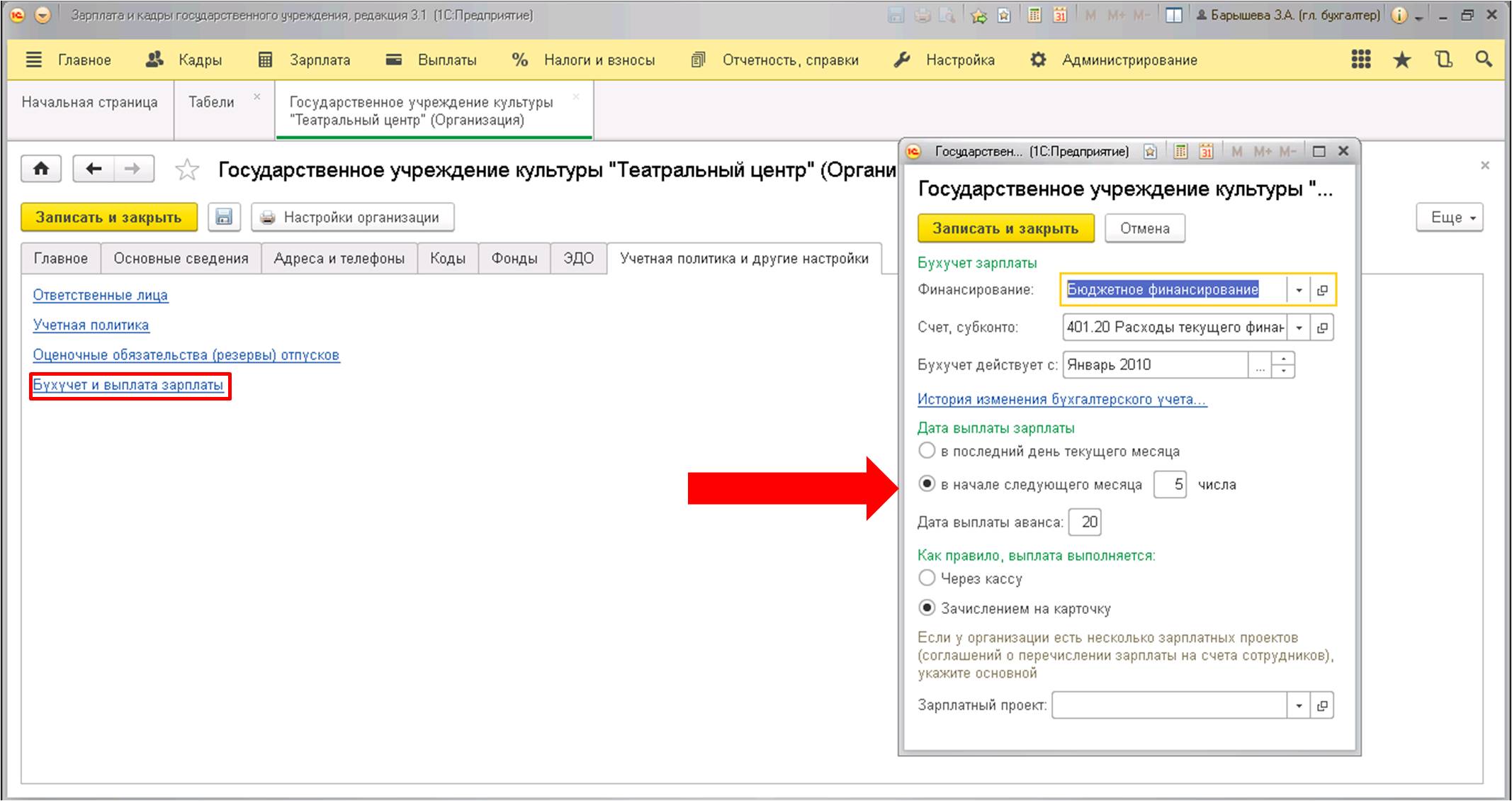

Нажимаем на последнюю вкладку и переходим по гиперссылке, как это показано на рисунке:

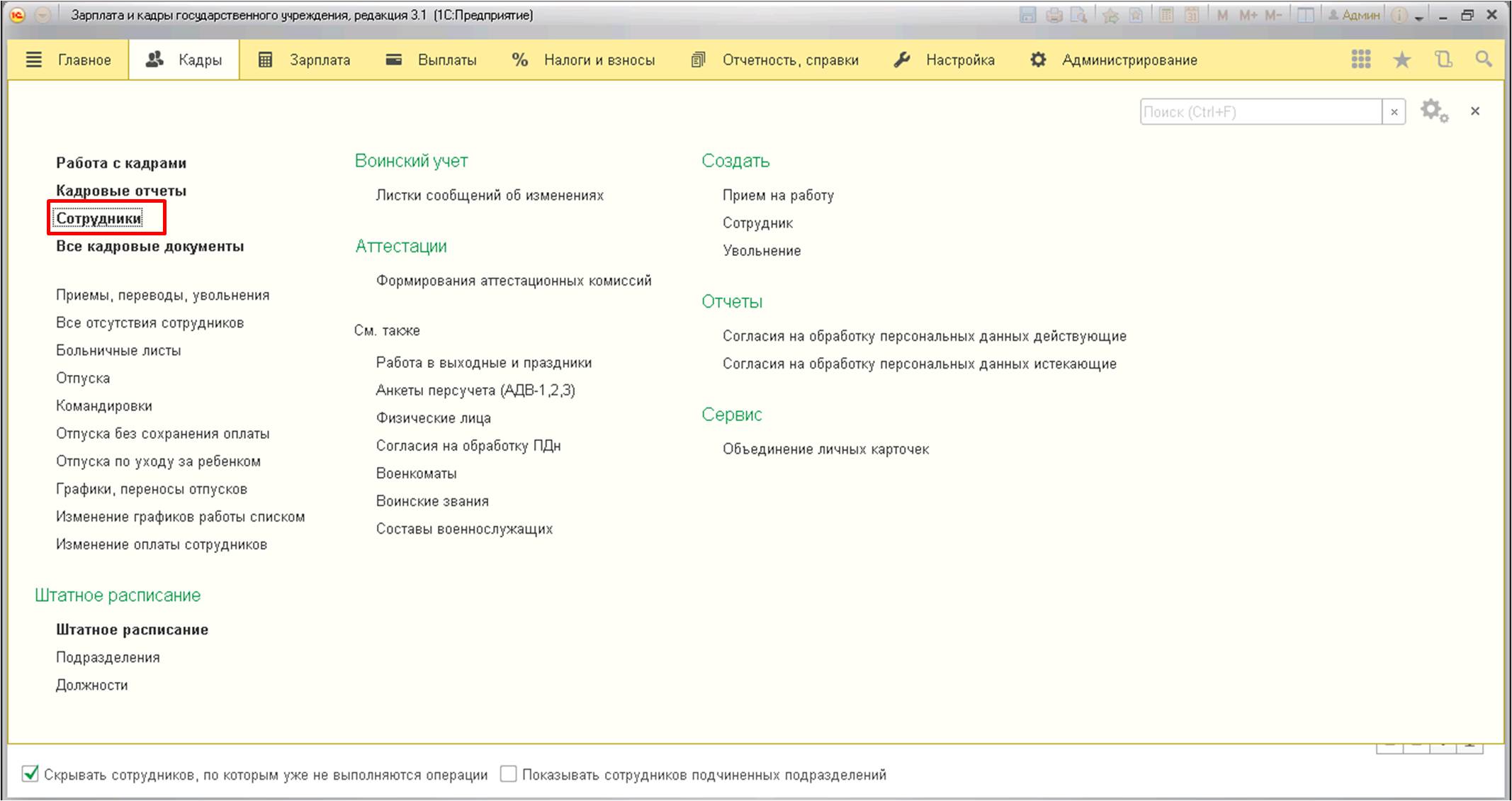

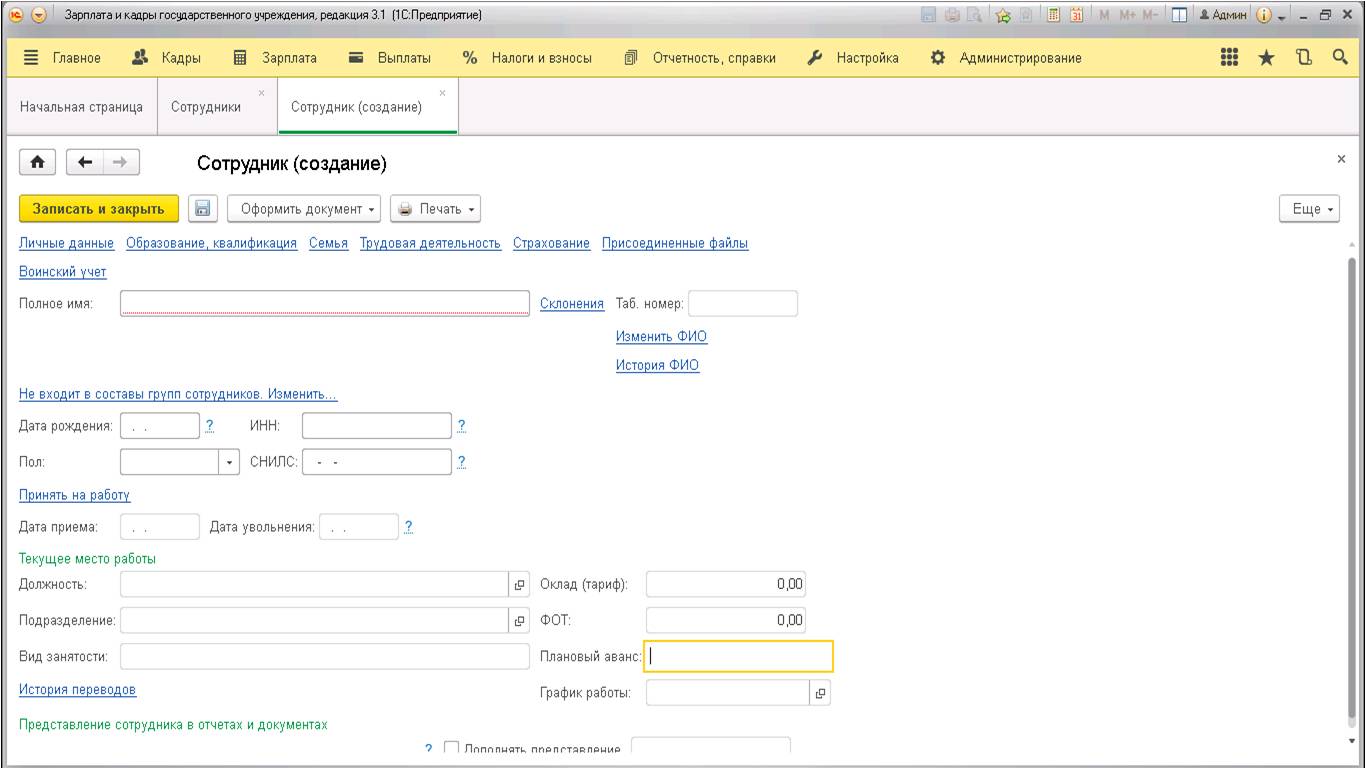

После установки даты выплат аванса «создаём» нового работника в справочнике «Сотрудники»:

После нажатия кнопки «Создать» можно увидеть следующее:

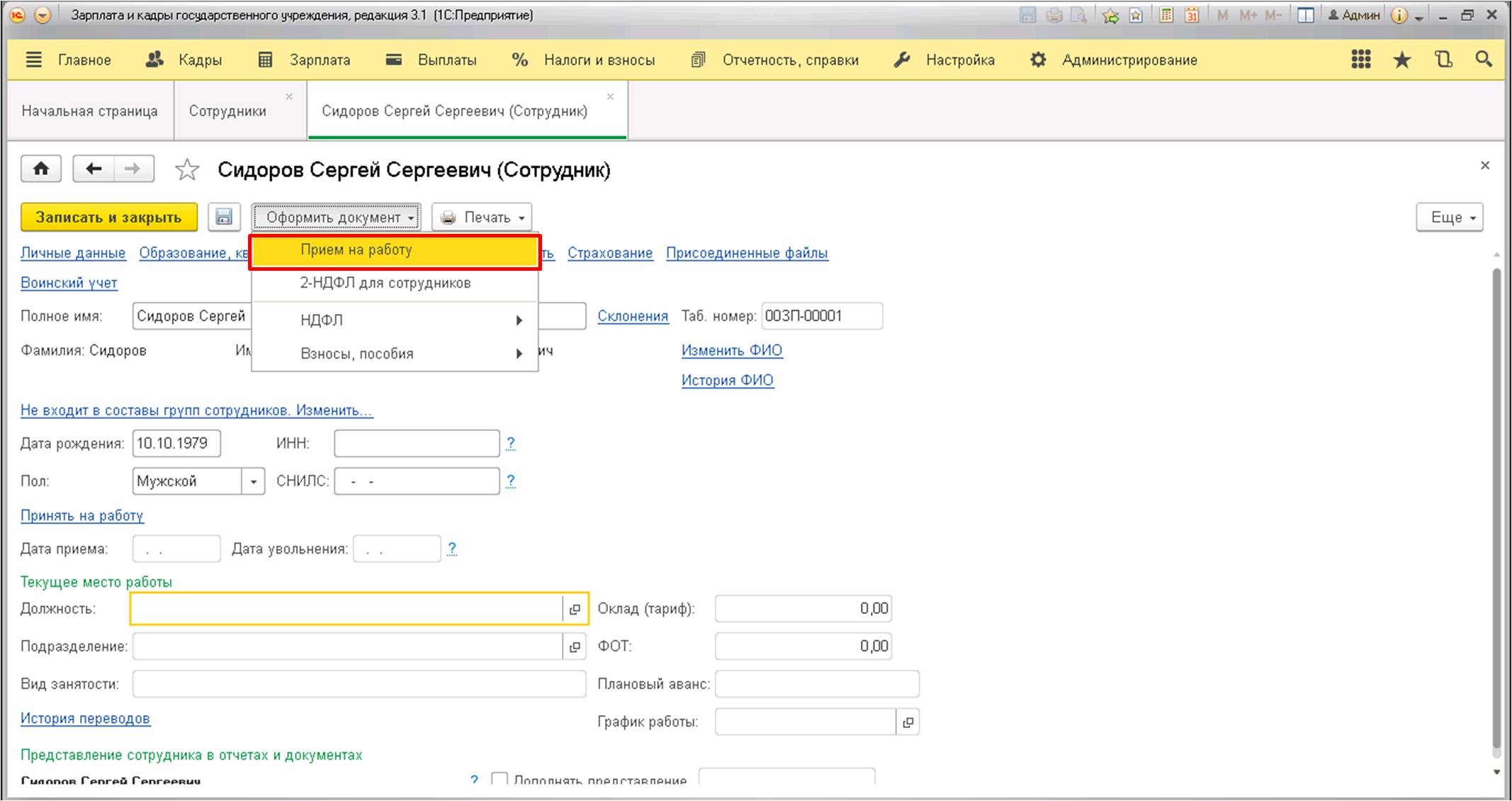

В появившуюся форму заносим всю необходимую информацию, а потом создаём документ «Прием на работу»:

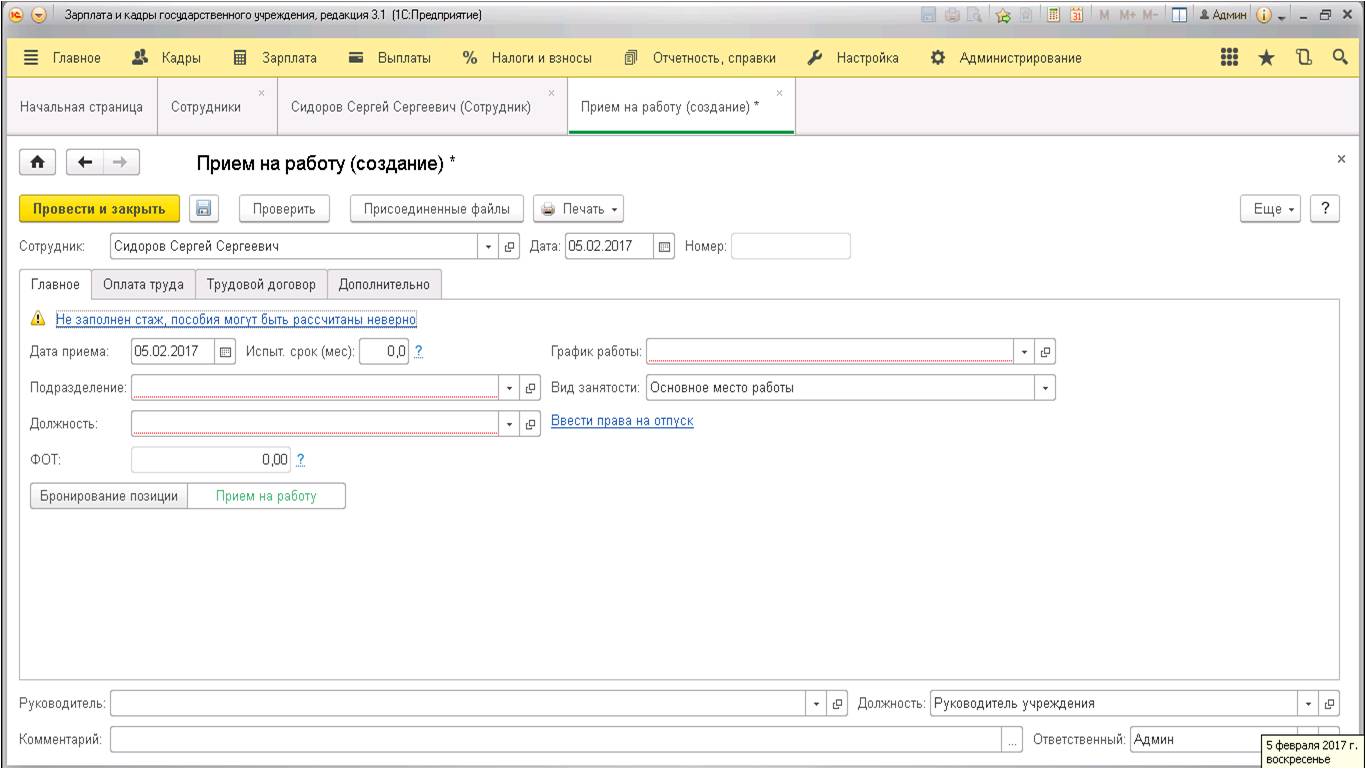

В появившемся окне также указываем все необходимые сведения:

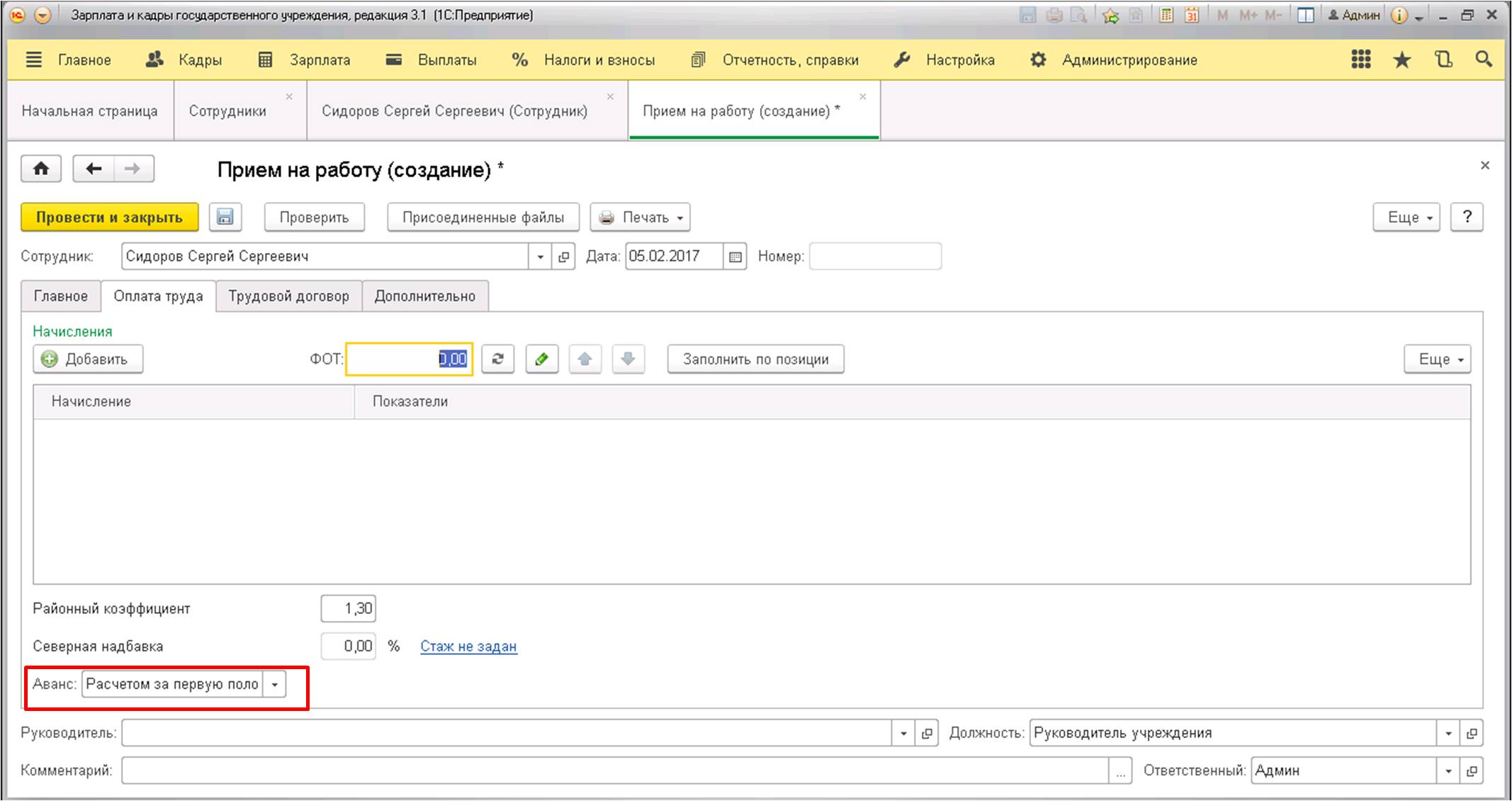

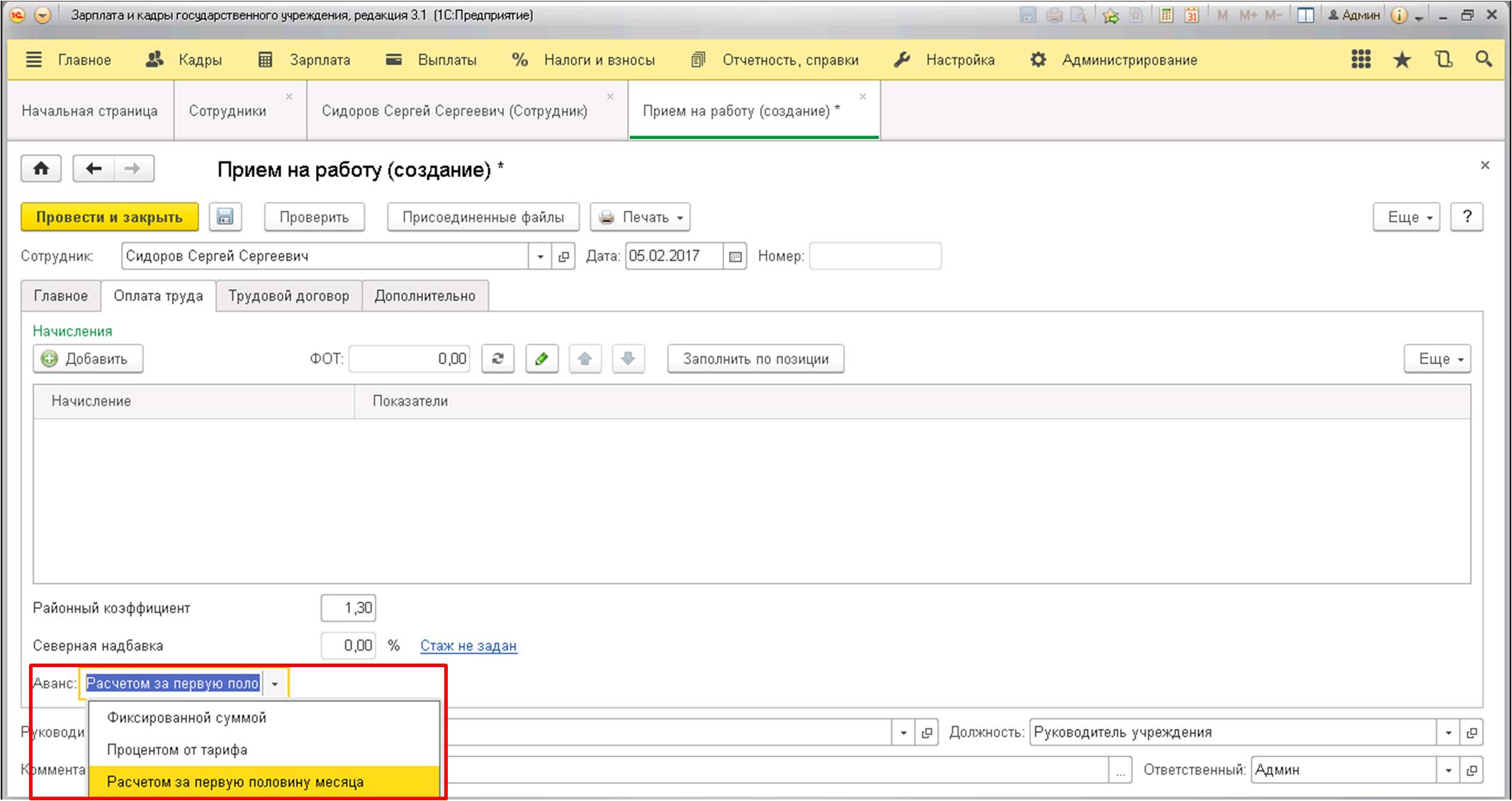

Затем переходим во вкладку «Оплата труда» и в отобразившейся форме выбираем способ расчёта аванса:

Программа автоматически устанавливает в качестве варианта расчёта «Расчёт за первую половину месяца». При необходимости его можно заменить на другие имеющиеся варианты:

После принятия нового сотрудника, а также указания и сохранения по нему всех данных, необходимо сформировать документы, учитывающие рабочее время.

Настроим 1C под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

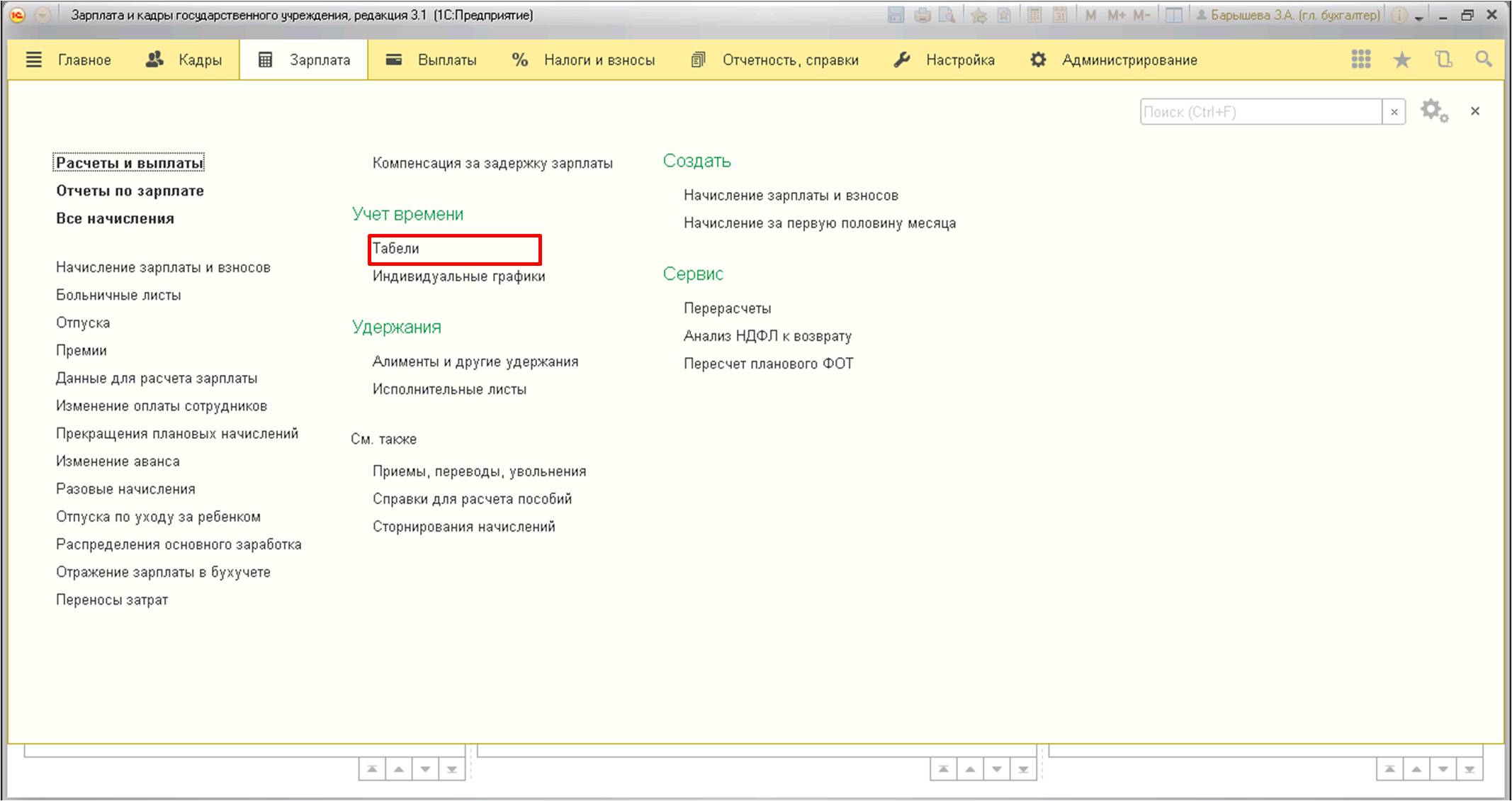

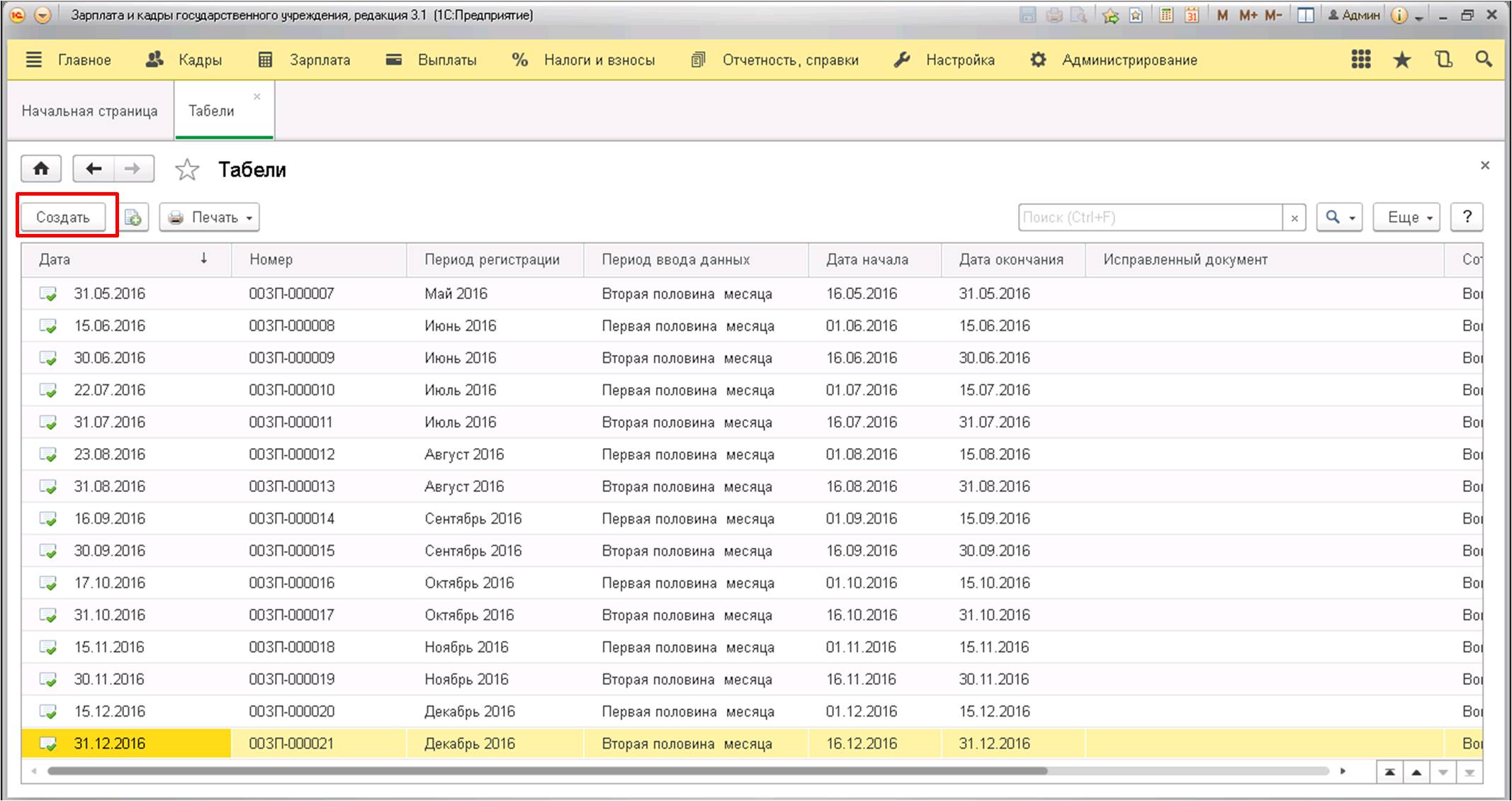

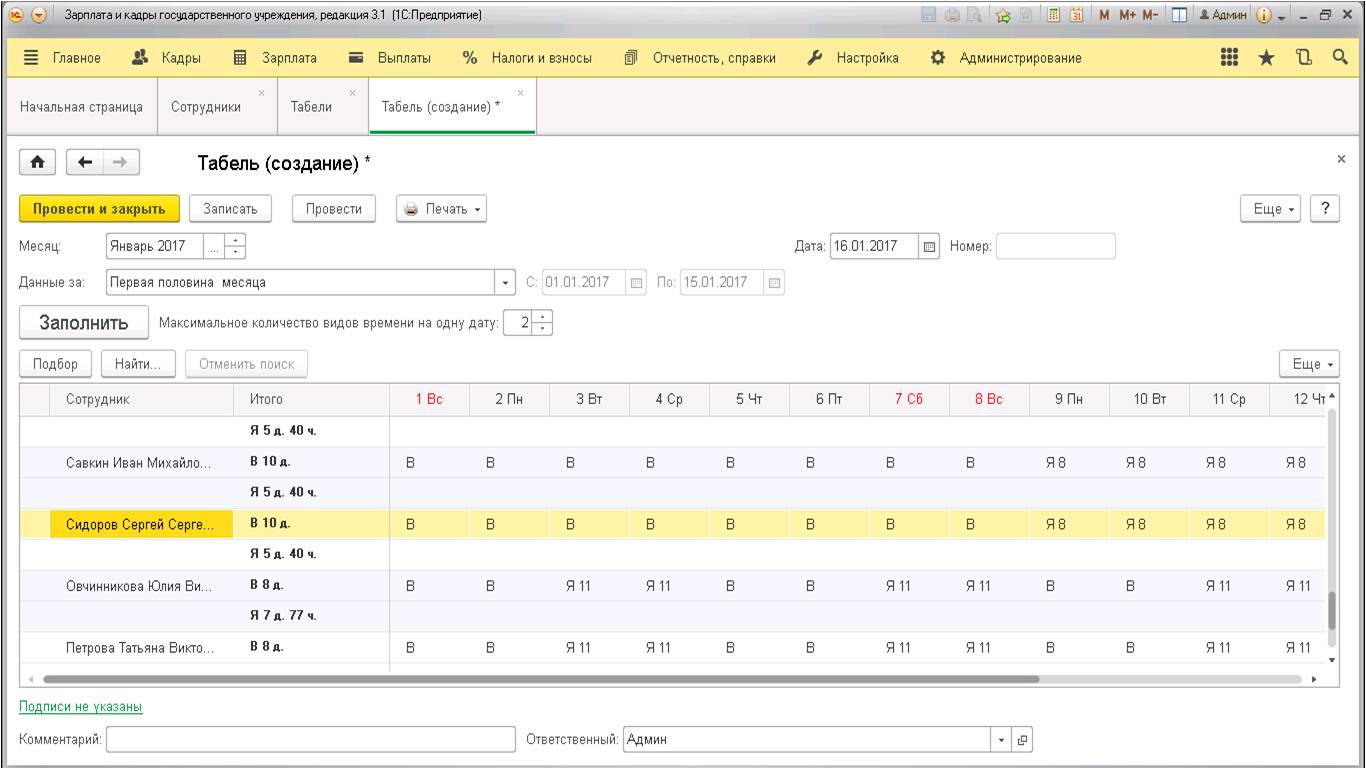

В качестве примера возьмём вариант расчёта аванса за первые полмесяца и сформируем документы учёта времени работы, разбивая их по 15 дней. Сделать это возможно с помощью документа «Табель»:

Кликнув в списке на кнопку «Создать» создаём новый документ:

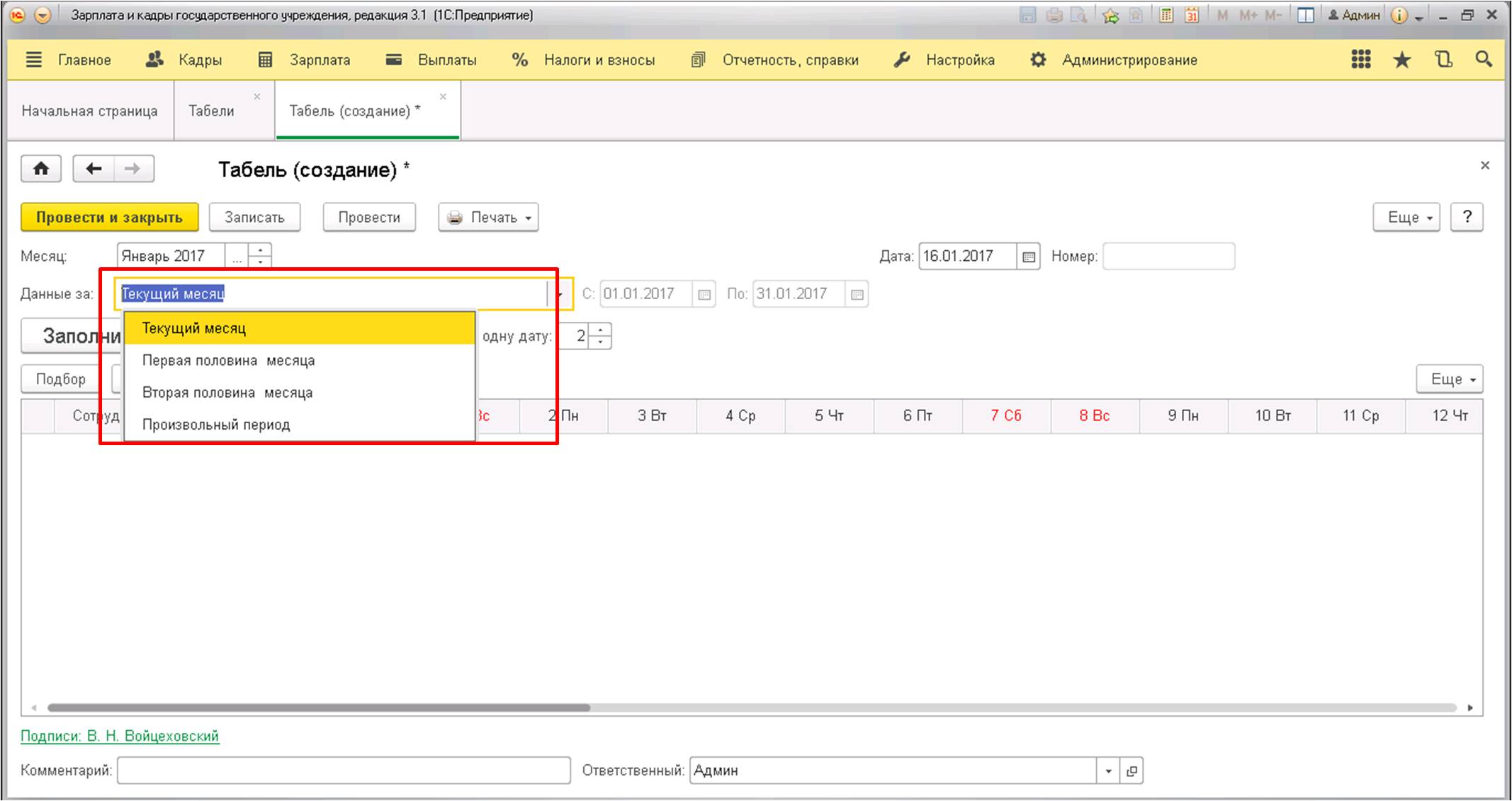

Меняем «Данные за» на вид «Первая половина месяца»:

Далее, нажав на кнопку «Заполнить», автоматически сформируется рабочее время работников в соответствии с рабочим календарём и графиком работы. Важно: на предприятии должны быть заполнены и актуализированы все графики работы.

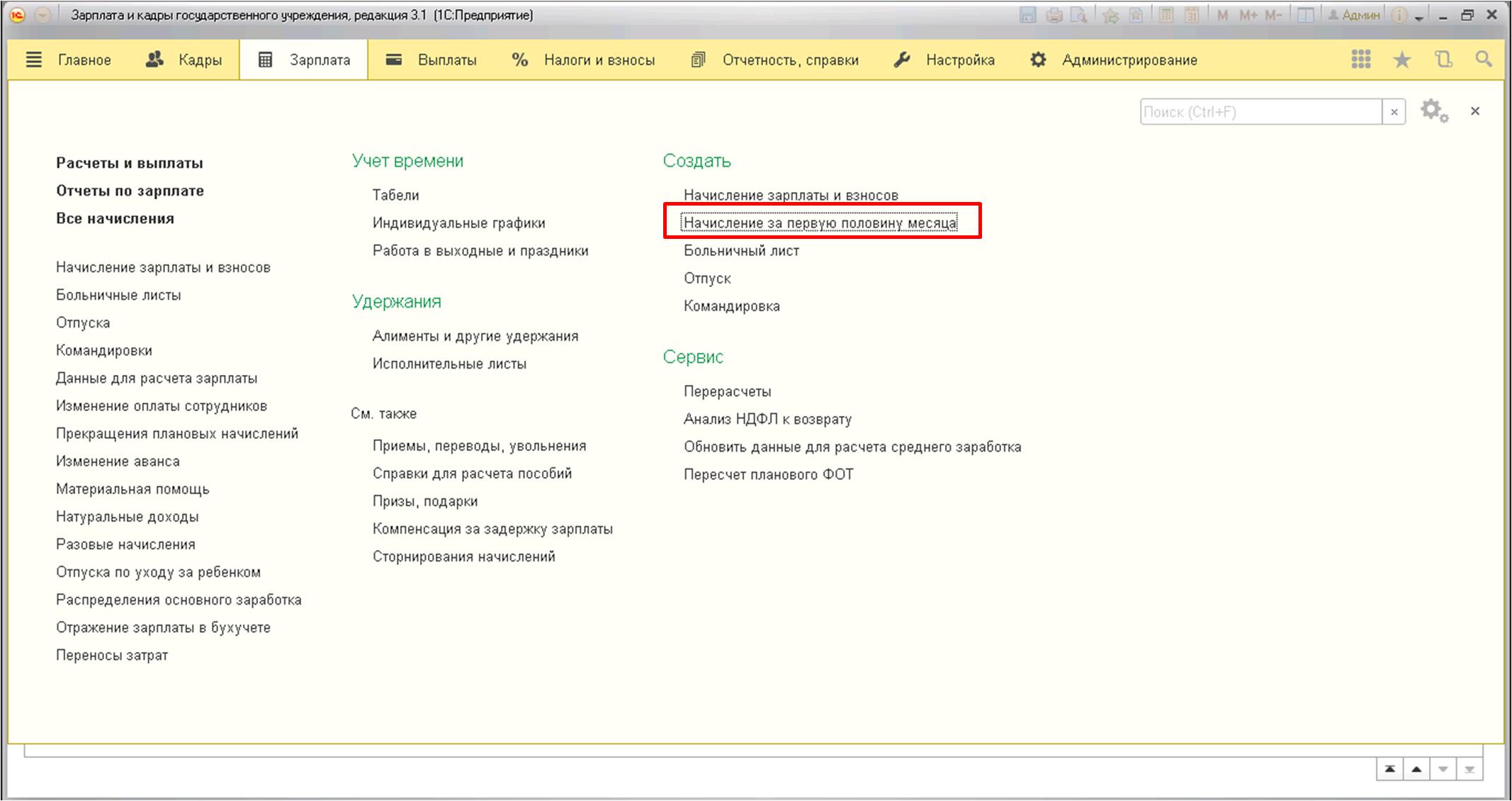

Начинаем начислять аванс. Для начала в разделе «Зарплата» создаём новый документ, как это показано на рисунке:

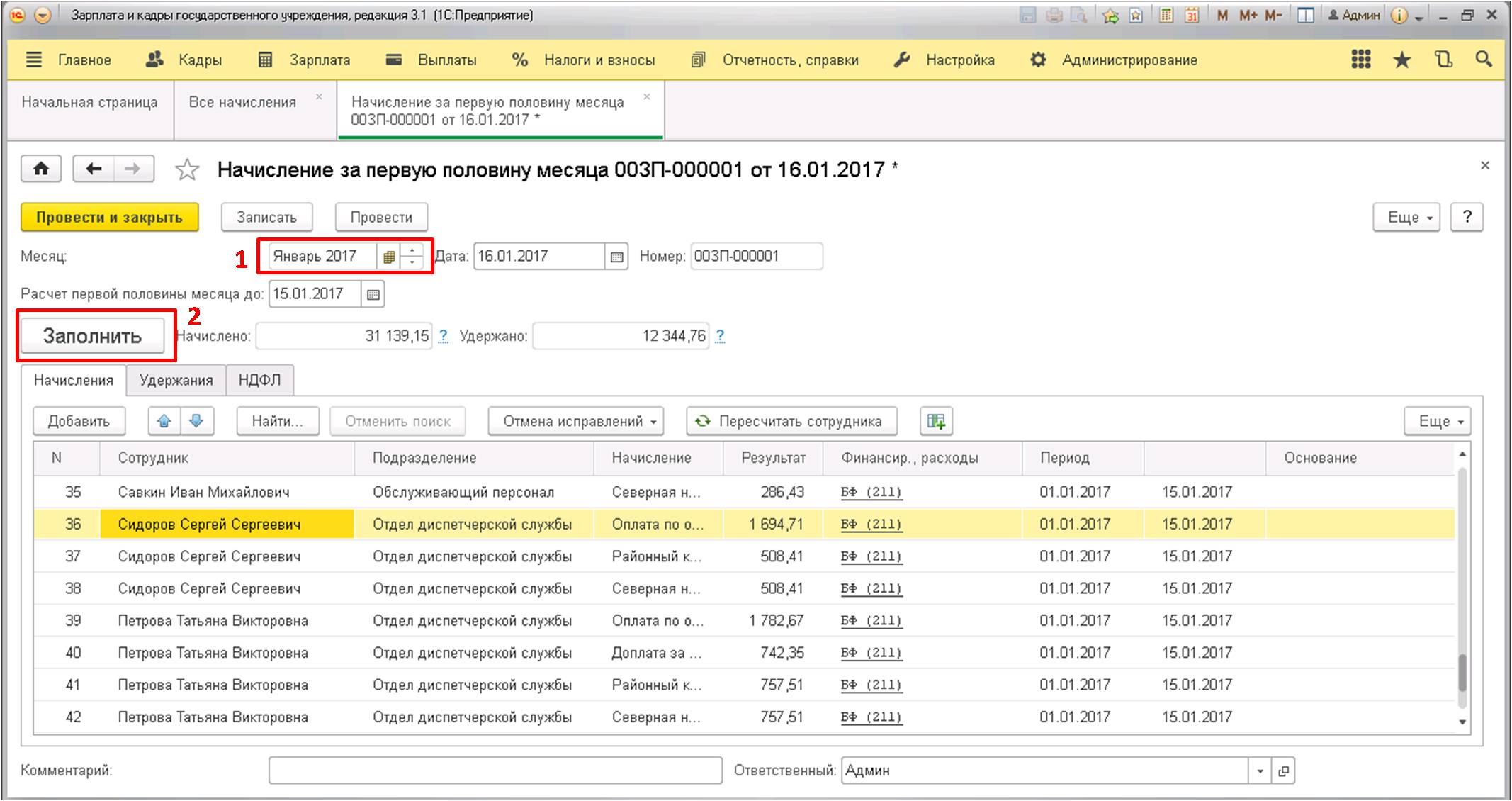

Выбираем месяц начисления и кликаем на «Заполнить», в результате чего автоматически сформируется документ:

Фактически, начисление аванса этом этапе заканчивается, далее остаётся только выплатить его сотрудникам.

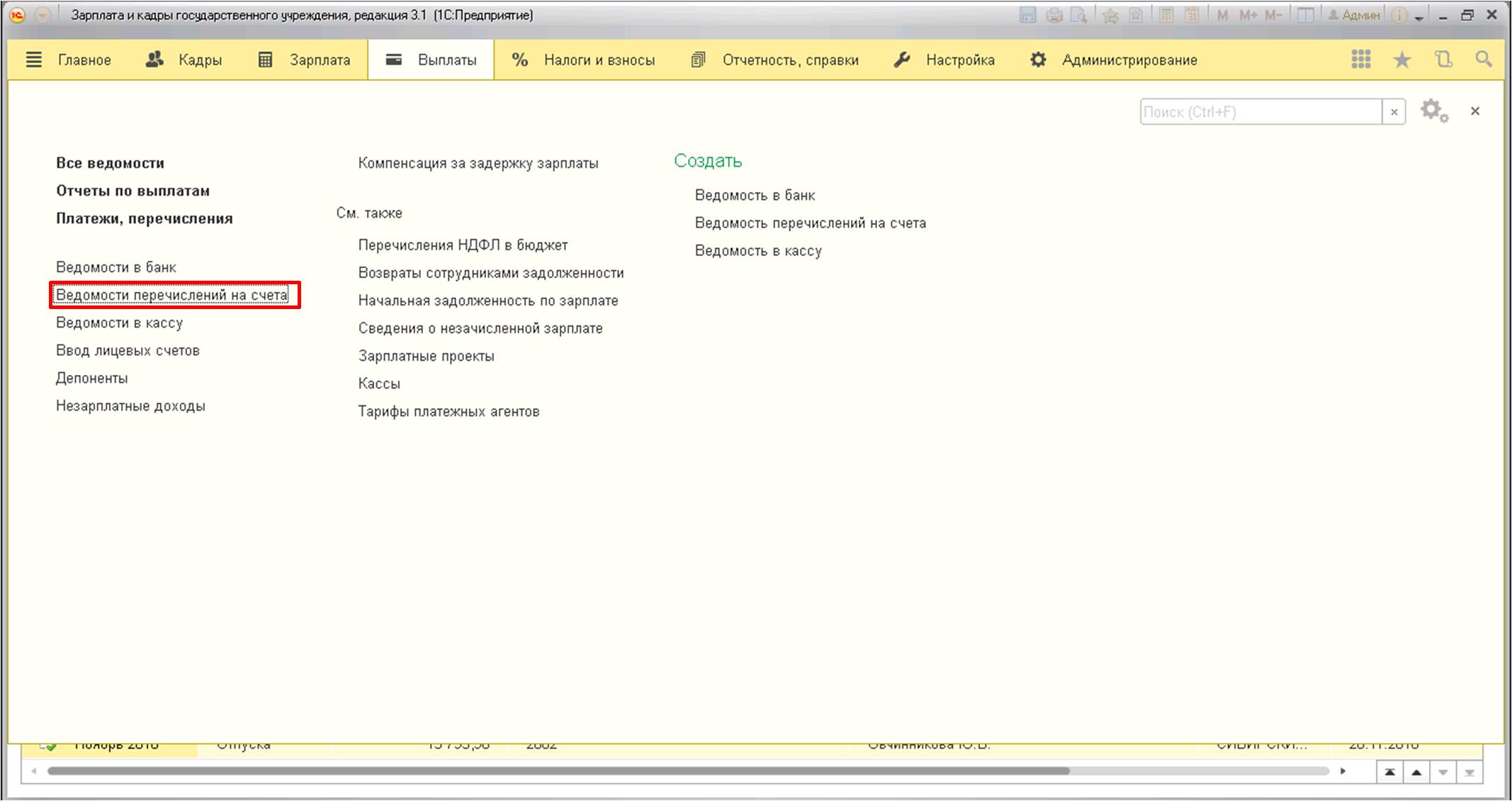

Уплату аванса осуществим с помощью документа «Ведомость перечислений на счета». Если выплата происходит через кассу, то выбираем документ «Ведомость в кассу», а если на банковский счёт, то «Ведомость в банк».

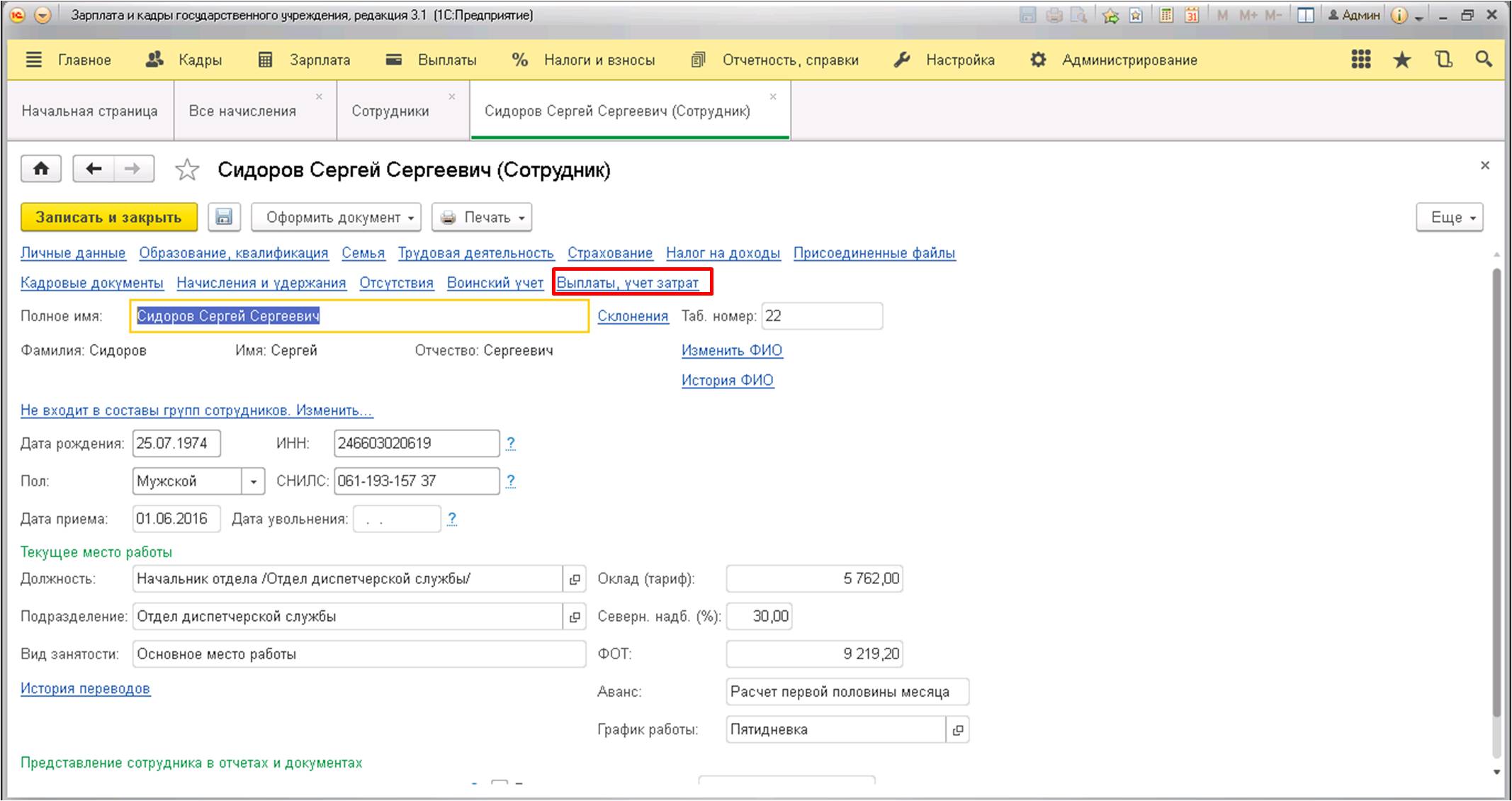

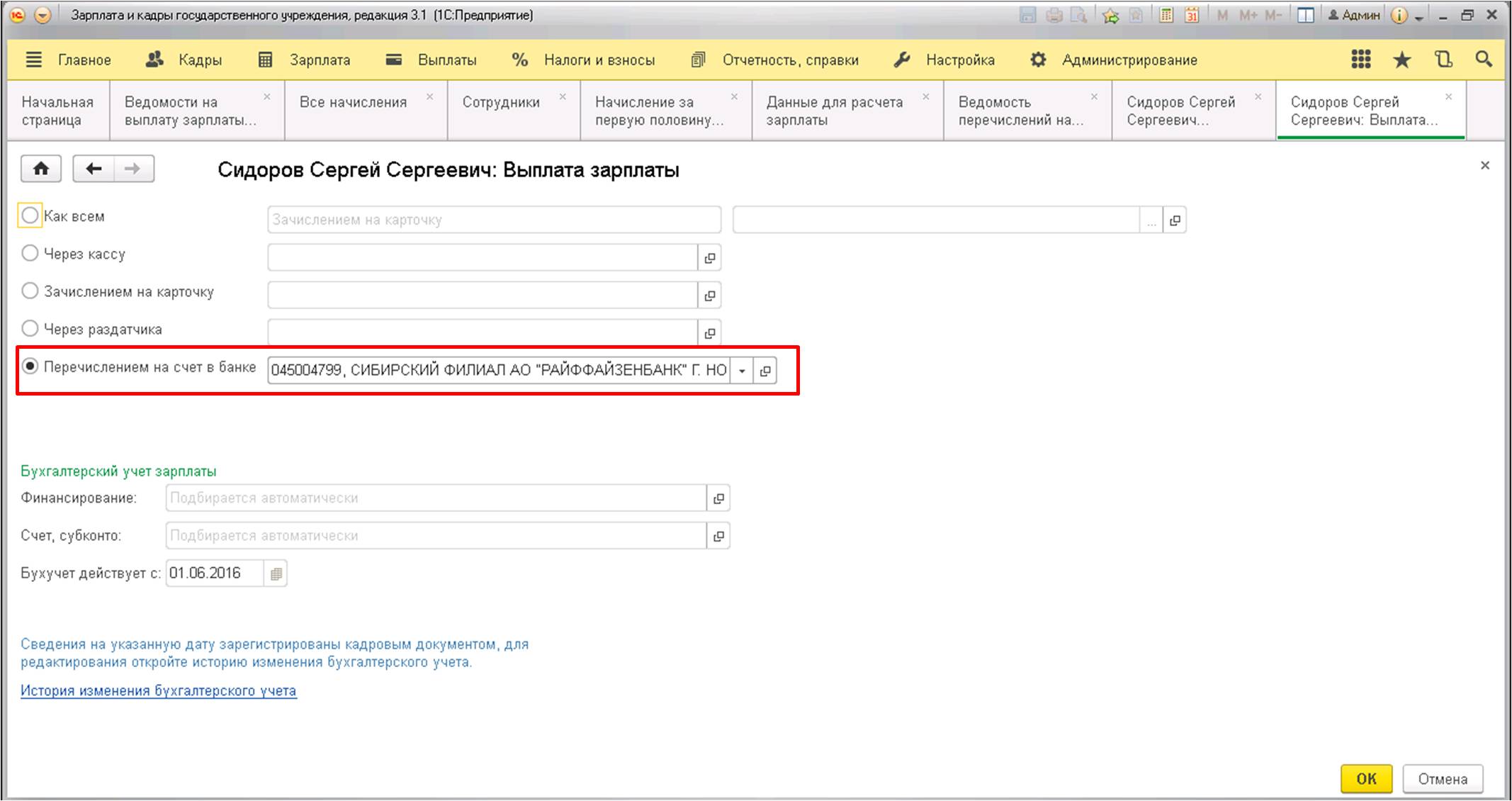

Каждому сотруднику необходимо указать вид выдачи заработной платы. Сделать это можно, перейдя по гиперссылке из карточки, как это показано на картинке:

Устанавливаем галочку в нужной графе и вводим номер лицевого счёта работника:

Когда все необходимые настройки будут выполнены, создаём документ «Ведомость перечислений на счета»:

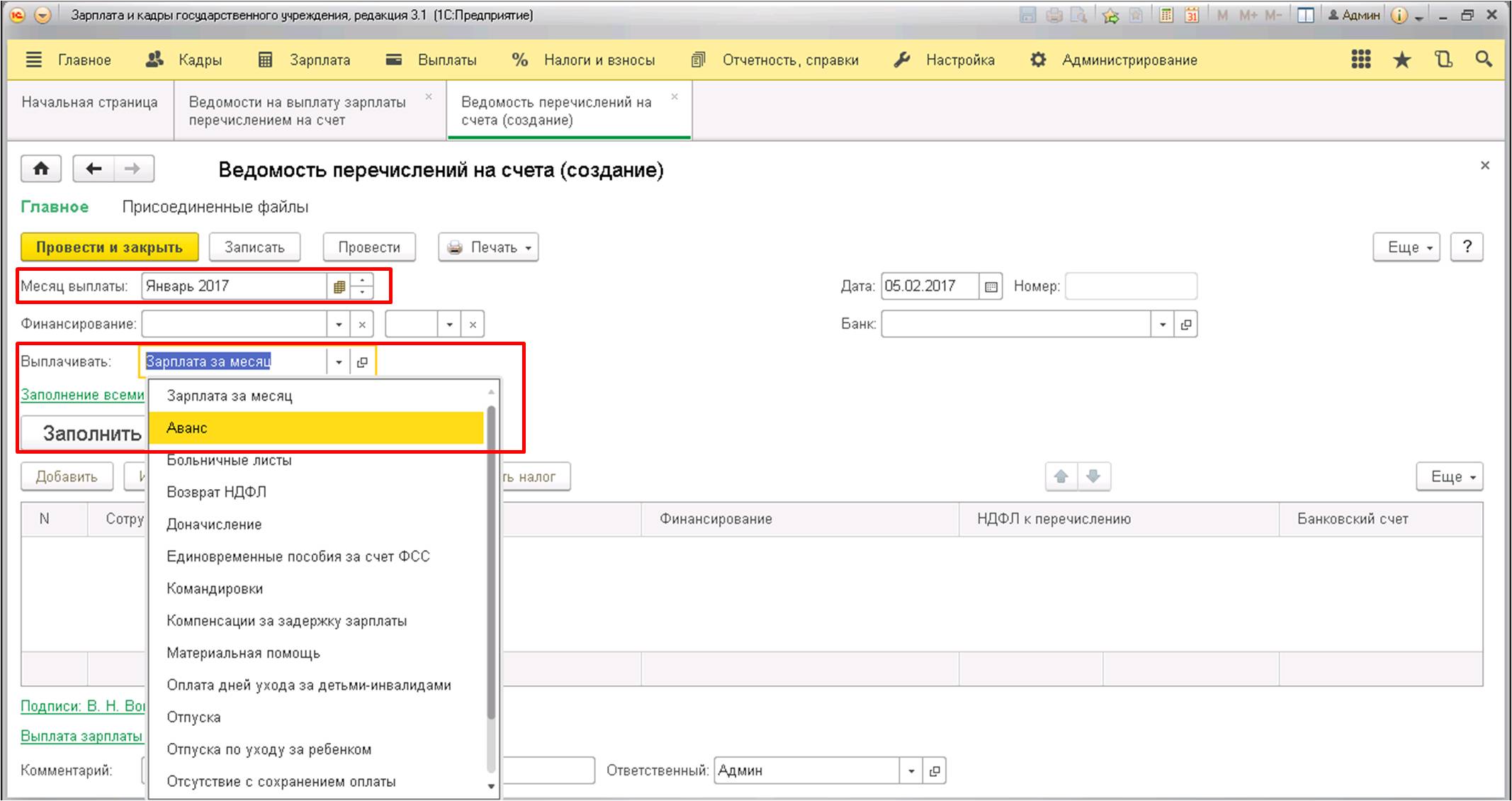

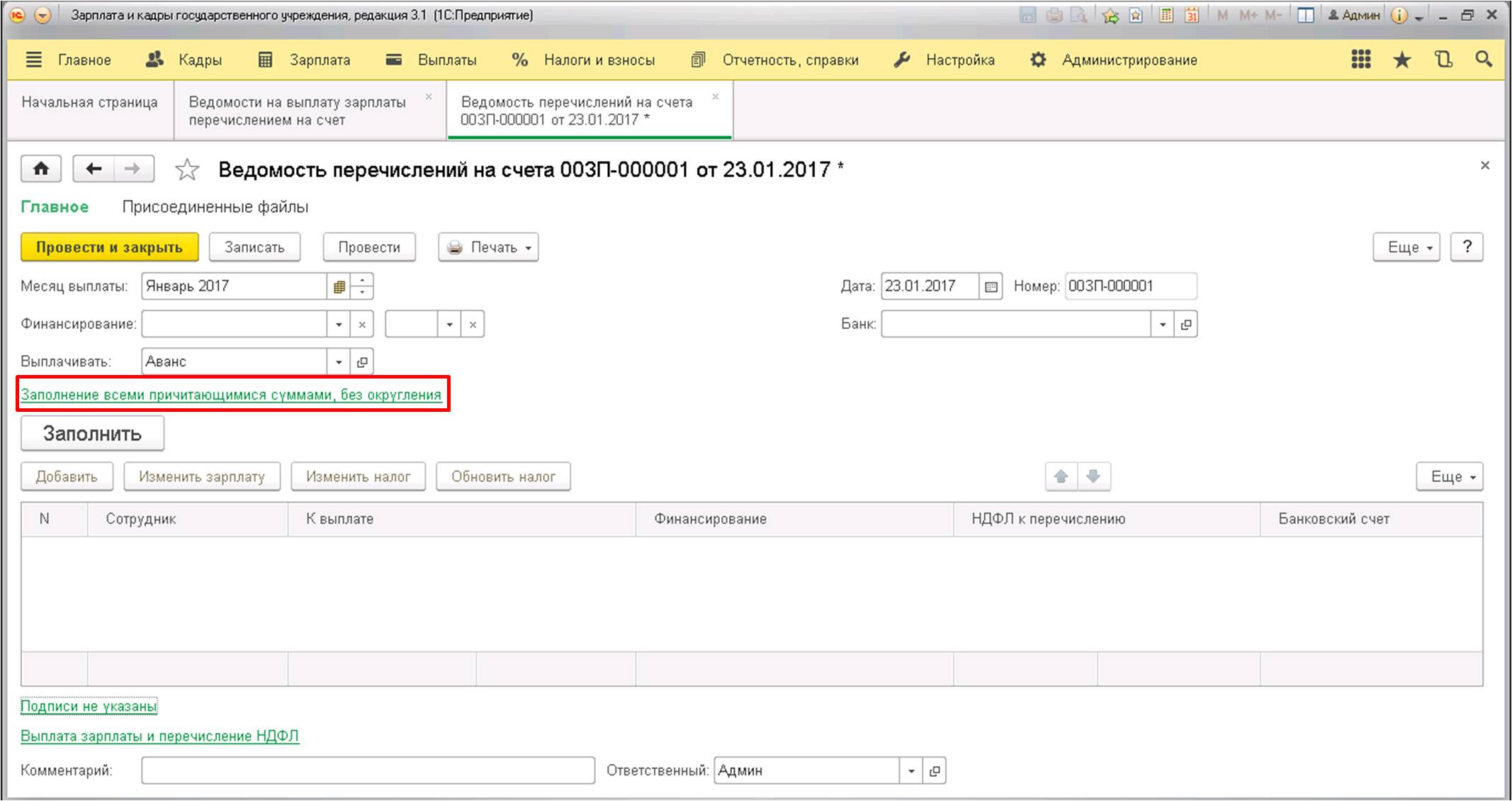

Используя кнопку «Создать», формируем новую ведомость. В строке «Месяц выплаты» указываем текущий месяц, а в пункте и «Выплачивать» выбираем «Аванс»:

С помощью нажатия на кнопку «Заполнить» происходит заполнение ведомости только теми сотрудниками, у которых был указан вариант перечисления аванса на банковский счёт.

Под реквизитом «Выплачивать» можно настроить долю выплаты процентов начисления, которыми будет заполняться ведомость. Для создания ведомости на выплату аванса необходимо указать100%:

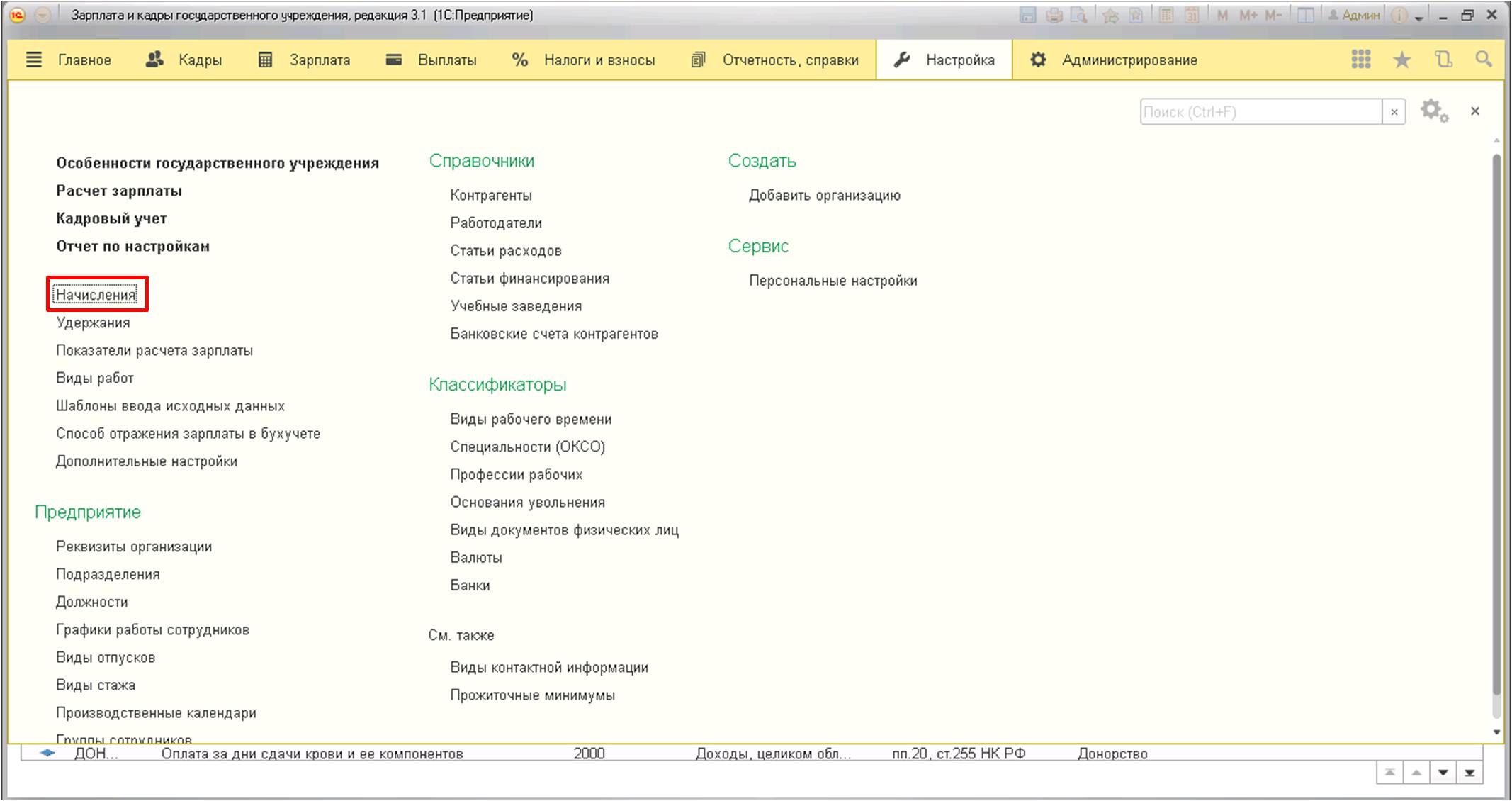

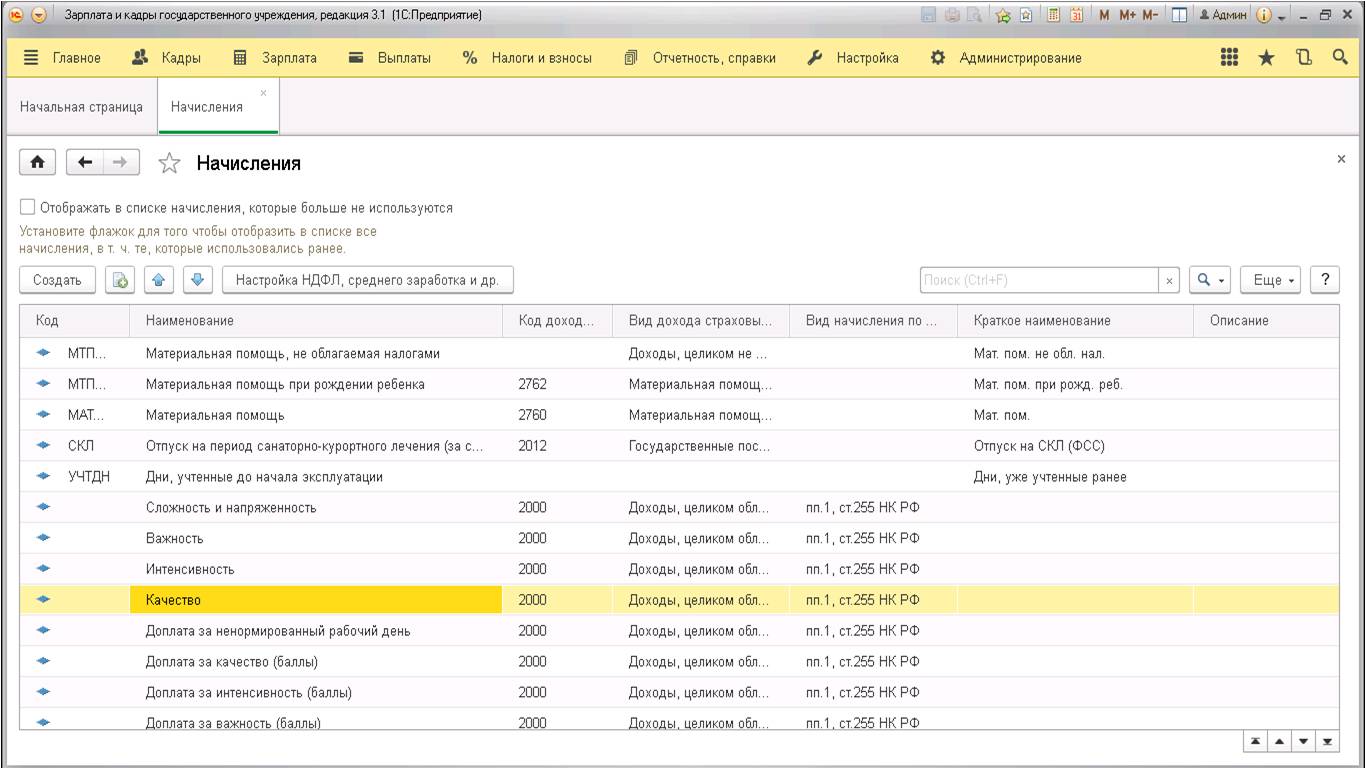

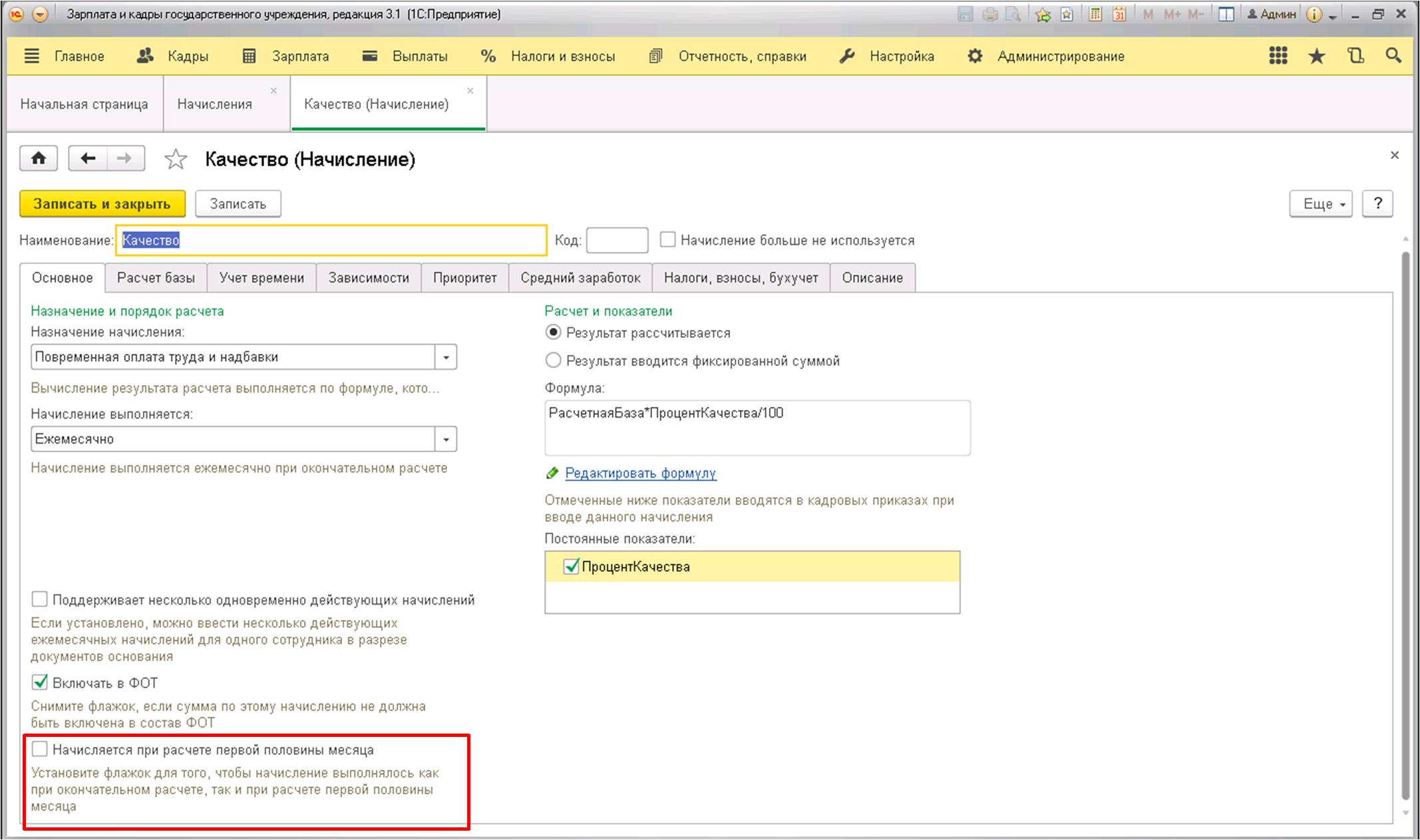

Если в организации помимо стандартных вариантов начислений есть и другие, то нужно их настроить так, чтобы и они включались в расчёт аванса:

В появившемся списке начислений выбираем необходимое:

В заключении, напротив самой нижней строки устанавливаем галочку в пункте «Начисляется при расчёте первой половины месяца»:

Таким образом, мы рассмотрели все нужные настройки и требуемые для этого документы, чтобы рассчитать аванс сотруднику в 1С, используя для этого расчёт за первые полмесяца.

Кроме данного варианта расчёта, очень часто используется расчёт фиксированной суммой, при применении которого не нужно создавать дополнительные документы по указанию рабочего времени и начисления аванса. Здесь сразу создаётся документ выплаты.

Остались вопросы по начислению и выплатам аванса в 1С? Закажите консультацию наших специалистов!

Примечание

В статье, как и в программе «1С:Зарплата и управление персоналом 8» редакции 3, говоря о выплате заработной платы за первую половину месяца, мы называем ее «аванс».

Дата выдачи аванса

Законодательство не регламентирует правила расчета аванса, точные даты выплат, исключения для некоторых категорий сотрудников. Статья 136 ТК РФ лишь требует от работодателя:

- выплачивать заработную плату не реже чем каждые полмесяца;

- установить конкретные даты выплаты заработной платы правилами внутреннего трудового распорядка, коллективным или трудовым договором;

- производить выплату заработной платы не позднее 15 календарных дней со дня окончания периода, за который начислена зарплата.

Строгого значения для понятия «полмесяца» в законодательстве нет. В локальных нормативных актах следует определить дату, на которую будет производиться расчет зарплаты за первую половину месяца. Например, 14-е число месяца. Исходя из того, что выплата окончательного расчета зарплаты за предыдущий месяц должна быть произведена до 15-го числа следующего месяца (ст. 136 ТК РФ), можно принять решение о выплате аванса за текущий месяц в период с 15-го числа до конца месяца.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 Дата выплаты аванса устанавливается в карточке Организации на закладке Учетная политика и другие настройки по ссылке Бухучет и выплата зарплаты на закладке Выплата зарплаты (см. рис. 1).

Рис. 1. Установка «Даты выплаты аванса»

Дата устанавливается конкретным числом расчетного месяца (по умолчанию - 20). На основании этого числа в программе автоматически ежемесячно формируется Дата выплаты аванса, которая по умолчанию устанавливается в документах, предусматривающих вариант Выплаты денежных средств С авансом. К таким документам относятся, например, Больничный лист, Отпуск, Командировка, Премии, Материальная помощь и др.

Для сотрудников, принятых на работу после срока общей выплаты аванса, нет необходимости начислять аванс отдельно, поскольку правило выплаты зарплаты не реже раза в полмесяца для них соблюдается - уже в ближайшие полмесяца будет расчет за месяц. Законодательство не требует двукратной выплаты зарплаты в календарном месяце.

Рабочий месяц у каждого сотрудника может быть исчислен индивидуально по аналогии с расчетом права на отпуск. Однако если положение о заработной плате предусматривает выплату аванса вне зависимости от даты приема на работу, то в программе всегда можно создать документ на выплату аванса и заполнить его вручную.

Порядок и способы расчета аванса

Минтруд России в письме от 18.09.2018 № 14-1/В-765 разъясняет, что определение конкретных сроков выплаты заработной платы, а также ее размера за полмесяца «отнесены к правовому (коллективно-договорному) регулированию на уровне учреждения». В письме предлагается при расчете аванса опираться на статью 129 ТК РФ, определяющую состав заработной платы. Минтруд предупреждает, что уменьшение размера аванса может трактоваться как дискриминация в сфере труда. Однако одновременно в письме не рекомендуется учитывать при расчете аванса стимулирующие, компенсационные и некоторые другие виды выплат во избежание переплаты.

Исходя из разъяснений, можно сделать следующий вывод: поскольку законодательство не содержит ограничений на величину аванса, четкие условия расчета должны быть закреплены в локальных нормативных актах. И для соблюдений рекомендаций, приведенных в этом и других письмах Минтруда России (например, от 05.02.2019 № 14-1/ООГ-549), аванс не следует уменьшать относительно сформулированных условий.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 аванс сотруднику может быть назначен одним из трех способов (рис. 2):

- Фиксированной суммой;

- Процентом от тарифа;

- Расчетом за первую половину месяца.

Рис. 2. Выбор способа начисления «Аванса»

Способ расчета аванса устанавливается и изменяется в кадровых документах Прием на работу, Кадровый перевод, Кадровый перевод списком, Перевод к другому работодателю, Восстановление в должности и др. и в документах, изменяющих оплату сотрудников: Изменение оплаты труда, Изменение условий оплаты отпуска по уходу за ребенком и др.

Назначение аванса «Фиксированной суммой»

Способ Фиксированной суммой может быть оправдан для организаций с небольшой численностью работников и с постоянным окладом. Он представляет собой, по сути, приблизительный предварительно произведенный вручную расчет зарплаты за половину месяца для каждого сотрудника. Этот способ не требует дополнительного расчета в программе. Аванс формируется в платежной ведомости и выплачивается ровно в указанном размере.

Назначение аванса «Процентом от тарифа»

Способ Процентом от тарифа исторически предполагает величину 40%. Этот процент устанавливается в программе по умолчанию и представляет собой усредненную половину месячного тарифа работника за вычетом 13% (НДФЛ, предполагаемого впоследствии к удержанию). Установить можно любой обоснованный процент расчета. Аванс исчисляется процентом от всего фонда оплаты труда (ФОТ) сотрудника, т. е. в расчет берутся все плановые начисления сотрудника, составляющие ФОТ. Способ допускает настройку расчетной базы для вычисления процента только одновременно с изменением состава ФОТ. Устанавливается включение начисления в ФОТ при настройке вида Начисления (см. рис. 3) флагом Включать в ФОТ. При выборе этого варианта расчет конкретной суммы аванса происходит при заполнении платежной ведомости.

Рис. 3. Настройка вида начисления

Назначение аванса «Расчетом за первую половину месяца»

Способ Расчетом за первую половину месяца обеспечивает точный расчет зарплаты за указанный период с учетом отработанного времени и предполагаемого к последующему удержанию НДФЛ (при соответствующей настройке). Можно настроить расчет аванса исходя только из оклада или из оклада, премий и доплат в соответствии с принятым в организации положением о заработной плате. Чтобы указать, что вид оплаты используется для начисления аванса, нужно при настройке вида Начисления (рис. 3) установить флаг Начисляется при расчете первой половины месяца.

Расчет аванса с учетом НДФЛ

Способ Расчетом за первую половину месяца позволяет учесть при расчете предполагаемый НДФЛ. Обратите внимание, при указании способа расчета речь идет не об удержании налога из зарплаты сотрудника, а о правиле, по которому производится расчет. Так, к примеру, в коллективном договоре можно предусмотреть начисление аванса в размере 87 % от исчисленной фактической зарплаты за половину месяца. Это оправдано во избежание переплаты на случай, если после окончательного расчета зарплаты выяснится, что у сотрудника недостаточно начислений для уплаты налога.

В программе при выборе способа Расчетом за первую половину месяца можно уточнить, рассчитывать ли аванс с учетом налога, удержание которого предполагается в дальнейшем. Предусмотрено, что можно либо всегда рассчитывать аванс в полном объеме, либо всегда за вычетом предполагаемого НДФЛ, либо уточнять вариант учета налога всякий раз в документе Начисление за первую половину месяца при расчете аванса. Эту настройку следует установить в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (рис. 4).

Рис. 4. Настройка учетной политики организации по НДФЛ

В блоке Исчисление НДФЛ с аванса переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

- Исчислять в момент начисления аванса (рекомендуется);

- Не исчислять;

- Необходимость исчисления налога указывается в документе начисления аванса.

Если выбран способ Расчетом за первую половину месяца, то перед выплатой сумму аванса следует начислить документом Начисление за первую половину месяца (рис. 5) (меню Зарплата - Все начисления).

Рис. 5. Документ «Начисление за первую половину месяца»

Начисление аванса производится за период от начала месяца или даты приема в текущем месяце сотрудника по дату, указанную в поле Расчет первой половины месяца до:.

Если выбрана рекомендуемая настройка НДФЛ Исчислять в момент начисления аванса (рекомендуется), то документ содержит закладку НДФЛ, и при формировании платежной ведомости сумма выплаты формируется как разница между начисленными суммами и НДФЛ.

Если выбрана настройка НДФЛ Не исчислять, то в документе Начисление за первую половину месяца закладка НДФЛ недоступна, и при формировании платежной ведомости сумма выплаты не может быть уменьшена, так как НДФЛ не рассчитан.

При выборе настройки Необходимость исчисления налога указывается в документе начисления аванса, в документе Начисление за первую половину месяца появляется флаг Отложить расчет налога до расчета зарплаты в конце месяца.

Установка этого флага соответствует выбору настройки НДФЛ Не исчислять, а снятие флага означает выбор настройки НДФЛ Исчислять в момент начисления аванса (рекомендуется).

Удержание НДФЛ с аванса при выплате

Выплата аванса не признается получением дохода для целей исчисления НДФЛ, так как датой фактического получения дохода при выплате зарплаты в соответствии со статьей 223 НК РФ признается последний день месяца, за который сотруднику начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. Разъяснения по этому вопросу есть в письме ФНС России от 15.01.2016 № БС-4-11/320. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмом Минфина России от 15.12.2017 № 03-04-06/84250. При этом законодательство не содержит прямого запрета на удержание НДФЛ при выплате зарплаты за первую половину месяца.

По многочисленным просьбам пользователей в программу добавлена возможность удерживать НДФЛ при выплате зарплаты за первую половину месяца. Удержать НДФЛ при выплате аванса в программе можно, только если он был предварительно рассчитан. Это означает, что при желании удерживать НДФЛ при выплате аванса должен быть в настройках выбран способ расчета аванса Расчетом за первую половину месяца, а в настройках учетной политики организации по НДФЛ следует установить либо Исчислять в момент начисления аванса (рекомендуется), либо Необходимость исчисления налога указывается в документе начисления аванса, причем флаг Отложить расчет налога до расчета зарплаты в конце месяца не устанавливать. Удержать неисчисленный НДФЛ в программе невозможно.

Удерживать или нет рассчитанный налог, определяют настройки учетной политики в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (см. рис. 4). В блоке Удержание исчисленного НДФЛ с аванса переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

- Не удерживать (рекомендуется);

- Удерживать при выплате аванса;

- Необходимость удержания указывается в документе начисления.

Выплата аванса производится платежной ведомостью (документы Ведомость в банк, Ведомость в кассу, Ведомость перечислений на счета, Ведомость выплаты через раздатчика). В поле Выплачивать следует указать вид выплаты Аванс.

Рассмотрим особенности вариантов удержания НДФЛ:

- При выплате зарплаты после окончательного расчета;

- При выплате аванса.

- Почасовая оплата;

- Отпуска;

- Учет отсутствий;

- Материальная помощь;

- Прочие начисления.

- порядок налогообложения созданного вида начисления;

- порядок обложения страховыми взносами;

- отражение в статистической отчетности.

- Прием на работу;

- Кадровый перевод;

- Назначение планового начисления.

Вариант При выплате зарплаты после окончательного расчета в документе в точности соответствует общей настройке Не удерживать (рекомендуется), а вариант При выплате аванса - общей настройке Удерживать при выплате аванса.

Перечисление удержанного с аванса НДФЛ и отражение в отчете 6-НДФЛ

Несмотря на то, что удерживать НДФЛ при выплате аванса законодательство не требует, важно учитывать, что если удержание произведено, то в соответствии с пунктом 6 статьи 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Соответственно в отчете 6-НДФЛ в строке 100 (дата фактического получения дохода) будет указан последний день месяца, в строке 110 (дата удержания налога) - день выплаты аванса, а в строке 120 (срок перечисления налога) - день, следующий за днем, указанным в строке 110.

НДФЛ при выплате аванса в последний день месяца

Особой ситуацией является выплата аванса в последний день месяца. День выплаты аванса совпадает с датой фактического получения дохода за этот месяц. Налоговые органы полагают: с такого аванса необходимо удерживать НДФЛ. Такая позиция поддерживается судебными инстанциями (Определение ВС от 11.05.2016 № 309-КГ16-1804).

Для отслеживания такого исключения из правил в документ Начисление за первую половину месяца добавлено поле Планируемая дата выплаты. При Планируемой дате выплаты в последний календарный день месяца или позже документ автоматически начинает исполнять всю функциональность (по учету НДФЛ) документа Начисление зарплаты и взносов. Независимо от настроек удержания НДФЛ при выплате аванса, запланированного на последний календарный день месяца, будет произведено удержание исчисленного в документе налога (если расчет НДФЛ был настроен рекомендованным образом).

Обратите внимание, если в документе Начисление за первую половину месяца в поле Планируемая дата выплаты указан последний календарный день месяца, а аванс фактически выплачивается раньше (следовательно, необходимости удержания НДФЛ не возникает), то, чтобы избежать автоматического удержания налога, нужно скорректировать Планируемую дату выплаты в документе, в котором начислен аванс.

В заключение отметим, что все начисленные и выплаченные суммы авансов и удержанного НДФЛ учитываются при расчете зарплаты за месяц и формировании платежных ведомостей на выплату зарплаты.

От редакции. С примерами исчисления аванса и НДФЛ можно ознакомиться в видеозаписи лекции от 05.09.2019. Подробнее см. в 1С:ИТС .

Статьей 136 ТК РФ регламентируется выплата заработной платы не реже, чем каждые полмесяца. Этот момент зачастую понимается работодателем как "дважды в месяц", что в общем случае является неверным. Согласно ТК РФ выплата зарплаты должна производиться не реже, чем каждые 15 дней.

Следует также отметить, что понятие "аванс" ТК РФ не определено, равно как и порядок расчета размера аванса. Однако Федеральная служба по труду и занятости в своем письме от 08.09.2006 № 1557-6, сославшись на постановление Совета Министров СССР от 23.05.1957 № 566 "О порядке выплаты заработной платы рабочим за первую половину месяца", дала разъяснения, согласно которым размер аванса определяется правилами внутреннего трудового распорядка, коллективным договором, трудовым договором, но при определении размера аванса следует учитывать фактически отработанное работником время (фактически выполненную работу).

Исполнение статьи 136 ТК РФ является обязательным. Заработная плата должна выплачиваться работнику именно дважды в месяц, не платить аванс работодатель не имеет права даже при наличии соответствующего письменного заявления работника или соответствующей статьи в трудовом и коллективном договоре.

Обычно предприятия используют один из трех вариантов расчета размера аванса: фиксированной суммой, определенной для каждого работника; процентом от заработка работника (30-50 %); по итогам расчета заработка за первую половину месяца.

В программе "1С:Зарплата и управление персоналом 8" реализовано два из указанных вариантов: фиксированной суммой и по итогам расчета зарплаты за первую половину месяца.

Порядок расчета аванса

Статьей 136 ТК РФ регламентируется выплата заработной платы не реже, чем каждые полмесяца. Этот момент зачастую понимается работодателем как "дважды в месяц", что в общем случае является неверным. Согласно ТК РФ выплата зарплаты должна производиться не реже, чем каждые 15 дней.

Следует также отметить, что понятие "аванс" ТК РФ не определено, равно как и порядок расчета размера аванса. Однако Федеральная служба по труду и занятости в своем письме от 08.09.2006 № 1557-6, сославшись на постановление Совета Министров СССР от 23.05.1957 № 566 "О порядке выплаты заработной платы рабочим за первую половину месяца", дала разъяснения, согласно которым размер аванса определяется правилами внутреннего трудового распорядка, коллективным договором, трудовым договором, но при определении размера аванса следует учитывать фактически отработанное работником время (фактически выполненную работу).

Исполнение статьи 136 ТК РФ является обязательным. Заработная плата должна выплачиваться работнику именно дважды в месяц, не платить аванс работодатель не имеет права даже при наличии соответствующего письменного заявления работника или соответствующей статьи в трудовом и коллективном договоре.

Обычно предприятия используют один из трех вариантов расчета размера аванса: фиксированной суммой, определенной для каждого работника; процентом от заработка работника (30-50 %); по итогам расчета заработка за первую половину месяца.

В программе "1С:Зарплата и управление персоналом 8" реализовано два из указанных вариантов: фиксированной суммой и по итогам расчета зарплаты за первую половину месяца.

Аванс - фиксированной суммой

В программе "1С:Зарплата и управление персоналом 8" для каждого работника задается фиксированная сумма положенного ему аванса. Обычно сумма аванса устанавливается приблизительно равной 40 % от суммы месячного заработка работника.

Сопоставить работнику сумму планового аванса можно непосредственно в форме списка справочника Сотрудники. При этом система автоматически установит для всех действующих трудовых договоров (элементов справочника Сотрудники) данного физического лица в данной организации ту же сумму аванса (рис. 1).

Информация о размере аванса хранится в регистре сведений Авансы сотрудникам организаций (рис. 2). Форму списка регистра можно открыть для просмотра и изменения из подменю Касса и банк меню Расчет зарплаты по команде Авансы сотрудникам организаций. Размер плановых авансов конкретного физического лица можно узнать, открыв по кнопке Перейти/Авансы сотрудникам организаций командной панели карточки физического лица форму регистра с предустановленным отбором.

Следует отметить, что размер планового аванса и размер заработка работника с точки зрения программы не связаны никакой зависимостью. Это означает, что мы устанавливаем работнику размер планового аванса сами, рассчитав его по известному нам алгоритму, но программе мы эту формулу не сообщаем. Поэтому при изменении размера оклада, часовой тарифной ставки или других параметров, влияющих на размер заработка, размер планового аванса не изменится до тех пор, пока мы не изменим его вручную.

Заметим также, что плановый аванс в терминах программы является не начислением, а именно выплатой, поэтому единственным документом, в котором указывается (рассчитывается) сумма аванса за указанный расчетный период, является документ Зарплата к выплате организаций.

Для автоматического заполнения документа Зарплата к выплате организаций на выплату планового аванса необходимо в поле Выплачивать указать Плановый аванс. В этом случае при автоматическом заполнении (кнопка Заполнить), табличная часть документа заполняется списком работников, удовлетворяющим условиям, заданным в документе (организация, подразделение, способ выплаты зарплаты и пр.), и соответствующими суммами аванса из регистра Авансы сотрудникам организации. Если для сотрудника не задан плановый аванс, данный сотрудник в документ не попадет.

Учет невыходов при выплате планового аванса

В программе предусмотрена возможность ограничить выплату авансов для работников, отсутствовавших на рабочем месте в первой половине месяца по причине отпуска, больничного и некоторым другим причинам. Такой порядок не противоречит приведенным выше нормам законодательства, поскольку аванс - это оплата фактически отработанного времени за первую половину месяца, а в данном случае работник в течение указанного периода не работал.

Оплата этого времени, если оно должно быть оплачено, осуществляется в виде межрасчетных выплат (например, отпускных) или в общем порядке при выплате зарплаты за месяц.

Для применения такого ограничения необходимо в форме настройки параметров учета на закладке Выплата зарплаты в разделе Плановый аванс установить флаг Учитывать невыходы и указать расчетную дату планового аванса (см. рис. 3).

Если работник отработал время с начала месяца до расчетной даты планового аванса не полностью, при автоматическом заполнении документа Зарплата к выплате организаций, система выдаст предупреждение (рис. 4).

В случае если работник не отработал ни одного рабочего часа с начала месяца до расчетной даты планового аванса, данный работник не попадет в документ Зарплата к выплате организаций на выплату аванса при автоматическом заполнении документа.

Как уже говорилось выше, в описываемом механизме учитываются не любые невыходы работника, а вполне конкретный их перечень. Например, отсутствие работника по причине командировки никак на выплату аванса не влияет.

Для того чтобы невыход оказал влияние на начисление аванса в программе, вид расчета, которым он описывается, должен удовлетворять следующим условиям: переключатель Вид времени на закладке Время формы вида расчета должен быть установлен в положение Неотработанные полные смены, а также командировки (рис. 5); в качестве вида времени по классификатору должен быть выбран один из вариантов, приведенных в таблице 1.

Буквенный код

Полное наименование

Временная нетрудоспособность с назначением пособия согласно законодательству

Невыходы на время исполнения государственных или общественных обязанностей согласно законодательству

Ежегодный дополнительный отпуск без сохранения заработной платы

Ежегодный дополнительный оплачиваемый отпуск

Неявки по невыясненным причинам (до выяснения обстоятельств)

Ежегодный основной оплачиваемый отпуск

Дополнительный отпуск в связи с обучением без сохранения заработной платы

Дополнительный отпуск в связи с обучением с сохранением среднего заработка работникам, совмещающим работу с обучением

Отпуск без сохранения заработной платы в случаях, предусмотренных законодательством

Отпуск без сохранения заработной платы, предоставляемый работнику по разрешению работодателя

Отпуск по беременности и родам (отпуск в связи с усыновлением новорожденного ребенка)

Отпуск по уходу за ребенком до достижения им возраста трех лет

Отстранение от работы (недопущение к работе) по причинам, предусмотренным законодательством, без начисления заработной платы

Отстранение от работы (недопущение к работе) с оплатой (пособием) в соответствии с законодательством

Прогулы (отсутствие на рабочем месте без уважительных причин в течение времени, установленного законодательством)

Безусловно, всегда сохраняется возможность отредактировать, добавить или удалить строки платежной ведомости вручную.

Аванс за первую половину месяца

Другим способом определения размера аванса является расчет фактического заработка работника за первую половину месяца. Для этого предназначен режим начисления Первая половина текущего месяца в документе Начисление зарплаты работникам организаций.

Документ рассчитывает все плановые начисления и удержания, а также суммы НДФЛ с данных начислений, как и при обычном расчете зарплаты за текущий месяц. В отличие от обычного расчета, в качестве расчетного периода берется период с 1 по указанное пользователем число текущего месяца, находящееся в интервале с 11 по 22. По-умолчанию система предлагает период с 1 по 15 число текущего месяца (см. рис. 6).

Несмотря на то, что после расчета внешне документ очень похож на рассчитанный по итогам месяца, движения по регистрам он делает другие. Иначе говоря, в расчетном листке факт расчета и проведения этого документа никак не отразится. Документ делает движения по служебному регистру, информация в котором предназначена для последующего заполнения платежной ведомости на выплату аванса. При проведении документа Начисление зарплаты работникам организаций за первую половину месяца, учитываются суммы начислений за вычетом НДФЛ, прочие удержания и займы в расчет не принимаются.

Для выплаты аванса создается, как и в предыдущем случае, документ Зарплата к выплате организаций, в качестве вида выплаты указывается Аванс по расчету за первую половину месяца. Документ заполняется автоматически данными, полученными при проведении документа Начисление зарплаты работникам организаций.

Платежную ведомость можно создать непосредственно из документа Начисление зарплаты работникам организаций с помощью кнопки Создать документы на выплату зарплаты на верхней командной панели.

Аванс в управленческом учете

В рамках управленческого учета реализован только один механизм выплаты авансов - плановый. Задать сумму планового аванса для работника в управленческом учете можно в регистре сведений Авансы работникам.

Открыть форму регистра можно через меню Перейти формы элемента справочника Физические лица или через команду Выплата зарплаты/Авансы работникам меню Расчеты с персоналом.

При выплате аванса автоматически заполняется документ Зарплата к выплате с видом выплаты Плановый аванс. При выплате управленческого аванса программа автоматически не учитывает никакие неявки. Все изменения в размер аванса вносятся только вручную.

Упрощенный учет взаиморасчетов

Рассказывая о нюансах выплаты зарплаты работникам, невозможно обойти вниманием новую возможность, предоставленную пользователям в последних релизах конфигурации.

Теперь пользователи могут упростить процедуру оформления выплаты заработной платы в программе и не оформлять платежные поручения и расходные кассовые ордера.

Для того чтобы "включить" упрощенный механизм, достаточно в настройках параметров учета на закладке Выплата зарплаты установить флаг Упрощенный учет взаиморасчетов.

Упрощенный учет может быть применен как к одной, так и к нескольким организациям в зависимости от необходимости. При включенном упрощенном учете взаиморасчетов фактом выплаты заработной платы в информационной системе является проведение документа Зарплата к выплате организаций.

При этом несколько изменяется внешний вид самой платежной ведомости - исчезает колонка Документ, а в колонке Отметка при заполнении во всех строках по умолчанию устанавливается значение Выплачено.

Датой выплаты зарплаты при такой системе считается дата платежной ведомости.

В управленческом учете упрощенный учет взаиморасчетов пока не предусмотрен.

Программа 1С: Комплексная автоматизация 2 имеет функционал по начислению заработной платы. От того, какие настройки включены в программе, зависят доступные пользователю начисления и ее интерфейс. Поэтому перед началом работы с блоком Зарплата , произведите необходимые настройки программы.

Настройка расчета зарплаты и начислений

Основные настройки для учета зарплаты находятся в разделе НСИ и администрирование – Зарплата .

Пользователь устанавливает галочки, в зависимости от учетной политики предприятия.

В обновлении программы, релиз 2.4.11.98, в период самоизоляции, в дни, связанные с коронавирусом, в программе появилась дополнительная галочка – Нерабочие дни в связи с коронавирусом оплачивать как отработанные по графику сотрудника . Эта галочка устанавливается для корректного расчета нормы дней сотрудника, при последующем начислении отпусков и прочих начислений, где используется расчет среднего заработка.

Настройка Расчет и выплата по зарплаты по организации в целом позволяет разделить данные в документах по подразделениям или объединить, сформировав в целом по организации. Если данный флаг снять, то в документах начисления и выплаты зарплаты появится поле Подразделение.

Галочки Выполнять автоматический пересчет документов при их редактировании, Выполнять предварительный расчет документов и другие настройки, пользователь устанавливает по своему усмотрению.

Галочка Регистрируются выплаты по договорам гражданско-правового характера (ГПХ) включает возможность ввода данного вида документа в программе. Настройка регулирует порядок учета по договорам ГПХ. При установке галочки, в разделе Зарплата появится пункт меню Договоры (в т.ч. авторские) .

В настройке зарплаты регулируется порядок определения дневной (часовой) тарифной ставки . Он используется при расчете среднего заработка, например, в документе Отпуск . От используемой нормы времени зависит и размер среднего заработка. В расчете может использоваться:

Настройки можно изменить и при работе с программой.

Перейдите по гиперссылке Настройка состава начислений и удержаний . Для дополнительной настройки начислений выделены разделы:

В разделе Почасовая оплата включается возможность учитывать ночные и вечерние часы работы, сверхурочную работу и переработки.

Раздел Отпуска регулирует предоставление дополнительных отпусков сотрудникам. Если данные виды отпуска регистрируются в организации, установите соответствующие галочки.

Раздел настройки Учет отсутствий включает настройку учета командировок, простоев, неявок. Галочка Отгул доступна для включения при включенной настройке Работа в праздничные и выходные . Она включается на закладке Прочие начисления .

На вкладке Прочие начисления устанавливаются дополнительные настройки программы.

Установив галочки Прогулы и неявки , Работа в праздничные и выходные дни , в программе в разделе Зарплата включатся соответствующие разделы для их учета – Отсутствия (болезни, прогулы, неявки) и Работа в выходные и праздники .

Установив галочку Совмещение, временное исполнение обязанностей , в программе станет доступен пункт Подработки .

Галочка Сдельный заработок включает раздел Зарплата – Акты приемки выполненных работ .

Учет материальной помощи регулируется в разделе Материальная помощь . В результате настройки в программе появится соответствующий раздел – Зарплата – Материальная помощь .

В документе Отпуск появится галочка – Материальная помощь к отпуску .

Виды начислений

В разделе меню Зарплата – Настройки и справочники находится перечень всех начислений, доступных в программе.

В справочнике Начисления отображены все виды начислений. Все они вводятся определенными документами. Пользователь может самостоятельно создавать свои виды начислений. В начислении задаются необходимые для расчета зарплаты параметры.

В карточке отображены порядок расчета и параметры данного начисления. Начисление может быть задано формулой или фиксированной суммой. При использовании начислением расчетной базы, она задается дополнительно в настройке. Для каждого начисления задается налоговый учет, порядок начисления страховых взносов и отражение в статистический отчетности.

В предопределенных видах начислений параметры уже заданы и при необходимости пользователь имеет возможность их подкорректировать. Например, изменить расчетную базу премии и т.п.

Чтобы разобраться в настройках начисления, создадим для примера новый вид начисления пошагово.

Создание нового начисления

Шаг 1 . В справочнике Начисления нажмите Создать .

Шаг 2 . Введите название начисления, назначение и порядок расчета.

Начисление может вводиться двумя способами:

Размер начисления в сумме задается сотрудникам в документе. При расчете по формуле – эта формула задается в настройке.

Шаг 3 . Нажмите Редактировать формулу . В открывшемся окне, с помощью показателей, задайте порядок расчета создаваемого начисления. Показатель добавляется в формулу, с помощью кнопки Добавить в формулу . При написании формулы используются знаки математических действий – умножить (*), разделить (/), плюс (+), минус (-), а также функции. Например, чтобы округлить результат расчета, перед формулой достаточно приписать функцию Окр .

Пользователь может создать свой показатель для расчета и задать ему свои параметры. Этот показатель также можно использовать в формулах при вводе. Для создания своего показателя нажмите Создать показатель .

Шаг 4 . Введите Наименование показателя. Идентификатор сформируется программой автоматически. Задайте точность показателя, при использовании числового значения. Определите порядок использования.

При постоянном использовании, показатель задается для всех один при его вводе. Задается в этом случае начисление кадровыми документами, например, Кадровый перевод .

Если значение надбавки постоянно меняется, установите переключатель – используется Только в месяце, в котором вводится значение (Разовое использование) .

В этом случае, начисление можно ввести отдельными документами ввода данных для расчета зарплаты.

Нажмите Записать и закрыть. Показатель создан.

Шаг 5 . Показатель из списка перенесите в формулу – Добавить показатель . Закончив редактирование формулы нажмите кнопку Проверить .

В случае, если введены некорректные данные, программа сообщит об ошибке. Если формула введена корректно и проверка пройдет успешно, сохраните ее, нажав Ок .

От заданного порядка ввода начисления зависит, как оно вводится. Если у начисления задано По отдельному документу , то ввести его можно документом Разовое начисление .

Основные настройки заданы.

В формуле нашего начисления использован показатель Расчетная база . Это означает, что расчет производится от базы других начислений сотрудника, которые задаются пользователем.

Шаг 6 . На вкладке Расчетная база укажите период расчета базы и определите список начислений, используемых для данного начисления – кнопка Подбор .

Шаг 7 . В окне подбора доступных начислений для базы укажите те, которые включаются в расчетную базу созданного начисления. Таким же способом можно редактировать расчетную базу других предопределенных начислений. Выбранные начисления выделены светлым цветом и отражены в нижней части окна. Для их переноса в список базы начисления нажмите Ок .

Шаг 8 . Задайте параметры на вкладке Учет рабочего времени .

Шаг 9 . На вкладке Зависимости отображено в расчетную базу каких начислений и удержаний входит данное начисление. При редактировании расчетной базы других начислений и удержаний и включении начисления в их расчетную базу, данные автоматически отображаются как зависимость у используемого вида расчета.

Шаг 10 . На вкладке Приоритет перечислены виды начислений, вытесняющих данное начисление. Например, при вводе документа Отпуск или Больничный , данное начисление не рассчитывается.

Шаг 11 . Перейдите на вкладку Средний заработок . Галочки Включать в базу начислений при расчете среднего заработка и Учитывать при расчете среднего заработка при расчете пособий по социальному страхованию , установлены автоматически.

Шаг 12 . На вкладке Налоги, взносы, бухучет задайте:

Если бухгалтерский учет начисления отличается от заданного по умолчанию, то в настройках можно отдельно задать порядок его отражения в учете.

Для изменения вида доходов НДФЛ, выберите нужный из справочника.

После выполнения всех настроек нажмите Записать и закрыть . Созданное начисление отобразиться в общем списке начислений.

Данное начисление можно назначить сотруднику.

Рассмотрим, какими документами в 1С: Комплексная автоматизация 2 назначаются начисления сотруднику.

Ввод начислений сотрудникам

Любое начисление закрепляется в ш татном расписании . Начисление сотруднику, в зависимости от его настроек, может быть отражено документами:

Начисления могут носить постоянный и разовый характер. Соответственно вводятся такие начисления разными документами. Рассмотрим, как назначить сотруднику разовое начисление.

Разовое начисление

Если в настройках начисления указано, что оно вводится отдельным документом, то для таких начислений предназначен документ Разовое начисление .

Шаг 1 . Перейдите в журнал и нажмите Создать .

Шаг 2 . Заполните шапку документа. С помощью кнопок Подбор или Добавить заполните список сотрудников. Нажмите Заполнить показатели и задайте значение показателя для начисления.

Показатель установится для всех сотрудников в документе. При внесении изменений в документ, чтобы обновить результат расчета нажмите Пересчитать . Чтобы отменить исправления в документе нажмите Отмена исправлений и выберите нужное действие.

Если выплата производится в межотчетный период, установите галочку Рассчитать удержания . В таблице отразится колонка НДФЛ и рассчитается его сумма. Если галочку не устанавливать, начисленная сумма сформируется к выплате полностью, а НДФЛ будет удержан при окончательном расчете зарплаты.

Шаг 3 . Нажмите Провести и закрыть . Начисление введено.

Назначение планового начисления

Создадим для примера еще одно начисление – назовем его Сельская надбавка .

В формуле расчета использован показатель Сельская надбавка и задано, что он используется во всех месяцах после ввода числового значения.

Такие начисления вводятся кадровыми приказами.

Для оформления приказа о назначении надбавки, перейдите в раздел Изменение оплаты сотрудников . Этот раздел доступен как из меню Кадры , так и Зарплата .

Шаг 1. Нажмите Создать и выберите Назначение планового начисления .

Шаг 2. Заполните шапку документа – укажите Начисление и период его действия – Дата начала и Дата окончания . Начисление будет рассчитываться ежемесячно на протяжении указанного периода.

Шаг 3. Подберите список сотрудников. Заполните значение показателя для расчета начисления – кнопка Заполнить показатели .

Шаг 4 . Нажмите Провести и закрыть . Расчет начисления по такому документу производится при окончательном расчете зарплаты.

Прекращение плановых начислений

Для отмены начисления, назначенного сотрудникам, водится документ Прекращение планового начисления . Ввести его можно:

В документе указывается основание и дата прекращения начисления.

После проведения документа, начисление по сотрудникам, указанным в документе, отменено.

Это поможет сайту развиваться и расширять аудиторию.

Вас может заинтересовать

Обучающая статья по настройке программы 1С:Комплексная автоматизация в части ведения кадрового учета и расчета зарплаты. Должности, графики работы, штатное расписание.

Оформление кадровых приказов в 1С:Комплексная автоматизация 2.4. Создание сотрудника, прием на работу, кадровые переводы, увольнения.

Читайте также: