Как отразить поступление валюты на транзитный счет а затем на текущий в 1с

Обновлено: 08.07.2024

При сотрудничестве с иностранными компаниями все финансовые операции обычно производятся в иностранной валюте с использованием валютных счетов. Перевод валютной выручки может осуществляться как за счёт иностранного партнёра, так и за счёт российского исполнителя (поставщика). В первом случае у получателя средств не возникает никаких вопросов, ведь ему на счёт приходят ровно те суммы, которые он ожидает. А во втором, сумма зачисления уменьшается на банковскую комиссию, и получатель средств видит на своём счету только разницу. Как правильно отразить все взаиморасчёты в программном продукте 1С: Бухгалтерия предприятия, давайте разбираться вместе.

Для начала вспомним, что по общим правилам признания расходов, банковская комиссия в бухгалтерском учёте относится к прочим расходам. Но, для того, чтобы мы имели право её там отразить необходимо выполнение нескольких пунктов.

Первое - это затраты производятся в соответствии с конкретным договором, требованием законодательных и нормативных актов или обычаями делового оборота, и второе - сумма затрат может быть определена. Такие нормы прописаны в ПБУ 10/99 «Расходы организации».

Исходя из этого положения выходит так, что если комиссия банка не указана в договоре с партнёром, но в итоге она применяется, то учесть её в расходах будет нельзя. В такой ситуации будет образована дебиторская задолженность иностранного контрагента, которую он не планирует погашать. Такая точка зрения высказана в письме УМНС РФ по г. Москве от 26.01.2000г. №03-12/4724. В дальнейшем дебиторская задолженность может быть списана, если срок исковой давности по ней истек.

Если же в договоре с иностранным контрагентом банковская комиссия указана и определено, что перевод денежных средств осуществляется за счёт российской организации, то такие затраты мы можем учесть по дебету счёта 91.02.

Между ООО «Наша организация» и Sweet dreams, LTD был заключён договор на оказание услуг, где российская сторона является исполнителем. Стоимость услуг по договору составляет 500 долларов США. Заказчик производит предоплату в размере 100%. Банковская комиссия составляет 5 долларов США. Плательщиком комиссии признаётся исполнитель услуг. Отразим данную ситуацию в программе.

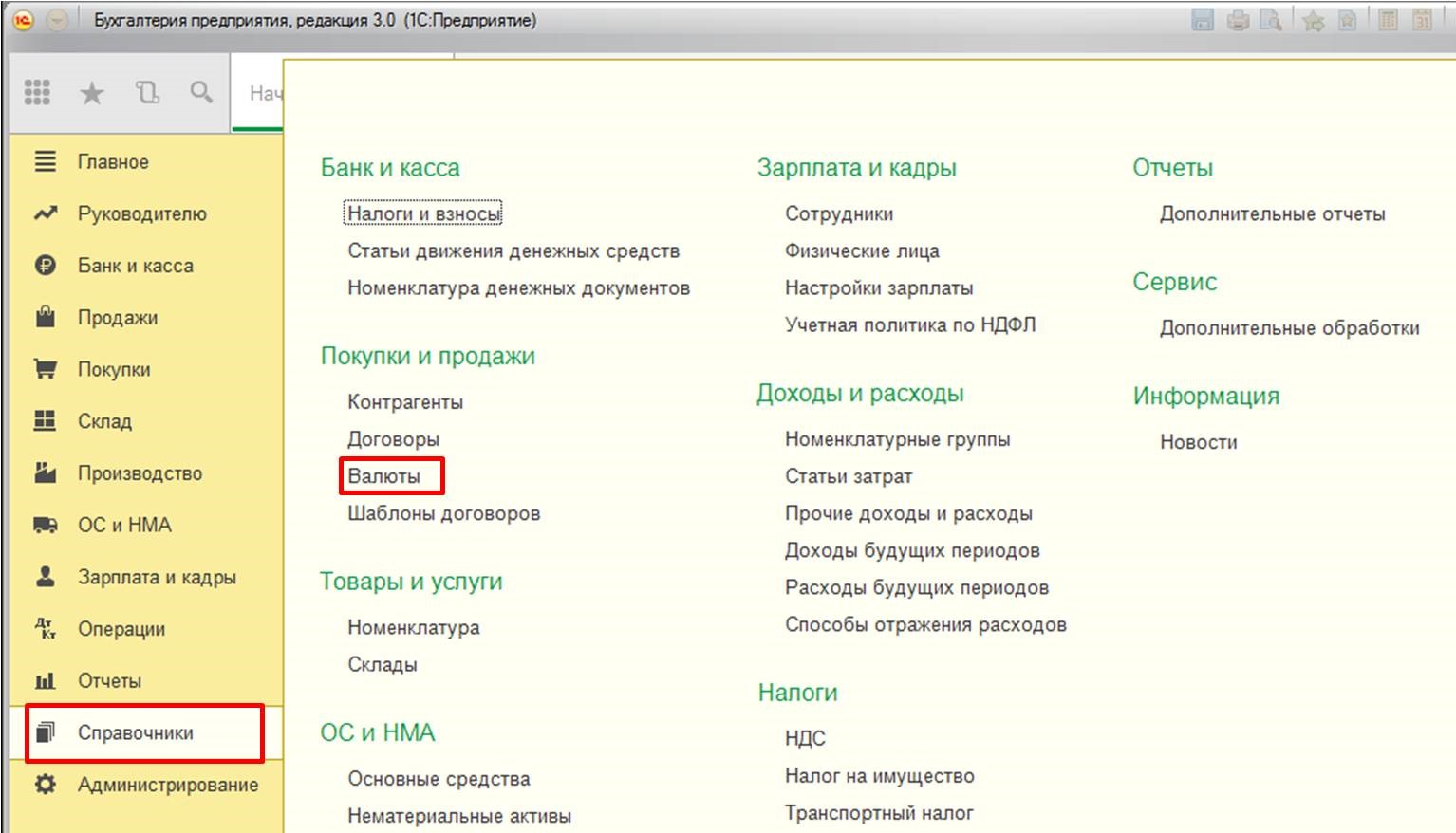

Когда собираешься вводить валютную операцию первое что нужно проверить – это курсы валют. Перейдём в раздел «Справочники» и выберем пункт «Валюты».

В открывшемся окне проверим наличие необходимой нам валюты и её курс по отношению к рублю. Если её там нет, то её нужно добавить через классификатор, выбрав из полного списка валют.

Вторым этапом будет создание валютного счёта, ведь без него невозможно получить проводки по 52 счёту.

Перейдём в раздел «Главное» и выберем пункт «Организации». Если у вас в базе только одна организация, то данный справочник будет иметь название «Реквизиты организации».

В открывшемся окне выбираем нашу организацию, переходим по ссылке «Банковские счета» и при помощи кнопки «Создать» вводим валютный счёт.

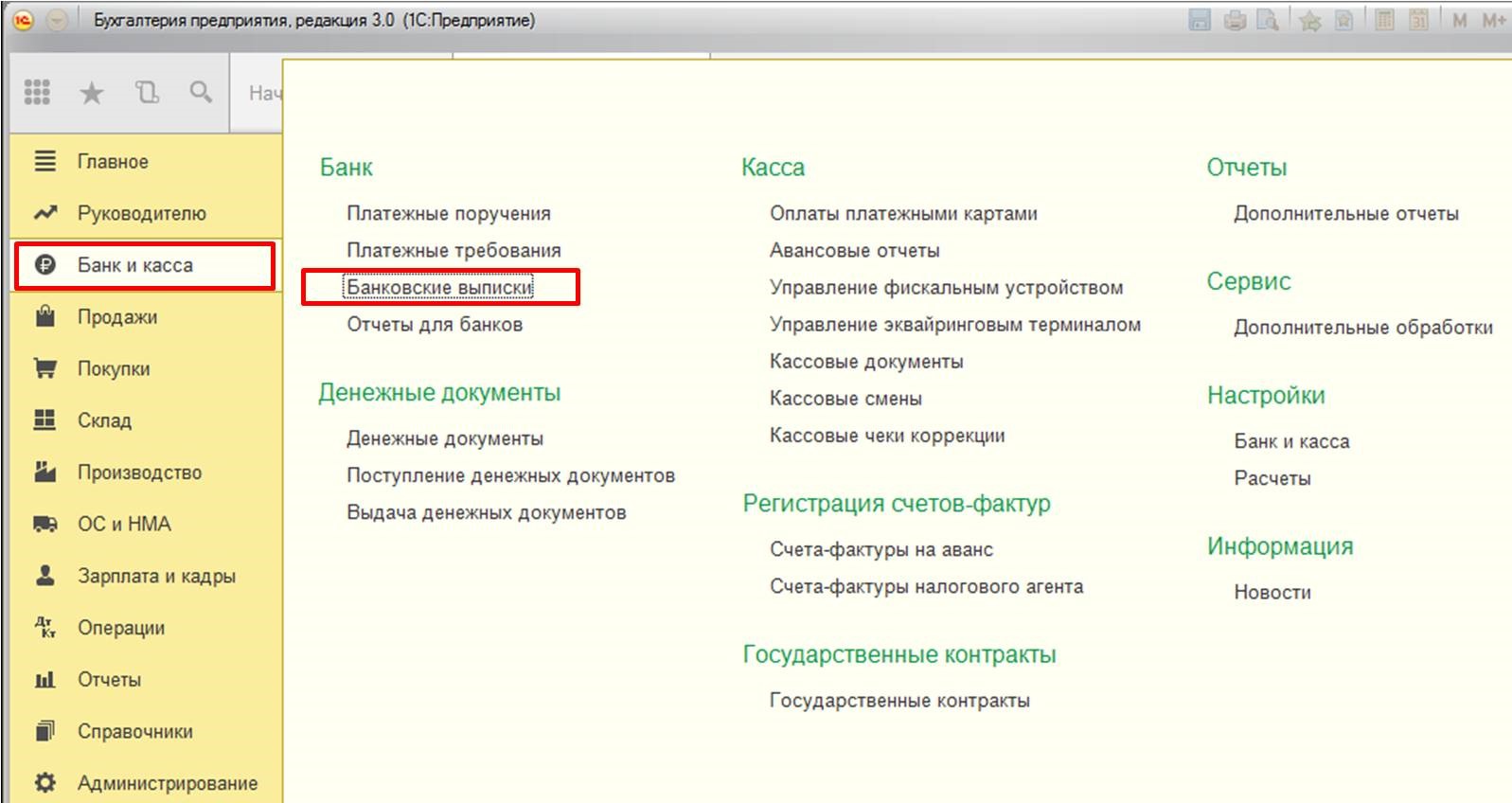

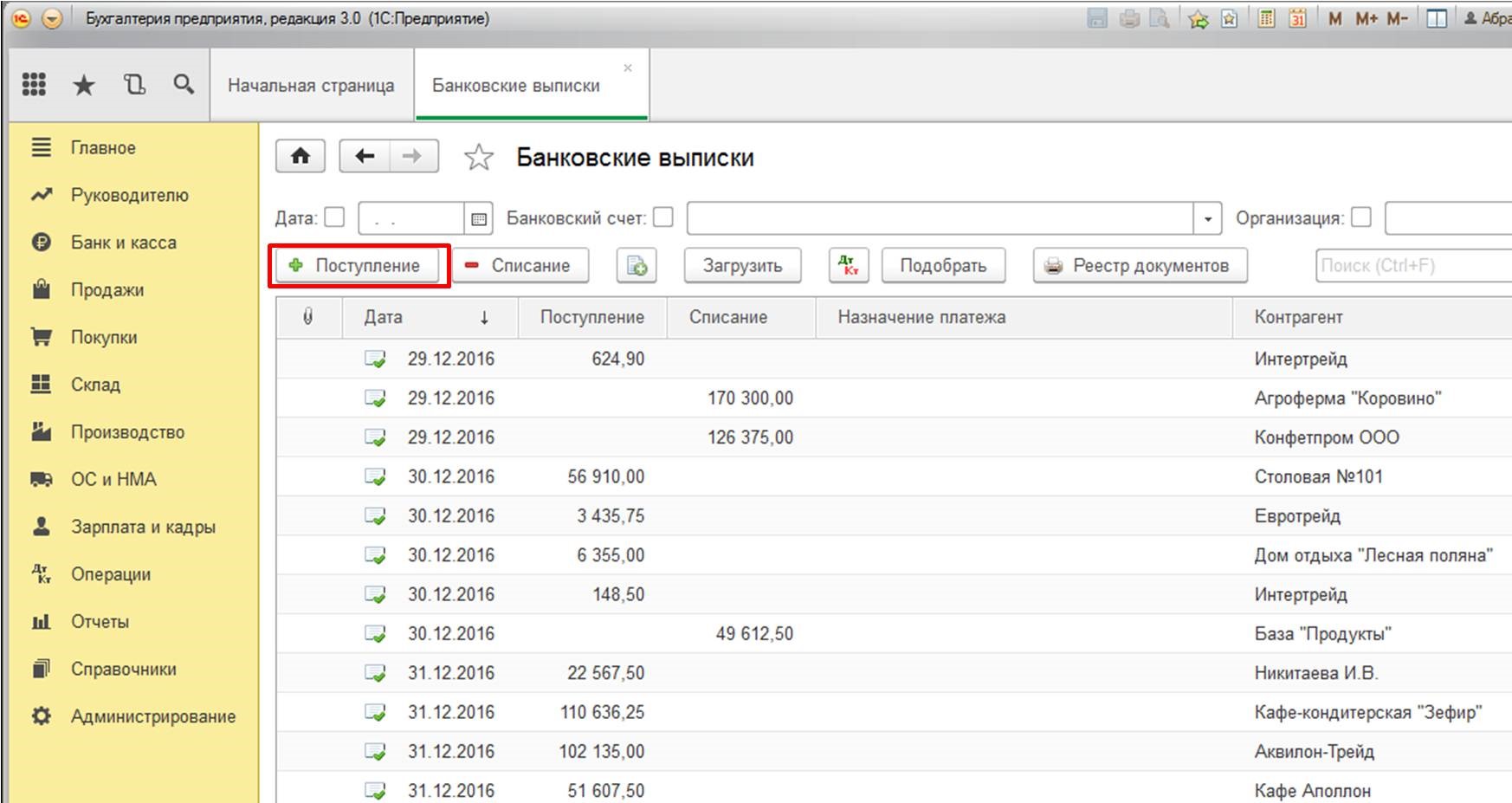

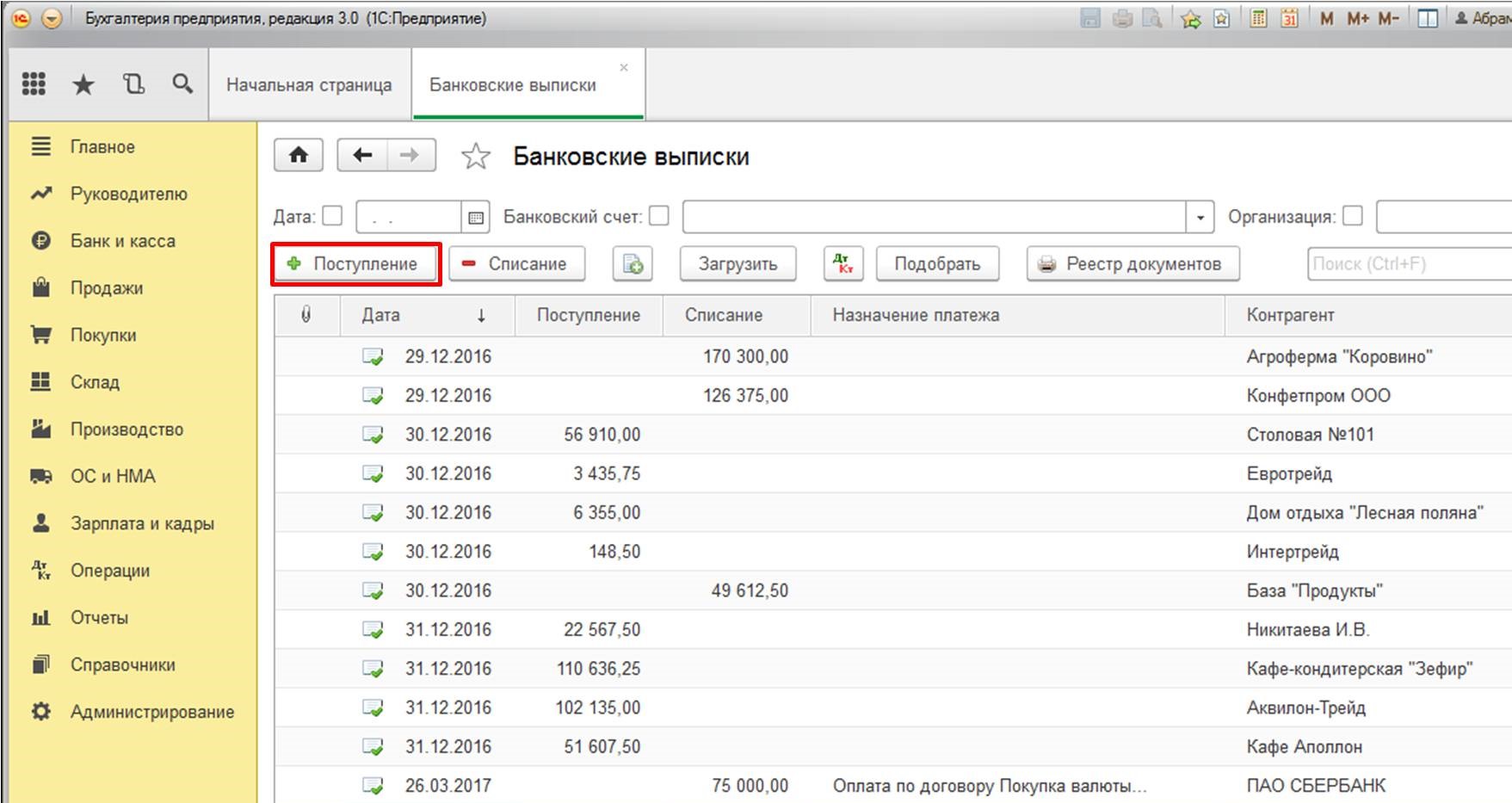

Теперь перейдём непосредственно к примеру и отразим поступление денежных средств от иностранного партнёра. Для этого перейдём в раздел «Банк и касса» и выберем пункт «Банковские выписки».

В открывшемся окне нажмём на кнопку «Поступление», укажем счёт учёта – 52, вид операции – «Оплата от покупателя». В графе «Плательщик» выберем нашего иностранного партнёра. Сумма предварительной оплаты за вычетом банковской комиссии составила 495 долларов США.

Начисление банковской комиссии необходимо сделать путём ввода документа «Операции, введённые вручную» в разделе «Операции».

При нажатии на кнопку «Создать» из выпадающего меню следует выбрать пункт «Операция», добавить новую строку и ввести проводку Дт 91.02 Кт 76.09 на сумму банковской комиссии. Сумма банковской комиссии указывается в рублях. В нашем примере это 5 долларов США по курсу 73,2660.

Затем добавляем вторую строку и указываем проводку Дт 76.09 Кт 62.22 на сумму 5 долларов эквивалентную 366,33 рублям. После чего нужно сохранить документ, нажав на «Записать и закрыть».

Проверим, что в программе отражена предварительная оплата в размере 500 долларов США, для этого перейдём раздел «Отчёты» и выберем пункт «Оборотно-сальдовая ведомость по счёту». Затем в отборе укажем счёт 62.22 и нажмём «Сформировать».

Теперь можно смело проводить оказание услуги.

Для этого нужно перейти в раздел «Продажи» и выбрать пункт «Реализация (акты, накладные, УПД»). В открывшемся окне нажать на кнопку «Реализация» и выбрать пункт «Услуги (акт, УПД)».

Затем заполнить документ данными по продаже и провести его.

В связи с тем, что у нас была 100% предварительная оплата, в проводках произойдёт зачёт аванса и сумма продажи в рублях будет равна сумме предоплаты. Курсовых разниц по данной сделке не возникнет.

Рассмотрим второй пример с этими же организациями, только теперь предоплата будет составлять 300 долларов США, а остаток суммы будет уплачиваться после оказания услуги. Комиссия при этом будет удержана дважды в размере (3 и 2 доллара США соответственно).

Отразим поступление предоплаты в банковской выписке. На наш валютный счёт поступило 297 долларов США (300 долларов предоплаты за вычетом 3 долларов комиссии) по курсу 73,2660.

Затем начислим комиссию документом «Операция» в пункте «Операции, введённые вручную».

Комиссия составила 3 доллара по курсу 73,2660.

Теперь перейдём к реализации.

Оказание услуг будет проводится на полную сумму по договору, то есть на 500 долларов США. В предыдущем примере сумма выручки была равна сумме предоплаты. Но теперь из-за того, что предоплата составила лишь часть суммы она будет рассчитана следующим образом: 300 долларов США по курсу предоплаты 73,2660 и 200 долларов по курсу на дату отгрузки 75,1952. Итого 37018,84 рубля.

Первая курсовая разница у нас возникнет при получении суммы доплаты.

Перейдём в раздел «Банк и касса» и введём «Поступление на расчётный счёт».

Обратите внимание, что сумма указана за вычетом комиссии (200 долларов – 2 доллара). Посмотрим на проводки. Дт 52 Кт 62.21 на сумму 198 долларов по курсу 75,1952. И вторая строчка Дт 52 Кт 91.01 показывает нам положительную курсовую разницу, рассчитанную как (75,1952 – 73,2660) * 297 долларов США.

И последний этап – это отражение комиссии в 2 доллара по курсу 75,1952.

После чего необходимо проверить, что все взаиморасчёты закрыты по оборотно-сальдовой ведомости 62 счёта.

Для расчетов в валюте предприятия открывают в банках специальные валютные счета. В данном аспекте коммерческой деятельности тесно переплетаются требования непосредственно к бухгалтерскому учету, требования, устанавливаемые Банком России, и требования законодательства, направленные на борьбу с выводом средств за рубеж и отмыванием доходов, полученных преступным путем.

В качестве примера можно привести сам процесс открытия валютного счета в России резидентом РФ. Соответственно, при этом должны быть учтены такие нюансы:

- Банк, открывающий счет в иностранной валюте, обязан иметь лицензию Центробанка на операции именно с этой валютой (ст. 13 закона «О банковской деятельности» от 02.12.1990 № 391-1).

- Фактически банк откроет по заявлению клиента сразу 2 валютных счета: текущий и транзитный (п. 2.1 Инструкции Банка России «О продаже валютной выручки» от 30.03.2004 № 111-И).

ОБРАТИТЕ ВНИМАНИЕ! Инструкция ЦБ РФ № 111-И в настоящее время действует в части, не противоречащей законодательству. А именно в отношении открытия и применения специальных валютных счетов. Обязательная продажа российскими предприятиями валютной выручки (для чего изначально создавалась эта инструкция) отменена Указанием ЦБ РФ от 29.03.2006 № 1676-У. С 2007 года предприятиям предписано продавать 0% от поступающей валюты (п. 1.2 Инструкции № 111-И). Таким образом, в настоящее время, транзитные счета используются для валютного и финансового банковского контроля.

- Для корректного учета валютных операций по открываемым счетам предприятие в своем учете должно сформировать аналитику по счете 52 (счет 52 «Валютные счета в банках» утвержден для учета расчетов по валютным банковским счетам приказом Минфина РФ от 31.10.2000 № 94н «Об утверждении Плана счетов и инструкции к нему»). Как минимум в аналитике должны быть представлены оба счета — текущий и транзитный.

Как осуществляются валютные платежи и контроль валютных операций, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Больше об общем порядке учета операций в валюте читайте в материале «Бухгалтерский учет валютных операций (ПБУ, проводки)».

Нюансы учета транзакций по банковским счетам в инвалюте

Как уже отмечалось выше, в бухучете должно найти отражение разделение валютного счета на текущий и транзитный. Все поступающие средства в инвалюте попадают сначала на транзитный счет. Это своего рода «комната ожидания». Нахождение средств на транзитном счете позволяет банку собирать и анализировать информацию о поступлениях валютных средств предприятия, их документальном подтверждении и легальности.

ВАЖНО! Одновременно с наделением российского банка полномочиями на проведение операций в инвалюте на него налагаются и обязанности агента валютного контроля (п. 3 ст. 22 закона «О валютном контроле» от 10.12.2003 № 173-ФЗ). В том числе уполномоченный банк обязан проверять соответствие валютных транзакций клиентов действующему законодательству РФ, требуя для этих целей подтверждающую документацию, разъяснения клиентов и иную информацию, необходимую для исполнения функций контроля.

Банк также наделен правом отказать клиенту в совершении валютной транзакции, если последним не выполнены все требования банка. Таким образом, одним из важнейших условий совершения операций по валютному счету является обеспечение наличия пакета первичной документации, соответствующего всем возможным критериям, которые может предъявить банк.

По факту зачисления валюты на транзитный счет банк направляет клиенту уведомление в соответствии с п. 3.1 Инструкции № 111-И не позднее следующего рабочего дня за днем зачисления. Далее уже клиент решает судьбу средств на счету — будут ли они конвертированы в рубли либо направлены на текущий валютный счет.

Продажа иностранной валюты подразумевает два вида движений по счетам – это списание с валютного счета денежных средств и зачисление на рублевый счет выручки от продажи. Рассмотрим пошагово данную операцию с учетом того, что в учетной политике мы решили не использовать счет 57, т.к. операции конвертации валюты проходят в один день. О предварительных настройках валютных операций и учетной политики вы можете прочитать в статье Курсы валют в 1С: Бухгалтерии предприятия 8.

1. Настроим вид расчетных счетов

Если у вас открыты и валютные, и расчетный счета в одном банке, то определить, какой именно перед вами счет бывает иногда сложно, они похожи как братья. При открытии валютного счета автоматически банком открывается еще и транзитный счет, он предназначен для зачисления валютной выручки от иностранных контрагентов. Чтобы было легче отличить счета друг от друга, рекомендую сделать следующее:

Идем в раздел «Главное» – «Реквизиты организации» .

переходим на вкладку «Банковские счета», выбираем любой счет и открываем его форму для редактирования,

жмем кнопку «Еще», выбираем пункт «Изменить форму»

в левой части ищем раздел «Прочее», разворачиваем его, ставим галочку рядом с пунктом «Наименование» и сохраняем изменения.

Теперь в форме каждого счета появилось новое поле «Наименование», можно отредактировать его, например, поставить букву «Т» перед номером транзитного счета. На заполнение документов такое изменение не повлияет, но облегчит нам визуальное восприятие.

Кроме того, помочь вам может и сам номер расчетного счета, а именно 6,7,8 цифры. Именно они определяют валюту счета, например, код 840 – обозначает доллары США, 156 – юани, 978 – евро, коды эти уникальны, и все перечислены в общероссийском классификаторе валют. Однако в рублевых расчетных счетах код валюты обозначен как 810, но в классификаторе вы его не найдете, он исключен оттуда еще в 2014 году. Тем не менее, код используется до сих пор, по разъяснениям Центробанка. Сделано это для разделения внешних и внутренних расчетов, для внутренних расчетов сохранился код 810, а для внешних используют код 643.

2. Введем операцию списания иностранной валюты со счета

Итак, после подачи распоряжения банку на конвертацию валюты необходимо отразить в программе операцию по списанию иностранной валюты со счета. В этом нам поможет документ «Списание с расчетного счета» с видом операции «Прочие расчеты с контрагентами». Проверим правильность заполнения:

• Дата - дата списания денежных средств с валютного счета, в нашем случае 19.02.2019;

• По документу - № и дата распоряжения банку;

• указан ли счет учета 52 – «Валютные счета», если выбран счет 51, валютные счета не отобразятся;

• в строке «Банковский счет» необходимо проконтролировать, действительно ли выбран требуемый валютный счет;

• верно ли указана сумма в валюте, у нас это 2000;

• договор с банком должен быть создан с видом «Прочее» и указана соответствующая валюта договора, в нашем примере это будут юани;

• Статья движения денежных средств (сейчас она называется в документе «Статья расходов») указывается с видом «Прочие платежи по текущим операциям»;

• Счет расчетов выбираем «76.29 - Прочие расчеты с разными дебиторами и кредиторами (в валюте)».

По кнопке перейдем к проводкам.

Итак, что мы получаем:

- согласно ПБУ 3/2006 п.4 и п.5, поскольку мы обязаны бухгалтерский учет вести в рублях, программа пересчитала валюту по курсу на 19.02.2019 - дату совершения операции,

а точнее 2000 юаней разделила на 10 и умножила на курс 97,8899. Почему именно так? Дело в том, что курс юаней отражается в программе за 10 юаней (кратность). Получили сумму 19 577,98 рублей, ее программа и отразила как по бухгалтерскому, так и по налоговому учету по дебету счета 76.29;

- теперь проверим проводку «Переоценка валютных остатков». Здесь программа рассчитала, какая же сумма была по состоянию на предыдущую отчетную дату, в нашем примере, предыдущее движение валюты было сделано 18.02.2019, курс был 98,3855 за 10 юаней, т.е.

2000 / 10 х 98,3855 = 19 677,10.

Разница между суммами по текущему курсу и предыдущему курсу составила

19 677,10 (на 18.02.19) - 19 577,98 (на 19.02.19) = 99,12 руб.,

именно она и отражена первой проводкой. Полученная отрицательная курсовая разница, возникшая в результате падения курса валюты, отражается в прочих расходов по счету 91.02 по бухгалтерскому учету (ПБУ 10/99 п.11), а по налоговому учету в составе внереализационных расходов (ст.265 п.1 пп.6 НК РФ).

3. Отразим поступление выручки на рублевый счет

Поскольку данная операция отражена на обычном рублевом счете, то мы можем загрузить выписку из банка в штатном режиме, проверить данные и внести необходимые исправления. Банк покупает валюту по отдельному курсу, поэтому необходимо его посмотреть в банковской выписке, в нашем случае он составит 89,10 руб. Проверяем:

- дата операции -19.02.2019;

- по документу – указываются реквизиты банковского документа;

- банковский счет, на который поступили денежные средства;

- вид операции «Поступление от продажи иностранной валюты»;

- договор – с видом «Прочее», валюта договора юани;

- счет расчетов - 76,29;

- курс расчетов - 88,10 - указывается курс, по которому банк покупает у нас валюту;

- сумма - 17820 руб., программа рассчитает автоматически при указании курса расчетов (2000 / 10 х 89,10 (курс покупки валюты банком);

- курс Центробанка – устанавливается программой автоматически на дату операции из регистра курсов валют.

Теперь посмотрим проводки:

- первая проводка отображает поступление выручки от реализации нашей валюты в составе прочих расходов только по бухгалтерскому учету (п.7 ПБУ 9/99), для целей налогового учета такая операция не признаются реализацией (ст.39 п.3 пп.1 НК РФ) и в налоговом учете не отражается;

- вторая проводка отражает стоимость проданной валюты по курсу ЦБ;

- в третьей проводке отражено отклонение курса продажи валюты от курса ЦБ, а именно разница между установленным курсом ЦБ и курсом, по которому банк у нас фактически валюту приобрел, во внереализационных расходах по налоговому учету:

19577,98 (2000 / 10 х 97,8899) – 17820 (2000 / 10 х 88,10) = 1757,98;

-четвертая и пятая проводки нужны для регламентных операций и отражают движение по забалансовым счетам.

Теперь проверим оборотно-сальдовую ведомость по счету 76.29 - сальдо на конец периода нулевое.

По счету 52 - в нашем случае сальдо на конец периода также нулевое.

На 91 счете «Прочие доходы и расходы»:

по бухгалтерскому учету

- отражена в прочих доходах выручка от продажи валюты на счете 91.01;

- отражены прочие расходы в размере стоимости проданной валюты на дату продажи на счете 91.02;

- отражены расходы организации в виде курсовой разницы.

По налоговому учету

- в составе внереализационных расходов отражены курсовые разницы и отклонение курса продажи валюты от курса ЦБ.

В настоящее время уже никого не удивить наличием валютных операций в ежедневной деятельности организации. Экспорт и импорт открывают новые возможности для успешного развития предприятия, а бухгалтеру приходится смириться с появлением отдельной ветви учета - работы с валютой. В программе «1С: Бухгалтерия предприятия 8» редакции 3.0 представлен весь функционал, необходимый для отражения валютных операций, а в данной статье хотелось бы остановиться на покупке валюты и ее правильном учете в данной программе.

Первым делом, хотелось бы обратить ваше внимание на то, что приобретать валюту организация вправе только через уполномоченный банк, а для ведения расчетов в валюте в бухгалтерском учете имеется отдельный счет 52. При этом, для осуществления расчетов необходимо иметь 2 расчетных счета в банке: рублевый и валютный.

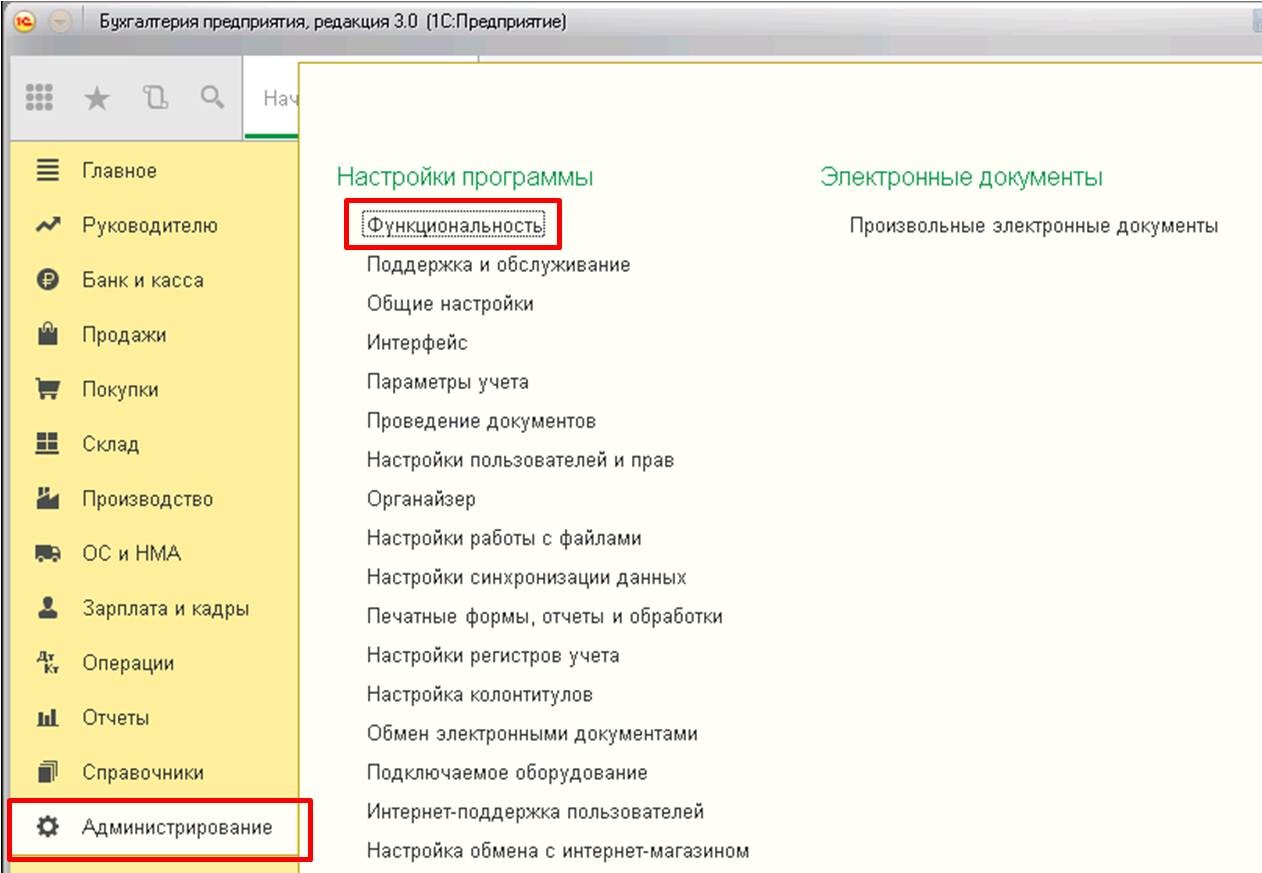

Как всегда, для корректной работы по данному разделу учета в программе необходимо произвести некоторые настройки. Начнем с настройки функциональности:

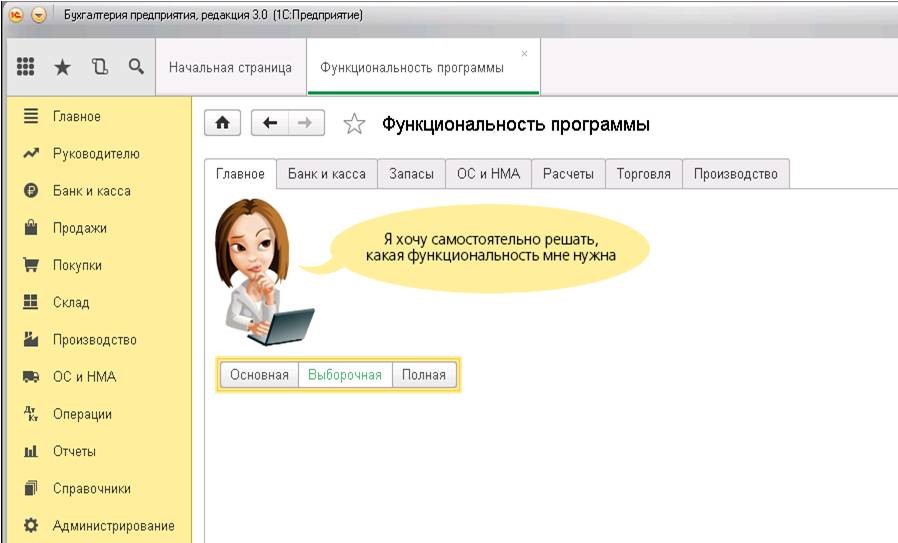

Открывается следующая форма:

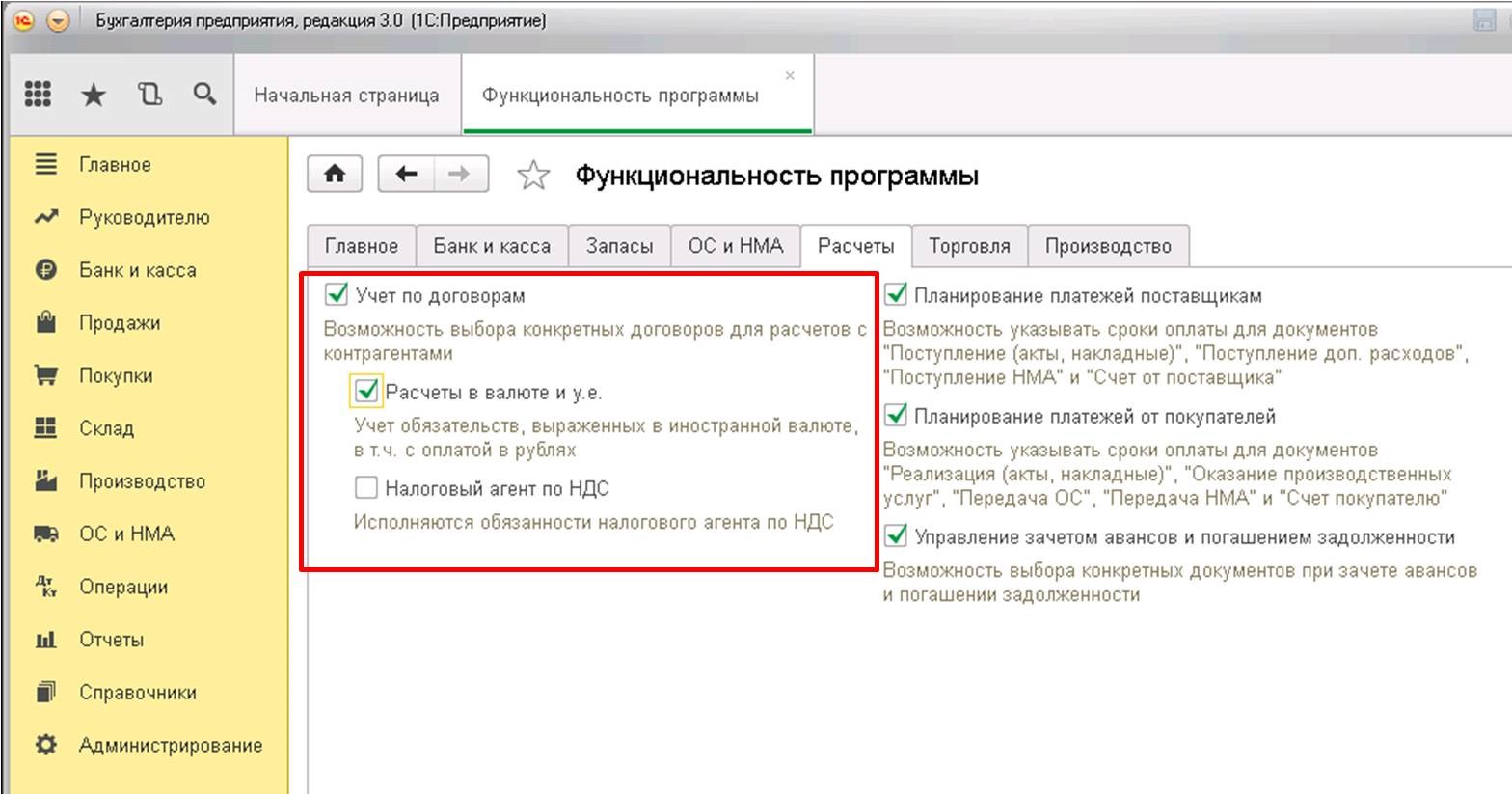

Данная форма позволяет настроить большой спектр различных функций, но сейчас рассмотрим вкладку «Расчеты». Для того, чтобы в учете стали возможны операции с валютой, необходимо установить следующие флаги:

Так как операции с валютой должны попадать в форму №4 регламентированной бухгалтерской отчетности, то необходимо, чтобы в учете велась данная аналитика.

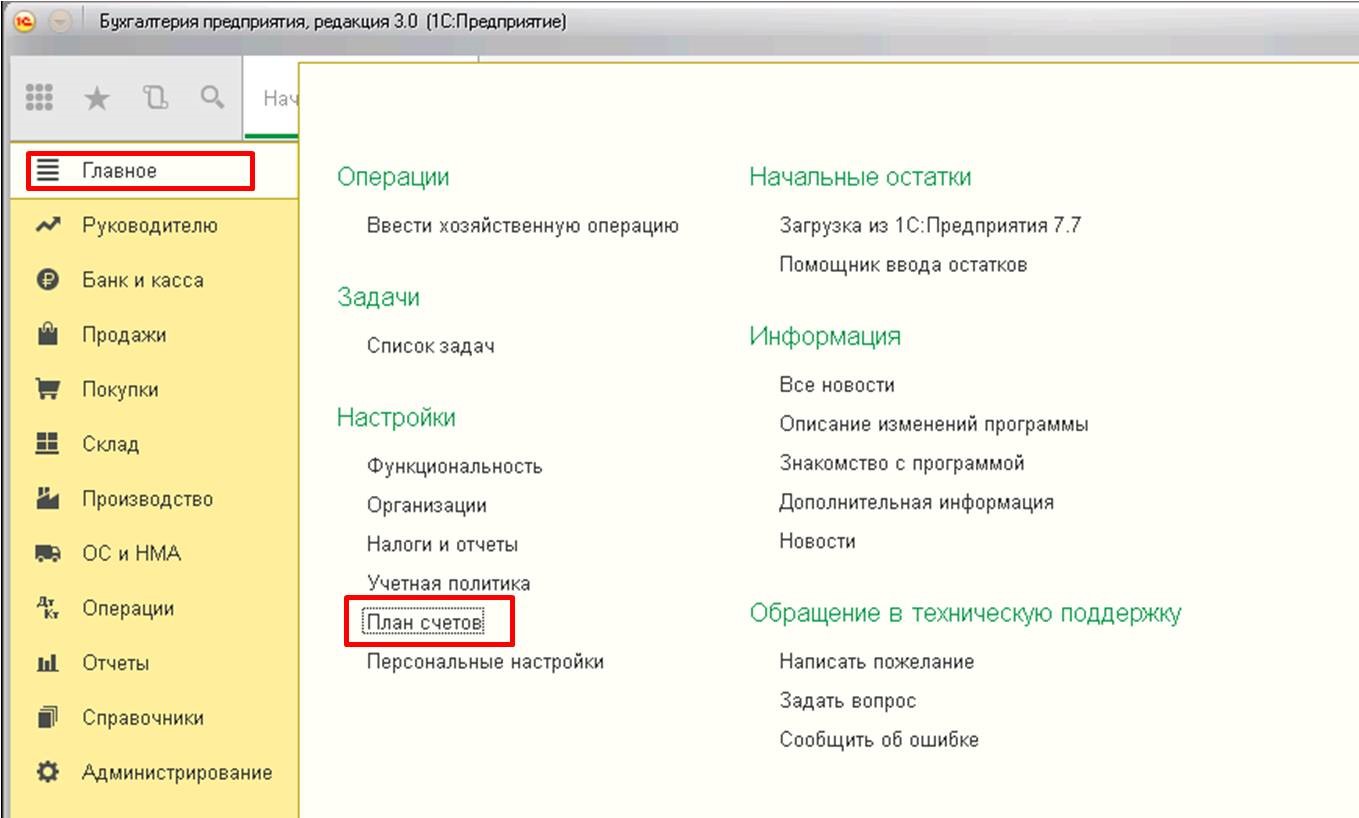

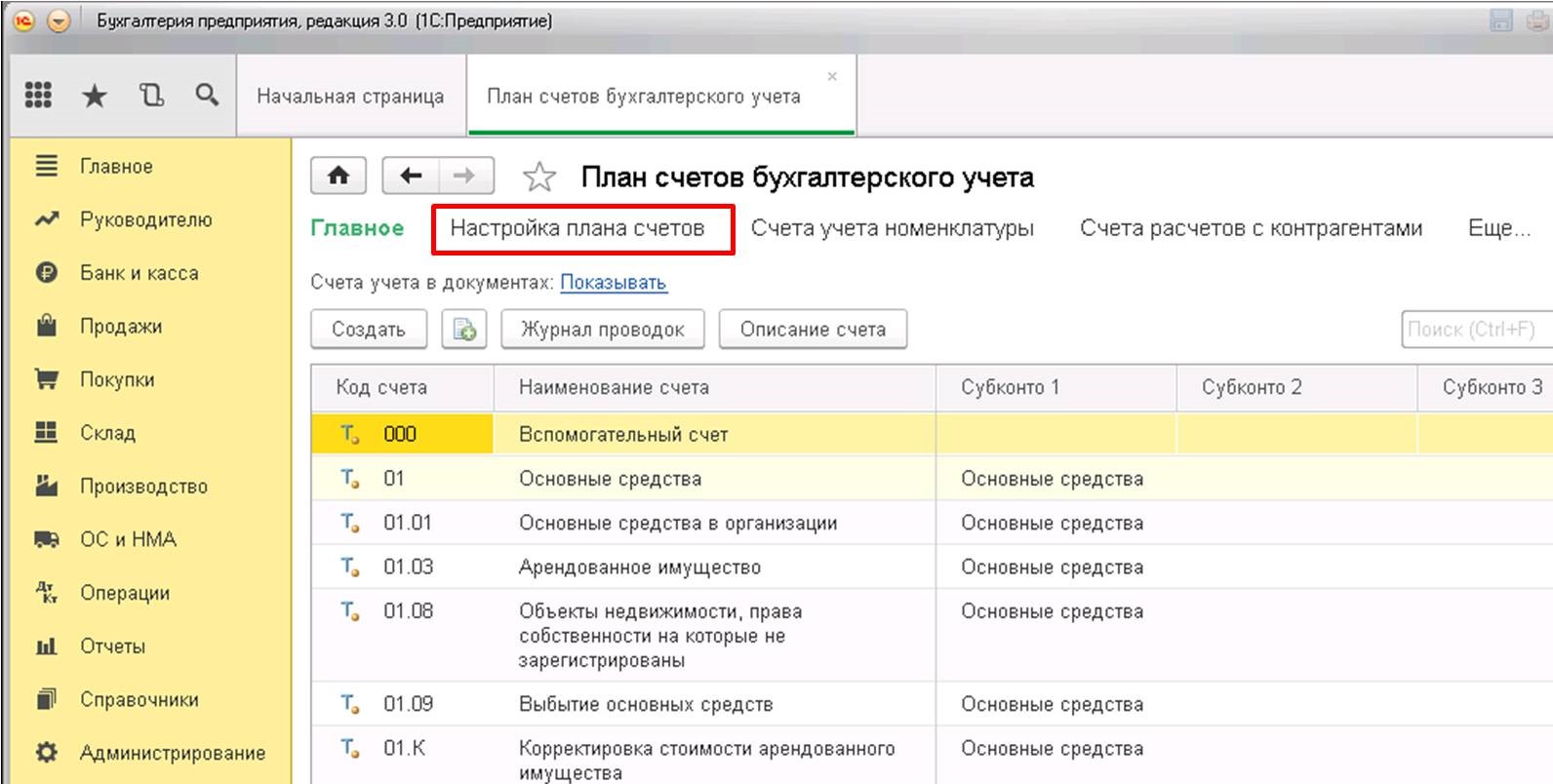

Для этого осуществим следующую настройку в плане счетов программы:

После открытия формы перейдем по гиперссылке «Настройка плана счетов»:

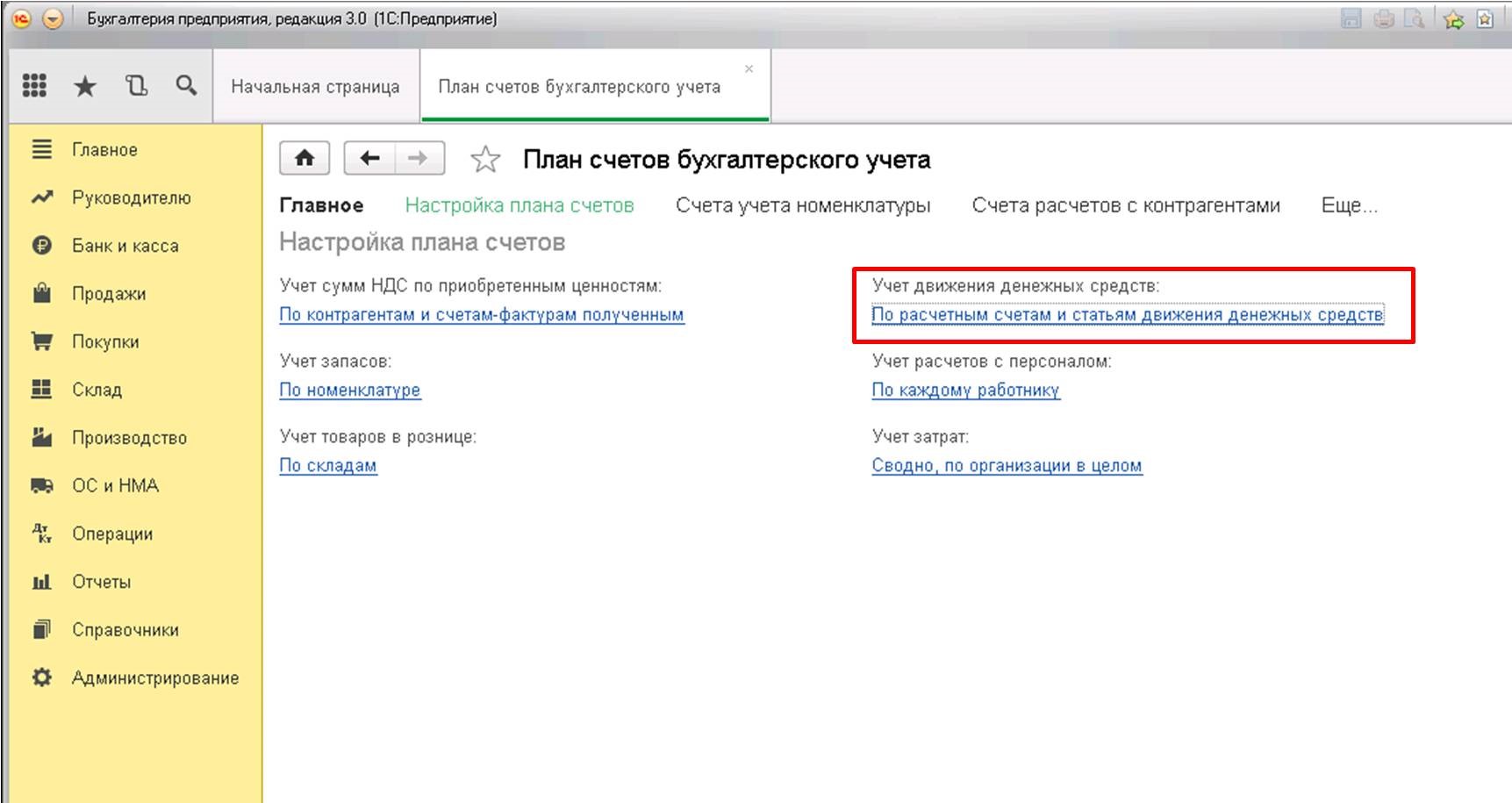

В форме настроек также перейдем по ссылке:

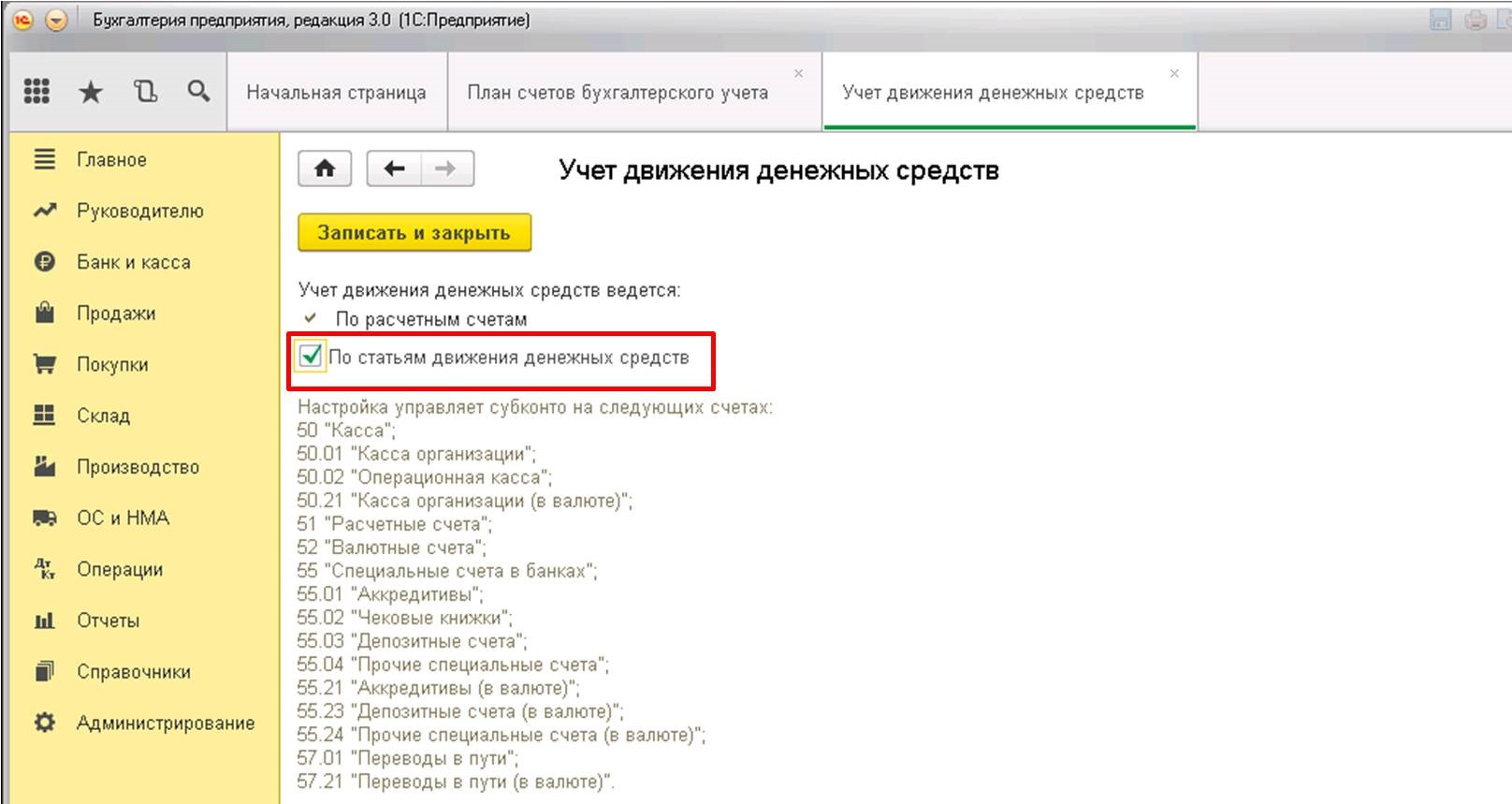

В открывшемся окне обратите внимание на флаг в реквизите «По статьям движения денежных средств»:

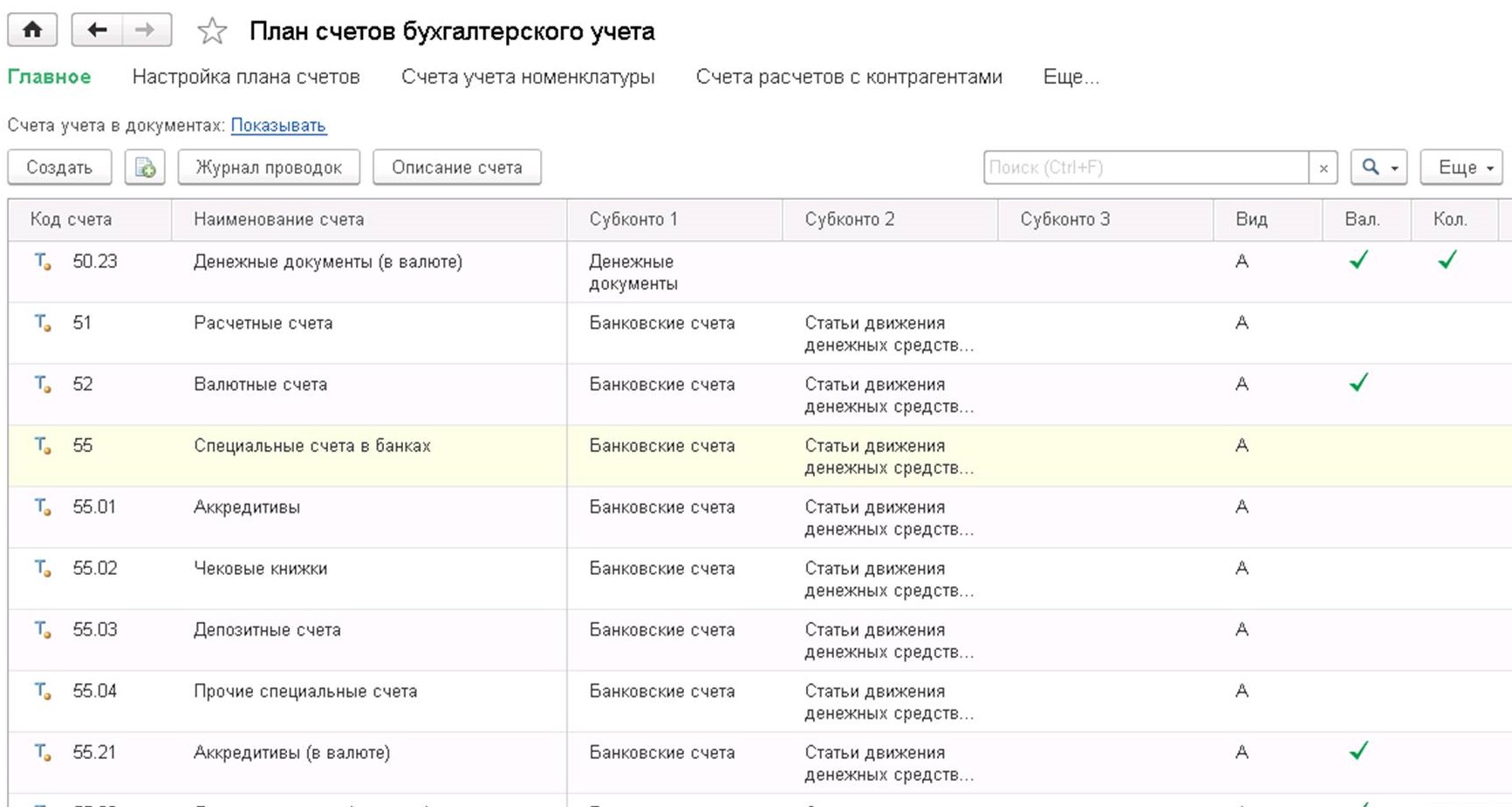

Если флаг не установлен – необходимо установить. Данная настройка позволяет вести учет в разрезе аналитики «Статьи движения денежных средств». После установки флага данное субконто появится на всех счетах учета денежных средств:

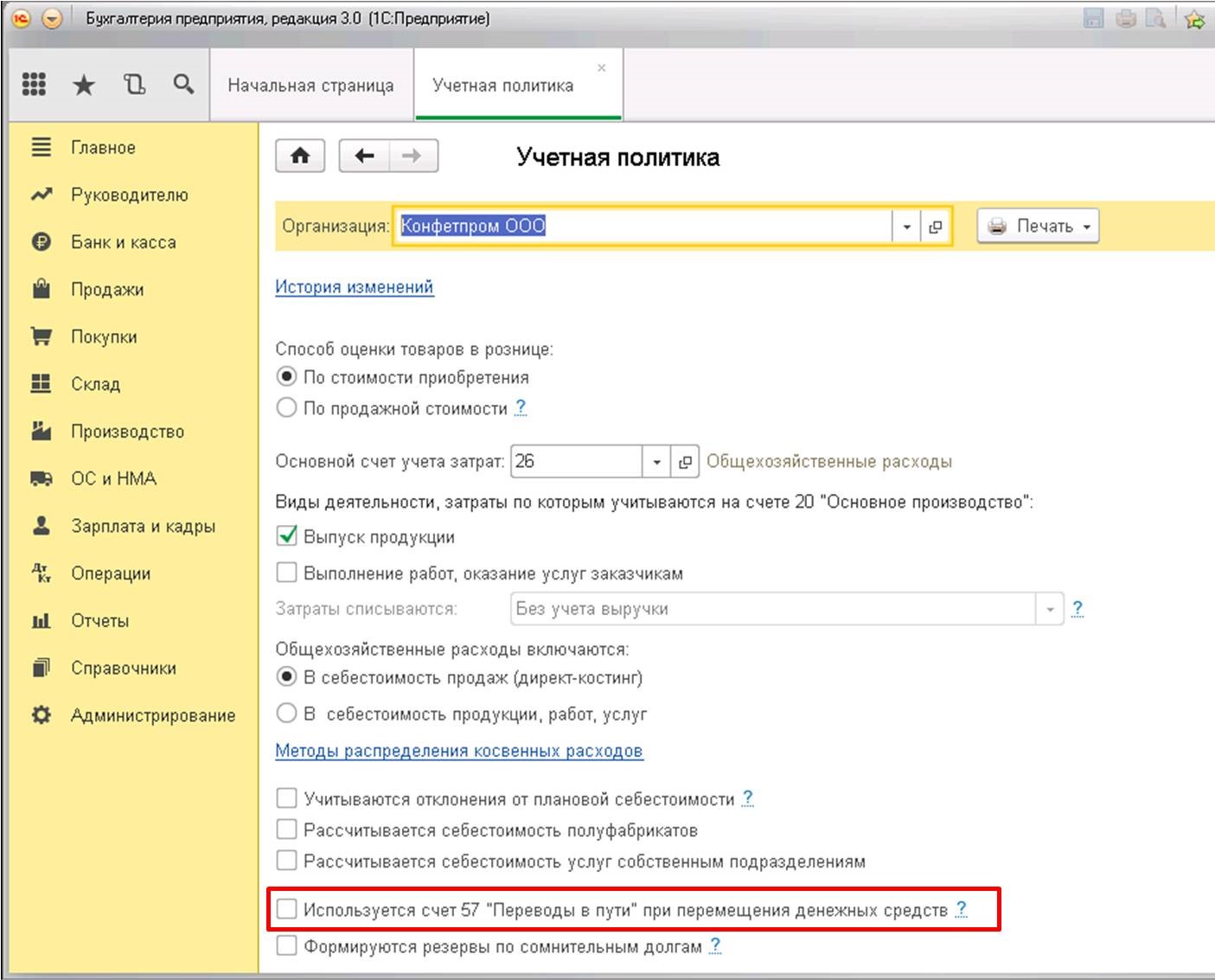

Также хочу отметить, что если организация в своем учете предполагает использование счета 57 «Переводы в пути» при отражении банковских операций, то данную настройку тоже необходимо установить. В целом, данный счет рекомендуется использовать, если есть вероятность, что поручение банку на покупку валюты (а значит, и списание с расчетного счета рублевой суммы) и поступление суммы на валютный счет по датам могут не совпадать. Если же операции происходят внутри одного дня, то этот счет можно не использовать.

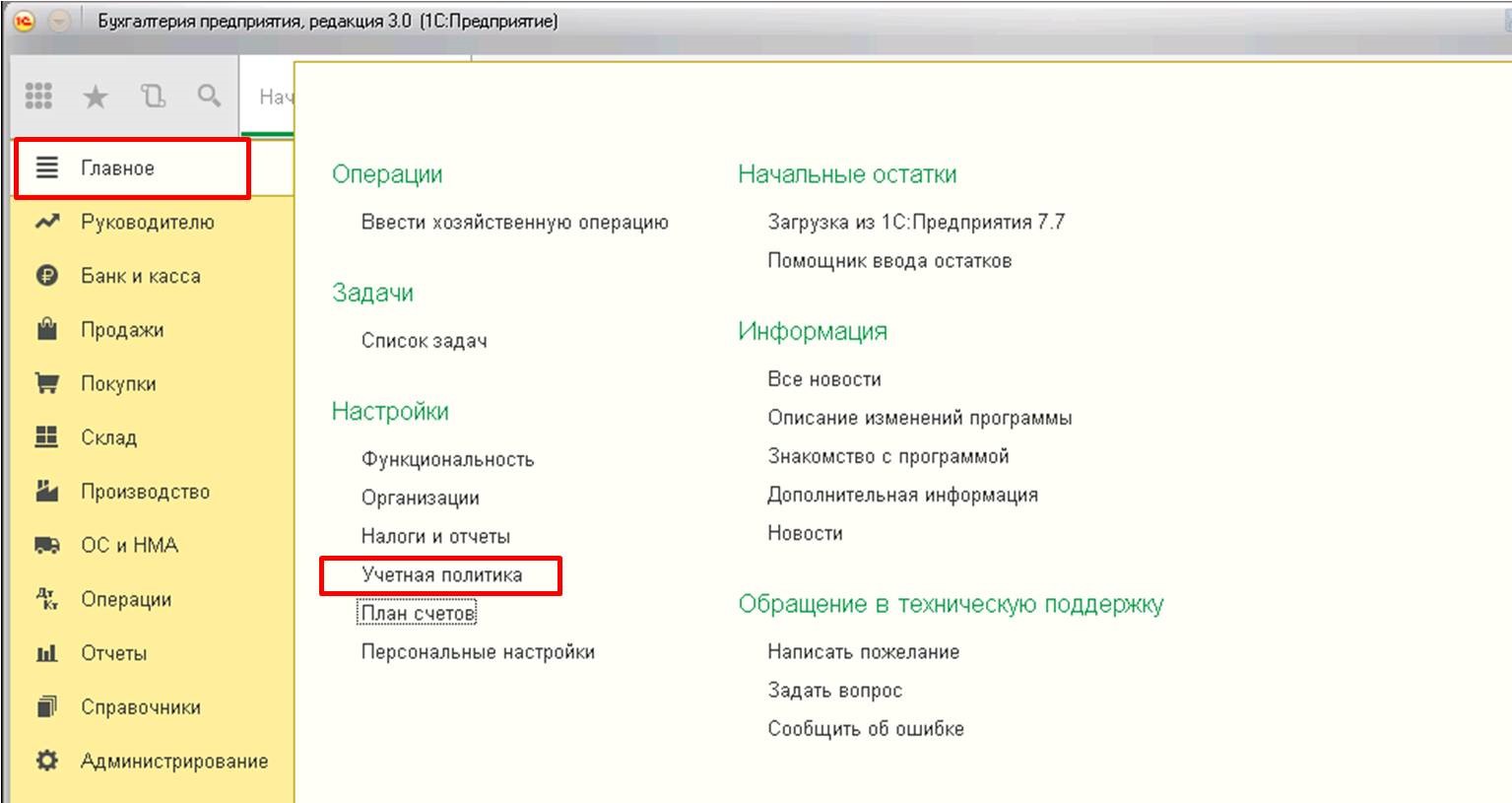

Данная настройка находится в параметрах учетной политики. В программе ее можно найти следующим образом:

Нужно установить флаг:

На этом с настройками программы для учета валюты закончим и приступим в непосредственному отражению в 1С валютных операций.

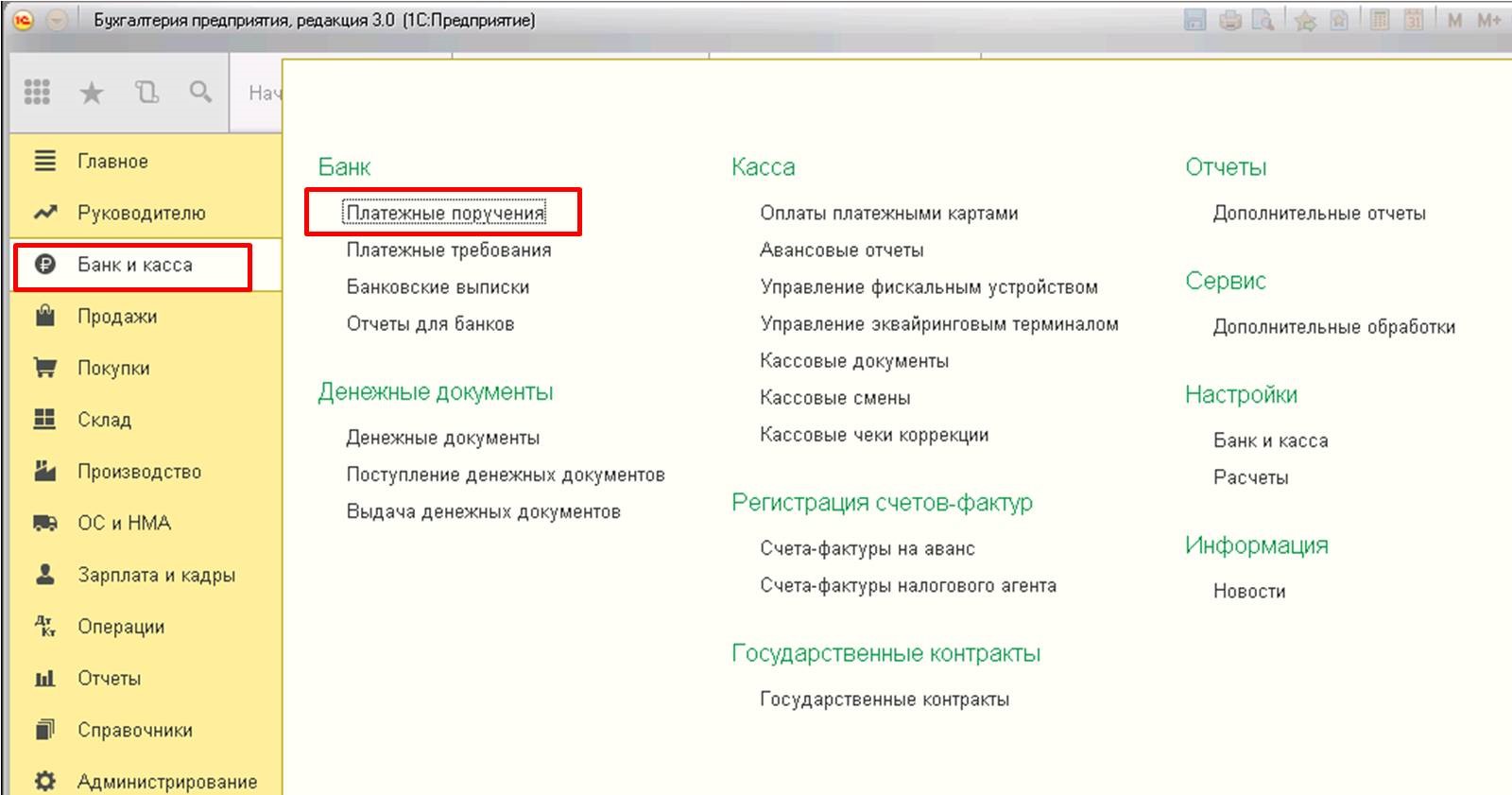

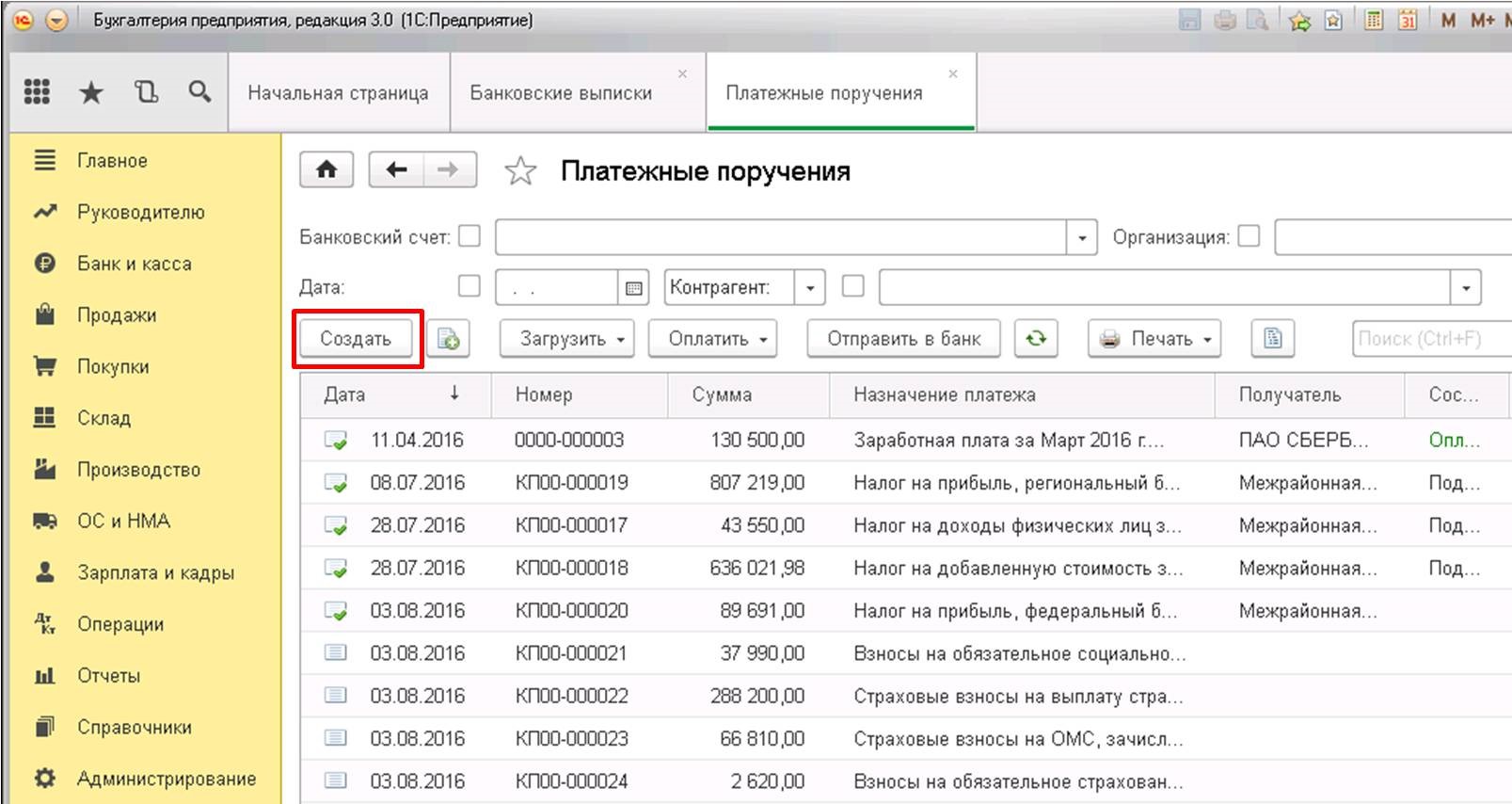

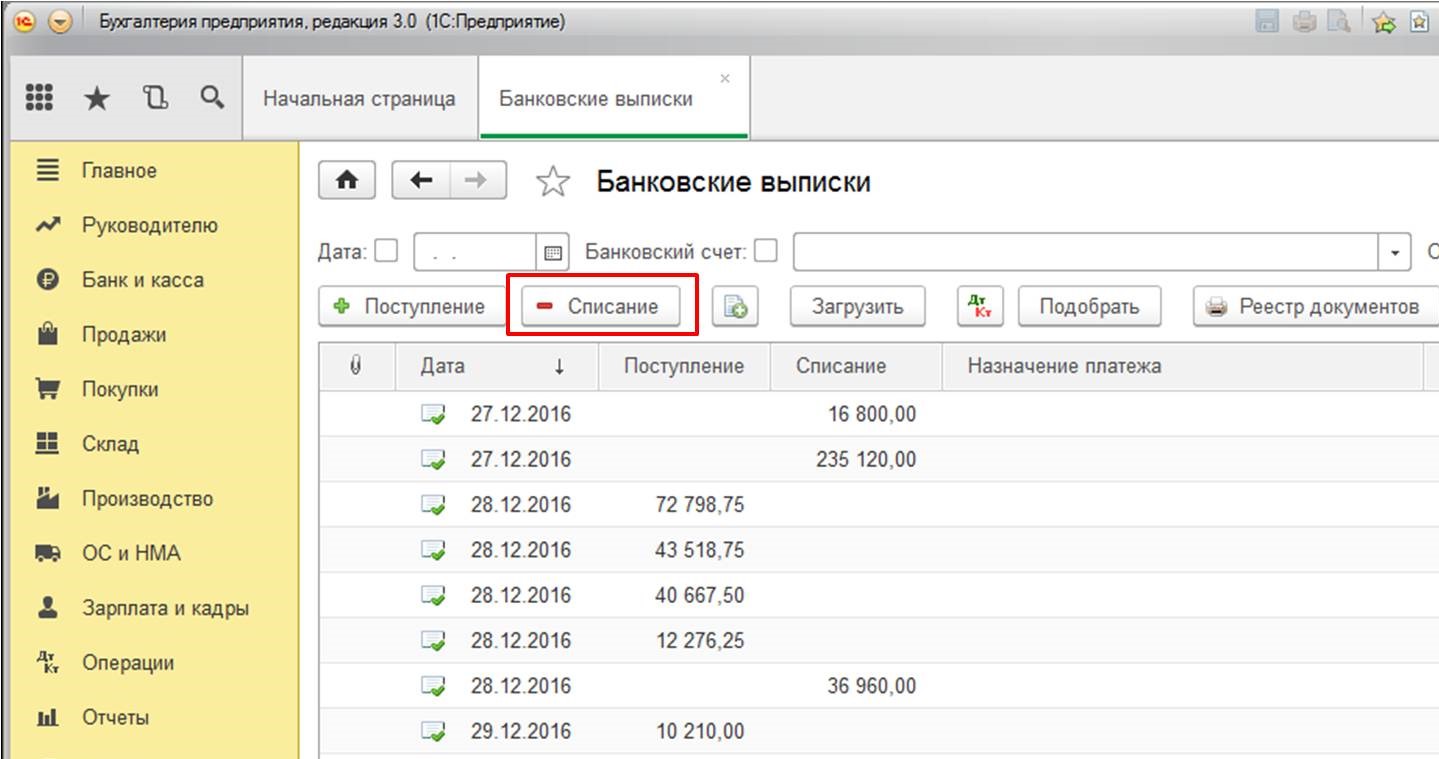

Банк осуществляет списание с рублевого счета суммы, необходимой для покупки. Оформим данную операцию в программе:

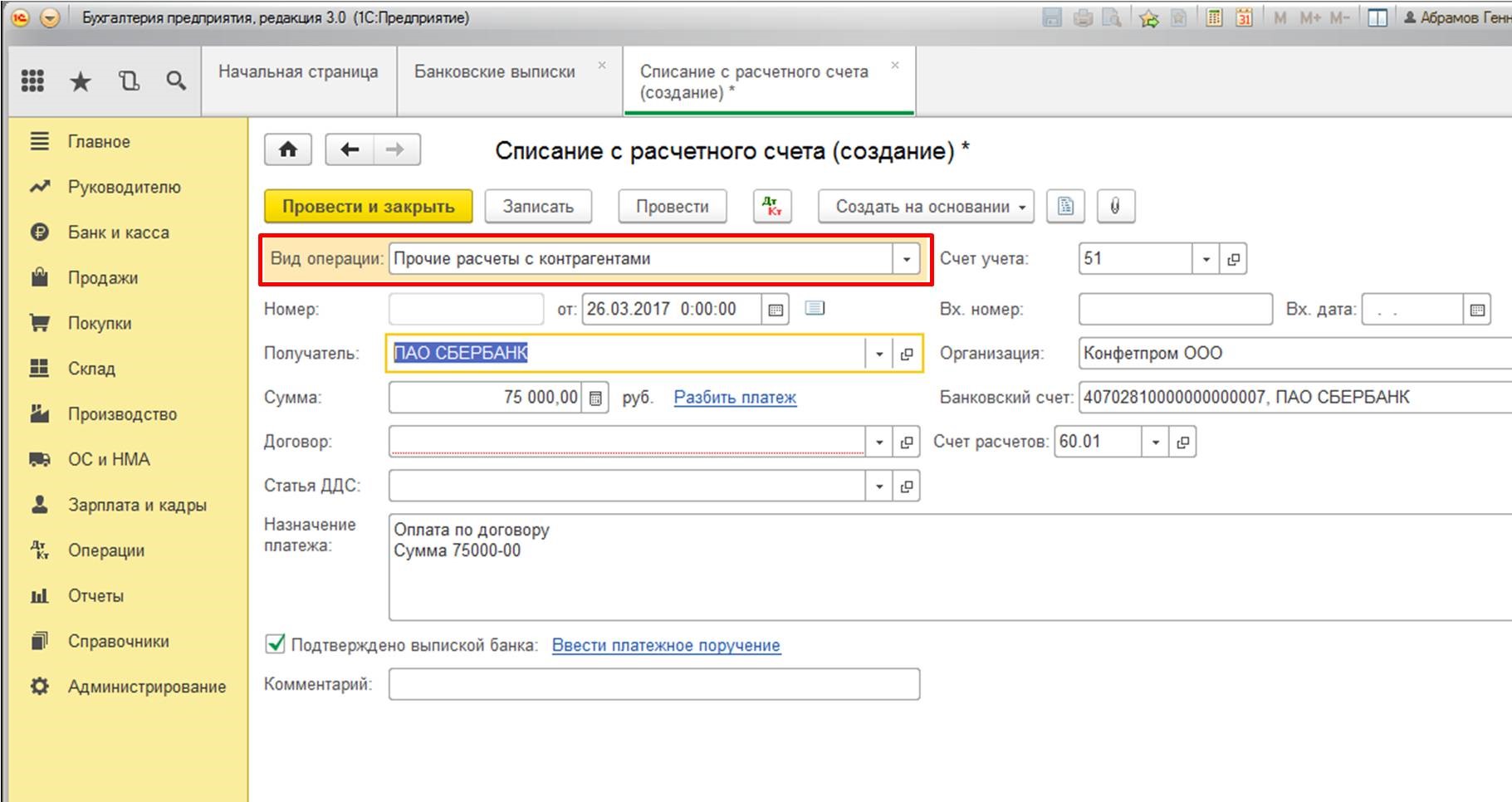

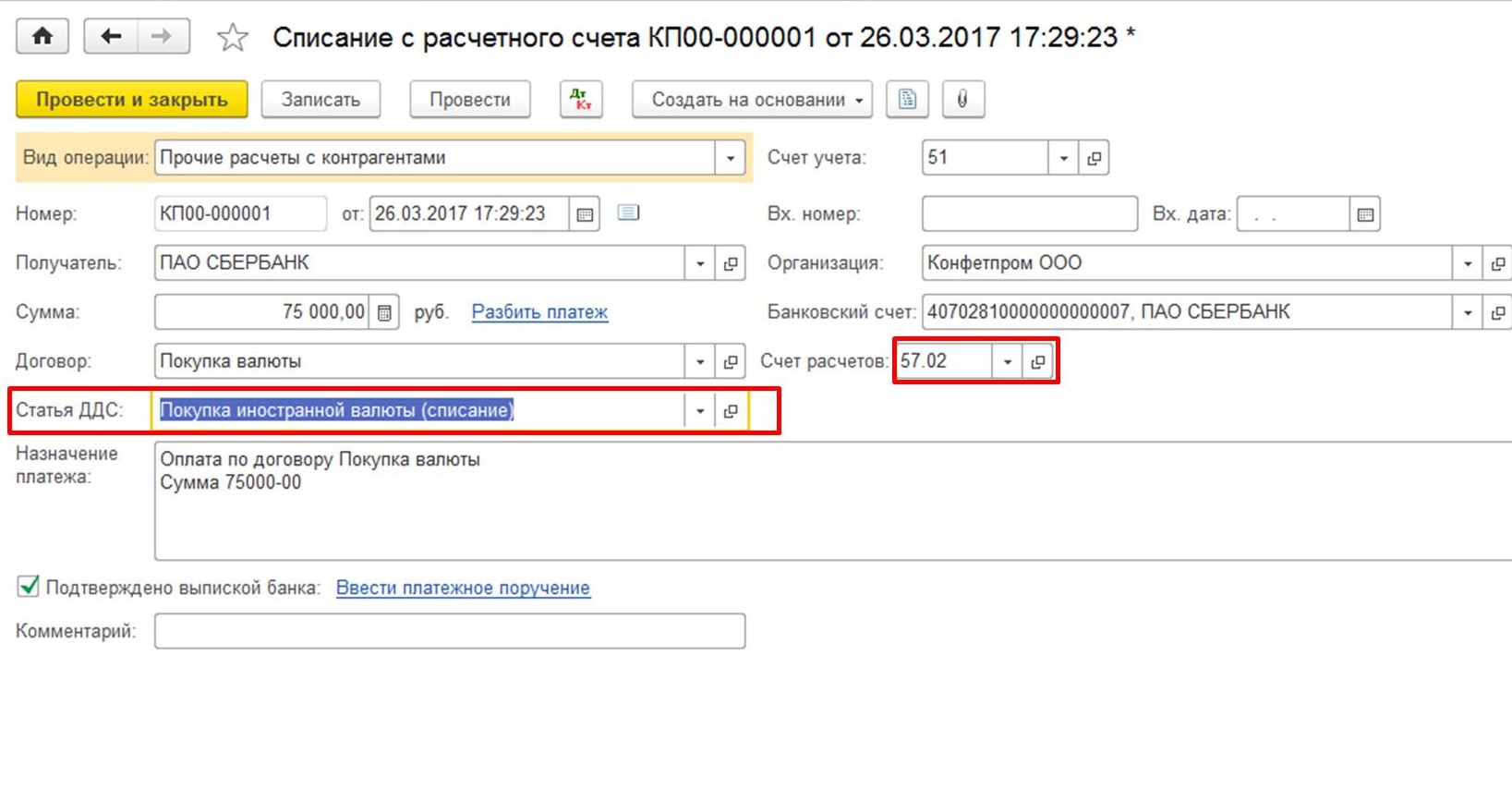

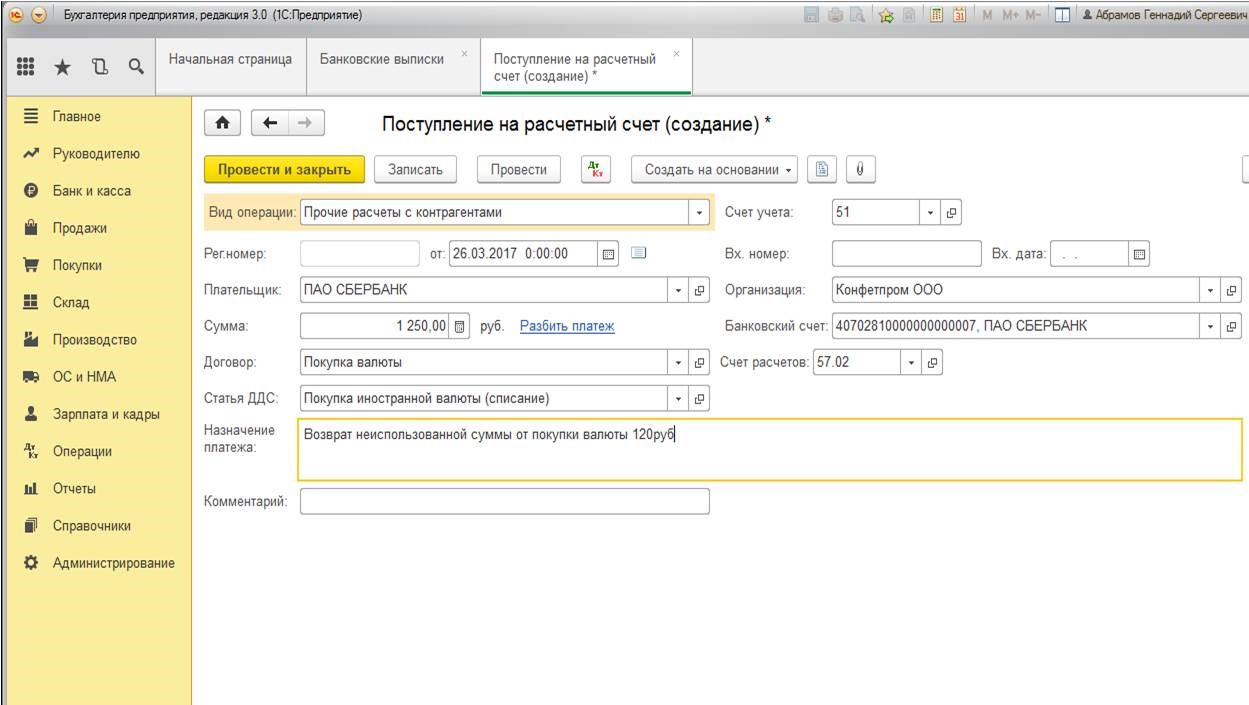

В документе «Списание с расчетного счета» выбираем тип операции «Прочие расчеты с контрагентами»:

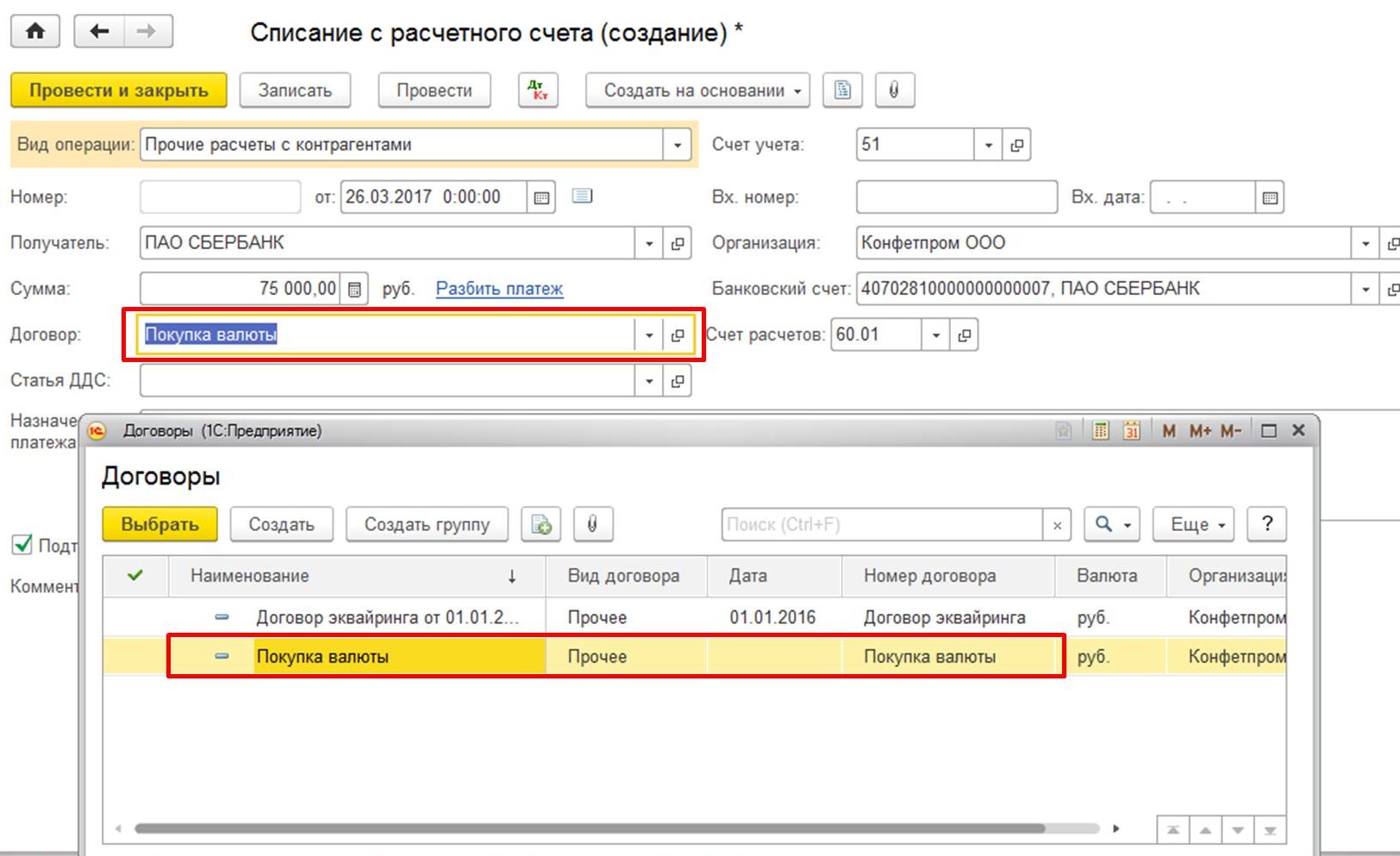

Также заполняем договор с банком, которому поручаем покупку валюты. Договор должен быть с видом «Прочее»:

Далее указываем статью движения денежных средств - необходимо указать «Покупка иностранной валюты (списание)». Если в вашем учете используется счет 57, то в реквизите «Счет расчетов» необходимо указать «57.02», если же учет без него – то счет «76.09»:

В реквизите «Банковский счет» указываем рублевый счет, так как списание осуществляется с рублевого счета организации.

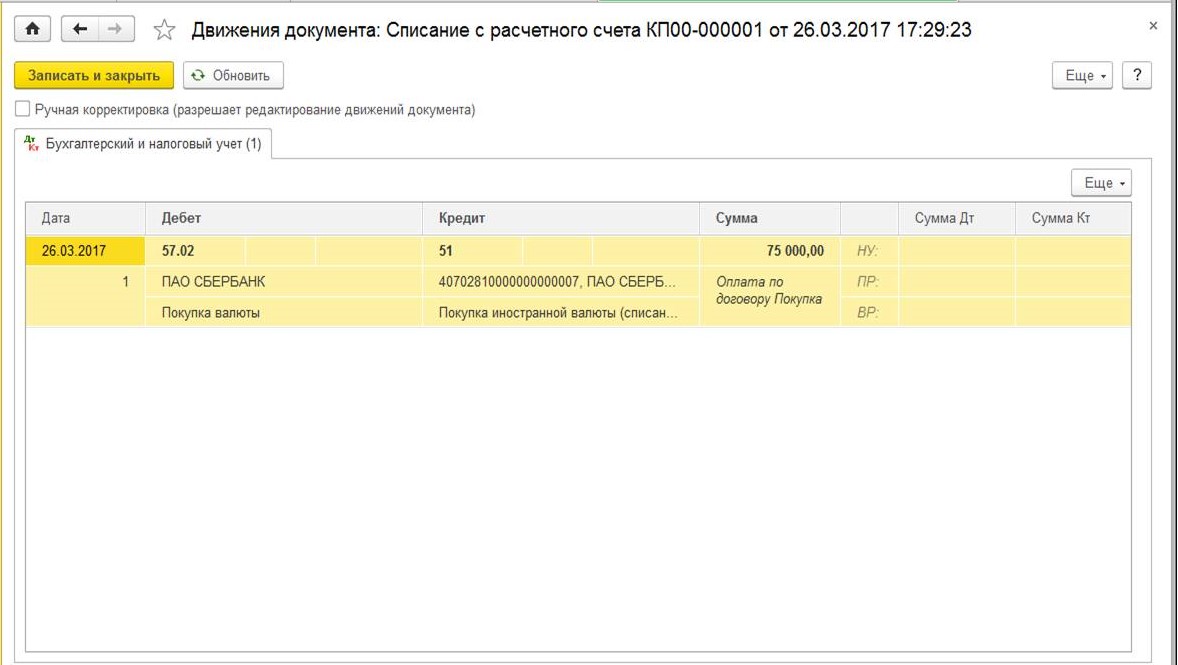

После проведения документ формирует следующие движения по счетам:

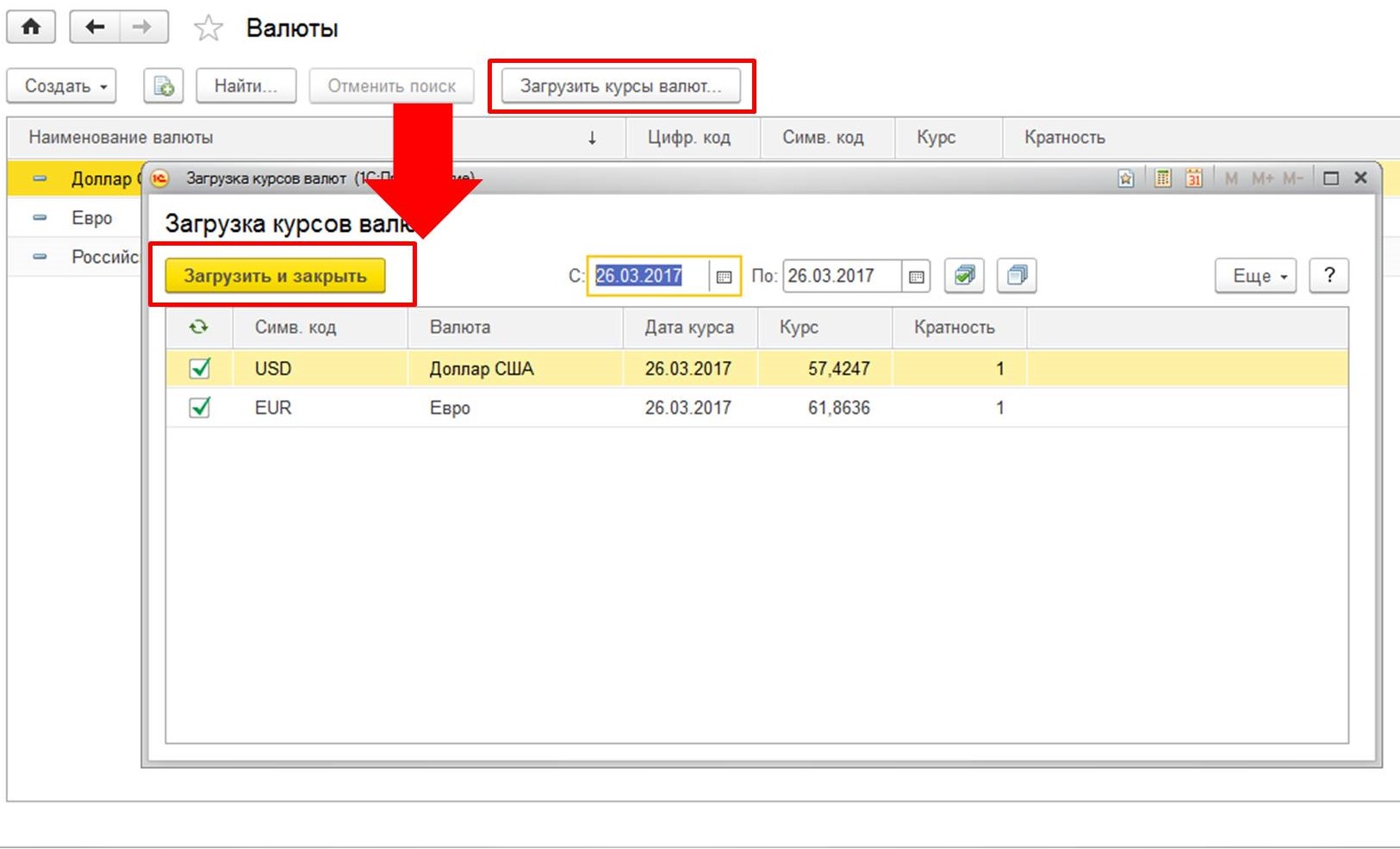

После списания рублевой суммы с расчетного счета банк исполняет наше поручение и осуществляет закупку валюты. Так как в бухгалтерском учете хранение иностранной валюты осуществляется в рублях (для достоверности данных), при поступлении на счет валютных сумм и других операций с валютой осуществляется пересчет суммы в рублевый эквивалент. Для того, чтобы пересчет производился на основании актуального курса, необходимо оперативно обновлять данные справочника «Курсы валют». В программе есть возможность при наличии подключения к Интернет осуществить автоматическую загрузку курса валют Центрального банка России:

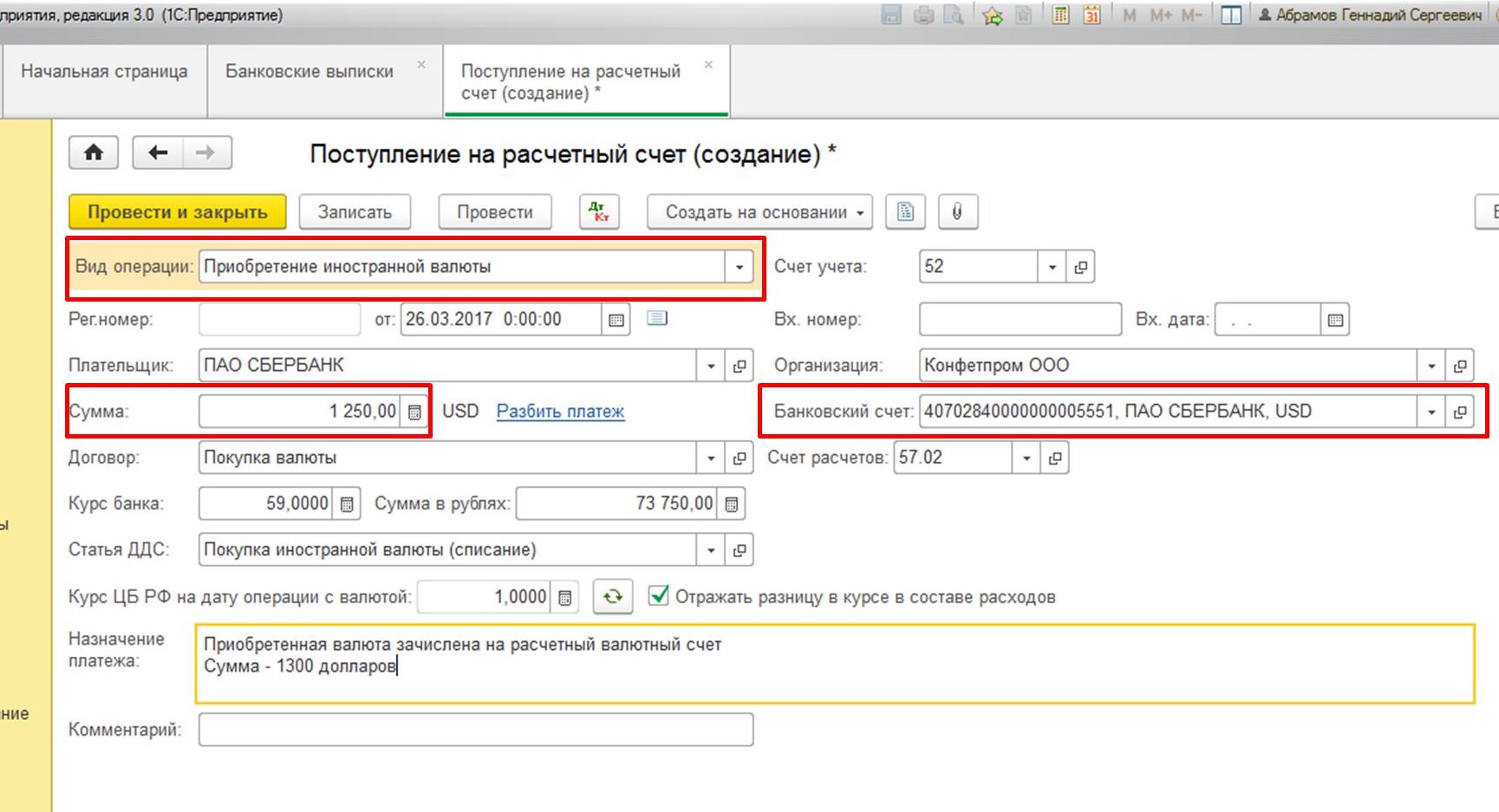

Для регистрации факта покупки валюты формируется документ «Поступление на расчетный счет».

Заполняем документ необходимыми данными:

1. Вид операции – «Приобретение иностранной валюты»;

2. В реквизите «Сумма» указываем – сумму купленной валюты;

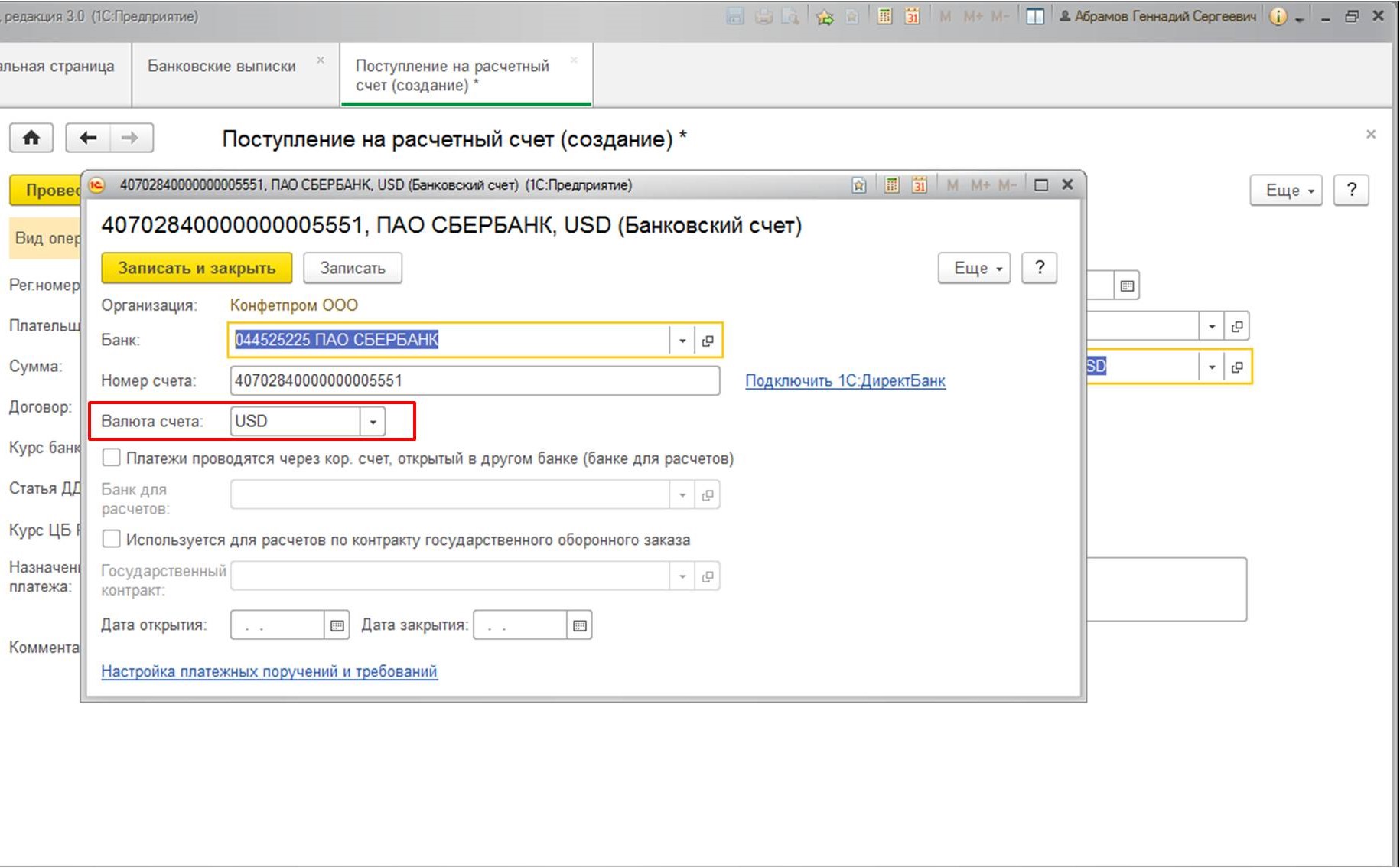

3. В реквизите «Банковский счет» - счет организации валютный. Обратите внимание, что в договоре должна быть указана валюта (в нашем случае «USD»).

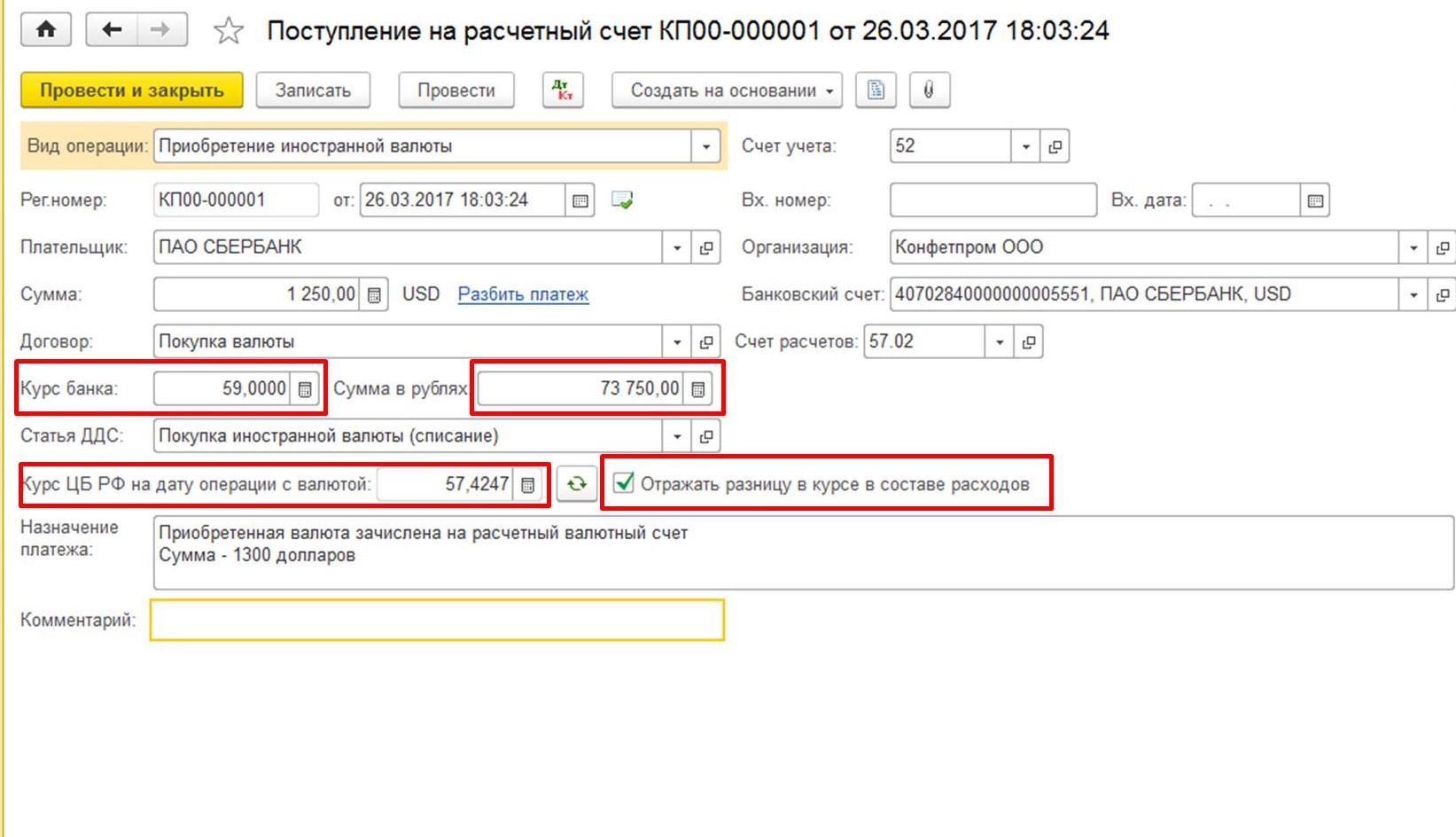

В реквизите «Курс банка» необходимо указать тот курс, по которому была куплена валюта банком по нашему поручению. Соответственно, в реквизите «Сумма в рублях» отразится затраченная банком сумма. В реквизите «Курс ЦБ» - тот курс, который актуален на дату совершения операции. Флаг «Отражать разницу в курсе в составе расходов» определяет зачисление потерянной разницы между курсом Центрального банка и курсом нашего банка:

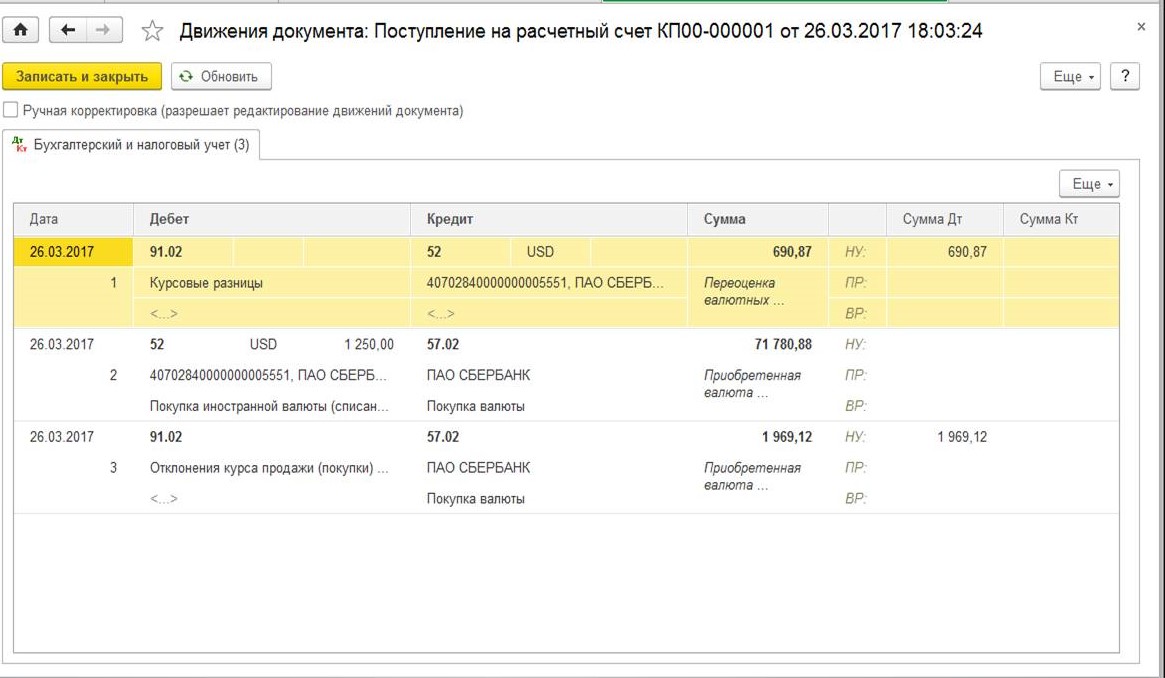

После проведения документ формирует следующие движения:

В нашем случае, вторая проводка осуществляет зачисление валютной суммы на валютный счет организации, третья проводка списывает на расходы понесенные убытки из-за разницы курса Центрального банка с курсом банка, который осуществлял для нас закупку валюты.

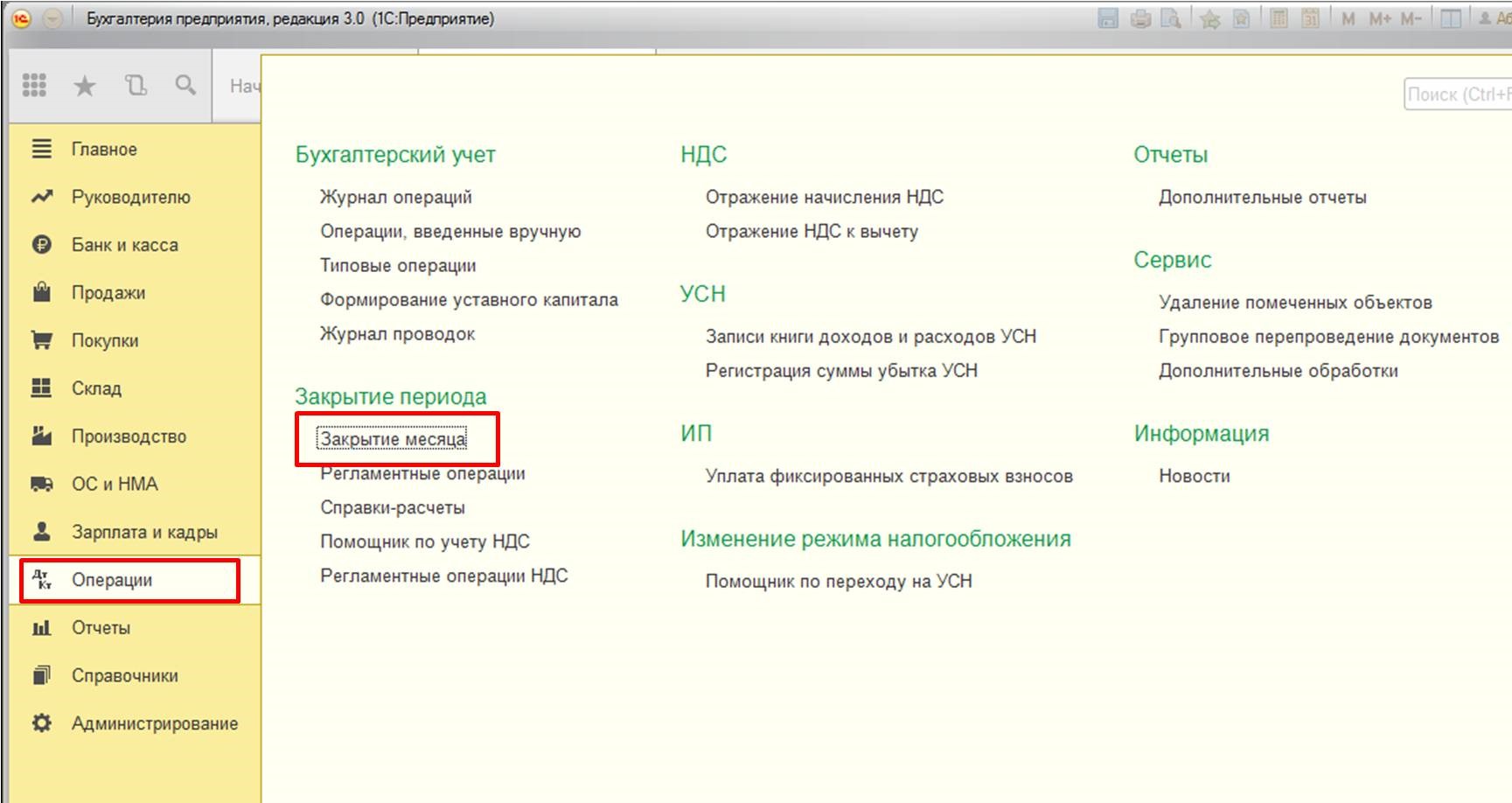

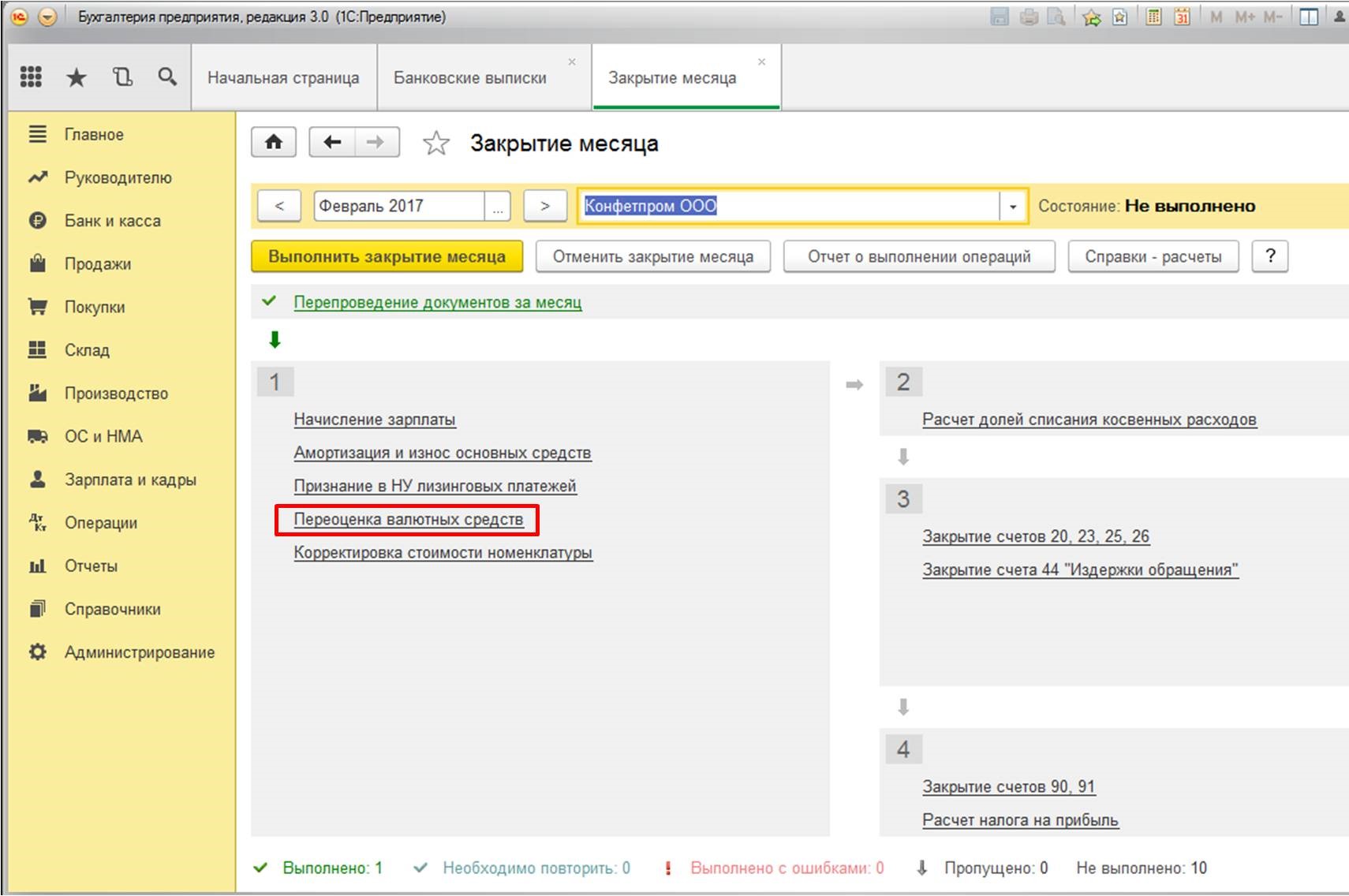

Также остановлюсь подробнее на первой проводке. Она означает, что на валютном счете организации числилась некая валютная сумма, которая также была переоценена, отражена разница в курсах (в данном случае – валюта подешевела и организация понесла убытки). Также хочу отметить, что переоценка денежных средств и обязательств в валюте осуществляется в день, когда осуществляются движения по валютному счету и в конце месяца вне зависимости от наличия/отсутствия операций по нему. Для переоценки в конце месяца предназначена специальная регламентная операция «Переоценка валютных средств», которая выполняется в составе комплекса операций «Закрытие месяца»:

Так как банку была перечислена сумма 75 000 рублей, а закуплено валюты было на сумму 73 750 рублей, далее нам необходимо вернуть разницу на рублевый счет.

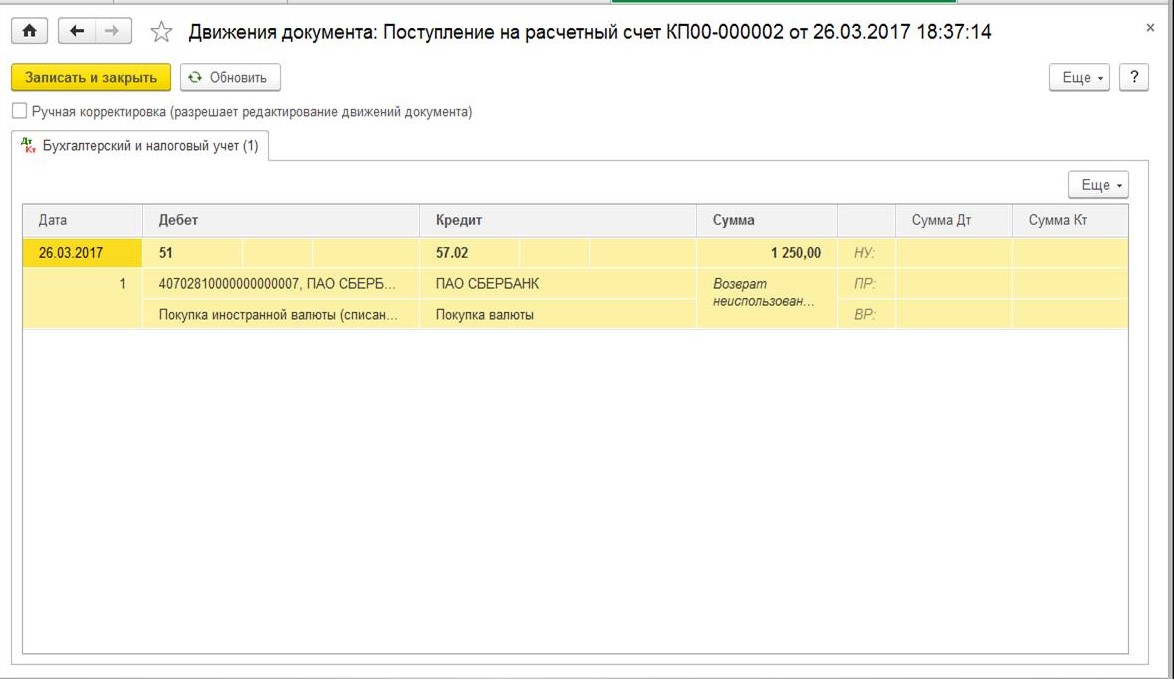

Воспользуемся также документом «Поступление на расчетный счет»:

После заполнения проведем документ, формируются следующие проводки:

На этом операции по покупке валюты закончены. Проверить состояние бухгалтерских счетов можно с помощью отчета «Оборотно-сальдовая ведомость».

Читайте также: