Как подать жалобу в ифнс через 1с отчетность

Обновлено: 05.07.2024

Теперь налогоплательщики могут подать досудебные (административные) жалобы на решения налоговых органов и действия или бездействие их должностных лиц в вышестоящие налоговые органы, а также получить ответы на них посредством телекоммуникационных каналов связи (ТКС).

ТКС – это специальное программное обеспечение, которое позволяет налогоплательщикам предоставлять налоговую отчетность и пользоваться доступом к таким услугам ФНС, как получение справок о состоянии расчетов, об исполнении налогоплательщиком обязанностей по уплате налогов, сборов, страховых взносов, пеней и налоговых санкций, актов сверки расчетов налогоплательщика и т.п. Например, 1С, СБиС и др.

Кто сможет подать жалобу?

На что можно пожаловаться и как?

Через ТКС можно подать жалобу на все акты налоговых органов ненормативного характера, а также действия или бездействие их должностных лиц, которые могут быть обжалованы в соответствии со ст. 137 НК РФ.

В частности, через ТКС можно обжаловать:

- решение о привлечении к ответственности за совершение налогового правонарушения;

- налоговое уведомление;

- требование об уплате налога, сбора, страховых взносов, пени, штрафов, процентов.

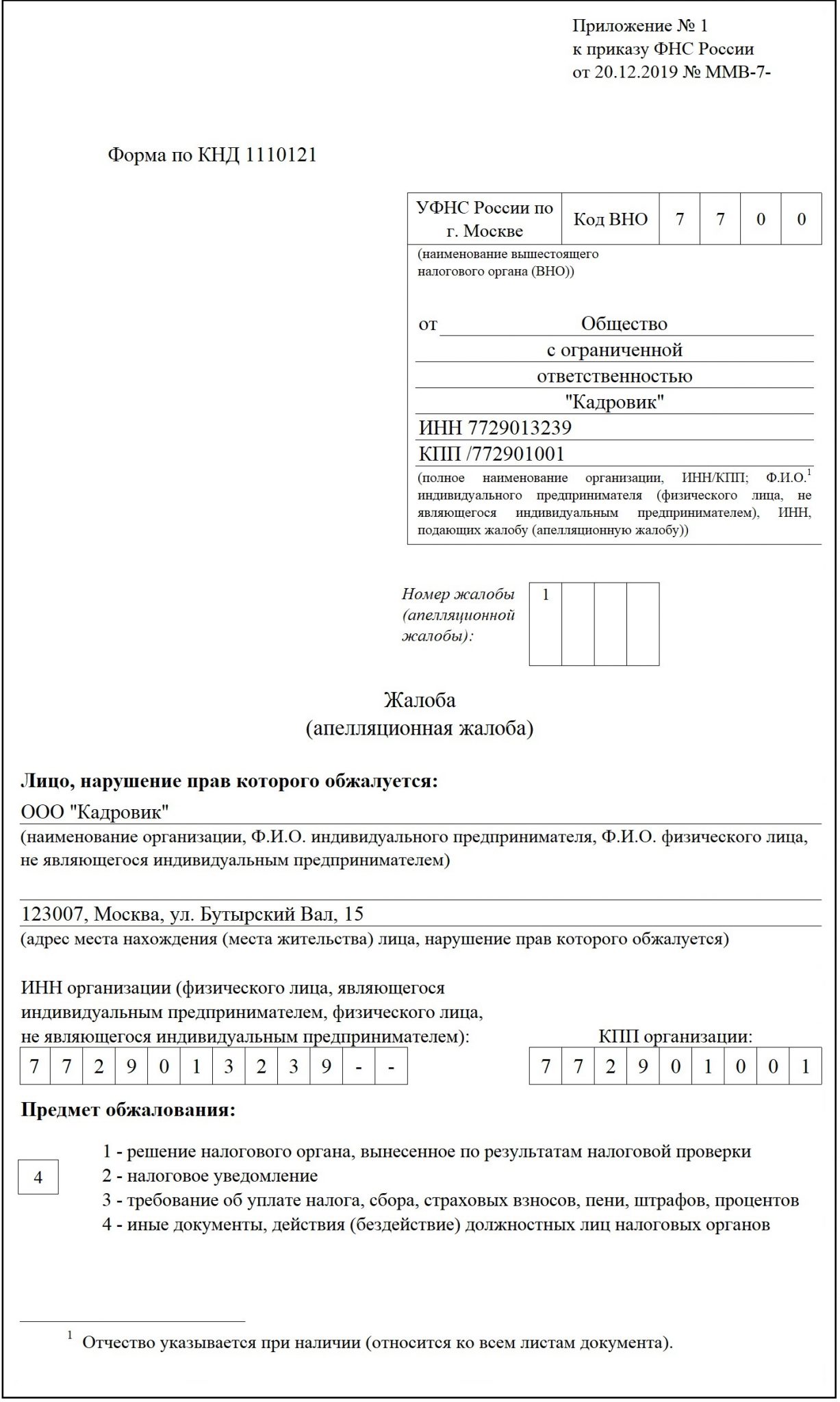

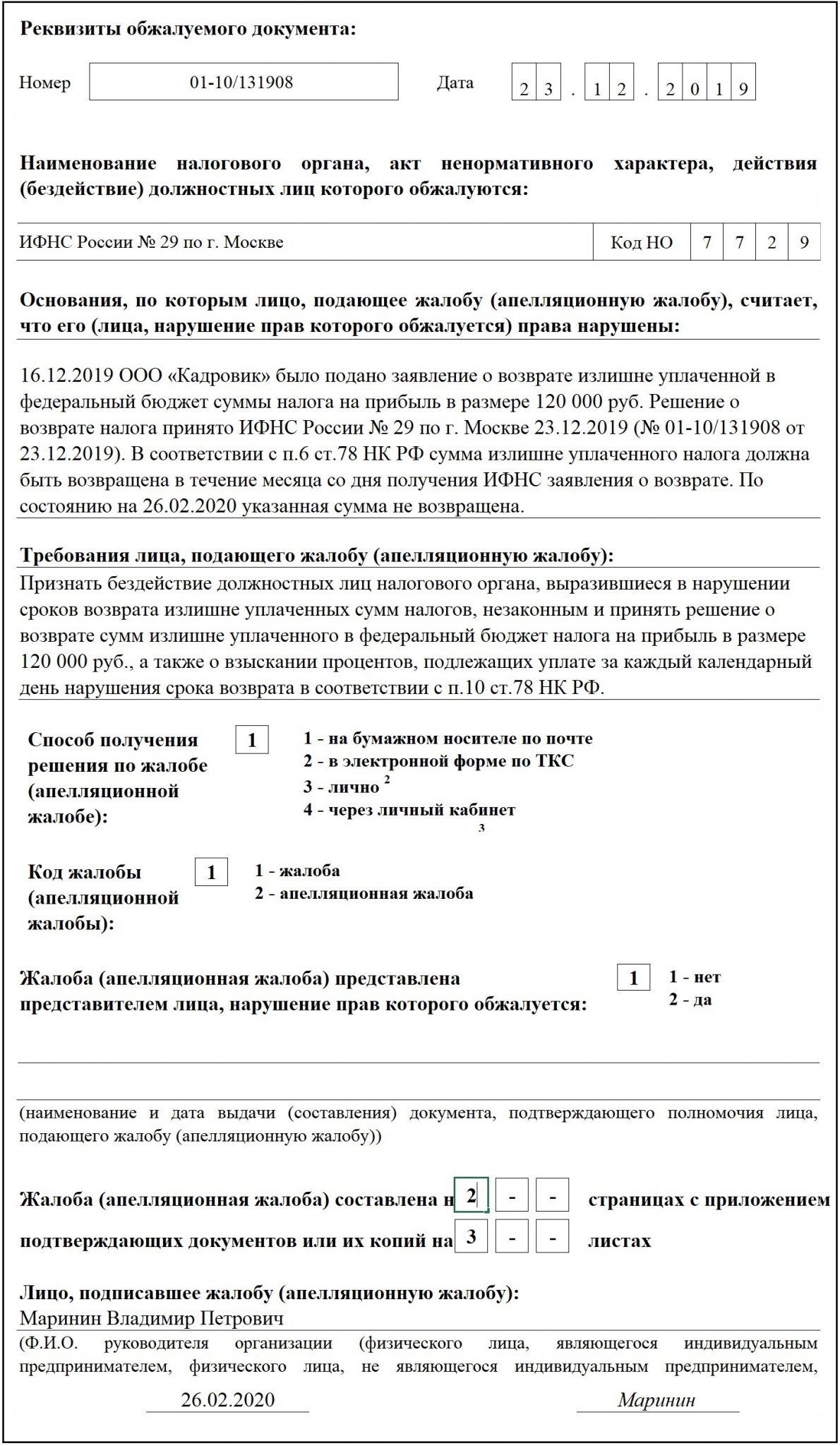

Приказом ФНС от 20 декабря 2019 г. № ММВ-7-9/645@ 1 предусмотрены:

- форма жалобы;

- порядок заполнения формы (см. Приложение № 5 к Приказу);

- порядок подачи жалобы, обязательные критерии для ее принятия, моменты отправки и принятия жалобы и другие процедурные сроки, обязанности подающего жалобу и налогового органа (см. Приложение № 4 к Приказу).

О порядке и способах подачи жалобы, ее рассмотрении, вынесении решения и возможных последствиях подробнее можно узнать на сайте ФНС в разделе «Подача жалобы».

Каким может быть результат подачи жалобы?

По итогам рассмотрения жалобы, поданной через ТКС, вышестоящий налоговый орган, согласно ст. 140 НК РФ, вправе принять одно из следующих решений:

- оставить жалобу без удовлетворения;

- отменить акт налогового органа ненормативного характера;

- отменить решение налогового органа полностью или в части;

- отменить решение налогового органа полностью и принять по делу новое решение;

- признать действия или бездействие должностных лиц налоговых органов незаконными и вынести решение по существу.

Насколько полезным может оказаться новый способ обжалования?

Ну а если ответное решение, полученное после подачи жалобы, вас не удовлетворило, помните: вы вправе в судебном порядке обжаловать его или действия налогового органа.

1 Приказ ФНС России от 20 декабря 2019 г. № ММВ-7-9/645@ «Об утверждении формы жалобы (апелляционной жалобы) и порядка ее заполнения, а также форматов и порядка представления жалобы (апелляционной жалобы) и направления решений (извещения) по ним в электронной форме».

Подать жалобу на ИФНС можно не только на бумаге, но и в электронной форме. Главное — соблюсти установленный законом порядок. Рассмотрим, какие особенности нужно учесть при подаче электронной жалобы в 2020 году.

Правила подачи электронной жалобы на ИФНС в 2020 году

Общие правила обжалования актов налогового органа и его неправомерных действий (бездействия) приведены в главах 19 и 20 НК РФ. Обозначим наиболее значимые из них.

При подаче жалобы на ИФНС в электронном виде в 2020 году необходимо учесть следующее:

Если в 2 000 знаков вы не укладываетесь, в этих строках укажите краткую информацию, а все остальные сведения изложите в отдельном документе, отсканируйте его и приложите к жалобе.

Порядок подачи и рассмотрения электронной жалобы на ИФНС

Шаг 1. Составление жалобы

Жалоба составляется по форме, приведенной в Приложении № 1 к Приказу ФНС РФ № ММВ-7-9/645@. Требования к жалобе, направляемой в электронном виде, приведены в Приложении № 2 к указанному выше Приказу.

С порядком заполнения жалобы вы можете ознакомиться здесь.

Шаг 2. Подписание жалобы усиленной квалифицированной ЭЦП

Узнать подробнее об ЭЦП вы можете в наших статьях:

- Что из себя представляет электронная подпись и для чего она нужна, вы можете узнать в этой статье.

- Как оформить сертификат ЭЦП можно узнать здесь.

Шаг 3. Направление жалобы по ТКС

После того как жалоба будет подписана ЭЦП, ее нужно передать оператору ЭДО для отправки в ИФНС. В течение 1 рабочего дня от оператора должно поступить подтверждение даты отправки электронного документа и квитанция о его приеме (отказе в приеме).

Шаг 4. Передача жалобы в УФНС

В течение 3 рабочих дней с даты получения жалобы по ТКС налоговая инспекция передаст ее на рассмотрение в вышестоящий налоговый орган — Управление ФНС. УФНС после вынесения решения по жалобе в течение 2 рабочих дней обязано «спустить» его обратно ИФНС.

Шаг 5. Получение решения от ИФНС

ИФНС в течение 1 рабочего дня с даты получения решения от УФНС обязана передать его налогоплательщику.

Вы также можете скачать образец жалобы в вышестоящий налоговый орган на сайте К+.

Сдача отчетности в ИФНС не означает ее автоматический прием ведомством. Поданные декларации проходят проверку на соответствие требованиям. В ряде ситуаций налоговики имеют право не принимать отчетность. Если проигнорировать этот момент, то можно пропустить сроки сдачи отчетных документов, нарваться на крупный штраф, а иногда — на блокировку счетов и отказ в получении вычета по НДС.

Отказ в приеме отчетности в налоговую оформляется в виде уведомления. В нем указывается причина, по которой ведомство не принимает документы.

Список причин для отказа в приеме декларации

Полный перечень причин, по которым налоговики могут запретить прием отчетных бумаг, представлен в соответствующем Административном регламенте (пункт 19). Его Федеральная налоговая служба РФ утвердила в июле 2019 года приказом №ММВ-7-19/343@.

Отказ в приеме отчетности в налоговую зависит от способа подачи. При сдаче «на бумаге» причины могут быть следующими:

- отчетность подписана лицом, не имеющим на это полномочий;

- достоверность и полнота сведений не подтверждены подписью ответственного лица;

- личность физлица, которое подает бумаги, не удостоверена из-за отсутствия документа (паспорта);

- лицо, сдающее отчетность, не имеет подтверждающего полномочия документа;

- декларация сдается не по форме или не в то отделение ИФНС;

- наличие ошибок или предоставление недостоверных данных.

Электронный способ подачи:

- не соблюдено требование к форме или формату документа;

- нет защиты усиленной квалифицированной ЭЦП ответственного лица;

- подпись лица, у которого нет полномочий на это;

- сдача не в тот орган ФНС;

- есть ошибки или указаны недостоверные сведения.

Отдельно стоит уточнить основание, связанное с отсутствием полномочия на подпись. Если документ подписан руководителем компании, а ФНС отказывает в его приеме, то причины у ведомства могут быть следующие:

- руководитель дисквалифицирован;

- подпись поставлена умершим лицом, о чем свидетельствуют данные госрегистрации смерти;

- документ подписал руководитель, который отказался от участия в организации;

- руководитель недееспособен или признан безвестно отсутствующим, если информации о месте его нахождения нет более 1 года;

- в ЕГРЮЛ внесена запись о недостоверности сведений о руководителе, подписавшем отчетность.

Дополнительные причины отказа

В соответствии с пунктом 142 указанного Административного регламента, ИФНС выносит отказ в отношении документов, которые не содержат обязательных реквизитов. Правило распространяется на бумажную и электронную отчетность в равной степени.

Реквизиты для ИП включают полное указание ФИО.

ООО должны указать:

- наименование;

- ИНН;

- вид отчетности (первичная, корректировка);

- наименование ИФНС, куда сдается документ.

Также в декларации от ООО должны ставиться подписи лиц, которые уполномочены подтверждать полноту и достоверность подаваемых данных.

На этом список законных оснований для отказа исчерпан. Но иногда налоговики отказываются осуществлять прием, ссылаясь на другие причины.

Когда налоговая не имеет права отказать в приеме декларации

Среди оснований, которые сотрудники ИФНС не могут применять для отказа в приеме отчетности, можно назвать следующие причины:

Право на оценку добросовестности бизнеса и проверку расчетов налоговые органы получают только при проведении камеральной проверки. Данные полномочия на налоговых инспекторов не распространяются. По этой причине перечисленные основания не могут быть препятствием для сдачи отчетов.

Также налоговые органы неправомочны аннулировать поданную отчетность. При несоблюдении правил сдачи инспектор должен проинформировать организацию или ИП о том, что декларация не принята, и выставить срок для ее исправления.

Что делать, если ИФНС не принимает отчетность

Отказ в приеме декларации по НДС чреват нарушением сроков ее подачи. В соответствии со ст. 119 НК РФ, это влечет штраф в размере ежемесячных 5% от суммы налога из непредставленной отчетности. Размер колеблется от 1 тысячи рублей до 30% от налога.

Налоговики имеют право применить более строгую санкцию — блокировку счетов (ст. 76 НК РФ). К этой мере прибегают, если просрочка составила 10 дней.

С веб-сервисом Астрал.Отчет 5.0 ваша компания точно не пропустит уведомление об отказе в приеме декларации, а также всегда будет в курсе всех обновлений и сроков сдачи документов:

- удобный интерфейс для сдачи отчетов с автоматическим обновлением форм;

- «умный» редактор для подсказки, как заполнять отчетность;

- импорт в систему всех данных из предыдущей отчетности;

- документооборот с контрагентами и государственными органами в одном окне.

Если отказ вынесен по причине, не входящей в законный перечень оснований, то следует его оспорить. Для этого организация составляет жалобу и направляет ее в вышестоящий налоговый орган в соответствии с п. 1 ст. 138 и п. 1 ст. 139 НК РФ. Это, например, управление ФНС по региону.

При этом подавать жалобу следует в свой территориальный орган ФНС. Он должен в трехдневный срок после получения жалобы передать ее в вышестоящий орган.

Срок рассмотрения жалобы составляет 15 рабочих дней. Период может увеличиться до 30 дней, если для решения потребуется запросить документы из нижестоящего налогового органа.

После принятия решения налоговики должны поставить заявителя в известность в срок до 3 рабочих дней. Если в указанные сроки налоговый орган не рассмотрел жалобу и не оповестил налогоплательщика, то последний может подать в суд.

Для обжалования действий налогового инспектора составляют исковое заявление. Принятый процессуальный порядок предусматривает обращение физических лиц по этому вопросу в суд общей юрисдикции, а ИП и организациям отстаивать свои права надо в Арбитражном суде.

Обновления в 2021 году

С 1 июля 2021 году ФЗ-№374 уточнил в НК РФ перечень оснований, которые позволяют считать декларацию непредставленной. Принятый список размещен в п. 4.1 ст. 80 кодекса:

- декларацию подписало или представило неуполномоченное лицо;

- директор организации был дисквалифицирован;

- реестр ЗАГС включил информацию о смерти лица до момента, когда отчетность была подписана усиленной квалифицированной ЭП этого лица;

- компания исключена из ЕГРЮЛ;

- в ЕГРЮЛ внесена информация о недостоверном характере данных о руководителе компании.

Также декларацию по НДС не примут, если она вступает в противоречие с контрольными соотношениями, а в расчетах по страховым взносам есть ошибки, перечисленные в ст. 431 НК РФ.

Нарушения ИФНС может выявить после принятия бумаг при проведении камеральной проверки. В этом случае принятую декларацию признают непредставленной, а налогоплательщик будет оповещен в течение 5 дней с даты выявления основания для аннулирования.

После направления уведомления об аннулировании налоговая должна завершить камеральную проверку по ней. В связи с этими обновлениями рекомендуется не откладывать сдачу отчетности на последний день.

Заключение

Если ИФНС отказывается принимать документ по незаконным основаниям, то налогоплательщик имеет право как подать жалобу в вышестоящий орган ФНС, так и обжаловать решение в судебном порядке. Как показывает практика, в большинстве случаев суд становится на сторону истца и обязывает налоговиков провести прием спорного отчетного документа.

Жалоба на ИП в налоговую может быть подана физическим, юридическим лицом или другим предпринимателем, если ИП нарушил законодательство о налогах и сборах.

О том, как пожаловаться на ИП в ФНС и как индивидуальному предпринимателю на это реагировать, читайте в статье.

Как пожаловаться в налоговую на ИП

Сотрудники ИП могут заявить в налоговую о том, что работодатель платит серую зарплату, а значит, не удерживает НДФЛ с части выплат и занижает сумму взносов. Компании могут пожаловаться на конкурента, который уклоняется от уплаты налогов.

Важно учесть, что в отличие от Роспотребнадзора или других надзорных органов, сотрудники ФНС не обязаны устраивать проверки по каждой жалобе. Более того, анонимный запрос на проверку ИП они проигнорируют.

Написать жалобу в инспекцию нужно по требованиям ст. 7 закона № 59-ФЗ. Этот закон регулирует порядок, по которому государственный орган рассматривает обращения граждан.

Жаловаться следует в налоговый орган по месту ведения бизнеса ИП. Подать жалобу можно лично, по почте заказным письмом с описью вложения.

Важно: при личном визите в ИФНС заявитель должен иметь при себе паспорт и копию жалобы.

На указанный e-mail поступит уведомление о дате регистрации жалобы и входящем регистрационном номере документа. Также налоговая пришлет номера телефонов. По ним можно узнать, на каком этапе рассмотрения находится жалоба.

Инспекция рассмотрит обращение в течение 30 дней после регистрации. Этот срок может быть продлен еще на 30 дней, о чем заявителя уведомят по e-mail.

Если заявитель подал обращение через сервис, то и ответ придет на электронный адрес в форме электронного документа.

Если заявитель пожаловался на ИП, но не привел доказательств факта нарушения, ФНС вряд ли отреагирует. Если доказательства находятся у ИП, а жалуются на него сотрудники, нужно объяснить этот момент в тексте обращения.

Жалоба, составленная по всем правилам и подкрепленная фактами, может стать основанием для ФНС включить ИП в план выездных налоговых проверок. Инспекторы проверят документы компании, которые касаются налогов и сборов.

Как ИП обжаловать итоги проверки ФНС

Если жалоба оказалась убедительна и проверка состоялась, ИП можно оспорить ее результаты. Для этого индивидуальный предприниматель подает жалобу в вышестоящий налоговый орган. Затем он может обратиться за защитой прав в суд.

Если выиграть спор с налоговым органом не удалось, можно уменьшить суммы штрафов. Такая возможность установлена в ст. 112 НК РФ.

Если у ИП есть хотя бы одно смягчающее обстоятельство, штрафы за нарушения снизят. Смягчающие обстоятельства:

правонарушение совершено без умысла;

налогоплательщик своевременно платит налоги и сдает отчетность;

налогоплательщик впервые привлекается к налоговой ответственности;

состояние предпринимателя близко к банкротству;

несоразмерность суммы штрафа и совершенного проступка;

незначительный временной период просрочки сдачи отчетности;

наличие переплат по другим налогам;

уплата задолженности до того, как вынесено судебное решение;

инвалидность, болезнь, наличие иждивенцев и т.п.

Можно указать любые обстоятельства. Суд примет решение о том, являются ли они основанием для уменьшения штрафа.

Жалобу на завышенные штрафы подают сперва в налоговый орган, и только затем в суд. Пожалуйтесь на решение по итогам налоговой проверки в целом, а затем попытайтесь снизить отдельные штрафы за каждое нарушение.

Важно: сделать это можно в течение года с момента принятия решения по налоговой проверке.

Читайте также: