Как сделать реализацию в 1с задним числом

Обновлено: 04.07.2024

При работе в 2019 году, многие бухгалтеры столкнулись с тем, что в период адаптации к НДС допустили ошибки. Некоторые из них мы рассмотрели в предыдущих статьях, такие как исправления первичных документов и корректировки. А что делать если при ведении учёта бухгалтер просто напросто забыл отразить документ реализации? Или же создал документ, но отвлёкся и забыл провести? В данном случае, если ошибку мы выявили только в следующем квартале, мы обязаны подать уточненную декларацию, так как данные вопросы часто поступали на нашу линию консультаций, я решил показать, как отразить данную операцию в программе 1С.

И так, возьмём ситуацию:

Организация ООО «РОМАШКА», применяющая ЕСХН + НДС, 27 октября 2019 года, после представления налоговой декларации по НДС за 3 квартал 2019 года, обнаружила ошибочно не отраженную 29 сентября 2019 года операцию по оказанию услуг, и, следовательно, неправомерно отсутствующую регистрационную запись в книге продаж за 3 квартал 2019 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, а также представить уточненную налоговую декларацию по НДС за 3 квартал 2019 года.

Исправление данных бухгалтерского и налогового учета

Согласно п. 5 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности (ПБУ 22/2010)», утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

При обнаружении в представленной налоговой декларации ошибок, приводящих к занижению подлежащей уплате суммы налога, налогоплательщик обязан представить в налоговый орган уточненную налоговую декларацию (п. 1 ст. 81 НК РФ). При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (п. 1 ст. 54 НК РФ).

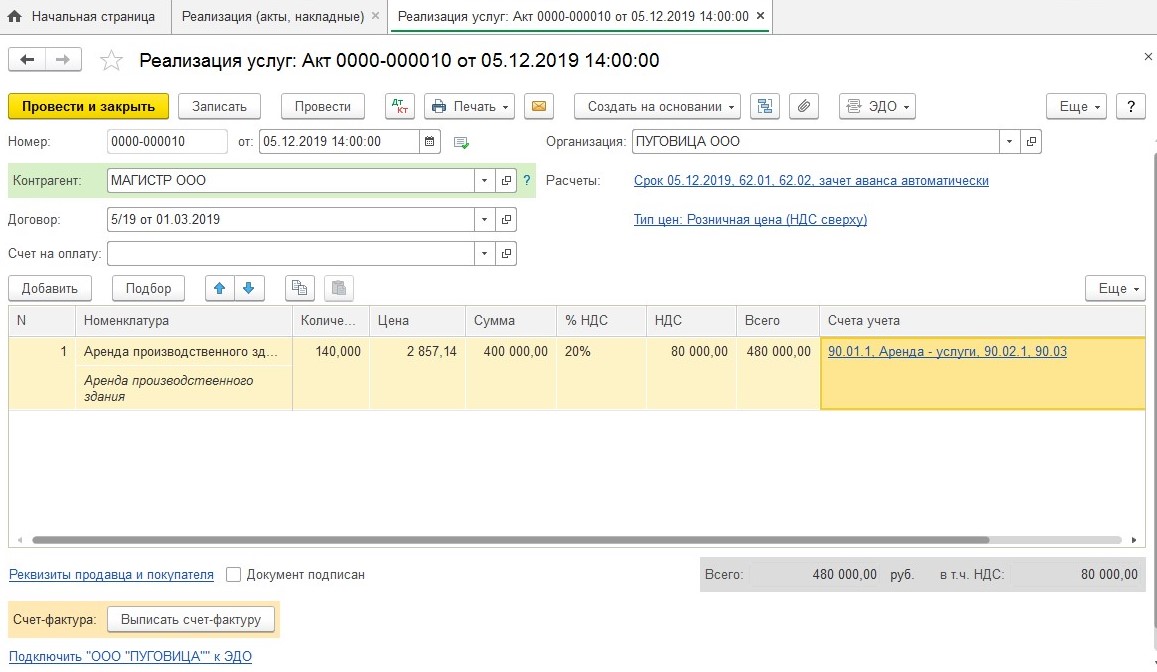

Исправление допущенной ошибки, связанной с неотражением в бухгалтерском и налоговом учете факта в программе производится с помощью документа Реализация (акт, накладная) с видом операции «Услуги (акт)» (раздел - Продажи, подраздел - Продажи, гиперссылка - Реализация (акты, накладные)) (рис. 1).

В шапке документа в поле «от» указывается дата исправления допущенной ошибки, то есть 27.10.2019 г.

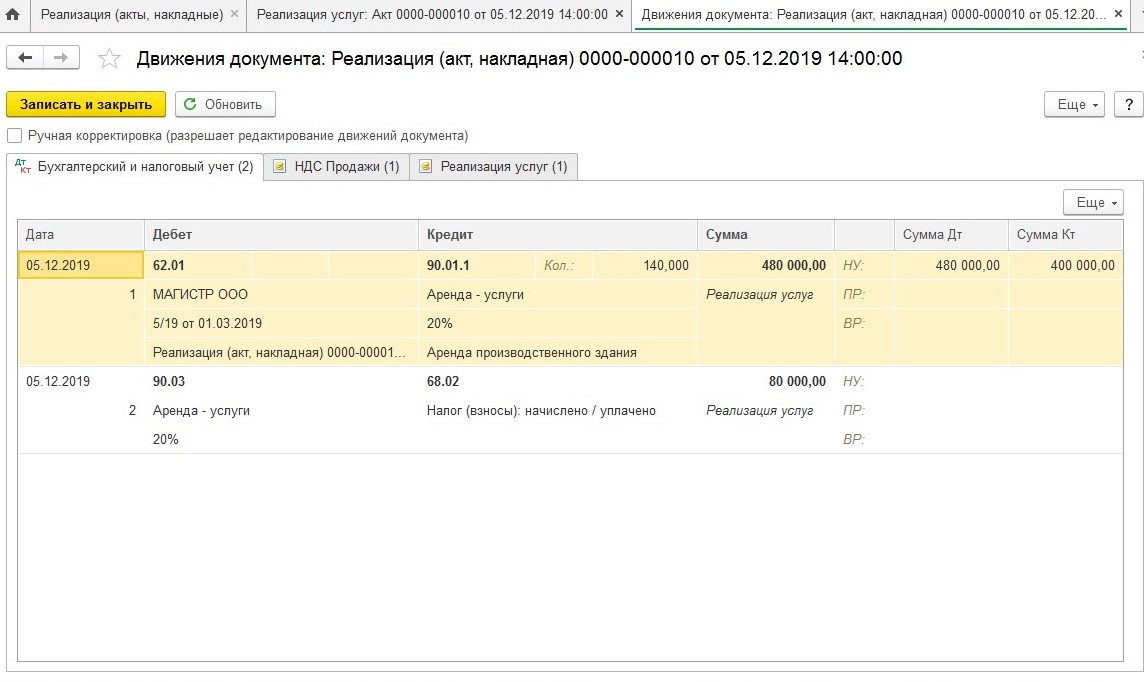

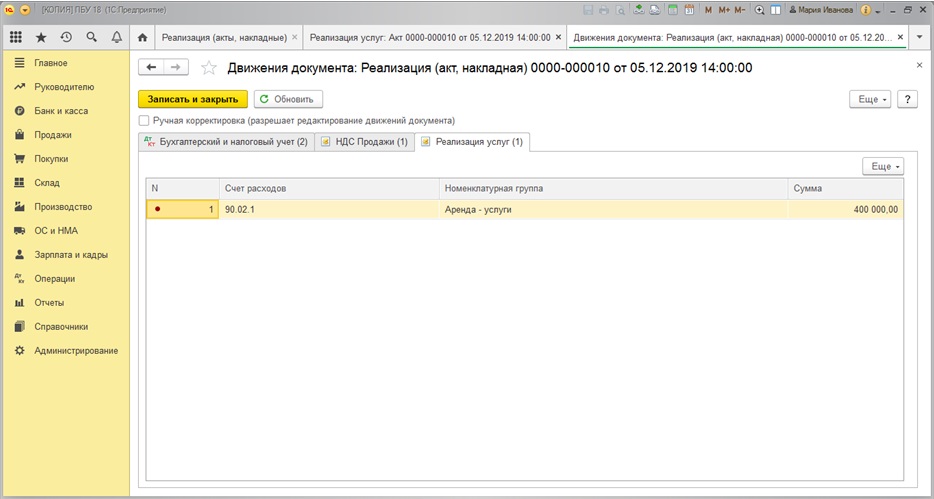

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

по дебету счета 62.01 и кредиту счета 91.01 - на стоимость оказанной услуги с НДС; по дебету счета 91.02 и кредиту счета 68.02 - на сумму начисленного НДС.

В регистр «НДС Продажи» вводится запись с видом движения «Приход» для книги продаж, отражающая начисление НДС по ставке 20 %. При этом в результате такого автоматического заполнения регистра будет внесена запись в книгу продаж за 4 квартал 2019 года.

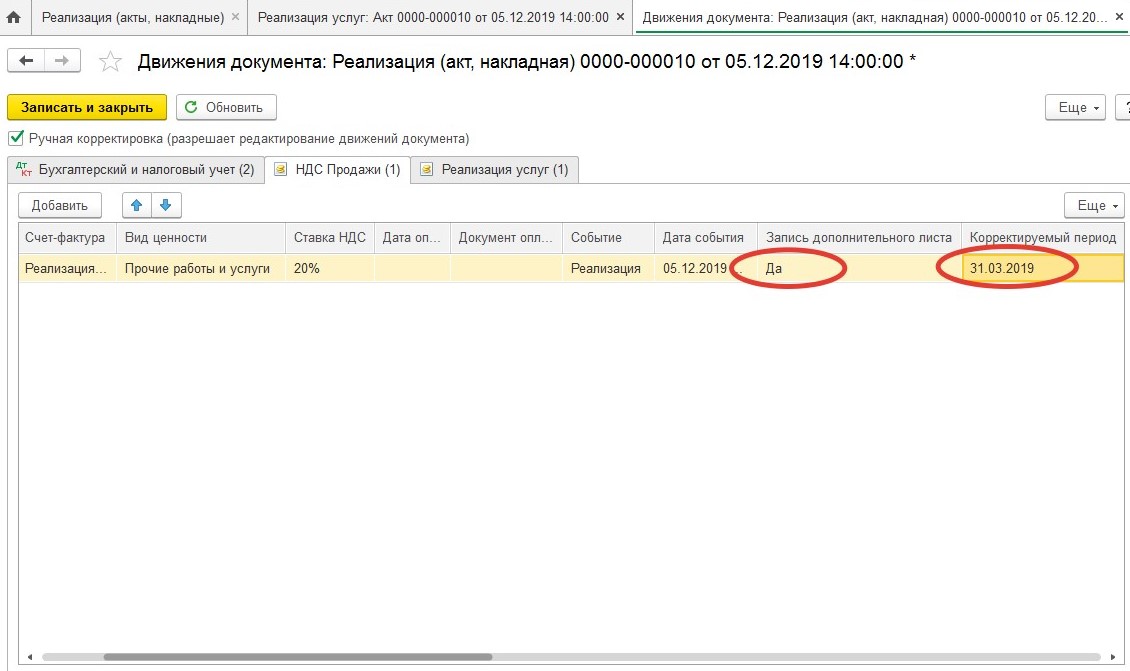

Поскольку операция по оказанию рекламных услуг должна быть учтена в периоде оказания услуги, то есть в 3 квартале 2019 года, то необходимо с помощью ручной корректировки внести изменения в записи регистра «НДС Продажи», для чего следует проставить флажок для значения Ручная корректировка (разрешает редактирование движений документа) и установить в табличной части следующие значения:

в графе «Корректируемый период» - любую дату, относящуюся к 3 кварталу 2019 года, например, 30.09.2019.

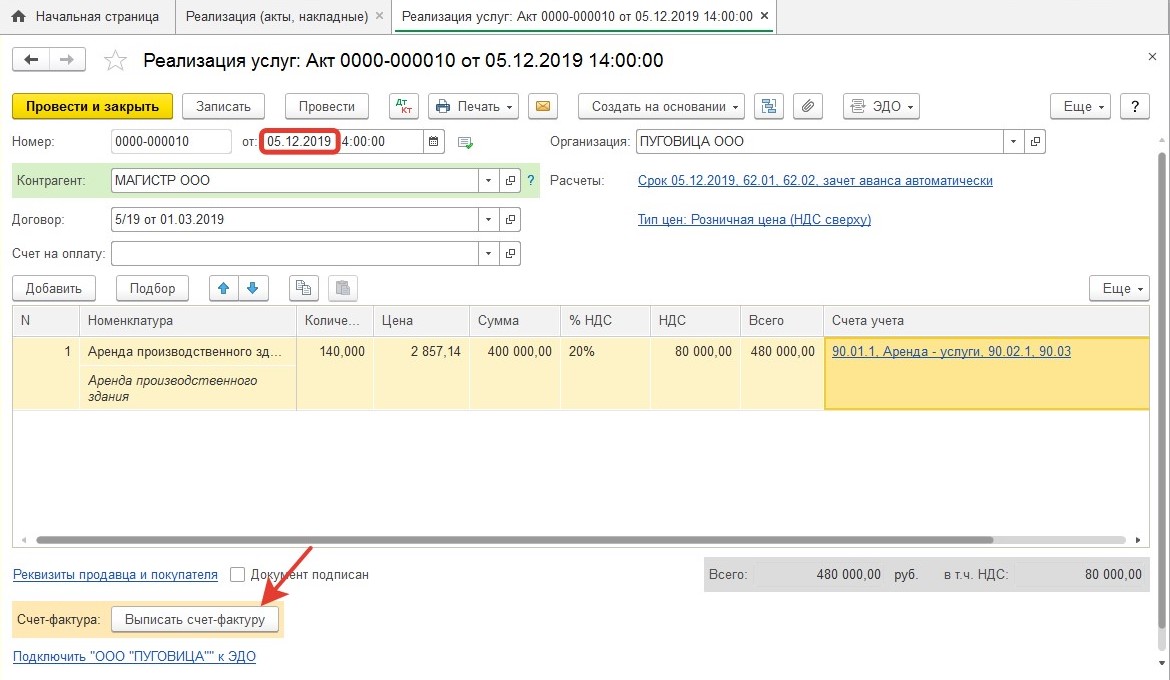

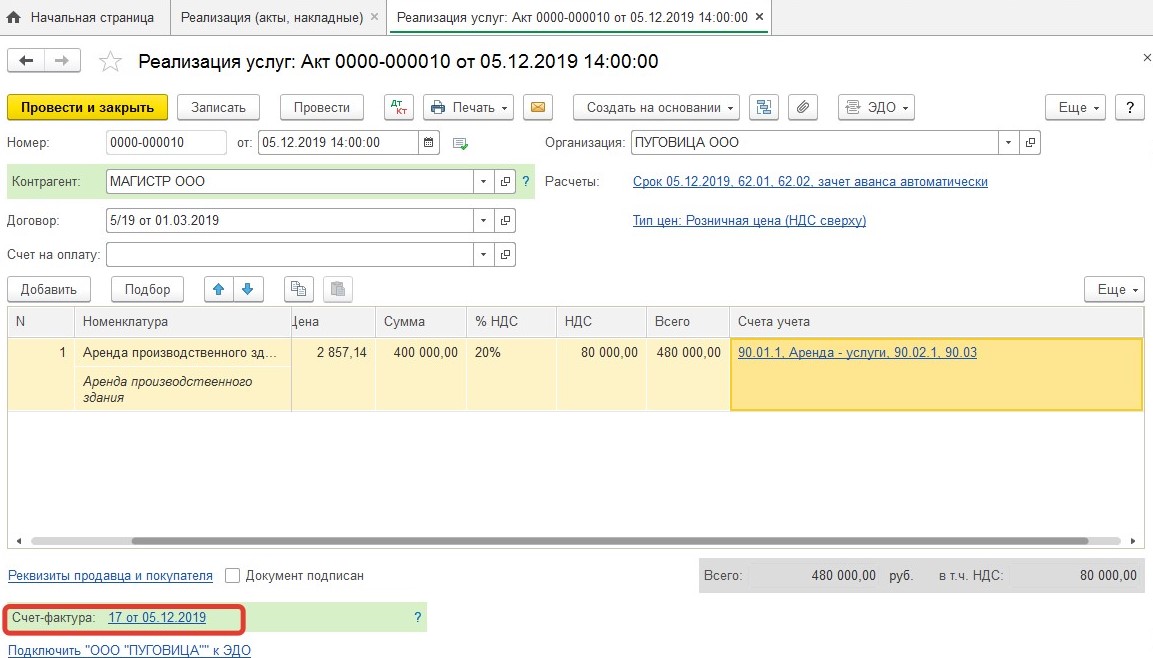

Создание счета-фактуры на оказанную рекламную услугу производится посредством нажатия на кнопку Выписать счет-фактуру внизу документа «Реализация (акт, накладная)».

В документе «Счет-фактура выданный», который можно открыть по гиперссылке, все поля заполняются автоматически на основании данных документа «Реализация (акт, накладная)». Поэтому в строке с реквизитами счета-фактуры «от» и в строке «Выставлен (передан контрагенту)» будет указана дата проведения документа «Реализация (акт, накладная)», то есть 27.10.2019.

ВНИМАНИЕ! Если в учетной системе своевременно, 29 сентября 2019 года, уже были созданы документы «Реализация (акт, накладная)» и «Счет-фактура выданный», но в силу допущенной ошибки эти документы остались не проведенными, то налогоплательщику предстоит самостоятельно, исходя из профессионального суждения, принять решение, какой именно датой проводить созданные ранее документы, т.е. изменять ли перед проведением дату документа «Реализация (акт, накладная)» с 29.09.2019 на 27.10.2019. При этом необходимо учитывать, что если покупателю уже был выставлен счет-фактура с датой 29.09.2019, то в документе «Счет-фактура выданный» дату составления изменять на 27.10.2019 не следует. В противном случае регистрационная запись в книге продаж продавца не будет соответствовать регистрационной записи в книге покупок покупателя, что приведет к расхождению показателей разделов 8 и 9 налоговых деклараций контрагентов.

В состав уточненной налоговой декларации по НДС за 3 квартал 2019 г. будут входить те же самые разделы, что и в состав первичной декларации. При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи 27.10.2019.

В разделе 3 уточненной налоговой декларации по строке 010 будут отражены налоговая база и сумма исчисленного налога, включающие операцию по оказанию услуг.

Кроме того, в уточненной декларации появится дополнительно приложение 1 к разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке «Ранее представленные сведения» будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из раздела 9 можно повторно не выгружать, для чего достаточно установить в строке «Ранее представленные сведения» отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).

Таким образом, даже не проведённые, или вовсе забытые операции, мы можем отразить корректно и подать уточненную декларацию.

При выявлении ошибок в учете, которые могут повлиять на правильность заполнения налоговой отчетности, пункт 1 ст. 81 НК РФ определяет для налогоплательщика следующее:

обязанность уточнить декларацию при занижении суммы налога;

право уточнить декларацию при завышении или неизменности суммы налога.

Когда выявленная ошибка допущена в прошедшем периоде, то ее исправление должно относиться к тому же периоду.

Для аннулирования неправильного счета-фактуры и регистрации нового документа создаются отдельные листы Книги продаж. Дополнительный лист должен относиться к тому же периоду, что и допущенная ошибка. Этот же регламент применяется при обнаружении реализаций, по которым не выставлены или не проведены счета-фактуры.

Разберем пример: предприятие отчиталось по НДС за 1 квартал 2017 года. Спустя некоторое время обнаружена непроведенная реализация. Пусть сумма по ней равна 180 000,00 руб, в том числе НДС 27 457,63 руб. Ошибка замечена 26.04.2017г.:

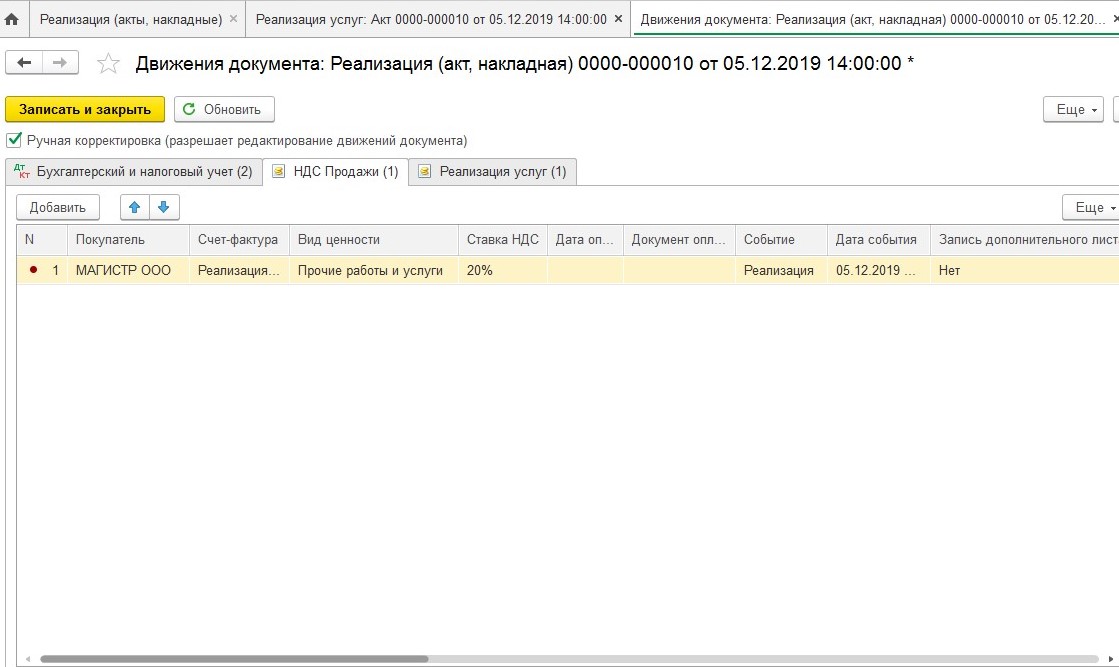

Проводим и формируем счет-фактуру. Обратите внимание, что все движения по умолчанию датируются днем проведения:

Данные в регистре «НДС продажи» пополнятся приходной записью для Книги продаж, но при таком проведении НДС будет отнесен уже ко 2 кварталу 2017 года. А это неверно:

Так как мы хотим, чтобы документ относился к 1 кварталу, нужно отредактировать регистр вручную. Функция активируется установкой флажка напротив ручной корректировки. После этого в табличной части устанавливаем значения:

в столбце «Запись дополнительного листа» - да;

в столбце «Корректируемый период» - выбираем любую дату за 1 квартал 2017 года.

Для формирования счета-фактуры нужно воспользоваться соответствующей кнопкой:

Записанный документ отразится на дополнительном листе Книги продаж за 1 квартал 2017 года:

Исправление ошибки следует производить в:

БУ:

- ошибка текущего года, выявленная до его окончания, исправляется датой выявления (п. 5 ПБУ 22/2010).

НУ:

- зависит от того занижен налог был или завышен.

НДС:

- в доп. листе Книги продаж за период первичного счета-фактуры (I квартал):

- аннулировать первичный СФ;

- зарегистрировать ИСФ (если реализация должна быть, но с другой суммой).

В 1С, если реализация не должна быть отражена в 1 квартале, то сделайте сторно документов Реализация (акт, накладная) и Счет-фактура выданный через Операции – Операции, введенные вручную – Создать – Сторно документа . Если не верная сумма, то через Создать на основании исходного документа Реализация (акт, накладная) введите документ Корректировка реализации .

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (2)

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Надо посмотреть ваши скрины, как именно было отражено. Тогда сможем более дательно прокомментировать ситуацию и смоделировать для вас ответ в 1С.

Задайте здесь вопрос

Личный кабинет

Куратор подскажет, что именно нужно приложить.

Прямо этот вопрос скопируйте в Личный кабинет, пожалуйста.Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Спасибо огромное Марине Аркадьевне за доступное разъяснение материала по УСН Всегда с удовольствием слушаю Ваши Вебинары. Вебинар прошел продуктивно и вся информация разложена по полочкам, четко и понятно.

Допустим, ваша компания не смогла или забыла по определенным причинам отобразить договор на сумму полмиллиона рублей в первом квартале 2019 года, а обнаружили они это только в декабре этого же года. Грубо говоря, это тот же год, но совершенно другой отчетный период.

Сначала давайте разберемся, каким образом исправляется подобная ситуация в учете бухгалтера. Главный документ, который регламентирует исправление подобных ошибок ПБУ 22/2010, который называется «Исправление ошибок в бухучете и отчетности». Именно по этому документу реализацию необходимо отобразить именно текущей датой.

![]()

Далее мы вставляем исправленные данные учета по НДС из налоговой и вам необходимо подать декларацию, чтобы доплатить недостающую сумму налога в государственный бюджет. Чтобы это сделать, нужно регистрироваться в книге продаж и провести счет-фактуру.

![]()

![]()

Следом, когда вы будете проводить документ, программа автоматически сформирует движение по счетам.

![]()

Далее вам нужно перейти в движение по регистрам и «Реализацию услуг».

![]()

![]()

Теперь вы можете заметить, что «НДС Продажи» содержит запись с текущей датой по четвертому кварталу 2019. Теперь вам нужно скорректировать НДС за первый квартал этого года, делается это там же.

Для этого сделайте дополнительный лист в книге продаж и подайте уточненную декларацию.

![]()

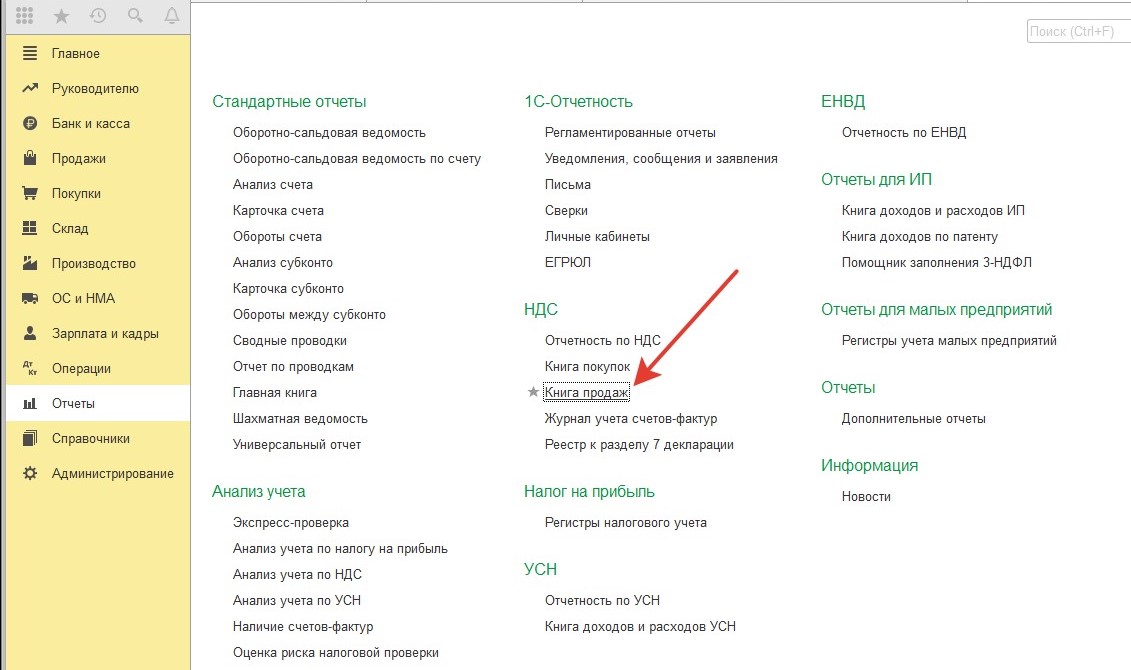

Далее формируем книгу для продаж

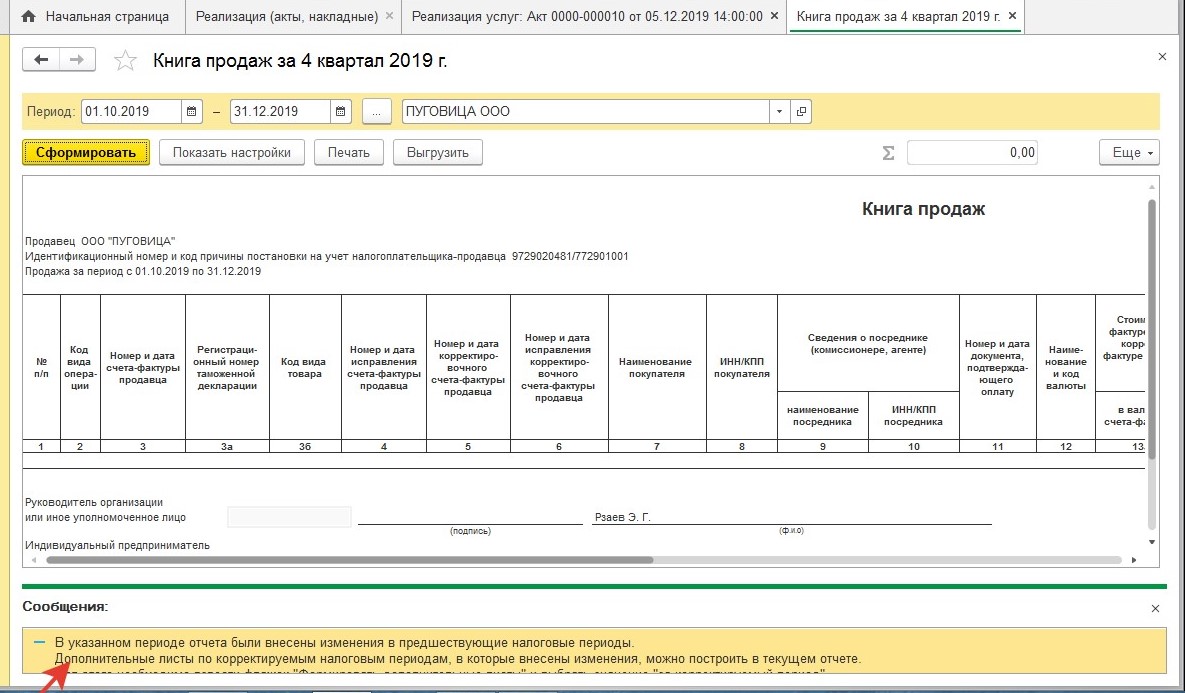

![]()

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

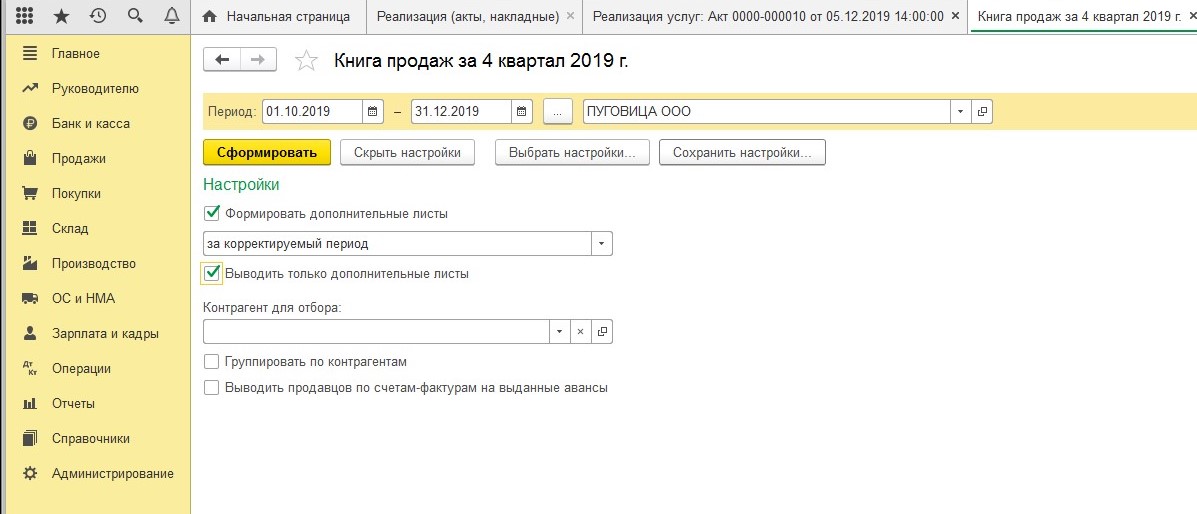

Для этого необходимо взвести флажок "Формировать дополнительные листы" и выбрать значение "за корректируемый период"».

![]()

![]()

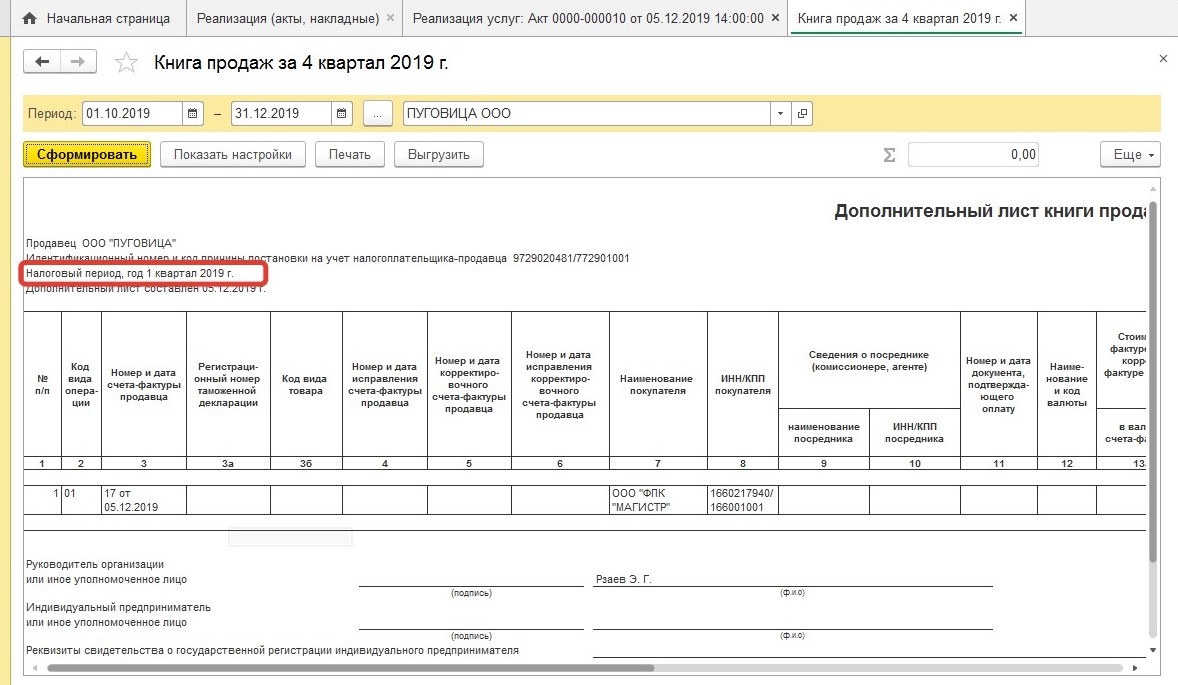

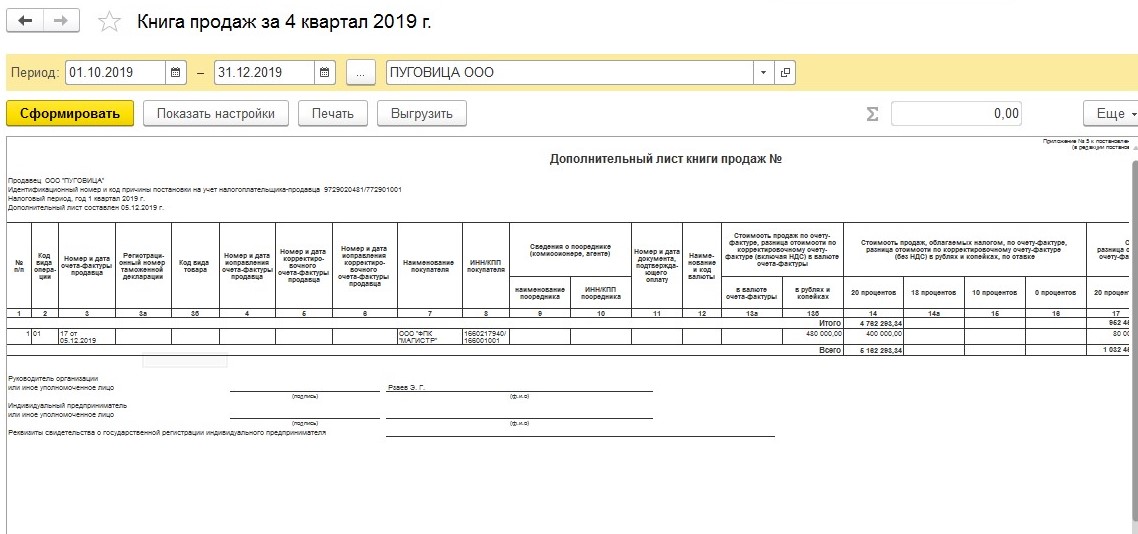

Теперь программа будет формировать еще один лист для книги продаж к первому кварталу 2019 года.

![]()

![]()

Теперь вам останется только создать декларацию по НДС, которая будет корректирующей и указать на титульном листе номер корректировки, а также дату, когда вы заполняли отчет. Обратите внимание, что дата должна быть позже, чем дата, когда документ был введен в реализацию.

Что делать с декларацией по прибыльному налогу

По нашему примеру налог на прибыль был получен в убыток, и тогда в этом году аванс по налогу мы не платим, а значит уточненную декларацию можем не подавать. Но нужно заметить, что после того, как вы предоставите уточненную декларацию, то сумма в отчетах и по налогу будет не совпадать.

Именно поэтому после предоставления декларации вы можете получить от налоговой инспекции требование пояснить о причине такой разницы. У вас будет 5 рабочих дней, чтобы подать пояснение. Его можно подать в произвольной форме или скачать ее на нашем сайте и заполнить.

Читайте также: