Как уволить сотрудника по договору гпх в 1с

Обновлено: 04.07.2024

В отличие от трудового договора, который, как правило, заключается на неопределенный срок, договор ГПХ имеет срочный характер. Кроме того, согласно п. 1 ст. 702 ГК РФ оплата труда по договорам ГПХ производится за конкретные результаты работы, а не за время выполнения обязанностей работника (исполнителя). Заключая договор подряда, работодатель (заказчик) должен руководствоваться положениями Гражданского кодекса, а не трудового законодательства. В этом и есть существенное отличие договора ГПХ от трудового договора, которое определяет основные положения ответственности и обязанности работника и работодателя.

По договору ГПХ работодатель обязан выплатить лишь вознаграждение за выполненную работу или оказанную услугу в размере, определенным договором. Никаких иных выплат (отпускные, материальная помощь, премии) работодатель производить в пользу работника не обязан. Более того, если договором не предусмотрена оплата заказчиком материалов, необходимых для выполнения работы, то исполнитель использует необходимые материалы за свой счет (п. 1 ст. 704 ГК РФ).

В связи с тем, что договор подряда подразумевает под собой конечный результат работы, то работник, заключивший такой договор, не подчиняется правилам внутреннего распорядка в отличие от штатного работника. Кроме того, по данному виду труда не учитывается рабочее время, потраченное работником на выполнение задания, соответственно, работодатель не доплачивает исполнителю за сверхурочную работу и работу в выходные и нерабочие праздничные дни.

Еще одна особенность договора ГПХ: суммы, начисленные по договору ГПХ, не включаются в расчет среднего заработка, если, к примеру, сотрудник перейдет на трудовой договор.

Бухгалтерский учет оплаты по договору ГПХ

В бухгалтерском учете оплата труда штатных сотрудников, т.е. сотрудников, принятых по трудовому договору, отражается по счету 70 «Расчеты с персоналом по оплате труда»: по дебету счета – суммы начислений, по кредиту – суммы удержаний и выплат работнику.

Расчеты с сотрудниками, заключившими договор подряда с организацией, отражаются по 76 счету «Расчеты с прочими дебиторами и кредиторами». Обращаем ваше внимание, что данные суммы не являются расходами на оплату труда в целях налогообложения.

Порядок обложения налогами и взносами

Договор ГПХ, так же, как и трудовой договор, облагается налогом на доходы физических лиц, поэтому за организацией сохраняется функция налогового агента: работодатель обязан удержать и перечислить в бюджет НДФЛ, а также включить данные сведения в справку 2-НДФЛ. Пунктом 2 ст. 221 НК РФ закреплено, что при расчете НДФЛ общую сумму вознаграждения по договору можно уменьшить на профессиональные налоговые вычеты, то есть на сумму всех документально подтвержденных затрат, произведенных работником при исполнении гражданско-правового договора. Данное право налогоплательщик реализует путем подачи письменного заявления налоговому агенту.

Выплаты по договорам ГПХ облагаются взносами только на пенсионное и медицинское страхование. Соответственно, работодатель, заключивший с работником договор подряда, не обязан выплачивать пособия по временной нетрудоспособности, а также он имеет право не включать в договор положение о страховании работника от несчастного случая на производстве.

Отражение начислений по договорам ГПХ в «1С:Зарплата и управление персоналом 8», ред. 3.0

Для того чтобы принять сотрудника по договору ГПХ в программе «1С:Зарплата и управление персоналом 8» ред. 3.0, необходимо в настройках программы включить соответствующую функциональность. Найти ее можно в разделе «Настройка – Расчет зарплаты – Регистрируются выплаты по договорам ГПХ» и установить соответствующий флаг.

Далее необходимо перейти в раздел «Зарплата» и создать документ «Договоры (работы, услуги)». В этом документе заполняются следующие данные:

- выбирается сотрудник, с которым будет заключен договор ГПХ; если же предварительно сотрудник не был создан, то добавляется он с помощью формы создания сотрудника,

- заполняется срок действия договора,

- обозначается сумму вознаграждения сотрудника,

- определяется порядок выплаты вознаграждения: либо однократно в конце срока действия договора, либо промежуточными этапами согласно актам выполненных работ.

Рассмотрим оба случая расчета вознаграждения. При выборе настройки по выплате суммы вознаграждения однократно в конце срока, сумма начисления сформируется в документе «Начисление зарплаты» в том № 5, июль 2015 г. Прогрессивный бухгалтер 13 месяце, в котором заканчивается срок действия договора. При этом сумма вознаграждения будет отражена на вкладке «Договоры», а также будет посчитан НДФЛ, отраженный на соответствующей вкладке «НДФЛ».

Если в договоре указан факт оплаты по актам выполненных работ, то в программе необходимо в течение срока договора оформлять документ «Акт приемки выполненных работ» (раздел «Зарплата»). В данном акте указывается сумма, рассчитанная за выполненный этап работы, дата выполнения части работы и, соответственно, подписания акта, а также вычеты по НДФЛ, если таковые имеются. Сумма начисления, а также исчисленный НДФЛ, отразятся в документе «Начисление зарплаты» в месяце оформления акта.

Отражение начислений по договорам ГПХ в «1С: Зарплата и управление персоналом 8» ред. 2.5

В программе «1С:Зарплата и управление персоналом 8, ред 2.5 дополнительных настроек включать не нужно. Необходимо зайти в раздел «Расчет зарплаты» – «Договоры ГПХ» и оформить новый договор.

Как и в предыдущем примере, заполняются данные сотрудника, на которого будет оформляться договор, срок действия договора, сумма вознаграждения, а также порядок начисления вознаграждения по договору подряда.

В случае единовременного начисления суммы вознаграждения в конце срока действия договора проставляется настройка выплаты «Однократно в конце срока», тогда в месяце окончания договора сумма вознаграждения появится в документе «Начисление зарплаты» во вкладке «Договоры ГПХ». В этом же документе произойдет и начисление НДФЛ.

Если же вознаграждение начисляется согласно актам выполненных работ, также как и в «1С:Зарплата и управление персоналом 8» 3.0, оформляется документ «Акт выполненных работ», после чего в месяце оформления акта сумма вознаграждения и налога будет также отражаться в документе «Начисление зарплаты».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Ирина Комолова,

ведущий специалист консалтингового направления

Покажем, как настроить учет договоров ГПХ в 1С:ЗУП. Первая консультация бесплатно!

Покажем, как решить вопрос с помощью типового функционала или предложим сценарии доработки 1С:ЗУП

Договор гражданско-правового характера (ГПХ) является одной из форм фиксирования трудовых отношений в части предоставления услуг или выполнения работ. Это разовая работа или услуга. Факт выполнения регистрируется актом. К нему прибегают при нецелесообразности приема сотрудника по трудовому договору (например, на время «высокого» сезона). Права и обязанности в части заключения гражданско-правового договора регулируются ГК РФ.

В данной статье мы рассмотрим пошагово, как завести договор, какие для этого необходимы документы, как правильно его оформить и провести, начислить вознаграждение по нему и как сделать это в 1С:Предприятие

Виды ДГПХ:

- Договор авторского заказа;

- Договор на выполнение работ/услуг.

Различия между рассматриваемыми видами договоров заключаются в части предмета договора. Под предметом авторского договора подразумевается творческая деятельность, осуществляемая автором, тогда как договора второго вида предусматривают лишь «технические» действия.

В отличие от трудовых, в договорах ГПХ отсутствуют некоторые пункты:

- Право на ежегодные оплачиваемые отпуска;

- Законодательные гарантии оплаты труда;

- Локально-нормативные акты организации не попадают на исполнителей;

- Дисциплинарная ответственность;

- Взносы по нетрудоспособности.

В ряде случаев ДГПХ можно классифицировать в качестве трудового при следующих признаках:

- личное выполнение работы (см. апелляционное определение Хабаровского краевого суда от 13.07.2017 № 33-5446/2017);

- выполнение трудовой функции, т.е. работы, которая предусмотрена для определенной должности по штатному расписанию (см. письмо Минтруда России от 13.08.2014 № 17-3/В-383, апелляционное определение Липецкого областного суда от 08.10.2018 № 33-3539/2018);

- выполнение работы под управлением и контролем работодателя (см. апелляционное определение Верховного Суда Республики Марий Эл от 13.06.2019 № 33-1042/2019);

- подчинение правилам внутреннего трудового распорядка, например, работа по графику (см. апелляционное определение Красноярского краевого суда от 24.01.2018 № 33-749/2018);

- указание в договоре на конкретное рабочее место, например, адрес офиса, номер кабинета (см. апелляционное определение Тульского областного суда от 15.06.2017 № 33-1952/2017);

- постоянный характер работы, что свойственно бессрочному штатному договору, в то время как ДГПХ, как правило, имеет срок действия и конкретный результат – выполнение работы, оказание услуги (см. апелляционное определение Саратовского областного суда от 18.10.2018 № 33-7536/2018);

- наличие непосредственного руководителя. В гражданско-правовых отношениях права и обязанности возникают между заказчиком и исполнителем, промежуточные лица, как правило, отсутствуют (см. апелляционное определение Верховного Суда Республики Саха (Якутия) от 27.04.2016 № 33-2156/2016);

- регулярная оплата работы, в том числе, не зависящая от ее результатов, так называемая «плата за выход на работу» (см. апелляционное определение Нижегородского областного суда от 09.10.2018 № 33-12122/2018). Оплата договора осуществляется за конкретный результат работы – выполнение определенной работы, оказание определенной услуги.

Отметим, что такая форма договоров, как ГПХ, усложняет кадровое делопроизводство и учет рабочего времени, особенно территориально-распределенных компаний в условиях разветвленной структуры.

Как отразить договор ГПХ в 1С

Для настройки возможности работы с ДГПХ необходимо установить флаг регистрации выплат по ним в меню «Настройка-Расчет Зарплаты».

Исполнитель по данному виду договора может совмещать работу по нескольким договорам, а также привлекать третьих лиц, поэтому может возникнуть необходимость в создании физического лица в разделе «Кадры-Физические лица». У работающего может быть несколько договоров.

Рассмотрим пример оформления ГПХ на сотрудника, оформленного по ТД. Выбрав его в карточке, оформляем нужный вид договора.

Первый вариант – это договор авторского заказа. Особенность оформления данного вида – его заключение с исполнителем (будущим автором) в тот момент, когда самого предмета договора еще не существует, например, с фотографом на съемку, с верстальщиком на верстку и т.д.

В договоре пошагово заполняем все необходимые поля:

- Дата начала/Дата окончания;

- Счет, субконто;

- Подразделение;

- Учитывать, как…;

- Вид работ можно выбрать из предустановленного перечня «Виды авторских договоров» или самостоятельно создать необходимые виды, исходя из специфики и особенностей организации;

- Код НДФЛ. Заполнится автоматом, исходя из особенностей вида работ;

- Страх. взносы. Заполнится автоматом, исходя из особенностей вида работ.

- Сумма по договору;

- Способ оплаты:

- Один раз в конце срока. Здесь нужно начислить взносы в фонды, но не надо в ФСС от несчастных случаев/при материнстве/нетрудоспособности. Но если работник хочет их уплаты, и фирма согласна с этим, необходимо установить флаг «Подлежит страхованию от несчастных случаев»;

- Согласно актам по договору (делается на основании договора в зарплатном разделе через акты приемки выполненных работ);

- В завершение срока с ежемесячными авансовыми платежами (появится окно «Размер платежа»).

Для завершения работы жмем «Провести и закрыть». Если вы только в самом начале пути оформления договоров ГПХ или планируете поменять процессы, наши эксперты по кадровому учету в 1С помогут разобраться в деталях автоматизации оформления договорных отношений в 1С:ЗУП.

Начисления по договору ГПХ

Документ для расчета сумм по договорам ГПХ в 1С 8.3 зависит от выбранного способа оплаты.

Если выплата по ДГПХ происходит в сроки выплаты зарплаты, то начисления сумм делают через «Начисление зарплаты и взносов». Доходы по договорам ГПХ рассчитываются на закладке «Договоры».

Если оплачивать по актам для подтверждения выполненной работы и просчета оплаты нужно сделать акт.

В даты полного расчета зарплаты оплата по ДГПХ отражена в «Начисление зарплаты и взносов» на закладке «Договоры». Согласно этому способу авансовый платеж начислился в сумме, указанной в ДГПХ.

В завершающем договор месяце оплата будет «за минусом» аванса.

Выдачу средств в межрасчетный период делают через «Начисление по договорам (в т.ч. авторским)» в разделе «Зарплата». Делаем новый документ и для автоматического заполнения документа рассчитанными суммами жмем «Заполнить» или «Подбор».

Далее создаем документ «Ведомость в банк/на счета/в кассу» со значением выплаты «Начисления по договорам» и заполняем полученными суммами через «Заполнить» или «Подбор».

Некоторые компании или индивидуальные предприниматели из-за удобства и выгоды могут прибегать к заключению договоров, которые называются ГПХ. Данный вид договора значительно отличается от обычного трудового договора, к которому мы все так привыкли. В чем же заключается удобство и выгода такого рода договорных отношений, мы разберем в данной статье ниже, а также узнаем, как можно отразить в системе программы 1С: Бухгалтерия и 1С: Зарплата и управление персоналом операции с данным видом договора.

В начале разберемся, что означает аббревиатура ГПХ?Дословно аббревиатура звучит как договор гражданско-правового характера. Его обычно заключают, для оказание каких-либо услуг, выполнение ряда работ или выполнения подряда. Также его часто заключают для выполнения авторского заказа для компании или организации.

В чем же отличие данного вида договора от обычного трудового договора? Давайте разберемся по порядку.

Во-первых, договор ГПХ регулируется с помощью Гражданского кодекса РФ. Когда как трудовой договор, заключенный между сотрудником и работодателем регулируется Трудовым кодексом РФ.

Во-вторых, существенно отличается предмет данного договора. В трудовом договоре (статья 15 ТК РФ) - это выполнение трудовой функции работником согласно должностной инструкцией по определенной должности или квалификации. Кто касается ГПХ (п. 1 ст. 702 ГК РФ) – это принятый работодателем в срок, который установлен договором, конечный результат оказания каких-либо услуг или работы.

В-третьих, отличие в выплатах. По трудовому законодательству, выплаты по зарплате сотрудникам работодателю нужно производить два раза в месяц. А вот тем сотрудникам, кто работает по ГПХ, только тогда, когда все работы будут выполнены. Если конечно не прописаны иные условия, например, такие как сдача работ по этапам или авансовые платежи.

Уплата НДФЛ организацией по ГПХ (согласно Налоговому кодексу РФ) составляет 13%, уплаты страховых взносов (на пенсионное обязательное страхование) – 22%, на медицинское страхование- 5,1%. Так как работодатель не делает никаких выплат по пособию по временной нетрудоспособности физическому лицу, следовательно на выплаты не могут быть начислены страховые взносы в ФСС.

Важно, чтобы был правильно составлен предмет договора ГПХ и условия при ее заключения. И важно, чтобы он существенно различался с договорами трудовыми. Иначе если будет осуществлена проверка соблюдения законодательства, ФСС или ИФНС могут в судебном порядке изменить договор ГПХ на трудовой. Могут быть также доначислены страховые взносы и пене и даже штрафы.

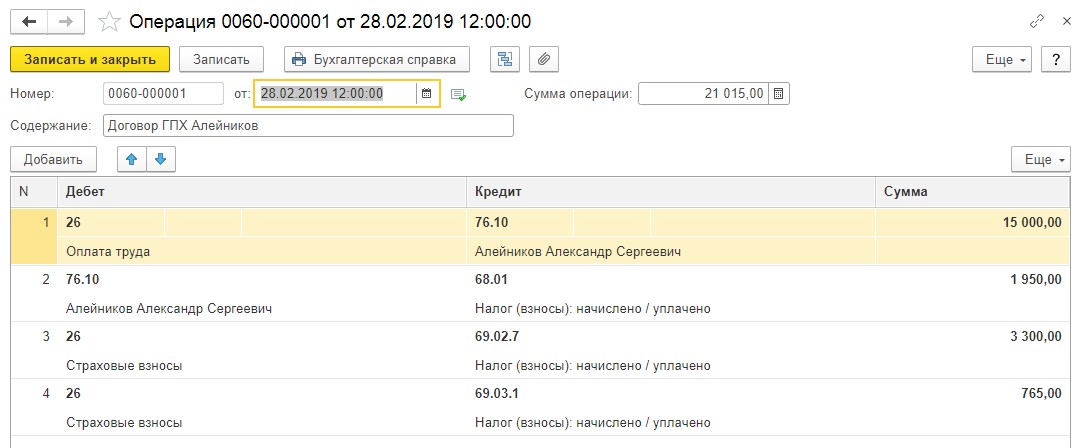

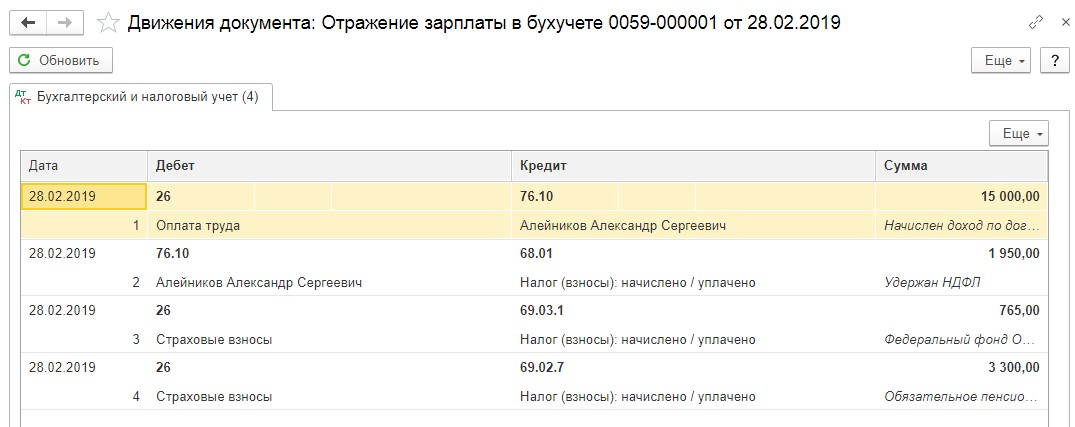

Чтобы отразить выплаты вознаграждений в бухучете по договору ГПХ будем использовать счет 76.10 “Прочие расчеты с физическими лицами”. Для НДФЛ (страховые взносы) - 68.01 “НДФЛ при исполнении обязанностей налогового агента”, 69.02.7 “Обязательное пенсионное страхование” и 69.03.1 “Федеральный фонд ОМС”.

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Бухгалтерия 8 редакция 3.0

Если для расчета заработной платы, вы не ведете учет в отдельной конфигурации и договор заключен впервые с этим физическим лицом, следовательно, он отсутствует в справочнике, нужно будет создать совершенно новый раздел справочника под названием “Физические лица”. Если с данным сотрудником уже был заключен договор, то этого делать не нужно.

В счете 76.10 необходимо зайти в документ «Операция», для этого выбираем раздел Операции, далее «Операции, введенные вручную» и указываем следующие проводки:

![]()

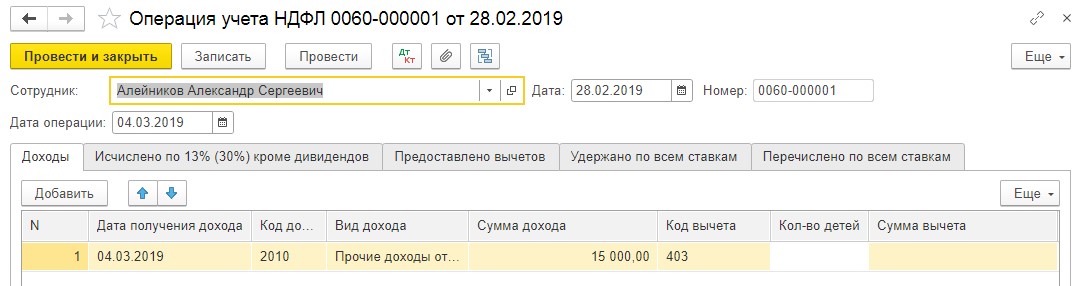

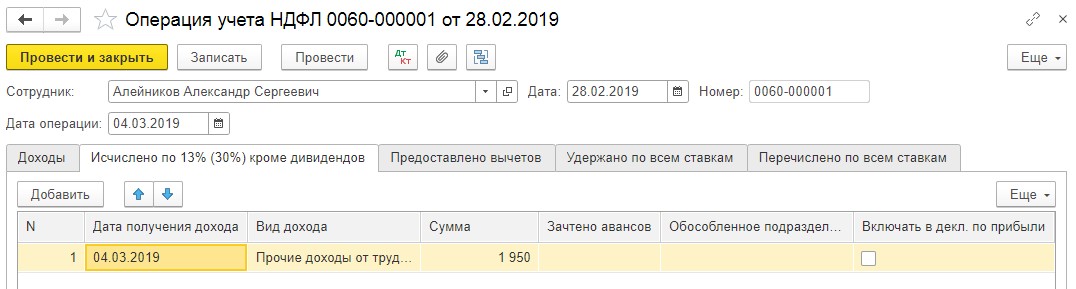

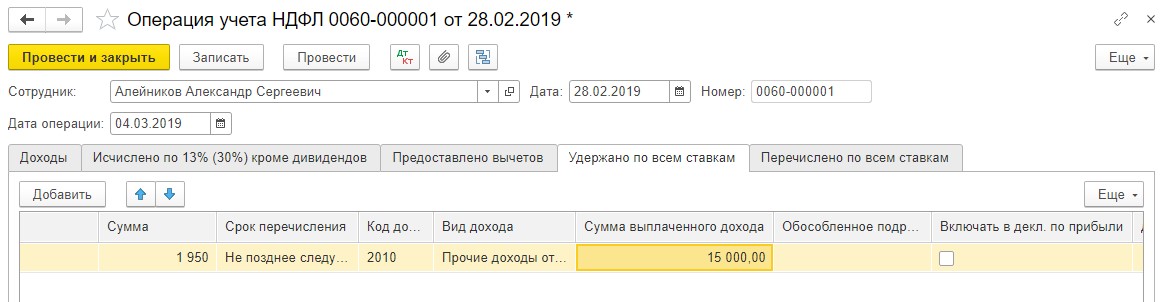

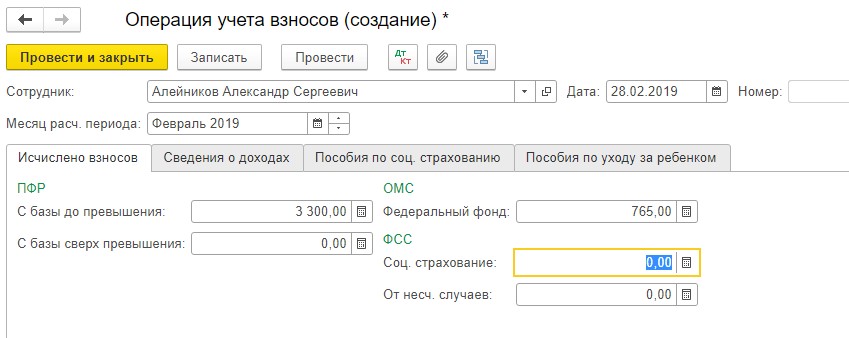

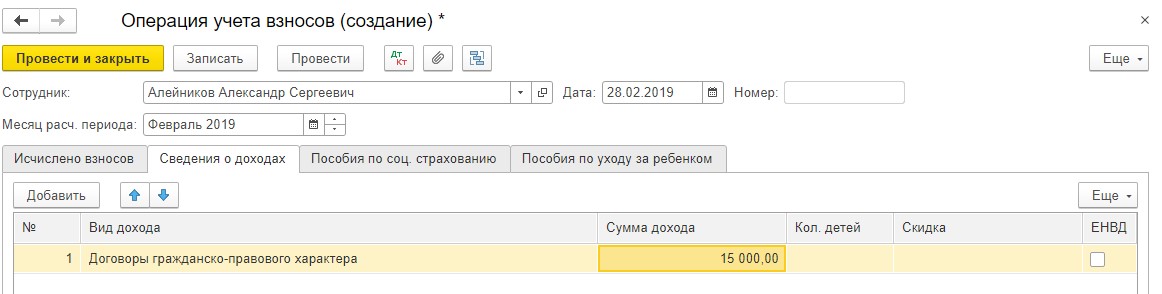

Для того, чтобы отчеты формировались автоматически (расчет по взносам страховым, 6-НДФЛ, 2-НДФЛ) необходимо сделать документ под названием «Операция учета НДФЛ». Для этого заходим в раздел «Зарплата и кадры» и далее «Все документы по НДФЛ»

![]()

![]()

![]()

Дата выплаты вознаграждения физическому лицу и дата получения дохода, как мы можем заметить, равны, так как вознаграждения по ГПХ видны по коду дохода 2010, это важно учитывать при заполнении документа.

С помощью раздела «Операция учета взносов» мы можем отразить данные учета страховых взносов. Выбираем раздел «Зарплата и кадры» и далее «Операции учета взносов».![]()

![]()

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Зарплата и управление персоналом, редакция 3.1

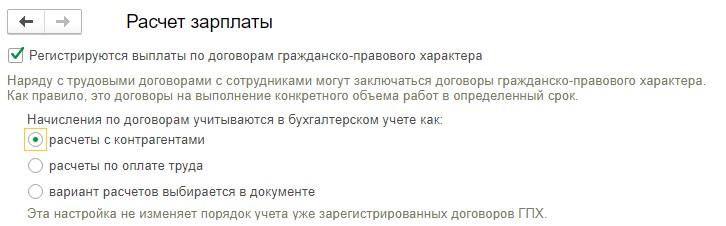

В начале нашей работы устанавливаем галочку напротив раздела “Регистрируются выплаты по договорам гражданско-правового характера”, для этого заходим в «Настройки» и далее «Расчет зарплаты». После этого выбираем значения:

![]()

Важно учесть, что если Вы выберете “расчеты с контрагентами”, то начисления будут видны в счете 76.10 “Прочие расчеты с физическими лицами”. При этом будет осуществлена синхронизация с конфигурацией 1С: Бухгалтерия предприятия; Однако если вы проставите “расчеты по оплате труда”, то данные операции будут видны по кредиту счета 70 “Расчеты с персоналом по оплате труда” и способ отражения в бухучете будет задаваться непосредственно в самом документе.

Во вкладке «Зарплата» появится пункт «Договоры (в т.ч. авторские)», как только Вы укажите галочку “Регистрируются выплаты по договорам гражданско-правового характера”.

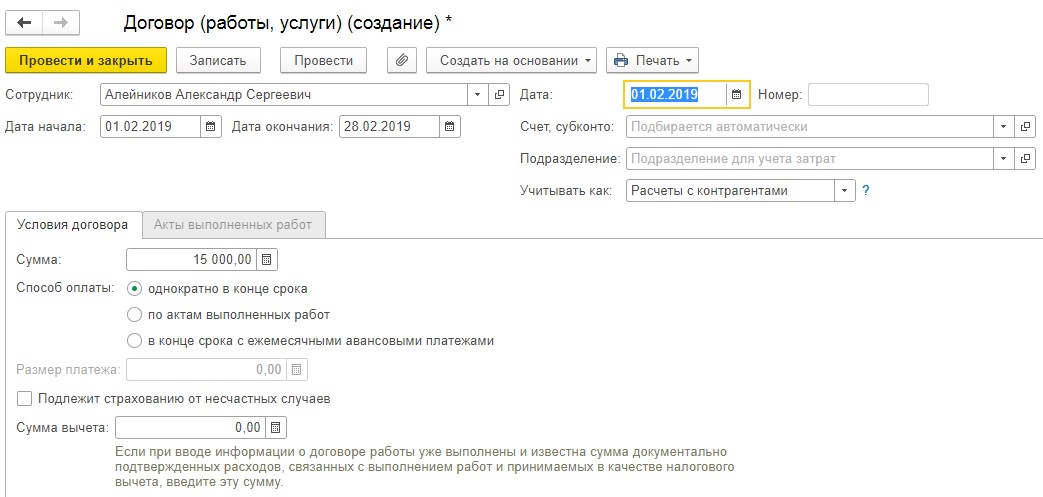

![]()

Обратите внимание на следующие поля при их заполнении:

- дата начала и дата окончания работ - стаж обязательно будет включаться в СЗВ-М и СЗВ-СТАЖ, на основании периода действия договора;

- учитывать как – можно указать в настройке расчета зарплаты и является способом отражения в бухучете;

- сумма – указывается способ оплаты, а также условия оплаты договора и общая сумма вознаграждения по ГПХ;

- однократно в конце срока – сумма автоматически попададет в «Начисление зарплаты и взносов» или «Начисление по договорам» и именно в том месяце начисления, куда входит дата окончания договора;

- по актам выполненных работ – заходим во вкладку «Зарплата», далее «Акты приемки выполненных работ» или же нажимаем на «Создать на основании» из договора ГПХ. Только после создания этого документа будет производиться оплата;

- в конце срока с ежемесячными авансовыми платежами – обязательно укажите сумму платежа ежемесячного в поле «Размер платежа». Оплата будет производиться без оформления акта (документа «Акт приемки выполненных работ») и ежемесячно;

![]()

![]()

![]()

![]()

![]()

Не забудьте произвести синхронизацию с системой программы 1С: Бухгалтерия предприятия после проведения документа. Для этого зайдите в раздел «Администрирование» и далее «Синхронизация данных».

![]()

![]()

![]()

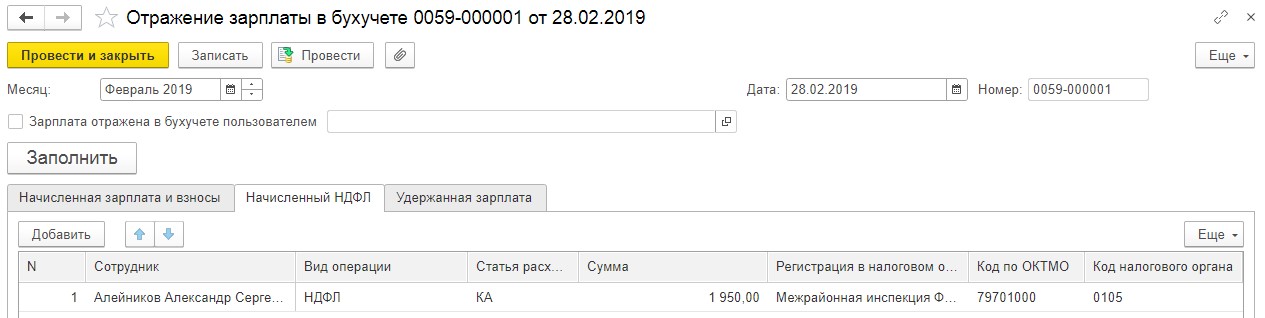

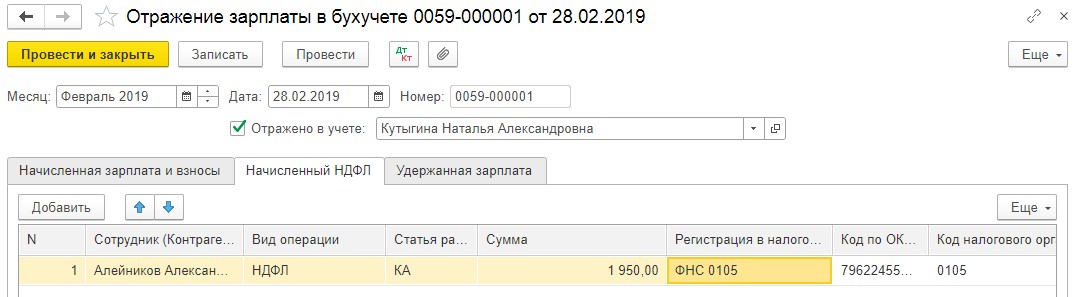

Как только вы проверите правильно ли проставлены все суммы и проставите галочку, “Отражено в учете”, проведете документ, он отразится в бухучете и будут сформированы проводки.

Что такое договор ГПХ, когда нужен, почему целесообразен

Договор гражданско-правового характера (ГПХ) – это договор предоставления услуг или выполнения работ по заданию заказчика, за которое предполагается выплата вознаграждения. Это работа или услуга, которая носит разовый характер. Факт ее выполнения отражается актом выполненных работ. Договор оформляется в письменной форме, если сумма превышает десять тысяч рублей.

У исполнителя есть возможность совмещать работу по нескольким договорам, привлечь третьих лиц для выполнения работ.

При этом заказчик может в любой момент времени разорвать договор ГПХ.

Какие бывают договоры гражданско-правового характера:

- договор подряда;

- договор возмездного оказания услуг;

- договор хранения;

- договор поручения;

- агентский договор;

- транспортная экспедиция или перевозка.

Антикризисное предложение с 1С:ЗУП

- Настройку 1С ЗУП под изменения законодательства и новые введения в связи с ограничениями;

- Настройку электронного кадрового документооборота с сотрудниками;

- Настройку интеграции 1С:ЗУП с Корпоративным порталом;

- Создание корпоративного портала, если у вас его нет.

Как законодательно регулируются такие отношения, какие документы оформить в 1С ЗУП?

Отношения участников по договору подряда регламентируются Гражданским кодексом РФ. При заключении договора ГПХ не проводится прием на работу, не оформляется приказ по форме Т-1 и не делается отметка в трудовой книжке исполнителя.

Он должен предъявить заказчику свои

Для иностранца необходимо разрешение на работу или патент. Договор заключается на определенный срок, включает список работ или услуг, а также стоимость вознаграждения. Договор подряда не входит в состав формы Т-3 «Штатное расписание», не предоставляет льготы и гарантии для физлица, по нему не выплачивается заработная плата. Это не трудовые отношения между работодателем и сотрудником. В этом основное отличие. По договору подряда не оплачиваются больничные листы, не предоставляется ежегодный оплачиваемый отпуск.

Трудовые отношения предполагают личное выполнение функций, предусмотренных должностной инструкцией, и это продолжительный ежедневный процесс, который соответствует режиму работы организации. Работник не в праве привлекать помощника. Работодатель обязан вести табель учета рабочего времени, оплачивать работу в ночные, сверхурочные, выходные и праздничные дни. А также обеспечить надлежащие условия труда (спецодежда, инвентарь, рабочее место). Заказчик не несет за это ответственности. При этом исполнитель по договору подряда сам устанавливает себе рабочее время и план выполнения работ, может привлечь субподрядную организацию себе в помощь.

Если по факту отношения между организацией и физлицом являются трудовыми, физлицо в праве обратиться в суд и признать такой договор трудовым.

Трудовой договор интересен контролирующим органам, таким как Фонд социального страхования (ФСС) и Трудовой инспекции, поскольку по такому договору есть обязательства по соблюдению трудовых норм и уплате взносов в фонды, за неисполнение чего они вправе наложить санкции, выписать штрафы и рассчитать пенни.

Начисление вознаграждения по договору подряда в 1С ЗУП 3.1: пошаговая инструкция

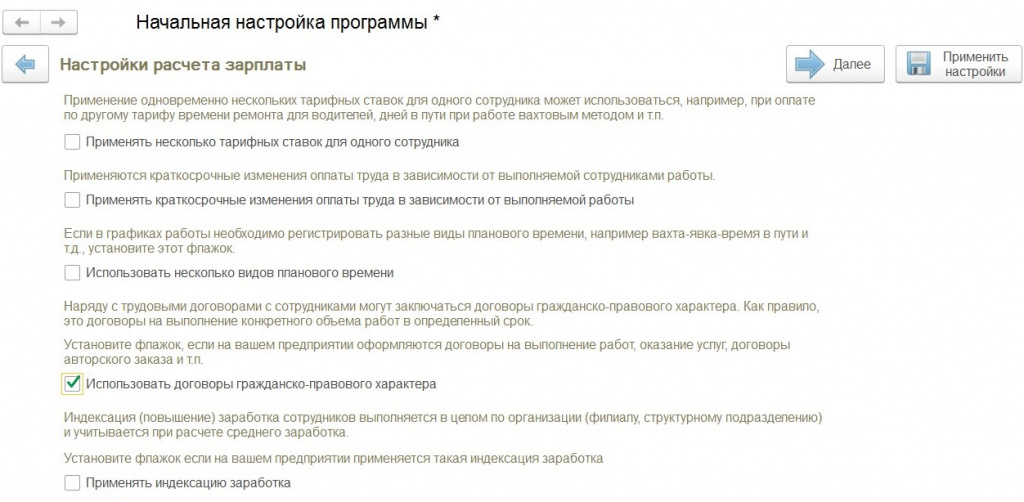

Шаг 1. Настройка

В программе 1С:ЗУП 3.1 предусмотрен функционал по начислению вознаграждения по договорам подряда. Для его включения, можно воспользоваться помощником начальной настройки программы и поставить галку «Использовать договоры ГПХ».

![гпх1.jpg]()

Если вы уже давно работаете в программе и не сможете зайти в помощник начальной настройки, не расстраивайтесь, можно открыть меню «Настройка», перейти в «Расчет зарплаты» и поставить галку «Регистрируются выплаты по договорам ГПХ».

![гпх2.jpg]()

Шаг 2. Заполняем кадровую информацию

Далее нам необходимо перейти в раздел «Кадры», справочник «Сотрудники» и создать нового. Заполняем фамилию, имя и отчество, ИНН, СНИЛС, дату рождения, пол. Программа автоматически проверит по фамилии, имени и отчеству, есть ли такое физическое лицо в справочнике, предложит его использовать или создаст новое. В этот момент очень важно не пропустить, если такое физическое лицо уже есть в базе, чтобы избежать дублирования данных. Сохраняем введенные данные.

![гпх3.jpg]()

Шаг 3. Создаем договор

Заполняем период действия договора. Вводим сумму договора и выбираем способ выплаты. Возможны три варианта: единовременно по окончанию договора, по актам выполненных работ и по окончанию договора с авансовыми платежами каждый месяц.

![гпх4.jpg]()

Есть возможность указать необходимость расчета страховых взносов от несчастных случаев. Так же возможно указать, на какой счет будет формироваться проводка для выгрузки в 1С:БП 3.0.

Договор провести и закрыть.

Стоит также отметить, что количество оформленных договоров с одним и тем же физлицом в программе 1С:ЗУП 3 не ограничено.

Хотя договоры заключаются с физлицами, которые могут не являться сотрудниками предприятия, учет по договорам не автоматизирован и не предусмотрен в программе 1С:БП 3.0, для этих целей в том числе предназначена программа 1С:ЗУП, поскольку организация будет выступать налоговым агентом по налогу на доходы физлиц не только по своим сотрудникам, но и по физлицам, с которыми заключены договоры.

На основании договора подряда мы можем создать акт выполненных работ. Заведем два акта. Первый акт от 12 февраля 2019 на сумму 20 000 рублей. Дата выплаты 12 февраля. Месяц начисления февраль 2019.

![гпх5.jpg]()

В программе предусмотрены печатные формы договора подряда и акта приема-передачи выполненных работ. Эти формы так же можно редактировать и добавлять свои собственные.

Шаг 4. Расчет

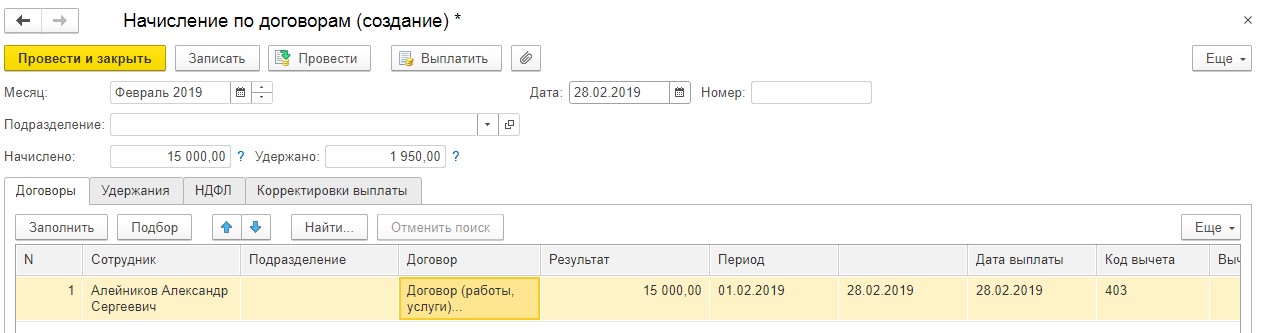

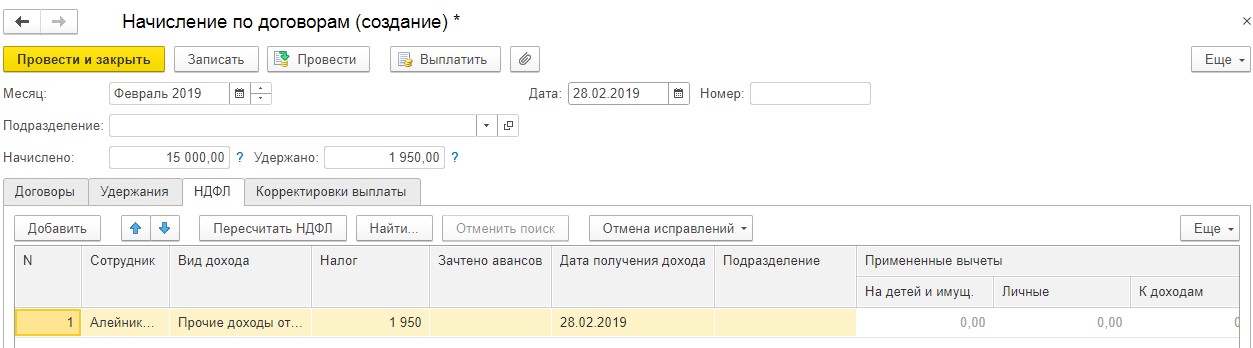

Создадим начисление вознаграждения по договору подряда, для этого заходим в раздел «Зарплата» - «Начисления по договорам», создаем документ. Выбираем месяц начисления февраль 2019, дата 12.02.2019. На закладке «Договоры» нажимаем «Заполнить». Программа рассчитала результат начисления, используя информацию по актам выполненных работ. Обращаю ваше внимание, в этом документе не рассчитываются страховые взносы на обязательное пенсионное и медицинское страхование.

![гпх6.jpg]()

На закладке НДФЛ рассчитана сумма налога на доходы физлиц. По договору подряда предоставляются профессиональные вычеты, в случае, если не компенсируются расходы, связанные с выполнением договора, на материалы, например. Предоставляются стандартные вычеты на исполнителя и/или его детей. Вычеты применяются в течение всего срока действия договора. Если по договору вознаграждение выплачивается не каждый месяц, то вычеты все равно применяются за каждый месяц действия договора. Налог на доходы физлиц не удерживается со стоимости материалов, транспортных или других расходов, которые организация компенсирует исполнителю по договору.

![гпх7.jpg]()

После этого в этом документе нажимаем на кнопку «Выплатить», «Провести и закрыть». Программа создаст ведомость в кассу.

![гпх8.jpg]()

Ведомость будет с видом «начисления по договорам».

![гпх9.jpg]()

В конце месяца отразим акт выполненных работ на оставшуюся сумму вознаграждения. Месяц начисления февраль 2019, дата акта 28.02.2019, начисление рассчитаем при окончательном расчете заработной платы.

![гпх10.jpg]()

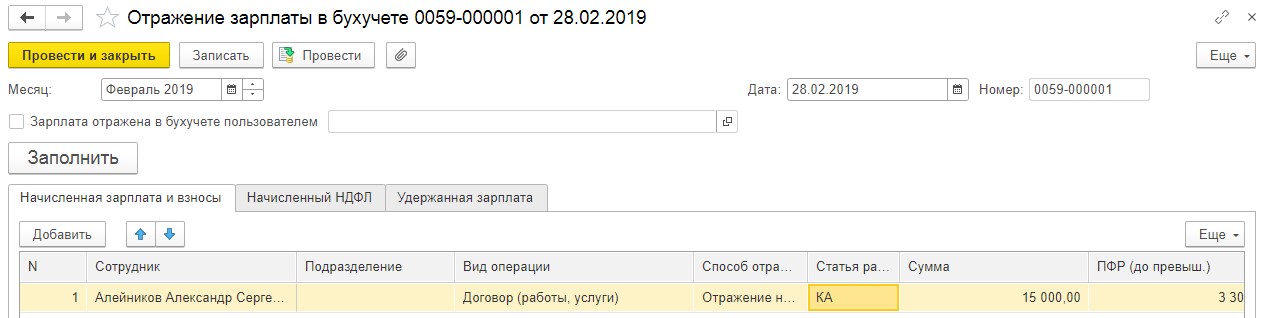

В акте поле «учитывать как» может быть двух видов: расчеты по заработной плате и расчеты с контрагентами. Первый вид соответствует бухгалтерскому счету 70, второй – счету 76. Проводки с такой корреспонденцией сформируются в 1С:Бухгалтерии предприятия 3.0 после обмена данными с 1С:Зарплата и управление персоналом 3.0.

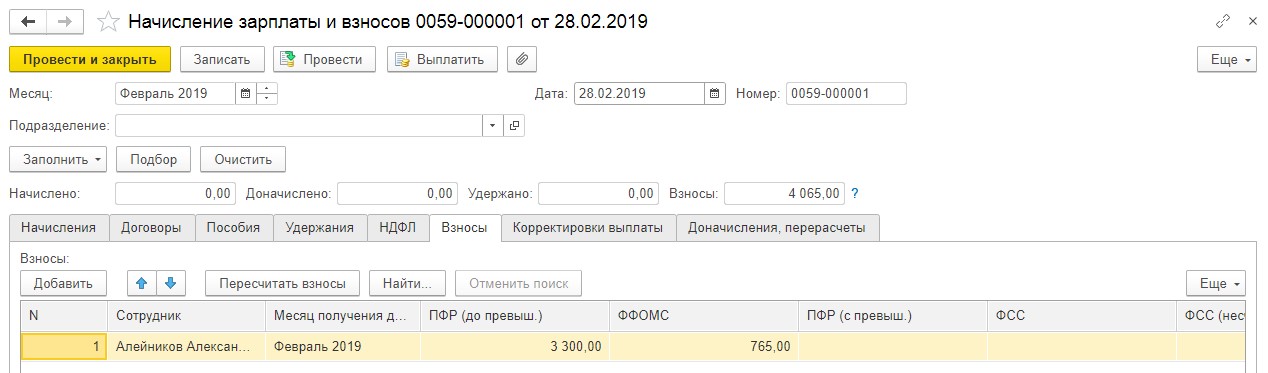

Для итогового расчета заработной платы создадим документ «Начисление зарплаты». Помимо информации о рассчитанной зарплате, налоге на доходы физлиц и страховых взносов сотрудникам предприятия, в этом документе на закладке «Договоры» заполнятся начисления по договорам подряда, рассчитается налог на доходы физлиц исполнителей договора.

![гпх11.jpg]()

В случае, если договор включает в себя страхование от несчастных случаев, страховые взносы будут рассчитываться в конце месяца документом «Начисление зарплаты».

При этом доход по договору подряда облагается страховыми взносами на обязательное пенсионное и медицинское страхование. Страховые взносы исполнителям-нерезидентам будут рассчитываться исходя из их статуса: постоянно проживающий, временно проживающий, временно пребывающий в Российской Федерации.

После этого по нажатию кнопки «Выплатить», создадим ведомость в кассу на выплату.

![гпх12.jpg]()

Будет создана ведомость в кассу с видом «начисление зарплаты».

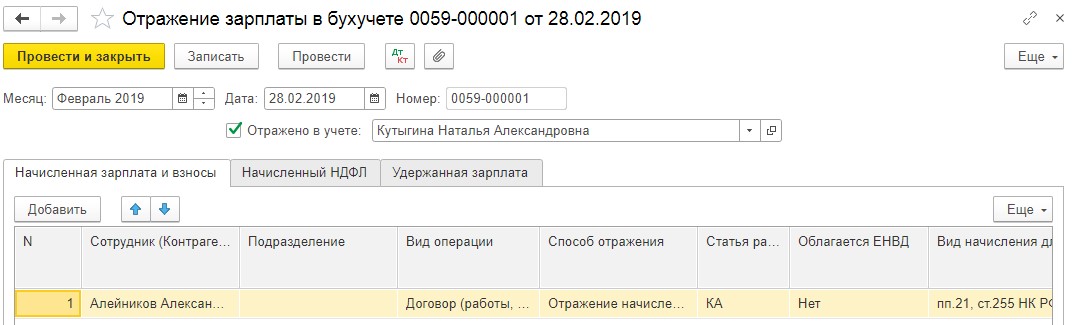

Для того, чтобы отразить бухгалтерские проводки, после расчета зарплаты за весь месяц, создайте и заполните документ «Отражение зарплаты в бухгалтерском учете». Этот документ после синхронизации загрузится в программу 1С:Бухгалтерия предприятия 3.0 и при проведении сформирует необходимые проводки.

Как отразиться в отчетности по НДФЛ?

Для налогового учета в части заполнения регламентированного отчета 6-НДФЛ в строке 100 будет отражена дата фактического получения дохода по договору подряда, то есть дата выплаты из ведомости. Дата удержания налога, это строка 110, также дата выплаты дохода по ведомости. В строке 120 будет указан срок перечисления налога – не позднее дня, следующего за днем выплаты дохода. Эта дата автоматически определяется программой.

Чтобы всегда заполнять отчеты без ошибок и в актуальной форме, заключите договор сопровождения с компанией Первый БИТ. Наши специалисты помогут обновить программу и составить отчет. А также ответят на все возникающие вопросы.

Расчеты по договору ГПХ в 1С ЗУП если есть авансовые платежи

Мы рассмотрели процесс отражения договоров подряда на примере создания актов выполненных работ. Если мы будем выплачивать вознаграждение по окончанию договора, а также выплачивать аванс, то отражать акты нет смысла. В договоре заполните размер аванса. В документ «Начисление зарплаты» на закладку «Договоры» он будет попадать автоматически, а после заполнится оставшейся суммой по договору подряда.

Выплачивать вознаграждение можно не только через кассу, но и выплатой на лицевой счет физического лица.

Если у вас остались вопросы, вы всегда можете обратиться в компанию «Первый Бит» и получить консультацию специалистов.

Заключайте договор сопровождения, будьте в курсе всех изменений законодательства и получайте самую актуальную информацию!

Кроме трудовых договоров организации могут заключать с физическими лицами договоры гражданско-правового характера. В 1С ЗУП 8.3 есть возможность учитывать договоры ГПХ. Рассмотрим подробнее.

Настройка программы

Откроем в меню «Настройка — Расчет зарплаты».

Установим флажок «Регистрируются выплаты по договорам гражданско-правового характера».

![]()

Также выбираем способ отражения в бухучете при обмене с 1С:Бухгалтерией, а именно проводку по Кт счета:

- Расчеты с контрагентами — используется счет 76.

- Расчеты по оплате труда — используется счет 70.

- Вариант выбирается в конкретном документе.

Общая схема учета

Общая схема учета выглядит так:

- Создаем сотрудника.

- Описываем условия договора в документе «Договор (работы, услуги)».

- Начисляем вознаграждение:

- В конце месяца документом «Начисление зарплаты и взносов». Рассчитываются также НДФЛ и страховые взносы.

- Если оплату нужно сделать посреди месяца — документом «Начисление по договорам». НДФЛ в документе также считается, а взносы рассчитываются только в документе «Начисление зарплаты и взносов».

- В конце месяца создаем ведомости со способом выплаты «Зарплата за месяц».

- Посреди месяца создаем ведомости со способом выплаты «Начисления по договорам».

Далее разберем пример.

Получите понятные самоучители по 1С бесплатно:

Организация заключила договор на выполнение работ с Ивановым Дмитрием Сергеевичем (не работает в нашей организации). Срок работ с 1 по 31 августа 2020 г. Сумма по договору 20 000 р. с оплатой после завершения работ.

Создание сотрудника и договора подряда

Добавим нового сотрудника.

В примере сотрудник не работает в нашей организации, поэтому прием на работу не оформляем. Нажимаем кнопку «Оформить договор».

![]()

Откроется документ, заполняем его:

- Указываем дату документа, организацию, сотрудника.

- Указываем дату начала и окончания договора.

- В поле «Счет, субконто» выбираем способ отражения в бухучете.

- Указываем вариант учета: расчеты с контрагентами или расчеты по оплате труда. Как уже отмечали ранее, это влияет на Кт счета в проводках при обмене с бухгалтерией.

- Вводим условия договора:

- Сумму.

- Способ оплаты:

- в конце срока — сумма попадет в документы «Начисление зарплаты» или «Начисление по договорам»;

- по актам — фактическая сумма фиксируется документами «Акт приемки выполненных работ». Создать можно из этого же документа на отдельной закладке.

- в конце срока с ежемесячными авансовыми платежами — оплата ежемесячно и без актов, но при этом при начислении зарплаты будет начисляться аванс. Сумма указывается в договоре в отдельном поле.

![]()

Сохраняем информацию и выводим печатные формы.

![]()

Начисление вознаграждения по договору ГПХ

Создадим документ «Начисление зарплаты и взносов».

![]()

Заполняется закладка «Договоры», также рассчитываются НДФЛ и взносы.

Оплата работ по договору ГПХ

После расчетов нажмем кнопку «Выплатить».

![]()

Проверяем и сохраняем ведомость.

![]()

![]()

Читайте также: