Как в 1с отразить безвозмездную передачу основных средств

Обновлено: 02.07.2024

Финансовый кризис и кассовые разрывы могут настигнуть абсолютно любую компанию. В такой ситуации часто на помощь приходят собственники бизнеса, то есть его учредители. Они имеют право оказать как возмездную помощь, о чем мы писали ранее в статье, так и безвозмездную поддержку в виде финансов и имущества. Поступающие от учредителя денежные средства могут расходоваться на выплату заработной платы, налогов, страховых взносов или идти на погашение по кредитов, займов или задолженности перед контрагентами. Рассмотрим отражение безвозмездной помощи от учредителя на примере программного продукта 1С: Бухгалтерия ред. 3.0 с учётом того, что учредитель владеет большей частью компании и имущество, получаемое от него, не планируется передавать третьим лицам.

Обычно для оформления взаимоотношений с учредителем по безвозмездному поступлению заключается соглашение, в котором указывается размер помощи и её цели.

Согласно Инструкции по применению плана счетов для отражения денежных средств и иного имущества, поступающих от учредителя безвозмездно, используют счёт 98.02.

Такие поступления для организации являются прочими внереализационными доходами как по бухгалтерскому, так и по налоговому учёту.

При этом есть исключение: если вклад в уставный капитал учредителя, который безвозмездно передаёт имущество или денежные средства, составляет более 50%, то такая помощь не облагается налогом на прибыль.

Что касается передаваемого имущества, оно так же не будет являться доходом по налоговому учёту, если в течение года со дня получения имущества оно не передаётся третьим лицам. Об этом сказано в пункте 1 статьи 251 НК РФ.

Безвозмездная финансовая помощь учредителя

Поступление денежных средств оформляется «Приходным кассовым ордером» или «Поступлением на расчётный счёт» в зависимости от способа перечисления.

Перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и нажмём на кнопку «Поступление».

В открывшемся документе укажем вид операции «Прочие расчеты с контрагентами», выберем из списка контрагентов учредителя, укажем сумму и введём новый договор. Счёт учёта исправим на 98.02 и проведём документ.

Если денежные средства были внесены в кассу, то следует перейти в раздел «Банк и касса», выбрать пункт «Кассовые документы» и нажать на кнопку «Поступление».

Вид операции будет «Прочий приход», а плательщик указывается в строке «Принято от».

Для отражения данного поступления в доходах организации необходимо перейти в раздел «Операции» и выбрать пункт «Операции, введённые вручную».

Далее нужно нажать на кнопку «Создать» и выбрать из выпадающего списка пункт «Операция».

Добавьте строку и укажите проводку Дт 98.02 Кт 91.01 на сумму финансового поступления.

Также по кредиту необходимо выбрать соответствующую аналитику: в справочнике прочих доходов и расходов следует создать новую строку с видом статьи «Безвозмездное получение имущества, работ, услуг, имущественных прав» и снятым флагом «Принимается к налоговому учёту».

Под статьей дохода нужно выбрать пункт «Контрагент» и выбрать учредителя из списка. Обратите внимание, что сумма по кредиту в налоговом учёте должна быть занесена, как постоянная разница между бухгалтерским и налоговым учётом.

Если бы учредитель, оказывающий помощь, владел частью менее 50%, то сумма по кредиту была бы отражена в графе НУ, а не ПР.

Безвозмездное получение основного средства от учредителя

Для отражения поступления основного средства в виде безвозмездной помощи необходимо ввести документ «Операция, введённая вручную» в разделе «Операции». В нём указать проводку Дт 08.04.1 Кт 98.02 на сумму приходуемого оборудования.

Затем для его ввода в эксплуатацию нужно ввести документ «Принятие к учёту ОС» в разделе «ОС и НМА».

В графе «Способ поступления» необходимо указать «Безвозмездное поступление», а в графе «Оборудование» выбрать принимаемое основное средство. Остальные графы заполняются как в стандартном принятии к учёту ОС.

На вкладке «Основные средства» следует ввести новое ОС, в котором заполнить группу учёта ОС, код по ОКОФ и амортизационную группу.

На вкладке «Бухгалтерский учёт» следует указать срок полезного использования в месяцах и счёт учёта затрат для начисления амортизации.

На вкладке «Налоговый учёт» следует указать срок полезного использования по налоговому учёту и специальный коэффициент, равный единице, если нет повышающего или понижающего коэффициента.

Вкладку «Амортизационная премия» заполнять не следует, так как согласно пункта 9 статьи 258 НК РФ по безвозмездно полученным основным средствам её нельзя применять.

После проведения документа необходимо проверить проводки, нажав на кнопку .

Амортизация будет начисляться автоматически, начиная с месяца, следующим за месяцем ввода в эксплуатацию, обработкой «Закрытие месяца» в разделе «Операции».

Последним этапом следует отразить сумму начисленной амортизации в составе прочих доходов. Для этого введём уже знакомый нам документ «Операция, введённая вручную». Такой документ нужно будет вводить каждый месяц после начисления амортизации.

Если бы учредитель, оказывающий помощь, владел частью менее 50%, то сумма по кредиту была бы отражена в графе НУ, а не ПР.

Законодательством не запрещена безвозмездная передача имущества между материнской и дочерней компаниями, представляющими с экономической точки зрения единый хозяйствующий субъект (постановление Президиума ВАС РФ от 04.12.2012 № 8989/12).

Для целей бухгалтерского учета первоначальной стоимостью безвозмездно полученного основного средства (ОС) признается его текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы (п. 10 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н, п. 29 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н, далее - Методические указания). Доходы в виде стоимости основных средств, полученных безвозмездно, признаются ежемесячно по мере начисления амортизации (п. 29 Методических указаний, Инструкция по применению Плана счетов, утв. приказом Минфина России от 31.10.2000 № 94н).

Для целей налогообложения прибыли согласно подпункту 11 пункта 1 статьи 251 НК РФ доходы от безвозмездно полученного имущества не учитываются, если уставный капитал:

При этом полученное имущество не признается доходом, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Таким образом, если организация безвозмездно получает ОС от единственного участника (акционера) общества, то стоимость такого имущества в доходах не учитывается и формирует нулевую первоначальную стоимость объекта для целей налогового учета (п. 1 ст. 257 НК РФ), которая не подлежит амортизации (письмо Минфина России от 27.07.2012 № 03-07-11/197).

Поскольку первоначальная стоимость безвозмездно переданного имущества в бухгалтерском и налоговом учете различается, для регистрации поступления такого ОС следует использовать документ Операция. В регистр бухгалтерии нужно ввести запись по дебету счета 08.04.1 «Приобретение объектов основных средств» с соответствующей аналитикой в корреспонденции со счетом 98.02 «Доходы будущих периодов» на документально подтвержденную рыночную стоимость ОС. Если организация применяет положения ПБУ 18/02, то в специальных ресурсах для целей налогового учета Сумма ПР Дт 08.04.1 и Сумма ПР Дт 98.02 необходимо отразить постоянную разницу.

Далее объект ОС, переданный в качестве дара и отраженный на счете 08.04.1, принимается к учету документом Принятие к учету ОС (раздел ОС и НМА). На закладке Налоговый учет документа в поле Порядок включения стоимости в состав расходов следует выбрать значение Стоимость не включается в расходы.

После проведения документа признается постоянная разница в размере стоимости безвозмездно полученного имущества. Поскольку в месяце принятия к учету ОС не признаются ни доходы от безвозмездно полученного ОС, ни расходы от его амортизации, то отложенные налоговые активы и обязательства (ОНА и ОНО) также не признаются.

Со следующего (после принятия к учету) месяца объект начинает амортизироваться только в бухгалтерском учете. После выполнения регламентной операции Амортизация и износ основных средств, входящей в обработку Закрытие месяца, сформируется бухгалтерская проводка по начислению амортизации, отражается постоянная разница.

С этого же месяца в бухгалтерском учете должен ежемесячно отражаться доход на сумму амортизации безвозмездно полученного имущества проводкой: Дебет 98.02 Кредит 91.01.

В программе такую операцию надо отражать вручную каждый месяц до полного погашения стоимости ОС. Поскольку в налоговом учете доход не признается, то в специальных ресурсах для целей налогового учета Сумма ПР Дт 98.02 и Сумма ПР Кт 91.01 нужно отразить постоянную разницу.

После выполнения регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца, будет ежемесячно признаваться постоянное налоговое обязательство (ПНО) и одновременно с этим - постоянный налоговый актив (ПНА).

Проводки у принимающей стороны при передаче ОС в безвозмездное пользование

В п. 23. Методических указаний по учету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н (далее — приказ 91н), указано, что основные средства, поступающие в организацию, отражаются в учете по первоначальной стоимости. Одним из вариантов поступления данных активов на предприятие является их безвозмездное получение от других учреждений. Для таких ОС первоначальной стоимостью является рыночная цена на дату их отражения на счетах фирмы (п. 29 Методических указаний).

Затраты, связанные с безвозмездным поступлением ОС, аккумулируются на счете 08, составляется проводка:

Дополнительные издержки (расходы на доставку или приведение ОС в рабочее состояние) тоже включают в дебет счета 08:

Дт 08 Кт 60 (10, 23, 26, 76).

ВАЖНО! Безвозмездная передача основных фондов у дарителя облагается НДС. А вот организация, получающая ОС, не может данный налог принять к возмещению и не отражает информацию о нем в учете. Подробности см. в материале "Уплачивается ли НДС при безвозмездной передаче имущества?".

НДС по дополнительным расходам отражают на счетах:

Ввод объекта в эксплуатацию отражается корреспонденцией:

Так как активы, полученные безвозмездно, признаются прочими доходами, по мере начисления амортизации их стоимость списывают в кредит 91. При этом делается две бухгалтерские записи — одна отражает сумму начисленного износа, вторая — величину доходов будущих периодов, включаемых в прочие доходы:

О нюансах учета безвозмездно полученного имущества читайте в типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как передать другой организации безвозмездно основные средства

С 1 января 2022 г. действуют ФСБУ 6/2020 "Основные средства" и ФСБУ 26/2020 "Капитальные вложения". Они утверждены Приказом Минфина России от 17.09.2020 N 204н. Одновременно утрачивают силу ПБУ 6/01 и Методические указания по бухгалтерскому учету основных средств. Начать применять Стандарты можно и раньше.

Безвозмездная передача ОС является их выбытием. Поэтому записи на счетах бухгалтерского учета начинаются со списания первоначальной стоимости и амортизации:

В п. 86 приказа 91н указано, что доходы и расходы, связанные с любым выбытием ОС, отражаются на счете 91. Так как остаточная стоимость относится к расходам организации, то ее относят в дебет 91 счета:

При безвозмездной передаче ОС, так же как и при получении, могут появиться дополнительные расходы. Они отражаются проводкой:

После этого составляют проводку, отражающую НДС по дополнительным расходам:

Так как НДС в данном случае относят к расходам, не учитывающимся в целях налогообложения прибыли, составляется бухгалтерская запись:

Передача ОС на безвозмездной основе изначально предполагает начисление НДС у передающей стороны (такая передача считается реализацией по нормам ст. 146 НК РФ, за исключением случаев, перечисленных в этой же статье особо):

В результате образовавшиеся на счете 91 расходы списываются в убытки предприятия. Составляется бухгалтерская запись:

Так как остаточную стоимость и дополнительные расходы не получится учесть при расчете налога на прибыль, возникает постоянное налоговое обязательство, которое отражается:

Как учитываются безвозмездные операции в целях налога на прибыль, детально разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Проводки в бюджете, если основные средства были переданы на безвозмездной основе

Также как и частные фирмы, бюджетные организации в рамках своей правоспособности могут передавать безвозмездно ОС либо быть их получателями.

В бюджете основным нормативно-правовым актом, регулирующим правильность оформления безвозмездной передачи ОС на счетах бухгалтерского учета, является приказ Минфина России от 01.12.2010 № 157н. Кроме того, в зависимости от типа организации, применяют еще 3 нормативных документа: приказ Минфина России от 23.12.2010 № 183н — для автономных учреждений, приказ Минфина России от 16.12.2010 № 174н — для бюджетных организаций, приказ Минфина России от 06.12.2010 № 162н — для казенных предприятий.

В казенных и бюджетных организациях при поступлении ОС безвозмездно, необходимо учитывать, какой бюджетный распорядитель у того учреждения, которое передает активы. Таким образом, будет меняться только кредит счета в бухгалтерской записи:

- если у организаций один и тот же распорядитель средств — 030404310,

- если разные распорядители — 040110180,

- прочие поступления — 040110100.

По дебету в такой проводке всегда будут использоваться соответствующие субсчета счета 010100000.

Выбытие ОС в связи с безвозмездной передачей в бюджетных и казенных организациях отражается:

Дт 030404310 (040120200) Кт 010100000.

Так как автономные учреждения не имеют распорядителей средств, то безвозмездное поступление ОС возможно либо от учредителей, либо от сторонних организаций. Порядок отражения операций по безвозмездному поступлению и выбытию ОС на счетах таких организаций указан в приказе 183н.

Законодательством предусмотрены случаи, когда безвозмездная передача ОС не является объектом налогообложения НДС:

1. Если основные средства были переданы некоммерческой организации и они будут использованы для осуществления основной деятельности, отраженной в уставе учреждения .

2. При передаче ОС органам власти и местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям.

В остальных случаях передающая сторона начисляет НДС.

Кроме начисления НДС, при безвозмездной передаче ОС важным вопросом является их включение в состав доходов, влияющих на налогооблагаемую базу по налогу на прибыль. Так, при передаче в рамках одного уровня бюджета и при межбюджетной передаче не учитываются доходы от безвозмездно поступивших ОС.

Если активы были получены не от учреждений бюджетной системы, то следует обратить внимание на то, поступили они в качестве пожертвования или же по договору дарения. Потому что в соответствии с подп. 1 п. 2 ст. 251 НК РФ, от налогообложения прибыли освобождаются только поступления в форме пожертвования. Если имущество получено по договору дарения, его рыночная стоимость включается в состав внереализационных доходов (подп. 1 п. 4 ст. 271 НК РФ).

Итоги

Безвозмездная передача объектов ОС является поступлением активов, если организация является их получателем. При этом составляется корреспонденция, итогом которой является включение суммы полученных основных средств в доходы предприятия.

Если же, наоборот, организация передает кому-то актив, то для нее это будет выбытием, которое впоследствии отразится на счетах как убыток организации.

Учет безвозмездных поступлений в бюджетной сфере отличается от учета других предприятий и регламентируется своими НПА.

Основные средства могут поступать в учреждение не только посредством приобретения за плату, но и безвозмездно. В этой статье рассмотрим отражение безвозмездного поступления ОС в программе "1С:Бухгалтерия государственного учреждения 8,редакция 2.0".

Поступление основных средств на безвозмездной основе можно условно разделить на три вида:

1. безвозмездное получение от учреждения, подведомственного тому же ГРБС (внутриведомственное перемещение);

2. поступление основных средств от учредителя;

3. поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС).

Рассмотрим все ситуации последовательно.

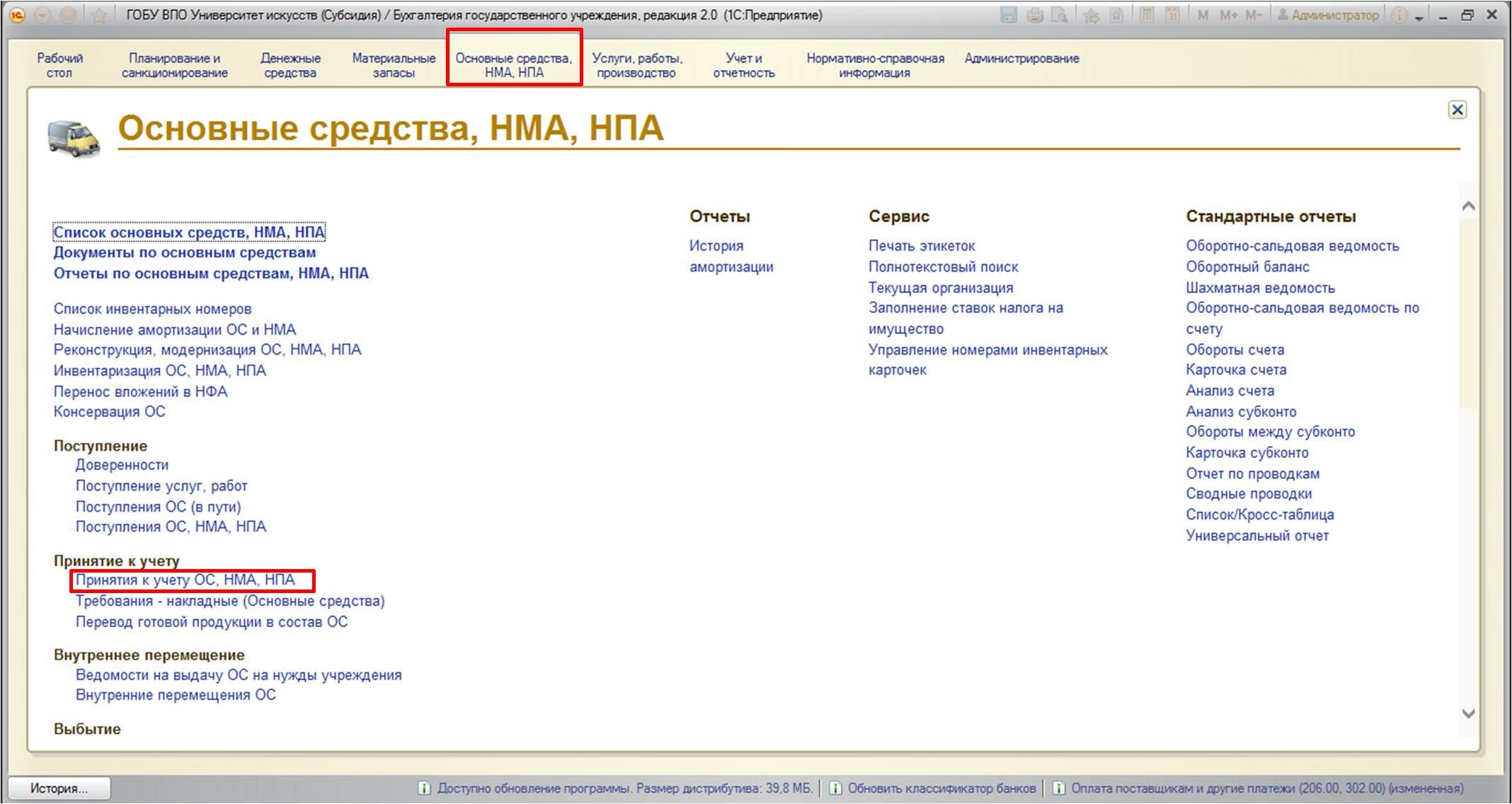

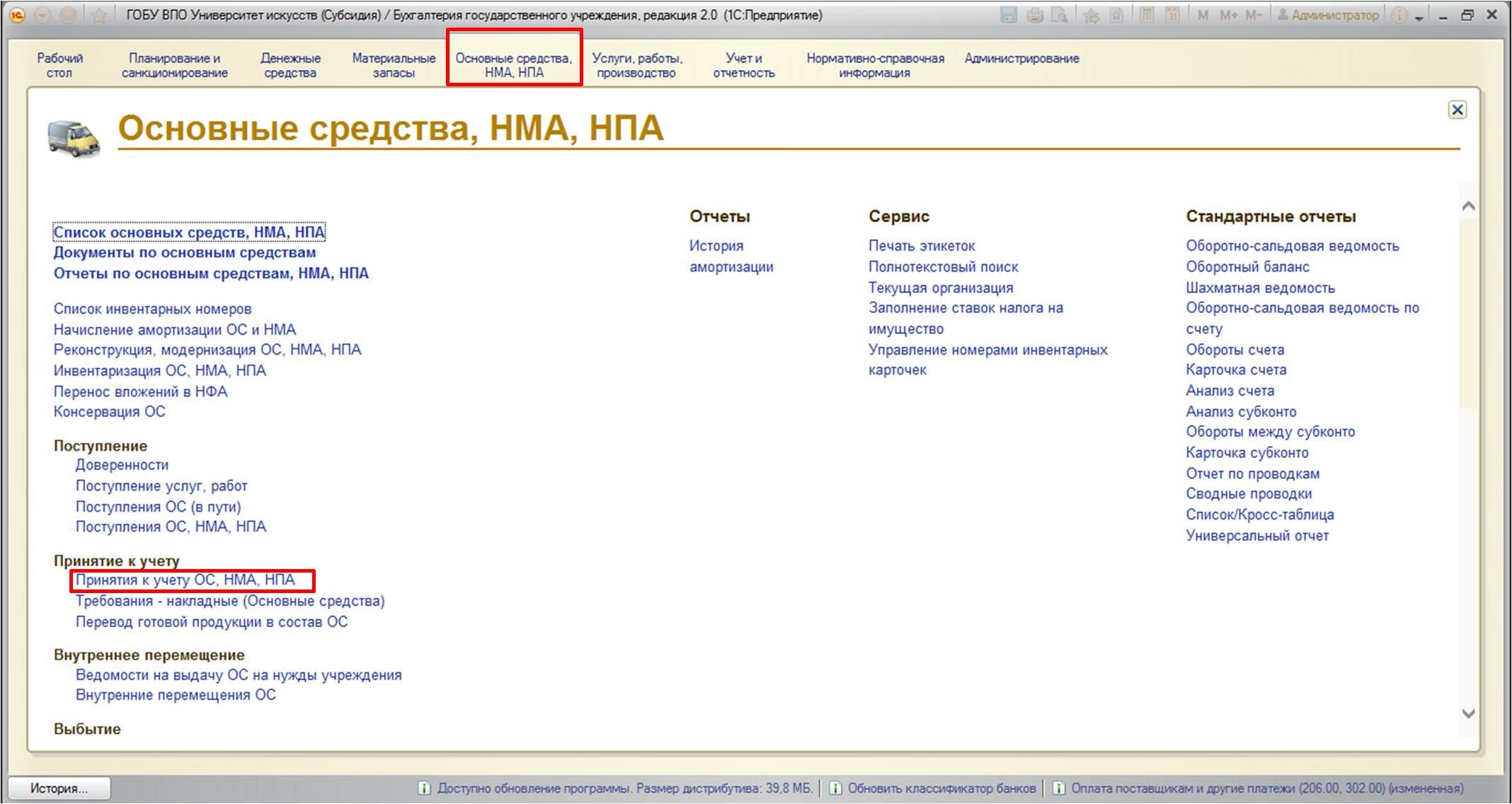

Отражение безвозмездного поступления основных средств в учете производится с помощью документа «Принятие к учету ОС, НМА, НПА». Найти его можно:

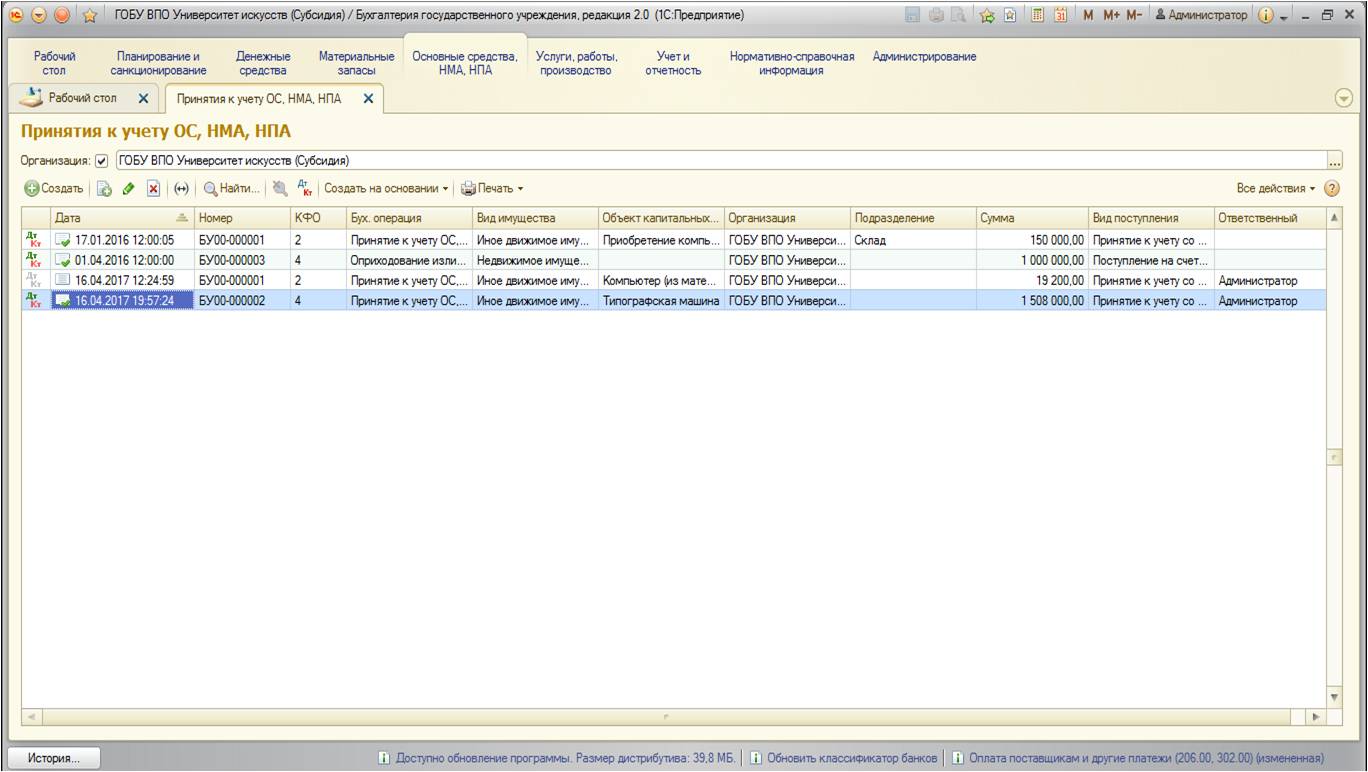

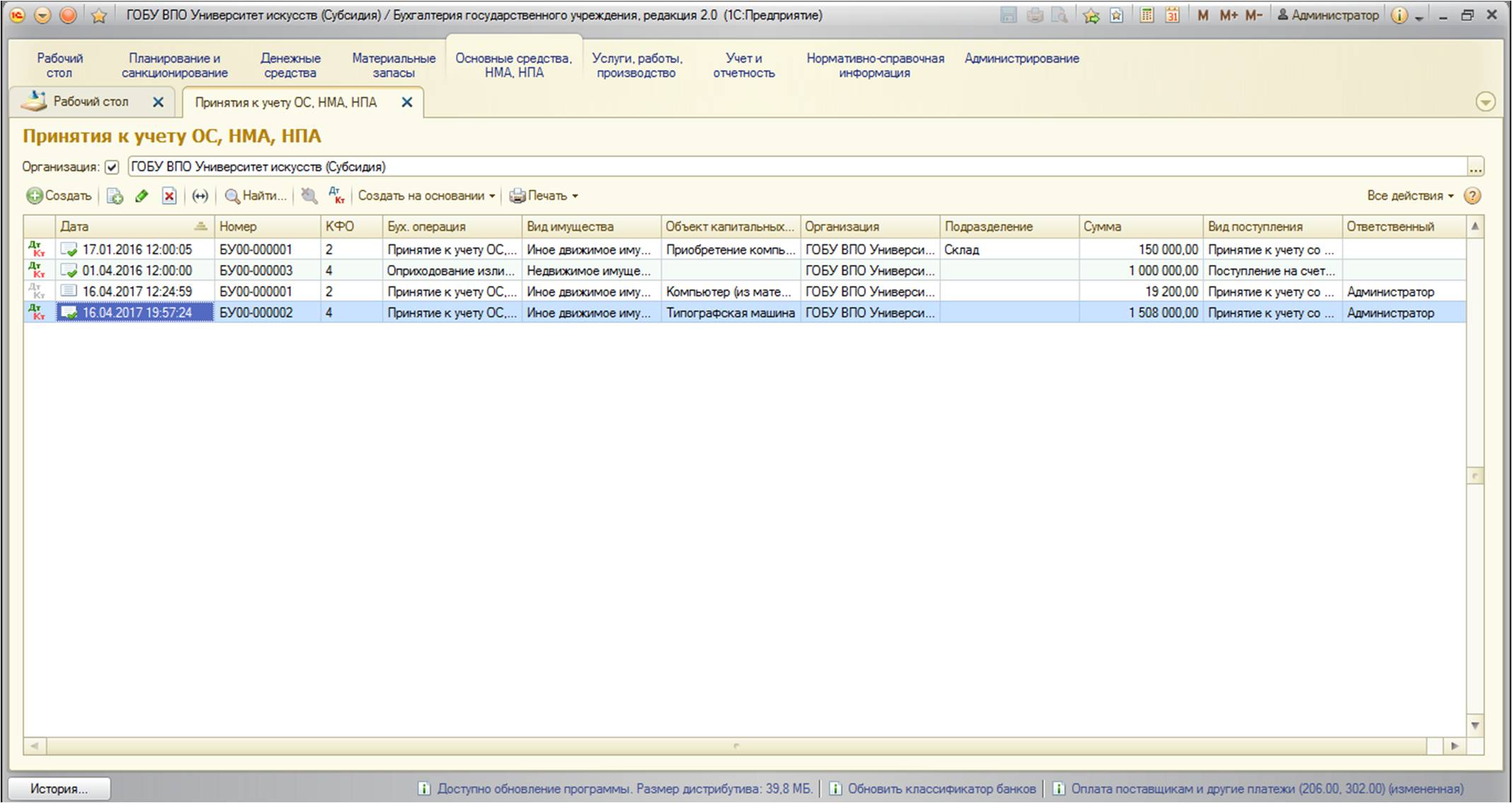

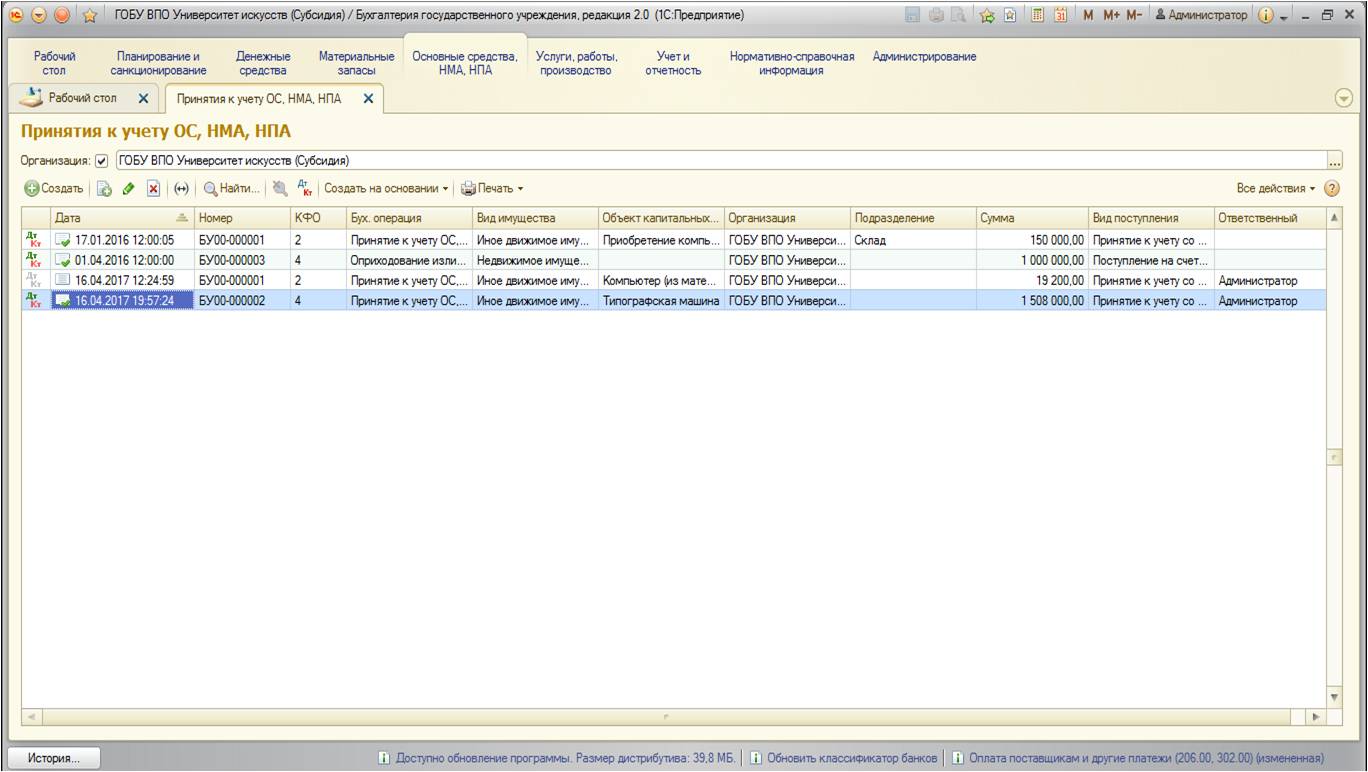

Открывается список документов:

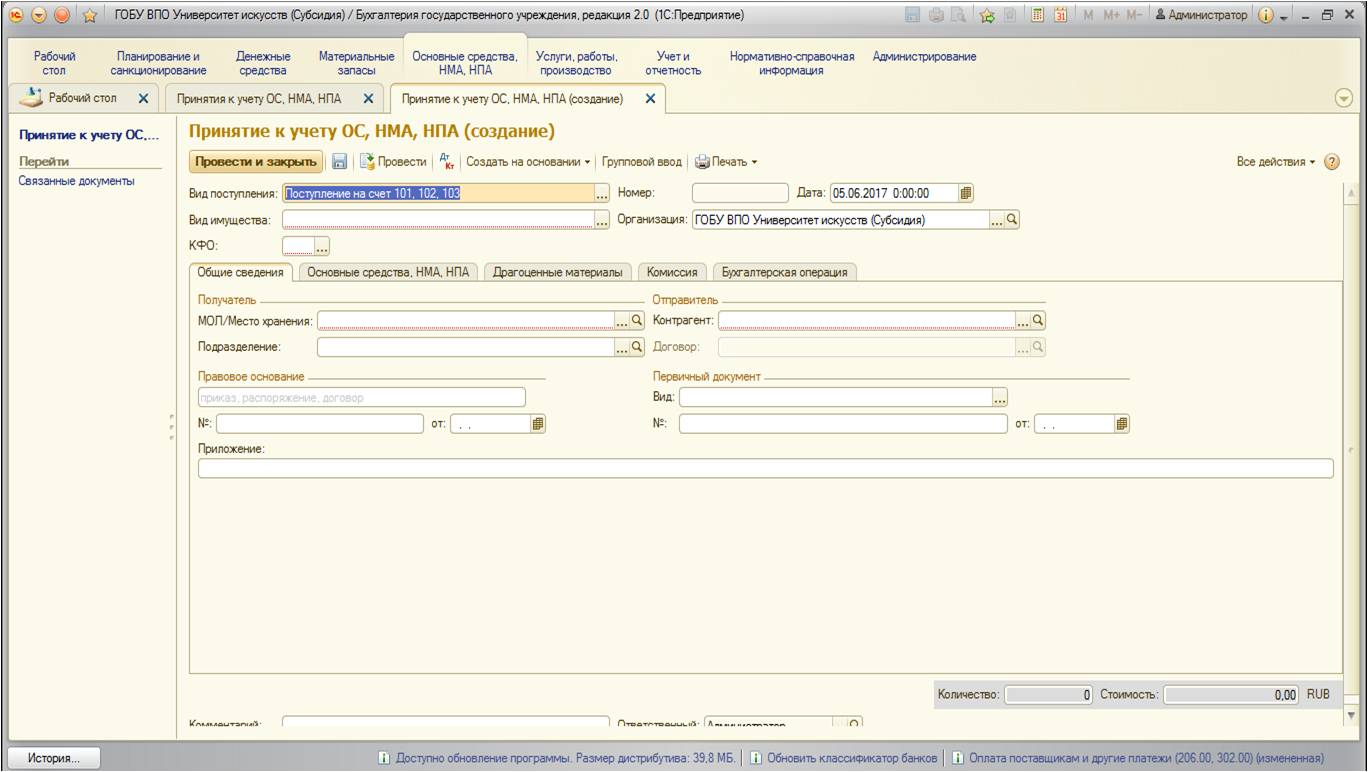

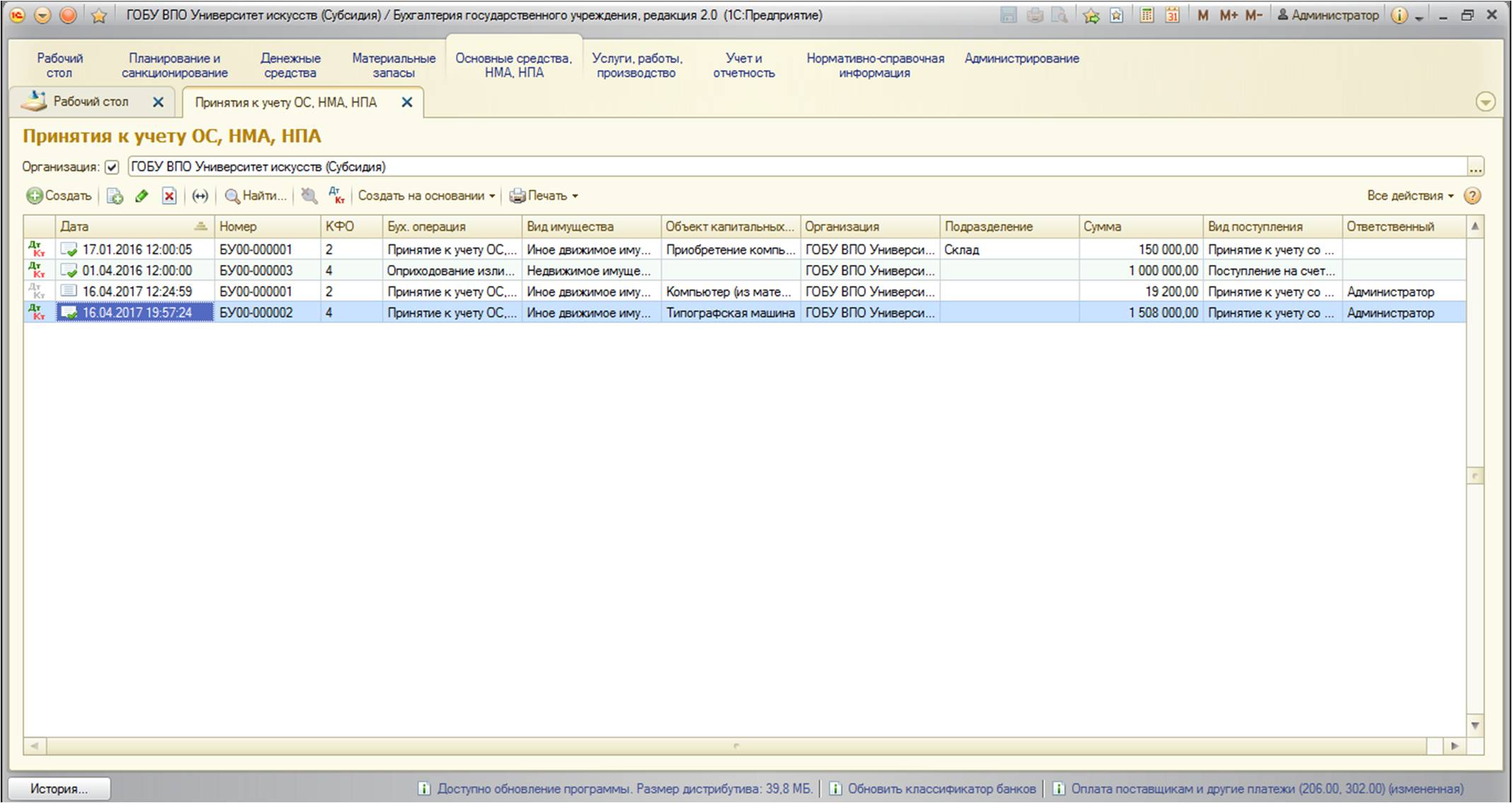

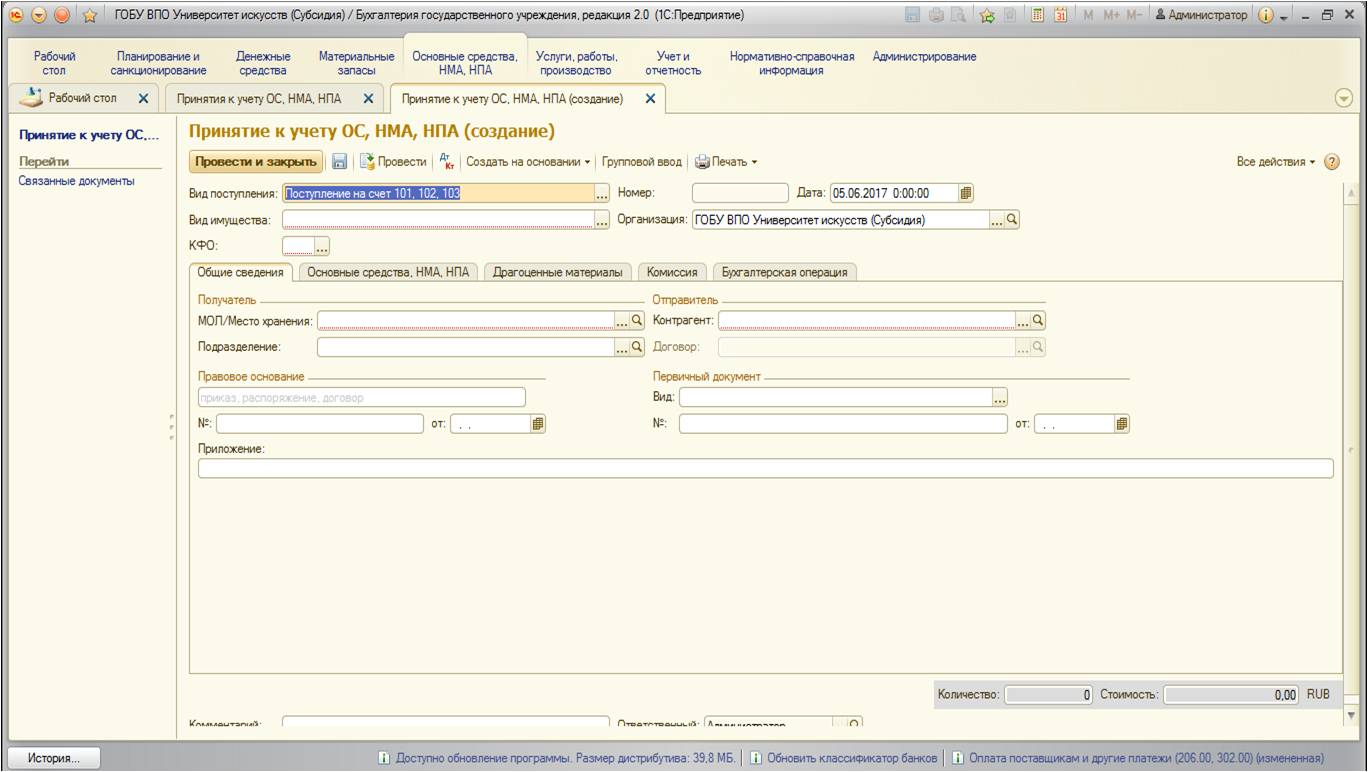

По кнопке «Создать» добавляем новый документ:

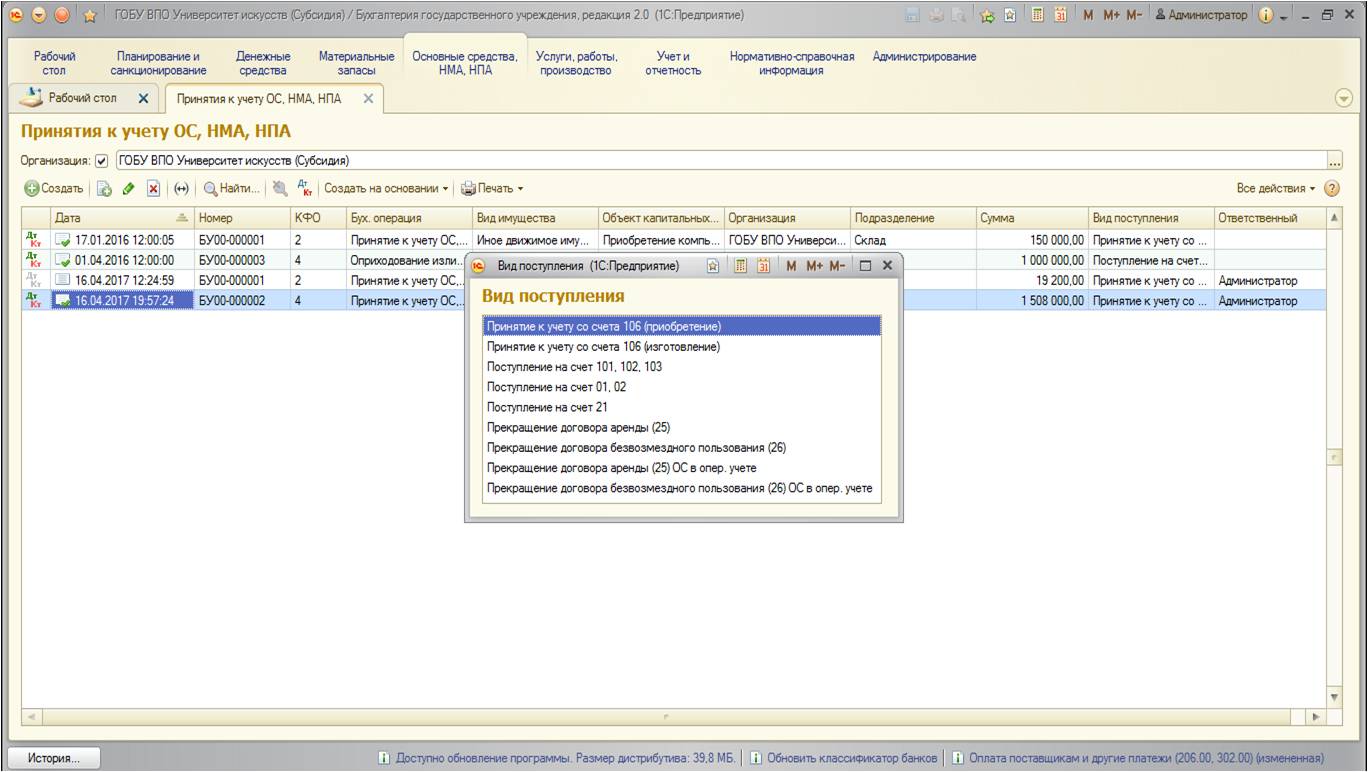

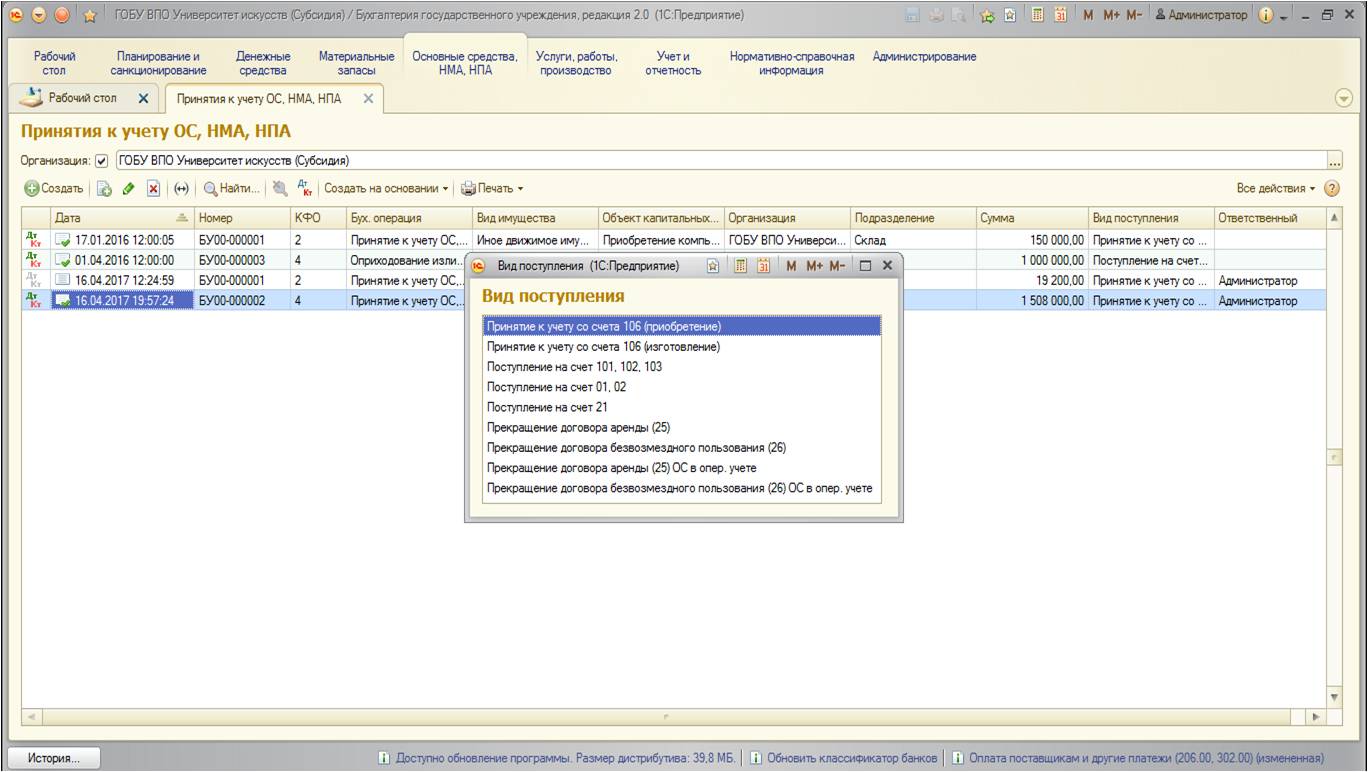

Открывается специальное окно с перечнем видов поступления основных средств:

Вид поступления со счета 106 используется в том случае, когда стоимость основного средства была предварительно аккумулирована на этом счете как капитальное вложение.

Вид поступления на счета 101,102,103 используется, если поступает готовое основное средство.

Остальные виды поступлений – по забалансовым счетам, для упрощенного учета и хранения.

В нашем случае необходимо выбрать вид «Поступление на счет 101,102,103»:

Реквизиты документа заполняются стандартным образом. Но хотелось бы заострить внимание именно на реквизите «Код финансового обеспечения»: по какому КФО принимать к учету основное средство, полученное безвозмездно?У казенных учреждений используется КФО 1 – «Деятельность, осуществляемая за счет средств соответствующего бюджета». А для автономных и бюджетных учреждений возможны варианты КФО – 2 «Приносящая доход деятельность (собственные доходыу чреждения)», 4«Субсидии на выполнение государственного (муниципального) задания» или 7 «Средства по обязательному медицинскому страхованию». В целом, можно сказать, что в выборе КФО играют роль два фактора:

-с помощью каких средств принимаемое основное средство будет содержаться (то есть, если вы принимаете безвозмездно основное средство, например, автотранспорт, то необходимо учитывать, из каких средств будет осуществляться обслуживание этого автотранспорта);

-и второй момент касается безвозмездной передачи внутри бюджета (среди учреждений, подчиненных одному ГРБС): здесь стоит учитывать, скакого КФО выбывает основное средство, обычно в этом случае ОС принимается на этот же КФО. Это обусловлено тем, что «хозяйство» одного ГРБС при безвозмездной передаче среди подчиненных учреждений не должно измениться (то есть, общая сумма основных средств на каждом из КФО не изменяется, передача должна быть под одним и тем же КФО).

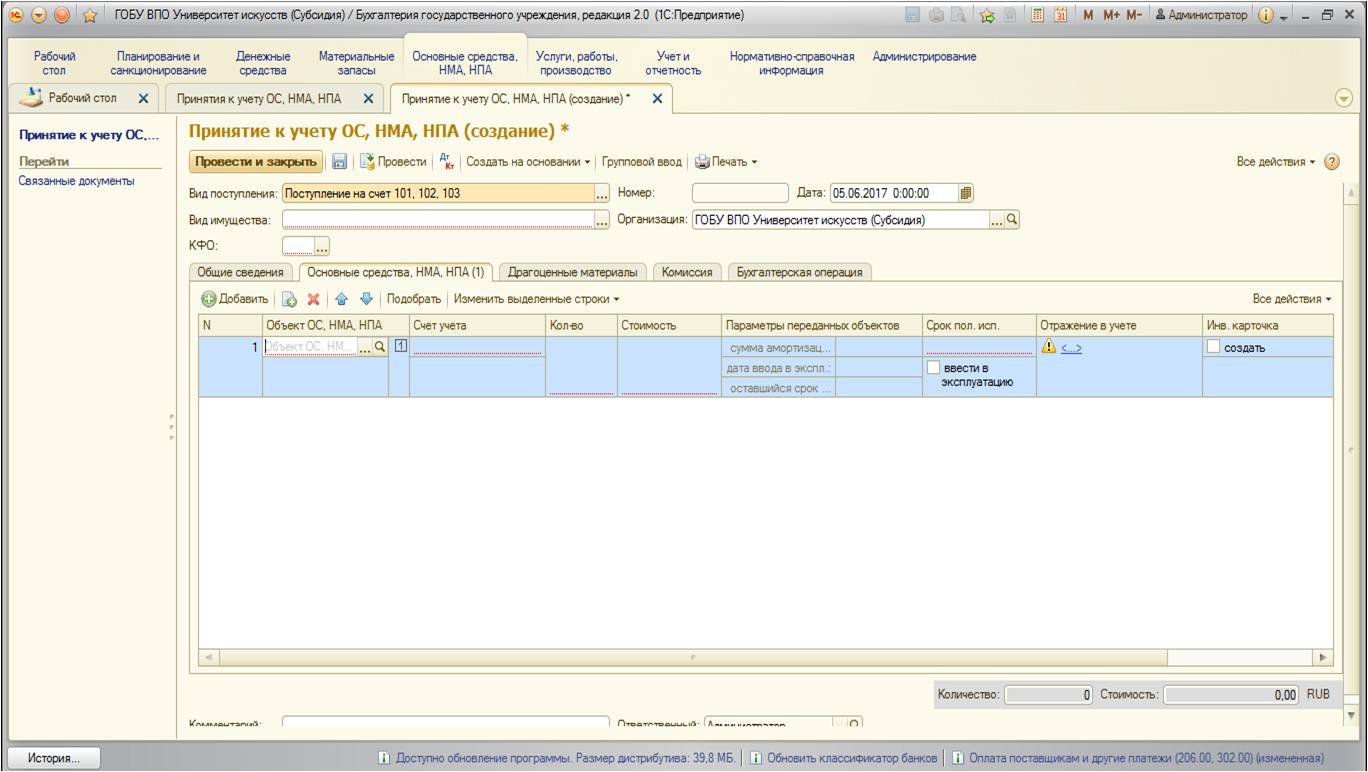

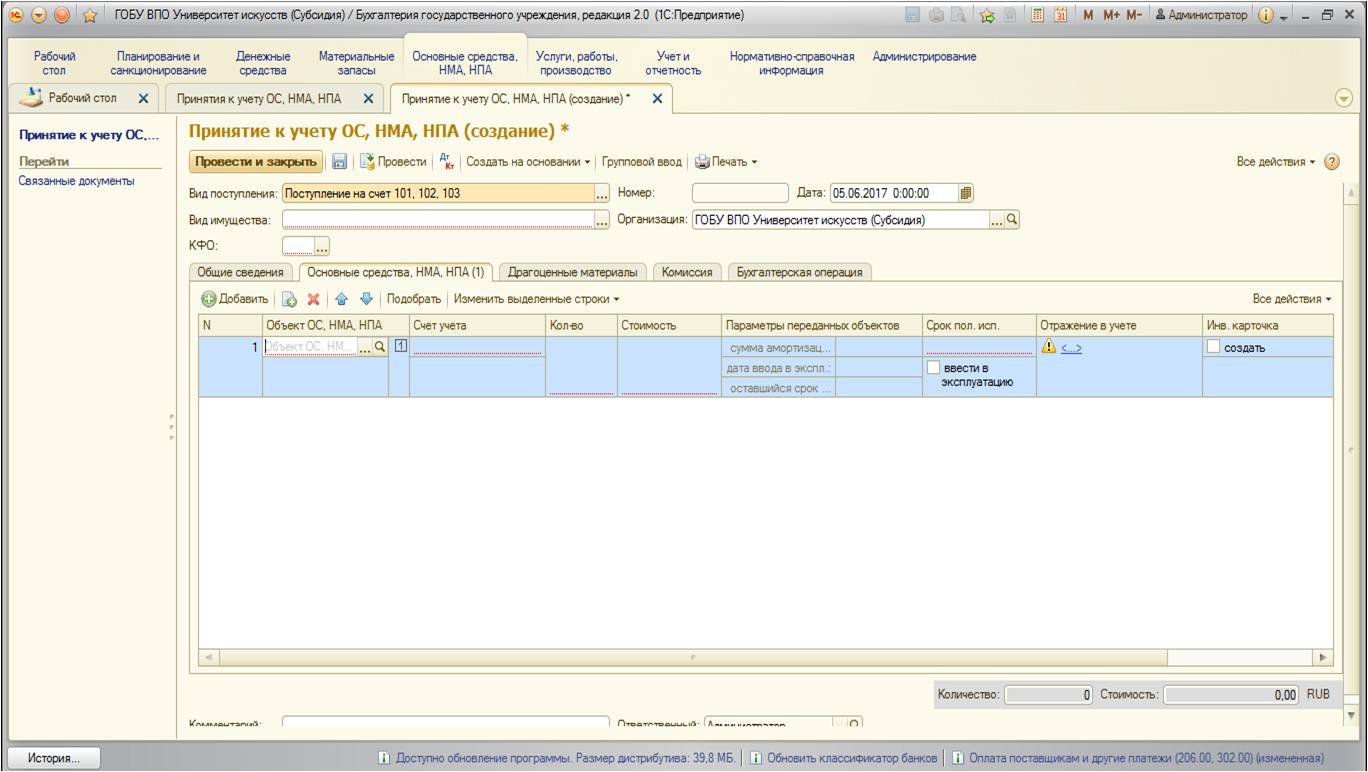

Далее на вкладке «Основные средства, НМА, НПА» заполняются исходные данные принимаемого к учету основного средства:

Если основное средство передается с амортизацией –данные амортизации указываются на этой вкладке.

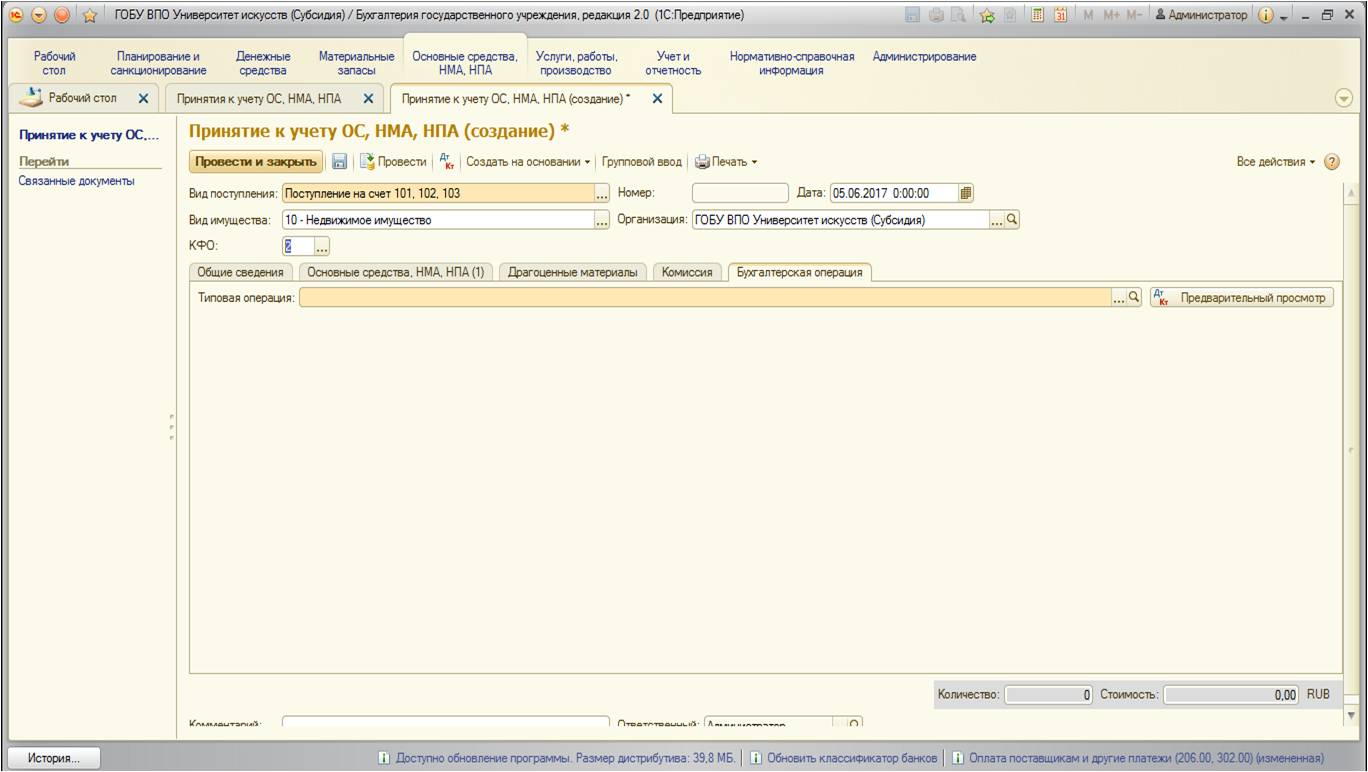

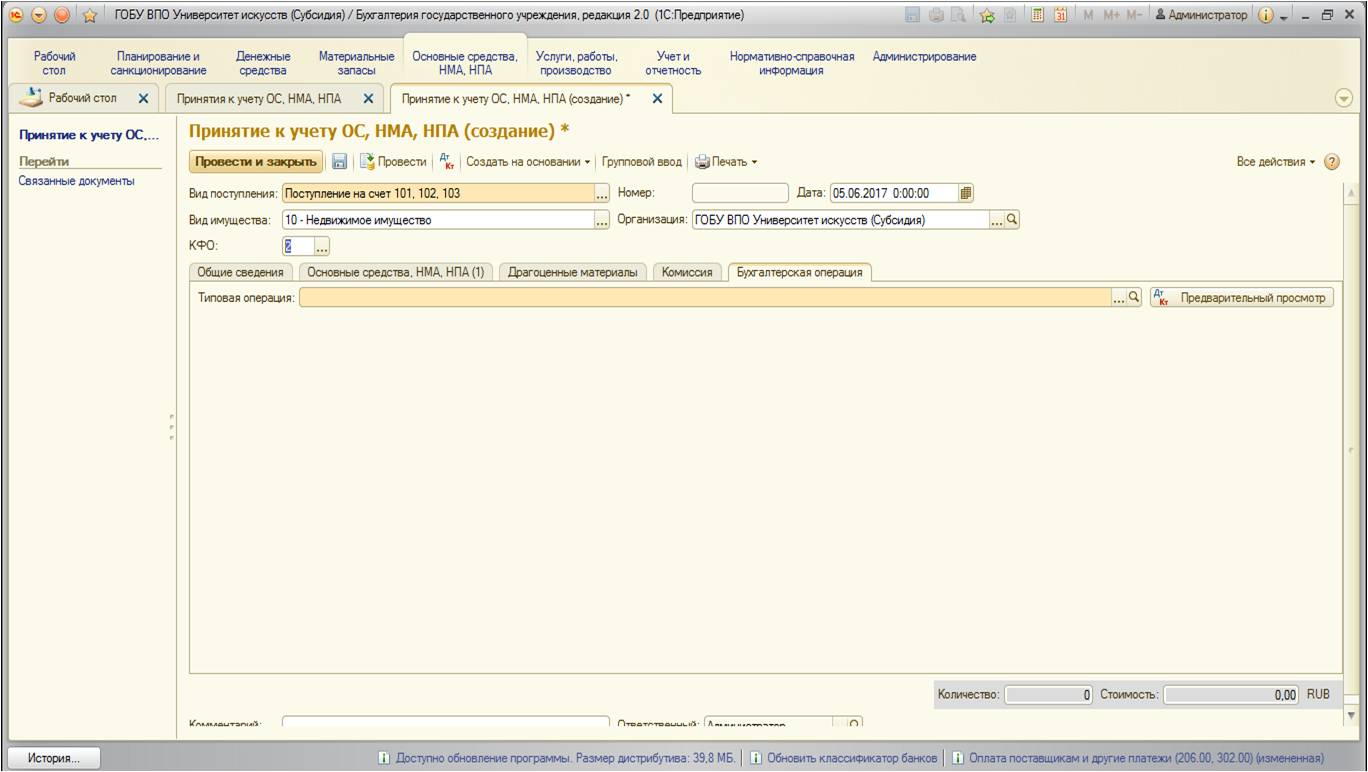

После того, как основная информация по основному средству заполнена, переходим на вкладку «Бухгалтерская операция»:

Данные основного средства при всех трех видах безвозмездного получения не отличаются. Отличия появляются только в типовой бухгалтерской операции, которая будет использоваться.

1.Безвозмездное получение от учреждения, подведомственного тому же ГРБС(внутриведомственное перемещение)

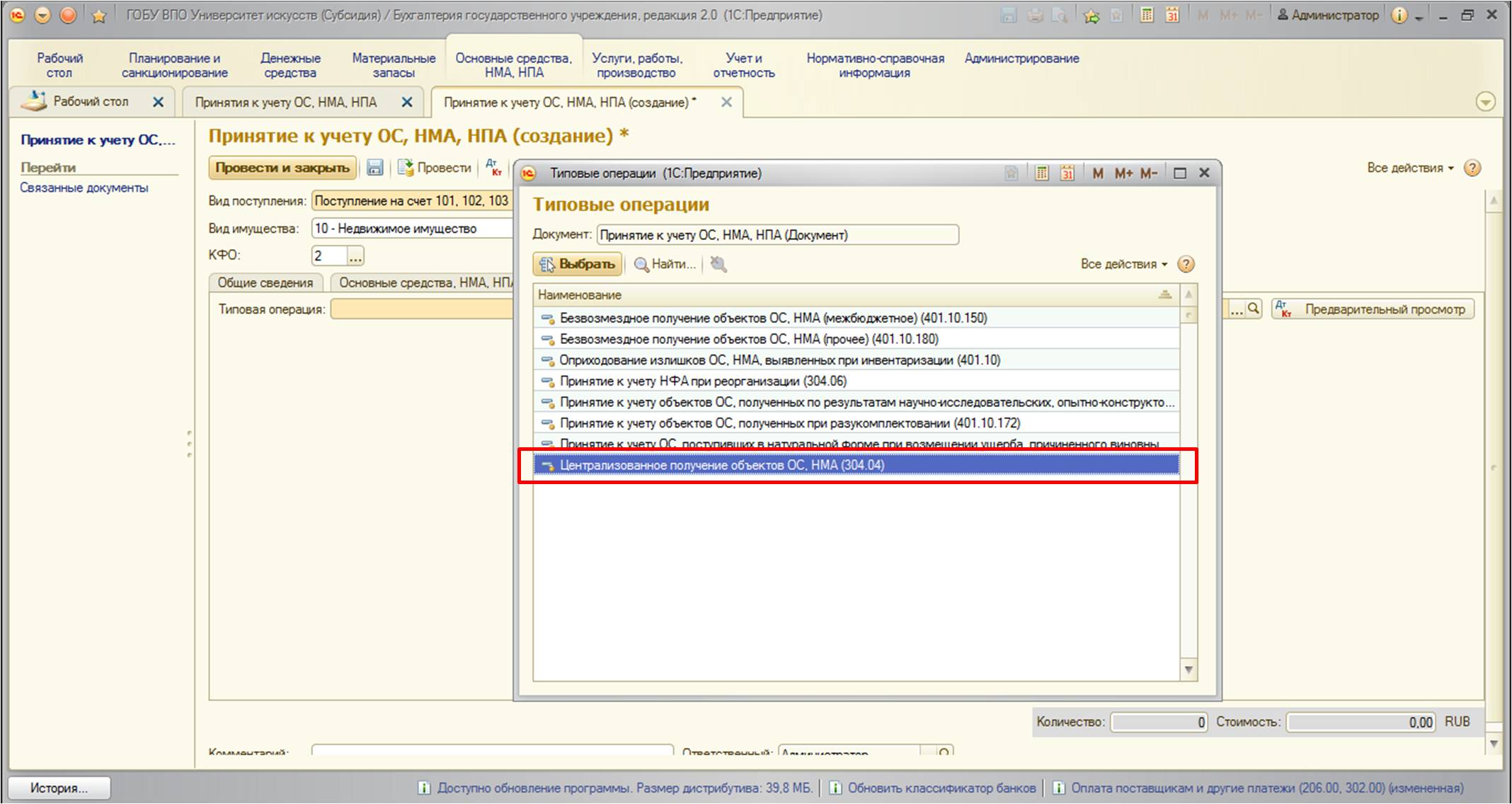

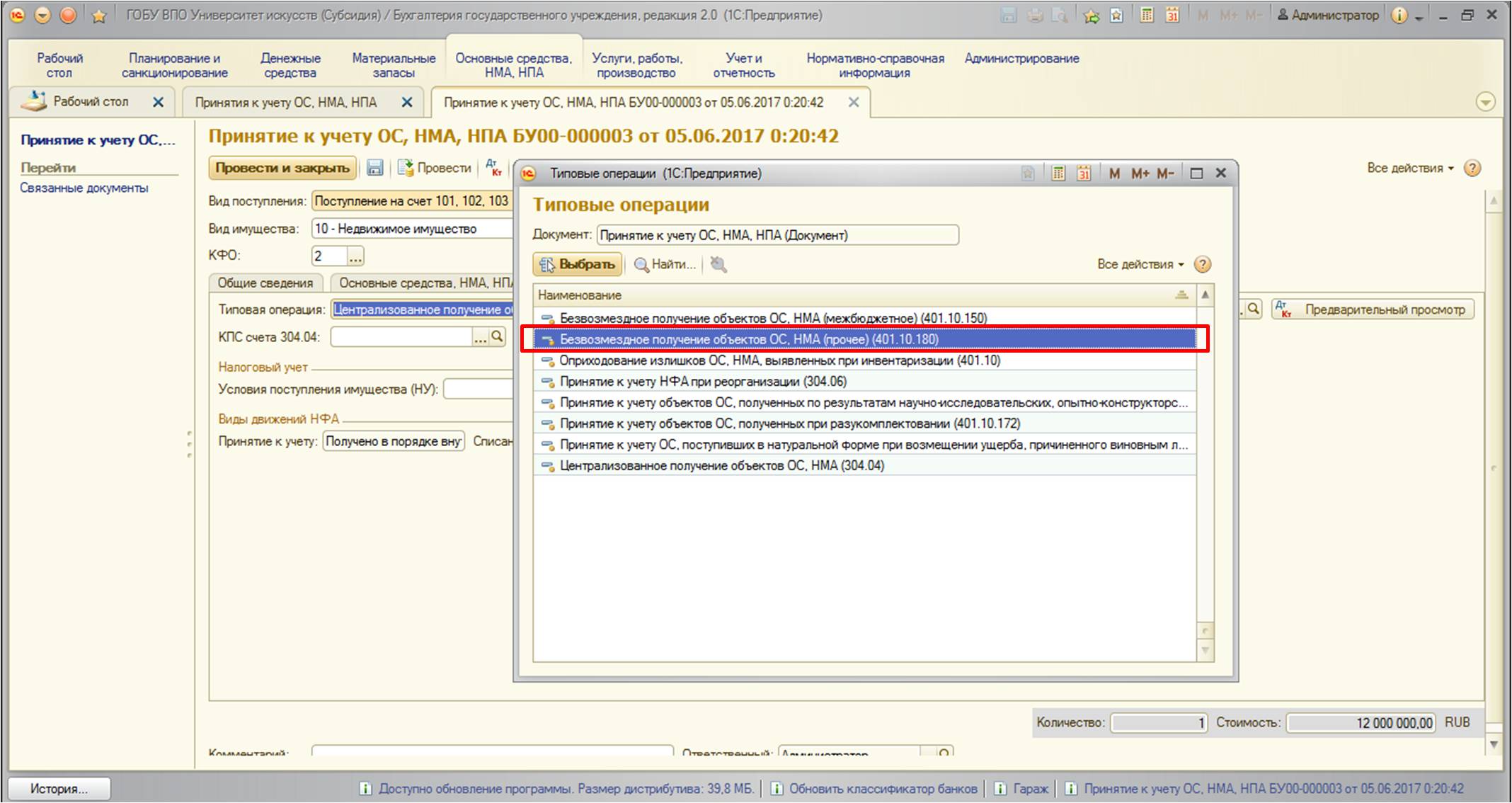

В случае безвозмездного получения основного средства в порядке внутриведомственного перемещения от другого учреждения используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 304.04.

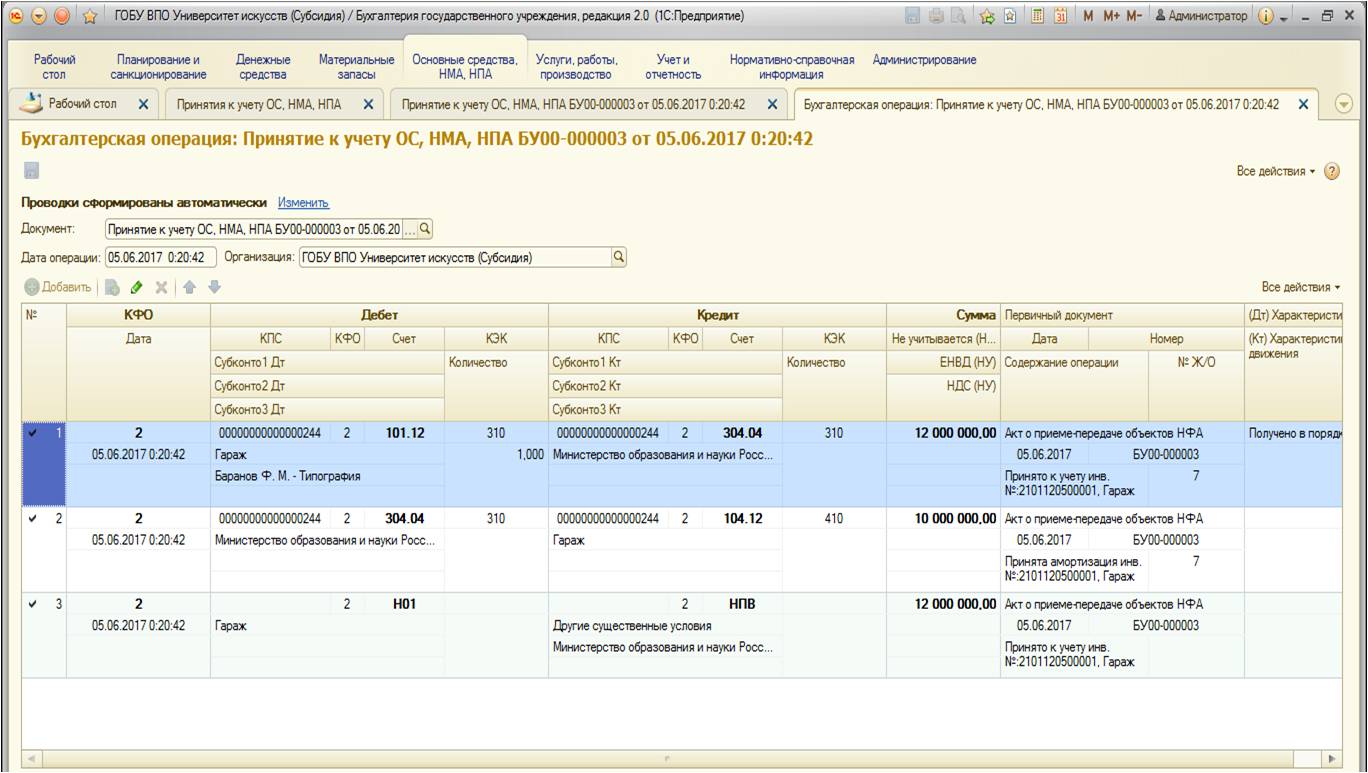

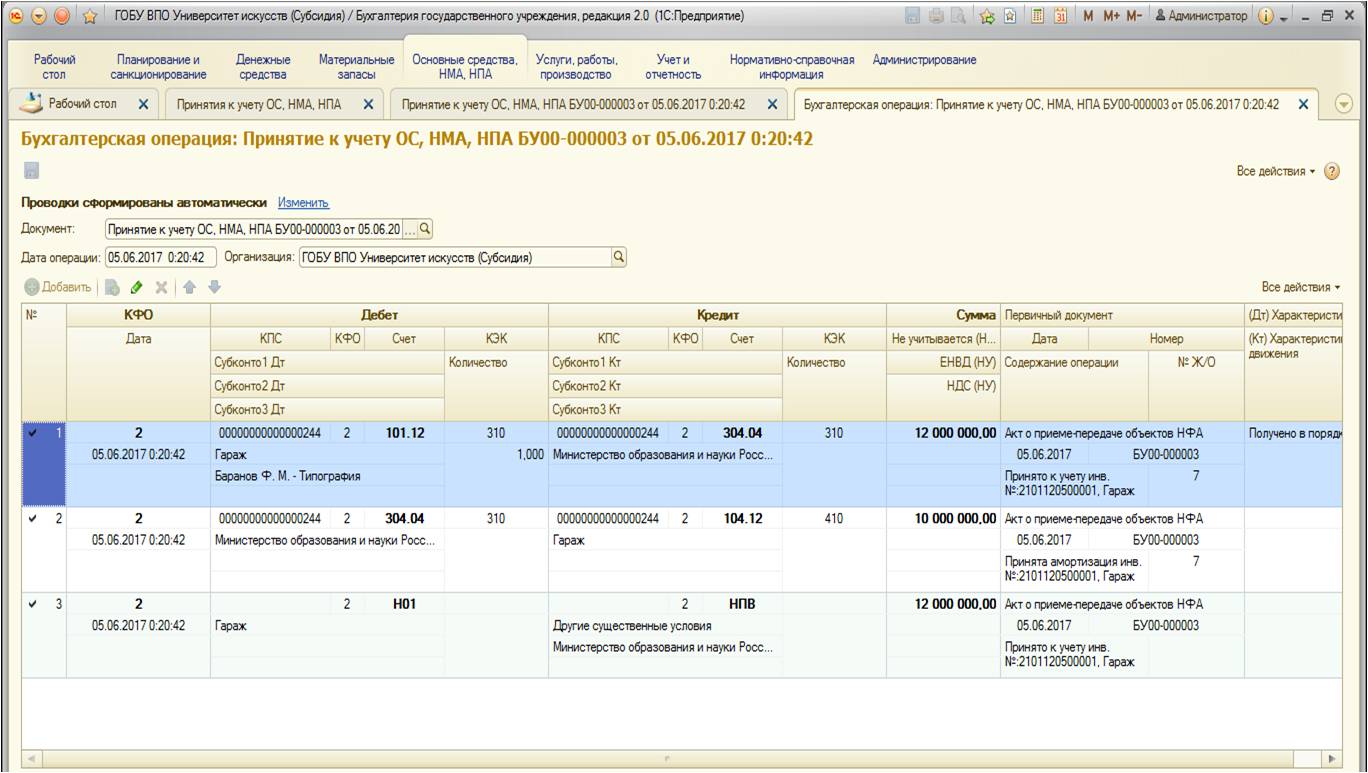

После проведения документ формирует следующие движения по счетам:

2.Поступление основных средств от учредителя

Может быть от учредителя (централизованное получение) и от учреждений, подведомственных тому же ГРБС.

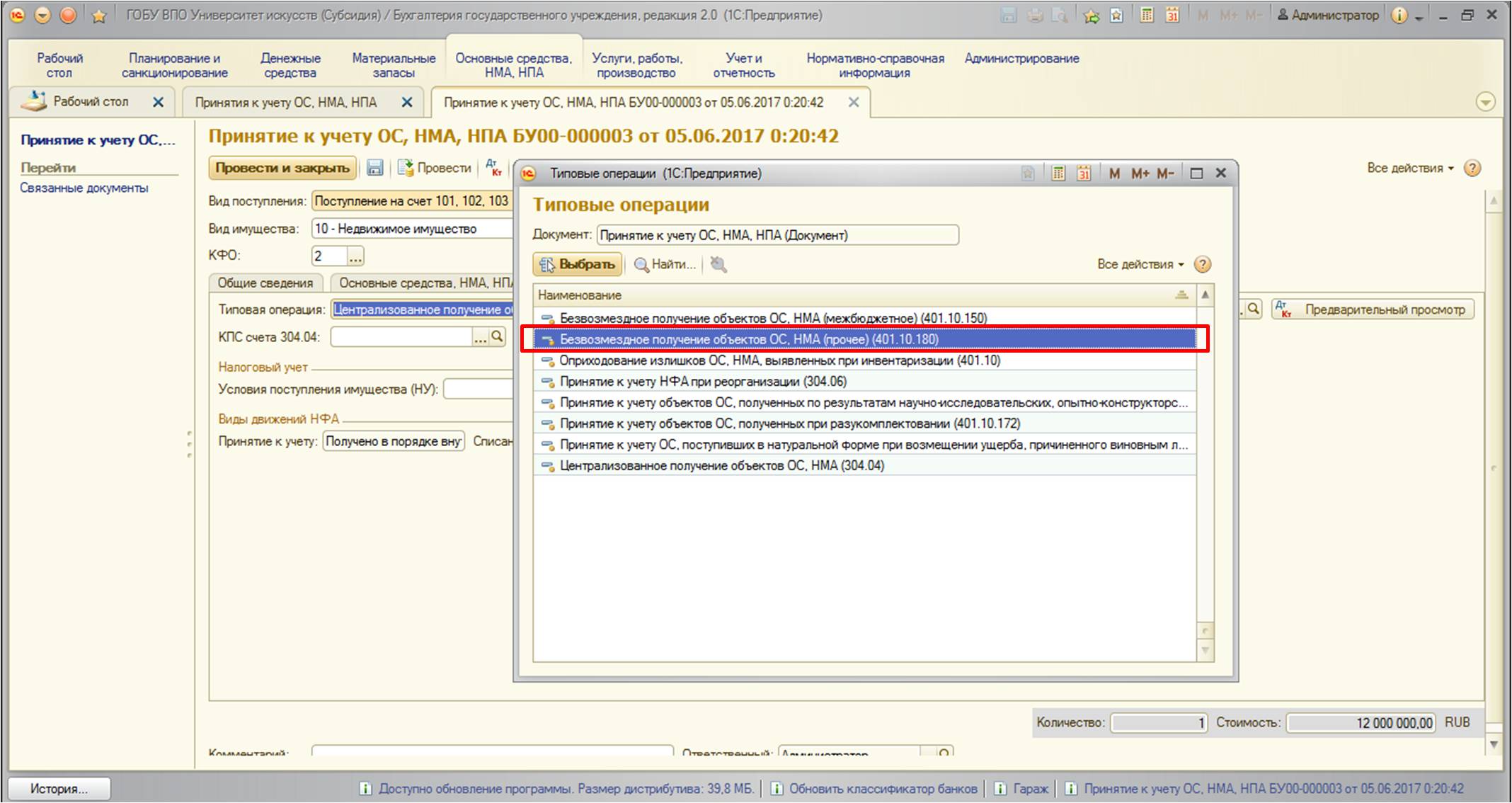

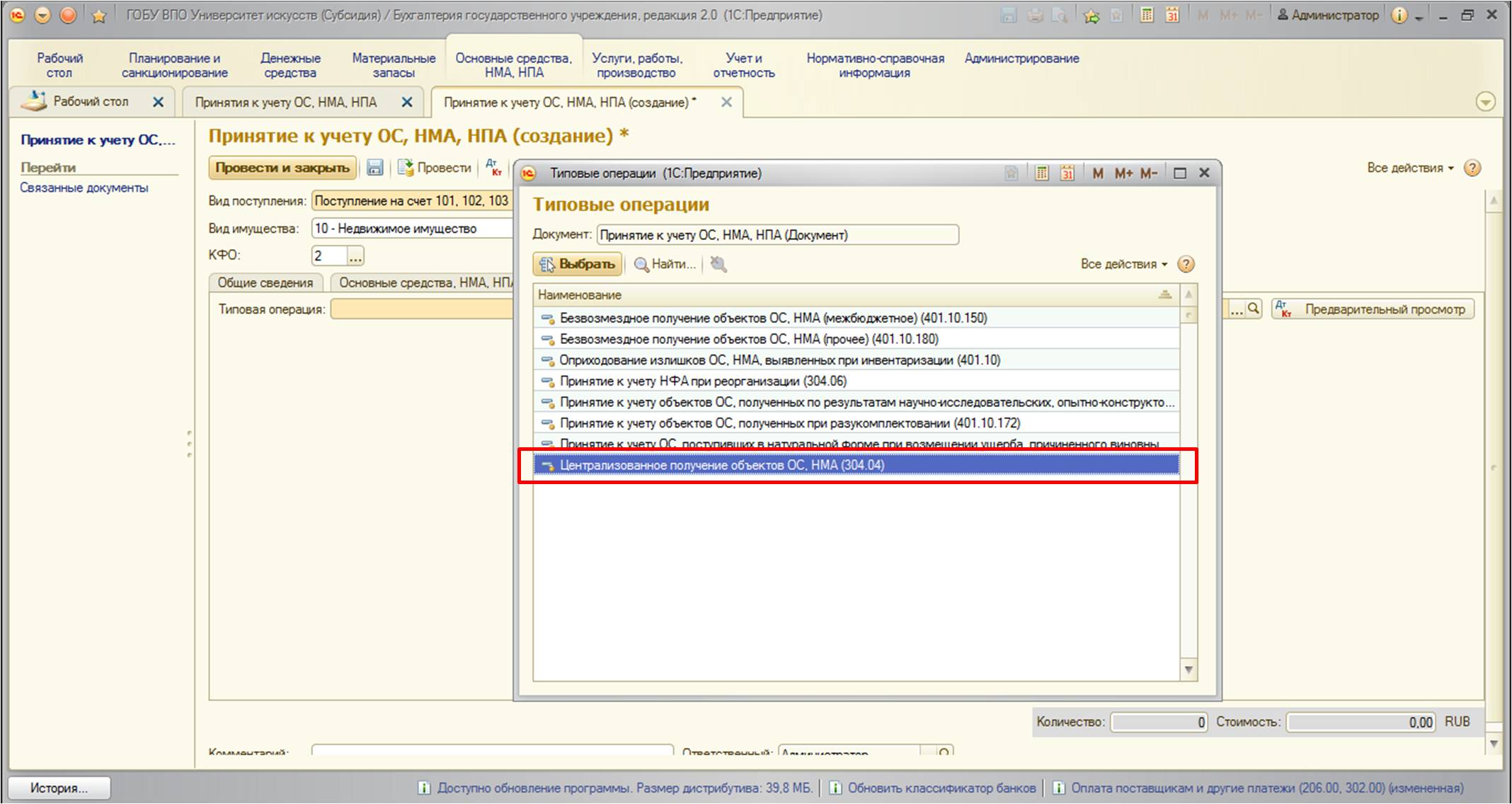

В случае безвозмездного получения основного средства от учредителя используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 401.10.

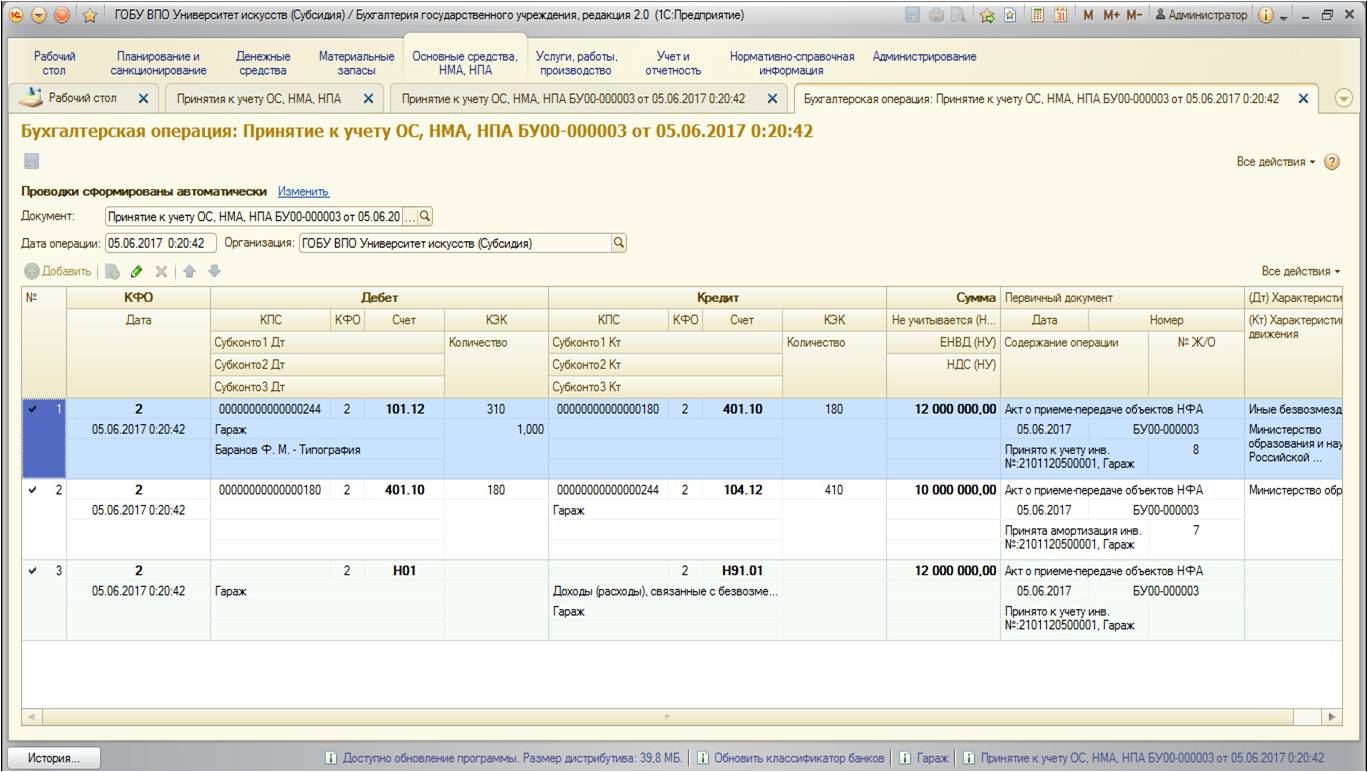

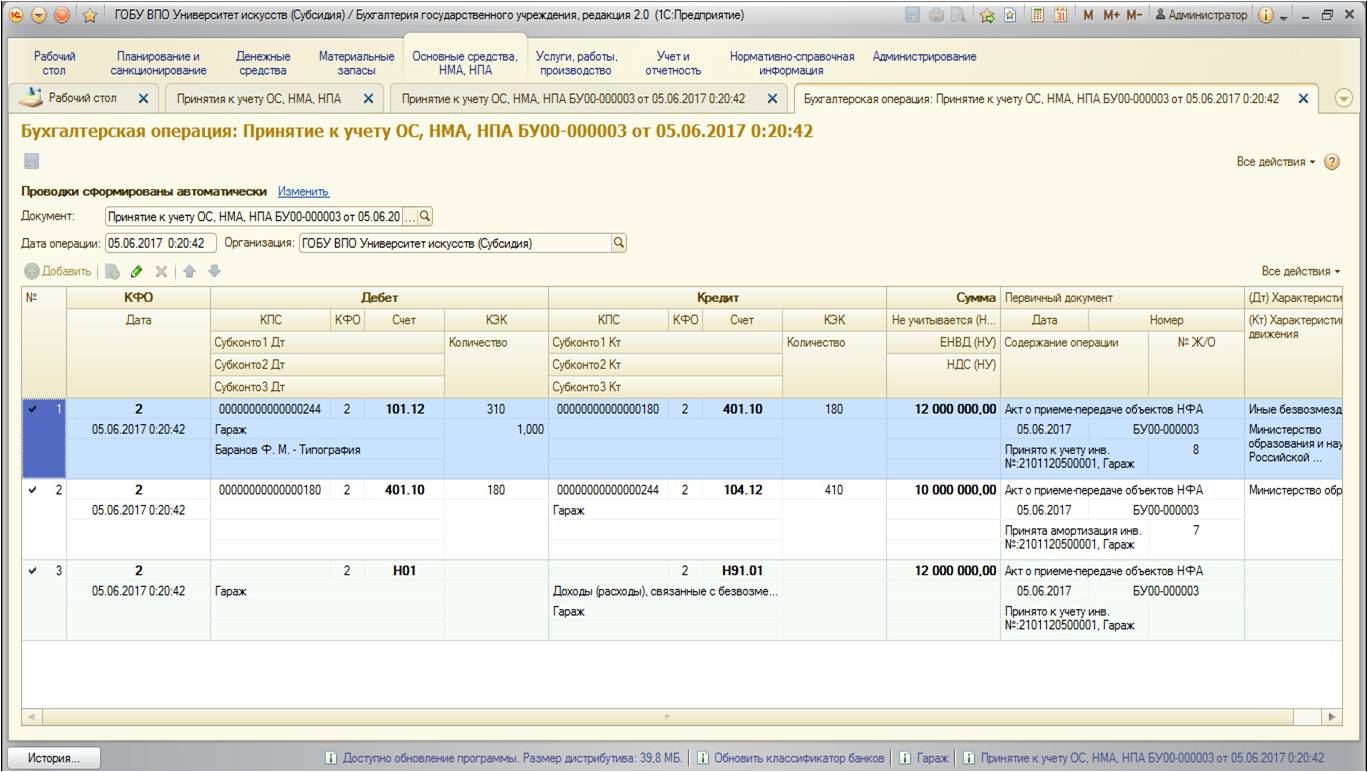

После проведения документ формирует следующие движения по счетам:

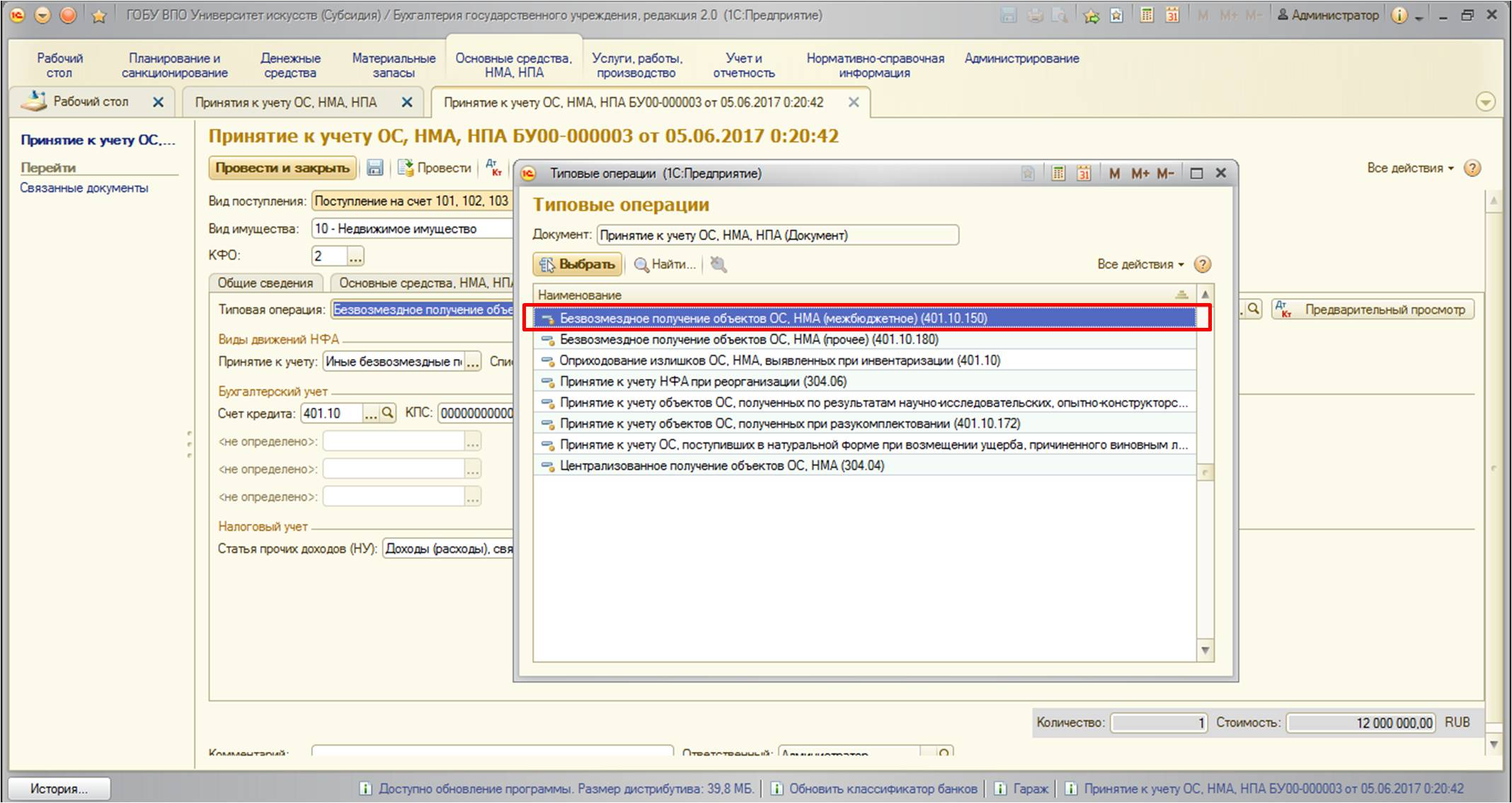

3.Поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС)

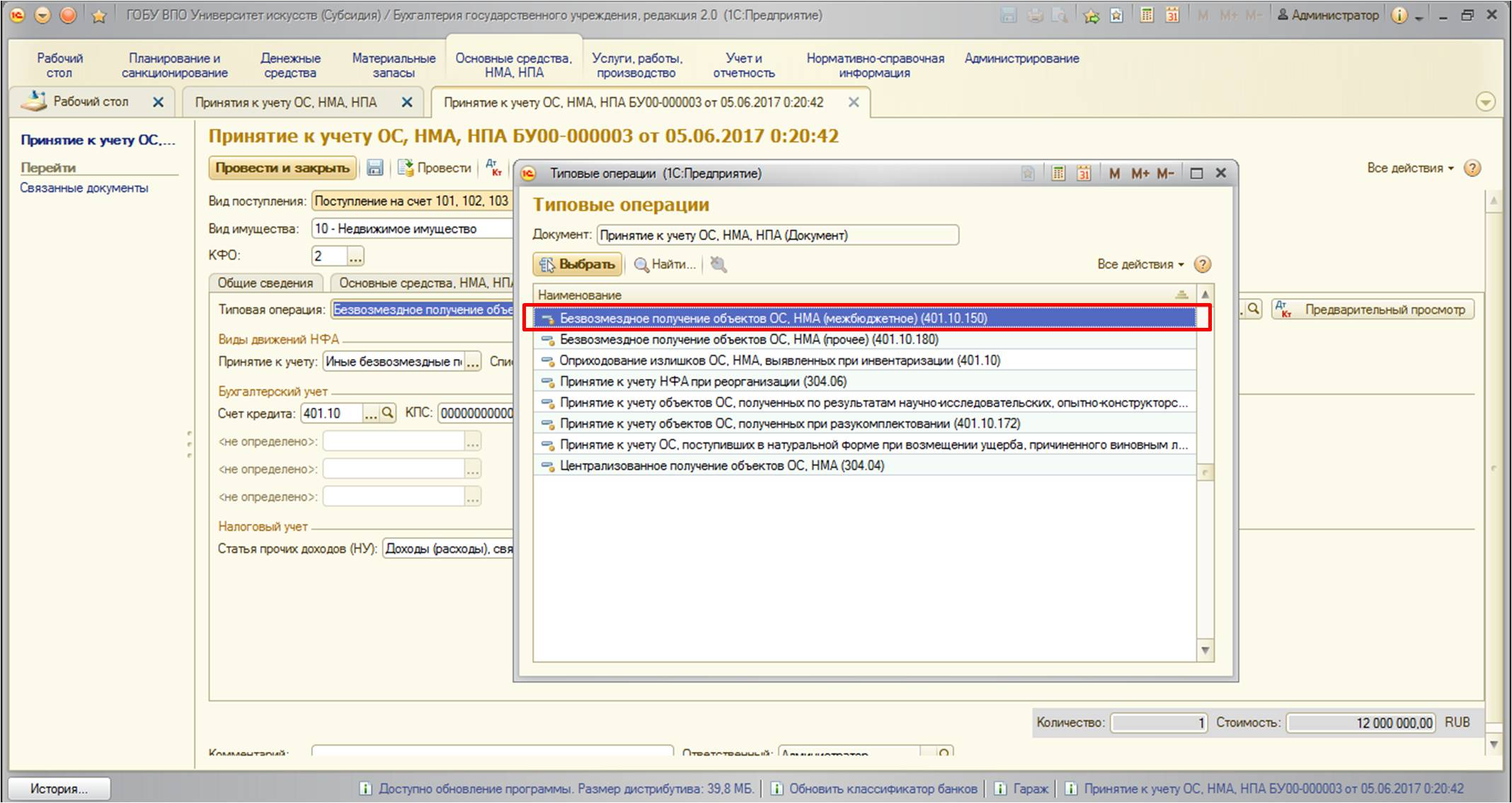

При поступлении имущества от других бюджетов используется следующая операция:

В данной типовой операции корреспондирующим счетом также будет являться счет 401.10. Отличием от предыдущей операции является КЭК: в предыдущей операции –это КОСГУ 180 «Прочие доходы», в этой – КОСГУ группы 150 «Поступления от. »:

Основные средства могут поступать в учреждение не только посредством приобретения за плату, но и безвозмездно. В этой статье рассмотрим отражение безвозмездного поступления ОС в программе "1С:Бухгалтерия государственного учреждения 8,редакция 2.0".

Поступление основных средств на безвозмездной основе можно условно разделить на три вида:

1. безвозмездное получение от учреждения, подведомственного тому же ГРБС (внутриведомственное перемещение);

2. поступление основных средств от учредителя;

3. поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС).

Рассмотрим все ситуации последовательно.

Отражение безвозмездного поступления основных средств в учете производится с помощью документа «Принятие к учету ОС, НМА, НПА». Найти его можно:

Открывается список документов:

По кнопке «Создать» добавляем новый документ:

Открывается специальное окно с перечнем видов поступления основных средств:

Вид поступления со счета 106 используется в том случае, когда стоимость основного средства была предварительно аккумулирована на этом счете как капитальное вложение.

Вид поступления на счета 101,102,103 используется, если поступает готовое основное средство.

Остальные виды поступлений – по забалансовым счетам, для упрощенного учета и хранения.

В нашем случае необходимо выбрать вид «Поступление на счет 101,102,103»:

Реквизиты документа заполняются стандартным образом. Но хотелось бы заострить внимание именно на реквизите «Код финансового обеспечения»: по какому КФО принимать к учету основное средство, полученное безвозмездно?У казенных учреждений используется КФО 1 – «Деятельность, осуществляемая за счет средств соответствующего бюджета». А для автономных и бюджетных учреждений возможны варианты КФО – 2 «Приносящая доход деятельность (собственные доходыу чреждения)», 4«Субсидии на выполнение государственного (муниципального) задания» или 7 «Средства по обязательному медицинскому страхованию». В целом, можно сказать, что в выборе КФО играют роль два фактора:

-с помощью каких средств принимаемое основное средство будет содержаться (то есть, если вы принимаете безвозмездно основное средство, например, автотранспорт, то необходимо учитывать, из каких средств будет осуществляться обслуживание этого автотранспорта);

-и второй момент касается безвозмездной передачи внутри бюджета (среди учреждений, подчиненных одному ГРБС): здесь стоит учитывать, скакого КФО выбывает основное средство, обычно в этом случае ОС принимается на этот же КФО. Это обусловлено тем, что «хозяйство» одного ГРБС при безвозмездной передаче среди подчиненных учреждений не должно измениться (то есть, общая сумма основных средств на каждом из КФО не изменяется, передача должна быть под одним и тем же КФО).

Далее на вкладке «Основные средства, НМА, НПА» заполняются исходные данные принимаемого к учету основного средства:

Если основное средство передается с амортизацией –данные амортизации указываются на этой вкладке.

После того, как основная информация по основному средству заполнена, переходим на вкладку «Бухгалтерская операция»:

Данные основного средства при всех трех видах безвозмездного получения не отличаются. Отличия появляются только в типовой бухгалтерской операции, которая будет использоваться.

1.Безвозмездное получение от учреждения, подведомственного тому же ГРБС(внутриведомственное перемещение)

В случае безвозмездного получения основного средства в порядке внутриведомственного перемещения от другого учреждения используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 304.04.

После проведения документ формирует следующие движения по счетам:

2.Поступление основных средств от учредителя

Может быть от учредителя (централизованное получение) и от учреждений, подведомственных тому же ГРБС.

В случае безвозмездного получения основного средства от учредителя используется следующая типовая операция:

В данной типовой операции корреспондирующим счетом будет являться счет 401.10.

После проведения документ формирует следующие движения по счетам:

3.Поступления основных средств из других бюджетов (от учреждений, подведомственных другим ГРБС)

При поступлении имущества от других бюджетов используется следующая операция:

В данной типовой операции корреспондирующим счетом также будет являться счет 401.10. Отличием от предыдущей операции является КЭК: в предыдущей операции –это КОСГУ 180 «Прочие доходы», в этой – КОСГУ группы 150 «Поступления от. »:

Читайте также: