Как в 1с уточнить платеж на другое кбк

Обновлено: 07.07.2024

Предмет спора : организация при перечислении налогов допустила в платежных поручениях ошибку в части указания КБК. Затем она подала в налоговую инспекцию заявление об уточнении платежа, однако платеж уточнен не был. Посчитав налоги неуплаченными, налоговая инспекция начислила организации пени и заблокировала ее счет, списав с него сумму образовавшейся недоимки. Решение ИФНС было обжаловано в судебном порядке.

За что спорили : 626 372 рубля.

Кто выиграл : организация.

В суде организация потребовала обязать налоговую инспекцию уточнить ранее осуществленные платежи, а также вернуть излишне взысканные суммы налогов и пеней. В обоснование заявленных требований налогоплательщик ссылался на то, что заплатил все полагающиеся налоги в полном объеме и никакой задолженности перед бюджетом у него не возникло.

Суд кассационной инстанции признал доводы налогоплательщика обоснованными, а решение ИФНС – незаконным. Суд указал, что перечень случаев, когда обязанность налогоплательщика по уплате налога не считается исполненной, установлен в соответствии с п. 4 ст. 45 НК РФ.

В частности, обязанность по уплате налога не признается исполненной в случае неправильного указания в платежном документе на перечисление налога номера счета федерального казначейства. При этом неверное указание в платежном документе КБК не свидетельствует о неисполнении налоговой обязанности.

При обнаружении ошибки в КБК налогоплательщик в течение 3 лет с даты перечисления налога вправе заявить об уточнении платежа. К заявлению нужно приложить документ, подтверждающий уплату соответствующего налога (п. 7 ст. 45 НК РФ). Получив такое заявление, ИФНС обязана уточнить платеж.

В спорном случае причиной возникновения налоговой недоимки послужила ошибка в указании КБК платежей, которая повлекла неверный учет поступивших денежных средств. Вместе с тем факт неправильного указания КБК не является основанием для признания обязанности по уплате суммы налога неисполненной.

Перечисленная организацией сумма налогов поступила на соответствующий счет казначейства, следовательно, поступила в бюджетную систему РФ и не может признаваться недоимкой.

В свою очередь пеня по своей природе является компенсацией потерь государственной казны в результате недополучения сумм обязательных платежей в установленный срок.

В рассматриваемом случае основания для квалификации действий организации в качестве неисполнения обязанности по уплате налогов отсутствуют. Соответственно, отсутствуют и основания для начисления пеней.

В связи с этим ИФНС, получив заявление от организации, обязана была уточнить платеж. Действия налоговиков по блокировке счета, начислению пени и принудительному взысканию налоговой недоимки были признаны незаконными. Взысканные налоги были возвращены организации.

Уведомление об уточнении операций клиента (ф. 0531852) применяется бюджетными и автономными учреждениями, у которых лицевые счета открыты в органах Федерального казначейства.

Согласно пункту 15 Порядка проведения территориальными органами Федерального казначейства кассовых выплат за счет средств бюджетных учреждений (утв. приказом Казначейства России от 29.10.2010 № 16н):

«Клиент вправе в течение финансового года представить в орган Федерального казначейства Уведомление об уточнении операций клиента (ф. 0531852), далее - Уведомление, для уточнения кодов КОСГУ (кодов КОСГУ и (или) кодов субсидии), по которым операции были отражены на лицевом счете клиента (лицевом счете клиента для учета операций со средствами ОМС, отдельном лицевом счете клиента).

Орган Федерального казначейства на основании представленного клиентом Уведомления формирует Справку. Указанные Уведомление и Справка являются основанием для проведения органом Федерального казначейства уточняющей операции без списания-зачисления средств на счете по учету средств клиентов и для отражения ее на лицевом счете клиента (лицевом счете клиента для учета операций со средствами ОМС, отдельном лицевом счете клиента)».

В программе «1С:Бухгалтерия государственного учреждения 8» для формирования Уведомления об уточнении операций клиента (ф. 0531852) применяется одноименный документ.

Форма 0531852 - это казначейский документ - основание для отражения внебанковских операций на лицевом счете учреждения. В Уведомлении отражаются только старые - неверные данные и новые - исправленные.

Следует отметить, что в бухгалтерском учете учреждения код КОСГУ забалансовых счетов учета денежных средств 17 «Поступление денежных средств на счета учреждения» и 18 «Выбытия денежных средств со счетов учреждения» однозначно связан с корреспондирующим счетом расчетов. Например, если при отражении доходов от реализации КЭК операции - 130 «Доходы от оказания платных услуг», то корреспондирующий счет - 205.31 «Расчеты с плательщиками доходов от оказания платных работ, услуг».

При изменении КЭК операции, например, на 180 «Прочие доходы», необходимо изменить и корреспондирующий счет - на 205.81 «Расчеты с плательщиками прочих доходов».

Поэтому при проведении документа Уведомление об уточнении операций клиента не предусмотрено формирование бухгалтерских записей.

Отражение внебанковской операциив бухгалтерском учете

По правилам бухгалтерского учета (пункт 18 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н, далее - Инструкция № 157н) исправление ошибочных записей оформляется по способу «Красное сторно» и дополнительной - правильной бухгалтерской записью.

Для исправления ошибочных записей в программе «1С:Бухгалтерия государственного учреждения 8» применяется документ Сторно.

По получении Выписки из лицевого счета, в которой отражена внебанковская операция, оформленная Справкой (ф. 0504833), сформированной ОФК на основании соответствующего Уведомления, надо сторнировать соответствующий документ Кассовое поступление - на основании документа Кассовое поступление по ошибочному КОСГУ ввести документ Сторно.

Рассмотрим оформление документа Сторно на конкретном примере. Предположим, что доходы от реализации излишнего имущества были ошибочно зачислены по КОСГУ 130. Операция была отражена в программе документом Кассовое поступление, КОСГУ операции - 130 «Доходы от оказания платных услуг», корреспондирующий счет 205.31 «Расчеты с плательщиками доходов от оказания платных работ, услуг» (рис. 1).

При проведении документа Кассовое поступление были сформированы бухгалтерские записи по поступлению денежных средств в корреспонденции со счетом 205.31 и по забалансовому счету 17.01 «Поступление денежных средств на счета учреждения», по КОСГУ 130.

При обнаружении ошибки на основании документа Кассовое поступление следует ввести документ Сторно. В документе Сторно будут отражены бухгалтерские записи из документа-основания со знаком «минус». Непосредственно в этом же документе Сторно можно ввести дополнительные исправительные записи.

Согласно пункту 18 Инструкции № 157н «дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета - Справкой (ф. 0504833), содержащей информацию по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен». Поэтому из документа Сторно следует распечатать Справку ф. 0504833 (кнопка Справка ф. 0504833).

Отражение внебанковской операции в отчетности

Для сверки данных с Выпиской из лицевого счета в стандартном отчете Оборотно-сальдовая ведомость по счету 17.01 (18.01) следует установить период, соответствующий периоду, за который надо сверить данные.

В Панели настроек отчета, надо установить следующие настройки:

- в поле Группировка включить флажок в строке КЭК;

- в поле Отбор установить отбор по соответствующему лицевому счету.

В программе «1С:Бухгалтерия государственного учреждения 8» по счету 17 (18) ведется аналитический учет по субконто Разделы лицевых счетов. Чтобы установить отбор по лицевому счету, надо добавить новый отбор Разделы лицевых счетов.Владелец. Для этого в строке Разделы лицевых счетов с помощью кнопки выбора открыть форму выбора поля, в ней раскрыть ветку Разделы лицевых счетов, в которой выбрать поле Владелец и нажать кнопку ОК. В поле Отбор в строке Разделы лицевых счетов.Владелец выбрать лицевой счет, по которому следует получить данные. Сформировать отчет. В сформированном отчете будут представлены данные о движениях по выбранному лицевому счету, детализированные по КОСГУ.

В условиях нашего примера, в отчете Оборотно-сальдовая ведомость по счету 17.01 (с группировкой по КЭК и отбором по лицевому счету) по строке с КЭК «130» будет пусто, по строке с КЭК «410» - остаток в сумме поступивших доходов (рис. 3). При расшифровке строки с КЭК «130» формируется отчет Карточка счета, в котором отражены записи по КЭК «130», сформированные документами Кассовое поступление и Сторно.

Данные операции отражаются в отчете Справка по движению денежных средств аналогично: по строке с КЭК «130» - пусто, по строке с КЭК «410» - остаток в сумме поступивших доходов. При расшифровке строки с КЭК «130» по регистратору формируется отчет, в котором отражены сторнируемый документ Кассовое поступление и документ Сторно.

В отчете Журнал операций №2 с безналичными денежными средствами по документу Сторно будут сформированы 2 строки: по сторнированию оборота по счету 205.31 и поступление по счету 205.71.

В хозяйственной деятельности учреждения случаются ситуации, когда кассовая выплата проведена по некорректным кодам бюджетной классификации. Независимо от причины выбора неправильного кода бюджетной классификации, он должен быть уточнен, а в учете должны найти свое отражение соответствующие исправления.

В статье мы рассмотрим, как провести в учете и отразить в программе уточняющие операции по кассовым выплатам.

Как отразить корректировку кассовых выплат в учете

Порядок казначейского обслуживания бюджетов, поступлений в бюджеты бюджетной системы РФ, операций со средствами, поступающими во временное распоряжение, средствами бюджетных и автономных учреждений утвержден приказом Федерального казначейства от 14.05.2020 № 21н (далее – Порядок № 21н).

Для уточнения операций по казначейским счетам и кодов бюджетной классификации РФ, а также кодов субсидии, по которым операции были отражены на лицевом счете бюджетного (автономного) учреждения, в территориальный орган Федерального казначейства представляются:

- Уведомление об уточнении вида и принадлежности платежа по форме согласно приложению № 24 к Порядку № 21н (код формы по КФД 0531809);

- или Уведомление об уточнении операций клиента по форме согласно приложению № 25 к Порядку № 21н (код формы по КФД 0531852).

Уточнению подлежат только операции текущего года (п.п. 40, 66 Порядка № 21н).

Пунктом 40 Порядка № 21н предусмотрены следующие случаи уточнения операций по казначейским платежам:

- При изменении на основании нормативных правовых актов Минфина России, финансовых органов субъектов (муниципальных образований) РФ или органов управления государственными внебюджетными фондами принципов назначения, структуры кодов бюджетной классификации РФ;

- При ошибочном указании кода бюджетной классификации РФ.

Напомним, что ошибкой считается пропуск и (или) искажение, возникшее при ведении учета и (или) формировании отчетности в результате неправильного использования или не использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (п. 27 федерального стандарта "Учетная политика, оценочные значения и ошибки", утв. приказом Минфина России от 30.12.2017 № 274н, далее – Стандарт "Учетная политика, оценочные значения и ошибки").

Ошибки исправляются в учете дополнительной бухгалтерской записью либо бухгалтерской записью способом "Красное сторно" и дополнительной бухгалтерской записью (п. 28 Стандарта "Учетная политика, оценочные значения и ошибки").

Как правило, применение некорректного кода бюджетной классификации при осуществлении платежа связано с ошибкой. Следовательно, кассовые выплаты могут уточняться в учете путем корректировки первоначальных операций способом "Красное сторно" и оформлением верных проводок дополнительной бухгалтерской записью. Аналогичным образом могут корректироваться выплаты, связанные с изменением механизма применения кодов бюджетной классификации.

Вместе с тем, инструкции по ведению учета не содержат порядок уточнения кассовых выплат. Поэтому, операции по уточнению платежа следует согласовать с учредителем (ГРБС).

Отметим, что в казначейской выписке уточняющие операции отражаются путем выбытия/зачисления средств на счете 0 307 12 000 "Расчеты по операциям бюджета на счетах органа, осуществляющего кассовое обслуживание" (п. 19 инструкции по применению плана счетов казначейского учета, утв. приказом Минфина России от 30.11.2015 № 184н). Однако это не говорит о том, что в бюджетном (бухгалтерском) учете уточняющие операции должны отражаться как кассовое поступление/выбытие.

Дело в том, что в законодательстве нет требования о соответствии казначейского и бюджетного (бухгалтерского) учета. Кроме того, если отражать уточняющие операции путем кассового поступления/выбытия возникают дополнительные обороты в Сведениях по дебиторской и кредиторской задолженности учреждения (ф.ф. 0503169, 0503769), а также в разделе 3 Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737), которых в действительности нет. Поэтому, на наш взгляд, такой вариант отражения уточняющих операций представляется менее предпочтительным.

Как отразить корректировку кассовых выплат в программе

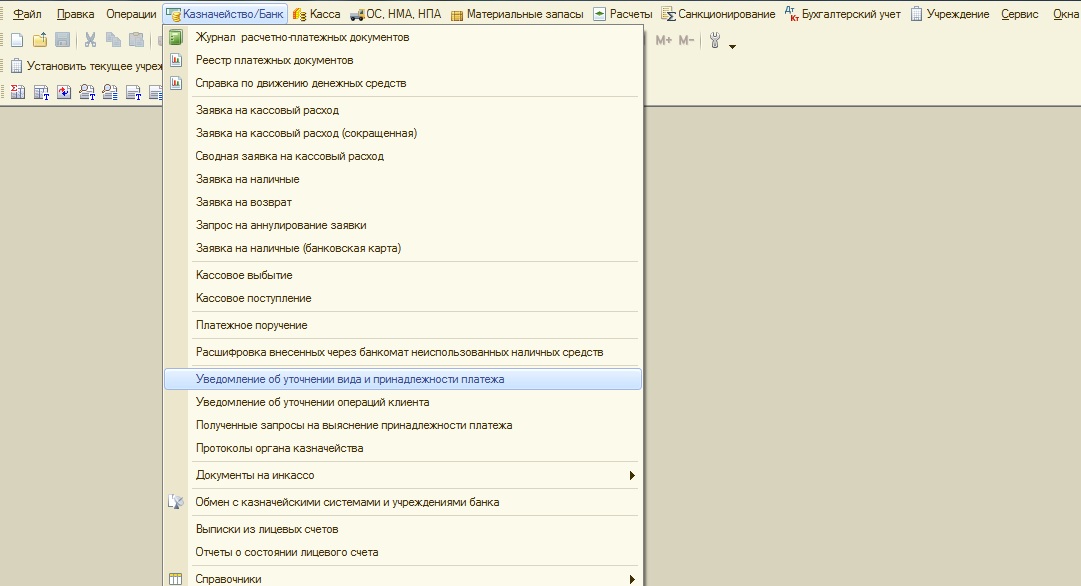

В программе 1С:БГУ 8 ред. 2.0 есть возможность сформировать печатную форму Уведомления об уточнении вида и принадлежности платежа (ф. 0531809) и Уведомления об уточнении операций клиента (ф. 0531852) ( Денежные средства – Расчетно-платежные документы – Прочие документы ).

Однако данные документы не формируют проводок.

Для отражения уточняющих операций в программе 1С:БГУ 8 ред. 2.0 может использоваться документ Сторно . Его можно ввести на основании ранее сформированного платежного документа (Заявки на кассовый расход, Платежного поручения) либо в разделе Учет и отчетность – Сторно .

Пример. Бюджетное учреждение заключило договор на капитальный ремонт здания, не изменяющий его стоимость. Условиями договора предусмотрен аванс в размере 325 800 руб. Учреждение ошибочно перечислило аванс за капитальный ремонт по КВР 244. В казначейство представлено Уведомление об уточнении операций клиента (ф. 0531852). В результате уточнения платеж проведен по КВР 243. В учете отражены уточняющие операции.

В документе Сторно на закладке Сторнируемые проводки отражаются сторнируемые операции (в данном случае – сторно КВР 244).

Еще по теме: Новые поправки в форму Плана ФХД бюджетных и автономных учреждений

На закладке Исправительные проводки отражаются верные корреспонденции (в данном случае – дополнительные бухгалтерские записи по КВР 243).

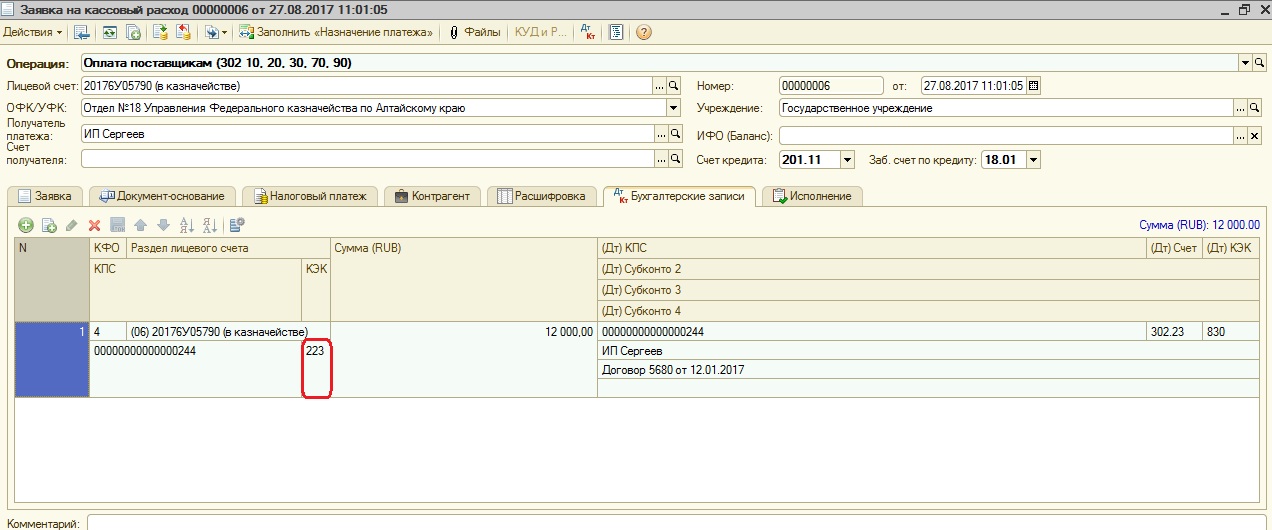

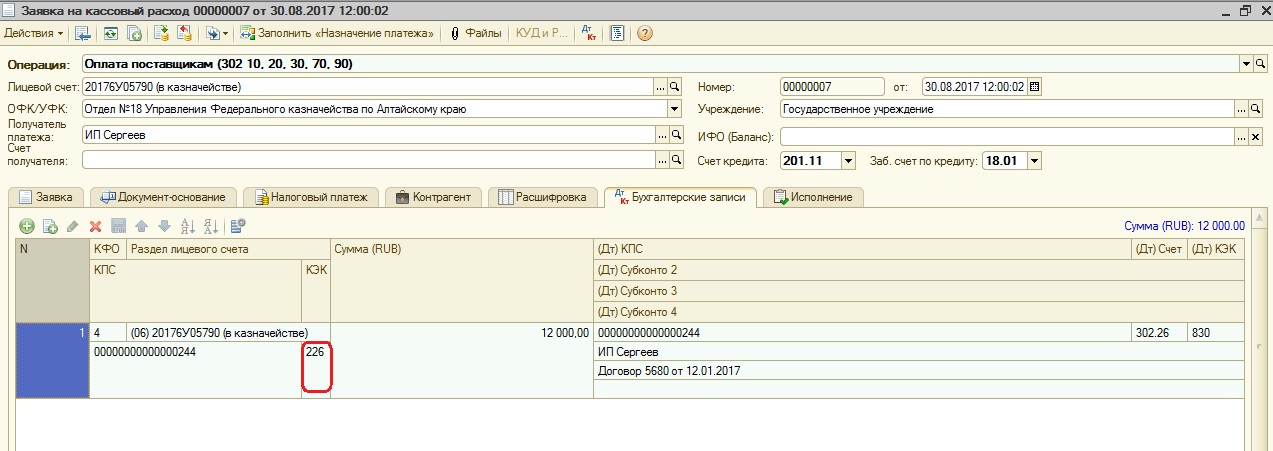

Итак, рассмотрим ситуацию подробнее. Был сделан документ «Заявка на кассовый расход» и вместо необходимого КЭК 226 указали КЭК 223.

В казначейство в этом случае вы отправляете «Уведомление на уточнение платежа». Но в программе этот документ не формирует проводок, поэтому нужно сделать дополнительно документ «Кассовое поступление» по КЭК 223 и уже затем «Заявку на кассовый расход» по верному КЭК.

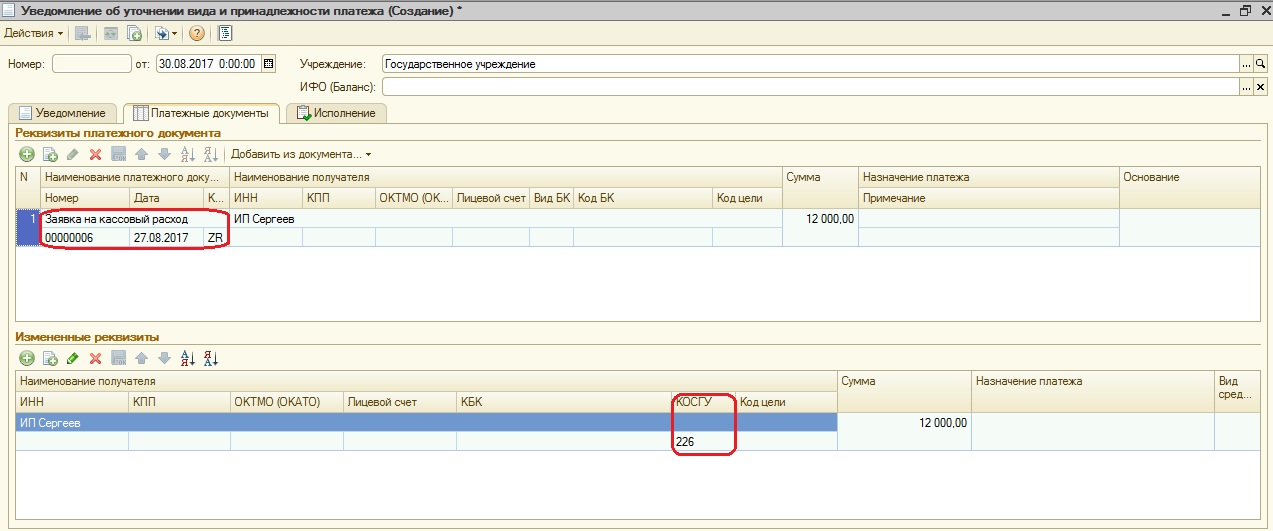

Сначала делаем «Уведомление об уточнении вида и принадлежности платежа».

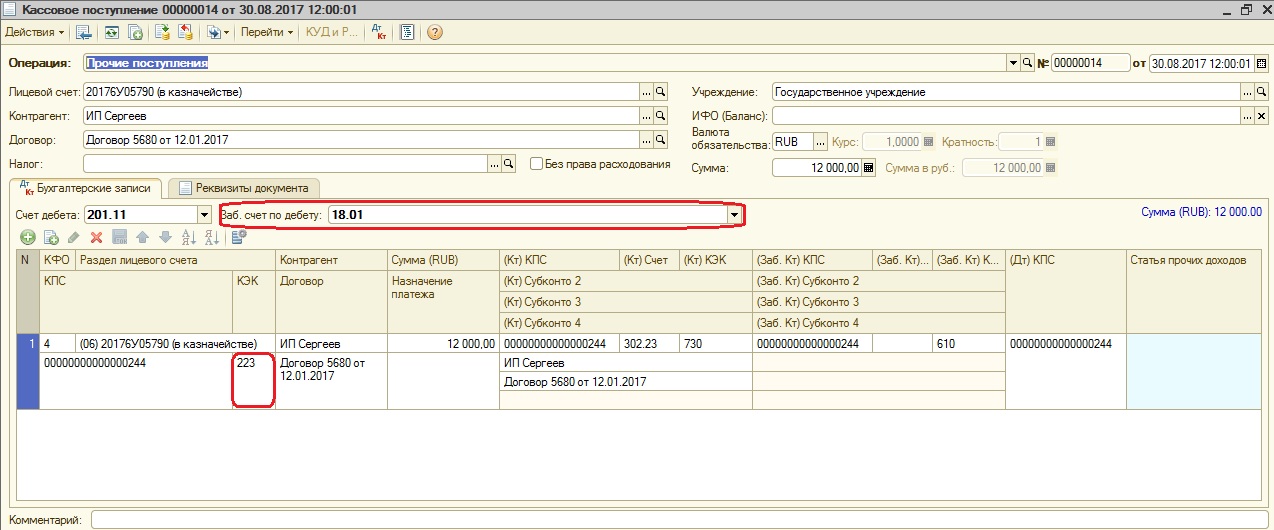

Затем создаем «Кассовое поступление» по ошибочному КЭК с видом операции «Прочие поступления». Обязательно по дебету выбираем забалансовый счет 18.01, чтобы указать, что это возврат, и доходы не увеличились.

Затем снова создаем «Заявку на кассовый расход» уже по верному КЭК.

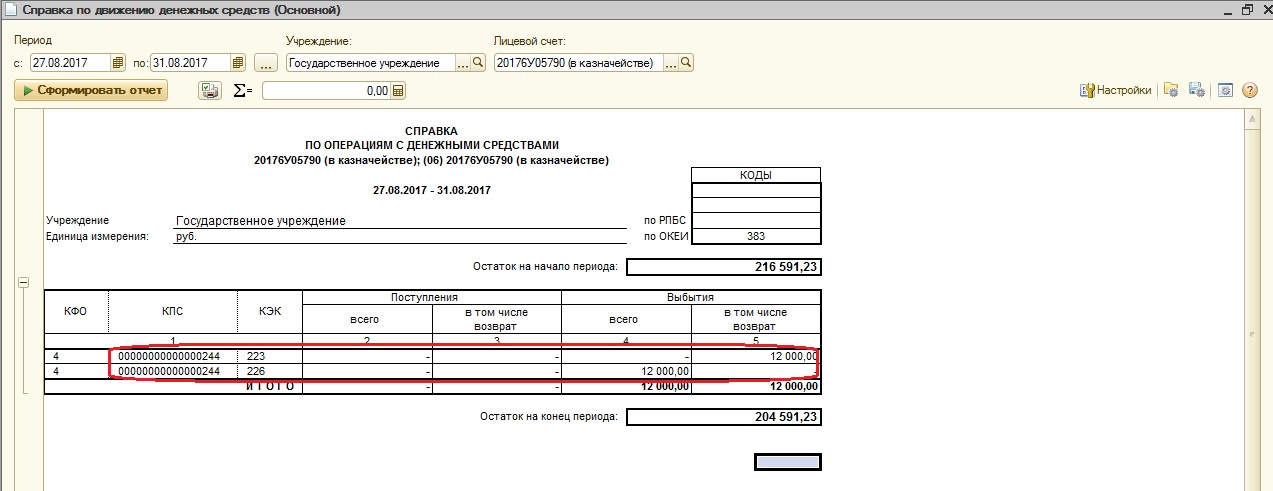

Проверить правильность операций можно с помощью отчета «Справка по движению денежных средств».

Из отчета видно, что по КЭК 223 было выбытие и возврат, т.е доходы не увеличились, все отражено корректно.

Аналогичным образом можно исправлять и другие параметры, например, счет, КПС и т.д.

Если после изучения материалов вас остались вопросы, то их можно задать в комментариях к статье.

А если вам нужно больше информации о работе в 1С: БГУ 8, то вы можете бесплатно получить наш сборник статей по ссылке .

Автор статьи: Наталья Стахнёва

Консультант Компании "Мэйпл" по программам 1С для государственных учреждений

Читайте также:

- Как удалить аккаунт huawei

- 1с как распределяется скидка по материальной помощи между тарифами при льготном тарифе мсп

- Vba excel увеличить переменную на 1

- Что такое aes encryption module и почему его требует удалить касперский секьюрити клауд

- Позволяет работать paint с несколькими документами одновременно