Как закрыть 01 и 02 счет при полной амортизации в 1с 8

Обновлено: 30.06.2024

С 01.01.2018 при ведении бюджетного учета, бухгалтерского учета государственных (муниципальных) бюджетных и автономных учреждений применяется Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н (далее - Стандарт).

Согласно пункту 7 Стандарта, основные средства - являющиеся активами материальные ценности. В пункте 8 Стандарта говорится:

Выдержка из документа

«Материальная ценность подлежит признанию в бухгалтерском учете в составе основных средств (далее - объект основных средств) при условии, что субъектом учета прогнозируется получение от ее использования экономических выгод или полезного потенциала.

Объекты основных средств, не приносящие субъекту учета экономические выгоды, не имеющие полезного потенциала и в отношении которых в дальнейшем не предусматривается получение экономических выгод, учитываются на забалансовых счетах Рабочего плана счетов субъекта учета, утвержденного субъектом учета в рамках его учетной политики».

В соответствии с подпунктом «б» пункта 45 Стандарта признание объекта основных средств в бухгалтерском учете в качестве актива прекращается в случае выбытия объекта имущества, а также при решении субъекта учета о прекращении использования объекта ОС для целей, предусмотренных при приз-нании ОС, и прекращении получения субъектом учета экономических выгод или полезного потенциала от дальнейшего использования субъектом учета объекта основных средств. При прекращении признания объекта основных средств в качестве актива субъектом учета отражается выбытие с бухгалтерского учета объекта ОС на соответствующих балансовых счетах бухгалтерского учета - по кредиту соответствующих балансовых счетов учета основных средств (п. 46 Стандарта).

Следует отметить, что и до вступления в силу Стандарта «Основные средства» подобные положения были в Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н (далее - Инструкция

№ 157н). Согласно пункту 51 Инструкции № 157н решение о списании объекта основных средств принимается на основании морального и физического износа объекта основных средств, нецелесообразности дальнейшего использования объекта основных средств, его непригодности, невозможности или неэффективности его восстановления. При этом пунктом 335 Инструкции № 157н предусмотрено, что до момента утилизации, уничтожения имущество, в отношении которого принято решение о списании (прекращении эксплуатации), следует учитывать на забалансовом счете 02 «Материальные ценности, принятые на хранение».

Соответствующие бухгалтерские записи приведены в инструкциях по учету. Например, согласно пункту 10 Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н (далее - Инструкция № 162н) в редакции приказа Минфина России от 17.08.2015 № 127н:

Выдержка из документа

«выбытие объектов основных средств, пришедших в негодность, при принятии решения об их списании отражается по дебету соответствующих счетов аналитического учета счета 010400000 „Амортизация" (010411410 - 010413410, 010415410, 010418410, 010431410 - 010438410), счета 040110172 „Доходы от операций с активами" и кредиту соответствующих счетов аналитического учета счета 010100000 „Основные средства" (010111410 - 010113410, 010115410, 010118410, 010131410 - 010138410), с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 „Материальные ценности, принятые на хранение" до момента его демонтажа и (или) утилизации;

при принятии решения о списании по иным основаниям, а также при принятии решения о прекращении эксплуатации объекта учета, в том числе по причине физического, морального износа объекта учета - по дебету соответствующих счетов аналитичес-кого учета счета 010400000 „Амортизация", счета 040110172 „Доходы от операций с активами" и кредиту соответствующих счетов аналитического учета счета 010100000 „Основные средства" с одновременным отражением выбывшего из эксплуатации имущества на забалансовом счете 02 „Материальные ценности, принятые на хранение" до момента его демонтажа и (или) утилизации;».

Согласно пункту 12 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреж-дений, утв. приказом Минфина России от 16.12.2010 № 174н (далее - Инструкция № 174):

Выдержка из документа

«при принятии решения о списании по иным основаниям, а также при принятии решения о прекращении эксплуатации объекта учета, в том числе по причине физического, морального износа объекта учета, - по дебету соответствующих счетов аналитического учета счета 010400000 „Амортизация", счета 040110172 „Доходы от операций с активами" и кредиту соответствующих счетов аналитического учета счета 010100000 „Основные средства". Одновременно выбывшие из эксплуатации объекты имущества, поступившие на хранение до момента их демонтажа и (или) утилизации, отражаются на забалансовом счете 02 «Материальные ценности, принятые на хранение";».

Согласно пункту 34 Инструкции № 157н «выбытие основных средств, нематериальных, непроизведенных активов, материальных запасов, в отношении которых установлен срок эксплуатации, (в т. ч. в результате принятия решения об их списании) осуществляется, если иное не установлено указанной Инструкцией, на основании решения постоянно действующей комиссии по поступлению и выбытию активов, оформленного оправдательным документом (первичным (сводным) учетным документом) - Актом по форме, установленной нормативными правовыми актами, принятыми в соответствии с законодательством РФ Министерством финансов РФ».

Письмом Минфина России от 15.12.2017 № 02-07-07/84237 доведены Методические указания по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н (далее - Методические указания).

В разделе 10 Методических указаний уточняется: «Комиссия по поступлению и выбытию составляет Акт о списании (ф. 0504104), в котором должно быть основание для принятия решения о прекращении использования объекта основных средств. Такое решение также может принять инвентаризационная комиссия, о чем составляется Акт о результатах инвентаризации (ф. 0504835), который служит основанием для выбытия основного средства с баланса. На основании принятых комиссией решений бухгалтерией составляется Бухгалтерская справка (ф. 0504833), в которой отражаются бухгалтерские записи по выбытию основных средств с баланса с одновременным отражением информации об указанных объектах имущества на забалансовом счете 02 „Материальные ценности, принятые на хранение"».

В разделе 3 Методических указаний уточняется: «Объекты основных средств, по которым комиссией по поступлению и выбытию активов субъекта учета установлена неэффективность дальнейшей эксплуатации, ремонта, восстановления (несоответствие критериям актива), подлежат отражению на забалансовом счете 02 „Материальные ценности, принятые на хранение" до дальнейшего определения функционального назначения указанного имущества (вовлечения в хозяйственный оборот, продажи или списания). Дальнейшее начисление амортизации на указанные объекты имущества не производится.».

Согласно заключительным положениям раздела 3 Методических указаний: «В целях выявления объектов основных средств, которые в ходе владения (пользования) перестали соответствовать критериям активов, комиссией субъекта учета при проведении инвентаризации определяется статус объекта, характеризующий его состояние (в эксплуатации, временно не эксплуатируется, реконструируется и т. п.), и целевая функция (эксплуатируется, подлежит ремонту (восстановлению)».

С этой целью приказом Минфина России от 17.11.2017 № 194н внесены изменения в форму 0504087 «Инвентаризационная опись (сличительная ведомость) по объектам нефинансовых активов», утв. приказом Минфина России от 30.03.2015 № 52н (далее - Приказ № 52). В нее добавлены графы для отражения статуса объекта учета (гр. 8) и целевой функции актива (гр. 10). В Методических указаниях по применению формы 0504087 (часть 3 Приложения № 5 к Приказу № 52н) даны рекомендации по заполнению новых граф.

В разделе 3 Методических указаний также сказано, что «определение объектов имущества, не соответствующих критериям актива, возможно как при инвентаризации, проводимой в целях формирования годовой отчетности (по иным обязательным основаниям), так и в течение года - по мере необходимости.».

Таким образом, списание объектов ОС, не соответствующих критериям актива, на забалансовый счет 02 возможно как при инвентаризации, проводимой в целях формирования годовой отчетности (по иным обязательным основаниям), так и в течение года - по мере необходимости. Такое списание производится в обычном порядке - в текущем периоде или 31 декабря отчетного года, если инвентаризация проводилась в целях составления годовой бухгалтерской (финансовой) отчетности (п. 20 Инструкции № 157н).

Оформление списания основных средств в «1С:Бухгалтерии государственного учреждения 8»

В программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 для списания объектов основных средств, которые перестали соответствовать критериям для признания актива, применяются следующие документы: Списание инвентарного объекта, Списание хоз. инвентаря, Списание библиотечного фонда с операцией Выбытие ОС пришедших в негодность и на нужды учреждения (401.10.172).

Для отражения объектов на забалансовом счете 02 «Материальные ценности, принятые на хранение»

в документе следует установить флаг Принять на хранение (02.1). Подробнее об оформлении списания объектов основных средств на забалансовый счет 02 можно прочитать в разделе методической поддержки редакции 1 программы на ресурсах ИТС-БЮДЖЕТ, в статье «Выбытие объектов основных средств, пришедших в негодность».

В редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» применяются документы:

- Списание объектов ОС, НМА, НПА (кроме транспорта) с типовой операцией Списание пришедших

в негодность объектов ОС, НМА, НПА (401.10.172); - Списание транспорта с типовой операцией Списание пришедших в негодность транспортных средств (401.10.172);

- Списание мягкого и хоз. инвентаря (ОС) с типовой операцией Списание хоз. Инвентаря;

- Списание библиотечного фонда с типовой операцией Списание пришедшего в негодность библиотечного фонда.

Для отражения объектов на забалансовом счете 02 «Материальные ценности, принятые на хранение» в документе следует установить флаг Принять на хранение (02.1) (рис. 1).

При проведении документа в «1С:Бухгалтерии государственного учреждения 8» формируются бухгалтерские записи по списанию балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172 «Доходы от операций с активами», а также по принятию к учету на забалансовый счет 02.1 «ОС, принятые на ответственное хранение» в условной оценке: один объект - один рубль.

Согласно пункту 335 Инструкции № 157н, материальные ценности, полученные (принятые) учреждением, учитываются на забалансовом счете 02 «Материальные ценности, принятые на хранение» на основании первичного документа, подтверждающего получение (принятие на хранение (в переработку)) учреждением материальных ценностей, по стоимости, указанной в документе передающей стороной (по стоимости, предусмотренной договором), а в случае одностороннего оформления акта учреждением в условной оценке: один объект, один рубль.

В данном случае акт оформляется учреждением в одностороннем порядке, поэтому к учету на забалансовый счет 02.1 «ОС, принятые на ответственное хранение» объекты принимаются в условной оценке: один объект - один рубль.

Из документов могут быть сформированы как Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104), так и Бухгалтерская справка (ф. 0504833).

Лизинг - это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

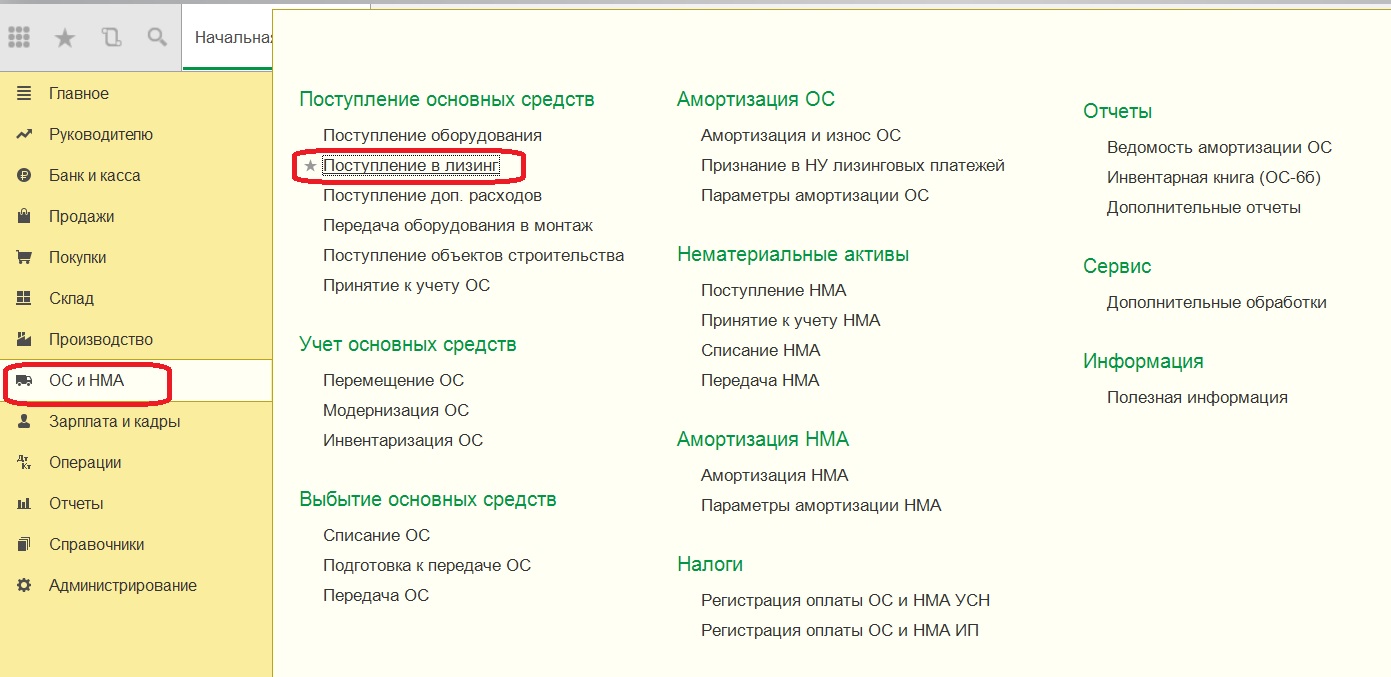

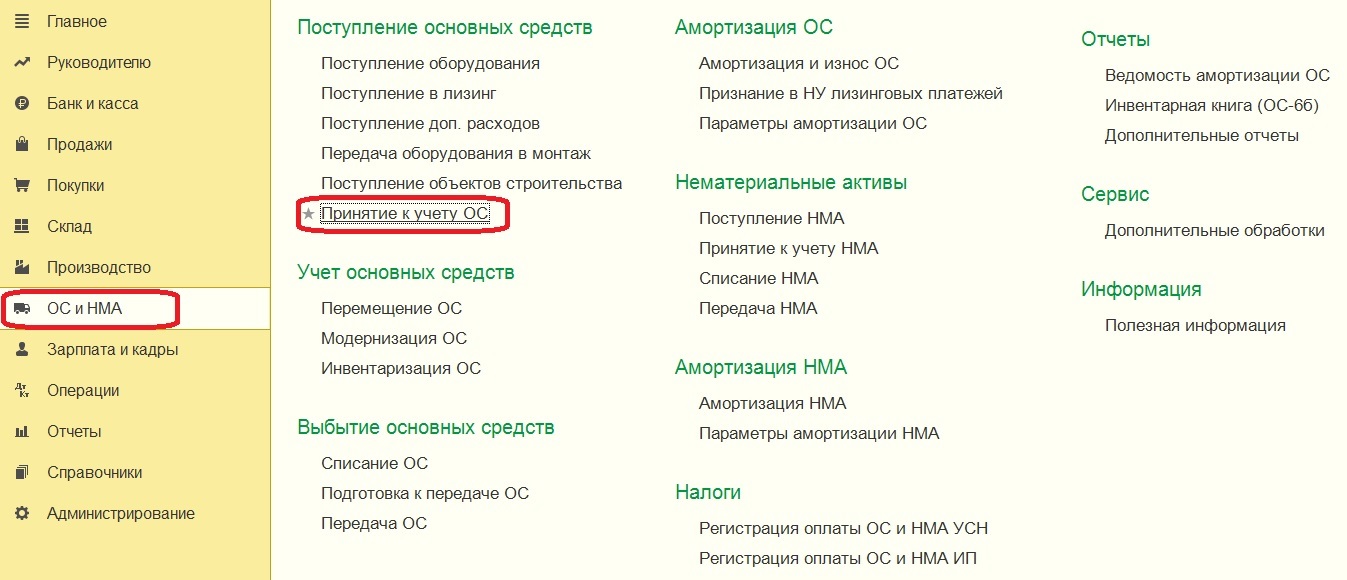

Первая операция отражается документом "Поступление в лизинг". Для перехода к документу выбираем раздел "ОС и НМА".

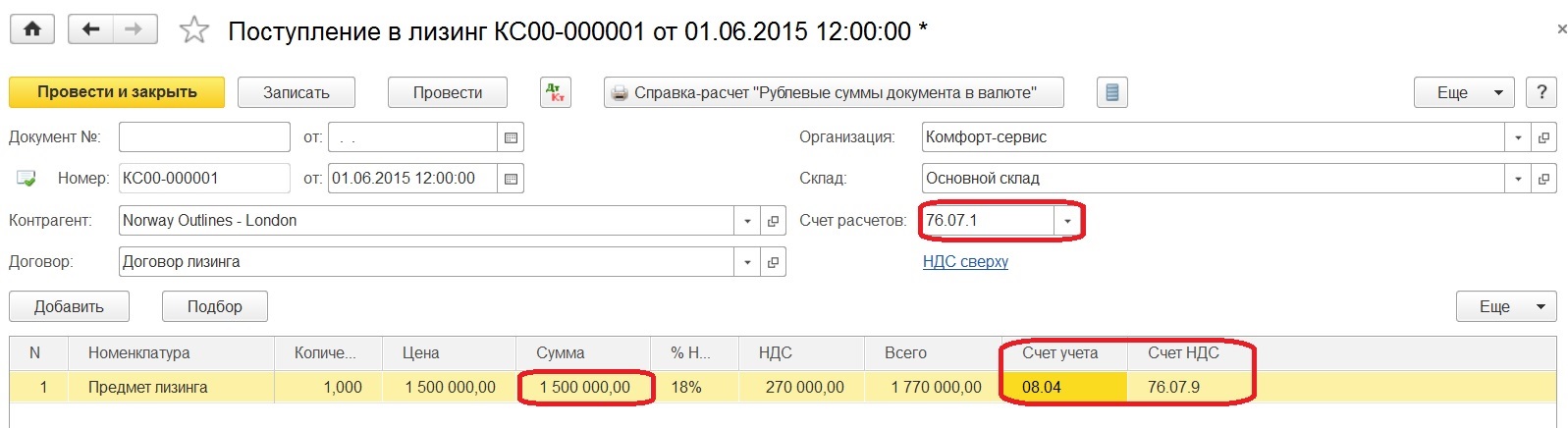

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

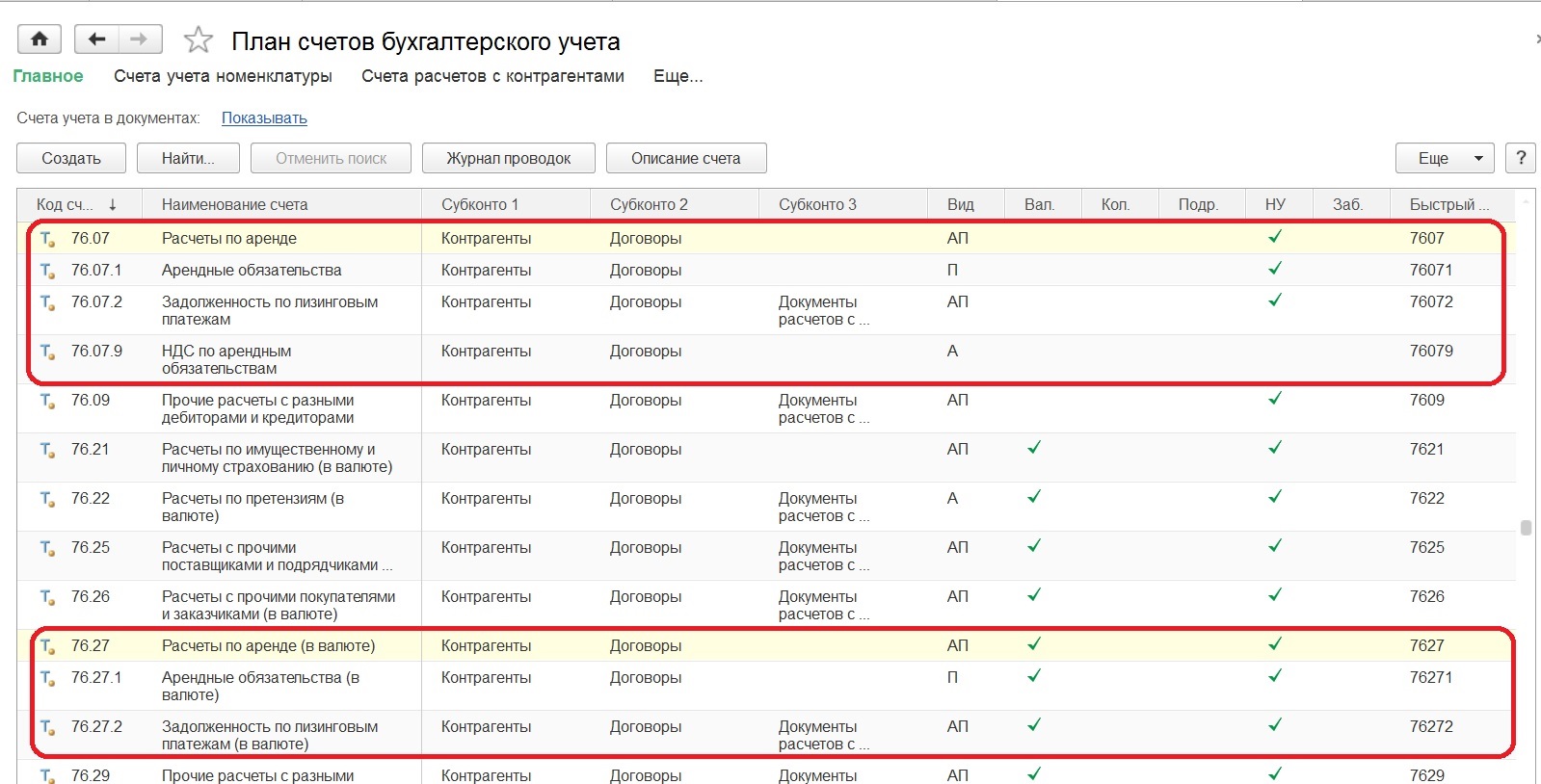

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

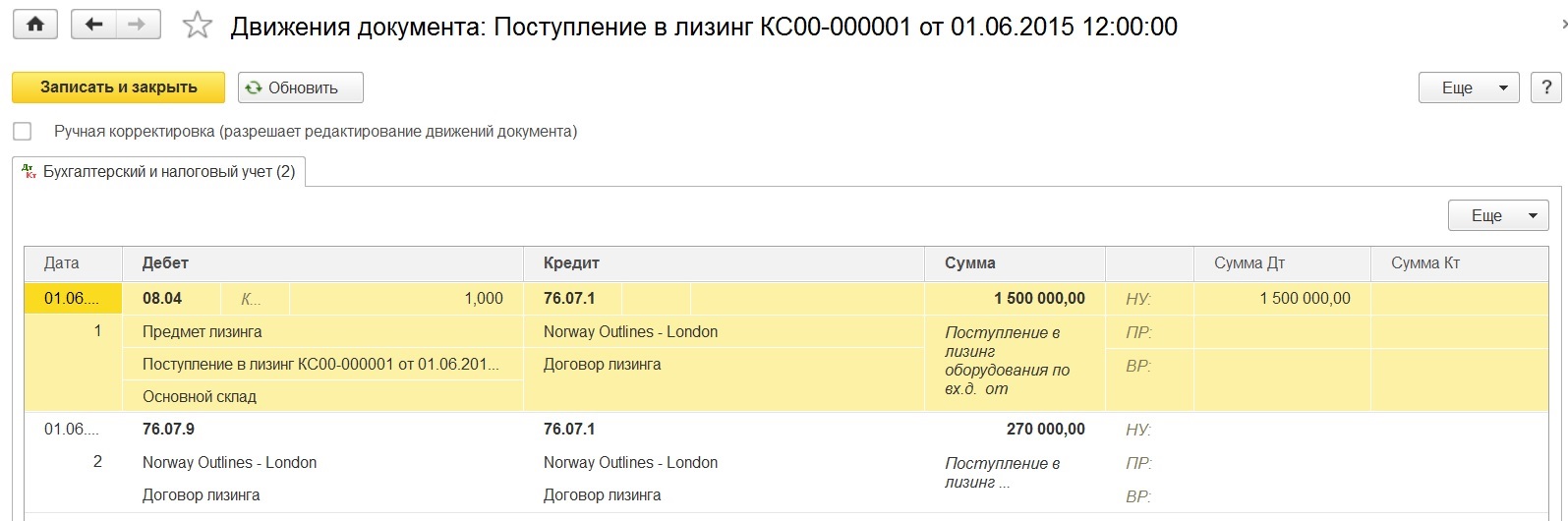

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу "Принятие к учету ОС", который расположен в том же разделе "ОС и НМА".

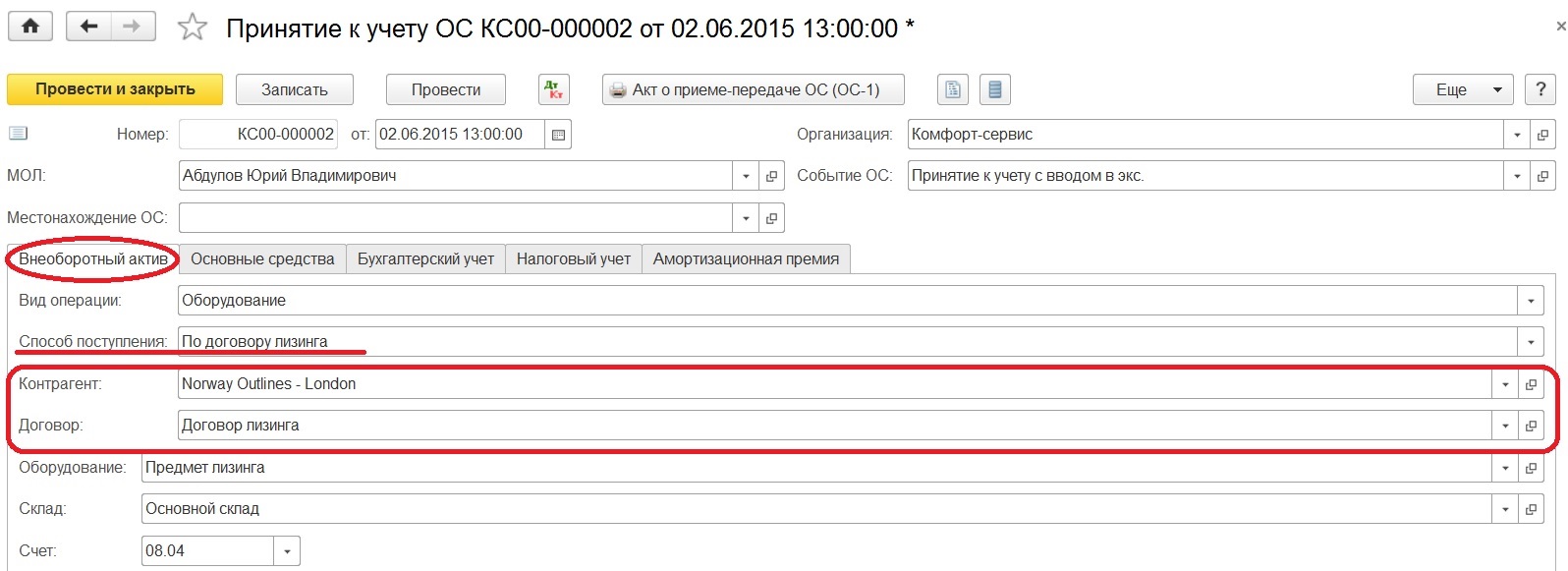

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления - "По договору лизинга". То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить - это второе отличие документа. "Контрагент" в данном случае - это лизингодатель, а "Договор" - договор лизинга.

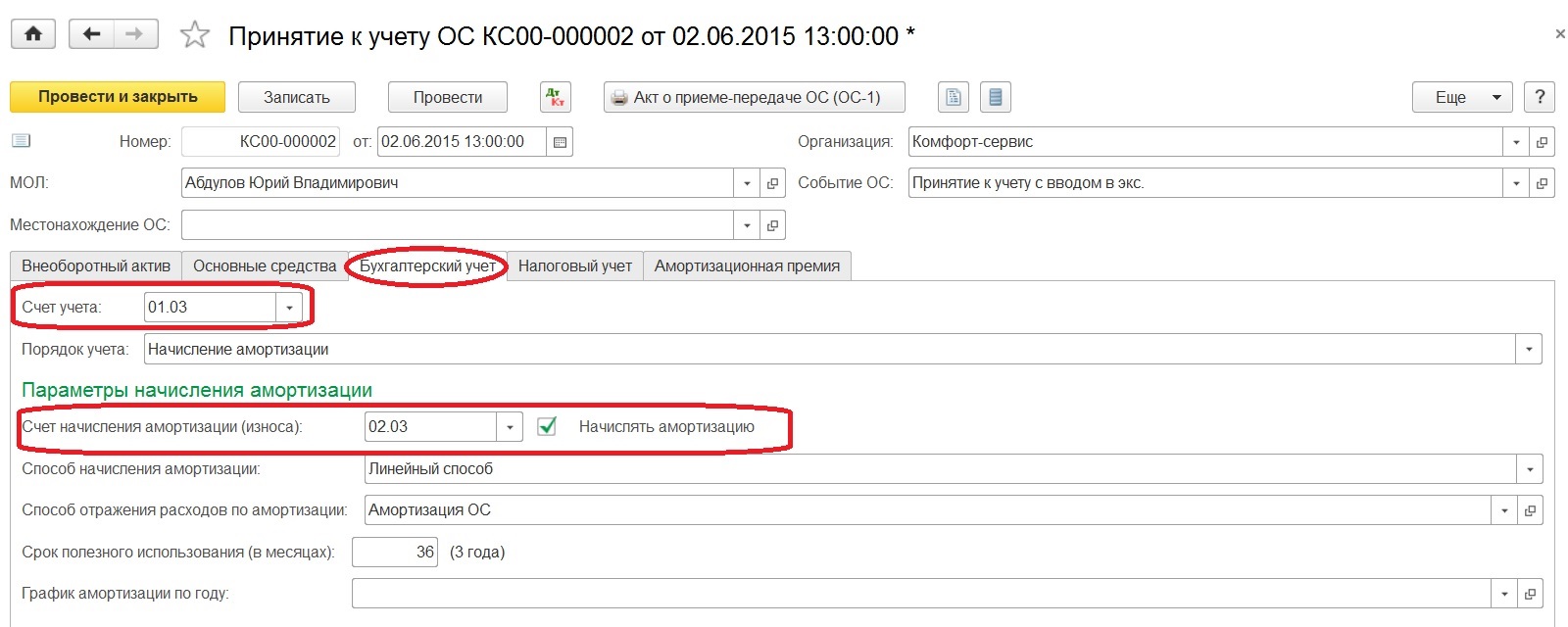

В-третьих, счета учета. На закладке "Бухгалтерский учет" указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

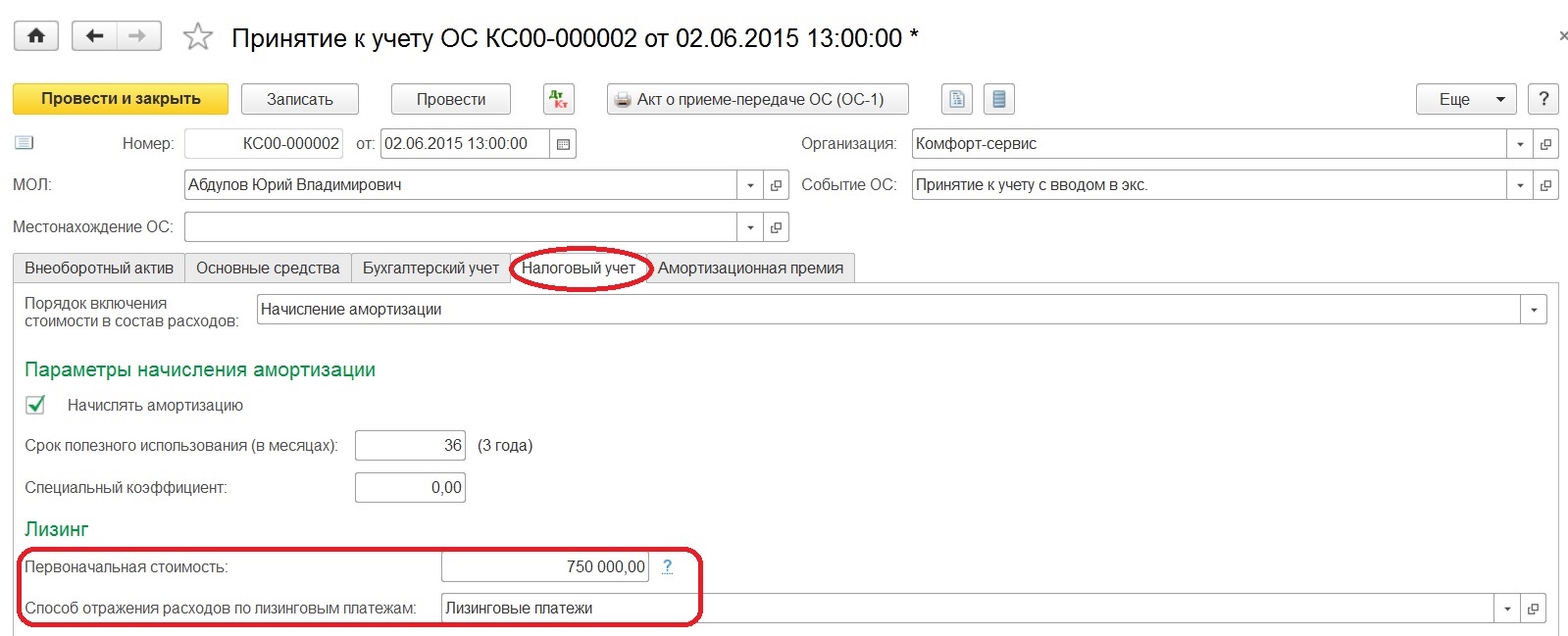

В-четвертых, сумма по налоговому учету - это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле "Порядок включения стоимости в состав расходов" указывается "Начисление амортизации", и устанавливается флаг "Начислять амортизацию".

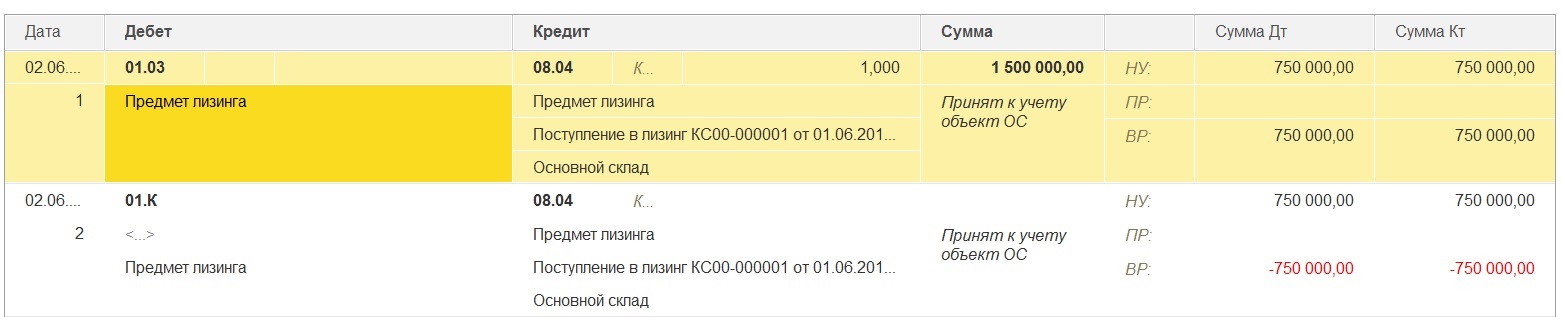

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому - сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К "Корректировка стоимости арендованного имущества", то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

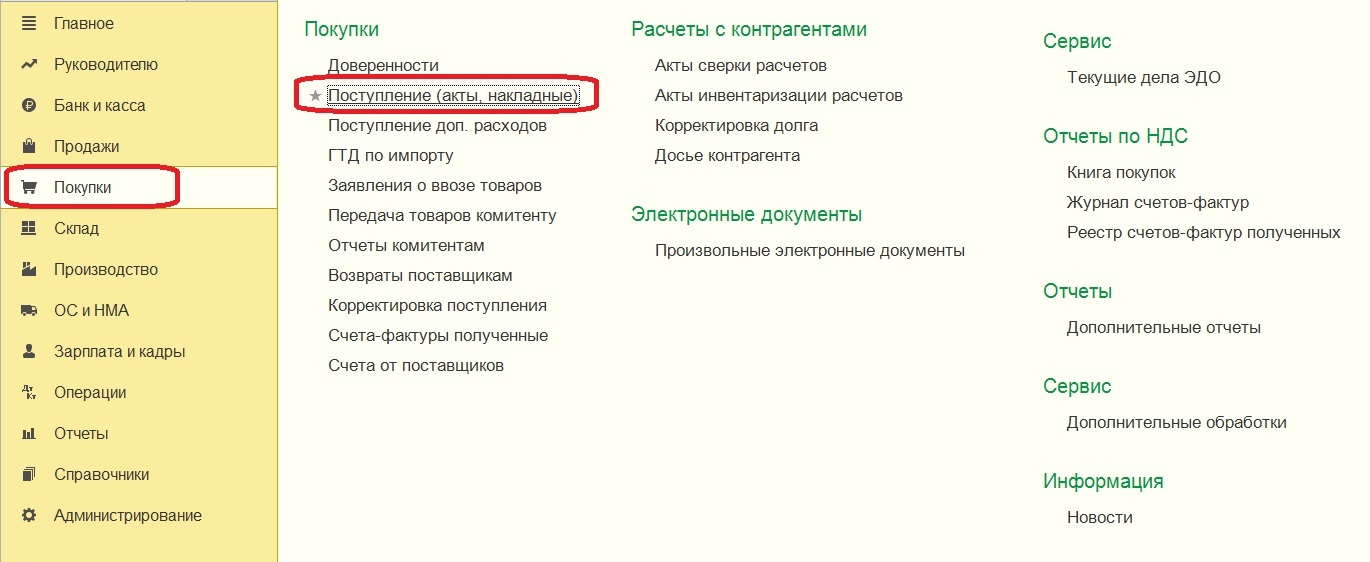

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа "Поступление (акт, накладная)" с видом операции "Услуги лизинга". Для ввода данной информации обратимся к разделу "Покупки".

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы "отложенного" НДС и отражение "входного" НДС с суммы начисленного лизингового платежа.

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке "Закрытие месяца" видим актуальные для нашей ситуации регламентные операции: "Амортизация и износ основных средств" и "Признание в НУ лизинговых платежей". При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы.

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом "Признание расходов по ОС, поступившим в лизинг".

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

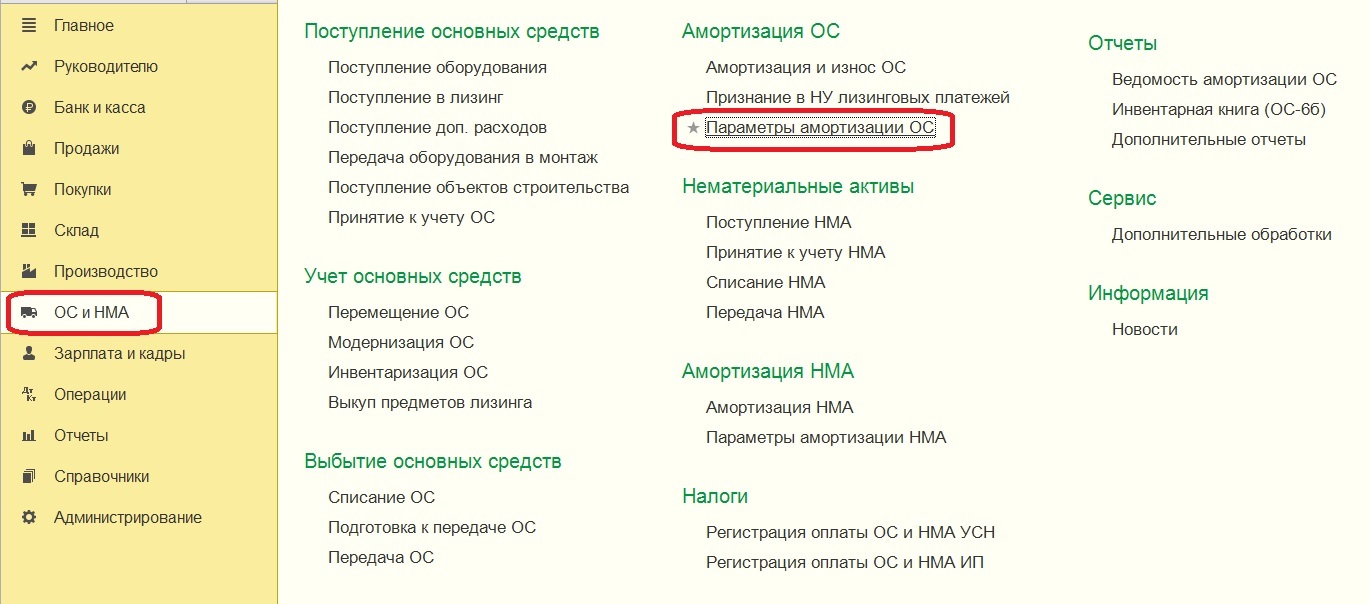

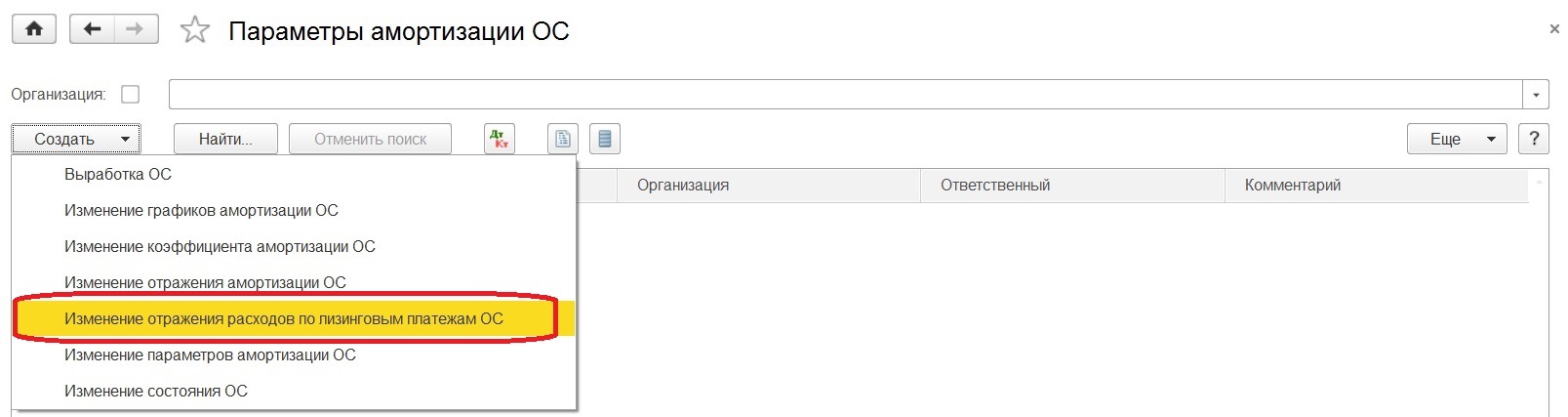

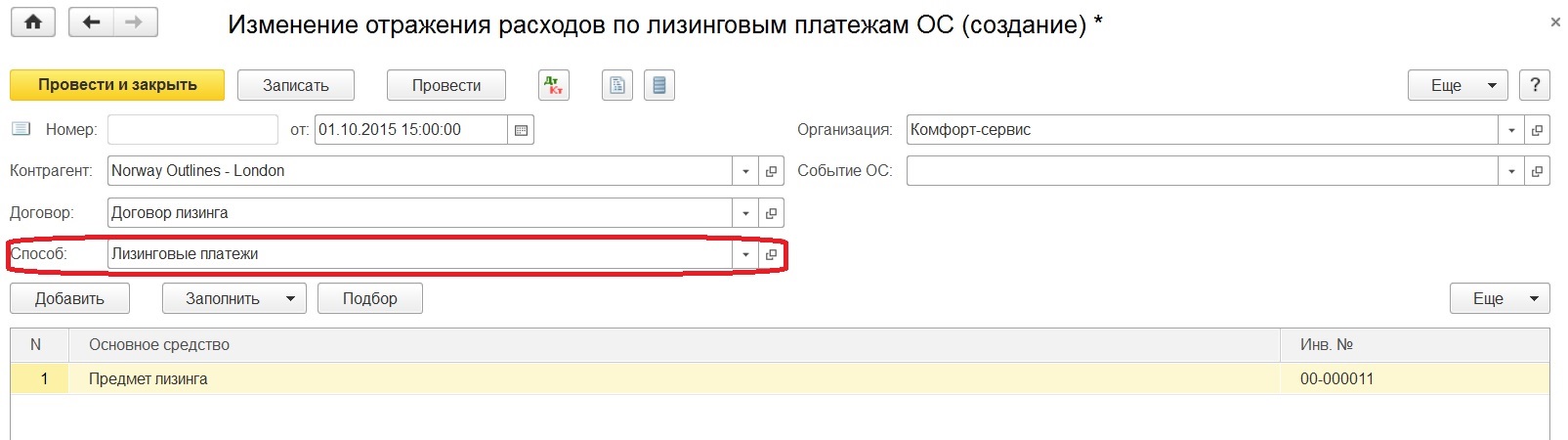

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе "ОС и НМА".

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

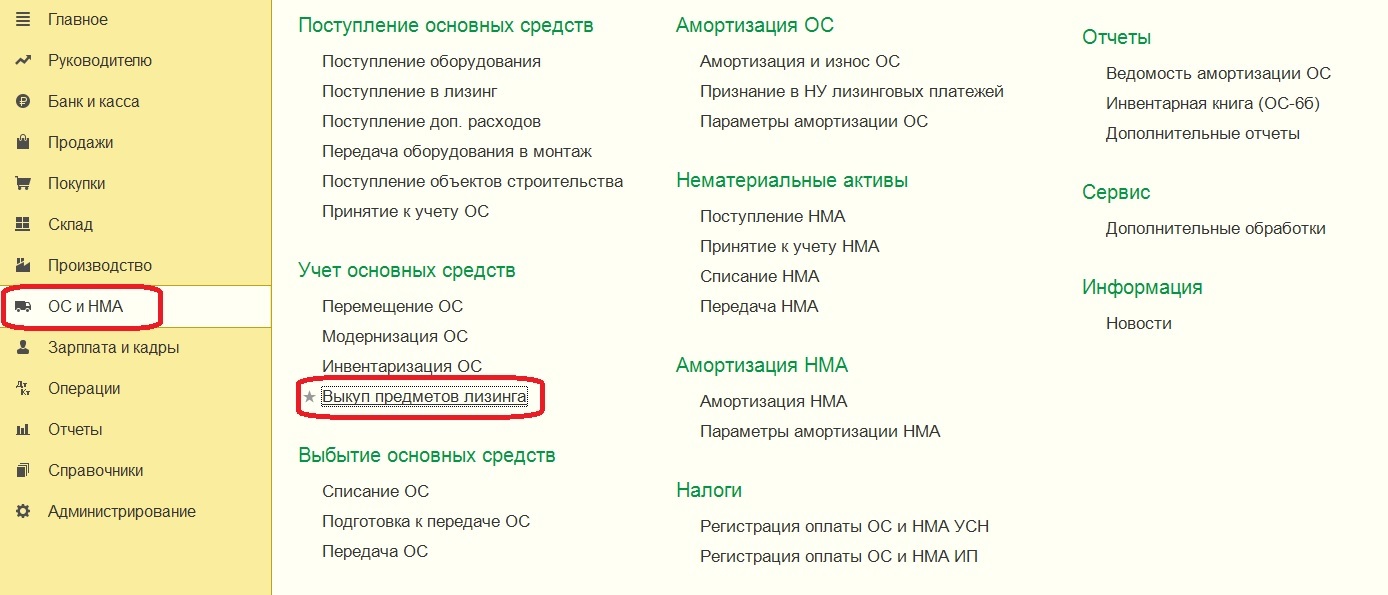

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел "ОС и НМА".

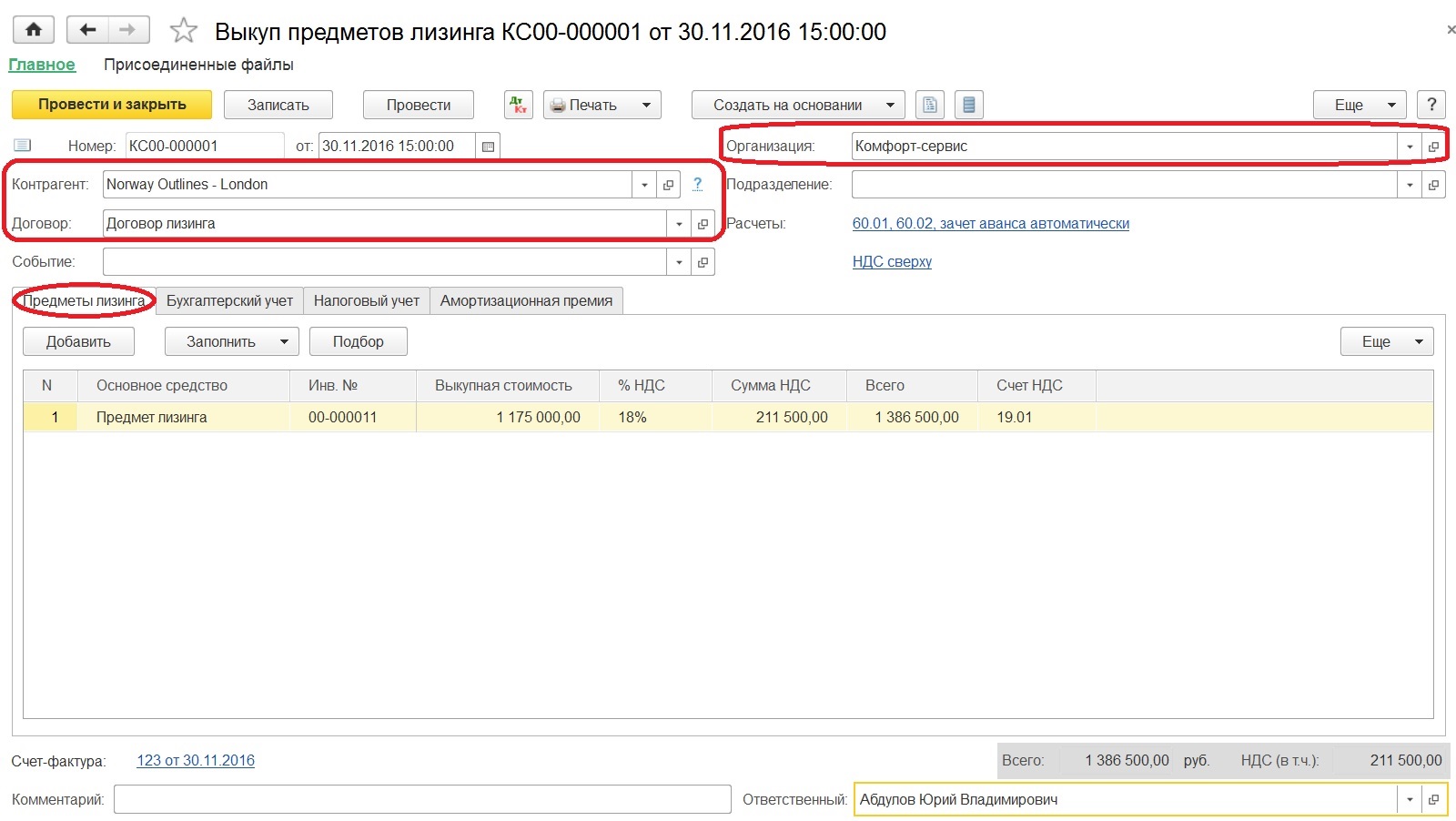

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

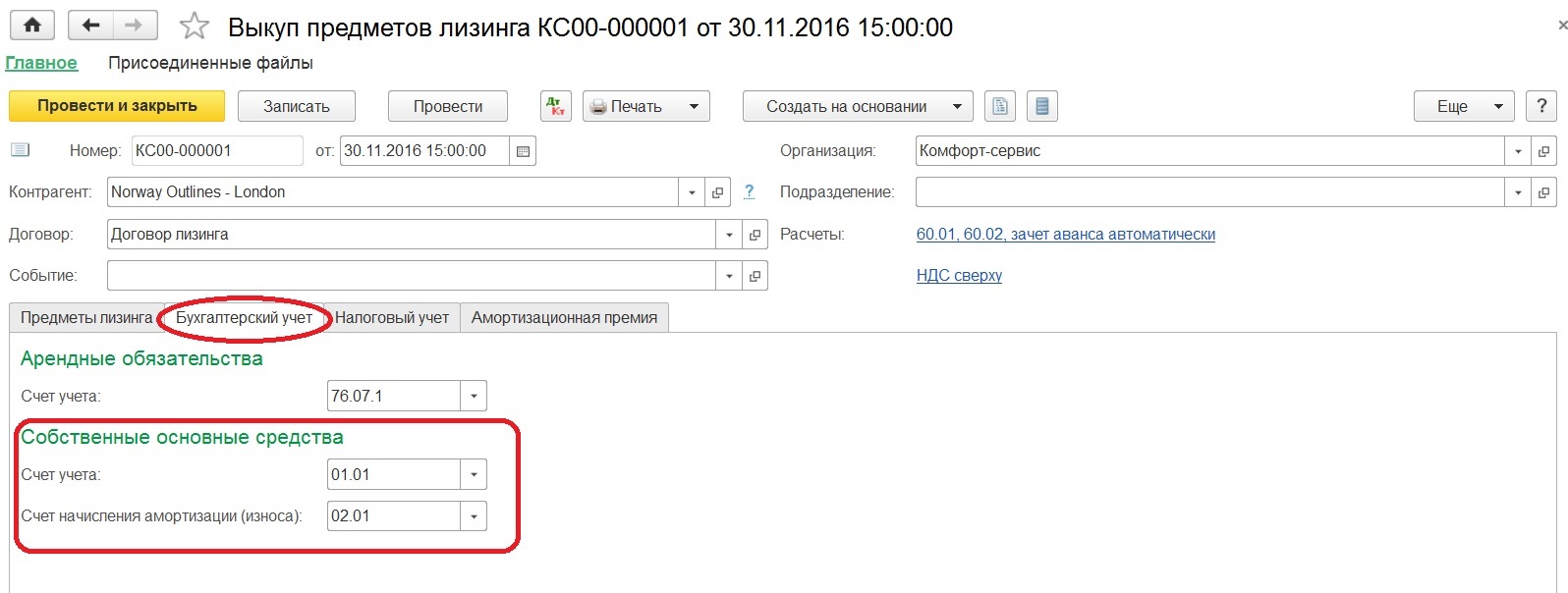

На закладке "Бухгалтерский учет" проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

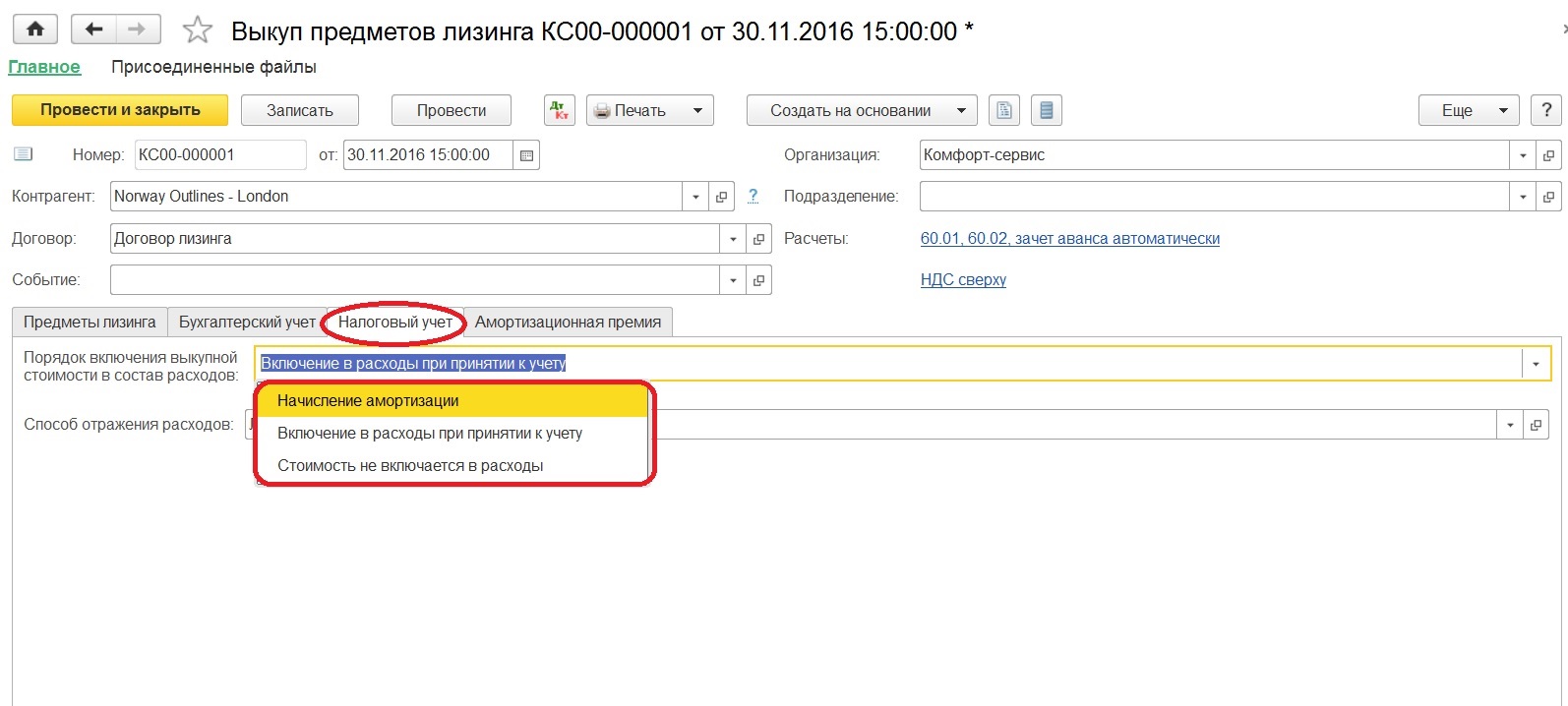

Заполнение закладки "Налоговый учет" строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе "Включение в расходы при принятии к учету" - способ отражения расходов.

Также документ содержит закладку "Амортизационная премия", поэтому если порядок включения выбран "Начисление амортизации", то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Выбывать основные средства могут по-разному. Это и продажа, и списание основного средства, и частичная ликвидация. В этой статье напомним некоторые азы и рассмотрим два кейса: выбытие актива, пришедшего в негодность, и продажа автомобиля. Все на примере «1С:Бухгалтерия предприятия 8», ред. 3.0.

Что нужно помнить при любом выбытии ОС

Расходы от выбытия основных средств включаем в состав прочих расходов и отражаем в том отчетном периоде, к которому они относятся.

Амортизацию по выбывшему объекту прекращаем с первого числа месяца, следующего за тем, в котором списали объект с учета.

Основание: п. 31 ПБУ 6/01, п. 86 Методических указаний по учету ОС № 91н, п. 11 ПБУ 10/99.

Оформление документов при выбытии возлагаем приказом руководителя организации на специальную комиссию (п. 77 Методических указаний по учету ОС № 91). В состав комиссии обязательно входят главбух и лица, ответственные за сохранность ОС.

Формы – свои или унифицированные:

акт о списании объекта основных средств (кроме автотранспортных средств) (форма ОС-4),

акт о списании групп объектов основных средств (форма ОС-4б),

акт о списании автотранспортных средств (форма ОС-4а).

Где смотрим «портрет» основного средства

В отчете «Ведомость амортизации ОС» найдете информацию по накопленной амортизации и остаточной стоимости актива (рис. 1).

В отчете отражаются данные о начисленной амортизация за последний месяц учета ОС на балансе организации, списанной первоначальной стоимости актива, списанной амортизации, начисленной за весь срок его использования и учтенной в расходах остаточной стоимости ОС.

Кейс № 1. Выбытие негодного ОС

Выбытие объекта основных средств по причине физического или морального износа, пришедшего в негодность в результате чрезвычайных обстоятельств и другой аналогичной причины, отражаем с помощью документа «Списание ОС» (раздел «ОС и НМА» – «Списание ОС») (рис. 2).

По команде «Печать» – «Акт о списании ОС (ОС-4)» формируем акт о списании по форме № ОС-4, после чего его можно распечатать.

Кейс № 2. Продажа авто

Чтобы провести продажу автомобиля, используем документ «Передача ОС» («ОС и НМА» – «Выбытие основных средств»).

Документ «Передача ОС» («ОС и НМА» – «Выбытие основных средств») нужен для отражения в учете снятия с баланса (снятия с налогового учета) объектов основных средств, ранее подготовленных к выбытию, а также объектов, по которым подготовка к передаче и выбытие происходят одновременно либо в одном месяце.

Чтобы прекратить исчисление транспортного налога, создаем запись «Снятие с регистрационного учета» (раздел «Главное» – «Налоги» – «Транспортный налог»).

На закладке «Основные средства» в табличной части заполняем объект (автомобиль), предназначенный для продажи. Укажите цену продажи автомобиля по договору купли-продажи, ставку НДС.

Проверьте счет доходов 91.01, субконто «Реализация основных средств» (статья прочих доходов и расходов с видом «Реализация основных средств» и установленным флажком «Принимается к налоговому учету»), счет НДС 91.02 и счет расходов 91.02 (рис. 3).

По команде «Печать» – «Акт о приемке-передаче ОС (ОС-1)» формируем соответствующую печатную форму.

Требуемый акт программа определяет автоматически по виду объекта и количеству объектов в табличной части на закладке «Основные средства».

Транспортный налог программа рассчитывает посредством обработки «Закрытие месяца» в разделе «Операции» – «Закрытие месяца».

Регламентная операция «Расчет транспортного налога» доступна в обработке «Закрытие месяца» только в последний месяц года, т.е. в декабре, а если в настройках транспортного налога предусмотрена уплата авансовых платежей, то в последние месяцы кварталов.

По ссылке «Расчет транспортного налога» выберите «Показать проводки» и посмотрите результат выполнения операции (рис. 5).

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, апрель 2018.

На вопросы отвечает Анна Брускова, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

– Как принять к учету полностью амортизированное ОС в программе «1С:Бухгалтерия государственного учреждения 8», ред. 2.0?

– Для принятия к учету полностью амортизированного основного средства необходимо сформировать документ «Принятие к учету» («ОС, НМА, НПА» – «Принятие к учету ОС и НМА») с видом операции «Поступление на счет 101, 102, 103». Заполняем шапку документа и закладку «Общие сведения». На закладке «Основные средства» добавляем объект ОС, указываем счет учета и полную сумму амортизации.

В столбце «Отражение в учете» открываем «Настройку отражения в учете» указываем способ начисления амортизации, счет затрат по амортизации и обращаем внимание на то, что флаг «Начислять амортизацию» не должен быть включен, так как объект ОС полностью амортизирован.

Также не включаем флаг «Ввод в эксплуатацию» в строке 1 табличной части.

Переходим к заполнению закладки «Бухгалтерская операция», в реквизите «Типовая операция» выбираем «Безвозмездное получение объектов ОС, НМА (прочее) (401.10.180)». После проведения документ формирует корреспонденции, представленные на скриншоте ниже.

– В конфигурации «1С:Бухгалтерия государственного учреждения 8», ред. 2.0, в декабре были сделаны бухгалтерской справкой резервы отпусков. В конце года после операции закрытия счетов, 500 счета закрылись, обязательства обнулились. Можно ли произвести в 2018 г. перерегистрацию обязательств обработкой «Перерегистрация обязательств»?

– Обработка «Перерегистрация обязательств» работает только с долгосрочными договорами, оформленными через «Регистрацию обязательств» и «Сведений по договорам».

При перерегистрации показателей санкционирования расходов документом «Перерегистрация плановых показателей санкционирования расходов» (обработкой «Перерегистрация обязательств» в программе «1С:Бухгалтерия государственного учреждения 8», ред. 2) показатели по счетам 500.99 «Санкционирование на иные очередные годы (за пределами планового периода)» автоматически не перерегистрируются.

Документ «Операция бухгалтерская» не перерегистрируется автоматически. В новом году необходимо вводить новый документ.

Бухгалтерские записи для отражения в учете казенного учреждения операций с отложенными обязательствами согласно Инструкции по применению плана счетов бюджетного учета (утв. Приказом Минфина РФ от 06.12.2010 № 162н), в учете бюджетного учреждения согласно Инструкции по применению планов счетов бухгалтерского учета бюджетных учреждений (утв. Приказом Минфина РФ от 16.12.2010 № 174н) и для учета в автономных учреждениях согласно Инструкции № 174н, № 183н приведены в таблице 1.

Бухгалтерские записи для отражения операций с отложенными обязательствами для казенных, бюджетных и автономных учреждений

для казенных учреждений

Отражение принимаемых учреждением обязательств в сумме сформированных резервов предстоящих расходов на оплату отпусков за фактически отработанное время

Д-т 1 501 93 000, К-т 1 502 99 000

Принято бюджетное обязательство текущего финансового года при использовании созданного ранее резерва

Д-т 1 502 99 000, К-т 1 502 11 000

Принято бюджетное обязательство текущего финансового года при использовании созданного ранее резерва

Д-т 1 501 13 000, К-т 1 501 93 000

для бюджетных и автономных учреждений

Отражение принимаемых учреждением обязательств в сумме сформированных резервов предстоящих расходов на оплату отпусков за фактически отработанное время

Д-т 0 506 90 000, К-т 0 502 99 000

Принято обязательство текущего финансового года при использовании созданного ранее резерва

Д-т 0 502 99 000, К-т 0 502 01 000

Принято обязательство текущего финансового года при использовании созданного ранее резерва

Читайте также: