Как завести справку 2 ндфл с предыдущего места работы в 1с зуп

Обновлено: 08.07.2024

Справка о заработке для назначения и выплаты пособий

Для назначения и выплаты пособий по временной нетрудоспособности, по беременности и родам застрахованное лицо наряду с листком нетрудоспособности представляет справку (справки) о сумме заработка с места (мест) работы (службы, иной деятельности) у другого страхователя (у других страхователей) (ч. 5 ст. 13 Федерального закона от 29.12.2006 № 255-ФЗ, далее - Закон № 255-ФЗ).

Для назначения и выплаты ежемесячного пособия по уходу за ребенком застрахованное лицо представляет также при необходимости справку (справки) о сумме заработка, из которого должно быть исчислено пособие (ч. 6 ст. 13 Закона № 255-ФЗ).

Форма справки и порядок ее выдачи утверждены приказом Минтруда России от 30.04.2013 № 182н (с учетом изменений, утв. приказом Минтруда России от 15.11.2016 № 648н, от 09.01.2017 № 1н).

Согласно Приложению № 2 к приказу Минтруда России от 30.04.2013 № 182н выдача справки о сумме заработка для расчета пособий (далее - Справка) осуществляется в день прекращения работы (службы, иной деятельности) у страхователя, в течение времени выполнения которой лицо подлежало обязательному социальному страхованию (ОСС) на случай временной нетрудоспособности и в связи с материнством.

При невозможности вручить Справку непосредственно в день прекращения работы (службы, иной деятельности) страхователь направляет застрахованному лицу по адресу его места жительства, известному страхователю, уведомление о необходимости явиться за Справкой либо о даче согласия на отправление ее по почте.

В случае согласия застрахованного лица на отправление Справки по почте указанное лицо уведомляет об этом страхователя в письменном виде.

После прекращения работы (службы, иной деятельности) Справка выдается по письменному заявлению застрахованного лица (его законного представителя либо доверенного лица) не позднее 3 рабочих дней со дня получения (регистрации) страхователем заявления.

Заявление может подаваться застрахованным лицом лично либо через его законного представителя (доверенного лица) или направляться по почте. При обращении с заявлением доверенного лица представляются документы, удостоверяющие его личность и полномочия.

В Справку включаются суммы полученных выплат за 2 года, предшествующих году увольнения, и за текущий год до дня увольнения у этого работодателя, на которые начислялись взносы на ОСС. Также указываются периоды, выплаты за которые взносами не облагаются: временная нетрудоспособность, отпуск по беременности и родам, отпуск по уходу за ребенком и освобождение сотрудника с полным или частичным сохранением зарплаты, если на нее не начислялись взносы на ОСС.

Сотрудник может попросить справку о сумме заработка за более ранние годы (если он был в декрете и в отпуске по уходу за ребенком).

1С:ИТС

Подробное о порядке представления справки о сумме заработка с места (мест) работы (службы, иной деятельности) у другого страхователя (страхователей) для назначения и выплаты пособий, в том числе о том, можно ли вместо подлинника, представить копию, см. в «Справочнике кадровика» р аздела «Кадры и оплата труда».

Составление справки о заработке в «1С:ЗУП 8» (ред. 3)

Рассмотрим порядок составление справки (исходящая) в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Для составления Справки предназначен документ Исходящая справка для расчета пособий (раздел Отчетность, справки - Справки для расчета пособий (исх.) - кнопка Создать).

Заполняется закладка Данные справки (см. рис. 1). В полях Расчетные годы с. по. выбираются годы, за которые необходимо предоставить сведения (по умолчанию выбираются текущий год и два предыдущих).

В табличной части раздела Периоды работы автоматически указываются конкретные даты работы сотрудника в данной организации. Периоды работы у страхователя могут описываться несколькими строками табличной части (в случае если сотрудник уже принимался на работу к данному работодателю и уже увольнялся). Периоды работы не ограничиваются расчетными годами.

Табличная часть раздела Заработок заполняется в разрезе календарных лет, где отображаются суммы выплат и иных вознаграждений, произведенных страхователем в пользу застрахованного лица, на которые были начислены страховые взносы на ОСС. Все эти данные в печатной форме Справки приводятся в Разделе 3 «Сумма заработной платы, иных выплат и вознаграждений, на которые были начислены страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством или сумма заработной платы, иных выплат и вознаграждений, которые включались в базу для начисления страховых взносов в Фонд социального страхования Российской Федерации в соответствии с Федеральным законом от 24 июля 2009 г. № 212-ФЗ „О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (за период по 31 декабря 2016 года включительно) и (или) в соответствии с законодательством Российской Федерации о налогах и сборах (начиная с 1 января 2017 года)».

В табличной части раздела Дни болезни, ухода за детьми указываются сведения об исключаемых периодах. Периоды также заполняются автоматически по данным о начислениях сотрудника. В печатной форме справки эти данные приводятся в Разделе 4 «Количество календарных дней, приходящихся на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской федерации в соответствии с Федеральным законом от 24 июля 2009 г. № 212-ФЗ „О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (за период по 31 декабря 2016 года включительно) и (или) в соответствии с законодательством Российской Федерации о налогах и сборах (начиная с 1 января 2017 года) не начислялись».

Если в учетных данных были произведены какие-либо изменения, то Справку можно перезаполнить по кнопке Заполнить данные справки или, если при этом были ручные правки в Справке, нужно нажать на кнопку Обновить (с учетом исправленного вручную).

Обратите внимание, если Справка выдается сотруднику в месяце увольнения, то необходимо рассчитать ему за этот месяц зарплату и начислить страховые взносы с этой суммы.

Справку можно создать из документа Увольнение (раздел Кадры - Приемы, переводы, увольнения, используя кнопку Создать на основании). Если в программе ведется учет по нескольким организациям, а сотрудник увольняется из одной и приниматься в другую, то для отражения этого факта можно воспользоваться специальным документом-помощником Перевод к другому работодателю (раздел Кадры - Все кадровые документы). На закладке Оформление перевода можно также сформировать документ Исходящая справка для расчета пособий, нажимая на ссылку Ввести исходящую справку о заработке для расчета пособий.

На закладке Данные о страхователе (рис. 2) отображаются данные организации, которая выдает Справку (указываются наименование территориального органа ФСС РФ, регистрационный номер, код подчиненности, а также ФИО и должности лиц, подписывающих справку), из справочника Организации (раздел Настройка - Организации - закладка Фонды и закладка Учетная политика и другие настройки - ссылка Ответственные лица). В печатной форме Справки эти данные приводятся в Разделе 1 «Данные о страхователе». Если некоторые данные на этой закладке не заполнены или заполнены некорректно, то необходимо внести изменения в справочник Организации и перезаполнить Справку.

На закладке Данные о застрахованном лице отображаются личные данные сотрудника, для которого составляется справка о заработке, из справочника Сотрудники (раздел Кадры - Сотрудники). Эти данные в печатной форме Справки приводятся в Разделе 2 «Данные о застрахованном лице». Если какие-либо личные данные сотрудника окажутся некорректны или не заполнены, то нужно внести и сохранить недостающие данные в справочник Сотрудники по ссылке Редактировать карточку сотрудника. Сделанные изменения автоматически отразятся на закладке Данные о застрахованном лице.

Для регистрации в программе данных из справки о заработке для расчета пособий, предоставленной сотрудником, предназначен документ Справка для расчета пособий (входящая) в разделе Зарплата - См. также - Справки для расчета пособий - кнопка Создать (рис. 3).

- Сотрудник - выбирается сотрудник, который представил справку о сумме заработка для расчета пособий;

- Страхователь - выбирается предыдущий страхователь, предварительно введенный в справочник Работодатели (раздел Настройка - Справочники - Работодатели), который выдал сотруднику Справку. В дальнейшем при расчете среднего заработка в соответствующем документе (с учетом сведений из Справки) будет отображаться название страхователя, данные которого учитываются.

В поле Период работы с. по. в информационных целях указывается период работы у предыдущего страхователя.

В табличной части по кнопке Добавить вводятся сведения из справки о сумме заработка для расчета пособий. В колонках:

- Расчетный год - указывается год, за который представляются сведения о заработке;

- Заработок - вводятся суммы выплат и иных вознаграждений, произведенных предыдущим страхователем в пользу сотрудника, на которые были начислены страховые взносы в ФСС РФ на случай временной нетрудоспособности и в связи с материнством;

- Дней болезни, ухода за детьми и др. - указываются сведения об исключаемых периодах (количество календарных дней, приходящихся на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения сотрудника от работы с полным или частичным сохранением заработной платы).

Далее следует нажать на кнопку Провести и закрыть.

Сведения о заработке сотрудника для расчета среднего заработка, который используется в целях исчисления пособий по временной нетрудоспособности и по беременности и родам, также можно внести непосредственно в документе Больничный лист (с помощью которого производится расчет этих пособий).

Для этого на закладке Главное следует нажать на кнопку Изменить данные для расчета среднего заработка. В открывшейся форме Ввод данных для расчета среднего заработка по кнопке Добавить справку с пред. места работы необходимо заполнить справку о сумме заработка для расчета пособия с указанием суммы заработка за предыдущие годы, полученной от других работодателей (рис. 4).

Сведения о заработке сотрудника для расчета среднего заработка, который используется для исчисления ежемесячного пособия по уходу за ребенком, можно также внести непосредственно в документе Отпуск по уходу за ребенком (с помощью которого производится назначение этого пособия).

Для этого на закладке Пособия следует нажать на кнопку Открыть средний заработок и в открывшейся форме Ввод данных для расчета среднего заработка по кнопке Добавить справку с пред. места работы заполнить справку для расчета пособия с указанием сумм заработка за предыдущие годы, полученных от других работодателей.

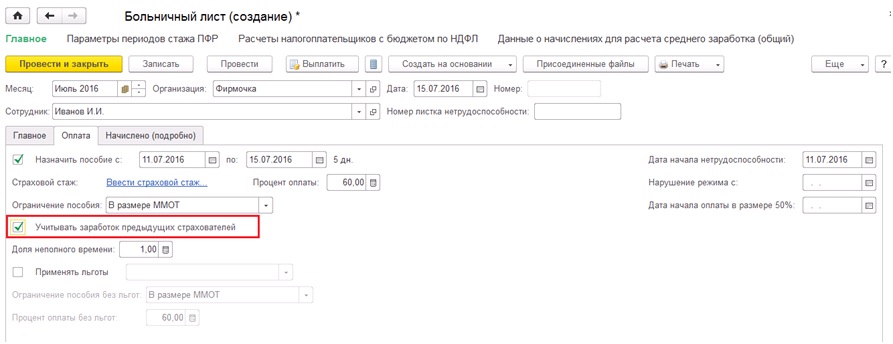

Чтобы введенные из Справки сведения были учтены при расчете среднего заработка для пособия, в соответствующем документе - в документе Больничный лист на закладке Главное; в документе Отпуск по уходу за ребенком на закладке Пособия, - должен быть установлен флаг Учитывать заработок предыдущих страхователей (устанавливается по умолчанию). Если флаг Учитывать заработок предыдущих страхователей сбросить, то при создании очередного документа этому же сотруднику флаг останется сброшенным (т. е. запоминается установленность флага из последнего документа).

Как в 1С ЗУП 3 внести сведения о заработке с предыдущего места работы для расчета больничных?

Для ввода заработка предыдущих страхователей в 1С 8.3 ЗУП следует использовать документ Справка для расчета пособий (входящая) . Его можно вызвать из раздела меню Зарплата – см. также – Справки для расчета пособий или непосредственно из калькулятора расчета среднего заработка в документе Больничный (кнопка Добавить справку с предыдущего места работы ).

Главное после ввода этой информации в документе Больничный установить галочку Учитывать заработок предыдущих страхователей (вкладка Оплата ), иначе он не будет учитываться при расчете:

Мы разобрали где внести заработок предыдущих страхователей в 1С ЗУП 8.3.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

В 2022 году меняются правила выплаты пособий

Заполнение статистической формы №57-Т (ЗУП 3.1.4)

Сотрудник принес справку 2-НДФЛ, в которой указано, что на предыдущем месте работы он получал материальную помощь (код дохода 2760) и к ней был применен вычет (код дохода 503). Как отразить этот вычет в ЗУП 3.1?

Как учесть вычет 503 для последующего предоставления стандартных вычетов

В программу следует ввести информацию о доходах с предыдущего места работы. Это можно сделать из карточки сотрудника по ссылке Налог на доходы — Доходы с предыдущего места работы :

Эти данные используются для отслеживания предела стандартных вычетов с начала года. Поскольку материальная помощь учитывается для определения предела только в облагаемой части, то и в таблице необходимо указать только облагаемую часть: разницу между размером материальной помощи и вычетом по ней.

Как зафиксировать вычет 503, чтобы он не предоставлялся повторно в нашей организации

Налоговый кодекс не обязывает организации отслеживать применение у других налоговых агентов каких-либо вычетов, кроме стандартных. Так что сам вычет нигде отражать нет необходимости. Материальную помощь этому сотруднику предоставлять можно в обычном порядке, применяя вычет.

Однако, если организация хочет учитывать вычет, примененный у другого налогового агента, и не предоставлять его повторно у себя, то в ЗУП можно сделать следующее: создать фиктивное обособленное подразделение, и зафиксировать примененный вычет по этому подразделению.

Для этого необходимо выполнить следующую последовательность действий:

- Установить в настройках Организации ( Настройка – Организации ) на вкладке Главное флажок У организации есть филиалы (обособленные подразделения) :

- Создать в справочнике Организации новый элемент, в котором установить флажок Это – филиал (обособленное подразделение) и выбрать свою организацию в поле Головная организация филиала :

- Ввести документ Операция учета НДФЛ ( Налоги и взносы – Операции учета НДФЛ ), который заполнить следующим образом:

В шапке документа:

- Выбрать в поле Организация созданное обособленное подразделение;

- В полях Дата и Дата операции можно указать любую дату календарного года, за который регистрируем вычет, но до даты приема в нашу организацию. Это может быть дата месяца, в котором была предоставлена материальная помощь другим работодателем или просто 1 января.

На вкладке Доходы :

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

..Страхователь обратился в арбитражный суд в связи с отказом ФСС..

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

В 2022 году меняются правила выплаты пособий

Заполнение статистической формы №57-Т (ЗУП 3.1.4)

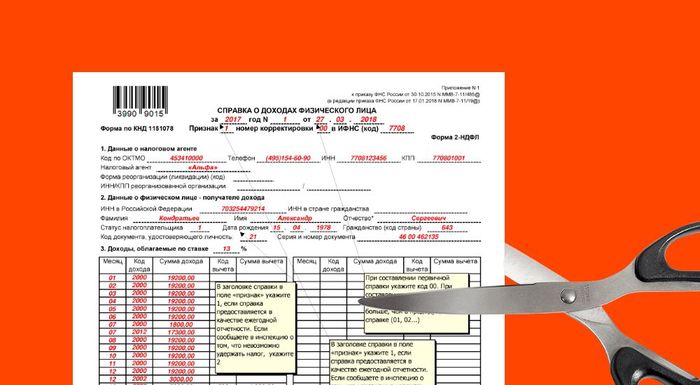

Рассмотрим изменения в справках о доходах физических лиц, внесенные Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566, и порядок их формирования в программе «1С:Зарплата и управление персоналом 8». И еще поговорим про 6-НДФЛ.

2-НДФЛ

Для начала рассмотрим изменения, произошедшие непосредственно в форме справки. Так, ранее справка имела более короткое название «Справка о доходах физического лица», а с 2019 г. она будет называться «Справка о доходах и суммах налога физического лица», однако сокращенное название справки «2-НДФЛ» сохранилось. Справка 2-НДФЛ для передачи в ИФНС изменила свою форму: теперь существует регламентированная форма как для подачи в налоговые органы (она же форма 2-НДФЛ), так и для выдачи на руки сотруднику (форма, которая пока не имеет сокращенного названия).Справка 2-НДФЛ, которая предназначена для налоговых органов, теперь имеет машиноориентированный формат, что означает наличие знакомест для введения только одного символа в каждое знакоместо. Это нововведение позволит сканировать справки, предоставленные на бумажных носителях, в единую федеральную базу данных налоговых органов РФ. Также добавлен штрихкод для автоматической обработки справок налоговыми органами. Штрихкод является частью утвержденной формы справки и не может быть удален или перемещен в другое место. При отсутствии штрихкода налоговый орган вправе отказать в приеме документа. Также для упрощения считывания данных такие поля как «Уведомление, подтверждающее право на имущественный налоговый вычет», «Уведомление, подтверждающее право на социальный налоговый вычет», «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи» убраны и заменены в форме справки полем «Код вида уведомления».

Количество разделов справки уменьшено с пяти до трех. Новая форма состоит из основного листа, отражающего суммы дохода и НДФЛ за весь налоговый период, и приложения («Сведения о доходах и соответствующих вычетах по месяцам налогового периода»), в котором отражена помесячная расшифровках доходов, ранее находящаяся в разделе № 3. В случае если физическому лицу выплачивались доходы, которые облагаются по разным ставкам, то первые три раздела и приложение к справке необходимо заполнять несколько раз.

Что же касается Приложения 5 Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566, то по форме справка схожа со справкой 2-НДФЛ действующего образца 2018 г. Здесь было убрано поле для номера справки, и не установлен порядок заполнения данной формы. Заполнение справки происходит по аналогичным правилам, действующим для справки прошлогоднего образца.Сроки представления справок о доходах и порядок их предоставления остались прежними. По правилу справки 2-НДФЛ необходимо предоставить в налоговый орган по месту нахождения организации (индивидуального предпринимателя) — налогового агента по телекоммуникационным каналам связи (ТКС). Срок подачи справок различен в зависимости от цели ее представления. Если представляются справки о суммах НДФЛ, которые невозможно было удержать в течение отчетного года (2-НДФЛ с признаком «2» или «4»), то для этих справок срок подачи — не позднее 1 марта года, следующего за отчетным. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу, с дохода которого не представилось возможным удержать НДФЛ (ст. 216, п. 5 ст. 226 НК РФ).

Если же справка содержит сведения обо всех полученных физическим лицом доходах за год (2-НДФЛ с признаком «1» и «3»), то подавать ее необходимо не позднее 1 апреля года, следующего за отчетным. Если последний день срока выпадает на выходной или нерабочий праздничный день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).В случае если справка не предоставлена вовремя, к налоговому агенту будут применены штрафные санкции в соответствии с п. 1 ст. 126 НК РФ. Штрафы будут также, если налоговый орган выявит ошибки до предоставления корректирующей справки.

Также следует помнить, что форма справки 2-НДФЛ и порядок ее заполнения в соответствии с Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566 не предусматривает печати. Достаточно подписи руководителя организации либо любого другого лица по доверенности.

Чтобы сформировать справку в программе «1С:Зарплата и управление персоналом 8», ред. 3, необходимо перейти на вкладку «2-НДФЛ для передачи в ИФНС», далее выбрать «2018 год» и вид справки «Ежегодная отчетность». Затем при нажатии кнопки «Заполнить» программа заполняет справку данными. При нажатии «Печать» и выборе "Справка о доходах (2-НДФЛ)«программа выведет окно предварительного просмотра, где можно увидеть новую форму справки 2-НДФЛ для передачи в налоговые органы.При печати же справки 2-НДФЛ для сотрудника мы увидим форму из Приложения № 5 Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566.

6-НДФЛ

Форма 6-НДФЛ не претерпела таких коренных изменений, как форма 2-НДФЛ, и не изменилась по сравнению с отчетом за 2017 г. Форма и формат предоставления в налоговые органы остались прежними. Отчет необходимо сдать не позднее 1 апреля 2019 г. в налоговый орган (абз. 3 п. 2 ст. 230 НК РФ).В программе «1С:Зарплата и управление персоналом 8», ред. 3, необходимо войти в раздел «1С-Отчетность». Для правильного формирования отчета необходимо отразить все доходы, полученные физическими лицами за выбранный период,введены сведения о праве на налоговые вычеты, рассчитаны и учтены суммы исчисленного налога. Далее нажимаем «Создать» и выбираем «Отчетность по физлицам».

В появившейся форме указываем организацию (если ведется учет по нескольким организациям) и период, за который составляется отчет. По кнопке «Создать» получаем сформированный отчет.

Для формирования расчета сразу по всем регистрациям ФНС установите галочку «Создать для нескольких налоговых органов» и выберите налоговые органы, куда следует предоставить расчет.

Читайте также: