Настройка фно 200 в 1с

Обновлено: 07.07.2024

В Декларацию по индивидуальному подоходному налогу и социальному налогу, форма 200.00, внесены очередные изменения. Новые правила составления, сроки подачи, обновленные графы и строки, добавленные классификаторы для отражения предоставленных корректировок физическим лицам, и другие требования к налогоплательщикам вы и узнаете из этой статьи.

Правила составления формы 200.00 за 2021 год

В Декларацию вносятся следующие сведения:

- данные для исчисления индивидуального подоходного налога и социального налога;

- информация об обязательных пенсионных взносах, необходимая для их исчисления, удержания и перечисления;

- о начислении и перечислении сумм социальных отчислений в Государственный фонд социального страхования и взносов на обязательное социальное медицинское страхование.

Поможем собрать и сформировать отчетность в 1С. Звоните!

Что изменилось в форме 200.00 за 2021 год?

Приказом от 20 декабря 2020 года №1214 внесены изменения в действующий Приказ №39 от 20 января 2020 года «Об утверждении форм налоговой отчетности и правил их составления».

Данные по корректировке до 2021 года отражались исключительно в суммовых выражениях, сейчас требуется расшифровка корректировок и налоговых вычетов для физических лиц. Внесенные изменения привели форму в соответствие со следующими нормативно-правовыми актами:

- Налоговый кодекс;

- Закон РК «О пенсионном обеспечении»;

- Закон «Об обязательном социальном медицинском страховании».

Перечисление ИПН, взносов на обязательное социальное медицинское страхование и обязательных взносов зависит от размера уплаченных налогов, а социальный налог имеет прямую зависимость с исчисленными социальными отчислениями.

Исключены все строки и графы, которые предполагают отражение пенсионных взносов работодателя, начисленных согласно с законодательством РК. Это изменение объясняется смещением сроков введения в действия 25-1 статьи Закона «О пенсионном обеспечении» до 1 января 2023 года, согласно которой работодатели обязаны исчислять и перечислять обязательные пенсионные взносы работодателя.

В форме появились новые строки, предназначенные для отражения взносов на обязательное социальное медицинское страхование в свою пользу за каждый месяц отчетного квартала и итоговой суммы за квартал индивидуальными предпринимателями:

- 00.012 I;

- 00.012 II;

- 00.012 III;

- 00.012 IV.

В этот список не вошли специальные налоговые режимы для хозяйств – фермерских и крестьянских, а также на основе патента и упрощенной декларации.

Кто представляет форму 200.00 в 2021 году?

В список налогоплательщиков, которые обязаны подавать Декларацию по индивидуального подоходному налогу и социальному налогу (Форма 200.00) входят юридические лица и индивидуальные предприниматели. Исключение составляют субъекты хозяйственной деятельности, которые работают по специальным налоговым режимам.

Также декларацию предоставляют лица, которые занимаются частной практикой по отчислениям и взносам в свою пользу. Освобождаются от заполнения Декларации индивидуальные предприниматели и юридические лица, которые работают на специальном налоговом режиме для крестьянских или фермерских хозяйств, на основе патента и упрощенной декларации. Юридическое лицо имеет право признать свое подразделение налоговым агентом, которое самостоятельно подает декларацию.

Какие данные отражаются в форме 200.00?

В форму 200.00 вносится следующая информация:

- об объектах налогообложения;

- исчисленные и удержанные суммы индивидуального подоходного налога;

- сведения об обязательных пенсионных взносах;

- социальный налог;

- социальные отчисления;

- отчисления и взносы на обязательное социальное медицинское страхование.

Документ состоит из непосредственной декларации и 5 приложений:

- в приложение 200.01 вносится информация по доходам для исчисления и начисленным суммам социального налога, индивидуального подоходного налога, обязательных профессиональных пенсионных взносов, обязательных пенсионных взносов, обязательного социального медицинского страхования, взносов на обязательное социальное медицинское страхование, социальных отчислений. Должно быть заполнено как индивидуальными предпринимателями, так и юридическими лицам;

- в приложении 200.02 отражаются данные по индивидуальному подоходному налогу с доходов иностранцев и лиц без гражданства. Требования к заполнению выдвигаются и к юридическим лицам, и к индивидуальным предпринимателям;

- в 200.03 вносятся сведения по налогам, взносам и отчислениям по структурному подразделению, которые не относятся к категории «самостоятельных плательщиков» и сдают декларацию в составе основной организации. Приложение заполняется юридическим лицом в разрезе каждого такого структурного подразделения. Индивидуальные предприниматели не обязаны заполнять это приложение, так как согласно своей организационно-правовой форме они не могут иметь представительств и филиалов;

- в приложение 200.0 вносятся данные по социальному налогу налогоплательщиков категории недропользователей, которые работают на основе контракта. Приложение составляется в отдельности по каждому контракту. Так как индивидуальные предприниматели не имеют права осуществлять деятельность по контрактам на недропользование с правительством, приложение может быть составлено исключительно юридическими лицами;

- приложение 200.05 содержит сведения о физических лицах, за исключением иностранцев и лиц без гражданства. В нем отражаются данные о доходах, рассчитанных суммах налогов и социальных платежей по ним.

Сроки представления формы 200.00

Для формы 200.00 налоговый период – это квартал. Соответственно, форма предоставляется четыре раза в год, до 15 второго месяца, который следует за отчетным налоговым периодом:

- до 17 мая 2021 года – за 1 квартал 2021 года, так как 15 мая приходится на субботу, срок сдачи отчетности переносится;

- за 2 квартал 2021 года необходимо заполнить и подать отчетность до 16 августа 2021 года. Срок продлевается в связи с тем, что 15 августа – это нерабочий день (воскресенье);

- за 3 квартал 2021 года форму нужно подать до 15 ноября 2021 года;

- за 4 квартал – до 15 февраля 2022 года.

Где скачать шаблон формы 200.00 для ИС СОНО?

Шаблон документа доступен на официальном сайте Комитета государственных доходов Министерства финансов Республики Казахстан. Пошаговая инструкция скачивания будет следующей:

- необходимо перейти в раздел «Деятельность»;

- выбрать «Информационные системы»;

- далее перейти к «ИС СОНО»;

- кликнуть на «Программное обеспечение»;

- нажать на «Шаблоны форм налоговой отчетности»;

- актуальные шаблоны представлены в пункте «На 2021 год».

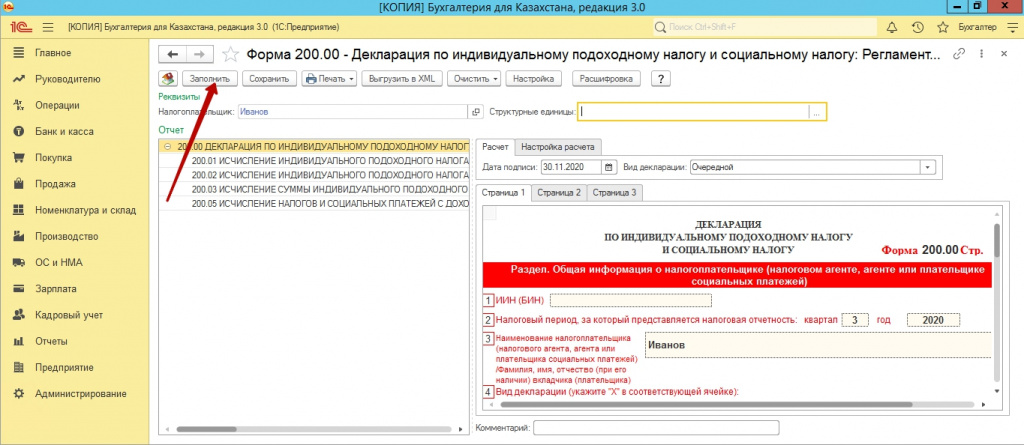

Ответы на часто задаваемые вопросы по заполнению формы 200 в 1С

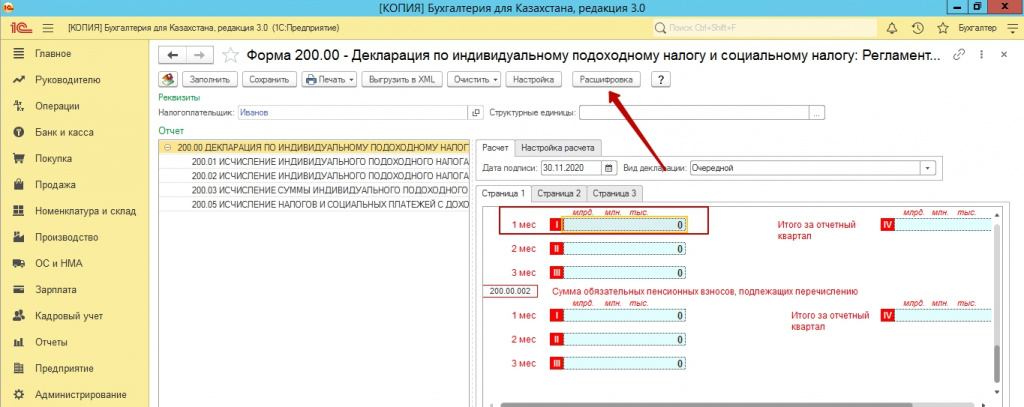

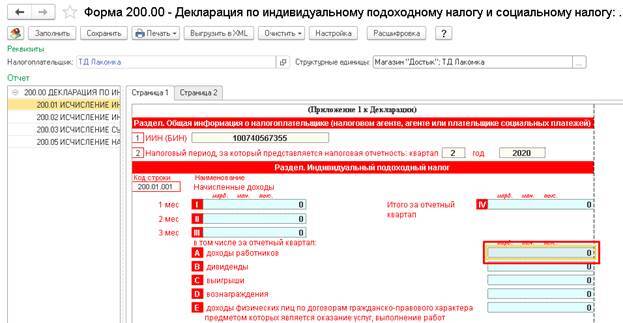

Вопрос 1. При составлении формы 200 в шапке декларации не заполняются строки 200.00.01:

- сумма индивидуального подоходного налога, подлежащего уплате в бюджет (млрд. млн. тыс.);

- сумма обязательных пенсионных взносов, подлежащих перечислению (млрд. млн. тыс.).

Решение будет следующим:

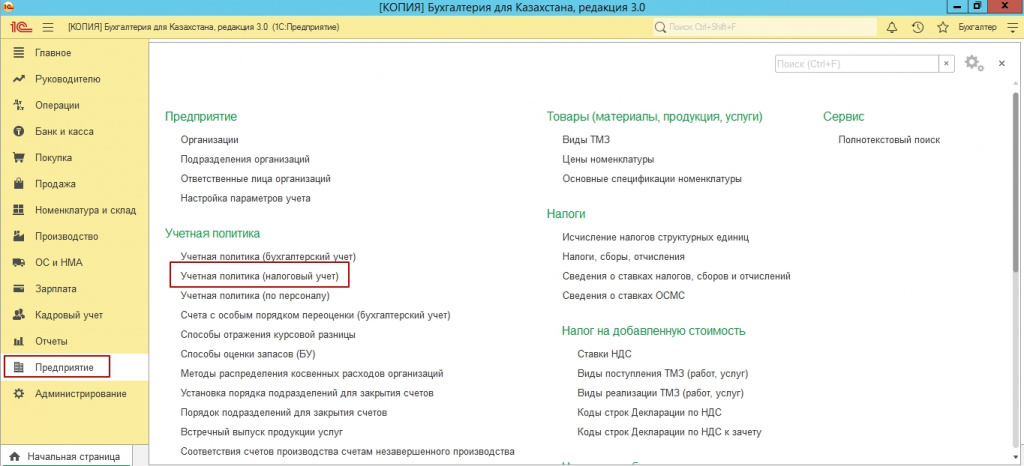

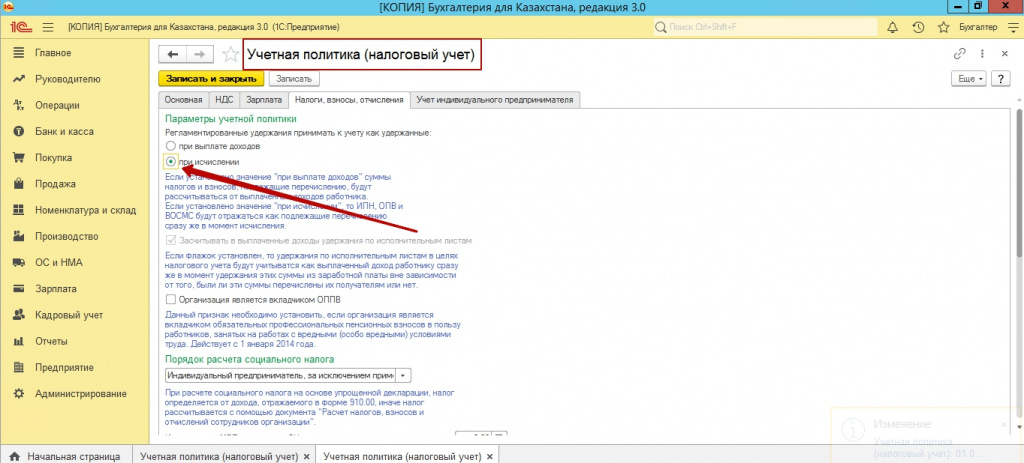

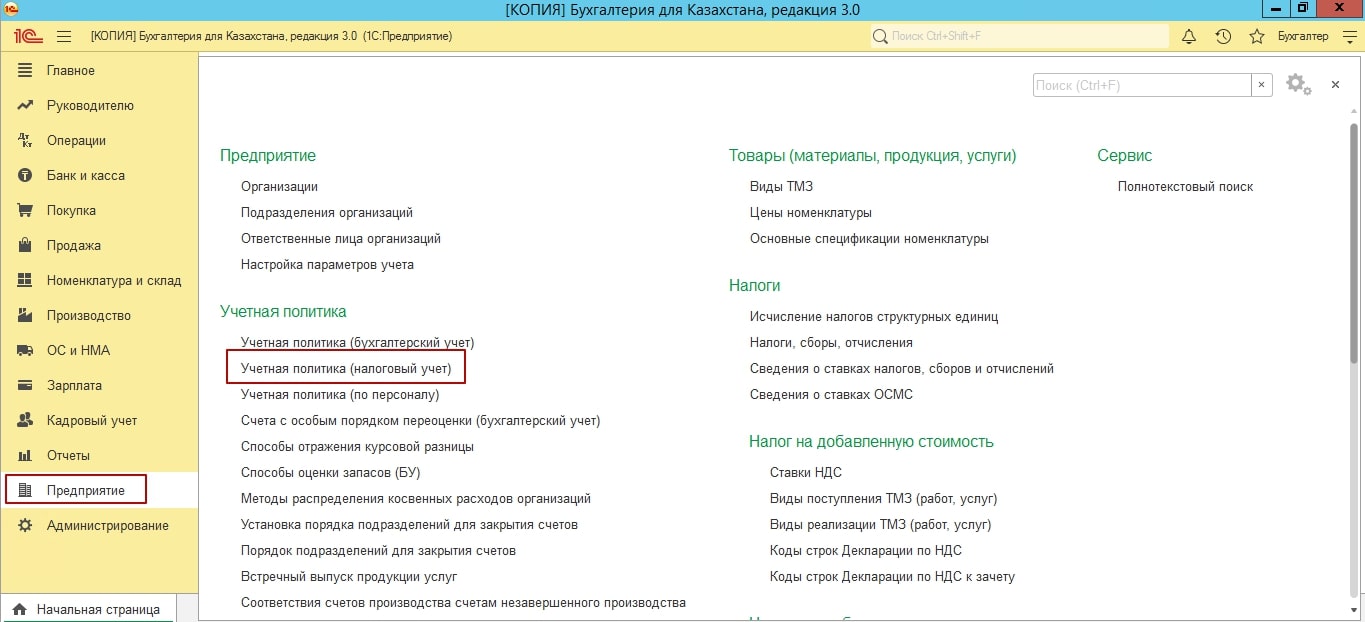

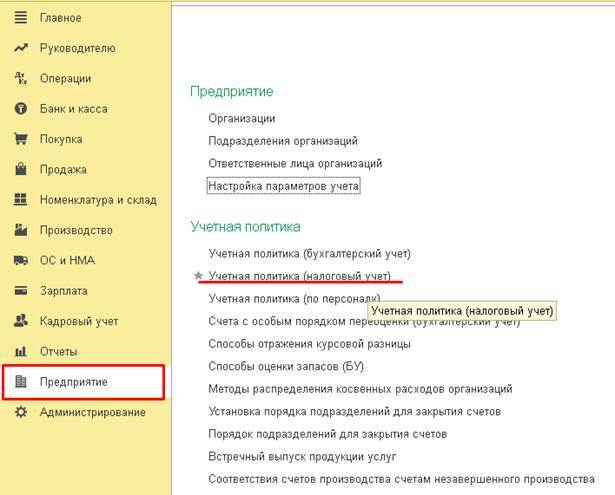

- Необходимо перейти в Меню «Предприятие».

- Затем выбрать «Учетная политика» (налоговый учет).

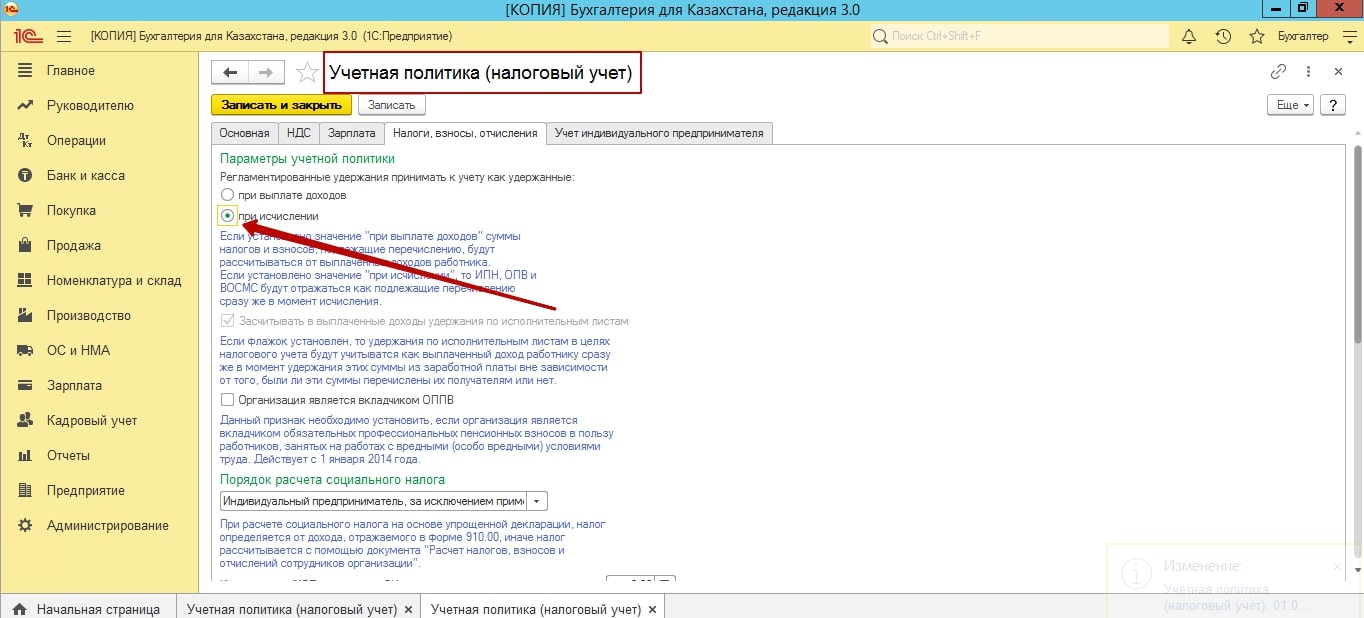

- Во вкладке «Налоги, взносы, отчисления» кликнуть на «При исчислении».

- Провести и закрыть документ.

- На следующем этапе следует открыть документ «Расчет удержаний сотрудников организации».

- После чего перепроводятся документы за необходимый период. Обратите внимание: перерасчет ни в коем случае не нужно делать, только перепровести.

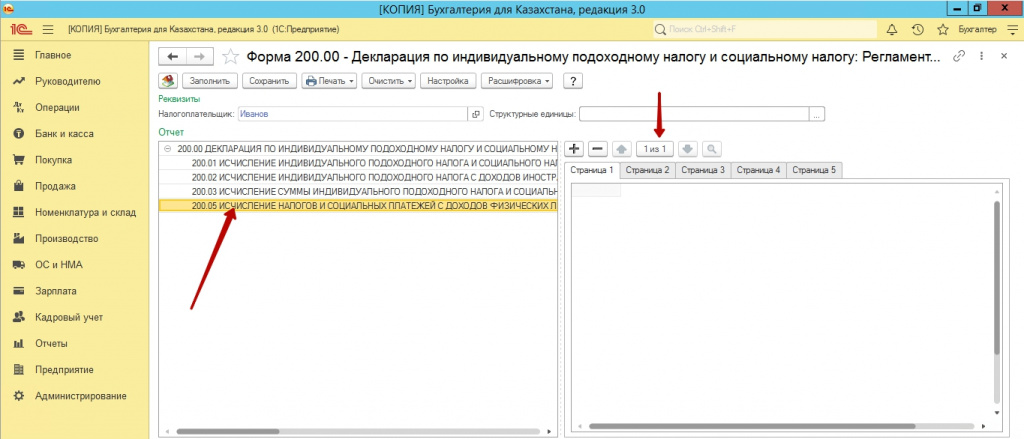

Вопрос 2. В приложении 200.05 нет сведений о сотрудниках и физических лицах, которые работают по договору гражданско-правового характера.

Для отображения всех сотрудников необходимо кликнуть на кнопку стрелок. Если здесь представлена информация по уволенному сотруднику, необходимо проверить, возможно, в этом квартале выплачивалась компенсация при увольнении. Это и может стать причиной, почему он отражается в приложении 200.05 по строке «Выплачено доходов».

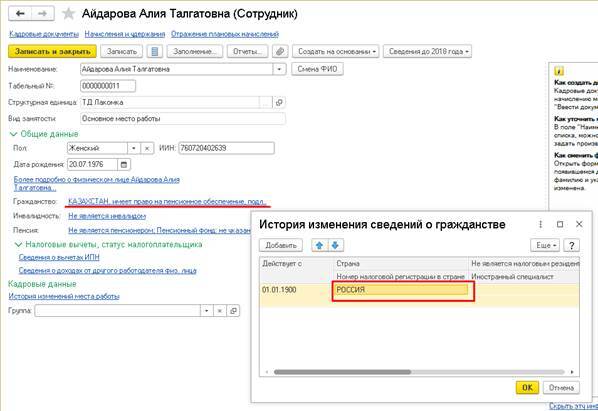

Вопрос 3. Что делать, если в приложении 200.02 не отражается Нерезидент?

Для решения этой проблемы необходимо открыть справочник «Сотрудники».

Далее следует открыть конкретного сотрудника, указать в графе «Гражданство» нужную страну. После чего сохранить изменения.

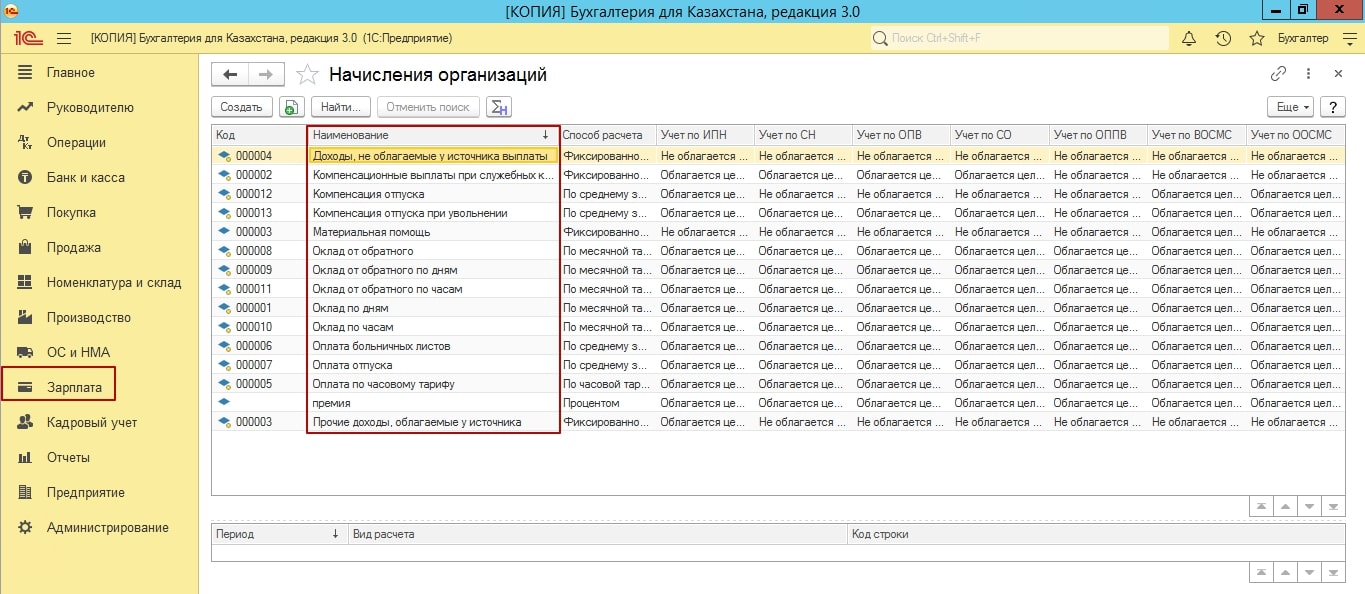

Вопрос 4. Что делать, если в приложении 200.01 не заполняется колонка А «Доходы работников»?

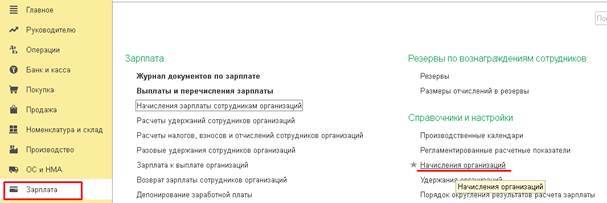

Это может быть связано с тем, что в начислении отсутствует строка к Декларации по форме 200. Для устранения проблемы необходимо открыть меню «Зарплата», перейти к «Начислению организаций».

После чего откроются сведения о начислениях за квартал.

Например, для «Оплаты отпуска» необходимо открыть закладку «Учет» и перейти к «Истории».

Далее создается новая строка и указывается правильный период – 01.01.2020. Выбираем соответствующий вид начисления «Оплата отпуска». С помощью команды с тремя точками переходим к классификатору, где выбираем необходимую строку. Это может быть 200.01.001А.

Теперь Декларацию по индивидуальному подоходному налогу и социальному налогу, форму 200.00 можно собрать не только в программе 1С:Бухгалтерия для Казахстана, но и в «Зарплата и управление персоналом для Казахстана» версии 2.0.20.1.

Обращайтесь к Экспертам Первого Бита, за помощью в сборе и формировании отчетности в 1С.

Перед формированием декларации по ИПН и СН (форма 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу»), в конфигурации «Бухгалтерия для Казахстана», ред. 3.0, необходимо выполнить и проверить настройки, которые оказывают влияние на отражение показателей в Декларации.

По форме 200.00 рекомендуем ознакомиться с материалами:

Структурные подразделения

В соответствии с положениями Налогового кодекса, юридическое лицо может признать свое структурное подразделение самостоятельным плательщиком налогов, взносов и отчислений с ФОТ.

В таком случае, структурное подразделение самостоятельно составляет и представляет ФНО 200.00 в налоговые органы по месту нахождения. Уплата налогов, взносов и отчислений производится по месту нахождения структурного подразделения.

Если структурное подразделение не признано самостоятельным плательщиком, ФНО 200.00 составляется юридическим лицом самостоятельно, и по каждому такому структурному подразделению представляется отдельное приложение 200.03 «Исчисление суммы индивидуального подоходного налога и социального налога по структурному подразделению». Уплата налогов, взносов и отчислений также производится в бюджеты по месту нахождения подразделений.

В учетной системе для работы со структурными подразделениями необходимо проверить соответствующие настройки в Функциональности программы. На закладке Организация должен быть установлен признак Структурные подразделения.

Выполнить данную настройку можно непосредственно в Функциональности программы, либо обратиться к ней из Настроек параметров учета (до ввода функциональности настройка работы с СП содержалась здесь).

При установке данного признака, в конфигурации становится доступна работа со структурными подразделениями. Также возможно формирование отчетности отдельно по подразделениям в разрезе налоговых комитетов.

В карточке самого подразделения необходимо указать, что оно является структурным подразделением. При установке данного признака, для структурного подразделения можно задать налоговый комитет, в который необходимо производить уплату.

Сведения о налоговом комитете, а также об агенте по уплате, отражаются в регистре сведений, который доступен в разделе Предприятие - Налоги - Исчисление налогов структурных единиц.

Если структурная единица не является самостоятельным плательщиком налогов с заработной платы, то в качестве налогоплательщика указывается головная организация, в Декларации которой (приложении 200.03) отражаются сведения о таком структурном подразделении. При этом необходимо убедиться, что указан налоговый комитет, который соответствует местонахождению структурного подразделения.

Если структурное подразделение является самостоятельным плательщиком налогов с заработной платы, то оно в рамках конфигурации регистрируется как организация.

В регистре сведений для структурного подразделения в качестве налогоплательщика выбирается само подразделение. Таким образом, по такому структурному подразделению, можно сформировать отдельную ФНО 200.00.

Настройки учетной политики по НУ

Настройки учетной политики по налоговому учету также оказывают влияние на расчеты, включаемые в форму 200.00.

На закладке Налоги, взносы, отчисления содержится настройка Регламентированные удержания принимать к учету как удержанные:, которая содержит 2 возможных для выбора варианта:

- при выплате доходов - суммы ИПН, ОПВ и ВОСМС, подлежащие перечислению в бюджет определяются исходя из фактически произведенных взаиморасчетов. В данном случае обязательно ежемесячное формирование специализированного документа Удержание ИПН, ОПВ и ВОСМС по налоговому учету;

- при исчислении - суммы ИПН, ОПВ и ВОСМС, автоматически считаются подлежащими перечислению в полном объеме, без учета выплаченности доходов.

В зависимости от данной настройки, суммы ИПН, ОПВ и ВОСМС отражаемые в Декларации 200.00 как подлежащие перечислению, определяются либо по фактической задолженности, либо по удельному весу выплаченных доходов.

При учете ИПН, ОПВ и ВОСМС по удельному весу (при выборе варианта при выплате доходов), доступна настройка по учету удержаний по исполнительным листам, которая называется Засчитывать в выплаченные доходы удержания по исполнительным листам.

При установке данного признака, удержания по исполнительным листам учитываются как выплаченные доходы в периоде регистрации. Если признак снят, удержания учитываются как выплаченные доходы по фактическому перечислению.

Ставки налогов, сборов, отчислений

Применяемые размеры ставок налогов, сборов, отчислений по налогам с ФОТ указываются в регистре сведений, который доступен в разделе Предприятие - Налоги - Сведения о ставках налогов, сборов и отчислений.

В регистре для каждого вида налога, отчисления или взноса устанавливается ставка, по которой необходимо производить расчет.

Ставка может быть указана в целом для всех организаций, ведущих учет в информационной базе, либо ставку можно указать отдельно для какой-либо организации, если она отличается от применяемой остальными.

Также для налогов и взносов с ФОТ, которые рассчитываться как с работников, так и с физических лиц по договорам ГПХ, можно разделять значение ставок для одного вида налога при помощи указания вида дохода.

В регистре сведений содержатся значения всех ставок, которые применялись ранее и применяются в настоящий момент. При изменении размера ставки, в регистре необходимо создать новую запись с указанием даты начала ее применения.

Если ставка налога не менялась, то вводить новые записи с указанием одной и той же ставки не требуется. Система будет учитывать значение последних введенных данных независимо от даты.

Настройки видов начислений

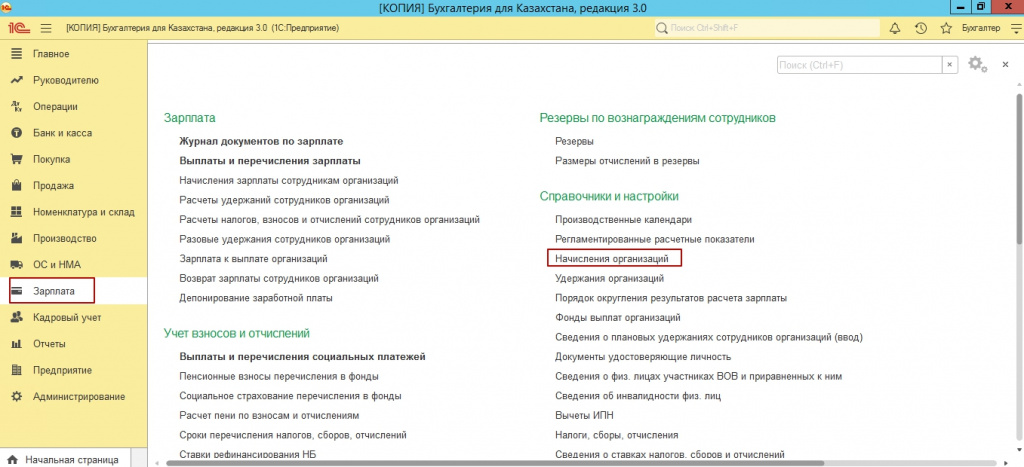

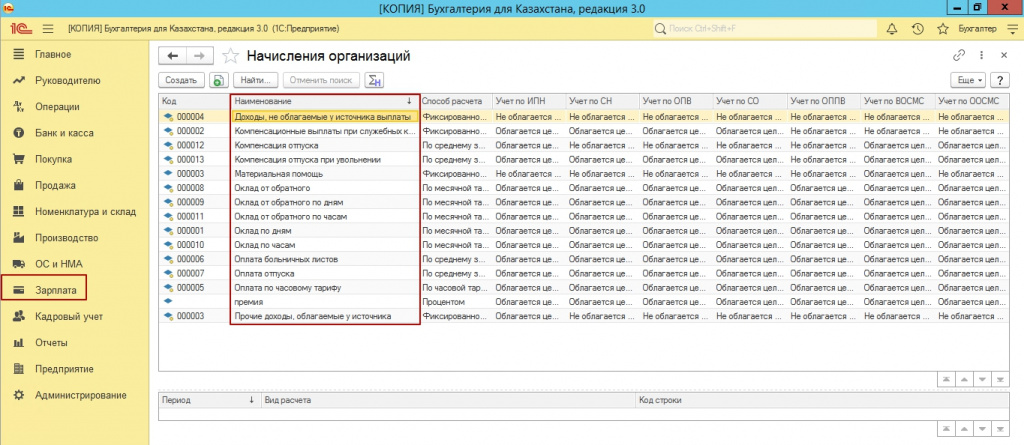

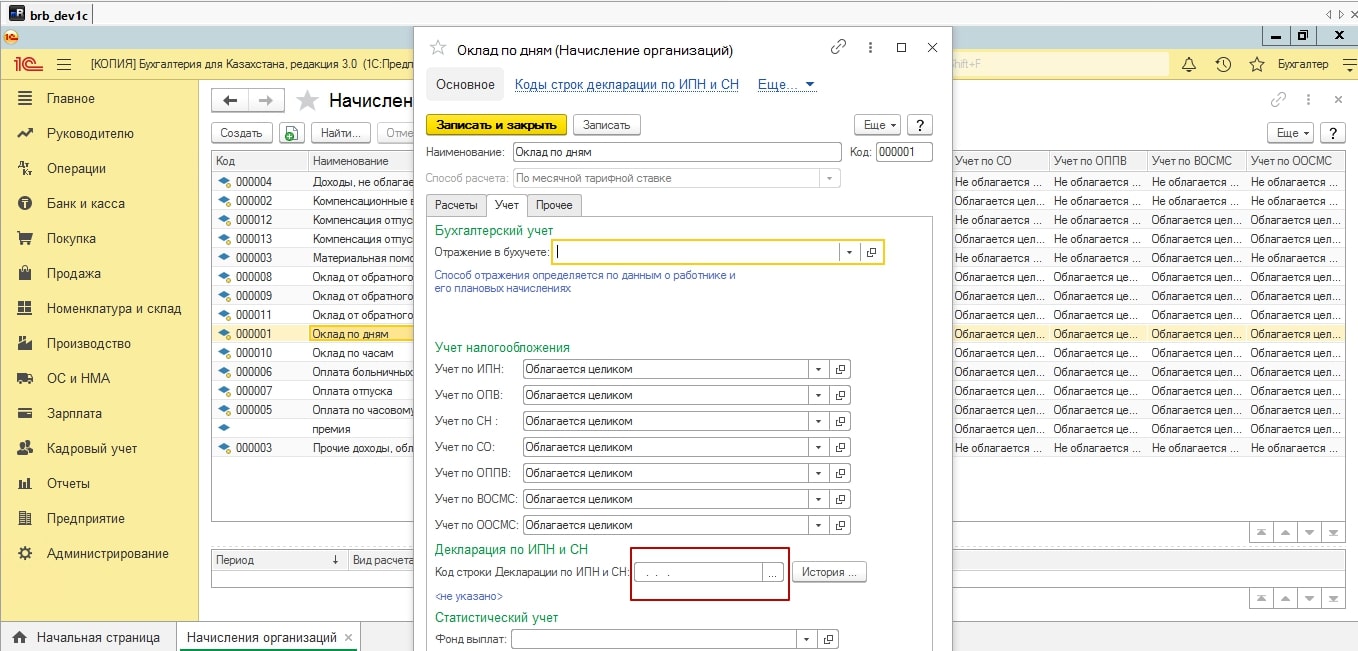

Базой для расчета налогов, взносов и отчислений, являются начисления сотрудников. Список всех видов начислений доступен в плане видов расчета Начисления организации (раздел Зарплата - Справочники и настройки).

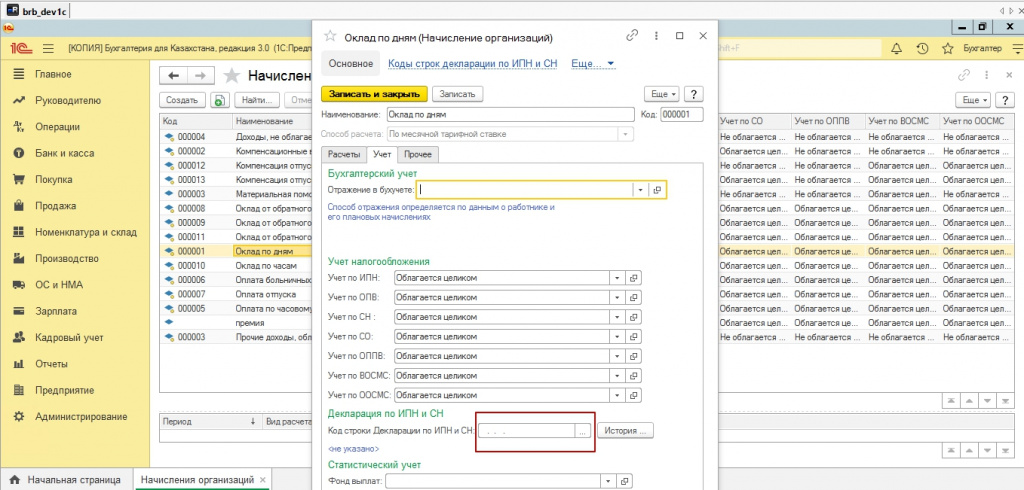

В карточке каждого начисления на закладке Учет указывается облагается или нет данное начисление ИПН, ОПВ, СН, СО, ВОСМС, ООСМС и ОППВ.

Для отражения сведений о видах доходов в ФНО 200.00, в строке Код строки Декларации по ИПН и СН необходимо указать соответствующую строку для начисления в зависимости от вида дохода.

Если в карточке начисления для ИПН установлено значение Не облагается целиком, в рамках конфигурации такое начисление признается корректировкой дохода (в соответствии со статьей 341 НК РК или статьей 654 НК РК ).

Для корректировки дохода в качестве кода строки декларации необходимо указать детальные сведения о виде путем подбора необходимо значения из справочника, который реализован в разрезе видов доходов.

Сведения о применяемых кодах строки для вида начисления можно посмотреть в плане видов расчета, спозиционировав курсор на необходимом начислении. При этом отражается информация не только о текущем коде строки, но также и вся история изменений.

Настройки для ИП

Декларация по ИПН и СН представляется индивидуальными предпринимателями, которые осуществляют деятельность в общеустановленном порядке.

Для корректного заполнения формы ИП, в конфигурации необходимо проверить следующую настройку.

В учетной политике по налоговому учету для ИП, в подразделе Порядок расчета социального налога, необходимо указать вариант Индивидуальный предприниматель, за исключением применяющего специальные налоговые режимы.

При установке данного варианта становятся доступны для заполнения строки, в которых следует указать коэффициенты для расчета социального налога за ИП и за наемных сотрудников.

В соответствии с НК РК, ИП исчисляют СН в свою пользу в размере 2 МРП, в пользу работников (за каждого работника) - 1 МРП.

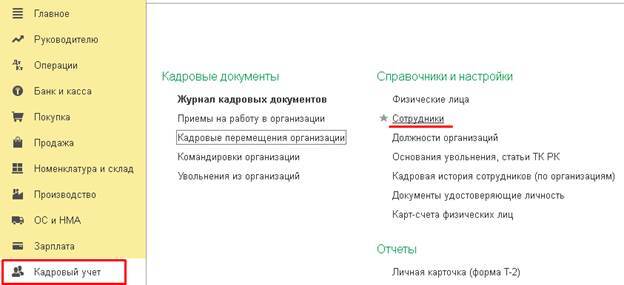

Настройка данных физических лиц

На взаиморасчеты с физическим лицом и отражение данных в форме 200.00, оказывают влияние сведения о гражданстве, резидентстве, пенсионном статусе, информация об инвалидности, предоставляемые вычеты по ИПН и т.д.

Сведения о физическом лице доступны в разделе Кадровый учет - Справочники и настройки - Физические лица.

Перед составлением декларации необходимо убедиться, что в карточках физических лиц указаны корректные сведения, которые оказывают влияние не только на производимые взаиморасчеты, но и на заполнение сведений в форме.

Настройки расчета ИПН физических лиц

На расчет индивидуального подоходного налога (ИПН) оказывают влияние предоставляемые сотруднику вычеты.

При расчете ИПН, физическому лицу могут предоставляться не только налоговые вычеты текущего периода, но и перенос сложившегося ранее превышения по вычетам.

Чтобы разобраться подробнее в вопросе предоставления вычетов по ИПН и превышения налоговых вычетов, рекомендуем специализированные материалы:

Настройка данных физических лиц по договорам ГПХ

В Форме 200.00 отражаются сведения не только о работниках организации, но и прочих физических лицах, которые в отчетном периоде получили доход от налогового агента. К ним относятся, в частности, физические лица по договорам ГПХ.

Основное правило заполнения формы 200.00

Основной принцип формирования Декларации 200.00 основан на движениях в специальных регистрах, используемых для исчисления и перечисления налогов, взносов и отчислений. Поэтому расчет заработной платы, налогов и удержаний необходимо производить с помощью специализированных документов, предусмотренных конфигурацией.

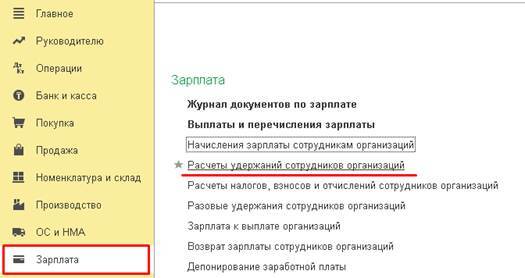

В типовой конфигурации «Бухгалтерия для Казахстана», ред 3.0, специализированные документы для отражения взаиморасчетов с физическими лицами, расположены в разделе Зарплата.

200 форма, сдается предприятиями на общеустановленном режиме, один раз в квартал.

Для того, чтобы 200 форма заполнялась в 1С, необходимо выполнить предварительные настройки.

Переходим в подсистему «Зарплата – Начисления организаций». В данном журнале собраны все виды начислений, которые используются при начислениях заработной платы сотрудникам.

Для того, чтобы данные по начислениям попадали в 200 форму, в каждом из этих видов начислений, на вкладке учет, необходимо проставить в строке «Отражение в декларации», строку из классификатора 200 формы. Не забываем установить период, тот, за который мы хотим видеть данные в 200 формы, идеально, перенастраивать эти настройки каждый год. Так как формы налоговой отчетности меняются, классификаторы обновляются, строки тоже меняются, если будет установлена не актуальная строка для сбора данных, 200 форма к сожалению, не заполниться.

После того, как будут настроены строки. Можно переходить начислениям организации. Обязательно выполняем все по схеме, начисление зп, начисление удержаний, начисление налогов и отражение зп в регламентном учете.

Теперь, можно заполнять 200 форму. Но предварительно, проверьте пожалуйста настройки учетной налоговой политики.

Переходим в учетную политику, налоговый учет, вкладка «Налоги, взносы, отчисления».

Значение, регламентированные удержания принимать к учету:

при выплате доходов, либо значение при исчислении. Если мы устанавливаем первое значение. То при заполнении 200 формы, исчисленный ИПН, ОПВ, на первой странице 200 формы, может быть равен 0, то есть пустые значения. Это происходит потому, что, значение будут проставляться от выплаченных доходов, а не от исчисленных.

Если вам необходимо, чтобы заполнялось данными от исчисленных доходов, то ставим значение от исчисленных доходов и сохраняем учетную налоговую политику.

Если вас ранее, до изменения учетной политики, уже были начислены начисления, необходимо перейти в документы начислений. Перезаполнить документы, то есть именно использовать кнопки «Авто заполнение – Рассчитать». Если вы воспользуетесь, только кнопкой «Рассчитать», то ничего в значениях не измениться.

После авто заполнений и расчетов, можно пробовать снова заполнять 200 форму.

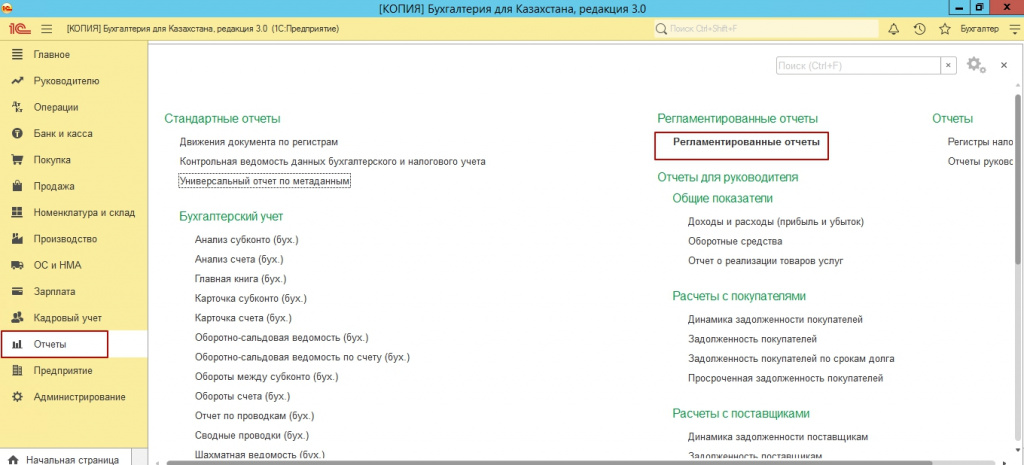

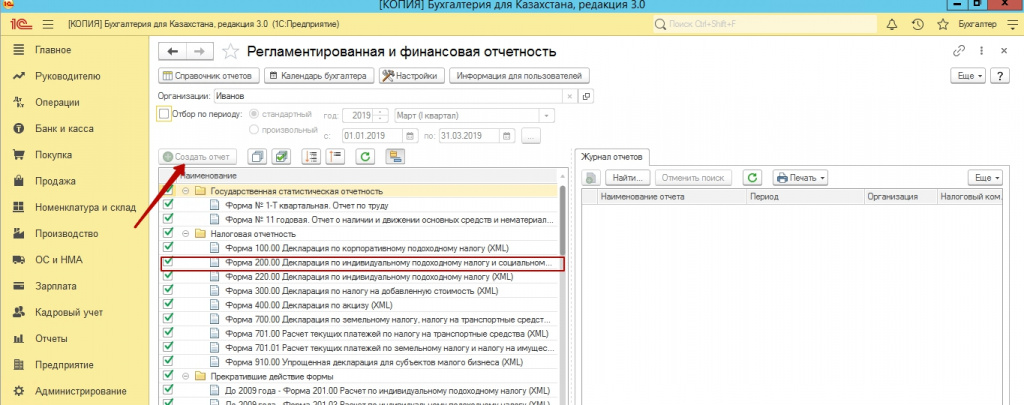

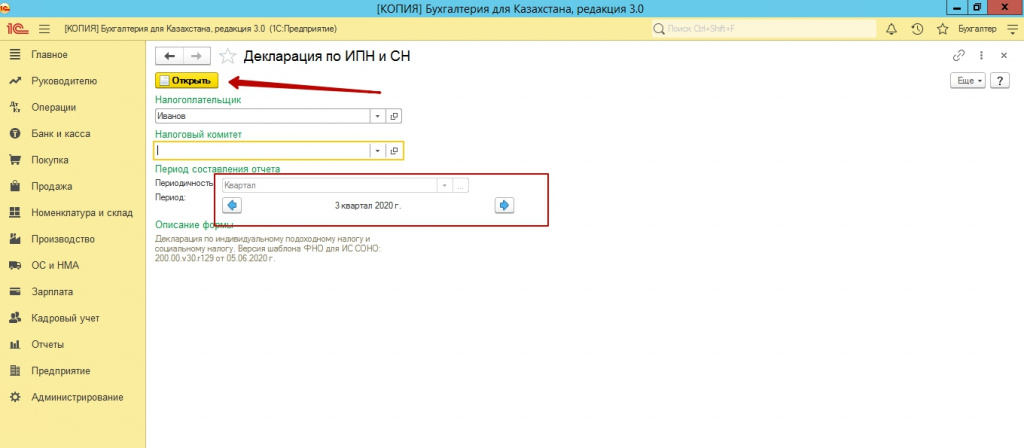

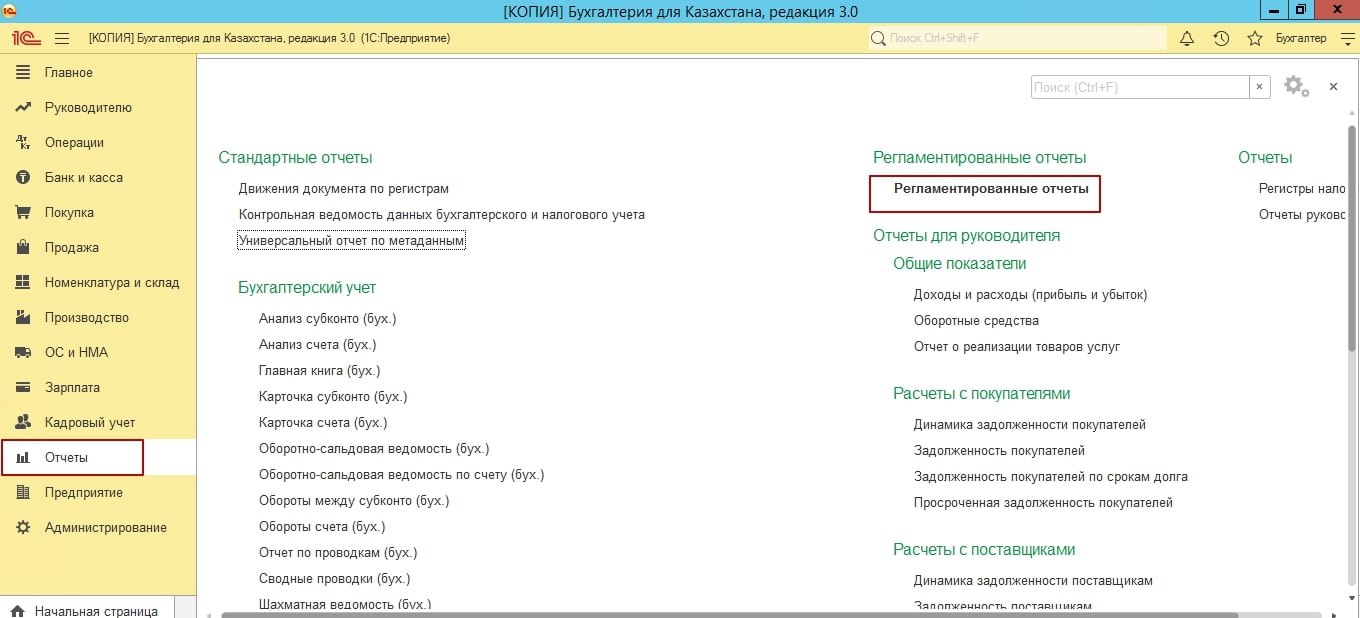

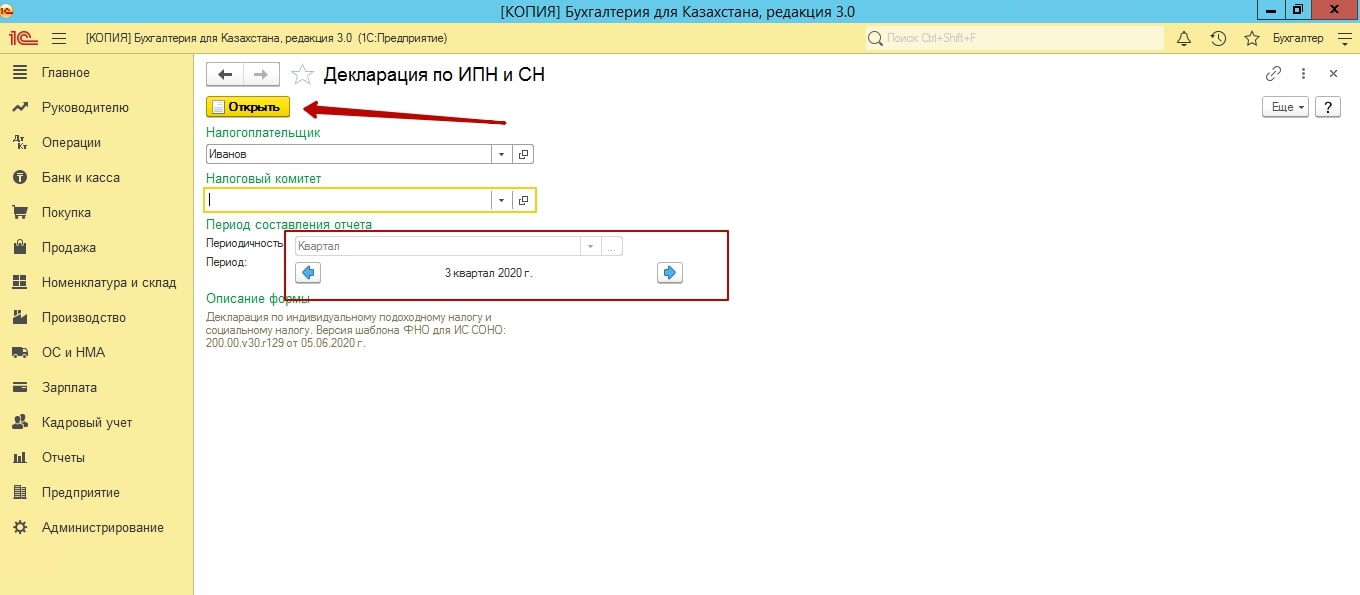

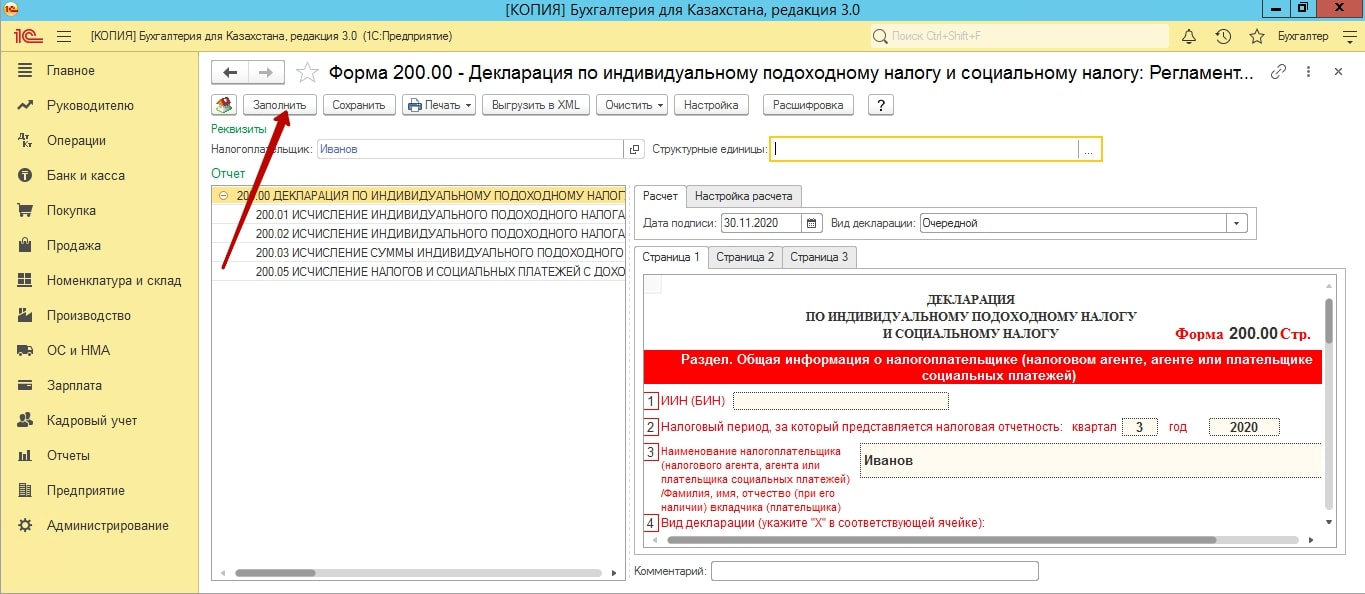

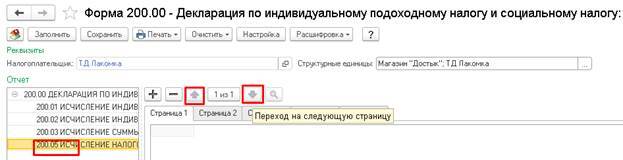

200 форма, находится в «Регламентированных отчетах», в подсистеме «Отчеты».

Выбираем слева форму, нажимаем кнопку создать. Выбираем период. Обратите внимание, если у вас ведутся структурные подразделения. И для каждого подразделения ведутся отельные начисления, с отдельным фондом по зп. 200 форма заполниться именно учетом разделенных данных.

В целом, 200 форма не сложна к заполнению, все данные в нее подтягиваются автоматически.

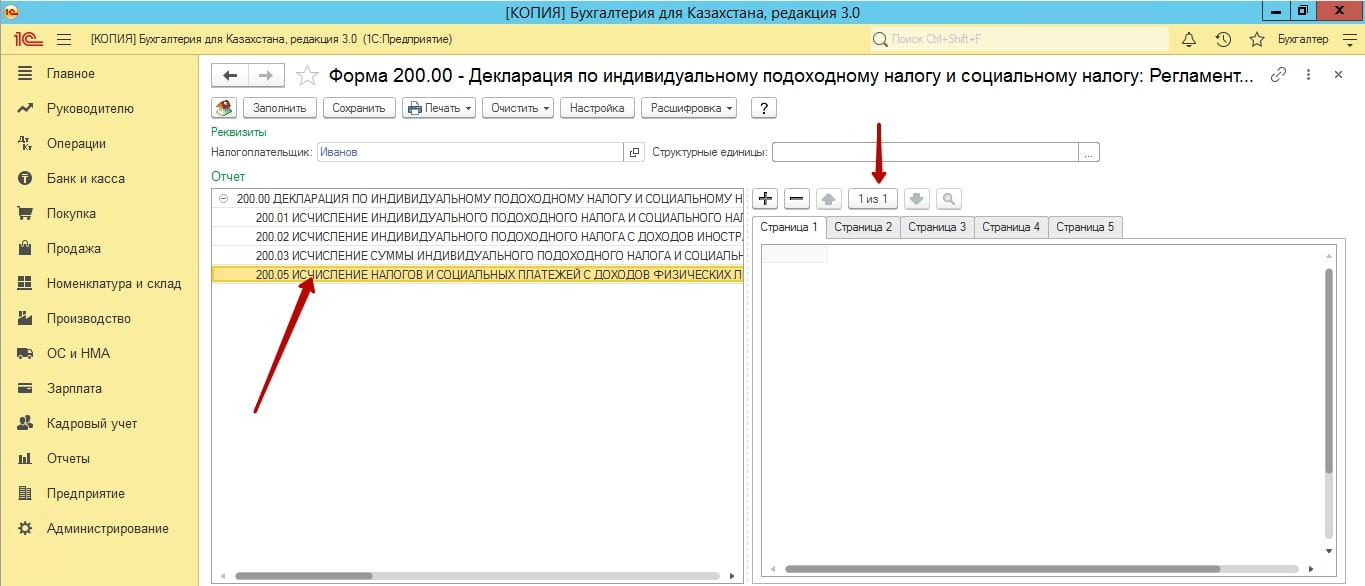

Хотелось бы отметить 5 приложение. В ней заполняются все физические лица организации, по котором были данные по зп. То есть, если, например, сотрудник уволен, но при этом, у него была выплата зп именно в этом квартале, он будет в 5 приложении.

Если у вас не попадают физические лицо по ГПХ, пробуйте перезаполнить сами начисления доход по договорам ГПХ.

Также обратите внимание, в 5 приложении могут быть несколько страниц. И если вы вдруг не можете найти необходимо сотрудника, пролистайте все страницы.

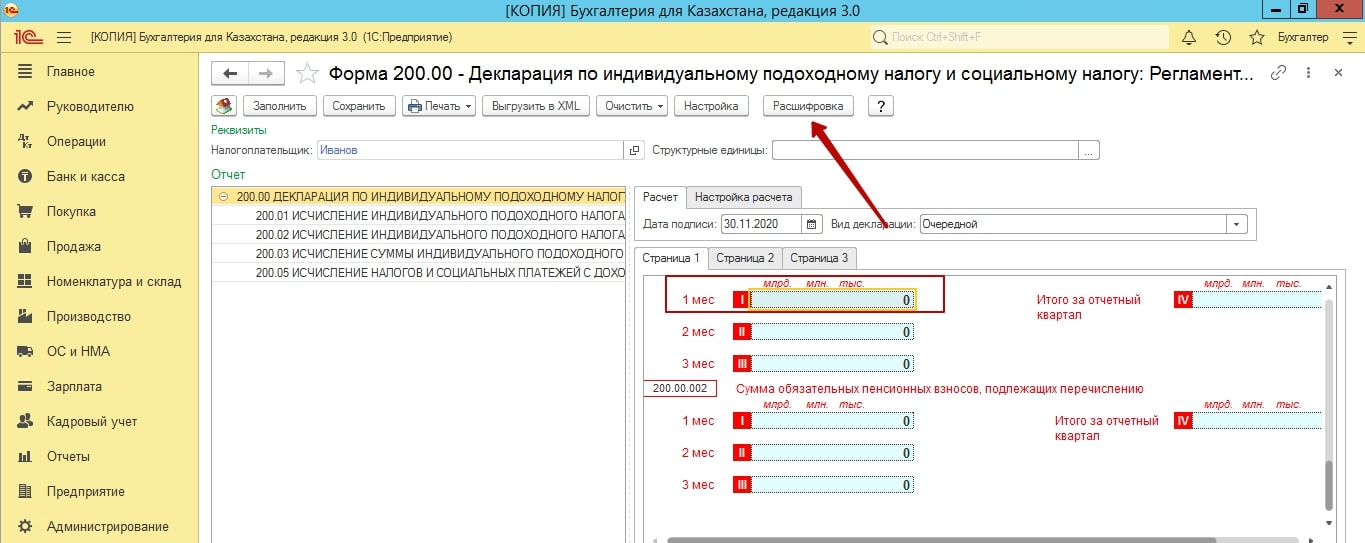

Также, каждую строку начисления, вы всегда можете расшифровать и посмотреть , какие данные и с какого счета показаны в данной строке.

200 форма, Декларация по ИПН и СН, сдается предприятиями на общеустановленном режиме, один раз в квартал. В данной декларации показываются доходы работников и все возможные вычеты. Данные 200-ой формы, используют при сдаче 100 формы, сверяя начисленные суммы доходов, ОСМС и социального налога, которые, указываются в 100 форме как вычеты.

Данную декларацию, пользователь может заполнить вручную в кабинете налогоплательщика, а также в приложении СОНО. Для тех, кто ведет учет в программе 1С, есть возможность заполнять 200-ую форму автоматически.

Для того, чтобы 200 форма заполнялась в 1С, необходимо выполнить предварительные настройки.

Пошаговая инструкция заполнения 200 формы в 1С

Переходим в подсистему «Зарплата – Начисления организаций». В данном журнале собраны все виды начислений, которые используются при начислениях заработной платы сотрудникам.

Для того, чтобы данные по начислениям попадали в 200 форму, в каждом из этих видов начислений, на вкладке учет, необходимо проставить в строке «Отражение в декларации», строку из классификатора 200 формы. Не забываем установить период, тот, за который мы хотим видеть данные в 200 формы, обновлять настройки строк необходимо каждый год. Так как формы налоговой отчетности меняются, классификаторы обновляются, строки тоже меняются, если будет установлена не актуальная строка для сбора данных, 200 форма к сожалению, не заполниться.

После того, как будут настроены строки. Обратите внимание на «Статистический учет», создайте и укажите фонд выплат. Так как, именно с этой строчки, формируется средняя заработная плата, в 910 форме, к примеру, а также, заполняются статистические формы.

После этого, можно переходить начислениям организации. Обязательно выполняем все по схеме, начисление заработной платы, начисление удержаний, начисление налогов и отражение заработной платы в регламентном учете. Помните, если вы проведете сначала начисления налогов, а затем удержаний, удержания рассчитаются некорректно.

Теперь, можно заполнять 200 форму. Но предварительно, проверьте пожалуйста настройки учетной налоговой политики.

Переходим в учетную политику, налоговый учет, вкладка «Налоги, взносы, отчисления».

Значение, регламентированные удержания принимать к учету:

при выплате доходов, либо значение при исчислении. Если мы устанавливаем первое значение, то при заполнении 200 формы, исчисленный ИПН, ОПВ, на первой странице 200 формы, может быть равен 0, то есть пустые значения. Это происходит потому, что, значение будут проставляться от выплаченных доходов, а не от исчисленных.

Если вам необходимо, чтобы заполнялось данными от исчисленных доходов, то ставим значение от исчисленных доходов и сохраняем учетную налоговую политику.

Если вас ранее, до изменения учетной политики, уже были начислены начисления, необходимо перейти в документы начислений. Перезаполнить документы, то есть именно использовать кнопки «Авто заполнение – Рассчитать». Если вы воспользуетесь, только кнопкой «Рассчитать», то ничего в значениях не измениться.

После авто заполнений и расчетов, можно пробовать снова заполнять 200 форму.

200 форма, находится в «Регламентированных отчетах», в подсистеме «Отчеты».

Выбираем слева форму, нажимаем кнопку создать. Выбираем период. Обратите внимание, если у вас ведутся структурные подразделения. И для каждого подразделения ведутся отельные начисления, с отдельным фондом по зп. 200 форма заполниться именно с учетом разделенных данных.

В целом, 200 форма не сложна к заполнению, все данные в нее подтягиваются автоматически.

Хотелось бы отметить 5 приложение. В ней заполняются все физические лица организации, по котором были данные по зп. То есть, если, например, сотрудник уволен, но при этом, у него была выплата зп именно в этом квартале, он будет в 5 приложении.

Если у вас не попадают физические лицо по ГПХ, пробуйте перезаполнить сами начисления доход по договорам ГПХ.

Также обратите внимание, в 5 приложении могут быть несколько страниц. И если вы вдруг не можете найти необходимо сотрудника, пролистайте все страницы.

Также, каждую строку начисления, вы всегда можете расшифровать и посмотреть, какие данные и с какого счета показаны в данной строке.

Форма 300.00

ВАЖНО: 300.00 форма сдается ТОЛЬКО через программу СОНО, через кабинет налогоплательщика ф.300.00 не загрузится.

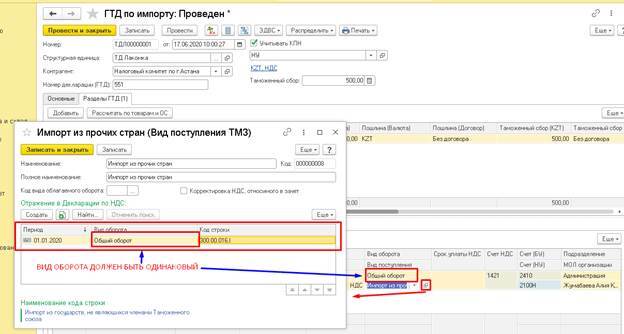

1. Каким образом заполняются строки в декларации 300?

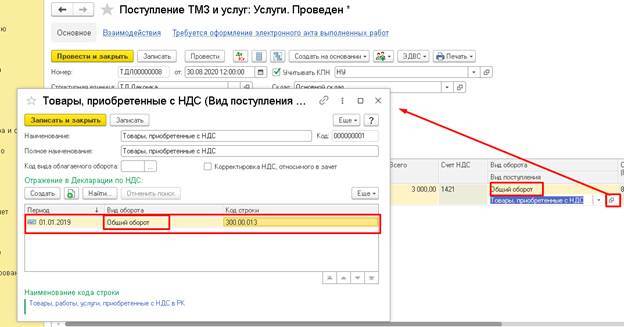

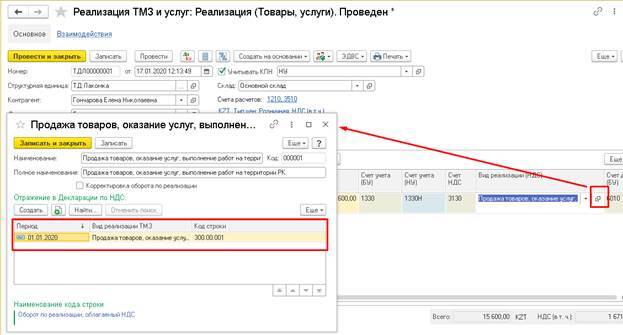

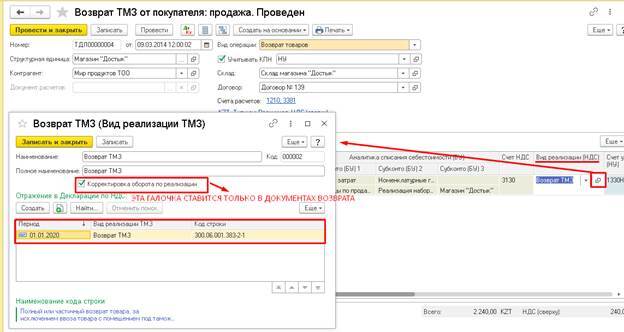

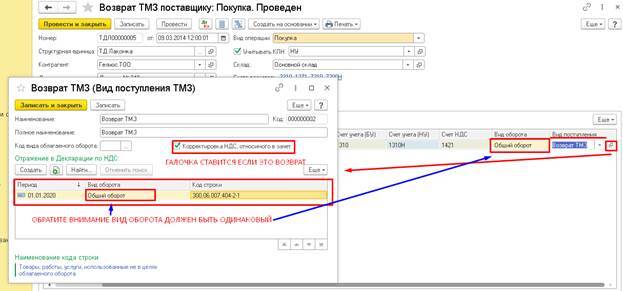

В каждом документе Поступление ТМЗ и услуг, Реализация ТМЗ и услуг и в документах Возвраты ТМЗ есть колонка «Вид поступления» либо «Вид реализации». В них нужно указать код строки для декларации 300.

ОЧЕНЬ ВАЖНО: соответствие вида оборота, на скрине показан ОБЩИЙ ОБОРОТ и в документе поступления, и в виде поступления.

Так же и с другими документами. Скрины ниже. Бухгалтеру важно подобрать верный код строки. На скрине отображены код строки для примера.

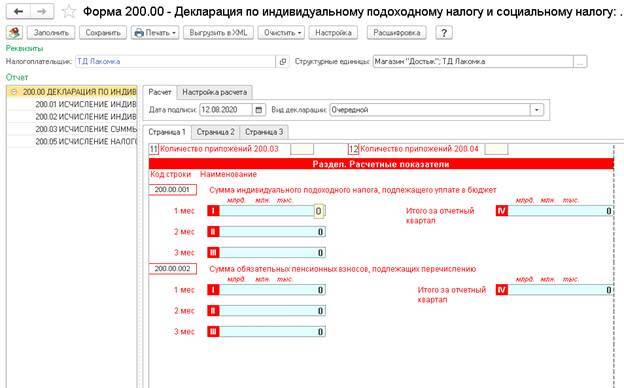

Форма 200.00

1. При формировании 200 формы в самой шапке декларации не заполняются строки по 200.00.01 Сумма ИПН, подлежащего к уплате в бюджет и 200.00.02 Суммы ОПВ, подлежащего к уплате в бюджет?

Вам потребуется пройти в Меню Предприятие-Учетная политика (налоговый учет)

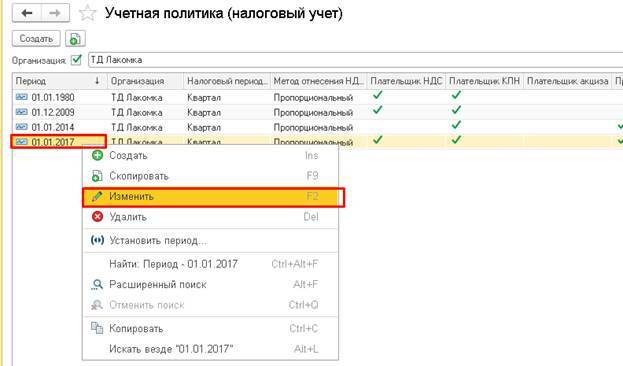

Далее открыть строку за последний период.

Во вкладке Налоги, взносы отчисления выбрать вариант «При исчислении». После этого провести документ и закрыть.

Далее следует открыть документ Расчет удержаний сотрудников организации и перепровести документы за нужный квартал.

ВАЖНО: не нужно перерасчитывать документ, а только просто перепровести его.

2. В 200.05 приложении отражены не все сотрудники и физические лица, работающие по ГПХ?

Чтобы увидеть всех сотрудников и ГПХ, следует нажать кнопки стрелок. Так же если тут находится уволенный сотрудник, то проверьте, возможно, именно в этом квартале вы выплачивали компенсацию при увольнении, поэтому он попал в приложение 200.05 по строке Выплачено доходов.

3. Не отражается Нерезидент в приложении 200.02?

Чтобы решить эту проблему, нужно открыть справочник Сотрудники.

Теперь необходимо открыть нужного сотрудника, и в графе Гражданство указать нужную страну. Далее записать и закрыть.

4. В приложении 200.01 не заполняется колонка А Доходы работников?

Это связано с тем, что в самом начислении не прописана строка к декларации 200.

Открываем Меню Зарплата – Начисления. Скрин ниже.

После этого откройте используемые Вами начисления за квартал. Например, Оплата отпуска. Открываем закладку Учет и нажимаем на кнопку История.

Создаем новую строку, указываем правильный период (01.01.2020), вид начисления выбираем соответственно, оплата отпуска, так как его настраиваем. «Проваливаемся» в три точки, выходит классификатор, где выбираем нужную строку (например 200.01.001А)

Читайте также: