П 2 в 1с не заполняется

Обновлено: 02.07.2024

Для организаций, имеющих обособленные подразделения, расчет и уплата налога на прибыль, а также порядок представления отчетности имеет свои особенности. О том, как организовать налоговый учет и заполнить декларации по налогу на прибыль по головному и обособленным подразделениям в «1С:Бухгалтерии 8 КОРП» редакции 3.0 с учетом новых возможностей программы, БУХ.1С рассказали эксперты 1С.

Понятие обособленного подразделения

Согласно статье 11 НК РФ подразделение признается обособленным, если удовлетворяет двум условиям:

- территориально обособлено от организации;

- имеет стационарные рабочие места, созданные на срок более месяца.

В письме от 18.08.2015 № 03-02-07/1/47702 Минфин России разъяснил, что территориальная обособленность подразделения от организации определяется адресом, отличным от адреса указанной организации. Понятие рабочего места определено статьей 209 ТК РФ как место, где работник должен находиться, или куда ему необходимо прибыть в связи с работой и которое прямо или косвенно находится под контролем работодателя (письмо Минфина России от 13.09.2016 № 03-02-07/1/53392).

Исчисление, уплата и отчетность по налогу по обособленным подразделениям

Особенности исчисления и уплаты налога на прибыль налогоплательщиком, имеющим обособленные подразделения, определены в статье 288 НК РФ.

Исчисление и уплата авансовых платежей (налога) в федеральный бюджет осуществляется налогоплательщиком по месту регистрации в общем порядке, то есть без распределения этих сумм по обособленным подразделениям. В бюджет субъектов РФ авансовые платежи (налог) нужно исчислять и уплачивать как по месту своего нахождения, так и по месту нахождения каждого обособленного подразделения. Суммы налога определяются исходя из налоговой базы (доли прибыли) обособленного подразделения и ставки налога, установленной на территории каждого субъекта РФ.

Перечислять авансовые платежи (налог) в бюджет субъектов РФ может как сама организация (далее - головное подразделение), так и ее обособленное подразделение, если оно имеет расчетный счет.

Если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то он может выбрать ответственное подразделение, через которое будет осуществляться уплата налога. О таком решении организация должна сообщить в налоговые органы по месту нахождения этих подразделений до 31 декабря года, предшествующего налоговому периоду.

Если налогоплательщик, имеющий обособленные подразделения, изменил порядок уплаты налога на прибыль, а также если изменилось количество структурных подразделений на территории субъекта РФ, или произошли другие изменения, влияющие на порядок уплаты налога, то в налоговый орган должны быть представлены соответствующие уведомления.

Рекомендуемые типовые формы таких уведомлений, а также схема направления уведомлений при изменении порядка уплаты налога на прибыль в бюджеты субъектов РФ ФНС России привела в письме от 30.12.2008 № ШС-6-3/986.

Определение доли прибыли

Доля прибыли, приходящаяся на обособленное подразделение, определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (или расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого подразделения соответственно по отношению к аналогичным показателям по налогоплательщику в целом (п. 2 ст. 288 НК РФ).

Удельный вес среднесписочной численности работников (расходов на оплату труда) называют трудовым показателем, а удельный вес остаточной стоимости амортизируемого имущества - имущественным.

Правила определения средней численности работников изложены в приказе Росстата от 26.10.2015 № 498. Минфин России указал, что определять среднесписочную численность работников обособленного подразделения нужно исходя из фактического места осуществления трудовой деятельности сотрудников (письмо от 27.12.2011 № 03-03-06/2/201).

Сумма расходов на оплату труда определяется согласно статье 255 НК РФ.

Налогоплательщик должен зафиксировать выбор между тем или иным вариантом определения трудового показателя в приказе по учетной политике организации. Следует учитывать, что не разрешается в течение налогового периода менять установленный в учетной политике вариант определения этого показателя.

Для расчета имущественного показателя учитывается остаточная стоимость основных средств (ОС), определенная в соответствии с пунктом 1 статьи 257 НК РФ, то есть по данным налогового учета. Организация вправе использовать данные бухгалтерского учета, если амортизацию в налоговом учете она начисляет нелинейным методом.

Средняя (среднегодовая) остаточная стоимость основных средств за отчетный (налоговый) период определяется по методике, изложенной в пункте 4 статьи 376 НК РФ (письмо Минфина России от 10.04.2013 № 03-03-06/1/11824).

При определении удельного веса остаточной стоимости амортизируемого имущества:

- учитывается амортизируемое имущество того обособленного подразделения, в котором это имущество фактически используется для получения дохода, вне зависимости от того, на балансе какого подразделения оно учитывается (письмо ФНС России от 14.04.2010 № 3-2-10/11).

- не учитывается остаточная стоимость ОС, не относящихся к амортизируемому имуществу (письма Минфина России от 23.05.2014 № 03-03?РЗ/24791, от 20.04.2011 № 03-03-06/2/66), а также стоимость капитальных вложений в арендованные объекты основных средств (письмо Минфина России от 10.03.2009 № 03-03-06/2/36).

Если на балансе обособленного подразделения основные средства не числятся, то удельный вес амортизируемого имущества по данному подразделению равен нулю. Поэтому доля прибыли, приходящаяся на это подразделение, определяется путем деления пополам только трудового показателя этого подразделения (письмо Минфина России от 09.04.2013 № 03-03-06/1/11551).

Если основных средств нет ни у головной организации, ни у ее обособленных подразделений, то в расчете доли прибыли по такому подразделению участвует только трудовой показатель (письмо Минфина России от 29.05.2009 № 03-03-06/1/356).

Доля прибыли обособленного (головного) подразделения определяется нарастающим итогом на конец каждого отчетного периода и по итогом налогового периода.

О порядке исчисления налога на прибыль по обособленным подразделениям см. в справочнике «Налог на прибыль организаций» в разделе «Налоги и взносы».

Представление деклараций по налогу на прибыль

Налоговая декларация по налогу на прибыль организаций (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@, далее - Приказ) представляется в налоговые органы по месту нахождения головной организации и по месту нахождения каждого обособленного подразделения (п. 5 ст. 289 НК РФ, п. 1.4 Приказа).

Если налог перечисляется только через головную организацию или ответственное обособленное подразделение, то декларацию по месту нахождения обособленных подразделений, через которые налог не уплачивается, представлять не надо (письмо ФНС России от 11.04.2011 № КЕ-4-3/5651@).

В каком составе организация, имеющая обособленные подразделения, должна представлять декларации помимо тех листов, которые являются общими для всех налогоплательщиков?

По месту нахождения головного подразделения необходимо заполнить и представить Приложение № 5 к Листу 02 декларации в количестве страниц, соответствующем числу имеющихся обособленных подразделений (п. 10.1 Приказа).

По месту нахождения обособленного подразделения следует представить декларацию, которая должна включать (п. 1.4 Приказа):

Расчет налога на прибыль в «1С:Бухгалтерии 8 КОРП» (ред. 3.0)

Распределение налога на прибыль по субъектам РФ в «1С:Бухгалтерии 8 КОРП» выполняется автоматически. Для налогового учета подразделений в разрезе субъектов РФ используется справочник Регистрации в налоговых органах (регистрации в ИФНС).

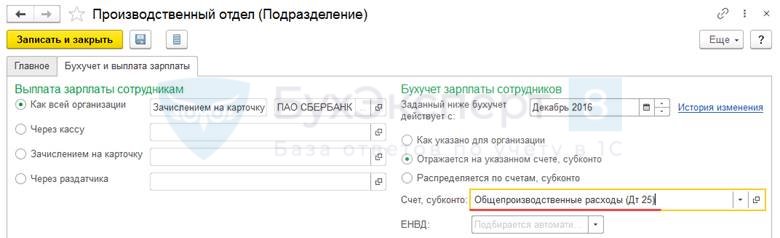

Данные о регистрации в ИФНС указываются:

- для головной организации и обособленных подразделений, выделенных на отдельный баланс, - в карточке организации;

- для обособленных подразделений, не выделенных на отдельный баланс, - в справочнике Подразделения.

Если подразделение не является обособленным и относится к внутренней структуре головного подразделения или обособленного подразделения, выделенного на отдельный баланс, то регистрация в ИФНС для него не заполняется.

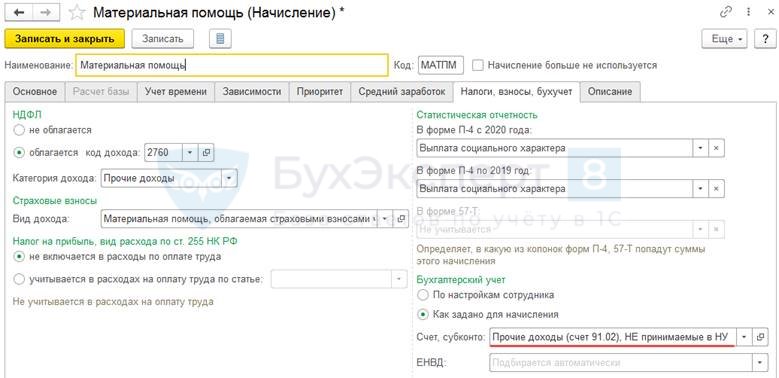

Для определения трудового показателя в программе анализируются расходы на оплату труда (определение трудового показателя по среднесписочной численности работников в программе не поддерживается). Расходы на оплату труда обособленного подразделения определяются по списку организаций и подразделений, для которых установлены одинаковые данные по регистрации ИФНС, как обороты по дебету счетов учета затрат по статьям затрат с видами:

- Оплата труда;

- Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов;

- Добровольное личное страхование на случай наступления смерти или утраты трудоспособности;

- Добровольное страхование по договорам долгосрочного страхования жизни работников, пенсионного страхования и (или) негосударственного пенсионного обеспечения работников.

Для определения удельного веса остаточной стоимости амортизируемого имущества в программе учитывается остаточная стоимость основных средств по данным налогового учета. Средняя остаточная стоимость основных средств за отчетный (налоговый) период определяется как частное:

- суммы, полученной в результате сложения величин остаточной стоимости ОС на первое число каждого месяца отчетного (налогового) периода и первое число месяца, следующего за отчетным (налоговым) периодом;

- количества месяцев в отчетном (налоговом) периоде, увеличенного на единицу.

При расчете имущественного показателя по обособленному подразделению анализируется сальдо по дебету счетов 01 «Основные средства» и 03 «Доходные вложения в материальные ценности» и сальдо по кредиту счета 02 «Амортизация основных средств» по списку организаций и подразделений, для которых установлены одинаковые данные по регистрации в ИФНС. Из расчета исключаются данные по земельным участкам и капитальным вложениям в арендованное имущество.

Расчет налога на прибыль в разрезе бюджетов и инспекций ФНС выполняется ежемесячно регламентной операцией Расчет налога на прибыль, входящей в обработку Закрытие месяца, и подтверждается справками-расчетами:

- Распределение прибыли по бюджетам субъектов РФ;

- Расчет налога на прибыль.

Определение долей прибыли в обособленных подразделениях

Рассмотрим, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 выполняется автоматический расчет долей прибыли и заполнение налоговых деклараций по обособленным подразделениям.

Пример 1

Организация ООО «Комфорт-сервис» применяет ОСНО, положения ПБУ 18/02, по итогам отчетного периода уплачивает только ежеквартальные авансовые платежи.

В учетной политике ООО закреплено, что при расчете доли прибыли обособленных подразделений в качестве трудового показателя используются расходы на оплату труда.

Перечисление авансовых платежей (налога) в бюджет субъекта РФ осуществляет головная организация (Москва).

По итогам I квартала 2017 года налоговая база по налогу на прибыль в целом по организации составила 334 880 руб. Ставки налога на прибыль в бюджеты субъектов РФ не отличаются и составляют 17 %. Расходы на оплату труда и остаточная стоимость основных средств по данным налогового учета представлены в таблице 1.

№ п/п

Показатели для расчета доли прибыли

в 2017 году, руб.

Организация в целом, руб.

Головной офис

в г. Москва, руб.

Обособленное подразделение в г. Санкт-Петербург, руб.

Обособленное

подразделение

в г. Анапа, руб.

Необходимость сдачи статистической отчетности установлена Федеральным законом от 29.11.2007 N 282-ФЗ и зависит от многих критериев: организация может попасть под сплошное или выборочное статистическое исследование. При этом Росстат не обязан вас письменно уведомлять о попадании в реестр проверки.

Поэтому очень важно регулярно самостоятельно отслеживать необходимость сдачи отчетности в Росстат: ведь за не сдачу статистики и пропусков сроков предусмотрены серьезные санкции (ст. 13.19 КоАП РФ).

Для начала узнайте, нужно ли вам сдавать отчетность в государственные органы статистики:

- Перейдите на официальный сайт.

- Укажите один из реквизитов организации:

- ИНН;

- ОГРН / ОГРНИП;

- ОКПО / Идентификационный номер ТОСП.

Начиная с 2020 года бухгалтерская отчетность, в т. ч. за 2019 год, не сдается в Росстат. Подробнее [25.02.2020 запись] Годовая отчетность за 2019 г. в 1С. Бухгалтерская отчетность

Статистические отчеты в 1С

Напоминания о сдаче

Очень удобно, когда программа напоминает бухгалтеру о важных событиях в т. ч. и о сдаче отчетности. Необходимость напоминаний о сдачи отчетов в Росстат в 1С установите в разделе Главное – Налоги и отчеты – ссылка Все налоги и отчеты . Далее выберите вкладку Статистика и отметьте те формы, которые ваша организация представляет в Росстат.

После того как вы отметите свои отчеты, в Списке задач бухгалтера выведутся напоминания о их составлении.

Формирование отчетов

Сами отчеты формируются в разделе Отчетность – Регламентированные отчеты .

Организационная информация заполняется автоматически, при необходимости ее можно отредактировать.

- светло-зеленые поля — автоматическое заполнение по данным программы, при необходимости редактируются вручную;

- темно-зеленые поля — итоговые данные, недоступны для редактирования;

- желтые поля — для ручного заполнения.

В 1С уже много чего предусмотрено для подготовки статистических отчетов, но не все пока имеет автоматическое заполнение. Ведь в первую очередь мы ведем регламентированный учет в программе: бухгалтерский и налоговый. И в базу не вносятся данные с той аналитикой и в таком разрезе, как это хочет видеть Росстат. Как следствие — программа просто не может найти данные, необходимые для автоматизации заполнения статформ.

Если вы регулярно сдаете множество статистических отчетов, а по ним пока нет автоматического заполнения в 1С, их можно доработать с помощью программиста.

Если необходимой формы в 1С нет

Если нужная форма не реализована в 1С, загрузите ее в программу самостоятельно.

Для этого сначала скачайте шаблон формы:

- либо на сайте Росстат;

- либо непосредственно из 1С (рекомендуется).

Где найти нужный шаблон на сайте Росстат

В поиске введите название нужной формы и год.

Раскройте найденный отчет и скачайте форму по ссылке XML.

Как скачать нужный шаблон из 1С

Перейдите в Регламентированные отчеты , затем по ссылке Настройки , выберите Настройка XML-шаблонов электронных версий отчетов и Перейти на сайт Росстата с полным списком актуальных шаблонов .

Скачайте нужный шаблон для загрузки в 1С.

Загрузка формы статистического отчета

Загрузите форму в 1С: для этого в Регламентированных отчетах перейдите по ссылке Настройки и выберите Настройка XML-шаблонов электронных версий отчетов . По кнопке Загрузить добавьте в 1С скаченную ранее форму.

Для формирования отчета откройте папку Статистика – Прочие отчеты – Статистика: Прочие отчеты . И выберите загруженный шаблон.

См. также

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Росстатом утверждено несколько новых форм отчетности о работниках (Приказ Росстата..Авансовые отчеты могут встречаться даже в самой маленькой организации. Сделать.

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Кто сдает форму П-2

Бланк П-2 «Сведения об инвестициях в нефинансовые активы» приведен в приложении № 10 к приказу Росстата от 18.07.19 № 414 (далее — приказ № 414). Этим документом утверждены также указания по заполнению П-2.

С отчета за 2022 год нужно применять новую форму № П-2. Она приведена в приказе Росстата от 30.07.21 № 464.

Отчитываться обязаны юридические лица всех форм собственности, занятые в любых видах экономической деятельности. Единственная категория, у которой есть право не сдавать сведения П-2, — это малые предприятия.

При наличии обособленных подразделений сведения заполняют следующим образом: по каждому ОП плюс по юрлицу без учета «обособок». Все подразделения, расположенные по одному почтовому адресу, отражают как одно. Части предприятия, размещенные на разных территориях, — как разные обособленные подразделения.

Куда сдавать П-2

Сведения следует сдавать в территориальный орган Росстата:

- по обособленному подразделению — по месту его нахождения;

- по организации без учета ОП — по месту нахождения организации.

Если юридический адрес не совпадает с фактическим, форму П-2 сдают по месту фактического осуществления деятельности.

Сроки сдачи формы П-2 в 2021 году

Отчет П-2 — ежеквартальный. Его заполняют по итогам квартала, полугодия, 9 месяцев и года. В отчете за полугодие выделяют данные за второй квартал, в отчете за 9 месяцев —сведения за третий квартал, в годовом отчете — за четвертый квартал.

- за квартал — не позднее 20 апреля 2021 года;

- за полугодие — не позднее 20 июля 2021 года;

- за 9 месяцев — не позднее 20 октября 2021 года;

- за год — не позднее 8 февраля 2022 года.

Инструкция по заполнению формы П-2

Как упоминалось выше, указания по заполнению бланка утверждены приказом № 412. Но есть и другие указания, которые тоже нужно применять (утв. приказом Росстата от 27.11.19 № 711). В них приведена пошаговая инструкция для составления нескольких форм статотчетности, в том числе для П-2 (см. « Росстат утвердил новые указания по заполнению форм »).

Перечислим наиболее значимые моменты, которые следует учесть при заполнении П-2.

- Данные необходимо отражать без НДС (кроме случаев, когда налог учитывается в стоимости ОС и НМА по правилам статьи 170 НК РФ).

- Источник информации для отчета — первичные документы, на основании которых ведется бухучет.

- Если работы (услуги) оплачены в валюте, их стоимость необходимо пересчитать в рубли по курсу Центробанка на дату выполнения (оказания). Стоимость импортных ОС следует перевести в рубли по курсу ЦБ на дату: принятия грузовой таможенной декларации к таможенному оформлению; пересечения границы; после смены собственника (по условиям контракта).

- К инвестициям в основной капитал относятся затраты: на строительство, реконструкцию (приводящую к увеличению первоначальной стоимости), покупку оборудования, транспорта, инвентаря (если они учитываются на счете 08); на объекты интеллектуальной собственности; на культивируемые биоресурсы.

- Не относятся к инвестициям в основной капитал: расходы на нефинансовые активы стоимостью не более 40 тыс. руб. за единицу (если они не учтены на счете 01).

Особенности указания отдельных видов инвестиций в бланке П-2

Вид инвестиций

Отражение в П-2

Строительство зданий, сооружений, реконструкция объектов, осуществляемая заказчиком (получившим такое право от инвестора)

Заказчик отражает, инвестор — нет

Строительство объекта застройщиком с привлечением средств юрлиц и граждан по договорам участия в долевом строительстве

Застройщик отражает, участники долевого строительства — нет

Передача (получение) имущества в лизинг

Лизингодатель отражает в составе инвестиций в основной капитал имущество, приобретенное для своей хозяйственной деятельности (объекты, переданные в лизинг — не отражает).

Лизингополучатель отражает полученные объекты, если по договору они учитываются на его балансе на счете 01

Передача новых основных средств вышестоящей организацией подведомственным подразделениям

Отражает тот, кто получил ОС

Строительство объектов, при котором подрядная организация совмещает функции инвестора, заказчика и подрядчика

Подрядная организация отражает выполненные работы на законченных объектах в составе инвестиций в основной капитал

Образец заполнения формы П-2

Штраф за несвоевременную сдачу формы П-2

Наказание предусмотрено за следующие виды нарушений: непредоставление сведений, несвоевременная подача отчета и направление недостоверных данных (ст. 13.19 КоАП РФ).

Организацию оштрафуют на сумму от 20 000 до 70 000 руб., должностное лицо — от 10 000 до 20 000 руб.

Санкция за повторное нарушение составит: для организации — от 100 000 до 150 000 руб.; для должностного лица — от 30 000 до 50 000 руб.

Автозаполнение данных отчета П-2 потребует небольшого изменения типовой конфигурации и внесение дополнительных данных по объектам учета. Отчет собирает поступления (оборот по дебету) за период на счета бухгалтерского учета: 07 (Оборудование к установке), 08 (Вложения во внеоборотные активы) , 97.3 (Прочие расходы будущих периодов).

Внимание! Для корректной работы отчета необходимо изменение типовой конфигурации 1С Бухгалтерия.

А именно: Добавление справочника "МестоположениеОбъекта", Добавление перечисления "ВидИнвестиций", Добавление реквизитов с данными именами и данных же типов к справочникам: Номенклатура, ОбъектыСтротельства, РасходыБудущихПериодов!

А также заполнение пользователями данных полей!

Процедура заполнения пользователями данных полей довольна проста. Необходимо сформировать оборотно-сальдовые ведомости по вышеуказанным счетам (07,08,97.3) за требуемый период и из них открыть карточки Объектов учета (Номенклатура, Объекты строительства или РБП). В них заполнить параметр ВидИнвестиции (выбрав из готового списка). Заполнять параметр Местоположение нужно только в том случае, если отчеты формируются в несколько разных территориальных отделений статистики (например, по филиалам).

Сохраненная конфигурации с объектами, необходимими для добавления в типовую БухгатериюСпециальные предложения

Например, формы стандартных элементов после обновления придется всегда доделывать? А для Управление производственным предприятием, редакция 1.3 (1.3.23.1) подойдёт?

Не устарела ли форма на данный момент? От какого числа она утверждена?

В Бухгалтерия предприятия, редакция 3.0 (3.0.20.18) есть встроенная форма утверждённая Приказом Росстата от 12.09.2012 № 492.

Если устарела, то сильно ли они отличаются?

Просмотры 39698

Загрузки 157

Рейтинг 6

Создание 16.01.12 17:13

Обновление 18.01.12 17:55

№ Публикации 104724

Кому Бухгалтер

Конфигурация 1С:Бухгалтерия 2.0

Операционная система Не имеет значения

Страна Россия

Доступ к файлу Абонемент ($m)

Код открыт Не указано

Основная цель курса: сформировать у слушателей практические навыки, связанные с разработкой прикладных решений для автоматизации расчета заработной платы.См. также

Алкогольная декларация 2012 (формы 11, 12) УТ11 Промо

Алкогольные декларации 2012 по формам и форматам (4.20) Постановления правительства от 9 августа 2012 г. N 815 Форма 11 "Декларация об объемах розничной продажи алкогольной и спиртсодержащей продукции" Форма 12 "Объемы розничной продажи пива и пивных напитков"

19.09.2012 29975 0 McLer 2

Распоряжение и Акт ОС-1 из документа "Принятие к учету ОС" (ERP 2.4, ERP 2.5, КА 2.4)

Внешние печатные формы "Распоряжение" и "Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)" для документа "Принятие к учету ОС".

1 стартмани

28.06.2021 3707 4 SergAl 0

Реестр прямых выплат ФСС в формате 1.7.6 вместо 1.7.7 для ЗУП и ЗГУ 3.1.14.394 и 3.1.16.133 (расширение)

После обновления зарплаты до релизов 3.1.14.394 или 3.1.16.133 возникли проблемы, что Реестр прямых выплат ФСС выгружался с неполными данными и не проходил проверку при отправке в ФСС. Т.к. реестры ПВСО формата 1.7.6 будут приниматься до отдельного уведомления, то вернул формирования файла в этом формате, до исправления разработчиками выгрузки в формате 1.7.7.

1 стартмани

27.01.2021 16761 296 as7bs 47

Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.8.246, 3.1.10, 3.1.13, 3.1.14.237, 3.1.14.369, 3.1.16.108, 3.1.14.468, 3.1.14.555, 3.1.18.151, 3.1.18.189)

В расширении доработано заполнение регламентированного отчета «Расчет по страховым взносам»: при договорах ГПХ, облагаемых ФСС и ФСС НС - все разделы заполняются с учетом ГПХ (сотрудников и сумм начислений по ГПХ). Для ЗУП.3.1.8/3.1.9 и 3.1.10 разные расширения. 06/04/2020: С 2020 года форма РСВ изменилась. Расширение для 3.1.10 содержит доработки отчета РСВ для формы 2017 и для формы 2020 года. 20/04/2020: добавлено расширение для ЗУП.3.1.13.151: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.13.151 - для форм РСВ 2017 и 2020 года). 31/07/2020: добавлено расширение для ЗУП.3.1.14.129: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.14.129 - для форм РСВ 2017 и 2020 года). 12/01/2021: добавлено расширение для ЗУП.3.1.14.369: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.14.369 - для форм РСВ 2017 и 2020 года, также эта форма используется для отчета за 4 квартал 2020 и за 2021 год). 15/01/2021: добавлено расширение для ЗУП.3.1.16.108: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.16.108 - для форм РСВ 2017 и 2020 года, также эта форма используется для отчета за 4 квартал 2020 и за 2021 год). 15/04/2021: добавлено расширение для ЗУП.3.1.14.468: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.14.468 - для форм РСВ 2018, 2020, 2021 годов). 04/07/2021: добавлено расширение для ЗУП.3.1.14.555: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.14.555 - для форм РСВ 2018, 2020, 2021 годов). 30/08/2021: добавлено расширение для ЗУП.3.1.18.151: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.18.151 - для форм РСВ 2018, 2020, 2021 годов). 22/09/2021: добавлено расширение для ЗУП.3.1.18.189: Расширение-доработка регламентированного отчета "Расчет по страховым взносам" при договорах ГПХ, облагаемых ФСС и ФСС НС (для версии ЗУП 3.1.18.189 - для форм РСВ 2018, 2020, 2021 годов).

Доброго дня!

ERP 2.4.13.119 ((также проверено на релизе 2.4.13.123)

В стат. отчете П-3 за январь 2021 года нет кнопки "ЗАполнить", есть только "заполнить по предыдущим отчетам".

Информации ни о том, что это будет реализовано в будущем, ни о том, что это уже реализовано нигде найти не удалось.

В конфигураторе форма отчета за 1 квартал 2021 есть, в предприятии в справочнике "формы статистики" данной формы нет.

В бухгалтерии при этом уже все есть.

Так вот вопрос:

ЗАполнения на 2021 год еще нет и или я чего-то не вижу?

Решение-необходимо дождаться соответствующего обновления, в данном случае обновлялись с релиза 2.4.13.119 на 2.4.13.136.

(1) Может и не быть. У них часто так (1С). Например сделать отчет, а выгрузку в электронном виде не сделать или сделать спустя 10 релизов. А статистические формы почти всегда не заполняются автоматом, их много.

(2) Обновились на релиз 2.4.13.136, который вышел спустя какое-то время после публикации вопроса на форуме и все ок теперь с заполнением отчета П-3. Спасибо за обратную связь.

(1) в КА2 то же не заполняется за январь, и выгрузка не соответствует действующему шаблону статистики. Так что 1с как всегда не может угнаться за росстатом :)

(3)Обновились на релиз 2.4.13.136, который вышел спустя какое-то время после публикации вопроса на форуме и все ок теперь с заполнением отчета П-3. Спасибо за обратную связь. А выгрузка, если мне не изменяет память, поставляется патчем, по крайней мере в ерп, а в ка, я думаю, аналогичная ситуация.

(5) Патчи да, но и с ними 1С не всегда успевает :), уж слишком часто Росстат меняет правила

Решение-необходимо дождаться соответствующего обновления, в данном случае обновлялись с релиза 2.4.13.119 на 2.4.13.136.

Преподаватель 1С

Санкт-Петербург

зарплата от 100 000 руб. до 120 000 руб.

Временный (на проект)

Читайте также:

- Приложению powerpoint не удалось выполнить запись в microsoft word

- Добавление листов в рабочую книгу переименование ярлычков листов удаление и перемещение листов excel

- En8sa локальный установлен неисправен или не подходит для 1с предприятия

- Как установить на телевизор adobe flash player

- Есть ли на ps4 word