Субсидия на какой счет отражать в 1с усн

Обновлено: 07.07.2024

Дата публикации 13.05.2020

Использован релиз 3.0.77

Правительство РФ постановлением от 24.04.2020 № 576 утвердило Правила предоставления в 2020 году субъектам малого и среднего предпринимательства, которые ведут деятельность в наиболее пострадавших от коронавируса отраслях экономики, субсидий из федерального бюджета на частичную компенсацию затрат, в том числе на выплату зарплаты в целях сохранения занятости и оплаты труда своих работников в апреле и мае 2020 года (подробнее об этом здесь).

Согласно п. 4 постановления № 576 размер субсидии для ИП определяется как произведение величины минимального размера оплаты труда по состоянию на 1 января 2020 г. (12 130 руб.) на количество работников в марте 2020 года, увеличенное на единицу. Для ИП, не имеющих работников, размер субсидии равен величине минимального размера оплаты труда, т.е. 12 130 руб.

Субсидия, полученная ИП на компенсацию понесенных затрат, не учитывается в доходах для целей исчисления налога при применении УСН (пп. 1 п. 1.1 ст. 346.15, пп. 60 п. 1 ст. 251 НК РФ).

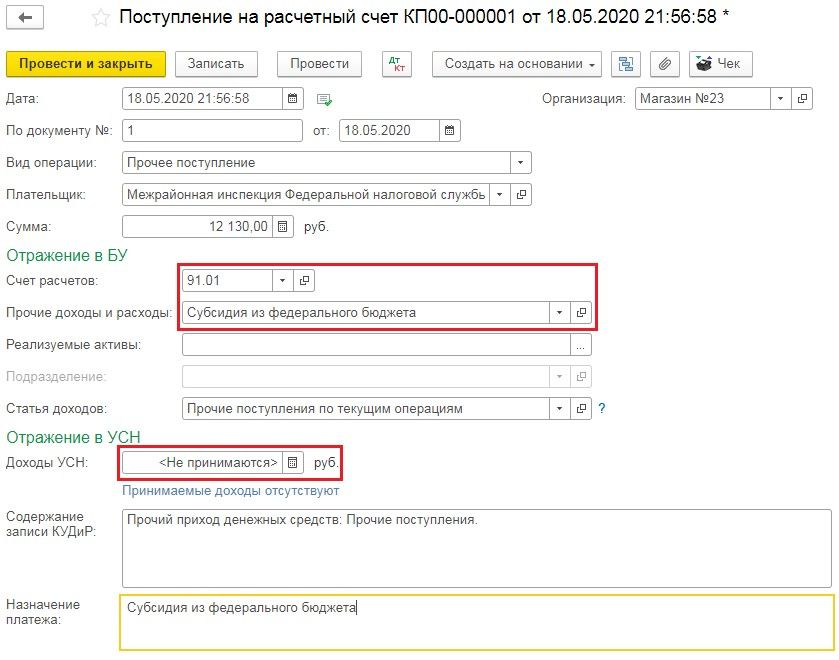

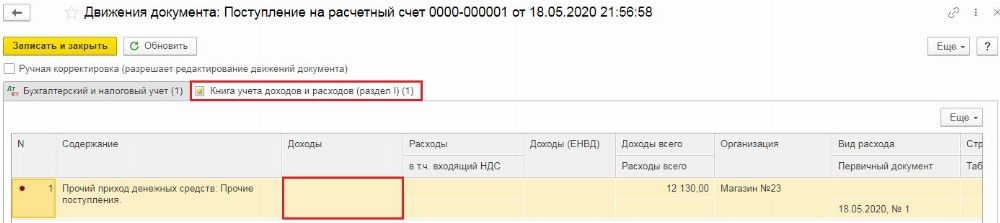

Получение субсидии отражается документом "Поступление на расчетный счет" (рис. 1):

- Раздел: Банк и касса - Банковские выписки.

- Кнопка "Поступление".

- В поле "Вид операции" выберите "Прочее поступление".

- В поле "Сумма" укажите сумму полученной субсидии.

- В поле "Плательщик" выберите налоговую инспекцию, в которую индивидуальный предприниматель поставлен на учет.

- В полях "Счет расчетов", "Прочие доходы и расходы" выберите 91.01 "Прочие доходы" и аналитику к нему. ИП это поле могут не заполнять, если не требуется получение информации в разрезе аналитического учета прочих доходов.

- В поле "Доходы УСН" укажите 0,00 руб. (сумма в поле изменится на "Не принимаются").

- Поле "Статья доходов" отображается, если в программе установлена функциональность "Статьи движения денег" (одноименный флаг на закладке "Банк и касса" в форме "Функциональность" раздела "Главное") и ведется учет по статьям движения денежных средств. ИП это поле могут не заполнять, поскольку не ведут бухгалтерский учет и не представляют бухгалтерскую отчетность.

- В поле "Содержание записи КУДиР" информацию можно удалить.

- Кнопка "Провести и закрыть".

Смотрите также

А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

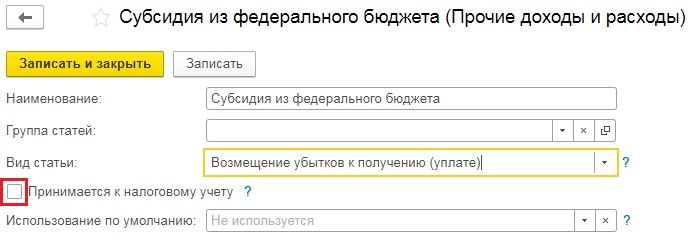

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

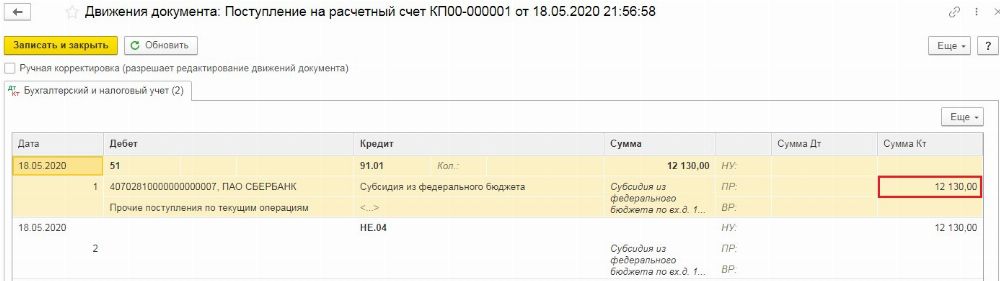

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

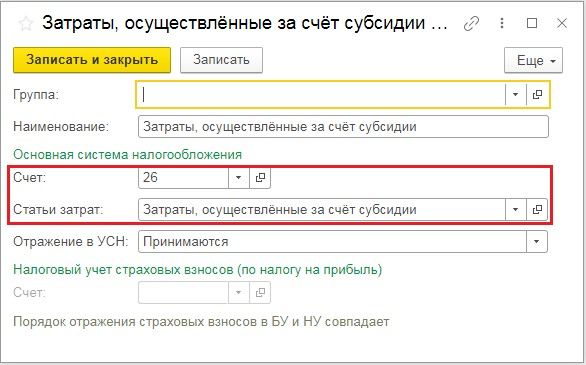

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

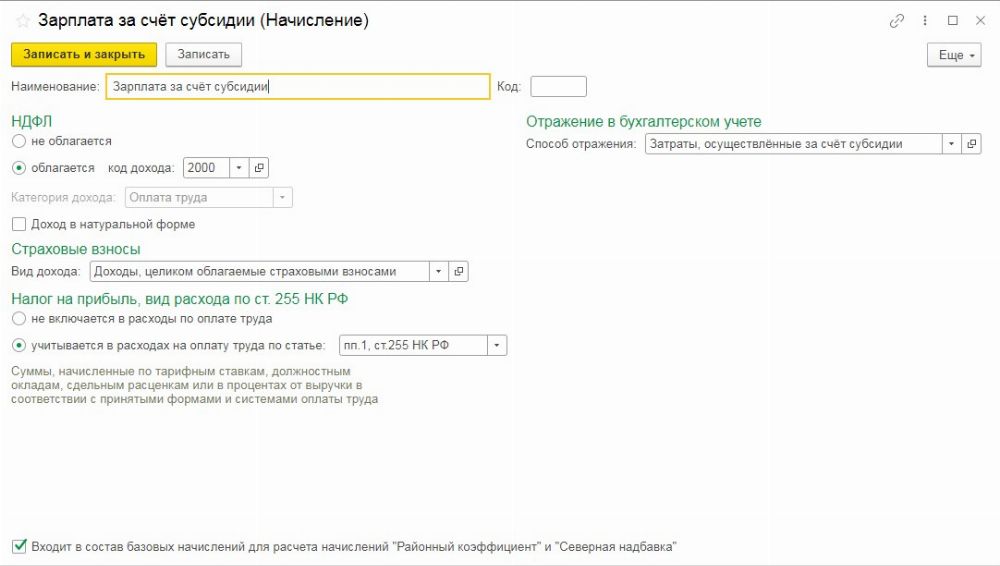

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

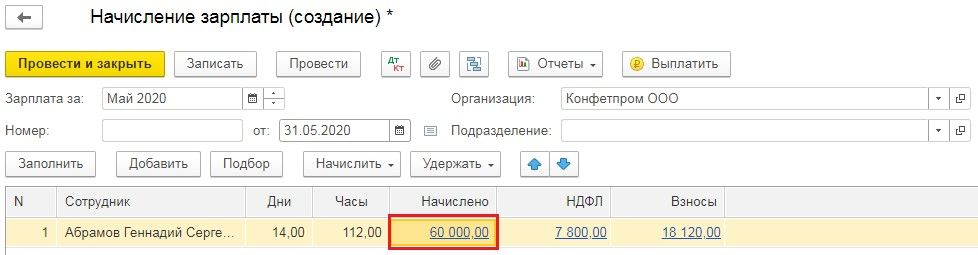

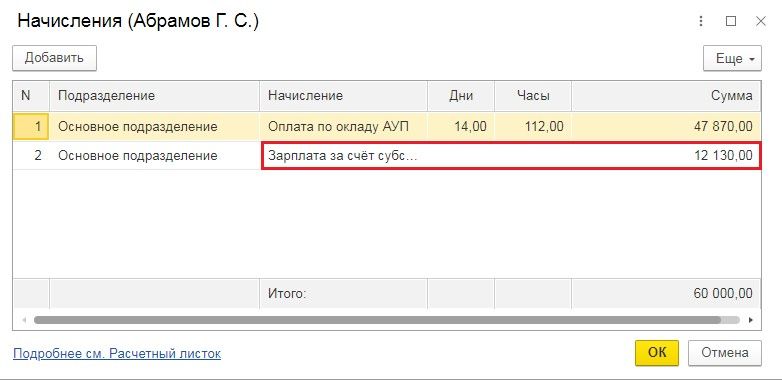

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

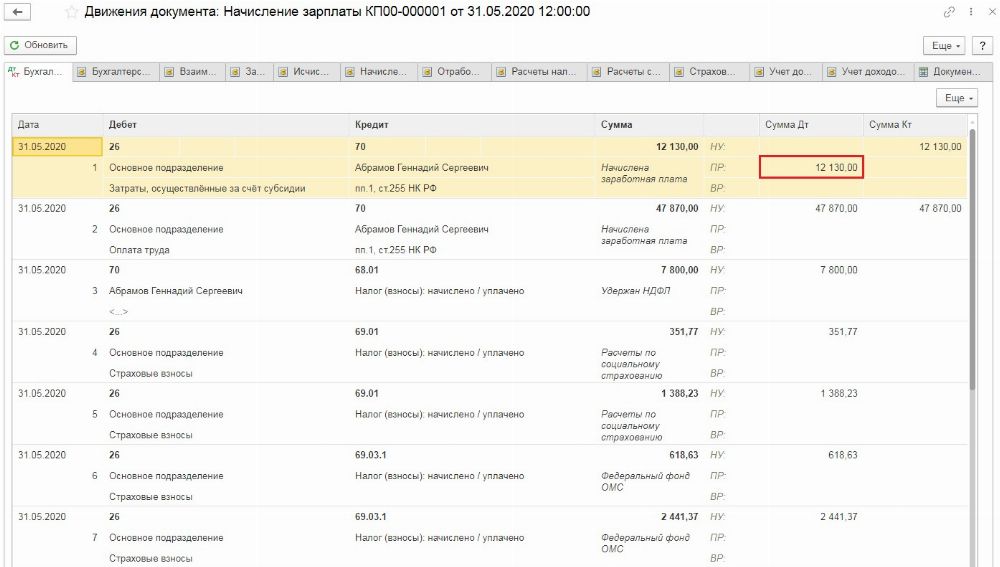

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

После проведения документа, по кнопке Дт/Кт на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Прочее списание».

Затраты, осуществляемые за счёт субсидии также являются расходами в бухгалтерском учёте и не отражаются в налоговом. Поэтому в графе «Счёт дебета» следует указать счёт отражения затрат, а в графе «Статьи затрат» тут статью, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН.

При этом обязательно нужно проследить, чтобы данная сумма не отразилась в поле «Расходы УСН». Если сумма платежа больше полученного гранта, то разницу между расходами предприятия и суммой субсидии следует отразить в расходах, связанных с применением УСН.

После проведения документа, по кнопке Дт/Кт на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

Дата публикации 13.05.2020

Использован релиз 3.0.77

Правительство РФ постановлением от 24.04.2020 № 576 утвердило Правила предоставления в 2020 году субъектам малого и среднего предпринимательства, которые ведут деятельность в наиболее пострадавших от коронавируса отраслях экономики, субсидий из федерального бюджета на частичную компенсацию затрат, в том числе на выплату зарплаты в целях сохранения занятости и оплаты труда своих работников в апреле и мае 2020 года (подробнее об этом здесь).

Согласно п. 4 постановления № 576 размер субсидии определяется как произведение величины минимального размера оплаты труда по состоянию на 1 января 2020 года (12 130 руб.) на количество работников в марте 2020 года.

Субсидию, полученную организацией на компенсацию понесенных затрат, следует учитывать:

- В бухгалтерском учете в качестве прочих доходов организации (п. 10 ПБУ 13/2000, п. 7 ПБУ 9/99):

- Дт 51 Кт 91.1

- Дт 51 Кт 76.9

Дт 76.9 Кт 91.1

1. Получение субсидии на расчетный счет организации отражается документом "Поступление на расчетный счет" (рис. 1):

- Раздел: Банк и касса - Банковские выписки.

- Кнопка "Поступление".

- В поле "Вид операции" выберите "Прочее поступление".

- В поле "Сумма" укажите сумму полученной субсидии.

- В поле "Счет расчетов" - выберите 76.09 "Прочие расчеты с разными дебиторами и кредиторами".

- В полях "Плательщик" и "Контрагенты" выберите из справочника "Контрагенты" налоговую инспекцию, в которой организация поставлена на учет.

- В поле "Договоры" из одноименного справочника в качестве договора выберите элемент (создайте новый) - "Заявление на получение субсидии".

- В поле "Доходы УСН" укажите 0,00 руб. (сумма изменится на "Не принимаются").

- Поле "Статья доходов" отображается, если в программе установлена функциональность "Статьи движения денег" (одноименный флаг на закладке "Банк и касса" в форме "Функциональность" раздела "Главное") и ведется учет по статьям движения денежных средств. Если организация ведет учет по статьям движения денежных средств, выберите в этом поле статью с видом движения денежных средств "Прочие поступления по текущим операциям".

- В поле "Содержание записи КУДиР" информацию можно удалить.

- Кнопка "Провести и закрыть".

![]()

2. Учет полученной субсидии в составе прочих доходов в бухгалтерском учете отражается документом "Операция" (рис. 2):

- Раздел: Операции - Операции, введенные вручную.

- Кнопка "Создать".

- Табличную часть заполните по кнопке "Добавить":

- в колонке "Дебет" выберите счет 76.09 "Прочие расчеты с разными дебиторами и кредиторами", контрагента (ИФНС, в которую обращались за предоставлением субсидии);

- в колонке "Кредит" выберите счет 91.01 "Прочие доходы" и субконто к нему;

- в колонке "Сумма" укажите сумму полученной субсидии (доход будет отражен только в БУ).

![]()

Смотрите также

![]()

Как правильно отразить в бухучете полученные «коронавирусные» субсидии, рассказывается в нашей статье.

Целевое назначение субсидий

Субсидии — это денежные средства, которые государство выплачивает организациям и предпринимателям безвозмездно и безвозвратно для возмещения:

- недополученных доходов;

- затрат на выпуск продукции, производство работ, оказание услуг (п. 1 ст. 78 БК РФ).

Также государство выделяет субсидии бюджетным учреждениям на выполнение государственного задания и иные цели, однако их учет имеет свои правила и не будет раскрыт в нашей статье.

Поступление субсидий: проводки

Получение из бюджета субсидий отражается в порядке, установленном Положением по бухгалтерскому учету «Учет государственной помощи» ПБУ 13/2000, утвержденным Приказом Минфина РФ от 16.10.2000 № 92н (далее — ПБУ 13/2000).

Формирование в бухучете информации о госпомощи, связанной с осуществлением ее получателем деятельности в отраслях экономики, наиболее пострадавших от распространения новой коронавирусной инфекции, в том числе в форме субсидий, осуществляется коммерческими организациями также в соответствии с ПБУ 13/2000. Эта государственная помощь отражается в бухгалтерской (финансовой) отчетности на основе аналитического учета (п. 6 информации Минфина РФ № ПЗ-14/2020 «О практике формирования в бухгалтерском учете информации в условиях распространения новой коронавирусной инфекции»).

Компания принимает субсидии к бухучету по мере фактического получения денежных средств или при наличии следующих условий (п. 5 ПБУ 13/2000):

- есть уверенность, что требования предоставления госпомощи компанией будут выполнены. Подтверждением могут служить подписанные компанией договоры, принятые и публично объявленные решения, технико-экономические обоснования, утвержденная проектно-сметная документация и тому подобное;

- есть уверенность, что денежные средства будут получены.

Средства госпомощи, принятые к бухучету, отражаются как возникновение целевого финансирования и задолженности по этим средствам. По мере фактического получения субсидии соответствующие суммы уменьшают задолженность и увеличивают счета учета денежных средств.

Если госпомощь принимают к учету по мере ее фактического получения, то с возникновением целевого финансирования увеличиваются счета учета денежных средств (п. 7 ПБУ 13/2000).

Бухгалтерские записи производят в соответствии с инструкцией, утвержденной Приказом Минфина РФ от 31.10.2000 № 94н.

Отражение в бухучете получения компанией субсидий зависит от принятого в учетной политике способа ее принятия:

- по мере появления уверенности в получении денежных средств из бюджета;

- по мере фактического получения денег.

В бухучете возможны следующие проводки.

1. Субсидия на финансирование предстоящих расходов принята к учету до их фактического получения.

2. Денежные средства на финансирование понесенных расходов приняты к учету до их фактического получения.

3. Субсидия на финансирование предстоящих расходов принята к учету при их фактическом получении

4. Бюджетные средства на финансирование понесенных расходов приняты к учету при их фактическом получении

Возврат субсидии: проводки

Если компания перестала удовлетворять условиям предоставления субсидии, ее могут обязать вернуть остаток полученных денежных средств или всю госпомощь. Если речь идет о субсидии, полученной в текущем году, то компания должна сторнировать все проводки, связанные с поступлением и использованием бюджетных средств, за исключением проводки по получению субсидии. Возврат денег отражают с помощью проводки.

Операция Дебет Кредит Возврат средств по субсидии Счет 76 Счета 51 (08, 10) Если компания должна вернуть денежные средства, полученные в предыдущие годы, то в части средств, предоставленных на финансирование капвложений, потребуются следующие проводки.

В части денежных средств, полученных на текущие расходы, нужны следующие проводки.

Операция Дебет Кредит Отражена задолженность, связанная с возвратом госпомощи Счет 86 Счет 76 Восстановлены средства целевого финансирования в размере фактически понесенных расходов Счет 91-2 Счет 86 Субсидия от государства: пример проводки

Компания получила по коронавирусу на расчетный счет:

- 25 мая — субсидию за апрель в размере 242 600 рублей (12 130 руб. х 20 чел.);

- 19 июня — субсидию за май в сумме 218 340 рублей (12 130 руб. х 18 чел.).

Всю полученную в мае субсидию она направила на покрытие расходов по зарплате за апрель. Часть полученной в июне субсидии в сумме 100 000 рублей — на арендную плату за июнь, а оставшуюся часть (118 340 рублей) — на оплату счетов за материалы, которые были приобретены и списаны в производство в мае.

Как отразить это в бухучете? Проводки по начислению зарплаты работникам, начислению арендной платы, по приобретению и оприходованию материалов, а также их списанию в производство в бухучете надо делать как обычно. А на сумму расходов, профинансированных за счет субсидии, нужно признать прочий доход.

Операция Дебет Кредит Сумма в рублях Получена субсидия (25 мая) Счет 51 Счет 86 242 600 Признан доход в сумме субсидии, израсходованной на зарплату за апрель Счет 86 Счет 91-1 242 600 Получена субсидия (19 июня) Счет 51 Счет 86 218 340 Признан доход в сумме субсидии, потраченной на оплату материалов, списанных в производство в мае Счет 86 Счет 91-1 Счет 118 340 Признан доход в сумме субсидии, израсходованной на арендную плату за июнь (30 июня) Счет 86 Счет 91-1 100 000 Возьмем условия из примера 1. За два месяца компания получила субсидию в общей сумме 460 940 рублей (242 600 руб. 218 340 руб.). Она 25 июня приобрела основное средство (ОС) за 600 000 рублей (в том числе НДС 100 000 рублей). И часть стоимости ОС она решила покрыть за счет субсидии — 460 940 рублей, а оставшуюся часть — 139 060 рублей (НДС в сумме 100 000 рублей и часть стоимости ОС в сумме 39 060 рублей) — за счет своих средств. Срок полезного использования ОС — 36 месяцев.

Когда за счет субсидии финансируют капитальные затраты, то следует использовать счет 98 «Доходы будущих периодов». На него списывают сумму субсидии в момент ввода ОС в эксплуатацию. А потом, по мере начисления амортизации по ОС на ее сумму, признаваемую в расходах и относящуюся к стоимости ОС, которая покрыта за счет субсидии, признается доход в текущем периоде.

Последние две проводки нужно делать ежемесячно в течение всего срока начисления амортизации.

Читайте также: