Как узнать номер файла для разблокировки счета в банке

Обновлено: 04.07.2024

Блокировка счёта — всегда катастрофа. Платежи зависают, сделки не совершаются, вывести свои деньги невозможно. Помимо блокировки банк может приостановить ДБО (дистанционное банковское обслуживание), это сопоставимо по уровню неприятностей — вы сможете проводить операции только лично в офисе банка, пока не докажете, что всё в порядке. Разбираемся, как и почему могут быть заблокированы счета, и что вы можете с этим сделать.

- Автор: Светлана Фатеева

- Редактор: Ирина Ситникова

- Иллюстратор: Ivan Might

Причины, по которым банк закрывает вам доступ к счетам, просты:

- Вы задолжали государству (чаще всего налоговой), намеренно или по ошибке.

- Вы должны денег кредиторам либо связаны с лицами, нарушившими закон.

- Банк применил к вам 115-ФЗ (закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

От того, кто именно был инициатором блокировки, зависит план действий и способ вывода денег — если это вообще возможно. Поэтому первым делом узнайте у сотрудника банка, кто заблокировал ваш счёт.

Если в случаях, когда вы должны кому-то деньги, причины очевидны, то в ситуации с блокировкой по 115-ФЗ разбираться будет сложнее — ведь с вашей точки зрения вы ничего не нарушили.

О чём рассказываем в статье ↓

Банк заблокировал счёт или отказал в ДБО

Причины. Банки блокируют счёт со ссылкой на закон № 115-ФЗ о противодействии отмыванию нелегальных доходов и финансированию терроризма. Если операция покажется банку подозрительной, он не станет её проводить. Сначала он запросит у клиента документы для подтверждения, что операция законная. Также банк может приостановить ДБО «по совокупности» — наблюдая деятельность предпринимателя, прийти к выводу, что она подпадает под 115-ФЗ.

Ключевые поводы для беспокойства:

- регулярная отправка денег физлицам;

- съём наличных денег на «прочие цели»;

- проведение операций, «не имеющих экономического смысла», то есть несвойственных ОКВЭД;

- отсутствие платежей в бюджет;

- работа с проблемными контрагентами;

- соотношение платежей с НДС и без НДС;

- недостаточный остаток по счёту.

Что важно знать. Решение о блокировке по 115-ФЗ принимается на основе формальных признаков. Внутренние системы контроля банка отслеживают все операции и сигнализируют о нарушениях. На основании этих сигналов сотрудник службы безопасности банка принимает решение о приостановке ДБО и запрашивает сведения у предпринимателя.

При ограничении дистанционного банковского обслуживания вы можете использовать бумажный формат платёжных поручений или делать переводы в офисе банка, пока он проверяет операции, которые вызвали вопросы. Но будьте готовы к тому, что банк возьмёт за это повышенную комиссию.

Банк интересуют доказательства легальности вашего бизнеса — нужно показать, что вы ведёте дела с честными контрагентами, совершаете экономически обоснованные операции, платите налоги и зарплату сотрудникам.

Если вам не удастся это доказать и счёт будет закрыт, вы попадёте в так называемый «чёрный список» отказников. Этот список доступен всем финансовым организациям, и у вас могут быть проблемы при открытии счёта в другом банке.

Закрытие счёта и вывод денег может стоить вам довольно дорого — в таких случаях банки берут немалую комиссию.

Что делать. После получения запроса в срок, который просит банк, предоставьте ему документы с описью и отметкой о дате приёма. Документы должны подтверждать легальность и экономический смысл операций. В течение десяти рабочих дней банк обязан рассмотреть их и сообщить решение владельцу счёта.

Если банк молчит, отправьте официальный запрос на предоставление информации о причинах — банк обязан ответить на него письмом ( п. 13.4 ст. 7 закона № 115-ФЗ ).

Если документы покажутся сотрудникам банка неубедительными, банк отправит вам официальный ответ о «невозможности устранения оснований» для отказа в проведении операции либо доступе к ДБО.

Чтобы снять блокировку и восстановить доступ к ДБО, подайте жалобу в межведомственную комиссию Центробанка и одновременно — в суд. В суде требуйте, чтобы банк покрыл вам убытки, оплатил судебные расходы и проценты за пользование деньгами ( ст. 15 , 395 и 856 ГК РФ). По закону вы не должны доказывать законность операции, это банк обязан доказать обоснованность причин блокировки счёта или операции ( ст. 65 АПК РФ ).

Чтобы подать жалобу, зайдите на сайт Центробанка и выберите: Банковские продукты / услуги → Обращение в Межведомственную комиссию → Отказ в проведении операции. Межведомственная комиссия рассмотрит обращение в течение 20 рабочих дней

Чтобы подать жалобу, зайдите на сайт Центробанка и выберите: Банковские продукты / услуги → Обращение в Межведомственную комиссию → Отказ в проведении операции. Межведомственная комиссия рассмотрит обращение в течение 20 рабочих дней

Катерина Земскова, консультант по налогам и бухгалтерскому учёту:

«Иногда разбирательства с блокировкой счёта затягиваются на несколько месяцев. Тогда предприниматели часто используют серые схемы для вывода зависших денег, но это не всегда срабатывает:

- Проводят платёж по исполнительному документу: судебному приказу, решению третейского суда, исполнительной надписи нотариуса. Если есть исполнительный лист, например, с задолженностью по зарплате или перед поставщиком, банк обязан его исполнить, но может тянуть с платежом до суда ( ст. 17.14 КоАП РФ ).

- Создают комиссию по трудовым спорам и предоставляют в банк удостоверение комиссии по трудовым спорам, которое имеет силу исполнительного документа. Банк может тянуть с платежом до суда.

- Платят налоги за свою организацию, чтобы потом сообщить в налоговую об ошибочном платеже и попросить вернуть его на другие реквизиты. Но оплата налогов может зависнуть в налоговой до тех пор, пока не разрешится вопрос по блокировке, а ошибочный платёж на большую сумму ещё придётся обосновать.

- Закрывают счёт, и переводят деньги на счёт в другом банке. За это банк может добавить вас в чёрный список или ввести комиссию за перевод — до 15% от суммы на счёте».

Чтобы не потерять время и не нарваться на дополнительные неприятности, не стоит играть с серыми схемами. Лучше сразу сосредоточиться на законном способе снятия блокировки:

| Подать документы, которые запросил банк | → | Дождаться ответа банка — он придёт в течение десяти дней | → | Если банк отказал в отмене блокировки, обратиться одновременно в суд и межведомственную комиссию |

Как вести дела, чтобы не попасть под 115-ФЗ

Реальная история

Предприниматель Н. имел счета в двух разных банках. В первом он вёл основную деятельность, платил со счёта налоги и зарплату сотрудникам. Второй счёт он использовал лишь для отдельных операций с валютой.

Второй банк заподозрил, что деятельность предпринимателя не соответствует нормам, и запросил документы, подтверждающие легальность его бизнеса.

Н. предоставил всё необходимое и объяснил ситуацию. Банк этим удовлетворился, но рекомендовал предпринимателю платить налоги и проводить платежи с этого счета. Так как Н. был полностью удовлетворен обслуживанием в своем первом банке, делать этого он не стал — ведь это была лишь рекомендация. При следующей проверке служба безопасности второго банка обнаружила, что предприниматель «не исправился», и отказала в ДБО. В итоге вопрос пришлось решать через суд.

Предприниматель вправе вести дела так, как ему удобно. Но любые нестандартные действия вызовут вопросы — и если вы не сможете их объяснить, последуют санкции.

Что делать, чтобы вас не заподозрили в отмывании денег. Выращивать свой платежный профиль — то есть показывать, что ваш бизнес «белый и пушистый», соблюдать все правила, нарушение которых влечет за собой претензию по 115-ФЗ:

- не снимать все деньги, даже если хочется;

- не снимать поступившие средства день-в-день;

- писать в платежном поручении, за что реально платите, избегать формулировок «оплата по счету»;

- совершать операции, соответствующие вашему ОКВЭД;

- всегда иметь договор на руках перед оплатой, не платить по одному только счету;

- показывать платежи за аренду, коммунальные услуги, связь, рекламу;

- показывать налоги превентивно (как только открыл счёт, тут же заплатил с него налоги, даже если срок не подошел);

- платить налоги вовремя.

- вести дела со многими контрагентами, не только с одним;

- работать с системно значимыми организациями;

- проверять контрагентов в системе скоринга вашего банка, не иметь дел «красными» компаниям;

- воздерживаться от платежей на свежеоткрытые ИП и ООО и фирмы-«однодневки».

А теперь давайте разберемся, что происходит, когда вы должны кому-то деньги, совершили ошибку либо есть другие существенные причины заблокировать счёт.

Счёт заблокировала налоговая

Причины. Налоговая блокирует счёт, если предприниматель:

- не сдал декларацию;

- не заплатил налоги;

- проигнорировал требование налоговой, например, не заплатил пени или штрафы.

Реальная история

Валерия Л., начинающий предприниматель, затянула с оплатой налогов своего ИП до самого крайнего срока. Ровно 24 июля (в пятницу) она оформила платежку в интернет-банке и облегченно вздохнула. К сожалению, она это сделала в самом конце рабочего банковского дня и деньги поступили на счёт налоговой только в понедельник. Так у нее образовалась просрочка в 2 дня, за которые следовало уплатить пеню. Счёт был заблокирован. К счастью, проблема была решена после выплаты нескольких рублей пени.

Как узнать. В течение одного дня после принятия решения о блокировке счёта налоговая отправляет его владельцу копию документа с уведомлением о вручении. Банк получает решение о блокировке в электронной форме. Если вы не получили решение налоговой, а банк говорит, что действовал по её распоряжению, проверьте информацию о блокировке на сайте налоговой :

- Узнайте номер решения налоговой. Для этого выберите «Запрос о действующих решениях о приостановлении» и введите свой ИНН и БИК банка:

Полный список причин блокировки — в ст. 76 НК РФ

На сайте налоговой вы узнаете номер и дату решения о блокировке, код налоговой, которая приняла это решение, и БИК банка, в который оно направлено

На сайте налоговой вы узнаете номер и дату решения о блокировке, код налоговой, которая приняла это решение, и БИК банка, в который оно направлено

2. Узнайте причины блокировки из решения налоговой. Решение можно получить:

- в личном кабинете налогоплательщика на сайте налоговой;

- через электронную отчёность, если вы сдаёте отчёты в электронном виде;

- в своей налоговой инспекции.

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2020 года налоговая больше не будет блокировать счета, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ( п. 11 закона № 325-ФЗ)

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2020 года налоговая больше не будет блокировать счета, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ( п. 11 закона № 325-ФЗ)

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2020 года налоговая больше не будет блокировать счёта, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ( п. 11 закона № 325-ФЗ )

Что делать. Обычно налоговая блокирует счёт на сумму неуплаты. Остальными деньгами на счету можно пользоваться.

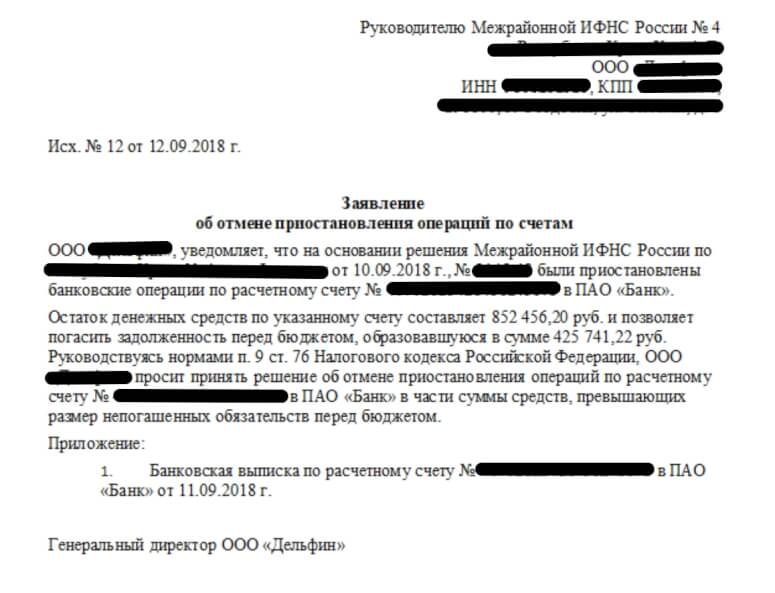

Но бывает, что под блокировку попадает вся сумма. Чтобы разблокировать часть, которая превышает неуплату, подайте заявление в свою налоговую инспекцию. Так вы сможете пользоваться счётом, пока решаете вопрос с блокировкой.

Пример заявления об отмене приостановления операций по счетам

Пример заявления об отмене приостановления операций по счетам

Пока счёт заблокирован, вы не сможете открыть новый счёт в том же или другом банке.

1. Если блокировка законная. Чтобы снять блокировку, устраните причину и сообщите об этом налоговой. Чтобы ускорить процесс, позвоните своему инспектору и одновременно отправьте заявление о снятии блокировки с подтверждающими документами.

Не заплатили налоги — заплатите и подтвердите платёжкой, не сдали декларацию — сдайте и подтвердите копией принятой декларации, проигнорировали требование — подтвердите получение требования квитанцией через электронную отчётность и передайте налоговой документы или пояснения, которые она просит. По закону налоговая должна отменить решение о блокировке в течение одного дня после того, как получит подтверждающие документы.

Если налоговая заблокировала счёт, целиком или частично, банк сможет провести только платежи первой и второй очередей (подробнее об этом ниже). Например, если предприниматель получил исполнительный документ на выплату задолженности по зарплате, банк обязан провести платёж. Таким документом может быть исполнительный лист, судебный приказ, удостоверение комиссии по трудовым спорам.

Иногда банки дают добро на платежи третьей очереди, например, оплачивает платёжки с зарплатой и налогами — уточняйте это в своём банке.

2. Если блокировка незаконная. Бывает, налоговая приостанавливает операции по счету необоснованно. Например, вы не сдали отчёт 6-НДФЛ за период, когда не выплачивали зарплату. Такое решение можно оспорить. Для этого подайте возражение на имя руководителя своей инспекции. Если в течение 30 дней вам не ответят или не решат проблему, подайте возражение в управление налоговой службы своего региона, а затем — в суд.

За каждый календарный день незаконной блокировки налоговая обязана выплатить проценты:

Друзья, недавно мы писали про то, что может стать причиной блокировки расчётного счёта и как этого не допустить. Сегодня рассказываем, что делать, если это всё же произошло.

Под блокировкой будем понимать то, что в Налоговом Кодексе называется «приостановление операций по счетам, а также переводов электронных денежных средств», а также ограничение доступа к интернет-банку.

Как всегда — лечение зависит от симптомов, а способ разблокировки — от причины. Всего таких причин в нашем обзоре 8. В первой половине ситуаций инициатива исходит от налоговой, в остальных случаях — от банка.

Причина №1: отчётность не сдана вовремя

Как только наступает день Икс, искусственный интеллект налоговой задаётся вопросом: есть декларация от налогоплательщика или нет? Простая бинарная логика — если да, то негативных последствий не будет. Если нет, то выносится решение о блокировке и направляется в банк. Банк обязан исполнить его сразу же после получения. Всё делается автоматически.

Что делать? Прежде всего, подать декларацию. Хотя бы сперва нулевую, а затем уточнённую. Обычно налоговая разблокирует расчётный счёт — направляя в банк решение об отмене — на следующий день после получения. Но может быть и дольше: несколько дней или даже неделя.

Причина №2: вопросы налоговой остались без ответа

Если есть вопросы к отчётности, то налоговая направляет требование о предоставлении пояснений. Нужно подтвердить, что требование получено. На это есть 6 дней — если не сделать вовремя, то, как и в предыдущем случае, налоговая отправит в банк решение о блокировке.

На само требование надо ответить в течение срока, который в нём указан — обычно это 7-10 дней. Если его пропустить, то счёт блокируется — технически всё происходит так же, как в предыдущем примере. Но получение требования всё равно нужно подтвердить: если вы получили его бумажным письмом, то подтверждением будет бланк уведомления о вручении — оформляется на почте. Если коммуникация ведётся электронно, то способ подтверждения зависит от программы или сервиса, которым вы пользуетесь.

После подтверждения нужно ответить по существу. После этого всё происходит, как в первом примере.

Причина №3: задолженность перед бюджетом

Когда есть задолженность по налогам или страховым взносам, налоговая присылает требование — заплатить, в нём же указан срок. Если его не исполнить, то выносятся два вида решений: взыскать и заблокировать. Если счетов у компании несколько, то и решений о блокировке тоже будет несколько — для каждого счёта своё. В итоге будут заблокированы все счета во всех банках, даже валютные. Само же взыскание будет произведено с какого-то одного счёта — того, который налоговая считает основным. Как налоговая это решает, знает только она сама.

В банк и тем предпринимателям, у которых есть ЭДО, они направляются электронно, всем остальным — по почте с уведомлением о вручении. На практике это означает, что бизнес узнаёт об этом уже сильно после того, как всё произошло.

Бывает, что про решение о взыскании налоговая «забывает»: счёт заблокирован, а почему — непонятно. Иногда причину можно увидеть в интернет-банке, но это зависит от банка, в ногу со временем идёт не каждый. В таком случае можно проверить самостоятельно на сайте налоговой — нужно выбрать пункт «Запрос о действующих решениях о приостановлении» и указать свой ИНН и БИК банка.

Также отметим, что в случае задолженности перед бюджетом насчитываются пени — отсчёт идёт с первого дня просрочки до дня уплаты. День уплаты в расчёт не включается. Есть тонкость — пени считаются в зависимости от того, когда именно произошла оплата: после 30-го дня ставка удваивается.

Пример расчёта пени: налог был уплачен на 15 дней позже установленного срока. Тогда надо считать так:

сумма налога х 15 х ставка рефинансирования : 300

Другой пример: налог заплатили позже на 32 дня. Тогда делим 32 на две части — 30 и 2. Для 30 дней расчёт делается аналогично тому, как описано выше, а 2 дня мы тоже умножаем на сумму налога и актуальную ставку рефинансирования, но делим уже на 150:

сумма налога х 2 х ставка рефинансирования : 150

Чтобы получить итоговую сумму, оба результата надо сложить.

Но вернёмся к счёту. Сначала желательно запросить в налоговой справку о состоянии расчётов с бюджетом и проверить историю операций по счёту — смотрится по выписке из банка.

Причина №4: обеспечительная мера

Официально это звучит длинно и непонятно: «обеспечение возможности исполнения решения о привлечении к ответственности за совершение налогового правонарушения». Переводим на человеческий язык: было нарушение, налоговая приняла решение о наказании, но сомневается, что оно будет исполнено. Судебные приставы в такой ситуации запрещают выезд за границу, а налоговая может заблокировать расчётный счёт.

Скажем сразу — это экзотика, в нашей практике такая ситуация пока что не встречалась ни разу. Но если вдруг с вами это случилось, то требования налоговой стоит исполнить — заплатить штраф или прийти на допрос. О том, как вести себя на допросе, читайте тут.

Причина №5: банк-пограничник

Если ИП или директор ООО иностранец, то должен быть документ, подтверждающий право нахождения в России — вид на жительство или разрешение на временное проживание. Если срок действия истёк, а банк это обнаружил, то клиенту направляется требование: докажи, что находишься в стране на законных основаниях. Если этого не сделать, счёт будет заблокирован, пока банк не получит желаемого.

Причина №6: банк не понимает, что происходит

Банк обязан анализировать денежные операции клиентов. Если он не будет этого делать, то ЦБ его накажет и даже может отозвать лицензию. Поэтому финмониторинг — специальное подразделение в структуре банка — следит за операциями и задаёт вопросы, если что-то не понятно.

В такой ситуации надо дать пояснения и предоставить документы, относящиеся к сделке.

Причина №7: финмониторинг не видит обычных операций

Под «обычными операциями» понимаем налоги, страховые взносы, аренду и зарплату — то есть всё то, что происходит в любой компании, вне зависимости от вида и размера бизнеса.

На эти грабли предприниматели — особенно начинающие — наступают довольно часто. Например, один и тот же человек одновременно является и учредителем ООО, и директором, и единственным сотрудником. Чтобы не выводить деньги из оборота, зарплату себе пока не платит. Соответственно, нет оснований платить страховые взносы. Если ещё и помещение своё, то вообще прекрасно — экономия на аренде. Но банк так не считает.

Что видит банк? Сделки совершаются, деньги на счёт поступают и списываются, но налоги не платятся и других расчётов с бюджетом тоже нет. В банковских методичках такая ситуация характеризуется тремя словами — подозрительно, однодневка, обналичка. Расходные операции по счёту приостановить до выяснения обстоятельств.

Что делать предпринимателю? Поговорить с банком и честно объяснить ситуацию. Налоги заплатить, зарплату перечислить — хотя бы минимальную сумму: важно, чтобы в платёжных поручениях были понятные для банка назначения платежа.

Бывает и так, что налоги платятся с расчётного счёта, открытого в другом банке — первый банк этого, конечно, не видит. В таком случае выполнение обязательств перед бюджетом и работниками можно подтвердить выпиской — кому-то достаточно файла в формате PDF, а кому-то подавай на бумаге, и чтобы обязательно с гербовой печатью и подписью чуть ли не первого лица. Зависит от банка.

Причина №8: банк-фантазёр

От банка зависит и то, как именно клиент будет доказывать свою благонадёжность, если в ней возникнут сомнения.

Ещё бывает, что банк требует документы, которых нет. Например, запрашивает от индивидуального предпринимателя бухгалтерский баланс — в то время как у ИП его быть не может по определению. Понятно, что нельзя дать то, чего нет, но можно рассказать банку, почему тот ошибается. Снова придётся говорить и объясняться, хоть это и бесит. Поэтому совет «найти более адекватный банк» уместен и в этом случае тоже.

Совет для принципиальных и сильных духом: если банк явно неправ, а времени и желания восстановить справедливость у вас достаточно, то можно через суд признать действия банка незаконными. Дело в том, что в такой ситуации именно банк обязан доказать, что у него имелись основания для отказа в проведении операций по поручению клиента. Но, повторим, это долго, а бизнес обычно не ждёт.

Резюмируем

Может показаться, что разблокировка счёта — процедура сугубо техническая. Но это не так: универсального способа нет, решение зависит от ситуации. Кто может сам — молодец. Но не вечно же сражаться в одиночку, главному герою тоже нужна компания — кто-то ведь должен помогать, подносить снаряды и следить за радарами.

Да и вообще, лучший способ разобраться с проблемой — не попадать в неё. Так что если нужна предсказуемая надёжность и суперсила для бизнеса — добро пожаловать в Кнопку. Бухгалтер прокачает осмотрительность и опыт, юрист добавит логику и здравый смысл, а бизнес-ассистент включит кругозор и многорукость. Чем не супергеройская команда? :)

Рассказал всем — Станислав Николаев, маркетолог.

Основные причины блокировки расчетного счета ИП и ООО: невыполнение обязательств перед налоговой (несвоевременная сдача деклараций и уплата налогов) и подозрение в отмывании денег. Прежде чем что-то предпринимать, важно выяснить, кто и почему «заморозил» деньги компании. Эта статья о том, как это сделать и что предпринять в каждом случае.

Чтобы узнать больше о причинах блокировки расчетного счета и том, как ее предотвратить, читайте наш подробный материал на эту тему.

Причины блокировки счета налоговой

ФНС может инициировать блокировку счета, если вы:

- Не сдали декларацию в течение десяти дней после срока, прописанного в НК РФ (с июля 2021 допустимое отклонение увеличится до 20 дней). В этом случае будет заблокирована вся сумма на счете.

- Не уплатили налоги, штрафы или пени на сумму от 3 000 рублей в течение 8 дней после получения письменного требования от ФНС. Блокируется сумма долга, причем на каждом счету, принадлежащем ИП или ООО. Если так произошло, вы вправе подать в налоговую заявление с требованием отменить избыточные блокировки.

- Нарушили правила электронного документооборота. Например, большинство компаний обязаны отправлять в налоговую электронную квитанцию о получении требования. Если в течение 6 дней это не сделано, ФНС блокирует всю сумму на расчетном счете.

Иногда налоговая блокирует счет незаконно. Вы можете составить возражение и подать его в свое отделение, чтобы вернуть доступ к деньгам и получить компенсацию.

Как снять блокировку счета, если ее инициировала налоговая:

- Начните с уточнения причины блокировки счета. Менеджер банка обязан сообщить номер документа, на основании которого деньги «заморозили». С этим номером идете в налоговую и узнаете, что нужно сделать, чтобы вернуть доступ к средствам.

- Устраните причину блокировки расчетного счета. Сдайте декларацию, уплатите сумму, которую задолжали, или сформируйте электронную квитанцию для ФНС.

- Сообщите об устранении нарушения, направив в налоговую заявление с требованием разблокировки счета.

Сроки разблокировки зависят от нарушения и прописаны в ст. 76 Налогового кодекса . Например, если дело было в несданной декларации, доступ к деньгам должен быть восстановлен в течение одного дня после ее предоставления.

Причины блокировки счета банком

В соответствии с №115-ФЗ банки должны следить за законностью деятельности своих клиентов. Они вправе отказывать в проведении операций, если те кажутся подозрительными либо не имеющими экономического смысла, и инициировать проверки.

Вы можете попасть в поле зрения службы безопасности банка, если:

- заплатите мало налогов (менее 0,9% от оборота);

- снимете со счета крупную сумму сразу после ее поступления;

- покажете большой оборот, работая без сотрудников;

- предоставите информацию о компании, которая не соответствует данным в реестре ИП или ООО;

- переведете деньги физическому лицу (если это не зарплата).

Как снять блокировку счета, если ее инициировал банк:

- Получить от менеджера банка документ, в котором указано, на каком основании заблокировали счет.

- Узнать, какие документы нужны, чтобы доказать законность сделки или деятельности фирмы.

- Собрать эти документы и передать их в банк.

- Ждать. НК РФ не регламентирует сроки снятия разблокировки банком, они зависят от регламента конкретного учреждения.

Мы также писали о том, кто кроме банка и налоговой может стоять за блокировкой счета и как вести деятельность, чтобы её не допустить. Прочтите эти статьи, чтобы разобраться в теме и минимизировать риск потерь.

Нужна помощь при блокировке счета? Выясним причину и расскажем, как действовать, чтобы вернуть доступ к деньгам фирмы как можно быстрее!

Бизнес сегодня невозможно представить без расчетного счета. Поэтому налоговые службы применяют частичные или полные блокировки счетов в качестве меры воздействия на налогоплательщиков. Если у организации несколько счетов, то блокируют все.

Понятно, что невозможность проведения операций парализует деятельность.

Как узнать, что вас заблокировали

Чтобы блокировка не прилетела неожиданно, организация сама может при помощи сервиса ФНС «Система информирования банков о состоянии обработки электронных документов» периодически проверять свои счета:

Лайфхак — БИК при запросе можно и не вводить, заменив его нулями, тогда выпадут все имеющиеся блокировки, а не только по одному банку.

Проверить контрагента на блокировки можно также через сервис Ак Барс Банка «Светофор », используя который вы узнаете самое важное:

- регистрационные и контактные данные;

- отзывы о контрагенте;

- совокупный результат официальных проверок;

- финансовое состояние.

Как быстро разблокировать расчетный счет

- Выясните причину блокировки. Обратитесь в отдел камеральных проверок ИФНС по месту регистрации компании. Сотрудник отдела камеральных проверок может объяснить причину блокировки по телефону, для этого понадобится номер и дата решение — их вы узнаете на сайте ФНС или в банке.

- Выполните требования налоговой. Заплатите налог, отправьте декларацию или подтвердите получение требования налоговой.

- Устраните нарушения . Предоставьте документы, подтверждающие уплату налога, сдачу декларации, получение требования по ТКС, если вы используете ЭДО с налоговой.

Дальше уведомьте налоговую службу об устранении нарушений:

- Направьте документы в ФНС по ТКС, через личный кабинет налогоплательщика, или лично предоставьте в инспекцию;

- приложите заявление об отмене ареста расчетного счета.

Как минимизировать риски блокировки

Чтобы минимизировать риски блокировки счетов нужно:

- Платить налоги через расчетный счет. В соответствии с рекомендациями ЦБ РФ доля налоговых отчислений должна быть не менее 1% от дебетового оборота.

- Уплачивать все налоги своевременно.

- Оформлять сотрудников в штат. Выплачивать через расчетный счет зарплату, НДФЛ и страховые взносы. При этом суммы уплачиваемых НДФЛ и взносов должны соответствовать среднесписочной численности сотрудников, а ФОТ должен быть установлен из расчета не ниже официального прожиточного минимума.

- Проверяйте контрагентов.

- Указывайте подробно назначение платежа.

- Оформляйте правильно первичную документацию.

- При оплатах физлицам не забывайте удерживать и перечислять НДФЛ.

- Предоставляйте в банк и ФНС документы по запросу.

- При розничной торговле или другой деятельности с получением наличной выручки, вносите наличные на счет.

Хотите узнать ваш уровень риска попасть под блокировку? Пользуйтесь сервисом «Ревизор», входящим в состав интернет-банка . «Ревизор» не просто проведет проверку, но даст оценку рисков и даст рекомендации.

Еще не успели стать нашим клиентом? Оставьте заявку на открытие счета прямо сейчас. В Ак Барс Банке действует также формат подписки на обслуживание расчетного счета. Суть его в том, что вы можете заранее оплатить 3, 6 или 12 месяцев расчетно-кассового обслуживания и получить скидку. А еще вы бесплатно получите полезные сервисы для бизнеса на этот период.

Читайте также: