Замена фискальной памяти ккм

Обновлено: 06.07.2024

Введение нового порядка применения контрольно-кассовой техники (ККТ), с функцией онлайн-передачи фискальных данных, сопровождалось громкими заявлениями об ожидаемом повышении «прозрачности» расчетов и, одновременно, об удобствах и простоте использования онлайн-касс.

Не знаем как с «прозрачностью», но обещания о простоте и удобстве для пользователей оказались в значительной степени несбывшимися.

Как показала практика, пользователи онлайн-касс сразу же, после их введения, столкнулись с целым рядом технических проблем и вопросов, но, кроме того, с большим количеством юридических коллизий и «пробелов» в процедурах регистрации, перерегистрации и применения ККТ.

Рассмотрим один из таких спорных аспектов: что делать, если в ККТ сломался фискальный накопитель?

Прежде всего, разберемся, что представляет собой фискальный накопитель в ККТ.

В ст. 1.1 Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее – «Закон № 54-ФЗ») содержится весьма сложное определение фискального накопителя – это программно-аппаратное шифровальное (криптографическое) средство защиты фискальных данных в опломбированном корпусе, содержащее ключи фискального признака, обеспечивающее возможность формирования фискальных признаков, запись фискальных данных в некорректируемом виде (с фискальными признаками), их энергонезависимое долговременное хранение, проверку фискальных признаков, расшифровывание и аутентификацию фискальных документов, подтверждающих факт получения оператором фискальных данных фискальных документов, переданных контрольно-кассовой техникой, направляемых в контрольно-кассовую технику оператором фискальных данных, а также обеспечивающее возможность шифрования фискальных документов в целях обеспечения конфиденциальности информации, передаваемой оператору фискальных данных.

Если говорить по-простому, то фискальный накопитель – это устройство для защищенного шифрования, хранения и передачи фискальных данных.

С учетом сегодняшнего уровня развития техники и технологий, фискальный накопитель – устройство весьма примитивное и, казалось бы, должно быть очень надежным.

Но, к сожалению, практика показала, что фискальные накопители ломаются и ломаются достаточно часто. При этом сломанный фискальный накопитель, как правило, полностью блокирует передачу/выдачу фискальных данных.

И тогда у пользователей возникает целый ряд вопросов.

Вопрос 1 (пожалуй, основной): как юридически правильно заменить фискальный накопитель и перерегистрировать ККТ?

Согласно п. 8 ст. 4.2 Закона № 54-ФЗ в случае перерегистрации контрольно-кассовой техники в связи с заменой фискального накопителя пользователь формирует отчет о закрытии фискального накопителя. Сведения, содержащиеся в сформированном отчете о закрытии фискального накопителя, передаются в налоговый орган вместе с заявлением о перерегистрации контрольно-кассовой техники в связи с заменой фискального накопителя.

Из приведенной нормы никаких исключений нет.

Но сломанный фискальный накопитель в большинстве случаев не позволяет пользователю сформировать отчет о закрытии фискального накопителя.

В то же время, в п. 8 Порядка заполнения формы заявления о регистрации (перерегистрации) контрольно-кассовой техники, утв. Приказом ФНС России от 29.05.2017 № ММВ-7-20/484@, указано, что в случае если основанием для подачи заявления является замена фискального накопителя в связи с его поломкой, отчет о закрытии фискального накопителя может не представляться.

Приказ ФНС России от 29.05.2017 № ММВ-7-20/484@ – это общеобязательный нормативный акт и им можно и нужно руководствоваться.

Таким образом, в рассматриваемой ситуации заменить сломанный фискальный накопитель и перерегистрировать ККТ можно и без представления отчета о закрытии фискального накопителя.

По логике приведенной нормы Приказа № ММВ-7-20/484@ поломка фискального накопителя должна как-то подтверждаться (иначе, нельзя полностью исключить злоупотребления, в частности сокрытие выручки, со стороны пользователей). Но ни в Законе № 54-ФЗ, ни в Приказе № ММВ-7-20/484@ о таком обязательном подтверждении ни слова и уж тем более нигде не указывается, как и кем должна подтверждаться поломка фискального накопителя.

На практике налоговые органы в рассматриваемой ситуации требуют заключение о поломке фискального накопителя, выданное изготовителем фискального накопителя.

Но, повторимся, такие требования не имеют конкретного нормативного обоснования.

И все же, считаем, в целях исключения спорных ситуаций и, соответственно, в целях минимизации рисков пользователю следует позаботиться о «стороннем» подтверждении факта поломки фискального накопителя. Однако, по нашему мнению, это не обязательно должно быть подтверждение именно от изготовителя фискального накопителя (с которым, кстати, у пользователя могут отсутствовать прямые договорные отношения). Это может быть, например, подтверждение (заключение) от поставщика ККТ, к которому пользователь обратился в рамках договорных (последоговорных) отношений по поставке ККТ.

Копию указанного подтверждения (заключения) целесообразно передать в налоговый орган вместе с заявлением (письмом) в произвольной форме о факте поломки фискального накопителя и невозможности в связи с этим формирования отчета о закрытии фискального накопителя.

В рассматриваемом случае неподтвержденный факт поломки фискального накопителя, полагаем, влечет некоторые риски привлечения к административной ответственности по ч. 4 или ч. 5 ст. 14.5 КоАП РФ (штраф на индивидуальных предпринимателей до 3 000 руб., на юридических лиц до 10 000 руб.) – в зависимости от того, квалифицирует ли налоговый орган данную ситуацию как нарушение порядка перерегистрации ККТ или же как непредставление информации, связанной с использованием ККТ.

Вопрос 2: как быть с фискальными данными, которые в связи с поломкой фискального накопителя не были переданы оператору фискальных данных?

Если возникла проблема с фискальным накопителем, организация-производитель фискального накопителя может извлечь из него данные с пометкой, какие чеки ККТ были отправлены оператору фискальных данных (от него есть подтверждение), а какие нет. Неотправленные данные кассовых чеков на электронном носителе должны быть переданы в налоговую службу вместе с заявлением пользователя ККТ, в котором описывается сложившаяся ситуация.

В ситуации же, когда данные о некоторых расчетах по каким-то причинам не попали в фискальный накопитель, но в учетной системе пользователя они отражены, необходим чек коррекции.

Приведенные рекомендации в целом логичны и справедливы, но опять же они не имеют конкретного нормативного обоснования (законодателю следовало бы в п. 4 ст. 4.3 Закона № 54-ФЗ детально урегулировать данный вопрос, применительно к ситуации поломки фискального накопителя).

Тем не менее, до появления достаточной правоприменительной практики по рассматриваемой ситуации или, возможно, до внесения уточнений и дополнений в Закон № 54-ФЗ советуем пользователям по возможности следовать изложенным рекомендациям ФНС России, по крайней мере в отношении незафиксированных данных о расчетах.

Кстати, на необходимость оформления чека коррекции в связи с неисправностью ККТ указано также в Письмах ФНС России от 07.12.2017 № ЕД-4-20/24899, от 20.12.2017 № ЕД-4-20/25867@, Письме Минфина России от 28.12.2017 № 03-01-15/88042.

Вопрос 3: подлежит ли обязательному хранению сломанный фискальный накопитель?

Этот вопрос связан с тем, что по условиям гарантийных обязательств пользователю возможно придется передать фискальный накопитель поставщику ККТ или поставщику/изготовителю фискального накопителя для его замены или возмещения стоимости.

Но, обратим внимание, Закон № 54-ФЗ предусматривает без каких-либо исключений пятилетний срок обязательного хранения фискального накопителя после окончания его эксплуатации (п.п. 1, 4 ст. 4.1, п. 2 ст. 5 Закона № 54-ФЗ).

Соответственно, в отношении неисправных фискальных накопителей может возникнуть некий правовой конфликт между нормами Закона № 54-ФЗ и гарантийными обязательствами: с одной стороны, формально все фискальные накопители должны храниться в течение пяти лет после окончания их эксплуатации; с другой стороны, по условиям гарантийных обязательств пользователь может быть вынужден передавать фискальные накопители поставщику ККТ или поставщику/изготовителю фискального накопителя для замены или возмещения стоимости.

В связи с этим можно дать следующие рекомендации:

1. В идеале после решения поставщиком/изготовителем вопроса о замене или возмещении стоимости фискального накопителя неисправный фискальный накопитель пользователю следует получить обратно.

2. Если поставщик/изготовитель принципиально не соглашается возвращать неисправный фискальный накопитель (или это невозможно по каким-либо иным причинам), то пользователю обязательно нужно получить письменное заключение о неустранимой неисправности каждого переданного поставщику/изготовителю фискального накопителя (об этом заключении мы уже упоминали выше).

При несоблюдении данных правил, считаем, у пользователя возникают риски привлечения к административной ответственности по ч. 4 или ч. 5 ст. 14.5 КоАП РФ (штраф на индивидуальных предпринимателей до 3 000 руб., на юридических лиц до 10 000 руб.; за каждый выявленный налоговым органом факт «нехранения» фискального накопителя).

Вопрос 4: при поломке фискального накопителя и потере в связи с этим какой-то части фискальных данных возникают ли у налогового органа основания для исчисления налогов расчетным путем?

Вопрос, понятно, актуален для пользователя ККТ (налогоплательщика), применяющего общую систему налогообложения (ОСН) или упрощенную систему налогообложения (УСН).

Напомним, согласно пп. 7 п. 1 ст. 31 НК РФ налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случае, в частности, отсутствия учета доходов и расходов, учета объектов налогообложения, ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Исчисление налогов расчетным путем – это всегда очень условный метод расчета, применение которого связано со значительной долей оценки и субъективного усмотрения. А где оценка и усмотрение, там потенциальные споры и конфликты между налогоплательщиком и налоговым органом. Вообще, по логике налогового законодательства, исчисление налогов расчетным путем является неким «нештатным», «аварийным» способом исчисления налогов. Это и оправдывает в данном случае определенную условность расчетов.

Но поломка фискального накопителя – факт, как правило, от налогоплательщика не зависящий и уж точно никак не связанный напрямую с добросовестностью и законопослушностью налогоплательщика. Этот факт никак нельзя приравнять к отсутствию учета или ведению учета с нарушениями (в контексте пп. 7 п. 1 ст. 31 НК РФ).

Поэтому, если добросовестный пользователь ККТ (налогоплательщик) выполнит изложенные выше действия и рекомендации в связи с поломкой фискального накопителя, риски применения расчетного метода по пп. 7 п. 1 ст. 31 НК РФ, по нашему мнению, отсутствуют. Если же налогоплательщик будет уличен в каких-то злоупотреблениях, «махинациях» с фискальным накопителем или фискальными данными, масштабных сокрытиях сведений о расчетах, то, конечно, ничего нельзя полностью исключать; в отношении такого налогоплательщика, в том числе, может быть применен расчетный метод исчисления налогов.

Как видим, поломка фискального накопителя в ККТ может повлечь ряд спорных вопросов, которые не имеют однозначного разрешения в системе действующего нормативно-правового регулирования.

Да, есть некоторые рекомендации налоговых органов и Минфина России, применимые к ситуации поломки фискального накопителя, но, во-первых, не все они имеют нормативное обоснование, а, во-вторых, в ряде случаев и эти рекомендации могут оказаться неисполнимыми.

В частности, заключение от изготовителя фискального накопителя о его неисправности, которое на практике требуют представить налоговые органы, пользователю получить может быть весьма проблематично, например, в связи с процедурой банкротства/ликвидации изготовителя или попросту в связи с отсутствием прямых договорных отношений между пользователем и изготовителем фискального накопителя. Это же относится и к «желаемым» для налоговых органов сведениям из сломанного фискального накопителя, которые может извлечь изготовитель фискального накопителя. Оформить правильный чек коррекции тоже иногда непросто, поскольку пользователь не всегда может в полной мере понимать, какие сведения попали в неисправный фискальный накопитель, а какие нет.

Что тут сказать: остается ждать развития нормативно-правовой базы по рассмотренному вопросу.

Фискальный накопитель (ФН) – это «память» кассового аппарата, аналог электронной контрольной ленты защищённой (ЭКЛЗ). У этого устройства две главные функции:

— шифрование фискальных данных для передачи в ОФД;

— хранение архива фискальных данных в течение 5 лет.

В каких случаях нужно менять ФН

Когда закончился срок действия накопителя

Фискальные накопители выпускаются сроком действия на 15 и 36 месяцев. Выбор ФН зависит от системы налогообложения юридического лица или ИП.

По окончании срока действия фискальный накопитель перестаёт передавать данные в ОФД, и если не решить этот вопрос оперативно, ФНС заблокирует кассу.

Память фискального накопителя заполнена

Как и у любого устройства для хранения данных у фискального накопителя существует определённый лимит памяти. И этот лимит может закончиться до конца срока действия ФН.

Фискальный накопитель повреждён

Такое тоже случается. В этом случае касса перестаёт передавать данные в ОФД и через 30 дней происходит её автоматическая блокировка.

При смене владельца ККТ

При продаже кассового аппарата и регистрации её на новое юридическое лицо или ИП нужно заменить фискальный накопитель на новый.

Ошибка при регистрации или перерегистрации кассы

Если при регистрации кассы был введён неверный ИНН, неправильный регистрационный номер кассы или заводской номер самого фискального накопителя.

Замена фискального накопителя

Самая частая причина замены фискального накопителя – окончание срока действия.

Отслеживать график замены фискальных накопителей можно с помощью кассового ПО или личного кабинета ОФД. Как правило, касса сама предупреждает о том, что срок действия ФН подходит к концу или память заполнена.

Перед заменой фискального накопителя:

— Завершите смену на кассе.

— Убедитесь, что все документы были переданы в ОФД.

— Создайте на кассовом аппарате «Отчёт о закрытии фискального накопителя», пошаговая инструкция, как это сделать, есть в документах ККТ. «Закрывать» фискальный накопитель нужно до окончания его срока действия.

Затем следует отключить кассу от сети и интернета и заменить фискальный накопитель на новый. Как именно это нужно сделать, зависит от конкретной модели ККТ. Вы можете сделать это самостоятельно, но лучше обратиться в центр технического обслуживания.

Подключите кассу и сформируйте на ней «Отчёт об изменениях параметров фискализации с заменой ФН». Этот отчёт в дальнейшем понадобится вам для перерегистрации кассы в ФНС. Не выбрасывайте старый фискальный накопитель, по закону владелец обязан хранить его в течение пяти лет.

Перерегистрация кассы с новым ФН

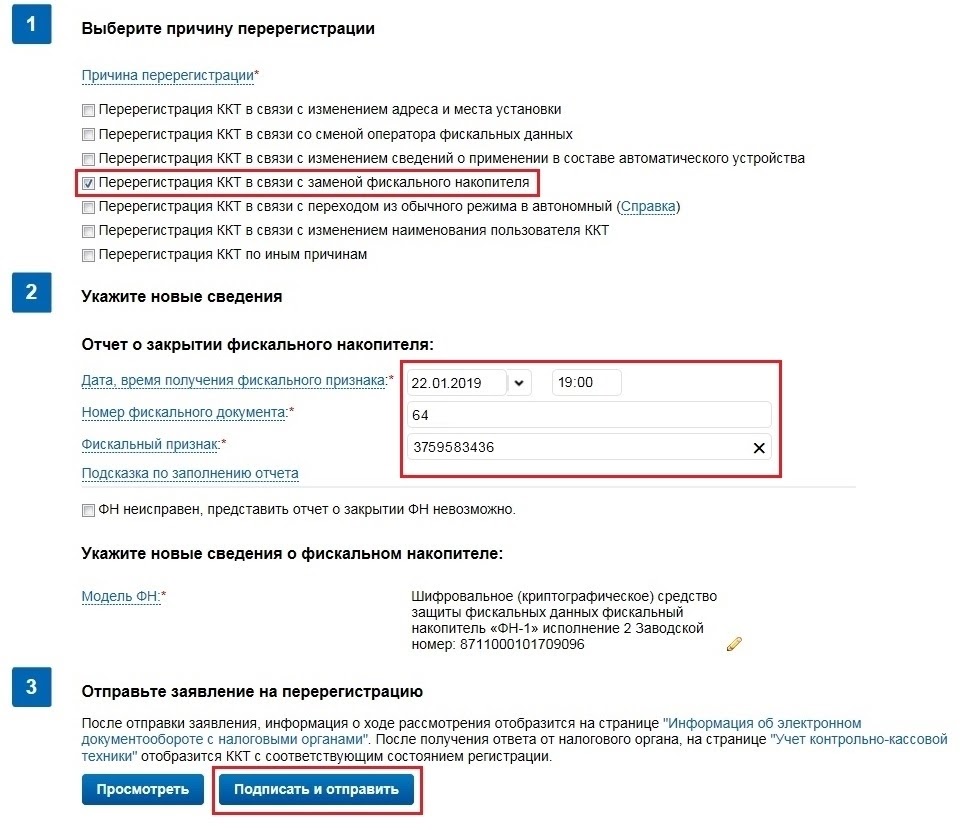

Установка нового фискального накопителя требует перерегистрации кассы в ФНС. Сделать это можно либо в личном кабинете налогоплательщика на сайте ФНС, либо в личном кабинете ОФД.

Для этого вам потребуется электронная подпись и данные отчёта об изменении параметров фискализации. Следуйте инструкциям личного кабинета, в поле «причины» укажите «Перерегистрация кассы в связи с заменой фискального накопителя». Заполните заявление и прикрепите к нему отчёт фискального накопителя. Как правило, налоговая служба рассматривает заявки на перерегистрацию ККТ в течение одного дня. Как только данные кассы обновятся, можно начинать работу.

Приобрести новый фискальный накопитель на 15 и 36 месяцев, электронную подпись для перерегистрации кассы и получить квалифицированную помощь специалистов сервисного центра можно в компании Такском.

Если в прошлом году вы перешли на онлайн-кассу, значит, скоро придется менять фискальный накопитель, который записывает все операции.

У накопителей ограниченный срок действия: чаще всего — 13 месяцев. Скоро этот срок истечет и касса перестанет работать. Чтобы вернуть ее к жизни, придется заменить фискальный накопитель (ФН).

У вас есть два варианта: обратиться в центр техобслуживания и заплатить специалисту либо заменить ФН своими руками и взять на себя ответственность за его правильную работу.

Мы узнали, стоит ли разбираться с кассой самому, сколько времени займет процесс и о чем позаботиться заранее.

Что такое фискальный накопитель

Это оборудование, которое стоит внутри онлайн-кассы, — выглядит как небольшая серая коробка. ФН нужен, чтобы налоговая знала обо всех торговых операциях. Он записывает операции, удостоверяет их подлинность, шифрует и передает оператору фискальных данных. Затем оператор отправляет информацию в налоговую инспекцию.

Именно фискальный накопитель превращает обычную кассу в онлайн-кассу.

ФН привязан к кассе, в которую его установили. Кассовый аппарат и ФН регистрируют в налоговой — связывают с личным кабинетом предпринимателя. Это нужно, чтобы ведомство точно знало, от кого поступают данные. Поэтому если переставить фискальный накопитель в другую кассу, она не будет работать.

Когда меняют фискальный накопитель

Главная причина замены накопителя — истечение срока его действия. Но это не единственная причина, из-за которой ФН может прекратить работу.

Истек срок действия устройства. Посмотрите срок действия вашего ФН в личном кабинете на сайте налоговой или узнайте у оператора фискальных данных. Иногда срок действия накопителя указывают в интерфейсе онлайн-кассы.

Специалисты центров технического обслуживания говорят, что лучше не откладывать замену накопителя и не ждать, когда касса перестанет работать. Особенно если предприниматель хочет заменить ФН самостоятельно.

Если срок действия ФН закончился внезапно и касса встала, то, как правило, у предпринимателя смена остается открытой. Закрыть смену обычным способом касса не позволяет, потому что накопитель уже закончился. А без этого поменять ФН не получится. Обычно предприниматели не могут сами решить эту проблему и приносят кассу к нам.

Своим клиентам мы советуем менять накопитель заранее. Например, если кассу зарегистрировали 10 июня 2017 года, то 10 июля 2018 срок действия ФН закончится (речь о ФН на 13 месяцев). Поменять накопитель стоит в первых числах июля. Если касса не на обслуживании, предпринимателю придется следить за сроками самостоятельно

Срок окончания действия ФН указан в личном кабинете предпринимателя на сайте налоговой

Закончилась память. У фискального накопителя есть определенный объем памяти. Насколько быстро он заполняется, зависит от количества операций и размера данных. Как говорят специалисты центров техобслуживания, у некоторых клиентов объем памяти ФН заканчивался спустя 6–8 месяцев. В таком случае устройство выдает ошибку и прекращает работать. Его нужно менять: пока не замените, касса не будет работать.

Накопитель неисправен. Иногда фискальные накопители внезапно перестают работать. Если касса перестала отправлять документы из-за поломки накопителя, придется купить новый.

Изменился ИНН. Например, при реорганизации компании изменился ИНН — тогда использовать существующий накопитель больше нельзя. Когда вы регистрировали кассу в налоговой, вы связали данные компании, в том числе ИНН, с номером фискального накопителя. Привязать ФН к другому ИНН нельзя, даже если этот номер налогоплательщика принадлежит вам.

Устарел протокол. С 1 января 2019 года все предприниматели России обязаны перейти на новый формат фискального документа (ФФД) — с версии 1.0 на версию 1.05. Для этого в онлайн-кассе обновляют прошивку, чтобы устройство могло печатать чеки обновленной версии. С технической стороны фискальный накопитель при этом можно использовать тот же: все ФН поддерживают новую версию фискальных документов.

Однако до недавнего времени налоговая утверждала , что перейти на протокол 1.05 можно только с заменой накопителя. В апреле 2018 года ФНС выпустила разъяснение , что фискальный накопитель все-таки можно не менять, но еще не все производители касс успели выпустить обновления, которые технически позволяют перейти на ФФД 1.05 без замены ФН.

Если вы собираетесь менять фискальный накопитель этим летом, советую сразу обновить кассу, чтобы переключиться с ФФД 1.0 на 1.05. Такие прошивки есть уже почти у всех производителей. Но здесь есть нюанс: не у всех клиентов получится самостоятельно обновить кассу. Дело в том, что немногие производители касс выкладывают обновления в свободный доступ, плюс нужны определенные технические знания

Фискальный накопитель (ФН) в онлайн-кассе нужно сменить, если у него закончились срок действия или память. После замены ФН кассу нужно перерегистрировать в ФНС.

Нюансы, которые надо выяснить перед заменой

Перед началом работы следует помнить о том, что для перерегистрации в личном кабинете нужна действительная ЭЦП. Так как после замены ФН даётся только 1 рабочий день на перерегистрацию, то позаботиться о наличии действующей подписи следует заранее.

Кроме того, модели ФН 1.0 уже поддерживают формат фискальных данных 1.05. Поэтому владельцу нужно убедиться в том, что касса работает с этим форматом ФД 1.05. Фискальные данные версии 1.0 уже не принимаются налоговой.

Что нужно для замены фискального накопителя:

- ключ ЭЦП, чтобы подписать заявление о перерегистрации ККТ в личном кабинете налогоплательщика на сайте налоговой службы;

- новый фискальный накопитель со сроками действия в рамках законодательства РФ.

Как заменить фискальный накопитель

Предприниматель имеет право работать автономно в течение 30 дней для замены фискального накопителя. Но если за 30 дней ФН не будет установлен, то фирма будет оштрафована. Закон не запрещает предпринимателю менять фискальный накопитель самостоятельно. Именно про физическую процедуру замены мы и поговорим ниже.

- Закройте архив фискального накопителя

Прежде, чем начать процесс, все чеки должны быть сформированы и отправлены в ОФД. Счётчик неотправленных данных должен показывать 0.

Только после этого можно выбрать в меню «Закрыть архив фискального накпоителя». Кассовая машина сформирует отчёт о закрытии и распечатает его на чеке, а электронную версию направит в ОФД.

Раньше, чем это действие будет завершено, вынимать фискальный накопитель нельзя.

Поставить или снять фискальный накопитель не сложнее, чем вставить флэшку в компьютер. Тут, вообщем-то, и рассказывать нечего. Кроме того, что если касса опломбирована, то нужно соблюдать условия её вскрытия. Но далеко не все кассы имеют встроенный в корпус накопитель. Чаще всего он расположен так, что достать его можно и без вскрытия корпуса.

С помощью тест-драйвера или на самом кассовом аппарате в меню нужно найти пункт «Перерегистрация» и синхронизировать время начала эксплуатации нового ФН с компьютером. Кроме того, проверьте, чтобы и отклонений с точным временем не было. Имейте в виду, что у разных кассовых машин это разные меню. Но логика везде одинаковая. Выберите причину перерегистрации «Замена ФН» и проверьте все данные. Не забудьте распечатать отчёт.

Перерегистрация кассы в ФНС также необходима. Найдите ваш ККТ в списке, выберите пункт «Перерегистрировать». Заполните нужные данные и отправьте заявление на рассмотрение. Понадобится электронная подпись.

После этого дождитесь появления карточки регистрации в личном кабинете на сайте налоговой.

Читайте также: