Замена блока питания косгу

Обновлено: 06.07.2024

Ранее бухгалтеры автономных учреждений использовали КОСГУ для внутренней аналитики, обязанности вести ее не было. Однако Минфин РФ своим приказом от 16.11.2016 № 209н распространил действие Инструкции, утвержденной Минфином РФ от 01.12.2010 года № 157н (далее — Инструкция № 157н), на все типы учреждений бюджетной сферы.

Применение нового КОСГУ

Финансовое ведомство старается сделать для каждого кода максимально подробный перечень услуг и работ. Программы, автоматизирующие бухгалтерский учет, тщательно контролируют хозяйственные операции. Однако у бухгалтеров часто возникают вопросы, как применять Указания о порядке применения бюджетной классификации РФ, утвержденные приказом Минфина России от 01.07.2013 № 65н (далее — Указания № 65н). И не зря. Неправильное применение классификации проверяющие расценят как использование средств не по назначению, даже если речь идет о кодах, которые отличаются только одним знаком третьего разряда, как в случае с подстатьями 226 «Прочие расходы и услуги» и 225 «Работы, услуги по содержанию имущества» КОСГУ (далее — 226 КОСГУ и 225 КОСГУ). За это нарушение на главного бухгалтера может быть наложен штраф.

В свою защиту экономисты и бухгалтеры приводят п. 14.1 постановления Пленума ВАС РФ от 22.06.2006 №23. Он допускает ситуации, когда расходы могут быть отнесены как к одной статье КОСГУ, так и к другой. В этом случае решение бухгалтера не признается нарушением, ему не может быть вменено нецелевое использование бюджетных средств. Но применить мнение ВАС РФ к ситуации, когда вместо 225 КОСГУ использован 226 КОСГУ практически невозможно из-за подробной детализации статей. Как показывает практика, проблемы возникают, если бухгалтер не вникает до конца в суть учитываемых хозяйственных операций.

Рассмотрим несколько наиболее типичных случаев, в которых бухгалтеры бюджетной сферы задаются вопросом: 225 или 226?

Аттестация и экспертиза рабочих мест

Аттестация рабочих мест по условиям труда — мероприятие обязательное, подкрепленное требованиями законодательства. Она должна проводиться не реже одного раза в пять лет. Чаще всего для аттестации рабочих мест учреждения привлекают сторонние организации.

Рабочие места относятся к имущественному комплексу. Указания № 65н требуют относить расходы на содержание и обслуживание нефинансовых активов, к которым относятся и здания, на подстатью 225 «Работы, услуги по содержанию имущества» КОСГУ. Справедливо было бы отнести к ней и аттестацию рабочих мест по условиям труда: она необходима, чтобы соблюсти нормативные предписания по эксплуатации (содержанию) имущества.

Но в Указаниях № 65н по данной статье нет подобных работ и услуг. В то же время расходы, которые не упомянуты в подстатьях 221–225 КОСГУ, должны относиться на подстатью 226 «Прочие работы, услуги».

Ранее бухгалтеры причисляли расходы на аттестацию рабочих мест к финансовому обеспечению мер, предупреждающих производственный травматизм и профессиональные заболевания работников, за счет средств страховых взносов, т.е. распределяли на 213 КОСГУ. Но Приказ Минфина РФ от 29.12.2016 № 246н данный пункт исключил, поэтому отнести эти суммы на КОСГУ 213 сейчас нельзя.

Аттестация рабочих мест — это комплекс мероприятий и процедур, он гораздо шире, чем просто эксплуатация (содержание) имущества. Поэтому здесь однозначно стоит выбрать 226 КОСГУ.

Аттестация оборудования

Похожий вопрос возникает если речь идет о расходах на аттестацию непосредственно оборудования, которые стоит на балансе организации.

Ответ кроется в сути оказываемых услуг, в назначении затраченных средств. Если аттестация оборудования — это необходимое условие его эксплуатации (определенный перечень работ, проводимых с установленной периодичностью), то расходы на оплату соответствующего договора следует относить на подстатью 225 «Работы, услуги по содержанию имущества».

Если же учреждение проводит аттестацию оборудования, чтобы выявить необходимость проведения его ремонта, определить ресурс работоспособности и т.п., то расходы на оплату соответствующего договора следует относить на подстатью 226 «Прочие работы, услуги».

Аналогичное правило применяется для расходов на экспертизу нефинансовых активов, подлежащих списанию. Собственные сотрудники не всегда обладают достаточной квалификацией, и учреждения частенько прибегают к услугам специализированных организаций. На первый взгляд, такая услуга никак не связана с содержанием и эксплуатацией имущества, поэтому может быть отнесена на КОСГУ 226. Однако в Указаниях № 65н есть уточнение: поскольку цель экспертизы — определить, можно ли и дальше эксплуатировать объект, то следует применять статью 225.

Установка и ремонт окон

В Указаниях № 65н подробно расписаны правила отнесения расходов, связанных с монтажом и ремонтом окон, однако именно в этой ситуации бухгалтеры часто допускают ошибки. Формулировки в договоре могут указывать на разные статьи (подстатьи) КОСГУ, от того, как вы составите договор будет зависеть разнесение расходов по статьям (подстатьям).

Учреждение может заключить договор с подрядчиком на ряд ремонтных работ. Их перечень может включать в себя не только установку окон, но и мероприятия, которые изменят нормативные показатели здания: площадь полезного использования, эффективность использования, срок эксплуатации и пр. Это может быть достройка, реконструкция, дооборудование строения. Эти расходы ложатся на статью 310 «Увеличение стоимости основных средств» КОСГУ и могут включать, в частности, замену окон. Ремонтные работы — это, прежде всего, восстановление или поддержание эксплуатационных показателей объектов основных средств, в частности зданий и сооружений.

Замена окон в уже эксплуатировавшем здании тоже соответствует таким критериям и может быть оплачена за счет подстатьи 225 «Работы, услуги по содержанию имущества» КОСГУ. При этом в предмете договора и в первичных документах, которые будет оформлять подрядная организация, желательно использовать формулировку «ремонтные работы».

Если вы все же применили в договоре (контракте) формулировку «установка окон» и списали расходы на подстатью 226 «Прочие работы, услуги» КОСГУ, вы рискуете получить возражения от контролирующих органов.

Стрижка и спил деревьев

Затраты на уход за деревьями можно определить к какой-либо статье КОСГУ после того, как определено, являются ли они частью имущества организации. Если деревья растут на земле учреждения, они однозначно относятся к имуществу.

Приведение территории в соответствие с требованиями экологического законодательства, санитарно-гигиенических, противопожарных нормативов (ст. 42 Земельного кодекса РФ) — это одна из обязанностей землепользователей. Поэтому учреждения регулярно тратят определенные средства, например, на стрижку деревьев, оформление кустов и пр. Эти расходы — на подстатью 225 КОСГУ.

Обратите внимание: расходы на дезинсекцию от насекомых следует причислить к той же 225 КОГСУ как комплекс мер, направленных на сохранение имущества. А вот расходы на акарицидную обработку от клещей лягут на КОСГУ 226, т.к. это санитарно-противоэпидемические (профилактические) мероприятия на объектах заказчика (Письмо Минфина РФ от 01.08.2012 № 02-05-11/2999)

Отдельный вопрос связан с применением Указаний № 65н, если учреждение получило предписание на спил опасных, аварийных деревьев на своем земельном участке. Это зависит от того, имеет ли учреждение право на постоянное пользование этой землей. Если да, то отнесите расходы на 225 КОСГУ, в ином случае на 226 КОСГУ. Тем же правилом можно руководствоваться, чтобы учесть затраты на корчевание пней.

А если вы планируете использовать спиленные стволы и ветви в котельной, то оплата подрядчику за распиловку, колку и укладку дров пройдет по 226 статье «Прочие работы, услуги».

Комплектующие в компьютере меняют в двух случаях: при ремонте и модернизации. Поскольку в бухучете и налогах эти операции отражают по-разному, важно правильно их классифицировать. Основной критерий – цель работ. Компьютер не работает – ремонт, устарел – модернизация. Подтверждает такие выводы Минфин в письмах от 06.11.2009 № 03-03-06/4/95, от 27.05.2005 № 03-03-01-04/4/67, от 01.12.2004 № 03-03-01-04/1/166. Подробнее читайте – отличие ремонта от модернизации.

Бухучет комплектующих

Запасные комплектующие для компьютера: монитор, клавиатура, процессор, жесткий диск и т. п. – это материальные запасы. Учитывайте их на счете 105.06 «Прочие материальные запасы». Как отразить в бухучете движение запчастей, читайте в рекомендациях: как поставить на учет, передать в свое ремонтное подразделение или подрядчику.

Купили новые комплектующие для модернизации старого компьютера, есть два варианта, как их учесть. Первый – в составе старого компьютера, второй – отдельным объектом. Решение принимает комиссия исходя из функционала новой запчасти и правил, которые закрепили в учетной политике. Покажем на примере. Учреждение купило новый современный монитор. Комиссия определила, что срок его полезного использования больше, чем у старого компьютера. Значит, монитор – отдельное основное средство. Аналогично учтите монитор, который из-за функциональных особенностей используете на нескольких рабочих местах.

Такие правила учета комплектующих следуют из пунктов 99, 117, 118 Инструкции к Единому плану счетов № 157н, пункта 10 СГС «Основные средства». Дополнительные разъяснения дает Минфин в письме от 14.07.2017 № 02-05-10/44839.

Бухучет расходов на ремонт

Компьютер вышел из строя, отремонтируйте его. Порядок, как учесть такие расходы, зависит от того, кто делает ремонт: само учреждение или подрядчик. В первом случае отразите затраты на зарплату сотрудников, начисления на нее. Во втором – расчеты с подрядчиком ведите на счете 302.25. Подробнее об этом и о том, какие документы оформить до и после ремонта, как распределить расходы по КВР и КОСГУ, – в рекомендации Как оформить и учесть ремонт основных средств.

Рассмотрим на примерах, как отразить замену комплектующих при ремонте компьютера.

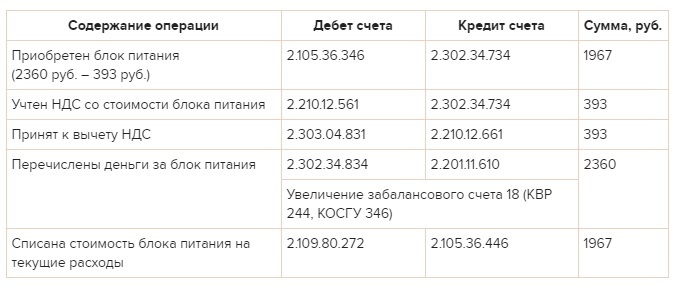

ПРИМЕР

как отразить в бухучете и налогах замену комплектующих при ремонте компьютера

На компьютере в бухгалтерии бюджетного учреждения «Альфа» вышел из строя блок питания, ремонту не подлежит. Чтобы устранить поломку, купили в коммерческой организации новый блок по цене 2360 руб. (в том числе НДС – 393 руб.). В этом же месяце провели ремонт и составили акт в произвольной форме. Компьютер используют в платной деятельности. «Альфа» применяет метод начисления и платит налог на прибыль поквартально. Операций, которые не облагают НДС, нет.

Бухгалтер «Альфы» в учете сделал проводки:

Стоимость блока питания – 1967 руб. бухгалтер учел при расчете налога на прибыль за I квартал в составе расходов на ремонт.

Бухучет расходов на модернизацию

Компьютер морально устарел и не тянет нужные вам программы, установите современные комплектующие – модернизируйте. Затраты на модернизацию соберите на счете 106.01 «Вложения в основные средства». Подробнее о том, какие документы и проводки оформить, нужно ли менять срок полезного использования компьютера и что делать с амортизацией, – в рекомендации Как провести и учесть модернизацию основных средств.

Рассмотрим на примерах, как отразить замену комплектующих при модернизации компьютера.

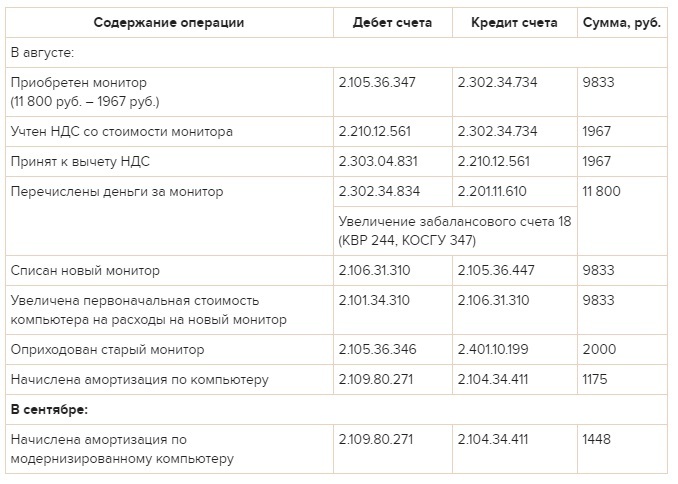

ПРИМЕР

как отразить в бухучете и налогах замену комплектующих при модернизации компьютера

В августе модернизировали компьютер главного бухгалтера бюджетного учреждения «Альфа», который приобрели в 2014 году: заменили ЭЛТ-монитор на жидкокристаллический. Стоимость монитора – 11 800 руб. (в том числе НДС – 1967 руб.), купили его в коммерческой организации. На замену монитора составили акт в произвольной форме. Старый монитор учреждение планирует использовать и дальше. Справедливая стоимость – 2000 руб. «Альфа» применяет метод начисления и платит налог на прибыль поквартально. Операций, которые не облагают НДС, нет.

Первоначальная стоимость компьютера, по которой его приняли к учету, – 42 300 руб. Компьютерная техника попадает во вторую амортизационную группу. Поэтому для компьютера установили максимальный срок полезного использования – 3 года (36 месяцев).

Для целей бухучета амортизацию начисляют линейным методом:

– годовая норма амортизации по компьютеру – 33,3333 процента (1 : 3 × 100);

– годовая сумма амортизации – 14 100 руб. (42 300 руб. × 33,3333%);

– ежемесячная сумма амортизации – 1175 руб./мес. (14 100 руб. : 12 мес.).

Для целей налогового учета:

– ежемесячная норма амортизации – 2,7778 процента (1 : 36 мес. × 100);

– ежемесячная сумма амортизации – 1175 руб./мес. (42 300 руб. × 2,7778%).

Замена монитора не привела к увеличению срока полезного использования компьютера, поэтому его не пересматривали. Первоначальная стоимость компьютера с учетом расходов на новый монитор составила 52 133 руб. (42 300 руб. + 9833 руб.). В сентябре бухгалтер пересчитал амортизацию и стал начислять так:

– в бухучете годовая сумма амортизации – 17 377 руб. (52 133 руб. × 33,3333%), а ежемесячная сумма амортизации – 1448 руб./мес. (17 377 руб. : 12 мес.);

– для налогов ежемесячная сумма амортизационных отчислений после модернизации – 52 133 руб. × 2,7778% = 1448 руб./мес.

Бухгалтер «Альфы» сделал в учете такие проводки:

Для налога на прибыль за 9 месяцев бухгалтер «Альфы» учел:

– во внереализационных доходах рыночную стоимость старого монитора – 2000 руб.;

– в расходах амортизационные отчисления по компьютеру с января по сентябрь.

Налог на прибыль: расходы на ремонт

Бюджетные и автономные учреждения в налоговом учете расходы на комплектующие для компьютера учитывают по-разному. Порядок зависит от того, относят компьютер, который приобрели и используют в платной деятельности, к основным средствам или нет.

Компьютер – основное средство, стоит больше 100 000 руб. В этом случае стоимость комплектующих для его ремонта включите в состав расходов на ремонт основных средств. Такой вывод – из пункта 1 статьи 257 и пункта 1 статьи 260 НК.

Компьютер в налоговом учете к ОС не относится – специальный порядок для учета расходов на его ремонт в НК не прописан. Поэтому учреждение вправе учесть эти затраты в составе прочих расходов. Такой вывод – из подпункта 49 пункта 1 статьи 264 НК и письма Минфина от 30.06.2008 № 03-03-06/1/376.

При методе начисления налоговую базу уменьшайте по мере замены комплектующих в компьютере (п. 5 ст. 272 НК). При кассовом методе – по мере замены и оплаты комплектующих поставщику (п. 3 ст. 273 НК).

О том, как учесть при расчете налога на прибыль годные старые комплектующие, – в рекомендации.

Налог на прибыль: модернизация

Бюджетные и автономные учреждения в налоговом учете расходы на комплектующие для модернизации компьютера учитывают по-разному. Порядок зависит от того, относят компьютер, который приобрели и используют в платной деятельности, к основным средствам или нет.

Компьютер в налоговом учете не относится к ОС – стоимость комплектующих для модернизации включите в прочие расходы. Сделайте это сразу после того, как закончите работы. Об этом – подпункт 49 пункта 1 статьи 264 НК. Подробнее о том, как для налогов отразить затраты на модернизацию объектов до 100 000 руб., читайте в рекомендации.

Компьютер – основное средство, стоит больше 100 000 руб. В этом случае стоимость комплектующих включите в его первоначальную стоимость. При методе начисления стоимость компьютера увеличьте по мере замены комплектующих. При кассовом методе – запчасти нужно не только заменить, но и оплатить. Такой вывод следует из пункта 2 статьи 257, пункта 1 статьи 272, пункта 3 статьи 273 НК.

Учреждение вправе единовременно учесть в составе расходов не более 10 процентов стоимости комплектующих, которые использовали при модернизации (п. 9 ст. 258 НК).

После модернизации учреждение вправе увеличить срок полезного использования. Это возможно, если характеристики объекта изменились так, что позволяют эксплуатировать его дольше срока, который установили ранее. Решили увеличить срок, делайте это в пределах амортизационной группы, к которой отнесли основное средство. Поэтому, если изначально установили максимальный срок, увеличить его после модернизации нельзя. Такие правила установлены в пункте 1 статьи 258 НК. Поясним на примере компьютера.

Компьютерную технику относят ко второй амортизационной группе (п. 3 ст. 258 НК, Классификация, утв. постановлением Правительства от 01.01.2002 № 1). Для этой группы максимальный срок полезного использования – 36 месяцев. Если изначально установили такой срок, после модернизации его не пересматривайте. Если меньше – вы вправе его увеличить.После модернизации амортизацию начисляйте по прежним нормам. Подробнее об этом – в рекомендации.

О том, как в налоговом учете отразить старые запчасти, которые планируют использовать и дальше, – в рекомендации.

Автономное учреждение на УСН

Порядок, как учитывать при расчете единого налога расходы на замену комплектующих в компьютере, зависит от объекта налогообложения:

– «доходы» – стоимость комплектующих налоговую базу не уменьшит;

– «доходы минус расходы» – стоимость комплектующих попадет в расходы на ремонт основных средств или в материальные расходы по мере оплаты и замены.

Стоимость комплектующих отражайте в расходах на ремонт основных средств, если поломанный компьютер учитываете как основное средство – он стоит больше 100 000 руб. Как отразить в расходах замену запчастей при модернизации основного средства, читайте в рекомендации.

Компьютер в налоговом учете к ОС не относится – стоимость комплектующих учитывайте в составе материальных расходов. Стоит отметить, что порядок учета расходов на восстановление компьютера-матзапаса в НК не прописали. Поэтому учреждение вправе списать их по статьям расходов по пункту 1 статьи 346.16 НК. Условие – соблюдены все требования главы 26.2 НК: расходы экономически обоснованны, подтверждены документами, оплачены и т. д.

Такие правила расчета единого налога при упрощенке установлены пунктом 1 статьи 252, подпунктом 1 пункта 1 статьи 254, пунктом 1 статьи 257, пунктом 1 статьи 346.14, подпунктами 3, 5 пункта 1, пунктами 2, 4 статьи 346.16, пунктом 2 статьи 346.17 НК. Дополнительные разъяснения дает Минфин в письме от 14.11.2008 № 03-11-04/2/169.

Важно! При модернизации компьютера заменили все его комплектующие или большую часть – собранный ПК учитывайте как новый объект. Если новая стоимость такого объекта превысила 100 000 руб., затраты на модернизацию классифицируйте как расходы на приобретение амортизируемого имущества. Их списывайте в общем порядке. Это подтверждают сотрудники Минфина в частных разъяснениях.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

На какую подстатью КОСГУ относится приобретение компьютерных комплектующих, приобретенных для целей модернизации или для ремонта?

Рассмотрев вопрос, мы пришли к следующему выводу:

Расходы на приобретение компьютерных комплектующих для текущего ремонта, установка которых не приведет к увеличению стоимости основных средств, отражаются по подстатье 346 "Увеличение стоимости прочих оборотных запасов (материалов)" КОСГУ.

Расходы на приобретение компьютерных комплектующих для целей дооборудования (модернизации) объекта основных средств отражаются по подстатье 347 "Увеличение стоимости материальных запасов для целей капитальных вложений" КОСГУ.

Обоснование вывода:

Для отнесения расходов на конкретную статью (подстатью) КОСГУ бюджетные учреждения руководствуются приказом Минфина России от 29.11.2017 N 209н "Об утверждении Порядка применения классификации операций сектора государственного управления" (далее - Порядок N 209н).

В рассматриваемой ситуации учреждением приобретаются комплектующие запасные части, необходимые как для ремонта компьютерной техники, так и для целей ее модернизации (дооборудования).

Согласно прямой норме пп. 11.4.6 п. 11 Порядка N 209н расходы по оплате договоров на приобретение прочих объектов, относящихся к материальным запасам, в том числе запасных и (или) составных частей для машин, оборудования, оргтехники, вычислительной техники и т.п., подлежат отнесению на подстатью 346 "Увеличение стоимости прочих оборотных запасов (материалов)" КОСГУ.

В свою очередь, на подстатью 347 "Увеличение стоимости материальных запасов для целей капитальных вложений" КОСГУ согласно пп. 11.4.7 п. 11 Порядка N 209н относятся расходы по оплате договоров на приобретение всех видов материалов для целей капитальных вложений. При этом под капитальными вложениями в соответствии с п. 7 Порядка N 209н понимаются расходы, которые приведут к увеличению стоимости основных средств, в частности, дооборудование, модернизация.

Таким образом, расходы на приобретение компьютерных комплектующих для текущего ремонта или обслуживания компьютерной техники, установка которых не приведет к увеличению стоимости основных средств, следует отражать по подстатье 346 "Увеличение стоимости прочих оборотных запасов (материалов)" КОСГУ. В свою очередь, расходы на приобретение компьютерных комплектующих для целей создания объекта основных средств или его дооборудования (модернизации), в ходе которой будет увеличена стоимость основных средств, следует отражать по подстатье 347 "Увеличение стоимости материальных запасов для целей капитальных вложений" КОСГУ.

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

член Союза развития государственных финансов Суховерхова Антонина

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Применение подстатьи 225 КОСГУ в рамках бюджетного учета является наиболее проблематичным. Нередко возникают сомнения при выборе между 225 и 310 КОСГУ (между ремонтом и модернизацией (реконструкцией, дооборудованием), а также - между 225 и 226 КОСГУ. Почему такие сложности возникают и как бухгалтеру «выйти сухим из воды», рассмотрим на примере рабочих ситуаций.

Что учитывать

Согласно Указаниям № 180н на подстатью 225 «Работы, услуги по содержанию имущества» относятся расходы по оплате договоров на выполнение работ, оказание услуг, связанных с содержанием, обслуживанием, ремонтом имущества, полученного в аренду или безвозмездное пользование, находящихся на праве оперативного управления и в государственной казне Российской Федерации, субъекта РФ, муниципального образования. В частности, это расходы на:

- содержание в чистоте помещений, зданий, дворов, иного имущества (уборка и вывоз снега, мусора; дезинфекция, дезинсекция, дератизация, газация; санитарно-гигиеническое обслуживание, мойка и чистка (химчистка) и т. д.);

- ремонт (текущий и капитальный) и реставрацию нефинансовых активов;

- противопожарные мероприятия, связанные с содержанием имущества (огнезащитная обработка, зарядка огнетушителей и т. д.);

- расходы на оплату работ (услуг), осуществляемые в целях соблюдения нормативных предписаний по эксплуатации (содержанию) имущества, а также в целях определения его технического состояния;

- проведение бактериологических исследований воздуха в помещениях, а также иных нефинансовых активов (перевязочного материала, инструментов и т. п.);

- замазка, оклейка окон;

- услуги по организации питания животных, находящихся в оперативном управлении, а также их ветеринарное обслуживание;

- заправка картриджей;

- другие аналогичные расходы.

Учреждение отразило расходы за проведение экспертизы компьютерной техники, что было необходимо в целях подтверждения неисправности компьютера и его списания, по подстатье 226 КОСГУ.

Выбор подстатьи 226 КОСГУ бухгалтер мотивировал тем, что эта экспертиза не связана с эксплуатацией. Однако в Указаниях № 180н в составе подстатьи 225 КОСГУ указано: обследование технического состояния объектов нефинансовых активов, осуществляемое в целях. определения возможности дальнейшей эксплуатации. Следовательно, расходы надо было отразить по коду 225 КОСГУ.

Это же учреждение регулярно оплачивает работы по «испытанию диэлектрических галош и ковриков». В полном соответствии с принципами применения подстатьи 225 КОСГУ эти работы оплачиваются как содержание имущества.

Учреждение отразило оплату работ по «опломбированию водомера» по подстатье 225 КОСГУ Несмотря на то что водомер не числится в учете как отдельный объект, код КОСГУ выбран правильно.

В Указаниях № 180н относительно применения подстатьи 225 КОСГУ отмечено: государственная поверка, паспортизация, клеймение средств измерений. Факт проведения опломбирования водомера подтверждает, что он находится в оперативном управлении учреждения.

Аналогично в отношении такого вида работ, как «электроизмерение и испытание параметров электропроводки», оплату следует производить по коду 225 КОСГУ.

Администрация сельского поселения заключила договор на «сбор, транспортировку, размещение отходов», предметом которого являлся сбор и вывоз мусора с улиц и иных общественных мест на территории поселения.

Бухгалтер принял ошибочное решение об отражении этих расходов на подста-тью 226 КОСГУ, хотя сбор, вывоз и утилизация бытовых отходов относятся к коду 225 КОСГУ.

Независимо от того, оформлено ли такое имущество, расположенное в черте земель поселения, в собственность, оно фактически находится в пользовании поселения.

Кроме того, в п. 19 ст. 14 Федерального закона от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» указано, что в полномочия поселения входит организация благоустройства территории.

Следовательно, отражать расходы необходимо по подстатье 225 КОСГУ.

Подчеркнем, что ни один из нормативных документов по применению КОСГУ не содержит указания о том, что подстатья 225 может относиться исключительно к имуществу, отраженному на балансовых или забалансовых счетах учреждения. Определено только то, что речь идет об имуществе, находящемся в собственности, оперативном управлении или пользовании.

Администрация сельского поселения для целей исполнения работ по благоустройству приобрела бензопилу. В соответствии с п. 51 Инструкции № 157н бензопила отнесена к материальным запасам и приобретена по коду 340 КОСГУ. Согласно принятой в органе власти учетной политике бензопила списана при передаче в эксплуатацию. В результате объект отсутствует и на балансовых, и на забалансовых счетах.

Тем не менее ремонт бензопилы следует отражать по коду 225 КОСГУ, т. к. право пользования на нее не прекратилось. Факт проведения ремонта подтверждает, что ремонтируемый объект существует и используется учреждением.

О ремонте

В 2009 г. в письме Минфина России от 21.07.2009 № 02-05-10/2931 «О направлении Методических рекомендаций по применению классификации операций сектора государственного управления» (в настоящее время утратило силу) впервые было дано определение понятия «ремонт». Под ним понимался комплекс ремонтно-строительных и ремонтно-реставрационных работ, выполняемых в т. ч. в целях устранения неисправностей (восстановления работоспособности) объектов нефинансовых активов.

Данная формулировка сохранилась и в Указаниях № 180н: ремонт - это, в частности, устранение неисправностей, восстановление работоспособности имущества, восстановление или поддержание первоначальных характеристик. Рассмотрим, как данное определение действует на практике.

Устранение неисправностей объектов: двигатель автомобиля вышел из строя, автомобиль не может двигаться.

Восстановление эксплуатационных показателей объектов:

- автомобиль еще ездит, но заметно упала мощность двигателя, резко увеличился расход топлива, угар масла значительно превышает нормы;

- принтер еще печатает, но качество печати низкое, оттиски нечеткие, с полосами;

- оконные рамы еще целые, но рассохлись настолько, что их невозможно открыть и проветрить помещение.

Вышел из строя жесткий диск компьютера (HDD) емкостью 80 гБ. На момент выполнения ремонта в продаже уже нет дисков емкостью менее 250 гБ. В результате произошло улучшение характеристик компьютера. Однако первопричиной замены жесткого диска было устранение неисправности, поэтому такая операция не является модернизацией и относится к коду 225 КОСГУ.

В соответствии с определением понятия ремонта, введенным Минфином России, была поставлена точка в многочисленных конфликтах по вопросу правильной классификации работ по замене (ремонту) окон, дверей, ворот, элементов отопительной системы. А также систем водоснабжения, канализации, ассенизации, освещения (в т. ч. радиаторов, смесителей, раковин, унитазов, светильников и других бытовых предметов, не являющихся отдельными инвентарными объектами), входящих в стоимость здания.

Учреждение заключило договор на выполнение работ по замене вышедшего из строя отопительного котла в здании, которое находится в оперативном управлении и числится в бюджетном учете. Котел числился в учете как отдельный инвентарный объект основных средств. Новый котел приобретен в рамках отдельного договора.

Поскольку целью работ по демонтажу старого и установке нового котла было восстановление эксплуатационных характеристик здания, все указанные работы следовало отнести к подстатье 225 КОСГУ

Новый котел, приобретенный в рамках отдельного договора, следует оплатить за счет статьи 340 КОСГУ, а после установки - списать по коду 272 КОСГУ.

Если ремонт (замена) выполняются подрядчиками в рамках договоров, заключенных государственными (муниципальными) учреждениями в целях восстановления эксплуатационных показателей зданий, сооружений, то оплачивать такие работы следует по коду 225 КОСГУ. Даже если подрядчик указал в документах перечень и стоимость израсходованных им материалов.

В отношении обслуживания и ремонта единых функционирующих систем (локально-вычислительных сетей, пожарной и охранной сигнализации, систем допуска в помещение и видеонаблюдения и т. п.), входящих в состав отдельных объектов нефинансовых активов, в Указаниях № 180н также предписано использование кода 225 КОСГУ. Даже если такие системы не отражены в учете в качестве отдельного инвентарного объекта.

В отношении зданий и сооружений к ремонтным работам отнесены:

- отделочные работы (перекраска, замена покрытий без изменения основных функциональных характеристик);

- некапитальная перепланировка помещений;

- реставрационные работы (за исключением работ, носящих характер реконструкции, модернизации, дооборудования и приводящих к существенным улучшениям объектов).

Для того чтобы четко различать, какие расходы следует отражать по коду 225, а какие по коду 310 КОСГУ (ремонт или реконструкция (модернизация, дооборудование)), следует отталкиваться от первопричины (цели) выполнения работ. Если целью является улучшение характеристик исправного объекта, то такие расходы не относятся к коду 225 КОСГУ.

Учреждение приобрело новую программу для ведения бухгалтерского учета. Первый месяц ее эксплуатации показал, что, хотя компьютер, на который она была установлена, исправен, его технические характеристики недостаточны для эффективного использования рабочего времени бухгалтера: медленно работает процессор и не хватает объема оперативной памяти.

Работы по улучшению компьютера не могут быть отнесены к подстатье 225 КОСГУ, т. к. их причиной не является восстановление работоспособности самого компьютера (старая бухгалтерская программа работает, как и прежде, успешно).

Таким образом, работы следует оплатить по коду 310 КОСГУ как модернизацию или дооборудование, в зависимости от состава работ.

Не все имущество отражается по 225

Для того чтобы четко различать, какие расходы следует оплачивать по коду 225, а какие - по коду 226 КОСГУ (содержание имущества или прочие услуги), следует иметь в виду, что не все работы и услуги, связанные с имуществом, относятся к подстатье 225 КОСГУ:

- под содержанием понимаются работы, проводимые с имуществом, которое находится в эксплуатации, поэтому работы по монтажу (когда имущество еще не введено в эксплуатацию (оплата по 226 КОСГУ)), по демонтажу (имущество уже не эксплуатируется (226 КОСГУ)) не относятся к подстатье 225 КОСГУ;

- к содержанию имущества не относятся услуги, не связанные непосредственно с его эксплуатацией или с поддержанием его эксплуатационных характеристик: хранение (226 КОСГУ), транспортировка (222 КОСГУ), страхование (226 КОСГУ).

Государственная инспекция труда по субъекту РФ приобрела автомобиль. Автосалон-продавец в рамках отдельного договора произвел дополнительные работы: полировку кузова, фар; перепрограммирование контроллера автоматической коробки передач.

Вопреки мнению бухгалтера, по требованию органа казначейства оплата была произведена по подстатье 225 КОСГУ, хотя следовало отразить операцию по коду 226 КОСГУ

В описанной ситуации работник органа казначейства подошел формально к вопросу выбора кода КОСГУ Действительно, если рассматривать сам состав выполняемых работ, то, как правило, такие работы выполняются для восстановления характеристик автомобиля. Конечно, из предоставленных в орган казначейства документов не было видно, что автомобиль новый. Но бухгалтер дал устные разъяснения, которые работник органа казначейства не принял во внимание.

Согласно Указаниям № 180н к подстатье 225 КОСГУ относятся работы, осуществляемые с целью поддержания и (или) восстановления функциональных, пользовательских характеристик объекта. В отношении нового объекта никакого поддержания или восстановления быть не может, следовательно, нет оснований для применения подстатьи 225 КОСГУ.

Чтобы предотвратить такую ситуацию, следовало сформулировать договор с автосалоном таким образом, чтобы в нем присутствовало прямое указание на то, что автомобиль новый.

Также к подстатье 225 КОСГУ не относятся:

- приобретение государственным (муниципальным) учреждением материальных запасов для целей проведения ремонта, произведенное в рамках отдельных договоров (340 КОСГУ);

- оплата услуг по поддержанию (восстановлению) работоспособности компьютерных программ (226 КОСГУ);

- пусконаладочные работы «вхолостую» (работы капитального характера,

- 226 КОСГУ));

- разработка проектной документации для проведения ремонта (226 КОСГУ).

При проведении планового технического обслуживания автомобиля в автосалоне согласно предоставленным документам, кроме выполнения работ, подрядчиком были израсходованы запасные части (свечи зажигания, фильтры, прокладки), ГСМ (моторное и трансмиссионное масло) и технологические жидкости (антифриз, тормозная жидкость). Орган казначейства потребовал у учреждения отдельно произвести оплату за материальные запасы по статье 340 КОСГУ, и за работы - по подстатье 225 КОСГУ Такое требование ошибочно и связано с неправильным пониманием назначения статьи 340 КОСГУ, которая отражает не приобретение материальных запасов, как процесс, а увеличение их стоимости, как результат. В результате техобслуживания автомобиля общее количество материальных запасов в учреждении не изменилось. Следовательно, всю сумму договора следует оплатить по подстатье 225 КОСГУ.

Бухгалтерские проводки

Согласно инструкциям № 157н и 162н отражение операций по подстатье 225 КОСГУ может быть оформлено следующим образом:

Читайте также: