Как с транзитного счета перевести на текущий валютный счет в 1с

Обновлено: 03.07.2024

Продажа иностранной валюты подразумевает два вида движений по счетам – это списание с валютного счета денежных средств и зачисление на рублевый счет выручки от продажи. Рассмотрим пошагово данную операцию с учетом того, что в учетной политике мы решили не использовать счет 57, т.к. операции конвертации валюты проходят в один день. О предварительных настройках валютных операций и учетной политики вы можете прочитать в статье Курсы валют в 1С: Бухгалтерии предприятия 8.

1. Настроим вид расчетных счетов

Если у вас открыты и валютные, и расчетный счета в одном банке, то определить, какой именно перед вами счет бывает иногда сложно, они похожи как братья. При открытии валютного счета автоматически банком открывается еще и транзитный счет, он предназначен для зачисления валютной выручки от иностранных контрагентов. Чтобы было легче отличить счета друг от друга, рекомендую сделать следующее:

Идем в раздел «Главное» – «Реквизиты организации» .

переходим на вкладку «Банковские счета», выбираем любой счет и открываем его форму для редактирования,

жмем кнопку «Еще», выбираем пункт «Изменить форму»

в левой части ищем раздел «Прочее», разворачиваем его, ставим галочку рядом с пунктом «Наименование» и сохраняем изменения.

Теперь в форме каждого счета появилось новое поле «Наименование», можно отредактировать его, например, поставить букву «Т» перед номером транзитного счета. На заполнение документов такое изменение не повлияет, но облегчит нам визуальное восприятие.

Кроме того, помочь вам может и сам номер расчетного счета, а именно 6,7,8 цифры. Именно они определяют валюту счета, например, код 840 – обозначает доллары США, 156 – юани, 978 – евро, коды эти уникальны, и все перечислены в общероссийском классификаторе валют. Однако в рублевых расчетных счетах код валюты обозначен как 810, но в классификаторе вы его не найдете, он исключен оттуда еще в 2014 году. Тем не менее, код используется до сих пор, по разъяснениям Центробанка. Сделано это для разделения внешних и внутренних расчетов, для внутренних расчетов сохранился код 810, а для внешних используют код 643.

2. Введем операцию списания иностранной валюты со счета

Итак, после подачи распоряжения банку на конвертацию валюты необходимо отразить в программе операцию по списанию иностранной валюты со счета. В этом нам поможет документ «Списание с расчетного счета» с видом операции «Прочие расчеты с контрагентами». Проверим правильность заполнения:

• Дата - дата списания денежных средств с валютного счета, в нашем случае 19.02.2019;

• По документу - № и дата распоряжения банку;

• указан ли счет учета 52 – «Валютные счета», если выбран счет 51, валютные счета не отобразятся;

• в строке «Банковский счет» необходимо проконтролировать, действительно ли выбран требуемый валютный счет;

• верно ли указана сумма в валюте, у нас это 2000;

• договор с банком должен быть создан с видом «Прочее» и указана соответствующая валюта договора, в нашем примере это будут юани;

• Статья движения денежных средств (сейчас она называется в документе «Статья расходов») указывается с видом «Прочие платежи по текущим операциям»;

• Счет расчетов выбираем «76.29 - Прочие расчеты с разными дебиторами и кредиторами (в валюте)».

По кнопке перейдем к проводкам.

Итак, что мы получаем:

- согласно ПБУ 3/2006 п.4 и п.5, поскольку мы обязаны бухгалтерский учет вести в рублях, программа пересчитала валюту по курсу на 19.02.2019 - дату совершения операции,

а точнее 2000 юаней разделила на 10 и умножила на курс 97,8899. Почему именно так? Дело в том, что курс юаней отражается в программе за 10 юаней (кратность). Получили сумму 19 577,98 рублей, ее программа и отразила как по бухгалтерскому, так и по налоговому учету по дебету счета 76.29;

- теперь проверим проводку «Переоценка валютных остатков». Здесь программа рассчитала, какая же сумма была по состоянию на предыдущую отчетную дату, в нашем примере, предыдущее движение валюты было сделано 18.02.2019, курс был 98,3855 за 10 юаней, т.е.

2000 / 10 х 98,3855 = 19 677,10.

Разница между суммами по текущему курсу и предыдущему курсу составила

19 677,10 (на 18.02.19) - 19 577,98 (на 19.02.19) = 99,12 руб.,

именно она и отражена первой проводкой. Полученная отрицательная курсовая разница, возникшая в результате падения курса валюты, отражается в прочих расходов по счету 91.02 по бухгалтерскому учету (ПБУ 10/99 п.11), а по налоговому учету в составе внереализационных расходов (ст.265 п.1 пп.6 НК РФ).

3. Отразим поступление выручки на рублевый счет

Поскольку данная операция отражена на обычном рублевом счете, то мы можем загрузить выписку из банка в штатном режиме, проверить данные и внести необходимые исправления. Банк покупает валюту по отдельному курсу, поэтому необходимо его посмотреть в банковской выписке, в нашем случае он составит 89,10 руб. Проверяем:

- дата операции -19.02.2019;

- по документу – указываются реквизиты банковского документа;

- банковский счет, на который поступили денежные средства;

- вид операции «Поступление от продажи иностранной валюты»;

- договор – с видом «Прочее», валюта договора юани;

- счет расчетов - 76,29;

- курс расчетов - 88,10 - указывается курс, по которому банк покупает у нас валюту;

- сумма - 17820 руб., программа рассчитает автоматически при указании курса расчетов (2000 / 10 х 89,10 (курс покупки валюты банком);

- курс Центробанка – устанавливается программой автоматически на дату операции из регистра курсов валют.

Теперь посмотрим проводки:

- первая проводка отображает поступление выручки от реализации нашей валюты в составе прочих расходов только по бухгалтерскому учету (п.7 ПБУ 9/99), для целей налогового учета такая операция не признаются реализацией (ст.39 п.3 пп.1 НК РФ) и в налоговом учете не отражается;

- вторая проводка отражает стоимость проданной валюты по курсу ЦБ;

- в третьей проводке отражено отклонение курса продажи валюты от курса ЦБ, а именно разница между установленным курсом ЦБ и курсом, по которому банк у нас фактически валюту приобрел, во внереализационных расходах по налоговому учету:

19577,98 (2000 / 10 х 97,8899) – 17820 (2000 / 10 х 88,10) = 1757,98;

-четвертая и пятая проводки нужны для регламентных операций и отражают движение по забалансовым счетам.

Теперь проверим оборотно-сальдовую ведомость по счету 76.29 - сальдо на конец периода нулевое.

По счету 52 - в нашем случае сальдо на конец периода также нулевое.

На 91 счете «Прочие доходы и расходы»:

по бухгалтерскому учету

- отражена в прочих доходах выручка от продажи валюты на счете 91.01;

- отражены прочие расходы в размере стоимости проданной валюты на дату продажи на счете 91.02;

- отражены расходы организации в виде курсовой разницы.

По налоговому учету

- в составе внереализационных расходов отражены курсовые разницы и отклонение курса продажи валюты от курса ЦБ.

Как правильно учесть поступление валютных денежных средств с транзитного счета БП 2.0?

Попробовали 2 варианта:

1) По схеме из БП_3.0

- Документ "Поступление на расчетный счет - с видом операции: Приобретение иностранной валюты"

не получается провести документ:

- с начала требует чтобы валюта регламентированного учета была той же что по договору (EUR)

- после изменения валюты с "руб." на "EUR" требует и не дает выбрать валютный банковский счет организации с валютой "EUR",

т.е. в отборе договоров стоит : "Не равно - EUR" и как результат провести документ не получается.

2) Документ "Поступление на расчетный счет - с видом операции: Прочее"

- все дает сделать

Итого: нужен ответ как правильно оформить данную операцию.

Отражение операций по приобретению иностранной валюты в программе 1С Бухгалтерия 2.0 производится следующим образом:

Перечисление денежных средств на приобретение иностранной валюты регистрируете документом "Списание с расчетного счета" для операции Прочие расчеты с контрагентами. Перечисление средств происходит в рублях, соответственно в качестве счета учета указываете 51 "Расчетный счет". Также указываются рублевые банковские счета. Договор с контрагентом в данном случае должен иметь вид Прочие, валютой взаиморасчетов договора должен быть рубль. В качестве Счета расчетов устанавливаете 57.02 "Приобретение иностранной валюты".

Операцию зачисления приобретенной валюты на валютный счет организации регистрируете документом "Поступления на расчетный счет" для операции Приобретение иностранной валюты. Валюта приходуется на бухгалтерский счет 52 "Валютные счета", указываете валютные банковские счета организации и банка. В реквизите Курс приобретения валюты указываете курс покупки. Сумма в рублях по курсу покупки подсчитывается автоматически как произведение суммы приобретенной валюты на курс покупки. К бухгалтерскому учету приобретенная валюта принимается по курсу ЦБ РФ. Этот курс программа устанавливаете в реквизите "Курс ЦБ РФ на дату приобретения валюты" (по данным справочника "Валюты"). На основе этой информации при проведении документа в бухгалтерском учете вводятся проводки по зачислению приобретенной валюты на счет их учета, а так же по учету прибыли или убытка (прочих доходов или расходов) от операции за счет разницы курсов в корреспонденции со счетом 57.02. Если на валютном счете имеются остатки денежных средств, то производиться их перерасчет и формирование еще одной проводки на выявленную курсовую разницу. В налоговом учете (в ресурсе Сумма НУ) по данной операции отражается только сумма прибыли (убытка) от операции.

Отражение операции по продаже иностранной валюты в программе 1С Бухгалтерия 2.0 производится следующим образом:

1. Списание денежных средств в иностранной валюте для продажи отражаете документом "Списание с расчетного счета" для операции Прочие расчеты с контрагентами, в котором в реквизите счет расчетов указываете 57.22 "Реализация иностранной валюты".

2. Операция зачисления выручки от продажи иностранной валюты на расчетный счет организации оформляете документом "Поступление на расчетный счет" для операции Поступления от продажи иностранной валюты. В форме документа указываете сумму проданной валюты, курс продажи иностранной валюты, а так же курс ЦБ РФ.

На основе этой информации при проведении документа формируются описанные выше проводки для отражения данной операции на счетах бухгалтерского и налогового учета.

(2) делали по той же схеме что и вы прислал, но

1) во-первых она для УПП, а у нас БП.

2) делали все как на картинке, но затребовало смену регламентированной валюты на "EUR", как в договоре.

Вы в БП_2 делали отражение данных операций?

- Если да, то может через удаленное подключение попробуем на копии отразить (вознаграждение увеличу до 10-15sm)

(5) Мы перешли на БП 3.0 два года назад.

БП 2.0 не используем.

У вас для организации заведен банковский счет в валюте?

Договор тоже должен быть в валюте, а не рублях.

Выбираете вкладку Предприятие - Организации, наверху кнопка Перейти, выбираете Банковские счета. Тут создаете счет, указываете валюту.

Зачисление приобретенных средств на валютный счет организации выполняется документов Поступление на расчетный счет с видом операции Приобретение иностранной валюты. При зачислении на валютный счет будет использован курс, указанный в реквизите документа Курс ЦБ РФ на дату приобретения валюты. Курс приобретения валюты указывается отдельно.

Возникающая курсовая разница будет отражена в составе прочих расходов на 91.2, если в форме документа будет стоять флажок Отражать разницу в курсе в составе расходов.

Договор с контрагентом, по которому выполняются операции продажи иностранной валюты, должен иметь вид Прочее, валюта договора - иностранная валюта.

Списание валюты с валютного счета на продажу регистрируется документом Списания с р/сч с видом операции Прочие расчеты с контрагентами.

Зачисление рублевых средств от продажи валюты на расчетный счет предприятия регистрируется документом Поступление на расчетный счет с видом операции Поступления от продажи иностранной валюты.

Приобретение и продажа иностранной валюты

Покупка валюты

Наша организация приобретает у банка валюту (1 000 долларов США), для чего перечисляет банку рублевые денежные средства. Эта операция отражается в учете документом "Списание с расчетного счета" с видом операции "Прочие расчеты с контрагентами". Перечисление средств происходит в рублях, соответственно в качестве счета учета указывается 51 "Расчетный счет". Также указываются рублевые банковские счета. Договор с контрагентом в данном случае должен иметь вид "Прочее", валютой взаиморасчетов договора должен быть рубль. В качестве счета расчетов устанавливаем счет 57.02 "Приобретение иностранной валюты".

На приобретение иностранной валюты организация перечисляет сумму 33 000,00 рублей, что указывается в реквизите "Сумма" документа. Операции купли-продажи валюты не подлежат обложению НДС, соответственно устанавливается ставка "Без НДС".

Далее купленная банком валюта зачисляется на валютный счет нашей организации. Эта операция отражается документом "Поступление на расчетный счет" с видом операции "Приобретение иностранной валюты". Валюта приходуется на бухгалтерский счет 52 "Валютные счета", указываются валютные банковские счета организации и банка.

Курс приобретения валюты - 32,8000, курс ЦБ РФ на дату приобретения валюты - 32,2135, курс ЦБ на дату документа - 32,5747 (курс по справочнику валют). Обычно разница в курсах учитывается в составе доходов/расходов организации, для этого устанавливается соответствующий флажок документа. При проведении документ автоматически определит знак курсовой разницы и сформирует проводку с корреспондирующим счетом 91.01 "Прочие доходы" или 91.02 "Прочие расходы". В налоговом учете разницы также признаются внереализационными доходами либо расходами.

В связи с разницей в курсе ЦБ РФ на дату приобретения валюты и дату зачисления валюты на счет (дату документа), будет произведена переоценка остатка на счете 52.

После зачисления валюты по договору с банком может остаться неиспользованная сумма, которую банк должен будет вернуть на наш расчетный счет. Такой возврат отражается документом "Поступление на расчетный счет" с видом операции "Прочие расчеты с контрагентами". Документ оформляется в рублях.

Продажа валюты

Наша организация поручает банку реализовать 500 долларов США. Для отражения факта перечисления банку валюты для продажи используем документ "Списание с расчетного счета". Операция осуществляется в валюте с использованием счета учета 52 "Валютные счета" и валютных банковских счетов. Операция не облагается НДС. Аналогично операции покупки валюты, для расчетов с банком используется субсчет счета 57 - 57.22 "Реализация иностранной валюты". Договор с банком должен иметь вид "Прочее", валюта взаиморасчетов по договору должна совпадать с валютой, реализация которой производится (в нашем примере это доллары США).

В связи с изменением курса валюты при проведении документа производится переоценка остатка валютных средств на счете 52.

Зачисление рублевых средств от продажи валюты на наш расчетный счет отражается документом "Поступление на расчетный счет" с видом операции "Поступления от продажи валюты".

Курс реализации валюты отличается от курса ЦБ на дату реализации и равен 32,5000 рублей, соответственно за реализованные 500 долларов США банк перечисляет организации сумму 16 250,00 рублей. Курс ЦБ на дату реализации 32,9018.

При проведении в бухгалтерском учете будут автоматически сформированы проводки по отражению доходов и расходов от продажи валюты. В налоговом учете отразится только сумма разницы, возникшей из-за отклонения между курсом продажи и курсом ЦБ

В этой статье рассмотрим, как в программе 1С:Бухгалтерия 8 ред. 3.0 сделать конвертацию валют. Это одна из наиболее востребованных тем среди бухгалтеров, которые работают с несколькими валютами сразу.

Проведём покупку долларов за евро. Следует отметить, у нас на счёте 52 есть 10 евро за 900 рублей.

Способ № 1 — отражение конвертации через продажу и покупку валюты (с использованием счёта 57). Всего будут четыре операции: две по продаже валюты (евро), две по покупке валюты (доллары), отразим продажу валюты с пересчётом в рубли, после чего закупим другую валюту.

1) списание с расчётного счёта евро

Дт 91.02 Кт 52 — отражена курсовая разница от переоценки валют

Дт 57.22 Кт 52 — списана валюта для продажи;

2) поступление на расчётный счёт евро в рубли

Дт 51 Кт 91.01 — на расчетный счёт зачислен доход в рублях от продажи валюты рубли

Дт 91.02 Кт 57.22 — отражена курсовая разница от переоценки валюты, прочий расход 19,41.

1) Списание с расчётного счёта

Дт 57.02 Кт 51 — перечислены денежные средства;

2) «Банк и касса» — «Банковские выписки» — «Поступление на расчётный счёт из рублей в доллары»

Дт 52 Кт 57.02 – поступило валюты на валютный счёт

Дт 57.02 Кт 91.01 ‒ курсовая разница, прочий доход 13,56.

Таким образом, курсовая разница 19,41 – 13,56¯ = 5,85¯ как прочий расход.

Способ № 2 ‒ отражение конвертации через операции, введённые вручную.

Раздел «Операции» — «Операции, введённые вручную»

Дт 52 USD Кт 52 EUR

У нас было 10 евро за 900 рублей, мы продали евро за 894,15 рубля, купили 12 долларов, то есть 900 – 894,15 = 5,85 руб. (19,41 – 13,56¯ = 5,85¯ отражён прочий расход).

Способ № 3 ‒ конвертация двумя операциями.

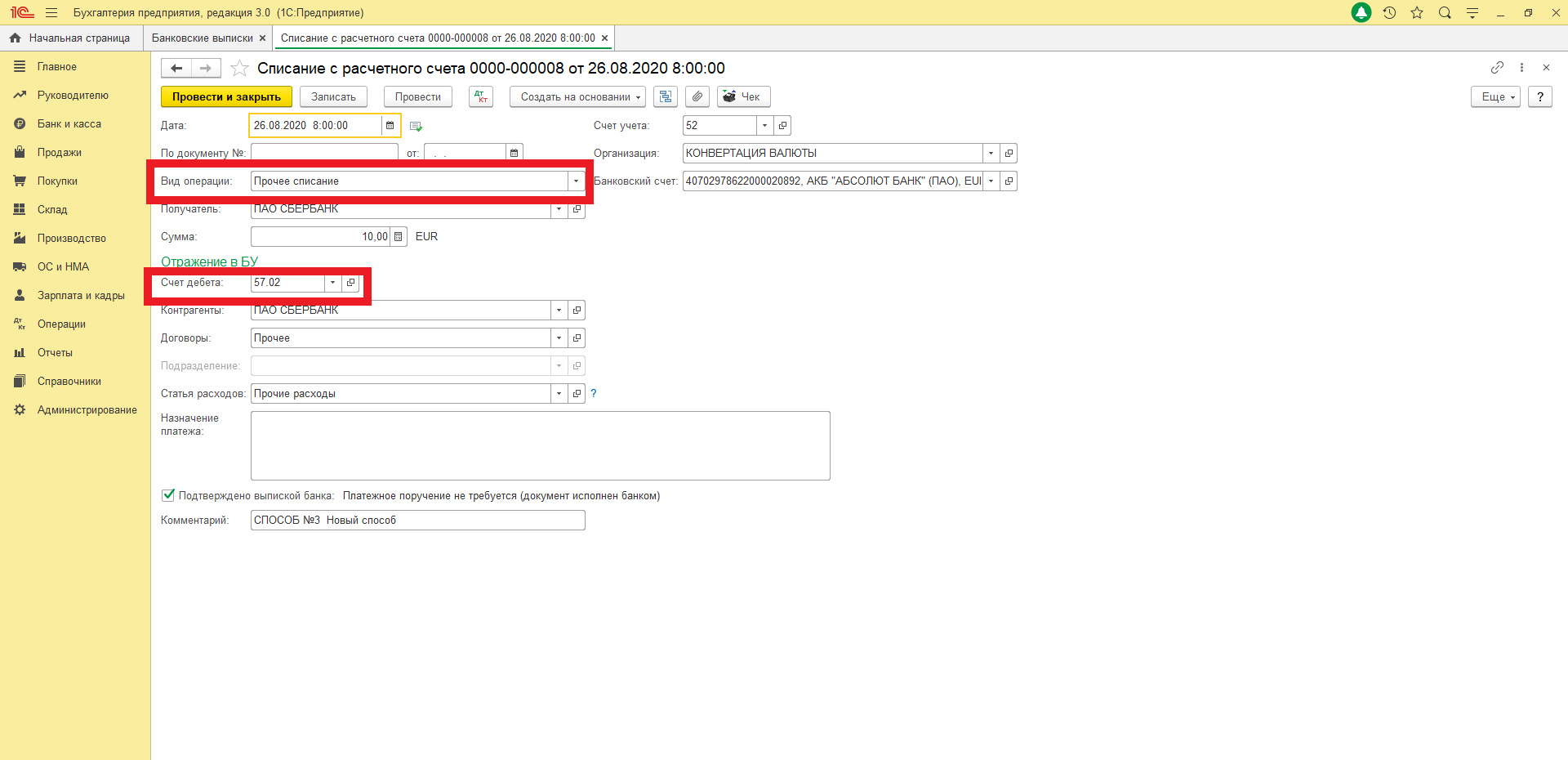

Оформляем документ «Списание с расчётного счёта» с видом операции «Прочее списание» и с учётом пересчёта в рубли по текущему курсу банка, перечисляем с валютного счёта.

1) Списание с расчётного счёта евро

Дт 91.02 Кт 52 – курсовая разница, прочий расход 19,14

Дт 57.02 Кт 52 – продажа иностранной валюты 880,59.

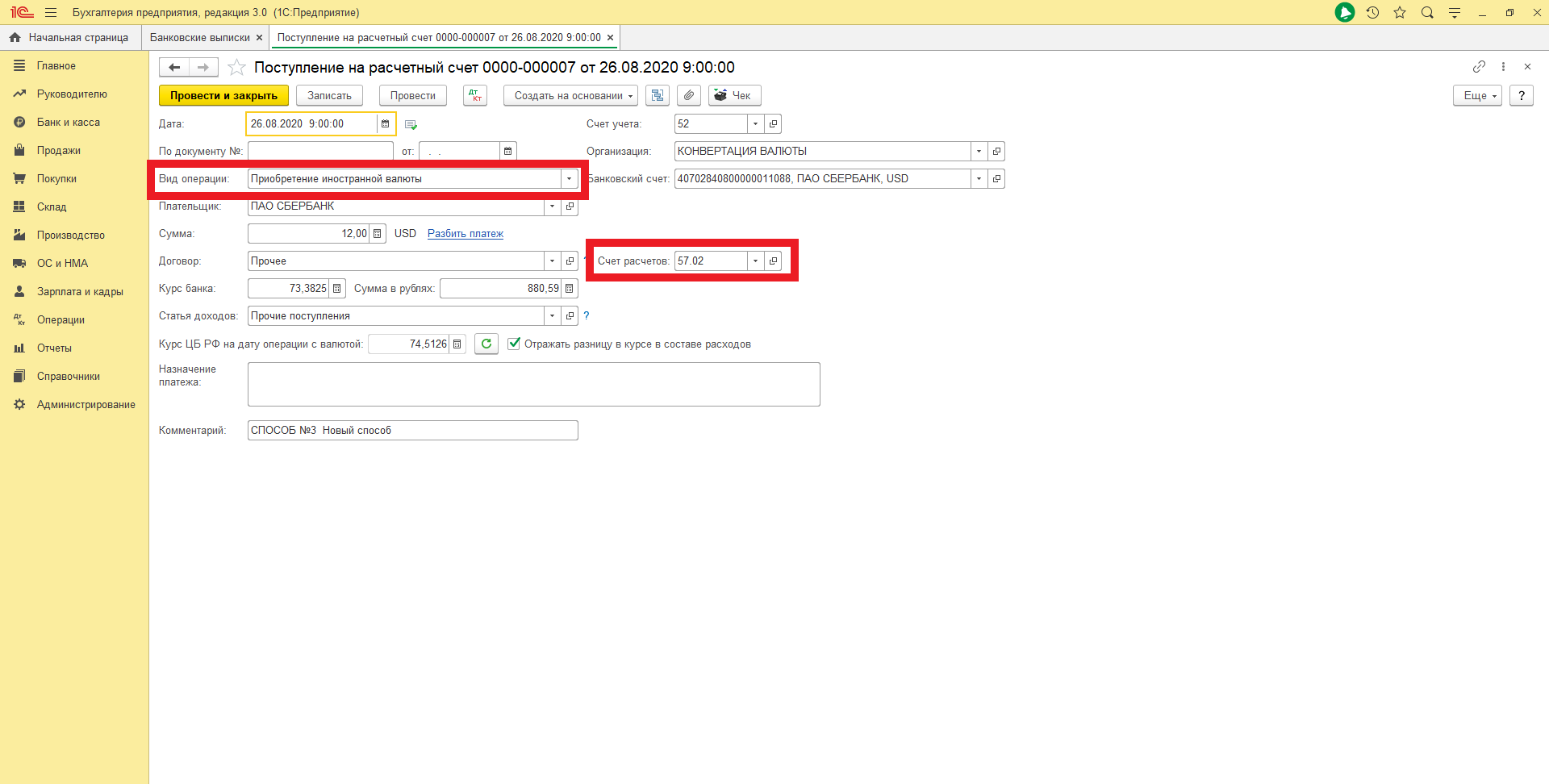

Далее «Поступление на расчётный счёт» с видом операции «Приобретение иностранной валюты» с участием счёта 57.02. На ту же дату оформляем поступление на счёт долларов. Автоматически у нас выбирается курс по данным Центробанка, курс валюты банка указываем вручную. Таким образом формируются проводки по покупке иностранной валюты с участием счёта 57.02 «Приобретение иностранной валюты» и счёта 52;

2) Поступление на расчётный счёт

Дт 52 Кт 57.02 — покупка иностранной валюты 894,15

Дт 57.02 Кт 91.01 — отражена курсовая разница, прочий доход 13,56

19,41 – 13,56¯ = 5,85¯ на прочий расход.

В этой статье мы рассмотрели три способа конвертации из одной валюты в другую. По возникшим вопросам обращайтесь на Линию консультаций 1С, где вы сможете получить квалифицированную поддержку специалистов. Первая консультация совершенно бесплатно!

Читайте также: