Как в 1с провести возврат налога в 1с

Обновлено: 06.07.2024

Провести возврат излишне удержанного НДФЛ в 1С может потребоваться по различным причинам. К примеру, работнику может быть начислена зарплата за уже прошедший период, или он может с задержкой сообщить бухгалтеру о своих налоговых льготах.

Возвращать излишне удержанный НДФЛ необходимо по ст. №231 п. 1 Налогового Кодекса России. Поговорим о том, как зафиксировать возврат физлицу суммы излишне удержанного налога в 1С:Бухгалтерии.

Для примера возьмем следующие условия: 01.10.2016 года в штат компании «Максима» был нанят новый сотрудник. Расчет и выплата зарплаты на предприятии происходят в последний день месяца. За октябрь работник получил зарплату без налоговых вычетов, причитающихся ему за двух несовершеннолетних ребят.

Документы, подтверждающие право на вычет налогов за детей несовершеннолетнего возраста, новый сотрудник отдал в бухгалтерию только 01.11.2016 года. Заявление на льготы им также было составлено с октября.

02.11.2016 года работник подает заявление на увольнение. Поэтому при расчете зарплаты за ноябрь начисляется отрицательная сумма налогов.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Возврат излишне удержанного НДФЛ в 1С: пошаговая инструкция

Начнем с начисления заработной платы за ноябрь, принимая в расчет то, что последняя рабочая смена сотрудника состоялась 02.11.2016 года. Переходим в меню «Зарплата и Карды», открываем подраздел Зарплата», после - «Все начисления». Для формирования нового документа расчета заработной платы за ноябрь, кликаем на «Создать».

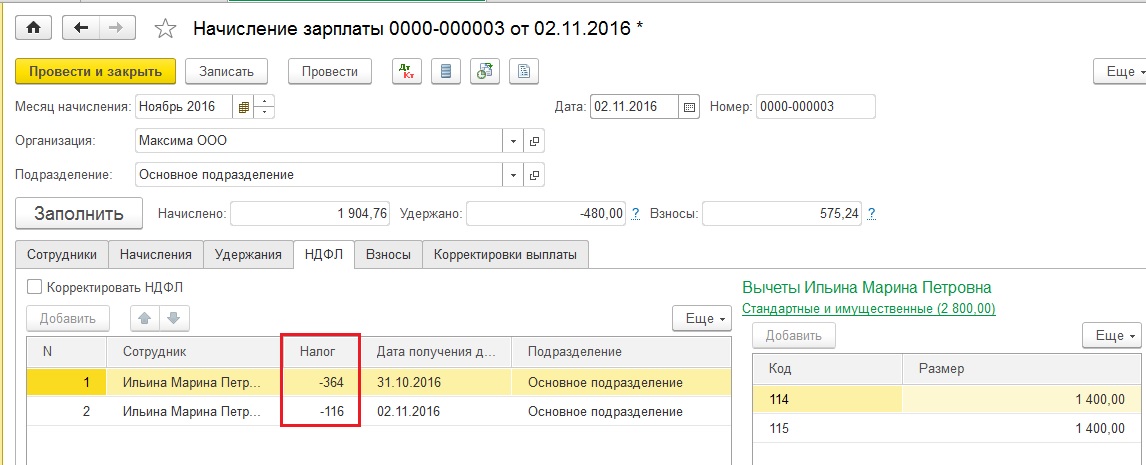

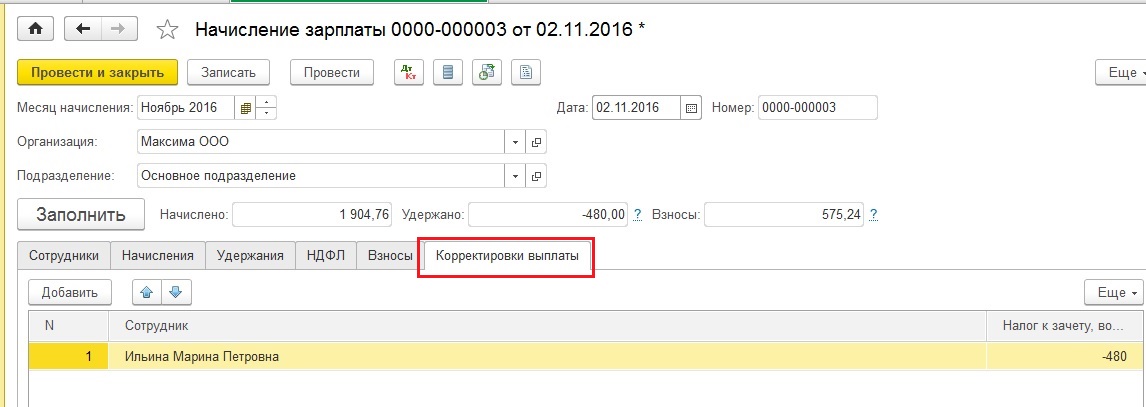

В разделе «НДФЛ» будут отражены данные о рассчитанных налогах и сумме вычетов, которые уже применены. Размер НДФЛ к зачету отображается отдельной строчкой в части «Корректировки выплаты».

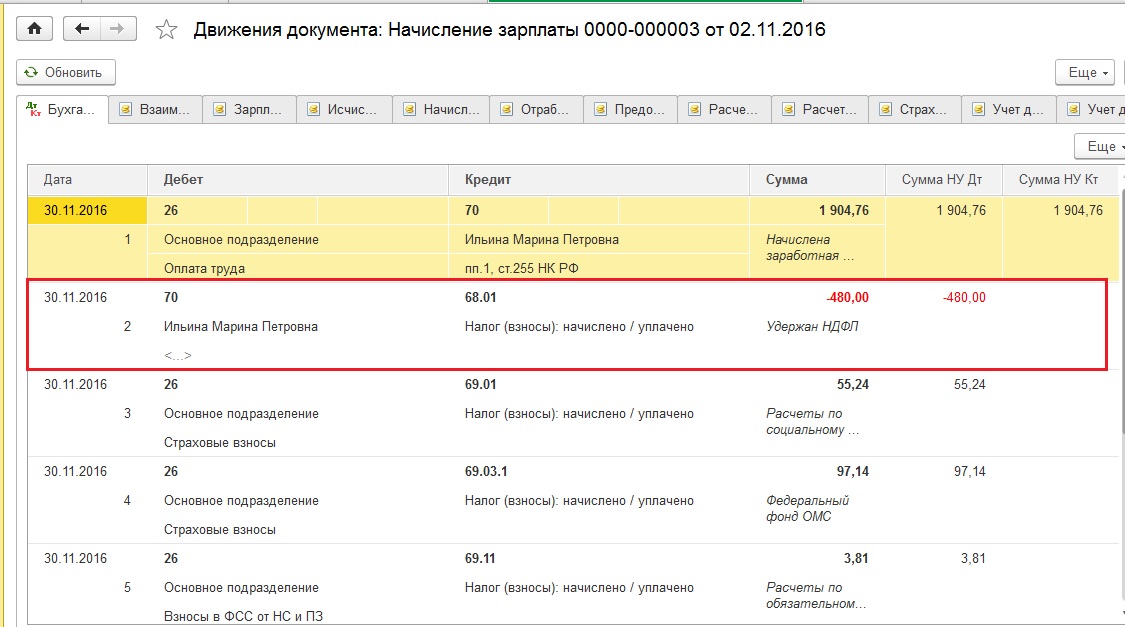

Проводим документ. Изучаем проводки

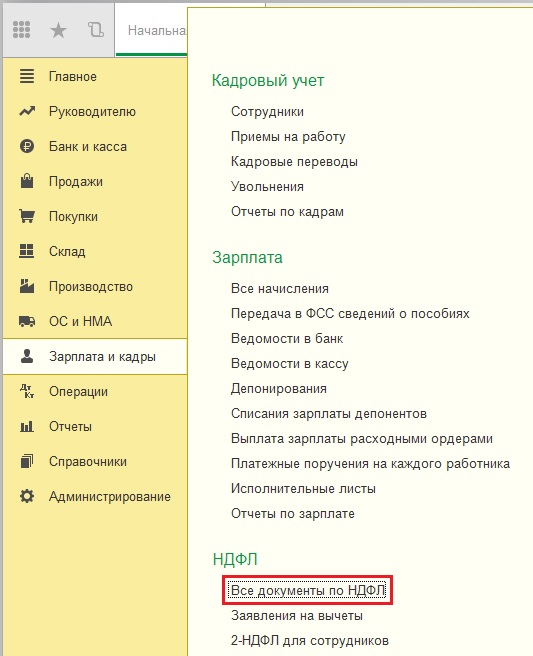

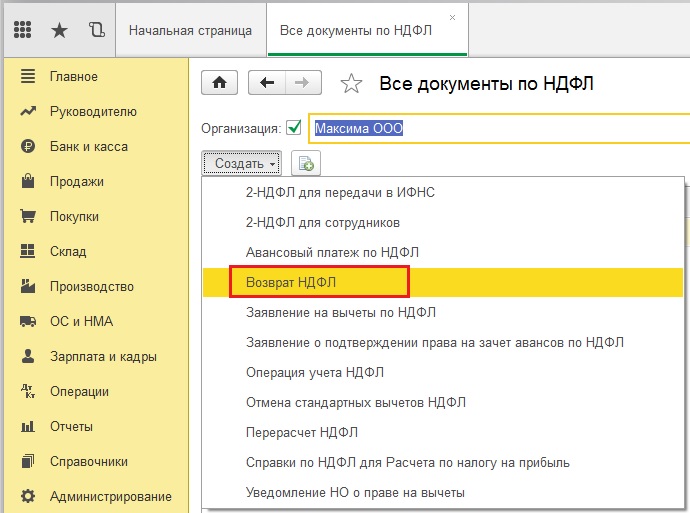

После фиксируем сведения о возврате излишне удержанных налогов через документ «Возврат НДФЛ». Переходим в меню «Зарплата и кадры», ищем раздел «Все документы по НДФЛ», расположенный в «НДФЛ».

Кликаем на клавишу «Создать». После на строку «Возврат НДФЛ»

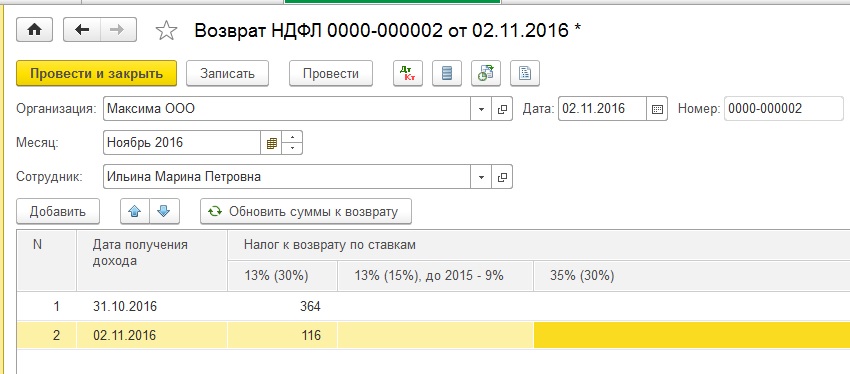

В открывшемся файле заполняем пустые графы:

- Дата;

- Месяц, в котором осуществляется возврат излишней суммы НДФЛ;

- Имя работника, которому причитается возврат;

- Сумма налога и дата получения прибыли.

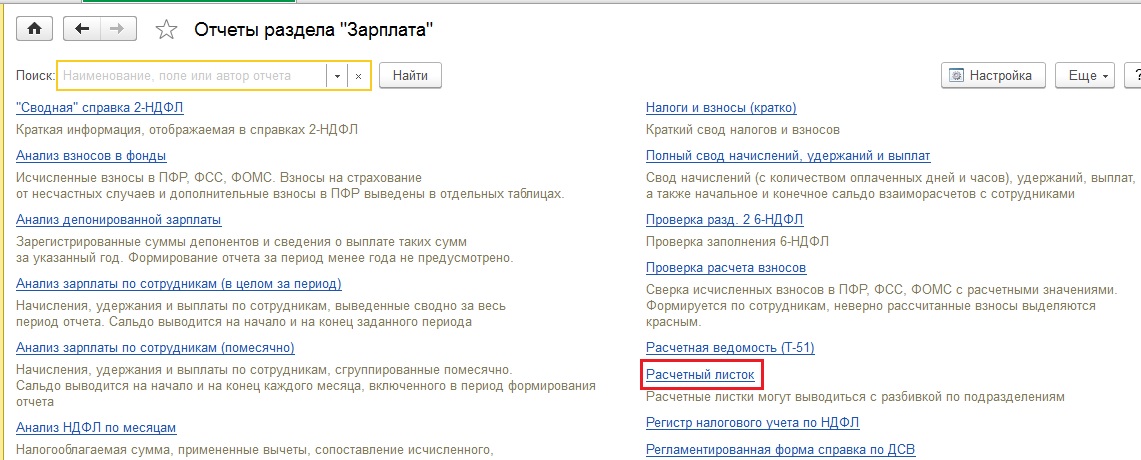

Проводим и закрываем файл. Для проверки создаем лист расчета. Переходим в меню «Зарплата и кадры», после в «Зарплата», далее в «Отчеты по заработной плате». Кликаем на строку «Расчетный листок».

Вводим информацию о периоде, предприятии, работнике и кликаем на клавишу «Сформировать». Таким образом, мы учитываем сумму излишне удержанного налога и добавляем ее к общей величине долга организации на конец периода.

В соответствии с пунктом 1 статьи 24 НК РФ организация, которую НК РФ обязывает исчислять и перечислять в бюджет налог за другого налогоплательщика — организацию или физическое лицо, считается налоговым агентом. По НДФЛ все организации исполняют обязанности налогового агента.

Налоговые агенты в соответствии с Налоговым кодексом РФ обязаны:

- исчислять НДФЛ налогоплательщика;

- удерживать НДФЛ у налогоплательщика;

- перечислять НДФЛ в бюджет.

Расчет НДФЛ производится налоговыми агентами в соответствии со статьей 224 НК РФ с учетом всех особенностей, предусмотренных главой 23 Налогового кодекса РФ. Налоговый агент исчисляет и удерживает НДФЛ по каждому налогоплательщику и перечисляет в налоговый орган общую сумму. У налогового агента по НДФЛ возникают взаимоотношения с одной стороны — с налоговым органом, с другой — с налогоплательщиками.

При этом справка о доходах и суммах налога физического лица (форма 2-НДФЛ) отражает исчисленный, удержанный и перечисленный налог по конкретному физлицу. Следовательно, перечисляя общую сумму НДФЛ в бюджет, налоговый агент обязан вести учет перечисления налога в разрезе налогоплательщиков.

Учет не представляет сложностей, если суммы исчисленного, удержанного и подлежащего перечислению налога совпадают. Однако может произойти переплата НДФЛ по некоторым физическим лицам, и тогда взаиморасчеты с налоговым органом и с налогоплательщиками для налогового агента становятся не одинаковыми.

Например, налоговый агент мог излишне удержать НДФЛ с доходов физического лица и перечислить его в бюджет, когда сотрудник обратился с заявлением о предоставлении социального или имущественного вычета не в начале года, но вычет следует применять с начала года. В этом случае НДФЛ подлежит перерасчету, и, согласно пункту 1 статьи 231 НК РФ, излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика.

При этом организация обязана сообщить любым способом налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Возврат излишне удержанных сумм налога относится к взаимоотношениям налогового агента и налогоплательщика. Перечисленные, как впоследствии выяснилось, излишние суммы не были в свое время ошибочными и с точки зрения взаимодействия с ИФНС не требуют корректировки.

При очередном перечислении удержанного налога в налоговый орган налоговый агент перечисляет вновь исчисленный актуальный НДФЛ с учетом того, что осуществлен возврат излишне удержанного налога. Задача налогового агента — отследить, чтобы в справках 2-НДФЛ налогоплательщиков отразилась переплата и произведенный возврат налога.

1С:ИТС

Подробнее о возврате сумм излишне удержанного НДФЛ и об отражении в программах 1С см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Кадры и оплата труда».

Как отразить переплату по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 в случае возникновения переплаты НДФЛ следует выполнить ряд действий для корректного отражения перечисления по физлицам.

Порядок действий зависит от того, будут ли еще перечисления НДФЛ в налоговый орган до момента формирования справки 2-НДФЛ.

Рассмотрим последовательность действий для получения корректной справки 2-НДФЛ в программе «1С:Зарплата и управление персоналом 8» на примере.

Предположим, что в организации 2 сотрудника с окладом 10 000 руб. В январе 2019 года при расчете зарплаты исчислен по каждому из них НДФЛ в сумме 1 300 руб. и перечислен при выплате зарплаты в бюджет общей суммой 2 600 руб. В феврале 2019 года один из сотрудников заявил о своем праве на стандартные налоговые вычеты, и в результате пересчета налога с начала года к перечислению в бюджет исчисляется сумма, учитывающая произошедшую переплату.

Пример 1

В результате пересчета НДФЛ к перечислению в бюджет в феврале 2019 года есть некоторая сумма.

Примечание

Здесь и далее в рассматриваемых примерах в настройках учетной политики организации по НДФЛ (Настройки — Организация — закладка Учетная политика и другие настройки — ссылка Учетная политика) установлено Применение стандартных вычетов нарастающим итогом в течение налогового периода).

В январе 2019 года у сотрудников С.С. Горбункова и В.С. Плющ начислено по 10 000 руб., выплачено по 8 700 руб., и по каждому из них НДФЛ по 1 300 руб. перечислен в бюджет общей суммой 2 600 руб.

В феврале 2019 года В.С. Плющ обратилась с заявлением о предоставлении с начала года стандартных налоговых вычетов на троих детей с кодом:

- «126» на первого ребенка — 1 400 руб.;

- «127» на второго ребенка — 1 400 руб.;

- «128» на третьего ребенка — 3 000 руб.

Общая сумма стандартных вычетов за 1 месяц составляет 5 800 руб.

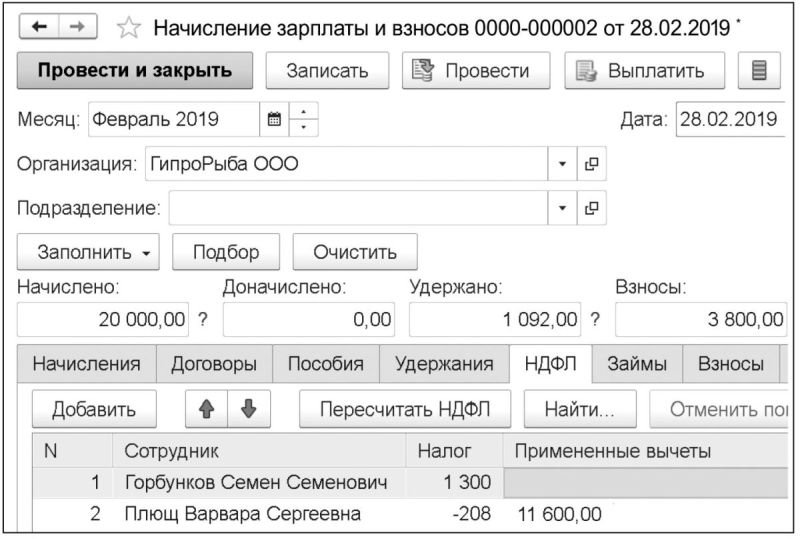

При расчете заработной платы в документе Начисление зарплаты и взносов в результате применения вычетов за январь и февраль в сумме 11 600 руб. образовалась переплата по НДФЛ по налогоплательщику В.С. Плющ в размере 208 руб. (рис. 1). По сотруднику С.С. Горбункову следует перечислить 1 300 руб. В целом же в бюджет следует перечислить 1 092 руб.

Рис. 1. Расчет НДФЛ в документе «Начисление зарплаты и взносов»

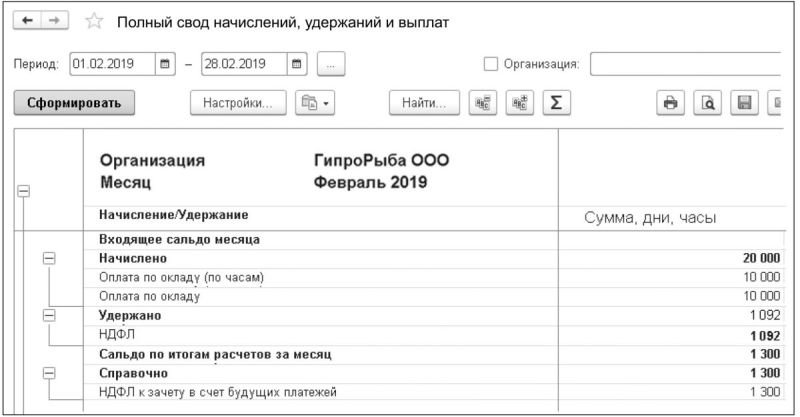

В отчете Полный свод начислений, удержаний и выплат (рис. 2) отражается общая сумма удержанного налога в феврале 2019 года — 1 092 руб.

Рис. 2. Отчет «Полный свод начислений, удержаний и выплат»

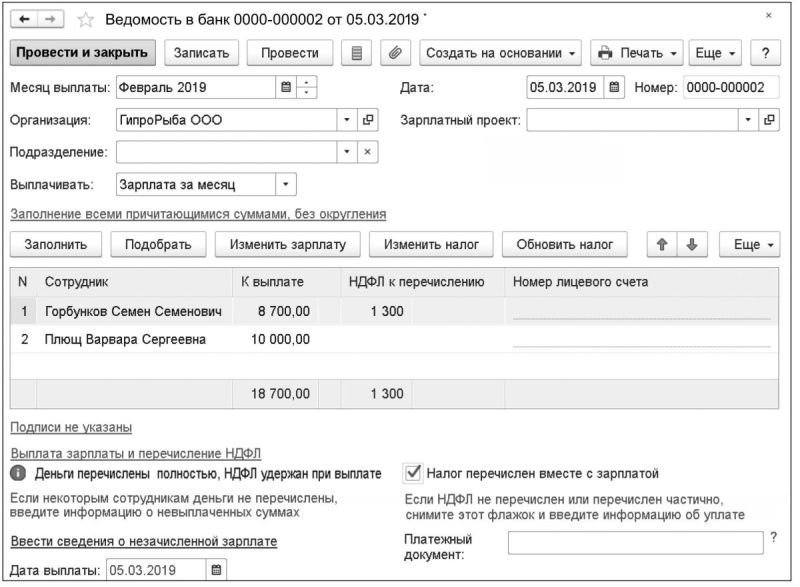

Рис. 3. НДФЛ к перечислению в платежной ведомости

Чтобы избежать такой ошибки, рекомендуется ежемесячно после расчета зарплаты перед формированием ведомостей анализировать НДФЛ с помощью отчетов:

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам.

Поле Осталось удержать в этих отчетах сообщит реальную сумму НДФЛ, подлежащую удержанию и перечислению по налогоплательщикам и в целом по налоговому агенту.

Обратите внимание, что поля Осталось удержать и Осталось перечислить не отображаются в отчетах по умолчанию. Их можно добавить по кнопке Настройки — вид Расширенный — закладка Поля и сортировки, установив соответствующие флаги.

При расхождении суммы, подлежащей удержанию по отчетам и по платежной ведомости, использовать настройки, установленные по умолчанию в платежной ведомости, нельзя. В этом случае следует отключить установленный по умолчанию флаг Налог перечислен вместе с зарплатой. По ссылке Ввести данные о перечислении НДФЛ следует перейти к документу Перечисления НДФЛ в бюджет. В этом документе следует указать верную сумму удерживаемого и перечисляемого налога в целом по организации. В Примере 1 к перечислению указывается сумма 1 092 руб. При этом можно сформировать Реестр перечисленных сумм налога по кнопке Реестр перечисленных сумм НДФЛ (рис. 4) и убедиться, что программа правильно распределяет перечисление НДФЛ.

После регистрации перечисления НДФЛ описанным выше способом в справках 2-НДФЛ, сформированных для обоих сотрудников, налог исчисленный, удержанный и перечисленный будет отображен корректно.

Рис. 4. Отчет «Реестр перечисленных сумм налога»

Пример 2

В результате пересчета НДФЛ нет сумм к перечислению в бюджет в феврале 2019 года.

Аналогично Примеру 1 в январе 2019 года у сотрудников С.С. Горбункова и В.С. Плющ начислено по 10 000 руб., выплачено по 8 700 руб., и по каждому из них НДФЛ по 1 300 руб. перечислен в бюджет общей суммой 2 600 руб.

Но, в отличие от Примера 1, в феврале 2019 года В.С. Плющ обратилась с заявлением о предоставлении с начала года стандартных налоговых вычетов на пятерых детей с кодами:

- «126» на первого ребенка — 1 400 руб.;

- «127» на второго ребенка — 1 400 руб.;

- «128» на третьего ребенка — 3 000 руб.;

- «128» на последующего ребенка — 3 000 руб.;

- «128» на последующего ребенка — 3 000 руб.

Общая сумма вычетов за 1 месяц составляет 11 800 руб.

При расчете заработной платы в документе Начисление зарплаты и взносов в результате применения вычетов за январь и февраль образовалась переплата по НДФЛ по налогоплательщику В.С. Плющ в размере 1 300 руб. По сотруднику С.С. Горбункову следует перечислить 1 300 руб. Следовательно, нет сумм НДФЛ, которые бы следовало перечислить в бюджет в феврале.

Пример 2 может показаться искусственным, однако аналогичная ситуация может возникнуть при применении в середине года имущественных вычетов.

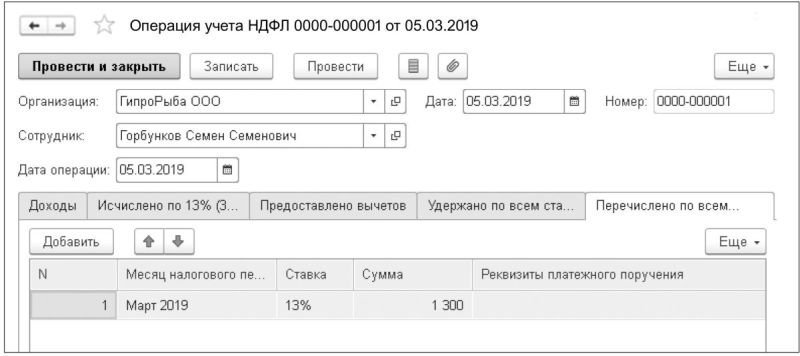

Так же как и в Примере 1, при формировании платежной ведомости в программе «1С:Зарплата и управление персоналом 8» редакции 3 по каждому физлицу отдельно формируется сумма к выплате и НДФЛ к перечислению. Сотруднику С.С. Горбункову следует перечислить 8 700 руб. зарплаты и перечислить в бюджет исчисленный НДФЛ 1 300 руб. Сотруднице В.С. Плющ следует перечислить зарплату в размере 10 000 руб., перечислять НДФЛ в этом месяце не следует, так как есть переплата, оставшаяся с прошлого месяца. Но переплата равна сумме планируемого перечисления, и налоговый агент ничего перечислять в бюджет не должен. Об этом свидетельствуют отчеты по анализу НДФЛ программы. Аналогично Примеру 1 следует отключить в платежной ведомости установленный по умолчанию флаг Налог перечислен вместе с зарплатой. Но, в отличие от Примера 1, документ Перечисление НДФЛ в бюджет с нулевой суммой провести невозможно, поэтому автоматически не произойдет корректного перераспределения перечисленного налога, и отчеты в программе (в том числе 2-НДФЛ) будут демонстрировать недостаточное перечисление налога по одному сотруднику и излишнее — по другому. Если есть время подождать очередного расчета заработной платы или другого дохода, когда появятся суммы НДФЛ к перечислению, то можно ничего не предпринимать. В следующем месяце при проведении документа Перечисление НДФЛ в бюджет все автоматически нормализуется. Но если такая ситуация возникает в последнем месяце налогового периода (декабре) или в том месяце, когда необходимо выдать справку 2-НДФЛ сотруднику, то скорректировать распределение перечисленного налога следует документом Операции учета НДФЛ в меню Налоги и взносы (рис. 5).

Рис. 5. Документ «Операция учета НДФЛ»

Напомним, что в соответствии с приказом ФНС России от 02.10.2018 № ММВ-7-11/566@ утверждена новая форма сведений о доходах физических лиц и суммах налога на доходы физических лиц, порядок заполнения и формат ее представления в электронной форме. Новый отчет 2-НДФЛ называется «Справка о доходах и суммах налога физического лица» и предусматривает различные формы его представления в ИФНС и выдачи на руки работнику (Приложения № 1 и № 5 к Приказу). Форма 2-НДФЛ, предназначенная для представления в ИФНС на бумажном носителе, для каждого показателя устанавливает соответствующее поле, состоящее из определенного количества знакомест. Новая форма 2-НДФЛ вступила в силу с 01.01.2019 и должна применяться начиная с представления сведений о доходах физических лиц за 2018 год. В «1С:Предприятии» изменения в форме 2-НДФЛ поддержаны. О сроках реализации можно узнать в «Мониторинге изменений законодательства» .

Отчеты по НДФЛ за 2018 год (формы 2-НДФЛ, 6-НДФЛ) следует представить в налоговый орган не позднее 01.04.2019.

От редакции. В 1С:Лектории 07.02.2019 состоялась лекция о подготовке отчетов 2-НДФЛ и 6-НДФЛ за 2018 год, особенностях формирования в «1С:Зарплате и управлении персоналом 8» (ред. 3) с участием В.Д. Волкова (ФНС России) и экспертов 1С. С видеозаписью можно ознакомиться на сайте 1С:ИТС на странице 1С:Лектория .

Провести возврат излишне удержанного НДФЛ в 1С может потребоваться по различным причинам. К примеру, работнику может быть начислена зарплата за уже прошедший период, или он может с задержкой сообщить бухгалтеру о своих налоговых льготах.

Возвращать излишне удержанный НДФЛ необходимо по ст. №231 п. 1 Налогового Кодекса России. Поговорим о том, как зафиксировать возврат физлицу суммы излишне удержанного налога в 1С:Бухгалтерии.

Для примера возьмем следующие условия: 01.10.2016 года в штат компании «Максима» был нанят новый сотрудник. Расчет и выплата зарплаты на предприятии происходят в последний день месяца. За октябрь работник получил зарплату без налоговых вычетов, причитающихся ему за двух несовершеннолетних ребят.

Документы, подтверждающие право на вычет налогов за детей несовершеннолетнего возраста, новый сотрудник отдал в бухгалтерию только 01.11.2016 года. Заявление на льготы им также было составлено с октября.

02.11.2016 года работник подает заявление на увольнение. Поэтому при расчете зарплаты за ноябрь начисляется отрицательная сумма налогов.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Возврат излишне удержанного НДФЛ в 1С: пошаговая инструкция

Начнем с начисления заработной платы за ноябрь, принимая в расчет то, что последняя рабочая смена сотрудника состоялась 02.11.2016 года. Переходим в меню «Зарплата и Карды», открываем подраздел Зарплата», после - «Все начисления». Для формирования нового документа расчета заработной платы за ноябрь, кликаем на «Создать».

В разделе «НДФЛ» будут отражены данные о рассчитанных налогах и сумме вычетов, которые уже применены. Размер НДФЛ к зачету отображается отдельной строчкой в части «Корректировки выплаты».

Проводим документ. Изучаем проводки

После фиксируем сведения о возврате излишне удержанных налогов через документ «Возврат НДФЛ». Переходим в меню «Зарплата и кадры», ищем раздел «Все документы по НДФЛ», расположенный в «НДФЛ».

Кликаем на клавишу «Создать». После на строку «Возврат НДФЛ»

В открывшемся файле заполняем пустые графы:

- Дата;

- Месяц, в котором осуществляется возврат излишней суммы НДФЛ;

- Имя работника, которому причитается возврат;

- Сумма налога и дата получения прибыли.

Проводим и закрываем файл. Для проверки создаем лист расчета. Переходим в меню «Зарплата и кадры», после в «Зарплата», далее в «Отчеты по заработной плате». Кликаем на строку «Расчетный листок».

Вводим информацию о периоде, предприятии, работнике и кликаем на клавишу «Сформировать». Таким образом, мы учитываем сумму излишне удержанного налога и добавляем ее к общей величине долга организации на конец периода.

Излишне удержанный НДФЛ может возникать по разным причинам. Например, сотруднику пересчитали заработную плату за прошлый период, или он с опозданием заявил о своем праве на налоговые вычеты. Согласно пункту 1 ст. 231 НК РФ сумма излишне удержанного НДФЛ подлежит возврату. В этой статье мы рассмотрим, как регистрировать возврат физическому лицу суммы излишне удержанного налога в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Р азберем пример: работник был принят в организацию ООО «Максима» 1 октября 2016 года. Расчет и выплата заработной платы осуществляется в последний день месяца, и за октябрь ему начислили заработную плату без учета налоговых вычетов на двоих несовершеннолетних детей. А 1 ноября сотрудник принес документы, необходимые для предоставления налогового вычета, и написал заявление с октября месяца. 2 ноября 2016 года работник увольняется, и при расчете заработной платы за ноябрь исчисляется отрицательная сумма НДФЛ.

Начинаем с начисления зарплаты за ноябрь с учетом того, что последний рабочий день был 2 ноября. Открываем раздел «Зарплата и кадры», «Зарплата», «Все начисления» и по кнопке «Создать» добавляем новый документ для расчета зарплаты за ноябрь.

На вкладке «НДФЛ» мы видим информацию о рассчитанных налогах, а также о сумме примененных вычетов. Величина НДФЛ к зачету также отражается отдельной строкой на вкладке «Корректировки выплаты».

Проводим документ и смотрим проводки

Далее регистрируем факт возврата излишне удержанных сумм НДФЛ при помощи документа «Возврат НДФЛ». Открываем вкладку «Зарплата и кадры», «НДФЛ», «Все документы по НДФЛ»

Щелкаем кнопку «Создать» и выбираем из списка «Возврат НДФЛ»

Заполняем пустые поля открывшегося документа:

- дату;

- месяц, в котором производим возврат налога;

- сотрудника, которому возвращаем НДФЛ;

- дату получения дохода и сумму налога.

Проводим и закрываем документ. Для проверки сформируем расчетный листок. Открываем вкладку «Зарплата и кадры», «Зарплата», «Отчеты по зарплате» и выбираем «Расчетный листок»

Указываем период, организацию, сотрудника и нажимаем кнопку «Сформировать». Как мы видим, сумма излишне удержанного НДФЛ была зачтена и прибавлена к общей сумме задолженности предприятия на конец периода.

Читайте также: