Как в 1с распределить расходы по видам деятельности в 1с

Обновлено: 07.07.2024

Организация учета затрат на производство продукции основывается на принципах неизменности принятой методологии учета затрат на производство и калькулирования себестоимости продукции, полноты затрат. Учет затрат на производство должен обеспечить своевременное, полное и достоверное отражение фактических затрат на производство, исчисление (калькулирование) фактической себестоимости отдельных видов и всей продукции (работ, услуг).

Для реализации указанных требований и принципов учета возникает необходимость распределения заработной платы производственных рабочих по видам продукции (услуг), то есть по номенклатурным группам:

- исходя из фактически отработанного времени;

- исходя из объема выпущенной продукции, при выпуске однородной продукции;

- с использованием иных методов распределения, принятых в организации при калькулировании себестоимости продукции (услуг).

Актуальность данной задачи нарастает в связи с тем, что у организаций, выполняющих государственный оборонный заказ и применяющих раздельный учет результатов финансово-хозяйственной деятельности возникает необходимость распределения заработной платы по контрактам ГОЗ.

В настоящей статье мы разберем учет и распределение заработной платы производственных рабочих в программе 1С:Бухгалтерия 3.0 с использованием подсистемы « Раздельный учет ГОЗ ».

В типовой конфигурации 1С:Бухгалтерии 3.0 каждому виду начисления соответствует способ отражения заработной платы в бухгалтерском учете, в котором определяется аналитика в виде счета учета затрат, статьи затрат, номенклатурной группы и т.д.

В статье мы рассмотрим несколько примеров по раздельному учету заработной платы производственных рабочих.

Распределение заработной платы производственных рабочих по контрактам ГОЗ в типовой конфигурации 1С:Бухгалтерия 3.0

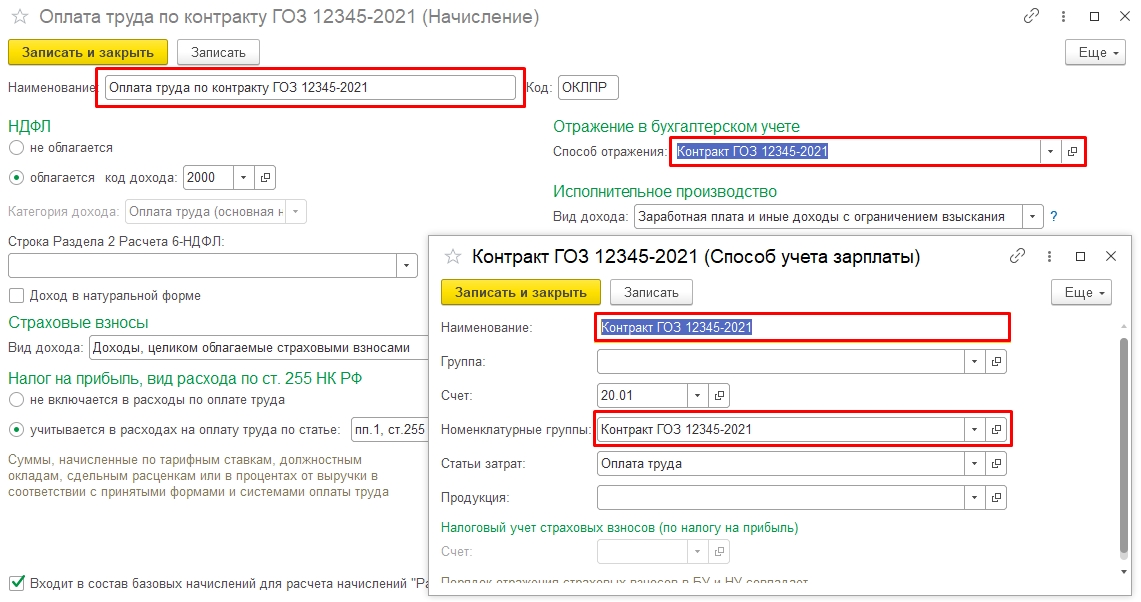

Реализация раздельного учет заработной платы в типовой конфигурации возможна, но для этого необходимо для каждого контракта ГОЗ добавить «Вид начисления» и «Способ отражения зарплаты» с указанием счета учета, номенклатурной группы и статьи затрат (Рис. 1).

Рисунок 1. Настройка способа отражения зарплаты в бухучете для каждого контакта ГОЗ

Каждому контракту ГОЗ соответствует отдельный вид начисления, каждому виду начисления соответствует отдельный способ отражения заработной платы.

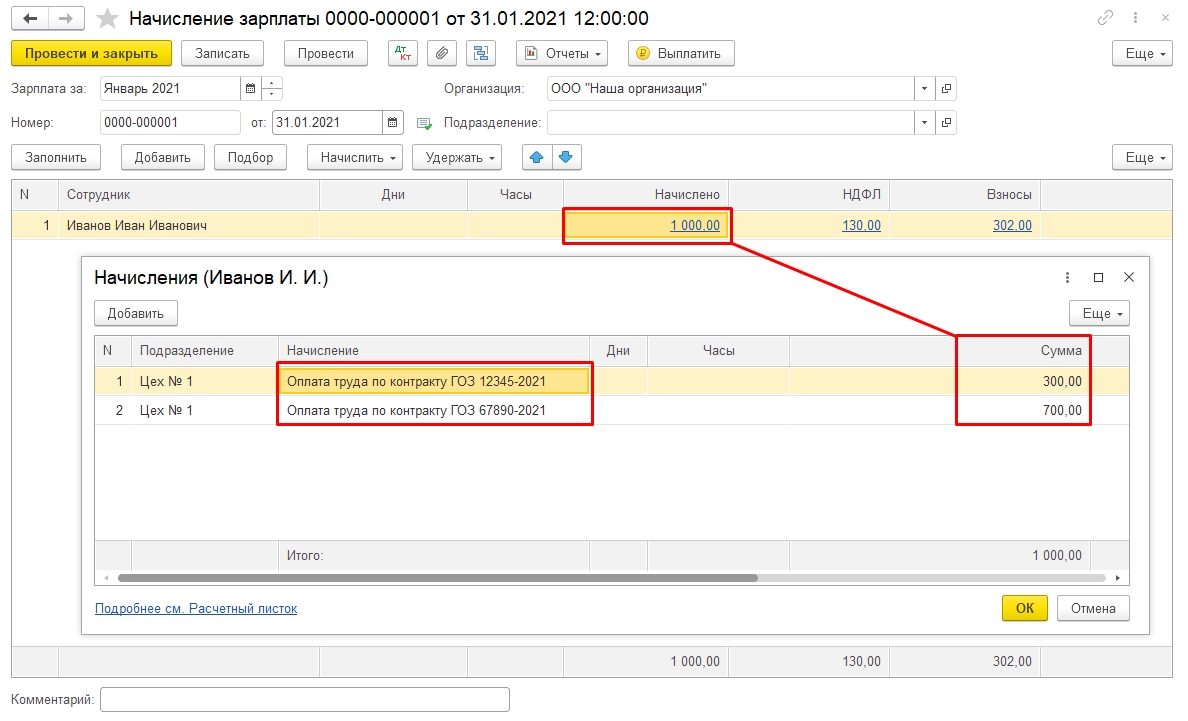

Документ «Начисление зарплаты» автоматически заполняется начислениями из кадровых документов. По каждому контракту ГОЗ необходимо добавить соответствующее ему начисление с уникальным для данного контракта способом отражения заработной платы. Суммы устанавливаются в соответствии с распределением заработной платы по контрактам ГОЗ в текущем периоде (Рис. 2).

Рисунок 2. Начисление зарплаты

В данном примере вручную распределяется заработная плата сотрудника Иванов Иван Иванович в сумме 1000 рублей по двум контрактам:

- по номенклатурной группе «Контракт ГОЗ 12345-2021» – 300 рублей,

- по номенклатурной группе «Контракт ГОЗ 67890-2021» – 700 рублей.

Для этого в информационной базе добавлено два вида начисления и два способа отражения зарплаты, отдельно по каждому контракту.

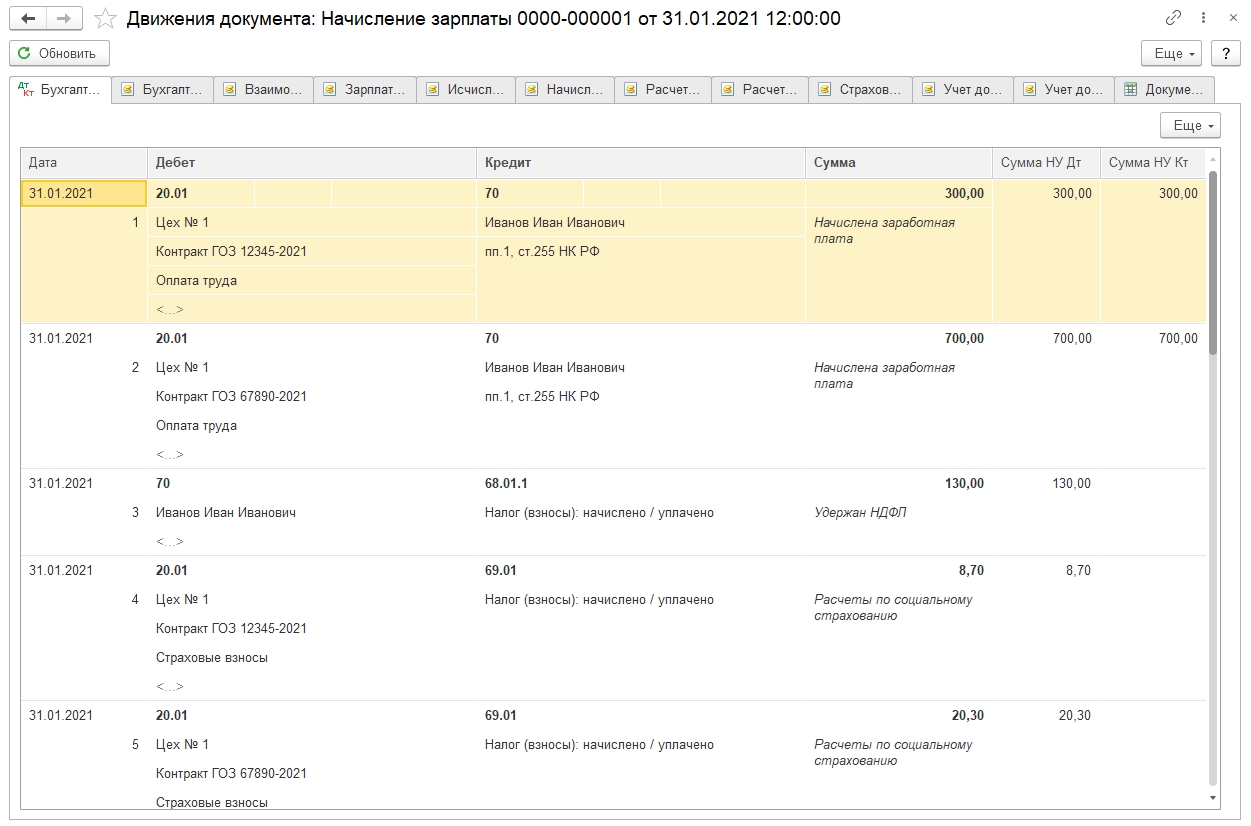

В результате проведения документа «Начисление зарплаты» формируются бухгалтерские проводки с результатами ручного распределения заработной платы и взносов по номенклатурным группам контрактов ГОЗ (Рис. 3).

Рисунок 3. Результаты проведения документа «Начисление зарплаты»

Из приведенного примера видно, что в типовой конфигурации 1С:Бухгалтерия 3.0 возможно реализовать раздельный учет заработной платы производственных рабочих. Данный метод имеет следующие недостатки:

- ручное распределение заработной платы;

- необходимость ввода отдельных начислений и способов отражения зарплаты для каждого контракта ГОЗ, что влечет за собой «раздувание» соответствующих справочников;

- риски возникновения ошибок в бухгалтерском и раздельном учете.

Распределение заработной платы производственных рабочих по контрактам ГОЗ в подсистеме

Использование подсистемы «Раздельный учет ГОЗ» позволяет существенно упростить раздельный учет заработной платы в разрезе контрактов ГОЗ и автоматизировать большинство функций.

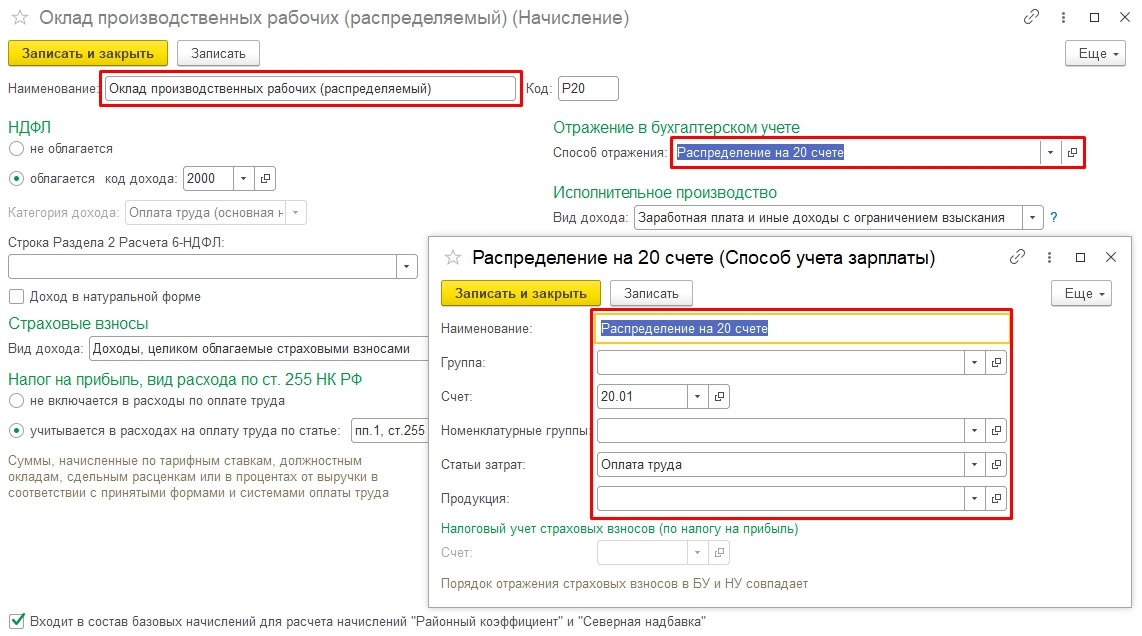

Для реализации раздельного учет заработной платы в подсистеме «Раздельный учет ГОЗ» необходимо добавить один распределяемый «Вид начисления» и соответствующий ему «Способ учета зарплаты» с указанием счета учета и статьи затрат. Поле «Номенклатурная группа» можно не заполнять (Рис. 4).

Рисунок 4. Создание способа отражения для целей распределения заработной платы

Настройка распределения заработной платы по номенклатурным группам контрактов ГОЗ выполняется в документе «Распределение заработной платы основных производственных рабочих» (Рис. 6), который расположен в разделе «Раздельный учет заработной платы» (Рис. 5).

Рисунок 5. Распределение заработной платы в подсистеме «Раздельный учет ГОЗ»

Рисунок 6. Создание документа «Распределение заработной платы»

На вкладке «Распределяемая заработная плата» необходимо указать способы отражения заработной платы для целей распределения. В табличной части «Начисления» отобразятся виды начислений, соответствующие выбранным способам отражения заработной платы. Виды начислений отображаются справочно для целей дополнительного контроля.

В подсистеме реализован механизм настройки правил распределения заработной платы «от общего к частному», т.е. устанавливать правила можно как для подразделениям (от организации в целом до каждого подразделения), так и по каждому сотруднику.

В любом из выбранных вариантов для подразделения или сотрудника необходимо указать базу распределения. В качестве базы распределения могут быть использованы следующие виды:

- Ручная база распределения – в качестве показателя распределения могут применяться любые произвольные значения. Для целей распределения зарплаты по контрактам ГОЗ необходимо применять фактически отработанное время;

- Выручка, объем выпуска, плановая себестоимость – предопределенные базы распределения. Могут применяться для схем учета, отличных от раздельного учета ГОЗ;

- Пользовательские – в подсистеме допускается создание собственных видов баз распределения.

При выборе ручной базы распределения в табличной части «Номенклатурные группы» становится доступным функционал для выбора номенклатурных групп и показателей распределения (Рис. 7).

Рисунок 7. Использование ручной базы распределения заработной платы

В данном примере заработная плата всех рабочих подразделения «Цех № 1» будет распределена в соотношении 30/70 по двум номенклатурным группам контрактов ГОЗ.

При выборе предопределенной или пользовательской базы распределения табличная часть «Номенклатурные группы» недоступна для использования (Рис. 8).

Рисунок 8. Использование предопределенной базы распределения заработной платы

В данном примере заработная плата всех рабочих подразделения «Цех № 2» будет распределена в соответствии с объемом выпуска продукции по номенклатурным группам, в рамках которых был осуществлен выпуск продукции в текущем периоде.

Порядок настройки правил распределения по сотрудникам аналогичен порядку, применяемому при настройке правил по подразделениям. Если по каким-либо сотрудникам не указана база распределения, то применяются правила распределения текущего подразделения сотрудника, вышестоящего подразделения или по организации в целом.

В случае использования ручной базы распределения необходимо добавить в табличную часть требуемые номенклатурные группы и для каждой из них указать показатель распределения. В качестве показателя распределения рекомендуется применять фактически отработанное время (Рис. 9).

Рисунок 9. Установка правил распределения по сотрудникам

В случае обоснованности применения, могут быть использованы произвольные показатели распределения, коэффициенты трудового участия, тарифные коэффициенты и т.п.

Если правила и показатели распределения не меняются, то выполненные настройки распространяются на последующие периоды.

Далее необходимо сформировать документ «Начисление зарплаты» и заполнить его необходимыми начислениями (Рис. 10).

Рисунок 10. Документ «Начисление зарплаты»

В данном примере двум сотрудникам начислена распределяемая заработная плата по цеху № 2.

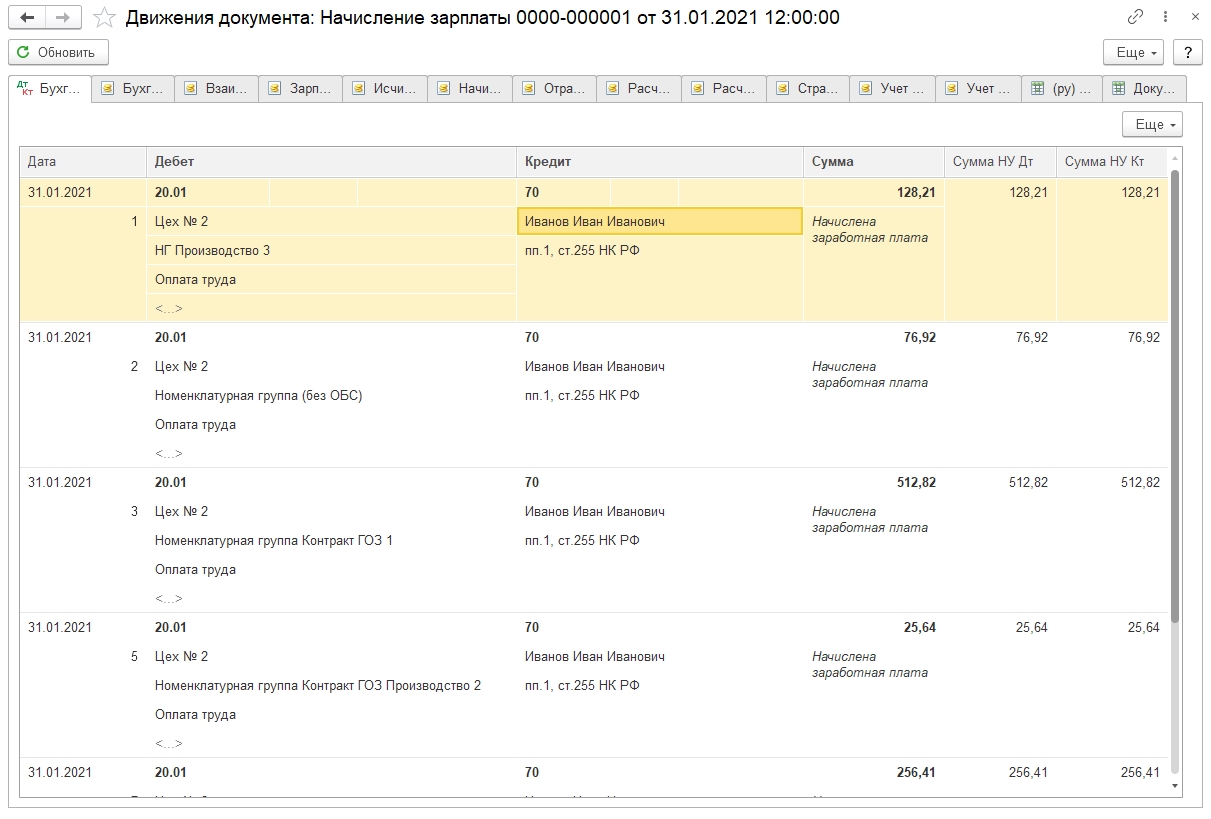

В результате проведения документа «Начисление зарплаты» заработная плата и взносы автоматически распределились по номенклатурным группам в соответствии с выполненными настройками в документе «Распределение заработной платы»:

- заработная плата сотрудника Иванов Иван Иванович распределена в соответствии с базой «Объем выпуска» по номенклатурным группам, в рамках которых был осуществлен выпуск продукции в текущем периоде (Рис. 11). Данный способ распределения был применен, т.к. у сотрудника не была указана база распределения и сработало правило, указанное по подразделению сотрудника;

Рисунок 11. Результаты распределения заработной платы сотрудника Иванов Иван Иванович

- заработная плата сотрудника Петров Петр Петрович распределена в соответствии с фактически отработанным временем по двум номенклатурным группам контрактов ГОЗ (Рис. 12).

Рисунок 12. Результаты распределения заработной платы сотрудника Петров Петр Петрович

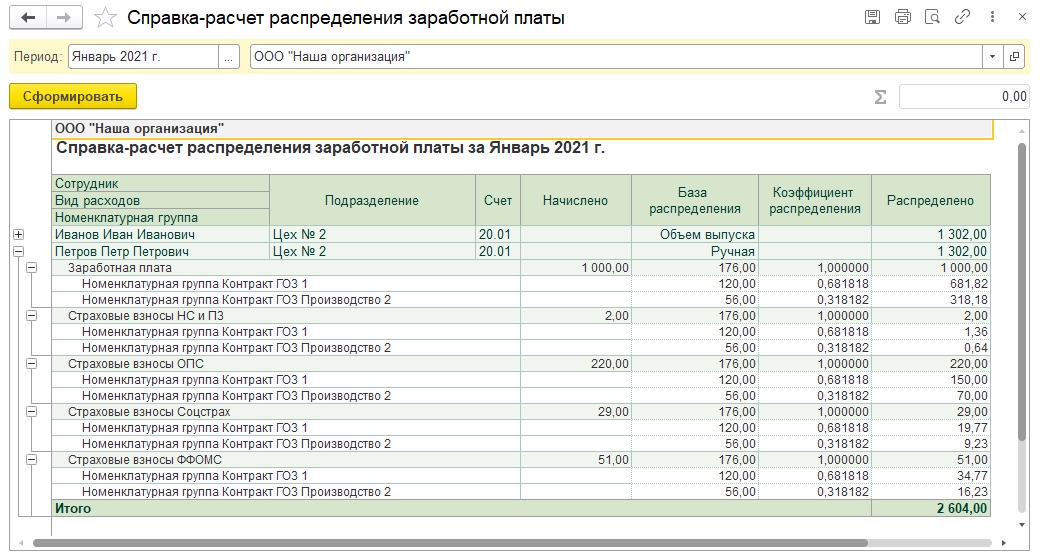

По результатам распределения формируется отчет «Справка-расчет распределения заработной платы» (Рис. 13).

Рисунок 13. Отчет «Справка-расчет распределения заработной платы»

В случае использования внешней программы для учета зарплаты 1С: Зарплата и Управление Персоналом 3, при загрузке данных по заработной плате, формируется документ «Отражение зарплаты в бухучете». При проведении данного документа также, как и в документе «Начисление зарплаты» происходит автоматическое распределение заработной платы в соответствии с настройками документа «Распределение заработной платы». В результате проведения формируются бухгалтерские проводки с отражением заработной платы на счетах учета прямых затрат отдельно по каждой номенклатурной группе контрактов ГОЗ.

Использование подсистемы « Раздельный учет ГОЗ » позволяет реализовать распределение заработной платы производственных рабочих по контрактам ГОЗ автоматически, без необходимости ввода дополнительных видов начислений и способов учета заработной платы.

Использован релиз 3.0.90

В программе "1С:Бухгалтерия 8" (ред. 3) с релиза 3.0.89 поддерживается следующий порядок закрытия счета 25 (распределения общепроизводственных расходов (ОПР)) при выполнении регламентной операции "Закрытие счетов затрат 20, 23, 25, 26" в составе обработки "Закрытие месяца".

- Затраты производственных подразделений, отраженные на счете 25, распределяются по видам продукции (работ, услуг), т. е. по номенклатурным группам, и закрываются на счет 20 внутри этих подразделений пропорционально выбранной базе распределения.

- Затраты подразделений, обслуживающих производство, но не выпускающих продукцию, не выполняющих работы, не оказывающих услуги, отраженные на счете 25, распределяются по видам продукции (работ, услуг), т. е. по номенклатурным группам, между производственными подразделениями и закрываются на счет 20 по этим производственным подразделениям пропорционально выбранной базе распределения.

Производственные подразделения - это те подразделения, которые выпускают продукцию, выполняют работы, оказывают услуги. Затраты по ним учитываются на счете 20, часть затрат может учитываться на счете 25.

Подразделения, обслуживающие производство - это те подразделения, которые не выпускают продукцию, не выполняют работы, не оказывают услуги, но их деятельность направлена на обслуживание производственных подразделений. Затраты по ним учитываются на счете 25.

База распределения выбирается в форме "Учетная политика". В налоговом учете общепроизводственные расходы (ОПР) распределяются по тем же правилам, что и в бухгалтерском учете.

- Раздел: Главное – Учетная политика.

- В блоке "Виды деятельности, затраты по которым учитываются на счете 20 "Основное производство" установите флажок "Выпуск продукции" и (или) флажок "Выполнение работ, оказание услуг заказчикам". Станет видимым и доступным для настройки блок "Косвенные затраты".

- В поле "База распределения" выберите нужный вариант для распределения косвенных затрат (рис. 1).

- Для установки особых правил распределения косвенных затрат (например, для отдельных подразделений или статей затрат), отличающихся от общей настройки базы распределения, по ссылке в поле "Особые правила распределения" откройте форму "Правила распределения затрат", создайте новые правила (одно или несколько) по кнопке "Добавить" и настройте их (рис. 2).

- Кнопка "ОК".

Обратите внимание, что настраивать распределение косвенных затрат в программе "1С:Бухгалтерия 8" (ред. 3) имеет смысл только для счета 25, поскольку метод полной себестоимости (когда общехозяйственные расходы включаются в себестоимость продукции, работ, услуг) с 2021 года не применяется (пп. "г" п. 26 ФСБУ 5/2019). Возможность распределения затрат, отраженных на счете 26, по номенклатурным группам с 2021 года оставлена только для версии КОРП. Но при этом такие затраты все равно не включаются в себестоимость (счет 26 закрывается на счет 90.08).

Разделение расходов на прямые и косвенные организации устанавливают самостоятельно в учетной политике. Данная настройка в программе очень важна: от нее зависит корректное отражения расходов при закрытии месяца и в дальнейшем отражение их в отчетности.

Из статьи вы узнаете:

- где настраивается распределение косвенных расходов в БУ и НУ;

- как настроить метод распределения косвенных расходов в 1С 8.3.

Как настроить в 1С 8.3 прямые и косвенные расходы

Прямые и косвенные расходы в БУ и НУ — не одно и тоже. И настраиваются они в 1С в разных местах.

Налоговый учет

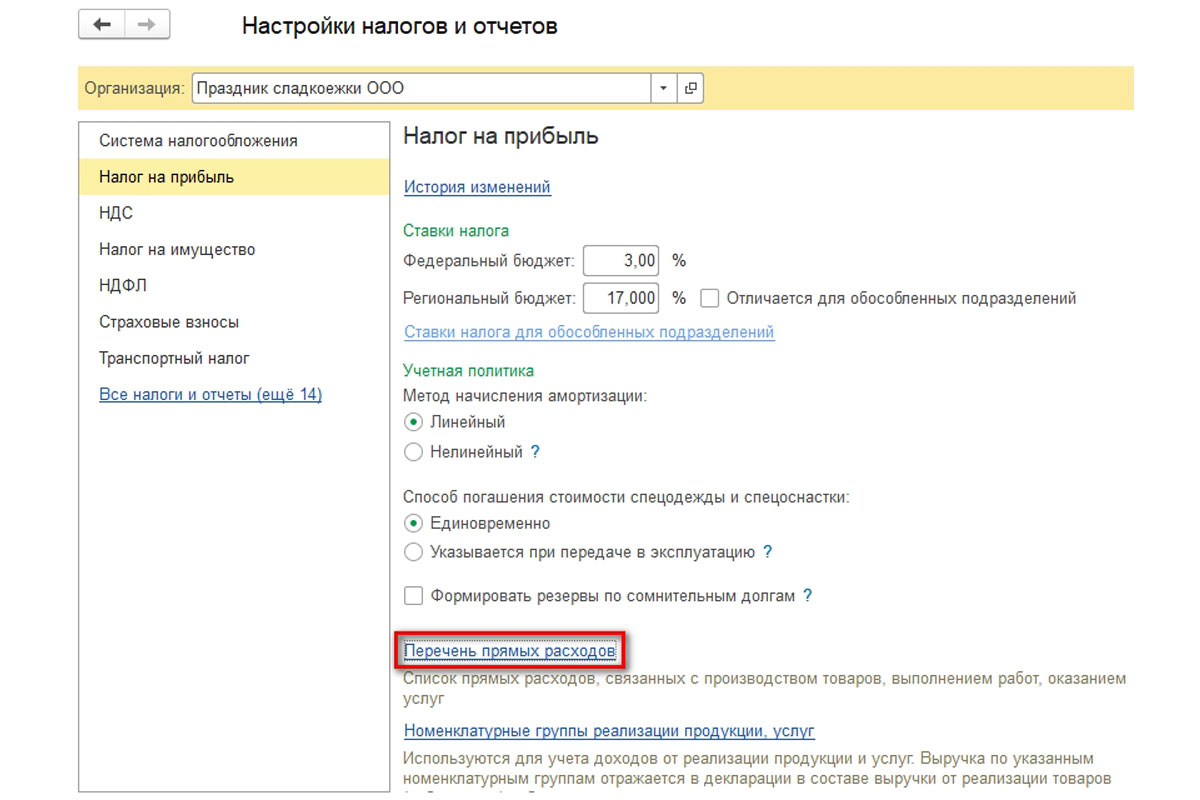

В НУ прямые расходы задаются в разделе Главное – Настройки – Налоги и отчеты – вкладка Налог на прибыль — ссылка Перечень прямых расходов . Все расходы в НУ, которые не соответствуют настройкам, указанным по этой ссылке, являются косвенными или внереализационными.

Бухгалтерский учет

В конце месяца прямые расходы могут иметь остаток — НЗП. Косвенные расходы же списываются полностью:

- счет 25 на 20 (23) согласно правилам распределения;

- счет 26 на:

- 20 (23) согласно правилам распределения;

- 90.08;

Настройка распределения расходов в БУ на прямые и косвенные в 1С не требуется, т. к. они распределены изначально согласно счетам учета.

В рамках данной статьи мы подробнее рассмотрим счета, которые подлежат распределению, а именно счета 25 и 26.

Методы распределения общехозяйственных и общепроизводственных расходов в 1С 8.3

Как распределить расходы в БУ, настраивается в Учетной политике раздел Главное — Настройки — Учетная политика .

![]()

Распределение затрат возможно, только если используется 20 счет.

Общехозяйственные расходы могут распределяться:

- на себестоимость продаж — Дт 90.08 Кт 26;

- на себестоимость выпуска — Дт 20 (23) Кт 26, при этом сумма распределяется согласно настройкам по ссылке Методы распределения косвенных расходов .

Общепроизводственные расходы распределяются только на себестоимость выпуска — 20 (23) счет, также согласно настройкам распределения.

Методы распределения косвенных расходов в 1С 8.3

![]()

- Период — с какого месяца начинает действовать распределение;

- Организация — наша организация, методы настраиваются для каждой организации по отдельности.

Что и как распределяем:

- Счет затрат — счет, для которого действуют задаваемые правила;

- Статья затрат — статья, затраты по которой будут распределяться согласно правилам;

- Подразделение — затраты какого подразделения подлежат распределению по задаваемым правилам;

- База распределения — как нужно распределять вышеуказанные затраты между номенклатурными группами (НГ) и подразделениями согласно рассчитанным коэффициентам для каждой НГ (подразделения).

Все поля, заполняемые до поля База распределения , могут не заполняться. Тогда все затраты по счетам 25 и 26 будут распределены согласно одной базы распределения. Если для определенного счета или конкретной статьи затрат (подразделения) нужно задать иные правила, заполните их в соответствующих полях.

Пропорционально чему распределяются затраты (расчетные коэффициенты):

- Объем выпуска — количество выпуска. Выпуск считается по количеству, указанному в документах:

- для продукции — Отчет производства за смену;

- для работ, услуг — Оказание производственных услуг .

![]()

- Материальные затраты — сумма по Дт 20, 23 по статье затрат с Видом расхода — Материальные расходы.

![]()

- Выручка — сумма по Кт 90.01.1 в разрезе НГ. При этом появляется возможность указать Счет прямых затрат и Подразделение затрат , на которые закроются косвенные расходы. Если они не заполнены, происходит распределение между счетами 20 и 23 на те подразделения, по которым ранее отражались косвенные затраты. При этом распределение осуществляется, если есть не только выручка по НГ, но и затраты по ней.

- Прямые затраты — сумма по Дт 20, 23. Если в НУ по данным счетам отражены косвенные расходы, то такие затраты вычитаются.

- Отдельные статьи прямых затрат — сумма по Дт 20, 23 по статьям затрат, указанным в поле Список статей затрат .

![]()

- Не распределяется — распределение затрат в БУ осуществляется вручную пользователем документом Операция, введенная вручную до закрытия периода. В НУ распределение идет в зависимости от настройки Перечня прямых расходов . При этом программа не контролирует остаток по счету 25 в БУ, т. е. при закрытии периода не ругается, что сумма по счету 25 полностью не списана.

Распределения расходов в 1С 8.3 на примере

- Офис — 84 000 руб. в т. ч. НДС 20%;

- Производственный цех — 120 000 руб. в т. ч. НДС 20%.

Для отражения затрат в обоих случаях используется документ Поступление (акт, накладная) вид операции Услуги (акт). Разница только в счетах учета, затраты на аренду офиса отражаются по счету 26, а производственного цеха – 25.

![]()

![]()

При закрытии месяца сумма по счетам 25 и 26 распределится согласно настройкам учетной политики.

Для этого примера базу можно посмотреть в отчете Оборотно-сальдовая ведомость по счету 20 (23) с отбором по Виду расхода — Материальные расходы.

Ошибка при закрытии счетов 20, 23, 25, 26

Если при закрытии месяца расчетные коэффициенты не были определены, программа 1С 8.3 выдаст ошибку.

![]()

Для ее исправления необходимо проверить, насколько корректно настроена база распределения. Затраты не распределятся, если нет расчетных коэффициентов. Подробнее

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

...У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (4)

Все вопросы по 1С Вы можете задавать в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь:

Личный кабинет

.Продолжим наш разговор о совмещении двух режимов налогообложения. В предыдущей статье мы рассмотрели настройку раздельного учета доходов от реализации при УСН и оказании услуг на патенте. Сегодня речь пойдет о раздельном учете расходов. Начнем с зарплаты и страховых взносов. Как разделить их в программе 1С: Бухгалтерия ред. 3.0 и «объяснить» компьютеру к какому виду деятельности их отнести? Давайте разбираться вместе на конкретных примерах.

Допустим, в январе 2021 года ИП Грищенко И.С. принял на работу трех сотрудников. Двое сотрудников Калюжный В.С. и Кузьминов Е.А. выполняют работы по деятельности, отнесенной к патенту «Монтажные и установочные работы сплит-систем, стиральных машинок и ремонт бытовой техники», соответственно. Соболева И.Э. принята на работу продавцом в магазин бытовой техники, деятельность которого относится к УСН (доходы минус расходы). Заработная плата сотрудников – 25000 руб. Вычеты по НДФЛ не предоставляются.

Рассмотрим предварительно настройки, которые необходимо выполнить в программе.

Настройка раздельного учета затрат по заработной плате

Перед тем как начислять зарплату, сотруднику необходимо задать способ его отражения в учете. Но следует помнить, что кроме заработной платы имеются еще и страховые взносы, которые также должны быть отнесены к конкретному виду деятельности или распределены между нами.

Рассмотрим настройку на примере.

Шаг 1. Перейдите в раздел «Зарплата» - «Настройки зарплаты».

Шаг 2. В разделе «Отражение в учете» откройте гиперссылку «Способы учета зарплаты».

Шаг 3. Создадим настройку способов учета зарплаты для УСН и патента отдельно по кнопке «Создать».

Шаг 4. Для оплаты труда, относящейся к УСН, зададим понятное пользователю наименование «Оплата труда УСН», а переключатель, определяющий учет затрат организации, оставим в положении «По деятельности с основной системой налогообложения (общая или упрощенная)». В нашем случае у ИП Грищенко И.С. применяется УСН (доходы минус расходы).

Указание счета затрат обязательно к заполнению.

В нашем примере будет задействован счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

Шаг 5. Для патентных видов деятельности создадим отдельную статью затрат «Оплата труда (патент)».

Переключатель выбора варианта учета затрат установите в положение «По отдельным видам деятельности с особым порядком налогообложения». Это значение устанавливается для видов деятельности, отличных от основного, в т.ч. патент.

Зададим счет учета затрат. В нашем примере это будет счет 26 «Общехозяйственные расходы». Создадим статью затрат «Оплата труда (патент)», в которой также укажем, что она относится к видам деятельности с особым порядком налогообложения.

Настройка статьи затрат выглядит следующим образом.

При выборе статьи у вас должны отобразиться в справочнике только статьи затрат, отнесенные к особому порядку.

При указании статьи особого порядка у пользователей часто возникает вопрос: «Я открываю справочник и там вижу только статьи, отнесенные к основному виду деятельности, и не вижу созданную статью с особым порядком. Как быть? Почему?»

Скажу честно, я, автор данной статьи, сама столкнулась с этой проблемой. Хотите узнать, какой я нашла выход из ситуации?

Небольшой лайфках! Установите сначала переключатель в положение «По разным видам деятельности», а затем переместите в нужное положение – «По отдельным видам деятельности с особым порядком» и статьи отобразятся.

Где же задаются эти параметры для начисления? В 1С: Бухгалтерии предприятия ред. 3.0 настройку можно задать для каждого сотрудника, указав статью отнесения затрат по его оплате труда.

Приказом о приеме на работу сотруднику задается размер начисления, а определить статью затрат для сотрудника, куда отнести затраты по его оплате труда – к УСН или патенту – определяется в карточке сотрудника.

Шаг 6. Откройте справочник «Сотрудники» в разделе «Зарплата и кадры» и в нижней части карточки «Учет расходов», нажав на гиперссылку «Авто», задайте способ отражения затрат для каждого сотрудника.

В нашем примере Кузьминов Е.А. и Калюжный В.С. отнесены к способу отражения «Оплата труда патент», а Соболева И.Э – «Оплата труда УСН».

Таким образом, при проведении документа по начислению зарплаты по данным сотрудникам «подтянутся» проводки и способ распределения, заданный в их настройке.

Прежде чем перейти к начислению, забегая вперед, напомним вам о страховых взносах. Для них также задается настройка, определяющая порядок их распределения.

Настройка распределения страховых взносов между УСН и патентом

Шаг 1. В разделе «Настройка зарплаты» перейдите по гиперссылке «Статьи затрат по зарплате».

В нем задается порядок отражения страховых взносов и больничных за счет работодателя.

В справочнике имеется настройка по умолчанию для значения статьи затрат «Оплата труда».

Шаг 2. Создайте новый элемент и сопоставьте статью затрат начисления «Оплата труда (патент)» со статьей затрат для страховых вносов «Страховые взносы (патент)», который создадим дополнительно. Настройка определяет по какой статье отображать страховые взносы для указанной статьи затрат начисления.

Для статьи затрат «Страховые взносы (патент)» так же, как и для начисления зарплаты, отмечена статья для учета затрат организации «По отдельным видам деятельности с особым порядком налогообложения».

Для страховых взносов от несчастных случаев делается аналогичное сопоставление.

В настройке созданной статьи затрат также отмечается «По отдельным видам деятельности с особым порядком налогообложения».

Шаг 3. Сохраните настройку сопоставления по кнопке «Записать и закрыть».

Точно также при необходимости задается настройка для пособия за счет работодателя.

Начислим заработную плату работникам и посмотрим, как затраты отразятся в отчете «Книга доходов и расходов».

Для наглядности, после каждой операции мы будем формировать этот отчет, чтобы видеть, каким образом в нем распределяются суммы.

Отражение расходов на заработную плату при совмещении УСН и патента

Начислим заработную плату за январь месяц.

Шаг 1. Перейдите в раздел «Зарплата» - «Все начисления».

Шаг 2. Создайте и заполните документ, проведите его и посмотрите сформированные проводки по кнопке .

Как видите, по бухгалтерским проводкам начисление зарплаты распределилось исходя из заданных настроек с указанием статей затрат. Именно в них у нас отмечено, что относится к УСН, а что к патенту.

Страховые взносы также распределены по счетам учета и статьям затрат между патентом и УСН.

Но это лишь бухгалтерские проводки. Мы знаем, что отчеты формируется, исходя из записей регистров.

Для отражения расходов по заработной плате в «Книге учетов доходов и расходов» должно выполняться два условия:

Первое: начислена зарплата, что у нас и сделано;

Второе: выплачена зарплата.

Отразим выплату заработной платы в программе 1С: Бухгалтерия предприятия ред. 3.0.

Автоматически сформируются документы, отражающие выплату зарплаты (в нашем примере – через кассу):

Отразим выплату зарплаты 05 февраля 2021 года.

Нас больше интересуют записи в регистры, на основании которых формируется «Книга учета доходов и расходов».

В регистр «Книга учета доходов и расходов» произведена запись, что всего расходы составили 65250 руб. – это наша заработная плата за минусом НДФЛ, но к расходам принята лишь сумма 21750 руб.

Шаг 5. Перейдите на следующую закладку – «Расшифровка». Здесь видно, что принята к расходам оплата труда сотрудника Соболева И.Э., т.к. в ее настройках указано, что она относится к УСН.

Остальные сотрудники получают зарплату по статье расходов «Оплата труда патент», соответственно к расходам УСН эти затраты не принимаются.

Шаг 6. Сформируйте отчет «Книга доходов и расходов УСН» в разделе «Отчеты» и посмотрите, как отразится сумма по зарплате в отчете.

Шаг 7. В «Разделе I. Доходы и расходы за 1кв.» добавилась строка «Признаны расходы на оплату труда» в сумме 21750 руб., т.е. на сумму заработной платы сотрудника, чья зарплата отнесена к УСН.

Таким образом мы разделили затраты по заработной плате сотрудников между УСН и патентом.

Но у нас есть еще расходы по НДФЛ и страховым взносам. В книге доходов и расходов они отразятся после их оплаты. Проверим.

Отражение расходов по НДФЛ и страховым взносам при совмещении УСН и патента

Так как основные настройки и начисления уже выполнены, нам остается только отразить оплату НДФЛ и страховых взносов.

Если вкладка по зарплате не закрыта, нажмите гиперссылку оплатить «Через банк» и сформируйте «Платежное поручение» на уплату НДФЛ, после чего создайте документ «Списание с расчетного счета».

Можно это сделать и другим способом.

НДФЛ

Шаг 1. Сформируйте документ «Списание с расчетного счета» в журнале «Банковские выписки» раздел «Банк и касса» и оформите операцию по оплате НДФЛ.

Шаг 2. Проведите документ и посмотрите сформированные им записи. Из всей суммы НДФЛ к расходам принята лишь часть с заработной платы сотрудника, отнесенной к УСН – НДФЛ Соболевой И.Э. в сумме 3250 руб.

Шаг 3. Сформируйте ОСВ по счету 69 «Расчеты по социальному страхованию и обеспечению». В ней мы видим суммы страховых взносов, подлежащие оплате.

Создайте документы оплаты и проанализируйте записи, как мы рассмотрели на примере НДФЛ.

Обязательное социальное страхование

Отразив оплату страховых взносов в ФСС видно, что к расходам принята часть страховых взносов, в сумме 725 руб. из общей суммы 2175 руб., которая начислена с заработной платы Соболевой И.Э. относящаяся к УСН и учитываемая в составе расходов.

Взносы на страховую часть пенсии

К расходам принята часть страховых взносов с указанной статьей расходов, относящейся к УСН – 5500 руб. из общей суммы 16500 руб.

Страховые взносы на медицинское страхование

К расходам принята сумма 1275 руб. – страховые взносы по сотруднику Соболевой И.Э., статья расходов, относящаяся к УСН.

Остальные начисления распределены на статью «Страховые взносы (патент)», поэтому к расходам УСН не принимаются, и программа их не учитывает.

ФСС НС

Также распределены страховые взносы от несчастных случаев – 50 руб., из общей суммы 150 руб., принято к расходам по УСН, остальные отнесены к патенту и не включены в состав расходов.

Шаг 4. Сформируйте «Книгу доходов и расходов».

В состав расходов включены суммы, которые мы видели в записях регистров, выделенные статьей расходов, как относящиеся к УСН.

Таким образом мы разделили суммы НДФЛ и страховых взносов между УСН (доходы минус расходы) и патентом.

Как настроить распределение других расходов читайте в следующей публикации.

![Елена Мамукова]()

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

![Автоматизация бухгалтерского учета]()

Сдача регламентированной отчетности в соответствии с законодательством РФ.

![Автоматизация производства на базе 1С]()

Опыт автоматизации производства более 15 лет, референсы клиентов, готовые методики, оперативность

Предприятия, осуществляющие производственную деятельность, несут основные прямые производственные расходы, а также у них могут возникать общепроизводственные или общехозяйственные расходы. Если с прямыми расходами все относительно просто, они относятся непосредственно на выпущенную продукцию, работы, услуги (ПРУ), то общепроизводственные/общехозяйственные расходы необходимо распределять между видами ПРУ. Как это отразить в «1С:Бухгалтерия» 8.3 расскажем в нашей статье.

Формирование ОПР

Общепроизводственные расходы формируются на одноименном бухгалтерском счете 25. Формирование или начисление затрат осуществляется по дебету 25 счета. Кроме синтетического разреза на счете предусмотрены аналитические разрезы:

Накопленные общепроизводственные расходы можно проанализировать типовым стандартным бухгалтерским отчетом, например, «Оборотно-сальдовая ведомость по счету»:

Ежемесячно общепроизводственные расходы разносятся на счет 20 «Основное производство». Счет 25 на конец месяца должен иметь нулевое сальдо.

На счете 20 также имеются аналитические разрезы:

- Подразделения;

- Номенклатурные группы;

- Статьи затрат.

Накопленные расходы основного производства также анализируем через оборотно-сальдовую ведомость по счету:

Распределение 25 счета на 20 счет происходит между номенклатурными группами, где сосредоточены виды производимой ПРУ.

Методы распределения общепроизводственных расходов

Для разнесения расходов требуется установка базы разнесения или выбор метода разнесения. Установка методов производится в учетной политике организации:

Методы разнесения представляют собой записи в регистре сведений, которые устанавливаются для каждой организации:

Показанная на скриншоте запись регистра трактуется следующим образом: начиная с 01 июня 2018 года, в организации ООО «Праздник сладкоежки» затраты по счету 25 в разрезе любой статьи затрат и подразделения «Основное подразделение» разносятся пропорционально оплате труда. В качестве базы можно выбирать одно из предложенных типовых значений:

В зависимости от вида базы в регистре становятся доступными для заполнения другие необходимые поля. Например, для отдельных прямых статей необходимо указать их перечень с помощью подбора:

Как правило, в учетной политике предприятия устанавливается одна база для общепроизводственных затрат по всем статьям и по всем подразделениям. Для сокращения количества записей методы могут быть установлены сразу для всех статей и подразделений. Чтобы установить метод для всех статей единовременно, достаточно не заполнять в регистре сведений значение статьи затрат. Тот же принцип действует для счета затрат и подразделения организации.

Необходимо учесть, что система работает с методами распределения в порядке приоритетов. Наивысшим приоритетом обладает та запись, которая содержит более детализированную информацию.

Следующим важным параметром для разнесения общепроизводственных затрат является настройка перечня прямых расходов для налогового учета расходов по налогу на прибыль. Их перечень настраивается в разделе налогов и отчетов для конкретной организации:

Рис.7 Настройка перечня прямых расходов для налогового учета расходов по налогу на прибыль![Рис.7 Настройка перечня прямых расходов для налогового учета расходов по налогу на прибыль]()

Указанный перечень определяет виды статей затрат, которые не будут относиться к расходам текущего периода для целей налогообложения прибыли, а войдут в себестоимость ПРУ и могут быть оставлены в незавершенном производстве, если на предприятии имеет место длительный производственный процесс:

В нашем примере к прямым причисляются материальные траты, амортизирование и зарплата для всех подразделений и счетов затрат.

![]()

Закрытие счета 25

После выполнения или проверки корректности методов распределения переходим к непосредственному закрытию счета 25.

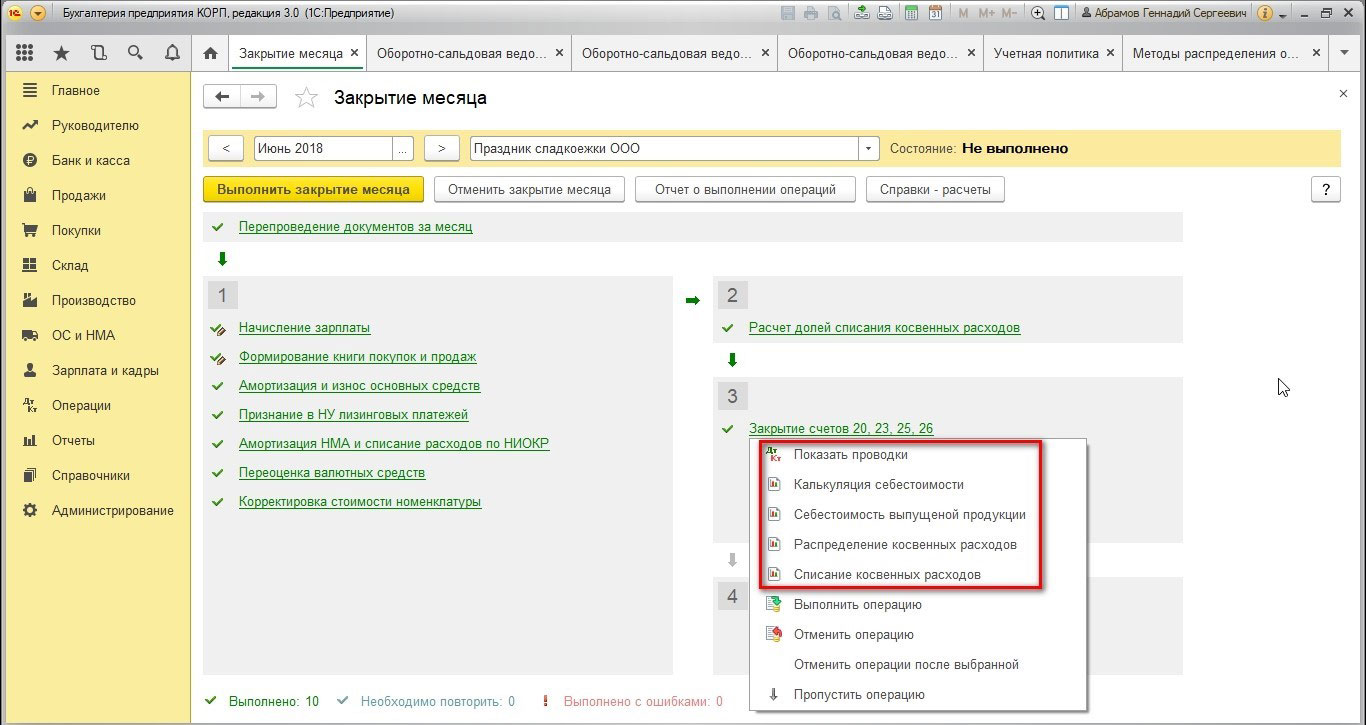

Закрытие выполняется через помощника, который доступен через «Операции-Закрытие периода», с учетом определенной последовательности действий:

В рассматриваемом примере все предшествующие операции выполнены. Можем принудительно выполнить операцию «Закрытие счетов 20, 23, 25».

После выполнения будут сформированы проводки и станут доступны необходимые аналитические отчеты:

Рис.10 После выполнения будут сформированы проводки и станут доступны необходимые аналитические отчеты![Рис.10 После выполнения будут сформированы проводки и станут доступны необходимые аналитические отчеты]()

Проанализируем результат распределения.

Для анализа проводок и разнесения косвенных затрат используем справку-расчет и отчет «Анализ счета»:

Рис.12 На 25 счете было одно подразделение затрат – основное![Рис.12 На 25 счете было одно подразделение затрат – основное]()

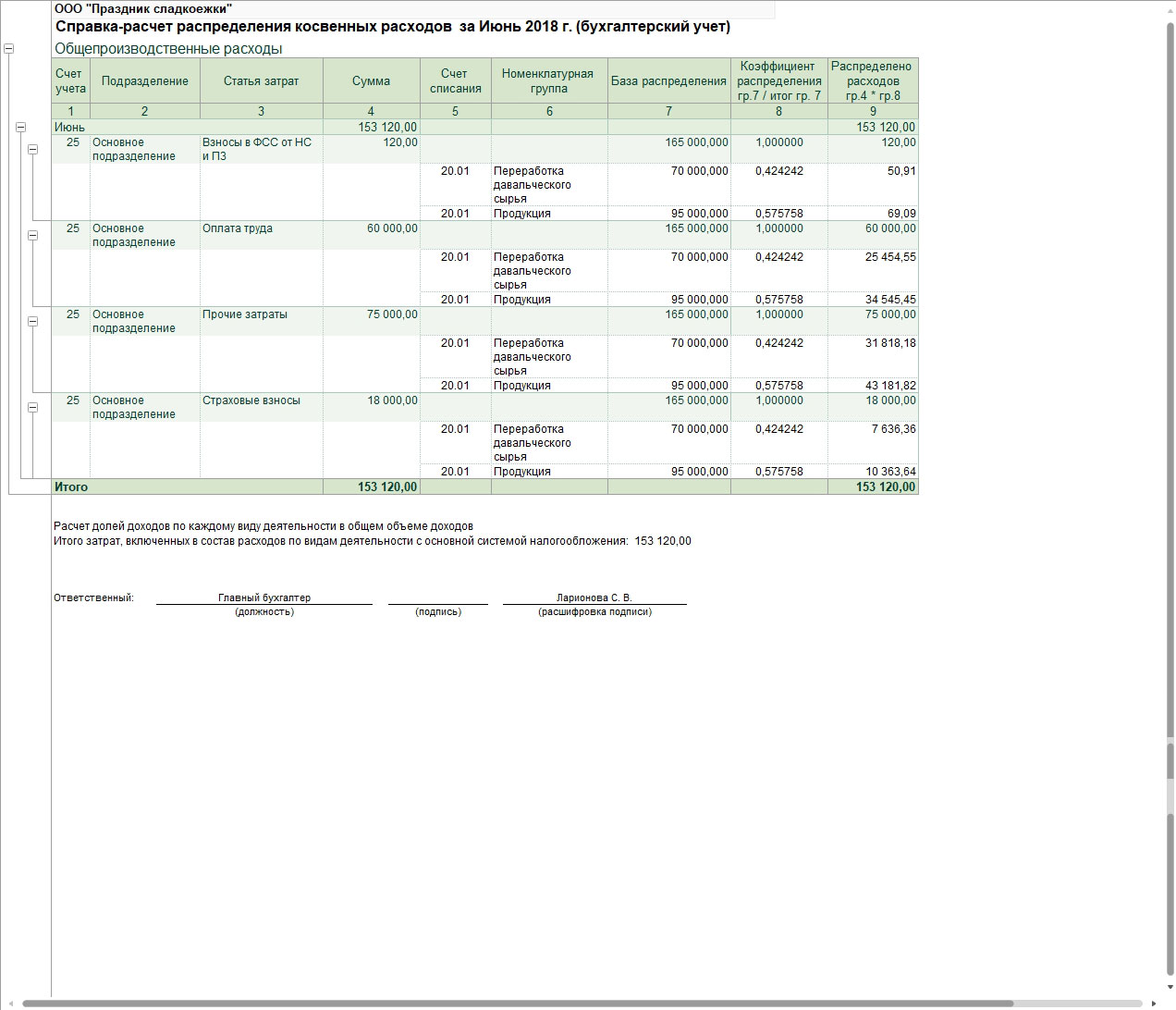

Видим, что на 25 счете было одно подразделение затрат – основное, и статьи затрат:

- Взносы в ФСС от НС и ПЗ;

- Оплата труда;

- Прочие затраты;

- Страховые взносы.

На счете 20 выпускались ПРУ по двум номенклатурным группам:

- Продукция;

- Переработка давальческого сырья.

База показывает сумму оплаты труда для расчета доли распределения затрат.

При разнесении между номенклатурными группами в алгоритме закрытия для каждой статьи трат и также каждого подразделения используется формула:

Сумма распределения по номенклатурным группам = Сумма ОПР * (Сумма базы по каждой номенклатурной группе/Сумма базы по всем номенклатурным группам).

Проверим расчет по основному подразделению и статье затрат «Оплата труда», которая составляет 60 000 руб.

По продукции база составляет 95 000 руб., по переработке – 70 000 руб.

- Сумма распределения по продукции: 60 000 * (95 000/165 000) = 34 545, 45 руб.

- Сумма распределения по переработке: 60 000 * (70/165 000) = 25 454, 55 руб.

Рассчитанные суммы аналогичны суммам в отчете «Анализ счета». Для остальных статей данный расчет также является корректным.

Проанализируем состояние распределения в налоговом учете на примере «Прочих затрат». Напомним, что эта статья не является прямой, значит, она причисляется к тратам настоящего времени и в налоговом учете должна быть списана на счет 90, а не на счет 20 как в бухгалтерском.

Отчетом «Анализ счета» убеждаемся в корректности расчета:

На 20 счет сумма 75 000 руб. отнесена как временные разницы, на 90 счет как временные разницы с минусом и как налоговый учет с плюсом. Таким образом, соблюдается принцип налогового учета БУ = НУ + ПР + ВР. Между номенклатурными группами затраты ОПР распределились в полном соответствии с базой разнесения.

Распределение общепроизводственных и общехозяйственных расходов реализовано в «1С:Бухгалтерия 8.3» аналогичными методами. Все перечисленные особенности применимы и для общехозяйственных трат.

Читайте также: