Как закрывается счет 76к в 1с

Обновлено: 04.07.2024

Традиционно немало сложностей у бухгалтеров вызывает закрытие счетов в 1С. Чаще всего — закрытие счета 20 в 1С 8.3. А если организация получает авансы, могут возникнуть трудности с тем, как в 1С 8.3 закрыть счет 76.АВ.

В этой статье мы рассмотрим порядок закрытия основных счетов в 1С и разберем наиболее частые ошибки, связанные с ними.

Как закрыть 20 счет в 1С 8.3

Счет 20 в 1С закрывается автоматически в процедуре Закрытие месяца регламентной операцией Закрытие счетов 20, 23, 25, 26 (раздел Операции – Закрытие месяца ).

Порядок учета затрат на счете 20 настраивается в Учетной политике организации (раздел Главное – Учетная политика ).

Если в Организации требуется вести учет затрат на счете 20, установите флажки на соответствующих видах деятельности:

А также способ списания затрат:

Не закрывается счет 20 в 1С 8.3

Если счет 20 не закрылся, это может быть связано:

Настройки

Ошибки

Если при закрытии счета 20 обнаружены ошибки, 1С выдаст предупреждение, например:

- нет задвоения номенклатурных групп (раздел Справочники – Номенклатурные группы );

- затраты отражены по тем же номенклатурным группам, что и выручка — сформируйте ОСВ по счету 20 в разрезе номенклатурных групп (раздел Отчеты – Оборотно-сальдовая ведомость по счету ).

Как закрыть 26 счет в 1С 8.3

Счет 26 в 1С закрывается автоматически аналогично счету 20 в процедуре Закрытие месяца регламентной операцией Закрытие счетов 20, 23, 25, 26 (раздел Операции – Закрытие месяца ).

Порядок учета затрат на счете 26 настраивается в Учетной политике организации (раздел Главное – Учетная политика ).

Если включено использование 20 счета, доступны варианты отражения затрат по 26 счету:

При втором варианте должны быть настроены Методы распределения косвенных расходов по соответствующей ссылке.

Не закрывается счет 26 в 1C 8.3

Если счет 26 не закрывается, проблема кроется в неверной настройке методов распределения. При закрытии месяца выдается предупреждение с указанием ошибок:

- проблема;

- правильный вариант;

- пути исправления.

Как закрыть 44 счет в 1С 8.3

Счет 44 в 1С закрывается автоматически в процедуре Закрытие месяца регламентной операцией Закрытие счета 44 «Издержки обращения» (раздел Операции – Закрытие месяца ).

Счет 44 должен закрываться ежемесячно, допускается только остаток:

- в БУ и НУ на конец месяца и года:

- в размере транспортных затрат (распределяемых по методу среднего процента);

- в размере нормируемых затрат (рекламных и представительских).

Не закрывается счет 44 в 1С 8.3

Если счет 44 не закрылся, значит, в этом месяце присутствуют затраты, для которых в документе поступления указана статья затрат с нормируемым или распределяемым видом расхода (раздел Справочники – Статьи затрат ):

Проанализируйте остаток по счету. Если данные затраты не относятся к распределяемым или нормируемым, перейдите в документ, которым оформлено поступление и замените статью затрат. После этого перезакройте месяц.

Как закрыть 76.АВ в 1С 8.3

Схема учета авансов и исчисленного НДС

![]()

На счете 76.АВ «НДС по авансам и предоплатам» отражается исчисленный с полученной от покупателя предоплаты налог.

После зачета аванса НДС принимается к вычету, и счет 76.АВ закрывается по данному авансу.

Счет 76.АВ не закрывается в 1С 8.3

По счету 76.АВ могут быть остатки по тем авансам, по которым отгрузка еще не прошла.

Если аванс был зачтен, а остаток все-таки есть, проверьте:

Убедитесь, что не принятый к вычету НДС числится по тому же документу, по которому получен аванс. При несоответствии исправьте ошибки и переформируйте документ Формирование записей книги покупок.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.С 2021 года — с началом обязательного применения ФСБУ 5/2019.С 2021 года началось обязательное применение ФСБУ 5/2019, в связи.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

Спасибо за важную и полезную информацию.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Содержание

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>![]()

С расходами будущих периодов бухгалтеры сталкиваются все чаще и чаще: страховка автомобиля, покупка программ, лицензий и сертификатов, ДМС. И если с поступлением таких расходов особых проблем нет, то вот прекратить автоматическое списание удается не каждому. В этой публикации мы расскажем, как это сделать на примере расторжения договора страхования автомобиля в случае его реализации в 1С: Бухгалтерии предприятия ред. 3.0.

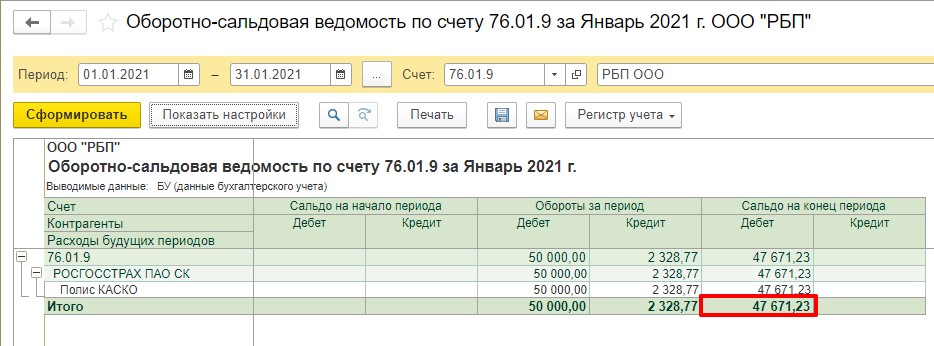

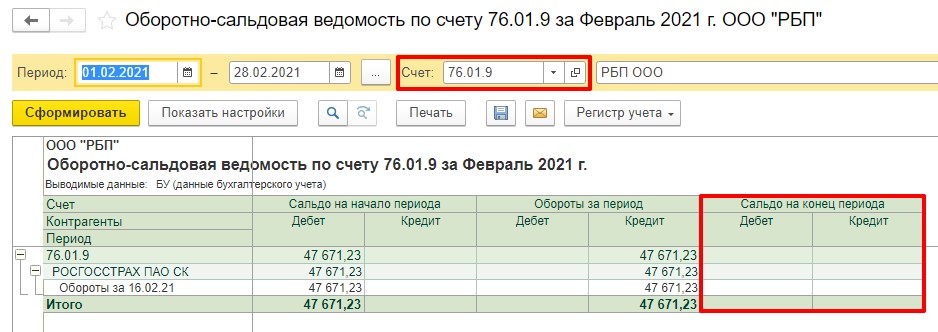

Для учета расходов будущих периодов по страховке автомобиля используется счет 76.01.9 «Платежи (взносы) по прочим видам страхования» с использованием справочника «Расходы будущих периодов».

Перейдем к конкретному примеру: в январе был приобретен автомобиль (далее по тексту — основное средство (ОС). Затраты по полису КАСКО составили 50000 руб. Перечисление страховой премии было выполнено одним платежом в месяце приобретения ОС. В феврале ОС внезапно продается, поэтому необходимо списать остаток страховой премии на прочие расходы, соответственно, прекратить списание РБП по полису КАСКО.

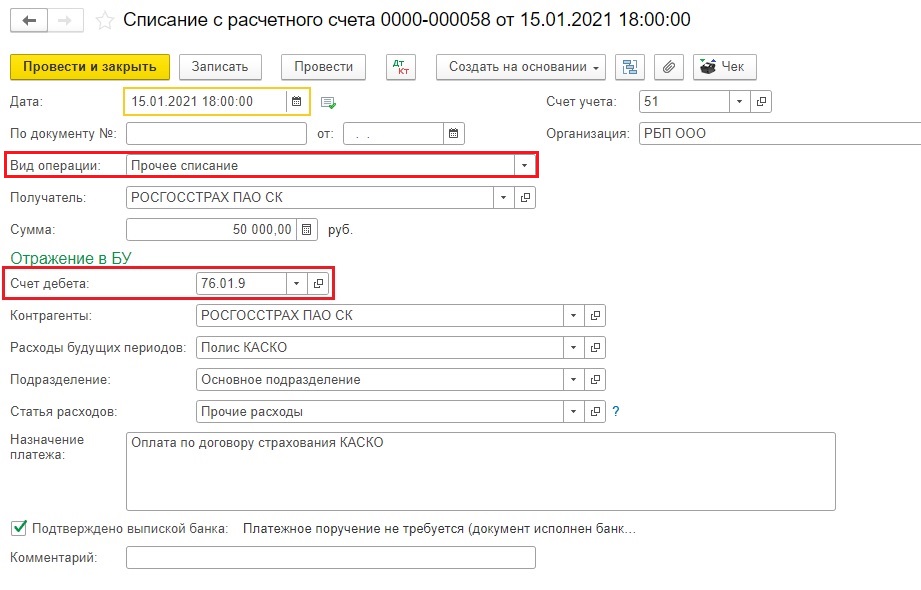

1. Итак, сначала страховка была оплачена.

![]()

Учет страховой премии должен быть учтен в составе расходов будущих периодов. Просим обратить внимание на счет дебета — 76.01.9. Да, именно он используется при учете страховых премий по договору добровольного страхования.

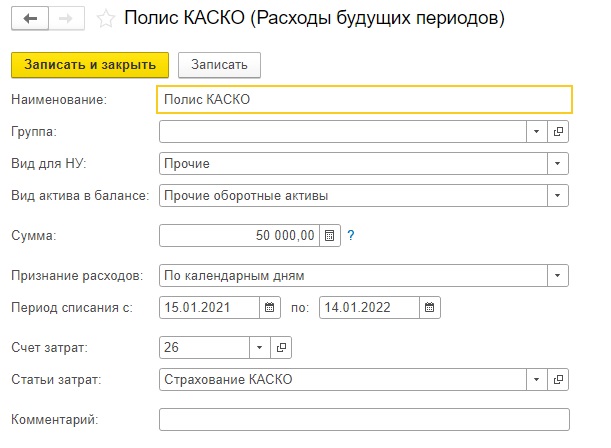

2. Выполним настройку элемента справочника «Расходы будущих периодов», укажем:

![]()

Примерно так должен выглядеть ваш элемент справочника «Расходы будущих периодов».

Однако не все параметры, указываемые в этом справочнике, напрямую влияют на результат расчета. К таким параметрам относится сумма. Она указывается справочно. Более того, сумму вовсе можно не указывать и результат расчета не изменится. Программа обращает внимание при списании РБП на остаток по счету 76.01.9 (в нашем случае, у вас это может быть, к примеру, счет 97.21).

Темный лес для бухгалтера — это федеральные стандарты бухучета. Пожалуй, разобраться во всех и применять в работе может только счастливчик. Поэтому ловите бесплатный вебинар «Клерка» об одном из ФСБУ — ФСБУ 6/2020! Все без воды, понятно и на практических примерах.

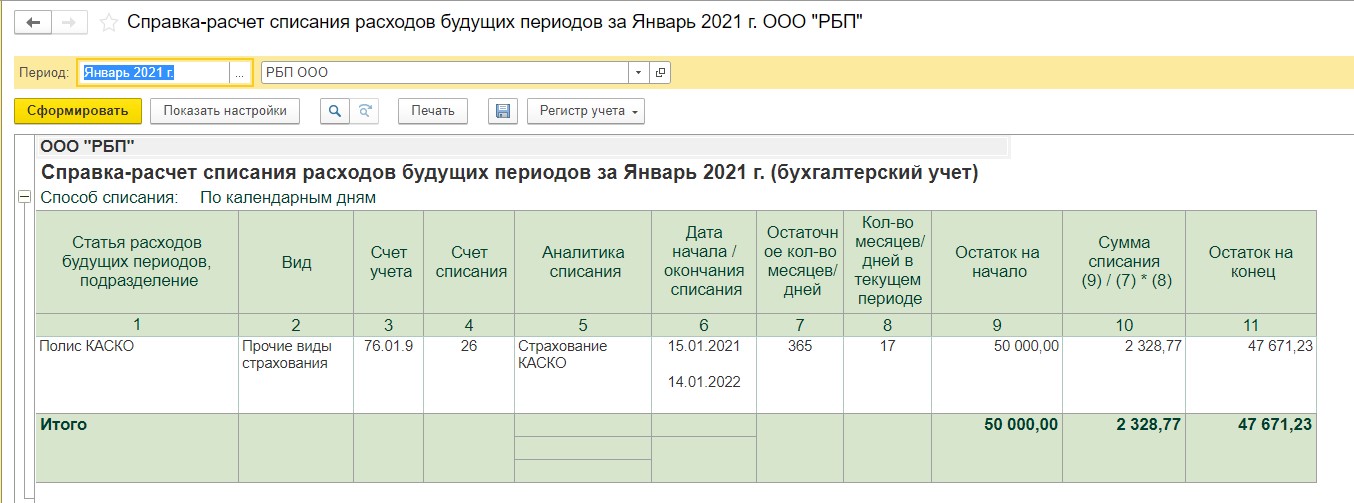

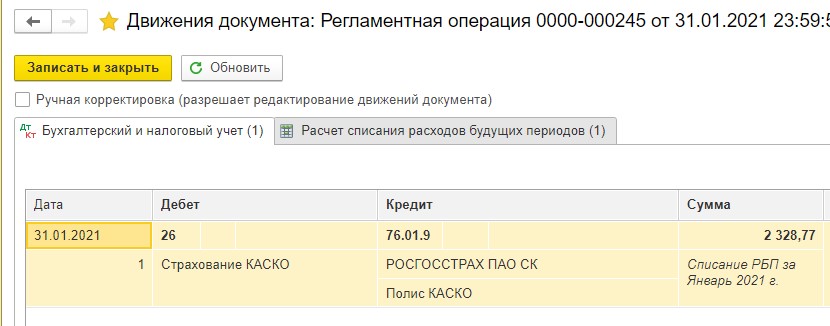

3. С текущими настройками в январе программа списала следующую сумму страховой премии на расходы:

![]()

![]()

Так как расчет РБП у нас происходит по календарным дням, то программа высчитывает количество дней до окончания месяца и, разделив 50 000 руб./ 365 дней, получает 136,99 руб. ежедневно. Умножаем 136,99 руб. на 17 дней (с учетом дня учета страховой премии — 15 число), получаем 2 328,77 руб. На остаток приходится сумма, равная 47 671,23 руб.

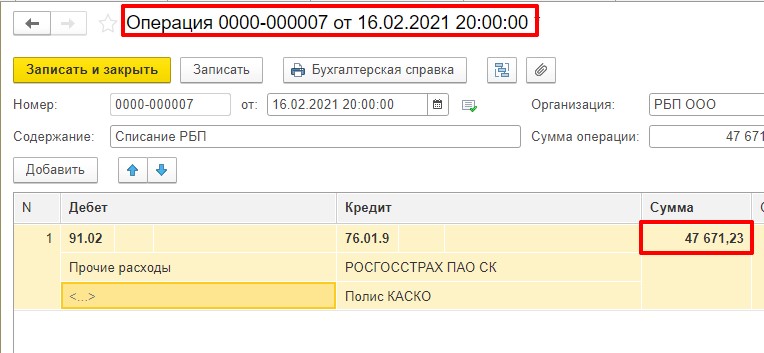

4. Так как ОС мы продаем в феврале, то февралем и должны списать РБП.

Для этого нам не нужно снова заходить в справочник «Расходы будущих периодов», менять дату окончания списания потому, что иначе сумма в январе при повторном закрытии месяца изменится!

Для списания РБП на прочие расходы нам потребуется остаток по счету 76.01.9.

![]()

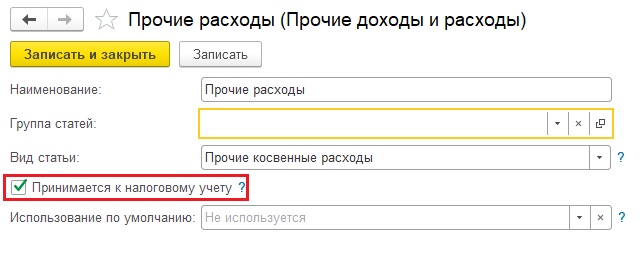

5. Нужно отнести остаток по счету 76.01.9 на прочие расходы, указав необходимую вам статью прочих затрат.

Делаем операцию вручную, как указано на скриншоте:

![]()

![]()

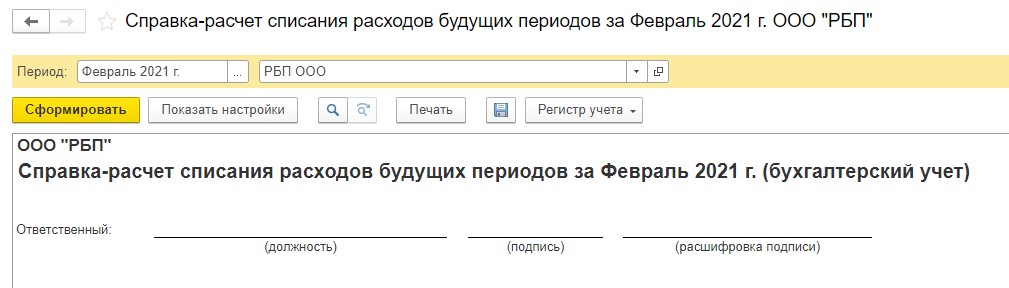

6. Проверяем справку-расчет за февраль.

Она пустая, так и должно быть.

Но! Если ОС часть месяца применялось в основной деятельности, то нужно высчитать сумму стоимости списания, которая все-таки будет закрыта на основной счет затрат в операции «Списание расходов будущих периодов». И тогда в предыдущей операции нужно указать не весь остаток по счету 76.01.9, а за вычетом той суммы, которая будет отнесена на основной счет затрат.

![]()

7. Проверяем ОСВ по счету 76.01.9. Остатка нет, все хорошо.

![]()

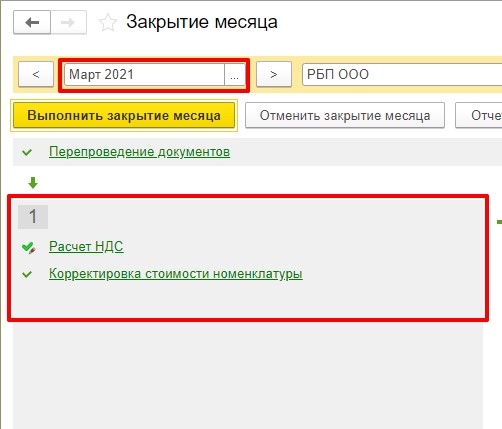

8. Проверяем, есть ли списание РБП в следующем месяце.

Видим, что операции нет. Значит, делаем выводы — все сделали верно!

![]()

В прошлые периоды не входили, справочник не меняли, соответственно, при перезакрытии месяцев у нас ничего «не слетит».

Лизинг - это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

![]()

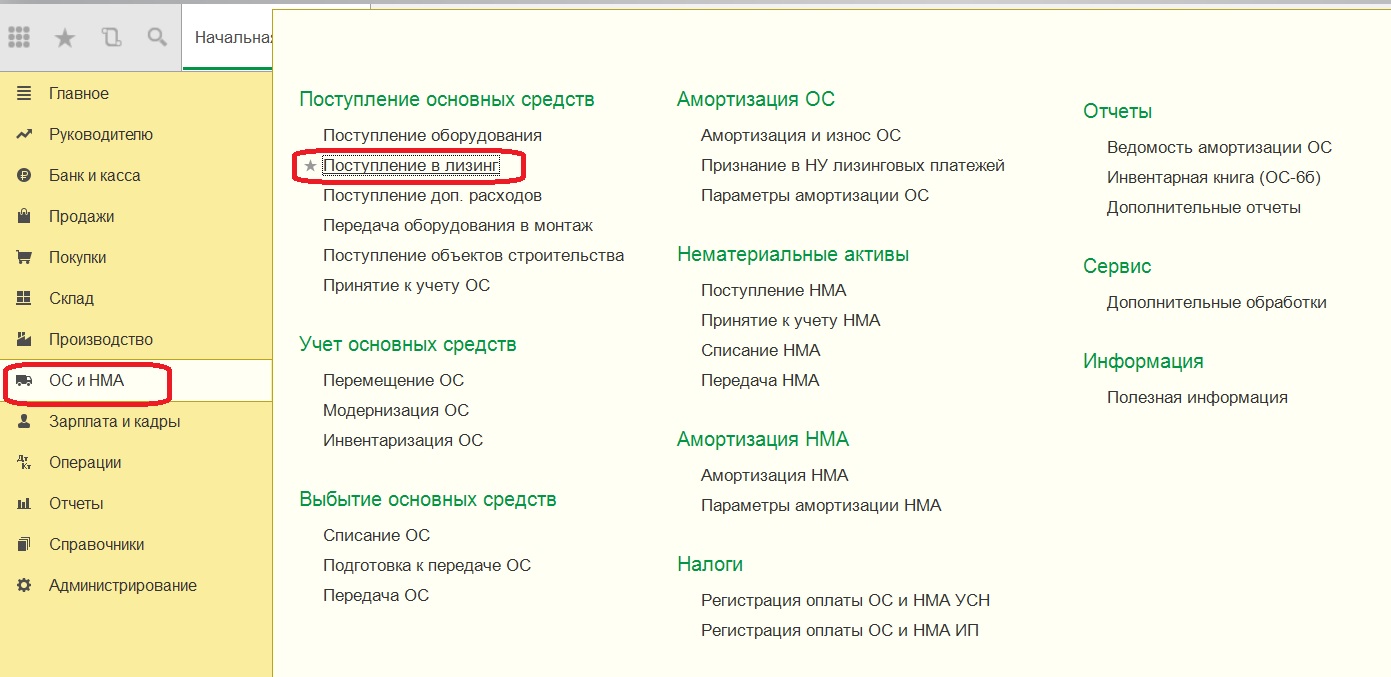

Первая операция отражается документом "Поступление в лизинг". Для перехода к документу выбираем раздел "ОС и НМА".

![]()

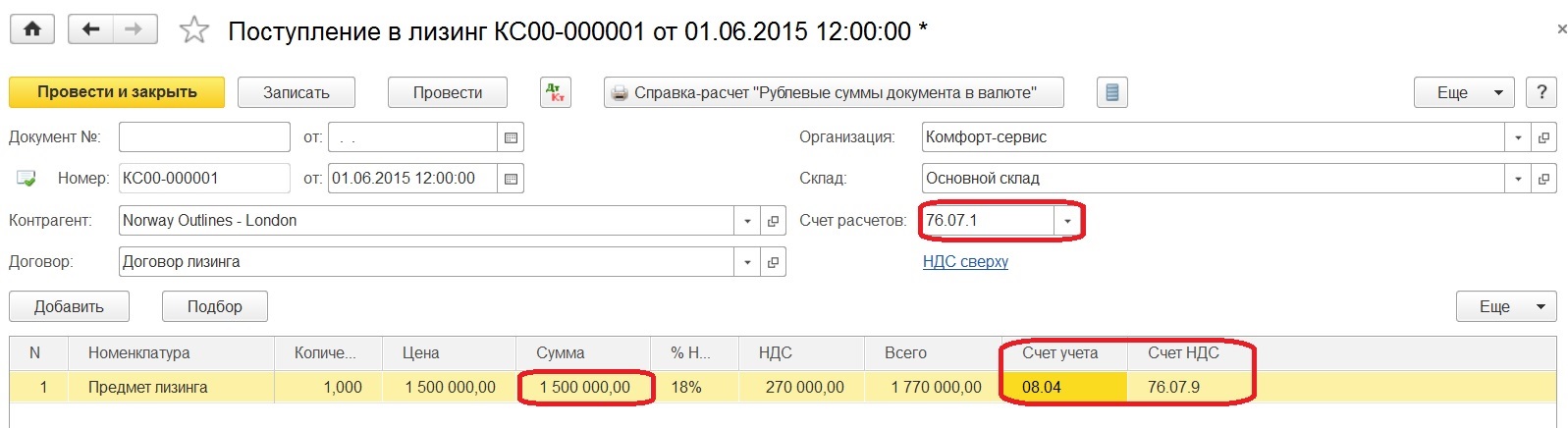

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

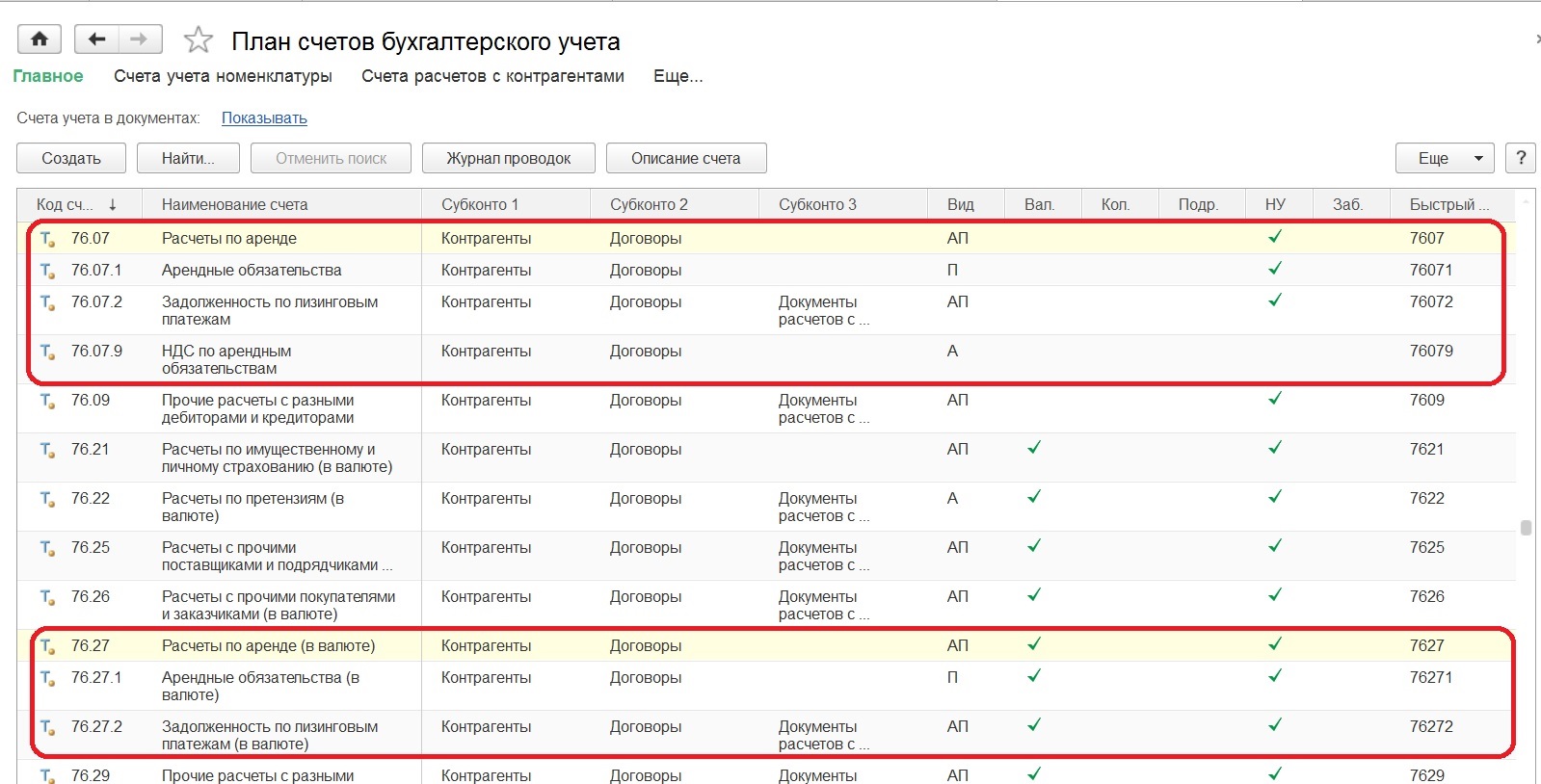

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

![]()

![]()

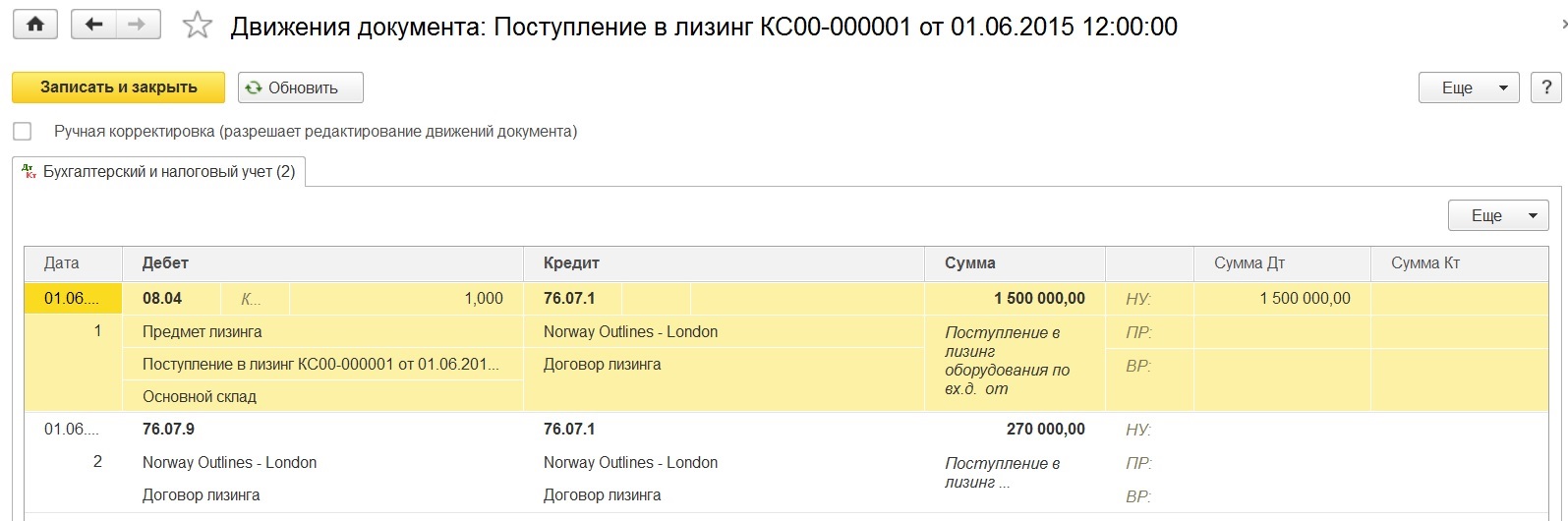

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

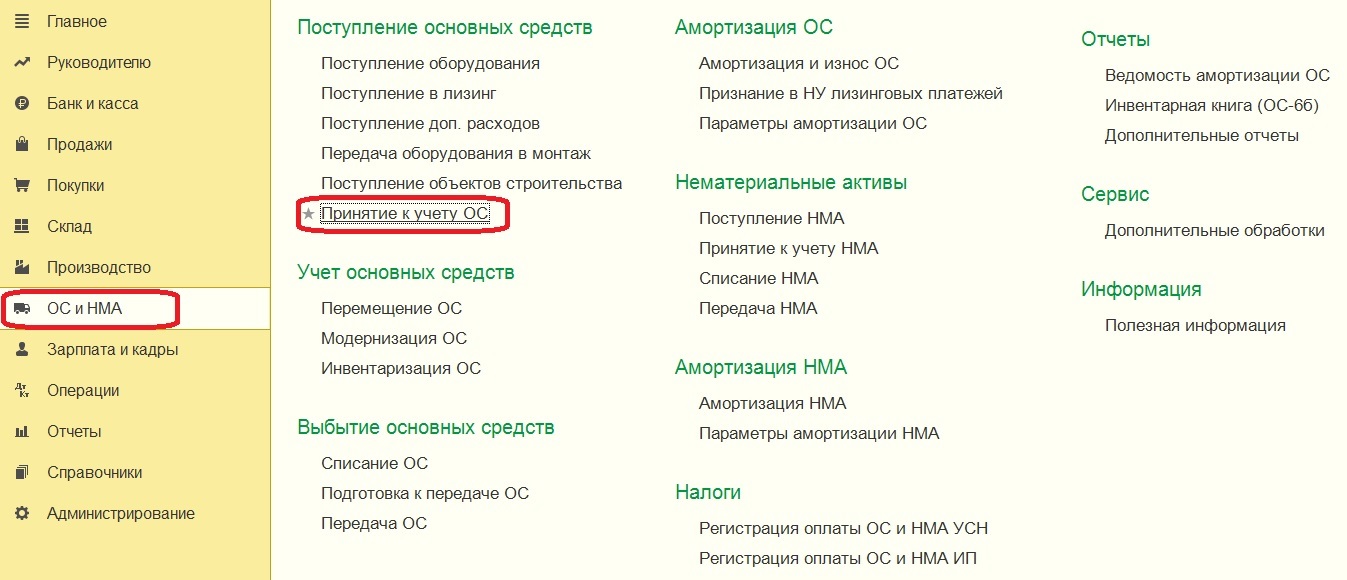

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу "Принятие к учету ОС", который расположен в том же разделе "ОС и НМА".

![]()

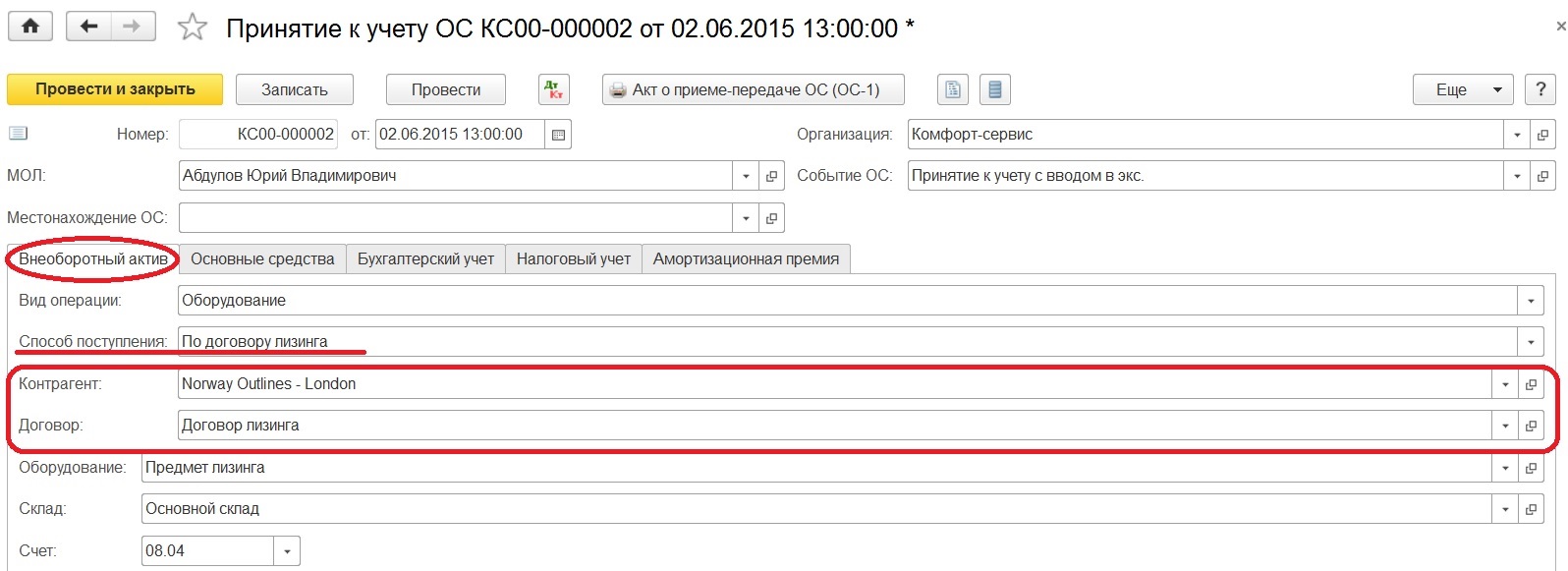

![]()

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления - "По договору лизинга". То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить - это второе отличие документа. "Контрагент" в данном случае - это лизингодатель, а "Договор" - договор лизинга.

![]()

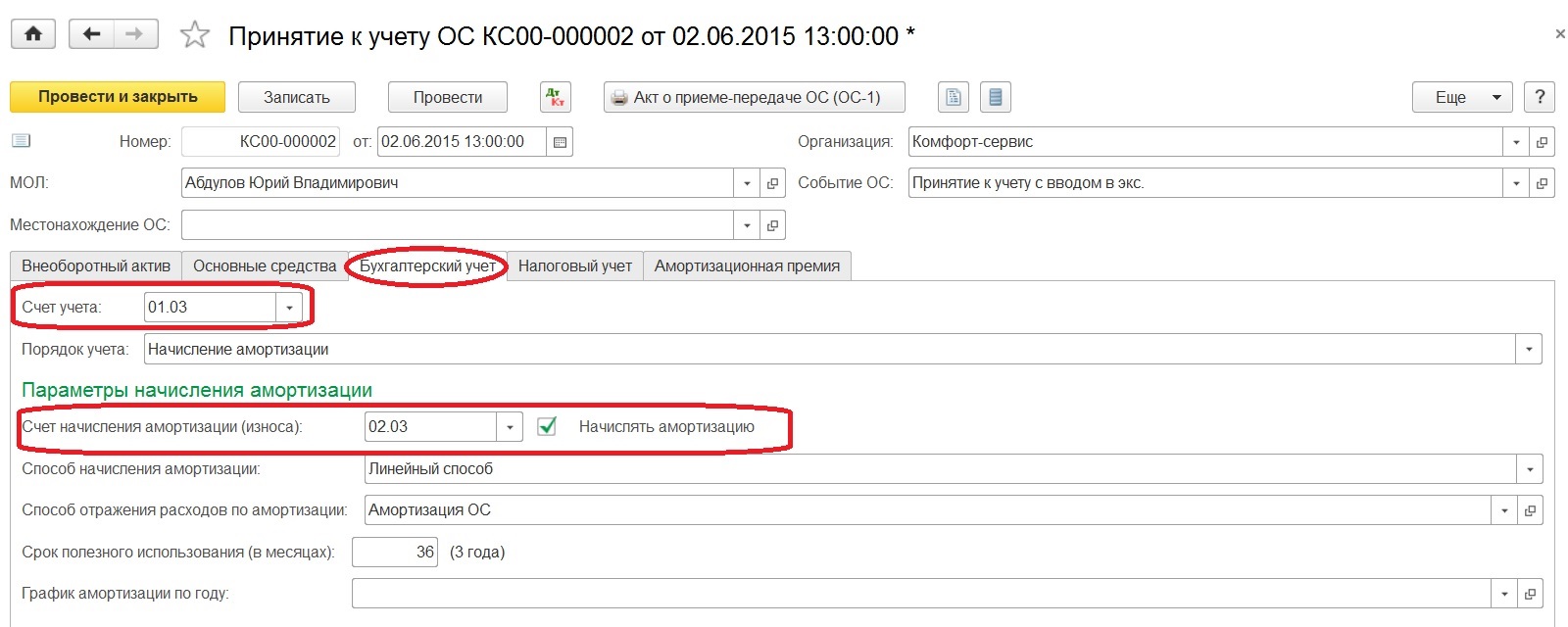

В-третьих, счета учета. На закладке "Бухгалтерский учет" указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

![]()

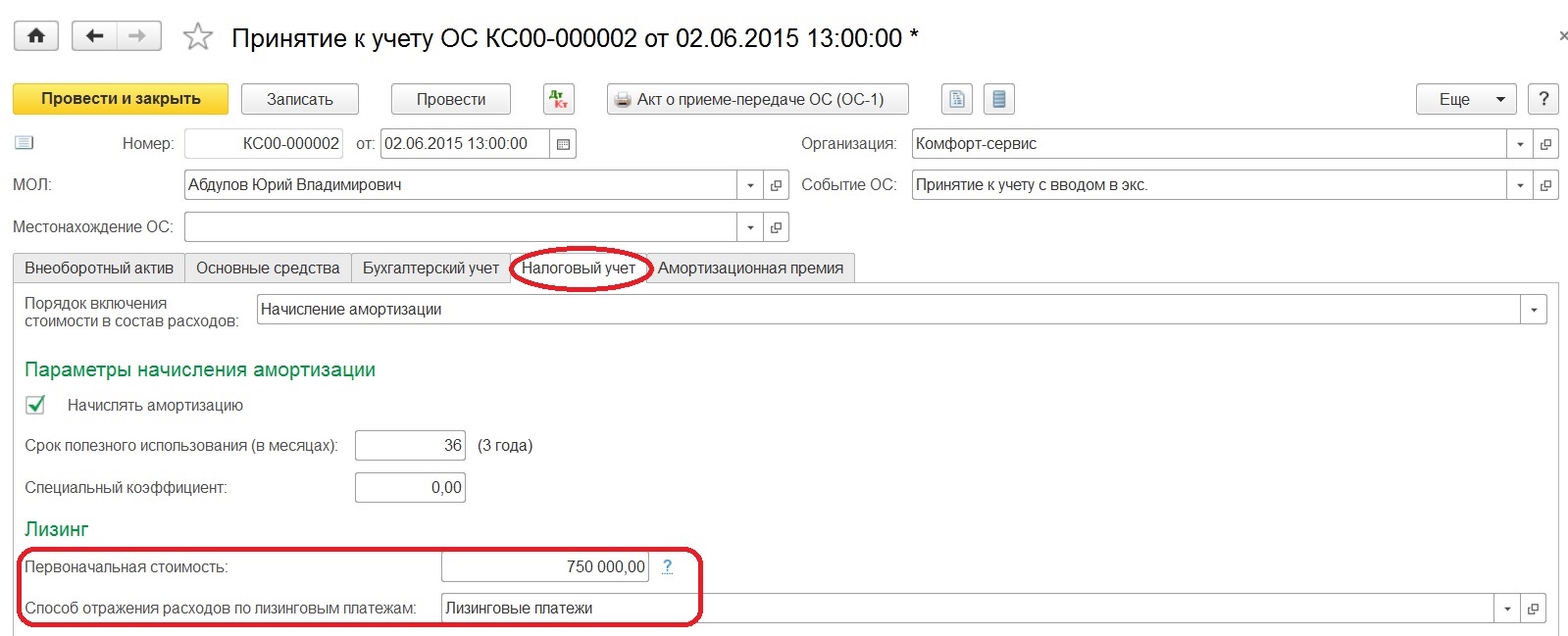

В-четвертых, сумма по налоговому учету - это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле "Порядок включения стоимости в состав расходов" указывается "Начисление амортизации", и устанавливается флаг "Начислять амортизацию".

![]()

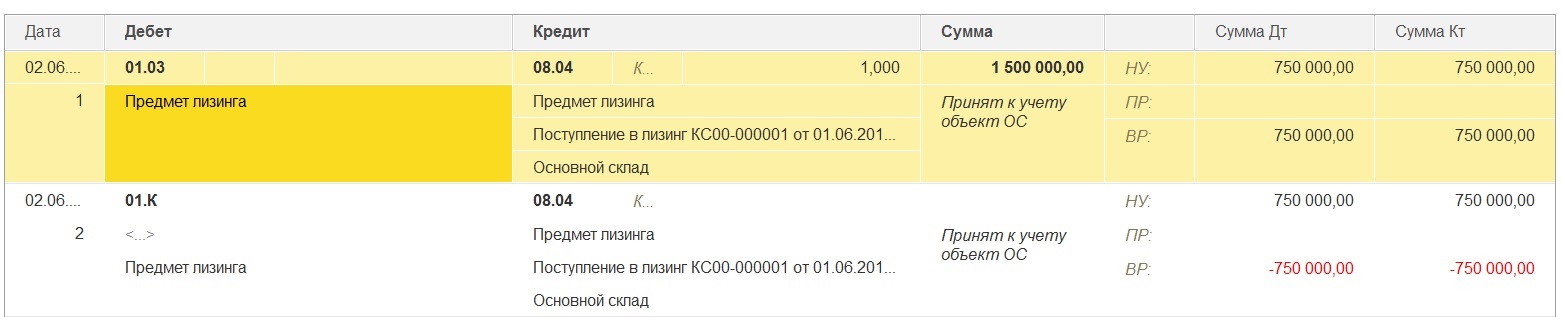

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому - сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К "Корректировка стоимости арендованного имущества", то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

![]()

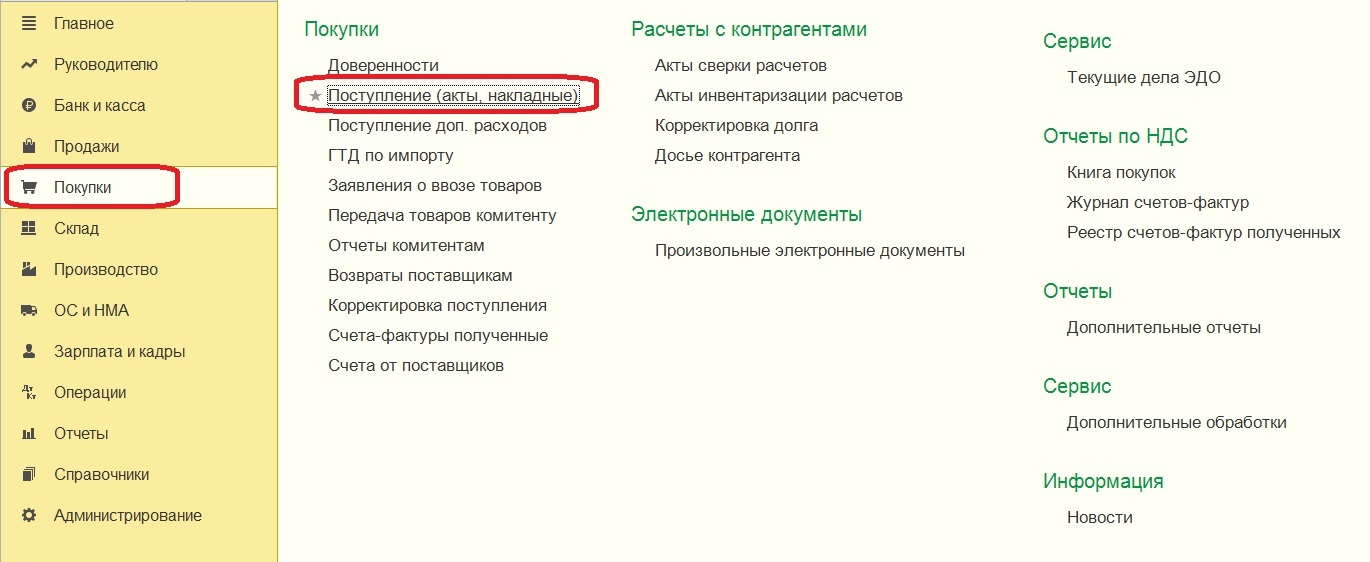

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа "Поступление (акт, накладная)" с видом операции "Услуги лизинга". Для ввода данной информации обратимся к разделу "Покупки".

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы "отложенного" НДС и отражение "входного" НДС с суммы начисленного лизингового платежа.

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке "Закрытие месяца" видим актуальные для нашей ситуации регламентные операции: "Амортизация и износ основных средств" и "Признание в НУ лизинговых платежей". При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы.

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом "Признание расходов по ОС, поступившим в лизинг".

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.![]()

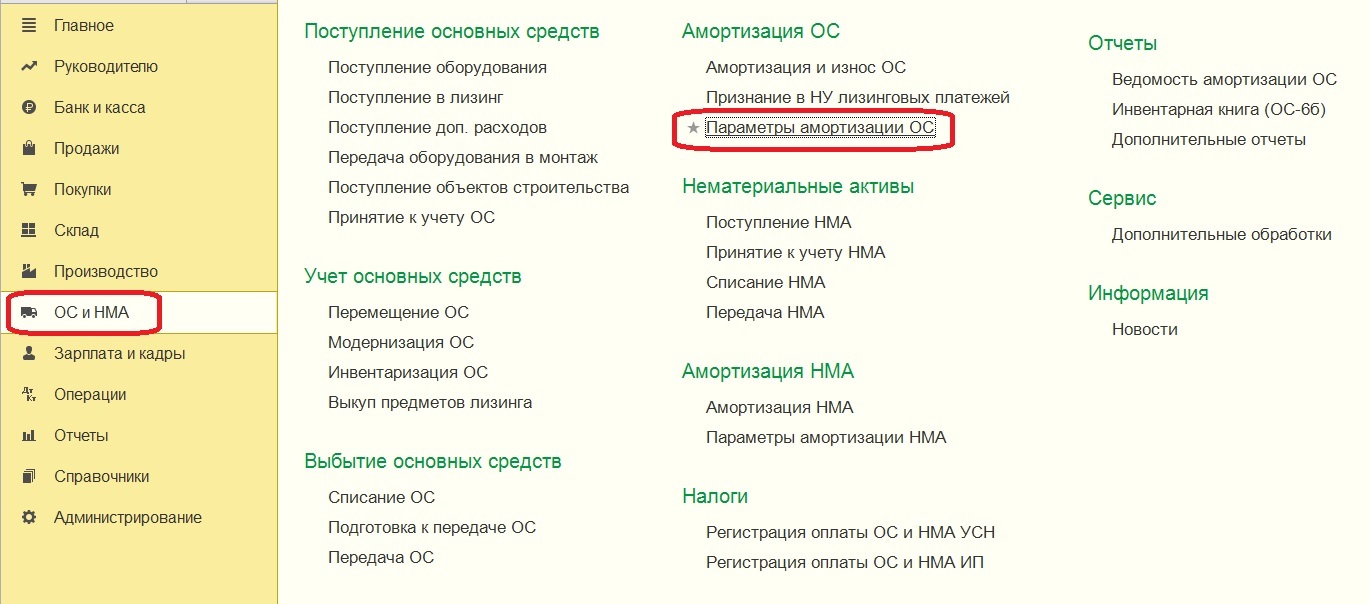

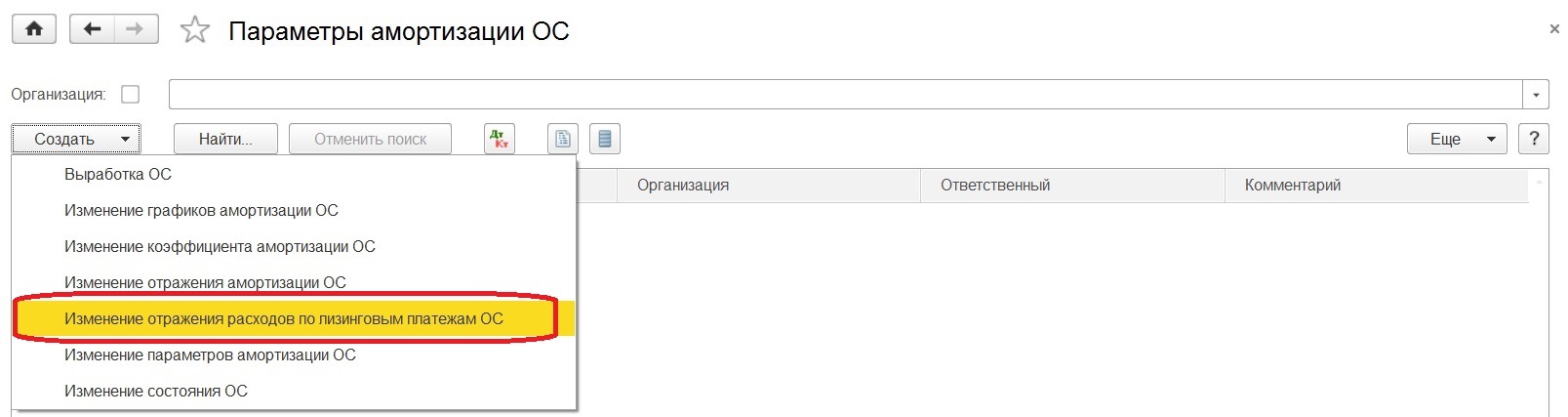

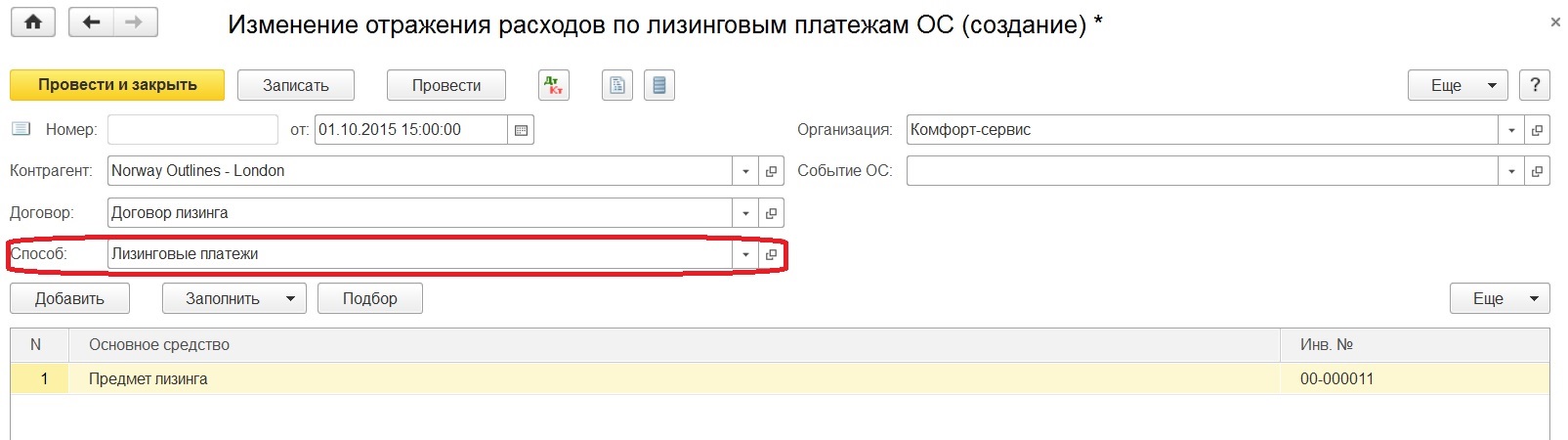

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе "ОС и НМА".

![]()

При создании выбираем одноименную позицию.

![]()

В поле «Способ» указываем новый требуемый способ.

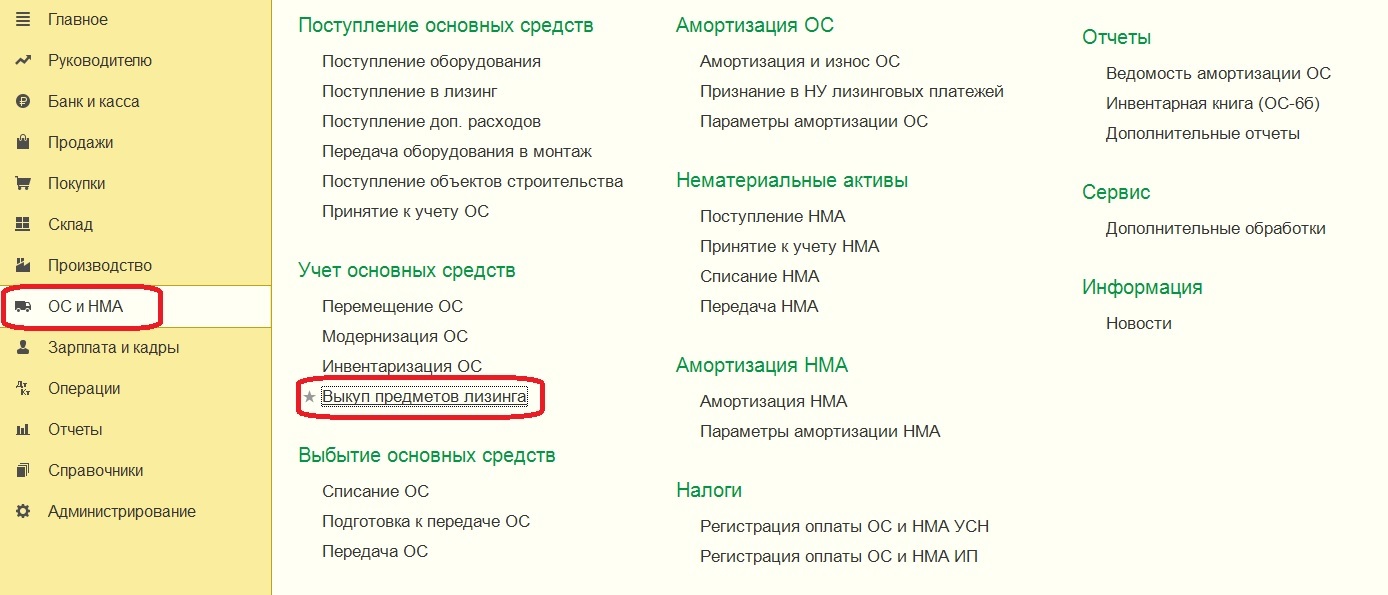

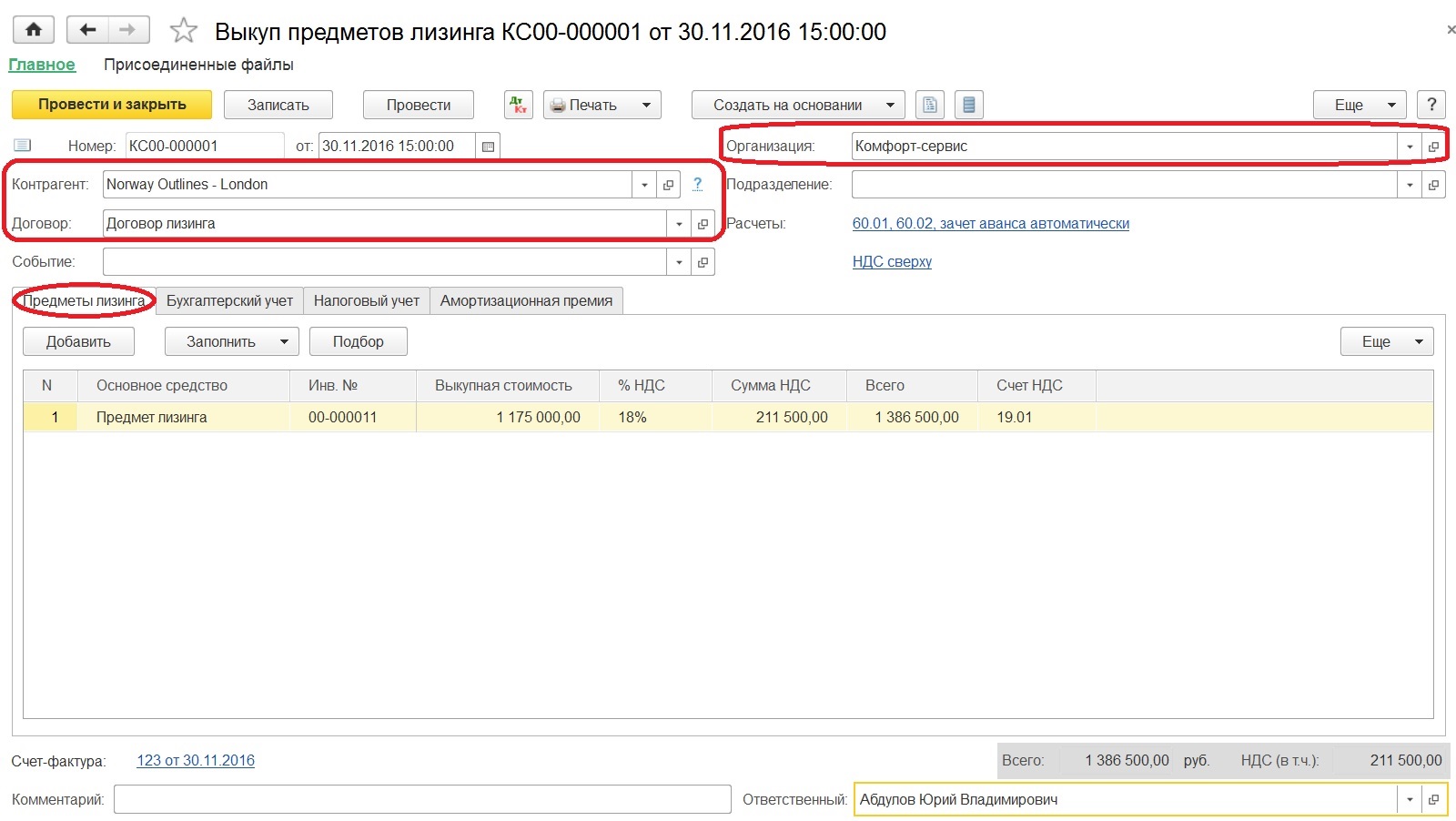

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел "ОС и НМА".

![]()

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

![]()

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

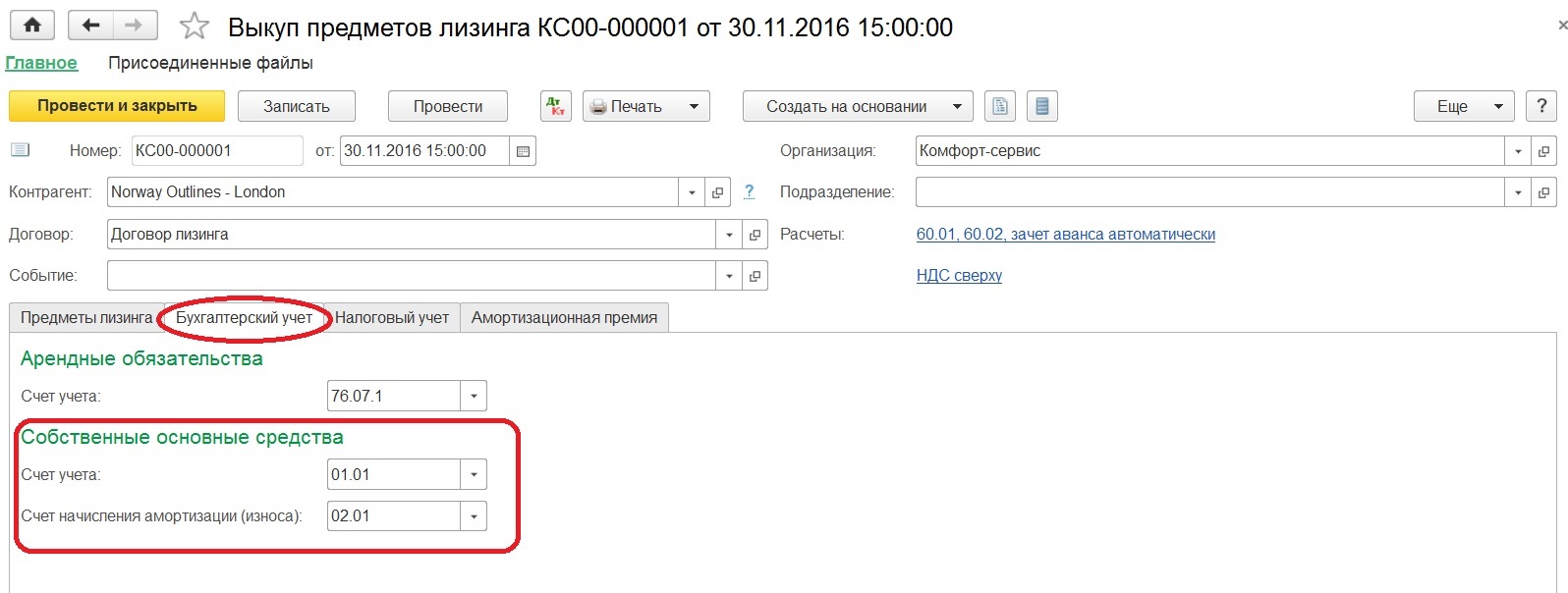

![]()

На закладке "Бухгалтерский учет" проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

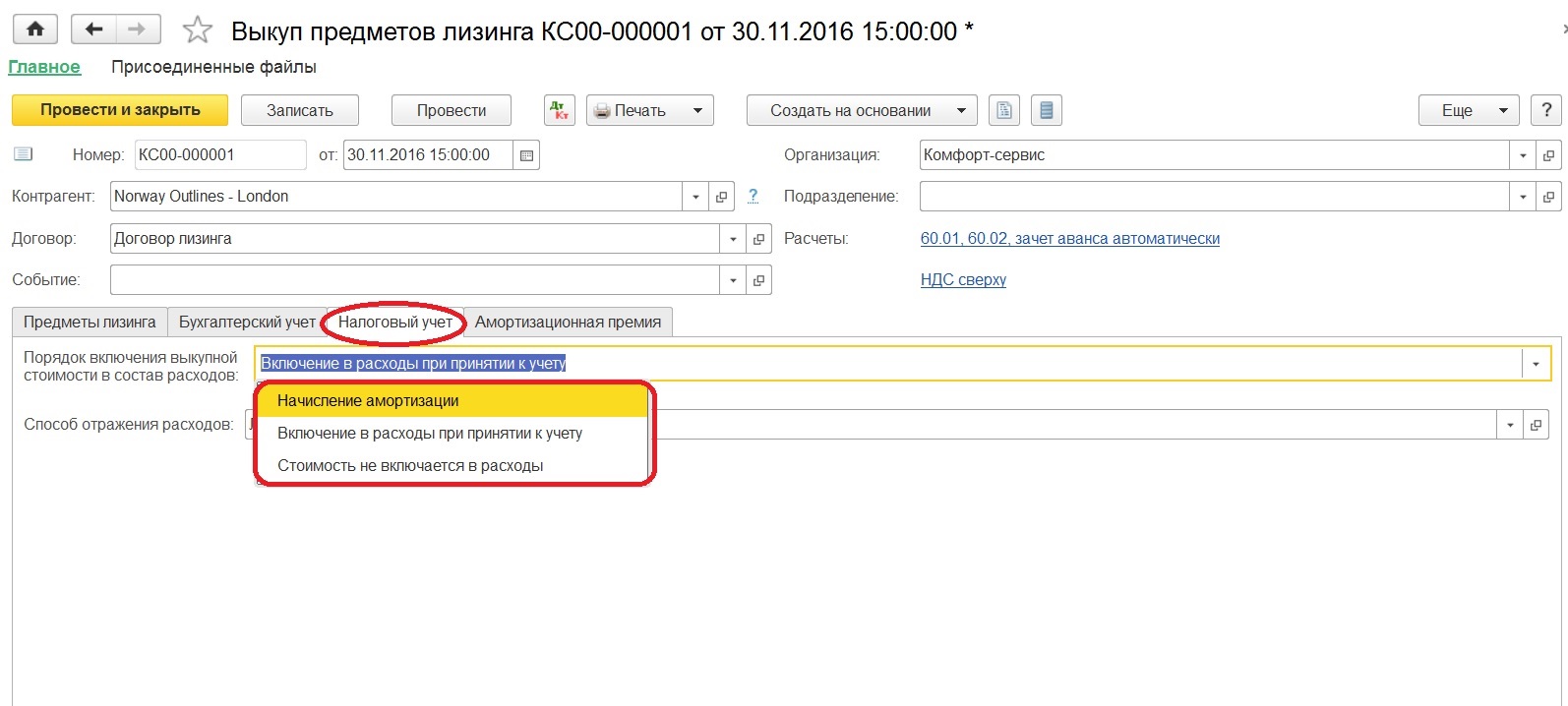

![]()

Заполнение закладки "Налоговый учет" строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе "Включение в расходы при принятии к учету" - способ отражения расходов.

Также документ содержит закладку "Амортизационная премия", поэтому если порядок включения выбран "Начисление амортизации", то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Читайте также: