Как узнать размер активов на текущую дату в 1с

Обновлено: 07.07.2024

Поддержка ПБУ 18/02 и алгоритмы расчетов в «1С:Бухгалтерии 8»

Поправки, внесенные в ПБУ 18/02 приказом Минфина России от 20.11.2018 № 236н, устранили неопределенность при определении временных разниц (ВР) и окончательно закрепили применение балансового метода. Временная разница определяется по состоянию на отчетную дату как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02 в ред. Приказа № 236н).

Порядок учета постоянных разниц (ПР) и временных разниц организация разрабатывает самостоятельно. ПБУ 18/02 рекомендует формировать информацию о разницах на основании первичных учетных документов непосредственно по счетам бухучета. При этом в аналитическом учете временные разницы должны учитываться дифференцированно по видам активов и обязательств, в оценке которых они возникли (п. 3 ПБУ 18/02 как в действующей, так и в обновленной редакции).

В «1С:Бухгалтерии 8» редакции 3.0 указанные требования соблюдены. Аналитический учет постоянных и временных разниц ведется с использованием регистра бухгалтерии, где предусмотрены специальные ресурсы ПР и ВР отдельно для счета дебета и счета кредита. В совокупности с аналитическими признаками проводки в программе обеспечивается учет временных разниц по видам активов и обязательств. Под видами активов и обязательств в «1С:Бухгалтерии 8» (ред. 3.0) понимаются объекты учета, соответствующие либо балансовым статьям (например, Основные средства, Материалы, Кредиторская задолженность), либо иным объектам, которые требуется учитывать обособленно (например, Убыток текущего периода).

Каждому виду актива или обязательства соответствует один или несколько счетов (согласно Плану счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н), в проводках по которым отражаются разницы в оценке активов и обязательств.

Например, в программе виду актива:

- Основные средства — соответствует сальдо счетов 01 «Основные средства», 02.01 «Амортизация основных средств, учитываемых на счете 01» и 02.03 «Амортизация арендованного имущества»;

- Нематериальные активы — сальдо счетов 04 «Нематериальные активы» и 05 «Амортизация нематериальных активов»;

- Готовая продукция — сальдо счета 43 «Готовая продукция» и т. д.

А, например, виду обязательства:

- Оценочные обязательства и резервы — соответствует сальдо счета 96 «Резервы предстоящих расходов»;

- Резервы сомнительных долгов — сальдо счета 63 «Резервы по сомнительным долгам» и т. д.

В результате проведения стандартных документов учетной системы разницы автоматически фиксируются в ресурсах ПР и ВР по дебету и кредиту.

Если проводка вводится пользователем вручную, то ресурсы ПР и ВР должны быть заполнены таким образом, чтобы сумма проводки для целей бухгалтерского учета соответствовала сумме проводки для целей налогообложения прибыли с учетом значений ПР и ВР, то есть должно выполняться ключевое правило соотношения сумм проводки. С определенными допущениями можно утверждать, что в «1С:Бухгалтерии 8» всегда поддерживался балансовый метод при определении временных разниц.

В актуальной версии «1С:Бухгалтерии 8» редакции 3.0 можно применять ПБУ 18/02 как в соответствии с действующей редакцией ПБУ 18/02, так и в редакции Приказа № 236н. Чем отличаются эти варианты? Отличия состоят в алгоритмах расчета по ПБУ 18/02, в трактовке определения некоторых разниц, а также в составе регламентных операций и формах справок-расчетов.

О поддержке положений ПБУ 18/02, о ключевом правиле соотношения сумм проводки, об отличиях в порядке расчета и трактовке определения некоторых разниц, а также о составе регламентных операций, предлагаемых программой в разных вариантах применения ПБУ 18/02, см. в статье экспертов 1С «Применение ПБУ 18/02 в "1С:Бухгалтерии 8"».

Выделим основные принципы и алгоритмы расчетов по ПБУ 18/02 (в ред. Приказа № 236н), применяемые в «1С:Бухгалтерии 8».

Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога на прибыль. По умолчанию в программе установлена налоговая ставка 20 %, в том числе:

- 3 % — в Федеральный бюджет;

- 17 % — в региональный бюджет.

При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года. Временные разницы, отраженные и погашенные в отчетном периоде, не приводят к изменению величины отложенного налога, поэтому в этом случае проводки по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» не формируются.

Согласно новому алгоритму расчета по ПБУ 18/02 на формирование отложенного налога влияют временные разницы, учтенные на всех балансовых счетах, кроме счетов 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки». Доходы и расходы, отраженные на указанных счетах, для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах временные разницы не должны приводить к признанию или погашению отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО).

Постоянный налоговый расход (доход) рассчитывается как произведение сальдо постоянных разниц по счету налогооблагаемой прибыли (99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения») и текущей ставки налога. Аналитический учет постоянного налогового расхода (дохода) по видам активов и обязательств не требуется и не поддерживается.

Разницы в оценке основных средств и готовой продукции

Рассмотрим на примере, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражаются разницы в оценке основного средства (ОС) и в оценке готовой продукции и как признается и погашается отложенное налоговое обязательство.

Пример 1

ООО «Современные технологии» применяет ОСНО и ПБУ 18/02 в новой редакции. В январе 2018 года организация приобрела и ввела в эксплуатацию станок, предназначенный для изготовления готовой продукции. Стоимость станка — 1 180 000 руб. (в т. ч. НДС 18 %). В целях налогового учета применяется амортизационная премия в размере 30 % от стоимости станка. Организация применяет линейный способ амортизации ОС в бухгалтерском и налоговом учете. Срок полезного использования станка — 80 месяцев. С февраля 2018 года ООО «Современные технологии» начинает ежемесячно выпускать готовую продукцию, учитываемую по плановой себестоимости без применения счета 40 «Выпуск продукции (работ, услуг)». С июля 2018 года организация налаживает ежемесячную продажу готовой продукции.

Примечание

В соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 ставка НДС изменена с 18 % на 20 % (с 18/118 на 20/120 и с 15,25 % на 16,67 %).

По условиям Примера 1 в регистре сведений Учетная политика (раздел Главное) следует выполнить настройки:

- установить флаги Выпуск продукции и Используется плановая себестоимость выпуска;

- снять флаг Учитываются отклонения от плановой себестоимости;

- переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») установить в положение Ведется балансовым методом.

Покупка станка отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются проводки:

Дебет 08.04.1 Кредит 60.01

— на стоимость поступившего ОС (1 000 000 руб.);

Дебет 19.01 Кредит 60.01

— на сумму НДС (180 000 руб.).

Здесь и далее во всех примерах статьи для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии Сумма Дт НУ: и Сумма Кт НУ:.

Принятие к учету и ввод в эксплуатацию станка регистрируются документом Принятие к учету ОС из раздела ОС и НМА. Чтобы отразить применение амортизационной премии, на закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов, указать процент амортизационной премии, счет учета (например, 26 «Общехозяйственные расходы») и аналитику затрат. Амортизационная премия будет включена в состав расходов со следующего месяца, когда станок начнет амортизироваться (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

При проведении документа Принятие к учету ОС сформируются бухгалтерские проводки:

Дебет 01.01 Кредит 08.04.1

— на стоимость основного средства (1 000 000 руб.).

Сумма амортизационной премии (300 000 руб.) учитывается по дебету забалансового счета КВ «Амортизационная премия».

В январе 2018 года на балансовых счетах временные разницы не выявляются, поэтому отложенные налоговые активы и обязательства (ОНА и ОНО) не признаются.

С февраля 2018 года организация начинает выпускать готовую продукцию. Предположим, всего за месяц выпущено 10 единиц готовой продукции по плановой цене 1 000 руб. за штуку, при этом были использованы материалы стоимостью 1 500 руб. (для упрощения примера считаем, что других расходов у организации нет). Данные хозяйственные операции можно отразить одним документом Отчет производства за смену (раздел Производство), при проведении которого формируются записи регистра бухгалтерии:

Дебет 43 Кредит 20.01

— на стоимость выпуска в плановых ценах (10 000 руб.);

Дебет 20.01 Кредит 10.01

— на стоимость списанных материалов (1 500 руб.).

При выполнении регламентной операции Амортизация и износ ОС, входящей в обработку Закрытие месяца, в феврале 2018 года формируется проводка:

Дебет 20.01 Кредит 02.01

— на сумму амортизации станка в бухгалтерском учете (1 000 000 руб. / 80 мес. = 12 500 руб.).

В налоговом учете сумма амортизации составляет 8 750 руб. (700 000 руб. / 80 мес.) и учитывается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 20.01 и Сумма Кт НУ: 02.01.

Автоматически рассчитываются временные разницы (12 500 руб. – 8 750 руб. = 3 750 руб.), которые фиксируются в полях:

Сумма Дт ВР: 20.01 и Сумма Кт ВР: 02.01.

Сумма амортизационной премии (300 000 руб.) в бухгалтерском учете списывается с кредита забалансового счета КВ. В налоговом учете амортизационная премия учитывается в косвенных расходах и указывается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 26 и Сумма Кт НУ: 01.01.

Автоматически рассчитываются временные разницы (0 руб. – 300 000 руб. = –300 000 руб.), которые фиксируются в полях:

Сумма Дт ВР: 26 и Сумма Кт ВР: 01.01.

При выполнении регламентной операции Закрытие счетов 20, 23, 25, 26, входящей в обработку Закрытие месяца, выполняется корректировка выпуска продукции, которая отражается проводкой:

Дебет 43 Кредит 20.01

— на сумму корректировки выпуска в бухгалтерском учете (12 500 руб. + 1 500 руб. – 10 000 руб. = 4 000 руб.).

В налоговом учете корректировка выпуска составляет 250 руб. (8 750 руб. + 1 500 руб. – 10 000 руб.) и учитывается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 43 и Сумма Кт НУ: 20.01.

Автоматически рассчитываются ВР (4 000 руб. – 250 руб. = 3 750 руб.), которые фиксируются в полях:

Сумма Дт ВР: 43 и Сумма Кт ВР: 20.01.

Амортизационная премия (300 000 руб.), включенная в налоговом учете в состав косвенных расходов, учитывается в управленческих расходах, что отражается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 90.08.1 и Сумма Кт НУ: 26.

Автоматически рассчитываются ВР (0 руб. – 300 000 руб. = –300 000 руб.), которые фиксируются в полях:

Сумма Дт ВР: 90.08.1 и Сумма Кт ВР: 26.

Проанализируем временные разницы, выявленные в феврале 2018 года и отраженные на счетах бухгалтерского учета в специальных ресурсах регистра бухгалтерии (см. таблицу 1).

Таблица 1. Временные разницы, отраженные на счетах бухгалтерского учета в феврале 2018 года

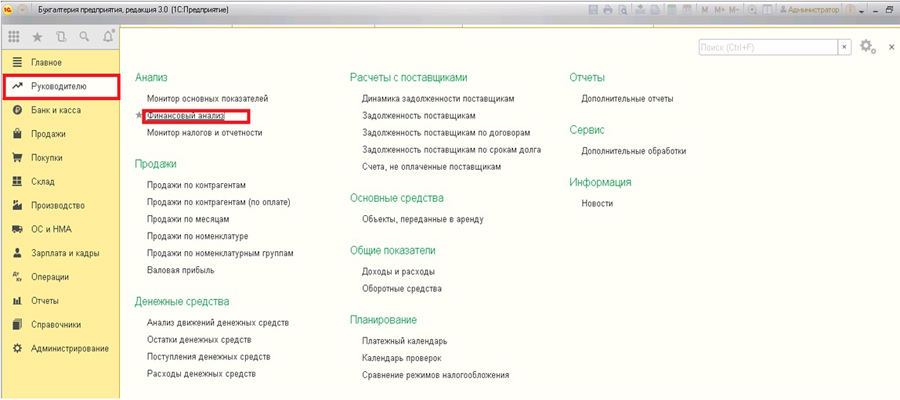

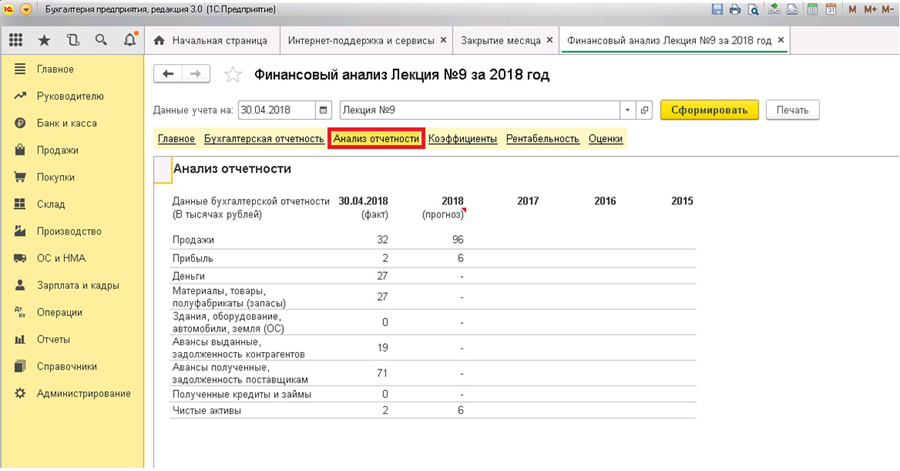

Доступ к отчету «Финансовый анализ» осуществляется по одноименной гиперссылке из раздела Руководителю – Анализ.

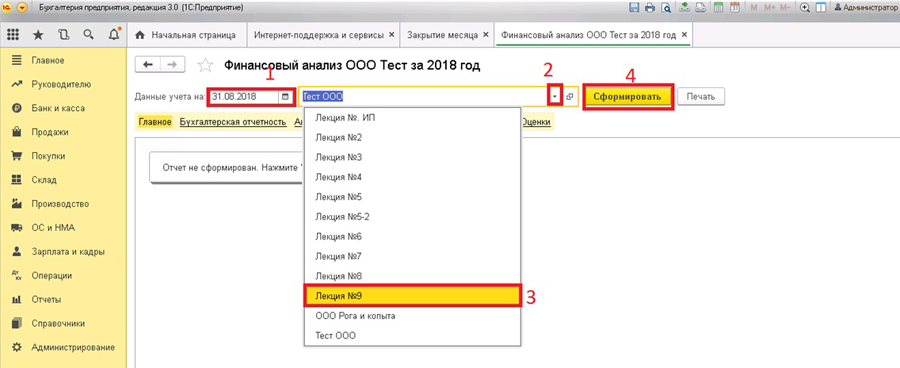

В командной строке необходимо указать дату отчета и выбрать из справочника организацию, для которой выполняется финансовый анализ. Отчет формируется нарастающим итогом с 1 января года, соответствующего указанной дате, по указанную дату.

Если в поле Данные учета указан не последний день года, то анализ выполняется с использованием прогнозных данных на конец года.

Финансовый анализ, выполненный программой для собственной организации, более подробный и развернутый, чем финансовый анализ стороннего предприятия в рамках Досье контрагента.

Во-первых, это объясняется тем, что отчет Финансовый анализ использует данные учетной системы, а анализ в Досье контрагента – только данные бухгалтерской отчетности, публикуемые Росстатом.

Во-вторых, финансовый анализ предприятия контрагента служит лишь дополнением к оценке его благонадежности наряду с другими критериями, а отчет Финансовый анализ представляет собой уже достаточно серьезный инструмент, предназначенный для принятия важных управленческих решений. Для сравнения: отчет Финансовый анализ выполняется по десяти критериям, в то время как анализ в Досье контрагента – только по четырем.

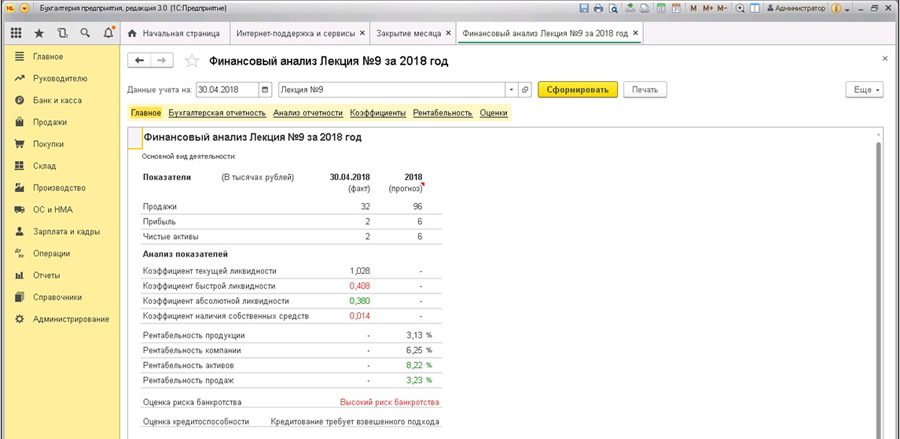

Отчет Финансовый анализ состоит из следующих разделов:

- Главное;

- Бухгалтерская отчетность;

- Анализ отчетности;

- Коэффициенты;

- Рентабельность;

- Оценки.

В сформированном отчете мы можем увидеть ссылки на описанные выше разделы, рассмотрим каждый в-отдельности.

В разделе Главное отображается собранная из других разделов сводная информация: основные показатели бухгалтерской отчетности по данным учета, анализ финансовых показателей, а также вероятностная оценка риска банкротства и кредитоспособности организации.

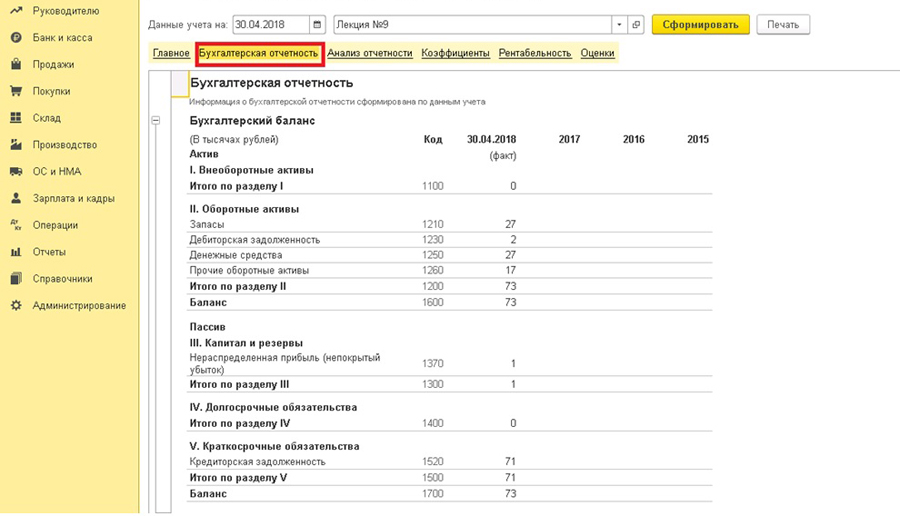

Отчет Финансовый анализ позволяет проанализировать бухгалтерскую отчетность организации за 4 года, включая период составления отчета.

В раздел Бухгалтерская отчетность (выделен цветом) попадает сформированная по данным учета информация о бухгалтерской отчетности, состоящая из бухгалтерского баланса и отчета о финансовых результатах.

В разделе Анализ отчетности выводятся сводные показатели из бухгалтерской отчетности организации в компактном виде: выручка от продаж, прибыль, денежные средства, основные средства, запасы, задолженность контрагентов и задолженность перед контрагентами, полученные кредиты и займы.

В этот раздел также попадает расчет чистых активов, автоматически выполненный программой согласно Порядку, утвержденному приказом Минфина России от 28.08.2014 № 84н. Показатели для анализа также выводятся за четыре года.

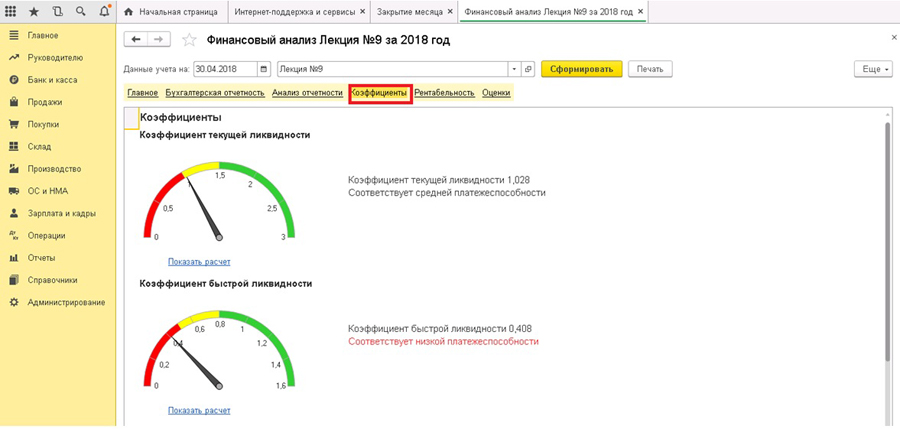

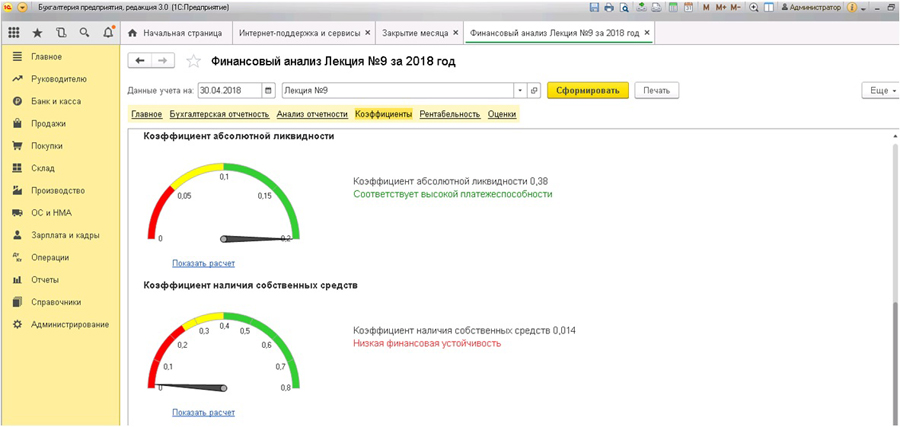

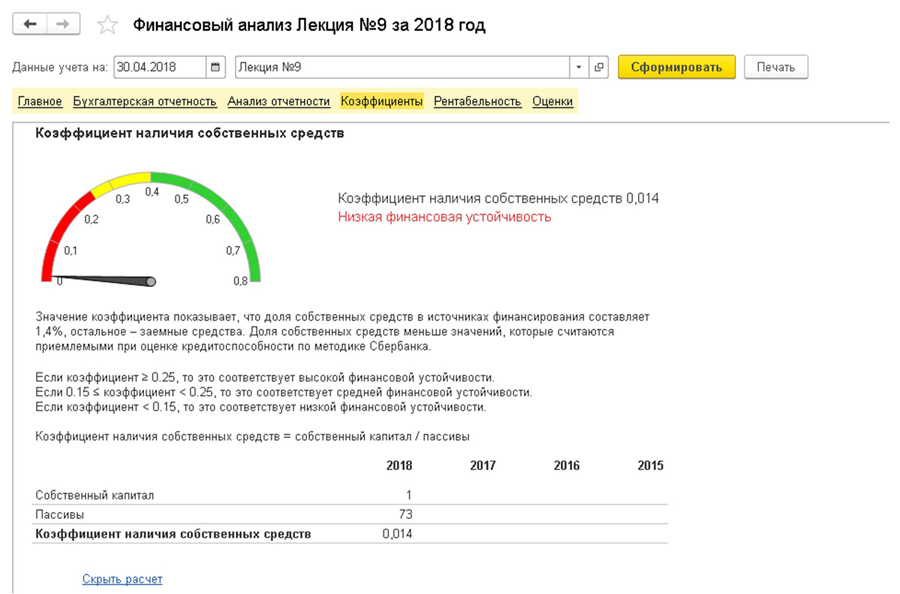

В разделе Коэффициенты представлен расчет четырех относительных показателей, позволяющих с разных точек зрения проанализировать финансовое состояние:

- Коэффициент текущей ликвидности;

- Коэффициент быстрой ликвидности;

- Коэффициент абсолютной ликвидности;

- Коэффициент наличия собственных средств.

Коэффициенты рассчитываются по данным бухгалтерской отчетности.

Чтобы получить расшифровку расчета по каждому из коэффициентов, следует перейти по гиперссылке Показать расчет. Для наглядности восприятия показателей используется динамическая шкала. Такая же шкала используется в разделах Рентабельность и Оценки.

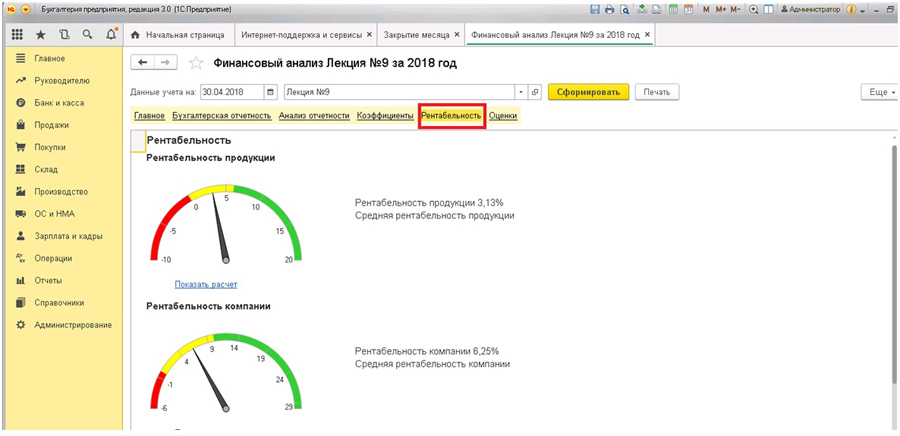

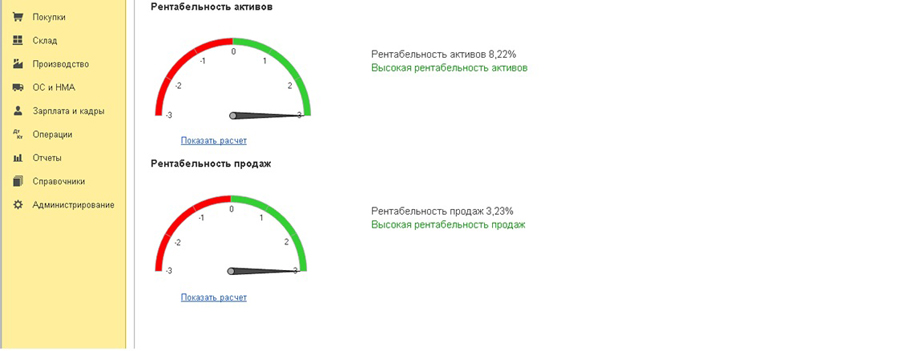

В разделе Рентабельность выводится расчет четырех относительных показателей экономической эффективности предприятия:

- Рентабельность продукции;

- Рентабельность компании;

- Рентабельность активов;

- Рентабельность продаж.

В общем случае рентабельность рассчитывается как отношение прибыли к активам или потокам, ее формирующим. Чтобы получить расшифровку расчета по каждому из показателей, следует перейти по гиперссылке Показать расчет. Расчетные показатели рентабельности по основному виду деятельности организации сравниваются со среднестатистической (для данной отрасли, то есть для основного ОКВЭД) рентабельностью по данным Росстата.

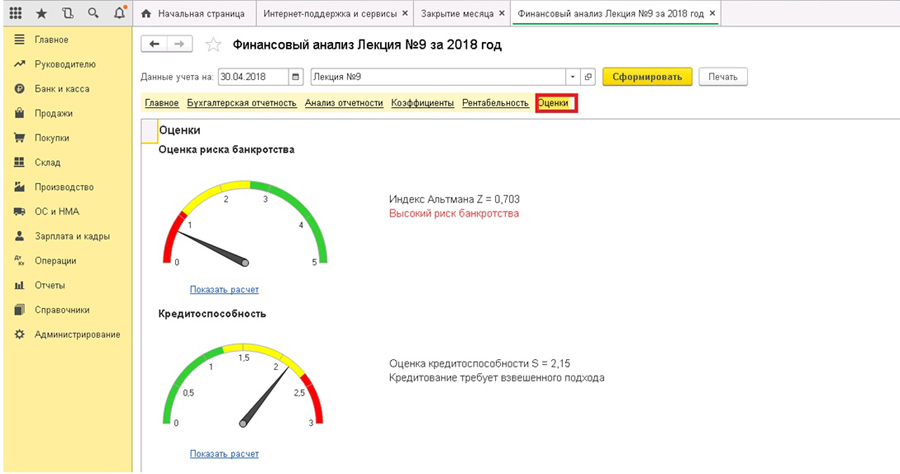

Степень риска банкротства организации оценивается по формулам Альтмана, предназначенным для компаний, акции которых не котируются на бирже:

- для производственных предприятий используется пятифакторная модель Альтмана;

- для непроизводственных предприятий используется четырехфакторная модель Альтмана.

Характер предприятия (производственное или непроизводственное) автоматически определяется по основному ОКВЭД. Факторы (показатели) рассчитываются по данным бухгалтерской отчетности. В зависимости от того, в какой диапазон значений попадает исчисленный индекс Альтмана Z, программа «1С:Бухгалтерия 8» редакции 3.0 оценивает вероятность риска банкротства организации.

Для оценки кредитоспособности организации используется анализ отчетности по методике, утвержденной Комитетом Сбербанка России по предоставлению кредитов и инвестиций от 30.06.2006 № 285-5-р. Показатель кредитоспособности S рассчитывается по специальной формуле. В зависимости от того, в какой диапазон значений попадает исчисленный показатель S, программа оценивает кредитоспособность организации.

В разделе Оценки приводятся вероятностные оценки финансового состояния организации, сформированные на основании выполненного анализа отчетности:

- Оценка риска банкротства;

- Кредитоспособность.

Получить расшифровку расчета по каждой оценке можно по ссылке Показать расчет.

Кузнецова Александра,

Консультант Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.

Оценка эффективности деятельности и успешное планирование работы современных компаний невозможны без анализа их экономических показателей. Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА).

Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те средства компании, которые останутся после погашения задолженности перед кредиторами.

Каков минимально возможный размер чистых активов организации, узнайте в Готовом решении от КонсультантПлюс. Доступ можно получить совершенно бесплатно.

Расчет чистых активов в обязательном порядке производится раз в год и отражается в годовой бухгалтерской отчетности по строке 3600 раздела 3 Отчета об изменениях капитала. Также его делают при необходимости получить информацию о текущем финансовом положении, выплатить промежуточные дивиденды либо действительную стоимость доли участнику.

Какова минимально допустимая величина стоимости чистых активов ООО разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как рассчитать стоимость чистых активов по балансу 2020-2021 (формула)

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок расчета чистых активов.

В чем отличие этого порядка от того, который действовал ранее, читайте в материале «Утвержден новый порядок расчета чистых активов».

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активов стоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО – ЗУ – ЗВА) – (ДО + КО – ДБП),

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании. Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП).

ПРИМЕР от КонсультантПлюс:

Уставный капитал оплачен полностью. Безвозмездных поступлений и госпомощи не было. Показатели баланса на 31 марта:

актив (строка 1600) - 1 400 000 руб.;

долгосрочные обязательства (строка 1400) - 800 000 руб. Получите пробный демо-доступ к системе К+ и бесплатно переходите к расчетному примеру.

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы в настоящее время нет. Компании должны разработать бланк расчета чистых активов 2020 - 2021 годов самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Анализ стоимости чистых активов

Несложно сделать вывод, что при анализе чистых активов на выходе должен получиться положительный результат. Отрицательный будет говорить о том, что фирма убыточна и с большой долей вероятности в скором будущем может стать совсем неплатежеспособной, то есть несостоятельной. Исключением может быть только недавно открытая фирма, поскольку за время ее существования вложенные средства не успели себя оправдать и не принесли дохода по объективным причинам. Таким образом, динамика расчета чистых активов является одним из ключевых показателей финансового состояния компании.

Отметим, что при расчете и оценке чистых активов большую роль играет уставный капитал фирмы. Если сумма чистых активов превысит величину уставного капитала, это говорит о благополучии компании. Если же чистые активы на каком-то этапе станут меньше суммы уставного капитала, это свидетельствует об обратном: организация работает себе в убыток.

Какие последствия ожидают компанию, если чистые активы окажутся меньше уставного капитала, читайте здесь.

Повторимся: данная ситуация приемлема только для 1-го года работы компании. Однако если и после этого периода ситуация не меняется в положительную сторону, руководство компании обязано снизить размер уставного капитала до суммы чистых активов. Если же эта цифра равна минимальным установленным законом показателям или меньше них, должен подниматься вопрос о закрытии предприятия (п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Какие есть способы увеличить чистые активы и избежать закрытия компании, узнайте из Готового решения от КонсультантПлюс, получив пробный доступ к системе.

Итоги

Величина чистых активов — один из важнейших показателей финансовой состоятельности организации. Чем она выше, тем успешнее организация и тем более привлекательна она для инвестиций. Только организация с высокими показателями чистых активов может гарантировать интересы ее кредиторов. Вот почему необходимо очень тщательно подходить к оценке стоимости чистых активов компании.

Чистые активы организации — это разница между совокупной стоимостью имущества фирмы, прав, которые у нее имеются, и общим объемом ее обязательств. Иными словами, уровень ЧА показывает, какая сумма осталась бы в распоряжении компании, если бы пришлось срочно рассчитаться по всем имеющимся долговым обязательствам (вне зависимости от планируемого срока погашения).

Указанный показатель позволяет наглядно оценить текущее финансовое положение компании: развивается ли она за счет собственных средств, обладает ли достаточной финансовой «подушкой безопасности» либо функционирует преимущественно за счет кредитных ресурсов и в связи с этим характеризуется высоким уровнем взятых на себя обязательств, а значит и рисков.

Кроме того, в крайних случаях величина рассматриваемого показателя в фирме может даже быть отрицательной. Об этом см. в статье «Какие последствия отрицательных чистых активов?».

В практике любые компании (как АО, так и ООО) часто сталкиваются с некоторыми типовыми ситуациями, когда возникает необходимость корректно исчислить размер чистых активов. Какие именно это могут быть ситуации?

В каких случаях следует производить расчет чистых активов?

Во-первых, выявлять чистые активы необходимо для того, чтобы удержать организацию на плаву и не допустить ее принудительной ликвидации по требованию ГК РФ. Речь идет о том, что если компания в течение 2 финансовых лет подряд обладает ЧА, которые по своей стоимостной оценке меньше, чем уставный капитал (далее — УК) такой организации, то ее финансовое положение считается критическим. Ситуация должна быть исправлена незамедлительно, иначе компанию придется ликвидировать (п. 4 ст. 90 ГК РФ).

Следовательно, в практике любой компании исчисление чистых активов — актуальная задача, которую приходится решать регулярно, пусть и с разной периодичностью.Чтобы не допустить кризисного состояния структуры активов фирмы, когда придется принимать экстренные меры, следует своевременно отслеживать изменение ЧА фирмы.

Во-вторых, несколько обстоятельств, при наступлении которых фирма также обязана провести расчет стоимости чистых активов, прописаны в законе «Об ООО» от 08.02.1998 № 14-ФЗ. В частности, эта процедура проводится, если какой-либо участник ООО принимает решение выйти из состава собственников компании. Такому участнику по общему правилу необходимо вернуть стоимость его доли в организации в денежном эквиваленте (п. 2 ст. 23 закона № 14-ФЗ). Указанная стоимость доли должна быть исчислена исходя из величины ЧА компании пропорционально доле (в процентах) участия такого собственника в бизнесе фирмы.

Какова минимально допустимая величина стоимости чистых активов ООО, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

Вторым таким обстоятельством является ситуация, когда собственники решают увеличить УК компании за счет имеющихся у фирмы средств. В этом случае существует ограничение: если сумма, на которую собственники хотят произвести увеличение УК, меньше значения текущих чистых активов за минусом уставного и резервного капиталов, то произвести увеличение УК не разрешит в соответствии с п. 2 ст. 18 закона № 14-ФЗ.

Обращаем внимание! Кроме указанных ситуаций, возможны и иные, когда компании приходится рассчитывать данный показатель, например по запросу потенциального инвестора. При этом важно сделать расчет максимально точным и прозрачным, а значит, документально его оформить.

Таким образом, в повседневной практике любой компании высока вероятность возникновения необходимости исчисления стоимости ЧА фирмы. Но как рассчитать чистые активы корректно, ничего не забыв?

Расчет стоимости чистых активов организации (формула)

С 04.11.2014 вступил в силу Порядок расчета чистых активов, утвержденный приказом Минфина РФ от 28.08.2014 № 84н (далее — Порядок № 84н), который ввел в действие новый алгоритм вычисления стоимости ЧА субъектов хозяйствования.

В соответствии с Порядком № 84н, формулу расчета чистых активов можно представить следующим образом:

ЧА = К - Звкл + Дбп,

ЧА — стоимость чистых активов фирмы на конкретную расчетную дату;

К — Капитал и резервы;

Звкл - Задолженность по вкладам в уставный капитал (дебетовое сальдо по сч 75);

Дбп - Доходы будущих периодов (кредитовое сальдо по сч 98).

Показатель К равен:

К = А - До - Ко, где

А - актив (стр. 1600 баланса);

До - долгосрочные обязательства (стр.1400 баланса);

Ко - краткосрочные обязательства (стр. 1500 баланса).

Как видно из формулы, не все имеющиеся у компании активы и обязательства должны быть приняты во внимание при определении величины ЧА.

Так, в расчете не может участвовать дебиторская задолженность участников (собственников) по оплате акций либо по взносам в УК компании. Кроме того, если у организации есть какое-либо имущество, которое она учитывает на забалансовых счетах, то его также не следует принимать во внимание при исчислении стоимости чистых активов.

А из совокупных обязательств компании следует вычесть доходы будущих периодов, которые организация признала по причине оказания ей госпомощи либо в связи с поступлением имущества безвозмездно. Полученная величина обязательств будет участвовать в расчете стоимости ЧА.

Пример расчета ЧА от КонсультантПлюс:

Уставный капитал оплачен полностью. Безвозмездных поступлений и госпомощи не было. Показатели баланса на 31 марта:

актив (строка 1600) - 1 400 000 руб.;

долгосрочные обязательства (строка 1400) - 800 000 руб. . Смотрите продолжение примера, получив пробный демо-доступ к К+ бесплатно.

Где в бухгалтерской отчетности содержится информация о стоимости чистых активов?

Для максимально корректного определения величины чистых активов фирмы следует обладать достоверной базой для расчета. Где такую базу взять? В бухгалтерской отчетности компании. Большинство показателей, которые необходимы для расчета ЧА, содержатся в бухгалтерском балансе фирмы. Отдельной строки для отображения чистых активов в балансе нет.

Бухгалтерский баланс обязателен для вычисления чистых активов, поскольку все активы, участвующие в расчете, должны быть взяты по стоимости, указанной в балансе (п. 7 Порядка № 84н).

Подробнее о том, какие сведения из баланса нужны для расчета чистых активов, см. в статье «Порядок расчета чистых активов по балансу - формула», а также в публикации «Чистые активы - что это в балансе (нюансы)?».

Обращаем внимание! Баланс, как правило, составляется в компании по итогам прошедшего года. Однако если необходимо вычислить стоимость ЧА фирмы на текущую дату, то для этого целесообразно составить промежуточную бухгалтерскую отчетность, в том числе промежуточный баланс на последний день предшествующего месяца. Тогда величина чистых активов будет максимально корректно отражать текущее положение в компании.

Как можно документально оформить расчет чистых активов фирмы?

Законодатель не требует от компании составления какого-либо специального документа, подтверждающего правильность расчета величины ее ЧА. В то же время сама величина показателя подлежит отражению в бухгалтерской отчетности, а именно в разделе 3 Отчета об изменениях капитала (строка 3600).

Однако если величину чистых активов требует потенциальный инвестор, то не лишним будет предоставить ему не только значение показателя, но еще и его расчет. Как это сделать?

Лучше всего оформить детальный прозрачный расчет величины ЧА компании в виде локального документа-справки, содержащего все необходимые расчетные таблицы. Какой-либо типовой формы такой справки в настоящее время не существует. Однако до 2014 года действовал типовой бланк расчета стоимости ЧА акционерного общества (утвержден приказом Минфина РФ «Об оценке чистых активов АО» от 29.01.2003 № 10н и ФКЦБ РФ № 03-6/пз).

Форму такого бланка можно скачать у нас на сайте по ссылке ниже:

Несмотря на то что указанный приказ более не действителен, форму такого бланка вполне можно взять за образец при составлении справки-расчета ЧА фирмы для инвестора.

Итоги

С ситуацией, когда необходимо определить стоимость ЧА, рано или поздно сталкивается любая организация, будь то АО или ООО. Компании должны постоянно следить за текущей величиной указанного показателя, чтобы не допустить кризисного положения на предприятии, наиболее негативным последствием которого может стать его ликвидация. Также следует знать актуальную величину чистых активов при выплате дивидендов либо при выплате участнику, решившему покинуть фирму, стоимости его доли в организации. Поэтому нужно помнить, что всю необходимую базу для расчета чистых активов на текущую дату можно получить, составив промежуточную бухгалтерскую отчетность на конец предыдущего месяца. Кроме того, корректный расчет величины чистых активов важен инвестору. Для него организации целесообразно составить максимально детальную и прозрачную справку-расчет величины такого показателя фирмы.

Читайте также: